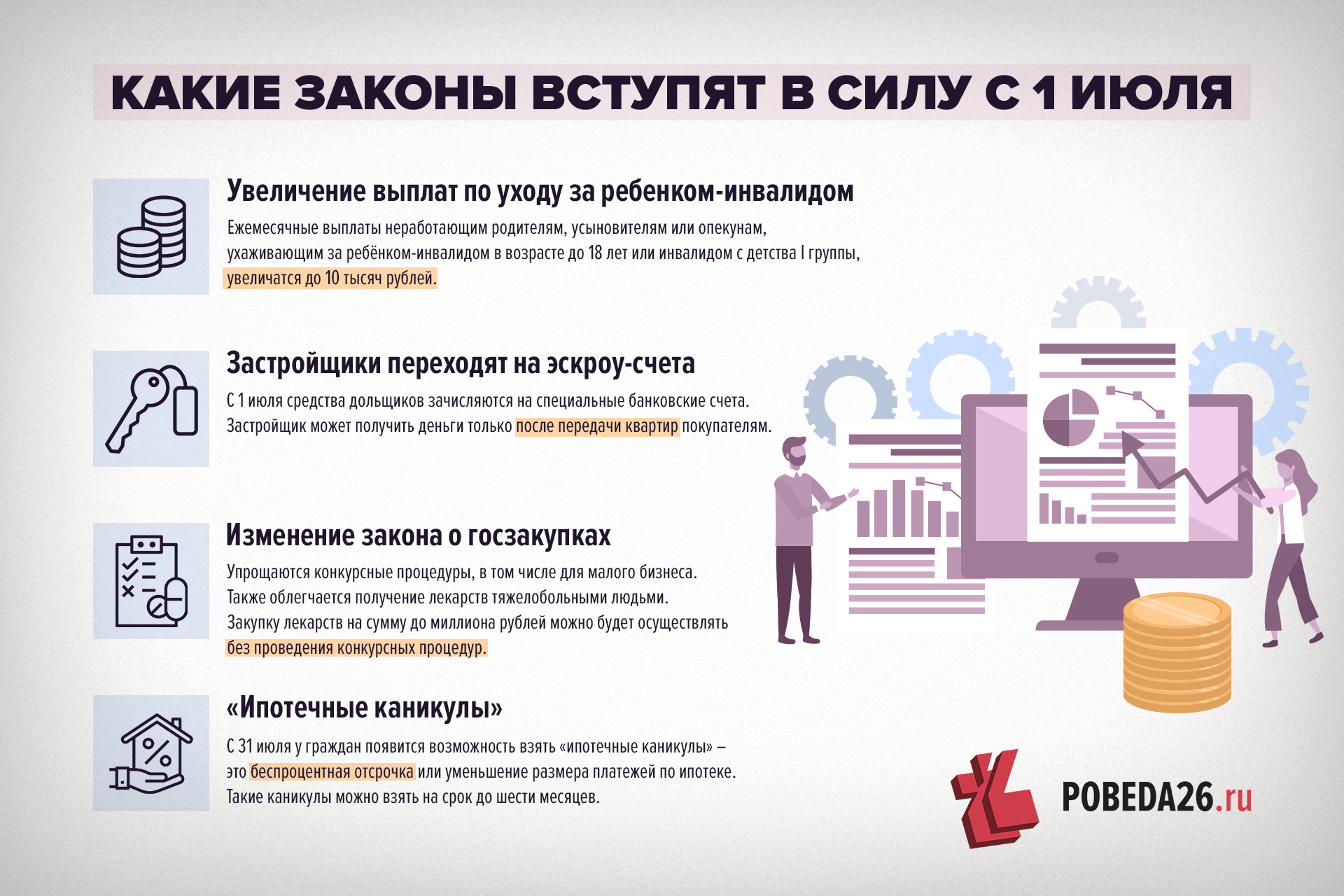

Суть и реализация предложения по предоставлению “кредитных каникул”

В Перечне поручений сказано, что Правительство РФ совместно с Центробанком должны предусмотреть внесение в российское законодательство нормативных положений о:

- предоставлении ипотечным заемщикам отсрочки по уплате основного долга и процентов в случае, если заемщик попал в трудную жизненную ситуацию;

- запрете для кредиторов на применение штрафных санкций и пеней за просрочку внесения ежемесячных платежей в период предоставления “кредитных каникул”.

Срок внесения соответствующего законопроекта – до 1-го июля 2019-го года. Ответственными назначены:

- Председатель Правительства Медведев Д. А.;

- Глава Центрального Банка Набиуллина Э. С.

Напомним, что сейчас нет закона, который обязывал бы кредиторов каким-либо образом реструктуризировать задолженность заемщика. Есть только закон о возмещении банкам недополученных доходов в связи с предоставлением реструктуризации (Постановление Правительства № 961 от 11-го августа 2017-го года). Но даже в рамках этой программы банк сам решает – предоставлять какую-либо помощь или нет.

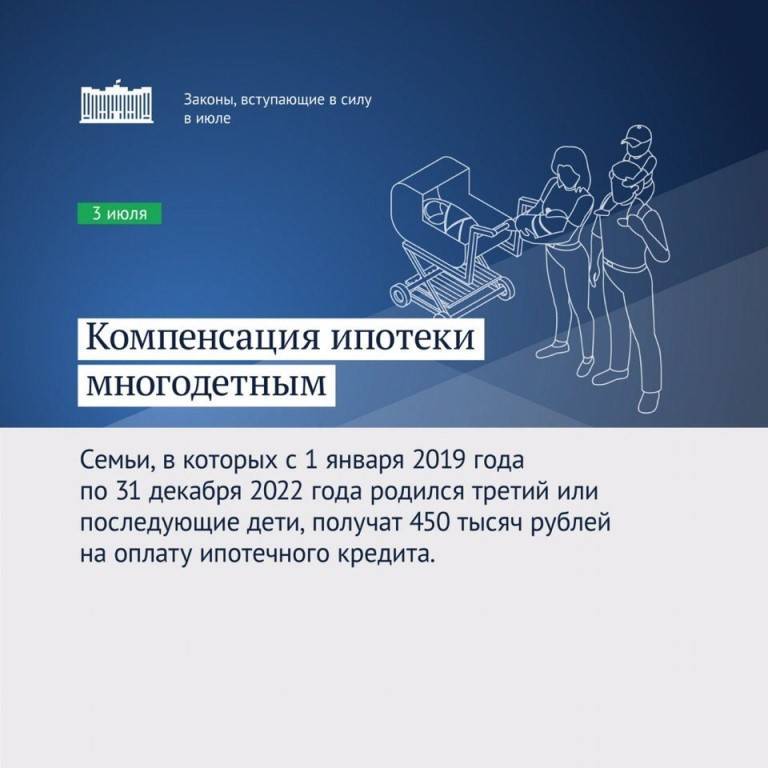

Итак, Путин в Послании Федеральному Собранию указал, что Правительству нужно разработать законопроекты о предоставлении различных льгот по ипотеке для определенных категорий наших граждан. Пока что ни один из проектов не внесен на рассмотрение в Госдуму, но ожидается, что это произойдет со дня на день.

Прочтите также: Индексация пенсий сверх прожиточного минимума: послание Путина В.В.

Правоприменительная практика и/или законодательство РФ меняется достаточно быстро и информация в статьях может не успеть обновиться.Самую свежую и актуальную правовую информацию, с учетом индивидуальных нюансов вашей проблемы, можно получить по круглосуточным бесплатным телефонам:

или заполнив форму ниже.

Кредитные каникулы 2022 для физических и юридических лиц

Приостановление или уменьшение платежей по кредитам является мерой поддержки граждан и малых предприятий со стороны государства

Важно знать, какие категории граждан и при каких условиях могут претендовать на льготу

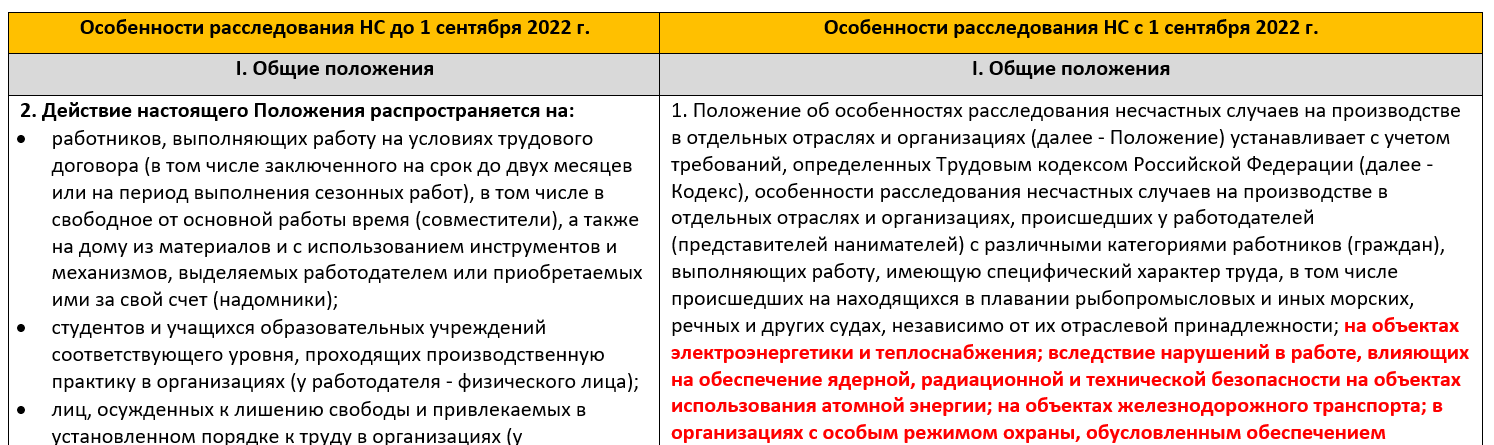

Кто может воспользоваться каникулами, согласно тексту закона номер 106-ФЗ

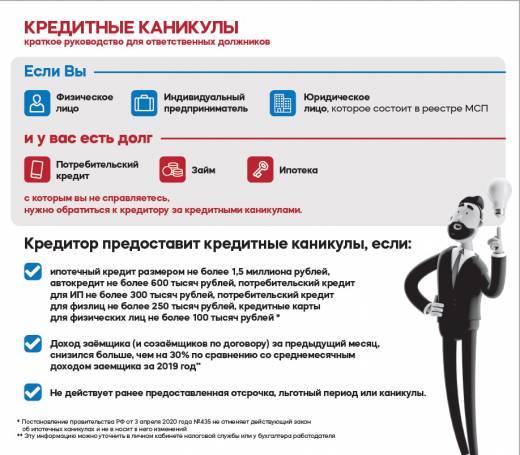

Каникулы должны поддержать на плаву физических и юридических лиц, а также малый бизнес в тяжелых экономических условиях, к которым привели ограничительные меры, связанные с коронавирусом. Сложно платить по счетам, если доход существенно сократился или пропал вовсе. Поэтому для отдельных категорий граждан законом был предусмотрен так называемый льготный период, позволяющий отстрочить погашения задолженности или уменьшить размер ежемесячных платежей.

Именно COVID-19 стал основанием для принятия нового закона

Именно COVID-19 стал основанием для принятия нового закона

Обратиться к финансовому учреждению с просьбой предоставить каникулы или уменьшить размер платежа может физлицо или ИП, который заключил кредитный договор, в случае соблюдения установленных законом условий. Данным правом можно воспользоваться в любой момент времени действия договора, но не позднее окончания срока предоставления каникул.

Условия предоставления

Главным условием, для того, чтобы требование заемщика о временном изменении договора было одобрено, является сокращение среднего ежемесячного дохода на 30 и более процентов, по сравнению с 2019 годом.

Для получения права воспользоваться льготным периодом также необходимо соответствовать следующим требованиям:

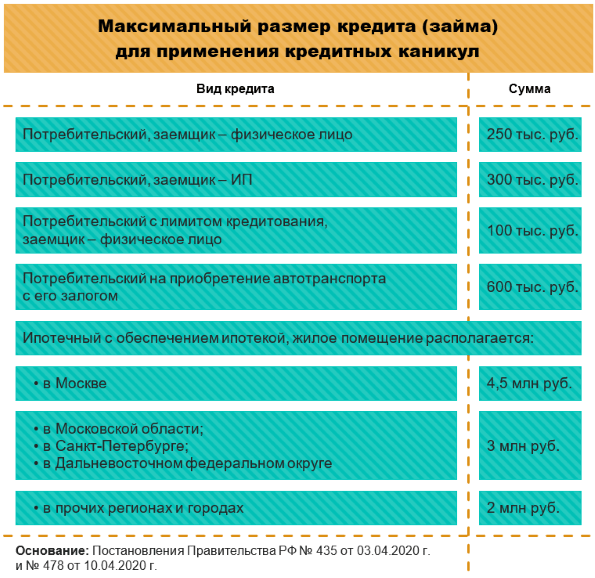

- Сумма кредита не должна превышать максимальных цифр:

- автокредит – 600 000 рублей;

- потребительский заем (наличными) – 250 000 рублей;

- кредитная карта – 100 000 рублей;

- ипотека – 2-4,5 млн рублей, в зависимости от региона проживания.

- для ИП – 300 000 рублей.

- для юридических лиц – без ограничений по сумме.

- Ранее каникулы не были получены ни по одному из кредитов. То есть если ИП воспользовался поддерживающей мерой как физлицо, оформить льготу по кредитам как представитель малого бизнеса он уже не сможет.

- Заем был оформлен до вступления в силу кредитных послаблений, то есть до 3 апреля 2020 года.

- ИП должен осуществлять деятельность в одной из сфер, которые пострадали от COVID-19.

На какой период оформляются

Заемщик, который обращается с просьбой предоставить отсрочку, может самостоятельно выбрать период ее действия, но не более полугода. То есть максимальный срок действия каникул – 6 месяцев с момента одобрения заявления банком. При этом выбранный период не должен быть менее 14 или 30 дней со дня письменного обращения, для потребительского и ипотечного кредита, соответственно. Если же заемщик не установил длительность периода каникул и не указал дату их начала, льгота начинает действовать с момента написания требования и будет длиться полгода с этой даты.

Основные права и обязанности граждан

Поправки в законодательстве несколько расширили возможности граждан в вопросах, касающихся кредитных соглашений. Начиная со дня принятия поддерживающего закона № 106 заемщик имеет право:

- Обратиться в банк с требованием изменить кредитный договор, отстрочив внесение платежей на срок до 6 месяцев или уменьшив их размер (для юридических лиц).

- Установить дату начала и срок, на протяжении которого будет действовать послабление, но не более полугода.

- Не получать неустойки (пеня, штрафы) за ненадлежащее исполнение договора займа, на который распространяется послабляющий период.

- Избежать различного рода взысканий, судебных разбирательств, обращений к гаранту по кредитам на каникулах.

- Закрыть кредит, согласно прежним договоренностям.

- Прекратить действие послабления в любой момент, направив соответствующее уведомление кредитору.

- Вносить платежи, которые будут уменьшать тело кредита, а не покрывать процентную ставку.

Заемщик имеет не только права, но и обязанности, про которые забывать не стоит. Среди них:

- Уведомление кредитора о желании изменить условия договора, если такое имеется.

- Предоставление документов, подтверждающих факт снижения среднемесячного дохода, в течение 90 дней со дня требования кредитора.

- Погасить проценты, которые начислялись по процентной ставке, равной 2/3 от среднерыночного полного тела кредита в годовых процентах, установленных на день обращения в банк.

- Продолжить выплату займа после окончания каникул, согласно первоначальному договору, с учетом увеличения срока кредитования.

За соблюдением прав и обязанностей как граждан, так и кредиторов следят федеральные органы исполняющий власти.

Виды ипотечных каникул

Законом предусмотрено 2 основных варианта ипотечных каникул:

- Частичная выплата (разбивка платежей);

- Полная отсрочка ежемесячных платежей.

Еще две отсрочки банки могут предложить на свое усмотрение, в законе они не прописаны, но на рынке банковских услуг встречаются.:

- Погашение процентов;

- Увеличение срока ипотеки.

Какой именно выбрать – решает сам заемщик, он должен указать выбранный вид в своем заявлении в банк. Рассмотрим каждый из вариантов подробнее и разберем примеры.

Частичная выплата (разбивка платежей)

В течение срока ипотечных каникул заемщик платит только часть обычных ежемесячных платежей – долю основного платежа и долю процентных выплат. Остаток платежа распределяется на весь период после каникул.

Пример.

Заемщик Петров выплачивал ипотечный кредит, взятый на 10 лет. Ежемесячный платеж составлял 15 000 рублей, из которых на момент начала отсрочки 8500 приходилось на основной долг, а 6500 – на проценты. Петрову были предоставлены ипотечные каникулы на 6 месяцев по его просьбе, указанной в заявлении, в виде сокращения ежемесячного платежа до 10 000 рублей. В итоге за время отсрочки невыплаченными оказались 5000*6 = 30 000 рублей. Эту сумму Петров должен будет выплатить по окончании изначального срока ипотеки – ежемесячными платежами по 5000 рублей в течение 6 месяцев. В реальности сумма процентов может оказаться выше, поскольку они начисляются на остаток основного долга, а он в период ипотечных каникул уменьшается медленнее.

Полная отсрочка ежемесячных платежей

Пока длятся ипотечные каникулы, заемщик не вносит ежемесячные платежи. Срок ипотеки продлевается на период отсрочки. Долг, накопившийся за время ипотечных каникул, клиент банка выплачивает после окончания стандартного срока кредита.

Пример:

заемщик Кузнецова с августа 2011 года в течение 8 лет выплачивала ипотечный кредит, взятый на 10 лет. Однако из-за потери работы в августе 2019-го ей пришлось подать заявление на кредитные каникулы. Кузнецова выбрала вариант полной отсрочки своего ежемесячного платежа в 23 000 рублей на 4 месяца. Таким образом, долг в 23 000 *4 = 92 000 рублей переходит на дополнительный период в 4 месяца, который банк назначит Кузнецовой после окончания планового периода ипотеки в августе 2021 года. В итоге выплаты у заемщика закончатся в декабре 2021-го.

Два других способа чаще всего доступны в виде маркетинговых акций, которые некоторые банки добровольно предоставляют клиентам. В законе они не обозначены, и требовать их предоставления заемщик не вправе.

Погашение процентов

Это разновидность разбивки платежей, предлагаемая некоторыми банками в рамках собственных программ ипотечных каникул. В течение льготного периода заемщик оплачивает только проценты по кредиту, основной долг не выплачивается. После окончания периода отсрочки невыплаченная сумма основного долга распределяется по ежемесячным платежам до конца срока ипотеки.

Пример:

Заемщик Сидоров выплачивал ипотечный кредит, взятый на 10 лет. Ежемесячный платеж составлял 10 000 рублей, из которых на момент начала отсрочки 3500 приходилось на основной долг, а 6500 – на проценты. Было сделано 44 платежа. Банк дал Сидорову отсрочку по выплате основного долга на 6 месяцев. Ежемесячный платеж во время ипотечных каникул составил 6500 рублей. Таким образом, после ипотечных каникул у Сидорова остались невыплаченными 3500*6 = 21 000 рублей. Их банк распределит на весь оставшийся период в 76 платежей. Таким образом, Сидоров теперь будет платить ежемесячно 10 000 + (21000/76) = 10276 рублей.

Увеличение срока ипотеки

Эта опция похожа на реструктуризацию долга с той разницей, что предоставляется она не более, чем на полгода. А значит, полезна будет прежде всего тем, у кого до полной выплаты кредита осталось не очень много времени (год-полтора), и снижение ежемесячного платежа за счет удлинения срока ипотеки продлится до окончания выплат.

Пример:

Пример: Заемщик Васильев взял квартиру в ипотеку на 5 лет. 4 года он выплачивал ежемесячные платежи в размере 46 000 рублей. До окончания срока выплат осталось вернуть 552 000 рублей. В семье Васильева родился сын, а из-за проблем у работодателя доход заемщика сократился на 30%. Васильев выбрал ипотечные каникулы в виде увеличения срока ипотеки на 6 месяцев. Поскольку оставшуюся сумму банк разделил не на 12, а на 18 месяцев, ежемесячный платеж составил уже не 46 000 рублей, а 552 000 / 18 = 30667 рублей.

Обратите внимание! Банки могут предоставлять не все виды ипотечных каникул из приведенного перечня, но альтернатива должна иметь место. Закон №76-ФЗ в качестве обязательного устанавливает выбор между частичной выплатой и полной отсрочкой платежа.

Плюсы и минусы ипотечных каникул

При всех очевидных плюсах временного снижения долговой нагрузки, все-таки нельзя утверждать, что возможность исключительно полезна для заемщиков. Она имеет и минусы:

- Начиная с 31 июля, ипотечные каникулы не может получить кто угодно. Отсутствие законодательного регулирования в каком-то смысле было плюсом, т.к., скажем, в одном банке заемщик не попадал под условия программы, а в другом — попадал. Теперь существует универсальная программа и непрохождение по ее требованиям означает полную потерю возможности;

- Для получения ипотечных каникул нужно иметь основания. В противном случае последует законный отказ от банка;

- Пользование каникулами при выплатах по ипотеке — это увеличение срока кредитования на срок, соответствующий сроку каникул. Таким образом, заемщик еще больше отдаляет от себя день полной расплаты по кредиту;

- Банк имеет право установить плату за каникулы, в т.ч. посредством повышения процентной ставки. По этой причине каникулы могут быть невыгодны с финансовой точки зрения.

Но даже с учетом минусов предложения, все-таки не просто так Правительство и Президент РФ В.В. Путин подписали новый закон — он решает проблемы граждан, попавших в трудную ситуацию. Так что ипотечные каникулы в 2020-2021 годах имеют и плюсы:

- Получение удобного инструмента для безболезненного решения возникших финансовых проблем;

- Если заемщик понимает, что за неуплату по платежам вот-вот банк начнет взимать пеня и штрафы, каникулы позволят этого избежать;

- Жилье, купленное в ипотеку, так и останется в собственности у заемщика. Между тем, в сложных финансовых ситуациях именно вероятность потерять квартиру — главная головная боль «ипотечников»;

- Так как посредством получения каникул проводится профилактика невыплат и просрочек, не портится кредитная история клиента.

Основная суть федерального закона об ипотечных каникулах

Если не углубляться в детали, окажется, что принятый весной 2020 года нормативный акт позволяет должникам:

- получить определённые послабления в оплате задолженности;

- срок послаблений ограничен 6 месяцами, но способен оказаться короче по желанию клиента;

- желающие получить отсрочку самостоятельно выбирают вид получаемых послаблений между полным освобождением от платежей или временным снижением их размера;

- пропущенные платежи не сгорают, а переносятся в конец графика (сам график продляется на срок до 6 месяцев);

- при выборе снижения размера выплат должник обязан своевременно и в полном размере вносить оговорённую сумму;

- клиенты способны в любой момент отказаться от каникул и вернуться к стандартным платежам;

- временный отказ от плановых взносов не запрещает досрочно погашать долг, если у человека появится подобная возможность.

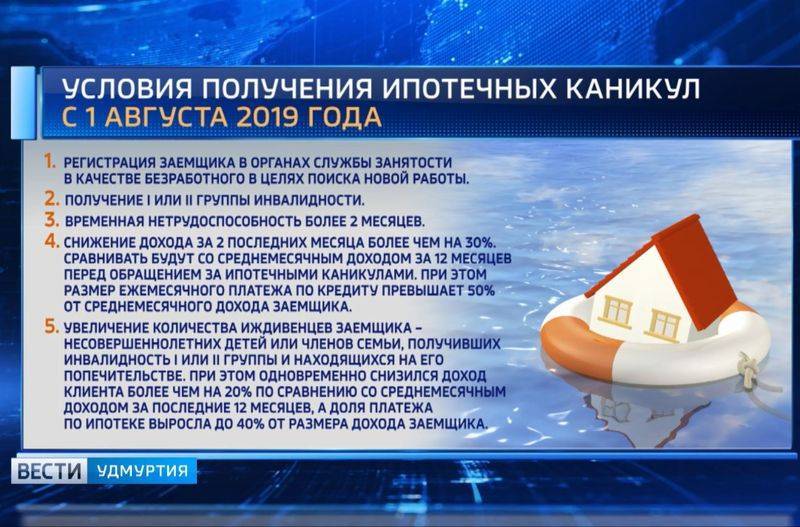

Кто может рассчитывать на льготный период (каникулы)

Федеральный закон об ипотечных каникулах строго ограничивает круг лиц, способных претендовать на временную приостановку выплат.

К подобным клиентам относятся люди:

- потерявшие работу и вставшее на учёт в службу занятости;

- ставшие инвалидами 1 или 2 группы;

- потерявшие трудоспособность на срок свыше 2 месяцев;

- получившие новых иждивенцев на содержание (например, родственников с инвалидностью или детей, не достигших трудоспособного возраста, включая приёмных);

- потерявшие большую часть зарплаты (более 30%) при условии, что ранее на погашение задолженности уходила половина заработка.

Требования к ипотечным заёмщикам

Зная перечень заёмщиков, имеющих право на льготы, стоит разобраться с требованиями к подобным клиентам.

Они обязаны:

- входить в перечисленные категории граждан;

- иметь документарное подтверждение собственных прав и сложного финансового положения;

- не пользоваться в прошлом реструктуризацией долга;

- не применять рефинансирование для снижения суммы задолженности;

- находящаяся в залоге недвижимость является единственной пригодной для проживания должника (данное требование распространяется и на долевое строительство здания);

- сумма займа не может превышать 15 миллионов рублей.

То есть, кредиторам придётся следить, чтобы отсрочку получал действительно нуждающиеся в ней люди.

Требования к банкам и организациям

Требования к кредитным организациям минимальны и заключаются в следующем:

- время рассмотрения поданной должником заявки не может превышать 5 суток с момента обращения;

- кредитор не может отказать обратившемуся в отсрочке выплаты долга, если клиент полностью соответствует представленным выше требованиям;

- отказ и другие действия, нарушающие права должников, являются противозаконными.

Ответы на вопросы читателей

По закону, банк вправе отказать в отсрочке платежей по ипотечному кредиту только в случае несоответствия заемщика требованиям закона о кредитных каникулах. Прежде всего, речь идет о непредоставлении или неправильном заполнении необходимых документов, подтверждающих сложную жизненную ситуацию у заемщика. Кредитная организация должна в течение 10 дней с момента подачи бумаг дать клиенту мотивированный отказ. Ответить заемщику банк должен тем способом, который указан в договоре. А если в документе такой способ не прописан, тогда отказ направляется по почте заказным письмом с уведомлением.

Да, нормы о предоставлении отсрочки по ипотеке распространяются на все действующие жилищные кредиты.

Ипотечные каникулы в новостройке — это тоже самое, что каникулы и на вторичном рынке. Они даются по кредиту на любое жилье, если оно у заемщика единственное или будет единственным после постройки.

Раньше некоторые банки, сотрудничающие с застройщиками, предлагали заемщику возможность получить ипотечные каникулы как дополнительный бонус за покупку квартиры в конкретном жилищном комплексе. В связи с принятием закона об ипотечных каникулах такие маркетинговые ходы становятся менее актуальными (у покупателя теперь и так есть право на отсрочку платежа), но окончательно они не исчезнут. Закон жестко ограничивает условия получения ипотечных каникул, а банк вместе с застройщиком могут предоставлять такую услугу не только тем категориям, которые указаны в нормативном документе, но и любым другим заемщикам.

Банкротство застройщика само по себе не входит в перечень условий для получения отсрочки по платежам, поэтому кредитные каникулы по этой причине взять нельзя. Но если у вас произошли негативные изменения в личной финансовой сфере, которые подпадают под требования закона (уволили с работы, снизился доход и т.д.), то банк будет обязан предоставить ипотечные каникулы.

Кредитные каникулы могут предоставляться один в раз в течение срока действия ипотечного договора. То есть если вы заключили новый договор, взяв в ипотеку другую квартиру, вы снова получаете право на отсрочку платежа. Но только если предыдущая квартира уже не находится в вашей собственности, а сами вы находитесь в трудной жизненной ситуации. Наличие или отсутствие реструктуризации кредита по предыдущим договорам значения не имеет. Больше того: отсрочку можно получить даже по реструктурированному ипотечному кредиту.

При покупке в ипотеку готовой (первичной или вторичной) недвижимости каникулы не будут предоставлены, если в собственности у человека есть другое жилье. А вот при долевом строительстве заемщик может рассчитывать на ипотечные каникулы, если есть доля в другой квартире площадью не более социальной (учетной) нормы по его региону (ст. 50 Жилищного Кодекса РФ). Например, если в вашей области учетная норма жилья — 18 кв.метров на человека, а у вас с женой долевое строительство и еще на двоих в собственности “однушка” площадью 33 кв.м, то ипотечные каникулы предоставят.

Теоретически никаких препятствий для предоставления ипотечных каникул для таких людей нет. На практике же могут возникнуть сложности. Банк требует личного присутствия при подаче заявления на предоставление отсрочки. Само по себе лишение свободы не входит в перечень условий, при которых дают каникулы. Причиной может стать резкое снижение дохода из-за увольнения с работы. Основная трудность в том, что доказать снижение дохода можно только предоставлением справки с нового места работы. Но тогда невозможным становится личное присутствие в банке при подаче заявления, ведь заемщик уже работает в колонии в статусе отбывающего наказание. В то же время банк сам в первую очередь заинтересован в возврате своих средств, так что клиенту могут пойти навстречу и смягчить условия предоставления ипотечных каникул. Если откажут — будут высчитывать в счет погашения кредита из зарплаты заключенного. Изъять ипотечную квартиру банк не имеет права до тех пор, пока заемщик не выйдет на свободу.

Рождение ребенка дает право на предоставление ипотечных каникул только если одновременно доход заемщика упал более чем на 20% по сравнению со среднемесячным показателем за последний год. А платеж по ипотеке превысил 40% от дохода заемщика. В банк нужно предоставить свидетельство о рождении ребенка и справки по форме 2-НДФЛ за прошедший и текущий годы.

Отсрочка платежей по кредиту не учитывается в кредитной истории (КИ) как просроченная задолженность и не влияет на чистоту кредитной истории. Однако в КИ ставится пометка о том, что заемщик пользовался ипотечными каникулами и впоследствии это может стать фактором риска при одобрении банком вашего следующего кредита.

Основания для получения ипотечных каникул

При предоставлении ипотечных каникул в добровольном порядке банк мог сам решать, что является уважительной причиной для переноса платежей или предоставления льготы.

По Закону № 76-ФЗ введено понятие “трудная жизненная ситуация”, при подтверждении которой у банка не будет права отказать в заявлении.

Вот что относит законодатель к указанным ситуациям:

- потеря работы, если заемщик официально встал на учет в ЦЗН как безработный;

- утрата трудоспособности в связи с присвоением I или II группы инвалидности через МСЭ;

- временная нетрудоспособность (заболевание), если она продолжается более двух месяцев подряд;

- снижение заработка более чем на 30% на протяжении двух предыдущих месяцев (при этом размер ежемесячного платежа по ипотеке должен превышать 50% от дохода за два предыдущих месяца);

- появление у заемщика иждивенцев, если при этом доход снизился не менее чем на 20% за два предыдущих месяца, а размер платежей по ипотеке превышает 40% от заработка.

Никакие иные уважительные основания, даже подтвержденные документами, не дают право на ипотечные каникулы по Закону № 76-ФЗ. Однако их можно использовать для переговоров с банком, чтобы получить льготы в добровольном порядке.

Ниже разберем, как подтверждаются основания для предоставления ипотечных каникул по новому закону.

Потеря работы

По Закону № 76-ФЗ не имеют значения причины, по которым заемщик потерял работу. Это может быть увольнение по сокращению или по ликвидации, либо принятие добровольного решения о расторжении трудового договора. Чтобы получить ипотечные каникулы, гражданин должен зарегистрироваться в ЦЗН как безработный, соблюдать требования этого органа по поиску новой работы.

Проверять факт постановки на учет по безработице банк будет по выписке из федерального регистра ЦЗН. Заемщик вправе представить официальную справку из ЦЗН, однако кредитное учреждение наверняка будет самостоятельно запрашивать такие данные, проверять их по регистру. Даже если по истечении каникул гражданин не нашел работу, срок льготного периода не продлевается.

Нетрудоспособность

Если заемщику установлена I или II группа инвалидности через МСЭ, он сможет не только получить ипотечные каникулы, но и рассчитывать на страховые выплаты (если по требованию банка был оформлен полис добровольного медицинского страхования). Присвоение группы инвалидности подтверждается заключением МСЭ, а проверить этот факт банк сможет через единый федеральный регистр.

Временное заболевание

Заемщик может получить ипотечные каникулы, если его заболевание с отрывом от производства длится более двух месяцев подряд

При этом не важно, какой процент заработка сохраняется за больным сотрудником по месту работы (в ряде случаев он может достигать 100% от зарплаты). Подтверждается временная нетрудоспособность больничным листом, выданным медицинской организацией

Снижение заработка

Если у заемщика изменился размер оплаты труда, ему сложнее соблюдать первоначальный график по ипотеке. Однако право на ипотечные каникулы возникнет только при одновременном подтверждении двух обстоятельств:

- уменьшение заработка не менее чем на 30% за два предыдущих месяца;

- размер ежемесячных платежей по кредиту составляет более 50% от изменившегося заработка.

Проверяются указанные факты справкой 2-НДФЛ, выданной работодателем. Справка, подтверждающая размер доходов до снижения зарплаты, должна быть годовой, т.е. содержать данные за предыдущие 12 месяцев.

Появление в семье иждивенцев

К иждивенцам относятся нетрудоспособные лица, которые находятся на содержании заемщика. Это могут быть несовершеннолетние дети, инвалиды, лица под опекой. Подтверждается факт нахождения на иждивении свидетельствами о рождении, постановлениями о введении опеки, справками об инвалидности, иными документами. Кроме этого, заемщик обязан подтвердить, что его заработок за предыдущие два месяца стал ниже более чем на 20%, а размер стандартных платежей по ипотеке превышает 40% от месячного дохода. Подтверждаются такие обстоятельства также по справкам 2-НДФЛ.

Возможные причины для отказа

Если внимательно прочитать текст закона, можно примерно предположить, какие распространенные причины для отказов обнаружатся сразу после вступления документа в силу. К числу таких причин относятся:

- Наличие недвижимости помимо ипотечной. Считаться будет не только полноценная квартира или частный дом. Скажем, наличие в собственности самой обычной дачи или даже небольшого сарайчика — это уже основание для отказа, ведь по закону отсрочка дается только владельцам единственного ипотечного жилья;

- Отсутствие документального подтверждения падающего дохода. То есть лицам, работающим за «серую» зарплату, будет очень сложно получить услугу: чаще всего их «белая» зарплата не меняется, а падает лишь выдаваемая в конверте сумма. Доказать банку падение доходов в таком случае будет непросто, а без этого отсрочку не дадут;

- Если клиент вполне может погашать ипотеку и без помощи отсрочки. Просто для этого заемщику нужно несколько уменьшить свои траты. Чаще всего такой отказ встречается в том случае, если даже при падении дохода ипотека берет на себя не больше 40% от заработка заявителя;

- Если кредитный договор был заключен три и менее месяца назад, банк вправе законно отказать в предоставлении услуги;

- Заемщик, ранее уже получавший каникулы или реструктуризацию/рефинансирование, так же может получить отказ. Связано это с тем, что банк, желая помочь клиенту, но наблюдая отсутствие решения проблем, просто перестает идти навстречу заемщику. Особенно часто такая причина для отказа встречается в ситуациях, когда заемщик несколько раз допускал просрочки по кредиту.

Когда закон вступает в силу

Описанные изменения приняты ещё весной, но банкам требовалось определённое время на подготовку к нововведениям, поэтому выдавать займы по новым правилам начнут с 1 августа. То есть, все кредитные договоры, оформленные и заключённые в июле, будут подчиняться старым положениям закона, не позволяющим оформлять отсрочку, а соглашения, подписанные в августе, будут предусматривать льготный период.

В крайнем случае, возможно получение отсрочки по желанию кредитной организации, но в данном случае рассчитывать на указанные выше нормы нельзя.

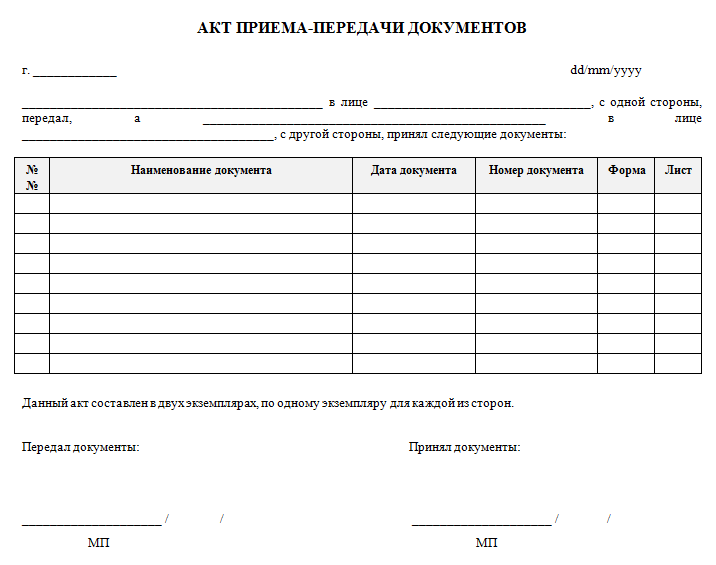

Документы для оформления ипотечных каникул

Помимо заявления на оформление каникул должникам следует подготовить документы, подтверждающие возникновение материальных сложностей.

Таковыми, согласно закону о каникулах по ипотеке, могут оказаться:

- справка о постановке на учёт в службе занятости;

- бумаги, подтверждающие получение инвалидности;

- справка о врача, доказывающая длительную потерю трудоспособности;

- документы, подтверждающие появление иждивенцев (свидетельство о рождении ребёнка или оформлении опекунства);

- справка из налоговой, доказывающая резкое снижение доходов должника.

При получении подобных доказательств финансовых трудностей действия работников банка будут очевидны: обслуживающий менеджер позволит временно не погашать заём.