Описание содержания

Начнем с трактовки рассматриваемых положений. Четкого определения кредиторской задолженности тут нет, однако в таких случаях юристы используют термин «непогашенные финансовые обязательства». Причем под подобной формулировкой подразумевают материальные ценности, занятые физическим или юридическим лицом, которые брались на определенный период и нуждаются в возвращении.

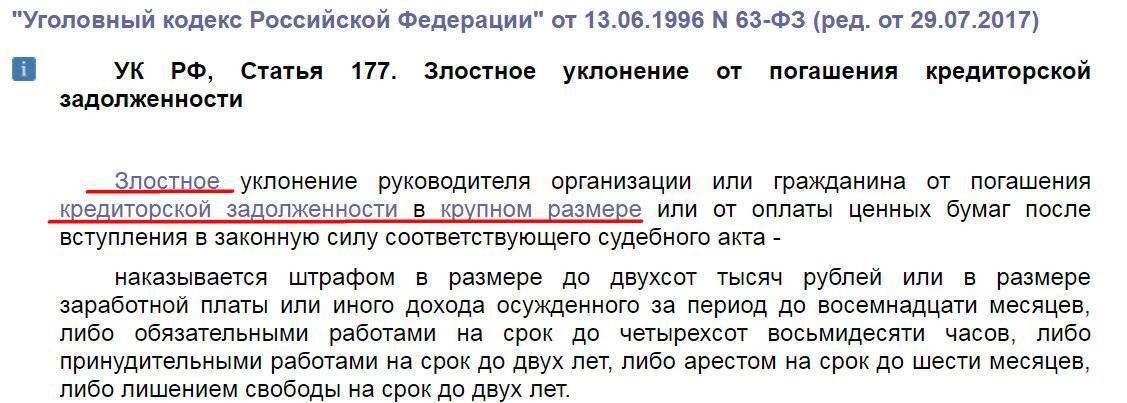

Ст. 177 УК РФ “Злостное уклонение от погашения кредиторской задолженности” применяется к лицам, которые обязаны рассчитаться с кредитором по факту решения суда, но игнорируют эти обязательства

Ст. 177 УК РФ “Злостное уклонение от погашения кредиторской задолженности” применяется к лицам, которые обязаны рассчитаться с кредитором по факту решения суда, но игнорируют эти обязательства

Отметим, что термин охватывает кредитование, текущие процессы компаний, когда требуется привлечение средств извне, расчеты по оплате ценных бумаг. Так, ситуации, когда должник берет товар для реализации у поставщика, не рассчитываясь по факту продажи партии, тоже подпадают под действие ст. 177 УК РФ «Злостное уклонение от погашения кредиторской задолженности».

Учитывайте, что статью применяют и к манипуляциям с ценными бумагами, когда должник отказывается погашать заявленные ранее средства. Правда, тут найдется важный нюанс.

Положение применяется в случаях при злостном уклонении дебитора от обязательств после принятия судом решения о выплате этих платежей. Здесь обычно рассматриваются вердикты арбитража или суда общей юрисдикции. Правда, иногда предметом рассмотрения становится и судебный приказ.

Учитывайте, что поручители должника делят ответственность с этим человеком, соответственно, тоже рискуют попасть под действие статьи 177

Учитывайте, что поручители должника делят ответственность с этим человеком, соответственно, тоже рискуют попасть под действие статьи 177

Отдельно отметим и момент об ответственности поручителей. Согласно ст. 363 ГК, поручитель делит обязательства с неплательщиком. Соответственно, это лицо несет ту же ответственность перед судом. Исключением в таких ситуациях становится лишь отдельная договоренность в соглашении займа, которая подробно описывает обязанности поручителя.

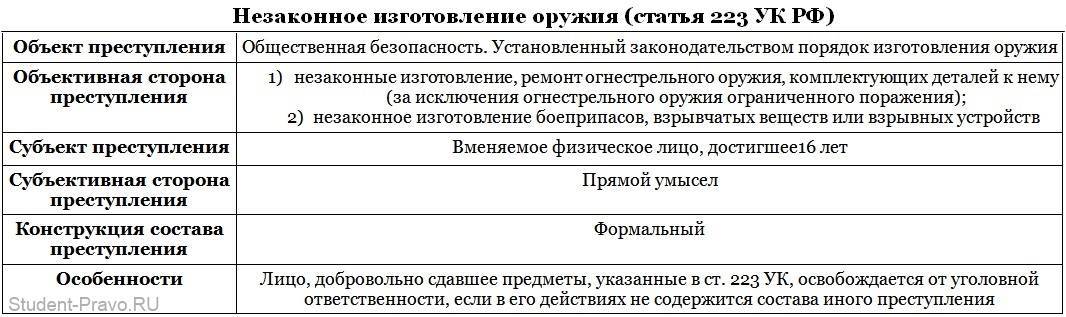

Объективная сторона

Здесь понимают действия со стороны дебитора. Причем тут потребуется доказать, что у неплательщика присутствовали средства для выплаты суммы недоимки. Однако умышленное решение не оплачивать счета трактуется в разных ситуациях и как бездействие. Правда, подобное понимание спорное, ведь по факту решения суда взыскание долгов переходит к инспекторам ФССП, которые наделены достаточной компетенцией, чтобы истребовать нужную сумму.

Суд рассматривает объективную часть, к которой относятся действия должника по уклонению от положенных выплат

Суд рассматривает объективную часть, к которой относятся действия должника по уклонению от положенных выплат

Кроме того, в подобном случае понимают две формы: состав злостного уклонения от погашения кредиторской задолженности либо аналогичные шаги, предпринятые дебитором, касательно выплат по ценным бумагам. Напомним, в обеих ситуациях дело рассматривают лишь по прошествии судебного процесса и удовлетворения иска кредитора. Если кратко, схема тут следующая:

- появление обязательств;

- решение суда о взыскании недоимки;

- уклонение дебитора от выполнения этих обязанностей;

- инициирование повторного слушания, чтобы привлечь неплательщика к ответственности.

Как видите, объектом рассмотрения тут становятся лишь действия дебитора. Причем грамотно построенная защита легко снимает подобные обвинения, доказав, что ответчик не пренебрегает предписанием закона, а не располагает достаточными средствами, чтобы погасить недоимку перед кредитором.

Субъективная часть

Статья 177 УК РФ при задолженности по кредиту квалифицируется и субъективной стороной – умыслом должника. Соответственно, виновная сторона осознанно фальсифицирует сведения о материальном состоянии, скрывая имущество, чтобы избежать выплат кредитору. Такие ситуации на практике легко доказываются в суде, и должник проигрывает процесс.

Субъективная сторона дела характеризуется доказательством умысла неплательщика проигнорировать выполнение предыдущего судебного решения при наличии финансовых возможностей погасить долги

Субъективная сторона дела характеризуется доказательством умысла неплательщика проигнорировать выполнение предыдущего судебного решения при наличии финансовых возможностей погасить долги

Соглашения с третьими лицами, которые говорят о передаче права собственности дебитора уже после принятия судом решения об истребовании долга, считаются несостоятельными. А факт подобных действий свидетельствует о намеренном и продуманном решении должника скрыть имущество. Учитывайте, что это намерение играет против неплательщика.

Но при доказанном факте, что должник располагает достаточной суммой для расчета с кредитором, такие действия говорят о спланированном решении и продуманном уклонении. Само собой, судебный процесс в этих случаях обернется против дебитора. Исключением тут становится лишь недостаток финансов у неплательщика, вследствие которого тот вынужден погашать задолженность по частям.

Смотрите это видео на YouTube

Смотрите это видео на YouTube

Уклонение от погашения кредиторской задолженности

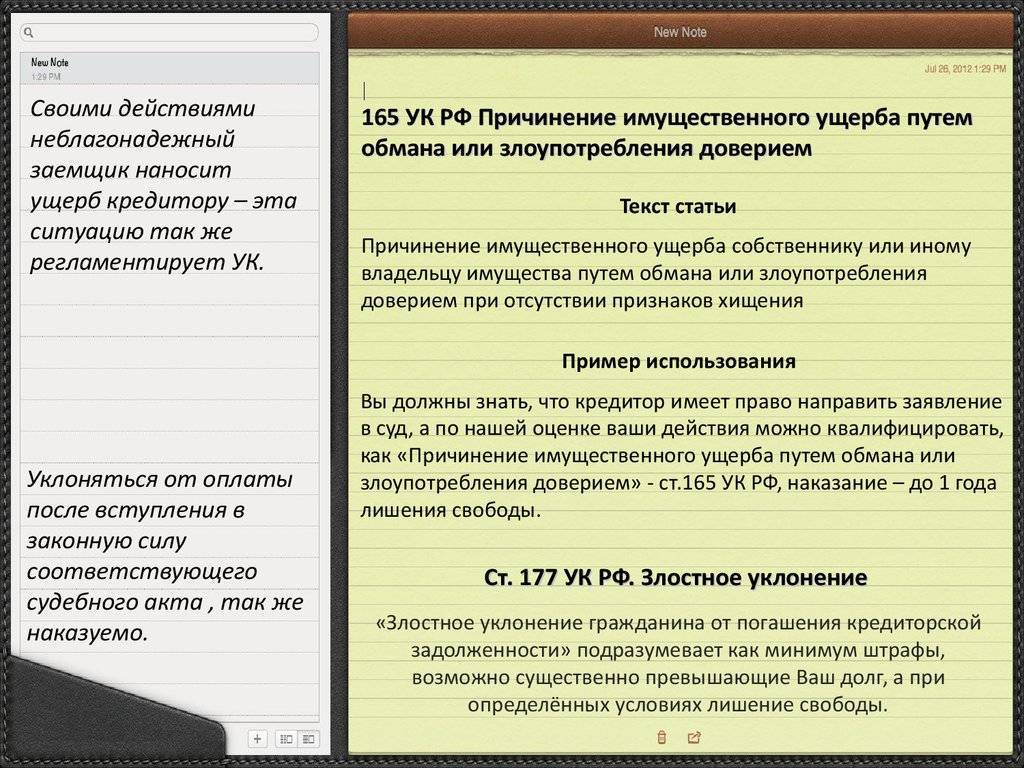

Сам термин в названии статьи означает, что заемщик не предпринимает усилий, чтобы вернуть взятые в долг деньги. Даже если он не имеет финансовой возможности это сделать в силу не зависящих от него обстоятельств (болезни, потери дохода и т. д.), заемщик должен сообщить об этом банку и вместе с ним искать варианты решения вопроса. В противном случае его поведение можно рассматривать как попытки уклонения.

Прежде чем проблемным кредитом займется суд, есть несколько стадий, через которые пройдет недобросовестный заемщик, нарушивший ст. 307 Гражданского кодекса РФ:

- Перед приближением срока выплаты кредитор старается связаться с заемщиком, чтобы напомнить о долге и поинтересоваться существуют ли какие-то проблемы. Это лучший момент, чтобы выйти на связь с банком и попробовать договориться.

- После того, как выплата просрочена, банк ищет должника по известным ему контактам: телефоны (в том числе рабочие или родственников), почтовый адрес и т.д. С момента просрочки накапливаются штрафы, портится кредитная история (взять кредит будет сложнее). Доверие банка к клиенту падает, клиент попадает в список неблагонадежных. Договориться с банком теперь сложнее.

- Поняв, что дешевле передать долг коллекторам, банк отправляет их к кредитору. Есть два варианта: долг может быть продан коллекторскому агентству или они могут выступать представителями банка. Решать вопрос с кредитом придется с тем, кому он принадлежит.

- Иногда кредитные организации не подключат коллекторов, а сразу направляют иск в суд (разбирательство будет гражданским, не уголовным). Суд, скорее всего, займет сторону истца, а если заемщик откажется выполнять судебное решение, он может быть обвинен в уклонении, которое является уголовным преступлением.

Эта система в ближайшее время может измениться, если Минюст и ФССП пролоббируют закон «О деятельности по возврату просроченной задолженности физлиц». Сейчас такие долги взыскиваются согласно ФЗ №230. Этот закон направлен на защиту граждан от коллекторов и регулирует деятельность микрофинансовых организаций.

Новая концепция предусматривает, что кредитор сможет обращаться в суд через 30 дней после того, как заемщик получил предложение вернуть долг. Это банк может сделать на следующий день после просрочки.

Если должник будет пытаться договориться с кредитором и принимает меры к возврату долга, не будет совершать действий, квалифицируемых ст. 17.14 по КоАП (мешать исполнительному производству), это пойдет ему на пользу.

Злостное уклонение

Кроме того, для признания гражданина злостным нарушителем данной нормы должно иметь место хотя бы одно условие из нижеперечисленных:

- Гражданин менял место жительства либо рабочее место (не уведомив судебного пристава) для того, чтобы создать препятствия для взыскания средств.

- Должник своими действиями мешал исполнению решения суда.

- Лицо игнорировало приглашения судебного пристава в суд без уважительных на то причин.

- Он утаивал другие источники заработка, обманывал судебного пристава об отсутствии денежных средств. То есть у гражданина были деньги для погашения задолженности, но он намеренно не переводил деньги банку.

- Должник продавал свое имущество, однако полученные деньги не вносил в счет погашения долга по кредиту. Напротив, он распорядился финансами по своему желанию или же просто утаил приобретенную прибыль.

- Лицо является предпринимателем и осуществляет различные операции по другим кредитам (он получал деньги по оформленным кредитам, рассчитывался ими с другими банками, выступал как кредитор). При этом должник намеренно скрыл факт подписания нового кредитного договора от судебного пристава.

- Гражданин намеренно обманывал судебного пристава (утверждал,что его имущество было похищено, оно сильно пострадало в пожаре или в результате какого-либо несчастного случая, в стихийном бедствии).

- Он передавал знакомым или родственникам для хранения движимое имущество.

Для этого придется предоставить подтверждения того, что у нарушителя есть материальные средства, которые позволили бы ему выплатить полную сумму кредита, но он намеренно не делал этого, осведомленный об уголовной ответственности.

Резюме

Подведем итоги. Сегодня практика судебных заседаний, которые рассматривают дела по указанной статье, неоднозначна. Примерно в половине случаев процессы заканчиваются в пользу неплательщика по причине недостаточности доказательств со стороны кредитора. Однако судебная практика показывает, что случались и заседания, когда для недобросовестных дебиторов суд определял и тюремное заключение.

Применить статью к неплательщикам, для которых нет исполнительного листа на принудительное взыскание, невозможно

Применить статью к неплательщикам, для которых нет исполнительного листа на принудительное взыскание, невозможно

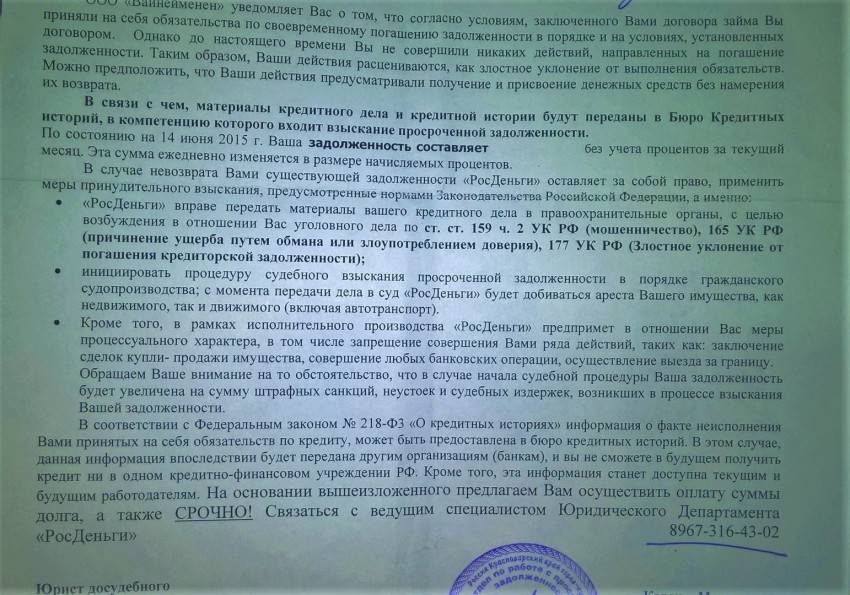

Однако читателям уместно помнить, что рассматриваемое положение часто становится стандартной угрозой коллекторов без достаточных оснований. Помните, статья применяется лишь к гражданам, в отношении которых уже состоялся судебный процесс о взыскании долгов. Тривиальные же задержки с выплатой кредита не становятся поводом для возбуждения следствия по этому положению.

Как видите, для привлечения обвиняемого в уклонении от выплат по кредитам и другим видам займов, требуются четкие условия. Первое – решение судьи о принудительном взыскании. Второе – сумма долга выше 250 000 рублей. Третье – доказательства, что при наличии финансового потенциала, подозреваемый игнорирует эти обязательства.

Смотрите это видео на YouTube

Смотрите это видео на YouTube

Комментарий к Ст. 177 УК РФ

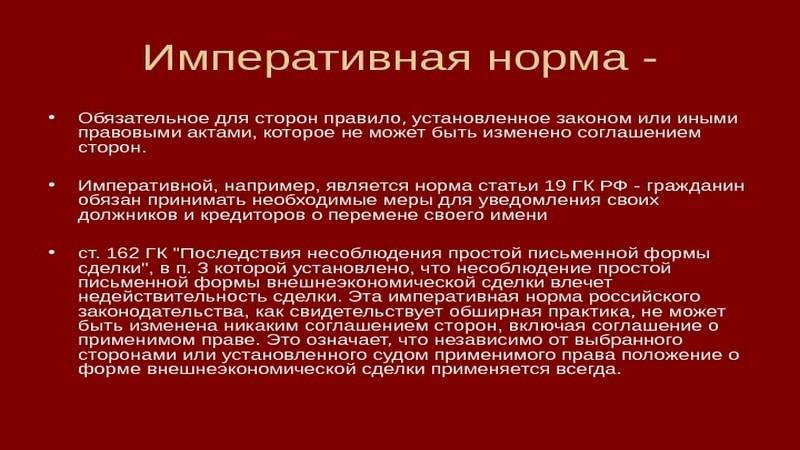

1. Определения кредиторской задолженности в законодательстве нет, однако этот термин употребляется в значении неисполненных (не обязательно просроченных) обязательств перед кредиторами . По смыслу закона, т.е. исходя из сферы отношений, защищаемых гл. 22 УК РФ, а также из контекста (норма представляет уголовно-правовое обеспечение погашения кредиторской задолженности, в том числе оплату ценных бумаг, пусть и после вступления в силу соответствующего судебного решения), неисполненные обязательства вытекают из договора, но не вследствие деликта. К этим договорам относятся не только кредитный, но и иные виды договоров (раздел 3 ГК РФ).

———————————

См., например: п. 4 ст. 82 Федерального закона от 26.10.2002 N 127-ФЗ «О несостоятельности (банкротстве)» // СЗ РФ. 2002. N 43. Ст. 4190; п. 18 ст. 250 НК РФ, подп. 7, 8 п. 2 ст. 23.1 БК.

Бесплатная юридическая консультация по телефонам:

8 (499) 938-53-89 (Москва и МО)8 (812) 467-95-35 (Санкт-Петербург и ЛО)8 (800) 302-76-91 (Регионы РФ)

2. Исходя из ст. ст. 11, 12, 393, и др. ГК, ст. ст. 3, 22 и др. ГПК, ст. ст. 4, 27 и др. АПК кредитор вправе обратиться в суд за защитой нарушенных либо оспариваемых прав или законных интересов. Вступившие в законную силу судебные постановления судов общей юрисдикции (судебные приказы, решения суда, определения суда, постановления президиума суда надзорной инстанции), судебные акты арбитражного суда являются обязательными для всех без исключения органов государственной власти, органов местного самоуправления, общественных объединений, должностных лиц, граждан, организаций и подлежат неукоснительному исполнению на всей территории РФ (ст. 13 ГПК РФ, ст. 16 АПК). Материальным основанием судебных актов о погашении кредиторской задолженности являются положения гл. 25 ГК РФ «Ответственность за нарушение обязательств».

3. Понятие ценных бумаг, их видов, связанных с ними обязательств уясняется при обращении к ст. ст. 142 — 149 ГК, а также к целому ряду законов. Ценной бумагой является документ, удостоверяющий с соблюдением установленной формы и обязательных реквизитов имущественные права, осуществление или передача которых возможны только при его предъявлении. К ценным бумагам, в частности, относятся: государственная облигация, облигация, вексель, чек и другие документы, которые законами о ценных бумагах или в установленном ими порядке отнесены к числу ценных бумаг. Таким образом, под оплатой ценных бумаг подразумевается исполнение обязательств лицом, на которого имущественные обязательства возложены согласно данной ценной бумаге.

4. Уклонение от погашения кредиторской задолженности или от оплаты ценных бумаг состоит в умышленном неисполнении обязательств, вытекающих из договора либо, соответственно, ценной бумаги. Неисполнение обязанности расценивается как уклонение только в том случае, если у лица имелась возможность выполнить обязательства, т.е. погасить задолженность.

5. Злостность уклонения — признак оценочный, в законе не установлены формальные критерии для признания неисполнения обязанности таковым. О злостности свидетельствует длительность непогашения задолженности лицом, имеющим соответствующую возможность, совершение активных действий, направленных на воспрепятствование судебным приставам-исполнителям принудительно изъять имущество для его реализации и погашения из вырученных средств задолженности, и др.

6. Согласно буквальному толкованию комментируемой статьи, в случае уклонения от оплаты ценных бумаг размер уклонения, определяемый суммой неисполненного обязательства, не имеет значения. В соответствии с примеч. к ст. 169 УК размер злостного уклонения от погашения кредиторской задолженности должен быть крупным, превышая 1 млн. 500 тыс. руб.

7. Момент окончания определяется тем, что преступление — длящееся. Оно начинается с момента совершения преступного действия (бездействия), характеризующего неисполнение обязательства как злостное, и считается оконченным вследствие добровольного погашения задолженности либо при наступлении событий, препятствующих дальнейшему уклонению от погашения задолженности (погашения задолженности за должника помимо его воли другим лицом, заключения виновного под стражу и т.п.).

8. Субъективная сторона — прямой умысел.

9. Субъект преступления указан в статье; им может быть руководитель организации-должника, а также гражданин.

10. Комментируемая статья находится в конкуренции со ст. 315 УК, но поскольку в последней более узко трактуется субъект данного преступления, то она является специальной нормой, а значит, в силу ч. 3 ст. 17 УК имеет приоритет при применении.

Злостное уклонение от погашения кредиторской задолженности по ст. 177

Термин «злостное» в данном случае означает, что физлицо осознанно совершает сомнительные сделки, переписывает имущество на близких, совершает иные преднамеренные действия, чтобы избежать выплаты. В том числе мешает работе приставов.

Адвокат Геннадий Насимов рассказывает об уголовной ответственности за неуплату кредита:

Также если работоспособный заемщик не ищет источников доходов, чтобы рассчитаться с кредитором, игнорирует возможность диалога с банком, пересмотра условий договора и т.д., суд вполне может счесть это отягчающим обстоятельством, квалифицируя такое поведение как «злостное уклонение».

Кого закон РФ считает злостным неплательщиком

Суд, скорее всего, сочтет должника «злостным неплательщиком», если он:

- имел наличные средства или счета в банках, но не гасил долг;

- обманывал приставов, сообщая ложные данные об источниках и размерах дохода или имущества;

- передавал имущество близким;

- скрывал своего местонахождение, место работы;

- готовился к выезду за рубеж;

- не являлся в суд без уважительных причин.

Трактовка «злостное уклонение» в данной случае считается спорной, поскольку не закреплена законодательно, как в ст. 157 (злостная неуплата алиментов) или ст. 315 (злостное игнорирование решения суда). По сути, является ли неплательщик «злостным», то есть имеет умысел, решает судья. При этом, на квалификацию деяния влияет размер долга, если он крупный (не менее 2,25 млн рублей), неплательщик может быть признан «злостным».

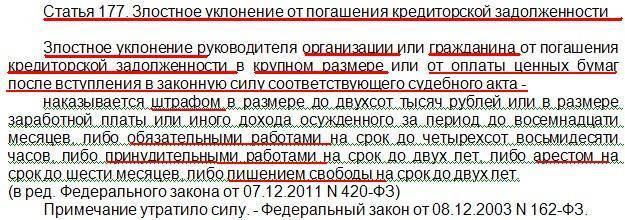

Наказание в два года отбывания реального срока, максимальная мера по ст. 177, в последние годы в сфере кредитования физлиц не применялось. Но есть прецеденты условного лишения свободы, штрафов и назначения принудительных работ.

Виды сокрытия имущества

Попытки спрятать или осуществить фиктивные сделки с имуществом – наиболее распространенный способ избежать его конфискации приставами. При этом многие не понимают, что в зависимости от желания кредитора иметь дело придется не с коллекторами, а с сотрудниками МВД, которые ведут уголовные дела.

Нередко заемщики прибегают с сокрытию имущества. В основном это переоформление автомобилей, катеров, долей в жилье или коммерческой недвижимости на родных и близких. Это не всегда работает.

Следователи и дознаватели при желании могут доказать фиктивность сделок с имуществом должника. Условно юристы выделяют два типа сокрытия имущества (ст.170 ГК РФ), они представлены в таблице.

| Юридическое | Физическое |

Оформление фиктивных сделок, чаще всего:

| Сокрытие факта наличия имущества (в том числе денег), хранение его в недоступном для приставов месте. |

Оба варианта довольно рискованны с той точки зрения, что могут быть квалифицированы как попытки помешать деятельности приставов (ст. 17.8 КоАП).

Условия привлечения к уголовной ответственности

Формулировка статьи 177 УК РФ позволяет определить условия, при наступлении которых лицо можно привлечь к ответственности. Такими условиями являются:

1. Наличие кредиторской задолженности в крупном размере.

2. Наличие вступившего в силу судебного акта, которым такая задолженность подтверждена судом и присуждена к взысканию с должника.

3. Злостное уклонение должника от погашения кредиторской задолженности.

Как было указано ранее, кредиторская задолженность возникает за нарушение или неисполнение обязательств должником. Вид обязательства может быть различным: это может быть гражданско-правовой договор, обязательства вследствие причинения вреда или неосновательного обогащения, а также иные. Помимо основной суммы долга в задолженность включаются и проценты за пользование денежными средствами, штрафы, пени.

Законодатель установил минимальную сумму кредиторской задолженности, которой будет достаточно для привлечения к уголовной ответственности – более 2 250 000 (два миллиона двести пятьдесят тысяч) рублей, что является крупным размером. В отношении ценных бумаг пороговое значение прямо не определено, но системное толкование статьи 177 УК РФ позволяет сделать вывод о том, что номинальная стоимость имущественных прав, закрепленных ценными бумагами, должна превышать значение 2 250 000 (два миллиона двести пятьдесят тысяч) рублей. А особо крупным размером, крупным ущербом, доходом либо задолженностью в крупном размере признаются стоимость, ущерб, доход либо задолженность в сумме, превышающей 9 000 000 (девять миллионов) рублей.

Наличие вступившего в силу судебного акта, которым кредиторская задолженность подтверждена и присуждена к взысканию с ответчика, подразумевает, что кредитор, не получив исполнение от должника в добровольном порядке, обратился за защитой своих прав в суд, после чего суд вынес решение в пользу кредитора, а последний получил исполнительный лист, и на основании исполнительного листа было открыто исполнительное производство службой судебных приставов.

Важно обратить внимание на то, что для образования состава преступления указанная задолженность в крупном размере должна быть присуждена в рамках одного судебного акта. В указанном случае объединение исполнительных производств в сводное исполнительное производство не дает оснований для привлечения лица к уголовной ответственности

О составе преступления

Теперь подробнее оговорим, как определяются подобные правонарушения. Начнем с материальной составляющей. Помните, суд примет дело к рассмотрению в ситуациях, когда сумма, которую задолжал обвиняемый, составляет минимум 250 000 рублей. Эта цифра указана в письме ФССП от 26 мая 2010 года.

Важным аспектом судебного процесса становится сумма задолженности

Важным аспектом судебного процесса становится сумма задолженности

Отметим, что тут появляется некая неточность – ведь 177 статья содержит определение «крупный размер». Объяснение этого понятия дано в примечаниях к статье 169. Тут сказано, что размер обязательств в таких случаях составляет минимум 1 500 000 рублей. Соответственно, появляется несостыковка по описанию термина в кодексе с трактовкой этого понятия судебными приставами применимо к рассматриваемой статье.

Этот признак вызывает массу споров и становится поводом для отказа судом удовлетворять иск кредитора. Ведь термин определяют как решение проигнорировать обязательства при фактическом обеспечении должника средствами для выполнения таких условий.

Вторым обстоятельством, которое требует доказательств, становится злостность преступления

Вторым обстоятельством, которое требует доказательств, становится злостность преступления

То есть, тут потребуется доказать, что дебитор располагал достаточной суммой для погашения долга, но проигнорировал предыдущее решение суда. Иногда степень злостности определяют и как длительность уклонения неплательщика от исполнения судебного вердикта. Хотя на практике именно это обстоятельство становится поводом для прекращения уголовного преследования должника.

Виновник

В таких процессах обвиняемым становится гражданин, который допустил подобные обстоятельства или руководитель компании. Во втором случае претензии кредитора направлены юридическому лицу. Причем законодательство располагает реальными механизмами привлечения истинного владельца предприятия, а не фиктивного директора.

Помните, что привлечь к ответственности тут удастся и должника, и соучастника

Помните, что привлечь к ответственности тут удастся и должника, и соучастника

Отметим, что в этих процессах иногда иск направлен и против соучастников преступления. Такими обвиняемыми становятся граждане, которые помогали преступнику препятствовать выплате взысканной ранее суммы. Учитывайте, что приобретение собственности должников по фиктивным соглашениям становится поводом для привлечения к уголовной ответственности наряду с неплательщиком.