Какой способ не следует использовать для сохранения сбережений

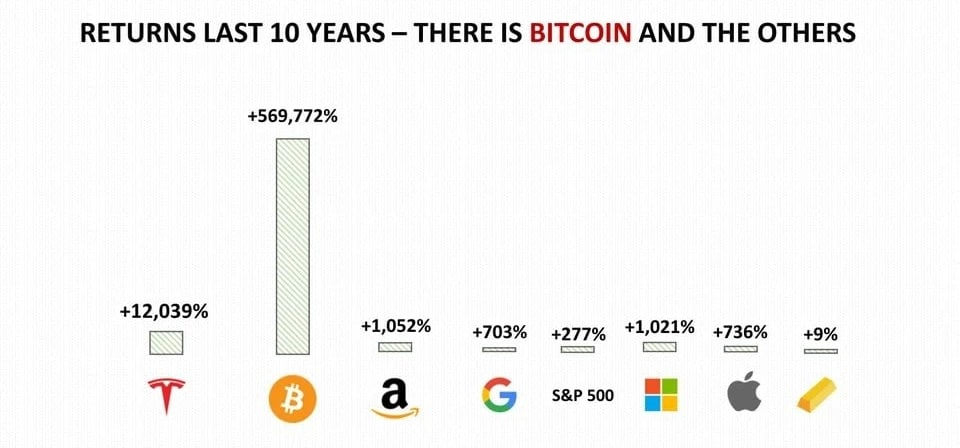

Сейчас инвестирование в криптовалюту набирает популярность. Но эксперты советуют использовать вариант для заработка, а не сохранения капитала. В электронные деньги вкладывать можно ту сумму, которую будет не жалко потерять, поскольку криптовалюта отличается высоким уровнем волатильности.

Перед инвестированием в криптовалюту следует изучить особенности работы с ней и способы ее хранения. Также придется регулярно отслеживать изменения и вовремя продавать купленные ранее монеты. На это требуется много времени, знаний, терпения и свободных денег, которые можно позволить себе потерять.

Итоги

Все чаще владельцы крупных сбережений в рублях задаются вопросом, как не потерять накопления. Для компенсации уровня естественного обесценения денег следует инвестировать средства. Вариант вложения выбирается исходя из суммы сбережений и целей их владельца. Оптимальными вариантами будут приобретение недвижимости, открытие депозита в банке, покупка акций, валюты и драгоценных металлов.

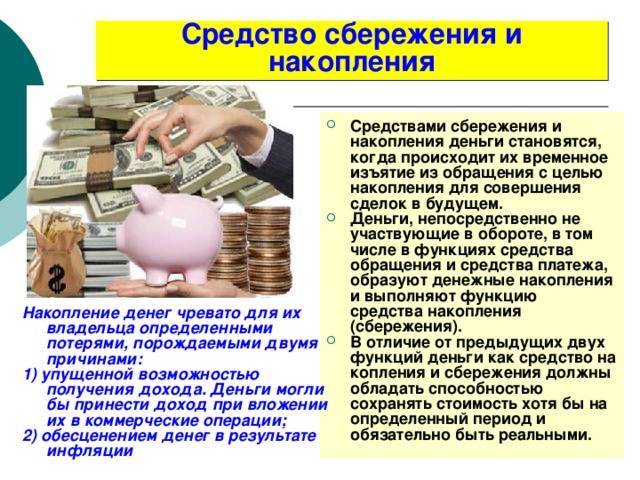

Деньги как средство накопления и сбережения

Переходим от простых сбережений и накоплений к инвестициям

Иметь финансовый резерв на непредвиденный случай — разумное и правильное решение. Осознание этого приводит к тому, что частное лицо начинает откладывать денежные средства, создавая тем самым сбережения. При их накоплении образуется отложенное потребление, то есть предполагаемая трата финансовых ресурсов в определенный момент в будущем.

На создание сбережений мотивируют 4 фактора:

предосторожность, или своего рода подстраховка от форс-мажора, из-за которого могут снизиться доходы или повыситься расходы; необходимость обеспеченной старости и осознание того, что в преклонном возрасте можно не работать, а жить на сбережения и приносимый ими доход; желание оставить наследство; наличие спроса, отложенного во времени, например, крупная покупка или инвестиция

Накопление сбережений имеет важное экономическое значение, так как это точка пересечения интересов государства, населения и финансово-инвестиционных компаний. Размеры сбережений отражают уровень жизни в стране, а накопления — один из основных инвестиционных ресурсов, способных развивать экономику государства

Однако чтобы накопления стали источником инвестиций, население должно доверять и самому государству, и национальной валюте, и финансовым организациям. Кроме того, всегда есть часть людей (а в России она значительна), которая хранит деньги дома и не использует никакие финансовые инструменты. Поэтому государственные и частные финансовые институты не должны забывать о лежащей на них образовательной функции — повышении финансовой грамотности населения и пропаганде разумного инвестирования.

Время, отведенное на накопление денег

Итак, в первую очередь надо определить, на какие по срокам цели вы собираетесь создавать сбережения. Предлагаю разделить их следующим образом:

- Краткосрочные цели (необходимо реализовать в срок до 1 года).

- Среднесрочные цели (необходимо реализовать в срок от 1 до 5 лет).

- Долгосрочные цели (необходимо реализовать в срок свыше 5 лет).

Так вот, накопление денег на краткосрочные цели должно основываться преимущественно на использовании консервативных инструментов (то есть, наиболее надежных и, одновременно, наименее доходных). Для этой цели оптимально подойдут банковские вклады с пополнением, высоконадежные облигации, паевые инвестиционные фонды, вкладывающие капитал инвесторов в консервативные инструменты.

Дело в том, что вложения в более рисковые инструменты, например, в акции, в краткосрочной перспективе могут показывать отрицательную доходность или вообще привести к потере капитала. Поэтому нужно время, чтобы выйти из убыточного состояния, и, если этого времени нет, человек вынужден выводить капитал с убытками, что финансово нецелесообразно. Точно также, к примеру, нет смысла на короткие сроки вкладывать деньги в недвижимость, ведь за год она может даже не построиться/не вырасти в цене/не продаться.

Цели, достижение которых требует более длительного временного периода, открывают нам больше возможностей выбора инструментов, при помощи которых можно осуществлять накопление денег.

Криптовалюта

На самом деле не лучший инструмент для сбережения средств, но рассмотреть его все же стоит. Криптовалюты очень волатильны, т.е. их цена меняется сильно и быстро в разные стороны. Если вы не профессиональный трейдер, то стоит инвестировать на долгий срок. Все больше компаний и стран принимают криптовалюты в качестве платежного средства, происходит постепенная интеграция блокчейна во сферы нашей жизни. Все повышает спрос и популярность тех или иных коинов.

При долгосрочном инвестировании стоит обратить внимание на крупнейшие по капитализации валюты: биткоин, эфир, солана и т.д. Небольшие проекты могут как выстрелить, так и привести к большим убыткам. Чтобы найти что-то реально стоящее, что может вырасти в несколько раз за короткий срок, необходимо потратить очень много времени

Чтобы найти что-то реально стоящее, что может вырасти в несколько раз за короткий срок, необходимо потратить очень много времени.

Для описания рисков приведу пример недавнего краха LUNA. Не так давно LUNA входила в топ 10 криптовалют по капитализации, проект был на слуху и многие говорили о его перспективах. Но в один прекрасный день цена LUNA упала на 95% и так и не смогла восстановиться. Подробнее об этой ситуации можно почитать тут.

С помощью криптовалюты можно даже получать пассивный доход, там свои аналоги депозитам — стекинг и пулы ликвидности. Ставки обычно больше, чем в банках, но это компенсируется повышенными рисками.

Плюсы:

можно значительно увеличить вложения;

можно использовать для перевода денег и в качестве средства платежа;

можно получать пассивный доход.

Минусы:

очень высокие риски.

Для чего подойдет?

Криптовалюту можно использовать в качестве инструмента для сбережения средств. Но на нее стоит выделять небольшую часть капитала и инвестировать на длительный срок. Подойдет для диверсификации вложений.

Инвестирование с помощью Right

Этот способ объединяет в себе плюсы облигаций, акций и биржевых фондов. Right – робоэвайзер от компании ООО «М3», создателей портала Conomy. Робот поможет собрать портфель из ценных бумаг и будет периодически предлагать ребалансировку.

Ценные бумаги подбираются из российских акций, торгующихся на Московской бирже и ОФЗ. Алгоритм отбора у робота следующий:

Команда аналитиков с помощью фундаментального анализа оценивает потенциал акций. Компании с наиболее высоким потенциалом попадают в портфели к клиентам.

В зависимости от риск-профиля клиента робот подбирает ему в портфель акции из разных отраслей и облигации в нужной пропорции. Баланс между активами создается с помощью портфельной теории, которая гарантирует максимальный доход при выбранном риске.

Для того, чтобы портфель всегда оставался актуальным и не уходил за рамки риск-профиля клиента, робот предлагает ребалансировки. Например, какой-либо актив сильно вырос, тогда его необходимо сократить, чтобы не нарушать структуру портфеля, или акция достигла своей прогнозируемой цены, в таком случае ее полностью продают и покупают на замену другую. Ребелансировки необходимо подтверждать с помощью СМС, иначе робот не будет совершать операции с портфелем.

Плюсы:

все плюсы акций и облигаций;

для управления портфелем вам достаточно только подтверждать ребалансировки;

минимальные инфраструктурные риски;

можно инвестировать через ИИС.

Минусы:

комиссия за услуги робоэдвайзера.

Для чего подойдет?

Робоэдвайзер Right подойдет тем, у кто хочет получать доходность больше, чем по депозиту и ОФЗ, но при этом не имеет возможности постоянно следить за рынком и изучать теорию.

Таблица со средними доходностями методов сбережения:

Инструмент | Доходность за 5 лет | Доходность за 10 лет |

Доллар США | 0,14% | 6,24% |

Московская недвижимость* | – | 12,7% |

Золото | 9,3% | 8,28% |

ОФЗ* | 6,35% | 7,9% |

Корпоративные облигации* | 6,72% | 8,14% |

Российские акции* | 10,79% | 11,36% |

Вклад | 6,7% | 8,2% |

*Для расчета использовались индексы полной доходности Московской биржи

Доходность того или иного инструмента сильно зависит от текущей экономической ситуации в стране. Так, в 2020 году сильно снизили ставки и ввели льготную ипотеку. Это сильно подтолкнуло цены на недвижимость. Также во время низких ставок золото себя чувствует отлично и показывает хорошую доходность.

Доходность корпоративных облигаций несильно отличается от ОФЗ в данном примере. Это связано с тем, что для расчета использовался Индекс корпоративных облигаций Мосбиржи, куда входят самые ликвидные и надежные облигации.

Также все сильно зависит от точки входа, трудно найти идеальный момент. Цены на недвижимость сейчас рекордные, а акции недавно обвалились на 50%. Интуитивно кажется, что сейчас акции могут дать большую доходность. Но что будет на самом деле — никто не знает. Самый лучший вариант — стараться диверсифицировать свой капитал, распределить его по разным инструментам. При это пополнять свои инвестиции хотя бы пару раз в год, это поможет сгладить точку входа и повысит доходность.

Полезные статьи:

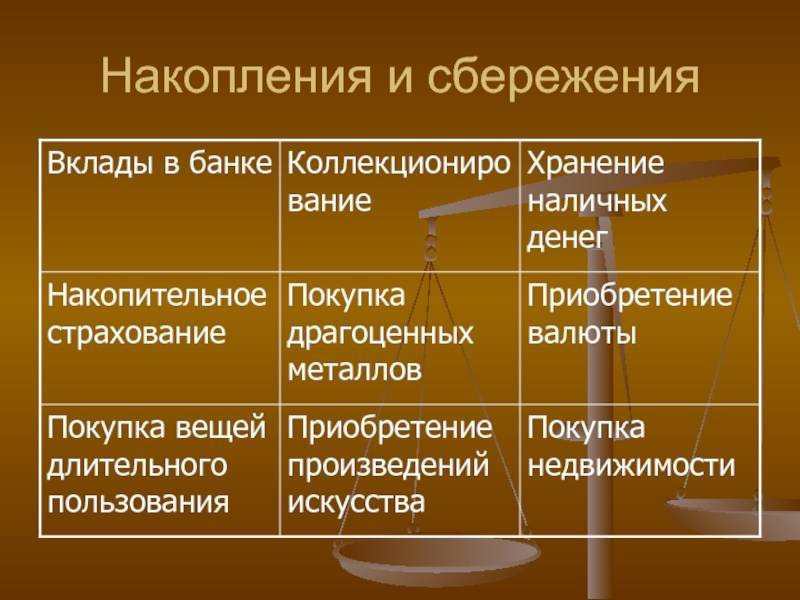

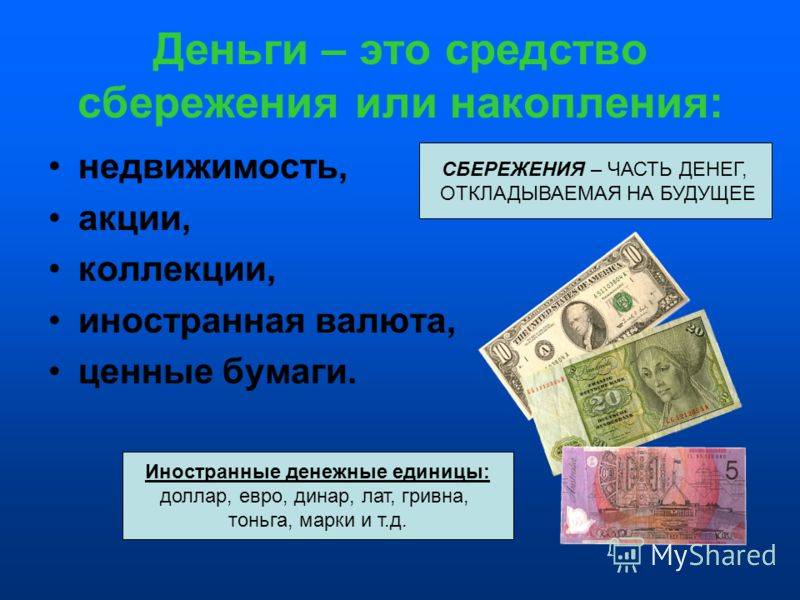

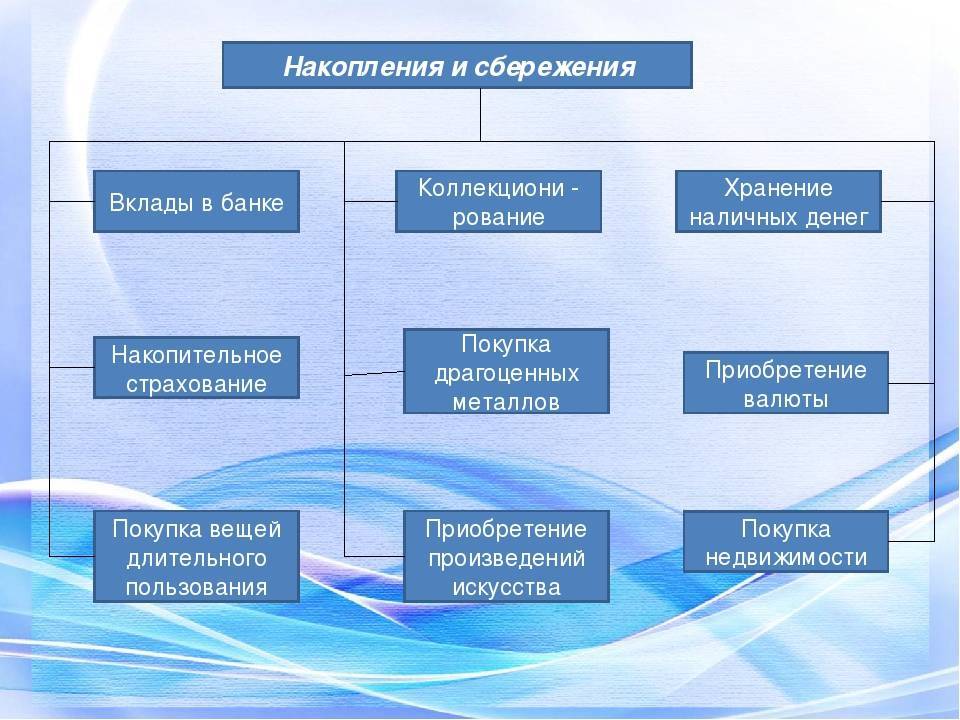

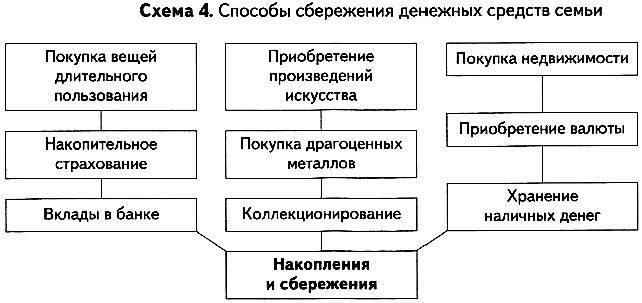

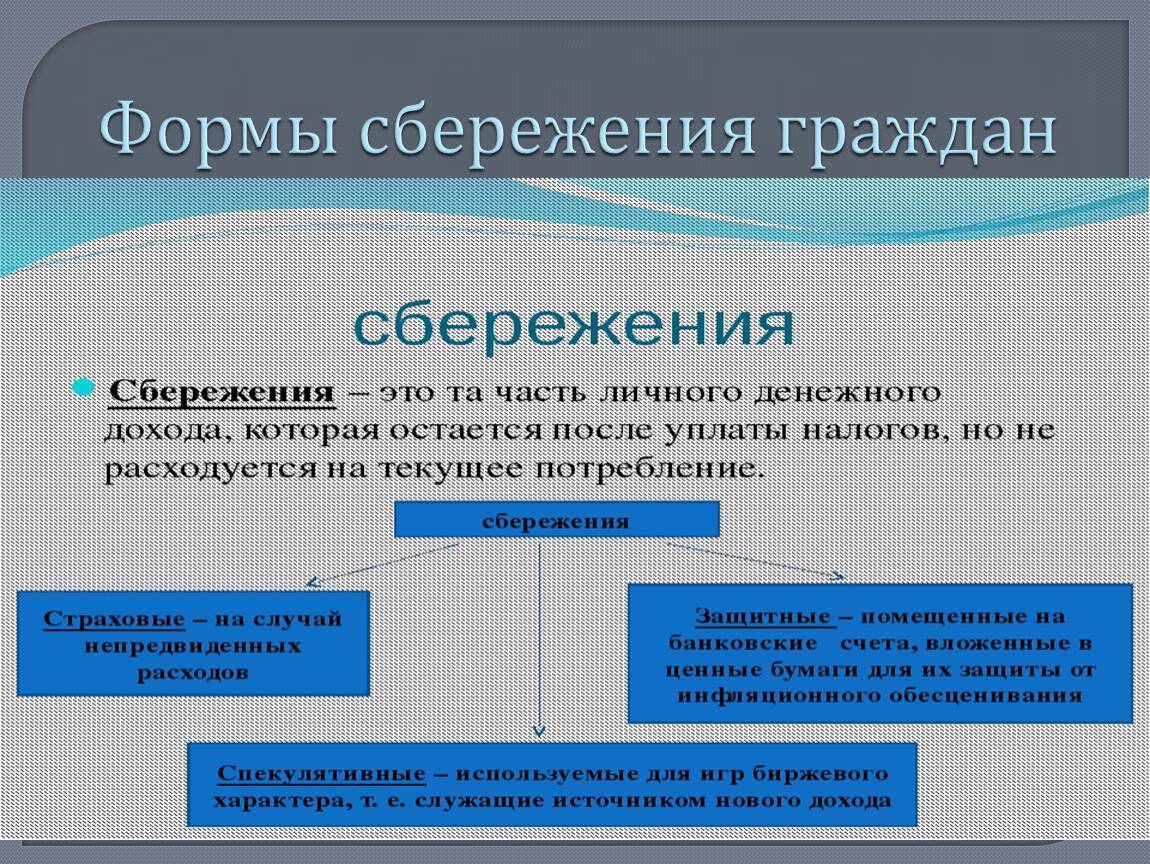

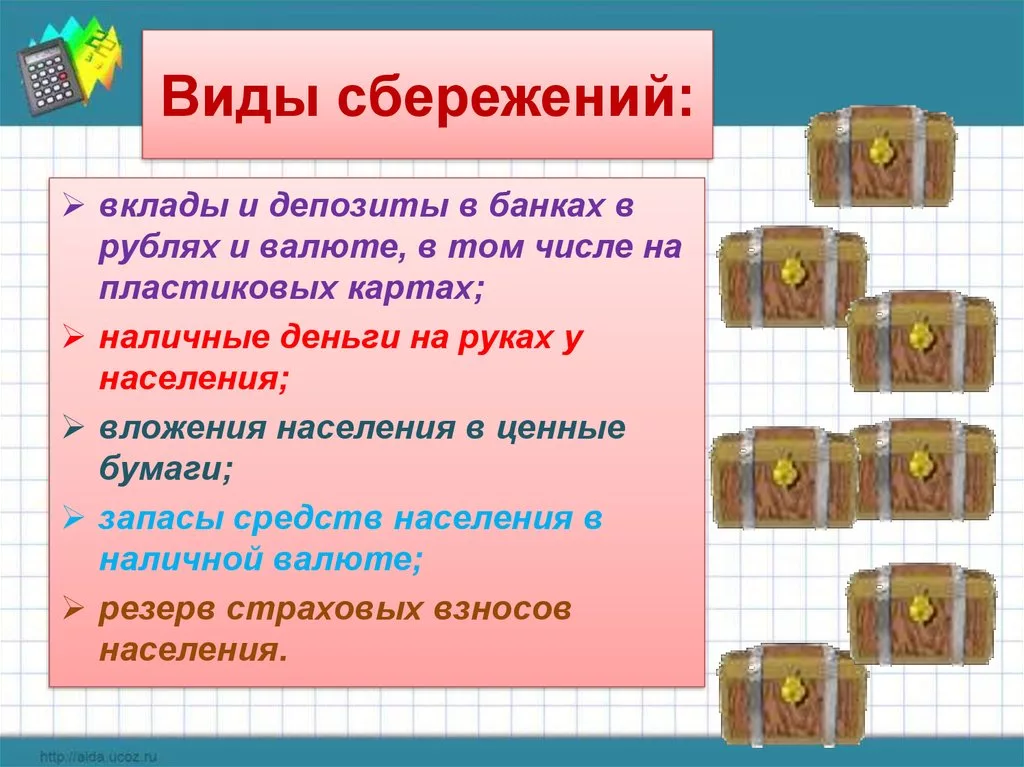

Средства сбережений

Формы сбережений могут быть разными, равно как и средства. О чем идет речь? Средство сбережения – это установленный эквивалент стоимости, сохраняемый для последующего обмена на товары и услуги. Самым распространенным вариантом являются деньги. Но возможно накопление сбережений и в таких общепринятых средствах, как драгоценные металлы и камни, недвижимость, инвестиционные монеты, ценные бумаги и другие финансовые инструменты, предметы искусства. Средствами накопления могут выступать, по сути, любые материальные объекты, обладающие ликвидностью. Однако здесь возникает вопрос о сохранении ценности инструмента. Например, в периоды высокой инфляции деньги могут стать невыгодным средством для накопления. Или, например, цена драгоценных металлов может сильно упасть при обнаружении нового крупного месторождения этого металла.

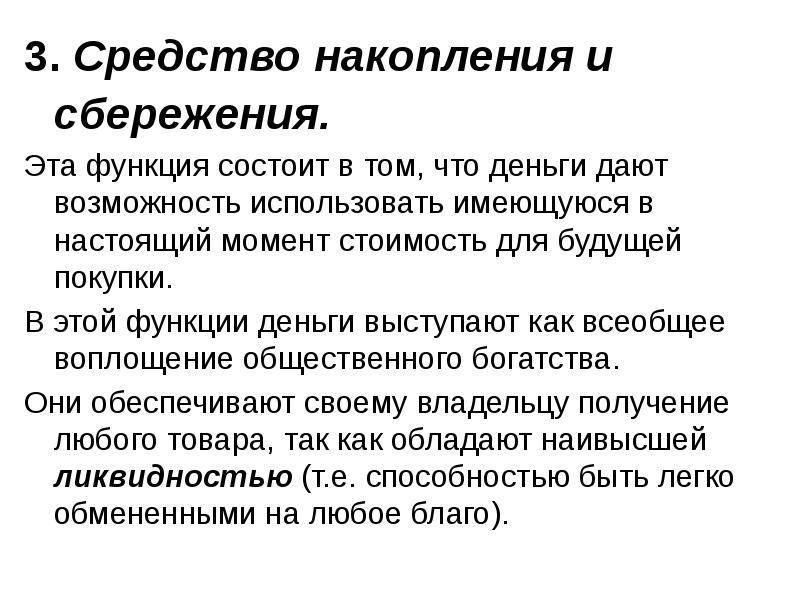

Функция денег как средства накопления

Одна из основных функций денег – это использование их в качестве средства накопления или сбережения. Финансы откладываются, создавая некий запас на будущее. Высокая «свободная» ликвидность позволяет использовать деньги в любой момент, моментально обменяв их на товары, услуги или для оплаты различных сборов.

Средством накопления выступают не только деньги, им являются:

- драгоценные металлы;

- ценные бумаги;

- недвижимое имущество;

- инвестиционные монеты;

- предметы старины, искусства, антиквариат.

Но у денег есть преимущество – ликвидность. Для получения товаров и услуг наличные или безналичные финансы используются сразу, в то время как облигации или антиквариат нужно сначала продать – обменять на деньги.

В странах с прогрессирующей инфляцией накопление денег в любом виде – наличном, безналичном, невыгодно. Они быстро обесцениваются, теряя покупательскую способность. В такой экономической ситуации оптимальный вариант – инвестирование денег в иной ликвидный актив, не подверженный инфляции.

Начинайте инвестировать сразу

Нужно помнить, что стартовый капитал для инвестиций на фондовом рынке ограничен лишь порогом входа в тот или иной инструмент. Начинать инвестировать можно и с 10 тыс., и с 20 тыс., и со 100 тыс. рублей.

Если вы начали формировать стартовый капитал для инвестиций и поставили себе цель 1 млн рублей (или, например, 6 млн рублей, которые необходимы для получения статуса квалифицированного инвестора), не нужно ждать, пока на счете образуется вся сумма.

Начинайте инвестировать небольшими суммами, покупая бумаги некрупными лотами, и продолжайте следить за рыночной ситуацией. По мере пополнения основного капитала у вас будет возможность докупать активы в свой инвестиционный портфель, особенно если на рынке складывается благоприятная для покупок ситуация.

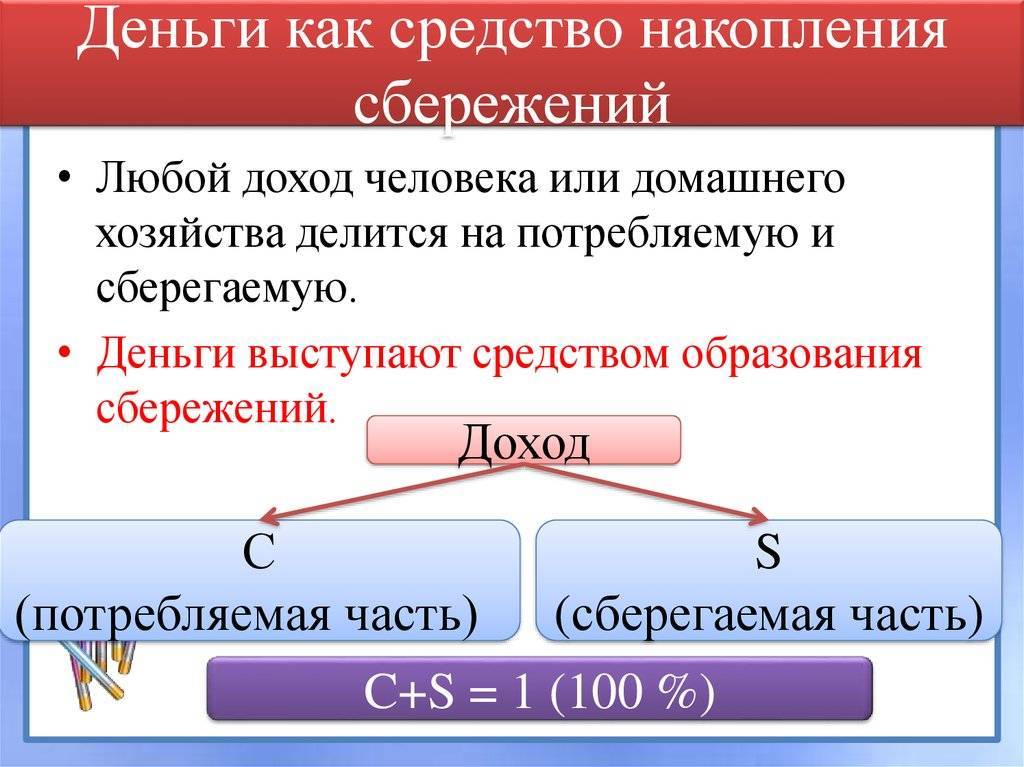

Накопление и сбережение денег

Накопление капитала — это сбережение денег для своих будущих нужд или создания источников пассивного дохода.

Происходит эта процедура постоянным откладыванием денег с каждого дохода. Чаще всего для откладывания используется процентное соотношение от суммы дохода.

Минимальный процент для откладывания денег составляет 10%. Чем больший процент от дохода сможете отложить сейчас, тем быстрее сможете накопить крупный капитал.

Каждый кто накапливает капитал, делает это с определенной целью:

- Одни копят деньги, чтобы совершить крупную покупку (например покупку дома или автомобиля).

- Другие копят, чтобы с помощью крупного капитала создавать источники пассивного дохода (например инвестировать в ценные бумаги или купить недвижимость для сдачи в аренду).

Независимо от целей накопления капитала, обе категории людей объединяет одно и то же действие — накопление и сбережение своих денег.

Для того, чтобы создавать капитал понадобятся финансовые инструменты, с помощью которых можно комфортно накопить крупную сумму денежных средств.

Достижение долгосрочных целей

Еще один момент основ управления капиталом — планирование ваших расходов на будущее. Итак, второе, что вам нужно сделать, это определить ваши долгосрочные цели. Это может быть летний туризм, покупка нового автомобиля, изменение дизайна апартаментов и т. д. Затем определите сумму денег, которую вы можете сэкономить каждый месяц, не игнорируя ваши текущие потребности.

Еще один важный совет по управлению деньгами — учитывайте некоторые неожиданные ситуации. К сожалению, никто не гарантирует дополнительные расходы на ремонт автомобилей или медицинские услуги. Кстати, если ваш месяц, квартал или год прошел без каких-либо форс-мажорных обстоятельств, сэкономленные затраты могут быть добавлены в ваш денежный ящик для достижения долгосрочных целей.

Все эти советы по управлению капиталом можно применять с использованием современных электронных устройств. Есть много программ с графическими интерфейсами и удобной навигацией, которые помогут управлять деньгами. Вы можете использовать современные облачные сервисы. Во-первых, их можно легко синхронизировать с мобильным телефоном, поэтому вы можете использовать их без привязки к местности. Во-вторых, они помешают вам потерять ваши данные (как правило, облачные сервисы ценят свою репутацию и защищают хранящуюся в них информацию).

Государственные облигации (ОФЗ)

ОФЗ или облигации федерального займа считаются одним из наиболее надежных способов вложения средств. Покупая эти облигации, вы даете государству деньги в долг. Какое время государство выплачивает вам проценты (купоны), а затем отдает основную сумму долга.

На облигациях можно заработать несколькими способами. Во-первых, это получение купона, обычно раз в полгода или квартал. Во-вторых, можно заработать на росте цены облигации, но для этого вам придется продать ее. Цена обычно начинает расти на фоне снижения ставки ЦБ. Третий способ, когда цена облигации находится ниже номинала (он обычно 1000 руб.), можно купить ее и дождаться погашения. В таком случае помимо купонов, ваша прибыль будет состоять из разницы между ценой покупки и номиналом.

ОФЗ — это биржевой инструмент, для его покупки нужно открыть брокерский счет. Россия выпускает несколько видов государственных облигаций.

ОФЗ ПД — облигации с постоянным купоном. Самый простой для понимания вид ОФЗ. Есть заранее определенная ставка купона (процента), которая не меняется на протяжении всего срока. Номинал выплачивается при погашении.

ОФЗ ПК — облигации с переменным купоном. Ставка купона зависит от ставки RUONIA. Это индекс, отражающий текущую стоимость межбанковского однодневного кредитования. Его значение зависит от действующей ключевой ставки в экономике. Подробно о нем можно узнать в этой статье.

Ставка купона по таким облигациям равна: среднее значение RUONIA за период + фиксированная премия.

ОФЗ ИН — облигации с индексируемым номиналом. Номинал индексируется на инфляцию (Индекс потребительских цен) ежедневно, но с лагом в 3 месяца. Сейчас есть три выпуска, которые отличаются сроком погашения, купон у всех равен 2,5%. В момент выплаты купона фиксируется проиндексированный номинал, на который и идут начисления.

Пример. При выпуске облигации номинал равнялся 1000 руб. Через полгода происходит выплата первого купона, к этому времени номинал проиндексировали и он уже равняется 1050 руб. Соответственно купон будет рассчитываться так: 1050 * 2,5% / 2 = 13,125 руб. — полугодовой купон.

Чем больше инфляция, тем больше номинал, тем больше купон. Получается при инвестировании в ОФЗ ИН вы получаете доход не только от купона, но и от прироста номинала.

Параметры выпусков ОФЗ ИН периодически выкладывает Минфин.

ОФЗ АД — облигации с амортизацией. Амортизация в облигациях предполагает постепенное погашение основной части долга (номинала). То есть вы покупаете облигации номиналом в 1000 руб. и купонном в 6%. В определенный момент (это должно быть указано в параметрах выпуска) вам вместе с купоном приходит 10% от номинала. В следующую выплату вам придут те же 100 руб. + 6% купон, но уже от 900 руб. И так до тех пор, пока номинал не будет полностью выплачен.

Данный инструмент имеет невысокую доходность и подойдет далеко не всем.

Плюсы:

доходность ОФЗ обычно на 1-2% выше доходности по вкладам;

надежность, вам платит государство;

есть возможность выбрать подходящий вам срок погашения;

в момент снижения ставки ЦБ можно заработать на росте стоимости облигации.

Минусы:

нужно разобраться в тонкостях, перед тем, как инвестировать;

есть инструменты с более высокой доходностью;

можно получить убыток, если ставка ЦБ начнет расти;

налог 13%.

Российские акции

Акции считаются уже более сложным и рискованным инструментом, но при этом позволяют хорошо заработать. Даже несмотря на недавнее падение российского рынка, за 20 лет он вырос в 7 раз. Среднегодовая доходность составляет 12%.

Из-за текущего падения рынка появилась возможность для входа в акции. Даже если сейчас ситуация в стране и мире оставляет желать лучшего, со временем все может прийти в норму. Обычно самые лучшие результаты показывают те, кто вышел в рынок в момент кризиса, как было в 2008 году.

Так как мы сейчас говорим о методах сбережения средств, то стоит рассматривать именно долгосрочное инвестирование (от 5 лет). К тому же многие компании платят дивиденды (в спокойные времена), что позволяет получать пассивный доход. Также за счет реинвестирования можно быстрее нарастить свой капитал.

Основной барьер для входа в акции — это, пожалуй, знания. Можно открыть брокерский счет и инвестировать хоть 5-10 тыс. руб. Но если не знать принципов работы фондового рынка, особенностей инструментов и компаний, можно совершить много ошибок.

Плюсы:

акции — один из самых доходных методов сбережения;

можно получать пассивный доход в виде дивидендов;

низкий порог входа.

Минусы:

рискованный инструмент;

необходимы определенные знания.

Для кого подойдет?

Инвестиции в акции подойдут тем, кто хочет и может посвятить этому делу много времени. Помимо теоретических основ необходимо будет изучать компании и следить за новостями. Зато тут можно получить высокую доходность.

Норма сбережений

Понятия «норма сбережения», «норма накопления» могут рассматриваться в двух аспектах:

1. Микроэкономический, т. е. в рамках одного домохозяйства. В этом случае норма накопления – это сберегаемая часть дохода по отношению ко всему доходу, получаемому семьей.

2. Макроэкономический подход определяет норму накопления как часть вложений во внутренний валовой продукт страны. Это маркер, сигнализирующий о состоянии экономики. Чем выше норма сбережений, тем лучше состояние экономики.

Также понятие «норма накопления» применяется в рамках распределения доходов предприятий разной формы собственности. В зависимости от разных факторов она может варьироваться от 10 до 40 % общего дохода семьи, предприятия, страны. На нее влияют размер процентной ставки ссуды в стране, объем национальной прибыли, налоговая политика, норма дохода внутри национальной экономики или общий объем сбережений населения. Для отдельного домохозяйства норма сбережения определяется, исходя как из внешних, макроэкономических факторов, так и из внутренних, например целей. Так, в слабых экономиках с неблагоприятными прогнозами обычно есть тенденция к уменьшению норм сбережения, и наоборот, в стабильных государствах люди легче откладывают деньги.

Народная мудрость в подтверждение

Часто люди, живущие в достатке, полные активности, хорошо зарабатывающие, не планируют управление личным капиталом. Как правило, в момент безоблачного благополучия не хочется ни о чем задумываться. Между тем еще наши предки вывели формулу, подтверждающую правило трех «корзин». Они говорили: «Хочешь быть богатым, раздели весь доход на три части. Одну треть храни в монетах (текущая «корзинка»), вторую треть потрать на кусок хорошее земли (резервная «корзинка»), ну а третью, оставшуюся часть вложи в собственное дело (инвестиционная «корзинка»). Данная мудрость проверена ни одним поколением человечества. Основа не меняется на протяжении уже двух тысячелетий. Меняются только инструменты для исполнения финансовой «мелодии». Поэтому спорить с моделью трех капиталов не стоит, гораздо лучше ее использовать в собственной жизни.

«Подводные рифы», о которые разбилось уже множество удачных «капитальных кораблей»

Если все настолько элементарно, так почему же, большая часть людей не пользуется данной моделью для своего благополучия? Такой вопрос может появиться в вашем сознании после всего прочитанного выше. Да перестроить собственную финансовую стратегию не слишком сложно. Но есть некоторые нюансы, который стоит учитывать при строительстве своего «капитального строения».

Давайте увидим в лицо трех «врагов» личного благополучия.

- Жадность. Именно она часто отправляет весь доход в текущую «корзину». Человеку хочется всего сейчас и сразу, и компромиссов он не приемлет. Избавиться от этого врага некоторым людям бывает крайне сложно. Самое лучшее средство – это самоорганизация, умение планировать, расставлять приоритеты. Если все эти качества в себе постоянно развивать, то жадность со временем может превратиться в здоровые амбиции.

- Ненадежность. В данном случае это может относиться как к финансовым инструментам, так и к управляющим компаниям. Часто ища варианты вложений мы «покупаемся» на яркие рекламные слоганы и обещание сверхприбыли. Но чаще всего посредники тщательно скрывают риски потерь, при этом максимально снимая с себя ответственность за эти потери. Бороться с этим врагом можно только опытом и знаниями. Также всегда внимательно изучайте финансовые договора до их подписания, а не после. Это поможет предотвратить возникновение неприятных сюрпризов.

- Время. В финансовом мире время, как правило, не лечит, а обесценивает. Даже самый красивый и прочный дом постепенно изнашивается и падает в цене. Это касается различных инструментов в различные промежутки времени. Иногда даже золото дешевеет. Но если вовремя выявлять временные тренды, то врага можно превратить в союзника. Если активы, падающие в цене научиться вовремя, продавать, а на вырученные средства покупать перспективные инструменты, то капитал можно не только увеличить, а увеличить в несколько раз.

Иностранные акции

Решил выделить их отдельно в связи с последними событиями. Сейчас инвестирование в иностранные акции — это риск не столь рыночный, а больше инфраструктурный и политический. Иностранные акции на Московской бирже заблокированы и вряд ли в ближайшее время появится возможность ими торговать. На Санкт-Петербургской бирже заблокировали только часть акций. Остальные можно покупать и даже получать по ним дивиденды.

Решил выделить их отдельно в связи с последними событиями. Сейчас инвестирование в иностранные акции — это риск не столь рыночный, а больше инфраструктурный и политический. Иностранные акции на Московской бирже заблокированы и вряд ли в ближайшее время появится возможность ими торговать. На Санкт-Петербургской бирже заблокировали только часть акций. Остальные можно покупать и даже получать по ним дивиденды.

Политика правительства в сфере сбережений сейчас звучит так: зачем вам валюты недружественных стран (доллар, евро и т.д.), когда есть крепкий рубль? Пока дополнительные комиссии ввели на валютные расчетные счета, но планируются повышенные комиссии и на валютные брокерские счета. Это выльется в дополнительные издержки для инвесторов.

Если все будет продолжаться в том же духе, скоро правительство может вовсе ограничить инвестирование в иностранные компании. Поэтому на данный момент это слишком рискованный способ сбережения средств.

Единственный вариант, как можно себя обезопасить — открыть счет у зарубежного брокера, например, в Interactive Brokers. Но тут тоже нужно активно следить за новостями и новыми поправками в законе. Возможно, и этот способ прикроют со временем.

Для кого подойдет?

Помимо того, что мы указали в пункте про инвестиции в российские акции, желательно обладать капиталом от 10 тыс. $. Также у вас должна быть возможность открыть брокерский счет за рубежом и пополнять его.

Полезные статьи:

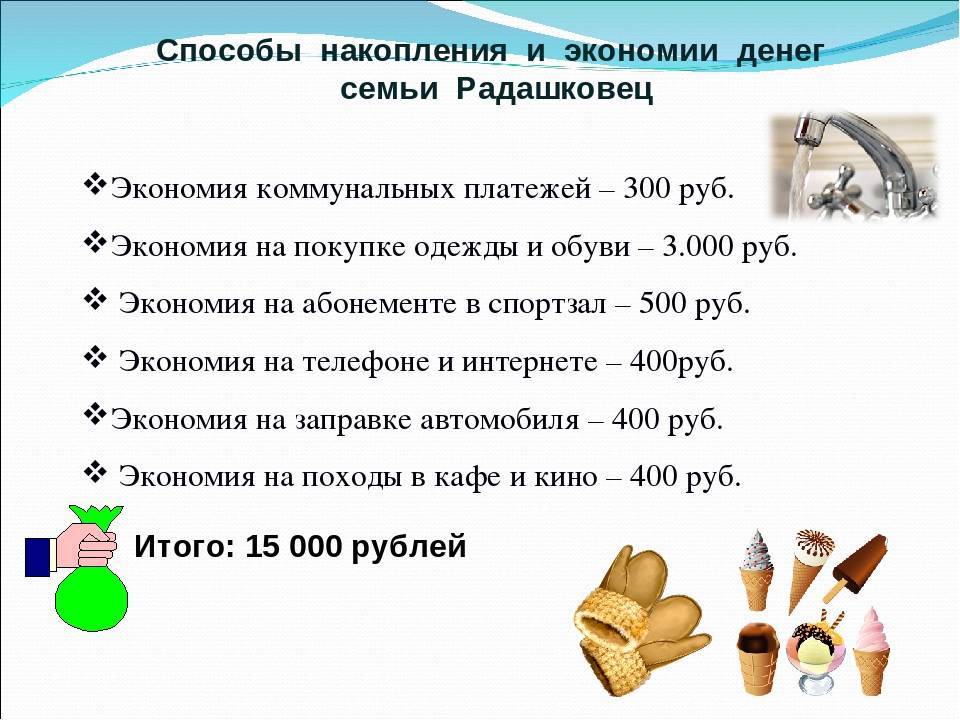

От чего зависит сбережения?

Факторов, влияющих на сумму создаваемых сбережений, существует несколько:

- Деятельность, сумма получаемой зарплаты;

- Сумма расходов, требуемых для комфортного существования;

- Дополнительные источники дохода;

- Экономическая и финансовая ситуация в стране;

- Умение планировать имеющийся бюджет;

- Экономия на покупке ненужных вещей;

- Умение откладывать определенную сумму перед несением основной части расходов;

- Место проживания.

Факторов, влияющих на возможность накапливать средства, делать сбережения, существует масса. Приблизительно на 90% из них любой житель России может влиять самостоятельно.

Роль накоплений в экономике

Накопление сбережений – это важное экономическое явление, здесь сходятся интересы населения, государства и организаций, предоставляющих различные услуги по обслуживанию накапливаемых ресурсов. Сбережения являются важнейшим показателем реального уровня жизни населения в стране, а также они представляют собой мощный инвестиционный ресурс, который способен влиять на экономическое развитие государства

Накопления граждан могут быть источником инвестиций и кредитования хозяйственной деятельности экономических субъектов. Вследствие преобразования этих средств в инвестиции происходит приток финансов в экономику, что оживляет ее и создает дополнительные стимулы для роста. Поэтому важно, чтобы население доверяло свои деньги финансовым организациям, а не хранило ресурсы дома. Обслуживание сбережений граждан является основной деятельностью целого ряда организаций, их работа в целом благоприятно воздействует на активность экономики.

Вклад или накопительный счет

Самый популярный способ среди россиян. Сейчас открытие вклада происходит за пару минут, можно выбрать параметры, которые подойдут именно вам. В последнее время стали популярны накопительные счета, что-то среднее между вкладом и текущим счетом.

Процентные ставки напрямую зависят от ставки ЦБ. Еще недавно все могли открыть вклад с 20% и более высокой доходностью. Но срок таких вкладов, как правило, был ограничен 3-4 мес. Это связано с тем, что в долгосрочной перспективе ЦБ будет стремиться сохранять низкую ключевую ставку, так как это помогает экономике расти. Таким образом, у вас не получится на протяжении долгого времени получать высокую доходность по вкладам.

Плюсы:

надежно, проблемы могут возникнуть только в случае банкротства банка, но вклады размером до 1,4 млн руб. застрахованы государством;

вкладчик получает проценты на вложенные средства;

можно быстро снять деньги без потери дохода (накопительный вклад)

Минусы:

доходность, по сравнению с другими способами минимальна, далеко не всегда покрывает инфляцию;

при досрочном изъятии средств доход не выплачивается (вклад);

банк может менять ставку в любой момент на свое усмотрение (накопительный счет).

Для чего подойдет?

Вклад — хороший способ зафиксировать доходность на определенный срок. Подойдет, если у вас есть средства, которые вы планируете использовать через конкретное время, но рисковать ими нельзя. Например, накопления на квартиру, можно положить на вклад, если вы не планируете в ближайшее время покупку.

Накопительный счет подойдет для хранения средств, которые могут понадобиться в любой момент. Хоть ставки и непостоянны, это лучше, чем просто хранить деньги на текущем счете.

Выгода личных сбережений для граждан и страны

Накопления делают не только отдельные граждане или организации, но даже целые государства. Это явление может иметь разные формы и мотивы, но оно играет очень важную роль в экономике. А значит, вопросы о диверсификации личных сбережений граждан, их норме и оптимальной форме никогда не потеряют свою актуальность.

Рано или поздно человек приходит к мысли о том, что было бы неплохо иметь некоторую сумму денег «на всякий случай». Тогда он начинает сохранять и откладывать часть своего дохода, тем самым формируя личные сбережения. В экономике такие накопления граждан называют отложенным потреблением. Ведь человек всё равно расходует эти средства, но только при определенных обстоятельствах. Специалисты выделяют четыре основных мотива к формированию личных сбережений граждан:

Отложенный спрос. Деньги не тратятся по мелочам, а откладываются для совершения крупной покупки в будущем

Предосторожность. В данном случае финансы представляют собой страховку на случай возникновения непредвиденных ситуаций, увеличения затрат или уменьшения прибыли граждан

Передача по наследству. Человек, достигший оптимального уровня благосостояния, обычно задумывается о том, каким образом он может материально обеспечить своих потомков. Для этого он продолжает откладывать деньги, уже находясь на пенсии.

Обеспечение старости и случаев нетрудоспособности. Зачастую личные сбережения граждан накапливаются именно по этой причине. Причем размер суммы зависит от многих факторов: средней продолжительности жизни в стране, уверенности в судьбе своих денег, текущей экономической и политической ситуаций и пр.

Личные сбережения граждан всегда связаны с последовательной цепочкой экономических явлений и инструментов, поэтому данный феномен действительно очень важен.

Можно сказать, что он представляет собой точку пересечения интересов государства, населения и компаний, обслуживающих накапливаемые ресурсы. Финансовые накопления отражают реальный уровень жизни населения в стране. Кроме того, это мощный инвестиционный ресурс, способный влиять на экономическое развитие целой страны. Личные сбережения граждан можно использовать в качестве источника инвестиций и кредитования хозяйственной деятельности определенных субъектов. Преобразование данных средств в инвестиции создает приток финансов в экономику и оживляет её, из-за чего возникают дополнительные стимулы для роста

Вот почему так важно, чтобы люди хранили личные накопления не у себя дома, а под надежной защитой банка. Существует множество компаний, обслуживающих личные сбережения граждан

Их деятельность в целом благоприятно воздействует на активность экономики государства.

А теперь давайте поговорим о формах и средствах личных сбережений граждан. В данном случае под «средством» подразумевается установленный эквивалент стоимости, который сохраняется для будущего обмена на услуги и товары. В качестве такого эквивалента граждане всех стран мира используют деньги. Но накопления также можно делать и в предметах искусства, ценных бумагах, инвестиционных монетах, недвижимости, драгоценных камнях и металлах и пр. Получается, что средства личных сбережений граждан – это любые материальные объекты, которые обладают ликвидностью. Тогда как сохранить их ценность? Очевидно, что деньги станут невыгодным инструментом в период высокой инфляции, а стоимость драгоценного металла сильно упадет в том случае, если вдруг обнаружится его крупное месторождение.

Правильно использовать банковские продукты

Вклады и счета. После того как Центробанк 28 февраля 2022 года поднял ключевую ставку до 20% годовых, банки повысили доходность по вкладам и счетам. Так, можно найти рублевые вклады со ставкой более 20% годовых и накопительные счета, которые дают 15—20% годовых.

Они подойдут, чтобы защитить деньги от инфляции. Например, можно делать покупки по кредитной карте с беспроцентным периодом, а свободные деньги держать под высокий процент на накопительном счете. Главное — не забыть погасить задолженность по кредитке до конца льготного периода.

Возможно, имеет смысл переоткрыть вклады с низкой ставки на высокую. Но сначала посчитайте, будет ли вам это выгодно: нынешние вклады с большой ставкой обычно рассчитаны на короткий срок типа 3—6 месяцев, а досрочно закрыв старый вклад, вы потеряете проценты.

Учтите, что банки могут снижать ставки по уже открытым накопительным счетам и картам с процентом на остаток. В этом смысле у вкладов преимущество: ставка зафиксирована. Если же получится найти вклад с высокой ставкой, который рассчитан на год или два и допускает пополнения, то стоит его открыть на максимальный срок, чтобы зафиксировать для себя хорошую доходность на будущее.

Вклады и счета разумно держать в нескольких разных банках — государственных и частных, чтобы меньше зависеть от стабильности отдельного банка. Помните, что лимит страхования АСВ — 1 400 000 Р на человека в одном банке.

Учтите, что налог с дохода от процентов по вкладам и счетам отменили на 2021 и 2022 год: 26 марта подписан закон об отмене. Теперь независимо от полученной суммы платить налог не придется, а в уведомлениях его не укажут. С 2023 года налог будет начисляться по новым правилам.

Кредиты. Сейчас ставки по кредитам заметно выросли. Если у вас сохранилась возможность взять кредит на выгодных условиях — например, если вам положена льготная ипотека по какой-то из госпрограмм, — имеет смысл воспользоваться этим. Особенно если у вас действительно есть потребность в крупной покупке.

При этом платеж по кредиту должен быть вам комфортен — не стоит просто так увеличивать кредитную нагрузку. А ваша финансовая подушка должна покрывать не только привычные расходы, но и несколько месяцев таких платежей.

Подводим итоги и делаем выводы

- Самое первое, что стоит понять учиться финансовой грамоте никогда не поздно. Даже если у вас небольшой доход, то составить финансовый план все же стоит. Возможно, вы сами удивитесь, насколько непрактичными иногда бывают траты и насколько много можно отложить даже из небольших доходов.

- Всегда анализируйте любые активы в трех направлениях: ликвидность (быстрый возврат средств), надежность и доходность. Благодаря этим характеристикам учитесь правильно расставлять приоритеты. Именно данный навык помогает распределить правильно личный капитал на три «корзины»: текущую (ликвидную), резервную (надежную) и, наконец, инвестиционную (прибыльную).

- Также помните, что инвестиции могут выражаться не только финансами. Это могут быть новые приобретаемые знания и навыки, знакомства и связи, информация, которые в будущем могут принести доход при прямом или косвенном использовании.

То есть поймите, чтобы научиться инвестировать, не нужно быть баснословно богатым. Научиться финансовому благополучию может каждый!