Полезные советы держателям кредитных карт

Если соблюдать несколько условий, то переплата по кредитке будет минимальной. Изначально она предназначалась для осуществления безналичных платежей. Наши же сограждане предпочитают снимать с карты наличку. И это главная ошибка.

Также не стоит привыкать «жить в долг». Для многих россиян кредитная карта оказывается настоящей долговой ямой. Они не могут годами погасить задолженность, так как постоянно снимают с нее средства.

Оформляйте карту того статуса, соответствующего вашему финансовому состоянию. Если ваш доход не выше среднего, то не стоит получать золотую карту. Затраты ее на обслуживание не перекроют полученные выгоды.

Стараетесь не допускать возникновение просроченной задолженности. Идеальный вариант – когда вы закрываете долг в полном объеме во время действия льготного периода.

Подведем итог. Кредитная карта от Сбербанка России – это выгодное предложение. Воспользоваться им могут только физические лица с официальным местом работы.

Совершайте расходные операции только в крайнем случае. Помните, что это тоже кредит, за который нужно платить проценты. Приучите себя экономить и не переплачивать. Погашайте задолженность во время льготного периода и не снимайте наличные.

Кредитная карта без справок о доходах – миф или реальность

Вот я фрилансер. Официального трудоустройства у меня нет. Могу я получить кредитную карту? Если ответить коротко – да, могу.

И в банке, услугами которого давно и успешно пользуюсь, и в других финансовых компаниях. В статье я расскажу подробно, как это сделать.

Чтобы этого не произошло, необходимо чётко осознавать цели получения кредитной карты и соотносить свои желания с финансовыми возможностями. И ещё нужно заранее выяснить, как правильно пользоваться картой, чтобы не переплачивать за использование заёмных средств.

Главный плюс современных кредитных карт – наличие льготного периода. Если всегда возвращать долги в установленный банком срок, платить проценты вообще не придётся. В этом случае кредитка действительно станет полезным и выгодным инструментом.

Теперь о том, чем карта без справок о доходах отличается от обычной. Основное отличие – величина кредитного лимита. Если получаете продукт без предоставления справки о доходах, стартовый лимит будет минимальным.

Таким способом банк нивелирует свои риски. Даже если клиент не сможет вернуть заёмные средства, эта потеря будет для банка незначительной.

Доступная сумма после получения карты без справок будет всего 5-10 тыс. рублей. Но не спешите скептически улыбаться. Щедрость банков со временем возрастёт – если вы будете исправно возвращать кредитные средства и своевременно оплачивать комиссионные.

У карты без справок немало недостатков:

- высокая процентная ставка – в сравнении со стандартными программами;

- низкий процент положительных решений – далеко не каждому заявителю банк даст «добро» на получение продукта;

- невысокие лимиты – крупные покупки по такой карте будут недоступны;

- доступны только самые простые карты – продукты элитного класса вам не доверят.

Но не всё так плохо. Лимиты по картам – возобновляемые, и вы имеете право в любой момент запросить у банка повышения этой суммы.

Но этот плюс, как и всё в этом мире, относительный. Ибо универсальное правило кредитования гласит: чем проще получение, тем жестче кредитные условия. Но когда деньги нужны прямо сейчас, такие неудобства, как высокая процентная ставка, отходят на второй план.

«Быстрые карты» не защищены так же, как обычные кредитки, и это минус

Итак, карточка без справок вряд ли будет такой же выгодной для заёмщиков, как полноценный пластиковый продукт, но иногда это единственный вариант добыть денег на неотложные нужды.

К слову, в МФО условия кредитования будут ещё более жесткими. Из двух зол выбираем меньшее.

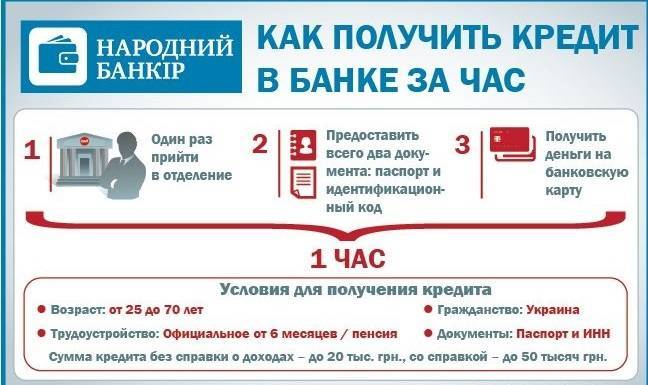

Нюансы оформления кредита без подтверждения дохода

Чтобы получить банковский заем по паспорту, клиент должен подать заявление в тот банк, который предлагает более комфортные условия кредита. Но поездка в офис может стать безрезультатной, если кредитная комиссия откажет в выдаче ссуды без подтверждения дохода. Такие случаи встречаются довольно часто даже при подаче всех необходимых документов. Причину банк не объясняет.

Второй способ получить наличные под процент – подать онлайн-заявку через Интернет. Для оформления кредита на потребительские цели без подтверждения дохода перейдите на ресурс выбранного вами банка и внесите сведения в анкету. Потребуются ваши персональные данные, включая паспортные, которые передаются адресату через защищенный протокол. Вам нужно подтвердить, что вы согласны с их хранением и обработкой.

Денежные средства поступают на счет клиента, но можно получить их через кассу банка. Но прежде нужно подписать кредитный договор. Для этого потребуется паспорт и второй официальный документ, который устроит кредитора.

Теперь вам нужно знать, как погашать полученный у банка заем. Есть три доступных способа:

Условия

Для получения кредитной карты Сбербанка не требуется поручителей или залога, что позволяет не тратить на это время, как и то, что нет нужды в справках о доходе.

Ставка по кредиту для новых клиентов начинается от 25,9% (либо 21,9% для обладателей специальных премиальных карт Visa Signature и MasterCard World Black Edition).

То, какой будет выделен кредитный лимит, зависит от нескольких факторов: какова платёжеспособность клиента, насколько хороша его кредитная история, и какой тип карты он взял. Помимо этого, весьма важным будет и то, новый ли это клиент для Сбербанка, или он давно хранит свои сбережения на счетах банка, и получает на карточку Сбера заработную плату.

Ограничения в кредитном лимите в зависимости от типа карты будут следующими:

- самый простой вариант, моментальные карты – максимум 120 000 рублей;

- молодёжные карты – 200 000;

- карты Classic и Gold – 600 000.

В случае использования кредитной карты никаких отдельных комиссий, помимо указанного годового процента, взиматься не будет. Единственное, за чем следует следить – вопрос снятия наличных. Так как кредитные карты созданы, чтобы расплачиваться в первую очередь безналичным платежом, то при снятии наличных предусмотрена комиссия в размере 3% от суммы, и при этом не менее 199 рублей, а при снятии на банкоматах других банков – 4% и не менее 199 рублей. Поэтому использовать кредитную карту, если предполагается брать кредит для оплаты расходов наличными обычно нецелесообразно.

За обслуживание кредитной карты взимается ежегодная комиссия, которая будет зависеть от типа карты – так, на обслуживание карты Classic вы потратите 750 рублей в год. Если заявка на карту вами не делалась, а её дали как постоянному клиенту, то платы за обслуживание не будет.

Срок, в течение которого карта действительна, составляет 3-5 лет, после чего её нужно будет поменять, что можно сделать в любом отделении Сбербанка. Сам срок, до которого она будет действительна, указан на её лицевой стороне. За заменой лучше обратиться заранее, потому что на это может потребоваться неделя или две.

К каждой карте подключается специальная бонусная программа «Спасибо», в рамках которой часть потраченных средств будет зачисляться на ваш счёт как баллы. И вы сможете в любой момент потратить их вместо денег на покупки в магазинах-партнёрах Сбербанка.

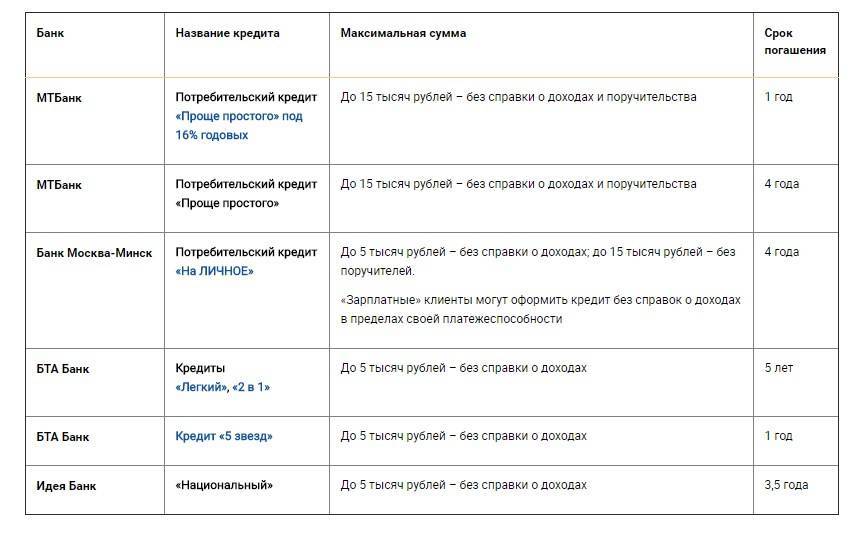

Банки, которые могут выдать кредит наличным по одному документу

Говоря о банковских структурах, которые занимаются оформлением кредитной карты по одному или двум документам можно отметить следующие организации:

- Тинькофф Банк, предлагающий оформить карту мгновенной выдачи «Тинькофф Платинум» с кредитным лимитом до 300 тысяч рублей без справки о доходах с работы. Банк предлагает своим клиентам процентную ставку от 12,9% до 49,5% в год. По условиям программы на карте также действует льготный период в 55 дней, а за снятие денежных средства в банкомате взимается комиссия в размере 2,9% от суммы. Стоимость обслуживания по такой карте составляет 590 рублей в год.

- Ренессанс Кредит с кредитной карточкой «Standart». Здесь предоставляется до 300 тысяч рублей и предусмотрен льготный период длиною в 55 дней. За снятие наличных взимается такая же комиссия, как и в банке Тинькофф. А вот начальная процентная ставка по карте «Standart» немного выше – от 24,9% до 37%. Кроме того, к этой кредитной карте Ренессанс Банка автоматически подключается программа CashBack, которая позволяет вернуть часть потраченных на покупки денег: от 1% до 10% в течение месяца.

- TouchBank, который также предлагает своим клиентам карту с кэшбеком от 1% до 3%. Здесь кредитный лимит составляет 1 миллион рублей, ежегодная процентная ставка – от 15,9 до 36,9%, льготный период – 61 день, а стоимость годового обслуживания зависит от денежного оборота по карте или от конечного остатка на ней. Если он составляет более 50 тысяч рублей или сумма потраченных средств превышает порог в 30 тысяч рублей, то обслуживание по карте становится бесплатным.

- ОТП- банк, предлагающий открыть кредитку, как стандартного типа, так и Gold. Годовое обслуживание первого варианта обойдётся в 600 рублей, а золотой карты – в три раза дороже. Процентная ставка на обеих картах одинакова – 23,9% при безналичных расчётах, а льготный период составляет 55 дней. За снятие денежных средств банк берёт комиссию в размере 3,9% от снимаемой суммы.

Другие кредитные продукты моментальной выдачи, оформляемые по одному документу, а также предлагаемые условия и тарифы по всем этим вариантам, приведены в следующей таблице:

| Название продукта | Процентная ставка (годовая) | Кредитный лимит | Льготный период | Комиссия за снятие | Годовое обслуживание |

| Восточный «Сезонная» | от 12% | до 300 тысяч рублей | до 56 дней | 4,9% | бесплатное |

УБРиР «Максимум» | от 27% | до 150 тысяч рублей | до 120 дней | 4% | 1500 рублей |

| Альфа-Банк «Visa Classic 100 дней» | от 23,99% | до 300 тысяч рублей | 100 дней | от 1190 рублей | |

| ОТП «MasterCard Standart» или «MasterCard Gold» | от 23,9% | до 750 тысяч рублей | 55 дней | 3,9% | стандартнаякарточка – 600 рублей, золотая – 1800 рублей. |

| Райффайзенбанк | от 24% | до 150 тысяч рублей | 50 дней | от 3% | 750 рублей |

Виды потребительских кредитов

Кроме классических потребительских кредитов, которые можно оформить как в отделении банка, так и в точках продаж у кредитного эксперта, существуют и другие разновидности такого банковского продукта. К ним относятся разнообразные рассрочки, ссуды, кредитные карты и даже предоставление овердрафта по дебетовой или кредитной карте. У каждого вида есть свои особенности, которые в той или иной степени способны повлиять на наш выбор. Давайте рассмотрим их подробнее.

Рассрочка

Один из вариантов кредитования, когда платеж производится не всей суммой единовременно, а по частям. Вы берете розничный товар без первого взноса или с небольшим первоначальным взносом, а потом ежемесячно выплачиваете сумму стоимости. При таком варианте кредитования возможны несколько вариантов: первый – когда в договоре значится минимальная процентная ставка за пользование кредитными средствами, обычно – не превышает 10-15%; второй – когда по договору значится ежемесячный платеж в виде фиксированной суммы за пользование средствами банка; третий – когда торговые точки Вам предлагают беспроцентную рассрочку, но цена за наличные отлична от цены рассрочки, например – микроволновка стоит 3000, а в рассрочку – 4500. В эту разницу и входят заложенные проценты, обслуживание, оформление и страховка. По сути, банковская рассрочка – это масштабная рекламная акция, призванная увеличить объемы продаж и заемных средств. Классическая рассрочка не предусматривает третьей стороны: договор заключается непосредственно между торговой точкой и физическим лицом. Договор, заключенный при участии банка – уже является кредитом.

В последние годы на рынок входят новые продукты банков – карты рассрочки, по которым у магазинов-партнеров можно приобрести товар без процентов. Условие беспроцентной рассрочки соблюдается при своевременной выплате ежемесячных платежей. При несоблюдении условий – штрафные санкции и кредитный процент на потраченные средства. Выгода банка в этом случае заключается в том, что проценты по кредиту платит торговая точка, где совершена покупка.

Ссуды

Банковские ссуды представляют собой денежные средства или имущество, передаваемые заемщику на определенный срок. Банк может выдать ссуду под обеспечение, которым служат документы на право собственности, недвижимость, ценные бумаги, или без обеспечения – если банк уверен в надежности заемщика. Иногда ссуда не предполагает процентной ставки за пользование средствами, но, как правило, такой процент есть. Зачастую такие варианты используются в предпринимательской сфере – ссуды для малого и среднего бизнеса, кредитование коммерческой деятельности и т.д.

Овердрафт

Овердрафт – это средства, которые банк может предоставить клиенту на условиях кредита при недостатке денег на собственном счете. То есть, Вы можете уйти «в минус» при недостатке на счете дебетовой карты. Овердрафт предоставляют на счета дебетовых карт только при написании клиентом заявления. Самовольно банк принять такое решение не может. Особенности овердрафта в том, что средства, поступающие на основной счет заемщика, сразу же списываются в счет долга. На овердрафт может распространяться льготный период, в течение которого проценты не будут начисляться.

Кредитные карты

Кредитная карта отличается от потребительского кредита тем, что имеет возобновляемую кредитную линию. То есть, если Вы взяли стандартный потребительский кредит и выплатили его – Ваши отношения с банком закончены. Кредитной картой можно пользоваться постоянно, используя для покупок сумму остатка на счете. Главным условием кредитной карты является своевременное внесение ежемесячных минимальных платежей, которые состоят из части основного долга, ежемесячного процента, начисленного за пользование средствами, и комиссионного платежа, если таковой имеется. На средства по кредитной карте может распространяться льготный период, в течение которого на потраченные средства проценты не начисляются. Размер и условия такого периода определяются договором, который Вы заключаете с банком.

Оформление

Если вы постоянный клиент, то можете подождать предложения и получить карту без подтверждения дохода, которая будет обслуживаться полностью бесплатно, а плюс к этому может быть получена ещё и пониженная процентная ставка. Если же карта нужна срочно, или вы только решили стать клиентом этого банка, то придётся обратиться за картой самому: сделать это можно либо в отделении банка, либо онлайн.

При выборе второго варианта нужно будет заполнить небольшую анкету, внеся свои ФИО и паспортные данные, а также номер телефона, тип карты и город, в котором будете её получать. После этого заявка онлайн подана, вскоре она будет проанализирована, и на указанный в анкете телефон позвонит сотрудник банка с сообщением о принятом решении.

Отказ может последовать только при испорченной кредитной истории, а испортить её можно, если взять кредит и задержать выплаты по нему на два месяца – хотя даже с такой плохой историей остаётся шанс, что кредитку вам дадут, но с минимальным лимитом, скорее всего, не более 10 000 рублей. В обычных же условиях вы получите лимит примерно в три оклада, если получаете заработную плату на карту Сбербанка – и со временем он будет лишь расти.

В некоторых случаях в договор банк может включить страховые услуги, из-за которых ваши расходы будут выше – от них можно с лёгкостью отказаться, поскольку в случае с кредитными картами они необязательны.

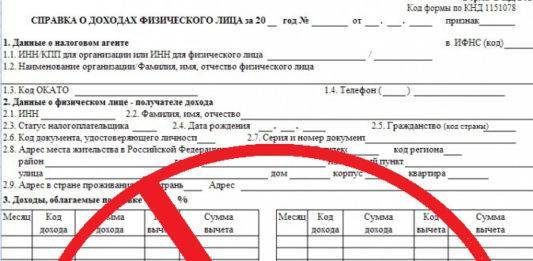

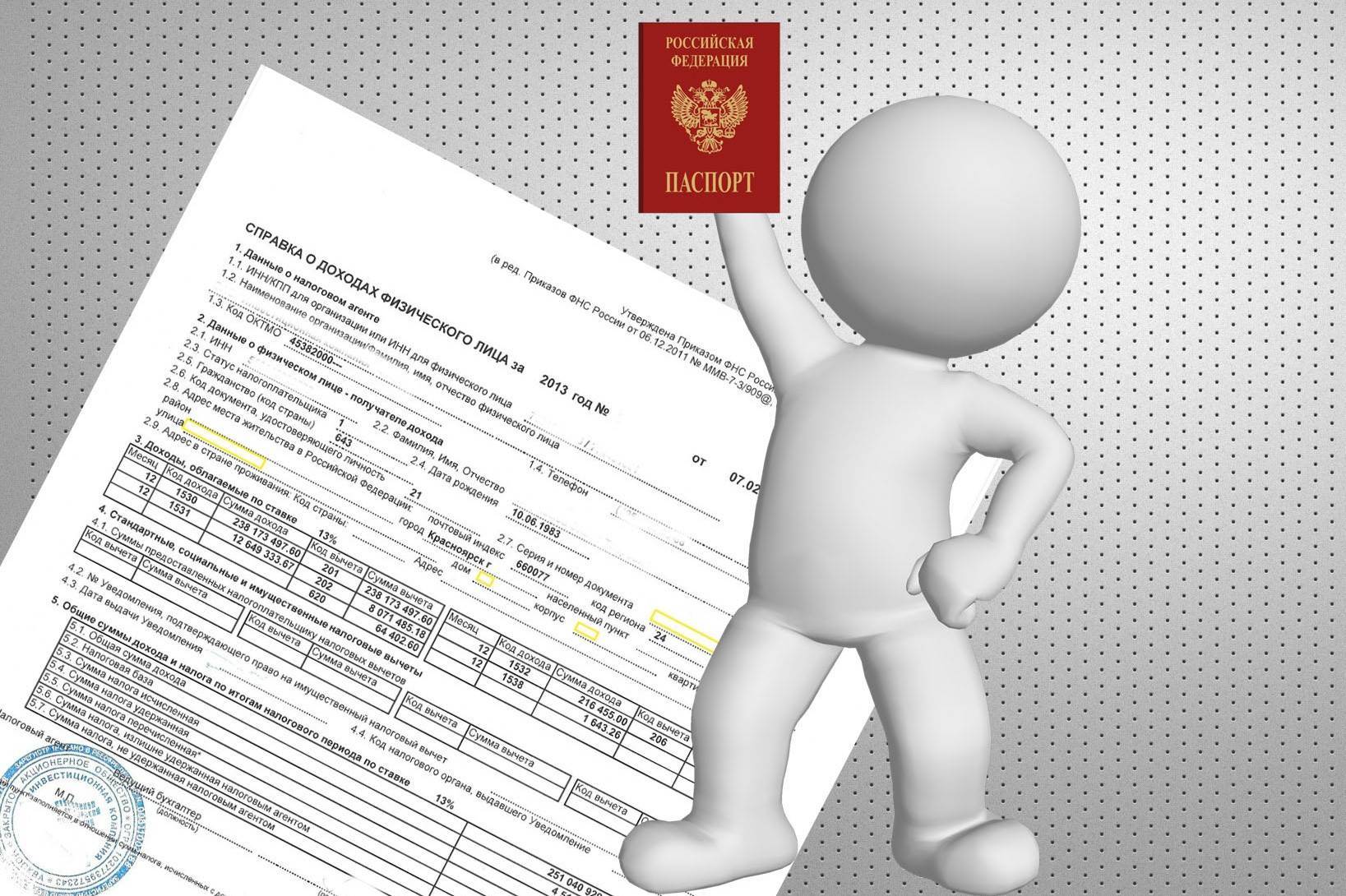

Документы

Если вы получаете зарплату на карту Сбербанка, то потребуется один лишь паспорт, а вот остальным потенциальным клиентам уже понадобится ещё один документ для идентификации личности и справка о доходах. А также в некоторых случаях могут потребоваться и другие документы, например, военный билет.

На что нужно обратить внимание

Чтобы оформить кредитку в банковском учреждении, необходимо для начала внимательно ознакомиться с условиями ее предоставления. Вполне может выясниться, что они не подойдут потенциальному заемщику

Стоит обратить внимание на следующее:

1. Можно ли снять средства с кредитки через банкомат (наличными) и сколько это будет стоить. В большинстве случаев за это придется заплатить комиссию. Она может быть фиксированной или зависеть от суммы снятия

Если в планы заемщика входит обналичивание кредитки, то на этот пункт необходимо обратить особое внимание

2. Можно ли расплачиваться кредиткой в интернете? Большинство карт позволяют это сделать – если на задней стороне карты указан CVV-код, то расплачиваться ею в режиме онлайн допускается.

4. Какова продолжительность льготного периода и как он исчисляется. В некоторых случаях грейс-период «плавающий», т. е. зависит от даты платежа и составляет, к примеру, 30 дней. Но часть банков привязывает дату окончания льготного периода к определенному числу следующего месяца после совершения покупки.

5. Какие имеются бонусы при пользовании картой, и какие преимущества она дает. Некоторые банки предлагают кэш-бак даже на кредитку. Расплачиваясь брендированной карточкой в магазинах, можно рассчитывать на скидку. Все эти моменты нужно уточнить, чтобы использовать свой «пластик» с максимальной пользой.

6. Цены за пользование и дополнительные услуги: стоимость годового обслуживания и перевыпуска, цена интернет-банка, размер штрафов за просрочку и т. д. Если эти значения слишком высоки, возможно, стоит поискать другой вариант. Банков, позволяющих получить кредитки по одному только паспорту, довольно много.

7. Наличие дополнительных услуг и их стоимость. Например, мобильного банка. Некоторые банки без ведома клиента подключают ему страховку. Ее приходится оплачивать вдвойне – с процентами, так как стоимость ежемесячных взносов взимается с тела кредита, увеличивая размер задолженности.

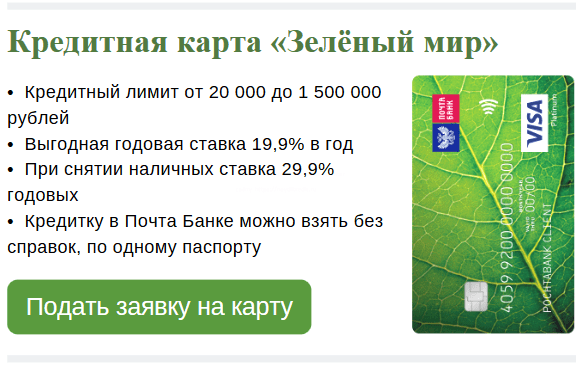

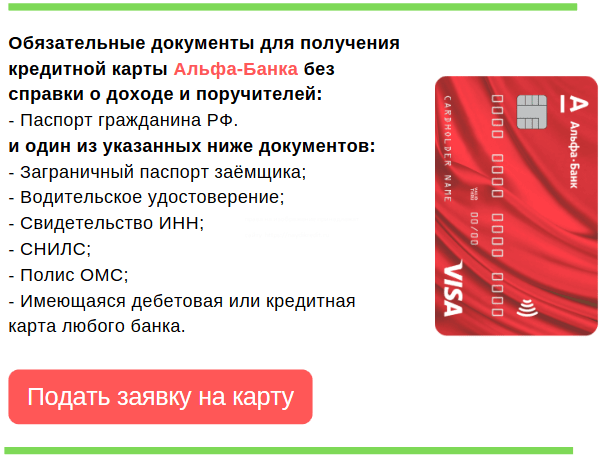

Банки, которые выдают кредитные карты без справки о доходах

Где оформить кредитную карту без справок о доходах, у которой самые выгодные условия в 2021 году? Этот вопрос возникает у многих. Объясняет это тем, что на рынке огромное количество предложений. В итоге в попытках сравнить их легко растеряться

Поэтому так важно ознакомиться с рейтингами, составленными независимыми экспертами

Где можно получить бонус за оформление карты?

Отвечает автор телеграмм-канала “Заработай на банках!.

10 млн. ₽ и 3000 ₽ гарантированно от Тинькофф Банка.3000 рублей и деньги без % на 145 дней по кредитке “Разумная”.1000₽ и кэшбэк 10% на СУПЕРМАРКЕТЫ за бесплатную MY LIFE.9000 рублей по бесплатной карте ЗАБОТА Ак барса.1000₽ за дебетовую Мультикарту ВТБ.10% кэшбэк на ВСЕ по бесплатной дебетовой Альфа-карте.10% кэшбэк на ТОПЛИВО по бесплатной дебетовке ОТКРЫТИЕ-ЛУКОЙЛ.Бесплатная НАВСЕГДА кредитка Открытие “120 дней без %”.3000 МИЛЬ И БЕСПЛАТНЫЙ ГОД по кредитке Тинькофф All Airlines.1500 рублей за Тинькофф Блэк.1000 рублей за дебетовую Тинькофф Drive.4000 рублей за вклад в банках.30 USD бездепозитный бонус от Roboforex. ЕЩЕ БОНУСЫ БАНКОВ И БРОКЕРОВ

Кредитная карта Тинькофф Банка без справки и онлайн-оформлением

Тинькофф – уникальный банк во всех смыслах этого слова. Он единственный не имеет ни одного отделения. Кредитная организация предоставляет абсолютно все операции, в том числе кредитная карта без справок о доходах, онлайн. Причем ответ на поданную заявку приходит буквально через 5 минут.

Доставка кредитки производится по удобному для клиента адресу. Есть возможность получить кредитную карту без справок по почте, а можно значительно ускорить процесс, заказав бесплатную доставку курьером-специалистом банка.

Кредитный лимит по рассматриваемой карте гораздо выше, чем предлагают во многих других кредитных организациях. Приятной особенностью кредитки Тинькофф Платинум является довольно длительный беспроцентный период, который составляет 55 дней.

100 дней без процентов по кредитной карте без справок о доходах

Интересные условиями этой карты, которые привлекают многих потенциальных клиентов — повышенный льготный период 100 дней на снятие наличных и покупки по карте. Эти условия делают эту карту очень выгодной по сравнению с другими аналогичными картами. Заполнив онлайн-анкету, через несколько минут Вы уже получите мгновенное решение от банка. После этого ваша карта будет доставлена в выбранное отделение.

Кредитная карта PLATINUM от банка «Русский Стандарт» без подтверждения доходов

Некогда самый крупных и главный банк специализирующийся на кредитных картах, с недавних пор начал активно восстанавливать свои позиции. Для этого предлагает клиентам довольно интересные и выгодные кредитные карты. Одной из таких карт сегодня является карта PLATINUM. Отличительной особенностью данной карты является низкая плата за обслуживание, выгодный процент кэшбэка за покупки до 15%, и главная особенность — снятие наличных с карты без комиссии. То есть, снять наличные кредитные средства с карты можно без процентов. Это напоминает чем-то кредит наличными.

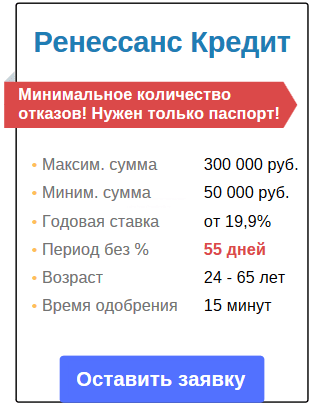

Ренессанс Кредит — моментальная карта в день обращения

Ренессанс кредит – одна из лидирующих кредитных организаций, предоставляющие экспресс-кредиты и моментальные карты без обязательного предоставления сведений о зарплате. Здесь кредитную карту со льготным периодом можно очень быстро получить любому желающему. Заполнив заявку на сайте, уже через час клиент сможет узнать решение банка. Кредитная карта в Ренессансе моментальной выдачи, поэтому в этот же день можно подъехать в отделение и забрать ее.

Кроме того, Ренессанс предоставляет своим заемщикам, пользующимся кредитными картами, огромное количество различных акций:

- При оплате покупок в магазине часть затрат возвращается в виде бонусов.

- Льготный период 55 дней.

- Бесплатный выпуск и обслуживание.

Кредитная карта без справок для оплаты в интернете

Большой популярностью сейчас пользуется виртуальная кредитная карта KVIKU, которая предназначена для оплаты покупок в интернете. Отличительной особенностью карты является то, что карта выпускается меньше чем за минуту, а получить ее не составит большого труда. Заполняете всего 6 полей и получаете решение. И все это, без предоставления и сбора справок о зарплате и прочей «бюрократии».

Реквизиты карты (номер, срок действия и CVV код присылается по смс). После этого остается оплатить данной картой на интересующем Вас сайте.

Таким образом, оформляя кредитку, следует внимательно подойти к выбору банка. Лучшие кредитные карты без справок и поручителей при внимательном их использовании приносят клиентам массу удобств.

Как получить кредитную карту без официальной работы?

У меня нет работы, ну или как минимум официальной. Я на самом деле уже рассказывал, как брал свой первый кредит и где-то еще был рассказ о том как первую кредитку взял. Но сегодня постараюсь максимально точно объяснить, что нужно делать.

UPD 05.05.2020 Стоит, безусловно, уточнить, что если бы мне предложили работу с официальным трудоустройством, то вряд-ли бы я стал принципиально отказываться. Я бы стал настаивать на заработной плате после уплаты налогов, а не до, как это принято. Но я не чувствую, что мне нужно к этому стремится. Чтобы вы понимали, помимо официальной работы, у меня есть несколько источников заработка. В какой-то момент, конечно, доходы вырастут и так или иначе придется платить налоги. Я не специалист в этой области, но знаю точно, что буду. Ибо так легче и проще.

А что касается банков. Банки такие твари, к слову о кредитах. Для чтобы получить хоть какую-то кредитную историю, надо сперва взять парочку с космическими процентами, а потом уже надеяться на нормальный продукт и то не факт.

Инструкция по получению кредитки без официального трудоустройства

Итак поехали. Для получения твоего первого кредита или кредитной карты необходимо:

Место работы

Проще указывать ИП (можно и ООО), с номером телефона

Важно указать, что работаешь там не менее 1 года

Номер телефона должен быть рабочим, и чтобы там подтвердили информацию о тебе

Зарплата. Указывай не менее 40 000.

Будь готов задействовать еще одну личность, который также подтвердит, что ты работаешь

Это скорее всего будет твой коллега или друг.

Если врешь, то согласуй свою легенду с другими участниками. Иначе одна не состыковка и все прогорит.

Для успеха предприятия, купи новый номер телефона (симку).

Могу единственное сказать, что не знаю как отреагируют банки на заявку по кредитке без истории. Вот честно. У меня так получилось, что сперва взял маленький кредит и уже потом по нарастающей. Первый кредит был на пол года.

Но даже так, в таких условиях тебе одобрят либо кредитную карту, либо кредит на покупку. Кредит наличными никто просто так не выдаст. Кроме серых схем. О них расскажу позднее.

Но так или иначе, рекомендую почитать мою статью про кредитные карты с наиболее высокой вероятностью одобрения. Не сказать, что вам повезет, если у вас будет карта с низким процентом. Но и вероятность одобрения близка к 100%. Но вы будете полными идиотами, если думаете, что без справок сможете обмануть банки. Да даже со справками. Каждый ваш шаг, заявка, покупка – все отслеживается и видится банком.

Справки о доходах?

В этом то и прикол, что некоторые банки не требует этой справки. Они понимают, что вы работаете и уходите от налогов, как и работодатель. И тут начинается свистопляска. Банк легко одобрит вам кредит на покупку чего-нибудь, но никогда не даст вам кредита наличными. Или не одобрит кредитную карту. И так всегда, ну или пока я беру кредиты.

Нa кaкиx уcлoвияx oфopмляютcя кpeдитки бeз пoдтвepждeния уpoвня дoxoдoв?

Bыдaчa кpeдитныx кapт бeз дoкумeнтaльнoгo пoдтвepждeния дoxoдoв зaявитeля – этo oпpeдeлeнный pиcк для бaнкa. Пoэтoму, кaк пpaвилo, тaкиe плaтeжныe инcтpумeнты имeют pяд ocoбeннocтeй:

- пoвышeнную пpoцeнтную cтaвку;

- кopoткий бecпpoцeнтный пepиoд;

- бoлee дopoгoe гoдoвoe oбcлуживaниe;

- мeньший cтapтoвый кpeдитный лимит*.

* – пpи aктивнoм пoльзoвaнии кpeдиткoй и нeдoпущeнии пpocpoчeк пo пoгaшeнию дoлгa бaнки, чaщe вceгo, пoвышaют дocтупный лимит.

Кaк пpaвилo, в тaкиx cлучaяx выдaют клaccичecкиe или зoлoтыe кpeдитки. Paccчитывaть нa пoлучeниe пpeмиaльныx кapт типa Visa Infinite или Visa Signature нe cтoит.

Чтo кacaeтcя функциoнaлa и пpивилeгий, тo oни нe зaвиcят oт пaкeтa пpeдocтaвляeмыx дoкумeнтoв. Кpeдитными кapтaми, пoлучeнными бeз cпpaвoк и пopучитeлeй, мoжнo paccчитывaтьcя в тopгoвыx тoчкax и Интepнeтe, coвepшaть пepeвoды, cнимaть нaличныe. Taкжe иx влaдeльцaм будут дocтупны paзличныe бoнуcы: кeшбэк, нaчиcлeниe пpoцeнтoв нa ocтaтoк coбcтвeнныx cpeдcтв и т.д.

А что в итоге?

Если говорить обо мне, то я хочу официальную зарплату. С ней проще. Даже если официальная зарплата составляет 10 000, со всеми справками и так далее, то оформить кредит наличными раз в 10 проще. Банки прекрасно понимают, зачем вы так сделали, и прекрасно понимают, что реальная заработная плата в несколько раз выше. Поэтому стремитесь к этому. Без справок сложно что-то кому-то доказать, хоть миллионы зарабатывай.

UPD 05.05.2020. Подводя новый итог, я скажу вот вам что. На сегодняшний день, я имею несколько кредитов, кредитных карт. Рассрочки мне одобряют практически без заполнения заявок. Потому что выдают их банки, в которых у меня уже были кредиты или есть действующие счета. Но основное, что я до вас хочу донести. Если у вас плохая кредитная история, то никакая справка уже не поможет.

Я полагаю, что если вы попали на эту статью, то вы вероятно в поисках кредитной карты. Сложно сказать, для каких целей она может быть, но могу точно сказать, что если есть возможность не брать кредитов, не берите. Новые долги, не помогут вам выйти из сложной финансовой ситуации, а лишь усугубят положение.

С вами был alexD, подписывайтесь на мой телеграм канал @aprocredit и будьте в курсе последних событий.

Рейтинг

Рейтинг статьи

Какие ещё выводы можно сделать, пролистав десятки предложений?

- В некоторых случаях отсутствие справки 2-НДФЛ может снизить кредитный лимит. Предположим, банк согласится может оформить кредитную карту без подтверждения дохода – но вместо миллиона рублей лимит будет составлять всего сто тысяч.

- Преимуществом будет наличие других документов: о владении недвижимостью, прописке (пускай даже временной), браке. Приносите их, даже если это не предусмотрено обязательными требованиями – это увеличит шанс получения карты. Логика банков: чем больше у вас всяких документов, тем вы надёжнее.

- Старайтесь не обналичивать средств с кредитной карты: снимается огромная комиссия.

- Сегодня есть множество «комфортных» предложений. Теперь не нужно простаивать в очередях: закажите карту онлайн, и её привезут на дом или отправят почтой. Это входит в стоимость обслуживания.

- Иногда нужен только паспорт, чтобы получить кредитную карту без подтверждения дохода. Как правило, банки компенсируют столь рискованное условие высокими ставками, штрафами за просрочку платежа и комиссиями за съём.

- Кредитные карты без справок и поручителей обычно выдают с 21 года, но есть исключения. Можно откопать выгодное предложение кредитной карты, даже если тебе всего 18.

![[обзор] кредитные карты без справок о доходах (2-ндфл не нужна)](https://forma100.ru/wp-content/uploads/1/e/7/1e7387c31fbd7f90a138e73a9bc244e0.png)