Придётся пожертвовать пособием

Даже при таком маленьком вкладе некоторые семьи лишатся пособия на детей, потому что Минтруд ввёл имущественный ценз на некоторые выплаты:

- пособие на детей 3-7 лет;

- пособие детей возрастом 8-17 лет;

- пособие для женщин, вставших на учёт в ранние сроки беременности.

Вклады тоже учитываются при расчёте имущественной обеспеченности. Предельный годовой доход не должен превышать прожиточного минимума. Доход в 31 500 рублей превышает прожиточный минимум в любом регионе России. Получается, что воспользовавшись предложением ЦБ и вложив деньги на спецвклад, семья уже перестаёт быть малоимущей. Чтобы не возникало проблем, нужна договорённость с Минтрудом и поправки в законы о пособиях.

Для сравнения. В среднем на одного ребёнка возрастом от 3 до 7 лет семья получает 69 552 рубля в год. Это выше, чем доход по спецвкладу.

Пенсионеров вклад тоже может лишить некоторых выплат. Например, доход от начисленных по депозиту процентов учитывается при расчёте субсидии на оплату ЖКХ. Получается, что выплата либо сократится, либо перестанет приходить. Всё зависит от первоначального дохода.

При расчёте льгот для ветеранов труда во многих регионах проценты по вкладам тоже учитываются в качестве дохода. Если с учётом банковских процентов ежемесячный доход превысит прожиточный минимум, то пенсионер перестанет относиться к нуждающимся.

Закрыть

Что такое банковский вклад

Сначала уточним определение терминов:

Банковский вклад — это денежный взнос в национальной или иностранной валюте, размещаемый в банке на определенных условиях и имеющей целью получить доход в виде процентов.

Вкладчик — человек, разместивший денежные средства в банке и заключивший с банком договор вклада

Важно, что иногда недобросовестные банки, особенно находящиеся на грани закрытия, не заключают договор или оформляют его неправильно. В этом случае при наличии подтверждающих документов о внесении денежных средств гражданин может быть признан вкладчиком (судом, Агентством по страхованию вкладов, правопреемником банка и так далее).

Депозит — способ хранения различных типов ценностей (не только денежных) в банке с целью получения дохода или без него

На депозите могут быть размещены не только деньги, но и драгоценные металлы и камни, акции, облигации и так далее.

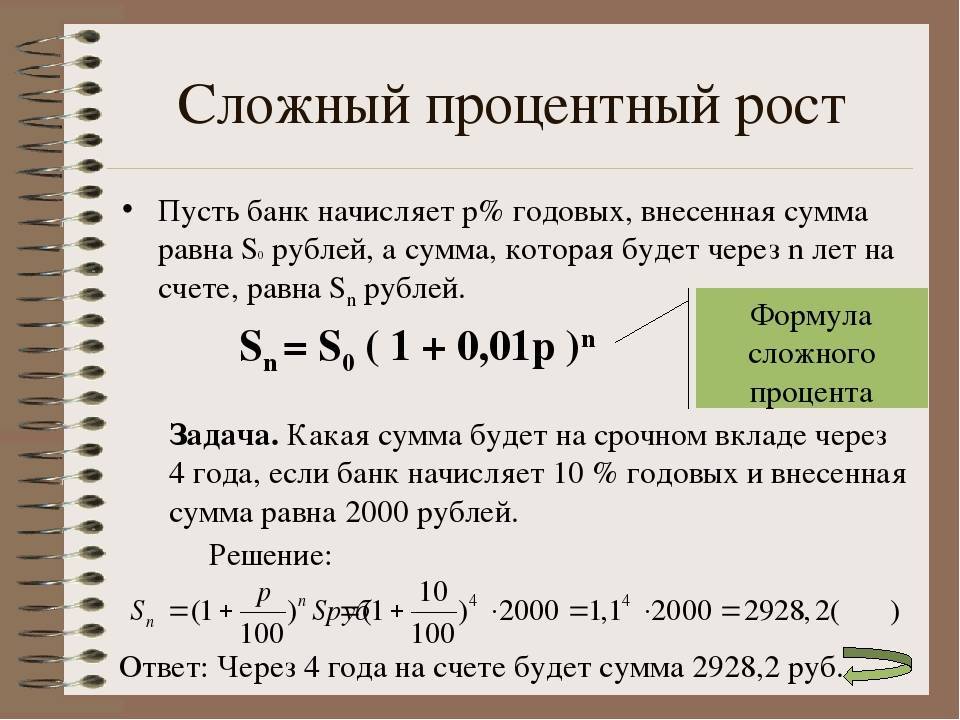

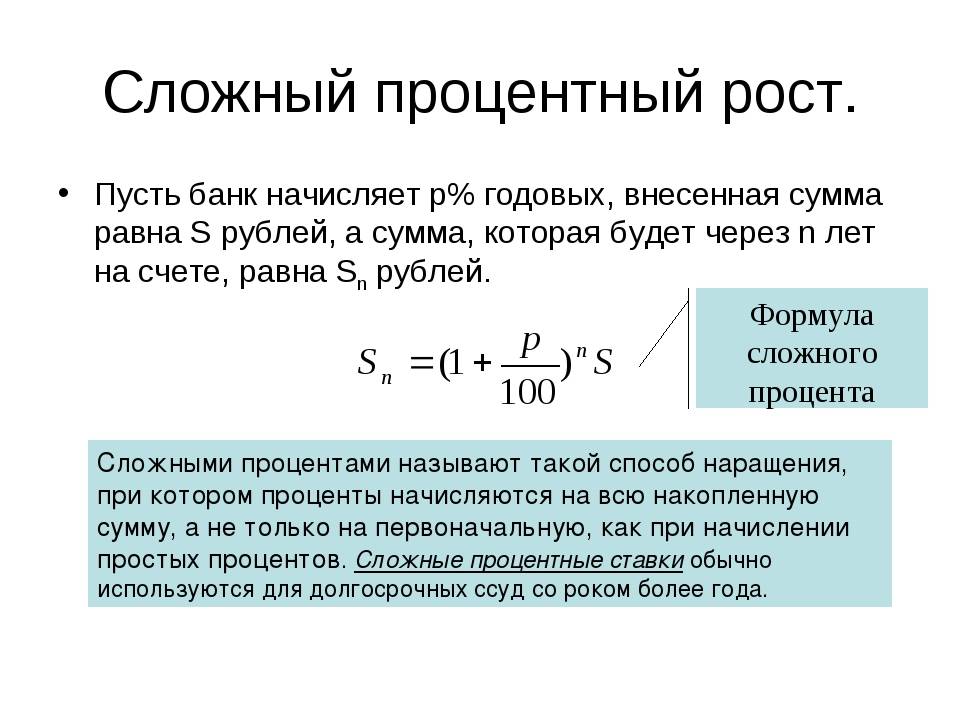

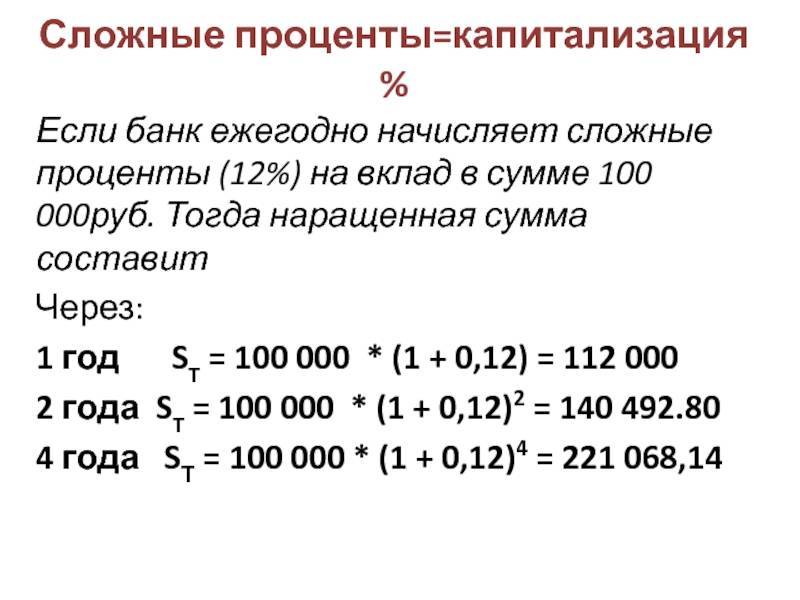

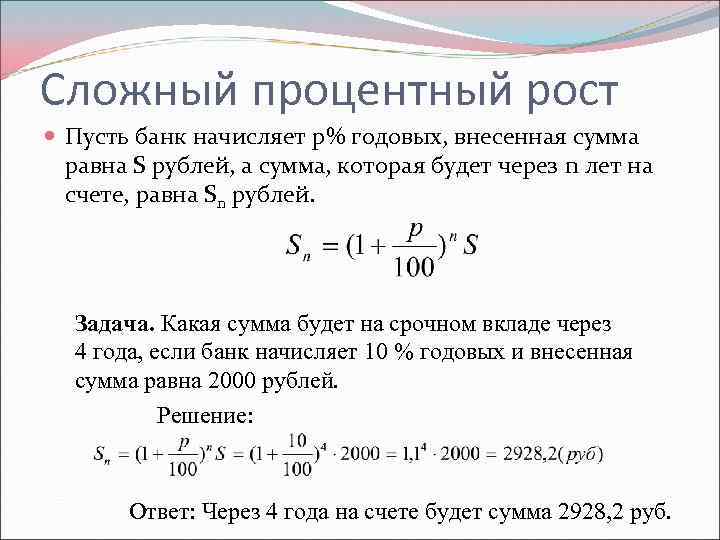

Капитализация вклада — автоматическое причисление процентов к основной сумме вклада. Чаще всего происходит ежемесячно, иногда ежегодно.

Процедура открытия вклада примерно одинаковая во всех банках. Гражданин, имея на руках удостоверение личности, приходит в банк и выбирает подходящий продукт. В последнее время появилась возможность ознакомиться с условиями банковских предложений непосредственно на сайтах банков, там же можно подать предварительную заявку на открытие. После этого происходит заключения договора вклада, один экземпляр обязательно отдается на руки вкладчику.

В договоре обязательно указываются его существенные условия:

- Сумма.

- Срок окончания.

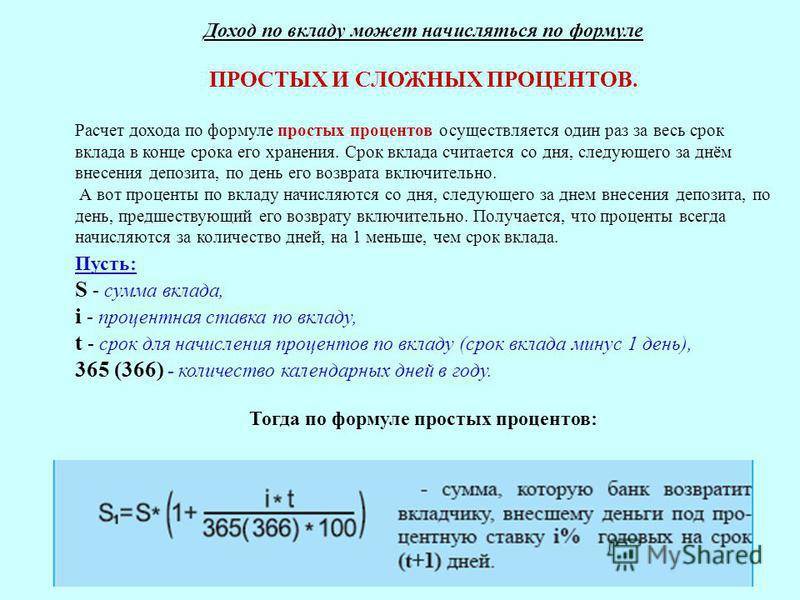

- Проценты и способ их начисления.

- Гарантии сохранности.

- Возможность пополнения и частичного снятия.

- Условия досрочного снятия.

А у Вас есть банковские вклады?

Конечно!Ещё нет

Вкладчик должен внимательным образом проверить правильность его заполнения. Дополнительно выдается приходный кассовый ордер о внесении денежных средств. Таким образом, вкладчик может исходя из договора рассчитать свой доход на период действия вклада. Российское законодательство на данном этапе очень лояльно к вкладчикам: оно не позволяет банкам в одностороннем порядке снижать процентную ставку, что, безусловно, дает дополнительные гарантии и повышает привлекательность размещения средств во вкладах.

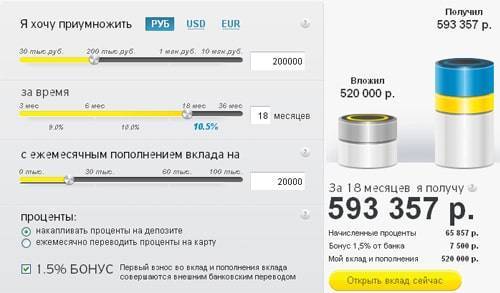

Поговорим о рублевых вложениях. Процент по вкладу может быть выше или ниже в зависимости от условий вклада.

На рынке бывают два варианта развития событий:

Кроме того, банки могут проводить акции и спецпредложения, локально увеличивая проценты по вновь открываемым вкладам из-за изменения финансовой обстановки. Все эти вещи вкладчик должен отслеживать, информацию собирать, сравнивать и анализировать.

Подробности

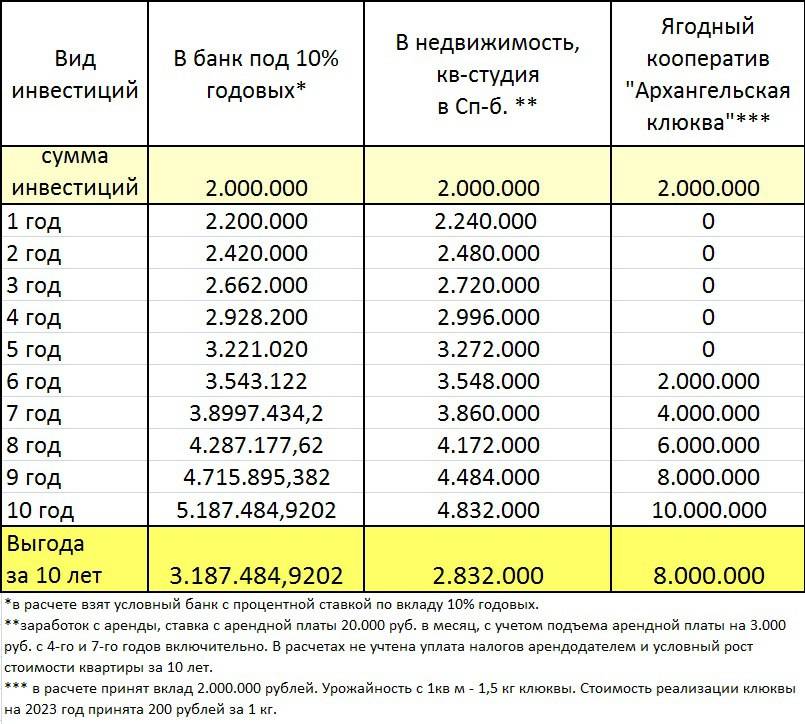

Предположим, мы имеем ежемесячный доход

в 50 тысяч рублей. Для столицы это вообще не деньги, однако, для провинции такой заработок считается вполне достойным. А что уж говорить о российской глубинке, где 50 тысяч – баснословные деньги! С такой зарплатой можно даже откладывать часть средств. При наличии накоплений нужно позаботиться о том, чтобы не только сохранить их в условиях постоянно растущей инфляции, но и приумножить. Если научиться правильно управлять денежными потоками, то вы будете получать постоянный пассивный доход.

в 50 тысяч рублей. Для столицы это вообще не деньги, однако, для провинции такой заработок считается вполне достойным. А что уж говорить о российской глубинке, где 50 тысяч – баснословные деньги! С такой зарплатой можно даже откладывать часть средств. При наличии накоплений нужно позаботиться о том, чтобы не только сохранить их в условиях постоянно растущей инфляции, но и приумножить. Если научиться правильно управлять денежными потоками, то вы будете получать постоянный пассивный доход.

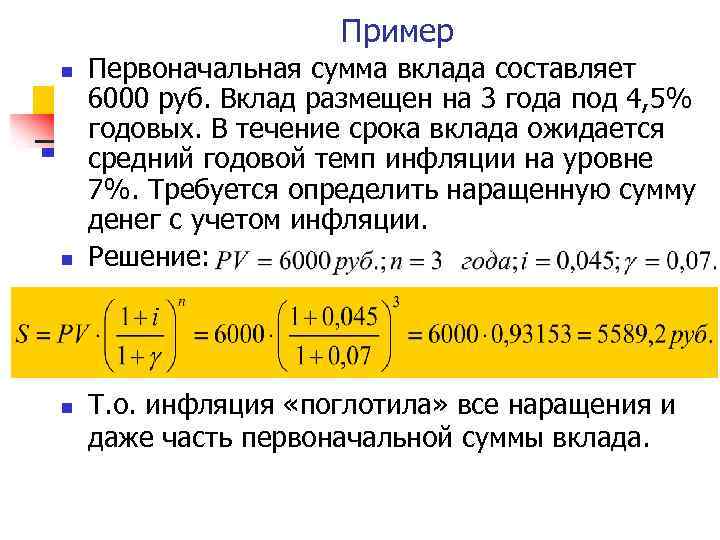

Банковские депозиты позволяют сохранять денежные средства, однако, начисляемые проценты не восполняют потери, которые приносит инфляция, то есть деньги обесцениваются. К тому же, далеко не у всех есть возможность поместить на банковский вклад значительную сумму денег, что даст возможность безбедно жить на проценты. Кроме банковских вкладов есть и другие финансовые инструменты (например, валютный рынок, акции, облигации, Памм-счета и т.д.). Следует понимать, что эти виды заработка не относятся к пассивным. Чтобы их использовать нужна финансовая грамотность и умение рисковать.

В нашей стране рантье (людей, живущих на проценты, получаемые от различных способов инвестирования средств) нельзя назвать популярным явлением, хотя в мире оно довольно распространено. При грамотном инвестировании на полученные деньги можно достойно жить. Вариантов для получения ренты множество (к примеру, от недвижимости, банковских вкладов, земли, инвестиций в бизнес и т.д.).

Прежде чем вкладывать финансы нужно проанализировать

Недостатки:

— для того, чтобы проценты были достаточно доходными, нужно сформировать большой стартовый капитал;

— инфляция «съедает» значительную долю пассивного дохода;

— рантье не может себе позволить дорогостоящие приобретение и предметы роскоши.

Далеко не каждого человека устроит такая жизнь. В России функционирует система страхования банковских вкладов, которая устроена следующим образом: сохранность вкладов гарантирована государством, однако, максимальная сумма составляет 1,4 миллиона рублей. На проценты от данной суммы вряд ли можно безбедно прожить. Как выходить из такой ситуации? Прежде всего при выборе банка, нужно ориентироваться на рейтинг финансово-кредитных организаций, чтобы минимизировать возможность банкротства. Кроме того, следует разбить имеющиеся денежные средства на несколько частей и разместить их в разных банках.

Далеко не каждого человека устроит такая жизнь. В России функционирует система страхования банковских вкладов, которая устроена следующим образом: сохранность вкладов гарантирована государством, однако, максимальная сумма составляет 1,4 миллиона рублей. На проценты от данной суммы вряд ли можно безбедно прожить. Как выходить из такой ситуации? Прежде всего при выборе банка, нужно ориентироваться на рейтинг финансово-кредитных организаций, чтобы минимизировать возможность банкротства. Кроме того, следует разбить имеющиеся денежные средства на несколько частей и разместить их в разных банках.

В России средняя процентная ставка варьируется от 5 до 8 % годовых

что можно назвать достаточно скромной цифрой, исходя из этого, сумма вклада должна быть достаточно крупной. К примеру, для того чтобы прибыль составила 9 416,67 рублей каждый месяц и 113 000 рублей за год, необходимо оформить в Сбербанке вклад («Сохраняй ОнЛ@йн») в размере 2 000 000 рублей при проценте 5,65 годовых. Согласно данных Росстата, это ниже прожиточного минимума в РФ, который в разных регионах имеет разное денежное выражение. Выходит, для того чтобы обеспечить себе нормальную жизнь на проценты в нашей стране, не хватит даже 2 миллионов.

Надо сказать, что на сегодня, депутатами Госдумы рассматривается законопроект, в котором изложены предложения о расширении использования средств материнского капитала, в частности, в качестве депозита в финансово-кредитном учреждении. Конечно, не стоит рассчитывать на большие проценты, которые смогут получать семьи. Пусть это будет даже 2-3 тысячи, но их можно будет использовать, к примеру, на еду либо развлечения для детей. Для обеспеченной семьи, естественно, это небольшие деньги, но для средней российской семьи, живущей в квартире, приобретенной в ипотеку, это будет реальная финансовая поддержка.

Какие процентные ставки по вкладам в банках?

Изучив предложения на рынке можно заметить, что процентные ставки практически везде одинаковые и не превышаю 7,5%. При этом, для получения максимального процента следует:

- быть пенсионером или иметь зарплатную карту банка, в котором хотите открыть накопительный счет;

- разместить на счете не менее 1 00 000 рублей;

- заключить договор на срок не менее 2-3 года;

- выбрать способ получения процентов в конце срока, а не ежемесячно.

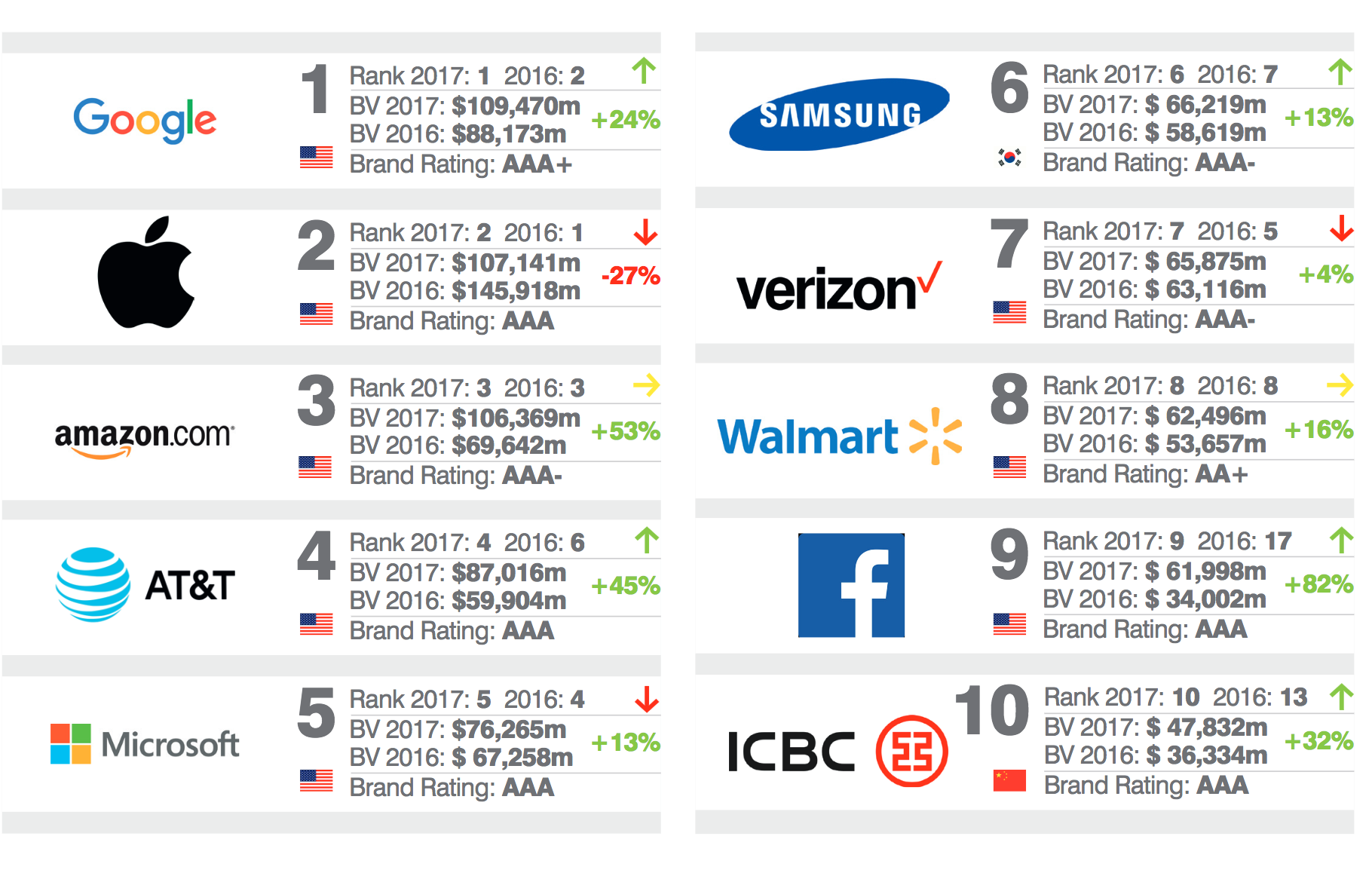

Условия по депозитам на 06.09.2021 года:

| Банк | Название | Процентная ставка | Условия получения максимальной ставки |

| Сбербанк | Дополнительный процент | 6,5% | от 100 000 р., на срок от 2 лет. |

| Россельхозбанк | Пенсионный | 7,5% | от 10 000 р. на 3 года |

| Газпромбанк | Для сбережений | 6,1% | открыть онлайн, от 1 000 000 р., на срок от 2 лет |

| Тинькофф Банк | Вклад | 6,92% | |

| Росгосстрах Банк | Для своих | 7,25% | от 750 001 до 3 000 000 р. на 10-12 месяцев |

При наличии небольшой суммы, до 50 000 р. процентная ставка будет 3-4%. С такой суммой можно заработать, стартовать и копить – так уверяют сотрудники банка. На самом деле нельзя заработать, поскольку инфляции выше этой ставки и с таким же успехом можно положить деньги дома под подушку. Единственное отличие – в банке накопленные кровные будут под защитой, в том числе страховой.

Велик ли и будет повышенный процент?

Изначально ЦБ предлагал привязать процент по повышенному вкладу к ключевой ставке. Но эксперты предполагают, что процент по депозиту должен зависеть от величины инфляции.

Сейчас ключевая ставка 7,5%, но глава ЦБ намекнула, что в декабре не исключено повышение сразу на 1 п. п., до 8,5%. Инфляция пока зафиксирована на уровне 8,1%.

Выгодно ли копить? Фото: kleo.ru

Выгодно ли копить? Фото: kleo.ru

Насколько специальный вклад будет превышать ключевую ставку или инфляцию пока не сказано, потому что идея ещё до конца не оформилась — нет ни официальных документов, ни конкретных заявлений, что вклады действительно будут запущены.

Допустим, что ставка для специальных вкладов будет на 2% выше ключевой. Сейчас она составит 9,5%. В декабре (если ключевая ставка повысится) — 10,5%.

Советы экспертов в сфере банковского дела

Чтобы жить на проценты от вклада, необходимо вложить деньги на выгодных условиях, учесть риски от потери средств и попытаться максимально обезопасить себя. Сделать это помогут советы специалистов по финансам:

- открывать счета под процентную ставку, которая перекрывает уровень инфляции. Этот способ позволит не допустить обесценивания денег;

- разделить крупную сумму на несколько вкладов в разных кредитно-финансовых учреждениях. Такое действие позволит не рисковать наличными, получив страховку в полном объеме при сложных обстоятельствах у банка. Может случиться, что клиенту срочно потребуется снять деньги, придется закрывать вклад. Если частичное снятие не оговорено по условиям договора, то человек потеряет начисленную прибыль;

- отслеживать рост и падение процентных ставок. Если соглашение с банковской компанией включает пункт о пролонгации вклада, то после окончания срока действия, банк может изменить в одностороннем порядке размер процента;

- не терять договор об оформлении депозита. При разногласиях с компанией или банкротстве учреждения соглашение докажет факт размещения денег;

- продолжать копить средства. Если ставка понизится, то доход сократится. Накопления помогут увеличить депозит и сохранить доходность на прежнем уровне;

- максимально обезопасить средства. Не оформлять доверенность на других лиц, делать это только при крайней нужде и лишь на близкого человека. Логин и пароль от личного кабинета держать в строгой тайне, чтобы мошенники не смогла перевести деньги на свой счет. Если гражданин не собирается управлять счетами с помощью онлайн-сервисов, то на этапе заключения договора следует отключить данную функцию;

- позаботиться о других источниках прибыли. Если возникнут непредвиденные траты, то можно лишиться вклада и соответственно ежемесячного дохода.

Много на счёте держать нельзя

ЦБ предполагает, что на специальных вкладах для малоимущих должно быть ограничение по сумме. Граница пока не называется, но «Известия» приводят мнение управляющего директора по продуктовому портфелю «Пассивы» УБРиР Евгения Вяткина, считающего, что логично ограничить вклады 300 000 рублей (50% от средней суммы обычных депозитов). Но эксперт не уточняет — сумма вклада рассчитана на человека или семью в целом.

Получится, что вложив максимальную сумму 300 000 рублей под 10,5% малообеспеченный гражданин получит доход 31 500 рублей за год. Не так много, как хотелось бы, но от инфляции деньги будут защищены.

Частые ошибки

Ну вот, теперь вы знаете необходимую информацию, чтобы впервые в жизни заняться инвестированием. Ниже я хотел бы рассказать о наиболее частых ошибках при вложениях.

Я не говорю, что делать ошибки – это плохо. Нет, на ошибках люди учатся. Но лучше узнать о них сейчас, чем потом набивать себе шишки. В любом случае вам этого не избежать (я про ошибки).

Ошибка 1. Паника

После покупки акций или фонда не факт, что они сразу же будут расти как на дрожжах. Не исключено, что начнется кризис, и акции упадут на десятки процентов. В таких случаях не нужно впадать в депрессию и вешать нос. Еще раз напомню, что вы терпите убытки лишь тогда, когда продаете акции в кризисные времена.

Не верьте тому, что пишут в газетах. В них только надежда на худшее.

Не бывает зимы без лета. Так и на бирже после плохих времен всегда наступают хорошие.

В этом есть даже свой плюс. Он заключается в том, что вы сможете докупить акции, но уже ниже номинала (дешевле).

Ошибка 2. Боязнь риска

Эту боязнь чаще всего навязывает общество. Возможно, так происходит из-за того, что люди хотят уберечь вас от ошибок. Но помните, что страх ошибиться и вовсе не рисковать – это самый большой риск.

Если вы решили изменить жизнь и улучшить свое финансовое, без рисков не обойтись.

Итак, вы дочитали статью до этого момента, значит, сознательно решили начать вкладывать деньги. Не надо затягивать с этим. Выше уже говорилось, что вкладывать нужно те средства, которые не понадобятся в ближайшие 10 лет. Лучше вложить и вовсе забыть об этих деньгах на 10 лет. Вернувшись за ними, вы уже получите куда больше.

Плюсы и минусы

На первый взгляд жизнь рантье полна удовольствий и преимуществ. Однако если задуматься, выясняется, что в ней присутствуют и недостатки. Прежде чем вкладывать деньги в банк и пытаться реализовать мечту, следует взвесить все за и против.

Плюсы:

- нет необходимости работать;

- пассивный доход не требует участия или усилий;

- появляется много свободного времени;

- при соблюдении правил банковский вклад дает 100% гарантию сохранности инвестиций.

Минусы:

- чтобы жить на проценты, потребуется достаточный стартовый капитал;

- часть пассивного дохода приходится на долю инфляции;

- рантье отказываются от роскоши и дорогих покупок.

Такая жизнь подойдет не каждому человеку. Однако если перечисленные выше преимущества для вас выглядят весомее недостатков – давайте разберем детали.

Откуда берутся проценты по депозиту

При заключении договора об открытии депозита вкладчик передаёт банку определённую сумму денег либо на оговоренный и указанный в договоре срок, либо бессрочно, что также указывается в договоре. Банк распоряжается суммой так, как посчитает нужным в соответствии со своей политикой. Наиболее часто банк приобретает акции и облигации прибыльных предприятий, или же эти средства выдаются другим клиентам банка в виде кредитов. Так как деньги находятся в обороте, капитал, положенный на депозит, приносит кредитно-финансовой организации определённый доход. Часть своего дохода банк передаёт вкладчику в виде определённой процентной ставки.

Подводные камни и тонкости выбора банка для вклада

Есть несколько важных моментов, которые надо знать. Первое, что надо выяснить, — состоит ли кредитная организация в системе страхования вкладов. Если является, то государство гарантирует выдачу вклада вместе с процентами в сумме, не превышающей 1400000 рублей

Важно, что возмещается сумма с набежавшими процентами. Если срок начисления процентов не подошёл, то они все равно начисляются пропорционально прошедшим со дня начала вклада сроку, что является определённой льготой для вкладчика. Многие забывают о процентах и кладут в банк сумму в 1400000 рублей, думая, что вклад подпадает под гарантии полностью

Но это не так. Предположим, что вклад открывался на два года со ставкой в 7 процентов годовых. Через полтора года у банка отозвали лицензию. Вкладчику начисляют примерно 10 процентов в виде дохода за полтора года, то есть вклад с процентами составит 1540000 рублей. Однако весь доход в сумме 140000 превышает квоту страховки, и вкладчик не получит этих денег

Многие забывают о процентах и кладут в банк сумму в 1400000 рублей, думая, что вклад подпадает под гарантии полностью. Но это не так. Предположим, что вклад открывался на два года со ставкой в 7 процентов годовых. Через полтора года у банка отозвали лицензию. Вкладчику начисляют примерно 10 процентов в виде дохода за полтора года, то есть вклад с процентами составит 1540000 рублей. Однако весь доход в сумме 140000 превышает квоту страховки, и вкладчик не получит этих денег.

Точнее говоря, он может претендовать на эти день в ходе ликвидации банка, но в реальности выдают лишь от 5 до 20 процентов суммы долга. Учитывая вышеуказанное, вклад надо открывать на такую сумму, чтобы сумма вместе с процентами не превышала 1400000 рублей.

В нашем случае это будет:

1400000/(1.07х2)=1228070.

Вот на такую сумму и следует открывать вклад. Если у вас денег больше этой суммы, то лучше не рисковать и сделать вложения в другие банки, даже если там процент ниже

Важно: если вы оформите несколько договоры вкладов в разных филиалах одного банка, то страхуется только сумма 1400000 со всех договоров вместе, а не по отдельности

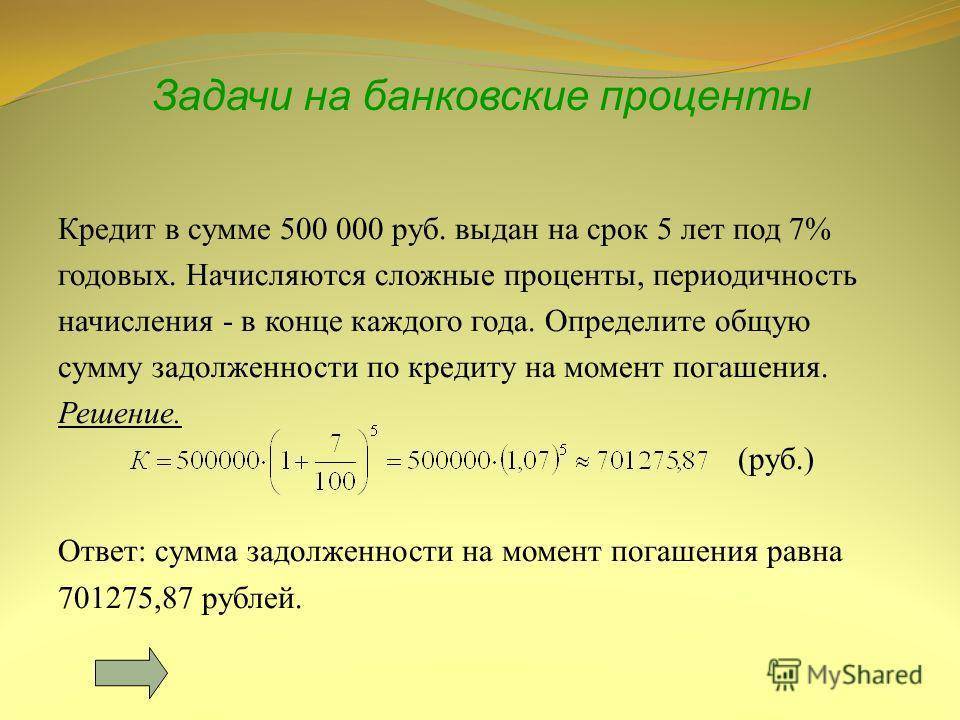

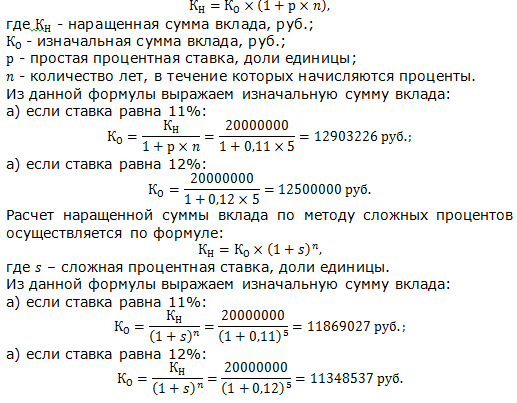

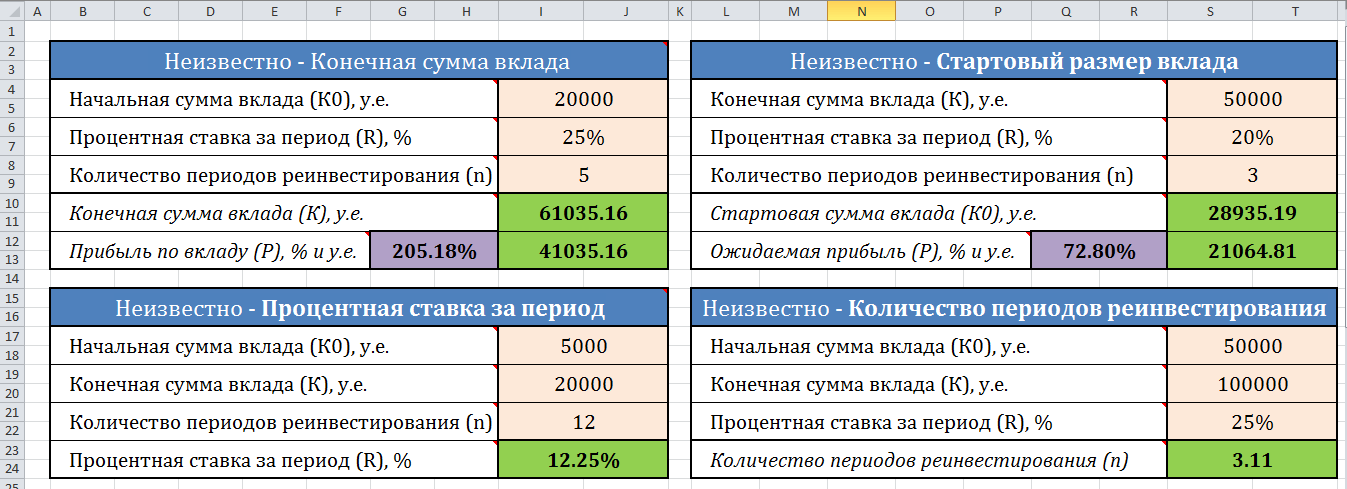

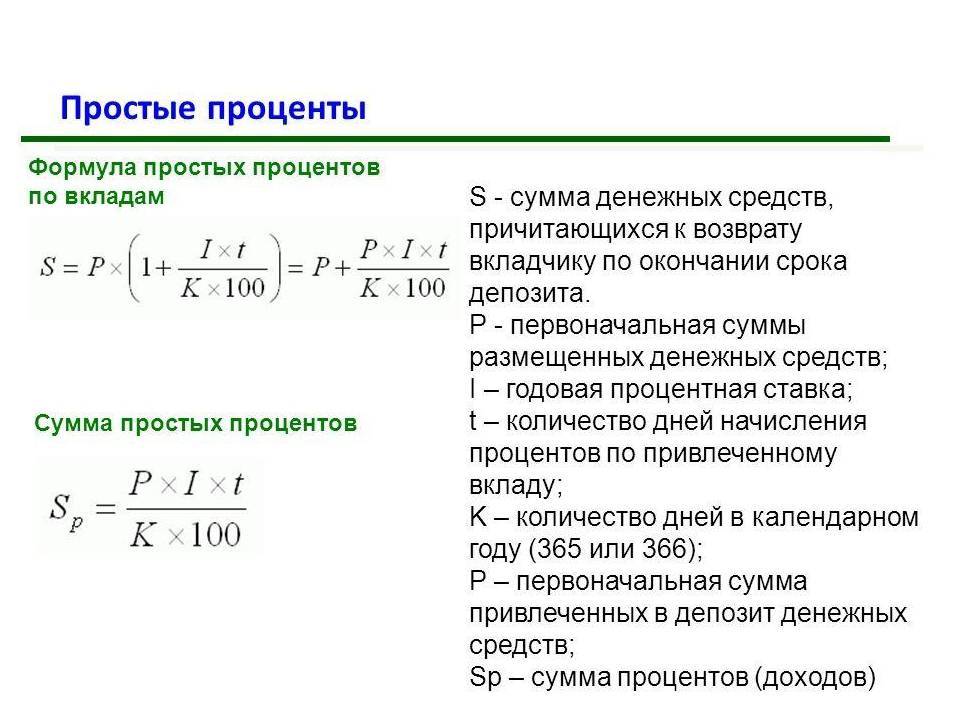

Доход от вкладов — формула и примеры

Рантье — это человек, который живет на доходы от своих вложений.

В России крайне мало людей, которые живут чисто на проценты от своих инвестиций. Это можно объяснить тем, что большинство из нас были рождены в СССР или в период перестройки, когда заработать на инвестировании было практически невозможно обычному человеку. Это связано с кризисами и нестабильностью тех времен. С тех пор многие граждане относятся негативно к финансовым рынкам.

Большинство россиян хранят деньги на банковских депозитах, поскольку это является самым простым и удобным способом.

По статистике, около 30 трлн рублей денег наших граждан лежат в банках.

Банковский вклад даёт возможность увеличить свой капитал за заранее оговоренный срок. Процентные ставки имеют значения 4%..6% по состоянию на 2021 год. Ещё недавно доходность была значительно выше: в 2016 году можно было легко найти вклады под 10-12%.

От чего зависит размер банковской ставки? Прежде всего от ключевой ставки ЦБ (по другому её называют ставкой рефинансирования). Текущие значение 7,50% (обновлено 28 октября 2022 года). Банки чаще всего предлагают примерно схожий процент. Следовательно, если ключевая ставка будет расти, то и проценты по вкладам тоже и наоборот.

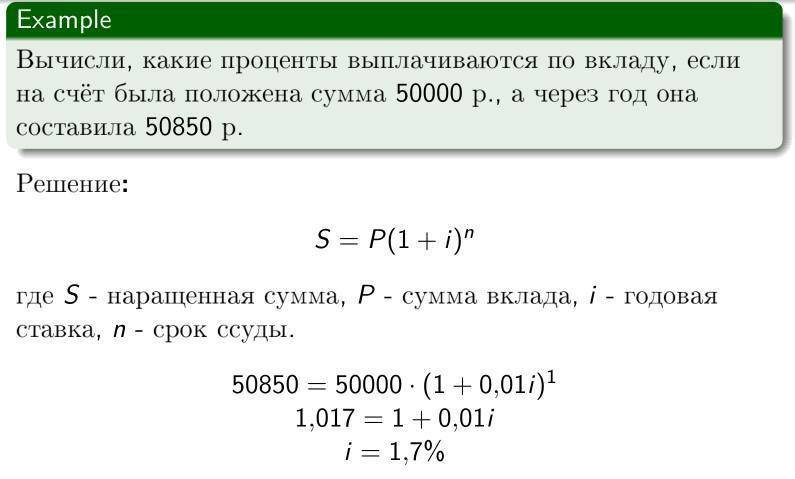

Как нам рассчитать сумму, которую необходимо держать на депозите, чтобы жить только на проценты? Для этого есть формула.

Где:

- P – итоговая сумма вклада;

- D – ежемесячный доход;

- S – ставка по вкладу;

Исходная сумма зависит от того, под какой процент будет открываться депозит. Чуть ниже представлены примеры трёх случаев

Обратите внимание, насколько сильно влияет ставка по депозиту на требование к его размеру. Ниже представлена таблицы с расчётом сколько нужно денег, чтобы жить лишь на проценты от вклада

Пример 1. Для дохода 30 тыс.руб в месяц.

| Ставка, % | Необходимая сумма, млн руб |

|---|---|

| 6,0 | 6,0 |

| 6,5 | 5,53 |

| 7,0 | 5,14 |

| 7,5 | 4,8 |

| 8,0 | 4,5 |

| 9,0 | 4,0 |

| 12,0 | 3,0 |

Пример 2. Для дохода 50 тыс.руб в месяц.

| Ставка, % | Необходимая сумма, млн руб |

|---|---|

| 6,0 | 10,0 |

| 6,5 | 9,23 |

| 7,0 | 8,57 |

| 7,5 | 8,0 |

| 8,0 | 7,5 |

| 9,0 | 6,67 |

| 12,0 | 5,0 |

Пример 3. Для дохода в 70 тыс.руб в месяц.

| Ставка, % | Необходимая сумма, млн руб |

|---|---|

| 6,0 | 14,0 |

| 6,5 | 12,9 |

| 7,0 | 12,0 |

| 7,5 | 11,2 |

| 8,0 | 10,5 |

| 9,0 | 9,3 |

| 12,0 | 7,0 |

Примечание

С 2021 г. появился налог на вклады от 1 млн рублей, что ещё больше снижает доходы рантье.

Как видите требуемые суммы на вкладах нужны довольно приличные (исчисляются миллионами). Если мы говорим про регионы с низкими зарплатами, то такие накопления покажутся “космическими”. Я отчасти соглашусь, что для жителей столицы заработать подобные сумму гораздо реальнее за счёт больших зарплат.

Чтобы снизить необходимую сумму, рантье приходиться жить экономно. Не на широкую ногу.

Примечание

Пенсионные вклады приносят больше дохода, поэтому пенсионерам немного выгоднее сохранять деньги.

Базовые советы

Даже если вы счастливчик и обладаете, необходимой суммой денег, важно не потерять бдительности. Стоит очень внимательно отнестись к вопросу накоплений, что значит, хранить эту информацию в секрете и следить за процентными ставками

Помогут в этом, советы, приведенные ниже.

Не больше 1 400 000 рублей в одном банке

Данная сумма определена государством, как порогом для страхования вкладов. Свыше 1,4 млн рублей в случае банкротства банка, деньги не возмещаются.

Открывайте вклады в нескольких банках

Жизненные ситуации могут быть разными. Банки тоже часто теряют деньги и прибыль. Чтобы исключить неприятные ситуации, стоит открывать сразу несколько счетов в разных банках, а не помещать все деньги в одно фин.учреждение.

Не прекращайте откладывать деньги

Даже если имеется достаточная сумма для вклада, не стоит прекращать накоплений, поскольку в условиях нестабильной экономической обстановки, инфляция постепенно будет «съедать» сумму вложений.

Храните документы, которые дает вам банк при открытии вклада

К сожалению, мошенников немало. Есть ситуации, когда и банки стараются обмануть вкладчиков

Важно проверить и хранить все документы, выданные в банке, после открытия вклада

Не рассказывайте, сколько денег у вас есть

Категорически не стоит рассказывать о том, сколько у вас денег и какой процент вы получаете по вкладам. Это может привести к неприятным последствиям, вплоть до кражи накоплений.

Следите за инфляцией

И последнее, инфляция постоянно будет повышаться, что приведет к обесцениванию денег. Чтобы сохранить покупательскую способность своих Сбережений, нужно постоянно следить за изменением цифр на финансовом рынке.

Какой вклад выбрать

Сам собою напрашивается ответ – выбирать следует вклад с большим процентом

В нашем случае не стоит обращать внимание на инвестиционные продукты. Доходность по ним может быть и нулевой. Выбирайте вклады без частичного снятия, а если позволяет финансовое положение – и без пополнения

По ним ставки выше

Выбирайте вклады без частичного снятия, а если позволяет финансовое положение – и без пополнения. По ним ставки выше.

Но это подходит только тем, кто готов вложить несколько миллионов. Если собранная сумма пока скромнее, откройте вклад с пополнением. Ставка будет ниже, зато на депозит можно добавлять средства, что приведёт к увеличению процентов.

Конечно, стоит выбирать вклад, предусматривающий выплату процентов на отдельный счёт или карту ежемесячно или раз в квартал. Иначе забрать их вы сможете только в конце срока.

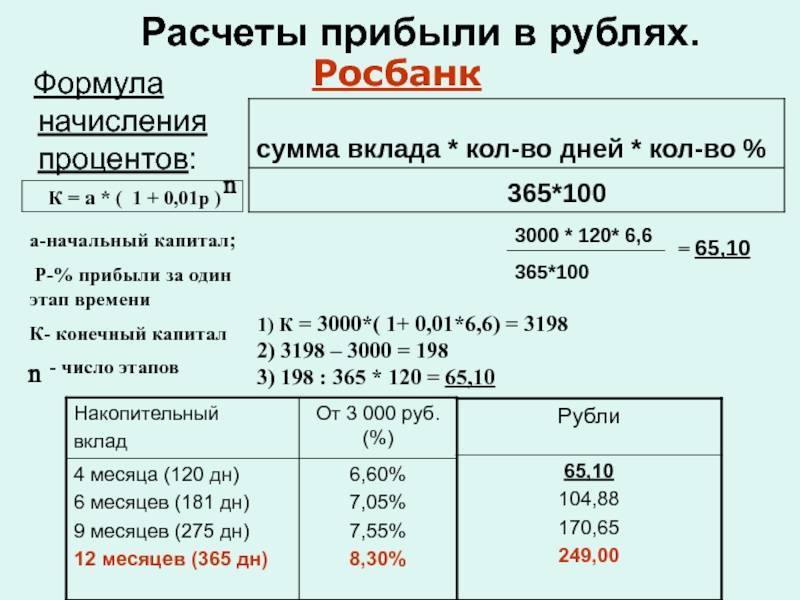

Сколько можно заработать на вкладе?

Ранее были рассмотрены процентные ставки по депозитам в некоторых крупных банках. Переходим к самому интересному, а именно, сколько можно заработать, если открыть накопительный счет в банке.

Рассчитаем сумму заработка исходя из разных сумм и процентных ставок. Не будет брать суммы меньше миллиона, поскольку на такие суммы ставки сейчас низкие и без расчетов понятно, что заработать нельзя.

Сколько можно заработать на вкладе, при ставке 6,5%:

| Сумма | 1 месяц | 1 год | 2 года |

| 1 000 000 | 5 417 р. | 65 000 р. | 130 000 р. |

| 2 000 000 | 10 834 р. | 130 000 р. | 260 000 р. |

| 5 000 000 | 27 083 | 325 000 р. | 650 000 р. |

| 10 000 000 | 54 167 р. | 650 000 р. | 1 300 000 р. |

Сколько можно заработать на вкладе, при ставке 7%:

| Сумма | 1 месяц | 1 год | 2 года |

| 1 000 000 | 11 667 р. | 70 000 р. | 140 000 р. |

| 2 000 000 | 23 334 р. | 140 000 р. | 280 000 р. |

| 5 000 000 | 29 167 р. | 350 000 р. | 700 000 р. |

| 10 000 000 | 58 334 р. | 700 000 р. | 1 400 000 р. |

Важно! Отдельно отметим, что вклады застрахованы только на 1 400 000 р. Поэтому, открывая счет на большую сумму, следует оценивать риски

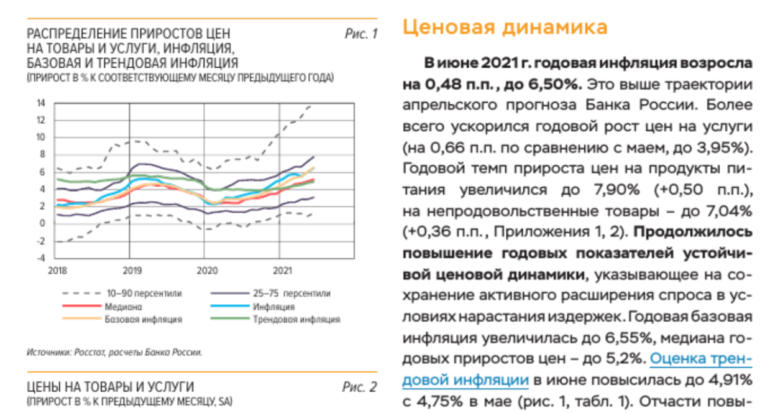

А теперь «вишенка на торте» – инфляция. Конечно, про неё забывать не стоит. Она постоянно меняется и если посмотреть информацию на официальном сайте Центрального банка, то можно увидеть, что в июне 2021 г. годовая инфляция возросла на 0,48 до 6,50%.

Получается, при открытии депозита под 6,5% заработать ничего не выйдет. В таком случае деньги будут только храниться в надежном месте и не более того.

Сколько останется на руках «чистыми», если открыть вклад под 7%:

| Сумма | 1 месяц | 1 год | 2 года |

| 1 000 000 | | | |

| 2 000 000 | | | |

| 5 000 000 | | | |

| 10 000 000 | | | |

Как видите, суммы значительно ниже. Получается, чтобы заработать на вкладе и жить ни в чем себе не отказывая, надо открыть счет от нескольких десятков миллионов рублей.

Однако сложно встретить человека, который имея столько денег будет открывать вклад, и получать такие проценты. При наличии нескольких миллионов можно инвестировать деньги в недвижимость или ценные бумаги. Выбирая покупку недвижимости можно приобрести квартиру и сдавать её. Полученная сумма в 5-8 раз будет больше суммы процентов по действующим депозитам.

Резюмируя — мечты и реальность

Хранение денег на вкладе, для обеспечения себя постоянным пассивным доходом — плохая идея.

А вкладывать все деньги, надеясь прожить на поступающие проценты всю жизнь — ОЧЕНЬ ПЛОХАЯ ИДЕЯ.

Главной задачей банковских депозитов является скорее сохранение капитала, а не его преумножение.

Блин, да большинство людей эту сумму за всю жизнь не смогут заработать.

У банковских вкладов есть только один главный плюс — это гарантированная, заранее известная доходность. Этим они и привлекают массы людей.

Правда они забывают о многих «приятных» сюрпризах, связанных с хранением денег (или вложениях денег в деньги): снижение ставки, инфляция, девальвация.

В короткой истории новой России вспоминаем 1998 и 2013-2014 года.

Зарабатывали вы на вкладах по 10% в год в течение 3-лет. А на 4-й в стране произошел рост цен в результате дефляции на 50%. Будет ли в таком случае реальная прибыль? Будет. Только со знаком минус.

По мне лучше использовать другие более финансовые инструменты, защищающие от инфляции. Возможно с более высокими рисками, но и с куда большей доходностью: акции и облигации, ПИФ и ETF, золото и другие драгоценные металлы, недвижимость (в том числе и покупка фондов REITS).

Как выбрать оптимальные условия

У каждого банка имеется линейка депозитов, каждый из которых имеет свои особенности. Они отличаются сроками действия, размером минимально возможного вклада, процентной ставкой.

Допустим, клиент хочет регулярно увеличивать находящуюся в банке сумму, значит, ему подойдёт вклад с пополнением. Если же планируется забирать не только проценты, но и часть основного вклада, имеет смысл выбрать депозит с возможностью частичного снятия.

Депозит, в программе которого предусмотрены ежемесячные выплаты, подойдёт для тех клиентов, желающих получать ежемесячный доход.

Доходность вложений будет складываться из следующих составляющих: надёжности банка, выбранной программы и процентной ставки банка: исходя из этих критериев определяется сумма начисляемых процентов.

Но определяющую роль, тем не менее, играет величина стартового капитала. Жить на проценты от вклада и при этом не иметь других источников дохода, можно только в том случае, если вклад составляет не менее нескольких млн. руб. Желательно, чтобы в программе была предусмотрена капитализация процентов, а также возможность пополнять счёт.

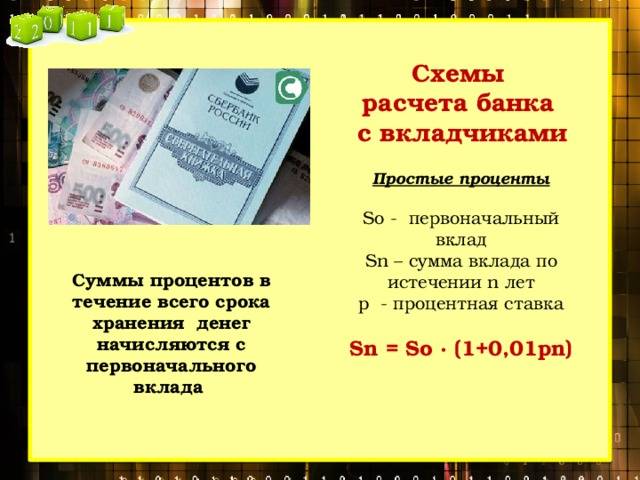

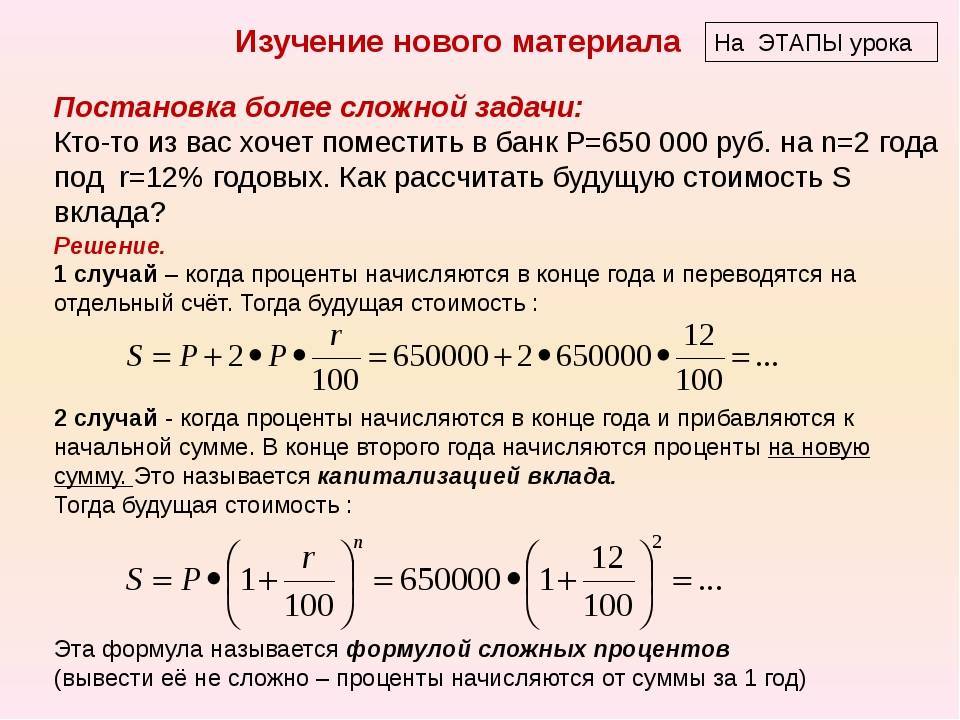

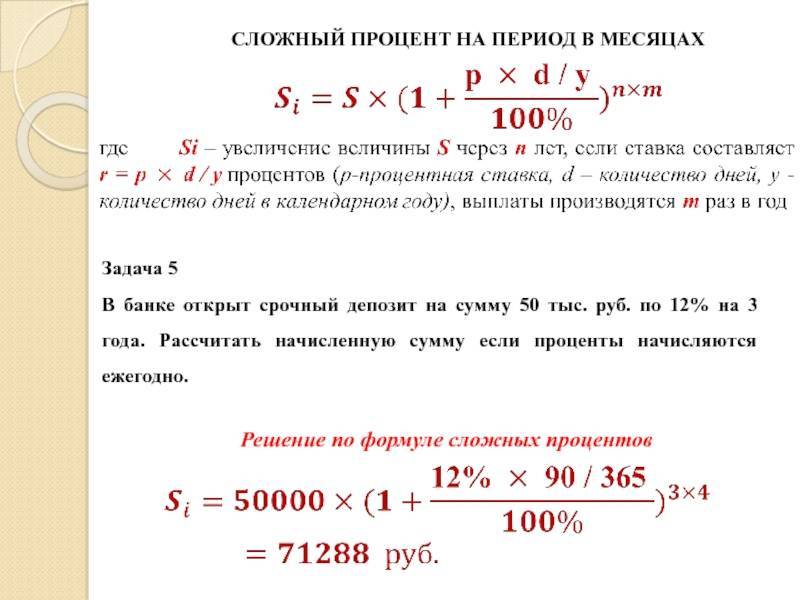

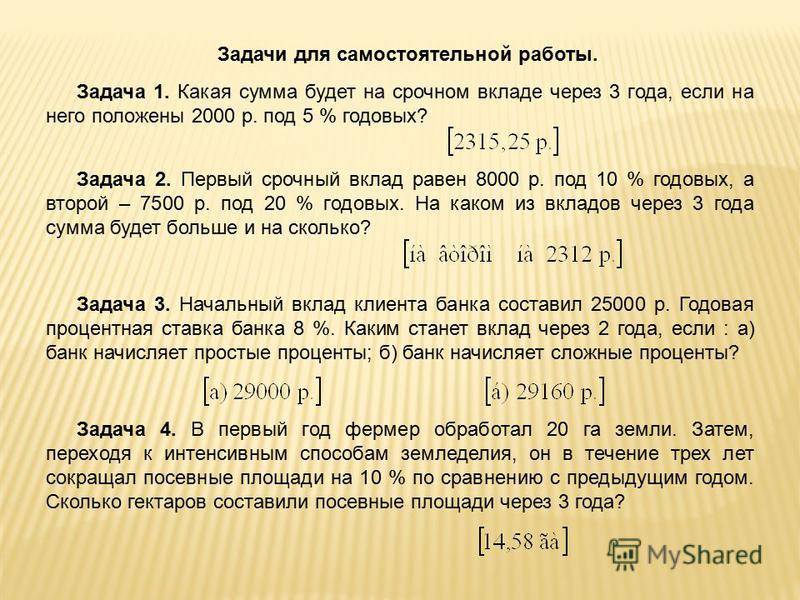

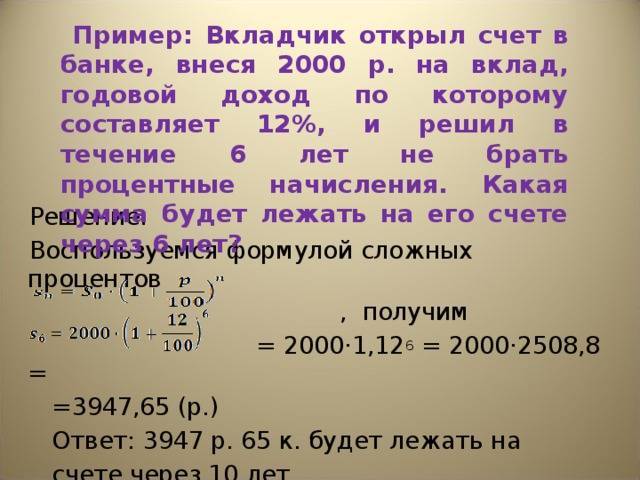

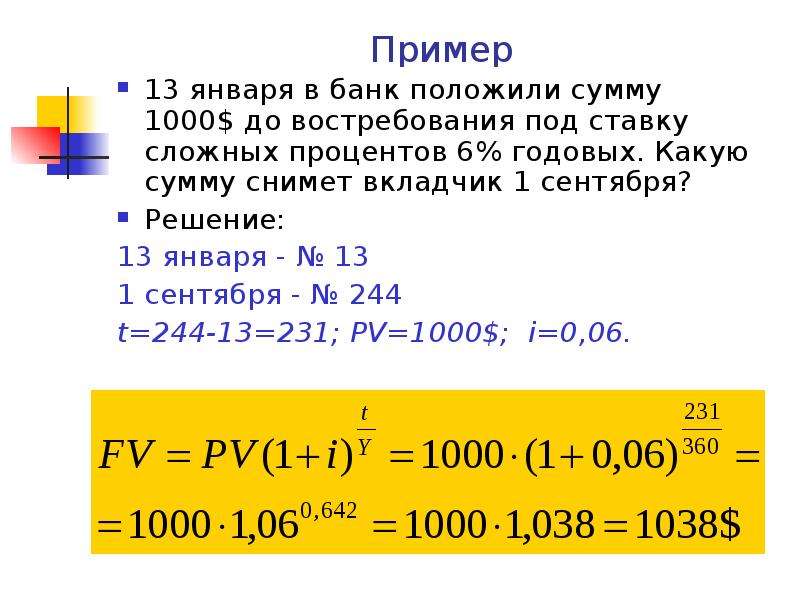

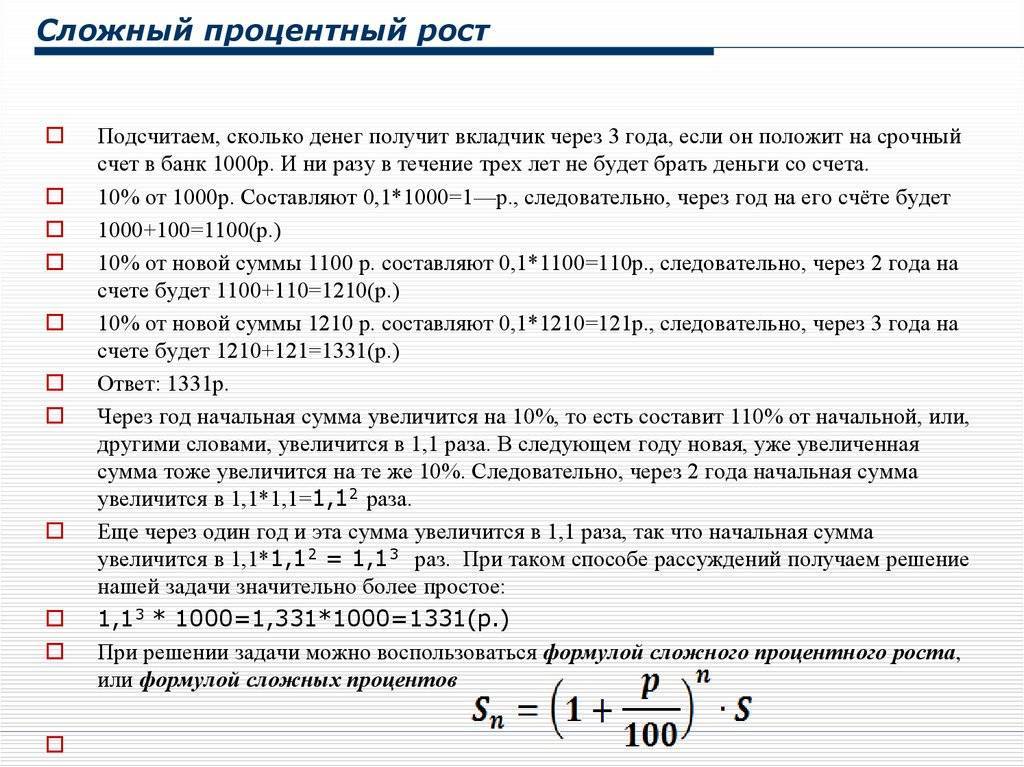

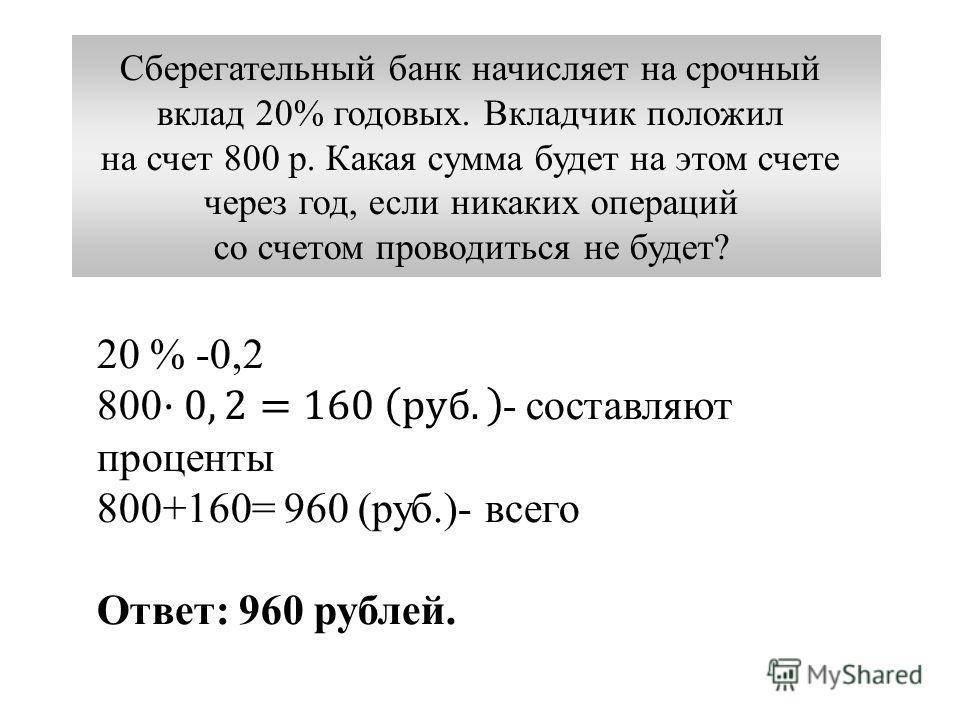

Как самостоятельно рассчитать доход по вкладу?

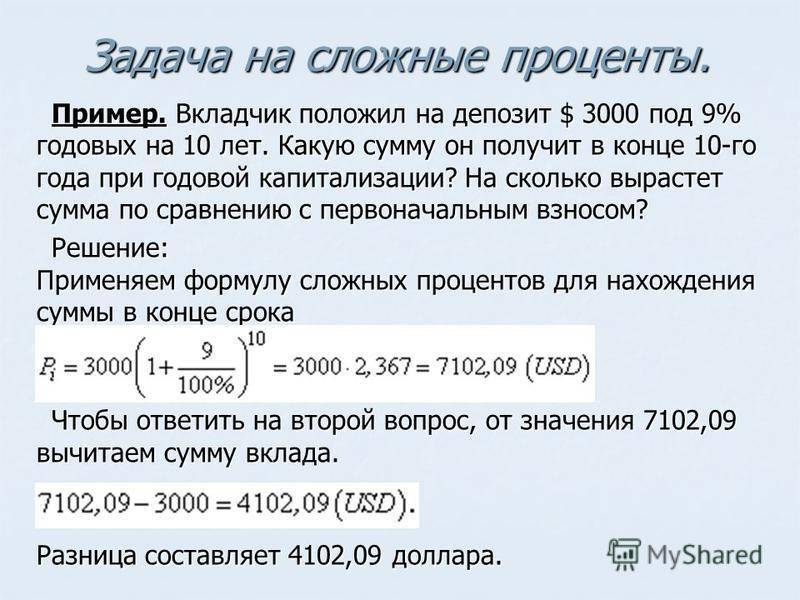

Сделать расчет очень просто, достаточно умножить сумму вклада на процентную ставку – так получится годовая сумма процентов. Если договор заключается на срок менее года, то поделить полученную сумму на 12 и умножить на количество месяцев действия договора.

К примеру, вы планируете разместить 100 000 р. под 4% на 3 месяца. Считаем:

- За год банк выплатит по вкладу: 100 000 р. * 4% = 4 000 р.

- Делим 4 000 р. на 12 месяцев = 333,33 р. в месяц.

- Умножаем месячную прибыль на 3 месяца: 333,33*3 = 999,99 р.

Получается, за 3 месяца банк заплатит 999,99 р. Это при условии, что по вкладу не будет капитализации.

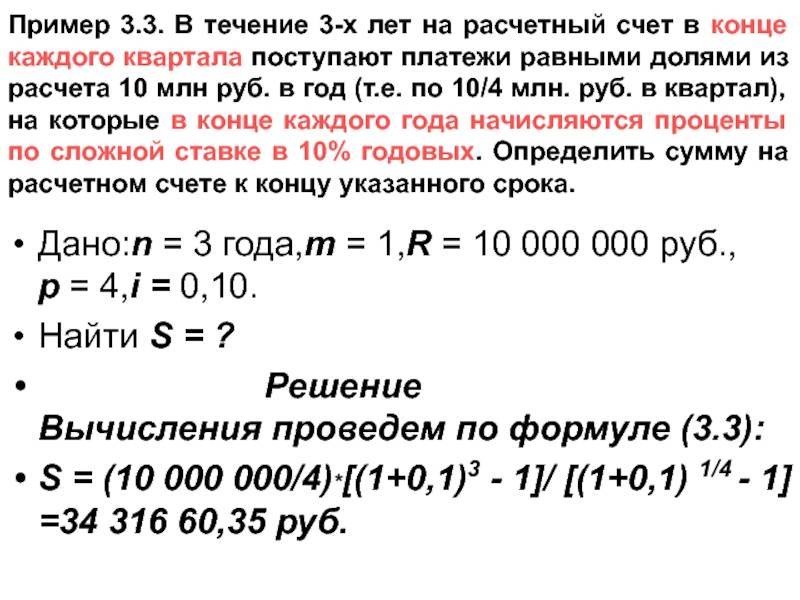

Важно! Можно открыть вклад с капитализацией. В таком случае в конце месяца начисленные проценты будут «капать» не на отдельный счет, а зачисляться в общую сумму вклада

Банкиры называют это «проценты на проценты», поскольку такой вклад позволяет получить больше денег.

Сколько денег можно получить по вкладу за 1,3,6,9 и 12 месяцев?

Как уверяют банки, жить на проценты можно и это отличный способ хранить средства. Возможно, это так, если выполнено одно условие – сумма по вкладу несколько миллионов рублей. Если говорить про сумму 100 000 р., 300 000 р., то о беззаботной жизни на проценты не может быть и речи. Специально для вас мы подготовили таблицу, в которой просчитали прибыль исходя из срока и суммы.

Сколько денег по вкладу можно получить, если ставка по вкладу 5%:

| Сумма/Срок | 1 месяц | 3 месяца | 6 месяцев | 9 месяцев | 1 год |

|---|---|---|---|---|---|

| 50 000 р. | 208 | 625 | 1 250 | 1 875 | 2 500 |

| 200 000 р. | 42 | 833 | 1 666 | 2 499 | 10 000 |

| 500 000 р. | 2 083 | 6 250 | 12 500 | 18 750 | 25 000 |

| 1 000 000 р. | 4 166 | 12 500 | 25 000 | 37 500 | 50 000 |

| 3 000 000 р. | 12500 | 37 500 | 75 000 | 112 500 | 150 000 |

| 5 000 000 р. | 20 833 | 62 500 | 125 000 | 187 500 | 250 000 |

| 10 000 000 р. | 41 666 | 125 000 | 250 000 | 375 000 | 500 000 |

Расчет сделан при условии, что капитализация по вкладу отсутствует. А теперь отнимаем процент инфляции (за основу берем 2020 года в размере 4,91%) и получаем другие цифры.

Доход по вкладам после вычета процента инфляции:

| Сумма/Срок | 1 месяц | 3 месяца | 6 месяцев | 9 месяцев | 1 год |

|---|---|---|---|---|---|

| 50 000 р. | 3,75 | 11,25 | 22,5 | 33,75 | 45 |

| 200 000 р. | 15 | 45 | 90 | 135 | 180 |

| 500 000 р. | 37,5 | 112,5 | 225 | 337,5 | 450 |

| 1 000 000 р. | 75 | 225 | 450 | 675 | 900 |

| 3 000 000 р. | 225 | 675 | 1 350 | 2 025 | 2 700 |

| 5 000 000 р. | 375 | 1 125 | 2 250 | 3 375 | 4 500 |

| 10 000 000 р. | 750 | 2 250 | 4 500 | 6 750 | 9 000 |

Комментарии тут излишни. Вы и сами видите, что для получения дохода нужно разместить на вкладе несколько миллионов рублей. Но это уже риск для АСВ, который страхует вклады только на 1,4 млн р., на случай если банк будет банкротом. Как вариант – это открыть вклады в разных банках, чтобы вся вложенная сумма была застрахованной.

Как показывает практика, люди, имеющие такие средства, предпочитают инвестировать и получать куда больше денег. Они понимают, что вклад уже перестал быть инструментом для получения заработка. Все изменится в том случае, если ставки опять поднимутся до отметки 10-15% годовых.

Подводя итог можно сделать вывод, что с помощью вклада получить доход, который покрывает инфляцию, уже не получится. Практически во всех банках ставка по вкладам наравне с процентом инфляции, а иногда и ниже его

Если вы готовы положить деньги на срок от 5 лет и более, то стоит обратить внимание на инвестирование. В этом случае следует рассмотреть предложения банков или управляющих компаний

Лайфхак № 4. Заранее посчитайте, заработаете ли вы на вкладе

Самый простой вариант — воспользоваться калькулятором на сайте банка, но здесь нужно учесть условия открытия вклада.

Онлайн.

Занимает много времени, но добавляет до 1% к депозиту. Достаточно активировать личный кабинет и открыть интернет-банк в выбранной организации (обычно это бесплатно).

Накопительный счёт.

Ставка идёт не по традиционному вкладу, а при хранении на счёте. Совкомбанк даёт +1% ко вкладам всем владельцам карты «Халва», если ежемесячно тратить по ней от 10 000 рублей.

Одновременное открытие ИИС.

Некоторые банки предлагают повышенную ставку при открытии индивидуального инвестиционного счёта. Обычно он бесплатный и ни к чему не обязывает.

К примеру, банк предлагает 7,3% годовых, если открыть ИИС и пополнить его на сумму не ниже, чем хранится на вкладе. Для тех, кому интересен фондовый рынок, можно разбить сумму пополам и отправить часть на биржу.