Адвалорная ставка – плюсы и минусы

Несмотря на эффективность обоих видов пошлин, адвалорная является самой распространенной в мировой практике, так как она обладает рядом преимуществ:

- Простой расчет – необходимо знать только небольшую формулу и два показателя;

- Соответствие международным нормам;

- Ставка максимально защищает от колебаний рынок на период деловых переговоров;

- Ставка рекомендована к использованию Всемирной торговой организацией;

- Способствует стабильности на внутреннем рынке от периодичного колебания цен;

- Располагает автоматической подстройкой к товарной стоимости и годится для налогообложения продукции с разным ценовым уровнем;

- В условиях роста цен на мировом рынке способствует увеличению таможенных сборов;

- Блокирование импорта товара несоответствующего качества;

- Значительно снижает потери от недоплат по платежам.

Однако у этого таможенного сбора имеются и существенные минусы:

- Оценка на таможне может иметь субъективный характер и не отвечать реальности ценовой политики, а ведь именно от данного исчисления зависит размер ставки;

- Адвалорная ставка может постоянно меняться, на нее определенным образом влияет экономическая и политическая обстановка в стране;

- Она мало защищает национальный рынок, так как ее востребованность уменьшается при падении цен и восстанавливается только при их росте;

- Так же в качестве минуса можно рассматривать и влияние ставки на увеличение таможенных сборов, если это имеет прямое отношение к плательщику.

Функции таможенных пошлин

Таможенные пошлины выполняют три основные функции:

- фискальная – как и налоговые платежи, таможенные пошлины выполняют функции пополнения казны государства;

- протекционистская (защитная) – таможенная пошлина ограничивает ввоз некачественного импортного товара на территорию государства;

- балансировочная – таможенная пошлина регулирует внутреннюю цену на импортные и экспортные товары.

Стоит отметить, что хоть пошлина и близка с общим понятием налога, но при рассмотрении функций каждого из них можно выявить явные отличия в частности в регулярности. Обязательство по оплате таможенной пошлины возникает только тогда, когда товар пересекает границу страны.

Плюсы и минусы адвалорной ставки

Основной плюс адвалорной ставки очевиден – она эффективней других помогает поддерживать справедливый уровень тарифной защиты в периоды сильных колебаний цен. Другими словами – это самый «честный» способ начисления таможенных пошлин.

Другие достоинства адвалорной ставки:

- Проста в расчете

- Соответствует основным нормам внешней торговли

- Рекомендована к использованию ВТО

- Обеспечивает стабильность на внутреннем рынке во время резких скачков цен на товары

- Препятствует ввозу некачественных товаров

- Минимизирует убытки в ситуации неоплаты платежа

Недостатки адвалорной ставки тоже очевидны.

Во-первых, декларант может умышленно «удешевить» в декларации ввозимый товар. Соответственно, и размер таможенной пошлины тоже будет искусственно занижен.

Во-вторых, налог, уплаченный импортером на таможне, обязательно будет включен в цену товара. И по факту уплата адвалорной ставки ложится на плечи конечного потребителя.

Адвалорная ставка: что это и как рассчитать ее верно

Приветствую! Как только партия любого товара пересекает таможенную границу страны, ее владелец должен заплатить пару-тройку налогов и сборов. Причем, это касается как импорта (ввоз иностранных товаров в страну), так и экспорта (вывоза «родных» товаров за пределы России). А основным «побором» на границе во все времена считались таможенные пошлины.

И сегодня мы поговорим о том, что такое адвалорная ставка. И почему именно ее чаще других используют при взимании таможенных пошлин.

Чем адвалорная ставка отличается от других способов расчета?

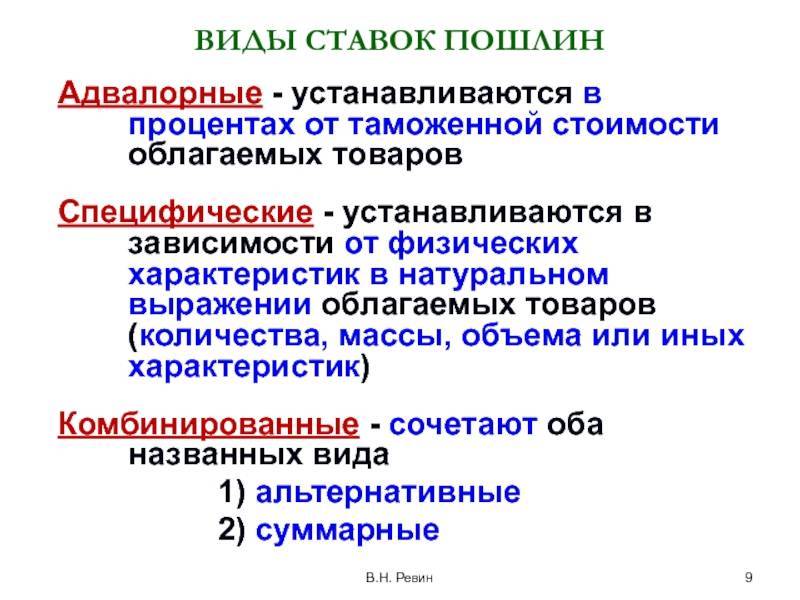

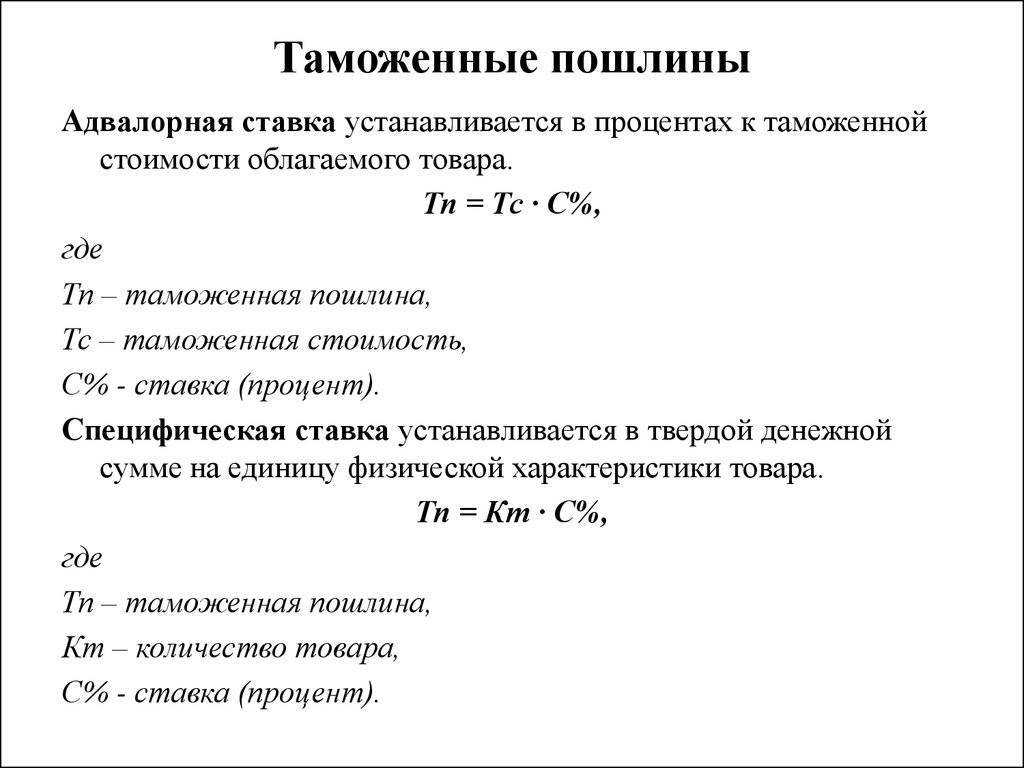

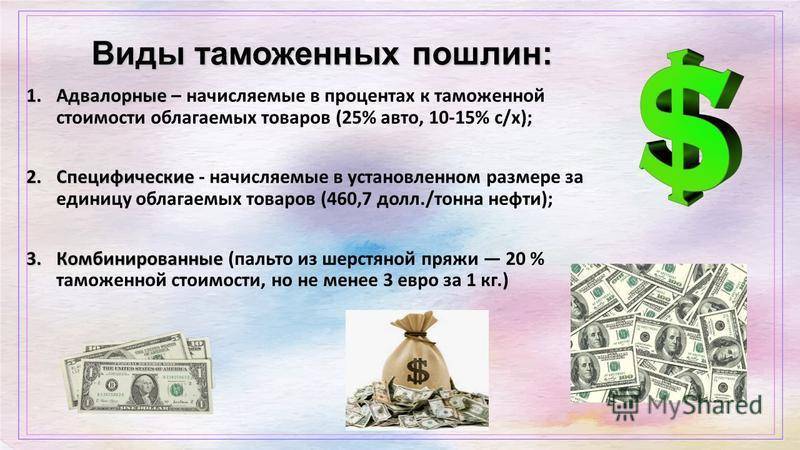

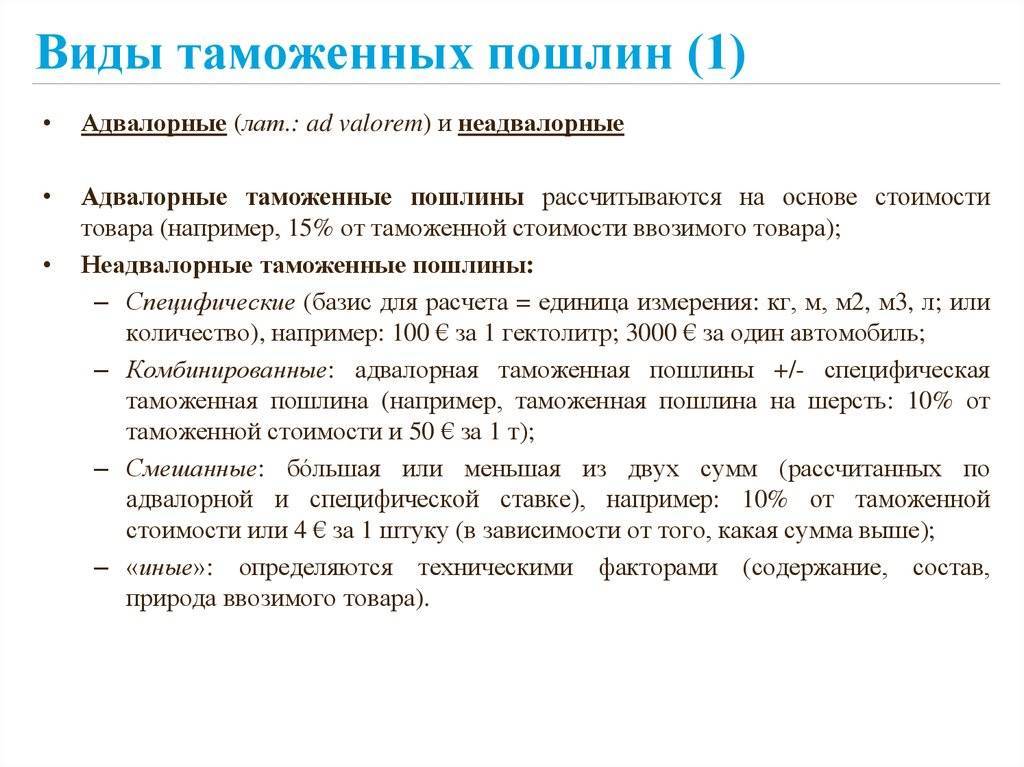

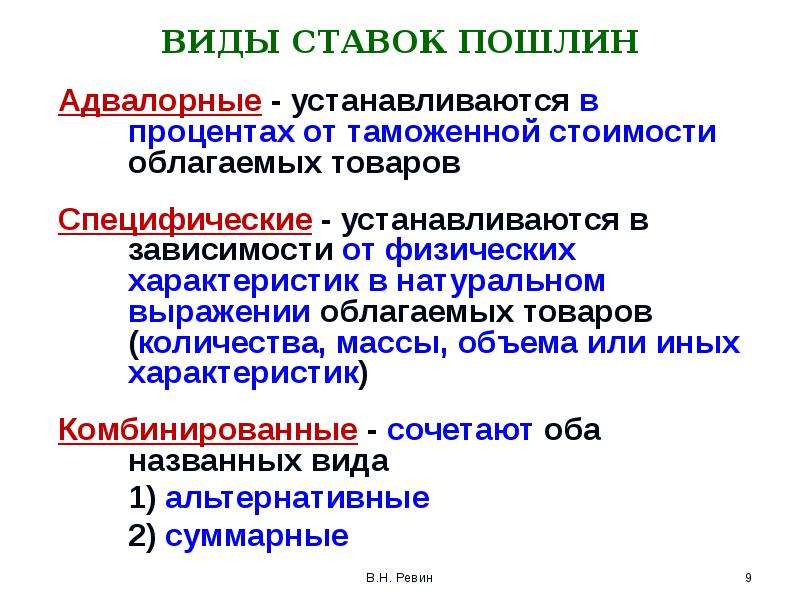

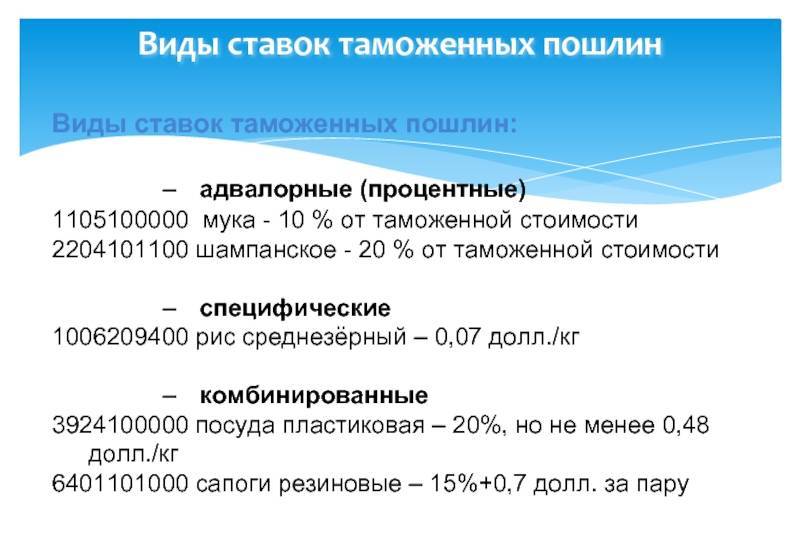

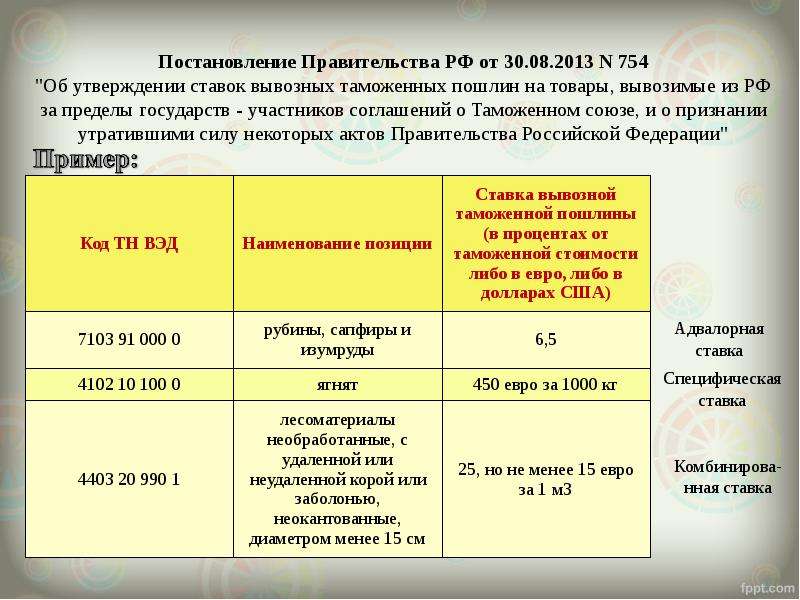

Ставки таможенных пошлин могут быть разными. Они классифицируются по целям взимания, по объектам обложения и по характеру происхождения. А еще ставки делятся по способу взимания (или исчисления). По такому критерию они бывают специфическими, комбинированными и адвалорными.

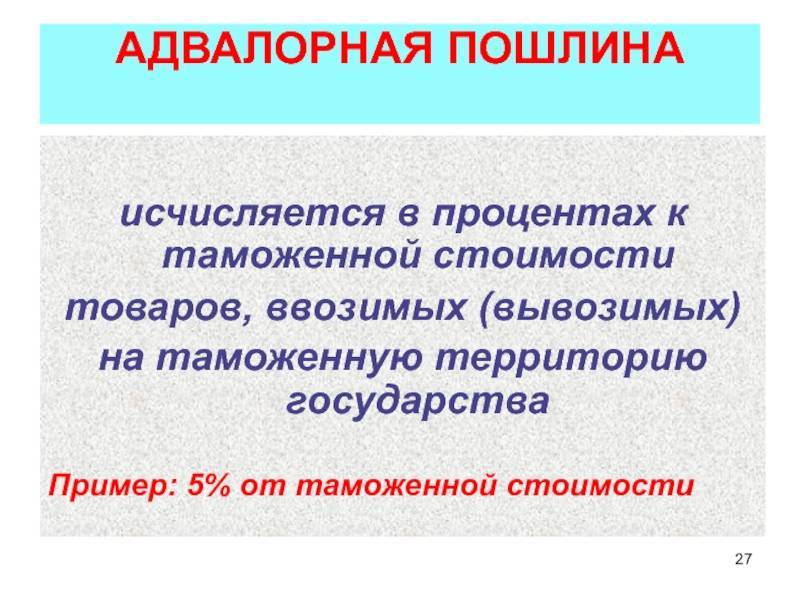

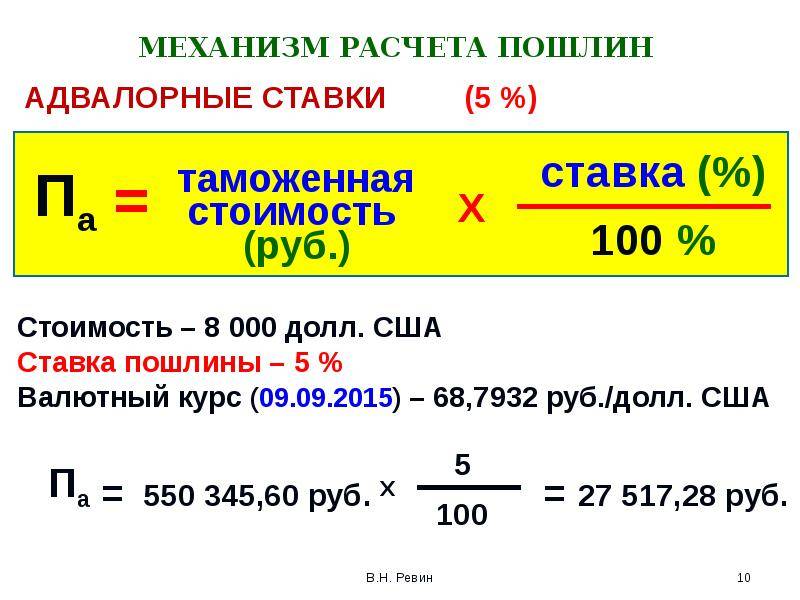

Что такое адвалорная таможенная ставка? Это когда размер пошлины рассчитывается как процент от таможенной стоимости товара (например, 5% или 10%).

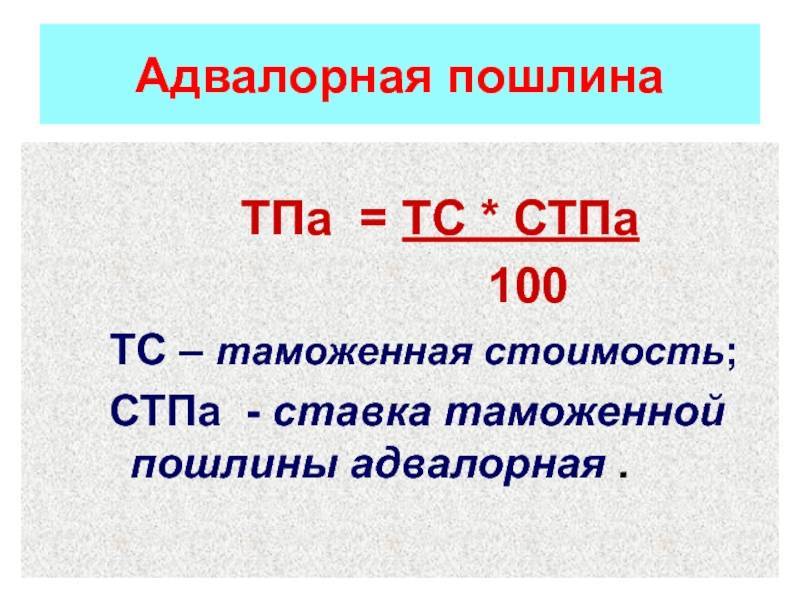

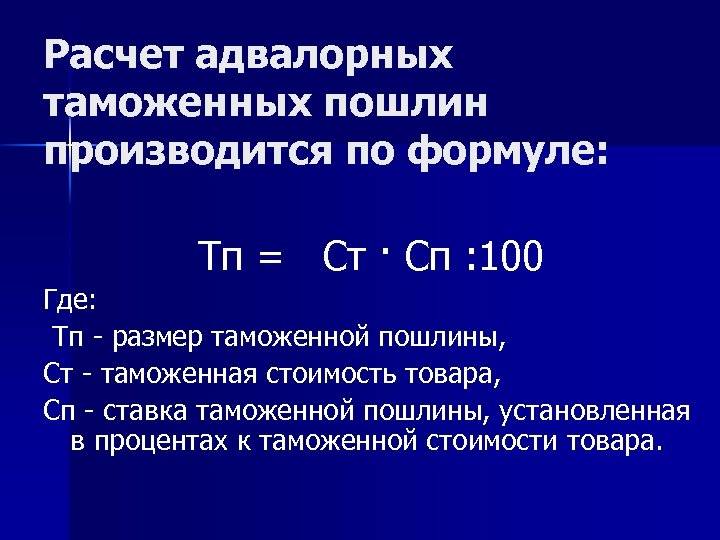

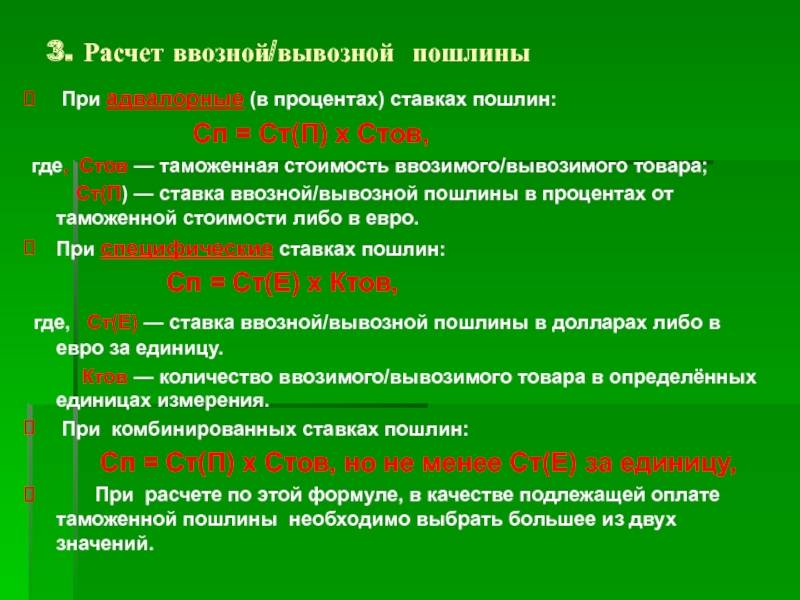

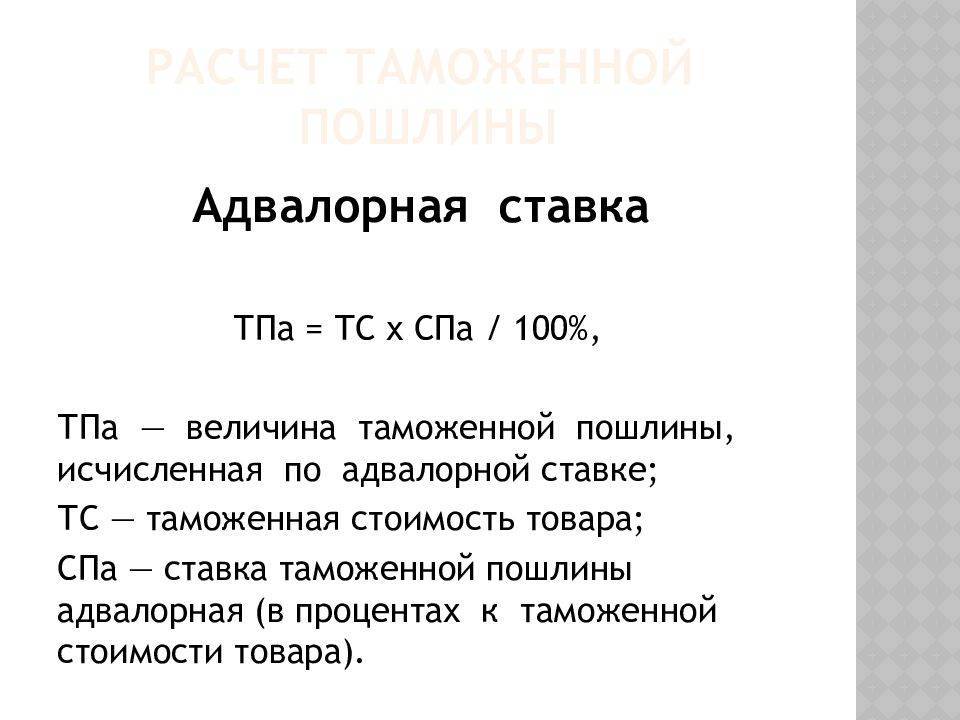

Формула расчета пошлины по адвалорной ставке выглядит так:

СТП = ТС*СП,

где СТП – сумма таможенной пошлины к оплате ТС – таможенная стоимость товара, указанная в декларации

https://youtube.com/watch?v=DTO6kT9o8Uw

СП – ставка, установленная для данной категории товаров

Пример. На территорию России ввозится партия шампуней Head&Shoulders из Польши. Адвалорная ставка для этой категории товаров составляет 6,5%. Партия шампуней была оценена в 200 000 рублей (таможенная стоимость указана в декларации). Отсюда размер таможенной пошлины составит 13 000 рублей.

Важный момент! Адвалорные пошлины всегда рассчитываются в национальной валюте той страны, где взимаются!

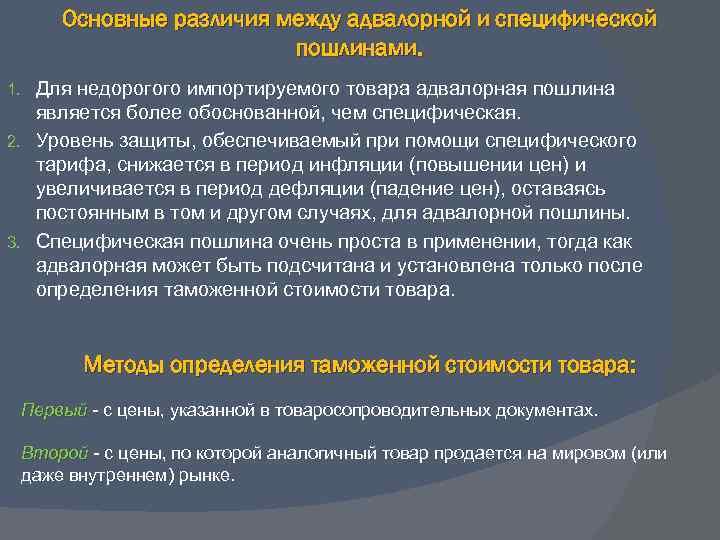

Чем адвалорная ставка отличается от специфической? Тем, что последняя устанавливается в виде фиксированной суммы за единицу товаров. Пример: $34 за 1 тонну сырой нефти. Специфическая (или твердая) ставка формируется в евро или в долларах США. Как правило, такая ставка применятся к сырьевым товарам.

Плюсы и минусы адвалорной ставки

Основной плюс адвалорной ставки очевиден – она эффективней других помогает поддерживать справедливый уровень тарифной защиты в периоды сильных колебаний цен. Другими словами – это самый «честный» способ начисления таможенных пошлин.

Другие достоинства адвалорной ставки:

- Проста в расчете

- Соответствует основным нормам внешней торговли

- Рекомендована к использованию ВТО

- Обеспечивает стабильность на внутреннем рынке во время резких скачков цен на товары

- Препятствует ввозу некачественных товаров

- Минимизирует убытки в ситуации неоплаты платежа

Недостатки адвалорной ставки тоже очевидны.

Во-первых, декларант может умышленно «удешевить» в декларации ввозимый товар. Соответственно, и размер таможенной пошлины тоже будет искусственно занижен.

Во-вторых, налог, уплаченный импортером на таможне, обязательно будет включен в цену товара. И по факту уплата адвалорной ставки ложится на плечи конечного потребителя.

Краткая история адвалорной ставки в России и не только

До 1992 года доля адвалорных ставок в России составляла 70-80%. На долю специфических и комбинированных приходилось только 30-20%. После 1992-го доля второго типа ставок росла с каждым годом.

Сегодня специфические ставки используют, например, для расчета пошлины на сигареты: 2 евро за 1000 штук. Чем выше акциз – тем дороже сигареты для конечного потребителя.

Но и адвалорная ставка применяется практически во всех развитых (и не очень) странах. Почти всегда ее используют при начислении таможенных пошлин на наукоемкую и машинно-техническую продукцию. Обычно размер адвалорной ставки варьируется в диапазоне от 0% до 30% таможенной стоимости товара.

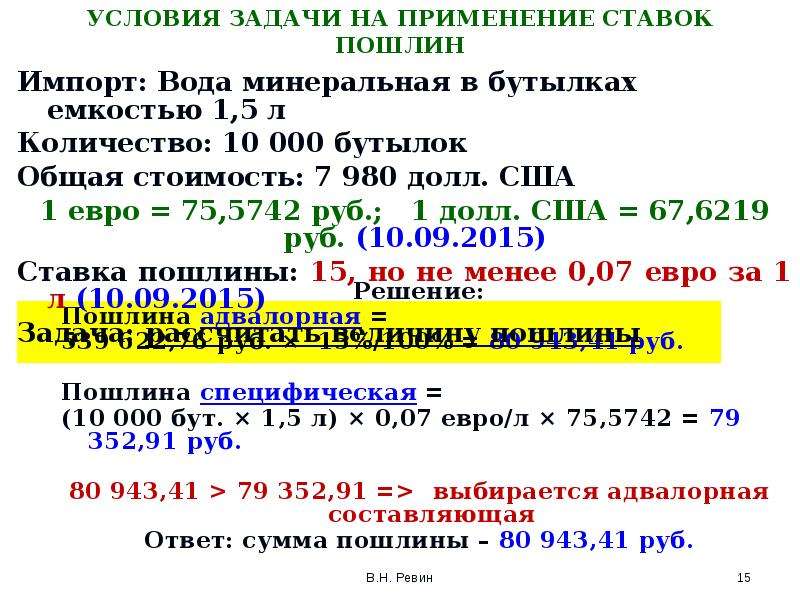

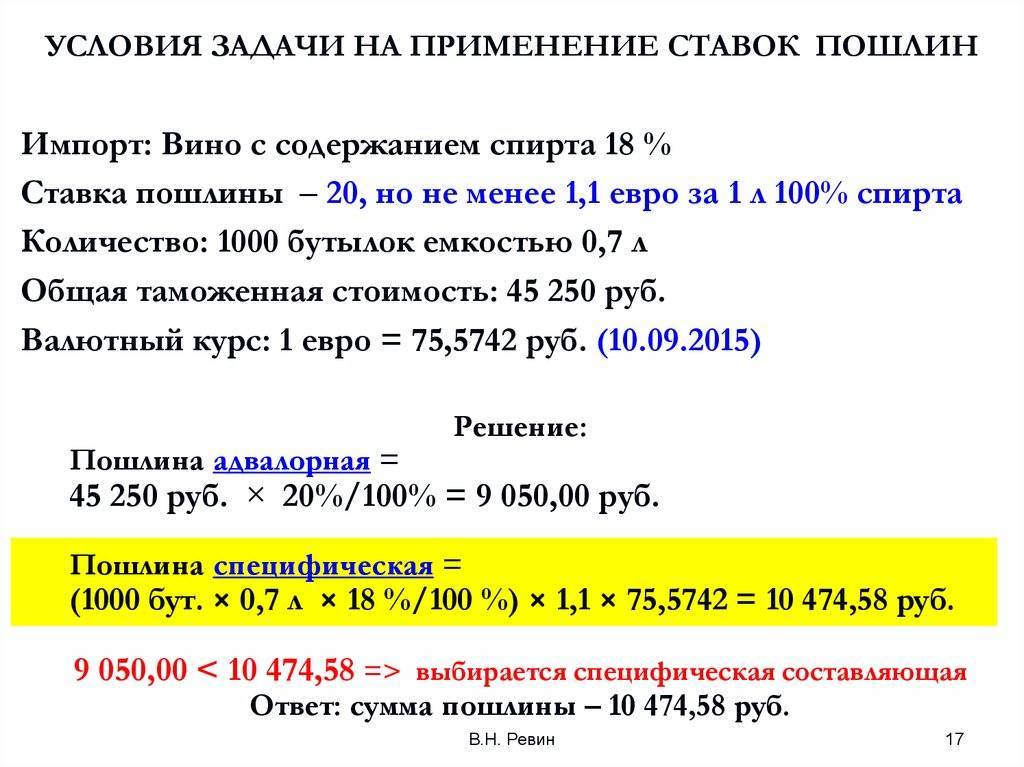

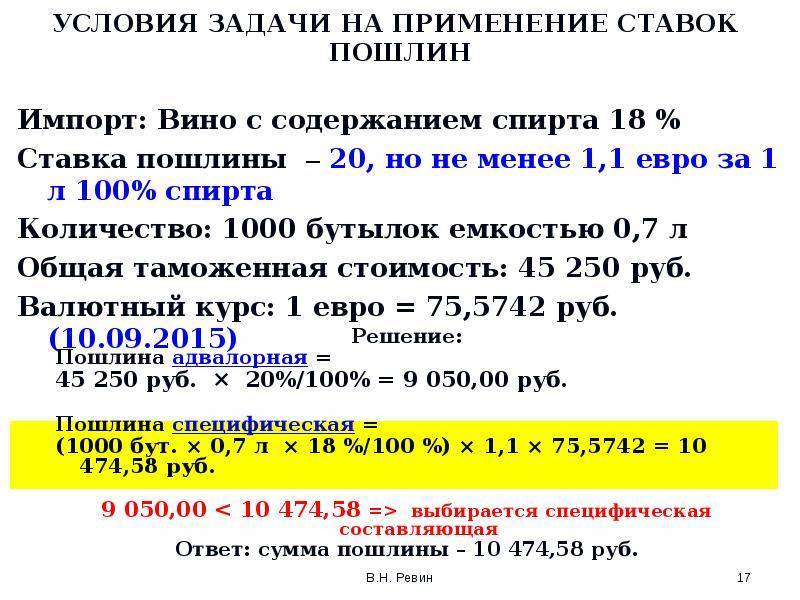

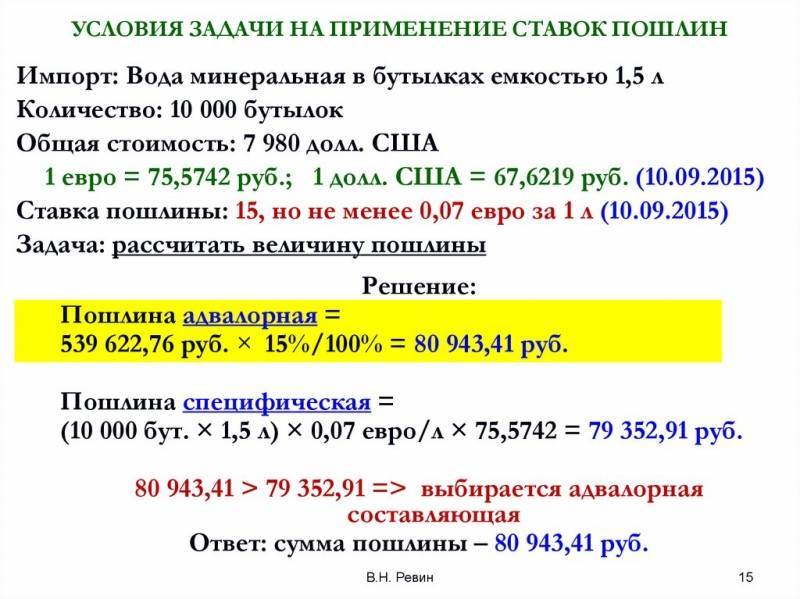

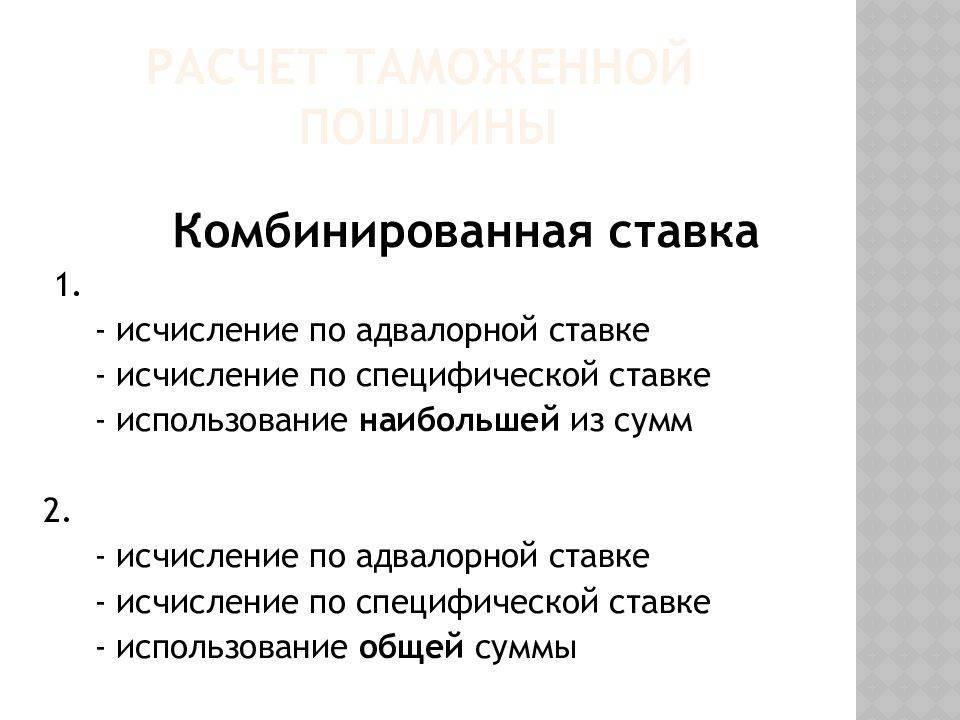

Вначале рассчитывается адвалорная ставка. Затем – специфическая. Из двух полученных чисел выбирают большее по размеру. Либо суммируют оба значения.

К слову, всем знакомый НДС и НДФЛ – это тоже, по сути, адвалорная ставка.

Владимир Сильченко

6 июля 2017

Частный инвестор, предприниматель и автор этого блога.

Об авторе Загрузка…

Вывозная таможенная пошлина

Как понятно из названия данный вид пошлин применяется к товарам, которые вывозятся за пределы страны. Стоит отметить, что этот обязательный платеж применим только к товарам российского производства, соответственно не применяется к импортным товарам, даже при пересечении товаром территории России.

Ставки вывозной таможенной пошлины так же установлены в Таможенном Кодексе, если же в данном документе не будет необходимой информации, то следует обратиться к внутренним законам страны.

Однако не все товары, вывозимые с территории нашего государства, облагаются пошлиной. К группе не облагаемых товаров относится: гуманитарная помощь, иностранная валюта, личные вещи представителей нашей страны в посольствах, пожарно-технические материалы.

Оплата начисленных вывозных таможенных пошлин, чаще всего осуществляется в кассах таможенных организаций. Однако все более популярным становится способ оплаты обязательного платежа через кассы и банкоматы «Сбербанка».

Важным нюансом оплаты остается факт того, что ни в одном правовом акте не прописаны сроки уплаты пошлины, но не стоит злоупотреблять этим «белым пятном» в законодательстве. Последствия чреваты.

Плюсы и минусы

Применение адвалорной пошлины происходит при определении вывозных налогов и импортных тарифов на груз. Однако не во всех странах используют адвалорную ставку. Так, например, Швейцария не применяет данную ставку вообще. Для остальных стран такой вид пошлины является востребованным. Если рассматривать статистку, то в 96% случаях данная ставка является наиболее востребованной.

У данного вида ставок существует свои плюсы и минусы.

Основными плюсами адвалорного платежа являются возможность вариаций и подстраивание под вид товара. Достаточно часто адвалорные ставки используются при международной торговле. Правилами ВТО рекомендовано использование именно этой системы ставок. Популярность данного вида платежа объясняется следующими плюсами:

- простота расчетов,

- ставка соответствует основным принципам международной торговли,

- ставка выступает некоторым объектом защищенности во время деловых переговоров,

- участвует в поддержке национального рынка и его стабильном развитии,

- самый существенный плюс – это возможность использования ставки для товаров с разной стоимостью,

- соответствует принципам справедливой конкуренции,

- помогает росту таможенных сборов,

- уменьшаются убытки от недоплаты платежей,

- защищает от ввоза некачественной продукции.

Иногда возникает ситуация, при которой возникает переплата. В ситуации с переплатой на таможне возникает необходимость возврата таможенного платежа. Адвалорные ставки могут выступать в качестве защиты производителя.

Однако возникают и неприятные ситуации. Обычно это происходит при расчете адвалорного платежа. Декларант может произвести неверный расчет, в результате чего ему приходится обращаться в сторонние фирмы, а это подразумевает дополнительные расходы, и, соответственно, повышение цены товара. Еще одним минусом является возможность переплаты в случае, если неправильно была рассчитана ставка. Помимо этого, размер ставки зависит от того, как оценят группу товаров, достаточно часто данная ситуация противоречит реальности, так как зависит от оценки специалиста. Адвалорная ставка имеет свойство меняться. Она достаточно чувствительна к изменениям в политике и экономике. Если цены падают, то адвалорная ставка падает. В случае стабильности на мировом рынке ставка берет прежние позиции. Ставка способна защищать национальный рынок. Ставка может оказывать влияние как на рост таможенных сборов, это является достаточно сильным минусом для людей. В случае, если декларант рассчитал неверно адвалорную стоимость, ему необходимо внести соответствующие корректировки и подать декларацию заново.

Исчисление данной ставки происходит в валюте РФ. Таможенные пошлины регулируют экономическую составляющую страны, устанавливая ограничения для иностранных товаров или, наоборот, предоставляя им преференции. Несмотря на отрицательные стороны данная ставка применяется во всем мире. Адвалорная ставка является надежным и удобным способом расчета. Однако, для определения размера данной пошлины необходимо знать формулу и таможенную стоимость. Адвалорные пошлины успешно применяются и в дальнейшем будут примениться во всех странах. За счет адвалорных пошлин происходит рост бюджета, что достаточно хорошо сказывается на экономической ситуации в стране.

Так и не нашли ответ на свой вопрос?

Просто напиши с чем тебе нужна помощь

Определение налоговой стоимости

Налоговые оценки для определения адвалорных налогов обычно рассчитываются по состоянию на 1 января каждого года. Адвалорные налоги представляют собой процент от оценочной стоимости недвижимости, которая обычно является справедливой рыночной стоимостью собственности . Справедливая рыночная стоимость – это оценочная цена продажи недвижимости, предполагающая сделку между желающим покупателем и желающим продавцом, которые оба имеют достаточные знания обо всех относящихся к делу фактах об имуществе, и в ситуации, когда ни одна из сторон не имеет принуждения завершить сделку. . Справедливую рыночную стоимость проще понять как разумную цену.

Специфические таможенные пошлины

Особенности специфической таможенной пошлины заключаются в том, что она рассчитывается исходя не со стоимости товара, а с его физического показателя величины (веса или объема).

Примером такого вида пошлины может стать взимаемая плата за каждый килограмм экзотического фрукта или литр спиртного.

Данная таможенная пошлина, в отличие от ввозной и вывозной, не зависит от стоимости товара. Однако нельзя однозначно назвать данную особенность преимуществом. Если на потребительском рынке произошел рост цен на какую либо группу товаров, например из-за повышенного спроса на него, то это не как не отразится на сумме специфической таможенной пошлины, что влияет на качество выполняемой ею фискальной функции.

С другой стороны, размер данной пошлины так же останется неизменным и в случае снижения таможенной стоимости товара.

На сегодняшний день существует перечень условий, при котором возможно применение льготных тарифов пошлин, но данная практика не становится нормой, ни в отношении каких-либо поставщиков или покупателей, ни в отношении каких-либо стран.

Это скорее временное исключение, применяемое на недлительный период.

Порядок правового единства между всеми участниками торговых отношений (от небольших фирм до целых государств) позволяет соблюдать порядок и справедливость в каждом отдельном случае.

Виды пошлин

Таможенные пошлины – это обязательные платежи, которые взимаются таможенными органами в момент, когда продукция пересекает границу страны. В зависимости от того, каким способом начисляется тариф, их делят на три типа: адвалорная пошлина, специфическая и комбинированная.

Способ начисления платежа – не единственный признак, по которому осуществляется классификация. К примеру, по целевому признаку пошлины делятся на фискальные и протекционистские. В первом случае главной задачей взыскания платежа является пополнение бюджета государства, во втором – достижение торгово-политических целей. В качестве примера цели применения протекционистских пошлин можно привести стимулирование и защиту производителей внутри государства.

Также пошлины могут быть ввозными и вывозными (импортными и экспортными) в зависимости от объекта обложения. Первые используются намного чаще как в Российской Федерации, так и на территориях других государств по всему миру. Они могут применяться для стимулирования экспортной деятельности. Пошлины на вывозимый из страны товар встречаются намного реже. В Российской Федерации они применяются к экспортируемому сырью. Всемирная организация торговли рекомендует полностью отменить этот тип платежей. Адвалорная ставка таможенной пошлины может применяться как к экспорту, так и при импорте.

Комбинированные

Эти пошлины вбирают и пропорциональную, и твёрдую части.

В отличие от налоговых аналогов — к примеру, акцизов, таможенные пошлины с комбинацией исчисляются не только путём складывания твёрдой и процентной элементов (кумулятивная пошлина), но и по схеме выбора той части, которая больше (альтернативная пошлина).

В тарифах ЕАЭС используются альтернативные пошлины: в группе табака прочие табачные изделия исчисляются по ставке 20 %, но не меньше 2 евро за 1 тысячу штук.

Разница между двумя составляющими смешанной пошлины невелика, что достигнуто совместными усилиями стран-участников евразийской интеграции.

Страна происхождения товара

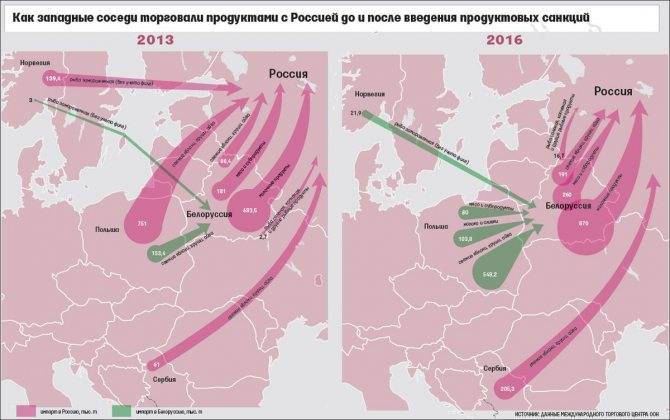

Если не вдаваться в технические детали, то страна происхождения товара влияет на размер таможенных пошлин. А еще 7 августа 2014 года Россия ввела запрет на ввоз некоторых видов продукции из США, Канады, Норвегии, Австралии и стран ЕС. И «выявлять» страну происхождения стало делом принципа.

Первой выгодами запрета на ввоз продуктов из ЕС воспользовалась Беларусь. Нелегальные поставки санкционных товаров с территории этой страны с 2014 года выросли в разы.

При определении страны происхождения товара принимают во внимание полную и достаточную переработку. Полностью произведенными в одной стране считаются такие товары:

Полностью произведенными в одной стране считаются такие товары:

- продукция от выращенных в стране животных (например, молоко, сметана, творог);

растительная продукция, собранная в стране (фрукты, овощи, орехи);

животные, которые «родились и выросли» в стране;

живая «продукция», полученная в результате охоты и рыбной ловли;

все товары, которые изготовили из вышеперечисленного.

Как определить страну происхождения, если в производстве товара участвовало два и более государства?

Страной происхождения считают ту, где были совершены последние действия по его изменению или переработке (изменилась стоимость, изменился код или было вовлечено производство).

Как рассчитать, достаточные ли произошли изменения?

И тут мы, наконец, добрались до адвалорной доли. Когда процентная доля «новых» материалов или добавленной стоимости достигает фиксированной (адвалорной) доли в цене конечной продукции, стоимость товара считается измененной. И страна происхождения тоже меняется.

Недостатки адвалорной ставки

Тогда пошлина, рассчитываемая в процентах от стоимости, также будет существенно уменьшена. Поэтому при проверке деклараций сотрудниками таможенной службы должна сравниваться установленная стоимость товара со среднерыночной. Если таможенная меньше рыночной в несколько раз, то выявляется факт занижения стоимости.

Кроме того недостатком считают изменчивость ставки. При падении цен на конкретную группу товаров она становится менее востребованной. После стабилизации уровня цены адвалорный способ исчисления применяется активнее. Такая нестабильность негативно сказывается на способности показателя защищать национальный рынок.

Кроме того недостатком считают изменчивость ставки. При падении цен на конкретную группу товаров она становится менее востребованной. После стабилизации уровня цены адвалорный способ исчисления применяется активнее. Такая нестабильность негативно сказывается на способности показателя защищать национальный рынок.

Примеры адвалорных ставок

Диапазон ставок широкий. На некоторые группы товаров применяются минимальные ставки от 0%. Максимальная величина ставки составляет 30%. Максимальной ставкой облагается реализуемый природный газ. Показатель по газу рассчитывается исходя из стоимости, уменьшенной на расходы транспортировки за пределами РФ и таможенных платежей.

К отдельной категории товаров не применяются упомянутые ставки, например, спиртные напитки, сахар, икра, автобусы и автомобили, которые были в эксплуатации более 5 лет. При определении величины ставок учитывается государственная политика в сфере государственной защиты интересов отечественных производителей.

Кем устанавливаются данные тарифы и ставки

Установление адвалорных ставок выполняется законодателем и может существенно колебаться, неизменными они остаются для:

- Алкоголя. Для реализации алкоголя на территории РФ нужно заплатить не только пошлину, но и приобрести лицензию на алкоголь;

- Сахара;

- Икры;

- Автомобилей с эксплуатацией свыше 5 лет;

- Мебели со стоимостью за кг до 1,8 евро. Как заплатить пошлину при приобретении мебели из Китая с доставкой вы можете прочесть тут.

Ставки могут колебаться как длительно, так и краткосрочно в целях защиты интересов внутреннего производителя.

Классификация пошлин по способу взимания.

Классификация пошлин по способу взимания.

Кем исчисляется и изымается пошлина

Важно: изымается адвалорная пошлина согласно прочим таможенным платежам Федеральной таможенной службой при пересечении границы.Исчисляется она согласно таможенной декларации за обслуживание и контроль груза на границе этой же службой. А вот оформлением таможенных бумаг занимается специальный отдел на предприятии, содержащий квалифицированных специалистов, если масштабы ввозимых или вывозимых им продуктов огромные, если же перевозки не значительные можно обратиться к услугам логистических компаний. Как правильно составить должностную инструкцию менеджера по закупкам и логистике – узнайте в этой статье

Как правильно составить должностную инструкцию менеджера по закупкам и логистике – узнайте в этой статье

А вот оформлением таможенных бумаг занимается специальный отдел на предприятии, содержащий квалифицированных специалистов, если масштабы ввозимых или вывозимых им продуктов огромные, если же перевозки не значительные можно обратиться к услугам логистических компаний. Как правильно составить должностную инструкцию менеджера по закупкам и логистике – узнайте в этой статье.

Объективные причины, изменяющие адвалорный тариф

Ее актуальность снижается при снижении цен и общего дохода населения. На размер ставок может влиять изменение в экономической и политической жизни страны.

Также определенное влияние на размер тарифов может оказывать субъективная оценка товара на таможне, что зачастую идет в разрез с реальностью.

Формула и порядок расчета адвалорной пошлины

Важно: адвалорная пошлина может иметь ставку от 0 до 30%. Исчисляется она при применении следующей формулы:

Та = ТС х р = (Ц х К) х р

Та = ТС х р = (Ц х К) х р

- Та – размер адвалорного тарифа;

- ТС – таможенная стоимость;

- Ц – цена товара;

- К – количество продукции;

- р – адвалорная ставка.

Основные ставки для расчета таможенной стоимости.

Основные ставки для расчета таможенной стоимости.

Пример расчета

- Единица товара оценена в 11 рублей;

- Партия состоит из 17 000 штук;

- Адвалорная ставка – 7%;

- Изначально исчисляется стоимость всей партии товара, полученная сумма будет являться базой для вычитания пошлины – 17 000 * 11 = 187 000 рублей;

- Далее рассчитывается размер самой пошлины – 187 000 * 7% = 13 090 рублей.

Пример и правила расчета комбинированной пошлины

- Единица ввозимого товара оценена в 10 евро;

- Объем товара – 5 000 единиц;

- Адвалорная ставка соответствует 5%;

- Специфическая ставка – 50 евро центов за одну единицу;

- Изначально исчисляется стоимость партии – 5 000 * 10 = 50 000 евро;

- Далее определяется размер адвалорной пошлины – 50 000 * 5% = 2 500 евро;

- Далее определяется специфическая пошлина – 50 000 * 0,5 = 2 500 евро.

Важно: в данном примере итоговая сумма к оплате получилась равной, а это значит, что уплатить необходимо 2 500 евро пошлины. Если бы адвалорная при использовании другого тарифа получилась ниже, то пришлось бы уплачивать размер специфической ставки, так как здесь присутствует более высокий показатель

Правила расчета

Важным является валюта расчета пошлины. Законодательно определен расчет пошлины в национальной валюте того государства, где происходит последующая ее уплата. Применение процентных таможенных пошлин выгодно при ввозе товаров с высокой стоимостью, тогда как для однородных товаров, например, строительных материалов, выгоднее применять фиксированные либо комбинированные.

Если ввозимый товар имеет стоимость 30 тыс. рублей и на него установлен размер адвалора 10%, то за ввоз такого товара потребуется заплатить 3 тыс. рублей пошлины. Чтобы получить величину пошлины за партию товара, потребуется умножить рассчитанную пошлину на количество товаров в партии.

Импортные

Здесь максимально реализуются фискальная и экономическая функции платежей. При этом существует освобождение от уплаты таможенных пошлин — не облагаемый минимум некоторых товаров, которые пропускаются через границу беспошлинно. К импортным платежам относятся:

- непосредственно таможенная пошлина на импорт;

- НДС;

- акцизы — в случае перемещения подакцизных товаров;

- таможенные сборы — призваны компенсировать различные ведомственные действия таможенных органов в части обслуживания участников ВЭД.

Ввозные таможенные пошлины регулируются:

- Таможенным кодексом Таможенного союза,

- российскими законами о таможенном тарифе и таможенном регулировании,

- Единым таможенным тарифом ЕАЭС,

- Соглашением стран-участников ЕАЭС о методах определения таможенной стоимости.

При прибытии товаров на таможенную территорию или убытии из неё, а именно — при пересечении таможенной границы, перевозчик становится плательщиком ввозной таможенной пошлины, налога и/или сбора, которую нужно заплатить до выпуска товаров.

Уплата платежей аналогична их уплате при процедуре выпуска для внутреннего потребления:

- Беспошлинно можно ввозить предметы личного потребления, стоимостью до 1,5 тысяч евро и весом до 50 кг (сюда не входят транспортные средства).

- При воздушном пересечении границы — до 10 тысяч евро.

Сущность акциза и его виды

Определение 1Акциз – косвенный федеральный налог, основной источник налоговых поступлений федерального бюджета. По своей сути, акциз – это надбавка к стоимости товара(работы, услуги), которую в конечном счете, уплачивает потребитель. Подакцизными товарами в России являются алкогольная продукция, табачные изделия, ГСМ и т.д.

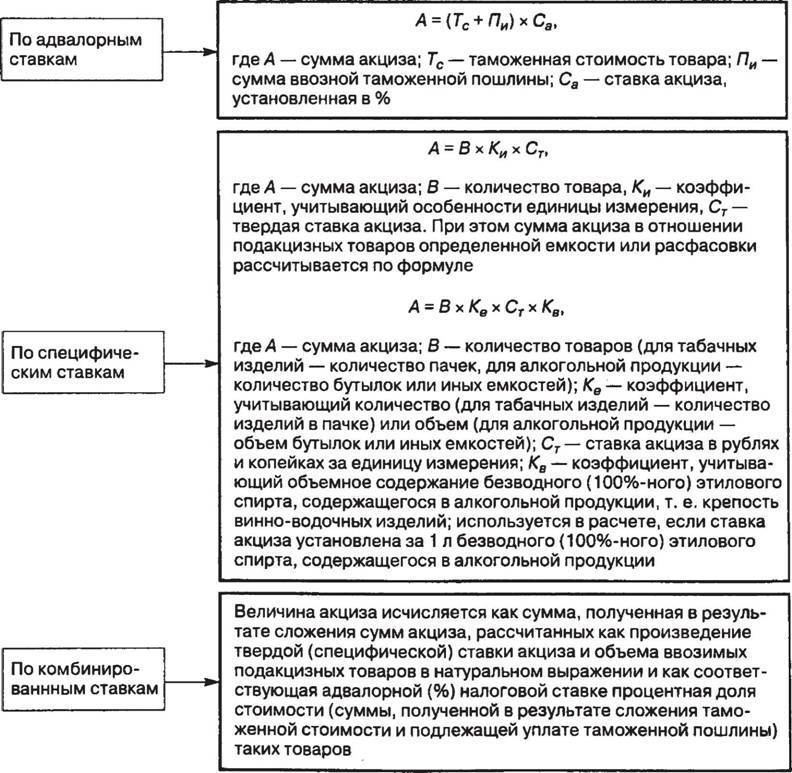

Что касается ставок по данному налогу, то они делятся на два вида: адвалорные и специфические. Обозначим их основные отличия.

Адвалорная ставка — ставка, устанавливаемая в определенном размере в зависимости от стоимости продукции (ст.40 и 187 Налогового Кодекса РФ). Например, к адвалорным акцизам относится акциз, которым облагаются ювелирные изделия – он составляет 5% от стоимости изделия.

Готовые работы на аналогичную тему

Валютные системы. Реферат, Финансы проверена на уникальность эксперт Екатерина Константиновна Романова 280 P. 18 страниц

Правовое регулирование акцизов. Курсовая работа, Право и юриспруденция проверена на уникальность эксперт Екатерина Константиновна Романова 490 P. 34 страницы

Аудит акцизов Реферат, Бухгалтерский учет и аудит проверена на уникальность эксперт Екатерина Константиновна Романова 280 P. 33 страницы

Антимутагенез Набор текста, Биология проверена на уникальность эксперт Анна Олеговна Арапова 500 P. 15 страниц

Правовое регулирование транспортного налога Дипломная работа, Право и юриспруденция проверена на уникальность эксперт Екатерина Константиновна Романова 2240 P. 43 страницы

Амортизационный фонд Реферат, Бухгалтерский учет и аудит проверена на уникальность эксперт 300 P. 14 страниц

Амортизационная политика Реферат, Политология проверена на уникальность эксперт Константин Иванов 340 P. 13 страниц

Получить выполненную работу или консультацию специалиста по вашему учебному проекту Узнать стоимость

Специфический же акциз в отличие от адвалорного устанавливается в твердо фиксированной сумме на единицу измерения. В основном такая ставка применяется к реализованной производителем подакцизной продукции, а также к реализации продукции с акцизных складов. Причем относится данное положение только к оптовым продажам – розничные продавцы не уплачивают акциз.

Замечание 1

Итак, адвалорная ставка – ставка, которая устанавливается в процентах в зависимости от стоимости товара, а специфическая – в фиксированной сумме на единицу товара.

Важно отметить, что подакцизные товары облагаются еще и НДС, который по сути своей служит адвалорным налогом. Формула расчета налога на подакцизный товар (и при твердой, и при адвалорной ставке) рассчитывается по формуле: Сумма акциза = Налоговая база (в руб

или в натур. выражении) * Ставка налога (в % или руб.)

Особую актуальность вопрос определения налоговой базы приобретает при применении адвалорных ставок, поскольку прочие налоги входят в облагаемую базу, что существенно меняет обязательства по уплате акцизов. Обычно в составе налогооблагаемой базы подакцизных товаров, к которым применяется адвалорная ставка, состоят таможенные пошлины и таможенный сбор.

Необходимо подобрать материал для учебной работы? Задай вопрос преподавателю и получи ответ через 15 минут! Задать вопрос

Важно отметить, что специфические ставки применяются к товарам, которые несут за собой негативные последствия для населения (алкоголь, табак), а адвалорные же – к предметам роскоши. В последнем случае основная задача налогообложения – перераспределение средств

Размер таможенной пошлины

Размер таможенной пошлины определяется таможенной ставкой. Основным документом, прописывающим величину ставки на тот или иной товар, является Таможенный Кодекс.

На практике: адвалорная таможенная пошлина чаще применяется к сырью, а специфическая – к готовой продукции.

Однако следует помнить, что таможенная ставка не единственная сумма, которую следует заплатить за товар на границе. Оформление ввозимого или вывозимого товара стоит в районе 500-1000 руб. однако это средний показатель, который может изменяться в зависимости от вида груза и его объемов.

В Таможенном Кодексе (статья 357.10) прописаны величины пошлин, которые необходимо будет заплатить при импорте или экспорте различных групп товаров.

Как рассчитать таможенную пошлину

Существует общая формула, которая поможет спрогнозировать размер таможенного платежа (ТП).

ТП = СТО + ПИ + АС + СНДС, где:

- СТО – сбор за таможенное оформление (фиксированная ставка в размере 0,1% в рублях и 0,05% в свободно конвертируемой валюте (СКВ) от таможенной стоимости);

- ПИ – импортная пошлина;

- AC – сумма акциза;

- СНДС – сумма налога на добавленную стоимость.

Однако данная формула может применять некоторые изменения, в зависимости от применяемого налогового режима.

Для того чтобы расчет оказался верным важно заострить свое внимание на таком показателе как процентная ставка пошлины. Чтобы не ошибиться во всем многообразии этих ставок необходимо воспользоваться информацией, прописанной в грузовой таможенной декларации, которая заполняется на государственной границе

Чтобы не ошибиться во всем многообразии этих ставок необходимо воспользоваться информацией, прописанной в грузовой таможенной декларации, которая заполняется на государственной границе

Чтобы не ошибиться во всем многообразии этих ставок необходимо воспользоваться информацией, прописанной в грузовой таможенной декларации, которая заполняется на государственной границе.

Ещё одним значимым фактором является определение таможенной стоимости товара. Если данное значение будет умышлено занижено в таможенной декларации, по сравнению со статистической стоимостью товаров-аналогов, инспектор налоговой службы РФ имеет право провести корректировку полученных данных. В следствии чего, придется произвести очередные таможенные платежи на сумму выявленных расхождений.

Порядок применения

Применение ставок зависит от того, какие цели преследует государство, облагая акцизом тот или иной товар.

Применение ставок зависит от того, какие цели преследует государство, облагая акцизом тот или иной товар.

- При высокой инфляции наиболее выгодна адвалорная ставка, так как с увеличением стоимости продукта возрастает и размер налога.

- Со снижением темпов инфляции становится более выгодной специфическая ставка с ежегодной индексацией. При применении этой ставки облегчается контроль за уплатой налогов, так как необходимо определять количество реализованной или произведённой продукции в отличие от контроля за динамикой цен. Кроме того, такой вид ставки используется в целях снижения потребления того или иного продукта.

Кстати, тот факт, что специфическая ставка не зависит от цены на этот продукт является недостатком этого вида ставок. Это приводит к регрессивности косвенного налогообложения.

Для повышения прогрессивности в РФ принято применение многоуровневых специфических (твёрдых) ставок или их дифференциация в зависимости от некоторых параметров.

Воздействие разных видов ставок на прибыль, цену, качество и ассортимент товаров, распределение прибыли и администрирование различно. Достоинство той или иной ставки варьируется в зависимости от того, с какой стороны оценивать их эффективность. Государство заинтересовано в увеличении количества изымаемых сумм налогов, эффективности налогообложения, простоте администрирования, увеличении благосостояния потребителя. Потребителю важны цены, разнообразие и качество отдельного продукта.

Предельные и средние налоговые ставки описаны в видео ниже:

Виды налоговых ставок по акцизам, порядок их применения и изменения

является важным средством пополнения бюджета государства и учёта его интересов. Основными проблемами такого налогообложения являются сложность механизмов начисления акцизов и их , а также постоянное изменение нормативных актов и различные нововведения.

Применение разных видов ставок по разным категориям подакцизной продукции служит для того, чтобы облегчить определение налоговой базы, расчёт размеров налога и оптимизацию методики расчётов. Ставки налогообложения акцизом фиксируются федеральными законодательными актами, в частности Налоговым кодексом РФ (статья 193).

Ставки акцизов по всем видам подакцизной продукции, кроме некоторых разновидностей минерального сырья, являются едиными на всей территории РФ. Сюда также относятся товары, ввозимые на территорию России.

При установлении ставок в этом случае учитываются интересы отечественных производителей подобной продукции. С 1 января 2017 года внесены изменения в п.1 этой статьи: ставки акцизов по некоторым товарам были увеличены.

Например, увеличиваются ставки для напитков с низким содержанием этилового спирта и для сигар. Акцизным налогом облагаются продукты, которые не являются товарами первой необходимости, а во многих случаях считаются предметами роскоши.

В некоторых случаях государство облагает акцизным налогом с высокой ставкой товары, потребление которых следует ограничить ввиду их опасности для жизни и здоровья граждан: например, сигареты и алкоголь.

Самые распространенные подакцизные товары: , этиловый спирт.

Что это адвалорная ставка – самый справедливый способ расчета таможенного платежа

Каждый груз при пересечении границы оформляется декларацией с обязательным указанием таможенной стоимости, которая используется для расчета пошлины.

В целом налоговые ставки объединяют начисления, рассчитываемые исходя из налоговой базы.

Адвалорный тип, как разновидность налоговых, также устанавливаются как фиксированный % от стоимости объекта.

В отношении ввозимых товаров адвалорный платеж исчисляется фиксированным % от таможенной стоимости.Порядок определения налоговой базы для всех категорий товаров, являющихся подакцизными, определяется ст. 191 НК РФ. При этом адвалорные ставки могут применяться как самостоятельный способ расчета или в комбинации с твердыми налоговыми ставками.

Для каждой категории товаров устанавливается конкретная величина.

По решению уполномоченных органов ставки могут корректироваться в сторону снижения или увеличения. Однако их применение устанавливается на конкретный период.Все таможенное регулирование на территории РФ осуществляется в соответствии с законом от 27.11.2010 № 311-ФЗ.

Основным нормативным документом, где определены ставки, является федеральный закон «О таможенном тарифе».