Чувствительность и анализ сценария

В финансах анализ чувствительности создается, чтобы понять влияние ряда переменных на определенный результат

Важно отметить, что анализ чувствительности – это не то же самое, что анализ сценария. В качестве примера предположим, что аналитик по акциям хочет провести анализ чувствительности и анализ сценария влияния прибыли на акцию (EPS) на относительную оценку компании с использованием коэффициента отношения цены к прибыли (P / E)

Анализ чувствительности основан на переменных, влияющих на оценку, которые финансовая модель может отобразить с помощью цены переменных и EPS. Анализ чувствительности изолирует эти переменные, а затем записывает диапазон возможных результатов. С другой стороны, для анализа сценария аналитик определяет определенный сценарий, такой как крах фондового рынка или изменение отраслевого регулирования. Затем он изменяет переменные в модели в соответствии с этим сценарием. В совокупности у аналитика есть полная картина. Теперь он знает полный спектр результатов с учетом всех крайностей и понимает, какими будут результаты, учитывая конкретный набор переменных, определяемых сценариями реальной жизни.

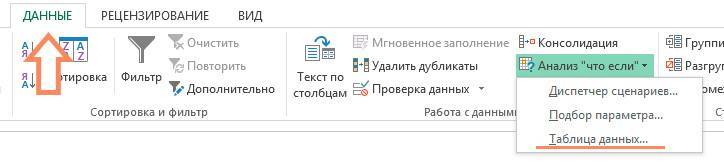

Как создать таблицу данных с одной или двумя переменными в Excel

Таблица данных в Excel представляет собой диапазон, который оценивает изменение одной или двух переменных в формуле. Другими словами, это Анализ “что если”, о котором мы говорили в одной из прошлых статей (если Вы ее не читали – очень рекомендую ознакомиться по этой ссылке), в удобном виде. Вы можете создать таблицу данных с одной или двумя переменными.

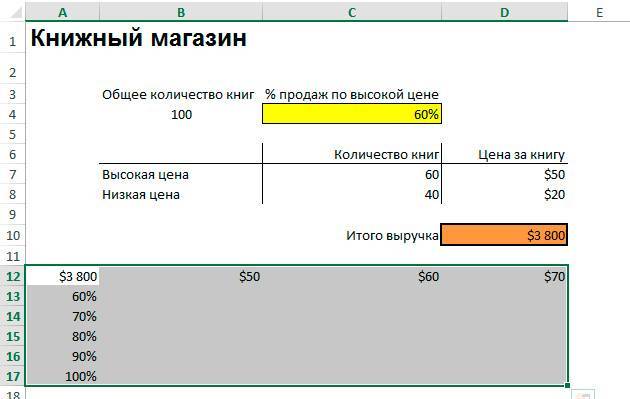

Предположим, что у Вас есть книжный магазин и в нем есть 100 книг на продажу. Вы можете продать определенный % книг по высокой цене – $50 и определенный % книг по более низкой цене – $20. Если Вы продаете 60% книг по высокой цене, в ячейке D10 вычисляется общая выручка по форуме 60 * $50 + 40 * $20 = $3800.

Скачать рассматриваемый пример Вы можете по этой ссылке: Пример анализа “что если” в Excel.

Таблица данных с одной переменной.

Что бы создать таблицу данных с одной переменной, выполните следующие действия:

1. Выберите ячейку B12 и введите =D10 (ссылка на общую выручку).

2. Введите различные проценты в столбце А.

3. Выберите диапазон A12:B17.

Мы будет рассчитывать общую выручку, если Вы продаете 60% книг по высокой цене, 70% книг по высокой цене и т.д.

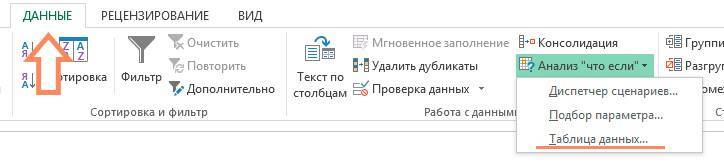

4. На вкладке Данные, кликните на Анализ “что если” и выберите Таблица данных из списка.

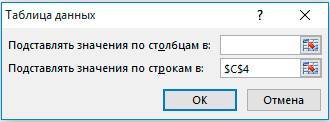

5. Кликните в поле “Подставлять значения по строкам в: “и выберите ячейку C4.

Мы выбрали ячейку С4 потому что проценты относятся к этой ячейке (% книг, проданных по высокой цене). Вместе с формулой в ячейке B12, Excel теперь знает, что он должен заменять значение в ячейке С4 с 60% для расчета общей выручки, на 70% и так далее.

Примечание: Так как мы создает таблицу данных с одной переменной, то вторую ячейку ввода (“Подставлять значения по столбцам в: “) мы оставляем пустой.

Вывод: Если Вы продадите 60% книг по высокой цене, то Вы получите общую выручку в размере $3 800, если Вы продадите 70% по высокой цене, то получите $4 100 и так далее.

Примечание: Строка формул показывает, что ячейки содержат формулу массива. Таким образом, Вы не можете удалить один результат. Что бы удалить результаты, выделите диапазон B13:B17 и нажмите Delete.

Таблица данных с двумя переменными.

Что бы создать таблицу с двумя переменными, выполните следующие шаги.

1. Выберите ячейку A12 и введите =D10 (ссылка на общую выручку).

2. Внесите различные варианты высокой цены в строку 12.

3. Введите различные проценты в столбце А.

4. Выберите диапазон A12:D17.

Мы будем рассчитывать выручку от реализации книг в различных комбинациях высокой цены и % продаж книг по высокой цене.

5. На вкладке Данные, кликните на Анализ “что если” и выберите Таблица данных из списка.

6. Кликните в поле “Подставлять значения по столбцам в: ” и выберите ячейку D7.

7. Кликните в поле “Подставлять значения по строкам в: ” и выберите ячейку C4.

Мы выбрали ячейку D7, потому что высокая цена на книги задается именно в этой ячейке. Мы выбрали ячейку C4, потому что процент продаж по высокой цене задается именно в этой ячейке. Вместе с формулой в ячейке A12, Excel теперь знает, что он должен заменять значение ячейки D7 начиная с $50 и в ячейке С4 начиная с 60% для расчета общей выручки, до $70 и 100% соответсвенно.

Вывод: Если Вы продадите 60% книг по высокой цене в размере $50, то Вы получите общую выручку $3 800, если Вы продадите 80% по высокой цене в размере $60, то получите $5 200 и так далее.

Примечание: строка формул показывает, что ячейки содержат формулу массива. Таким образом, вы не можете удалить один результат. Что бы удалить результаты, выделите диапазон B13:D17 и нажмите Delete.

Спасибо за внимание. Теперь Вы сможете более эффективно применять один из видов анализа “что если” , а именно формирование таблиц данных с одной или двумя переменными

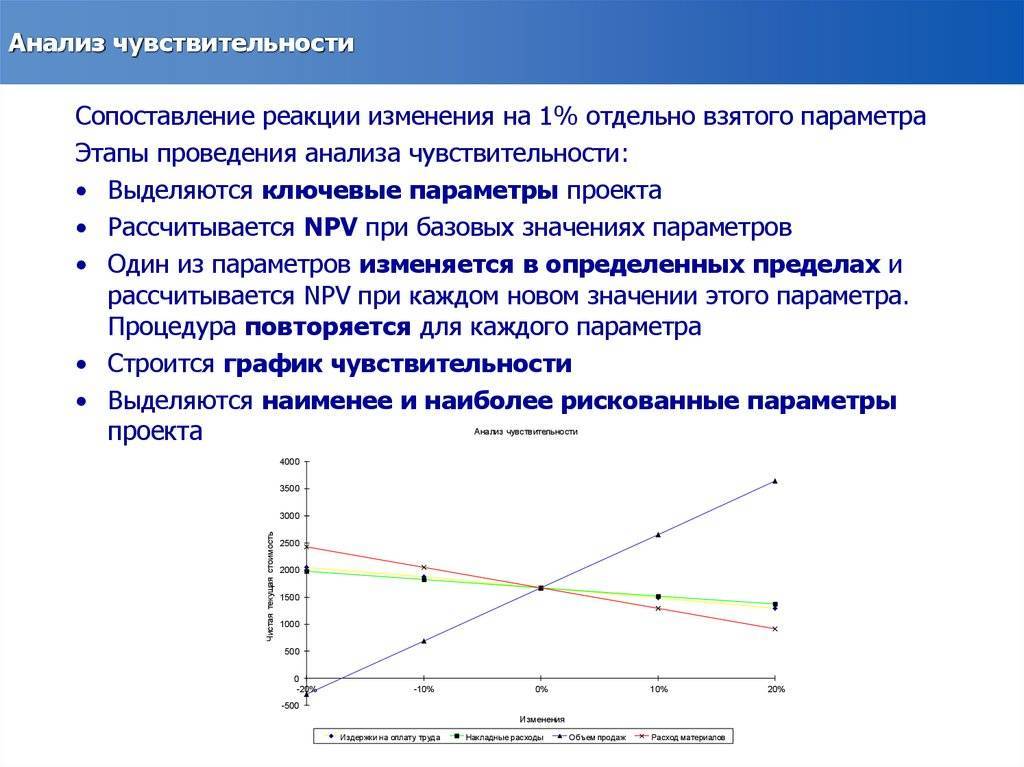

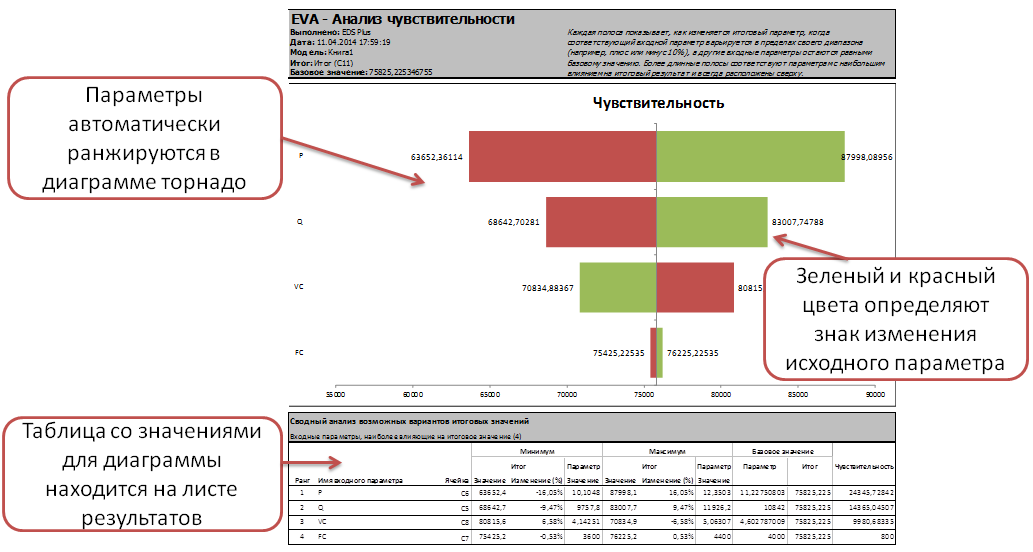

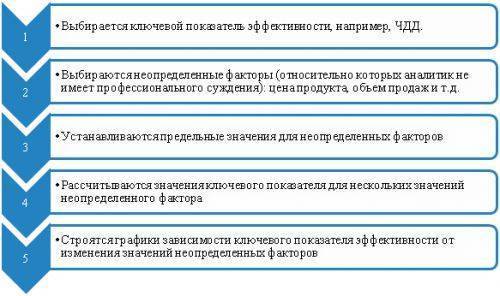

Анализ чувствительности: используемый алгоритм

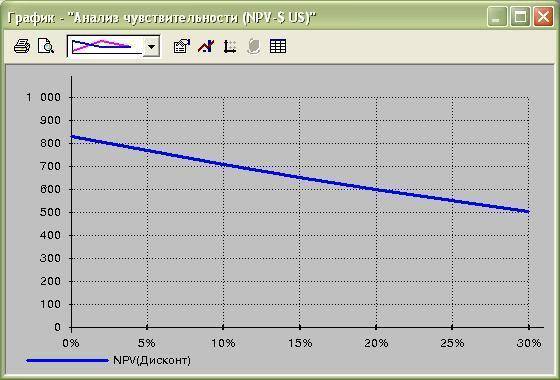

Анализ чувствительности NPV позволяет определить критические точки, от которых напрямую зависит жизнеспособность бизнес-идеи. Среди специалистов такая процедура всё чаще называется однофакторной. Все данные для анализа отбираются заранее, за счёт чего можно оценить эффективность проекта

Несмотря на то что процедура имеет множество преимуществ, важно помнить и о недостатках:

- Анализ не позволяет измерить корреляцию между элементами.

- Такой способ расчёта пока считается экспериментальным, из-за чего аналитики, в итоге, могут увидеть совершенно индивидуальные данные чувствительности.

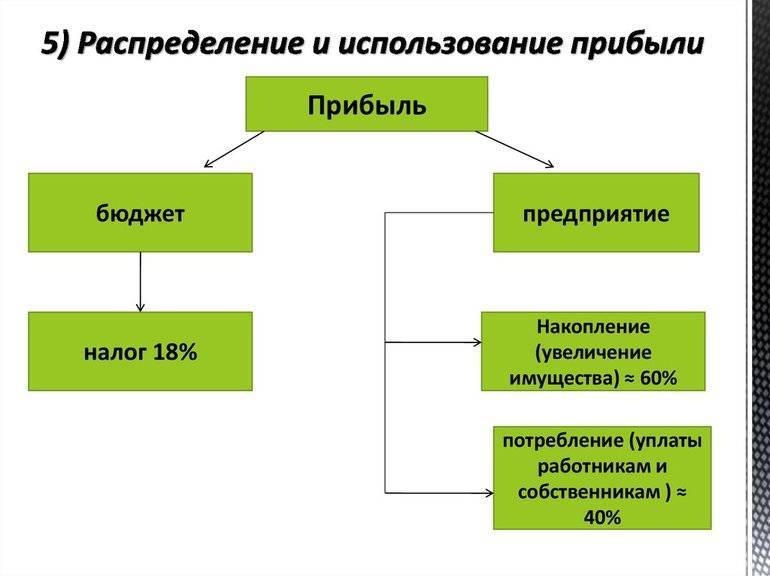

Если специалист придерживается всех правил, то итоговый результат будет максимально точно отображать финансовую ситуацию в компании, с учётом анализа чувствительности. Не допустить распространённых ошибок можно, только придерживаясь следующего алгоритма:

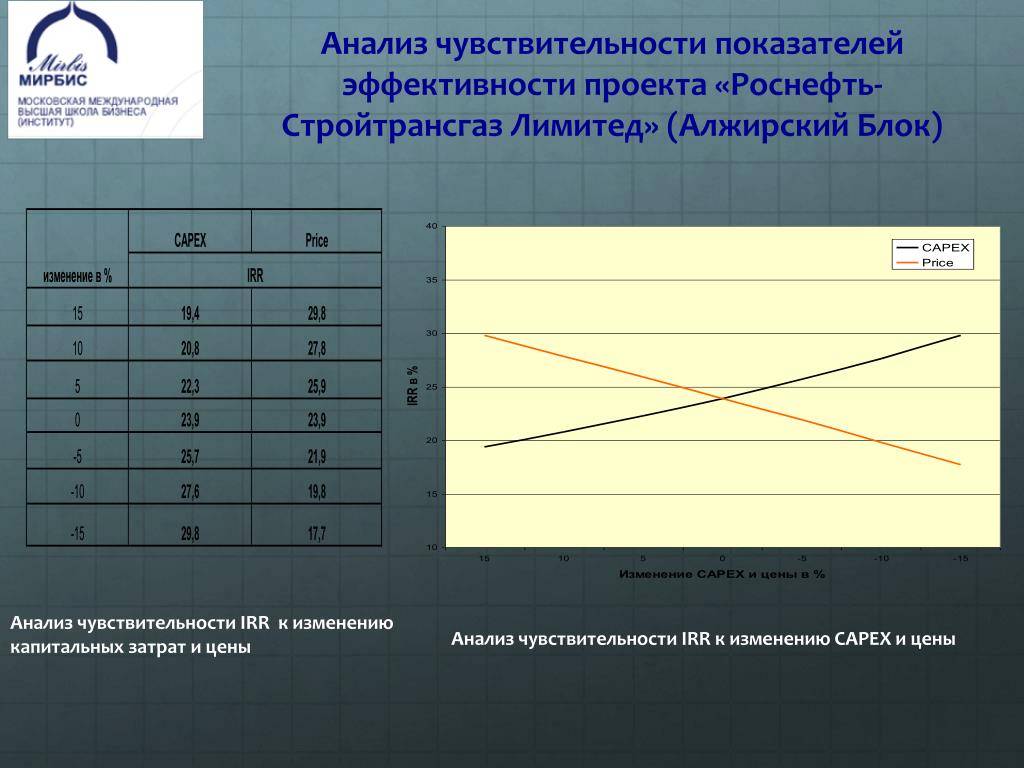

- На первом этапе нужно определиться с цифрой, относительно которой будут осуществляться все расчёты чувствительности. Чаще всего в формуле используется NPV. В редких случаях аналитик может задействовать норму прибыли IRR.

- После этого выбираются элементы, не внушающие уверенности. Например, внушительные финансовые траты на капстроительство, вложения в оборотные средства. Помимо этого, эксперт, определяя чувствительность, может рассматривать и чисто рыночные факторы — стоимость, объем реализации.

- На этом этапе устанавливаются максимальные цифровые значения рискованных зон с обеих сторон.

- Только когда все подготовительные работы для анализа выполнены, можно приступать к расчёту DPI, IRR и чувствительности.

- На финальном этапе эксперт занимается построением графика чувствительности. В документации подробно описываются зависимости для каждой составляющей, за счёт чего можно наглядно выявить критичные точки в разработанном инвестпроекте.

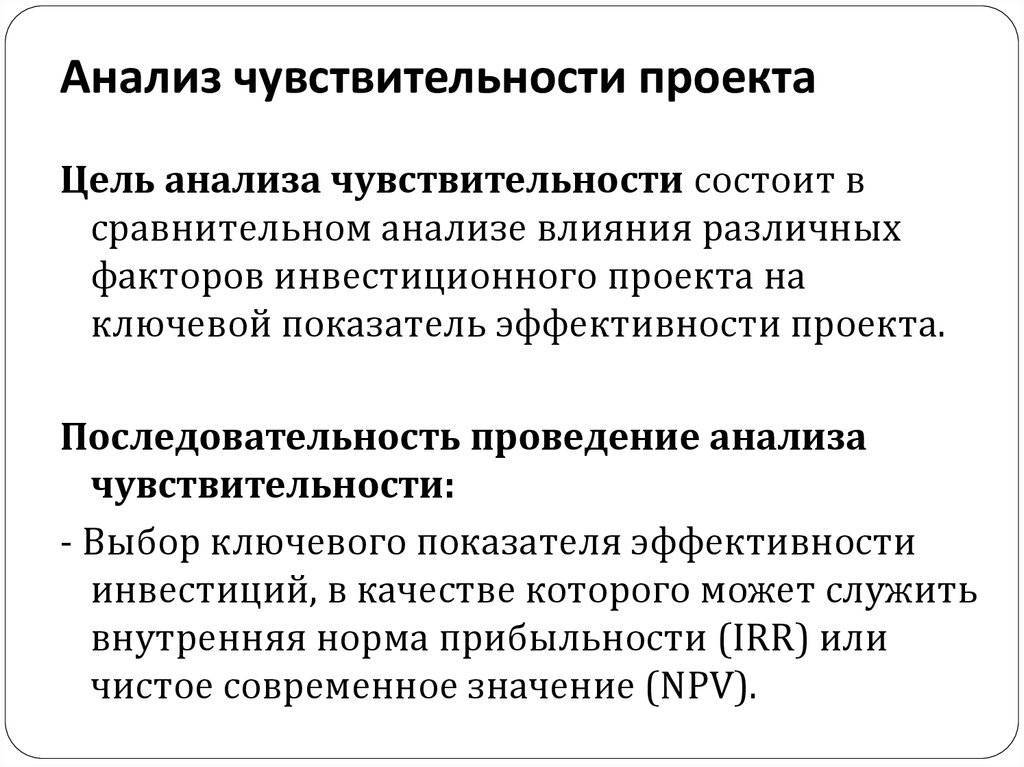

Алгоритм проведения анализа

Для проведения анализа необходимо выполнение следующих шагов:

выявление наиболее значимых потенциальных рисковых ситуаций с позиции конкретного проекта.

формирование полного перечня факторов для анализа. На этом этапе происходит конечный отбор факторов для анализа. Например, в качестве факторов могут выступать цена, объем, затраты, размер инвестиций и т.д. Однако надо понимать, что факторы могут быть детализированы сильней. Например, можно анализировать не просто влияние изменения средних переменных затрат на NPV проекта, а анализировать влияние только их части — заработной платы рабочих и т.д.

проведение анализа чувствительности;

для факторов, оказывающих максимальное воздействие на эффективность проекта, проведение детализированного анализа чувствительности;

разработка комплекса мероприятий, направленных на снижение вероятности возникновения неблагоприятной ситуации;

на производственной стадии инвестиционного проекта должен проводиться анализ эффективности предложенного комплекса мероприятий. В рамках анализа должна определяться эффективность предложенного комплекса мероприятий.

Метод анализа чувствительности

Чтобы выполнить анализ чувствительности для ваших инвестиционных моделей, сначала определите набор критериев, по которым оценивается успешность инвестиций. Эти критерии должны быть количественными. Обычно это может быть установлена как норма прибыли (ROR).

Затем определите набор входных значений, важных для модели. Другими словами, выясните, какие независимые переменные наиболее важны для генерации ROR. Они могут включать ставки дисконтирования, цены на активы или ваш личный доход.

Затем определите диапазон, в котором могут перемещаться эти значения. У долгосрочных инвестиций более широкий диапазон, чем у краткосрочных вложений.

Определите минимальные и максимальные значения, которые ваши входные переменные (и другие критерии по мере необходимости) могут принимать, пока инвестиционная модель остается прибыльной (генерируя положительный ROR).

Наконец, проанализируйте и интерпретируйте результаты движущихся факторов. Этот процесс может быть простым или сложным в зависимости от типов входных переменных и их влияния на ROR.

Преимущества и ограничения анализа чувствительности

Проведение анализа чувствительности дает ряд преимуществ лицам, принимающим решения. Во-первых, он действует как углубленное изучение всех переменных. Поскольку он более подробный, прогнозы могут быть гораздо более надежными. Во-вторых, это позволяет лицам, принимающим решения, определить, где они могут внести улучшения в будущем. Наконец, это дает возможность принимать обоснованные решения относительно компаний, экономики или их инвестиций.

Но у использования такой модели есть некоторые недостатки. Все результаты основаны на предположениях, поскольку все переменные основаны на исторических данных. Это означает, что он не совсем точен, поэтому при применении анализа к будущим прогнозам может быть место для ошибки.

Дополнительные факторы влияния

Несомненно, анализ чувствительности рисков играет немаловажную роль в принятии решения о целесообразности запуска того или иного инвестиционного проекта, но его результат не является окончательным показателем.

При любой оценке экспертами обращается внимание на целесообразность запуска идеи в целом и на то, в какой степени она соответствует стратегическим планам субъекта хозяйствования на ближайшее будущее. Немаловажную роль играет и маркетинговый аспект – ведь вряд ли кто-то одобрит запуск проекта, если социологические данные указывают на то, что предполагаемый выпуск продукции не найдет должного признания у потребителя. Не стоит также забывать о временных факторах – в любой момент платежи могут задержаться, ну а на производстве случится поломка, что прибавит несколько часов, а то и дней к выпуску партии готовой продукции

Не стоит также забывать о временных факторах – в любой момент платежи могут задержаться, ну а на производстве случится поломка, что прибавит несколько часов, а то и дней к выпуску партии готовой продукции.

Вы удивитесь, но и управление запасов можно отнести к неконтролируемым факторам, влияющим на реализацию инвестиционного проекта. Ни один предприниматель не сможет заранее предугадать объем их порчи на складах, в процессе доставки, а также производственного брака.

Поэтому чистого анализа чувствительности, который не учитывает ряд неконтролируемых нами процессов, недостаточно для принятия решения о целесообразности воплощения в жизнь той или иной идеи.

Расчет эффективности инвестиционного проекта по балансу

Для расчета эффективности проекта можно использовать данные баланса.

Сначала строится баланс на начало инвестиционной деятельности. Затем определяется планируемая прибыль и факторы, которые на нее влияют. После этого находим отклонения в структуре разделов баланса. Рассчитываем показатели прогнозного баланса, главная цель которого – оценить имущество организации и его источники.

При расчете эффективности проекта берутся данные и из других форм бухотчетности.

Инвестор вкладывает свои деньги и хочет знать, когда получит их назад и на какую прибыль может рассчитывать. Именно поэтому проводится анализ. Например, можно оценить проект по следующим показателям:

- Рентабельность. Указывает на целесообразность вложений. Из отчета о финансовых результатах берем сумму чистой прибыли и делим ее на величину выручки. Показатель должен выражаться в процентах и быть положительным

- Сумма чистых активов показывает, насколько устойчив проект в финансовом плане. Показатель представляет собой разность между активами и пассивами баланса

- Коэффициент покрытия долга. Показывает, насколько быстро организация сможет погасить текущие долги за счет оборотных активов. Определяется делением текущих активов на текущие пассивы баланса

1.2. Принципы и методические подходы, используемые для оценки проектного риска.

- Общая оценка

проектного риска осуществляется путем

определения интегрированного их показателя,

характеризуемого как “уровень проектного

риска”. Этот показатель интегрирует

влияние всех видов риска, связанных с

реализацией рассматриваемого проекта.

В основе

оценки уровня проектного риска лежит

определение возможного диапазона отклонений

показателей эффективности проекта от

расчетных их величин. Чем шире этот возможный

диапазон отклонений, тем выше уровень

проектного риска.

Основные

методы оценки уровня

рисков отдельных

инвестиционных проектов

Рис.

3. Основные

этапы осуществления

анализа чувствительности

проекта в процессе

оценки степени

его риска

Система

основных исходных (факторных)

показателей, влияющих

на формирование эффективности

проекта

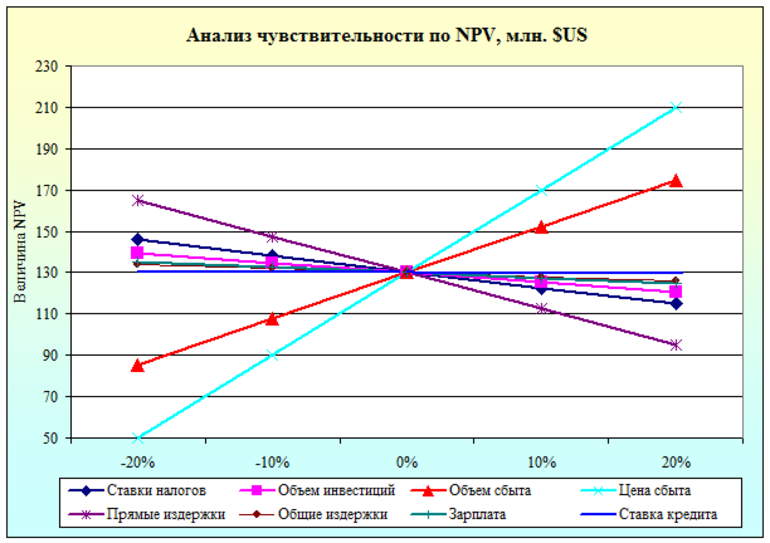

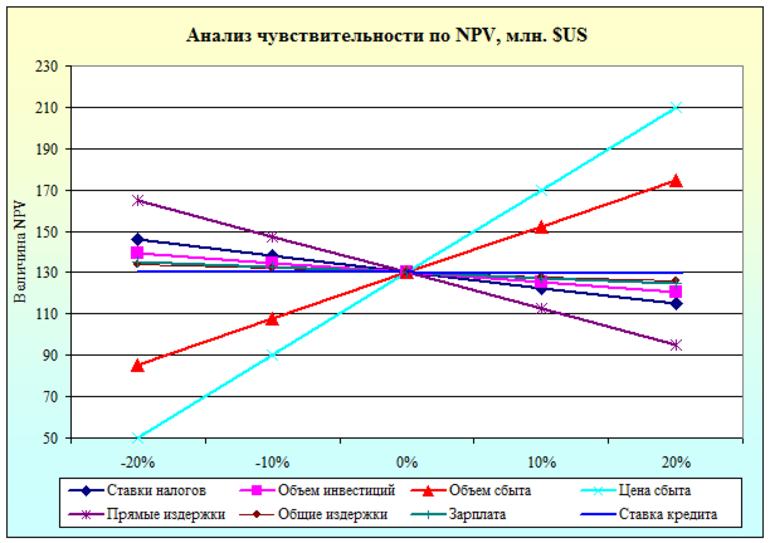

График чувствительности

показателя чистого

приведенного дохода

по проекту к изменению

рассматриваемого исходного (факторного)

показателя его формирования

Рис.

6. График

определения ранговых

значений степени

чувствительности показателя

чистого приведенного

дохода к изменению

рассматриваемых

исходных (факторных)

показателей его формированияРис.7.

2. оценка

риска инвестиционного

проекта

«студия загара» по

методу анализа

чувствительности

Жизненный цикл инвестиционного проекта

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Бесплатный Экспресс-курс “Оценка инвестиционных проектов с нуля в Excel” от Ждановых. Получить доступ

Каждый инвестиционный проект проходит этапы его осуществления. Прохождение этих этапов называется жизненным циклом проекта.

Всего у каждого проекта можно выделить три этапа:

- Перед тем, как инвестор осуществит инвестиции, необходимо разработать бизнес – план. Он содержит подробное описание и обоснование планируемых действий, какие мероприятия, в какие сроки будут проходить и что в итоге получится. Какая выгода будет получена в итоге реализации проекта, также будет закреплено в бизнес – плане. Кроме этого, на данном этапе составляются все необходимые сметы. Стоит отметить, что все расчеты производятся на основе проведенных исследований, в том числе и маркетинговых. Все расходы, понесенные на этом этапе, впоследствии будут входить в состав амортизационных отчислений

- Непосредственно инвестирование. На этом этапе приобретается необходимое оборудование, недвижимость, начинаются строительные работы. Передумать делать инвестиции на данном этапе нельзя, поскольку инвестор в этом случае понесет колоссальные денежные потери

- Третий этап – эксплуатационный. На нем происходит возврат вложений, скорректированных на понесенные эксплуатационные расходы. От продолжительности этапа напрямую зависит доход от инвестиций

Каждый проект проходит такой жизненный цикл.

Какие бывают инвестиционные проекты

Существует огромное разнообразие инвестиционных проектов. Все проекты можно разделить на типы и виды.

Типы проектов выделяются в зависимости от того, в какую отрасль происходит инвестирование. Они могут составляться для производственной, научной сферы, коммерции и финансов, социальной и экономической сферы. То есть проекты могут осуществляться во всех отраслях, соответственно, вкладывать можно в любую законную сферу деятельности.

Все проекты могут быть систематизированы по трем видам:

| Цели вложений | Сроки вложений | Объем вложений |

| Вложения инвесторов могут потребоваться на: – развитие социальных проектов | Инвестиции подразделяются в зависимости от того, на какой срок они осуществляются: – долгосрочные (свыше 3 лет ) | Вложения инвесторов распределяются и в зависимости от их объемов: – крупные вложения, более 1 млн. американских долларов. Доступны только крупным предприятиям. Это инвестиции в совершенно новый способ производства. Такая продукция нужна как на внутреннем, так и на внешнем рынке |

| – улучшение качества продукции | – среднесрочные (от 1 до 3 лет) | – средние, до 1 млн. американских долларов. Такие вложения направлены в основном на обновление уже имеющихся производств. Обычно такое обновление производится в несколько этапов |

| – наращивание объемов | – краткосрочные (от 1 до 3 лет) | – малые, сумма инвестиций в этом случае составляет до 100 тыс. американских долларов. Такие вложения касаются обычно расширения ассортимента и производства |

| – повышение разнообразия ассортимента | ||

| – снижение затрат на производство |

Кроме этого, могут быть реализованы огромнейшие проекты, касающиеся экологии, социальной сферы, коммерческих начинаний. Их реализуют международные компании, государство или регионы.

Классификация проектов может быть раскрыта дальше, приведенная структура не является исчерпывающей.

Чувствительность – проект

Чувствительность проекта определяется степенью изменения указанных выше параметров, которая приведет к тому, что фактический ( планируемый) объем производства будет соответствовать точке безубыточности.

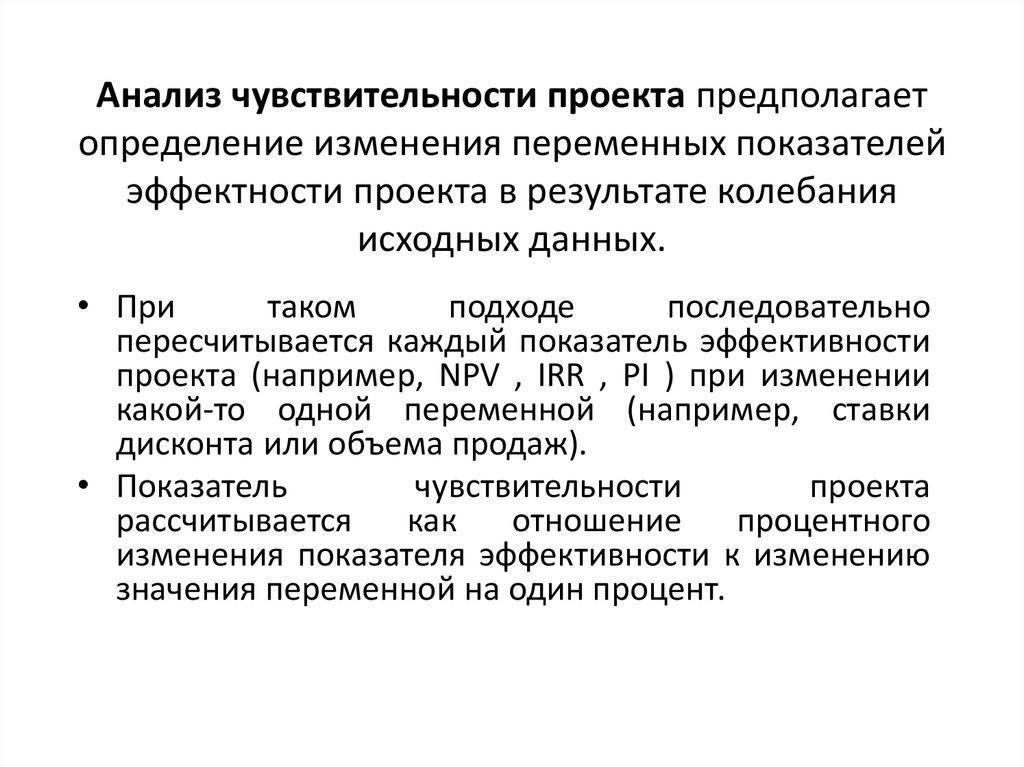

Анализ чувствительности проекта – метод позволяет оценить, как изменяются результирующие показатели реализации проекта при различных значениях заданных переменных, необходимых для расчета.

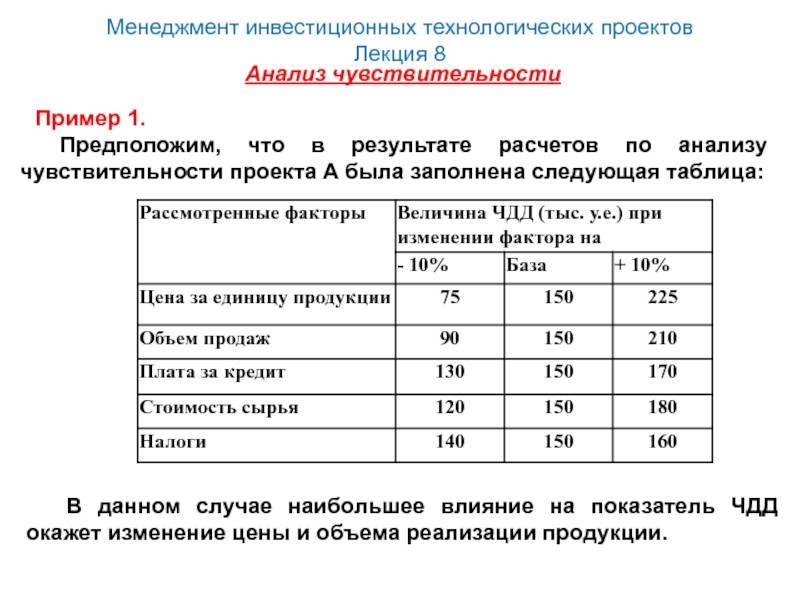

Анализ чувствительности проекта ( sensitivity analysis) в планировании инвестиций состоит в проверке того, будет ли проект по-прежнему выгодным, если некоторые основные его переменные факторы окажутся не такими, как запланировано. Удобным инструментом, который широко применяется для проведения анализа чувствительности прогнозов в инвестиционных проектах, является компьютерная программа для табличных вычислений. Речь идет о программах Excel, Lotus 123 или Quattro Pro ( см. табл. 6.3) Табл. Строки с первой по пятую показывают первоначальные предположения, которые использовались для составления прогноза. Формулы выражены в виде переменных в ячейках В2 – В5 таким образом, что если введенные значения изменяются, то пересчитывается вся таблица. Итак, величина, введенная в ячейку ВЗ, обозначает объем продаж продукции в единицах. Вначале в ней указано 4000 компьютеров.

Анализ чувствительности проекта ( sensitivity analysis) – в планировании инвестиций состоит в проверке того, будет ли проект по-прежнему выгодным, если некоторые основные его переменные факторы окажутся не такими, как запланировано.

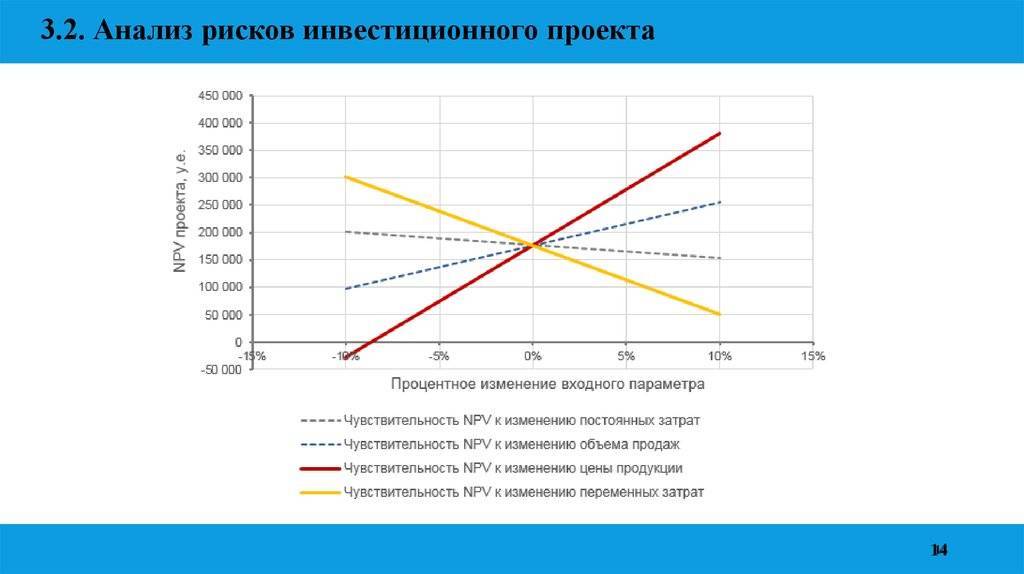

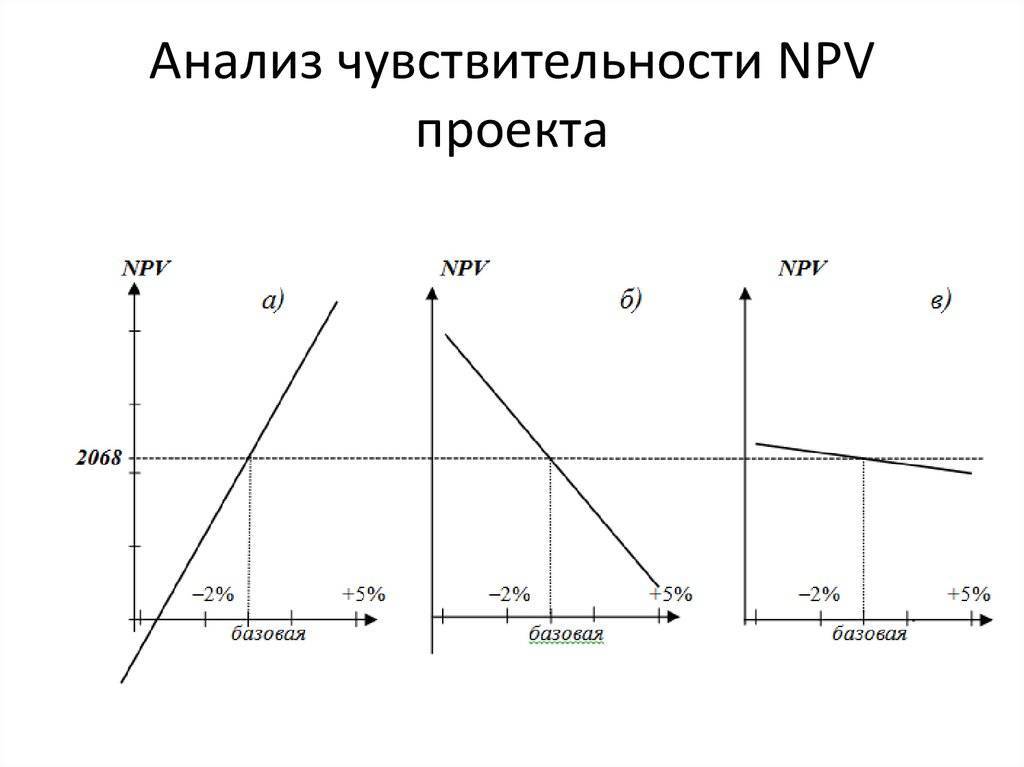

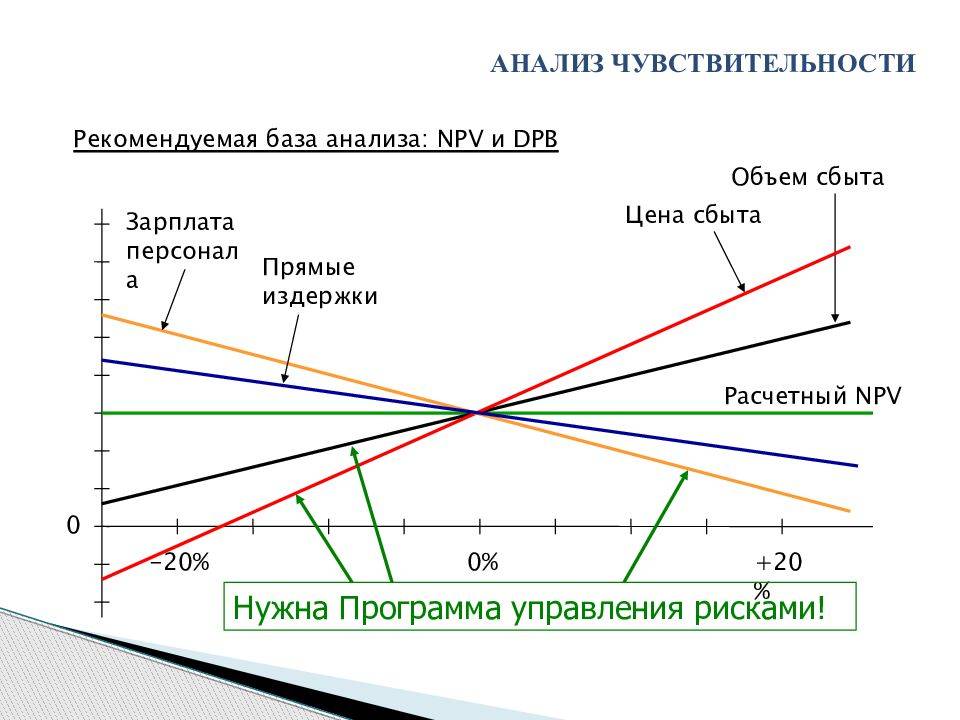

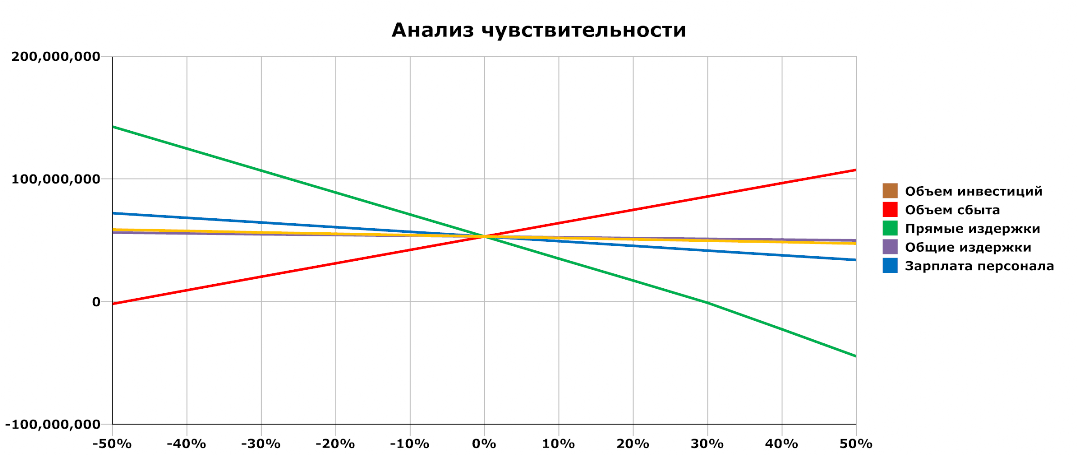

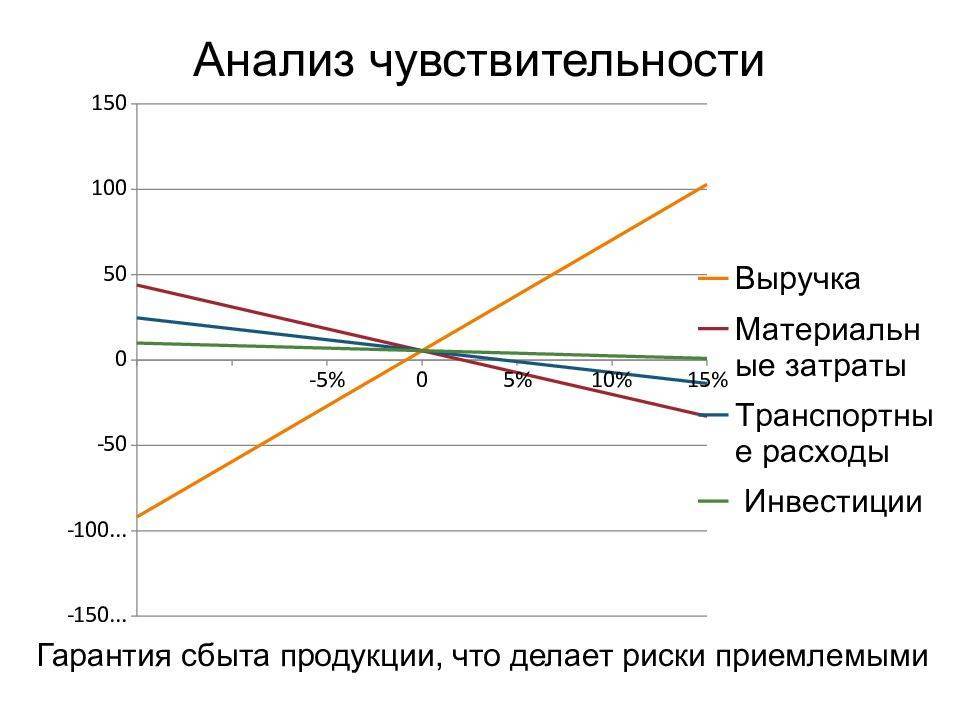

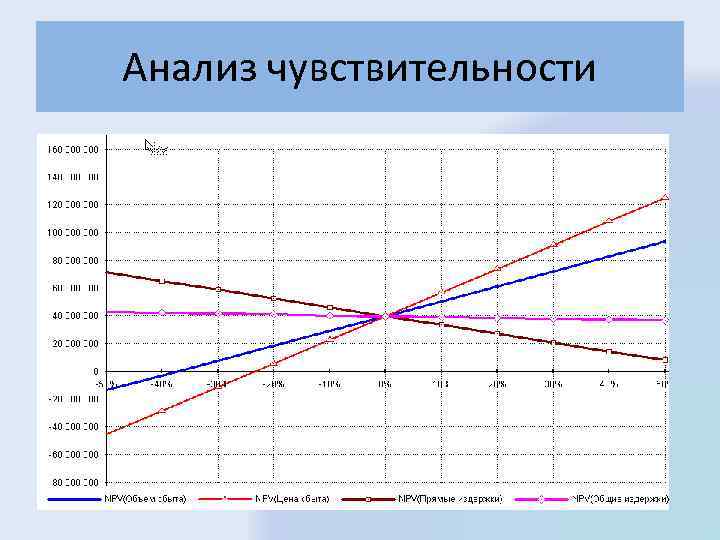

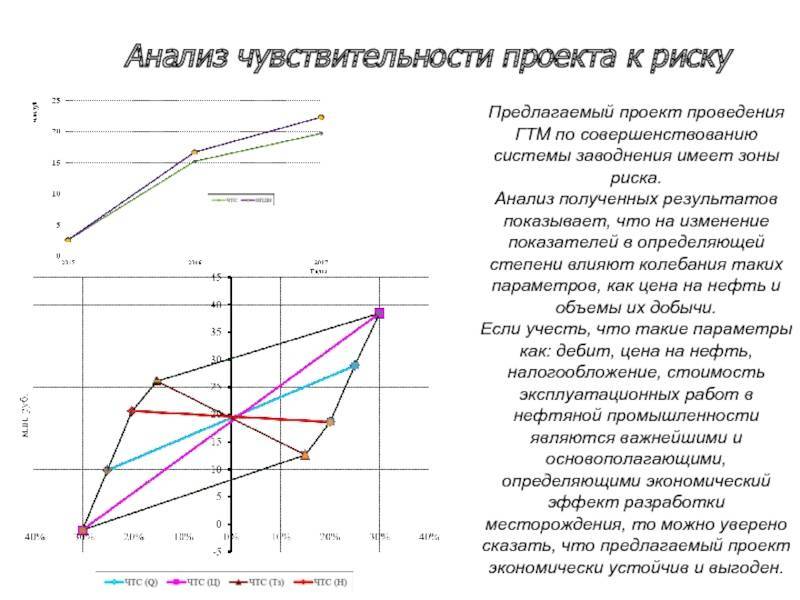

Диаграммы чувствительности проекта к изменению указанных исходных параметров приведены на рис. 13.7. Подобные диаграммы имеют вид лучей, расходящихся от точки, соответствующей базовому значению переменного параметра. Из этого рисунка видно, что для рассматриваемого примера зависимость ЧДД от всех переменных параметров близка к линейной, в то время как для ВНД она имеет отчетливо нелинейный характер. В целом данный проект характеризуется малой чувствительностью к изменению расходов на рекультивацию, но достаточно чувствителен к изменению капитальных вложений и годовой прибыли.

| Зависимость нормы рентабельности от цены.| Зависимость нормы рентабельности от изменения объема сбыта. |

Анализ чувствительности проекта проведен для базового варианта.

Анализ чувствительности проекта позволяет оценить, как изменяются результирующие показатели реализации проекта при различных значениях заданных переменных, необходимых для расчета. Этот вид анализа позволяет определить наиболее критические переменные, которые в наибольшей степени могут повлиять на осуществимость и эффективность проекта.

При оценке суммарной экономической чувствительности проекта используют ряд методов.

| Лучевая диаграмма значений чистого дисконтированного дохода при изменении исходных параметров проекта освоения месторождения Сопка Кварцевая ( базовый вариант. / – цены на золото. 2 – капитальных затрат. 3 – эксплуатационных затрат. |

Очевидно, что чувствительность проекта к изменению различных исходных данных может быть различной в зависимости от доли заемного капитала в общих инвестициях.

Чтобы провести анализ чувствительности проекта по производству электромобилей, мы берем значения каждой переменной по оптимистичному и пессимистичному прогнозам и пересчитываем чистую приведенную стоимость проекта.

При проведении анализа чувствительности проекта на основе имитационной модели выявляют все значимые параметры проекта.

С целью выявления чувствительности проекта к изменению затрат на ГРП было просчитано влияние данного показателя на прирост дебита по нефти, необходимый для окупаемости затрат.

Чтобы провести анализ чувствительности проекта по производству электромобилей, мы берем значения каждой переменной по оптимистичному и пессимистичному прогнозам и пересчитываем чистую приведенную стоимость проекта.

Ключевые моменты в проведении анализа

Перед тем, как перейти к рассмотрению использования анализа на конкретном примере, затронем более детально вопрос ключевых показателей. Ниже на фото приведена таблица, в которой отражены основные из них.

Ключевые показатели эффективности

Ключевыми и наиболее применяемыми в роли конечных характеристик анализа являются первые два из них, а именно, чистая текущая стоимость проекта и внутренняя норма доходности (прибыли).

Методика или техника реализации анализа

Само проведение анализа можно условно разделить на несколько последовательных этапов:

- Определяется показатель, на базе которого и будет строиться анализ. Как уже говорилось ранее, это норма доходности (IRR (см. Расчет irr инвестиционного проекта)), или текущая стоимость (NPV (см. Расчет npv инвестиционного проекта)).

- Определяются и выбираются исходные показатели, вероятность изменения которых существует: затраты капитальные, стоимость товара, объем продаж, затраты времени на строительство производственных зданий и т. д.

- Для исходных переменных устанавливаются нижние и верхние границы значений, которые допускаются.

- Производится расчет показателей эффективности с учетом номинальных значений и предельных, определенных в предыдущем пункте.

- Строятся график или таблица, которые, по сути, отражают чувствительность проекта к тем или иным изменениям. Как он может выглядеть, показано на рисунке ниже.

Графический анализ

Какой вывод можно сделать на основании этого графика? Вывод довольно прост: проект сможет выдержать снижение объемов продаж до 50% и рост прямых издержек на 30%.

Следует отметить, что графическое представление более наглядно отражает полученные результаты. В связи с этим именно графическая форма используется в проведении презентаций проектов.

Определение критических точек

Анализ чувствительности, как уже упоминалось ранее, состоит в оценке влияния какого-либо параметра на конечные результаты проекта. При этом все остальные параметры не меняются. Практическую модель, которая используется для этого, можно представить в следующем виде:

Формула модели

Она отражает зависимость результата NPV от внешних и внутренних показателей. На основании данной модели рассчитываются критические точки инвестиционного проекта и по каждой из них определяется чувствительный край. Ниже представлены формулы расчета для каждой.

Расчетные формулы

Что же касается расчета чувствительного края, то в этом вопросе ключевой момент следующий: чем меньше значение SM определенного показателя, тем ниже показатель устойчивости инвестиций и высока степень риска. Формулы расчета представлены ниже.

Критические точки и анализ чувствительности инвестиционных проектов

Конкретный пример

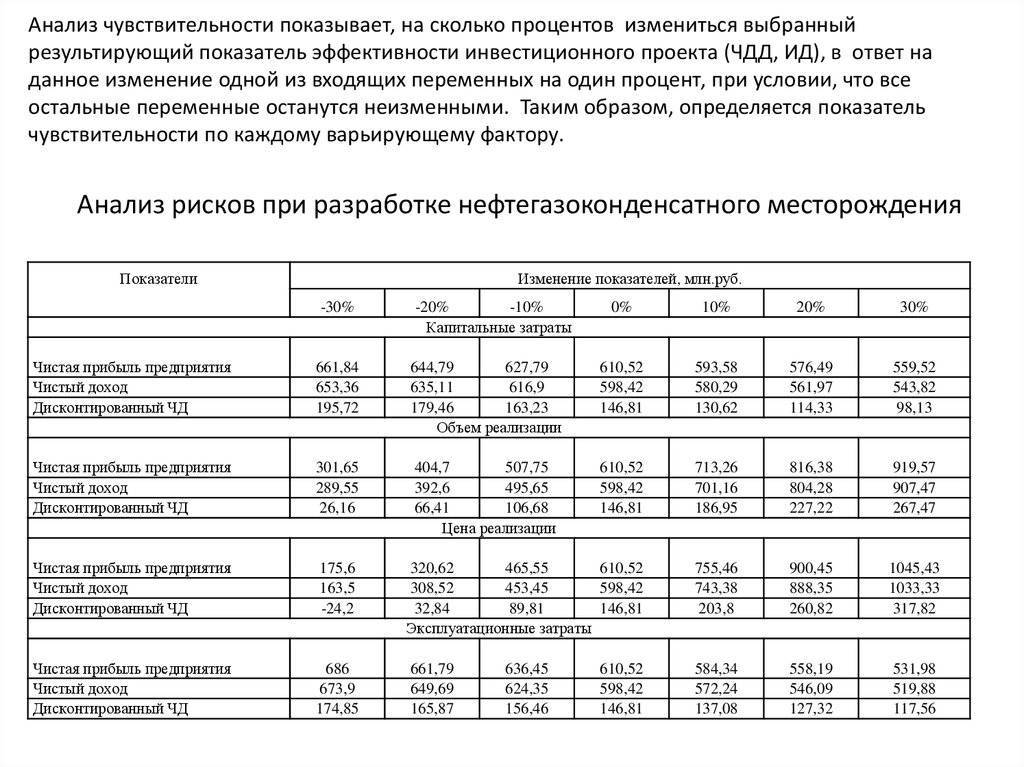

Теперь же, когда основные моменты и общее представление о методе сформировано, перейдем к практике. Разберем пример расчета анализа чувствительности инвестиционного проекта на конкретных цифрах.

Компания X запланировала срок реализации инвестиционного проекта – 1 год. Требуется проанализировать критические точки объема продаж, при котором NPV проекта = 0.

Исходные данные для расчета в тыс рублей:

- стоимость 1 единицу продукции (p) – 800;

- затраты на 1 единицу (VC) – 540;

- годовые затраты постоянные (FC) – 24 363,15;

- первоначальные инвестиции (IC) – 2 500 000;

- годовая амортизация (D) – 550;

- финансовый множитель (FM4) – 2,106%;

- коэффициент налога на прибыль — 0,24.

Расчет будет производиться по формуле

Безубыточный объем (формула)

В результате подстановки в эту формулу данных получаем результат 6098,44 шт.

Формула подстановки

Далее, проводим расчет критической точки, в результате которого получаем показатель 23,77%.

Расчет точки

Анализ полученных данных позволяет сделать следующие выводы:

- компания выходит на уровень безубыточности при снижении объема продаж не менее чем на 23,77%;

- крайнее безопасное значение объема продаж составляет 6098,44 шт. в год.

Ключевые особенности анализа

Основная задача анализа — максимально правильно провести взаимосвязи между переменными данных и их ключевыми величинами. Затем оценить влияние чувствительности на результат. Смысл анализа чувствительности критериев инвестпроекта состоит в переборе: подстановке возможных значений в имеющуюся схему в определённой последовательности. Например, специалистам нужно узнать, как будет меняться чувствительность в ракурсе итоговой рыночной стоимости компании, если себестоимость изготавливаемой продукции возрастёт на 55−85%.

К базовым целевым измерениям параметров чувствительности финмодели относятся:

- IRR — показатель внутренней нормы по доходности. Этот параметр чувствительности всегда отображает максимально допустимое требование к доходу, исчисляемому за год на вложенные ранее финансы. Именно анализ IRR должен учитываться инвесторами, чтобы знать, сколько средств можно заложить в расчёты, дабы созданная схема стала прибыльным. Эффективность вкладов констатируется, когда IRR по рентабельности превышает ожидаемую доходность на вложения.

- NPV — аббревиатура чистой приведённой стоимости. Этот параметр чувствительности отображает доходность инвестобъекта. В расчётах используется размер инвестиций, а также разность суммы дисконтированной прибыли. Аналитики используют NPV для потенциала компании, с экономической точки зрения.

- DPI — индекс, отображающий дисконтированную доходность. Схема расчёта его чувствительности основана на том, чтобы учитывать, как чистая стоимость проекта относится к стартовым инвестициям. Когда итоговый показатель превышает единицу, то вклады считаются эффективным.

- ROR / ROI. Его чувствительность рассматривается экспертами как отношение итоговой суммы прибыли к первоначальным вложениям.

Все эти показатели обязательно участвуют в анализе. Конечно, в случае необходимости специалисты могут задействовать и другие численные расчётные данные и любое количество переменных.

Анализ чувствительности

В пределах анализ чувствительности выделяют два метода:

- метод вариации параметров;

- метод критических точек.

Анализ чувствительности (метод вариации параметров, метод критических точек) предполагает, что:

- уже отобран базовый сценарий (иногда его называют проектным сценарием);

- или существует единственный сценарий (если заказчик проекта предполагает реализовывать проект только одним способом, допустим, только одним технологическим процессом, только на определенном оборудовании).

В данном случае под риском подразумевается степень чувствительности основных результирующих показателей проекта (например, ЧДД) к изменению основных условий функционирования (цена продукта, налоговые платежи и т.д.). В зависимости от вероятности наступления события устанавливают границы (изменение налогов, например, может иметь диапазон +/- 10-15%, рост курса доллара +100%), используя показатель эластичности – процентное изменение итогового показателя проекта к изменению параметра функционирования на 1 %.

Чем выше эластичность – тем выше зависимость от данного конкретного параметра (изменение выручки, цены товара и т.д.) и тем выше риск по данному параметру. По совокупной картине параметров можно сделать вывод о степени устойчивости проекта к изменению внешней среды. Метод критических точек – это, по сути, дальнейшая работа в этом направлении: получаем предельные значения каждого параметра, при которых проект эффективен (ЧДД положителен, либо иное условие)» – объясняет Логинов Александр Леонидович.

Алгоритм проведения анализа чувствительности методом вариации параметров:

Чувствительность чистого дисконтированного дохода к ценам на продукцию и операционным затратам

Метод критических точек заключается в поиске такого значения одного из входных параметров, при котором ключевой показатель эффективности равен нулю. Например, определяется критический объем производства и продаж, то есть решается вопрос: сколько продукции необходимо произвести и продать, чтобы ЧДД был положительным (соответственно, проект был экономически эффективным).

«Анализ чувствительности – это базовый метод. Он применяется при экспресс-оценке устойчивости проекта, либо при оценке с единственно возможным сценарием (например, по заданию заказчика независимо оценить уже готовый инвестпроект), т.к. имеет существенный недостаток – проводится анализ изменения параметров независимо друг от друга: меняется только выручка, либо меняется только налогообложение, либо меняется только курс доллара. В реальной жизни параметры меняются комплексно, зачастую по два-три одновременно и разнонаправленно, поэтому данный метод дает лишь поверхностную оценку», – комментирует Логинов Александр Леонидович.

Пример проекта, для оценки рисков которого применялся анализ чувствительности, привел Константин Шабалин, генеральный директор краудинвестинговой площадки StartTrack, созданной при поддержке Фонда Развития Интернет Инициатив: «Оценка проекта или молодой компании при принятии решения об инвестировании является самой важной задачей. Обычно проект оценивается по 4 главным критериям, в число которых входит:

- Потенциальная оценка рынка и то место, которое компания может на нем занять;

- Оценка бизнес модели;

- Оценка команды;

- Условия сделки.

В рамках оценки условий сделки, как правило, должна формироваться финансовая модель, которая позволяет спрогнозировать приблизительное будущее проекта. Риск инвестировать в проект, как правило, относится к ставке дисконтирования.

Она применяется к прогнозируемым денежным потокам и не всегда детально включает все риск-факторы, связанные с операционной деятельностью бизнеса. Поэтому, когда необходимо измерить самые значимые показатели, влияющие на развитие бизнеса, применяется анализ чувствительности. Именно он позволяет смоделировать различные пути развития проекта: от негативного до позитивного.

Так, для проекта «Footyball» (сеть футбольных клубов для дошкольников), представленного на краудинвестинговой площадке StartTrack, важнейшим фактором влияния на бизнес является количество школ-участников. Чем больше школ откроется, тем выше будет цена бизнеса и наоборот. Анализ чувствительности является своего рода crush-тестом Вашего бизнеса. Он позволяет детально определить риски проекта, связанные с ключевыми показателями эффективности. И в дальнейшем объективно обосновать их, избегая “спекуляций” с размером ставки дисконтирования».

Заключение

Среди многообразия методов оценки инвестиционных рисков чаще всего применяется анализ чувствительности, анализ альтернативных сценариев реализации проекта и имитационное моделирование по методу Монте-Карло.

Анализ чувствительности позволяет грубо и быстро оценить проект, провести своеобразный краш-тест. Анализ альтернативных сценариев позволяет углубиться в изучение возможных вариантов реализации проекта, учесть взаимосвязь между параметрами (например, между маржой прибыли и объемом продаж). С помощью имитационного моделирования по методу Монте-Карло можно не только учитывать зависимость одних параметров проекта от других, оценивать устойчивость проекта с относительно высокой точностью, но и анализировать социально значимые проекты.

Метод | Преимущества | Недостатки |

Анализ чувствительности | Простота | Не учитывает зависимость одних параметров от других |

Анализ альтернативных сценариев реализации проекта | Может быть учтена взаимосвязь между параметрами | Достаточно трудоемкий |

Имитационное моделирование по методу Монте-Карло | Учитывает зависимость одних параметров от других | Технически очень сложный метод |

Статью подготовила Наталья Ничкова