Если в платежке неверно указан КБК, что делать

Плательщик может получить платежку с неверным КБК. Например, указан КБК 392 1 16 20010 06 6000 140, как заполнить платежное поручение (2018) по этому коду? Ответ один: такую платежку заполнять не нужно, поскольку этот код больше не используется. Ранее по этому коду уплачивались штрафы в ПФР за несвоевременную сдачу отчетности по страховым взносам. Теперь налоговый учет в ПФР администрирует ФНС, поэтому старый КБК утратил актуальность. Но если ошибка уже совершена, вы неверно указали КБК в платежном поручении и осуществили перевод денег, то действуйте следующим образом.

Шаг 1. В налоговую инспекцию или в территориальное отделение внебюджетного фонда необходимо направлять с заявлением об уточнении реквизитов платежного поручения. Заявление пишется в произвольной форме. К заявлению приложите копию платежки с отметкой банка.

Шаг 2. Решение по вопросу об уточнении платежа налоговые инспекторы обязаны принять в течение 10 рабочих дней. Этот срок начинают отсчитывать с даты обращения, когда инспекторы получили ваше заявление на уточнение платежа, или со дня подписания (регистарции) акта совместной сверки расчетов (если она проводилась).

Шаг 3. После истечения срока обязательно закажите в налоговой справку о расчетах с бюджетом или акт сверки, чтобы удостовериться, что инспекторы зачли сумму на правильный КБК.

Так как КБК относится к группе реквизитов, позволяющих определить принадлежность платежа, то при обнаружении ошибочно указанного КБК в поручении на перечисление налога плательщик вправе обратиться в налоговый орган с заявлением об уточнении принадлежности платежа. Эта позиция неоднократно высказывалась Минфином (например, Письмо от № 03-02-07/1/2145).

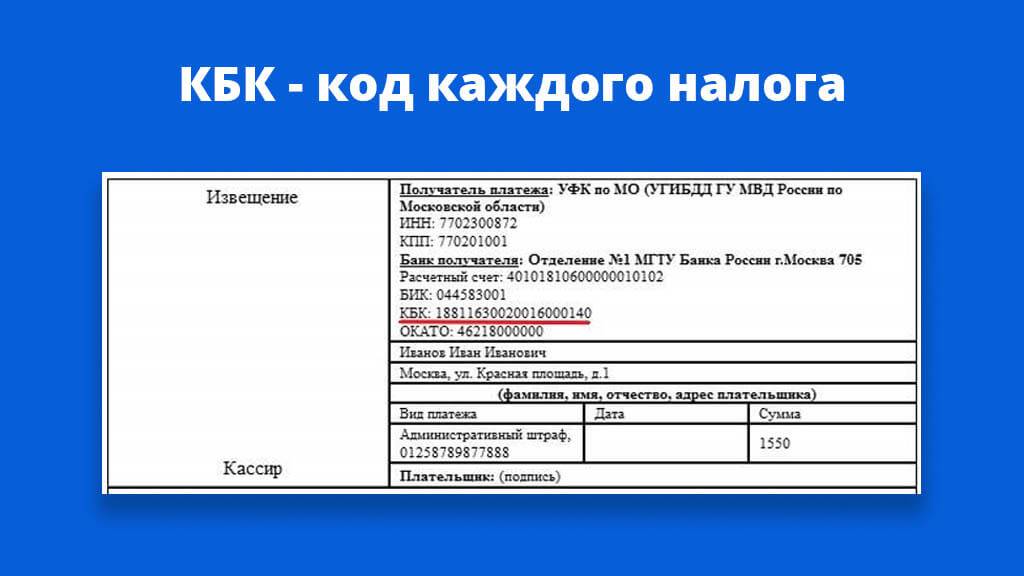

Что такое КБК

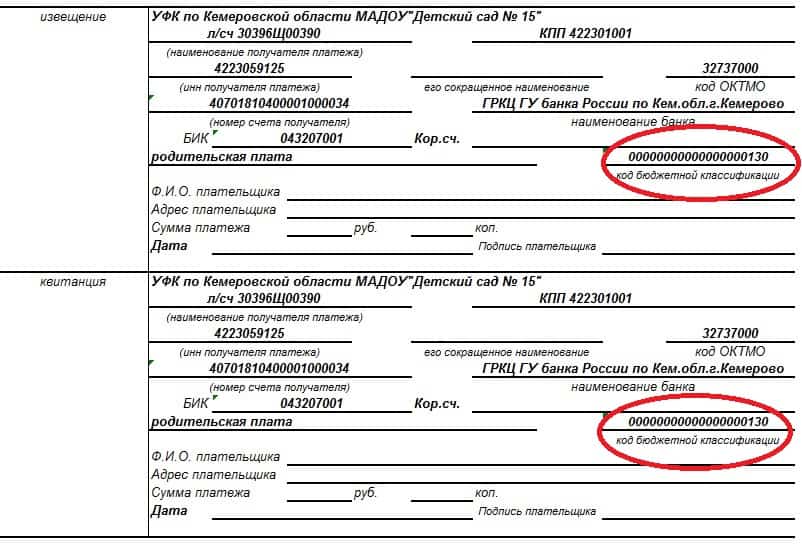

Код бюджетной классификации – это код из двадцати цифр, который классифицирует безналичный платеж в качестве расхода и дохода бюджета либо внебюджетного фонда. Обязательные для бизнеса платежи – это доходы госбюджета, поэтому внести обязательный платеж без указания кода бюджетной классификации не получится.

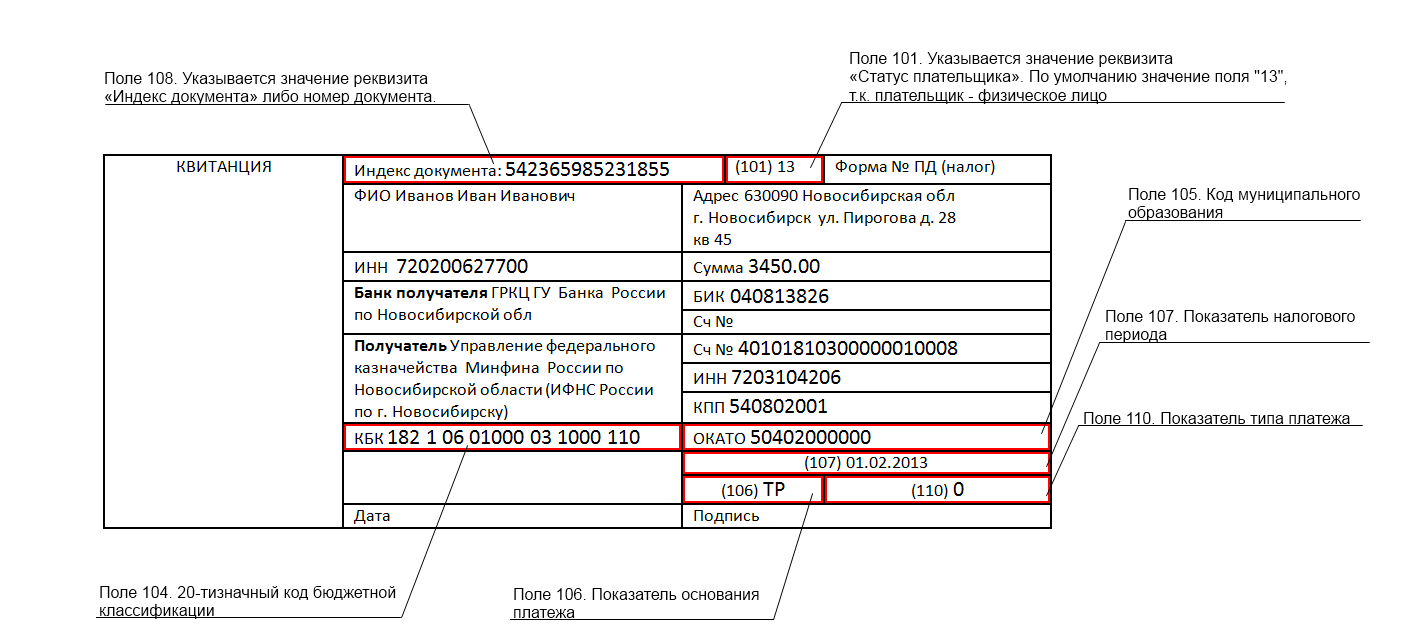

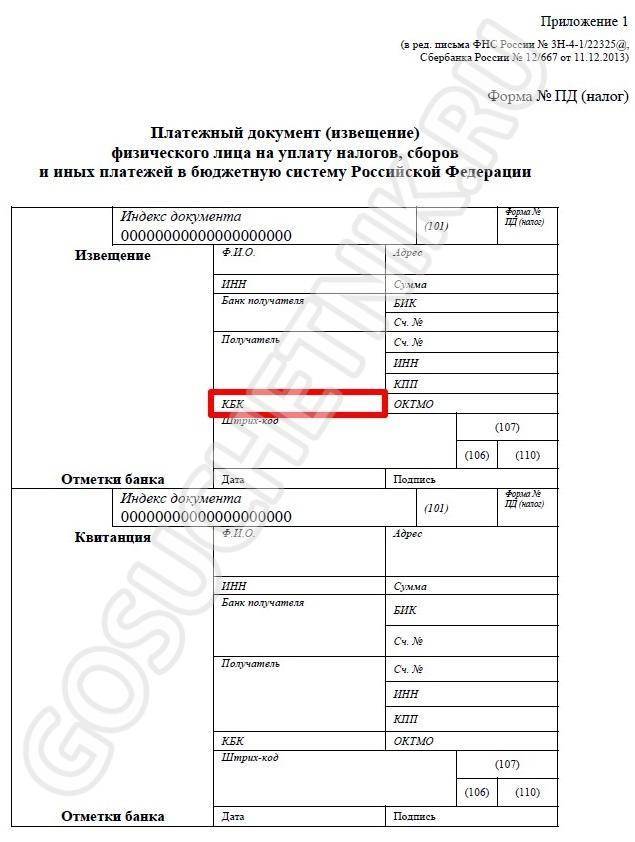

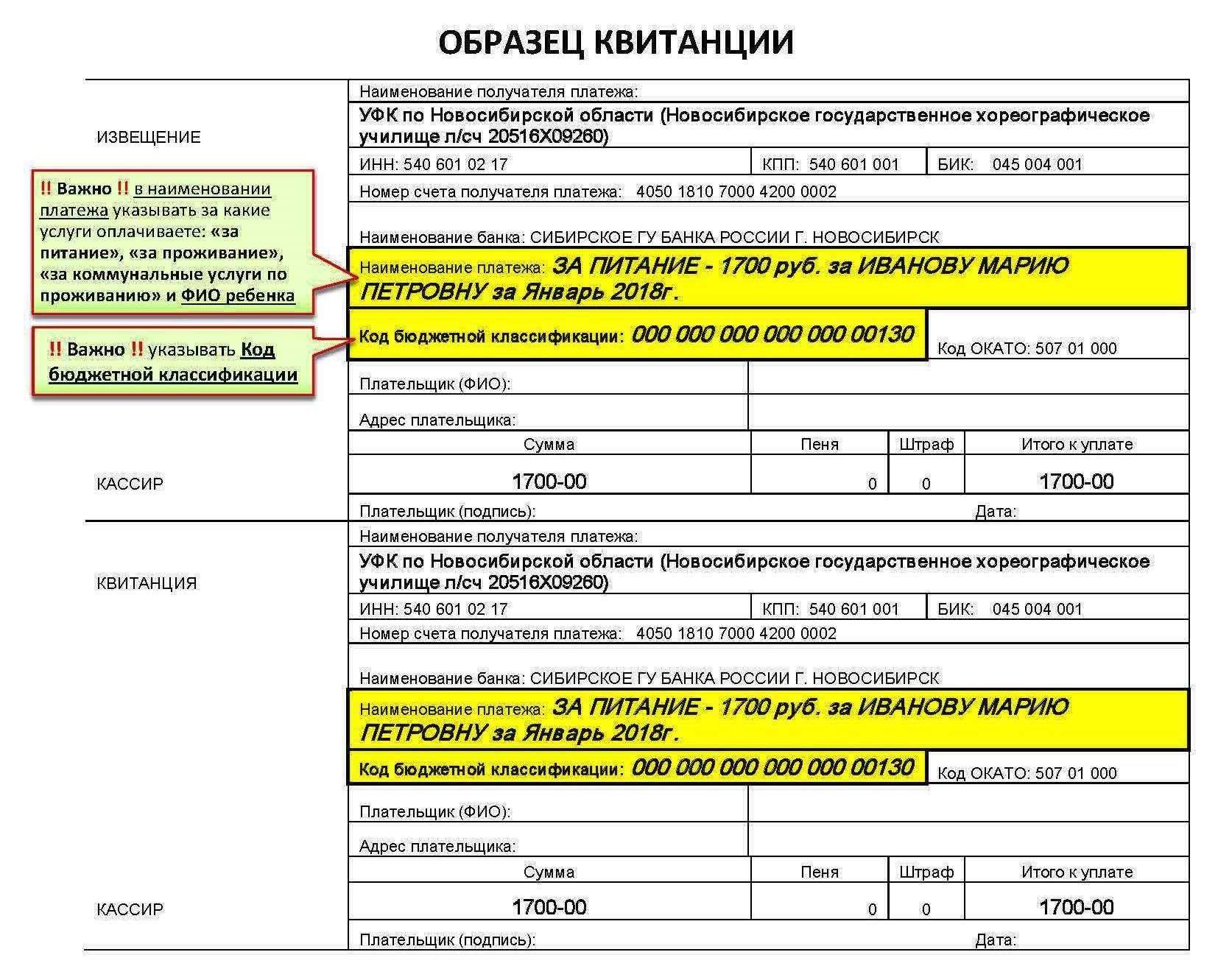

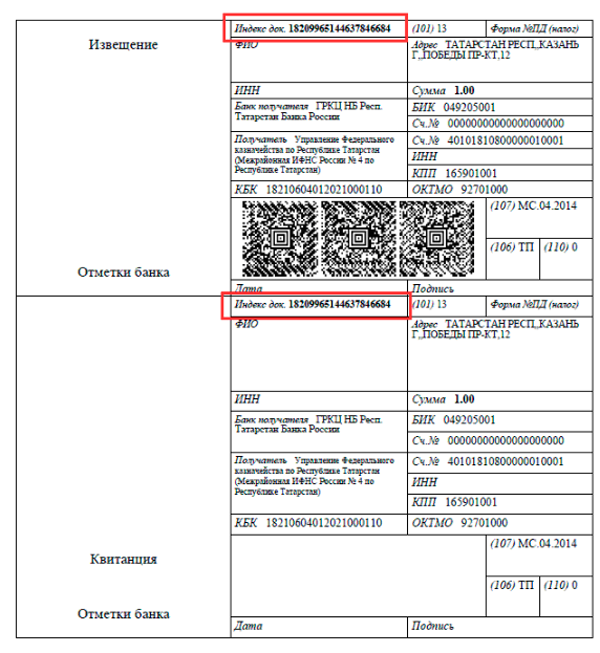

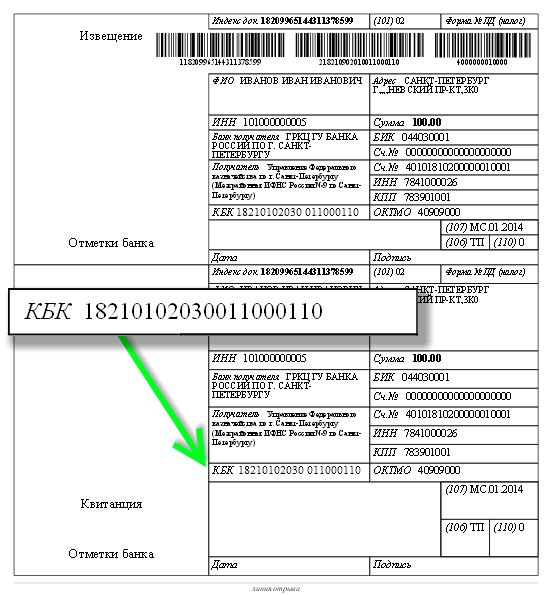

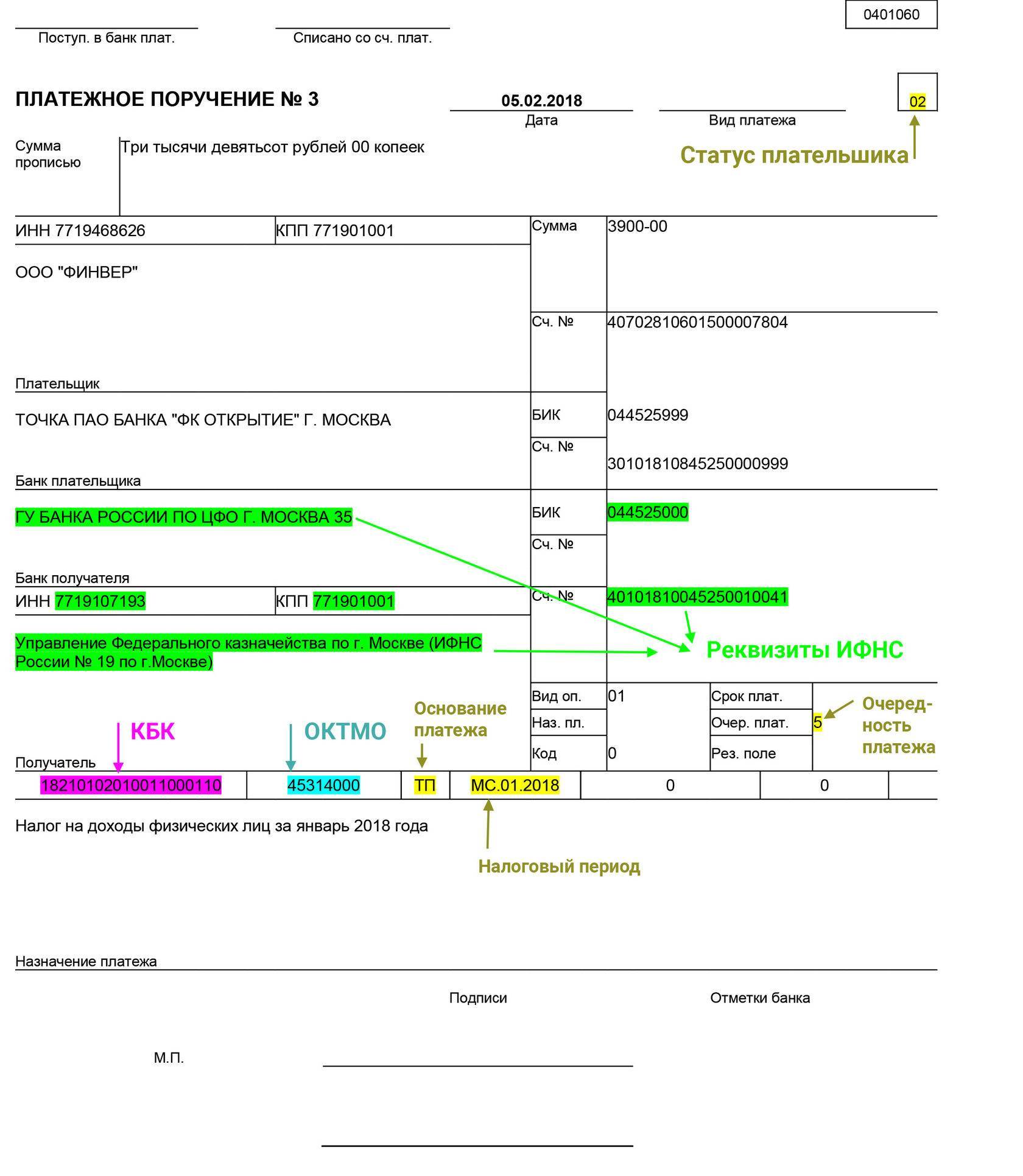

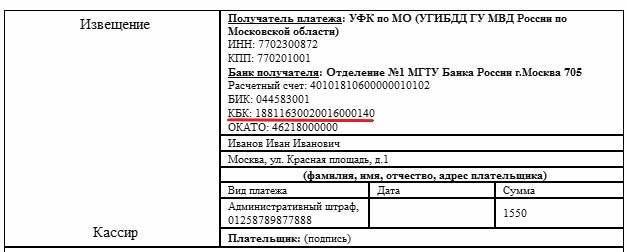

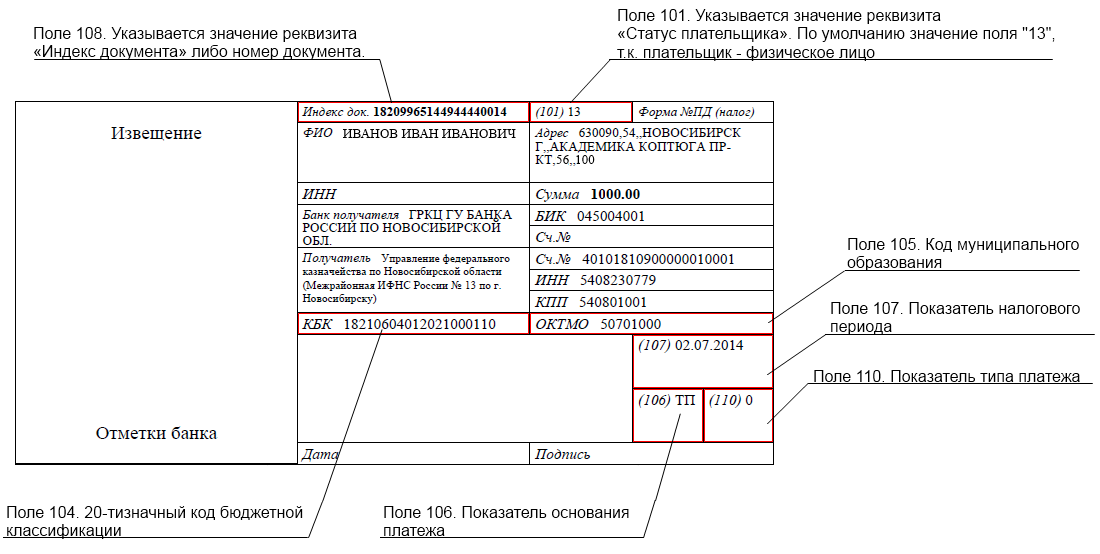

Классификационный код дохода бюджета – обязательный реквизит платежного документа, его проставляют в 104-м поле платежки. Банки контролируют, чтобы это поле было заполнено, потому что на основании него банк определяет, в какой бюджет направить перечисление.

Заполнить платежку онлайн

Проверять коды в платежном поручении приходится бухгалтеру. На банк рассчитывать не стоит, так как он не обязан сверять коды. Неверное КБК в платежном поручении опасно тем, что перечисление не поступит по назначению, и за фирмой или предпринимателем будет числиться недоимка. Чтобы не ошибиться, советуем бесплатно проверять КБК в платежном поручении с помощью специального сервиса. Для этого нажмите на кнопку ниже.

Проверить любой КБК онлайн

Как и где в поручении указать код

Детальные указания по этому вопросу приведены в приказе Минфина №65н от г. В соответствии с данным документом, КБК насчитывает 20 цифр, объединённых в четыре группы:

- Первая группа (административная): состоит из 3-х цифр и является кодом главного администратора поступлений;

- Вторая группа (доходная), содержит 10 цифр, отражающих следующие сведения: с 4-й по 13-ю – вариант дохода, где цифра №4 обозначает группу бюджетных доходов, №№ 5 и 6 – подгруппу поступлений, №№ 7 и 8 – отражают сведения о статье, №№ 9,10 и 11 – указывают подстатью, №№ 12 и 13 обозначают элемент поступлений;

- Третья группа (программная), цифры с 14-й по 17-ю: кодирует группу поступлений;

- Четвёртая группа (классифицирующая), цифры с 18-й по 20-ю: содержит аналитические данные.

Теперь немного подробнее. Административная группа указывает, кому переводится платёж:

- 182 – налоги;

- 393 – различные небюджетные фонды;

- 392 – медстрахование.

Доходная группа. Первая цифра может принимать следующие значения:

- один – налоговый платёж;

- два – валютный источник;

- три – доход от предпринимательской деятельности.

Второе и третье число обозначают цель финансовой операции:

- 01 – налог на прибыль;

- 06 – налоги материального характера.

Оставшиеся два знака указывают:

- 01 — налог на прибыль;

- 02 — отчисления соцхарактера;

- 03 — изделия, реализуемые внутри страны;

- 04 – товары на импорт;

- 05 — на доход;

- 06 – имущественные выплаты;

- 07 – оплата за добычу ископаемых;

- 09 – госпошлина, а также различные пени и неустойки;

- 10 – доход от операций экспорт/импорт;

- 11 – прибыль от госимущества в пользовании;

- 12 – выплаты за ресурсопользование;

- 13 – заработок на использовании гос.услуг;

- 14 – доход от торговли;

- 15 — штрафы и сборы;

- 16 — выплата ущерба.

Программная группа указывает вариант платежа:

- 1000 — пошлина;

- 2000 — пеня;

- 3000 — штраф.

Рубрицирующая группа:

- 110 – налогообложение дохода;

- 160 – общественные проплаты;

- 151 — прибыль от рекомбинации бюджета;

- 152 — поступления от сторонних государств;

- 153 — финансирование зарубежными кредитными организациями;

- 170 – заработок на торговле;

- 171 – доход от ревальвации имущества;

- 172 — доход от рециклирования имущества;

- 180 – другие доходы.

КБК для страховых взносов описаны в видеоролике ниже:

Что такое КБК в платежке

Понятие и особенности

Примером таких сведений может служить код бюджетной квалификации (КБК), для непосвящённого взгляда, выглядящий как бессмысленный набор цифр, и, на деле, несущий в себе массу информации. Плательщик, не понимающий, как расшифровывается данный код, не сможет правильно заполнить бланк, что может повлечь за собой серьёзные проблемы.

КБК – важный реквизит платёжного поручения, указываемый плательщиком при его заполнении и представляющий собой последовательность цифр, которой зашифрована (закодирована) определённая информация. Благодаря КБК можно узнать, откуда отправлен платёж, его целевое назначение и ряд других сведений.

Существуют следующие типы КБК:

- для бизнесменов, проводящих свою деятельность на основе патентной системы налогообложения;

- для выплаты страховых взносов;

- для уплаты недоимок;

- для уплаты фиксированных взносов (нотариусами, индивидуальными предпринимателями);

- для осуществления платежей.

Последние изменения в области КБК и налога на имущество рассмотрены в видео ниже:

Для каких целей используется

Введение данного кода служит следующим целям:

- облегчению процесса составления материальной документации и анализа показателей бюджета;

- правильному и своевременному перечислению налоговых сумм по их целевому назначению с разбитием на отдельные счета;

- классификации доходных и расходных статей бюджета, а также источников их возникновения.

Новые КБК

Чем регулируется вопрос

- Распоряжение №2-П Центробанка по поводу безналичных расчетов, от третьего октября 2002 г.;

- Распоряжение Минфина №107н, утверждающее правила внесения информации в расчётные документы, от г.;

- Распоряжение Минфина №65н, утверждающий коды бюджетной систематики;

- Распоряжение Минфина №38н , содержащий исправления системы кодов;

- ФЗ №229, регламентирующий процедуры оплаты по исполнительным листам;

- Трудовой Кодекс ст. 137-138, регламентирующие удержания из зарплаты на основании административного документа;

- ФЗ №212, классифицирующий ошибки в КБК, как существенные;

- Налоговый Кодекс, пункт 12, перечисляющая типы налогов;

- Налоговый Кодекс, пункт 14, относящий налог на ТС к региональным налогам;

- Налоговый Кодекс, пункт 45, согласно которой, плательщик, неправильно указавший код, может опротестовать предписанные выплаты в суде;

- Приказ Минфина №38н, вводящий новые коды для взиманий за нарушения закона.

ЭКД – классификация дохода

И завершающая, четвертая часть кода — экономическая классификация дохода, занимает последние три цифры КБК. В этой части кодировка указывается в соответствии с Постановлением Правительства России от №249, в Приложении №2 по части доходов. Например, 110 — это доходы от налогов, 150 — безвозмездные поступления, а 180 — прочие доходы.

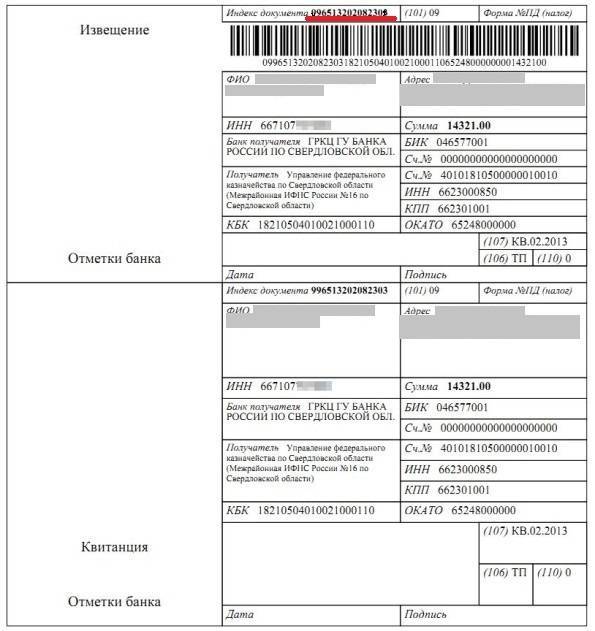

Таким образом выглядит структура КБК, которая применяется при доходах бюджетов. Если КБК в платежке указан неправильно, часто это бывает 14-й символ, который оказывается прописан как нулевой. Такие документы отправляются в федеральное казначейство как «неклассифицированные» платежи.

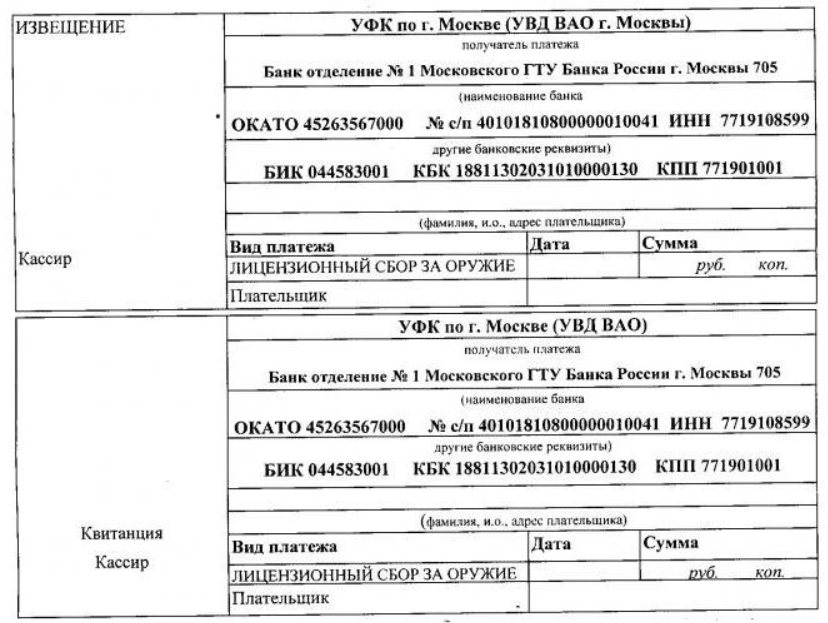

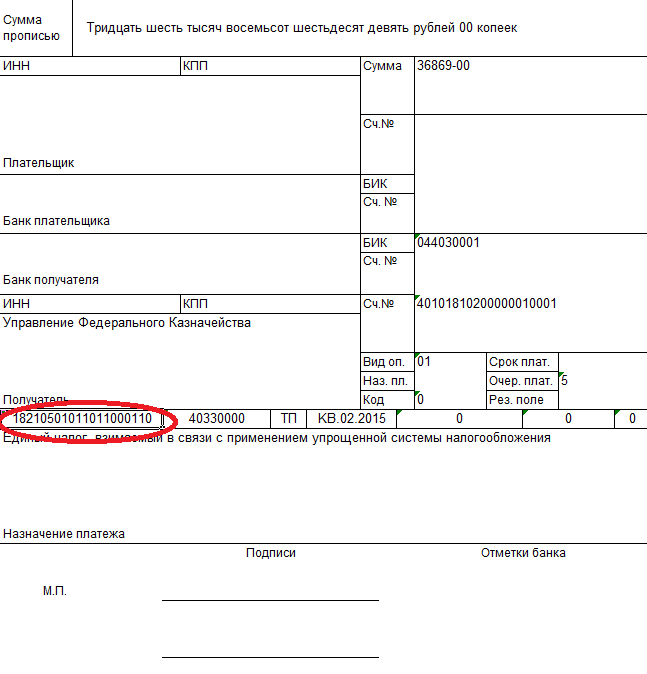

Платежное поручение

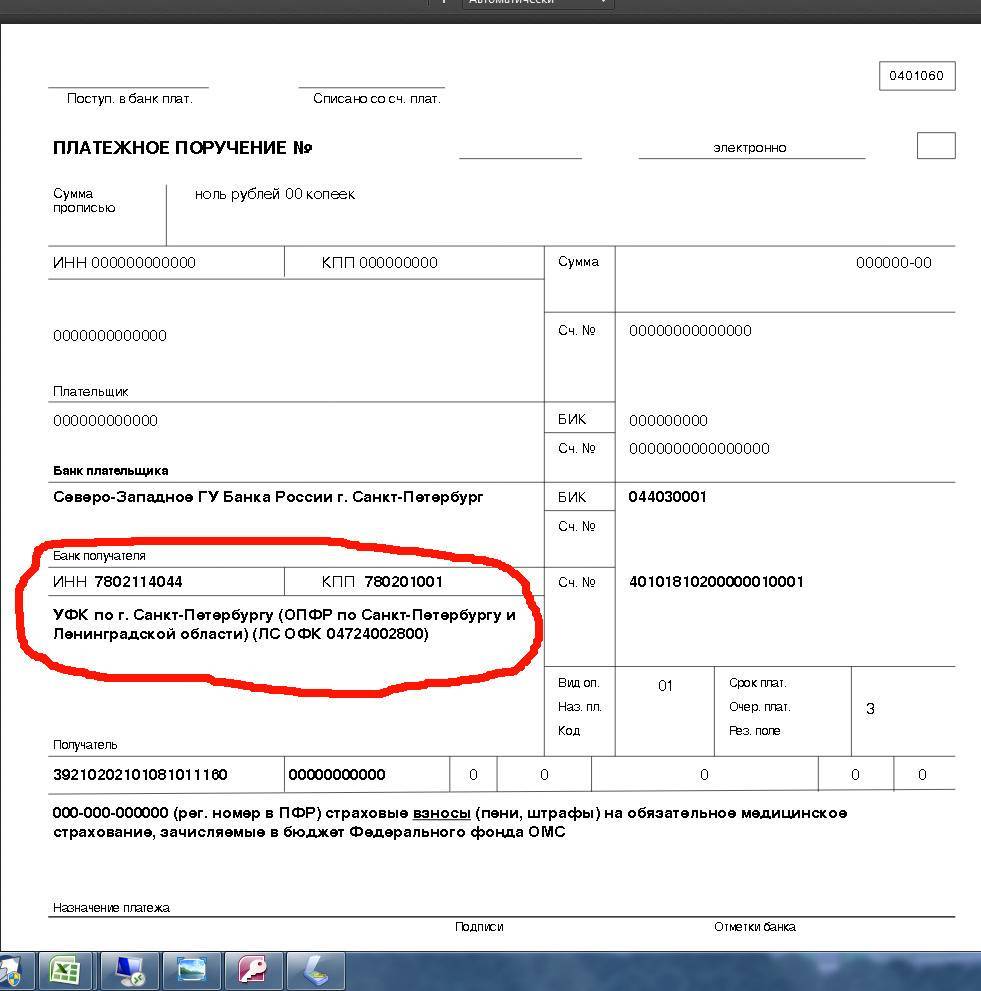

Гражданское законодательство России называет платежки одним из способов безналичных расчетов. Указанный инструмент используется как для платежей между коммерческими организациями, так и для исполнения финансовых обязательств предприятия перед бюджетом и фондами. В последнем случае необходимо указать КБК в платежном поручении.

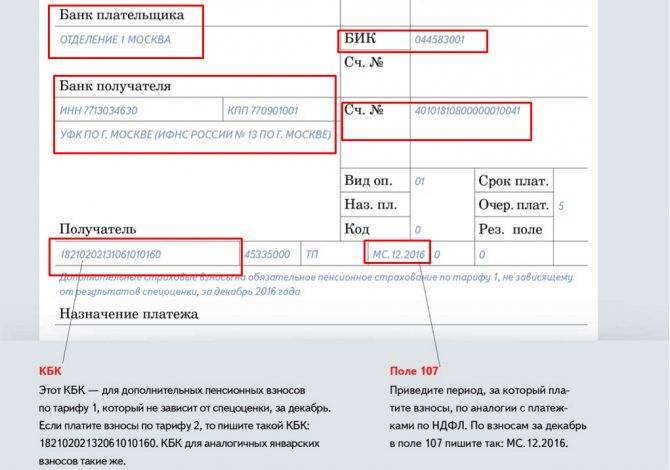

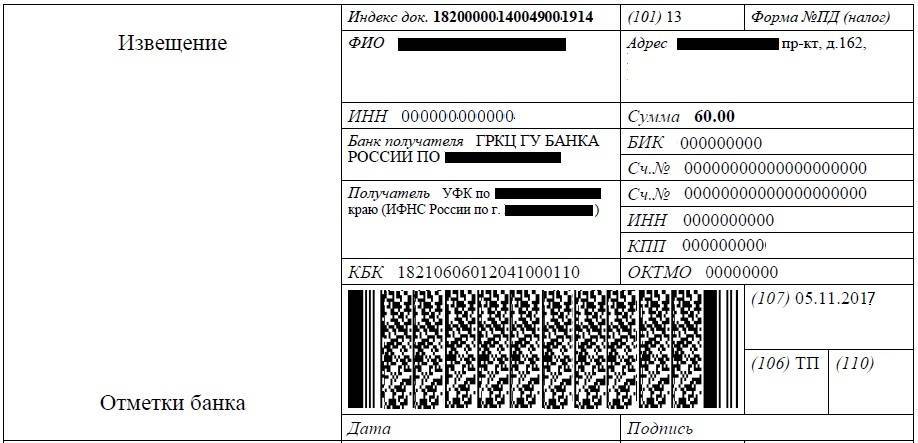

Указанный реквизит подлежит отражению в графе 104 формы платежки, введенной в оборот Положением о правилах осуществления перевода денежных средств, утвержденным Центральным Банком N 383-П. Это прямо следует из содержания п. 5 Приложения N 2 к Приказу Министерства финансов Российской Федерации от N 107н.

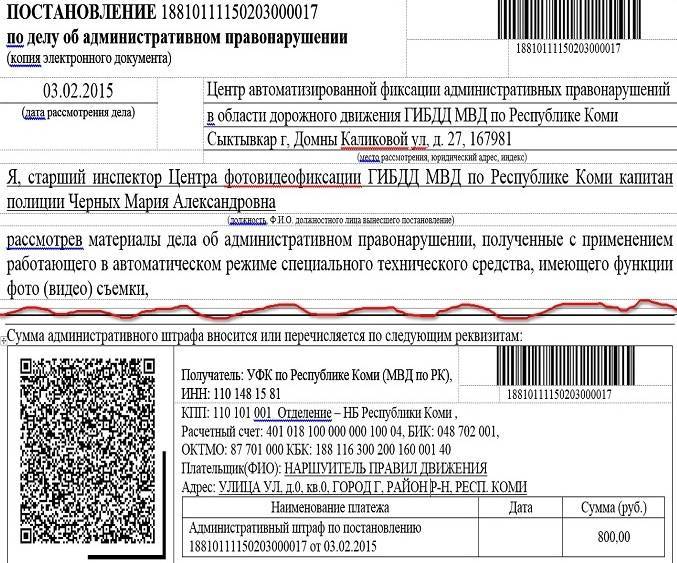

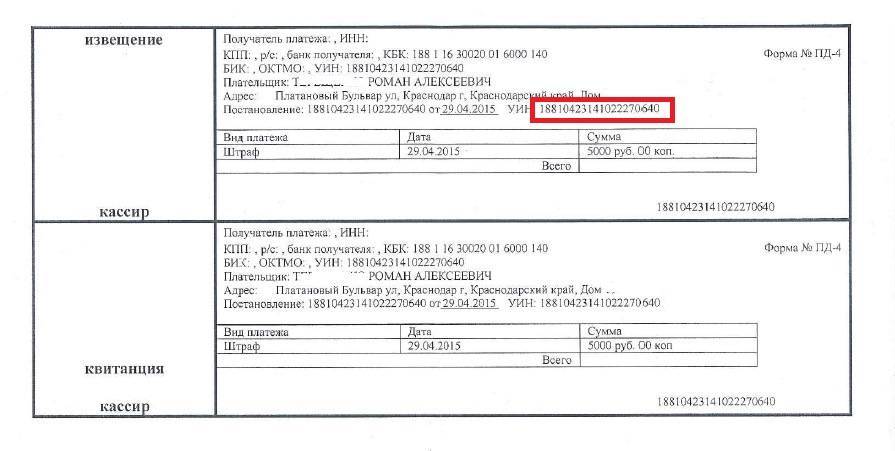

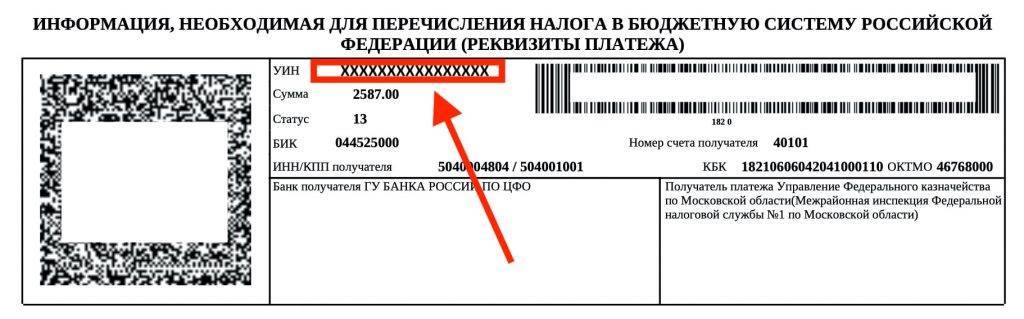

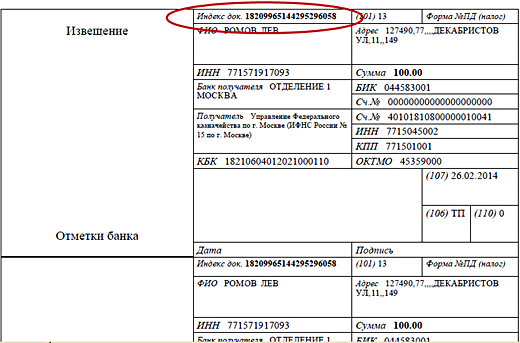

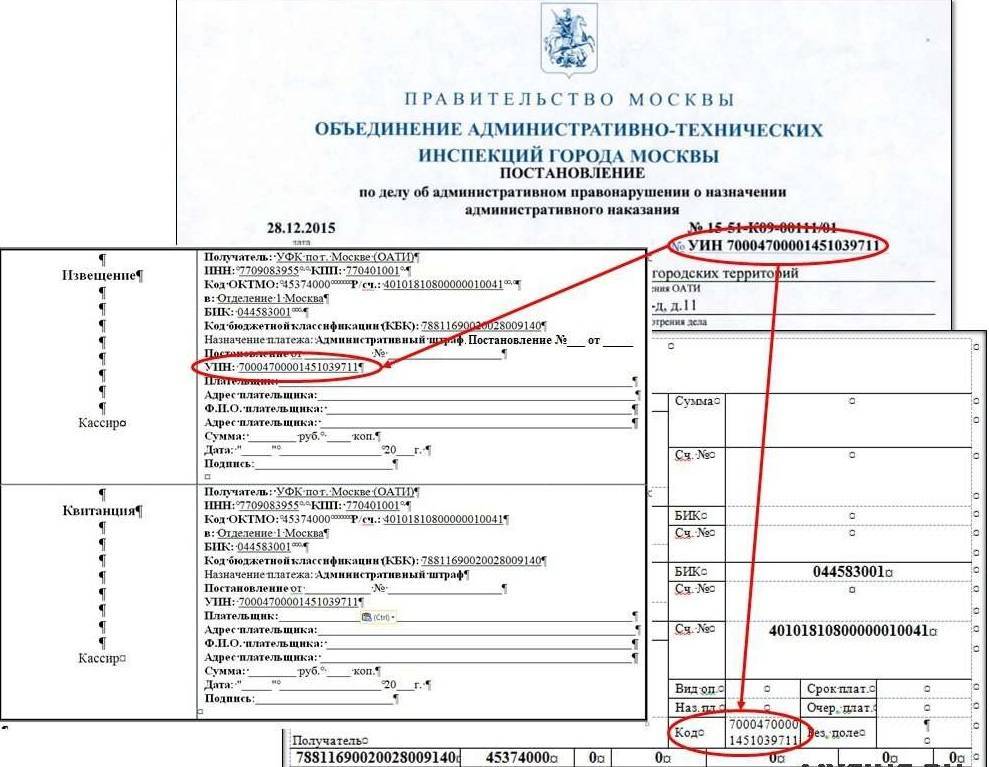

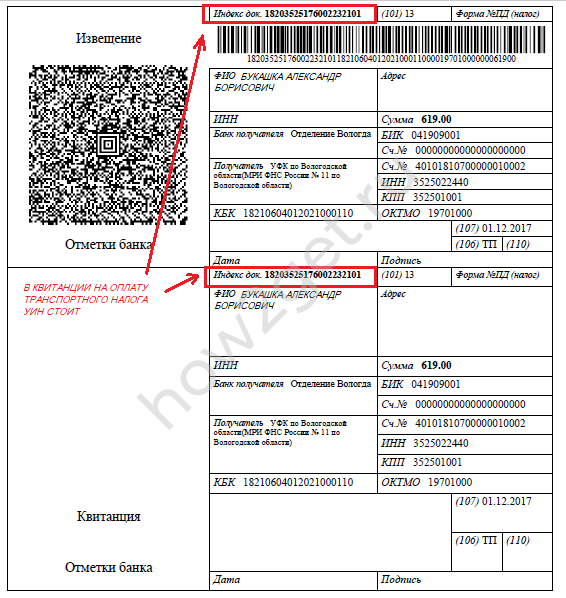

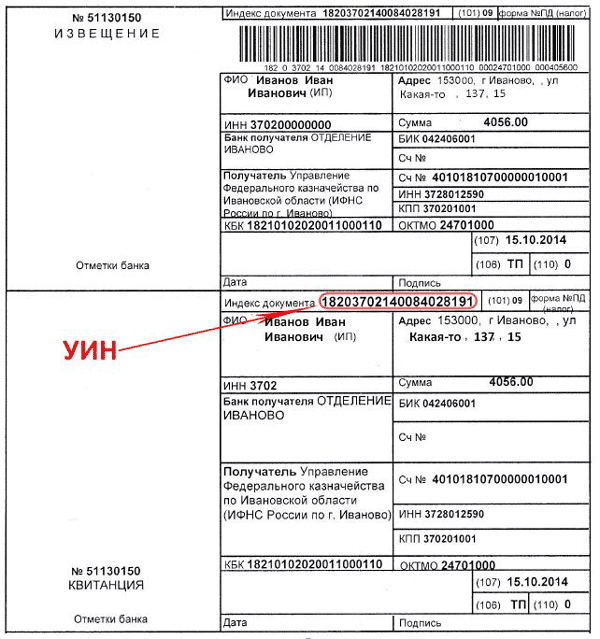

Следует подчеркнуть, что вышеназванный акт законотворчества разграничивает понятия УИН и КБК. Первый из указанных реквизитов отражается в платежном поручении в виде ноля в графе 22 при уплате средств, рассчитанных соответствующим лицом самостоятельно. Однако данное правило не применяется при условии присвоения УИН получателем средств, т. е. оформления перечисления по соответствующему требованию. В этом случае уникальный идентификатор начисления отражается в графе платежки «Код».

Данный вывод также подтверждается Разъяснениями ФНС России «О порядке указания УИН при заполнении распоряжений о переводе денежных средств в счет уплаты налогов (сборов) в бюджетную систему Российской Федерации».

Основные формулировки

Чтобы понять, что такое КБК в платежке, необходимо знать определения понятий “КБК” и “платежное поручение”.

Законодательно использование платежного поручения, или платежки, установлено в части 2 Гражданского кодекса, а именно в статьях №863-866. Это расчетный документ, в котором отражается некое поручение плательщика, у которого имеется расчетный счет, чтобы определенная сумма средств была переведена получателю – физическому или юридическому лицу. Транзакция производится в этот же банк или другое учреждение. По платежке осуществляется перевод, согласно предусмотренному законом периоду или раньше, если это указывается в банковском договоре.

КБК расшифровывается как код бюджетной классификации. Это цифровое обозначение кода, которое применяется для группировки различных финансов, применяемых в российском законодательстве, в части бюджетных расходов, доходов и источников для финансирования. В России нормативный правовой документ, в котором утверждено понятие данного кода, – Бюджетный кодекс. Далее рассмотрим более подробно состав этого кода: из каких частей он состоит и что в них указывается.

В Российской Федерации КБК подразделяются на доходные и расходные, которые распределяются по всем бюджетным уровням

Знать актуальные сведения по КБК крайне важно, так как их распределение осуществляется на конкретный финансовый уровень, под определенную программу. Если указан неверный КБК в платежке, далее может последовать отмена транзакции денежных средств

Или же они вовсе будут потеряны. Итак, что такое КБК в платежке, теперь понятно – это один из основных реквизитов. Далее рассмотрим его структуру.

КБК в платежке в 2019 году

То, что для бюджета является доходом, для налогоплательщиков — оплата в государственную казну налогов и приравненных к ним платежей и страховых взносов (кроме «на травматизм»). Поэтому каждый из них вначале поступает на счета территориального органа Федерального казначейства и классифицируется там на основании КБК.

Для любого налогоплательщика или налогового агента, независимо от его организационно-правовой формы, очень важно правильно оформить платежку, так как ошибки, например неверное заполнение этого поля в платежном поручении, могут привести к тому, что деньги зачислят «не по адресу». Федеральное казначейство может отнести его в разряд «невыясненных»

А значит, у плательщика образуется неоплаченное обязательство перед государством, т. е. непогашенная недоимка, пени, штрафы и прочие санкции со стороны государства, в данном случае перед администратором платежей. Этого можно избежать, если верно указывать код бюджетной классификации.

Приказ № 245н от , который внес изменения в действующие указания по применению КБК, содержит новые коды бюджетной классификации:

- акцизы. Введены новые коды бюджетной классификации на темное судовое топливо, нефтяное сырье для переработки, госпошлины за выдачу акцизных марок и прочее;

- новый КБК для единого налога для физлиц на профессиональный доход, сбор введен для самозанятых граждан;

- коды для уплаты налогов на дополнительные доходы от добычи углеводородного сырья, исчисляемого по нормам ст. НК РФ.

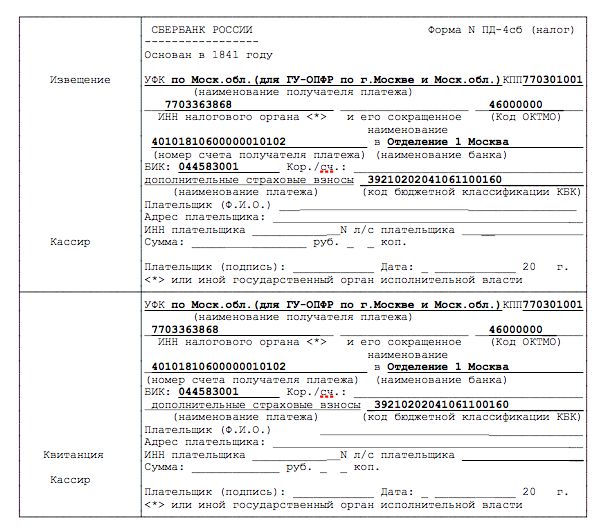

Образец заполнения

До января 2019 года платежка заполнялась в соответствии с Приказом Минфина № 65н от (ред. ). Но 20 декабря 2018 Приказ потерял силу и при оформлении бланка 0401060 гражданам рекомендовано опираться на Приказ Минфина № 132 от (ред. ).

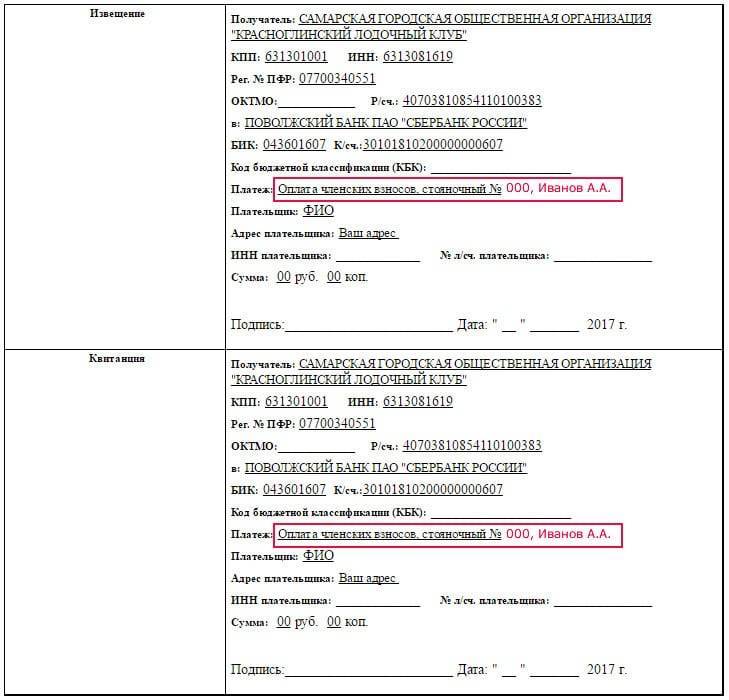

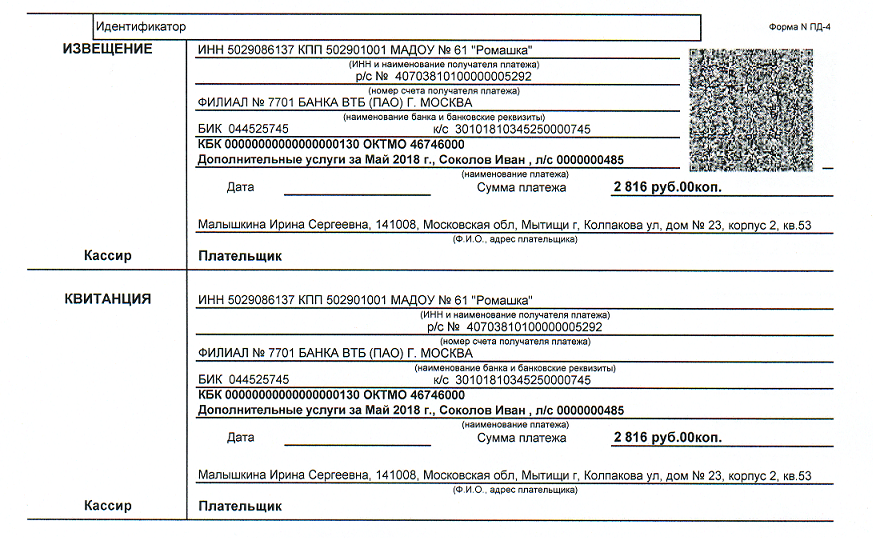

Чтобы заполнить квитанцию 0401060 без ошибок, рекомендовано изучить образец заполнения платежного поручения

Но стоит обратить внимание на то, кто оформляет бланк: юридические лица прописывают статус плательщика «01», ИП — «09». Все статусы указаны в Приложении 5 Приказа Минфина России № 107н от (ред. )

Оформленная квитанция 0401060 для ИП на ЕНВД.

Заполненная платежка на оплату ЕНВД для юридических лиц.