Виды заработной платы

Главным фигурирующим фактором, по которому производится расчет, является табель рабочего времени. Зачастую расчёт проводит не сам начальник организации, а специалист бухгалтер-расчетчик, который ориентируется в рамках нормативно-правовых и частных документах. Самым распространённым списком документов, которые могут быть причастны к определению заработной платы является следующий:

- Коллективный договор организации.

- Установленное расписание работы фирмы.

- Внутренний трудовой кодекс.

- Правила и положения о материальном вознаграждении и поощрении.

- Трудовое соглашение.

- Другие местные нормативные акты организации.

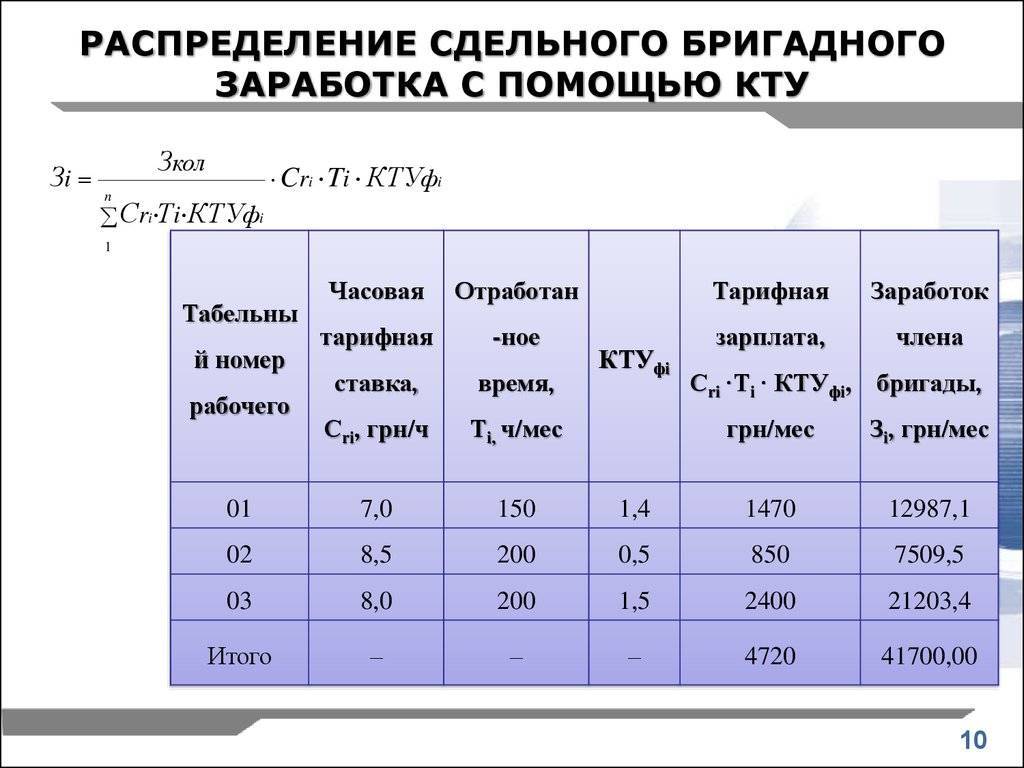

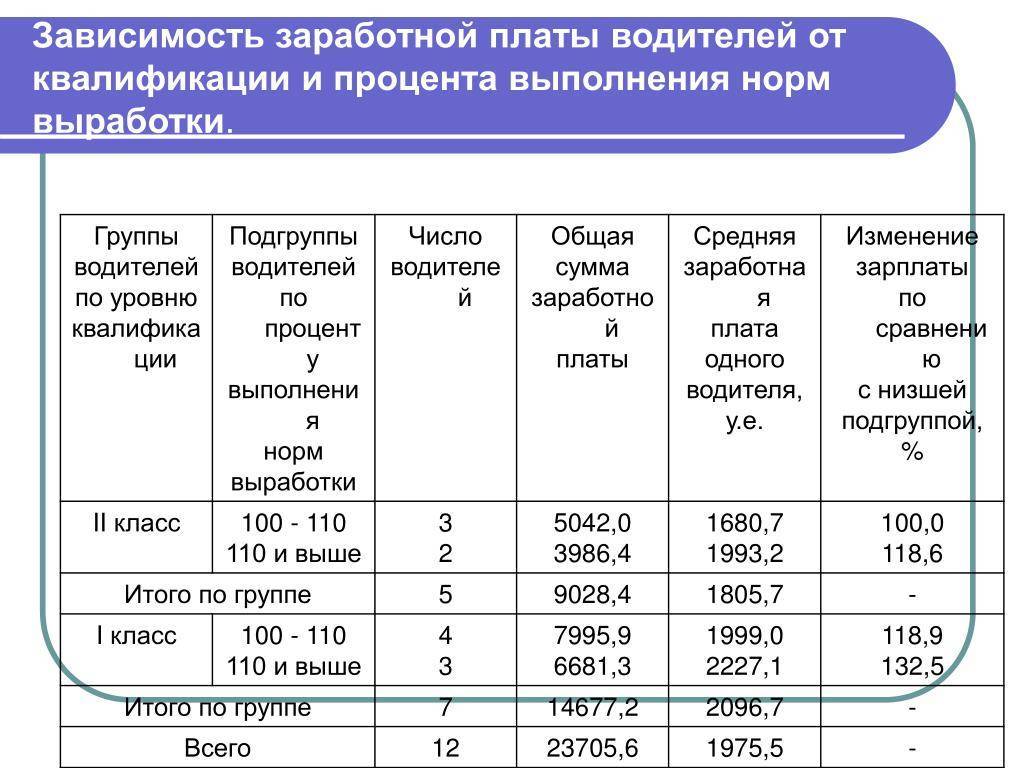

Производить выплату заработной платы можно по сдельной или повременной схеме. В случае сдельной схемы выплата заработной платы будет производиться в зависимости от выработок. Данные выработки определяются произведенным объемом продукции или оказанными услугами.

В случае же расчёта зарплаты по временным ресурсам работник будет получать заработную плату, которая соответствует его должностным обязанностям и прописана в документе приема на работу. В данном случае размер зарплаты заранее фиксирован и установлен в штатном расписании. Расчет заработной платы может предусматривать внеплановые премиальные и дополнительные вознаграждения. Такими вознаграждениями могут быть выплаты за стаж работника, результативность и эффективность во время выполнения должностных обязанностей.

Интервал выплаты заработной платы может определяться двумя способами, однако они не должны нарушать правило двухразовой выплаты за месяц.

Первым способом является выплата аванса с выплатой в конце рабочего месяца. Аванс выдается в качестве определенной части должностного оклада выплаты, которая закреплялась в отдельной месячной тарифной сетке. Аванс не может быть выдан ранее первых отработанных двух недель. Оставшуюся или итоговую часть зарплаты сотрудник может получить в конце рабочего месяца. Также итоговая выплата может включать в себя различные вознаграждения или надбавки.

Вторым способом выплаты является интервальная оплата за обе половины месяца. Таким образом зарплата рассчитывается за первую и вторую половину месяца, как полноценная. В данном случае расчёт будет производиться по затраченным временным ресурсам. Размер оплаты отработанного времени за конкретный срок фиксируется в штатном трудовом кодексе организации.

Среднемесячный расчёт труда

Существует немало причин по которым работодатели выбирают среднемесячный расчет зарплаты. Зачастую к основным факторам относятся:

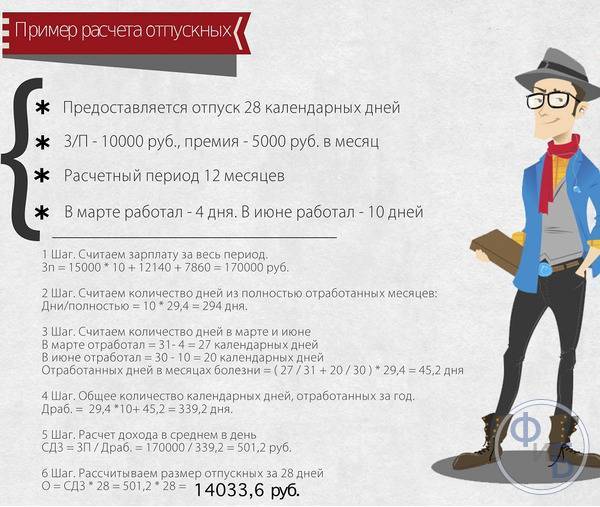

- Расчет отпускных. Компенсация неиспользованных средств, которые предназначались сотруднику на время отпуска.

- Дополнительные выплаты с сохранением основной фиксированной ставки работника.

- Оплата затраченного рабочего времени работника на простой по вине работодателя.

- Компенсация в случае сокращения штата сотрудников и расторжения трудового договора сотрудника. Средства компенсируются по случаю пособия выходного дня.

- Компенсация по нетрудоспособности сотрудника.

- Компенсация за командировочное врем работника.

Таким образом выплаты за месяц осуществляются в случае запроса сотрудника справки о доходах, а также других данных. Также существуют дополнительные компенсации, которые не входят в перечень основных причин:

- Локальная материальная выплата в виде помощи. Актуальным такая выплата является в период оплаты больничных или отпускных.

- Компенсация денежных средств на затраты продуктов питания, проезда, ЖКХ.

- Компенсация денежных средств по случаю декретного отпуска на период начала материнства и временной нетрудоспособности по этому поводу.

- Пособие по уходу за ребенком, который не достиг 1,5-3 лет.

- Материальное пособие на погребение.

Некоторые материальные выплаты производятся не организацией, а фондом социального страхования с которым сотрудничает конкретная фирма. Для этого начальник организации должен подать соответствующее ходатайство для сотрудника в данный фонд.

Чтобы рассчитать среднемесячный заработок за прошедший календарный год, нужно из суммы начислений вычесть перечисленные социальные выплаты или материальные компенсации. Затем получившуюся цифру нужно разделить на количество отработанных сотрудником дней. Календарный месяц включает в себя период с 1 по 31 число.

Для того, чтобы определить среднюю зарплату сотрудника, нужно использовать сумму оплаты труда и время работы согласно календарю.

Сумму оплаты труда – это та сумма, которая должна была начислена за 12 месяцев. Однако если сотрудник отработал не все дни, то считают только отработанные. Время работы определяется суммой календарных дней, разделенной на 12. Таким образом, сумма расчета зарплаты должна выглядеть следующим образом:

ср. зарплата=выплата за определённый период/отработанное время.

Вследствие этого среднемесячная зарплата рассчитывается по следующей формуле:

зарплата=зарплата за год/общее количество дней в среднем.

Чтобы рассчитать среднедневную зарплату, нужно использовать следующую формулу:

среднедневная зарплата = (основные выплаты + дополнительные) /(12*29,3).

29,3 – это общее усредненное количество дней в месяце, которое установлено законодательством.

В случае увольнения сотрудника, к его зарплате нужно прибавить компенсацию за неотработанный или неиспользованный отпускной период. В данном случае среднемесячная зарплата заменяется подсчетом общего отработанного времени.

Фиксированная часть

t http-equiv=”Content-Type” content=”text/html;charset=utf-8″>rong>Основной обязательной составляющей заработной платы является ее фиксированная часть. Установление оплаты труда зависит от квалификации работника, сложности рабочего процесса, количества и качества выполненного объема работ. В фиксированную часть входят только те выплаты, которые начисляются за фактически отработанное время или за выполнение должностных обязанностей в соответствии с рабочим графиком.

- Если основным условием оплаты труда является выполнение работником должностных обязанностей с учетом его квалификации по строго установленному графику, то применима окладная система оплаты.

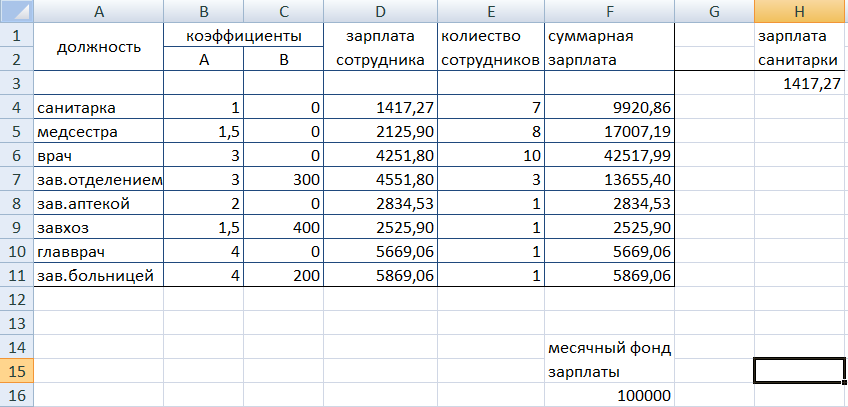

- Если начисление заработной платы рассчитывается только за фактически отработанное время, то применяют тарифную систему оплаты.

Тарифная ставка

Размер зарплаты по тарифной ставке рассчитывается в зависимости от стоимости выполнения норм труда за определенную единицу времени. В отличие от оклада, расчет зарплаты по тарифной ставке устанавливается за норму отработанного времени, а не за выполнение трудовых обязанностей в течение календарного месяца.

Существует несколько временных промежутков для расчета тарифной ставки:

- Месячная — действует, когда в организации установлен строгий рабочий график, зарплата начисляется в размере оклада вне зависимости от количества дней в месяце.

- Дневная — применяется, если продолжительность рабочей недели меньше или больше пяти дней, при этом продолжительность часов в рабочие дни одинакова, но отличается от нормы согласно ТК РФ.

- Часовая — применяется при оценке каждого часа работника, если дневной рабочий график ненормированный. При расчете общего дохода сотрудника учитывается фактически отработанное время за определенный период работы.

Порядок расчета заработной платы по тарифной системе устанавливается работодателем в соответствии с условиями трудового законодательства и на основании тарифно-квалификационных справочников должностей, работ и профессий.

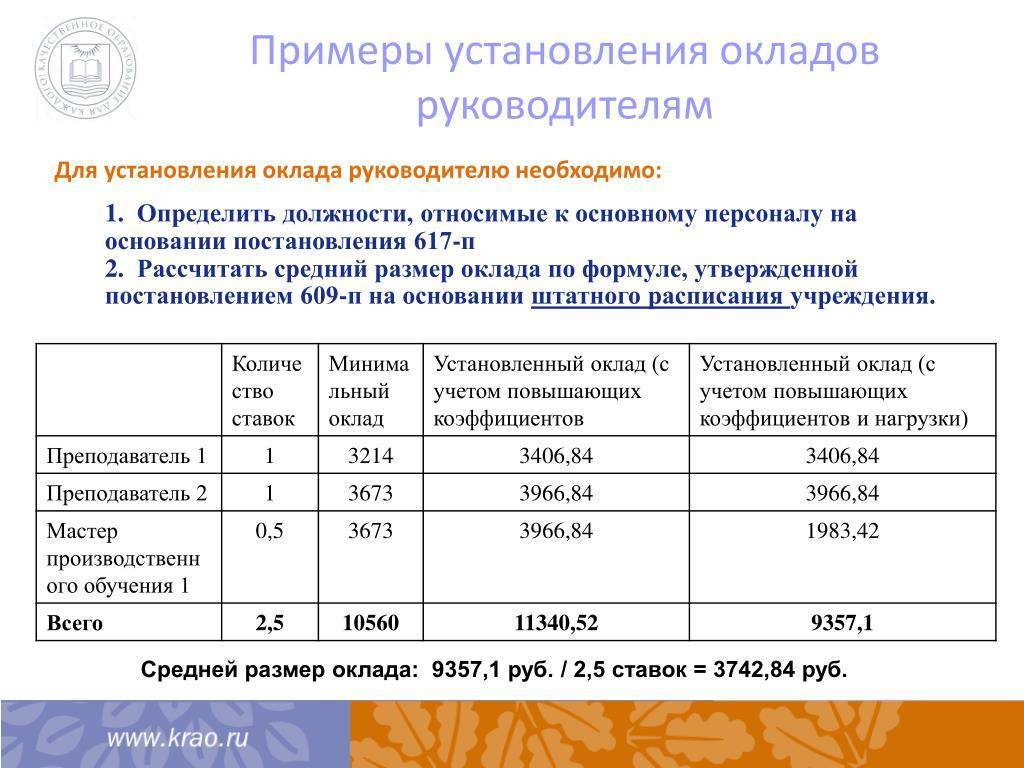

Оклад (должностной оклад)

Окладом является установленный размер оплаты труда, главным составляющим условием которого является выполнение работником должностных обязанностей в течение рабочего месяца. В окладную часть оплаты труда, как и при тарифном расчете, не входят никакие другие виды выплат.

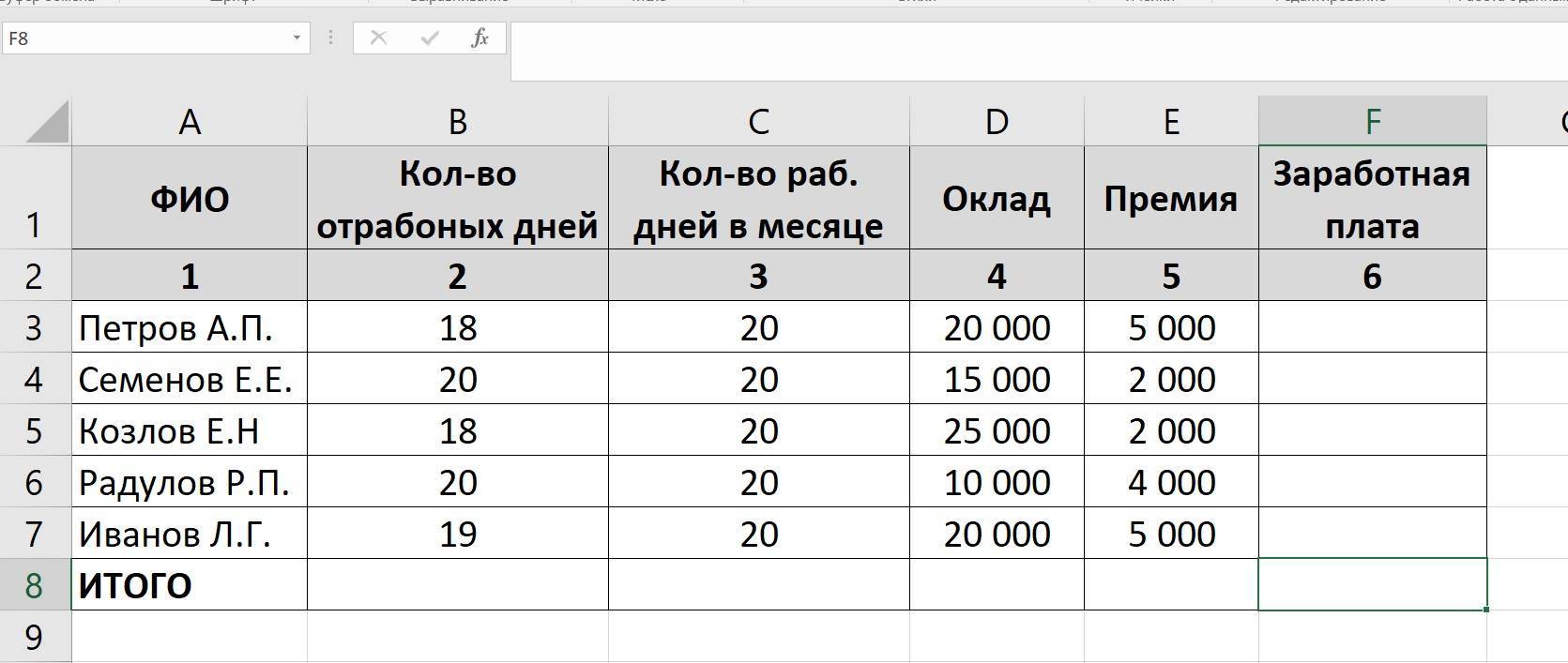

Расчет оклада производится из фактически отработанного количества дней в календарном месяце. Необходимо разделить установленную по трудовому договору сумму оклада на количество рабочих в месяце, затем получившуюся сумму необходимо умножить на количество фактически отработанных дней.

Например, если по трудовому договору заработная плата составляет 50000 руб., рабочих дней в месяце 22, а сотрудник отработал 20 дней, то необходимо 50000 руб. / 22 дня × 20 дней = 43478 руб. (размер оклада до вычета НДФЛ).

Базовый оклад (базовый должностной оклад)

Базовый оклад является частью заработной платы для работников и служащих государственной или муниципальной службы, размер и порядок выплат устанавливается в зависимости от должности, сферы деятельности и квалификации сотрудников.

Согласно ТК РФ базовый оклад служащих не может быть меньше регламентированного правительством РФ оклада для соответствующих . Размер и система оплаты труда устанавливается на основании единых рекомендаций, принятых решением Российской трехсторонней комиссией по регулированию трудовых отношений, а также норм единого квалификационного и профессий и руководителей, работников и служащих.

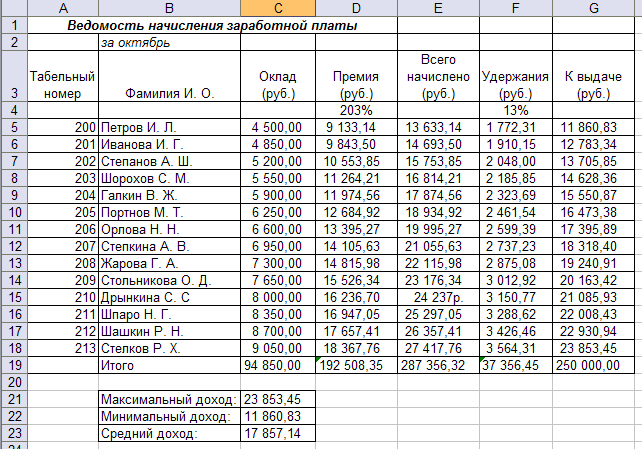

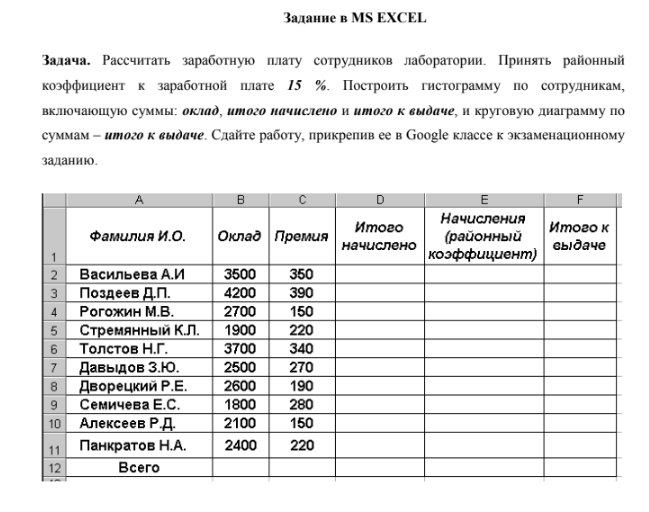

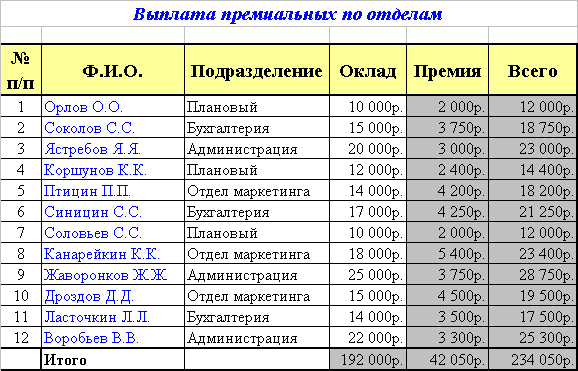

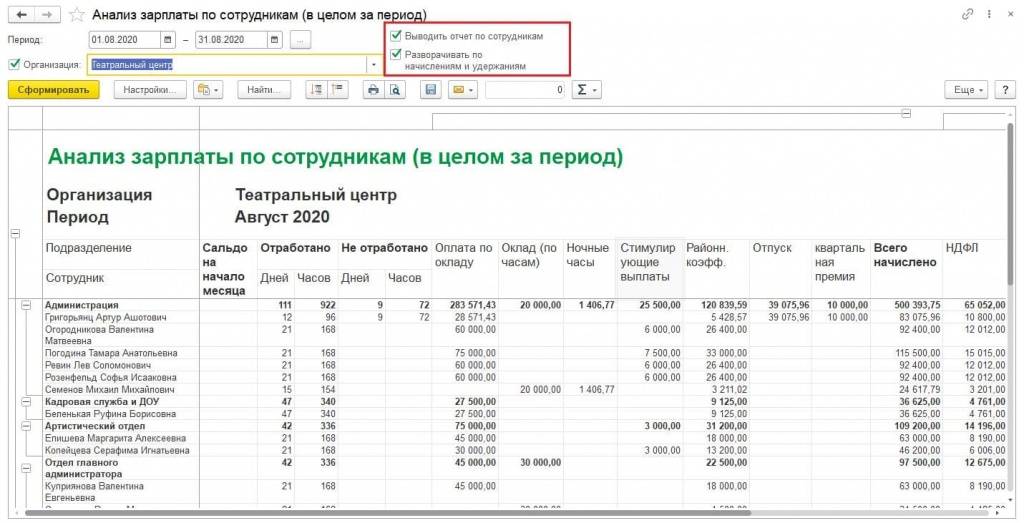

Методы расчета зарплаты

Существуют различные методы расчетов зарплаты:

- с использованием формул;

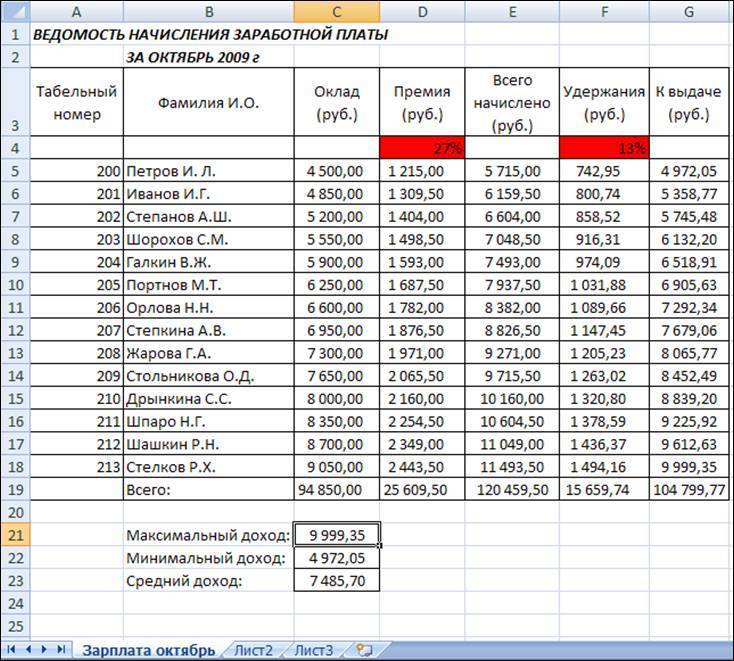

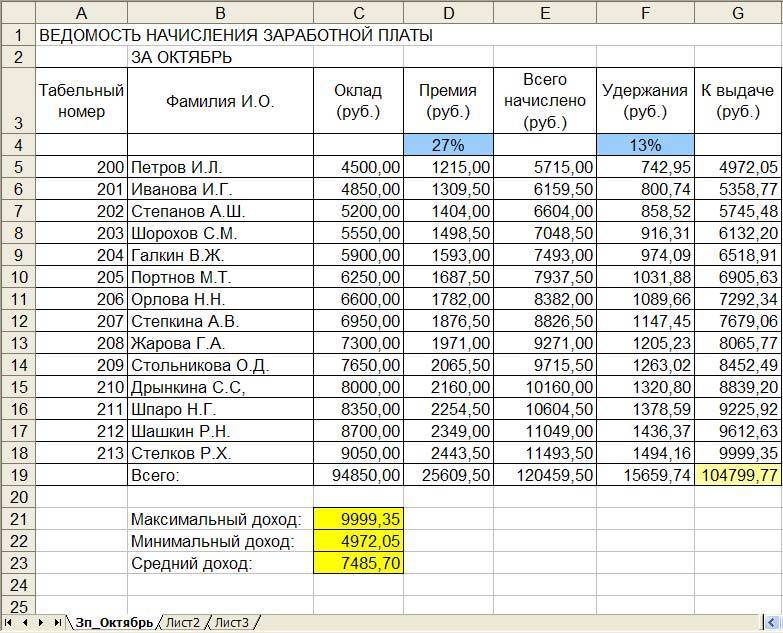

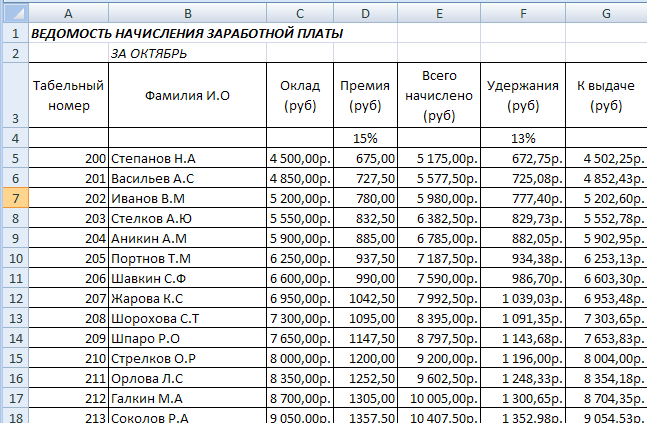

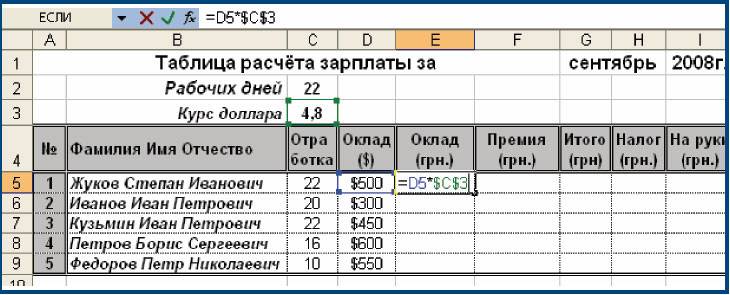

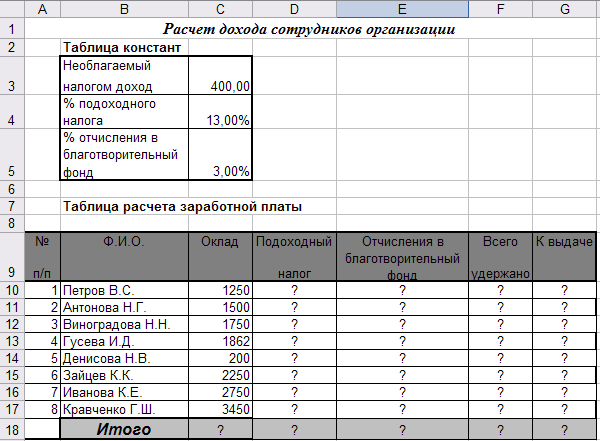

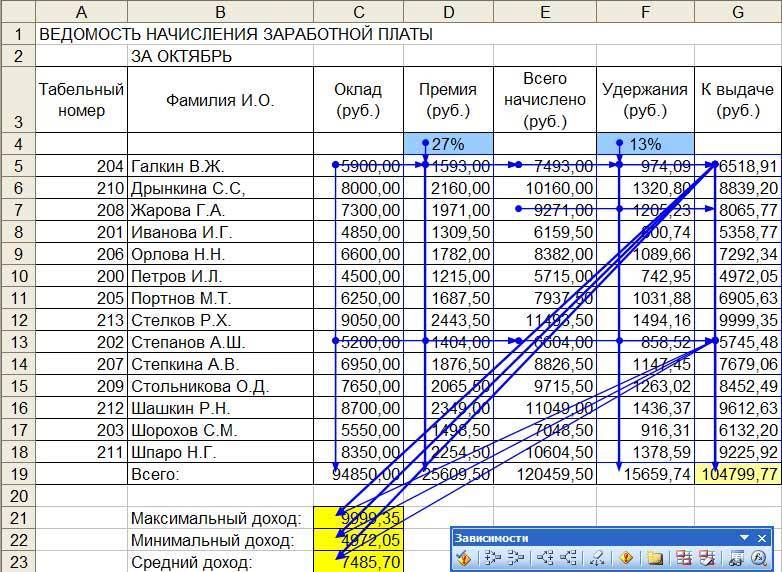

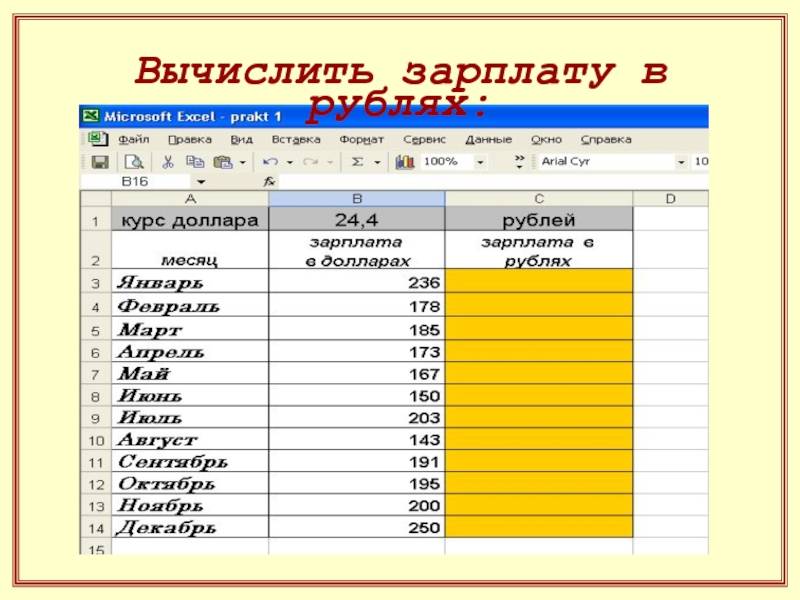

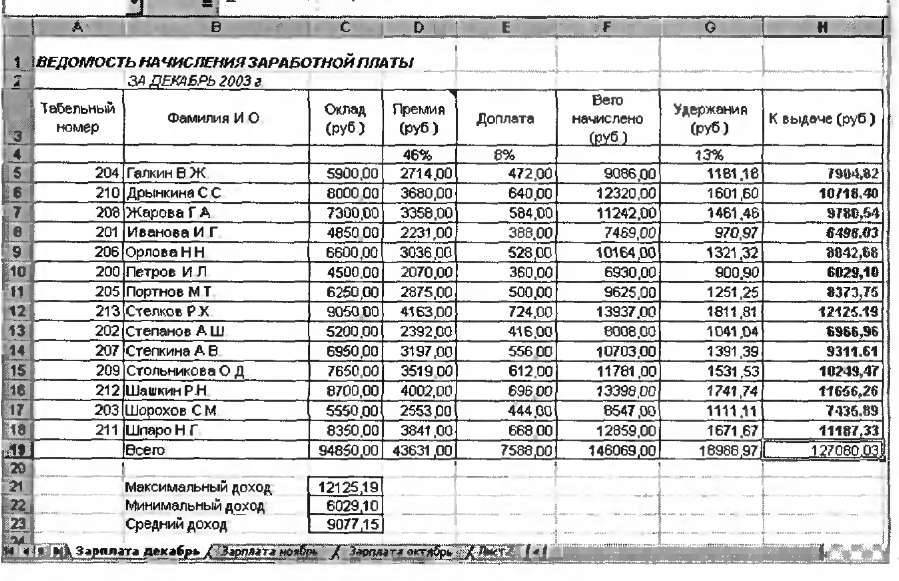

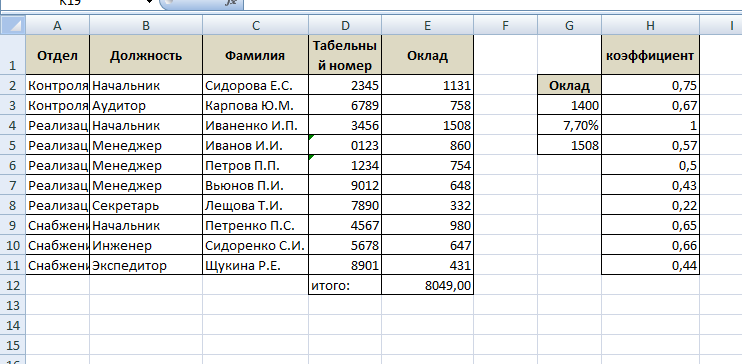

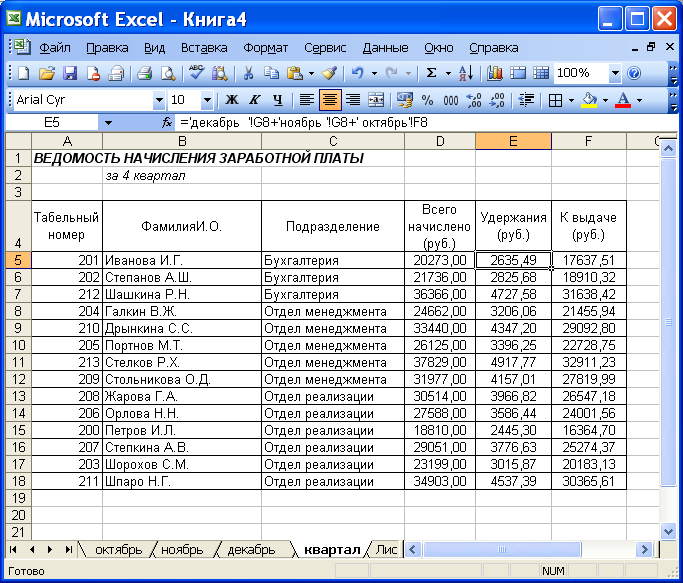

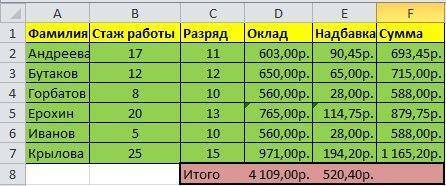

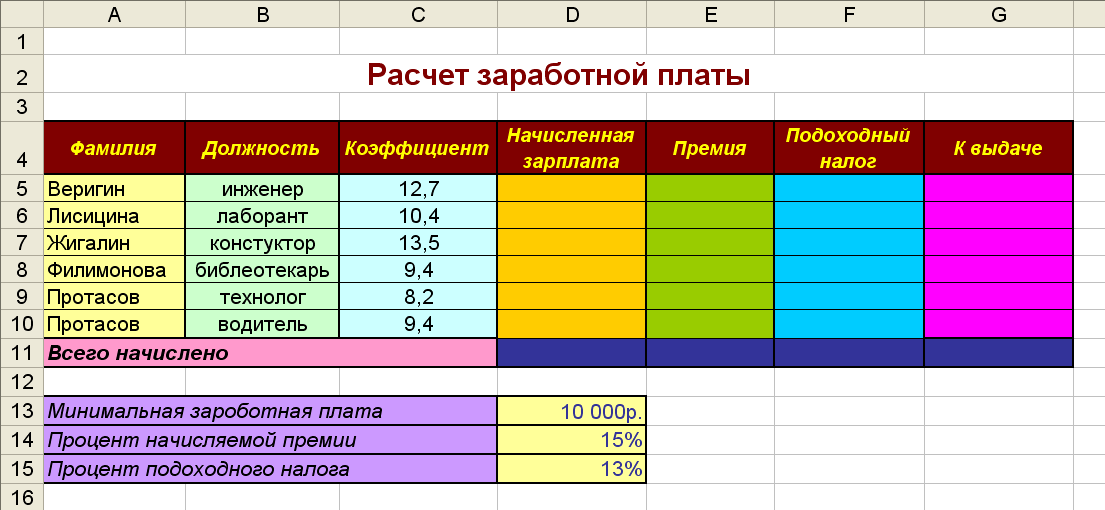

- с помощью электронных таблиц;

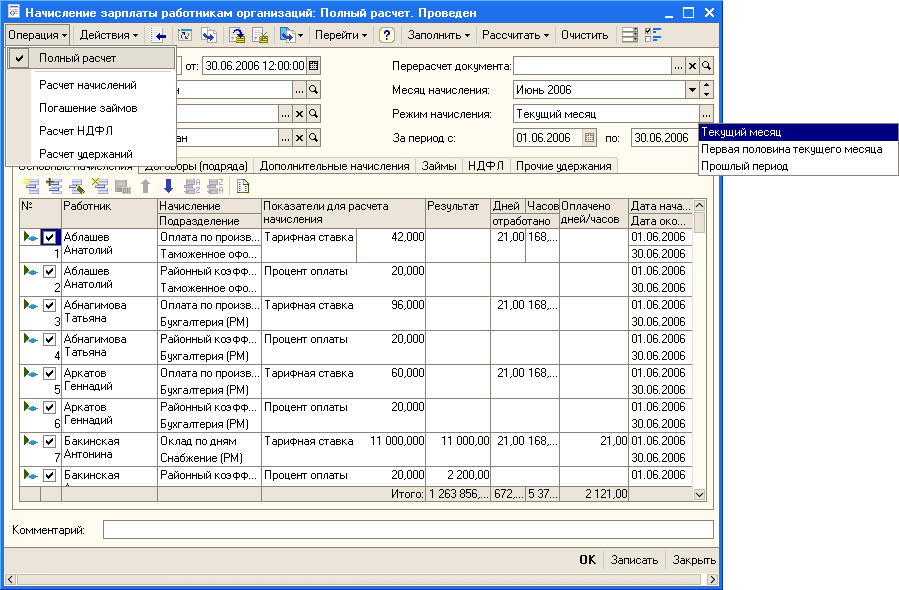

- с помощью специальных программ;

- с помощью онлайн-калькуляторов.

Пример 1

Исходные данные:

- Месячный оклад работника равен 40 000 рублей.

- В месяце 23 рабочих дня.

- Работник брал 3 дня отпуска без сохранения зарплаты.

- Работник не делает выплат и не имеет никаких надбавок.

Алгоритм расчета зарплаты для такого случая следующий:

- Определяется зарплата до вычета налога. Для этого оклад делится на число рабочих дней и умножается на число отработанных дней: (40000/23)×20=34 482,6 рублей.

- Из этой суммы вычитается подоходный налог (в РФ он равен 13%):34482,6(1-0,13)=30 260,86 рублей.

- Таким образом, работник получит на руки 30 260 рублей 86 копеек.

Более сложные расчеты бывают в том случае, когда работник имеет дополнительные надбавки и налоговые вычеты.

Пример 2

Первые три пункта те же, что и в примере 1. Кроме того, работнику начисляется премия в 25 % от оклада, и он имеет налоговые вычеты в 800 рублей.

Расчет зарплаты производится по следующему алгоритму:

- Оклад + премия равны: 40 000 + (40000)×0,25 = 50 000 рублей.

- Зарплата за месяц без учета налога равна: (50 000/23)×20 = 43 478,26 рублей.

- Налог равен: (43 478,26 — 800)×0,13 =5 548,17 рублей.

- Зарплата на руки равна: 43 478,26 – 5 548,17 = 37 930,08 рублей.

Особенности расчета заработной платы вручную (без калькулятора)

Трудовым законодательством дано определение оклада и заработной платы ():

- оклад — фиксированный размер оплаты труда работника за календарный месяц без учета компенсационных, стимулирующих и социальных выплат;

- стимулирующие выплаты — доплаты и надбавки стимулирующего характера (премии и поощрительные выплаты);

- компенсационные выплаты — доплаты и надбавки компенсационного характера (за работу в особых климатических условиях или в особых условиях и иные выплаты);

- заработная плата — вознаграждение за труд, которое состоит из оклада с учетом компенсационных и стимулирующих выплат. В разговорной речи употребляется понятие «зарплата грязными» или зарплата gross;

- заработная плата «на руки» — размер оплаты труда, подлежащий выдаче работнику, или начисленная заработная плата за вычетом НДФЛ. В разговорной речи иногда именуют «выплата чистыми» или зарплата net, и подробный расчет заработной платы по окладу калькулятор только что помог нам сделать.

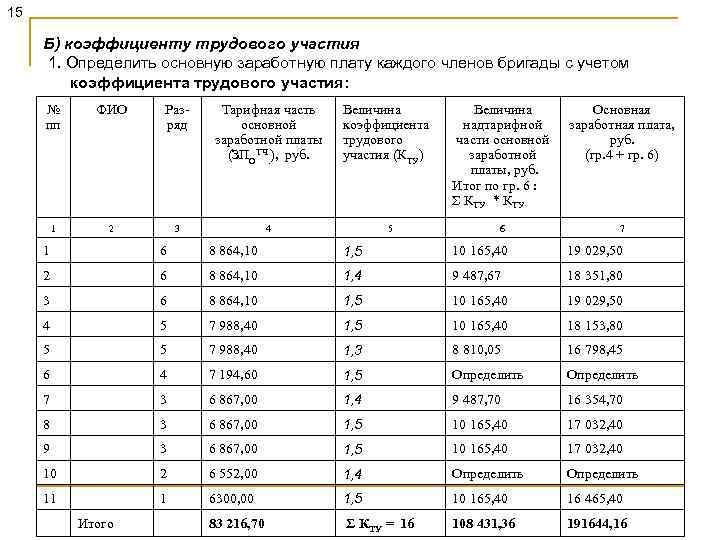

Системы оплаты труда

Организация самостоятельно разрабатывает систему финансовой мотивации сотрудников. Разным категориям работников устанавливается разная система выплат. Основными системами оплаты труда являются:

- должностной оклад;

- тарифная ставка.

Размер выплат по должностному окладу зависит от занимаемой должности. Эту систему используют для вознаграждения специалистов с широким объемом работы. Директорам, юристам, инженерам, бухгалтерам и прочим специалистам, производя расчет зарплаты по окладу, калькулятор понадобится каждый раз, когда им проводят индексацию выплат.

Оплата труда по тарифной ставке устанавливается как размер вознаграждения за выполнение нормы. Этот способ используют в основном для рабочих-повременщиков и рабочих-сдельщиков (токарь, строитель, комбайнер и т. д.).

Сроки расчета и выплаты заработной платы

Дата выплаты устанавливается в одном из следующих документов: правилах внутреннего трудового распорядка, или трудовом договоре. Заработная плата выплачивается не реже чем каждые полмесяца (). Окончательный расчет за месяц производится не позднее 15 числа.

На практике период выплаты устанавливают, не учитывая способы, как рассчитывается зарплата по окладу на онлайн-калькуляторе, а в следующем порядке:

- выплата аванса — с 16-го по 30-е (31-е) число текущего месяца;

- окончательный расчет за месяц — с 1-го по 15-е число следующего месяца.

При совпадении дня выплаты с выходным или нерабочим праздничным днем выплата производится накануне этого дня ().

ВАЖНО!

Обычно применяют следующие способы расчета аванса:

- пропорционально отработанному времени;

- в процентах от оклада;

- в фиксированной сумме.

Организация выбирает для себя наиболее удобные способы и сроки оплаты.

Как посчитать без калькулятора, сколько дадут «на руки»

Реальную сумму к выдаче определяют по формуле:

где:

- ЗП — заработная плата за месяц (gross);

- О — должностной оклад согласно штатному расписанию или трудовому договору;

- Дм — количество дней в месяце;

- Од — фактически отработано дней в месяце.

Когда размер заработной платы известен, определим сумму НДФЛ:

где:

ЗП — начисленная заработная плата за месяц;

Определим размер заработной платы «на руки» (Net).

где:

Net — размер заработной платы, которую выдадут работнику за отработанный месяц.

Количество рабочих дней

Количество отработанных дней в месяце определяется по табелю учета рабочего времени.

В случае работы неполный месяц расчет заработной платы по окладу производят иначе. Например: прием на работу или увольнение в середине месяца. Оплата происходит с учетом фактически отработанных дней в месяце.

Средний заработок

При нахождении в командировке, при сокращении и в других случаях, предусмотренных , оплата происходит на основании среднего заработка.

Расчет средней заработной платы определяется по формуле:

где:

- СЗП — средняя заработная плата;

- ЗП — фактически начисленная зарплата за 12 месяцев, предшествующих моменту выплаты;

- СВ — начисленные стимулирующие выплаты, предусмотренные системой оплаты труда, за период, за исключением сумм материальной помощи;

- Д — количество дней, фактически отработанных за 12 месяцев, предшествующих моменту выплаты.

ВАЖНО!

Один средний заработок не включается в другой, т. е. при исчислении среднего заработка из расчетного периода исключается время, в течение которого за работником сохранялся средний заработок, в соответствии с законодательством РФ.

Пример расчета конечной ставки

Для того чтобы более детально разобраться в принципах начисления зарплаты, нужно рассмотреть этот процесс на конкретном примере. Итак, допустим, что средний оклад сотрудника равен 15 000 рублей, при этом к нему применимо право на стандартный вычет. По закону стандартный вычет составляет в среднем 400 рублей в месяц. При этом формула расчета заработной платы с учетом НДФЛ будет следующей: (оклад-вычет) *13/100, где 13/100, результатом такого расчета и будет коэффициент НДФЛ.

Исходя из вышеуказанного примера, вычисляем: (15000-400) *13/100 в результате получаем 1898 рублей, что в дальнейшем будет учитываться как НДФЛ. После того, как определено НДФЛ, рассчитать конечную сумму ставки очень просто, достаточно отнять от установленного оклада полученный НДФЛ: 15000-1898 и получаем 13102 рубля. Такую реальную оплату труда сотрудник получит при условии, если он отработал все положенные часы, и у него нет никаких надбавок. Если же в течение рабочего месяца работник пропускал смены, фонд его зарплаты будет меньше. Для того чтобы понять, как рассчитать зарплату работника, пропускавшего смены, вначале нужно определить его среднюю суточную ставку.

По установленному кодексу в месяц человек при стандартном графике должен отработать 21 день, то есть, за 21 день он получить 15000 рублей. Для того чтобы рассчитать его суточную ставку, нужно 15000 рублей поделить на 21 день, получается 714,28 рублей. После этого количество отработанных дней, к примеру, 18 дней умножаем на среднюю ставку за день и получаем конечную ставку сотрудника, пропустившего 3 смены: 714,28*18 и получаем 12857 рублей. Но не забываем, что от этой суммы также нужно вычесть НДФЛ: (12857-400) *13/100, в итоге получаем НДФЛ 1619,40 рублей. После этого от 12857 отнимаем 1619,40 и получаем 11 237,60 рублей – это будет конечная ставка, которую получит человек, отработавший всего 18 смен.

По установленному кодексу в месяц человек при стандартном графике должен отработать 21 день, то есть, за 21 день он получить 15000 рублей. Для того чтобы рассчитать его суточную ставку, нужно 15000 рублей поделить на 21 день, получается 714,28 рублей. После этого количество отработанных дней, к примеру, 18 дней умножаем на среднюю ставку за день и получаем конечную ставку сотрудника, пропустившего 3 смены: 714,28*18 и получаем 12857 рублей. Но не забываем, что от этой суммы также нужно вычесть НДФЛ: (12857-400) *13/100, в итоге получаем НДФЛ 1619,40 рублей. После этого от 12857 отнимаем 1619,40 и получаем 11 237,60 рублей – это будет конечная ставка, которую получит человек, отработавший всего 18 смен.

Если договором предусмотрены надбавки или дополнительные вычеты, то они также учитываются при расчете зарплаты сотрудника.

Пример по окладу, формула и инструкция расчета

Работодатели в России условно можно разделить на две группы: на тех, кто предпочитает устаревшие методы — в случае отсутствия продуктивности, у сотрудника ему выписываются штрафы, и на тех, кто предпочитает поощрять за достижение высокой результативности.

Последние и ввели в оборот термин «тринадцатой» заработной платы. Так называется начисление дополнительной выплаты за какие-либо производственные результаты внутри компании. Эта премия всегда носит стимулирующий и/или поощряющий характер.

Начисление 13 зарплаты производится согласно внутреннему регламенту компании, если речь идет о частном коммерческом предприятии.

Соответственно, расчет 13 зарплаты и прилагающаяся формула зависит исключительно от политики руководства компании. На 100% вычислить итоговую «добавку» можно лишь в том случае, если это прописано в договоре или если у вас имеется доступ к внутренней документации фирмы.

Чаще всего предприниматели выплачивают деньги в следующем порядке:

- Фиксированная плата;

- Через расчетный коэффициент;

- В процентах от оклада сотрудника;

- В процентах от среднегодового заработка сотрудника.

Правильно высчитать причитающиеся деньги можно, зная выбранную руководителями компании модель расчета.

С фиксированной премиальной выплатой проще всего — поэтому она является одним из самых популярных поощрений среди предпринимателей. Она выражена в конкретной твердой сумме. В зависимости от положения сотрудника, его ценности для компании фиксированная премия может быть разной. Ее размер в обязательном порядке должен опираться на какой-либо документ, выпущенный руководством компании.

Пример: согласно указам генерального директора ООО «Ромашка», все рядовые сотрудники получают тринадцатую зарплату в размере 25 000 рублей, все начальники отделов — 40 000 рублей. В установленные сроки сотрудники компании получат эти деньги в полном объеме, в независимости от обстоятельств.

А вот определить, как считают 13 зарплату с участием расчетного коэффициента, сложнее. Расчет ведется от соотношения количества рабочих дней в году к количеству реально отработанных дней сотрудником. Таким образом, чем меньше дней отработал сотрудник, тем меньшее поощрение ему полагается.

Формула выглядит следующим образом: нужно поделить максимально возможную премию, установленную регламентом фирмы, на количество рабочих дней в настоящем году. Полученное число нужно умножить на количество реально отработанных дней. Получится размер премии.

Пример: согласно Указу генерального директора компании, максимальная премия не может превышать 40 тысяч рублей. Всего в 2018 году было 247 рабочих дней. Из них 30 дней было пропущено сотрудником по уважительным и неуважительным причинам, т.е. реально отработано всего 217 дней. Считаем: (40 000/247)*217 = 35 141 рублей.

Расчет через процент от оклада производится практически так же, как и при применении расчетного коэффициента. Разница лишь в том, что сумма премирования урезается еще до начала подсчета основной премии.

Пример: в компании установлена премия в размере 50% от оклада. Оклад рядового сотрудника в компании составляет 40 000 рублей в месяц. Количество рабочих дней в году 247, но из них 17 дней были пропущены сотрудником (например, он потратил их на отпуск и больничные) — итого 230 дней отработано. Сначала считаем сумму премирования в соответствии с указом гендиректора: это 50% от 40 000 рублей, что составляет 20 000 рублей. Затем эту сумму мы делим на количество рабочих дней в году, после чего сумму нужно умножить на количество отработанных дней. Получается: (20 000/247)*230 = 18 623 рубля.

Если вас спросят, как считается 13 зарплата по среднегодовому заработку, смело отвечайте — сложно. Такой расчет требует как минимум окончания финансового года, что означает канун новогодних праздников. В подсчет должны быть включены абсолютно все доходы, полученные в течение года, так что без бумажной волокиты и бухгалтерского труда ставку рабочему персоналу не посчитать.

Далее все полученные данные разбиваются на две категории: премия от среднегодового дохода (или среднее арифметическое, или медианное значение); премия за стаж на предприятии. Точные формулы подсчета этих коэффициентов, как правило, у каждой компании свои.

Далее оба эти параметра нужно сложить. В некоторых компаниях это число дополнительно делят или умножают на два, но чаще всего получается простое сложение.

Пример: премия от среднегодового дохода у сотрудника Иванова составила 13500 рублей. Премия за трудовой стаж на данный момент маленькая — всего 1500 рублей. Итого получается 15 000 рублей. В некоторых компаниях путем умножения или деления на 2 это значение может составить 7500 рублей или 30 000 рублей.

Порядок расчета

Для грамотного вычисления размера оплаты труда должностного лица, работодатель должен учитывать следующие условия:

- вычет подоходного налога производится из денежных средств сотрудника, но отчисления в страховой фонд переводятся со счета руководителя предприятия;

- рабочий имеет право на получение аванса;

- сотрудник может быть обязан выплачивать алименты детям либо прочие платежи в соответствии с исполнительными листами;

- заработная плата служащих состоит из дополнительных надбавок, коэффициентов, премий, компенсаций и других выплат.

Расчет простой помесячной оплаты труда рабочего персонала производят согласно формуле:

Зм.пов. = См. / Тпл. * Тф.

Ставка месячного оклада делится на число рабочих смен в расчетном месяце и умножается на количество фактически отработанных сотрудником дней.

Почасовая заработная плата — это произведение часовой тарифной ставки служащего на отработанные им часы относительно расчетного периода.

Зпов. = Сч. * Тф.

Пример: сотруднику компании назначили размер месячного оклада, равный 65 000 рублей при 5-ти дневном графике работы. Необходимо рассчитать величину его зарплаты за 2020 год в августе и сентябре.

Август он проработал полностью, но в сентябре находился в неоплачиваемом отпуске с 9 по 13 в связи с семейными обстоятельствами.

При этом сумма его заработной платы за весь август будет рассчитана следующим образом: назначенный оклад делят на 23 отработанных дня и умножают снова на 23. Значит, оклад сотрудника за август составит 65 000 рублей.

Вычисление размера оплаты труда работника за сентябрь будет отличаться: размер установленного оклада делится на 22 дня в месяце и умножается на число отработанных дней в сентябре. Получится сумма: 56 136,36 рублей.

Заработная плата обычно выплачивается работникам два раза в месяц на основе двух методов:

- Аванс и оплата труда в соответствии с итогами месяца. В течение первых двух недель начисляется авансовая часть назначенной заработной платы. Данная величина фиксируется в системе разрядов, представляющей собой таблицу тарифов. Для получения авансовой части оклада сотруднику следует отработать две недели. В последних числах месяца ему полагается к выдаче оставшаяся сумма, которая бывает постоянной либо зависимой от фактически отработанных смен, часов или количества выполненных рабочих задач.

- За первые и вторые недели месяца. Расчет месячного оклада производится двумя частями: в первой и второй его половине. За основу принимаются отработанное время по факту либо объем трудовой деятельности в периодах, равных двум неделям. Если служащий отработал 11 или 12 рабочих дней, ему полагается зарплата за это время. В конце следующих двух недель, работнику также оплачиваются эти дни. Данный метод должен быть указан в трудовом либо коллективном соглашении.