Метод переоценки

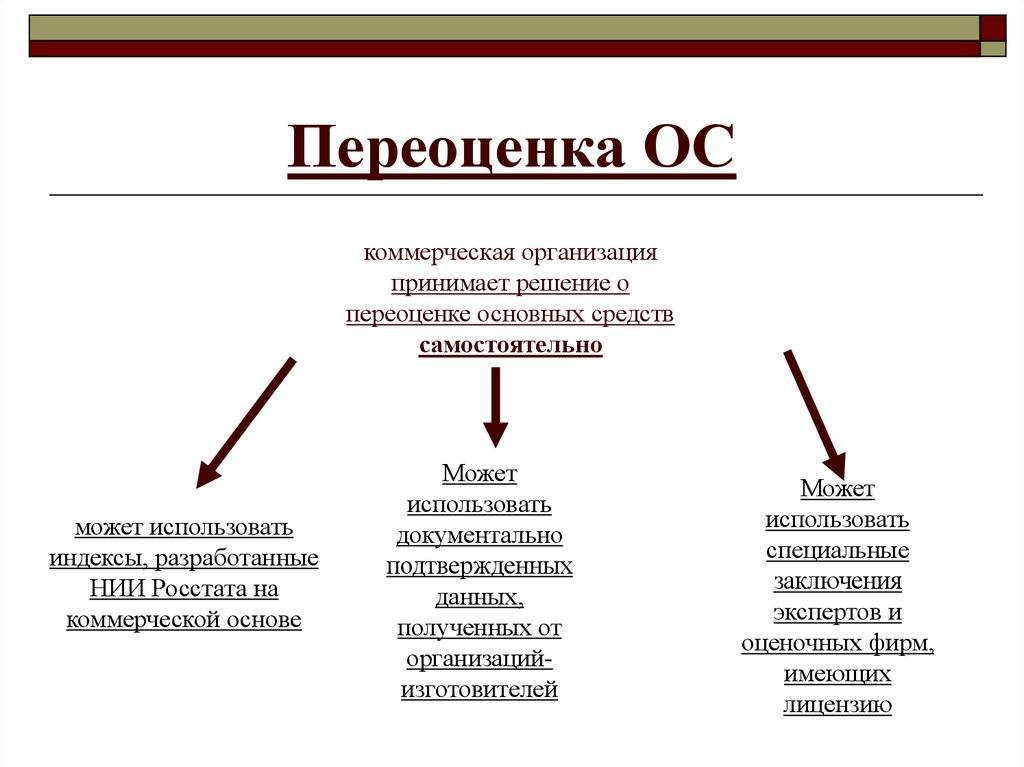

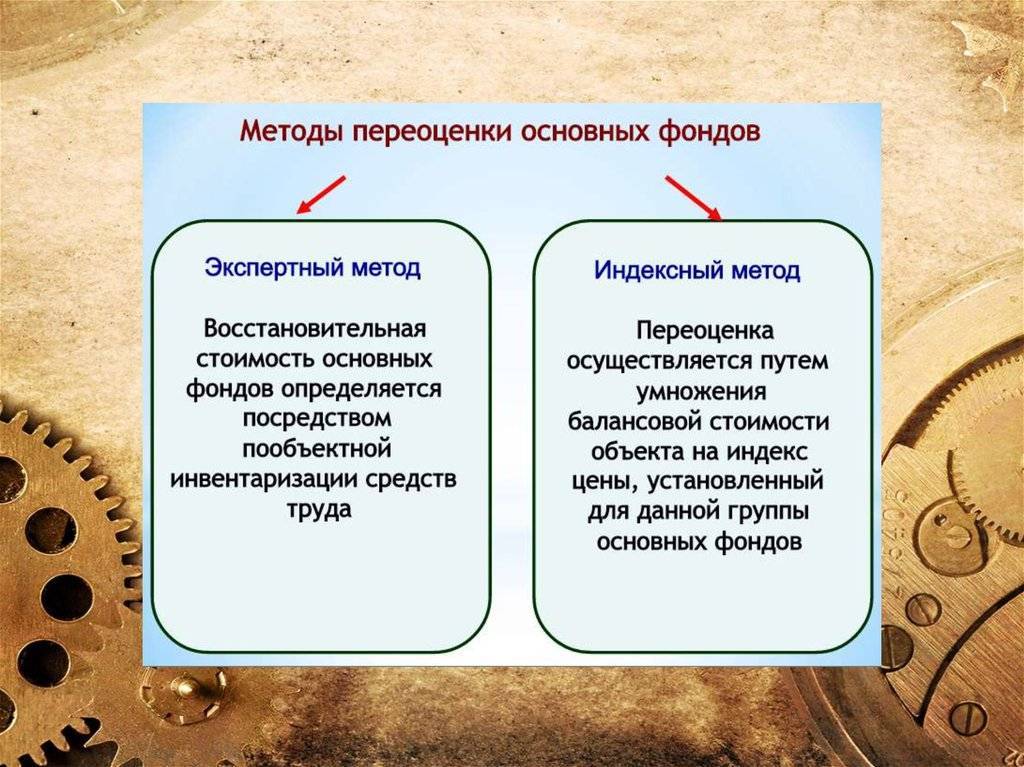

В большинстве источников, разъясняющих порядок ведения переоценки, до сих пор упоминается возможность применения двух методов – индексации или прямого пересчета. Происходит это, видимо, в силу инерции.

Да, в свое время существовал так называемый ИРИП (индекс реализации имущества предприятий). Этот индекс-дефлятор был введен в действие Постановлением Правительства РФ . N 315 от 21.03.1996 и регулярно публиковался в официальной прессе. Однако в 2002 году, в связи с принятием Постановления Правительства РФ от 20 февраля 2002 г. № 121 Постановление № 315 утратило силу, а иные индексы не устанавливались вероятнее всего в силу того, что вступившей тогда же в силу 25 главой НК применение ИРИП не предусматривается.

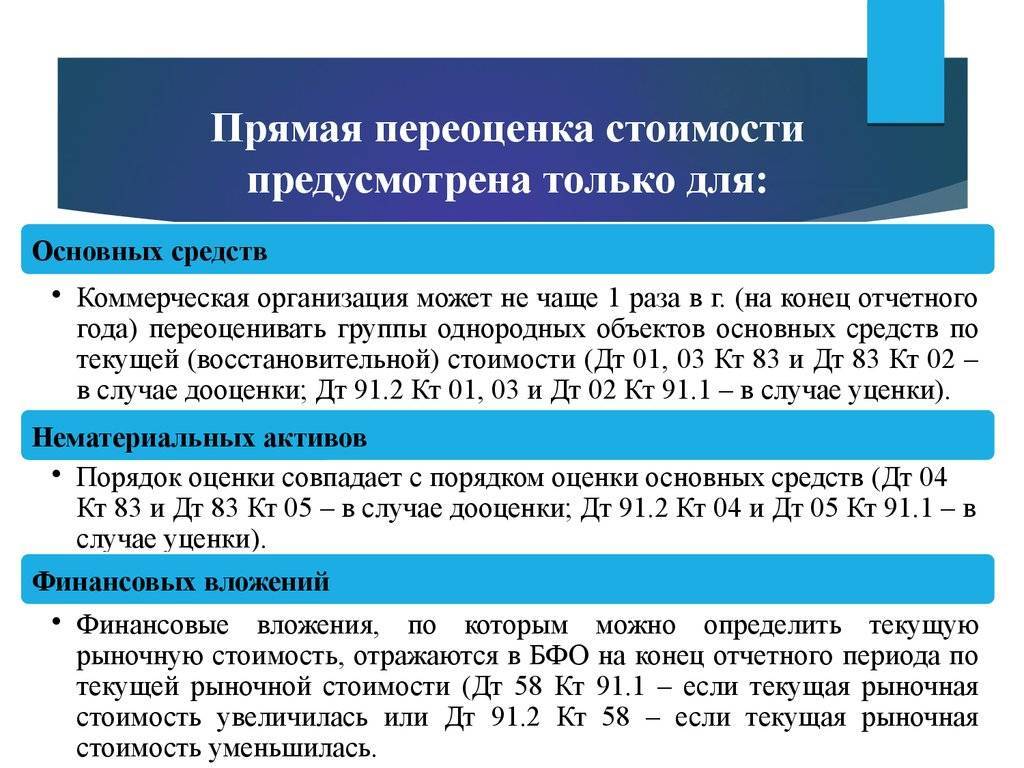

В настоящее время в последней редакции ПБУ упоминание индексного метода переоценки из пункта 15 исключено. Таким образом, в настоящее время порядок проведения переоценки основных средств предполагает только метод прямого пересчета.

Базой для проведения переоценки прямым пересчетом является информация, получаемая из следующих источников:

- Информация компаний — производителей идентичных объектов;

- Сведения об уровне цен, полученные в государственных организациях или специальных публичных источниках;

- Экспертная оценка независимыми специалистами

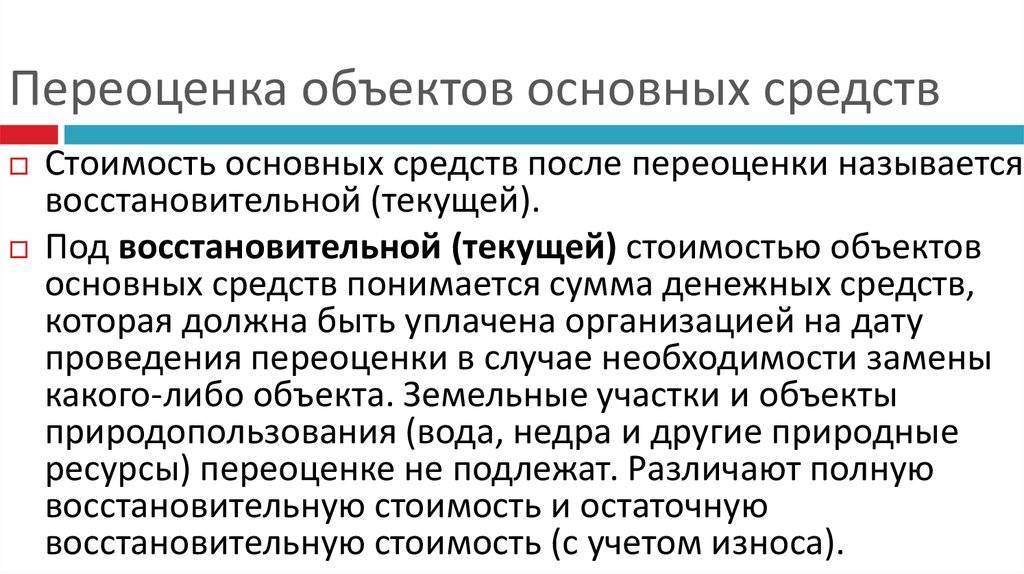

Суть переоценки основных фондов

Имущество предприятия с течением времени меняет свою стоимость в результате износа (физического и/или морального). Параллельно протекают рыночные процессы, с разной скоростью изменяющие цену различных активов: недвижимости, оборудования, инструментов, транспортных средств и т.п. Переоценка проводится как раз для того, чтобы привести эти данные к единому показателю.

Динамика рыночной стоимости активов очень неравномерна, ее трудно оценить с точки зрения определенных факторов, поэтому стоимость имущества в каждый отдельно взятый момент не отражает его реальной цены в современных условиях рынка. Отсюда возможны существенные искажения в разных параметрах активов:

- себестоимости;

- амортизационных отчислений;

- рентабельности фондов;

- базы для налогообложения.

Итак, переоценка основных фондов организации – это уточняющие мероприятия по приведению остаточной стоимости активов к уровню фактической их цены на рынке, то есть установление полной цены, которая понадобилась бы на их восстановление или реновацию до первоначального состояния в современных реалиях.

НАПРИМЕР. Два года назад предприятие приобрело новое оборудование, стоившее 50 000 руб. За два года оно утратило в результате амортизации 7 тыс. руб. Таким образом, его остаточная стоимость по бухгалтерским документам составит 43 тыс. руб. Но в результате определенных рыночных процессов (производитель выпустил усовершенствованную модель) реальная стоимость такого оборудования данного уровня износа на рынке составляет только 35 тыс. руб. Это значит, что на сегодняшний день его можно продать именно за эту сумму. Необходимо произвести переоценку, в результате которой на бухгалтерском балансе это оборудование будет отражено по стоимости 35 тыс. руб., что является его реальной рыночной ценой, достоверной при финансовом учете.

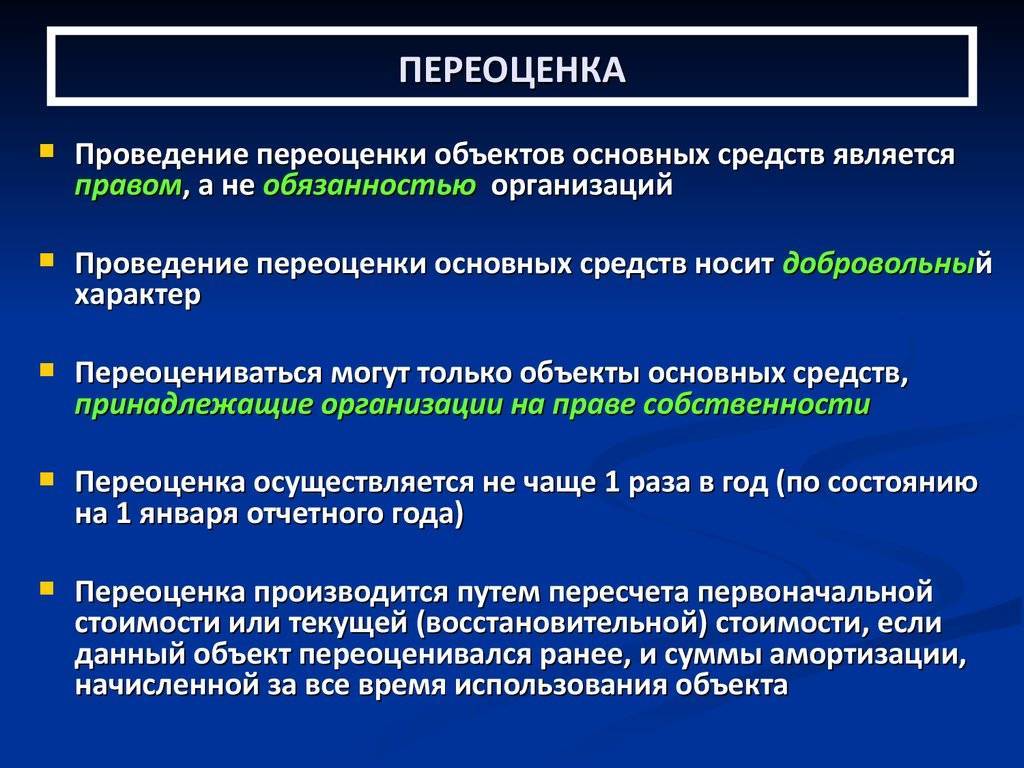

Обязательно ли переоценивать фонды

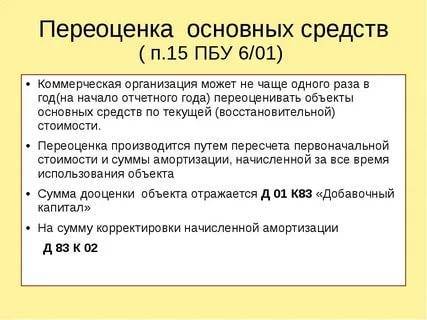

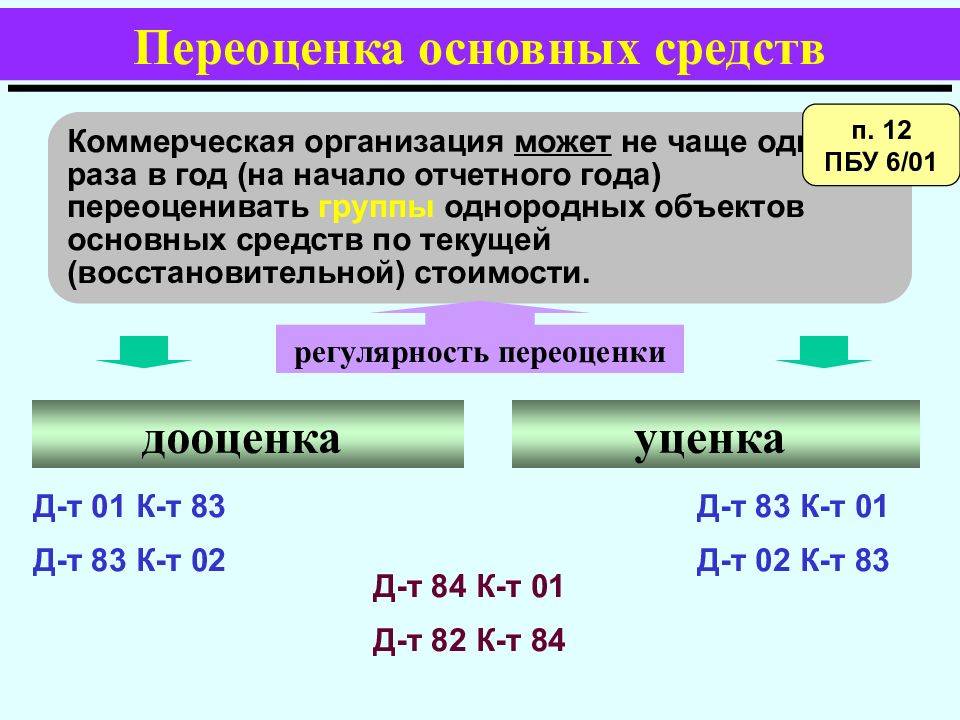

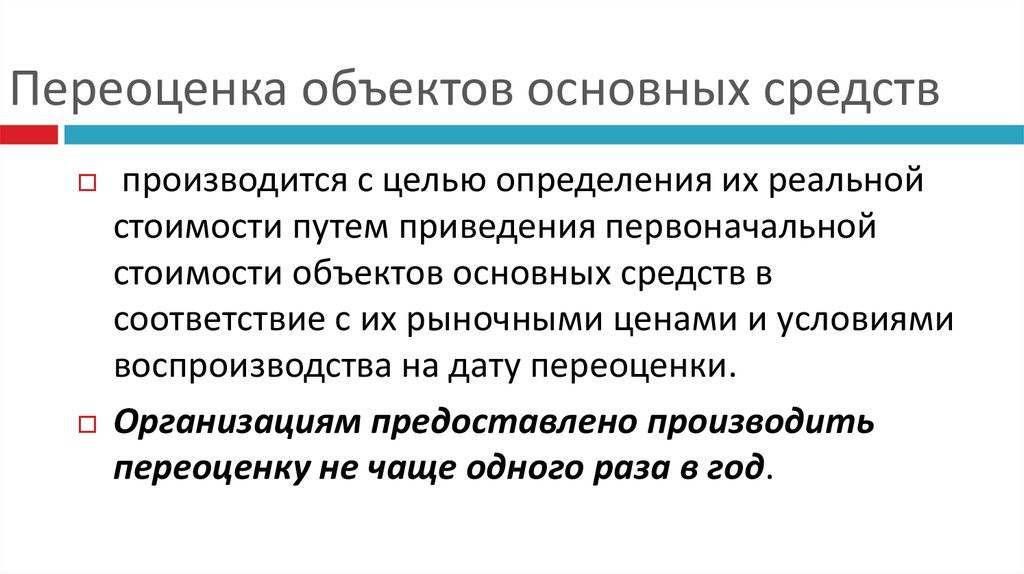

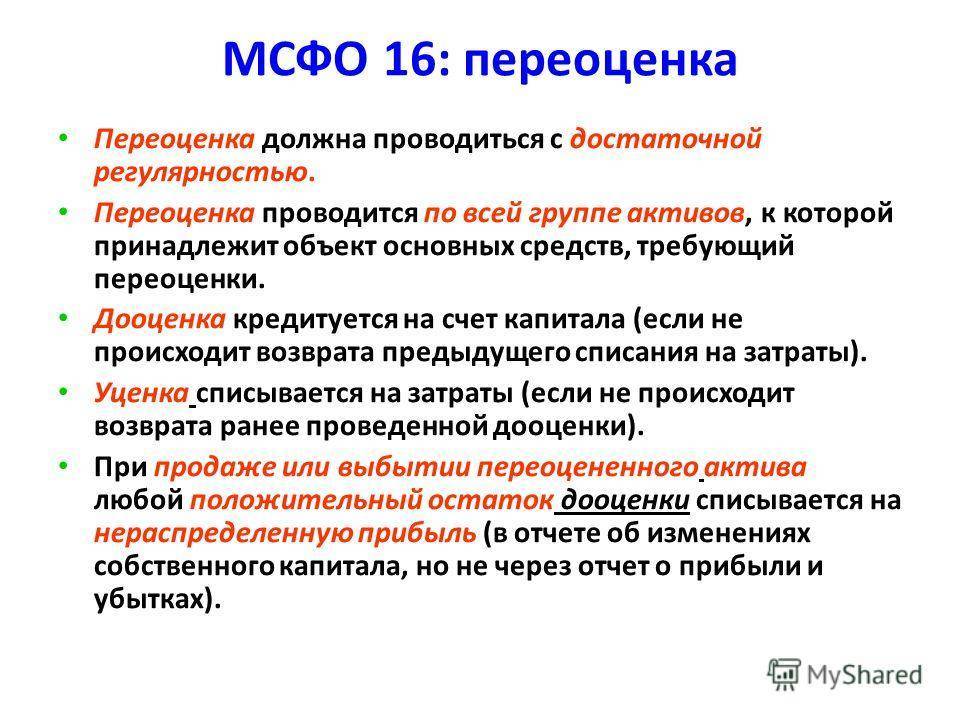

Согласно п. 15 ПБУ 6/01 «Учет основных средств», утвержденных приказом Министерства финансов России от 30 марта 2001 г. № 26н, предприятие имеет право, но не обязано производить переоценку своего имущества. Обязательность этой процедуры в Российской Федерации упразднена в 1997 году.

Законодательный порядок переоценки имущественных фондов излагается в Налоговом Кодексе РФ в ст. 256 «Амортизируемое имущество», а также в ст. 257 «Порядок определения первоначальной стоимости амортизируемого имущества». По регламенту нужно соблюдать следующие условия:

- единожды проведя переоценку, фирма должна делать эту процедуру регулярно, но не чаще 1 раза в год (это становится обязанностью);

- результат проведенной переоценки в документах нужно отражать на конец отчетного периода (до 2011 года было – на начало);

- объекты переоценки должны находиться в собственности организации;

- порядок переоценки должен утверждаться в учетной политике организации;

- начало процесса переоценки инициируется приказом по предприятию и составлением ведомости переоцениваемых объектов;

- коммерческие предприятия оставляют вопрос о самостоятельности проведения переоценки или привлечения для этого сторонних организаций на собственное усмотрение.

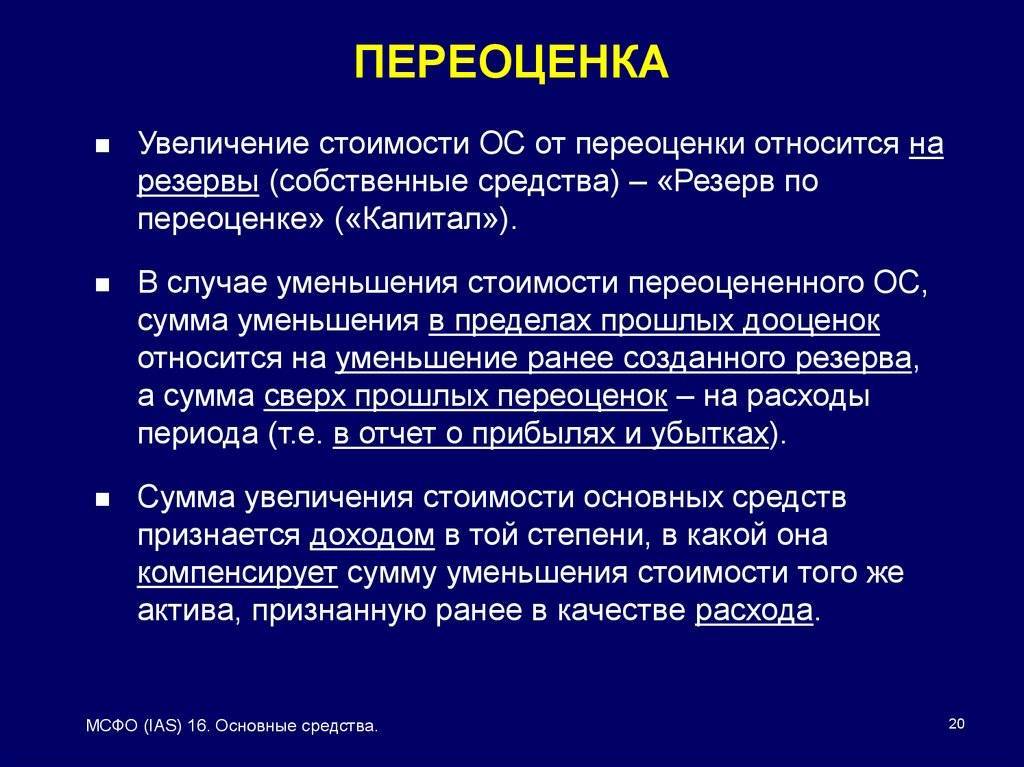

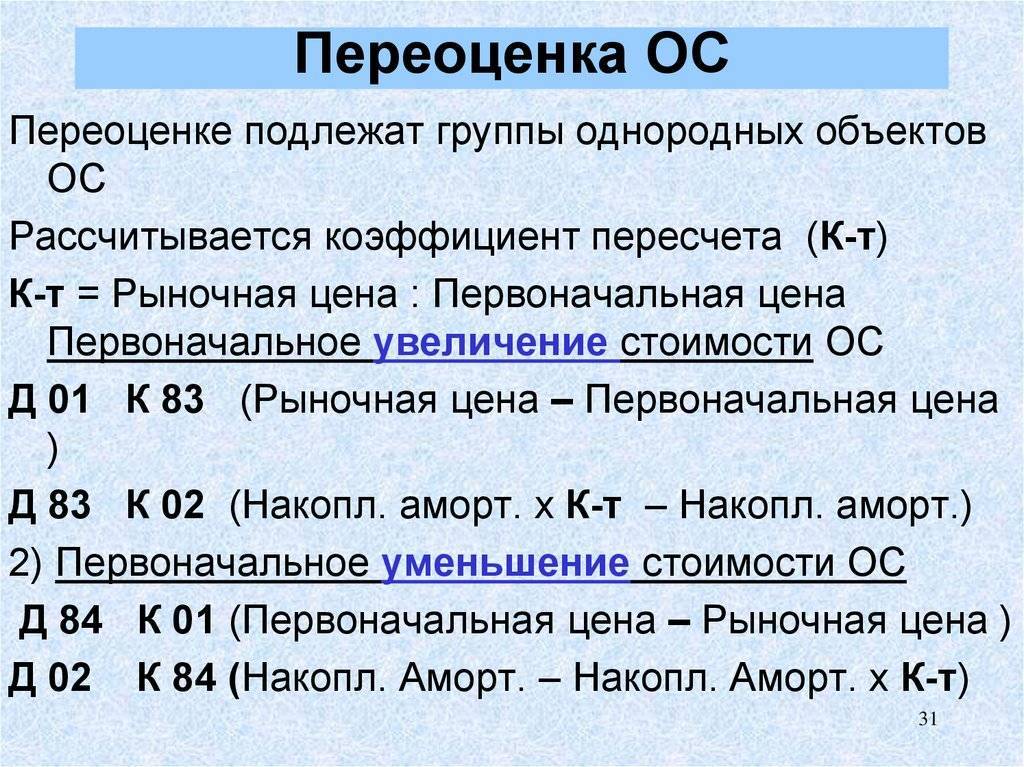

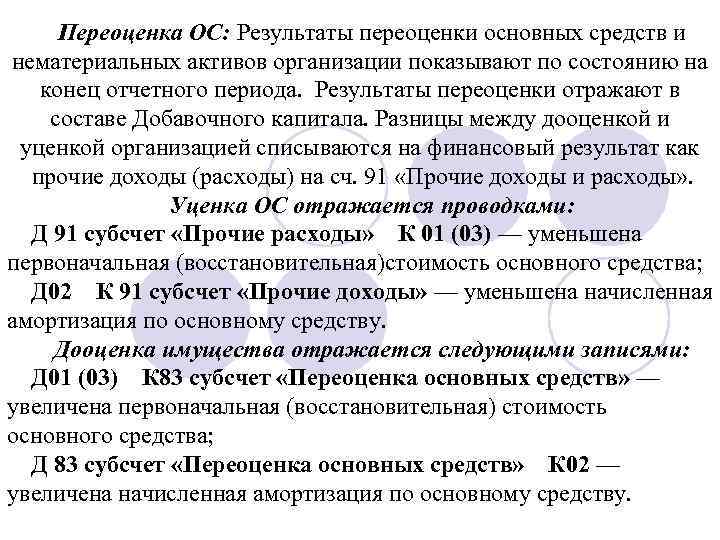

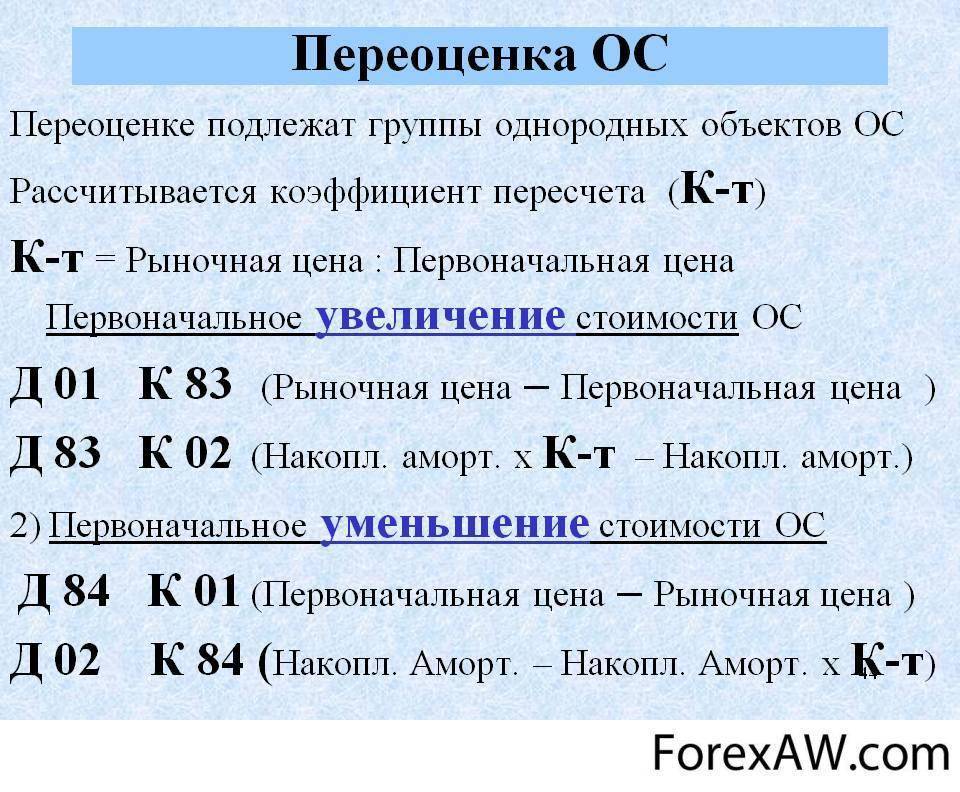

Результаты переоценки

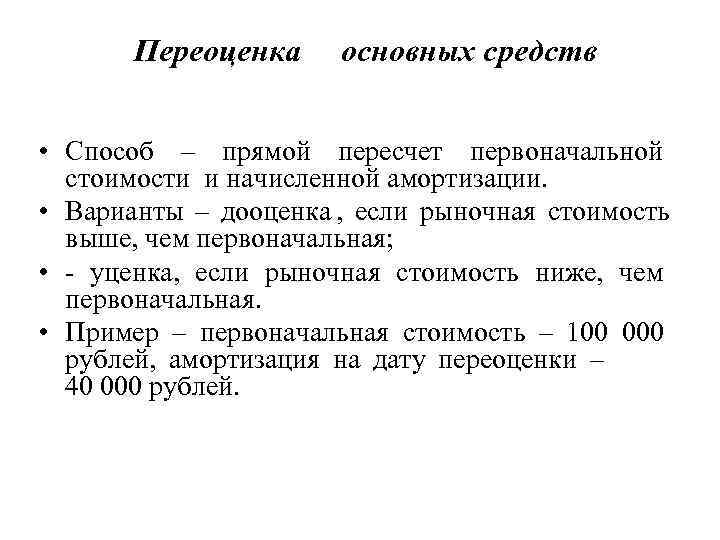

Итогом проведения переоценки активов может быть увеличение или уменьшение стоимости, по сравнению с рыночной. Таким образом, на бухгалтерском балансе может быть проведена одна из двух предусмотренных законом процедур: дооценка или уценка, после чего восстановительная стоимость на балансе будет принята за первоначальную.

Дооценка ОС

Если восстановительная стоимость оказалась больше остаточной, то данное основное средство необходимо дооценить.

Сумма, на которую была увеличена стоимость актива или группы активов, зачисляется в добавочный капитал компании. В предыдущие годы суммы амортизационных отчислений, составившие уценку и проходящие по балансу в числе «прочих расходов», должны были быть равными начисленной дооценке и вноситься в «прочие доходы».

Балансовые проводки:

- дебет 01, кредит 83/91.1 – увеличена сумма первоначальной стоимости основного средства;

- дебет 83/91.1, кредит 02 – увеличена сумма амортизационных отчислений на данное основное средство.

Уценка ОС

Производится, если по результатам индексации или перерасчета восстановительная стоимость получилась меньше, нежели остаточная.

Данная сумма относится на «прочие расходы»: она уменьшает добавочный капитал организации, который был образован за счет дооценки данного основного средства в другие периоды. Та сумма, на которую получилось превышение, и составляет уценку. Ее относят на «прочие расходы».

Проводки по балансу:

- дебет 83/91.1, кредит 01 – уменьшена первоначальная стоимость основного средства;

- дебет 02, кредит 83/91.1 – уменьшена начисленная амортизация ОС.

ВНИМАНИЕ! Если в результате переоценки объект основного средства совсем утрачивает стоимость и подлежит списанию, оформляется его выбытие, отражающееся в составе «прочих расходов». При этом сумма его дооценки должна быть перенесена в нераспределенную прибыль организации

Отражение результатов в бухгалтерском учете НКО

Итоги проводятся в бухучете исходя из результата процедуры — производится дооценка либо уценка. Если начисляется дооценка по объектам ОС, то ее величина относится к добавочному капиталу, если уценка — то к прочим расходам.

Если ранее проводилась переоценка, то дооценка проводится следующим образом (п. 15 ПБУ 6/01):

- при уже начисленной ранее дооценке новая учитывается на добавочном капитале;

- если при предыдущей была уценка, то дооценка, проводимая в отчетном периоде, размер которой не превышает прошлую уценку, учтенную на прочих расходах, в действующем отчетном периоде увеличивает прочие доходы, а величина, превысившая уценку, проводится на добавочном капитале.

По аналогии при уценке:

- при наличии предыдущего снижения ПС текущую уценку отражают на прочих расходах;

- при произведенном ранее увеличении цены текущее уценивание снижает размер добавочного капитала, а сумма, превысившая предыдущую дооценку, относится к прочим расходам.

Налоговый учет (при применении ПБУ 18)

В налоговом учете переоценка основных средств не учитывается — стоимость ОС и размер амортизации не меняется. После проведения переоценки у организации появятся постоянные разницы: суммы амортизации в налоговом и бухгалтерском учете будут различаться.

Если произошла дооценка ОС, в бухгалтерском учете сумма ежемесячной амортизации станет больше, чем в налоговом учете, возникнет постоянное налоговое обязательство (ПНО):

Дебет 99 субсчет «Постоянные налоговые обязательства (активы)» Кредит 68 субсчет «Расчеты по налогу на прибыль» — отражен ПНО с разницы между сумами амортизации.

Если произошла уценка ОС и амортизация в бухгалтерском учете меньше, чем в налоговом учете, то возникает постоянный налоговый актив (ПНА):

Дебет 68 субсчет «Расчеты по налогу на прибыль» Кредит 99 субсчет «Постоянные налоговые обязательства (активы)» — отражен ПНА с разницы между суммами амортизации.

Проводки для бюджетного учреждения

Все операции отражаются в бюджетном учете обособленно, в строгом соответствии со сведениями, приведенными в бухгалтерской справке по форме 0504833.

Бухгалтерские записи, отражающие в учете результаты переоценки, приведем в таблице.

| Проводки | Нормативы | Описание операции |

|---|---|---|

| Для бюджетных учреждений | ||

Дт 0 101 ХХ 310 Кт 0 401 30 000 | Пункт 13, пункт 29 Инструкции № 174н | Учет дооценки ОС |

| Дт 0 401 30 000 Кт 0 104 ХХ 411 | Отражение дооценки суммы амортизационных начислений | |

| Дт 0 401 30 000 Кт 0 101 ХХ 410 | Учет уценки ОС | |

| Дт 0 104 ХХ 411 Кт 0 401 30 000 | Отражение уценки по суммам начисленной амортизации | |

| Для казенных учреждений | ||

| Дт КРБ 1 101 1Х 310, Дт КРБ 1 101 3Х 310 Кт КБК 1 401 30 000 | Пункт 10 Инструкции № 162н | Учет дооценки ОС |

| Дт КБК 1 401 30 000 Кт КРБ 1 401 1Х 411, КРБ 1 104 3Х 411 | Отражение дооценки суммы амортизационных начислений | |

| Дт КБК 1 401 30 000 Кт КРБ 1 101 1Х 410, КРБ 1 101 3Х 410 | Учет уценки ОС | |

| Дт КРБ 1 104 1Х 411, КРБ 1 104 3Х 411 Кт КБК 1 401 30 000 | Отражение уценки по суммам начисленной амортизации | |

| Для автономных учреждений | ||

| Дт 0 101 ХХ 310 Кт 0 401 30 000 | Пункт 13, пункт 29 Инструкции № 183н | Учет дооценки ОС |

| Дт 0 401 30 000 Кт 0 104 ХХ 411 | Отражение дооценки суммы амортизационных начислений | |

| Дт 0 401 30 000 Кт 0 101 ХХ 410 | Учет уценки ОС | |

| Дт 0 104 ХХ 411 Кт 0 401 30 000 | Отражение уценки по суммам начисленной амортизации |

Зачем нужна переоценка стоимости основных средств?(Суть)

Автор думает нужно переоценивать ОС так как:

- Переоценка это приведение первоначальной стоимости к рыночной стоимости.(к реальной) допустим вы купили здание 10 лет тому назад за 2 000 000 рублей, но час эти здания продают в 5 000 000 рублей, реальное в отчетности отражать 5000 000 рублей стоимость здания а не 2 000 000 рублей.(с учетом пересчета амортизации).

- Во вторых есть такое понятие как инфляция, деньги со временем дешевеют. Поэтому актуально списать амортизацию с учетом инфляции, себестоимость продукции будет дороже, прибыль будет меньше в итоге. Чтоб не образовывалось необоснованная прибыль.(повышенная), при покупке основных средств за счет амортизации хватило для покупки нового ОС с учетом актуальных цен на такое же ОС.(основное средство).

- Чтоб увеличить чистые активы организации при увеличении стоимости ОС (Чистые Активы= Актив — Обязательства актуально в Акционерных обществах.

- В МСФО (Международных стандартах финансовой отчетности) это обязанность проводить переоценку.

Проведение переоценки это ПРАВО а не обязательство.

Для проведения переоценки необходимо:

- Первоначальная стоимость ОС на 31,12,2019 года.

- Сумма начисленной накопленной амортизации на 31,12,2019 года.

- Документальное подтвержденная текущая стоимость основных средств (рыночная).

Особенности для бюджетников

Бюджетные учреждения должны проводить переоценку по иному регламенту. Процедура по пересчету стоимости бюджетными организациями осуществляется в определенных случаях:

- Если есть соответствующее решение со стороны Правительства РФ (п. 28 Инструкции № 157н).

- Если имущественный актив отчуждается не в пользу учреждений, принадлежащих государственному сектору (п. 29, 30 Федерального стандарта № 257н, п. 28 Инструкции № 157н).

Правила и сроки по процедурам утверждает Правительство Российской Федерации. Проведение переоценки для бюджетных учреждений регулируется единым порядком, закрепленным в Приказах Минэкономразвития России № 25, Минфина России № 6н, Минимущества России № 14, Госкомстата России № 7 от 25.01.2003 (в ред. от 02.10.2006).

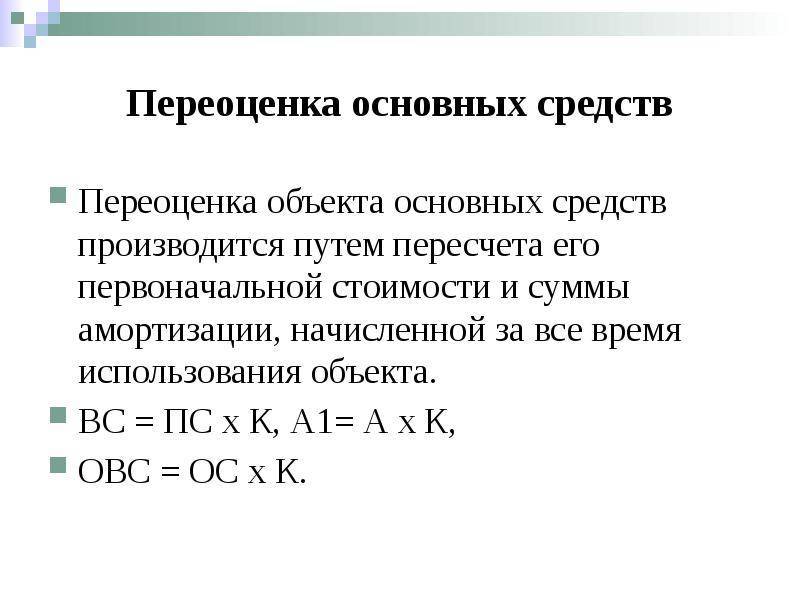

Процедура осуществляется по состоянию на начало нового финансового года (п. 28 Инструкции 157н). В процессе переоценки производится пересчет балансовой стоимости и амортизационных начислений по каждому объекту ОС.

Некоторые категории активов являются исключением. К примеру, ценности Государственного Фонда РФ переоценивают специалисты Гохран РФ. В таких случаях пересчитывается оценочная стоимость ценностей Госфонда по ценам и официальному курсу доллара США, актуальным на дату пересчета.

К исключениям относятся:

- ОС, являющиеся имуществом казны. Они переоцениваются непосредственно на дату проведения операции или составления бюджетной отчетности.

- ОС, отчуждающихся не в пользу организаций государственного сектора. В этом случае балансовая стоимость доводится до величины справедливой стоимости на момент проведения переоценки.

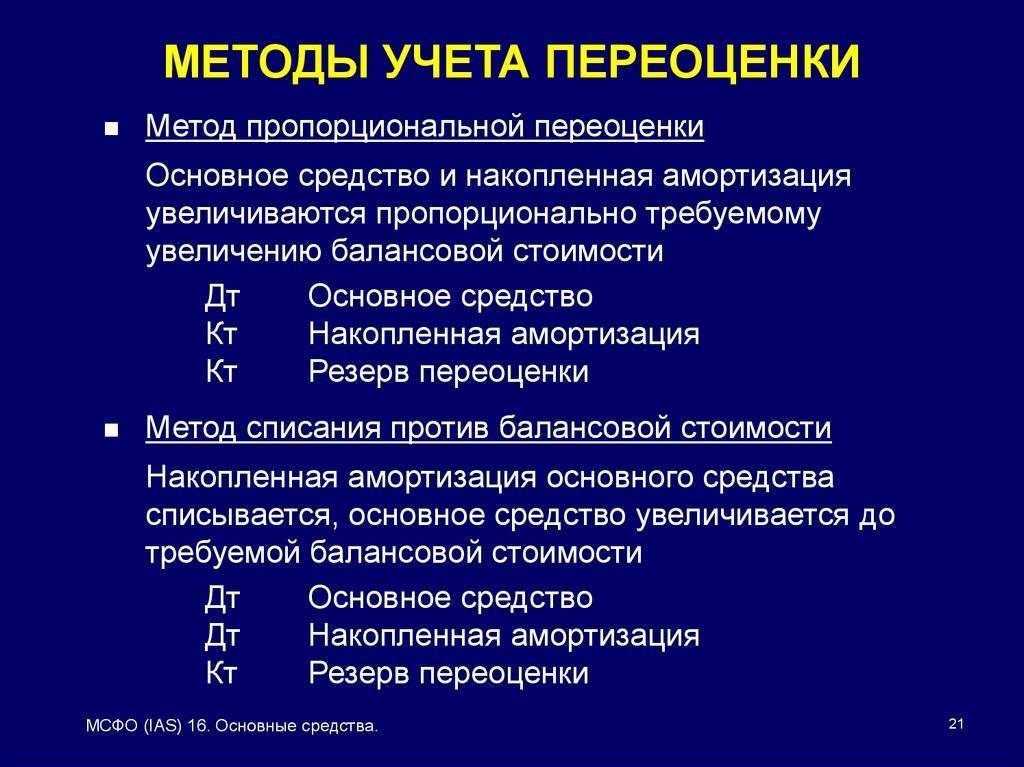

Для проведения переоценки в бюджетном учреждении необходимо определиться со способом процедуры, а затем закрепить его в учетной политике организации (п. 41 Федерального стандарта № 257н, Методические указания по Федеральному стандарту № 257н). Существуют два способа выявления переоцененной стоимости имущества:

- Пересчет накопленных амортизационных начислений прямо пропорционально изменению первоначальной или балансовой стоимости имущественных объектов. При этом результатом процедуры должны быть равенство остаточной и переоцененной стоимостей.

- Разница первоначальной или балансовой стоимости и накопленной амортизации. Величина остаточной стоимости должна быть доведена до значения переоцененной стоимости. В бухучете формируются одновременные проводки по уменьшению балансовой стоимости актива на величину начисленных ранее амортизационных отчислений (Кт 0 101 00 000) и по увеличению остаточной цены фонда на величину дооценки до справедливой стоимости (Дт 0 101 00 000).

После проведения результатов пересчета амортизация должна начисляться на оставшийся срок полезного использования объекта по нормативам, действовавшим до начала процедуры.

Порядок оформления пересчета аналогичен тому, как проводят переоценку в коммерческих и некоммерческих организациях. Сначала оформляется приказ или распоряжение, затем его утверждает руководство. В распорядительную документацию включают следующие сведения (Письмо Минфина России № 02-14-07/274 от 08.02.2007):

- состав комиссии и регламент, по которому она действует;

- порядок осуществления процедуры — этапы проведения с указанием ответственных сотрудников;

- период проведения;

- сроки подписания итоговых актов;

- перечень первичной документации и правила оформления таких документов.

Первоначальной информацией выступают данные бухгалтерского учета бюджетного учреждения и результаты проведенной ранее инвентаризации. Все данные должны строго соответствовать друг другу.

После завершения пересчета ответственные сотрудники оформляют итоговый акт, в котором и будут отражаться результаты процедуры. Унифицированной формы законодательством не предусмотрено, поэтому организация вправе разработать бланк самостоятельно, воспользовавшись нормативами из п. 25 Федерального стандарта № 256н. Регистр необходимо утвердить в учетной политике учреждения.

К акту прикладываются все подтвердительные документы, отражающие итоговый результат.

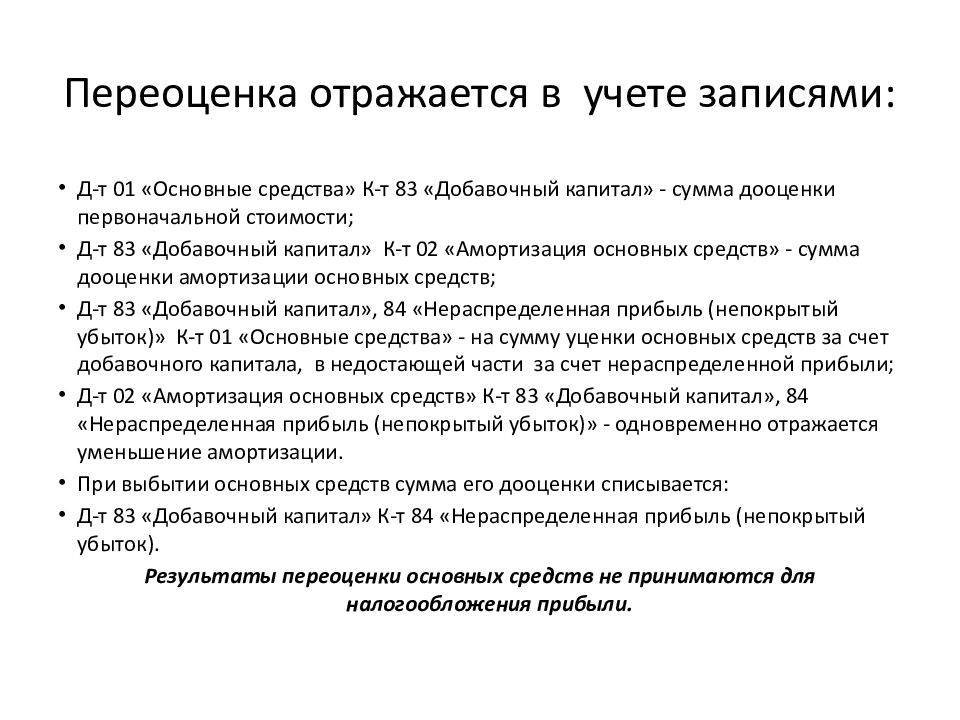

Отражение в бухгалтерском учете

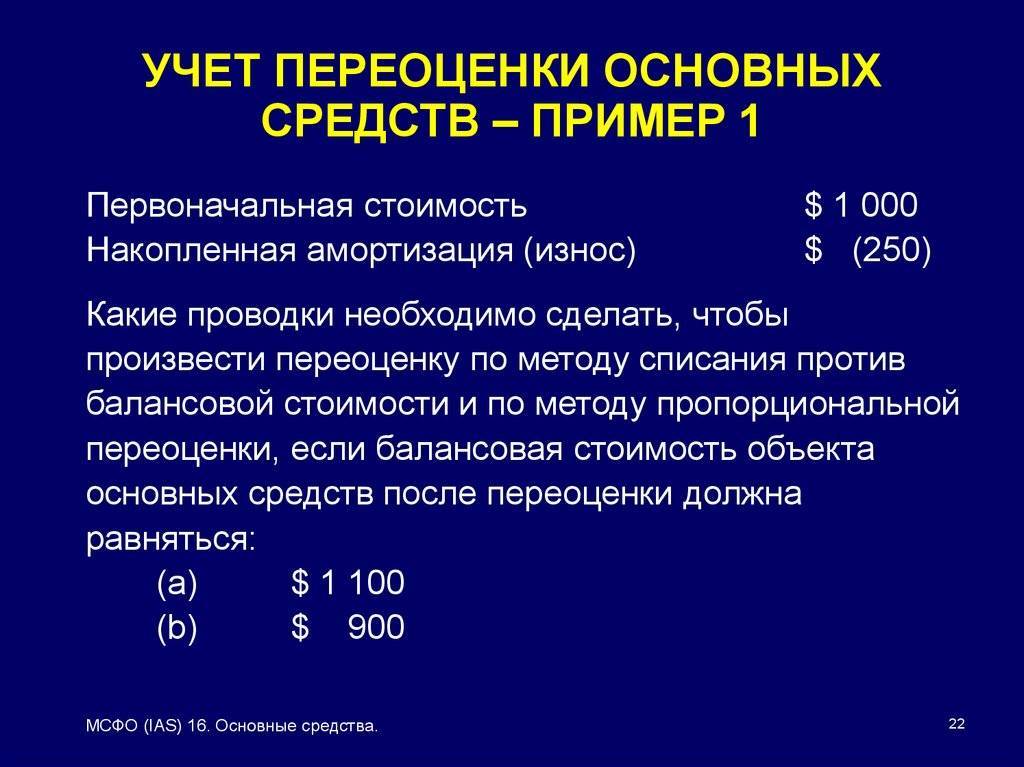

1.Если после переоценки стоимость ОС увеличилась, в учете делают записи:

Дебет 01 Кредит 83 — увеличена стоимость основного средства в результате переоценки.

Дебет 83 Кредит 02 — доначислена амортизация ОС в результате его переоценки.

2.Если после переоценки стоимость ОС, ранее уцененных увеличилась, то сумму дооценки, равной сумме предыдущей уценки относят на финансовый результат — прочие доходы.

Дебет 01 Кредит 91.1 — отражена дооценка ОС в пределах предыдущей уценки.

Дебет 91-2 Кредит 02 — увеличена амортизация ОС в пределах предыдущей уценки.

Превышение суммы дооценки над суммой уценки включается в состав добавочного капитала.

Дебет 01 Кредит 83 — отражена дооценка ОС сверх предыдущей уценки.

Дебет 83 Кредит 02 — увеличена амортизация ОС сверх предыдущей уценки.

3.Если после переоценки стоимость ОС уменьшилась, то сумму уценки относят на финансовый результат — прочие расходы.

Дебет 91-2 Кредит 01 — уценено ОС, которое раньше не дооценивалось.

Дебет 02 Кредит 91-1 — уменьшена амортизация по ранее недооценному ОС.

4. Если после переоценки стоимость ОС, ранее дооцененных уменьшилась, то сумма уценки, равная сумме предыдущей дооценки, уменьшает добавочный капитал.

Дебет 83 Кредит 01 — отражена уценка ОС в пределах предыдущей дооценки.

Дебет 02 Кредит 83 — отражено уменьшение амортизации ОС в пределах предыдущей дооценки.

Превышение суммы уценки над суммой дооценки относится на финансовый результат — прочие расходы.

Дебет 91-2 Кредит 02 — отражена уценка ОС сверх предыдущей дооценки.

Дебет 02 Кредит 91-1 — отражено уменьшение амортизации сверх предыдущей дооценки.

Переоценка основных средств.

Организация вправе самостоятельно принять решение о переоценке основных средств. В соответствии с п. 15 ПБУ 6/01 «Учет основных средств» коммерческие организации могут не чаще одного раза в год (на начало отчетного года) переоценивать группы однородных объектов основных средств по текущей (восстановительной) стоимости путем индексации или прямого пересчета по документально подтвержденным рыночным ценам.

Если решение о переоценке группы основных средств будет принято, в дальнейшем такая переоценка должна проводиться регулярно, чтобы стоимость основных средств, по которой они отражаются в бухгалтерском учете и отчетности, существенно не отличалась от текущей (восстановительной) стоимости. Результаты переоценки должны отражаться в бухгалтерском учете и отчетности согласно принципу существенности.

Переоценка позволяет привести восстановительную стоимость основных средств в соответствие данным о рыночной стоимости. При этом переоценка влияет:

• на размер амортизационных отчислений;

• балансовую оценку основных средств;

• величину добавочного капитала или прибыли;

• валюту баланса;

• уставный капитал (в сторону увеличения – за счет добавочного капитала);

• налог на имущество (в случае уценки объекта основных средств налог на имущество уменьшается, при дооценке – увеличивается).

В результате дооценки стоимость объекта основных средств увеличивается, сумма дооценки зачисляется в добавочной капитал организации. В бухгалтерском учете осуществляется следующая запись:

Дебет счета 01 «Основные средства».

Кредит счета 83 «Добавочный капитал», субсчет «Переоценка основных средств».

Сумма уценки основных средств, рассчитанная в процессе переоценки объекта основных средств, относится на счет 84 «Нераспределенная прибыль (непокрытый убыток)», что в бухгалтерском учете оформляется записью:

Дебет счета 84 «Нераспределенная прибыль (непокрытый убыток)».

Кредит счета 01 «Основные средства».

Если организация уценивает объект основных средств, который ранее (в предыдущие отчетные периоды) подвергался переоценке, то сумма уценки относится на счет 83 «Добавочный капитал», но только в пределах проведенной ранее переоценки. В данном случае бухгалтерская запись будет такой:

Дебет счета 83 «Добавочный капитал», субсчет «Переоценка основных средств».

Кредит счета 01 «Основные средства».

Часть уценки, которая превышает сумму предыдущих дооценок, учитывается на счете 84 «Нераспределенная прибыль (непокрытый убыток)». При этом производится запись:

Дебет счета 84 «Нераспределенная прибыль (непокрытый убыток)».

Кредит счета 01 «Основные средства».

Переоценка объекта основных средств влечет за собой увеличение (в случае дооценки) или уменьшение (в случае уценки) текущих амортизационных отчислений, что влияет на величину формируемого финансового результата. Таким образом, переоценка служит действенным инструментом управления показателями финансового состояния организации.

Результаты переоценки отражаются также в бухгалтерской отчетности, что делает ее в части представления информации о наличии основных средств более достоверной. Если в результате переоценки стоимость основных средств уменьшилась, то сумма уценки отражается в бухгалтерском балансе по статье «Нераспределенная прибыль (непокрытый убыток)» раздела III «Капитал и резервы». Сумма уценки, равная размеру предыдущей дооценки, уменьшает добавочный капитал организации (статья «Добавочный капитал» раздела III «Капитал и резервы» бухгалтерского баланса). Если в результате переоценки стоимость основных средств возросла, сумма увеличения относится на счет 83 «Добавочный капитал» и включается в показатель статьи «Добавочный капитал».

В подразделе «Справочно» к разделу «Основные средства» формы № 5 (приложение к бухгалтерскому балансу) на начало отчетного года и на начало предыдущего года учитываются изменения стоимости основных средств при их переоценке. По строке «Первоначальная (восстановительная) стоимость» показывается увеличение или уменьшение первоначальной стоимости основных средств. Сумма уценки приводится в круглых скобках. По строке «Амортизация» фиксируются суммы изменения начисленной амортизации по основным средствам в результате их переоценки. Следовательно, данные строки «Результат от переоценки объектов основных средств» определяются как разница между данными строк «Первоначальная (восстановительная) стоимость» и «Амортизация».

В отчетности данные о результатах уценки основных средств нужно взять в круглые скобки.

Налоговый учет при переоценке

Результат переоценки основных средств не относится ни к доходам, ни к расходам (п. 1 ст. 257 НК РФ). Итоги переоценки в обязательном порядке отражаются в бухгалтерском учете, но при расчете налога на прибыль данная процедура не учитывается (Письма Минфина РФ № 03-03-06/1/412 от 08.07.2011, № 03-03-06/1/544 от 08.09.2011, № 03-03-06/1/10621 от 20.02.2018). В Налоговом кодексе РФ (гл. 25 НК РФ) нет никаких отсылок к пересчету основных средств.

Результаты процедуры отражаются на счете 83 «Добавочный капитал» или на 91 счете, но при этом не меняется ни финансовый результат, ни налогооблагаемая база по налогу на прибыль, а значит, и не появляется учитываемая разница (ПБУ 18/02).

В случае дооценки или уценки в бухучете производится пересчет начисленной амортизации. При увеличении амортизационной суммы в бухучете амортизация для налогового учета не изменяется. Бухгалтеру потребуется каждый месяц проводить ПНО — постоянное налоговое обязательство (п. 4, 7 ПБУ 18/02).

Аналогичная ситуация по налоговому учету возникает и с уценкой. Разница между бухгалтерскими и налоговыми данными корректируется ежемесячным ОНА — отложенным налоговыми активами, а сама величина уценки является постоянным налоговым активом — ПНА.

Ключевое значение переоценка имеет для налогового учета имущества. Напоминаем, что с 01.01.2019 налогообложению по налогу на имущество подвергаются объекты недвижимости в собственности, владении, пользовании, распоряжении и полученные по концессии, которые учтены на балансе налогоплательщика (ст. 378, 378.1, 378.2 НК РФ).

При расчете налога на имущество по среднегодовой стоимости после проведенной переоценки будет использоваться переоцененная стоимость недвижимого фонда. Если рыночная стоимость объекта недвижимости увеличилась после проведенной процедуры, то уплачиваемый налог на имущество также растет.

Если расчет налога на имущество ведется по кадастровой стоимости, то сумма налоговых отчислений никак не изменится независимо от роста или уменьшения переоцененной стоимости объекта недвижимости.

Аналогична ситуация и с налоговым учетом в бюджетных учреждениях. Результаты проведенного пересчета не признаются доходами или расходами, не включаются в стоимость амортизируемых имущественных объектов и не участвуют в начислении амортизации (п. 1 ст. 257 НК РФ).

Как провести переоценку основных средств

Первоначальная стоимость, по которой основное средство было принято к учету, не подлежит изменению. За исключением случаев, перечисленных в пункте 14 ПБУ 6/01. К таким случаям, в частности, относится переоценка. По результатам переоценки основное средство может быть уценено или дооценено. Организация может произвести переоценку любых основных средств, исключений из этого правила законодательством не предусмотрено (п. 15 ПБУ 6/01, п. 43 Методических указаний, утвержденных приказом Минфина России от 13 октября 2003 г. № 91н).

Ситуация: в каких случаях организации выгодно провести переоценку основных средств в бухучете

Метод прямого пересчета

При методе прямого пересчета нужно определить рыночную стоимость основного средства по состоянию на 31 декабря. Для этого по выбору организации могут быть использованы:

- данные о ценах на аналогичные основные средства, полученные от изготовителей;

- сведения об уровне цен, имеющиеся в статистическом управлении, торговых инспекциях и т. д.;

- сведения об уровне цен, опубликованные в СМИ (газетах, журналах и т. п.) и специальной литературе;

- оценка БТИ;

- оценка независимого эксперта.

Об этом сказано в абзаце 4 пункта 43 Методических указаний, утвержденных приказом Минфина России от 13 октября 2003 г. № 91н.

Ситуация: как при переоценке рассчитать восстановительную стоимость основного средства, используя метод индексации