Состав декларации

Квартальная декларация по НДС содержит два раздела, обязательных к заполнению:

- головной (титульный лист);

- сумма НДС, подлежащих уплате в бюджет/возврату из бюджета.

Отчетный документ с упрощенным вариантом оформления (Титул и раздел 1 с проставленными прочерками) представляются в следующих случаях:

- осуществление в подотчетном периоде хозяйственных операций, не подлежащих обложению НДС;

- ведение деятельности за пределами российской территории;

- наличие производственных/товарных операций длительного периода действия – когда для окончательного выполнения работ требуется более полугода;

- субъект коммерческой деятельности применяет спецрежимы налогообложения (ЕСХН, ЕНВД, ПСН, УСНО);

- при выставлении счета-фактуры с выделенным налогом налогоплательщиком, освобожденным от НДС.

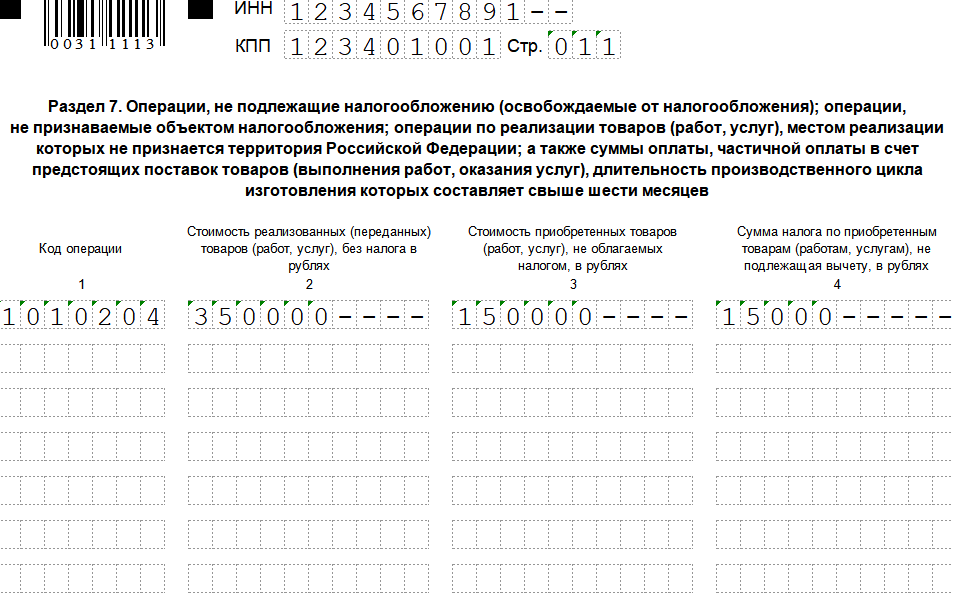

При наличии указанных предпосылок суммы реализации по льготируемым видам деятельности проставляются в разделе 7 декларации.

Для субъектов налогообложения, ведущих деятельность с применением НДС, обязательно заполнение всех разделов декларации, имеющих соответствующие цифровые показатели:

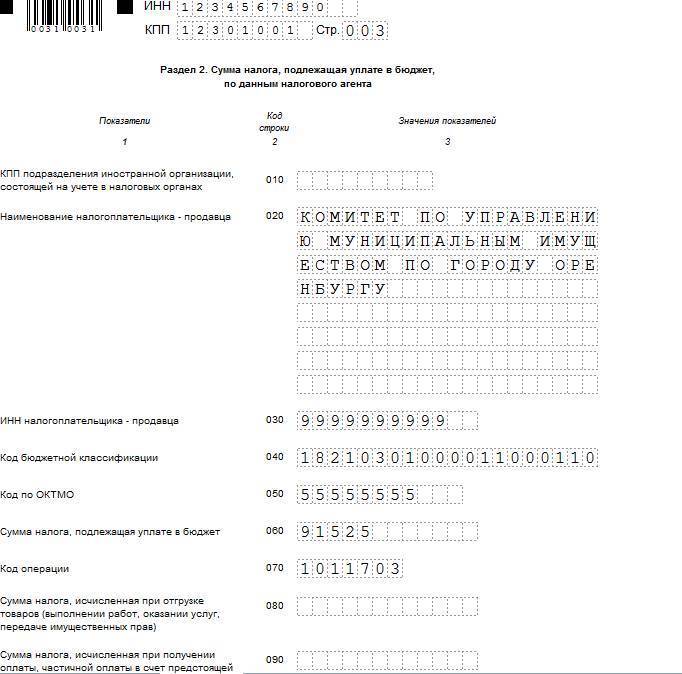

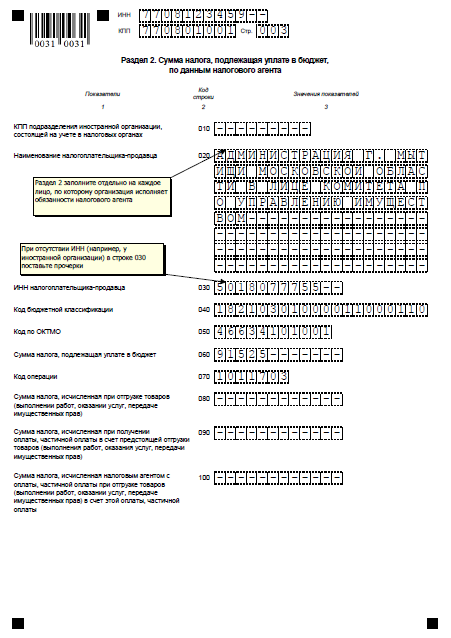

Раздел 2 – исчисленные суммы НДС для организаций/ИП, имеющих статус налоговых агентов;

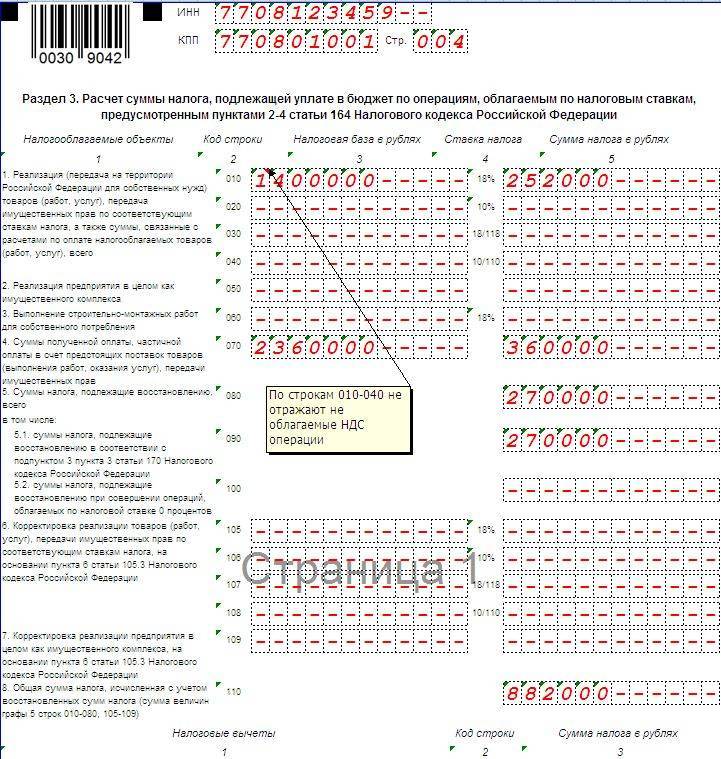

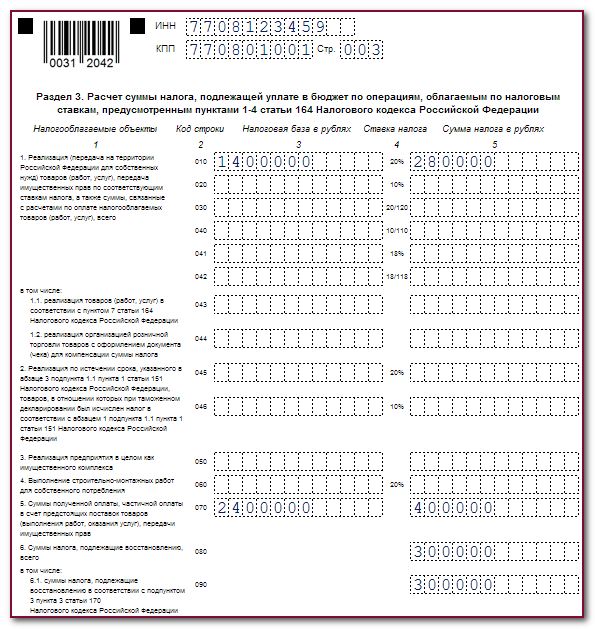

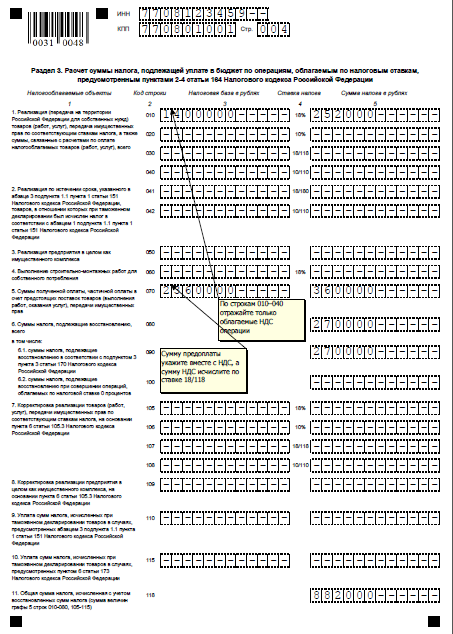

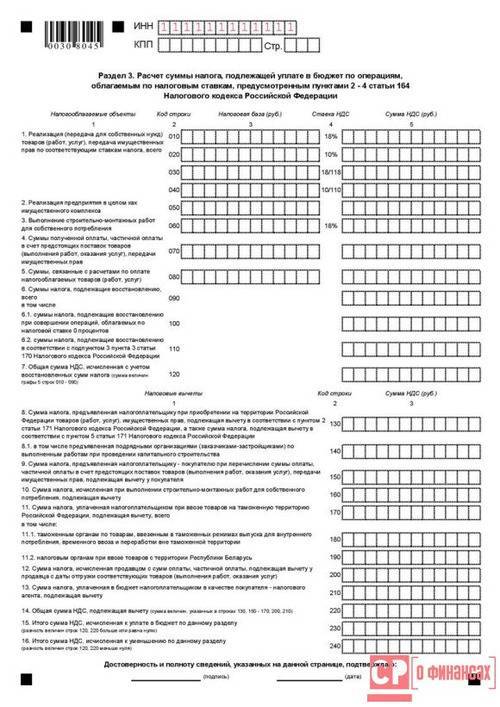

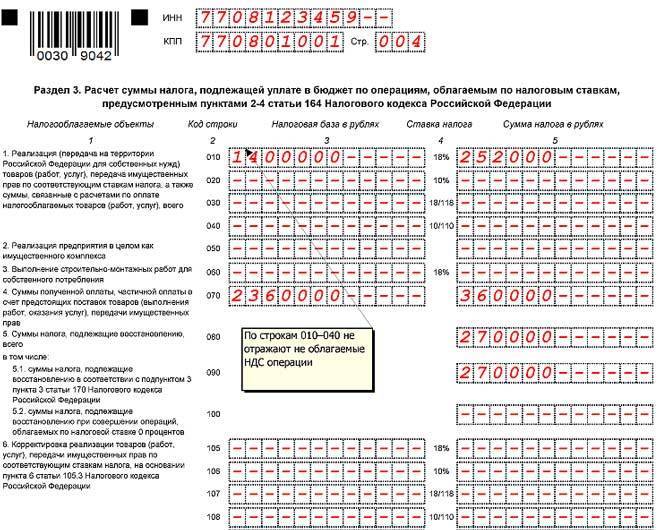

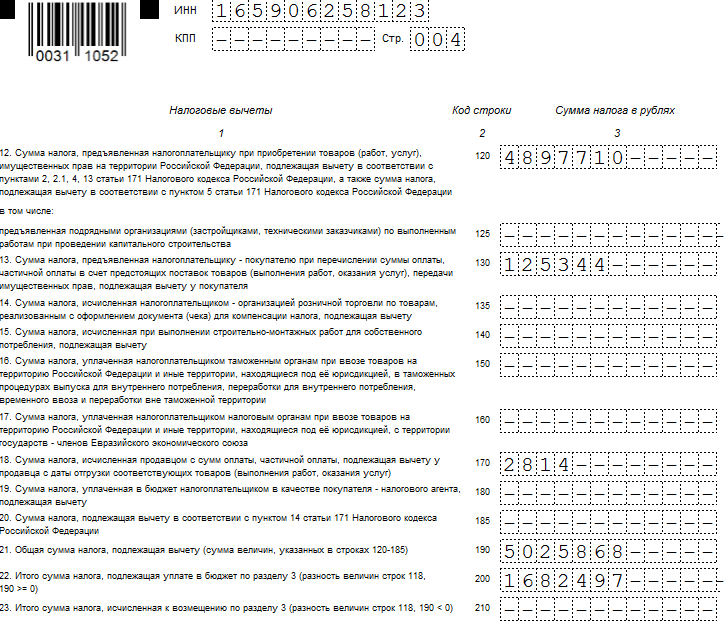

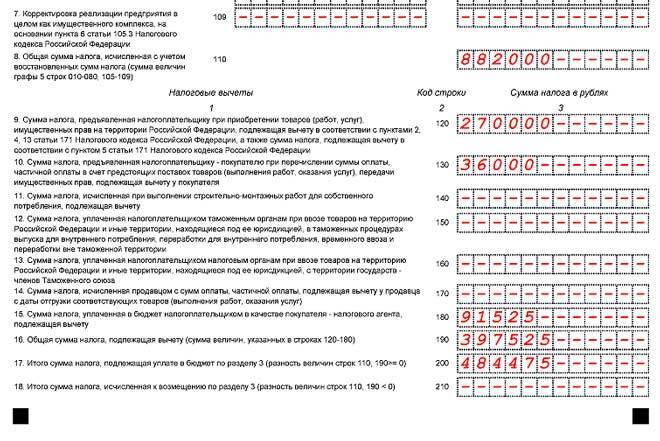

Раздел 3 – суммы реализации, подпадающие под обложение налогом;

Разделы 4,5,6 – используются при наличии хозяйственных операций по нулевой налоговой ставке или не имеющих подтвержденного статуса «нулевиков;

Раздел 7 – указываются данные по освобожденным от НДС операциям;

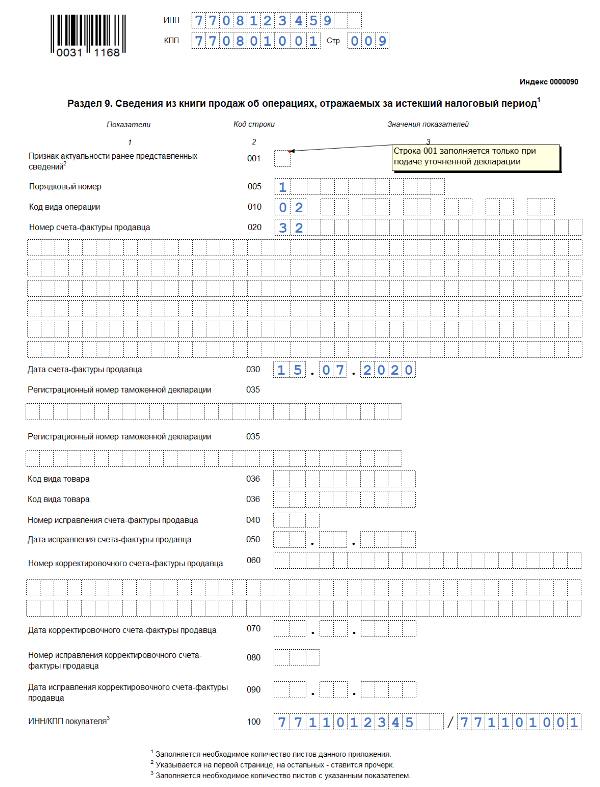

Разделы 8 – 12 включают в себя свод сведений из книги покупок, книги продаж и журнала выставленных счетов-фактур и заполняются всеми плательщиками НДС, применяющими налоговые вычеты.

ПОРЯДОК ЗАПОЛНЕНИЯ НАЛОГОВОЙ ДЕКЛАРАЦИИ ПО НАЛОГУ НА ДОБАВЛЕННУЮ СТОИМОСТЬ

Изменения, внесенные Приказом ФНС России от 20.11.2019 N ММВ-7-3/579@, применяются начиная с представления налоговой декларации по НДС за 1 квартал 2020 года. Приказ ФНС России от 29.10.2014 N ММВ-7-3/558@ (ред. от 20.11.2019) «Об утверждении формы налоговой декларации по налогу на добавленную стоимость, порядка ее заполнения, а также формата представления налоговой декларации по налогу на добавленную… Приложение N 2 к приказу Федеральной налоговой службы от 29 октября 2014 г. N ММВ-7-3/558@

Список изменяющих документов

(в ред. Приказов ФНС России от 20.12.2016 N ММВ-7-3/696@, от 28.12.2018 N СА-7-3/853@, от 20.11.2019 N ММВ-7-3/579@)

- I. Общие положения

- II. Общие требования к порядку заполнения декларации

- III. Порядок заполнения титульного листа декларации

- IV. Порядок заполнения раздела 1 декларации «Сумма налога, подлежащая уплате в бюджет (возмещению из бюджета), по данным налогоплательщика»

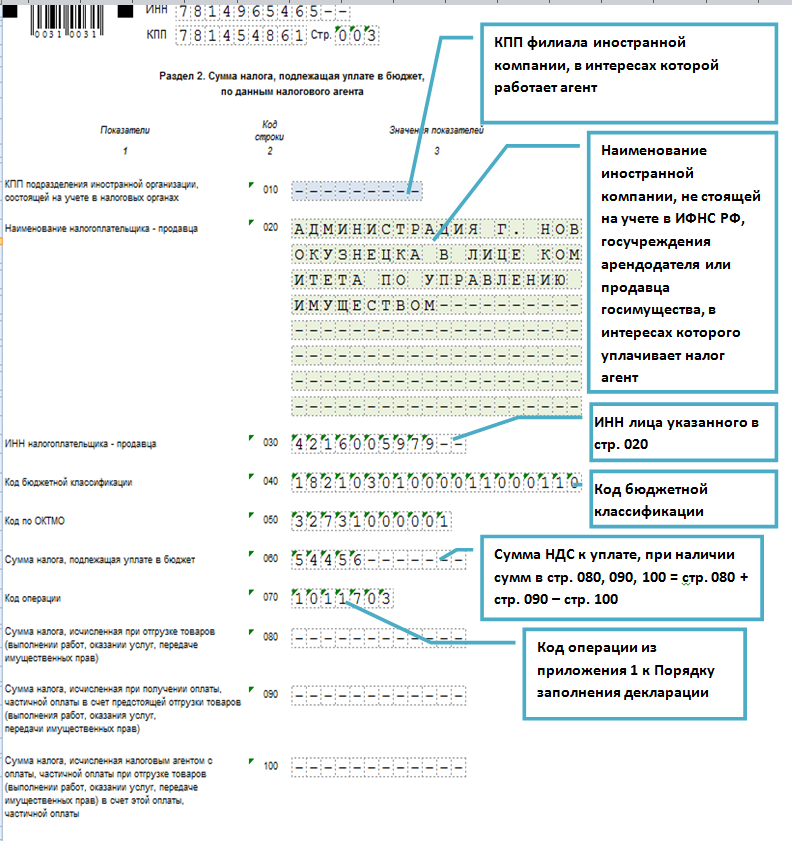

- V. Порядок заполнения раздела 2 декларации «Сумма налога, подлежащая уплате в бюджет, по данным налогового агента»

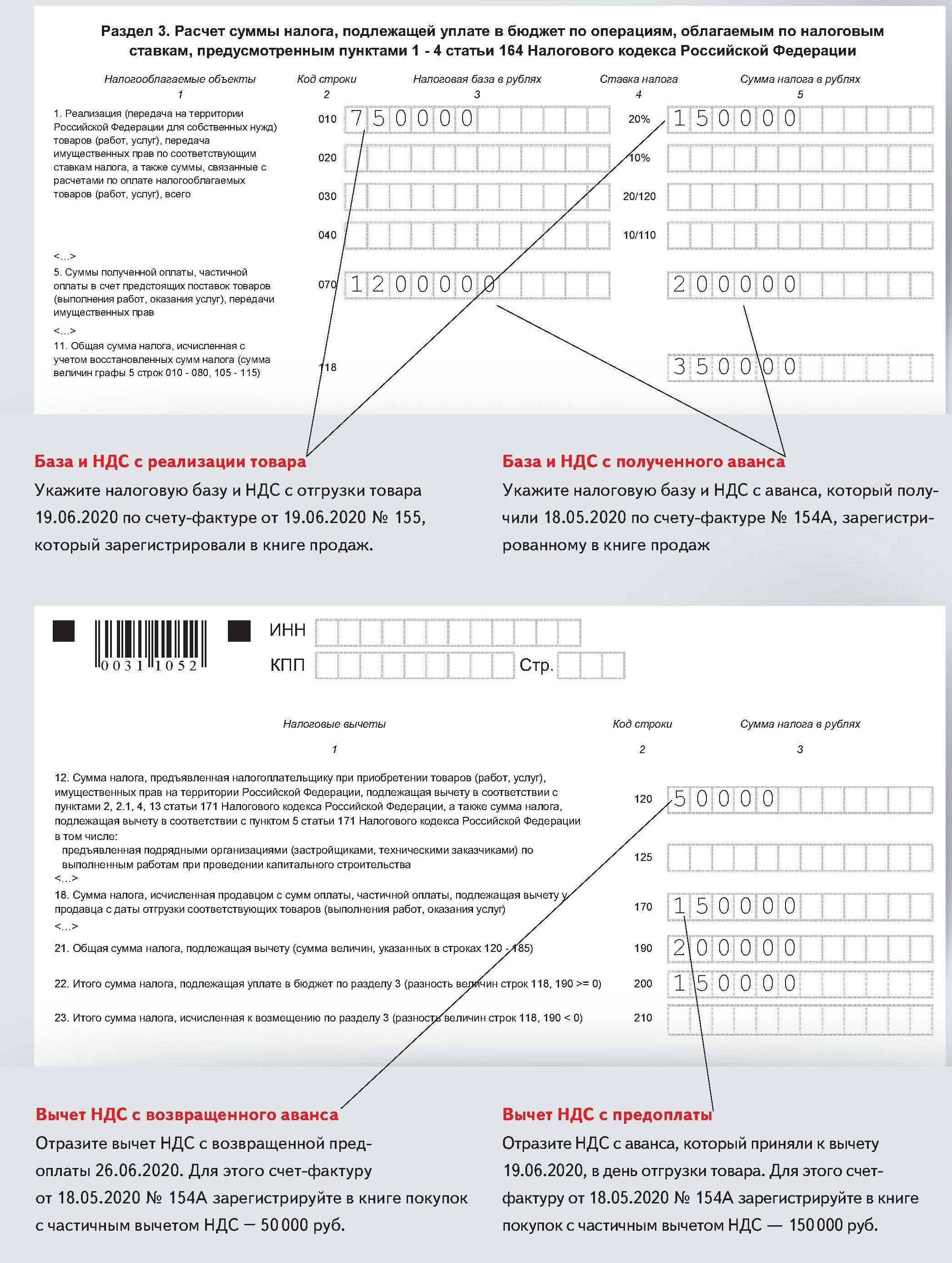

- VI. Порядок заполнения раздела 3 декларации «Расчет суммы налога, подлежащей уплате в бюджет по операциям, облагаемым по налоговым ставкам, предусмотренным пунктами 2 — 4 статьи 164 Налогового кодекса Российской Федерации»

- VII. Порядок заполнения приложения 1 к разделу 3 декларации «Сумма налога, подлежащая восстановлению и уплате в бюджет за истекший календарный год и предыдущие календарные годы»

- VIII. Порядок заполнения приложения 2 к разделу 3 декларации «Расчет суммы налога, подлежащей уплате по операциям по реализации товаров (работ, услуг), передаче имущественных прав, и суммы налога, подлежащей вычету, иностранной организацией, осуществляющей предпринимательскую деятельность на территории Российской Федерации через свои подразделения (представительства, отделения)»

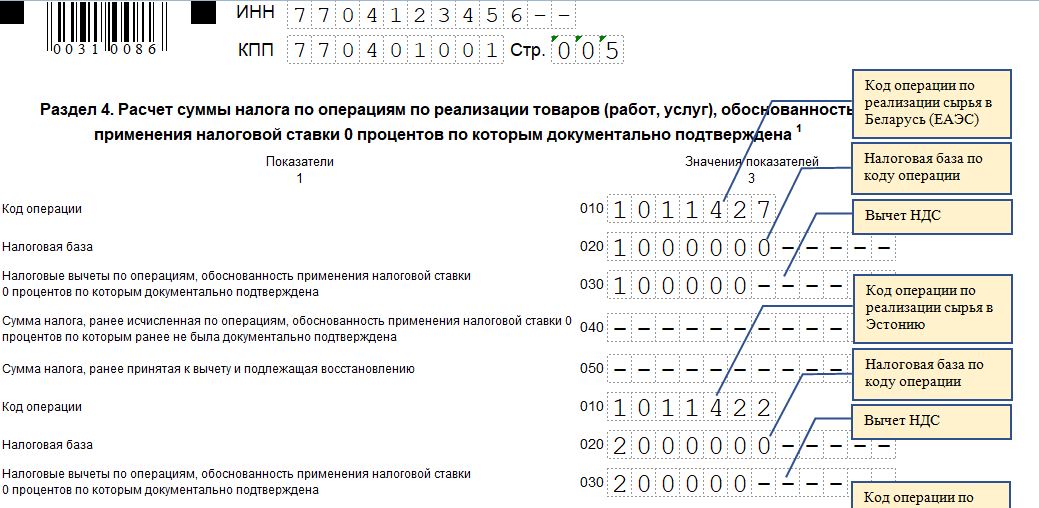

- IX. Порядок заполнения раздела 4 декларации «Расчет суммы налога по операциям по реализации товаров (работ, услуг), обоснованность применения налоговой ставки 0 процентов по которым документально подтверждена»

- X. Порядок заполнения раздела 5 декларации «Расчет суммы налоговых вычетов по операциям по реализации товаров (работ, услуг), обоснованность применения налоговой ставки 0 процентов по которым ранее документально подтверждена (не подтверждена)»

- XI. Порядок заполнения раздела 6 декларации «Расчет суммы налога по операциям по реализации товаров (работ, услуг), обоснованность применения налоговой ставки 0 процентов по которым документально не подтверждена»

- XII. Порядок заполнения раздела 7 декларации «Операции, не подлежащие налогообложению (освобождаемые от налогообложения); операции, не признаваемые объектом налогообложения; операции по реализации товаров (работ, услуг), местом реализации которых не признается территория Российской Федерации; а также суммы оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), длительность производственного цикла изготовления которых составляет свыше шести месяцев»

- XIII. Порядок заполнения раздела 8 декларации «Сведения из книги покупок об операциях, отражаемых за истекший налоговый период»

- IX. Порядок заполнения приложения 1 к разделу 8 декларации «Сведения из дополнительных листов книги покупок»

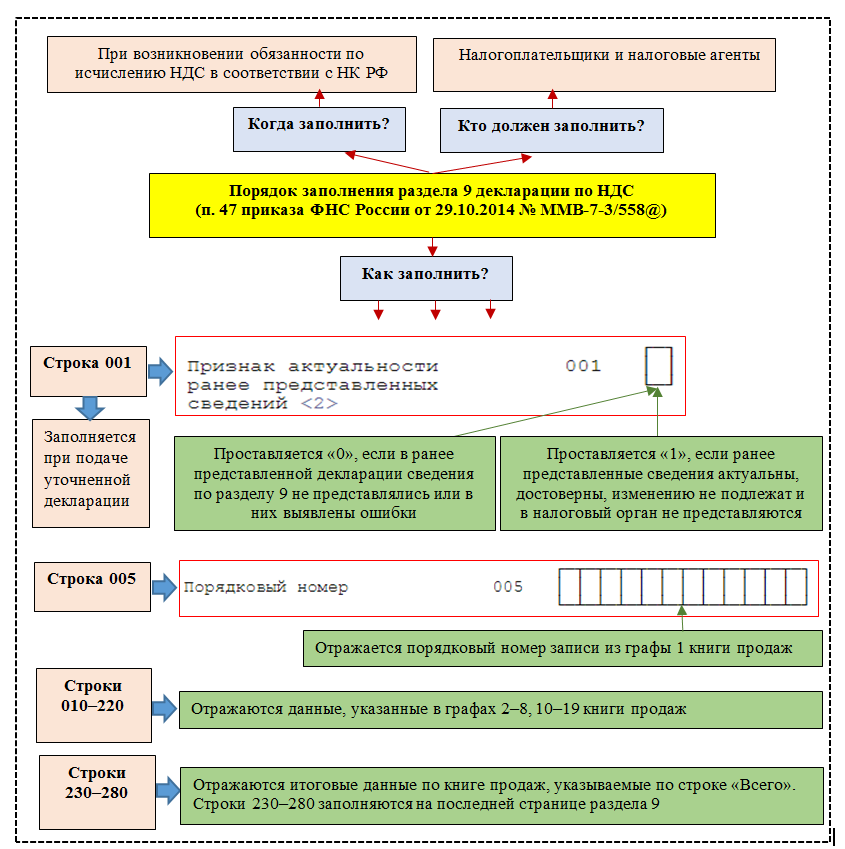

- X. Порядок заполнения раздела 9 декларации «Сведения из книги продаж об операциях, отражаемых за истекший налоговый период»

- XI. Порядок заполнения приложения 1 к разделу 9 декларации «Сведения из дополнительных листов книги продаж»

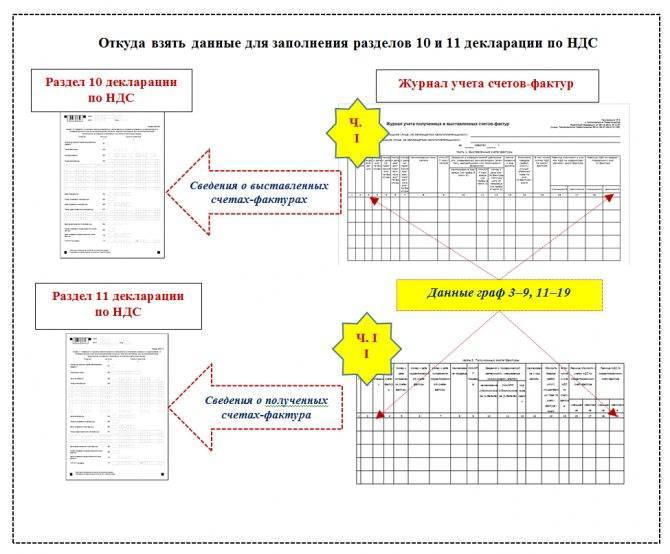

- XII. Порядок заполнения раздела 10 декларации «Сведения из журнала учета выставленных счетов-фактур в отношении операций, осуществляемых в интересах другого лица на основе договоров комиссии, агентских договоров или на основе договоров транспортной экспедиции, отражаемых за истекший налоговый период»

- XIII. Порядок заполнения раздела 11 декларации «Сведения из журнала учета полученных счетов-фактур в отношении операций, осуществляемых в интересах другого лица на основе договоров комиссии, агентских договоров или на основе договоров транспортной экспедиции, отражаемых за истекший налоговый период»

- XIV. Порядок заполнения раздела 12 декларации «Сведения из счетов-фактур, выставленных лицами, указанными в пункте 5 статьи 173 Налогового кодекса Российской Федерации»

- Приложение N 1. Коды операций

- Приложение N 2. Коды субъектов Российской Федерации

- Приложение N 3

- Приложение N 4. Коды, определяющие способ и вид представления декларации

Открыть полный текст документа

Инструкция по заполнению

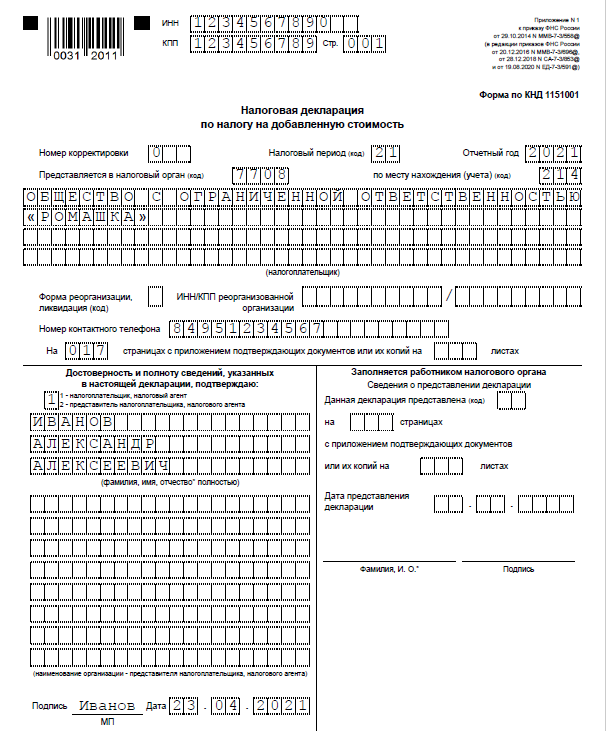

Приведем образец заполнения декларации для ООО «Ромашка» — это микропредприятие с двумя сотрудниками на ОСНО, основная деятельность — оптовая торговля. Организация заполняет лишь часть разделов декларации:

- «Ромашка» не является налоговым агентом, поэтому не заполняет раздел 2;

- не применяет налоговую ставку 0%, поэтому не заполняет разделы 4, 5 и 6;

- не имеет дела с операциями, которые не подлежат налогообложению или проводятся вне территории России, также не вносит предоплату за поставку товаров с циклом изготовления больше полугода, поэтому не заполняет раздел 7;

- не является посредником и не получает освобождение от НДС.

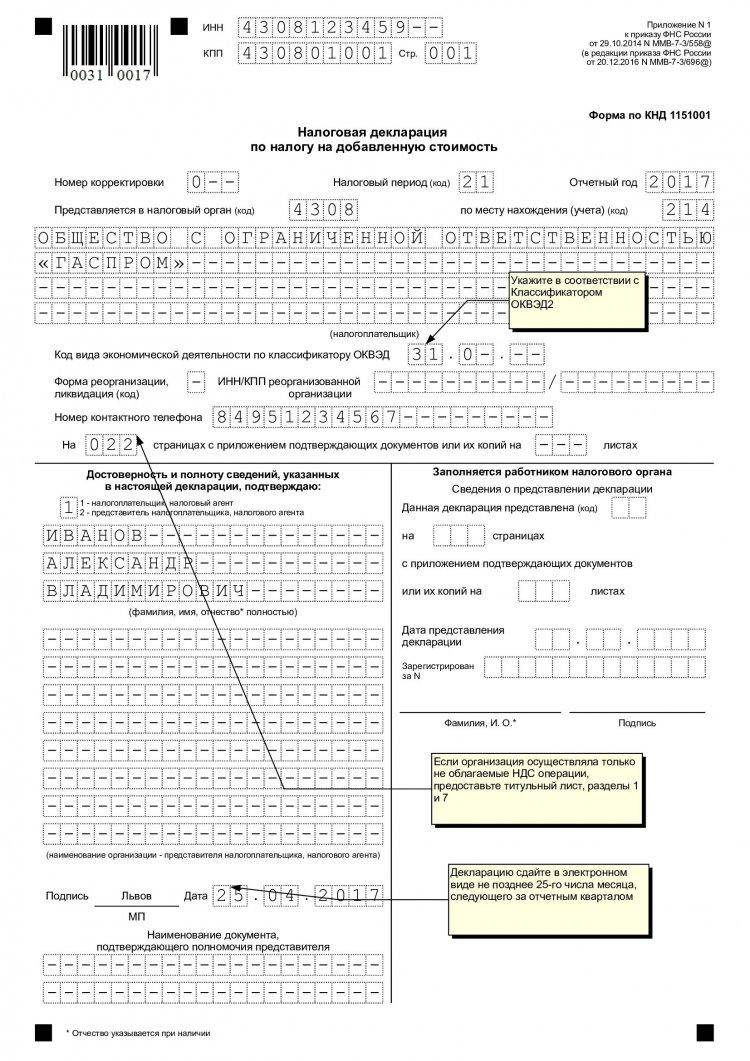

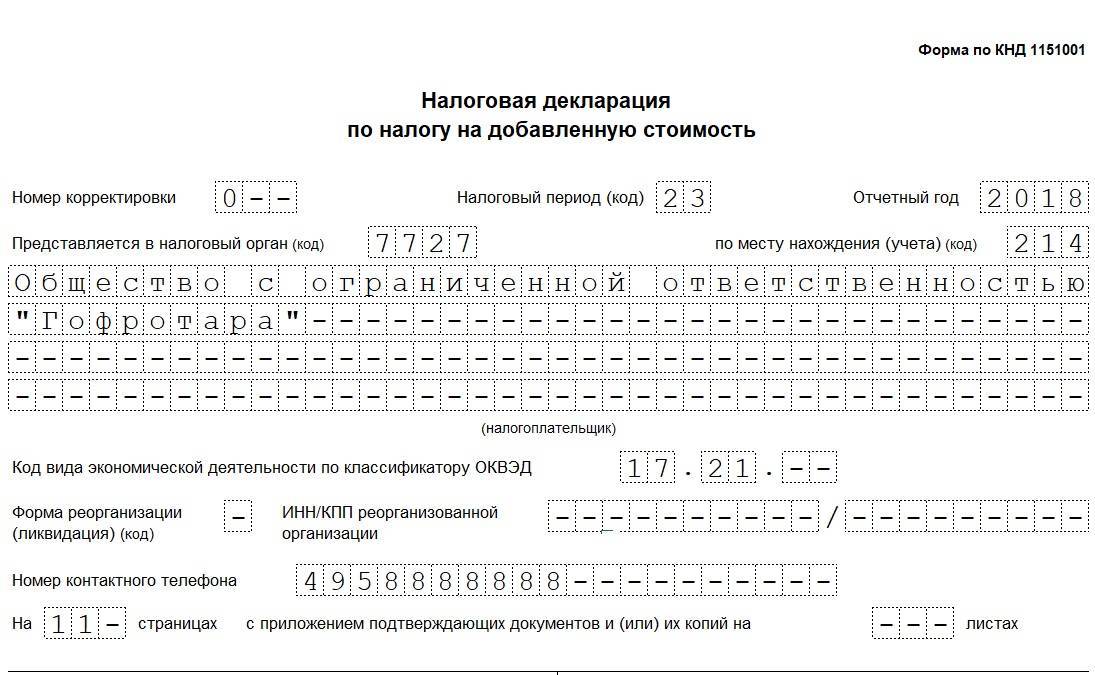

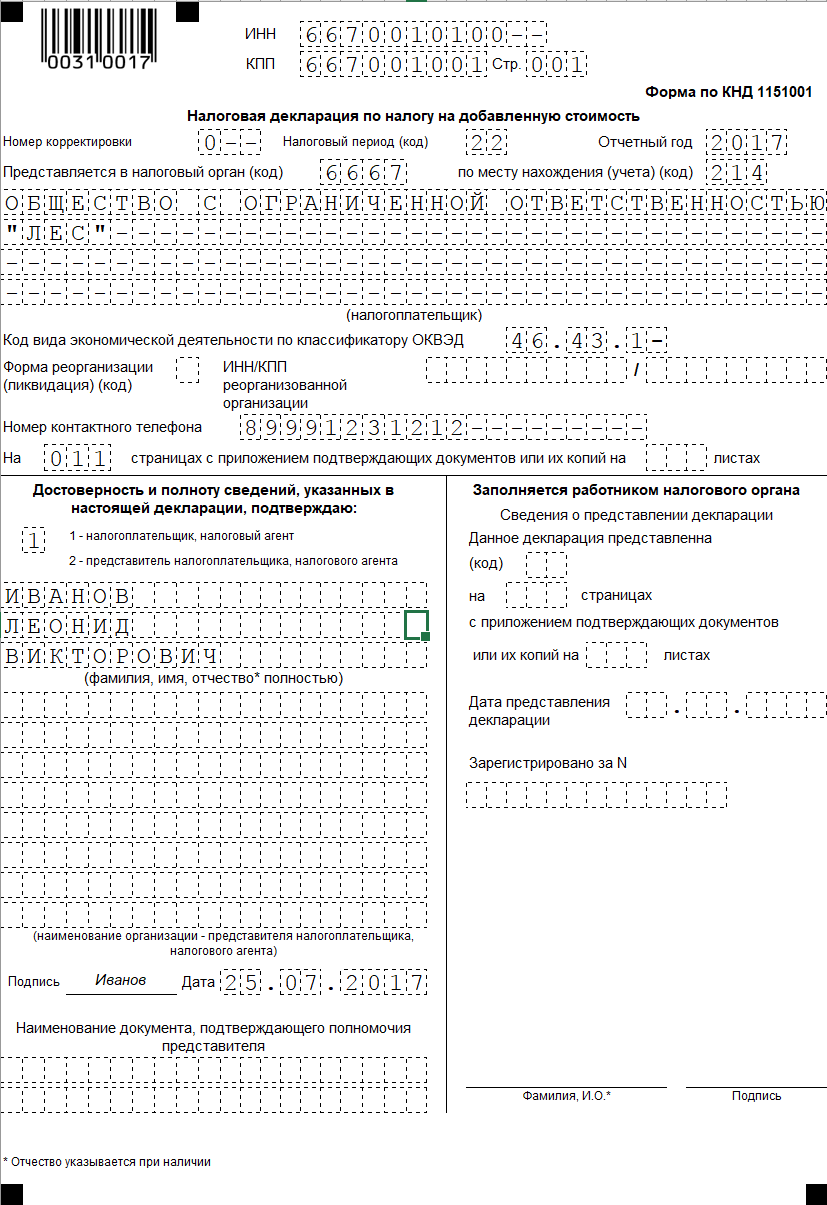

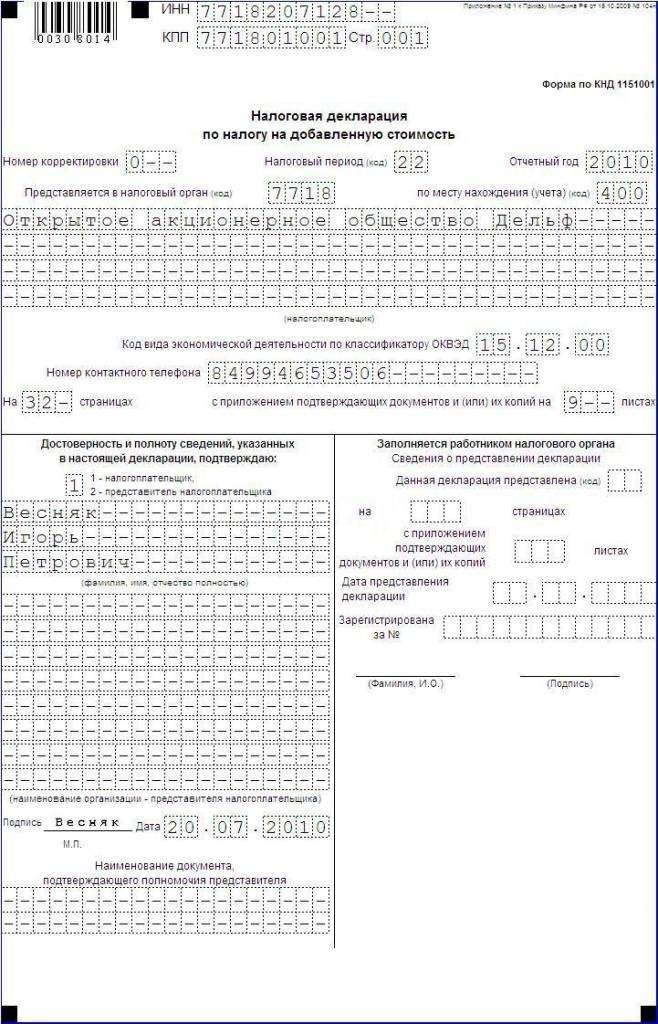

Титульный лист

На титульном листе указываем ИНН и КПП, код налогового органа, отчетный год 2021 (2021) и отчетный период — «21» для 1 квартала, «22» для 2 квартала, «23» — для 3 квартала и «24» — для 4-го квартала. Название организации пишем полностью, указываем телефон, число листов в декларации и данные директора или предпринимателя.

С отчета за 4 квартал 2021 года с титульного листа удалили строку «Код вида экономической деятельности по классификатору ОКВЭД». Ничего особенного в этом нет, просто убрали дублирование данных. Налоговой и так знает виды деятельности компаний, ведь при регистрации их указывают в документах и их заносят в ЕГРЮЛ/ЕГРИП. Указывать ОКВЭД больше не нужно.

Раздел 1

В разделе 1 указываем код ОКТМО и код бюджетной классификации. КБК зависит от вида операции, по которой уплачивается налог. Налог с реализации в России (в том числе для налоговых агентов) платят по КБК — 182 1 0300 110.

В строке 030 указывают сумму налога поставщики на спецрежимах или освобожденные от НДС по ст. 145 НК РФ, если выставляют счета-фактуры с НДС. Эта сумма не включается в строки 040 и 050.

«Ромашка» указывает в строке 040 сумму налога к уплате, рассчитанную после сложения данных из раздела 3. Если бы вычет оказался больше начисленного налога, можно было бы заявить НДС к возмещению и отразить в строке 050.

Все остальные строка «Ромашка», как и многие другие плательщики НДС, не заполняет.

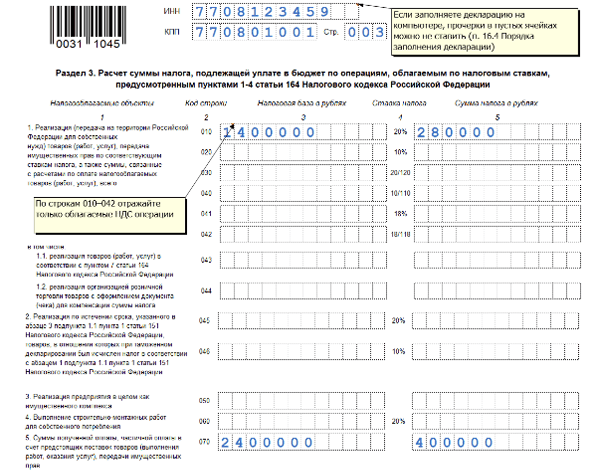

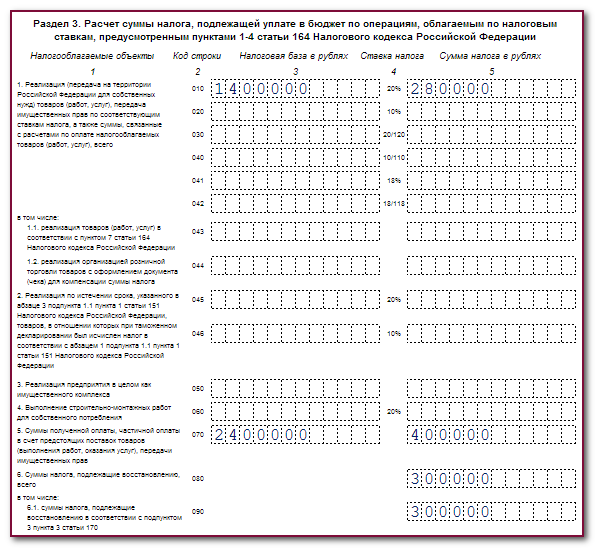

Раздел 3

В разделе 3 делаем расчет суммы налога к уплате: вносим облагаемые по обычным и расчетным ставкам операции, а также указываем налоговые вычеты.

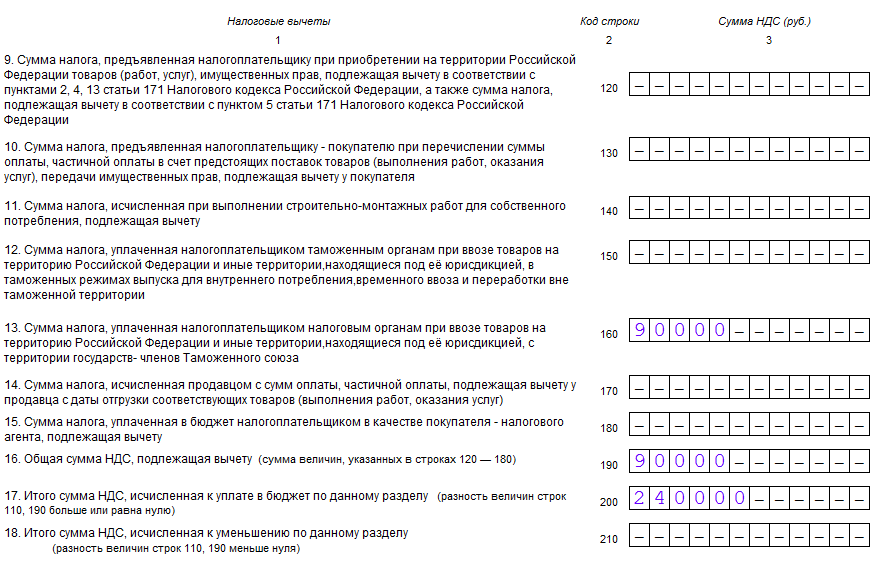

В строках 010-118 «Ромашка» указала начисленный НДС и налог к восстановлению. Налог уплачивается только по ставке 20 %. В расчет попала оплата за поставку 25 000 рублей и предоплата на сумму 29 500 рублей. Затем в строках 120-190 отражаются вычеты по налогу и в строках 200 или 210 указывается итоговый налог к уплате или возмещению (стр. 118 — стр. 190).

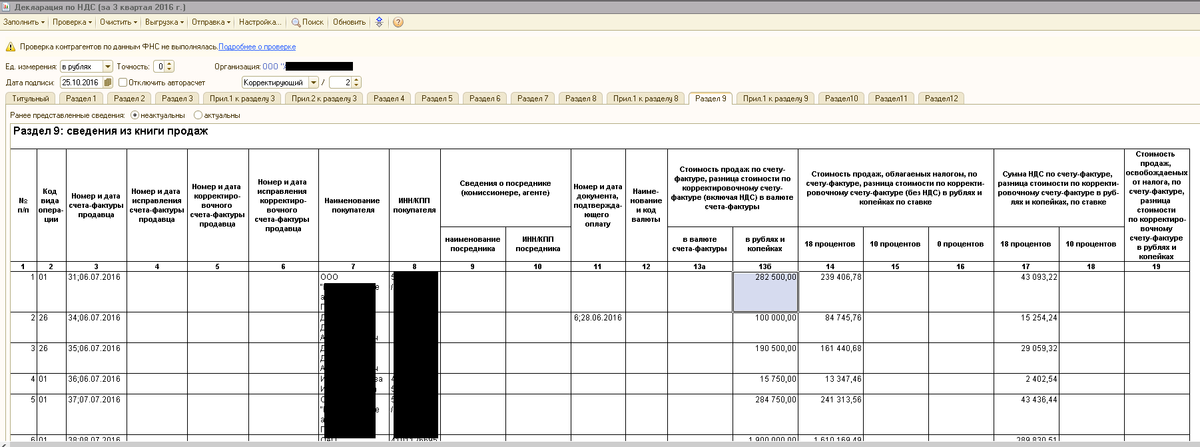

Разделы 8 и 9

Разделы 8 и 9 — это сведения из Книг покупок и продаж об операциях за квартал. Для формирования этих разделов Декларации компании придется установить бухгалтерскую программу или зарегистрироваться в веб-сервисе, потому что налогоплательщики, которые заполняют и сдают эти разделы в составе декларации, имеют право сдавать ее только в электронном виде.

Разделы 8 и 9 можно не включать в состав декларации, если в течение отчетного квартала вы не регистрировали в книге покупок или в книге продаж ни одного счета-фактуры.

Легко подготовьте и сдайте через интернет декларацию по НДС с помощью онлайн-сервиса Контур.Бухгалтерия. Декларация формируется автоматически на основе бухучета и проходит проверку перед отправкой. Избавьтесь от рутины, сдавайте отчеты и пользуйтесь поддержкой экспертов нашего сервиса. Первые 14 дней новые пользователи работают в сервисе бесплатно.

Получить бесплатный доступ на 14 дней

Пример заполнения

Далее нами будет представлен стандартный пример того, как заполняется декларация НДС (инструкция по заполнению). Условия подачи данного документа изменяются в зависимости от того, в какой сфере работает компания и насколько крупным является данный бизнес. Мы используем данные налогового учета, предоставленные компанией ООО «Газпром» за первый квартал 2015 года. Все операции, связанные с реализацией продукции, облагаются налогом по ставке 18 %, и все операции, которые должны учитываться в процессе составления декларации, указаны далее:

- Октябрь 2014 года. В бюджет был перечислен НДС, который удерживается с оплаты аренды различного муниципального имущества в октябре, ноябре и декабре 2014 года. Аренда имущества осуществляется в соответствии с договором, заключенным с комитетом, занимающимся управлением имуществом города Мытищи в Московской области. Общая стоимость аренды составляет 600 000 рублей (с учетом НДС в размере 91 525 рублей). 2 октября 2014 года выпущен счет-фактура № 502 на сумму НДС, который удерживался с платы за аренду за IV квартал 2014 года, что было занесено в книгу покупок – 600 000 руб. (включая НДС в размере 91 525 рублей).

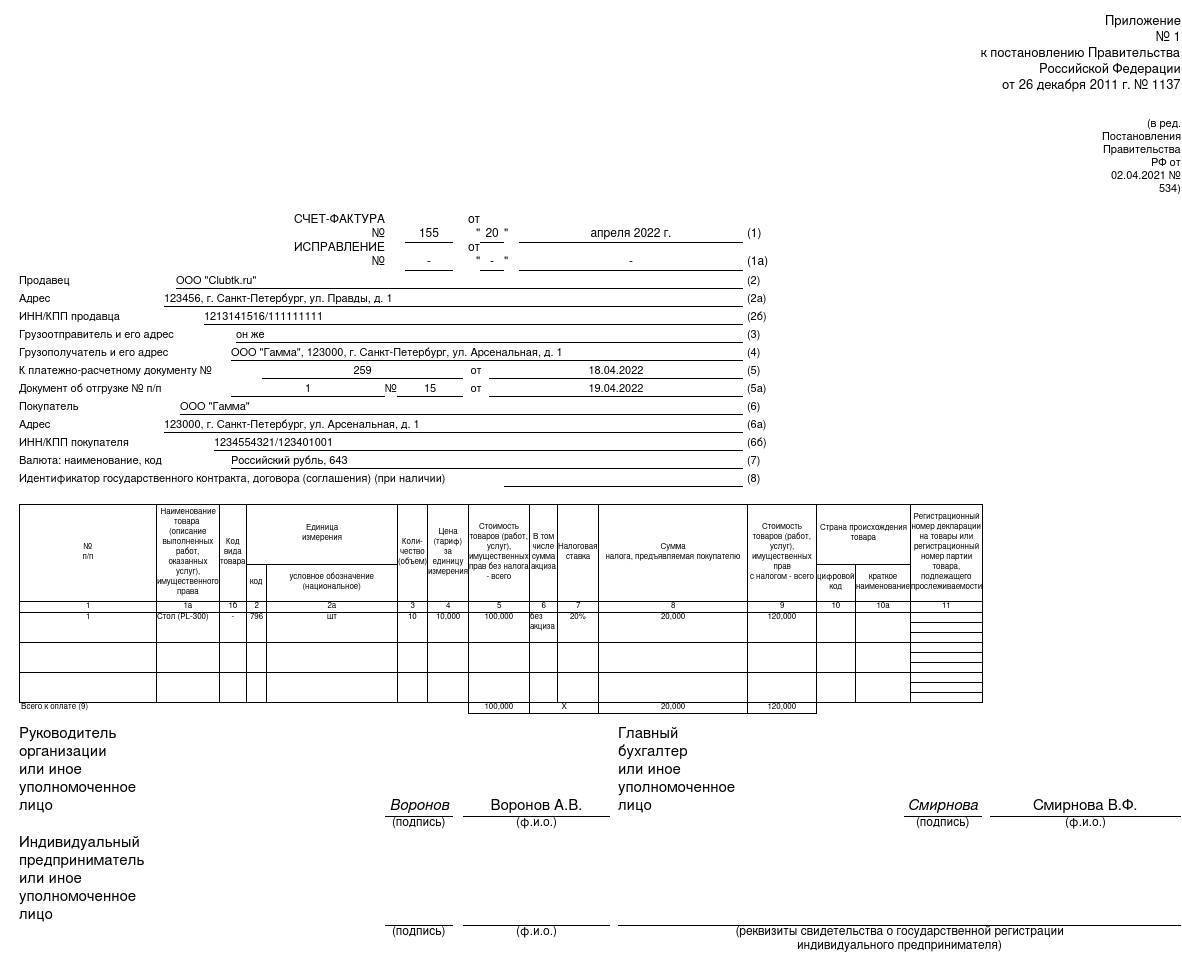

- Январь 2015 года. От ООО «Гамма» был получен аванс в счет будущей поставки готовой продукции в соответствии с договором № 1. 14 января 2015 года был выставлен счет-фактура на предварительную оплату «Гермесу», что было занесено в книгу продаж – 2 360 000 руб. (включая НДС в размере 360 000 руб.).

- Январь 2015 года. По договору № 2 ООО «Мастер» была отгружена готовая продукция. 19 января 2015 года «Мастеру» был выставлен счет-фактура № 2, что было занесено в книгу продаж – 590 000 руб. (включая НДС в размере 90 000 руб.).

- Январь 2015 года. В бюджет был перечислен НДС, который удерживается с оплаты аренды муниципального имущества в январе, феврале и марте 2015 года. Аренда имущества осуществляется в соответствии с договором, заключенным с комитетом, занимающимся управлением муниципальным имуществом города Мытищи Московской области. Общая стоимость аренды составляет 600 000 рублей (включая НДС в размере 91 525 рублей). На сумму НДС, удержанного с арендной платы за IV квартал 2014 года, был выставлен счет-фактура № 3 от 20 января 2015 г., что было занесено в книгу продаж – 600 000 руб. (включая НДС в размере 91 525 руб.).

- Февраль 2015 года. Поставщику материалов, которым выступает ООО «Модус», перечисляется аванс в соответствии с договором № 3. 3 февраля 2015 года «Модус» составил и предоставил счет-фактуру № 45, выделяя сумму НДС, что было зарегистрировано в книге покупок на общую сумму 236 000 рублей (включая НДС в размере 36 000 руб.).

- Февраль 2015 года. У ООО «Модус» были куплены и приняты к счету материалы, необходимые для производства продукции в соответствии с договором № 4. Все материалы в IV квартале 2014 года были оплачены авансом, и с этого аванса был принят к вычету НДС в IV квартале 2014 года. От компании «Модус» 5 февраля 2015 года был получен счет-фактура № 150, что было зарегистрировано в книге покупок. 22 октября 2014 года был выставлен счет-фактура на предварительную оплату № 1230, что было занесено в книгу продаж на общую сумму 1 770 000 рублей (включая НДС в размере 270 000 рублей).

- Март 2015 года. В соответствии с договором № 5, заключенным с ООО «РАО ЕС», была отгружена готовая продукция. 16 марта 2015 года ООО «РАО ЕС» был выставлен счет-фактура № 4, что было занесено в книгу продаж на общую сумму 1 062 000 рублей (включая НДС в размере 162 000 рублей).

В соответствии с пунктом № 3 действующего порядка в состав отчета не включаются разделы 4, 5, 6, 7, 10, 11, 12, а также отдельные приложения к 3, 8 и 9-му разделам, то есть их не должна включать в себя декларация НДС. Инструкция по заполнению (условия подачи) предусматривает при этом массу других тонкостей, которые также нужно учитывать.

Порядок заполнения декларации по НДС

Сдавать декларацию необходимо в той форме, в которой требует система налоговой

Очень важно соблюдать порядок заполнения

В случае, когда выполнялись в отчетный период следующие операции, в документе заполняются разделы 1,7 и титульный лист:

- Операции произведенные на территории иностранных государств;

- Те операции, которые не облагаются налогом;

- Изготовление товаров более полугода.

В случае, когда счет выделяет НДС организация или ИП, заполняется раздел 1 и титульный лист:

- Не платит НДС как производитель сельскохозяйственных товаров;

- Перешел на УСН;

- Переход на оплату ЕНВД для некоторой деятельности.

Заполняются такие документы налоговыми агентами. Если у налогоплательщика имеется такой статус, и он выполнял операции согласно ст.161 НК РФ, то заполнить требуется разделы 2, 7 и титульный лист.

Первый раздел формируется в последнюю очередь, именно здесь указываются итоговые параметры.

- Строчки 001, 002 – реквизиты компании, заполняющей декларацию;

- 003, 004, 050 – строчки, в которых заполняется НДС;

- 060, 070, 080 – заполняют лица из инвестиционных товариществ.

В случае, когда заполнение передается иностранной фирме, которая имеет представительство на территории РФ, то второй раздел заполняется уполномоченным отделением.

Третий раздел декларации обязательно заполняется тогда, когда проведены операции, облагаемые НДС. Заполняется первое приложение. Тут необходимо заполнить полностью всю информацию для подсчета налога:

- 010 графа 3 – в эту строку надо вписывать сумму прибыли по кредиту счета 90.1 за весь период;

- 010 графа 5 – это сумма НДС по дебету счета 90.3;

- 070 графа 5 – авансовый НДС по дебету счета 76;

- 090 графа 5 – сумма по дебету 76;

- 110 графа 5 – сумма по кредиту счета 68;

- 120 графа 3 – сумма по кредиту счета 19;

- 130 графа 3 – сумма по кредиту счета 76;

- 170 графа 3 – сумма по кредиту счета 76;

- 190 графа 3 – сумма по дебету счета 68.

Иностранным организациям необходимо заполнять второе приложение этого раздела.

В четвертом разделе заполняются данные о необлагаемых НДС операциях или нулевой ставке.

В пятом разделе рассчитывают суммы вычетов по данной операции. В этом случае нужно прикладывать подтверждающие документы. Если же не получается найти такое подтверждение, то тогда заполняют раздел 6.

В седьмом разделе указывают такие операции, как освобождение от уплаты налога, объекты не подвергаемые налогообложению, иностранные операции, аванс за товары и услуги, производимые более полугода.

Восьмой раздел необходимо заполнить так:

В девятом разделе надо заполнять каждый лист отдельно:

Десятый и одиннадцатый разделы заполняются аналогично 8 и 9.

Раздел 6

Раздел 6 предназначен для отражения операций, по которым истек срок подачи документов, подтверждающих право применения нулевой ставки НДС.

Продолжительность этого срока составляет 180 календарных дней. В отношении экспортируемых товаров 180-дневный срок отсчитывается:

с даты отгрузки (при поставках в страны – участницы Таможенного союза) (п. 5 приложения 18 к договору о Евразийском экономическом союзе);

со дня помещения товаров под таможенную процедуру экспорта (при поставках в другие страны) (п. 9 ст. 165 НК РФ).

В отношении работ (услуг), связанных с вывозом товаров (ввозом товаров в Россию), порядок определения 180-дневного срока зависит от вида работ (услуг).

По строке 010 укажите код операции. По каждому коду операции заполняйте строки 020–040.

По строке 020 отразите налоговую базу.

По строке 030 укажите сумму НДС, рассчитанную исходя из налоговой базы по строке 020 и ставки НДС (10 или 18%).

По строке 040 отражаются суммы налоговых вычетов:

входной НДС, уплаченный продавцу;

НДС, уплаченный при ввозе товаров в Россию;

НДС, уплаченный налоговым агентом при приобретении товаров, работ, услуг.

Строки 050–060 заполните только на первой странице, на остальных поставьте прочерки.

По строке 050 отразите общую сумму НДС (сумма всех строк 030 по каждому коду операции).

По строке 060 поставьте суммированный показатель строк 040 по каждому коду операции.

Если часть товаров покупатель вернул экспортеру, заполните строки 080–100:

по строке 080 – сумма, на которую уменьшается налоговая база;

по строке 090 – корректировка НДС (сумма, на которую уменьшается исчисленный НДС);

по строке 100 – сумма НДС, которую нужно восстановить (ранее была принята к вычету).

При увеличении или уменьшении цены заполните строки 110–150:

по строке 120 – сумма, на которую увеличивается налоговая база;

по строке 130 – сумма, на которую увеличивается НДС;

по строке 140 – сумма, на которую уменьшается налоговая база;

по строке 150 – сумма, на которую уменьшается НДС.

Сумму НДС к уплате в бюджет для строки 160 рассчитайте так:

| Строка 160 = (строка 050 + строка 100 + строка 130) – (строка 060 + строка 090 + строка 150) |

Сумму возмещения НДС для строки 170 считайте следующим образом:

| Строка 170 = (строка 060 + строка 090 + строка 150) – (строка 050 + строка 100 + строка 130) |

Суммы НДС к уплате (уменьшению), отраженные в разделах 4–6, учтите при заполнении раздела 1 декларации по НДС (п. 34.3, 34.4 Порядка, утвержденного приказом ФНС России от 29 октября 2014 г. № ММВ-7-3/558).

Образец заполнения НДС по новым правилам

Ежегодно, налоговый орган вводит новые правила, касаемо порядка заполнения налоговой декларации по НДС. Эти правила направлены на оптимизацию самой системы и упрощение рассматриваемого процесса. Шестого ноября две тысячи пятнадцатого года, фискальная служба выпустила рекомендационное письмо, в котором изложен порядок предоставления пояснений к налоговой декларации. Данный документ используется в том случае, когда органами контроля выявляются ошибки и противоречия в представленном документе.

Код ошибки под номером «1» присвоен ситуациям, когда информация о проведенной операции отсутствует в отчетности контрагента. Этот же номер указывается в том случае, когда партнер по бизнесу пропускает сроки предоставления отчетов либо использует нулевую декларацию. Код с номером «2» используется, когда данные, указанные в восьмом разделе имеют расхождения с девятой частью рассматриваемого документа. Нужно напомнить, что при заполнении этих разделов, вся информация копируется из книги покупок и продаж.

Код под номером «3» используется при наличии расхождений в информации о выставленных и полученных счетов-фактур. Как правило, такая ошибка является типичной для сделок, имеющих посреднический характер. Ошибка под номером «4» свидетельствует о найденных неточностях в одном из полей основных разделов. В случае получения письма с требованием предоставить разъяснения по поводу допущенных ошибок, предпринимателю необходимо тщательно перепроверить отправленный документ. Плательщику предоставляется шесть дней для того, чтобы выслать налоговой службе документ, подтверждающий факт получения рассматриваемого акта.

Налоговая декларация по НДС состоит из большого количества разделов. При заполнении этого документа, вполне закономерны различные ошибки, в виде неправильного указания полученной прибыли и даты проведения сделки. При получении требований предоставить разъяснения, предприниматель должен тщательно перепроверить сделанные записи. Во время этого процесса поднимаются все финансовые документы за отчетный квартал. В некоторых ситуациях предпринимателям приходится поднимать документы за несколько предыдущих налоговых периодов.

После того как в отчетность будут внесены все необходимые коррективы, предпринимателю нужно передать инспектору уточненную декларацию. Данная последовательность действий предусмотрена для тех ситуаций, когда допущенная ошибка повлияла на общую сумму взноса. Если сумма осталась неизменной, то подается уточняющий документ, содержащий правильную информацию. Однако многие эксперты рекомендуют использовать уточняющую декларацию в обоих случаях. Сведения могут быть предоставлены в распечатанном виде либо через электронную форму. Пояснительный документ не имеет строгого регламента, поэтому предприниматель должен придерживаться стандартных правил делопроизводства.

При формировании отчета необходимо следить за изменениями, вносимыми Министерством финансов в электронный формат документа

При формировании отчета необходимо следить за изменениями, вносимыми Министерством финансов в электронный формат документа

3.Проверка Раздела 3

Далее выполняем проверку Раздела 3 Декларации. Основной отчет, которым будем пользоваться при проверке 3 Раздела Декларации – Анализ счета 68.02. За 1 квартал 2021 года отчет выглядит так:

- Строка 010

В данной строке показываются суммы от продажи товаров, работ, услуг по ставке 18% и суммы налога, исчисленные с таких операций. Следовательно, сумма налога по данной строке должна соответствовать сумме кредитовых оборотов по счету 68.02 в корреспонденции со счетами 90.03 и 76.ОТ (отгрузки без перехода права собственности):

- Строка 70

В строке 070 указываются суммы НДС с авансов, полученных от покупателей в отчетном периоде. Следовательно, для проверки этой суммы необходимо смотреть на кредитовый оборот по счету 68.02 в корреспонденции со счетом 76.АВ:

- Строка 080

В строке должны быть отражены суммы НДС, подлежащие восстановлению по различным операциям. В данную строку включаются суммы НДС с авансов поставщикам, зачтенные в отчетном периоде, а также суммы НДС, восстановленного при изменении назначения использования ценностей.

НДС с авансов поставщикам учитывается по счету 76.ВА, поэтому суммы зачтенного НДС проверяем по кредитовому обороту счета 68.02 в корреспонденции со счетом 76.ВА. Суммы восстановленного НДС отражены в бухучете как кредитовый оборот по счету 68.02 в корреспонденции с субсчетами счета 19:

- Строка 090

Данная строка является уточнением к строке 080 – здесь отдельно показываются суммы НДС с авансов поставщикам, зачтенных в отчетном периоде:

- Строка 120

Как проверить строку 120 Декларации по НДС, если организация ведет раздельный учет по НДС? В строке должны быть отражены суммы налога по приобретенным товарам, работам, услугам, который подлежит вычету в отчетном периоде. Поэтому для проверки значения по этой строке необходимо из оборотов по дебету счета 68.02 в корреспонденции со счетами 19.01, 19.02, 19.03, 19.04, 19.07 вычесть обороты по счету 19 по способу учета НДС «Блокируется до подтверждения 0%» в корреспонденции со счетом 68.02 (сумма, указанная в строке 120 Раздела 4 Декларации).

- Строка 130

В строке указываются суммы НДС с авансов, выданных поставщикам в отчетном периоде. Суммы начисленного НДС проверяем по дебетовому обороту счета 68.02 в корреспонденции со счетом 76.ВА:

- Строка 150

В строке 150 указываются суммы НДС, уплаченные на таможне при импорте товаров. Значение в этой строке должно совпадать с дебетовым оборотом по счету 68.02 в корреспонденции со счетом 19.05:

- Строка 160

Строка заполняется суммами НДС, который наша организация уплатила при ввозе товаров из стран Таможенного союза. Данная строка сверяется с дебетовым оборотом счета 68.02 в корреспонденции со счетом 19.10:

- Строка 170

И, наконец, строка 170 заполняется суммами НДС с авансов покупателей, полученных в отчетном периоде. Данное значение в бухучете отражено как дебетовый оборот по счету 68.02 в корреспонденции со счетом 76.АВ:

Декларация по НДС

Для заполнения данных Декларации по НДС нажмем кнопку «Заполнить». По умолчанию в декларацию добавлены все разделы и приложения. Настроить их отображение можно по кнопке Ещё – Настройки – Свойства разделов, установив на нужные разделы флажок «Показывать» и снять с тех, которые не заполняются.

Белые поля заполняются автоматически на основании данных из карточки организации. Желтые поля доступны к редактированию. При внесении изменений в данные справочника «Организации» для обновления данных в отчете нажмем кнопку Еще – Обновить:

- На титульном листе номер корректировки по умолчанию 0. Налоговый период (код) и Отчетный год заполняются автоматически в зависимости от того, какой период был выбран в Помощнике по учету НДС.

Реквизит «По месту нахождения (учета) (код)» автоматически указан код 214 «По месту постановки на учет организации, не являющейся крупнейшим налогоплательщиком». При необходимости код можно поменять.

В поле «Достоверность и полноту сведений, указанных в декларации, подтверждаю» ставится код в зависимости от того, кто подписывает отчетность. Это указывается в карточке организации в разделе «Налоговая инспекция».

В поле «Дата подписи» ставим дату составления декларации.

- Раздел 1 заполняется автоматически. Если организация выступает стороной Соглашения о поощрении капиталовложений в РФ, в строке 085 ставится код 1 и заполняются строки 090-095. В противном случае в строке 085 ставится код 2 и строки 090-095 не заполняются.

В разделе 2 заполняются страницы отдельно по каждому лицу, в отношении которого организация выступает в качестве налогового агента.

Практически все данные в Разделе 3 заполняются автоматически и формируют Раздел 1.

Разделы 8 и 9 заполняются согласно данным из Книги покупок и Книги продаж соответственно.

Чтобы расшифровать показатель и понять, из чего сложилась та или иная сумма в Декларации, предусмотрена кнопка «Расшифровать». Выделяем ячейку для расшифровки и жмем кнопку «Расшифровать».

По итогам заполнения данных можно провести проверку по кнопке «Проверка». Доступна проверка на контрольные соотношения, выгрузку и контрагентов. Проверка в интернете доступна пользователям с подключенным сервисом 1С-Отчетность.

При подключенном сервисе 1С-Отчетность заполненную и проверенную Декларацию по НДС можно отправить в контролирующий орган непосредственно из информационной базы по кнопке «Отправить». После отправки состояние отчета автоматически изменится на «Отправлено», а после прохождения проверки на «Сдано». Если у вас не подключен сервис 1С-Отчетность, состояние можно изменить вручную.