Сергей Барсуков, руководитель Комитета по НДО при «Ассоциации корпоративных казначеев»

Актуальный тренд в российском ритейле – снижение ежегодного наличного денежного обращения. В среднем около 35% в выручке ритейлера занимают наличные. Причем в разных сферах ритейла доля наличных денег может составлять от 20 до 80 процентов.

В условиях снижения НДО классические инкассационные продукты становятся все менее выгодными для ритейлера: чем меньше доля наличных денег, тем дороже стоит каждый проинкассированный рубль.

У ритейлера есть три варианта обслуживания НДО. Первый – переход на дискретную инкассацию, когда магазин инкассируется не каждый день, а, например, раз в три дня. В этом случае ритейлер соглашается с повышением стоимости одного визита на точку, берет на себя риски хранения денег в магазине и отказывается от процентов за размещение денег на депозите.

Второй вариант – заявочная инкассация. В этом случае перевозчик приезжает на точку по запросу клиента, в зависимости от наполняемости кассы.

Но тогда инкассатор предлагает ритейлеру тариф с несколькими гарантированными визитами в месяц, а все заезды сверх этого происходят по повышенной ставке. В случае заявочной инкассации ликвидность денег снижается сильнее, чем в дискретной.

Третий вариант – электронная инкассация с использованием депозитных машин. Инкассатор приезжает на точку, когда получает сигнал о наполнении устройства деньгами. Клиент сразу видит выручку у себя на счете, ему не надо заботиться о безопасности денег. Но для использования этой услуги ритейлер должен либо самостоятельно купить депозитные машины, либо найти партнера – банк или перевозчика, который будет готов сделать это за него.

Величина минимальных резервов

В настоящее

время минимальные резервы – это наиболее ликвидные активы, которые обязаны

иметь все кредитные учреждения, как правило, либо в форме наличных денег в

кассе банков, либо в виде депозитов в центральном банке или в иных

высоколиквидных формах, определяемых центральным банком. Норматив резервных

требований представляет собой установленное в законодательном порядке

процентное отношение суммы минимальных резервов к абсолютным (объемным) или

относительным (приращению) показателям пассивных (депозитов) либо активных

(кредитных вложений) операций. Использование нормативов может иметь как

тотальный (установление ко всей сумме обязательств или ссуд), так и селективный

(к их определенной части) характер воздействия.

Минимальные

резервы выполняют две основные функции.

Во-первых, они

как ликвидные резервы служат обеспечением обязательств коммерческих банков по

депозитам их клиентов. Периодическим изменением нормы обязательных резервов

центральный банк поддерживает степень ликвидности коммерческих банков на

минимально допустимом уровне в зависимости от экономической ситуации.

Во-вторых,

минимальные резервы являются инструментом, используемым центральным банком для

регулирования объема денежной массы в стране. Посредством изменения норматива

резервных средств центральный банк регулирует масштабы активных операций

коммерческих банков (в основном объем выдаваемых ими кредитов), а

следовательно, и возможности осуществления ими депозитной эмиссии. Кредитные

институты могут расширять ссудные операции, если их обязательные резервы в

центральном банке превышают установленный норматив. Когда масса денег в обороте

(наличных и безналичных) превосходит необходимую потребность, центральный банк

проводит политику кредитной рестрикции путем увеличения нормативов отчисления,

то есть процента резервирования средств в центральном банке. Тем самым он

вынуждает банки сократить объем активных операций”.

. Повышение

нормы обязательных резервов не означает, что большая часть банковских средств

“заморожена” на счетах центрального банка и не может использоваться

коммерческими банками для выдачи кредитов. В результате сокращаются банковские

ссуды и денежная масса в обращении, повышаются проценты по банковским ссудам.

Снижение нормы банковских резервов ведет к расширению банковских кредитов и

денежной массы, к снижению рыночного процента.

Этот метод

кредитного регулирования представляет собой хранение части резервов

коммерческих банков в центральном банке. Сумма хранения средств на специальных

счетах устанавливается в определенном процентном соотношении от величины

депозитов банка. Центральный банк периодически изменяет коэффициент, или норму,

обязательных резервов в зависимости от складывающейся ситуации и проводимой ими

политики. Повышение нормы означает замораживание большей чем раньше части

ресурсов банка и приводит к ухудшению ликвидности последних, снижению их

ликвидных возможностей, а снижение нормы обязательных резервов оказывает

положительное воздействие на банковскую ликвидность, расширяет кредитные возможности

учреждений и увеличивает денежную массу.

Изменение нормы

обязательных резервов влияет на рентабельность кредитных учреждений. Так, в

случае увеличения обязательных резервов происходит как бы недополучение

прибыли. Поэтому, по мнению многих западных экономистов, данный метод служит

наиболее эффективным антиинфляционным средством. К прямому ограничению

страхования банки прибегают к этому методу обычно в период усиления инфляции.

Суть этого

метода регулирования: коммерческий банк не может превышать норму выдачи

кредитов, установленную центральным банком. На практике центральный банк

определяет предельные темпы роста выдачи кредитов различным банкам страны.

Нередко разным банкам устанавливаются неодинаковые темпы роста выдачи кредитов.

Эффективность кредитной политики при этом повышается, так как государственные

органы оказывают влияние не только на объем кредитов в целом, но и на их

структуру.

Политика

центрального банка распространяется непосредственно на объекты его контроля –

кредиты прочих банков, а не их ликвидность, как в случае использования

косвенных методов регулирования. Этим также объясняется большая эффективность

кредитных ограничений.

Понятие ликвидности

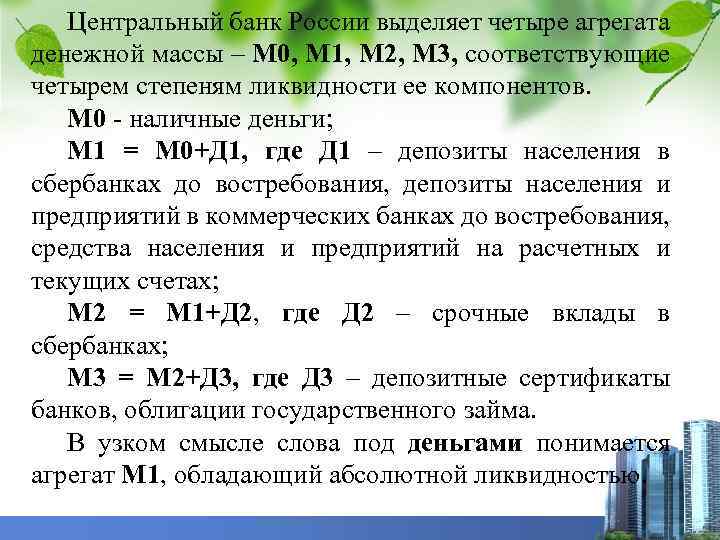

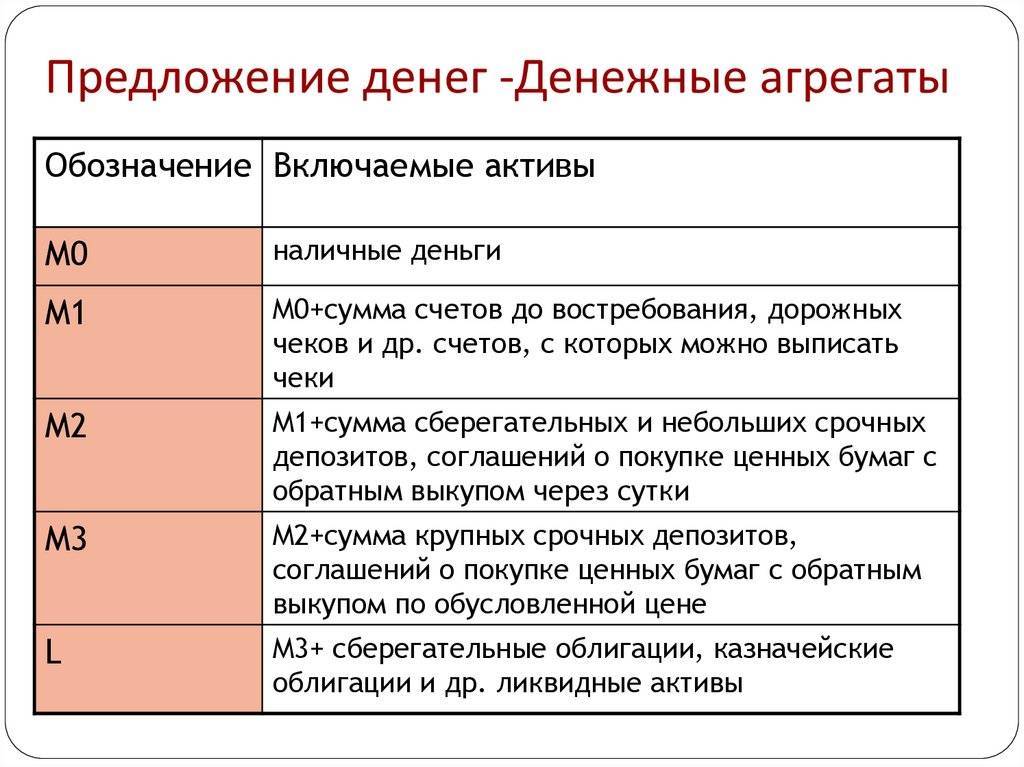

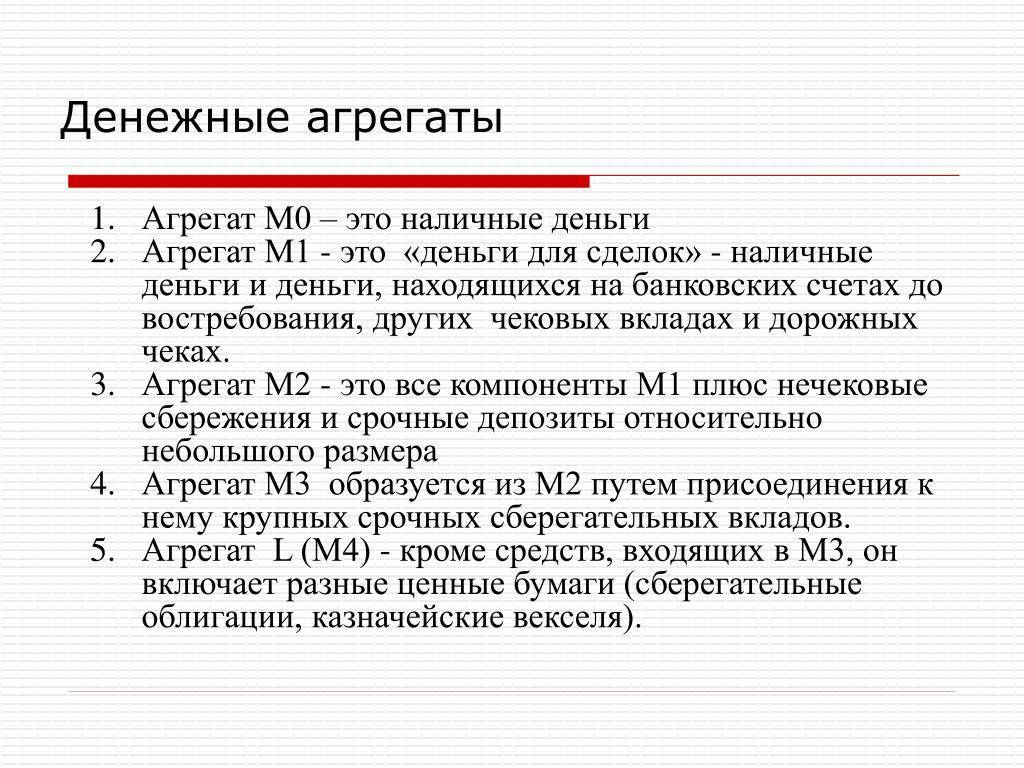

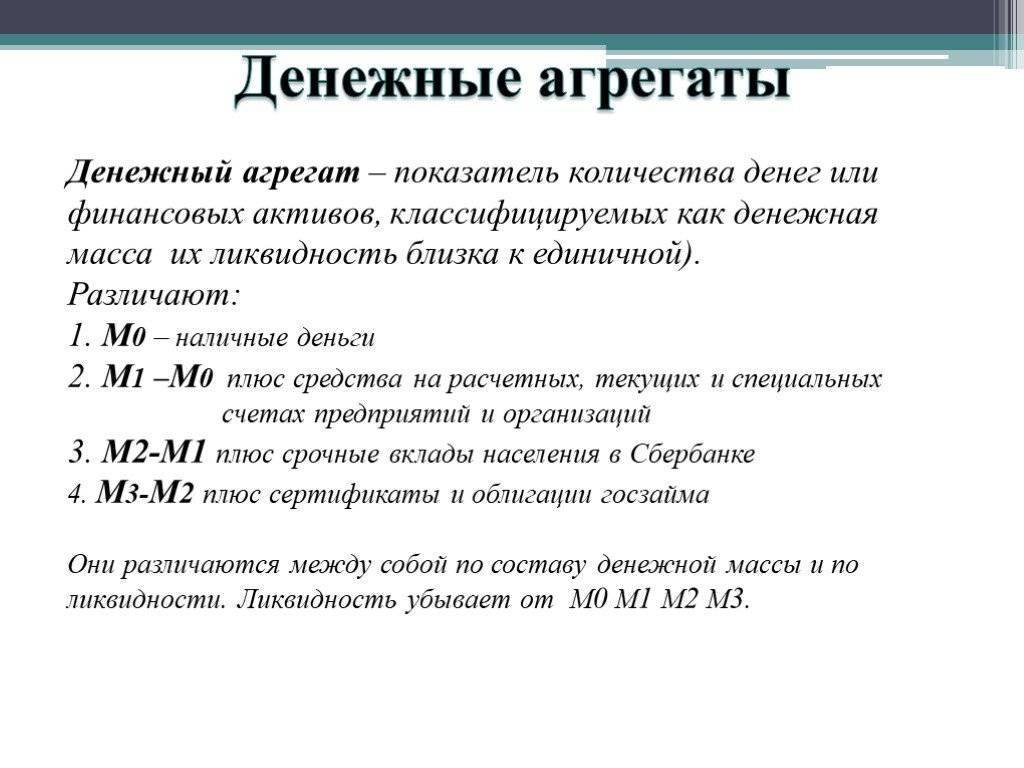

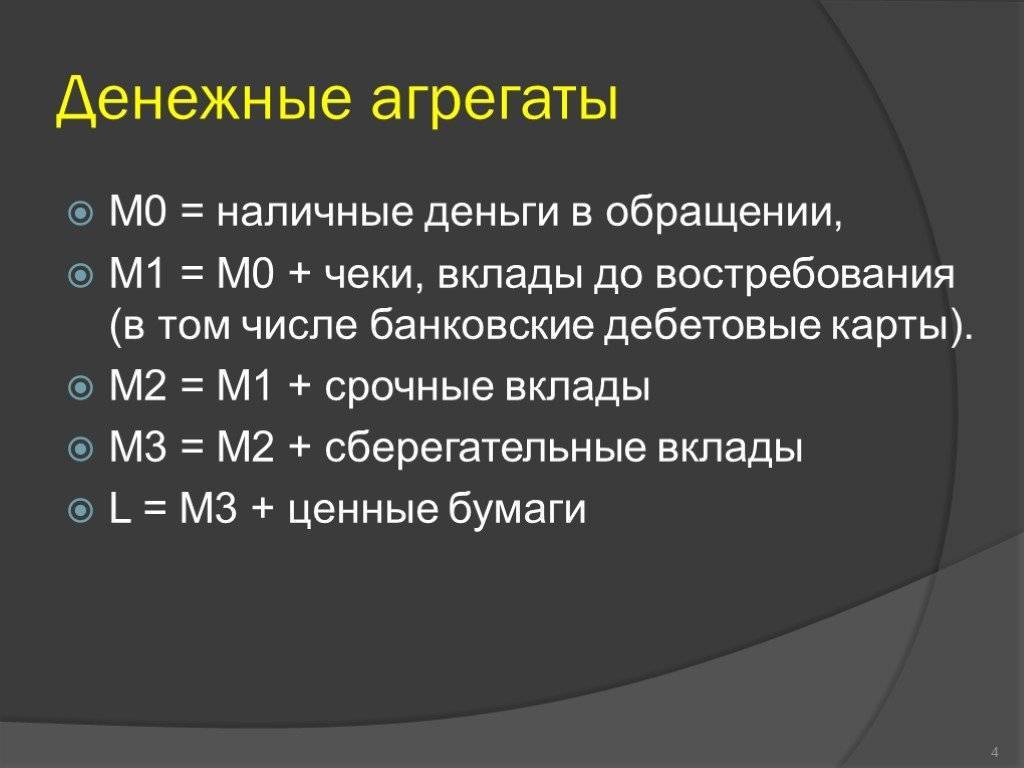

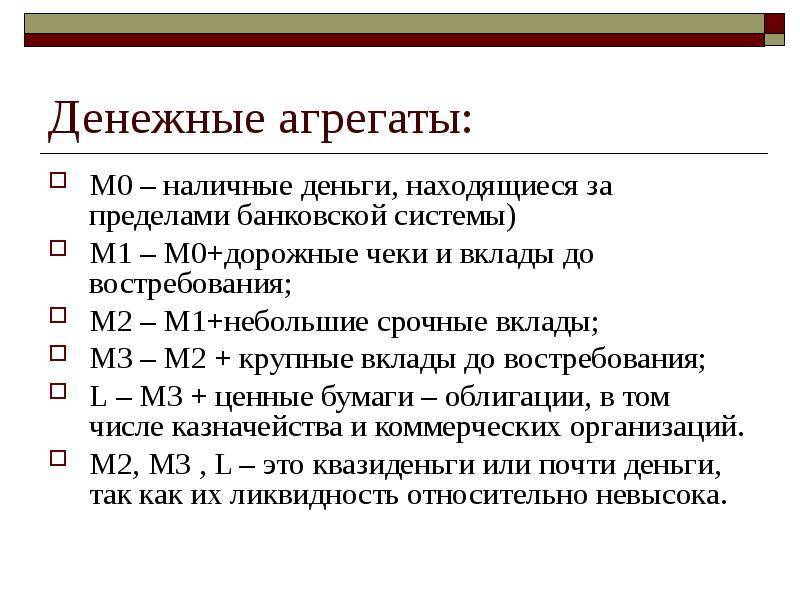

Говоря о денежном предложении, нельзя упускать из виду понятие ликвидности, поскольку на основе данного критерия формируется существование денежных агрегатов – явления для темы крайне важного. Они в итоге составляют структуру денежного предложения

Что же касаемо ликвидности, она представляет собой один из терминов в экономике, обозначающий простоту и скорость возможного перехода различных активов в наличные деньги. Соответственно, именно наличные денежные средства обладают наибольшей ликвидностью. Менее ликвидными считаются электронные деньги, чеки и другие безналичные деньги.

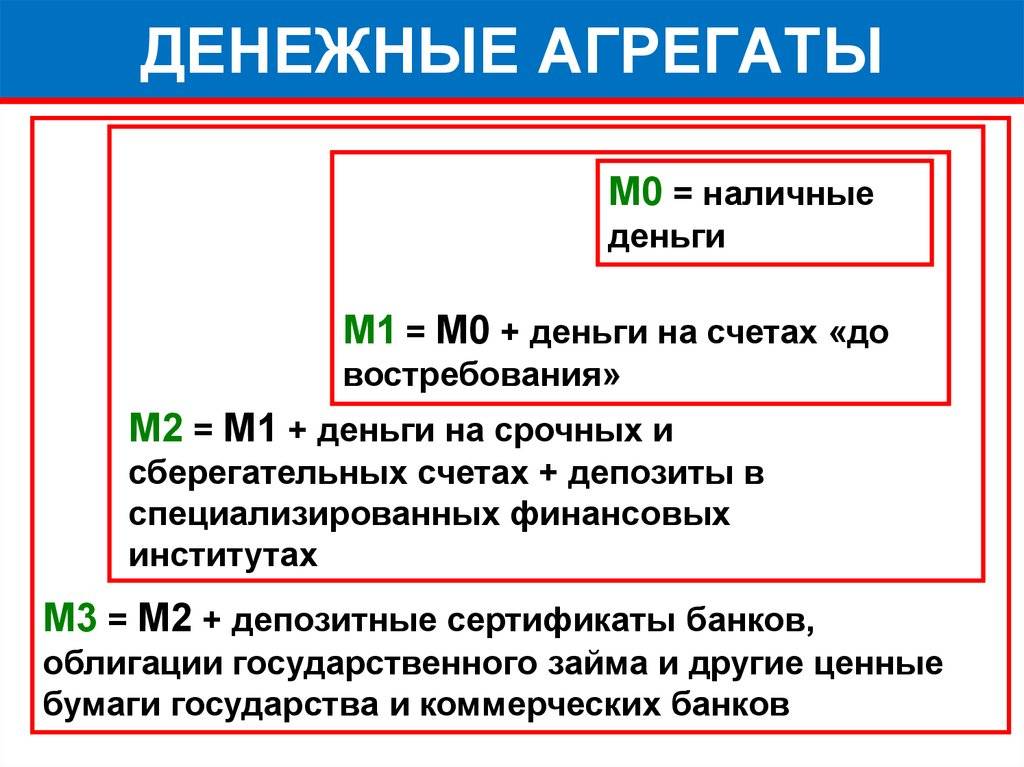

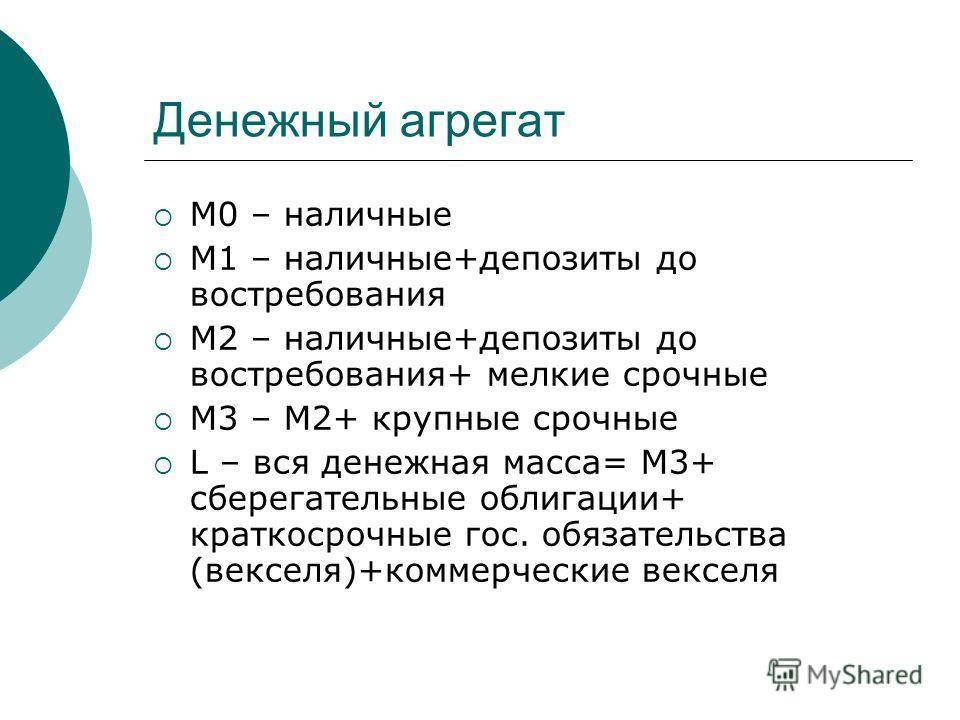

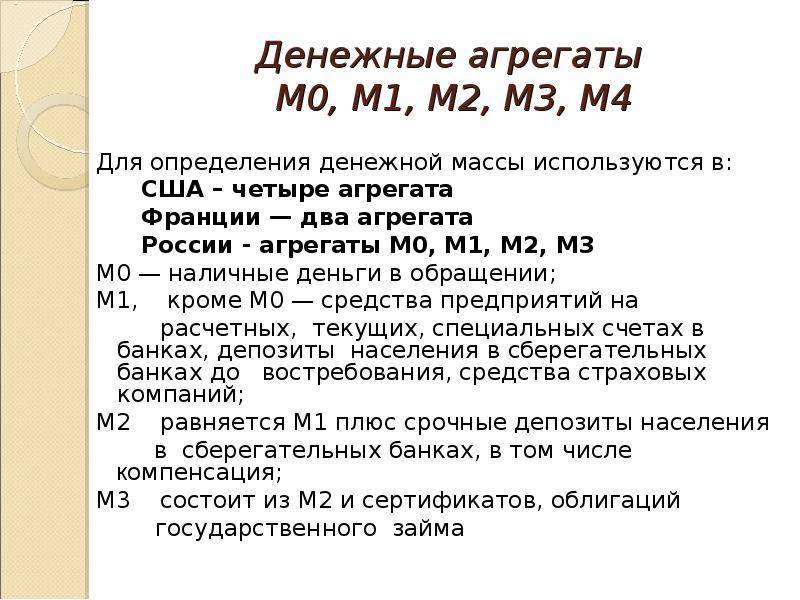

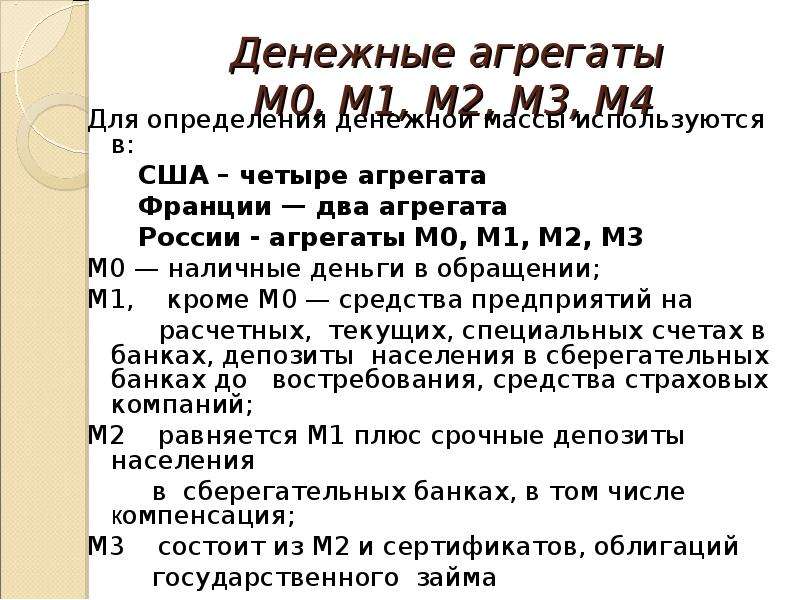

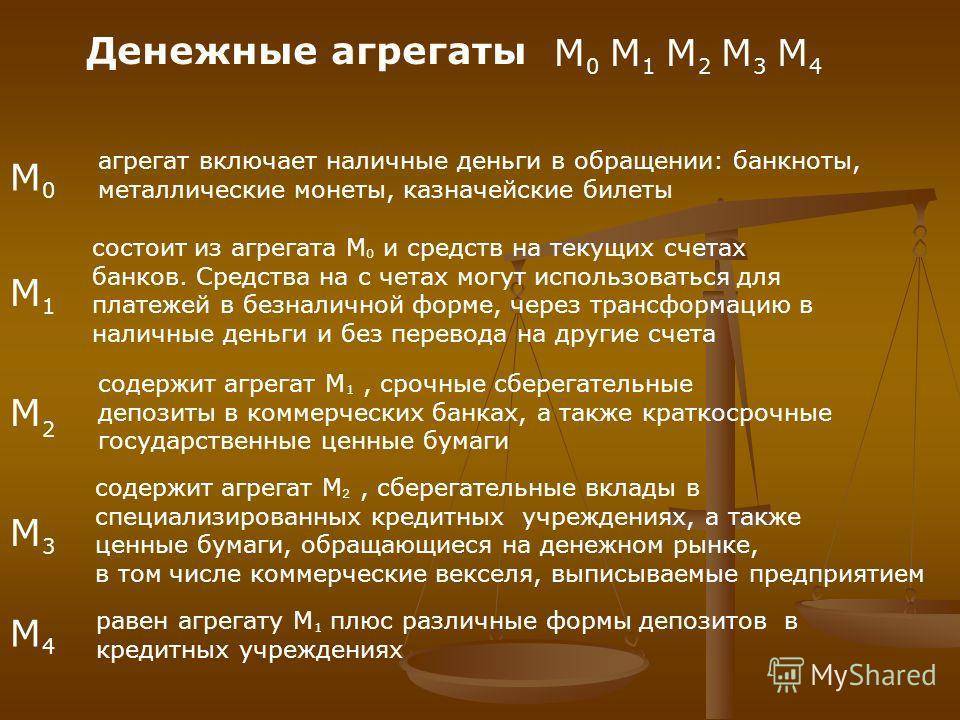

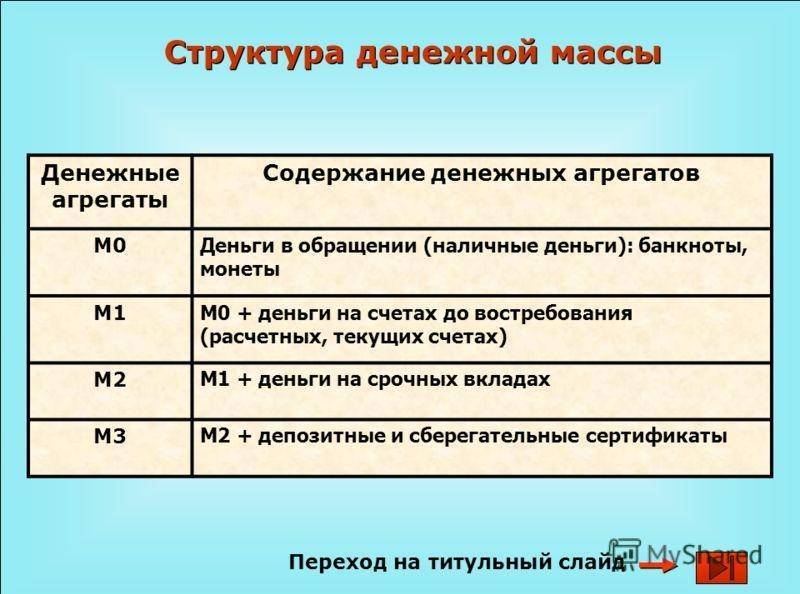

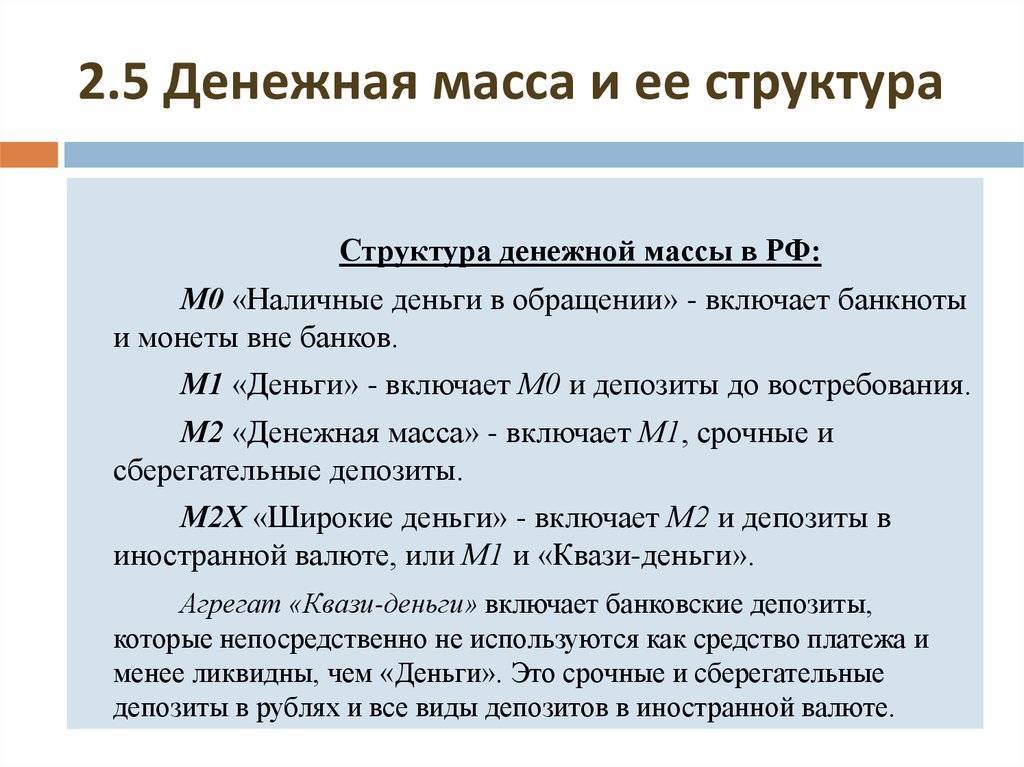

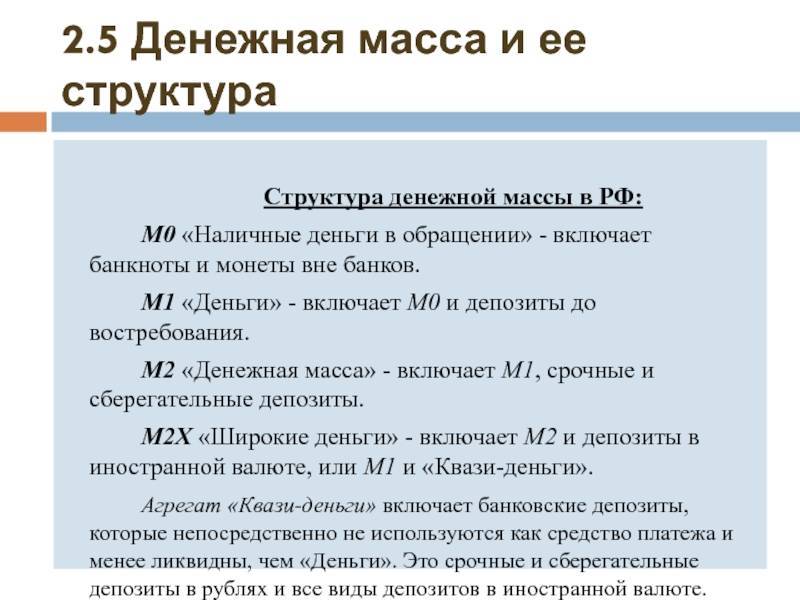

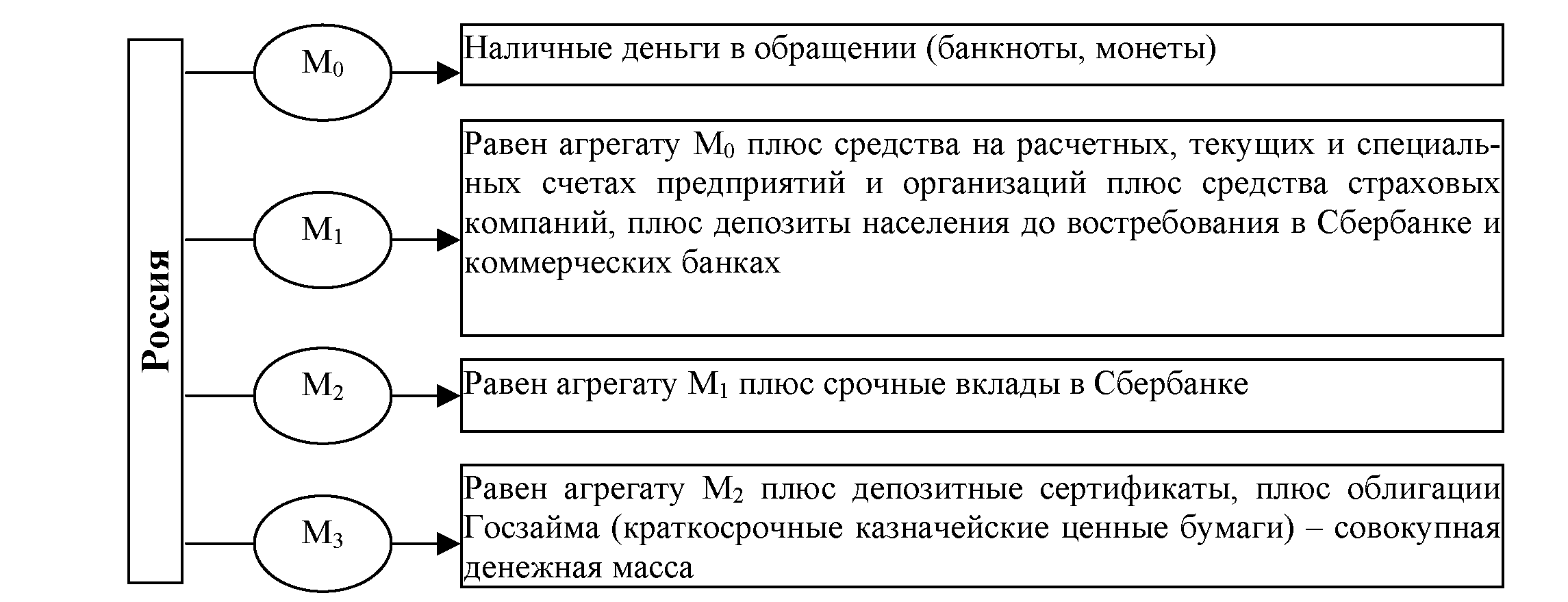

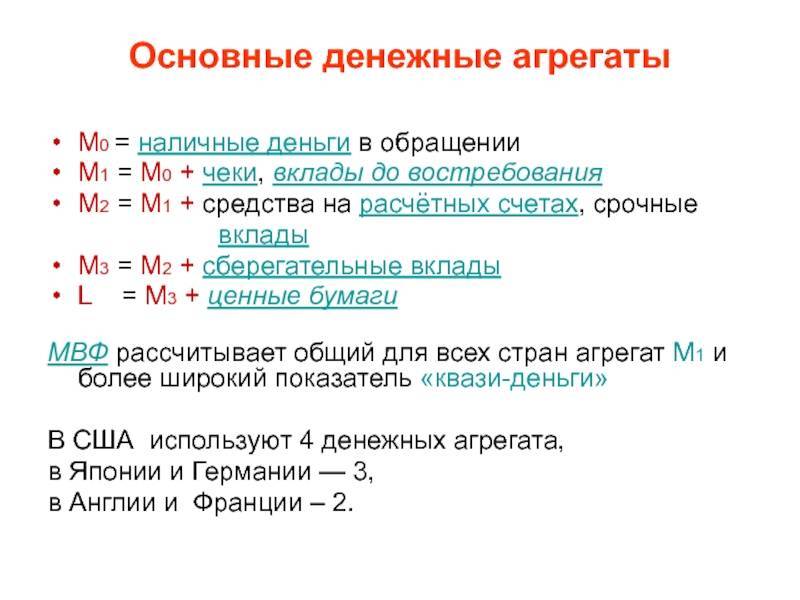

Составляющие денежной массы: денежные агрегаты М0, М1, М2, М3, М4

Поскольку современные деньги — это долг (долговые расписки) эмитента (того, кто эту расписку дал), то очень важно различать структуру этого долга. Поэтому ЦБ РФ ведет учет своих долгов (денег) по степени их срочности или ликвидности

Например, если вы кладете ваши наличные 100т рублей (долговые расписки ЦБ РФ, принадлежавшие вам лично) в банк на депозит до востребования, то это у вас уже не рубли, а банковский долг перед вами, номинированный в рублях. Получилось, что теперь банк оперирует 100т рублями, а вы держите долг банка на 100т рублей. Как различать эти долги между собой регулирующему органу, которым является ЦБ РФ, главный эмитент рубля?

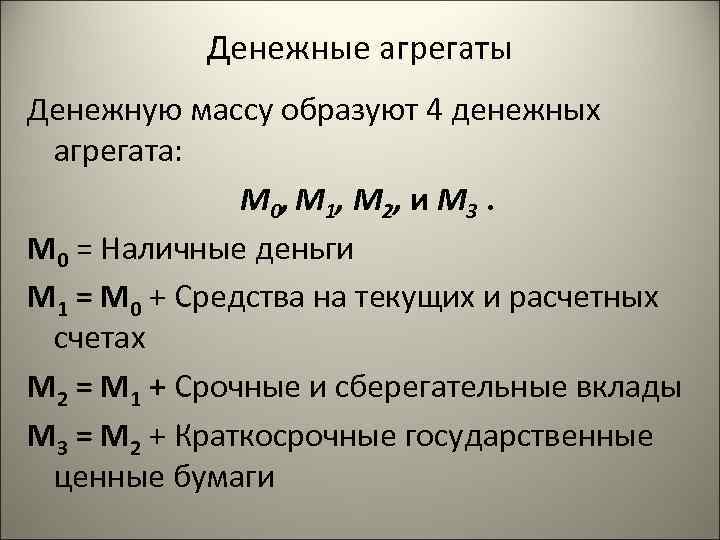

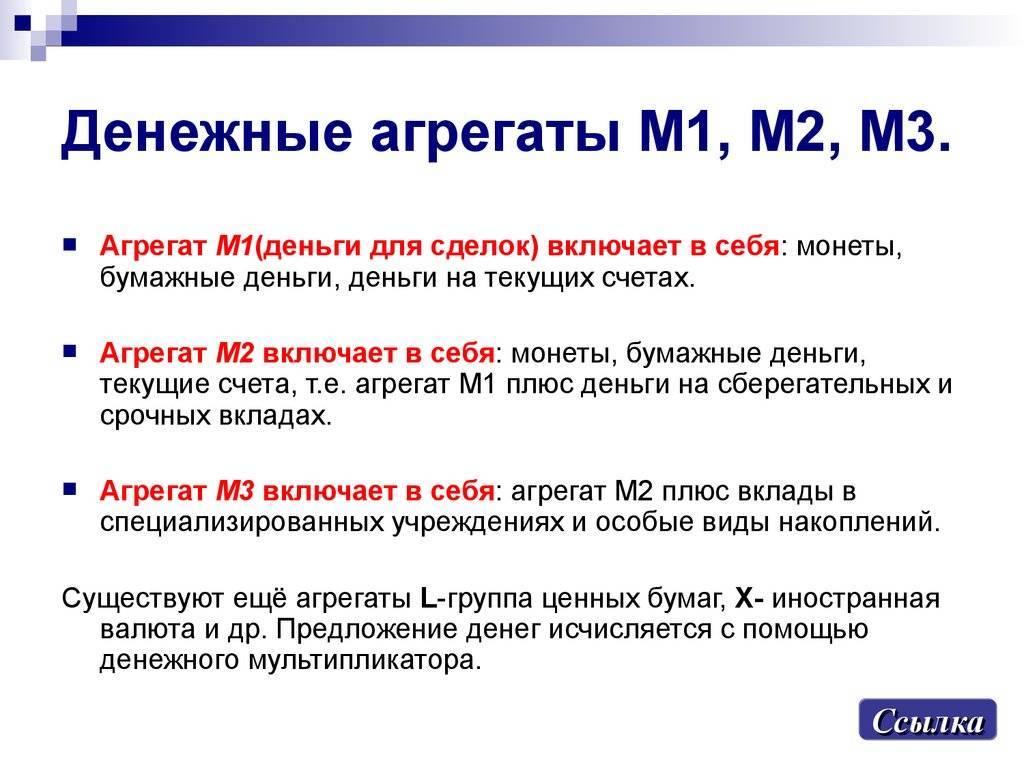

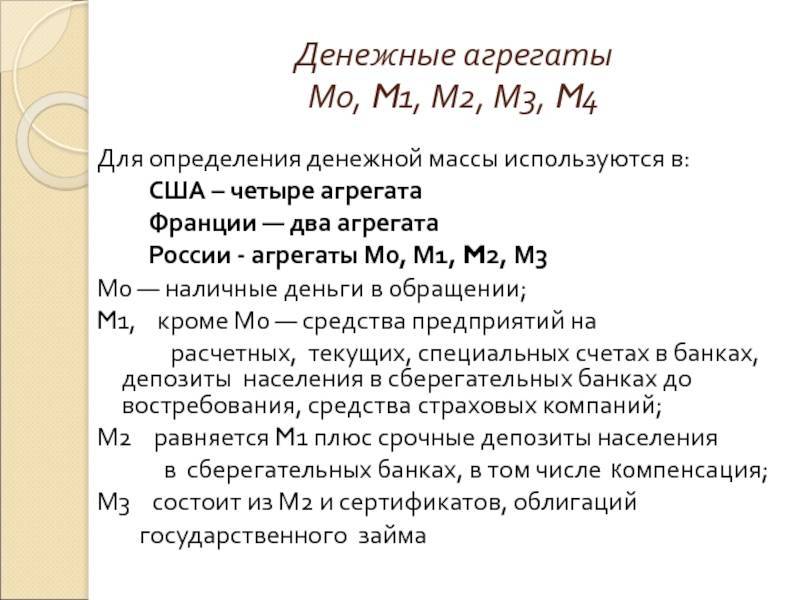

Показателями структуры денежной массы являются денежные агрегаты. Денежными агрегатами называются виды денег и денежных средств, отличающиеся друг от друга степенью ликвидности (возможностью быстрого превращения в наличные деньги). Денежные агрегаты представляют собой иерархическую систему — каждый последующий агрегат включает в свой состав предыдущий.

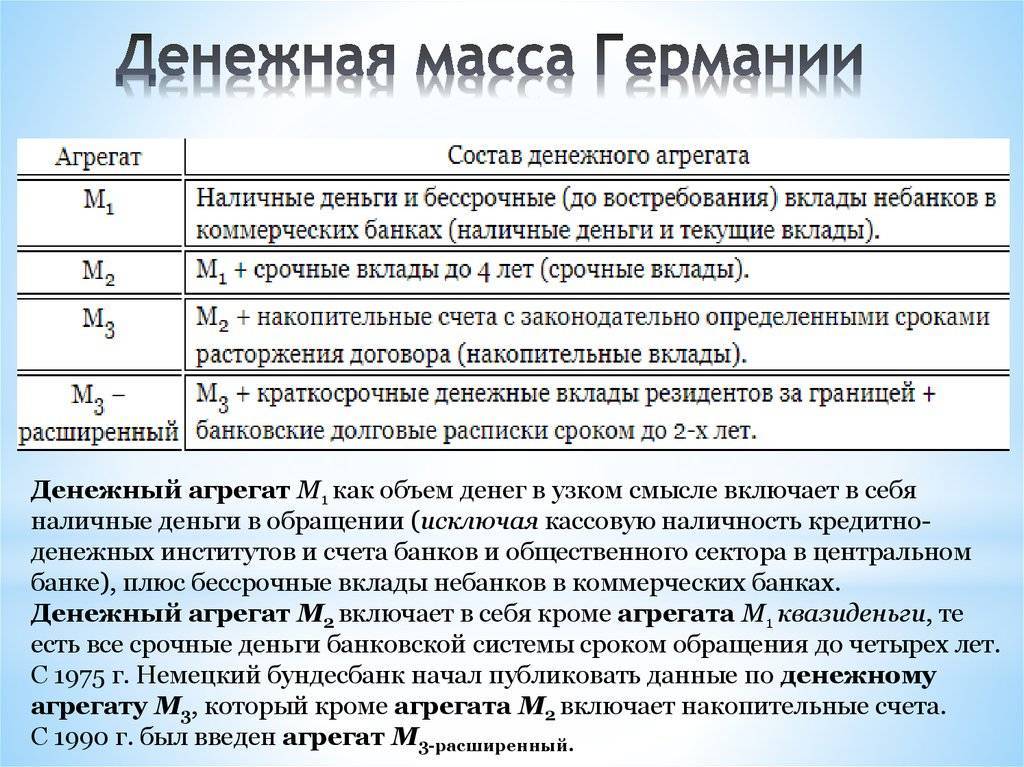

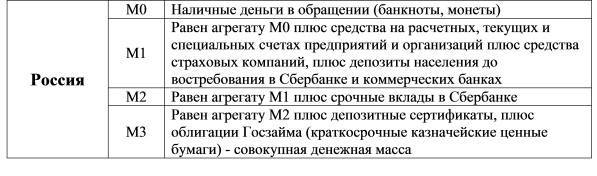

В разных странах выделяются денежные агрегаты разного состава. Международный Валютный Фонд (МВФ) рассчитывает общий для всех стран показатель М1 и более широкий показатель «квазиденьги» (срочные и сберегательные банковские счета и наиболее ликвидные финансовые инструменты, обращающиеся на рынке).

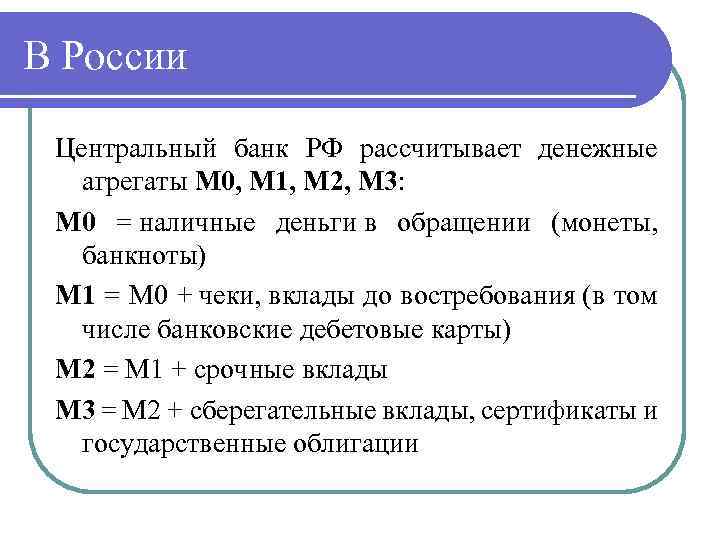

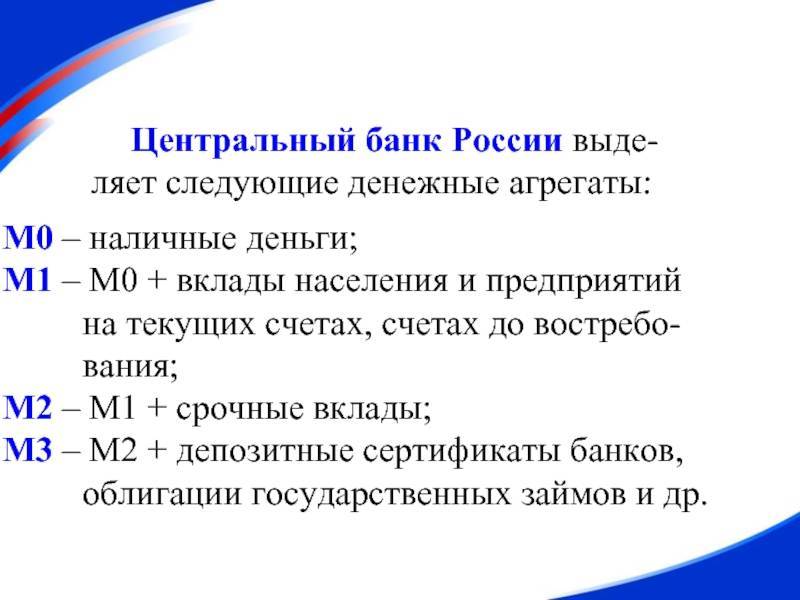

Денежный агрегат М0

Денежный агрегат М0 — это наличные деньги в обращении (монеты, банкноты), по сути это прямой долг населению. Из нашего примера выше, вы держите в руках 100т рублей и Центробанк учитывает их в М0.

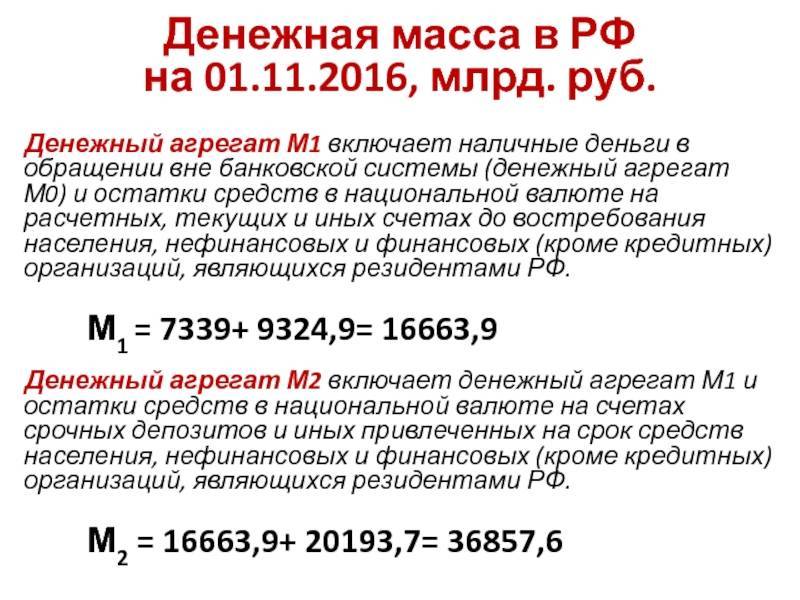

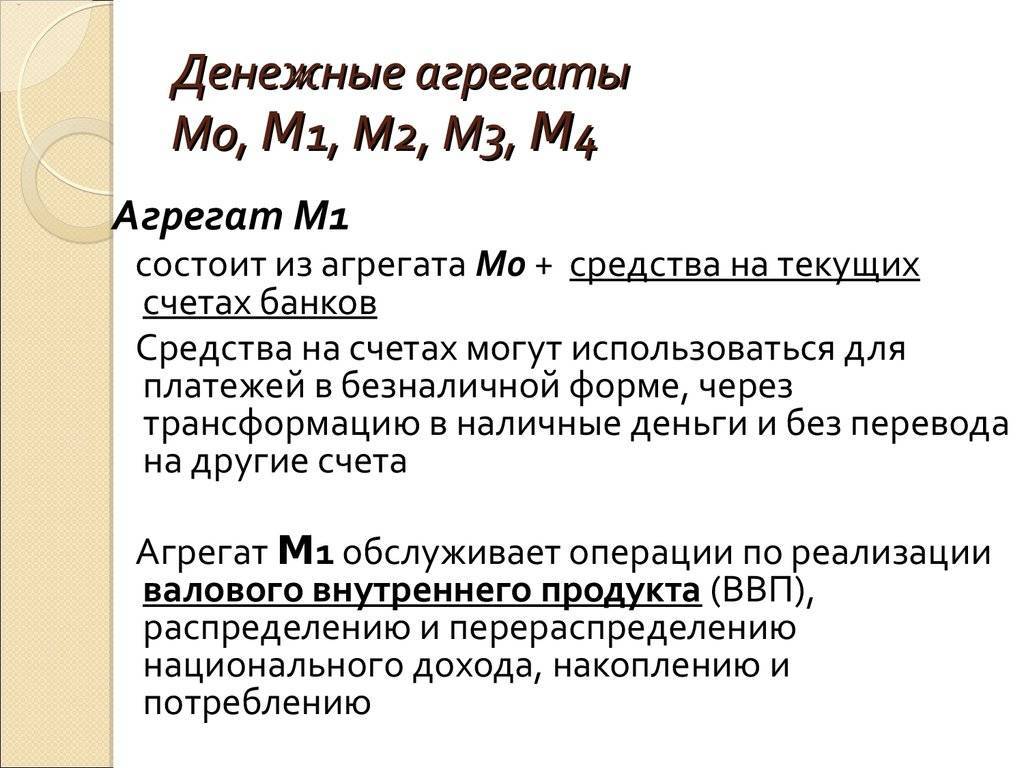

Денежный агрегат М1

Денежный агрегат М1 = М0 + чеки, вклады до востребования (в том числе банковские дебетовые карты), остатки средств в национальной валюте на расчетных счетах организаций, текущих и иных счетах до востребования населения, нефинансовых и финансовых (кроме кредитных) организаций, являющихся резидентами Российской Федерации.

То есть, М1 — М0 = прямой долг кредитных учреждений (банков) населению РФ и некредитным организациям РФ, номинированный в рублях. Из нашего примера выше, вы держите 100т рублей на дебетовой карточке и ЦБ РФ их учитывает в М1.

Денежный агрегат М2

Денежный агрегат М2 = М1 + срочные вклады, остатки средств в национальной валюте на счетах срочных депозитов и иных средств населения привлеченных на срок, нефинансовых и финансовых (кроме кредитных) организаций, являющихся резидентами Российской Федерации.

То есть, М2 — М1 = прямой долг кредитных учреждений (банков) населению РФ и некредитным организациям РФ, номинированный в рублях, выведенный из оборота одного из участников экономики на определенный срок.

Другими словами, если вы вложили свои 100т рублей в банке с дебетовой карточки на депозит на 2 года, то ваши 100т рублей уменьшат денежный агрегат М1 и увеличат М2 на 100т рублей. Денежный агрегат М2 и есть денежная масса в национальном определении России.

Денежный агрегат М3

Денежный агрегат М3 = М2 + сберегательные вклады, сертификаты и государственные облигации. Другими словами, М3 — это долги ЦБ РФ + долги кредитных организаций + долги правительства в виде займов ценными бумагами. М3 — М2 = «будущая» М2, то есть, те деньги, которые необходимо заработать в будущем.

Если правительство совершало заимствования на свои текущие операции по обязательствам перед населением, то это прямая эмиссия денег и она ведет к инфляции (обесцениванию денег), ещё это можно назвать «налогом на бедных».

Если же правительство совершало заимствования на свои текущие операции по инвестированию в создание прибыльных объектов экономики, например, новые электростанции, дороги, порты и так далее, то увеличение денежной массы увеличит балансовую стоимость экономики и прирост материальных активов, которые позволят изъять из оборота долга избыточный долг, иными словами погасят долг реальными активами.

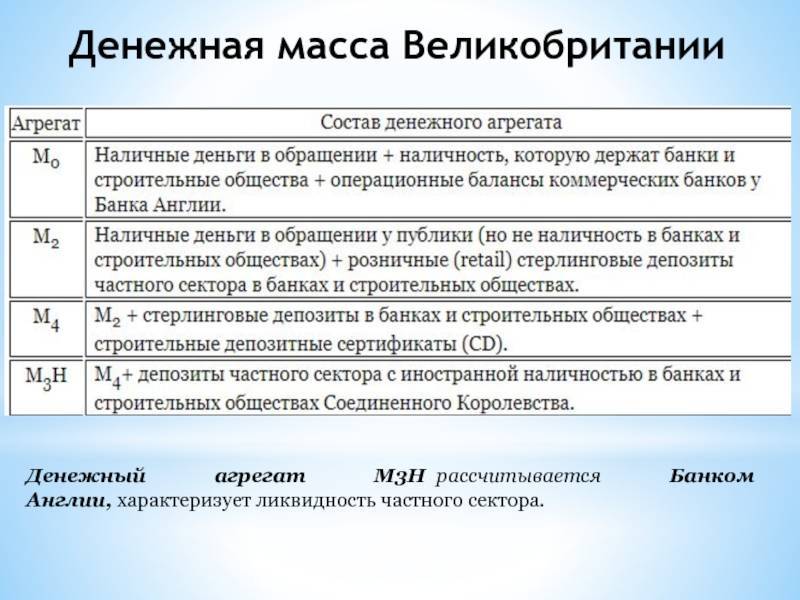

Денежный агрегат М4

В ряде стран дополнительно выделяют денежный агрегат M4. Например, в Великобритании M4 включает в себя объём наличной валюты в обращении, общую сумму кредитов, выданную банками, а также сумму заимствований правительства.

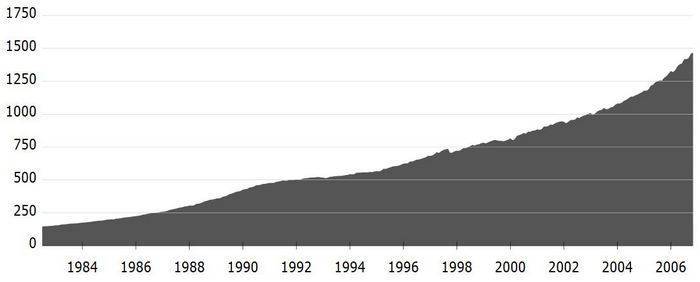

Денежный агрегат M4 Великобритании 1984–2007.

Денежный агрегат M4 Великобритании 1984–2007.

Денежная масса M1 в других странах

| Страна | Период | Факт. значение | Пред. значение |

Австрия | сен. 2022 | 351.364 млрд. USD | 348.046 |

Ирландия | сен. 2022 | 298.35 млрд. USD | 298.444 |

Люксембург | сен. 2022 | 371.092 млрд. USD | 373.142 |

Испания | сен. 2022 | 1427.389 млрд. USD | 1439.504 |

Исландия | сен. 2022 | 5.671 млрд. USD | 5.588 |

Норвегия | сен. 2022 | 285.265 млрд. USD | 279.124 |

Беларусь | янв. 2022 | 4.95 млрд. USD | 5.255 |

Бельгия | сен. 2022 | 318.003 млрд. USD | 321.382 |

Болгария | сен. 2022 | 58.375 млрд. USD | 57.72 |

Хорватия | сен. 2022 | 27.299 млрд. USD | 27.637 |

Чехия | сен. 2022 | 205.519 млрд. USD | 206.682 |

Дания | сен. 2022 | 217.81 млрд. USD | 216.581 |

Эстония | сен. 2022 | 22.759 млрд. USD | 22.848 |

Еврозона | сен. 2022 | 11983.74 млрд. USD | 12005.038 |

Финляндия | сен. 2022 | 190.351 млрд. USD | 190.475 |

Франция | сен. 2022 | 1924.825 млрд. USD | 1963.786 |

Германия | сен. 2022 | 3012.899 млрд. USD | 3071.253 |

Греция | сен. 2022 | 205.327 млрд. USD | 203.606 |

Венгрия | сен. 2022 | 85.79 млрд. USD | 86.962 |

Италия | сен. 2022 | 1587.344 млрд. USD | 1598.981 |

Латвия | сен. 2022 | 18.342 млрд. USD | 18.332 |

Литва | сен. 2022 | 36.72 млрд. USD | 36.361 |

Македония | сен. 2022 | 3.673 млрд. USD | 3.607 |

Мальта | сен. 2022 | 23.125 млрд. USD | 22.792 |

Молдова | сен. 2022 | 2.998 млрд. USD | 3.024 |

Нидерланды | сен. 2022 | 657.251 млрд. USD | 658.427 |

Польша | сен. 2022 | 345.405 млрд. USD | 349.062 |

Португалия | сен. 2022 | 210.989 млрд. USD | 211.952 |

Румыния | сен. 2022 | 83.97 млрд. USD | 83.72 |

Россия | сен. 2022 | 660.148 млрд. USD | 634.361 |

Сербия | сен. 2022 | 11.431 млрд. USD | 11.311 |

Словакия | сен. 2022 | 74.12 млрд. USD | 75.143 |

Словения | сен. 2022 | 33.373 млрд. USD | 33.088 |

Швеция | сен. 2022 | 416.731 млрд. USD | 427.219 |

Швейцария | сен. 2022 | 808.572 млрд. USD | 814.722 |

Турция | окт. 2022 | 157.016 млрд. USD | 151.782 |

Украина | сен. 2022 | 38.356 млрд. USD | 38.121 |

Великобритания | сен. 2022 | 3029.441 млрд. USD | 2935.629 |

Албания | сен. 2022 | 6.203 млрд. USD | 6.223 |

Босния и Герцеговина | сен. 2022 | 10.158 млрд. USD | 10.066 |

Объем денежной массы в России по годам

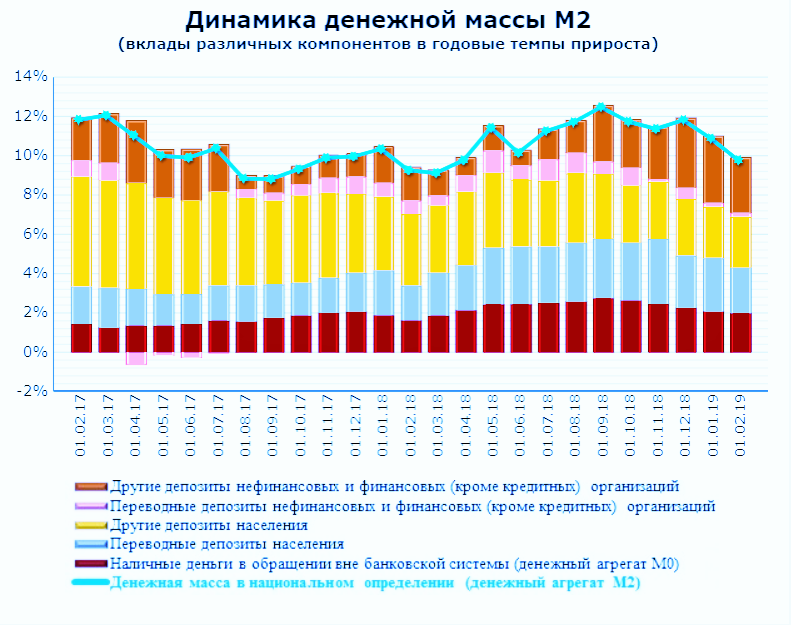

Динамика денежной массы (М2) на начало 2008 — 2020 гг., начало 2 кв. 2020 года по данным Банка России (ЦБ РФ)

| Период | Денежная масса (М2), млрд руб. | Наличные деньги (М0), млрд руб. | Безналичные средства, млрд руб. |

|---|---|---|---|

| 2008 | 12869,0 | 3 702,2 | 9166,7 |

| 2009 | 12 975,9 | 3 794,8 | 9 181,1 |

| 2010 | 15 267,6 | 4 038,1 | 11 229,5 |

| 2011 | 20 011,9 | 5 062,7 | 14 949,1 |

| 2012 | 24 204,8 | 5 938,6 | 18 266,2 |

| 2013 | 27 164,6 | 6 430,1 | 20 734,6 |

| 2014 | 31 155,6 | 6 985,6 | 24 170,0 |

| 2015 | 31 615,7 | 7 171,5 | 24 444,2 |

| 2016 | 35 179,7 | 7 239,1 | 27 940,6 |

| 2017 | 38 418,0 | 7 714,8 | 30 703,2 |

| 2018 | 42 442,2 | 8 446,0 | 33 996,2 |

| 2019 | 47 109,3 | 9 339,0 | 37 770,3 |

| 2020 | 51 660,3 | 9 658,4 | 42 001,9 |

| 01.04.2020 | 52 327,0 | 10 241,0 | 42 086,0 |

Динамика денежных агрегатов М0, M1, М2 на начало 2011 — 2020 гг., начало 2 кв. 2020 года по данным Банка России (ЦБ РФ)

| Период | Наличные деньги в обращении вне банковской системы (денежный агрегат M0), млрд руб. | Переводные депозиты, млрд руб. | Денежный агрегат M1, млрд руб. | Другие депозиты, входящие в состав денежного агрегата М2, млрд руб. | Денежная масса в национальном определении (денежный агрегат М2), млрд руб. |

|---|---|---|---|---|---|

| 1 | 2 | 3=1+2 | 4 | 5=3+4 | |

| 2011 | 5 062,7 | 5 797,1 | 10 859,9 | 9 152,0 | 20 011,9 |

| 2012 | 5 938,6 | 6 818,3 | 12 756,9 | 11 447,9 | 24 204,8 |

| 2013 | 6 430,1 | 7 264,0 | 13 694,0 | 13 470,6 | 27 164,6 |

| 2014 | 6 985,6 | 8 526,3 | 15 511,9 | 15 643,7 | 31 155,6 |

| 2015 | 7 171,5 | 8 170,0 | 15 341,4 | 16 274,3 | 31 615,7 |

| 2016 | 7 239,1 | 9 276,4 | 16 515,6 | 18 664,1 | 35 179,7 |

| 2017 | 7 714,8 | 9 927,6 | 17 642,4 | 20 775,6 | 38 418,0 |

| 2018 | 8 446,0 | 11 062,8 | 19 508,9 | 22 933,3 | 42 442,2 |

| 2019 | 9 339,0 | 12 285,1 | 21 624,1 | 25 485,2 | 47 109,3 |

| 2020 | 9 658,4 | 14 203,3 | 23 861,7 | 27 798,6 | 51 660,3 |

| 01.04.2020 | 10 241,0 | 14 895,4 | 25 136,4 | 27 190,6 | 52 327,0 |

Денежные агрегаты: зачем их рассчитывать

Центральный банк ежемесячно определяет динамику изменения М0, М1, М2, М3 для того, чтобы понять уровень обеспеченности государства платежными средствами.

Анализ динамики экономики страны государство проводит в разрезе М2.

Правительство воздействует на М1, повышая или снижая ее рост, в зависимости от того, как нужно изменить динамику. Уменьшать М1 нужно, например, при высоком уровне инфляции.

Государство начинает выпускать облигации, в результате средства выводятся из оборота: М1 уменьшается, М3 увеличивается.

Центральный банк для сдерживания роста М1 повышает процент ставки по кредитованию банков. Если складывается такая ситуация, ставки процента в банковской сфере по депозитам повышаются.

Для инвестора такая ситуация на рынке выгодна: средства можно положить на сберегательный счет под больший процент.

В результате количество депозитов увеличивается, денежная масса М1 уменьшается, сдерживается инфляция.

Также проводят сравнение М0 с другими агрегатами. Если величина М0 выросла в процентном соотношении по сравнению с другими агрегатами, значит средства лежат «дома под подушкой», а не хранятся в банке, обеспечивая страну кредитными средствами.

Почему сложно сосчитать все деньги

Дело в том, что центробанки, оценивая денежную массу, не до конца могут определиться, что к этой массе отнести. Грубо говоря, что можно считать деньгами, а что нет. Вот, например, обычные бумажные купюры — это точно деньги, типа, и так всем понятно. Но как быть, например, с государственной облигацией? Это ценная бумага, у нее есть стоимость, срок погашения и, самое главное, купивший облигацию вправе получать доход. Доход по ней появится в будущем, можно ли такие деньги считать деньгами уже сейчас? Вопрос непростой, поэтому и используются разные агрегаты для разных подсчетов. А критерий следующий — ликвидность. То есть способность как можно быстрее перевести эти средства в наличные деньги.

Степан Сумин, управляющий активами Cresco Capital:

— Денежные агрегаты нужны для определения вида денег и денежных средств, а отличаются они объемом ликвидности. В основе денежного агрегата M(x) лежит денежная масса или предложение денег в экономике. Экономисты пользуются простой формулой: это отношение денежной массы (агрегат М2) к ВВП. Есть также вариации: агрегат М3 к ВВП и М1 к ВВП. Чем выше первый показатель (М3) по сравнению с М1, тем более виден потенциал экономики и финансовых секторов, а также развитость системы безналичного расчета.

Естественно, все центробанки применяют такие инструменты для подсчета объема денег в своих странах.

Что такое денежная масса и почему она важна?

— Что такое денежная масса простыми словами?

— Если совсем просто, то это — деньги населения и предприятий, готовые «к применению», то есть к тому, чтобы эти деньги потратить, купить на них что-нибудь.

Наличные рубли у человека в бумажнике или безналичные деньги у него на карточке — все это денежная масса. Деньги предприятий (заводов, фабрик и т.п.), лежащие в кассах (например, для выдачи зарплаты или командировочных) или на расчетных счетах в банках (на которые поступает выручка и с которых платят поставщикам), — это тоже денежная масса.

Есть официальное определение ЦБ:

«Денежная масса (денежный агрегат М2) — это сумма наличных денег в обращении и безналичных средств нефинансовых и финансовых (кроме кредитных) организаций и физических лиц, являющихся резидентами Российской Федерации, на счетах до востребования и срочных счетах, открытых в банковской системе в валюте Российской Федерации».

Важно обратить внимание на две вещи

Во-первых, деньги кредитных организаций (проще говоря, банков) денежной массой не являются. Не являются денежной массой и деньги на счетах ЦБ, например казначейские счета правительства или корреспондентские счета банков. Оно и понятно: население и предприятия эти деньги использовать не могут, а значит, они (эти деньги) денежной массой не являются.

Во-вторых, мы говорим о «валюте Российской Федерации», то есть о рублях. Другими словами, если у людей или предприятий есть валютные счета, на которых лежат доллары или евро, то эти деньги в денежный агрегат М2 не входят и денежной массой, о которой мы дальше и будем говорить, не являются.

Для понимания: на 1 июня 2020 года денежная масса в России насчитывала 53 триллиона рублей, из которых 11 — наличные, а 42 — безналичные деньги.

— От чего зависит денежная масса? Почему этот показатель так важен?

— Если сказать предельно просто, то от политики Центрального банка. Это абсолютно очевидно для наличных денег — только ЦБ может их печатать. Но и объем безналичных денег в обращении также зависит от политики регулятора. Мы покажем это далее на конкретных примерах.

Показатель «денежная масса» важен потому, что именно от того, сколько денег имеется в распоряжении у населения и предприятий, зависит их платежеспособный (подчеркиваю это слово) спрос. А платежеспособный спрос определяет, в свою очередь, объем предложения, то есть объем производства товаров и услуг. Вот и получается, что рост экономики (то есть рост производства товаров и услуг) зависит от того, растет или не растет денежная масса (читай, растет или не растет платежеспособный спрос).

— Как связаны денежная масса и уровень ВВП?

— Самым тесным образом. В 1960-е годы замечательный американский экономист Милтон Фридман (лауреат Нобелевской премии по экономике 1976 года) убедительно показал, что Великая депрессия (1929–1933) в США произошла из-за катастрофического сжатия денежной массы. С октября 1929 года по март 1933 года денежная масса в США сократилась на 38% (с 48 до $30 млрд), как показано на графиках 1 и 2.

График 1. Денежная масса и ВВП США во время Великой депрессии

Фридман указал и на конкретные ошибки ФРС (Федеральная резервная система — Центральный банк США), повлекшие за собой такое сжатие.

По сути же он доказал, что денежная масса страны зависит не от того, что происходит с ее экономикой, а от действий ее Центрального банка. А уже экономика, в свою очередь, реагирует на то, что происходит с денежной массой.

График 2. Денежная масса и ВВП США в 1930-1941 гг.

Могу порекомендовать замечательное выступление Бена Бернанке (глава ФРС США в 2006–2014 годах) под названием , где он простым и понятным языком объясняет идеи Милтона Фридмана

Ознакомившись с ними, даже те, кто скептически относился к роли денежной массы, начинают понимать важность этого показателя.

Сопутствующие факторы

На состояние ДМ влияют разные показатели. Это скорость обращения в системе денег, а также контрольные меры со стороны вышестоящих органов.

Скорость обращения

Понятие характеризует среднегодовой показатель оборачиваемости в год, который осуществляют деньги при купле-продаже. Эти сделки обслуживаются агрегатом М1 и М2.

Средняя частота обращения равна частное объема ВНП от общей массы денег в обращении. Другим показателем является обращение денежных платежных средств — отношение переведенных денег по депозитам к размеру ДМ.

Скорость обращения индекса М2 определяется как отношение ВВП к показателю М2. Показатель, обратный скорости обращения, характеризует время использования денег.

Факторы изменения скорости:

- Темп роста или очевидное сокращение параметров производства. Когда возрастает последний показатель, скорость денежного обращения увеличивается и наоборот.

- Фазы экономического цикла. Во время кризисных ситуаций скорость снижается, а замедление оборота означает, что коэффициент размещения национального продукта уменьшился.

- Инфляция.

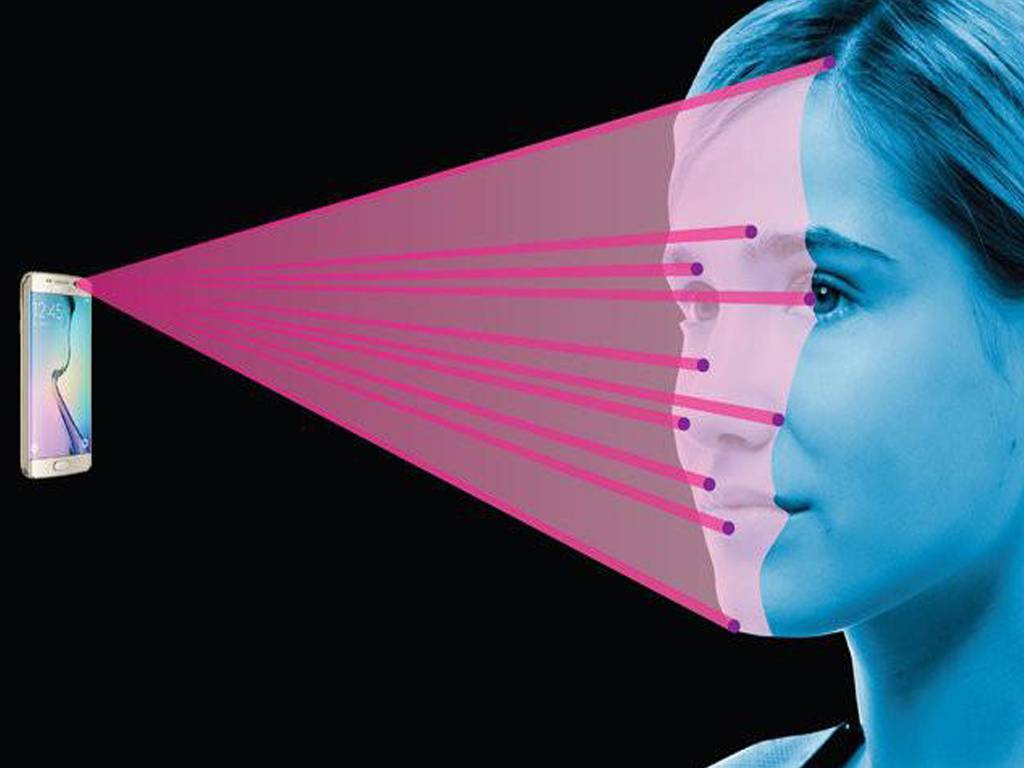

- Преобразование денежного оборота и обращения (распространение терминалов оплаты, банкоматов).

Значительная часть массы денег формируется посредством расширения кредитов негосударственных банков за счет увеличения их депозитной основы. Денежно-кредитная система страны создает и изымает банкноты, монеты, расширяя или сокращая депозиты через неоднократное увеличение вновь появляющихся резервов, а также уменьшение депозитов при сокращении резервов.

Специалисты учитывают, что в странах с развивающейся экономикой управление деньгами играет важную роль. Это объясняется тем, что страны с развитой финансовой политикой стараются сократить резервы.

Влияние государственной политики

Изменение скорости, а также особенности объема ДМ зависят от состояния экономики страны, стабилизации, темпов роста, изменения цен, взаиморасчетов и кредитных операций.

Ускоряет обращение замена монет кредитными деньгами, развитием системы взаиморасчетов, использование электронных средств. Используемые кредитными институтами способы покрытия дефицита бюджета провоцируют увеличение ДМ в обращении выше потребностей экономического оборота, обесценивание денег.

Рост объемов кредитования приводит к росту выпуска заемных денег и платежеспособного спроса. В этом состоит основополагающая роль кредитной системы в процессе инфляции. При правильно развивающейся экономической системе финансовое регулирование обеспечивает увеличение ДМ.

Денежно-кредитный контроль предполагает подавление инфляции путем установления норм обязательных резервов, ставок по кредитным средствам, проведение операций с ценными бумагами и валютой.

Любые финансовые средства должны иметь кредитную базу. Оформление займа и его выдача увеличивает уровень ДМ, погашение заемных средств снижает количество денег. Банки производят кредитно-депозитный выпуск средств, а ДМ увеличивается при выдаче ссуд клиентам и снижается при возврате.

Неизменный и умеренный рост ДМ при соответствующем увеличении объема производства обеспечивает ценовую устойчивость. Рыночные отношения влияют на экономическую систему эффективным и выгодным образом.

Неправильная или нерациональная организация системы кредитных, банковских учреждений и контроль искажают итоги проведения политики в сфере финансов.

Излишняя ДМ вызывает отрицательные стороны: обесценивание денег, ухудшение уровня жизни граждан, ухудшение валютного положения страны.

Абсолютным показателем оценки количества денег в обращении называется ДМ. Исследуется влияние ставки рефинансирования на этот показатель для прогнозирования инфляции.

Главные задачи регулирования ДМ на перспективу заключаются в оптимизации количества денег в обращении, вытеснении финансовых суррогатов, снижении темпов инфляции. В нормальных рыночных условиях размер платежных средств корректируется объемом выпуска продукции и ценовым изменением.

Денежные агрегаты: М0, М1, М2, М3, М4

Денежные агрегаты представляют из себя иерархическую систему, каждая ступень которой включает предыдущие. В нашей стране выделяют 4 ступени: М0, М1, М2, М3 (в Великобритании ещё есть М5). Они различаются видом хранения и ликвидностью. Каждая следующая ступень менее ликвидна.

- М0 = наличные деньги;

- М1 = М0 + чеки, вклады до востребования, дебетовые карты, расчётные счета, нефинансовые и финансовых (кроме кредитных) организаций;

- М2 = М1 + срочные вклады;

- М3 = М2 + долгосрочные вклады + депозитные сертификаты + государственные облигации (ОФЗ);

- М4 = М3 + все денежные суррогаты с низкой ликвидностью, портфель гособлигаций у небанковских держателей;

Узкими деньгами называют денежные агрегаты М0 и М1 за счёт их самой высокой ликвидности. Широкими называют такие денежные средства, к которым доступ будет получен не ранее чем через 24 часа.

Коэффициент монетизации — что это такое

Коэффициент монетизации — это показатель показывающий достаточность денег в обороте.

Считается нормальным значением показатель не менее 50%. Если он будет меньше, то это будет сдерживать экономическое развитие.

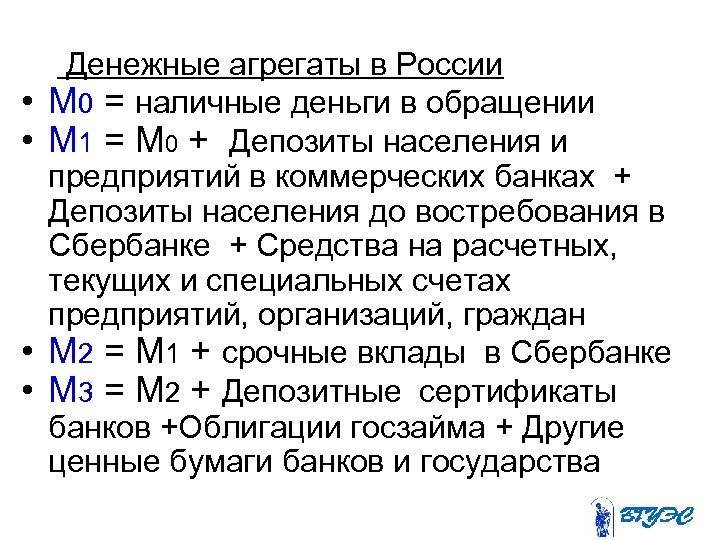

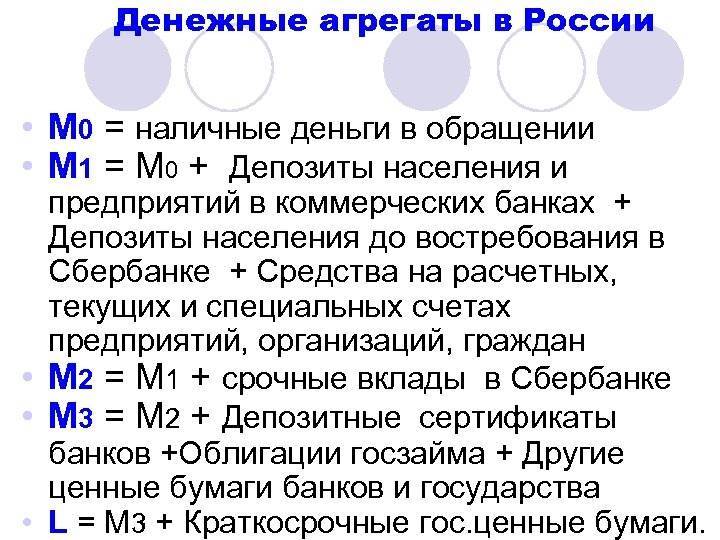

Денежные агрегаты в России

Как известно, деньгами в рамках современной экономики являются не только монеты и банкноты, представляющие наличную денежную форму, но и чеки, банковские вклады и другие представители безналичной формы.

Денежная масса и денежные агрегаты выступают взаимосвязанными понятиями. Последнее вытекает из первого. Данная цепочка формируется благодаря тому, что денежную массу можно представить как совокупность активной и пассивной ее частей. Первая – наличные и безналичные средства, которые обслуживают хозяйственный оборот страны. Пассивная же часть выступает в роли временно не используемых в расчетах средств.

Компоненты денежной массы имеют отличительные особенности по критерию быстроты и легкости их трансформации в наличную форму. Именно в результате этого разграничения образуются соответствующие денежные группы (денежные агрегаты). Кроме того, каждый последующий агрегат дополняет предыдущий с учетом нескольких поправок. В России данное выделение осуществляется Центробанком.

Структура денежных агрегатов в нашей стране имеет следующий вид:

- М0 – монеты и банкноты, участвующие в процессе обращения.

- М1 = М0 + средства на текущих, расчетных и специальных счетах компаний, вклады домохозяйств, размещенные в банках до востребования, средства страховых фирм.

- М2 = М1 + компенсации и срочные банковские вклады домохозяйств.

- М3 = М2 + облигации и сертификаты госзайма.

Пример стран Евросоюза

Говоря о денежной системе стран Евросоюза, важно отметить одну ключевую дату – 1957 год. Тогда на территории Европы появилось экономическое объединение – ЕЭС, в которое вошли шесть стран

В 1993 году на его основе был сформирован ЕС. Тогда и начинается валютная интеграция стран-участниц (12 на тот момент), создается наднациональная система регулирования валюты. Интеграция была обусловлена созданием общей валюты для всех вошедших в союз государств. Ей стал евро, который вошел в массовый оборот в 2002 году, хотя для безналичных расчетов он был доступен еще в 1999 году.

Валютной интеграции сопутствовал долгий процесс подготовки. В 1990 году в странах Западной Европы были устранены все валютные ограничения и препятствия, мешавшие движению капитала. В качестве основных задач было выдвинуто снижение экономического разрыва между странами, снижение бюджетного дефицита. В 1993 году на территории ЕС появился свой валютный институт, занимавшийся подготовкой к введению общей валюты и созданием системы сотрудничества центральных банков. Позже, в 1999 году был создан ЕЦБ, на плечи которого легло проведение денежно-кредитной политики в рамках Еврозоны.

Понятие денежной массы

Денежной массой считается объем государственного запаса денег в рублевом эквиваленте, обслуживает денежные потоки, формирующие денежное обращение.

Денежная масса — совокупность денег, обращающихся в экономике страны в определенный период времени, как наличных, так и безналичных, находящихся на текущих и сберегательных счетах. Иными словами — это общее количество денег в обращении в определенный период времени. Таким образом, в совокупную денежную массу включаются безналичные и наличные деньги.

В наличную денежную массу входят:

- разменная монета;

- бумажные деньги (казначейские билеты, ассигнации);

- кредитные средства (чеки, векселя).

Безналичную денежную массу учитывают:

- на дебетовых и кредитных пластиковых картах;

- на вкладах и депозитах;

- на расчетных, текущих счетах;

- в электронных деньгах.

Государства, демонстрирующие благоприятное экономическое положение, обладают преимущественно безналичными денежными потоками. Объем наличных, имеющихся в обращении граждан и других участников национального рынка, составляет не более 5% от общего объема денежной массы. На территории государств с банковской системой низкой степени надежности, недостаточно развитыми рыночными отношениями, соотношение безналичной и наличной денежной массы кардинально отличается. Чем больше наличности на руках, тем ниже уровень рыночной экономики.

Динамика доли наличных денег в общей денежной массе России

| На дату | Доля наличных в денежной массе (М2) |

|---|---|

| 01.01.2009 | 29% |

| 01.01.2010 | 26% |

| 01.01.2011 | 25% |

| 01.01.2012 | 25% |

| 01.01.2013 | 24% |

| 01.01.2014 | 22% |

| 01.01.2015 | 23% |

| 01.01.2016 | 21% |

| 01.01.2017 | 20% |

| 01.01.2018 | 20% |

| 01.01.2019 | 20% |

| 01.01.2020 | 19% |

| 01.04.2020 | 20% |

Несмотря на то, что структура денежного объема изменилась за последние годы, а показатель наличных снизился на 10%, теневая экономика в РФ процветает, так как уровень наличных средств еще недостаточно мал. Нежелание населения размещать свободный капитал на банковских счетах говорит о его недоверии к банковской структуре в частности, и к кредитно-финансовой политике государства в целом.

Денежная масса в разных странах

Динамика денежной массы М2 2008 — 2019 гг. по данным сайтов Национальных банков, в национальных валютах

Денежная масса М2, млрд национальной валюты

| Страна | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 |

|---|---|---|---|---|---|---|---|---|---|---|---|

| США, USD | 8265,30 | 8550,50 | 8822,50 | 9692,30 | 10500,10 | 11067,30 | 11728,00 | 12416,10 | 13292,60 | 13937,30 | 14473,00 |

| Великобритания,GBP | 1842,49 | 1906,96 | 2092,59 | 2047,98 | 2058,13 | 2088,29 | 2086,85 | 2134,84 | 2284,26 | 2347,84 | 2419,58 |

| Германия, EUR | 1859,90 | 1849,30 | 1930,50 | 2062,50 | 2220,40 | 2285,20 | 2399,20 | 2605,80 | 2755,90 | 2880,60 | 3019,30 |

| Франция, EUR | 1357,77 | 1353,65 | 1456,29 | 1514,03 | 1600,46 | 1645,36 | 1707,73 | 1786,38 | 1880,62 | 2047,61 | 2161,91 |

| Япония, JPY | 741700,0 | 764400,0 | 782300,0 | 806900,0 | 827700,0 | 862800,0 | 893100,0 | 920600,0 | 956300,0 | 990600,0 | 1014200,0 |

| Бразилия, BRL | 1086,79 | 1185,87 | 1387,91 | 1649,90 | 1792,89 | 1985,47 | 2186,47 | 2334,14 | 2446,07 | 2581,70 | 2848,57 |

| Индия, INR | 11499,91 | 13557,57 | 16205,66 | 17296,53 | 18501,19 | 20296,91 | 22339,79 | 25149,05 | 20883,21 | 29891,20 | 34088,53 |

| Китай, CNY | 47516,66 | 60622,50 | 72585,18 | 85159,09 | 97414,88 | 110652,50 | 122837,48 | 139227,81 | 155006,70 | 169023,53 | 182674,42 |

| ЮАР, ZAR | 1562,43 | 1589,34 | 1678,42 | 1798,93 | 1869,05 | 2049,69 | 2226,54 | 2441,53 | 2601,20 | 2806,03 | 2893,83 |

| Россия, RUB | 12 975,9 | 15 267,6 | 20 011,9 | 24 204,8 | 27 164,6 | 31 155,6 | 31 615,7 | 35 179,7 | 38 418,0 | 42 442,2 | 47 109,3 |

Динамика денежной массы М2 2008 — 2019 гг. по данным сайтов Национальных банков, пересчитанная в доллары США по официальным курсам

Денежная масса М2, млрд долларов США

| Страна | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 |

|---|---|---|---|---|---|---|---|---|---|---|---|

| США | 8265,30 | 8550,50 | 8822,50 | 9692,30 | 10500,10 | 11067,30 | 11728,00 | 12416,10 | 13292,60 | 13937,30 | 14473,00 |

| Великобритания | 995,94 | 1214,62 | 1350,06 | 1279,99 | 1294,42 | 1338,65 | 1264,75 | 1395,32 | 1692,04 | 1820,03 | 1819,23 |

| Германия | 2734,05 | 2570,53 | 2567,57 | 2866,88 | 2864,32 | 3039,32 | 3190,94 | 2892,44 | 3059,05 | 3255,08 | 3562,77 |

| Франция | 1995,91 | 1881,57 | 1936,87 | 2104,49 | 2064,59 | 2188,33 | 2271,27 | 1982,88 | 2087,49 | 2313,80 | 2551,05 |

| Япония | 7173,81 | 8159,69 | 8912,05 | 10124,22 | 10369,58 | 8840,16 | 8446,19 | 7605,12 | 8798,42 | 8832,81 | 9191,59 |

| Бразилия | 465,03 | 681,06 | 832,98 | 879,57 | 877,36 | 847,55 | 823,16 | 597,76 | 750,53 | 780,44 | 735,15 |

| Индия | 237,36 | 290,44 | 361,65 | 324,72 | 337,75 | 327,91 | 352,74 | 379,17 | 307,31 | 467,58 | 488,96 |

| Китай | 6967,25 | 8875,92 | 10997,75 | 13538,81 | 15636,42 | 18289,67 | 19812,50 | 21485,77 | 22303,12 | 25963,68 | 26551,51 |

| ЮАР | 167,94 | 215,59 | 253,45 | 221,22 | 220,31 | 195,82 | 192,41 | 156,77 | 190,87 | 228,24 | 200,80 |

| Россия | 437,00 | 453,42 | 599,30 | 680,83 | 814,58 | 882,19 | 535,78 | 449,28 | 600,64 | 696,43 | 646,20 |

Денежная масса всех стран имеет тенденцию к увеличению, однако ни в одной стране не наблюдается такого роста, как в Китае. С 2008 года объем М2 в этой стране увеличился в 3,8 раза, намного обогнав США и в абсолютной величине. Денежная масса США за этот же период увеличилась на 6 206,7 млрд долларов или на 1,75 раза.