Интересные факты о банке

Пластиковые карточки Тинькофф банка распространяются и обслуживаются исключительно дистанционно. Банк стоит особняком от других банков России, т.к. у него нет своих отделений ни в одном городе России, за исключением единственного главного офиса в Москве (если вам интересно узнать его о нём поподробнее, то заходите сюда). Именно в этом офисе находится колл-центр, где сотрудники общаются с клиентами по всей стране.

Поэтому закрытие карты Тинькофф будет осуществлятся дистанционно – по вашему звонку в главный офис на бесплатную горячую линию 8-800-555-1010, которая доступна 24 часа в сутки и 7 дней в неделю.

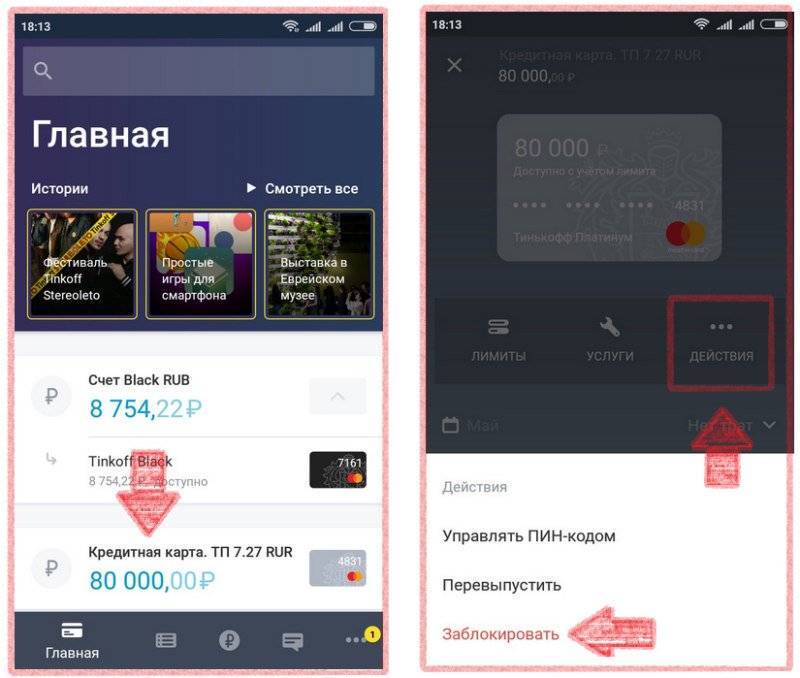

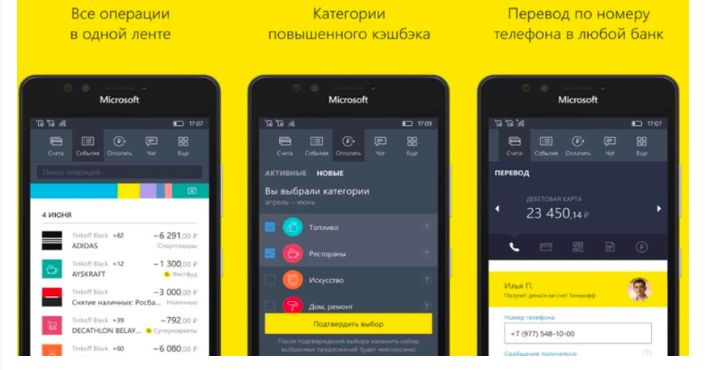

Как закрыть кредитную карту через мобильное приложение

Мобильное приложение разработано для обеих платформ – Android и iOS. Загрузку следует производить с официального сайта Тинькофф или из App Store/Play Market соответственно. Предоставляется всем клиентам бесплатно. Отличие мобильного приложения в том, что там есть чат с банком, в котором можно общаться напрямую с сотрудниками. Именно в этом чате следует сделать запрос на блокировку карты и на закрытие договора, и следовать инструкциям сотрудников. Также плюсом является то, что беседы сохраняются. В случае необходимости (например, в судебных разбирательствах), их можно предъявить как подтверждение слов клиента.

Мобильное приложение Тинькофф

Мобильное приложение удобно тем, что доступ к нему открыт в любое время в любом месте. Все, что нужно это смартфон и выход в интернет. Сейчас помимо недорогого мобильного трафика, в городах очень много бесплатных точек доступа Wi-Fi – в кафе, в торговых центрах, на площадях, но следует помнить, что такой выход в интернет – небезопасный. Для мошенников очень просто получить сведения о логинах и паролях с сайтов, на которые был совершен выход. Поэтому лучше использовать домашний интернет или подключить себе пакет интернет-трафика.

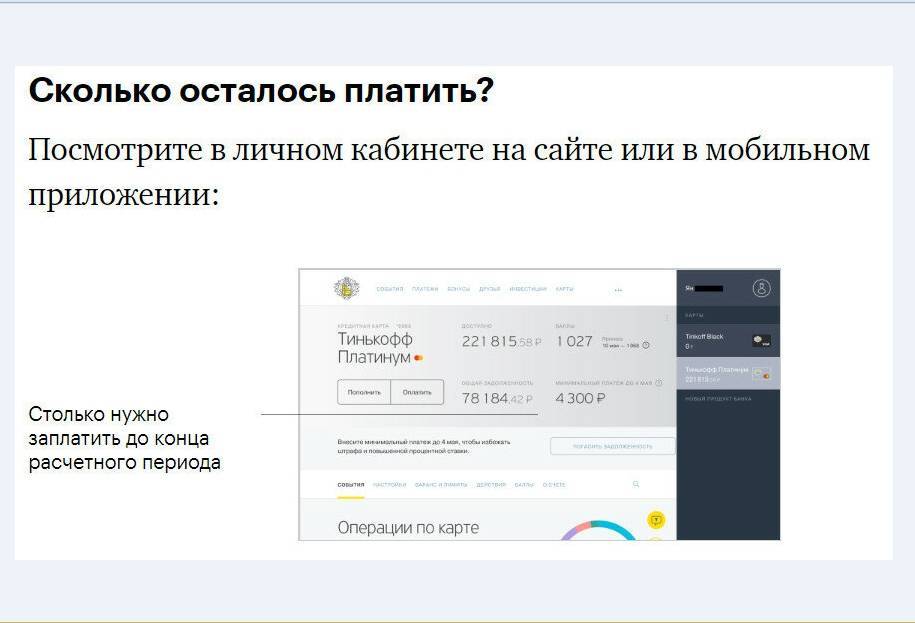

1 шаг. Оплата задолженности по карте

Самое первое действие, оно же самое важное, — погасить всю имеющуюся задолженность. Причин здесь несколько:

При наличии долга – сотрудники банка технически не смогут провести процедуру закрытия счета, не позволит программа;

Проценты начисляются каждый день, соответственно, долг меняется на ежедневной основе. Если обратиться в банк сегодня, а погасить долг завтра, сумма будет разная

Поэтому важно узнать задолженность, и оплатить сразу же. Если моментальных форм оплаты нет, то необходимо прибавить ориентировочную сумму процентов

В дальнейшем переплату можно будет востребовать.

Если решение закрыть карту возникло на этапе действия льготного (т.е. беспроцентного) периода, то сумма долга не изменится до его окончания. Это самый простой вариант для клиента.

Верное решение – позвонить в колл-центр банка, и сотрудники самостоятельно посчитают сумму, которую нужно внести, в зависимости от способа оплаты. Они учтут и проценты, и годовую комиссию, если уже подходит срок, и оплату дополнительных услуг, которые были подключены.

Оплатить всю задолженность можно несколькими способами:

- Внести деньги на дебетовый счет Тинькофф и внутрибанковским переводом перекинуть на счет кредитной карты, этот способ моментальный и бесплатный;

- Внести средства через банкомат Тинькофф – также деньги поступят моментально и без комиссий;

- Перевести с карты других банков;

- Внести по реквизитам через сторонние организации – кассы других банков, Почта России, Связной, Евросеть, Киви и подобные.

Важно помнить, что любая сторонняя организация переводит средства до семи календарных дней, и взимает дополнительные комиссии. Этот момент следует учитывать, если проценты начисляются каждый день или срок льготного периода подходит к концу

Если платеж поступил несвоевременно, то клиент должен обратиться в ту компанию, которая переводила деньги. На момент проведения расследования рекомендуется повторно оплатить долг, чтобы не возникло просроченной задолженности.

После закрытия задолженности, следует повторно обратиться в банк, чтобы удостовериться об отсутствии задолженности. Только после этого этапа можно закрывать пластик и счет.

Как закрыть кредитную карту Тинькофф

Перед тем, как закрыть карту с кредитным лимитом, нужно уточнить сумму задолженности по ней, а затем погасить долг, если он там есть. Только после этого можно закрывать карту одним из следующих способов:

- написать сотруднику в чате на официальном сайте банка или в мобильном приложении;

- позвонить по телефону горячей линии;

- отправить запрос по электронной почте.

Первый способ подойдет для тех клиентов, которые свободно пользуются онлайн-банком. Чтобы отправить запрос на закрытие карты, им нужно авторизоваться в личном кабинете на сайте или в приложении. Затем найти чат с сотрудником, и в сообщении попросить закрыть карту. Сотрудник потребует предоставить документы, подтверждающие личность, номер карты и прочие необходимые сведения. Затем он проверит отсутствие задолженности по кредитной карте, и только после этого примет заявку.

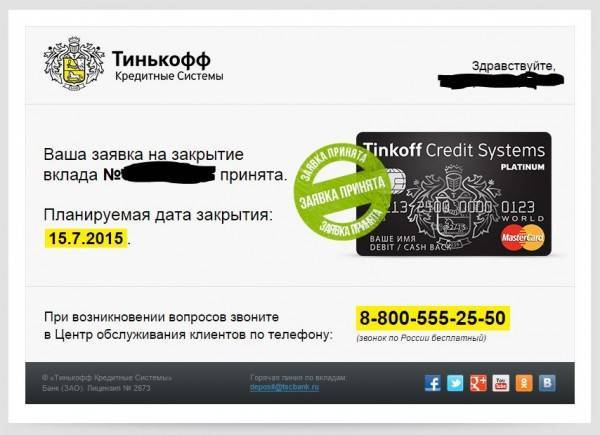

Закрытие карты проводят в течение 30 дней после поступления заявки.

Закрыть карту можно, позвонив по телефону горячей линии банка. Есть несколько номеров:

- 8 (800) 555-77-78;

- 8 (800) 755-10-10 – по вопросам, связанным с кредитными картами.

Для закрытия карты клиент должен предоставить скан-копии документов, подтверждающих его личность, а также и другие необходимые документы. Удостоверившись в том, что заявку на закрытие карты подает ее держатель, а по карточному счету отсутствуют долги, сотрудник банка примет заявку. Она будет исполнена в течение 30 дней.

Если клиент желает закрыть карту, отправив заявку по электронной почте, он должен подтвердить, что является собственником этой карты и предоставить определенные документы. Точный перечень можно уточнить у сотрудников банка по телефону горячей линии.

Как закрыть карту Тинькофф по шагам

Шаг 1. Вам необходимо оплатить все долги по карте.

Уточнить информацию о вашей задолженности можно у оператора или в интернет-банке (можно также ориентироваться на последнюю выписку из банка). Когда вы выйдете в ноль, это не означает, что вы полностью расплатились, т.к. банк может доначислить проценты за пользование кредитом (это может быть также плата за смс-информирование в текущем месяце) по окончанию расчётного периода в следующем месяце. Оператор обязательно должен предупредить вас об этом!

Некоторые рекомендуют заблокировать карточку после того, как погашен весь долг. Если вы не планируете ей пользоваться (вы же хотите от неё отказаться), то это неплохая идея. После блокировки карты, по крайней мере, её реквизитами не смогут воспользоваться мошенники.

Неплохим решением будет также отключение смс-информирования (а это 59 рублей каждый месяц банку, независимо от того, пользуетесь вы карточкой или нет).

Если вы перечислили банку лишнего, то он обязуется вернуть ваши деньги по вашему распоряжению, где вы укажете способ возврата, например, почтовый перевод. Банк вправе удержать комиссию в размере 2% от суммы перевода (минимум 90 руб., но не более суммы перевода)

Шаг 2. Вы должны за 30 дней до предполагаемого закрытия карточки (карточного счёта) уведомить банк о вашем намерении это сделать (т.е. расторгнуть карточный договор). Это можно сделать письмом в адрес банка (можно уточнить в интернете на официальном сайте банка), но лучше это сделать по звонку на круглосуточную линию 8(800) 555-10-10 – так проще и быстрее.

Если вы передумаете, то в течение 30 дней у вас есть время отозвать своё устное (или письменное заявление).

Шаг 3. (Необязательный). Вы обязаны возвратить вашу карту банку, но обычно этого там не требуют, т.к. после закрытия она становится бесполезным куском пластика. Тем не менее, после того, как вы её закроете, несколько месяцев не выкидывайте и не ломайте её, пусть лежит себе «на дальней полке». И если по истечению этого срока от банка не будет никаких «сюрпризов» – разрезайте карту на несколько частей.

Шаг 4. Вам необходимо удостоверится, что ваша карточка (карточный счёт) закрыта. Это можно опять же сделать по телефону или в интернет-банке, где вы увидите статус карты: закрыта.

У вас также есть возможность получить от банка по почте справку о закрытии счёта и отсутствии задолженности с синей печатью – этот вопрос решается при разговоре с сотрудником банка по круглосуточному телефону.

И напоследок, маленький совет: если хотите расторгнуть с Тинькофф банком договорные отношения (по кредитным или дебетовым картам) и не портить свою кредитную историю, то не поленитесь, и сделайте это грамотно, следуя рекомендациям в статье – проблем с банком будет меньше или не будет совсем, чего я вам искренне желаю!

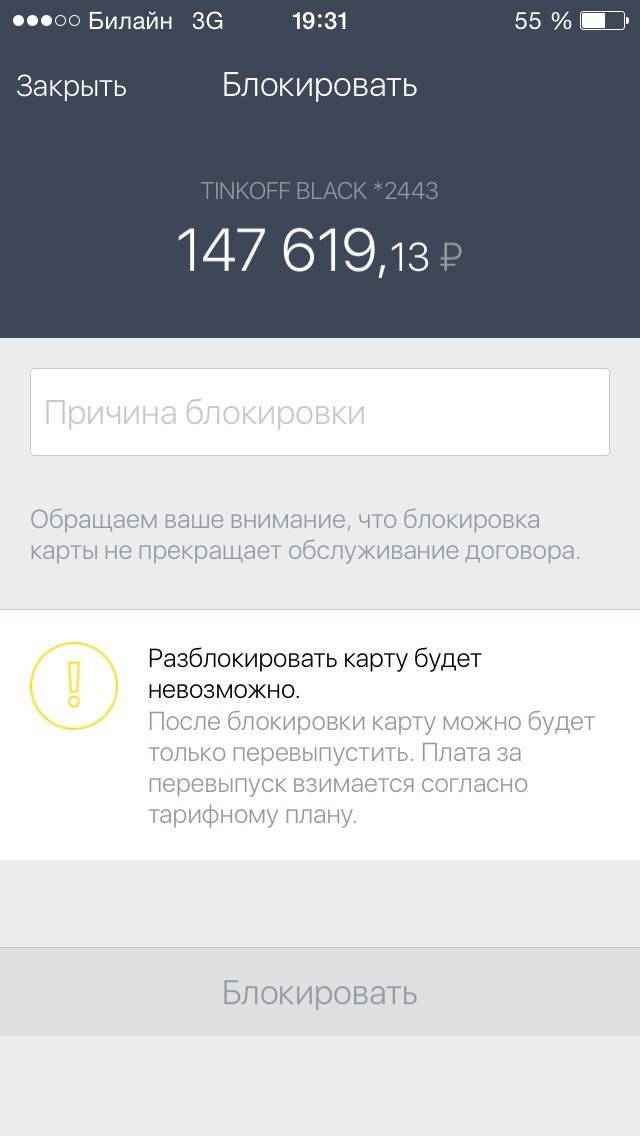

Может ли клиент восстановить доступ к заблокированной карте

После блокировки карты, пластик не подлежит восстановлению. Поэтому хранить банковские карты не имеет никакого смысла. Если клиент не успел закрыть банковский счёт, через мобильное приложение можно заказать выпуск новой карты Тинькофф Блэк. При этом реквизиты счёта остаются неизменными, но данные карты пересмотрят.

Вас заинтересует: Как перевести деньги со Сбера на Тинькофф без комиссии

Как закрыть карту, если она оформлена на стороннего человека?

Заблокировать такую карту можно в том случае, если третье лицо имеет доступ к личному кабинету на сайте или в приложении. Для входа в банкинг банк отправляет цифровой код, что формально означает прохождение идентификации личности.

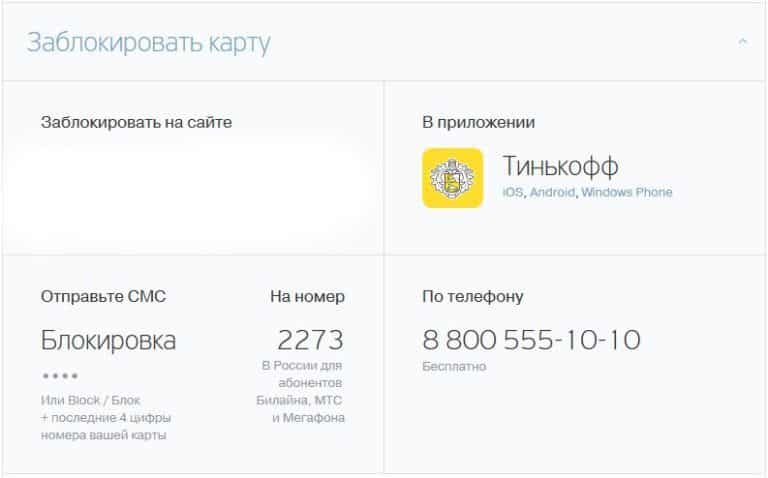

Существуют ли USSD-команды для блокировки Тинькофф Блэк?

Такие команды не предусмотрены. Но, администрация банка позволяет заблокировать карту при помощи отправки короткого сообщения. Для этого в текстовом поле наберите Блок 1234 (вместо цифр 1234 укажите последние 4 цифры вашего пластика) и отправьте сообщение на номер 2273.

Можно ли разблокировать карту?

К сожалению, заблокированная карта не подлежит восстановлению. Замороженная карта позволяет управлять доступом к личным средствам путем временной блокировки.

Можно ли заблокировать карту, если доступ ограничен?

Если клиент не может получить доступа к личному кабинету на сайте или в приложении, можно позвонить по телефону горячей линии 800 555-777-8. Сообщите оператору о намерении расторжения договора.

В чем отличия заморозки от блокировки?

Ключевое отличие – возможность восстановления карты за ограниченные сроки. Заморозка временно отклоняет все транзакции, а блокировка подразумевает полное расторжение сотрудничества.

Что будет, если закрыть кредитку неправильно?

Все чаще возникают ситуации, когда клиенты не закрывают кредитки, а просто кладут их в ящик стола, или выкидывают в мусор.

Если неправильно закрыть кредитную карту, или вообще ее не закрывать, клиента ждут проблемы не только с банком, а именно:

- Счет карты остается активным, поэтому будут начисляться ежемесячно комиссии за дополнительные услуги и раз в год комиссия за годовое обслуживание;

- На возникший долг будут начисляться проценты;

- Поскольку минимальные платежи не вносятся – банк начислит неустойки и пени;

- В связи с несвоевременной оплатой долга – кредитная история испорчена, информация передается в Бюро кредитных историй, где ее видят все банковские организации. Взять кредит в такой ситуации будет проблематично, особенно это касается крупных ипотечных заявок.

- Тинькофф обратится в суд или продаст долг коллекторскому агентству. Таким образом, с клиентом и его родственниками будут общаться сначала служба взыскания Тинькофф банка, затем коллекторы или приставы.

- Приставы имеют право наложить арест на имеющееся имущество клиента или продать его на торгах в счет уплаты возникшего долга.

- Информация о наличии судебной задолженности отображается для всех организаций, у клиента могут возникнуть проблемы не только с финансовыми учреждениями, но и с работодателями, налоговыми службами и прочили госструктурами.

Такого рода проблемы возникнут из-за халатного отношения клиента к кредитному продукту

Поэтому очень важно пройти процедуру закрытия карты с начала до конца, с получением подтверждения о закрытии счета

Не смотря на все преимущества кредитных карт, клиенты сталкиваются с вопросом о ее закрытии. Процедура закрытия карты – один из важнейших этапов пользования банковским продуктом. Следует выполнять все шаги, не пропуская ни одного из них. Если клиент сделает все необходимое, то карта и счет будут закрыты, в ином случае – проблем от банка не избежать.

Уничтожение пластика

Сам пластик кредитки – собственность банка, в идеале ее необходимо сдать в банк. Но на практике, очень мало, кто готов заниматься пересылом своей карты. Чаще всего клиенты просто выбрасывают ее в мусорку. Но здесь нужно быть осторожным. Если карту не уничтожить и выбросить ее до закрытия счета, ею смогут воспользоваться мошенники. Для них достаточно получить номер карты и CVC-код. Все это есть на пластике. А ответственность за совершенные операции несет заемщик.

Поэтому необходимо дождаться пока закроется счет, получить подтверждение, а только после этого расстричь карту на десять частей перпендикулярно магнитной линии, задев обязательно чип и выбросить.

Банк отказывается закрыть счет и по карте есть просрочки: стоит ли действовать через суд?

В некоторых случаях договориться с банком не получится. Представим, что вы попали в сложное финансовое положение. Например, уволили с работы, поэтому вы . Соответственно, погашать кредитную карту нечем. Закрыть счет с просрочкой банк, естественно, откажется — закрытие возможно только без долга.

Вы отчаянно пытаетесь выпутаться из этой ямы. Вы обращаетесь в банк с просьбой предоставить вам кредитные каникулы или реструктуризацию, но не помогает. В ответ вам упорно твердят, что сначала нужно закрыть долги.

Напомним, что получить рефинансирование в другом банке при таких обстоятельствах будет сложно: например, Сбербанк не даст добро на подобную «аферу» при наличии действующих просрочек.

Что остается делать? Выход один — обращаться в суд. Причем обратиться можно в следующих целях:

- инициировать процедуру банкротства;

- просить суд о введении судебной реструктуризации долгов;

Банкротство стоит рассматривать, если сумма долгов больше, чем на 300 тыс. рублей, и вы не имеете понятия, что с ними делать. Денег нет, доходы сократились — платить банально нечем.

Реструктуризация долгов подойдет, если доход есть, и его хватит, чтобы рассчитаться по обязательствам в течение 3 лет. Судебная реструктуризация в корне отличается от той, которую предлагают в банках. Прежде всего, по процентным ставкам: в суде вам предложат ключевую ставку ЦБ, которая сейчас составляет 7,5% годовых. Банки всегда предлагают выше ставки Банка России.

Списание долгов по ст. 333 НК РФ применяется юристами, чтобы снизить начисленные пени. В особенности, если они несоразмерно высокие.

В остальном заставить банк закрыть карту можно только при наличии жестких доказательств собственной правоты. Например, если банк 100% нарушает условия договора. Если же на карте просрочки, и по этой причине вам отказывают, не стоит даже пытаться и тратить время.

4 простых шага

Ниже приводим пошаговую инструкцию закрытия карточки банка Тинькофф.

Шаг первый: погашение всех долгов

Начать необходимо с погашения всех задолженностей. Чтобы узнать актуальную информацию по наличию долгов на карте и о точной сумме задолженности, необходимо позвонить на горячую линию 8 800 755-10-10 , либо получить информацию через личный кабинет на официальном портале. Размер задолженности по кредиту также можно узнать из выписок по счету, которые вы получали прежде.

Банк может начислять проценты на непогашенные вовремя долги за пользование платными сервисами – например, за смс-уведомления. Иногда держатели карт узнают об этом лишь по окончании срока выплаты кредита.

Одним из вариантов решения проблемы является отказ от смс-сервисов, которые являются платными, вне зависимости от того, используете вы карточку или нет.

Если вы по неосторожности перевели средства, превышающие сумму вашего долга, то вам должны их возвратить любым удобным для вас способом. Однако банк оставляет за собой право удержать 2% от суммы денежного перевода

Шаг второй: отправка запроса в банк

За месяц до предполагаемого момента отказа от использования пластика следует обратиться в Тинькофф Банк и сообщить о своих намерениях. Эту процедуру можно осуществить и в письменной форме, направив заявление в центральный филиал банка.

Однако, быстрее добиться результата поможет звонок в главный офис. Если в течение месяца вы измените свое решение, то у вас будет возможность отменить заявку.

Шаг третий: возврат карты по почте

Данный шаг можно пропустить. По правилам договора вам нужно возвратить карту по почте. Но это необязательно. Вы можете ликвидировать ее самостоятельно. Однако не рекомендуется сразу после закрытия выбрасывать или ломать ее. Подождите пару месяцев — иногда банк присылает сообщения о том, что договор по некоторым причинам не был расторгнут.

Шаг четвертый: проверка состояния заявки

Стоит дополнительно проверить, произошло ли закрытие карты. Проверку можно осуществить по телефону либо на сайте банка в режиме онлайн. В личном кабинете напротив продукта должен стоять статус «закрыто».

Помимо этого, банк предоставляет возможность получения пакета документов о закрытии счета через Почту России. Заявку на получение такой документации можно также оформить во время звонка в колл-центр.

Пошаговая инструкция

Мы подготовил подробный план блокировки карты. Серьезно отнеситесь к процедуре блокировки карты, так как если закрыть ее не удастся, это может привести к возникновению задолженности.

1. Полностью погасите имеющуюся задолженность на карте

Кредитная карта — это лишь инструмент для доступа к банковскому счету. Таким образом, если вы уничтожите саму карту или просто выбросите ее, банковский счет, на котором размещены предоставленные банком средства и информация по состоянию задолженности, не аннулируется.

Сначала следует оплатить долг. Выяснить сумму задолженности можно обратившись в службу поддержки либо в личном кабинете на сайте или в мобильном приложении.

Сумма, которая отображается в личном кабинете или мобильном банке может не совпадать с реальной задолженностью, поскольку не всегда учитывает плату за отдельные услуги или годовое обслуживание. Поэтому целесообразно удостовериться, связавшись с оператором.

Оплатить задолженность можно следующими способами:

- Перевод с карты. С карты Тинькофф это будет бесплатно, при оплате с карт других банков скорее всего снимут комиссию, размер которой можно уточнить в самом банке.

- Наличными через терминал, почтовые отделения или салоны связи.

- Банковским переводом на сайте или в отделении банка.

После оплаты лучше убедиться в полном погашении долга, обратившись в службу поддержки.

2. Если нет долга, то снимите все личные средства (не кредитные)

Обычно кредитные карты применяются для совершения покупок или оплаты услуг, а для пополнения счета и снятия наличных используются дебетовые карты.

Однако, если вы размещали собственные денежные средства, иными словами, в данный момент на кредитной карте есть ваши деньги, сверх предоставленного банком лимита, то перед закрытием карты не забудьте их забрать обратно. Снятие наличных с кредитки в банкомате запросит комиссию или же установленный процент от снимаемой суммы, поэтому лучше на эти деньги совершить покупку или подать заявление на возврат денежных средств на другую карту или банковский счет.

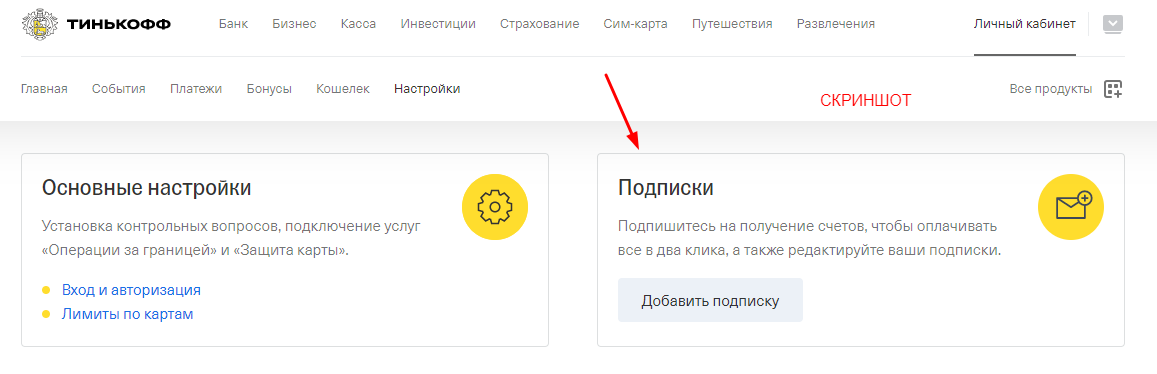

3. Отключите смс-оповещение

Существует множество операций по сопровождению клиента: смс-оповещение, рассылки, страхование и прочие неявные услуги, о подключении которых легко забыть. Однако за их предоставление также начисляются пусть и небольшие суммы, но достаточные для того, чтобы это помешало закрытию карты.

- Для отключения услуг и подписок заходим в личный кабинет, выбираем вкладку “Управление услугами”, далее напротив каждой из них устанавливаем флажок «Отключено».

- Опция отключения смс-оповещения находится в разделе “Настройки”.

Выполнив самостоятельно отключение всех услуг, свяжитесь с оператором и удостоверьтесь, что отключили все опции в полном объеме.

Вы погасили задолженность, отключили мобильный банк и задумались оставить карту на всякий случай, “просто, чтобы была”. Однако, не рекомендуется так поступать, потому что реквизиты карты могут попасть к злоумышленникам. В отсутствии смс-оповещений вы не сразу узнаете, что с вашим счетом происходит какая-то активность, что может привести к значительным убыткам. Поэтому следующим шагом необходимо выполнить блокировку карты.

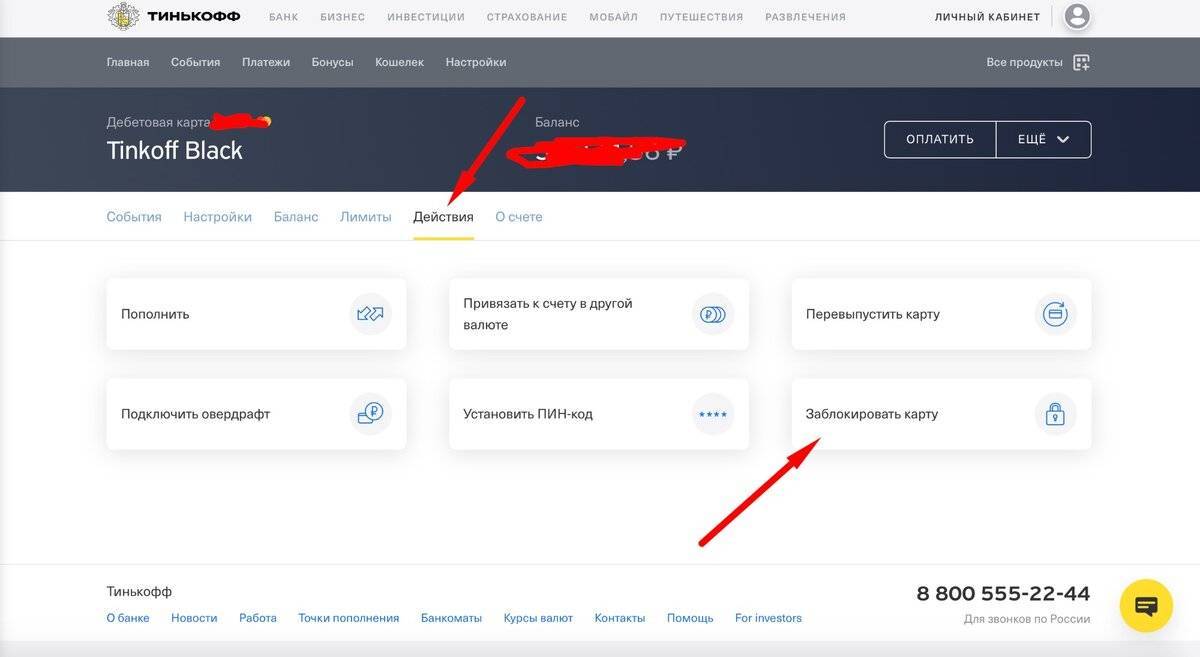

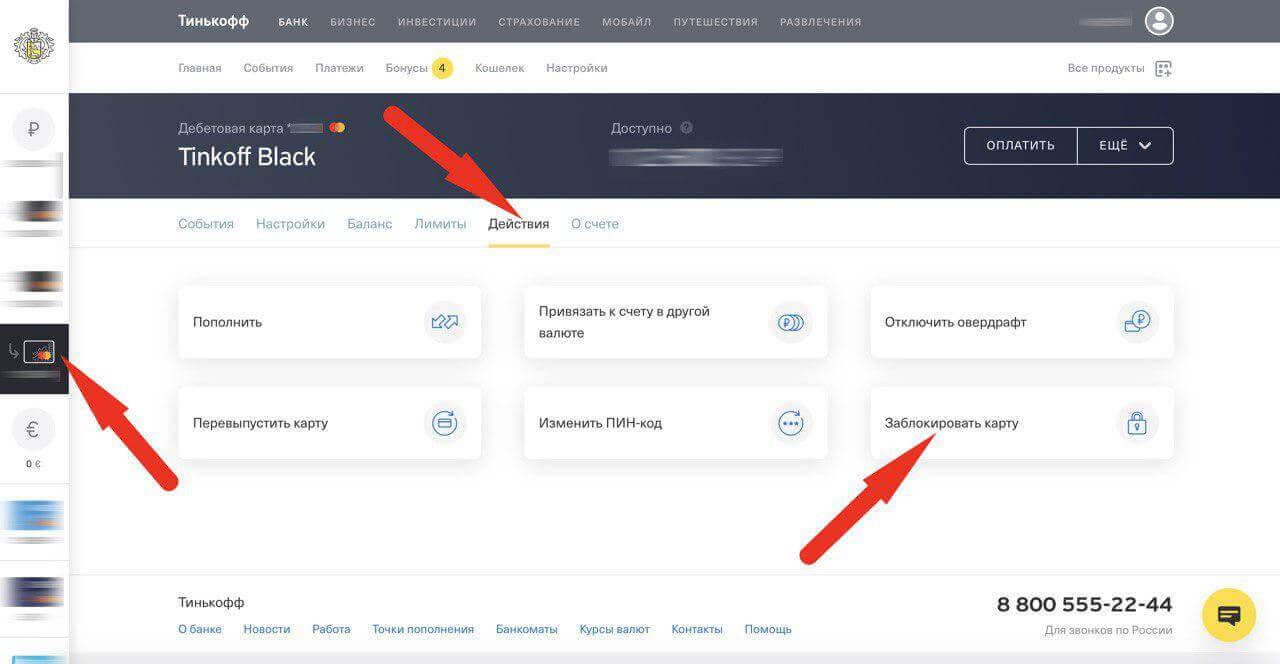

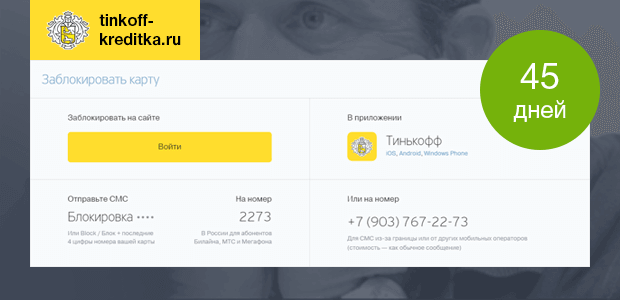

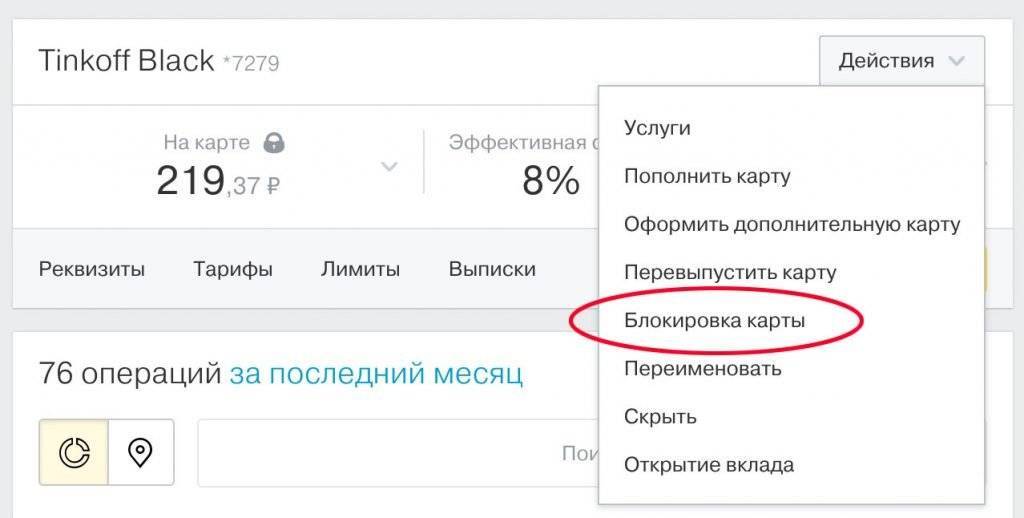

4. Блокируем карту (варианты как заблокировать карту, короткие инструкции)

Заблокировать карту можно тремя способами:

- В Личном кабинете на сайте или в мобильном приложении: выбираем карту, заходим во вкладку “Действия”, нажимаем на кнопку “Заблокировать карту”.

- Через смс: отправляем сообщение на номер 2273 с текстом: Block + последние 4 цифры номера вашей карты.

- Обратившись в службу поддержки банка по номеру 8-800-333-77-73.

5. Расторжение договора (обязательно убедиться в расторжении договора).

На рассмотрение заявления и аннулирование карты у банка есть 30 дней, в то же время и у вас есть точно такой же срок, чтобы отозвать своё решение о блокировке.

По истечении данного периода банк должен уведомить вас о расторжении договора. Если этого не произошло обязательно свяжитесь с клиентской службой с требованием направить вам справку о расторжении договора и закрытии счета.

Уведомление должно быть направлено почтой на бумажном носителе, иметь печать и подпись, а также продублировано в электронном виде. Такая справка будет гарантировать вам защиту в случае возникновения в дальнейшем претензий со стороны банка.

После закрытия карту лучше уничтожить физически, например, воспользовавшись ножницами.

Способы закрыть кредитную карту Тинькофф

Поскольку официальных представительств банка Тинькофф в регионах не существует (компания работает исключительно в дистанционном режиме), единственными способами закрыть кредитку организации являются:

- через интернет на официальном сайте;

- совершив звонок на «горячую линию» банка.

Но все так просто. После того, как клиент изъявит желание отказаться от услуг компании, пройдет еще не менее месяца, прежде чем карта будет окончательно деактивирована. Все это время потребителю придется по-прежнему платить за услуги пользования продуктом.

Итак, если клиент решил прервать отношения с банком и закрыть свою кредитку, он должен действовать таким образом:

Сообщить представителям организации о своем решении. Сделать это можно:

- через форму обратной связи на сайте,

- через телефон,

- написав письмо на электронный адрес фирмы.

- Погасить в полном объеме все имеющиеся долги по займу любым приемлемым способом.

- Закрыть доступ к своему пластиковому продукту, путем его блокировки (через интернет-банкинг, мобильное приложение, воспользовавшись консультацией специалистов «горячей линии»).

- Деактивировать все сервисы, подключенные к карте (смс- информирование, платные приложения).

После выполнения вышеперечисленных действий, следует переходить непосредственно к закрытию пластика.

Как карту Тинькофф через интернет

Закрыть кредитную карту Тинькофф Платинум онлайн можно следующим образом:

- Зайдите на главный сайт компании Тинькофф;

- Авторизуйтесь в своем личном кабинете;

- В главном меню офиса отыщите личные ФИО и отметьте их галочкой;

- В всплывающем подменю выберите пункт «Связь с банком»;

- В конце открывшейся страницы вы увидите перечень бланков обращений;

- Выберите форму заявки для закрытия кредитки;

- Выведите данный бланк на печать;

- Заполните от руки все графы формы.

Отправьте документ любым удобным для вас способом: через Почту России на физический адрес компании либо на е-маил: credit@tinkoff.ru.

Перед отправлением заявки обязательно деактивируйте все услуги, подключенные к пластику.

Чтобы заблокировать карту Тинькофф через приложение на телефоне, авторизуйтесь в нем и выберите соответствующую опцию.

По телефону

Если вы решили прекратить использовать пластик Тинькофф, то без звонка в колл-центр, вам никак не обойтись. Чтобы закрыть кредитную карту Тинькофф по телефону, наберите номер многоканального сервиса 8 (800) 555-10-10. Далее сообщите специалисту банка о своем намерении деактивировать кредитку. Представитель центра задаст вам несколько вопросов, на которые необходимо будет корректно ответить. В частности, вас поросят назвать:

- полный номер закрываемого пластика;

- период его действия;

- проверочное (кодовое) слово;

- серию и номер паспорта;

- адрес проживания и прочую информацию.

После того, как предварительная заявка будет оформлена, вас переведут на линию связи с ответственным менеджером. Он объяснит вам все дальнейшие действия.

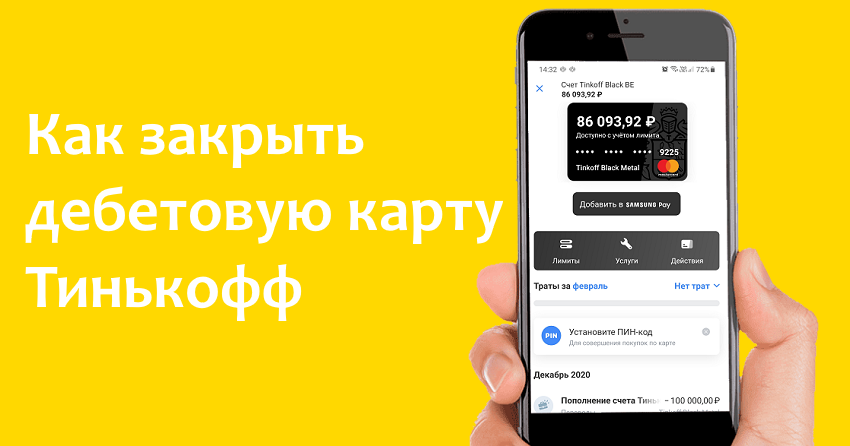

Закрытие банковского счёта, который был привязан к Тинькофф Блэк

Блокировка карты не приведет к расторжению договора о сотрудничестве с Тинькофф Банком. Чтобы отказаться от поставщика услуг, нужно закрыть действующий счет. Это необходимо для оптимизации личных расходов:

- Ежемесячное обслуживание пластика – 99 руб. Банк не взимает плату в том случае, если на счетах доступно более 50 тыс руб.

- Если подключены СМС-уведомления, плата составит 59 руб ежемесячно

- При активации подписки Тинькофф ПРО – 199 руб/мес.

Пока клиент банка не закроет счет, все платы по обслуживанию будут начисляться автоматически. Более того, если на карте не останется финансовых средств, баланс станет отрицательным. В дальнейшем банк вправе выдвинуть против клиента финансовые претензии.

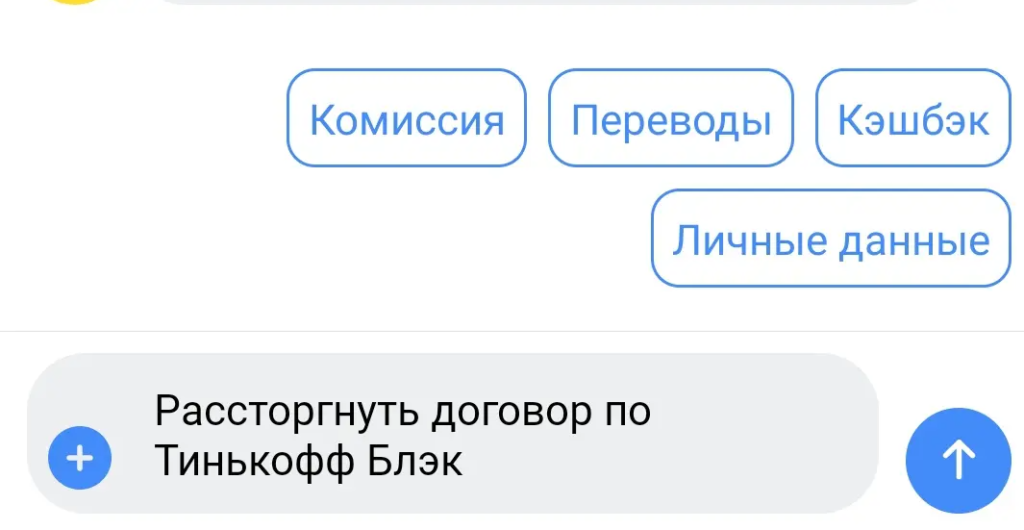

Чтобы избежать дальнейших финансовых проблем, для начала рекомендуется выполнить блокировку карты, а затем позвонить на телефон горячей линии (800 555-777-8) и попросить оператора расторгнуть действующий договор. Служба поддержки клиентов принимает звонки круглосуточно. После стартовых гудков, с клиентом заговорит автоинформатор Олег. Для соединения с оператором, необходимо сообщить команду “Расторгнуть договор по Тинькофф Блэк”. Советуем звонить в Банк по привязанному к карте номеру телефона. Это поможет сотруднику банка идентифицировать звонящего.

Операторы стремятся оперативно решить вопросы клиентов. Уже через несколько минут клиент получит шаблонную инструкцию для расторжения договора.

Внимание: если на банковском счету числится положительный баланс финансовых средств, рекомендуется снять остаток. При отрицательном балансе банк отклонит поданную заявку со стороны клиента и потребует полную уплату за неоплаченные подписки

Виды пластиковых карт

Банк предлагает клиентам оформить стандартные для всех банков виды карт – кредитные и дебетовые. И у каждой из них есть определенные особенности.

Виды кредитных карт

Клиент может оформить кредитную карту, которая полностью соответствует его потребностям. Например – для постоянного использования или разовой покупки. Для каждой цели предусмотрена определенная карта.

Самые востребованные виды кредитных карт

| Название карты | Кредитный лимит | Обслуживание | Кешбэк или рассрочка у партнеров |

|---|---|---|---|

| Tinkoff Platinum | До 700 тыс. руб. | 590 руб. в год | Рассрочка у партнеров до 12 месяцев |

| All Airlines (для путешествий) | До 700 тыс. руб. | 1890 руб. в год | Кешбэк до 10% для трат на путешествия |

| All Airlines Black Edition (для путешествий) | До 2 млн. руб. | 1990 руб. в год | Кешбэк до 10% для трат на путешествия |

| All Games (для игр) | До 700 тыс. руб. | 990 руб. в год | Кешбэк до 10% за траты на игры и игровую технику |

| S-7 – Tinkoff | До 700 тыс. руб. | 1890 руб. в год | Бонусы милями |

| Лукойл – Тинькофф | До 700 тыс. руб. | 990 руб. в год | Бонусы за каждые потраченные 100 руб. |

| AliExpress | До 700 тыс. руб. | 990 руб. в год | Кешбэк 3% |

Банк предлагает и другие виды кредитных карт. Сотрудник подберет подходящий вариант в зависимости от потребностей клиента.

Виды дебетовых карт

Клиентам на выбор предлагают более 20 видов дебетовых карт. Одни из них предназначены для оплаты покупок, другие – для хранения средств.

Популярные виды дебетовых карт

Дебетовые карты могут быть классические и премиальные. Более подробно об условиях их оформления можно узнать у сотрудников банка.

Как закрыть кредитную карту

У клиента может отпасть потребность и в кредитной карте. Каков же алгоритм действий в подобной ситуации? Личный счет также можно закрыть за 30 дней. По сути, процедура состоит из нескольких шагов, которые необходимо обязательно выполнить:

- Полностью нужно избавиться от задолженности на карте (в случае кредитки). Или же вывести средства (если пользуетесь дебетовой).

- Обратиться к оператору, позвонив в колл-центр, с просьбой расторжения договора. Можно использовать возможности официального сайта организации. Будьте готовы к тому, чтобы указать персональные данные.

- Отключить все платные доп. услуги.

- Выждать 30 календарных дней.

После этого карта блокируется

Обратите внимание на то, что счет в банке все равно останется. Если нужно избавиться и от него, то уведомите об этом оператора

В противном случае придется платить за его обслуживание каждый месяц.