Для чего нужен отчет из БКИ

Наличие данного документа позволяет человеку ещё до обращения в кредитную организацию оценить шанс на положительное принятие решения о предоставлении необходимой суммы в качестве кредита. Либо, при получении отказа в кредитовании, понять мотивы принятия такого решения и его причины.

Законодательная база

Основным законодательным актом, регламентирующим все вопросы, касающиеся КИ, включая их бесплатное получение, является закон 218-ФЗ, принятый 30.12.04, который действует в настоящее время в редакции от 01.05.19, и с учётом изменений, вступивших в законную силу, начиная с 29.10.19.

Все остальные нормативные и подзаконные акты по данному вопросу приняты во исполнение именно этого закона.

Зачем и кому нужна кредитная история

Это согласие придется давать при каждой заявке на кредит или займ — банки должны проверять вашу платёжеспособность. Получение и (или) разглашение информации без согласия гражданина является уголовным преступлением.

Информация о текущих и предыдущих обязательствах может потребоваться:

- гражданину — для проверки данных о кредитах и займах, об учтенных платежах и погашенной задолженности, об иных обязательствах;

- банкам — для проверки заявки на кредит, для расчета долговой нагрузки и потенциальной платежеспособности заемщика;

- работодателям — для проверки информации о кандидате, принятии решения о приеме на работу;

- страховщикам — для расчета рисков при оформлении страховых полисов.

Обновление данных о коде занимает до 10 дней. Если код введен неверно, либо еще не успел обновиться в базе данных Центробанка РФ, об этом будет указано в форме запроса.

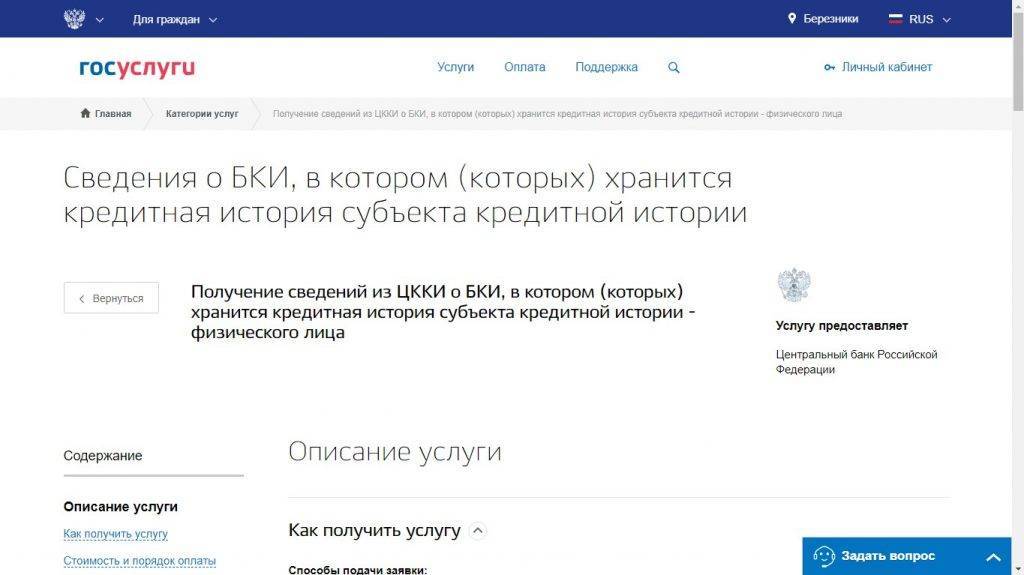

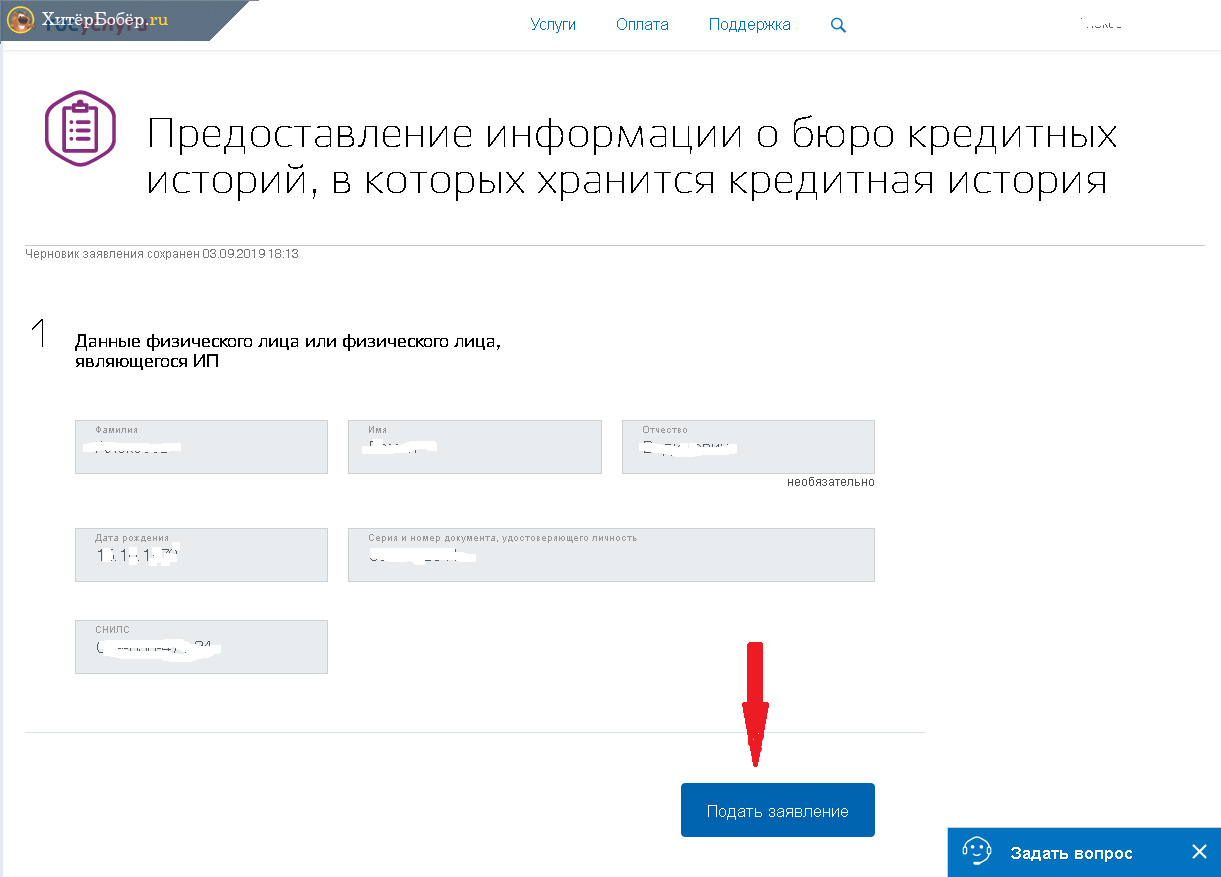

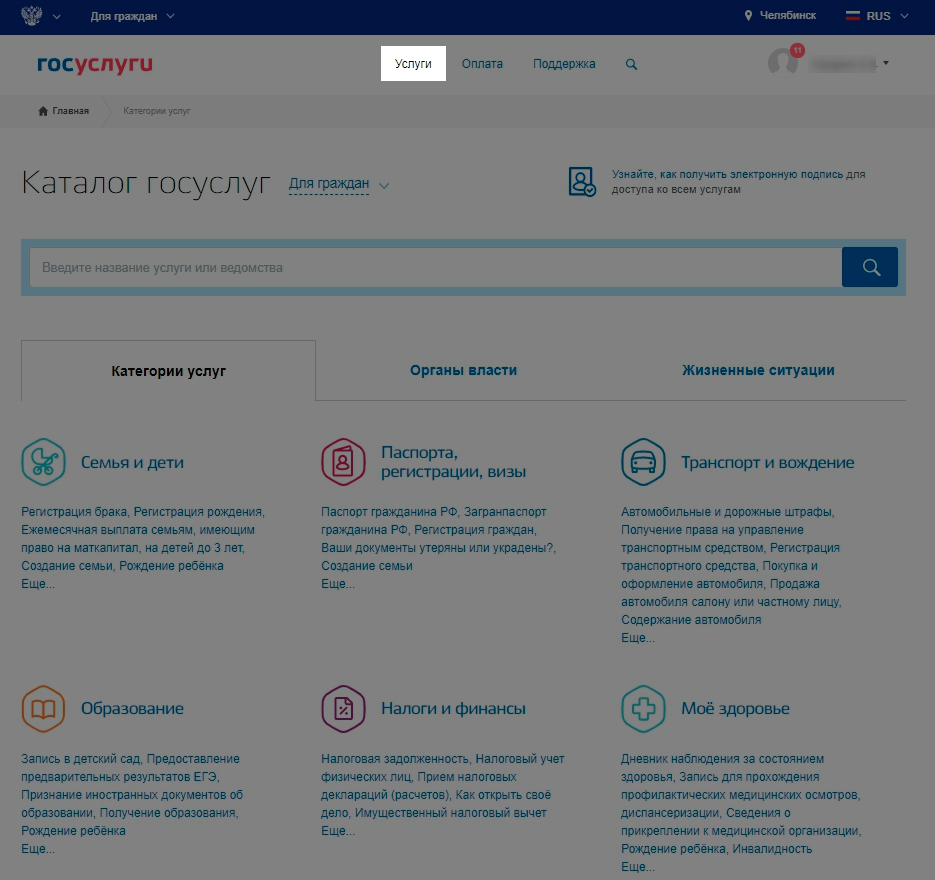

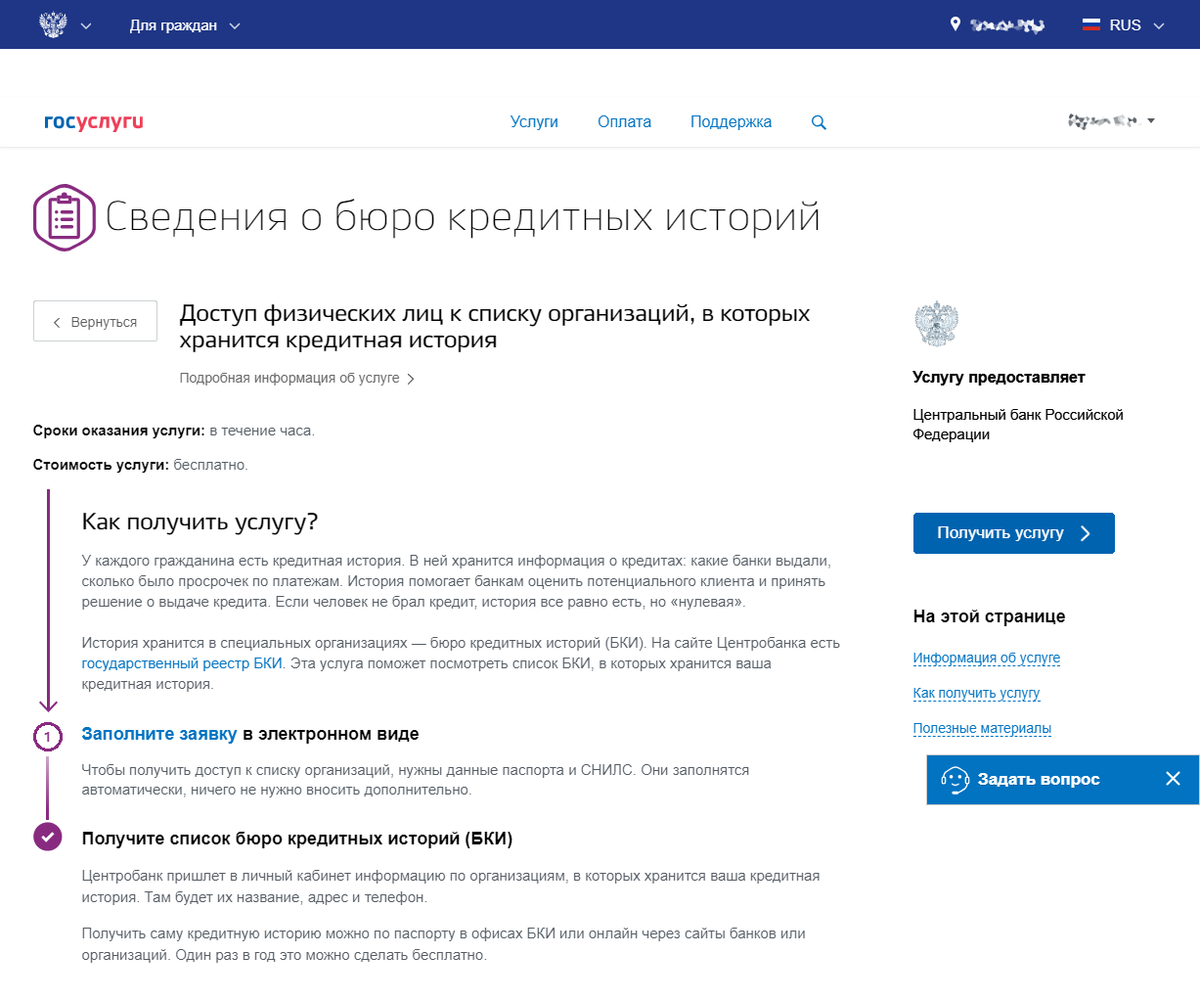

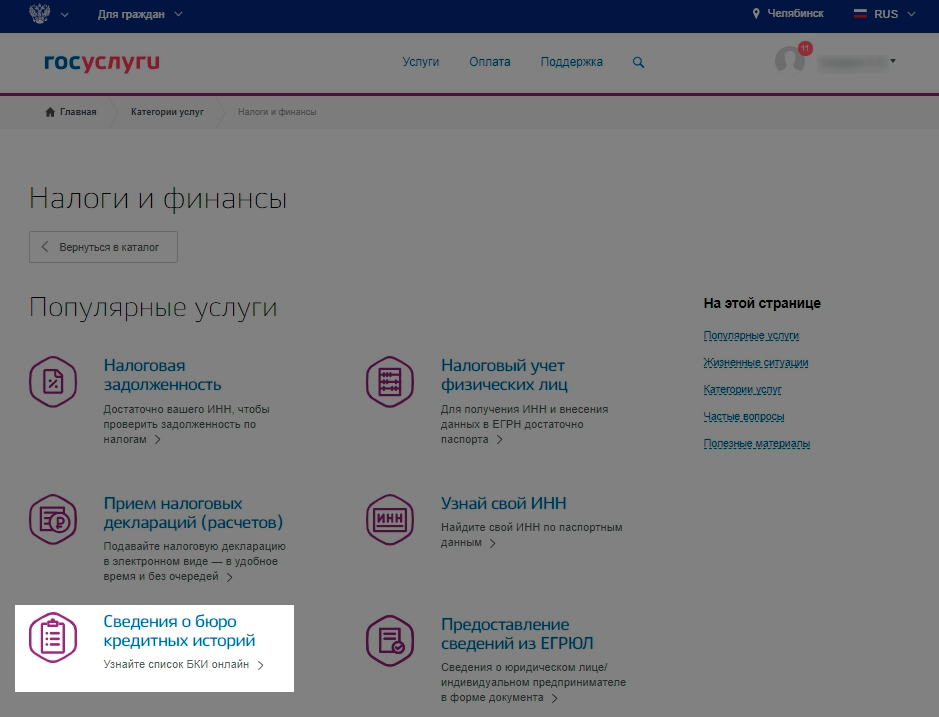

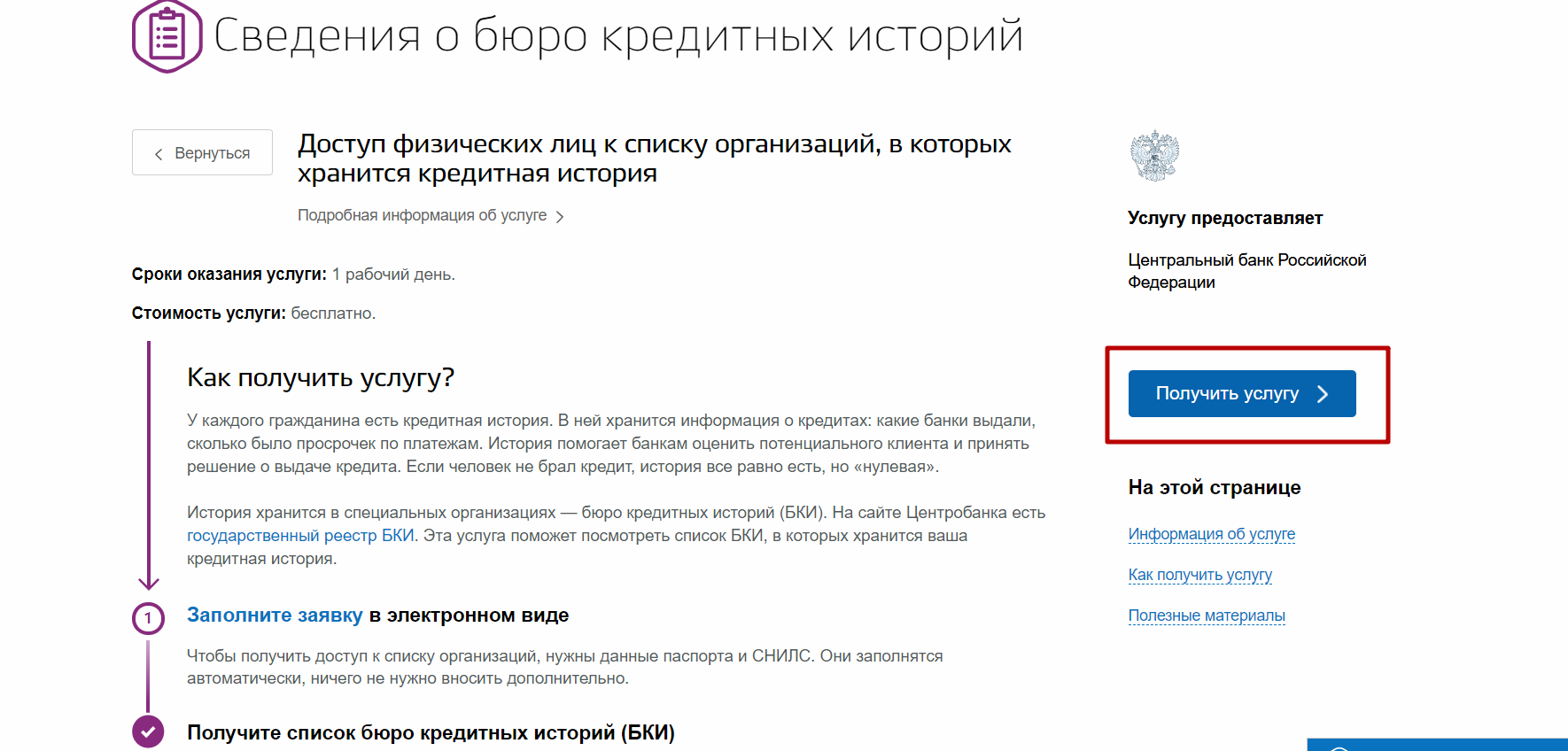

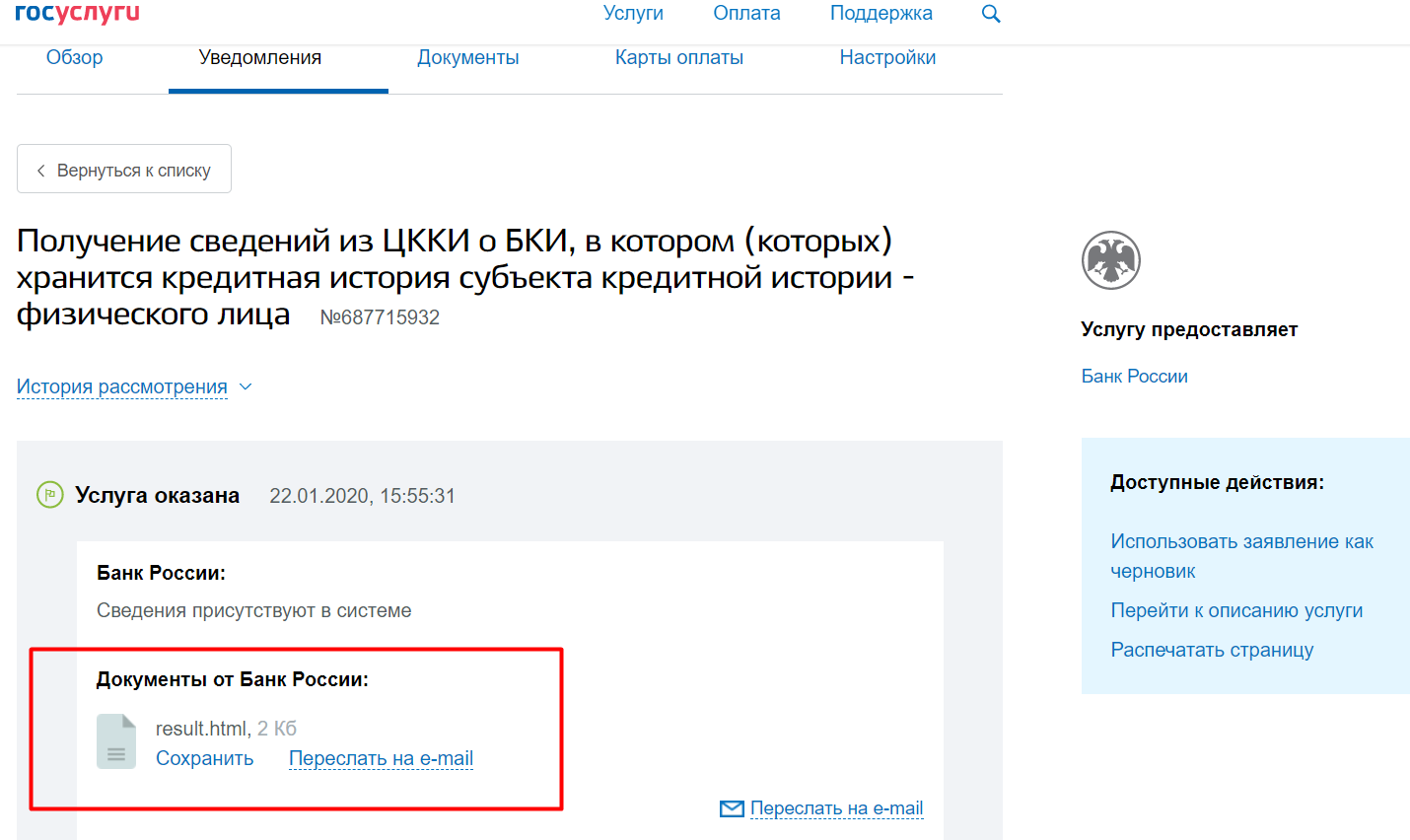

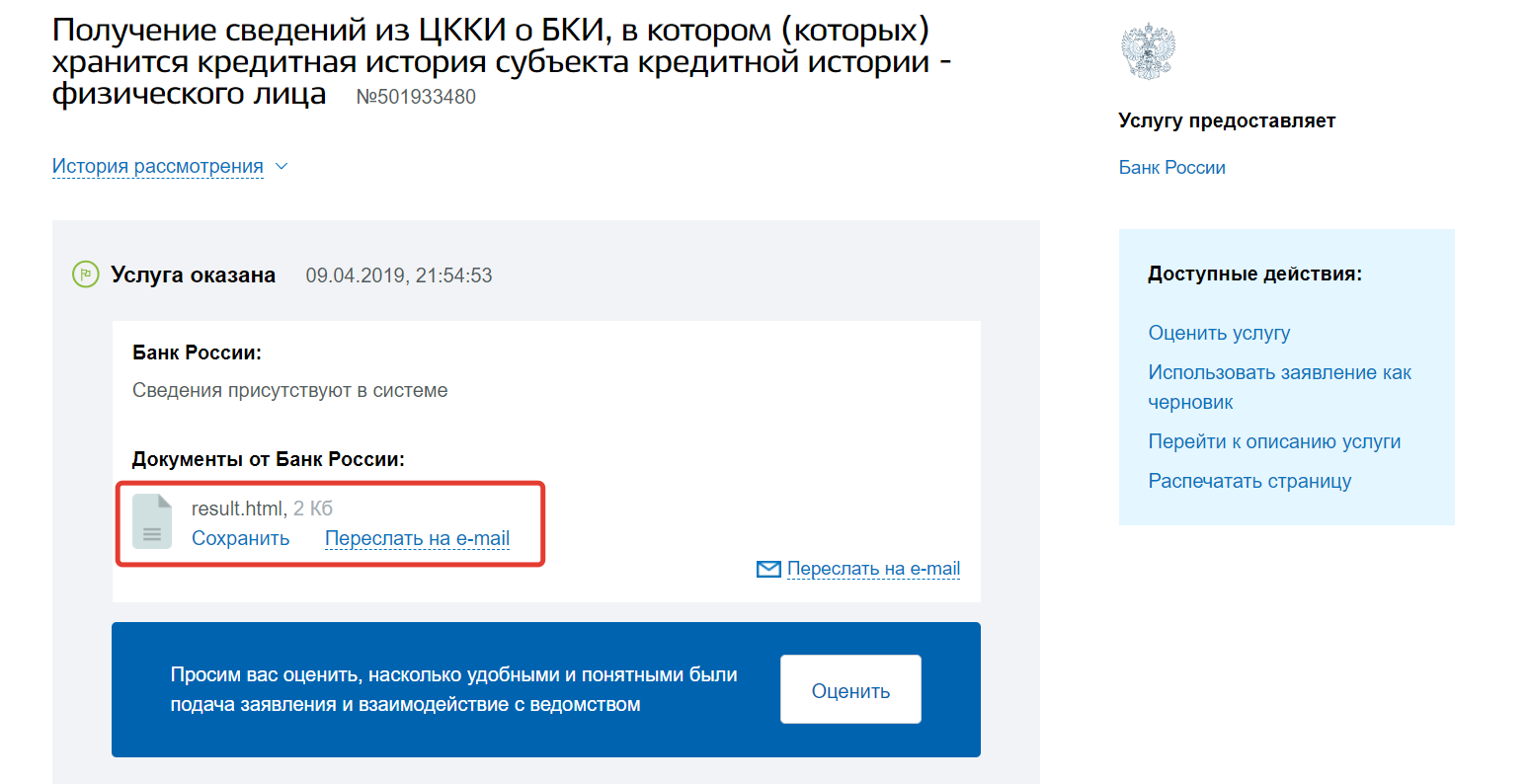

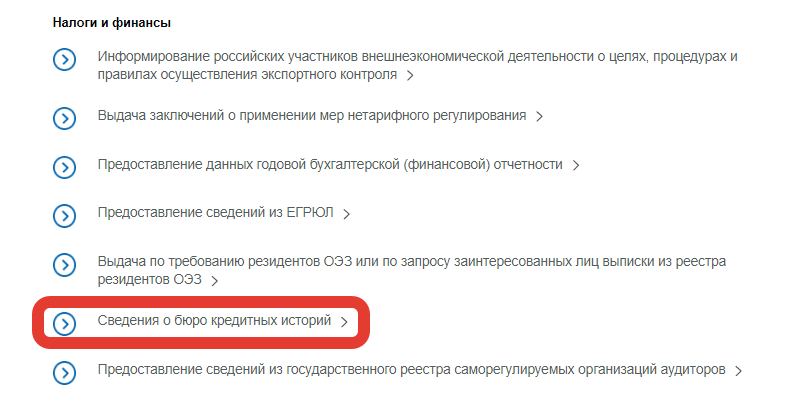

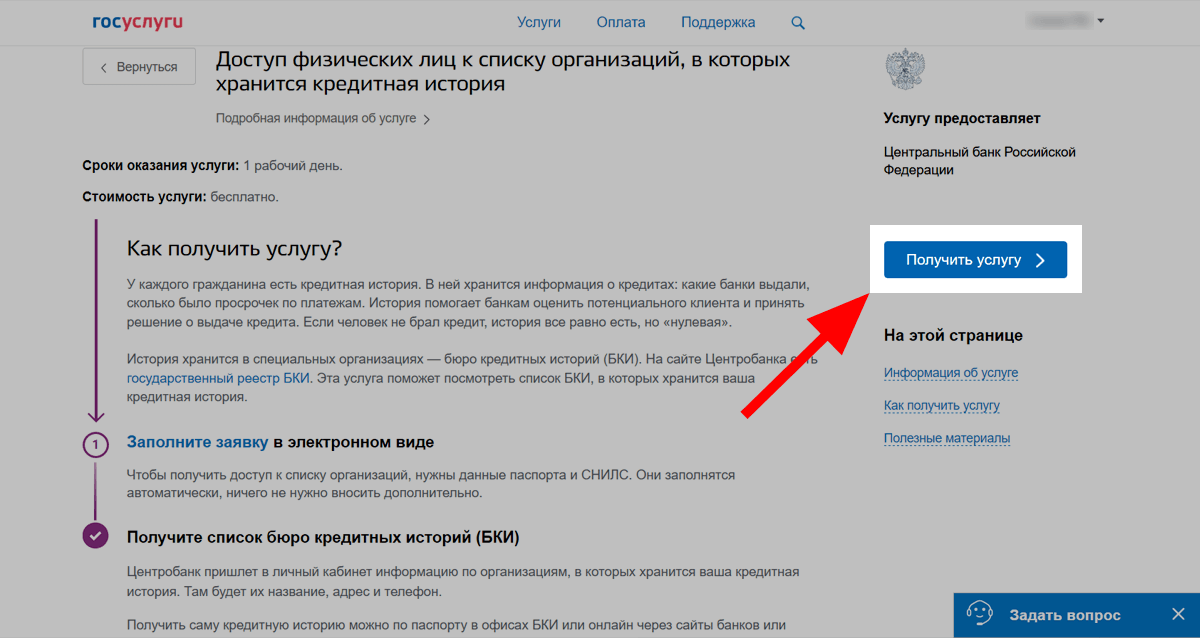

Госуслуги

Единый портал предоставления Государственных услуг (ЕГПУ) представляет информационно-справочный сайт, который обеспечивает гражданам России (после официальной регистрации) возможность доступа к информации о муниципальных и государственных услугах, включая БКИ, официально действующих на территории России.

Для регистрации на портале существует несколько вариантов учётных записей:

- упрощённая;

- подтверждённая;

- стандартная.

Для каждой из них предусмотрены собственные перечни доступных услуг.

Порядок регистрации предусматривает первоначальное оформление упрощённой записи, что делает вас владельцем собственного аккаунта в системе. После этого потребуется ввести информацию о документах, подтверждающих вашу личность, перечень которых приведён на портале.

Для регистрации потребуется телефон (или электронная почта), паспорт гражданина России и СНИЛС.

Нажимаете кнопку «Зарегистрироваться», заполняете открывшуюся форму и подтверждаете номер телефона (электронную почту).

Вводите СНИЛС и ИНН (в личном кабинете).

Подтверждаете личность. Для этого существует несколько возможных вариантов:

- обратиться лично в ближайший центр обслуживания (Почта России, МФЦ, офис «Ростелеком»);

- через интернет-банк Сбербанк, Почта банк, Тинькофф (при наличии);

- введя спецкод, который направляется вам заказным письмом.

Вариант 2: через БКИ

Данный вариант подходит для тех людей, которые забыли или утеряли код КИ, а также для тех, кто пока не обзавелся никакими данными о кредитной истории. Главное достоинство этого варианта— возможность обратиться в ближайшее банковское учреждение или кредитное бюро. Причем это может быть любая банковская государственная или коммерческая организация на территории России, расположенная рядом с вашим домом, местом работы или местом временного проживания.

В банке вам необходимо написать заявлении о предоставлении списка соответствующих бюро согласно ФЗ №216. При этом следует учесть, что код КИ считается конфиденциальной информацией и его нельзя предоставлять в случае, если он вам известен. Все данные у ЦККИ банковские учреждения получают без указания кодовой комбинации.

После получения списка бюро или банков вам станет доступна полная информация об их местонахождении, названии и т.п. Останется только посетить указанные адреса, чтобы бесплатно получить интересующую информацию. Напоминаем, что такая (бесплатная) возможность получения информации имеется у любого гражданина единожды в год.

Как оспорить кредитный рейтинг

Для оспаривания своей кредитной истории можно также воспользоваться официальным сайтом НБКИ, разделом «Оспорить кредитную историю физическим лицам».

Оспаривание информации производится в заявительном порядке. Заемщику надо составить заявление по форме выбранного БКИ.

В нашем примере можно воспользоваться формой с сайта НБКИ.

В заявлении указываются:

- полная информация по субъекту кредитной истории (ФИО, паспортные данные, адрес места регистрации, контактный номер телефона);

- причина несогласия.

Проставляется дата и подпись, а также дается согласие на обработку персональных данных.

Заполненное заявление можно направить в БКИ по Почте России (желательно заказным письмом или ценным письмом с описью вложения) или обратиться лично в офис бюро. Отправить заявку на оспаривание через интернет в данное БКИ нельзя. Но есть некоторые бюро, которые принимают такие заявления и по электронной почте.

Бюро самостоятельно направляет запрос в финансово-кредитные учреждения, которые допустили ошибку или представили недостоверную информацию, и в течение 14 рабочих дней банк должен внести исправления. По результатам проведенной проверки БКИ направляет в адрес заемщика официальное письмо с решением по спорному вопросу.

Сроки внесения информации об исправлении недочетов для банков зависят от БКИ, подавшего запрос, и составляют от 14 рабочих дней до 1 месяца.

Если человек не согласен с полученным ответом, то он может обратиться в суд с исковым заявлением о внесении изменений в КИ.

Срок внесения изменений банками по кредитной истории утвержден пунктом 3.7 статьи 5 Федерального закона «О кредитных историях» и составляет не более 5 рабочих дней. БКИ вносят изменения в кредитную историю и персональный кредитный рейтинг в течение суток после получения данного изменения.

Зачем проверять кредитную историю?

Кредитная история — это отчет, в котором видно, сколько у человека кредитов, как он их платит, есть ли просрочки, сколько было запросов с проверками от кредиторов. Из кредитной истории можно узнать свой рейтинг — эту оценку банки могут учитывать при рассмотрении заявки на кредит.

Кредитные истории хранятся в бюро. Всего в России 13 таких бюро, их контролирует Центробанк. Каждый человек может два раза в год бесплатно запросить свою кредитную историю в каждом бюро, где хранятся его отчеты. У кого-то кредитные истории лежат в двух бюро, у кого-то — в пяти. Рейтинги там тоже могут быть разными: каждое бюро пока считает их по своим критериям.

Чтобы проверить кредитную историю, нужно знать свой персональный код, иметь электронную подпись, слать телеграммы или обращаться к нотариусу. Потому что для запроса нужно подтвердить личность.

Но в некоторых кредитных бюро отчеты выдают по учетной записи портала госуслуг. Пока не везде, но услуга уже работает. На самом портале, вопреки слухам, кредитные истории не выдают.

Зачем регулярно проверять свою кредитную историю

Кроме того, что просто любопытно посмотреть, что о вас сообщили в БКИ банки, есть веские причины не пускать это дело на самотёк:

- Банки могут ошибиться и не отразить закрытие того или иного кредита или карты.

- Удостовериться, что на ваше имя не взяли займ мошенники в каком нибудь МФО.

- Нет ли просрочки на «копейки», из-за которой портится вся ваша история.

- Узнать какие банки интересовались вашей кредитной историей.

- Хотите взять ипотеку или крупный кредит и нужно «почистить» историю. Узнать где открыты кредитки, которые просто лежат на полке. Или банк не отразил закрытие кредита и это увеличивает вашу кредитную нагрузку, уменьшая шансы одобрения ипотеки.

Я неоднократно сталкивался с ситуацией, когда после закрытия кредитной карты банк не отзывал информацию из БКИ. В результате при обращении за кредитом приходил отказ в связи со слишком большой кредитной нагрузкой. Предлагали закрыть другие карты, которые на самом деле уже были закрыты более года назад.

Варианты получения отчета

Прежде чем получить свою КИ, необходимо направить в БКИ соответствующий запрос. Юридически легитимным он будет считаться в следующих случаях:

- при личном обращении в офис БКИ с предъявлением общегражданского паспорта;

- отправка заверенной телеграммы;

- направления письма со своей электронной почты, с его заверением электронной подписью;

- отправление нотариально заверенного письма;

- создание заявки непосредственно на официальном сайте БКИ с использованием аккаунта Госуслуг.

Последний вариант гарантирует наиболее простое и доступное получение КИ в течение суток с момента обращения (если он предусмотрен для данного БКИ). Не придётся обращаться к нотариусу, оформлять собственную электронную подпись, посещать офис или отделение почты. Но только при условии, что вы официально зарегистрированы на сайте Госуслуг. Информация, предоставленная вами при регистрации, используется БКИ для идентификации лица, обратившегося за документом.

Алгоритм действий следующий:

На бумажном носителе документ предоставляется только один раз (по запросу). По умолчанию направляется выписка в формате PDF.

Варианты получения необходимого документа в разных БКИ отличаются. Рассмотрим четверку крупнейших БКИ:

- национальное бюро (НБКИ), крупнейшее в России. Практически со 100% вероятностью ваша КИ здесь есть точно (по банковским кредитам, кредитным картам и даже займам, полученным в некоторых МФО). Здесь могут иметься сведения о ваших задолженностях в некредитных организациях (ЖКХ, оператор связи, иные);

- объединённое (ОКБ) занимает второе место по хранящемуся массиву информации. Именно с ним сотрудничает Сбербанк России;

- бюро «ЭКВИФАКС» занимает третью строку. Подавляющее число случаев обращения в МФО проходит именно через данное БКИ, также, как и сведения о кредитах. Полученных в большей части крупных банков;

- завершает эту «великолепную четвёрку» бюро КБРС, созданное банком «Русский Стандарт».

Как часто обновляется кредитная история

КИ — постоянно изменяющийся документ. Помимо того, что туда вносится информация о размере задолженности, внесении очередного платежа и полном погашении кредита, обновления могут происходить по ряду других причин. К ним относятся:

- изменение личных данных субъекта (например, смена фамилии, имени и отчества и паспортных данных);

- изменение условий договора. Речь идет о возможной реструктуризации задолженности или перепродаже долга коллекторам;

- исправление ошибок в КИ, которые возникли не по вине заемщика;

- изменение объема истории из-за того что срок давности КИ истек.

Сколько времени хранится кредитное досье на каждого заемщика? Ранее Центральный Банк обязывал бюро хранить историю в течение 15 лет. Теперь условия мягче — срок равен 10 годам. То есть через 10 лет заемщик с плохой историей может начинать все с нуля.

Но есть нюанс: чтобы КИ аннулировали, в БКИ не должно поступать никаких запросов. Это значит, что в течение 10 лет заемщику не стоит обращаться в банки и другие финансовые организации, иначе отсчет начнется заново.

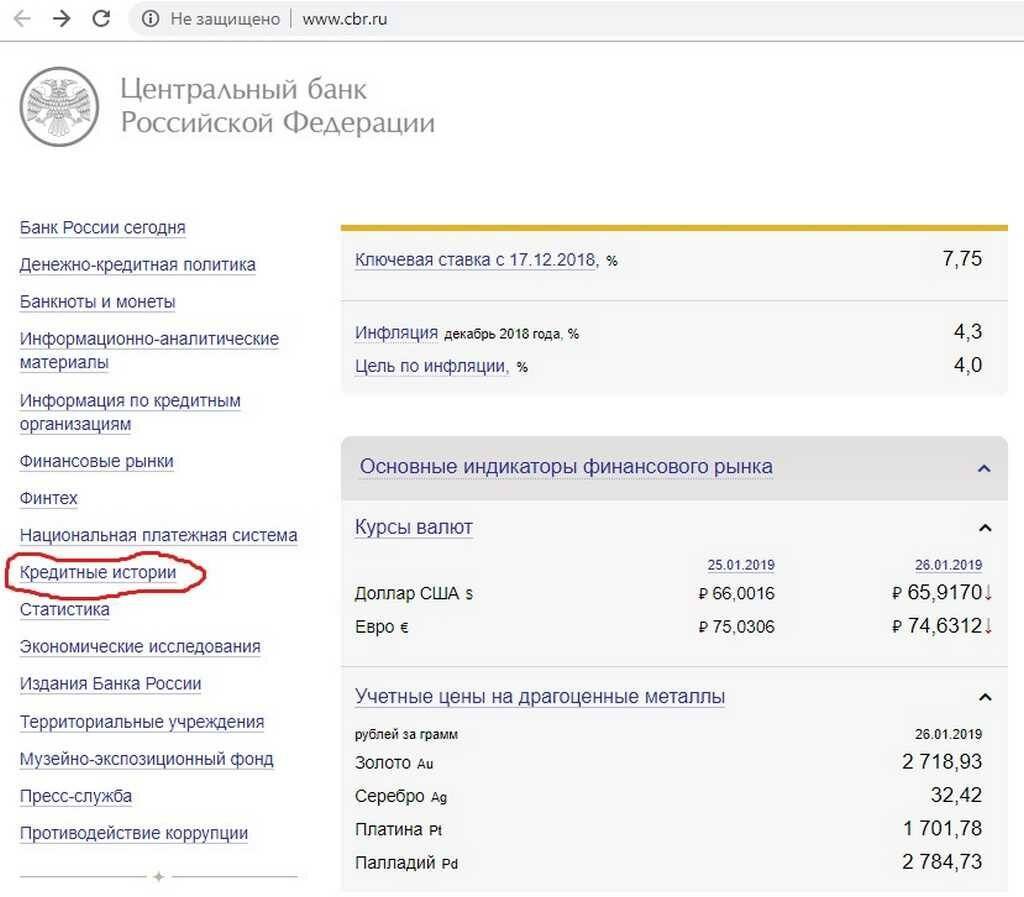

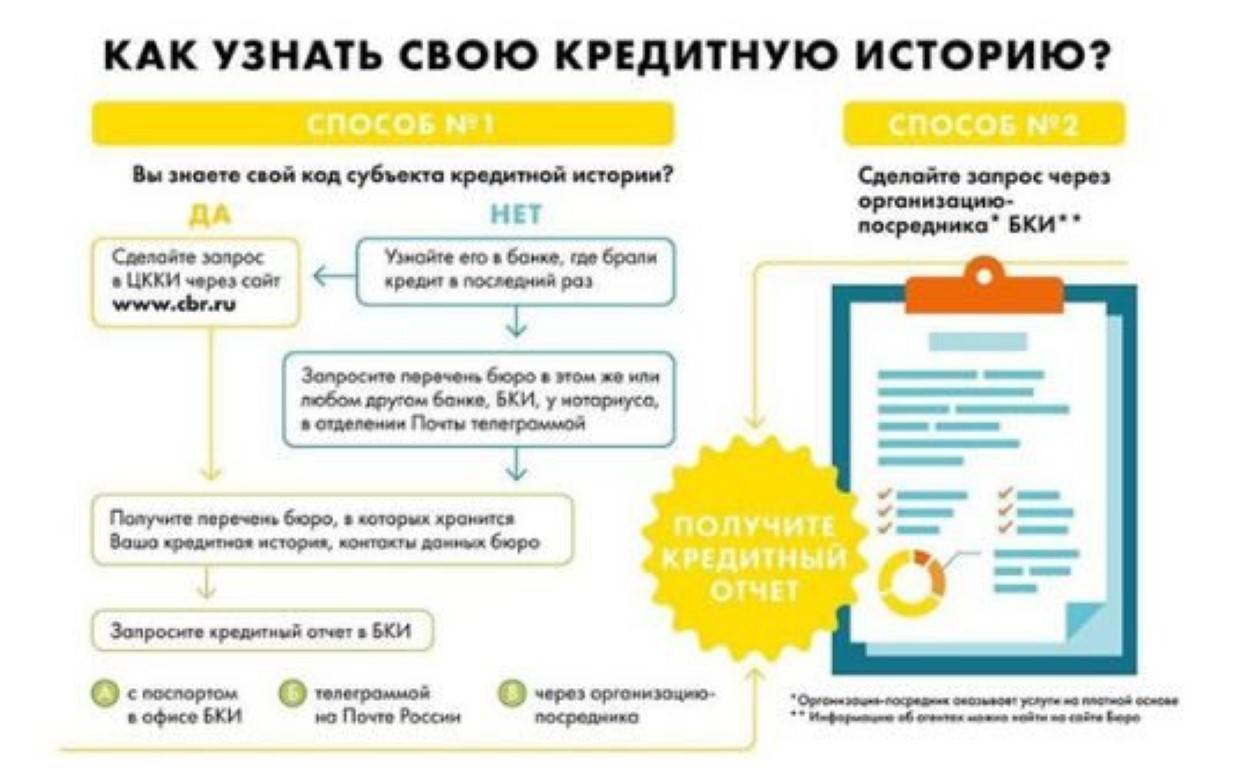

Как узнать, где хранится КИ

Следующий шаг в получении КИ — выяснение, где храниться досье. Как можно узнать такую информацию? Сделать запрос в ЦККИ. При наличии пароля КИ делается это быстро и бесплатно на сайте каталога, где указываются:

- ФИО;

- данные паспорта;

- когда выдан;

- код субъекта КИ;

- e-mail, на который необходимо отправить ответ.

Когда код не сформирован или утерян, есть два пути решения проблемы. Первый — сгенерировать код заново и посмотреть интересующую информацию на сайте ЦККИ. Второй — воспользоваться услугами:

- БКИ;

- банков и МФО;

- нотариальной конторы;

- почты РФ.

Перечисленные способы — платные. Необходимо заплатить 300-800 рублей.

Центральный банк предусмотрел возможность запроса через нотариальную контору. Сам запрос и ответ на него производятся в электронном виде, через сервера ЦККИ и Федеральной нотариальной палаты. Нотариус имеет один рабочий день после поступления ответа, чтобы предоставить своему клиенту информации о местах хранения его досье.

Самостоятельно сделать запрос можно телеграммой. Ее необходимо дать по адресу: 107016, Москва, ЦККИ. В ней пишутся:

- ФИО;

- паспортные данные;

- место и дата рождения;

- данные регистрации;

- номер сотового или домашнего телефона;

- e-mail, на который следует направить ответ.

Оператор сверяет телеграмму с паспортными данными и заверяет ее своей подписью. При формировании текста телеграммы необходимо:

- Каждую позицию запроса производить с новой строки;

- Символ @ в адресе электронной почты заменить на «а» в скобках. Если в e-mail имеется символ «_», следует писать «нижнее подчеркивание».

При задержке ответа на телеграмму более 72 часов, отправителю следует обратиться в ЦККИ через онлайн-приемную ЦБ РФ. В обращении указать:

- Дату отправления телеграммы;

- ФИО;

- Адрес e-mail, указанный в телеграфном отправлении.

Как формируется КИ

Что это такое, КИ? Образно выражаясь — это репутация клиента банка в финансовом мире. На основании ее решается вопрос о выдаче ссуды и условиях ее получения. Фактически она представляет собой полную картину платежеспособности клиента кредитной организации: видах и суммах кредитов, поручителях, своевременности погашения платежей и т.п.

Досье с КИ физического лица состоит из:

- титула;

- основной части;

- дополнительной (закрытой) части;

- информации о неполученных кредитах.

В титуле содержится:

- ФИО субъекта КИ;

- данные документов, подтверждающих личность (паспорт, водительские права, удостоверение сотрудника силовых ведомств);

- ИНН;

- СНИЛС.

Основная часть накапливает данные о заключенных кредитных договорах:

- полная информация о кредиторе;

- виды и суммы ссуд;

- проценты по займам;

- поручители и созаемщики (если имеются);

- порядок погашения;

- просрочки платежей;

- наложенные штрафы и пени;

- иски в суд и решения по ним;

- все изменения и дополнения в договорах.

Закрытая часть содержит сведения о просмотрах досье кредиторами и самим субъектом. Включает данные юридических и физических лиц, даты запросов. Доступ к ней имеется только у хозяина КИ. Просмотр третьими лицами возможен только по постановлению прокуратуры или решению суда.

В информационной части хранятся все сведения о невыданных кредитах. Здесь и отказы банков, и срывы сделок по вине заявителя. Досье формируется на основании информации, представляемой кредитными организациями.

Как исправить плохую КИ

Плохая кредитная история может быть по двум причинам:

- технические ошибки сотрудников кредитных отделов банков и МФО при передаче сведений в БКИ;

- несвоевременное погашение ссуды заемщиком.

Как исправить кредитную историю? В первом варианте придется оспаривать КИ в Бюро путем подачи заявления, а в случае отказа — через суд.

У каждого БКИ своя форма заявления. Посмотреть его можно на официальном сайте. Подается лично или высылается по почте с нотариально заверенными данными отправителя. У Бюро есть 30 дней для проверки изложенных требований и внесения изменений в досье заявителя. Естественно, здесь речь идет только об ошибках технического характера, о которых не может быть споров.

Если заявитель ходатайствует о внесении изменений, противоречащим фактическим данным, то придется обращаться в судебные инстанции, так как полномочия Бюро ограничены. Оно может путем запросов в финансовые организации только проверить достоверность внесенных записей.

Оспаривание внесенных записей в КИ в суде требует серьезной подготовки истца. На его плечи ляжет вся доказательная база. Но суд, в отличие от БКИ, в ходе судебного разбирательства может принудить Бюро к изменению КИ, если будет доказано, например, что задержки возврата ссуды вызваны тяжелой болезнью субъекта кредитной истории.

И только после этого добиваться в суде изменения записей в кредитной истории.

Если Бюро просрочило данные законом сроки для рассмотрения заявления или не внесло изменений по пунктам, не имеющих возражений со стороны кредитора, заявитель может обратиться в суд с иском о возмещении материального ущерба со стороны БКИ.

Во втором случае необходимо предпринять ряд действий, чтобы улучшить свою кредитную историю.

- Оплатить имеющиеся задолженности, отраженные в КИ: услуги связи и ЖКХ, штрафы.

- Оформить новую ссуду и погасить ее с соблюдением всех сроков.

- Приобрести товар в рассрочку и расплатиться без задержек.

- Оформить кредитную карточку и регулярно пользоваться ей. Каждый месяц использовать минимальные суммы с неё, а затем исправно их погашать. Пользуясь преимуществами льготного периода, предоставляемым сегодня практически любым кредитно-карточным продуктом, вы, в конечном итоге, ничего не потеряете на процентах.

Одним кредитом испорченный рейтинг заемщика не исправишь. Только комплекс мер позволяет исправить кредитную историю.

Бюро кредитных историй, адреса сайтов

С 31 января 2019 года все граждане РФ могут бесплатно получить полный отчет о своей кредитной истории, а не только узнать не только свой «кредитный рейтинг«, как ошибочно писали многочисленные СМИ. Вступили в силу поправки к 218-ФЗ «О кредитных историях», в соответствии с которым граждане смогут получать свою , т.е. полный и подробный кредитный отчет. Также для удобства предусмотрено использование ЕСИА (gosuslugi.ru) для удалённой идентификации на онлайн-порталах БКИ. Все три основные кредитные бюро позволяют сделать это онлайн (а другие вам и не понадобятся в 99% случаев):

- Эквифакс — online.equifax.ru

- НБКИ — person.nbki.ru

- ОКБ — ucbreport.ru

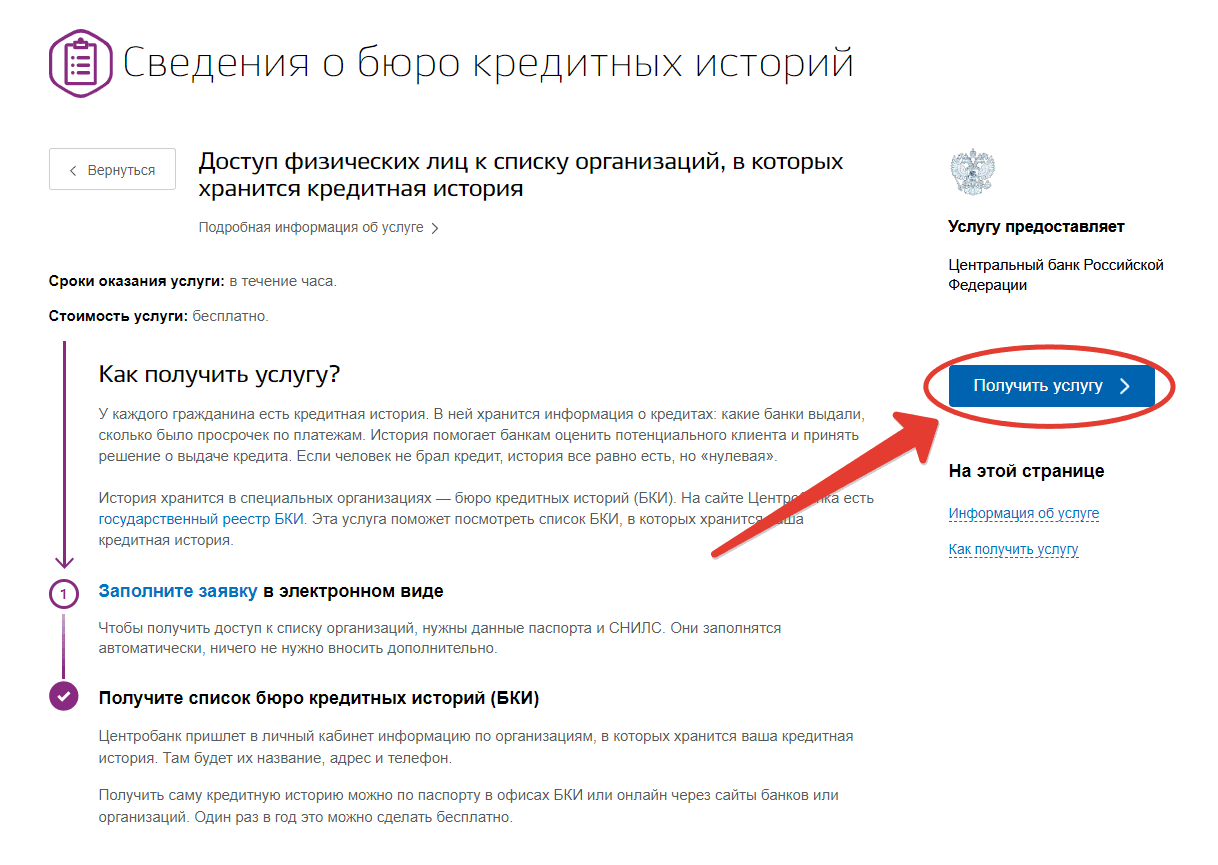

Через сайт Госуслуги можно бесплатно узнать, в каких Бюро Кредитных Историй хранится ваша кредитная история (с 13.11.2018). Наверняка — это 3 основных вышеперечисленных БКИ: НБКИ, Эквифакс, ОКБ и, возможно, еще «Русский Стандарт».

Но сама кредитная история — это не то, что вы можете получить на сайте Госуслуги, и даже не цифра с вашим кредитным рейтингом, это подробный кредитный отчет на 5-25 листах в PDF, а у кого-то и более. Как его получить?

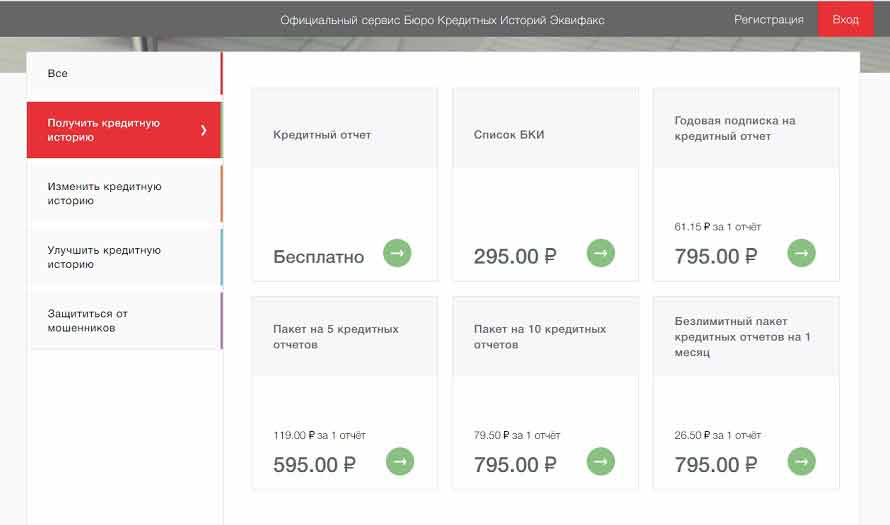

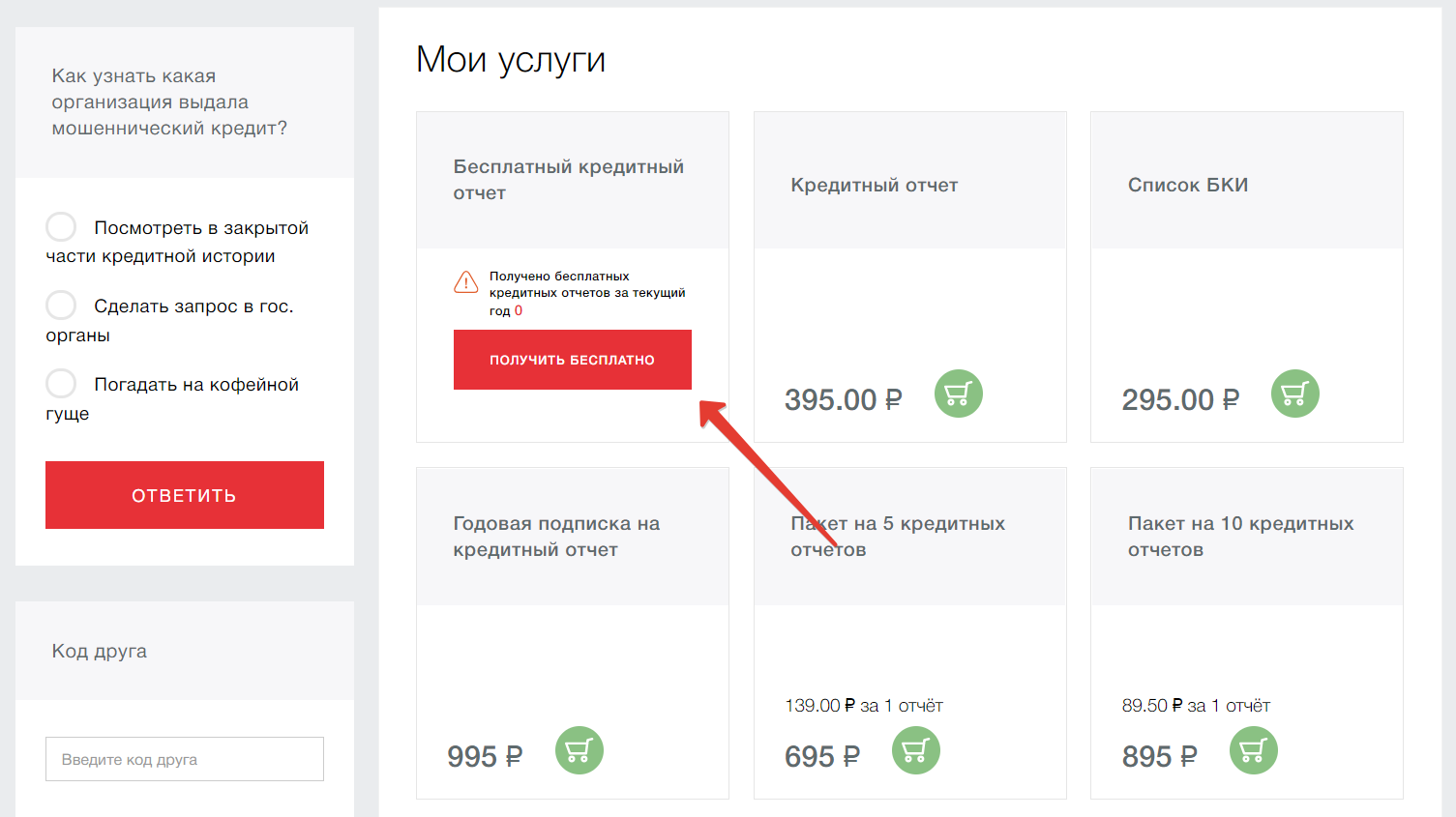

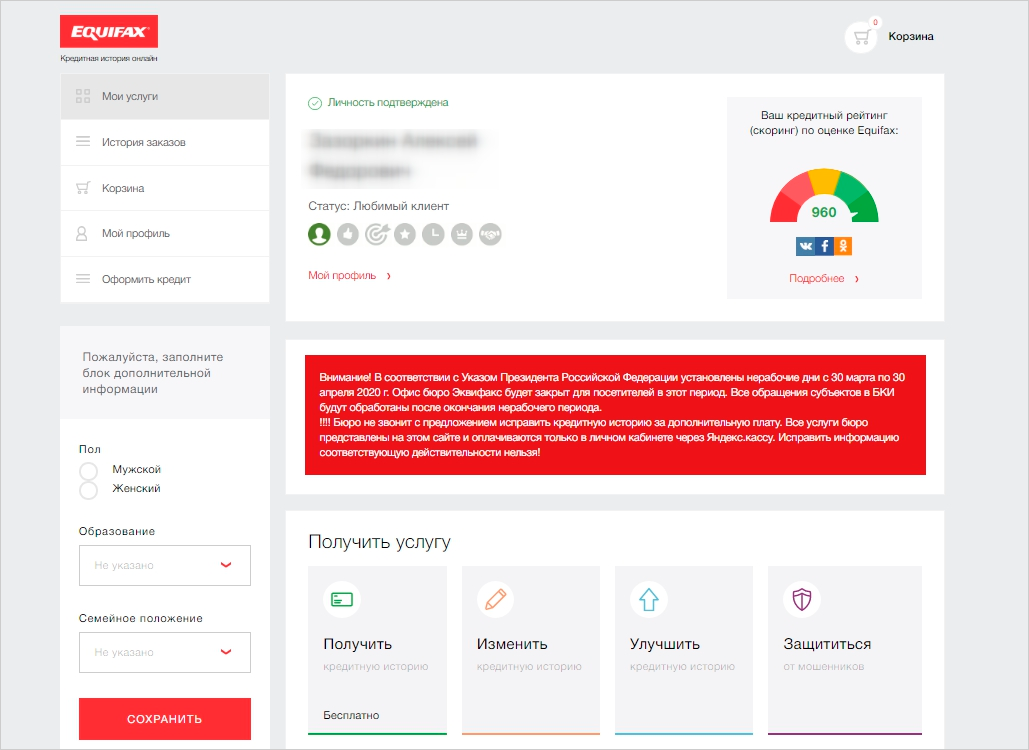

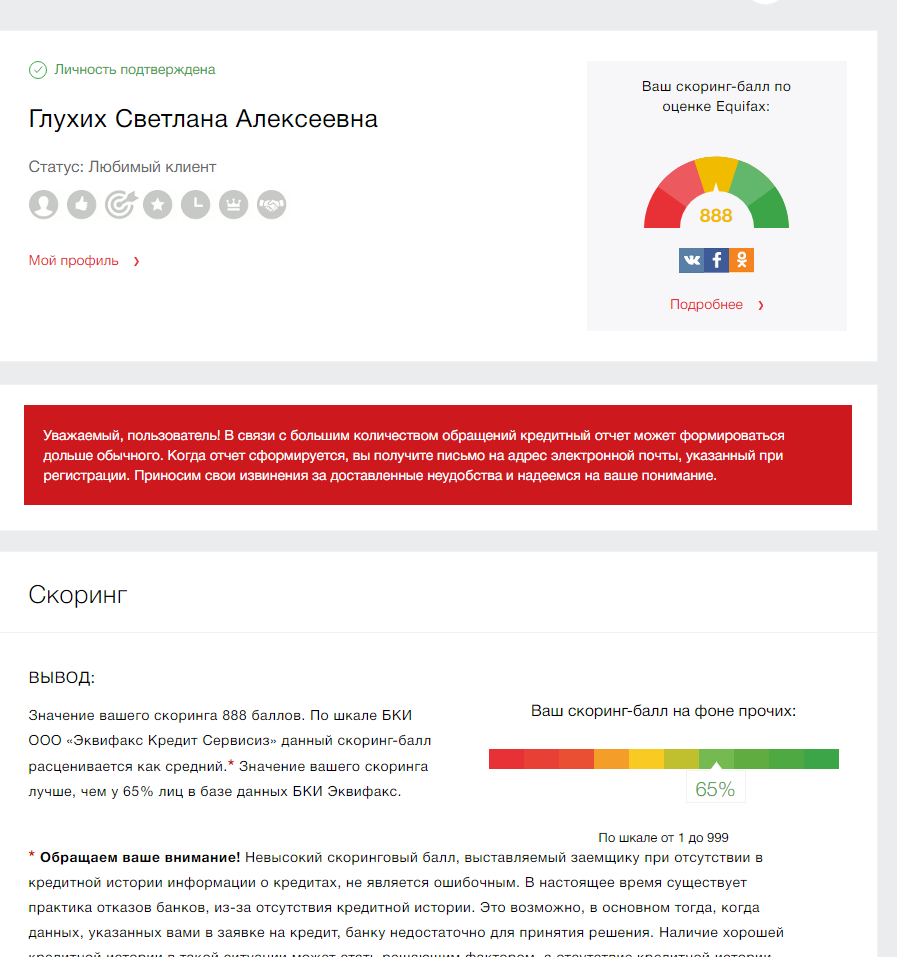

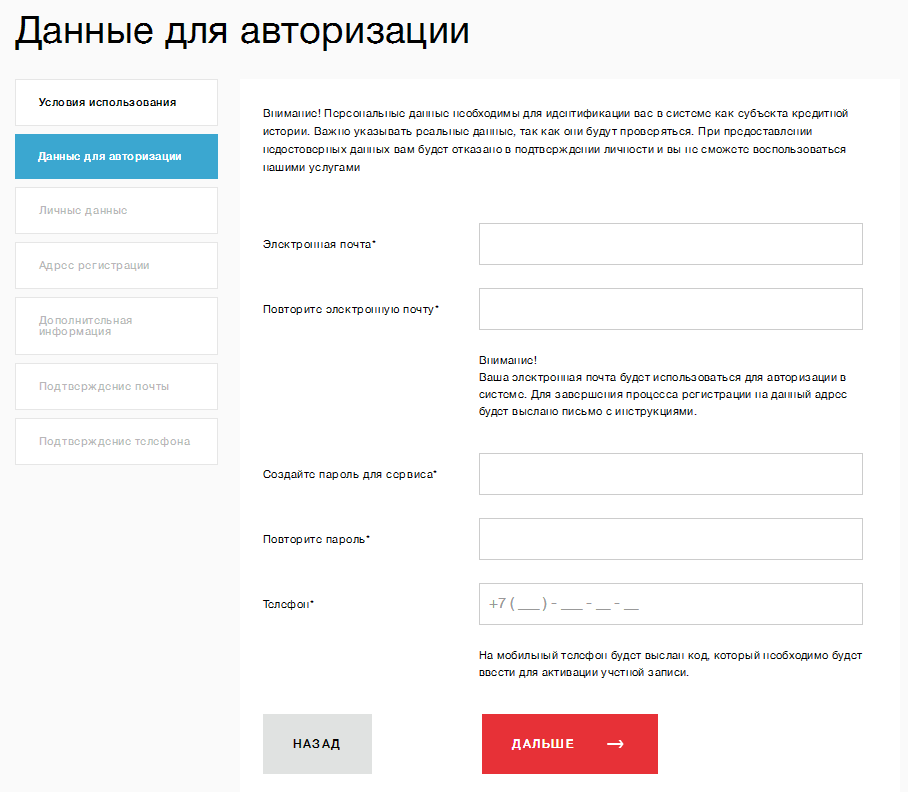

Как узнать свою кредитную историю бесплатно в Эквифакс?

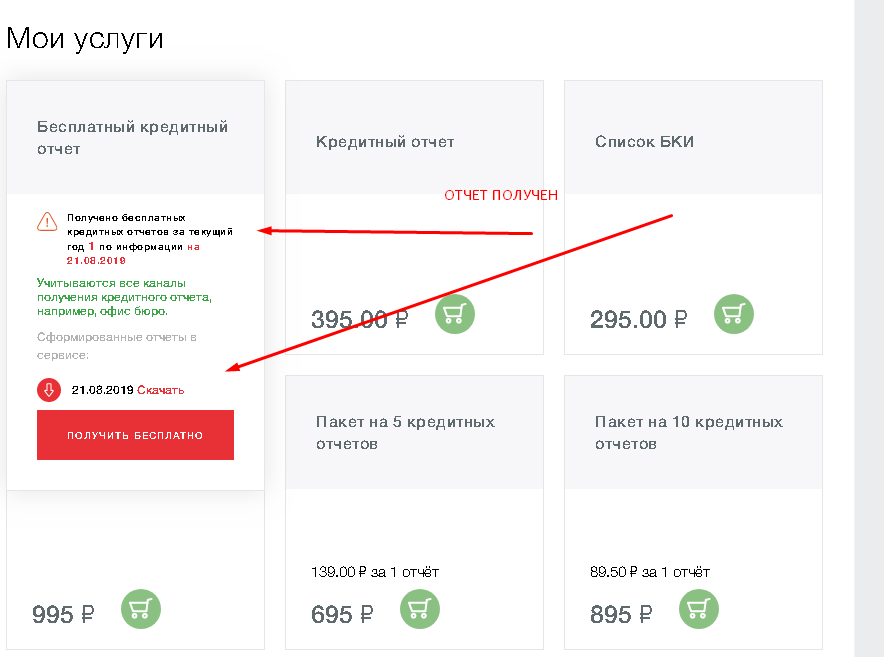

Нужно завести свой личный кабинет на сайте online.equifax.ru, а затем пройти бесплатную идентификацию через gosuslugi.ru. В личном кабинете Эквифакс с 31.01.2019 у соответствующего пункта в списке услуг появилась надпись «Бесплатно», кредитную историю можно получить 1 раз в год онлайн и еще 1 раз в год в виде документа лично. Нас, разумеется, интересует кредитная история онлайн:

Заказанная кредитная история (кредитный отчет) приходит минут через 10-15, в формате PDF. В моем случае он содержит 8 страниц. Состав документа такой:

- Информация по субъекту кредитной истории (ФИО, паспортные данные)

- Изменения по титульной части

- Суммарная информация по договорам (активные и закрытые договоры)

- Скоринг (кредитный балл, рейтинг)

- Детальная информация по договорам — действующие и закрытые договора, дисциплина платежей по каждому из них, суммы, задолженности, даты.

- Дополнительная информация по субъекту кредитной истории (количество запросов о кредитах в час, в день, в неделю, в месяц, в квартал и в год)

- Информационная часть (Кредитные заявления и выданные кредиты)

- Закрытая информация (список банков по выданным кредитным продуктам и список всех кто делал запросы о КИ с указанием даты и времени запросов)

Вот несколько фрагментов из моей КИ без персональных данных:

Скоринг, кредитный рейтинг

У НБКИ для онлайн-запросов есть и посредник — akrin.ru, до последнего времени все кредитные отчеты в нем были платные — 450р. Теперь доход через этого посредника резко упадет, им будут пользоваться только те, кому нужно заглядывать в свою кредитную историю несколько раз в год.

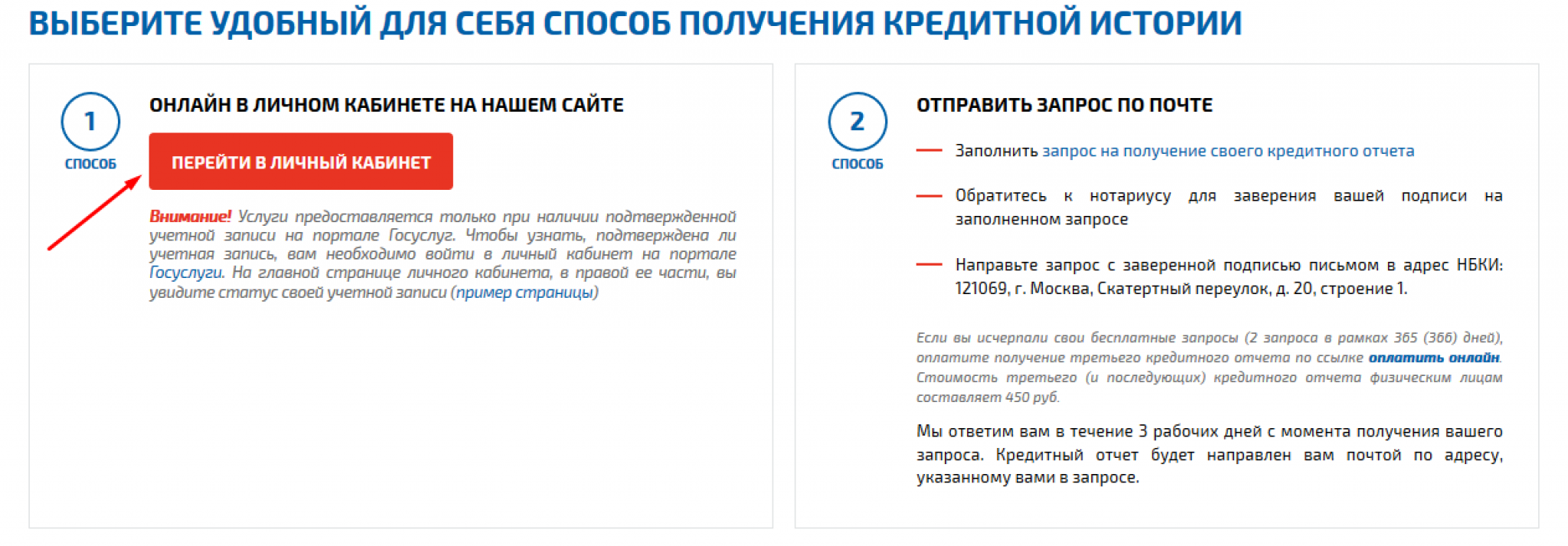

Как получить свою кредитную историю через НБКИ

НБКИ — это наиболее крупное бюро кредитных историй, поэтому рекомендуется в нем тоже обязательно проверить свою КИ .

Идентификация как обычно, через Госуслуги.

Также в НБКИ появилась услуга «Персональный кредитный рейтинг», она бесплатная, и по ней нет ограничений, можно смотреть хоть каждый день. Минимальное значение рейтинга — 300, максимальное — 850.

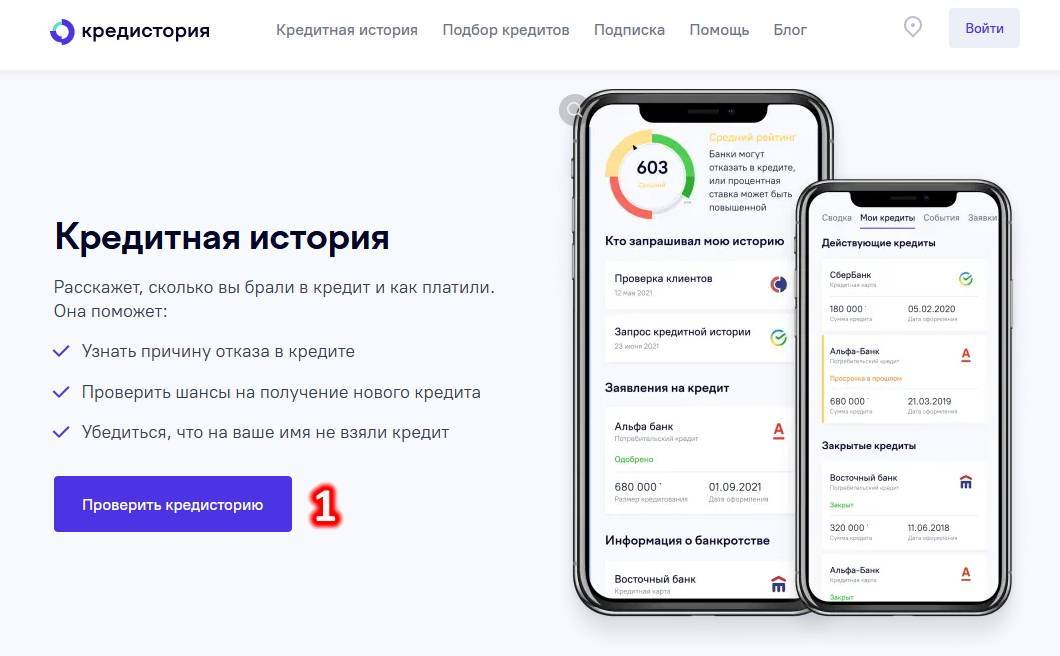

Еще один способ — ОКБ (Объединенное Кредитное Бюро)

Интересно, что в кредитном отчете от Эквифакс (online.equifax.ru) и в кредитном отчете от НБКИ (https://person.nbki.ru/) нет моей кредитки Сбербанка. Не потому, что я ей пока не пользовался, а потому что Сбербанк передает информацию о кредитах только в свое карманное ОКБ (Объединенное кредитное бюро, https://bki-okb.ru/ ), на сайте для физлиц https://credistory.ru/ .

«Если ваша кредитная история хранится в Объединенном Кредитном Бюро, вы можете получить её после регистрации и идентификации на портале: https://ucbreport.ru. Подтвердить свои данные можно с помощью учетной записи Госуслуг (ЕСИА)».

Зачем проверять свой кредитный статус

Избыточная долговая нагрузка, периодические просрочки и частые запросы на выдачу новых кредитов в банках негативно влияют на кредитный рейтинг. Плохая кредитная история существенно снижает шансы на получение новых займов и увеличивает размер процентной ставки в случае одобрения заявки. Банки предпочитают заемщиков с идеальной репутацией, которые грамотно подходят к оформлению и обслуживанию долга, а также могут официально подтвердить свои доходы. Но, к сожалению, все больше людей попадают в неприятные жизненные ситуации, в результате которых их кредитная история приравнивается к испорченной. Бывают и такие случаи, когда человек становится жертвой незаконных действий со стороны мошенников — на его имя оформляют карту или кредит, используя паспортные данные и другую персональную информацию.

Проверить кредитную историю следует даже тем заемщикам, которые регулярно платят по долгам. За счет этого клиент банка сможет убедиться в том, что все долговые обязательства погашены и имеют соответствующий статус в БКИ.

Также узнать свою кредитную историю стоит в следующих случаях:

- заемщик хочет взглянуть на себя глазами кредиторов;

- уточнить шансы на получение ипотеки или займа;

- обнаружить ошибки в кредитном отчете и вовремя исправить их;

- узнать о возможных мошенничествах;

- управлять своей репутацией и предпринимать меры по ее улучшению.

Рекомендуем проверять кредитную историю минимум два раза в год. Особенно это касается тех людей, кто активно кредитуются и часто пользуются услугами банков. Таким образом можно контролировать своевременное отображение информации о закрытии займов в БКИ и вовремя урегулировать спорные вопросы в случае их возникновения.

Цена услуги

Информация о стоимости в таблице:

| Название банк или БКИ | Цена в рублях | Есть ли возможность сделать запрос онлайн |

| Сбербанк | 580 | + |

| Русский Стандарт | 450 при обращении в офис организации и 250-1100 на портале | + |

| Бинбанк | 800 | + |

| Абсолют Банк | 1000 | Оформление только в офисе |

| Траст | 1000 | Только при личном обращении |

| Хоум кредит | 1000 | — |

| Московский индустриальный банк | 890-990 | + |

| Транскапиталбанк | 1000 | нельзя |

| Возрождение | 900 | — |

| Росевробанк | 1000 | — |

| Тинькофф банк | Представляет неполный отчет стоимостью 59р | + |

| Росгосстрах банк | 1100 | можно |

| Сургутнефтегазбанк | 2065 | — |

| Почта банк | 3000 | — |

Нет нужды запрашивать БКИ каждый месяц. Она понадобится, если заемщик собирается брать новый заем или покупать недвижимость при помощи ипотеки. Но все же стоит проверять БКИ раз в год, если есть опасность мошеннических действий.

Вариант 4: в НБКИ

Для начала, как и в первом варианте, следует узнать список бюро, для чего отправляем запрос в Центробанк. После этого заходим на сайты указанных организаций, и в перечне услуг смотрим, есть ли возможность получить данные онлайн. Если есть— значит, у вас будет меньше хлопот.

Стоит отметить, что постепенно все банки и БКИ перейдут на интерактивную схему работы. На данный момент таких организаций уже более 30-ти, и их число постепенно растет. Среди них можно отметить следующие варианты:

- НБКИ (национальное БКИ) предоставляет такую услугу через Агентство кредитных историй. Услуга становится доступной после регистрации. Помимо этого, вы сможете узнать много полезной информации для тех, кто собирается взять кредит.

- БКИ Equifax предлагает услугу бесплатно только в первый раз. Последующие обращения необходимо оплатить. Вместе с тем данное бюро обеспечивает такие услуги, исправление ошибок в КИ, информирование по СМС об изменениях в КИ, защиту от мошенников и т.п.

- На веб-ресурсе Mycreditinfo также предоставление услуги осуществляется после авторизации. Здесь помимо получения информации о кредитной истории предлагают такие услуги, как проверка автомобиля, находящегося в залоге, информирование по СМС, скоринг-тесты и т.п.

Следует учитывать, что некоторые бюро могут предлагать услугу платно, поскольку как коммерческие юридические организации, они также оплачивают запросы в БКИ.

Код субъекта КИ

Код субъекта КИ составляется заемщиком (не путать с кодом самого досье). Служит ключом доступа к конфиденциальным данным — платежеспособности клиента банка. При обращении в кредитную организацию за ссудой только с письменного согласия заявителя кредитор вправе просмотреть его КИ. При этом не обязательно указывать код. Служба безопасности банка войдет в базу данных и без него. Главное — получить на просмотр согласие заемщика.

Как составляется

Код формируется лично клиентом банка при первом получении кредита после 2006 г. Представляет собой набор цифр и букв латинского алфавита или кириллицы. Смешивать буквы разных алфавитов не рекомендуется. Длина — 4-15 знаков. Может иметь следующий вид:

- DrtyHU235Y78nk;

- 2014сиДОРов;

- МиХаил201519641;

- U123.

Составленный код пересылается в БКИ.

Для чего служит

Сформированный код защищает информацию о заемщике от посторонних лиц. ЦБ России оставил возможность просмотра кредитного досье без пароля банкам и МФО при письменном согласии претендента на ссуду. В то же время, пароль позволяет владельцу контролировать КИ, оперативно устранять технические ошибки, допущенные сотрудниками банка, а также изменять отрицательный образ на положительный.

Где узнать этот код

Как и любой пароль, код должен храниться его владельцем. При утере он не восстанавливается, а формируется заново. Сделать это можно в кредитных организациях или в БКИ. Восстановление платное. Возможно только при личном посещении соответствующих организаций или с помощью заказного письма, в котором личность отправителя удостоверена нотариально.

Более быстро процесс проходит при личном посещении финансовых учреждений или Бюро КИ.

Банки. Услугу может оказать любой банк, независимо от того, обслуживается в нем клиент или нет. С собой необходимо иметь паспорт и необходимую для оплаты комиссионных сумму. Представитель банка предложит написать заявление на специальном бланке, сформировать пароль и оплатить комиссионные.

При посещении банка не всегда код открывает доступ к информации в тот же день, приходится некоторое время подождать. Практика показала, что более оперативно работают крупные банки, где на обработку заявления уходит до 24 часов.

Бюро КИ. Наиболее быстрый способ восстановить пароль — посетить офис БКИ. Их список с указанием точного адреса находится на сайте НБКИ. С собой требуется иметь документ, подтверждающий личность, обязательно с фотографией (паспорт, права, удостоверение сотрудника силовых ведомств). Заявление можно написать заранее, но скачивать следует только с сайта того бюро, которое вы собрались посещать, так как они имеют различную форму.

Если позволяет время, восстановить код можно через почтовое отправление — заказным письмом в адрес НБКИ. Заявление пишется от руки по приведенной форме (скачать форму). Заверяется у нотариуса.

Оплачивается по реквизитам, приведенным в бланке квитанции (сейчас бланк квитанции на сайте https://www.nbki.ru/ недоступна — на https://www.nbki.ru/serviceszaem/svedeniya/ имеется информация лишь про онлайн-оплату). Цена запроса — 300 рублей. Оба документа высылаются письмом в НБКИ. Его адрес: 121069, Москва, пер. Скатертный, 20/1.

В течение рабочего дня сотрудник Национального БКИ обязан обработать данные запроса и выслать новый код письмом обратно по указанному в заявлении адресу. На всю процедуру уходит около 7 дней. Так же письмо можно направить в адрес любого Бюро КИ. Сроки ожидания те же, только сумма комиссионных выше.

Можно ли обойтись без кода субъекта КИ? Да, в принципе регулятор допускает такую возможность. В Указаниях ЦБ России, п. 2.6 от 31 августа 2005 г. N 1610-У, прямо утверждается, что гражданин России может ликвидировать свой код. Единственное последствие такой процедуры — закрытие хранящихся в досье данных от физических лиц, в том числе и от себя лично.

Кредитная история и кредитный скоринг

Кредитная история формируется на каждого гражданина России, начиная с первого запроса, поступившего в БКИ в отношении данного лица. При отсутствии в организации какой-либо информации по нему, КИ является нулевой

Важно знать, что в настоящее время (по состоянию на 22.03.22) на территории нашего государства действуют 7 БКИ:

- Общество с ограниченной ответственностью «Межрегиональное Бюро кредитных историй «Кредо»».

- Акционерное общество «Национальное бюро кредитных историй».

- Акционерное общество «Объединенное Кредитное Бюро».

- Общество с ограниченной ответственностью «Кредитное Бюро Русский Стандарт».

- Общество с ограниченной ответственностью «Бюро кредитных историй «Эквифакс»».

- Общество с ограниченной ответственностью «Восточно-Европейское бюро кредитных историй».

- Общество с ограниченной ответственностью «Столичное Кредитное Бюро».

Подав заявление на портале Госуслуг, вы сможете узнать в каком (или каких) БКИ хранится ваша КИ. За самой историей придётся обращаться уже непосредственно в бюро. Информация об одном человеке может храниться в разных БКИ. И оценивают кредитный рейтинг (КР) они по собственным методикам.

Поэтому для получения полной картины требуется весь объём информации, которую в дальнейшем можно проанализировать (с получением информации об усреднённом рейтинге кредитоспособности и перечнем кредитных организаций, которые, с высокой степенью вероятности, смогу предоставить ему кредит). Для этого в интернете существует несколько ресурсов, наиболее востребованным, из которых, является сервис «ПРОГРЕССКАРД».

Сюда следует загрузить информацию по вашей КИ, полученную изо всех БКИ. В результате обработки данного информационного массива, вы сможете получить следующие сведения:

- совокупный КР, который вы имеете на момент обращения, который является аналогом банковского скоринга (смотри ниже);

- сравнение всех отчётов (КИ) в едином документе;

- варианты оптимизации платежей (если у вас, на момент обращения, имеются непогашенные кредиты);

- возможные ошибки, выявленные в разных КИ;

- вероятные причины отказа в кредитовании;

- рекомендации, выполнение которых позволит повысить КР и улучшить КИ;

- перечень предложений банков, которые, в вашей ситуации, могут предоставить вам кредит.

Недостатком данного варианта является тот факт, что данная система работает только с тремя БКИ. (Информация о данных бюро приведена ниже, в разделе, посвящённом порядку получения КИ.)

При получении кредитной истории следует понимать значение специального термина «кредитный скоринг». Так именуется, используемая кредитными организациями методика оценки кредитных рисков (кредитоспособности) конкретного заёмщика, в основе которой лежит использование численных методов статистики. Эта версия является упрощённым вариантом анализа заёмщика. Это позволяет сделать её более объективной и независимой от субъективного мнения конкретного кредитного инспектора, рассматривающего вашу заявку.

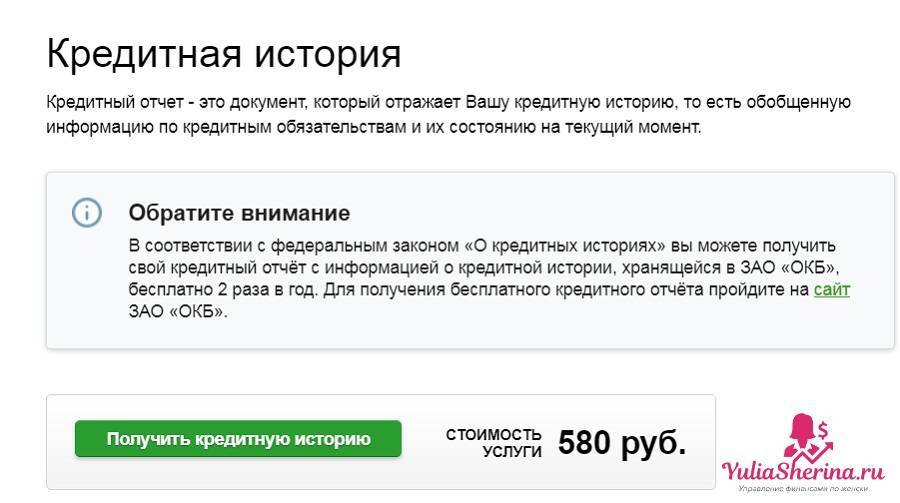

Как узнать кредитную историю через приложение Сбербанк онлайн

Клиенты Сбербанка при этом вправе воспользоваться услугой в приложении. Если у заемщика есть интернет-банк, то отчет можно сформировать непосредственно в нем (услуга не бесплатная. Стоимость — 580 рублей). Чтобы получить кредитный отчет через Сбербанк онлайн, необходимо выполнить следующие действия:

- зайти на главную страницу онлайн банка;

- ввести пароль и логин от личного кабинета;

- нажать на пункт «Прочее» в главном меню;

- выбрать раздел «Кредитная история»;

- нажать на кнопку «Получить кредитную историю»;

- заполнить платежный бланк (необходимо указать счет банковской карты, с которой будет оплачена услуга);

- дать разрешение на обработку персональных данных и подтвердить операцию;

- подтвердить оплату с помощью кода, полученного в СМС.

Кредитная история придет в личный кабинет в течение 5 минут. Она сохраняется в системе до следующего запроса. Его можно будет повторить через 1,5-2 месяца.

Заключение

Резюмируем информацию, изложенную выше. Портал Госуслуг предоставляет только информацию о БКИ, в которых содержится ваша КИ. Получать её надо там.

Кредитная история есть у каждого гражданина России. Просто, если вы не пользовались кредитами, она является нулевой.

Регистрация на сайте Госуслуг существенно упрощает и ускоряет предоставление интересующей вас информации и исключает вероятность предоставления информации на ресурс, не являющийся официальным сайтом БКИ.

Вы экономите до 1000 рублей на получении каждой из КИ (если они хранятся во всех 7 БКИ, то сумма получается немалая).

Закрыть