Как повысить кредитный рейтинг

Кредитная история и рейтинг обновляются при каждой операции с кредитами и займами.

Если кредитная история испорчена, то ее можно восстановить, но для этого потребуется время. Срок будет зависеть от причины ее ухудшения. Улучшить кредитную историю можно только законными способами. Удаление или частичное сокрытие сведений о клиенте, а также накрутка положительной кредитной истории является преступлением, кроме того осуществить это практически невозможно.

Вот несколько способов улучшить КИ и повысить персональный кредитный рейтинг:

- Получить небольшой кредит или кредитную карту, или взять займ в МФО.

- Приобрести товары в кредит или в рассрочку, также своевременно погашать задолженность.

- При наличии нескольких открытых кредитов лучше их погасить, но если нет такой возможности, то провести рефинансирование или объединить их в один.

- Закрыть все неиспользуемые кредитные карты.

- Погасить задолженности, не связанные с кредитами и займами.

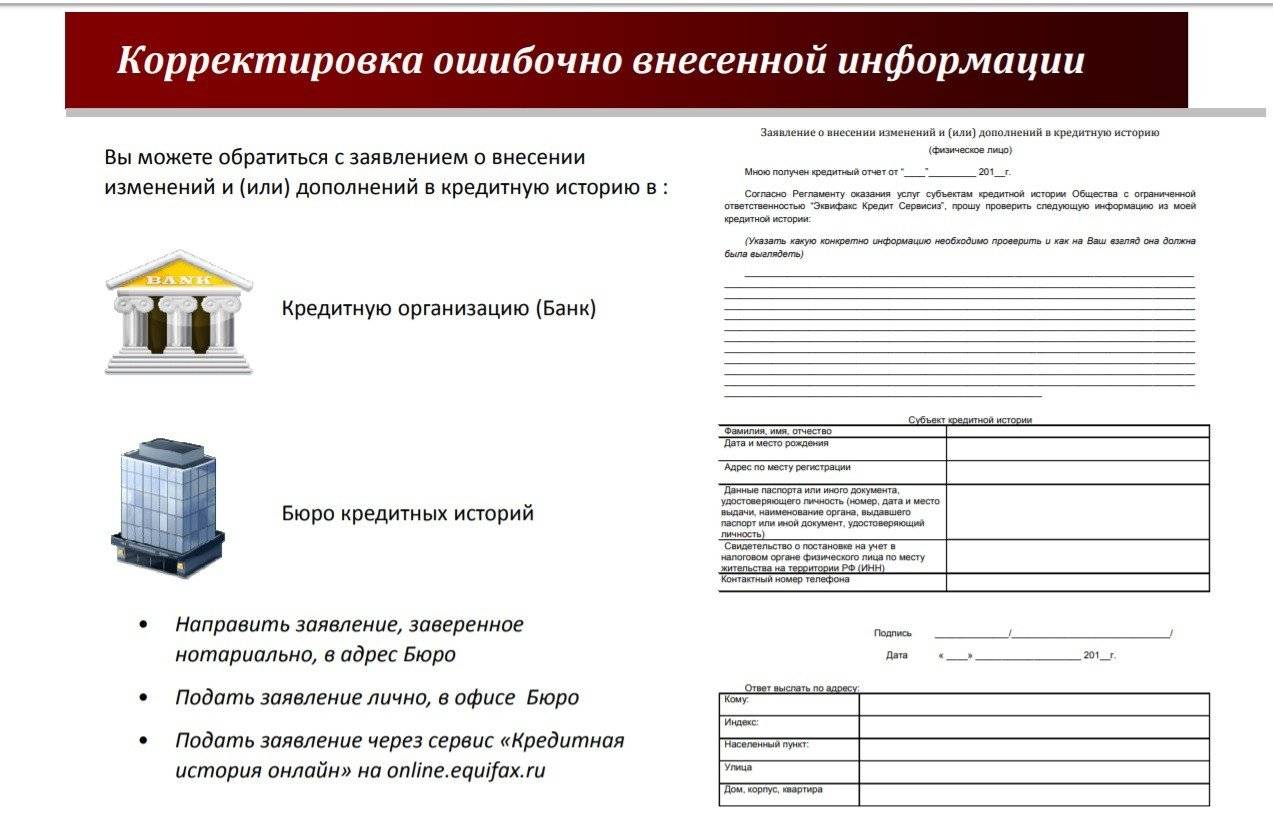

- Исправить ошибки в кредитной истории.

- Предпринять шаги по улучшению субъективных данных — например, устроиться на официальную работу, получить постоянную прописку, если ее нет.

- При банкротстве также поможет трудоустройство на стабильную работу с «белой» зарплатой. Кроме того, можно поднять кредитный рейтинг, оформляя незначительные займы в МФО, где требования для заемщиков минимальные, и своевременно их выплачивать. Положительные сведения позволят оздоровить кредитную историю и улучшить репутацию в глазах кредиторов.

Какой самый эффективный способ повышения кредитного рейтинга? Обратитесь к юристу

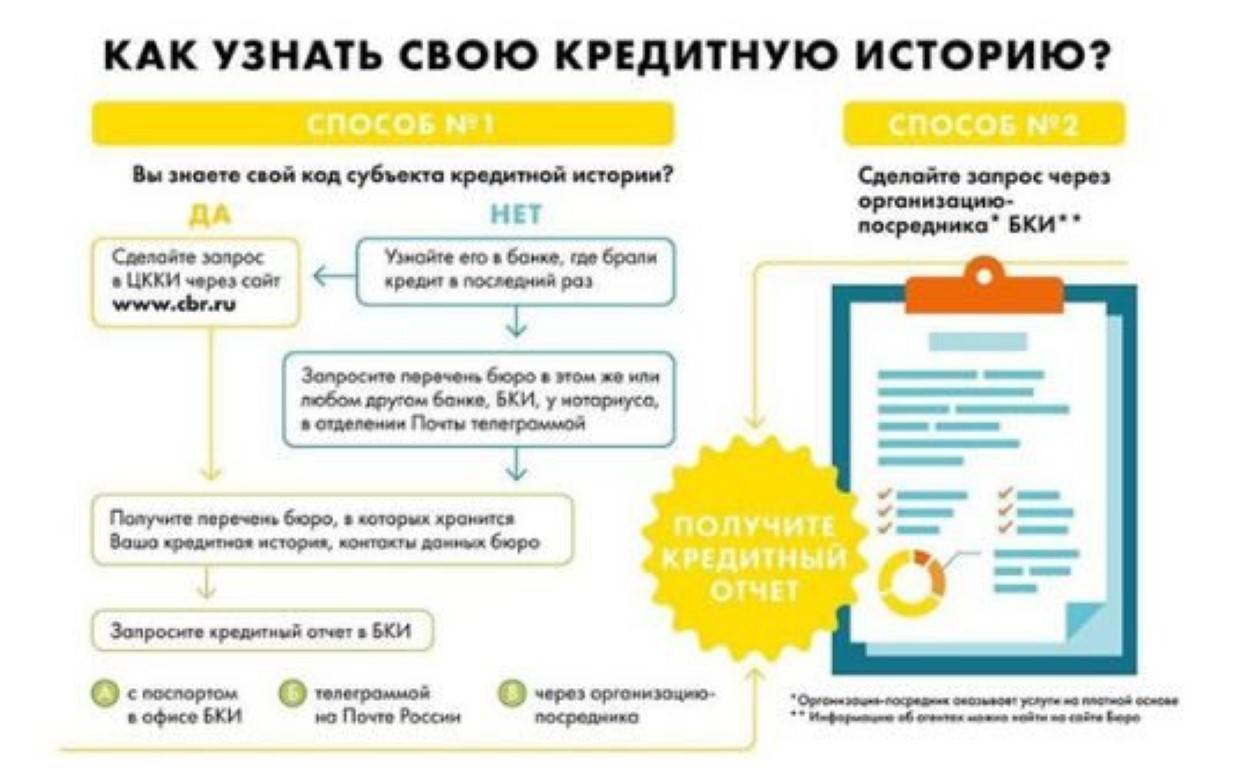

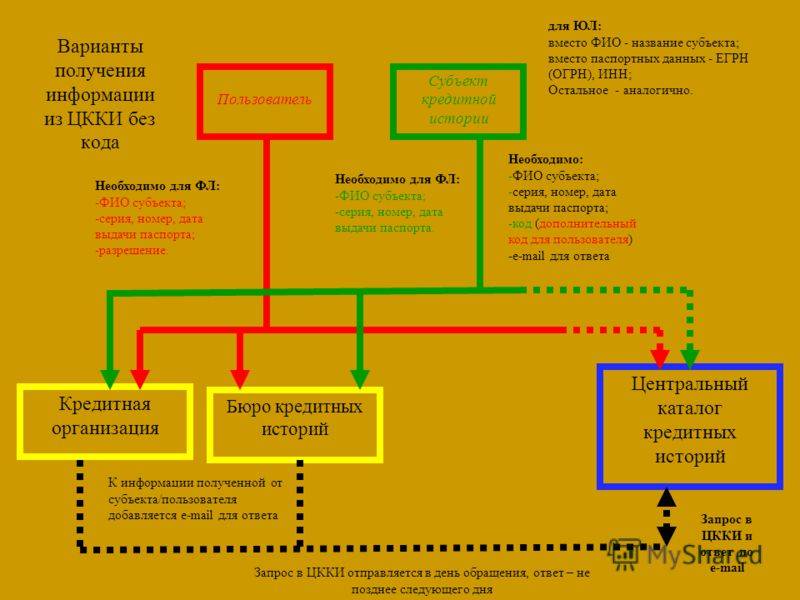

Где узнать кредитную историю?

Начиная с 2019 года каждый гражданин РФ имеет право на доступ к своей кредитной истории. Ознакомиться с информацией можно разными способами. Среди них есть более надёжные, бесплатные и платные.

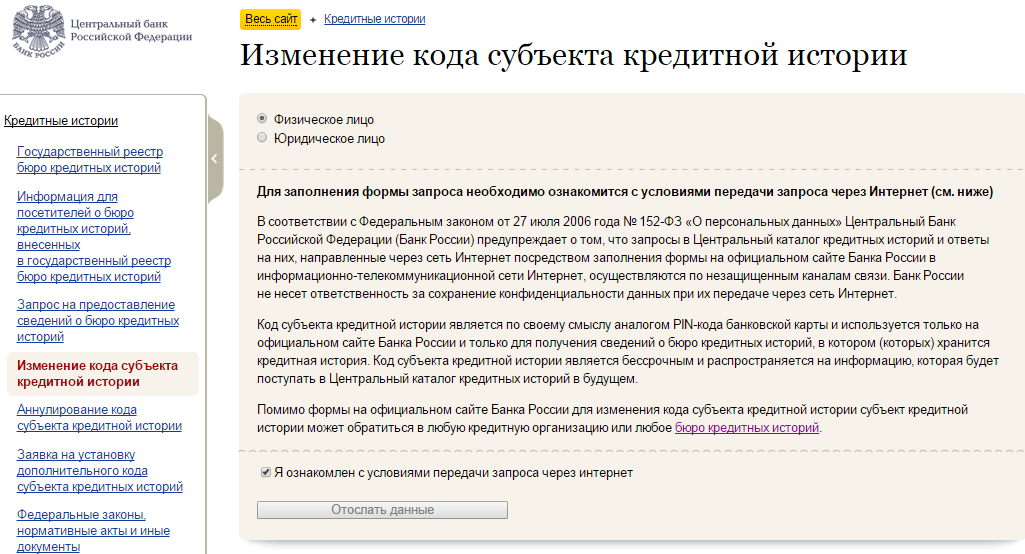

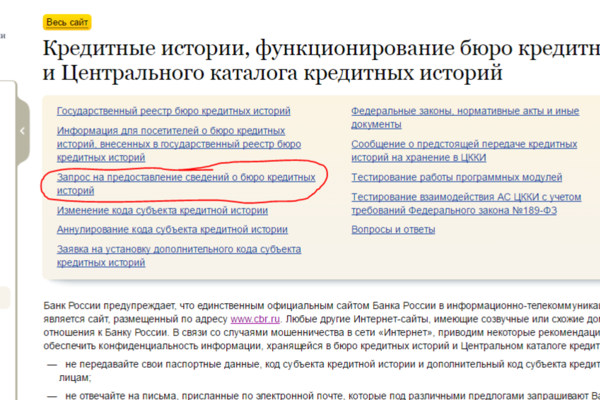

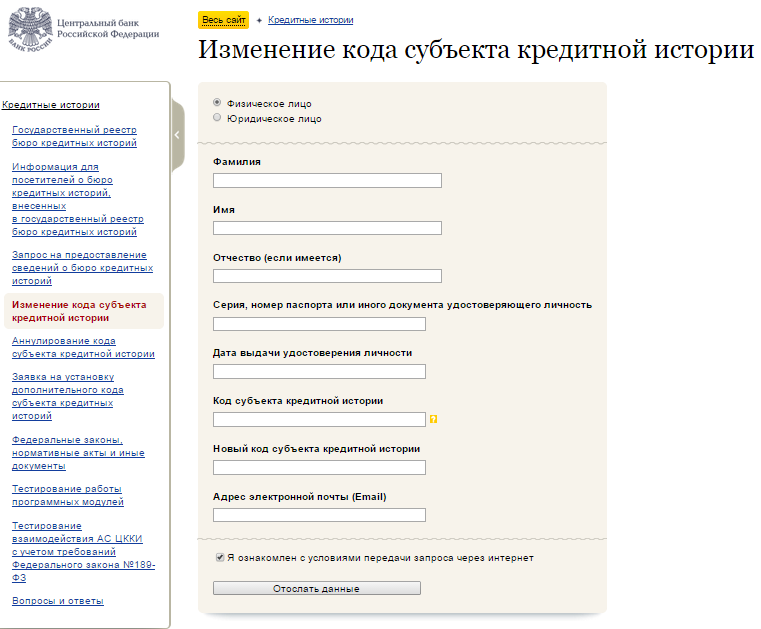

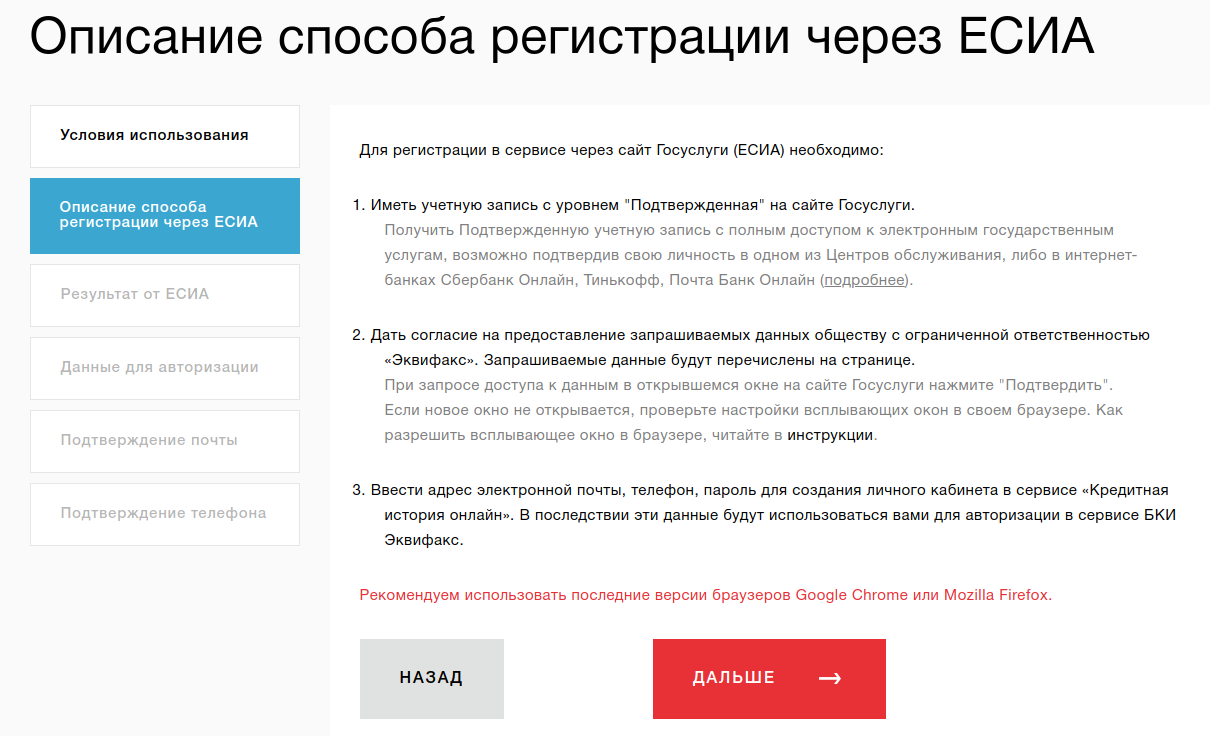

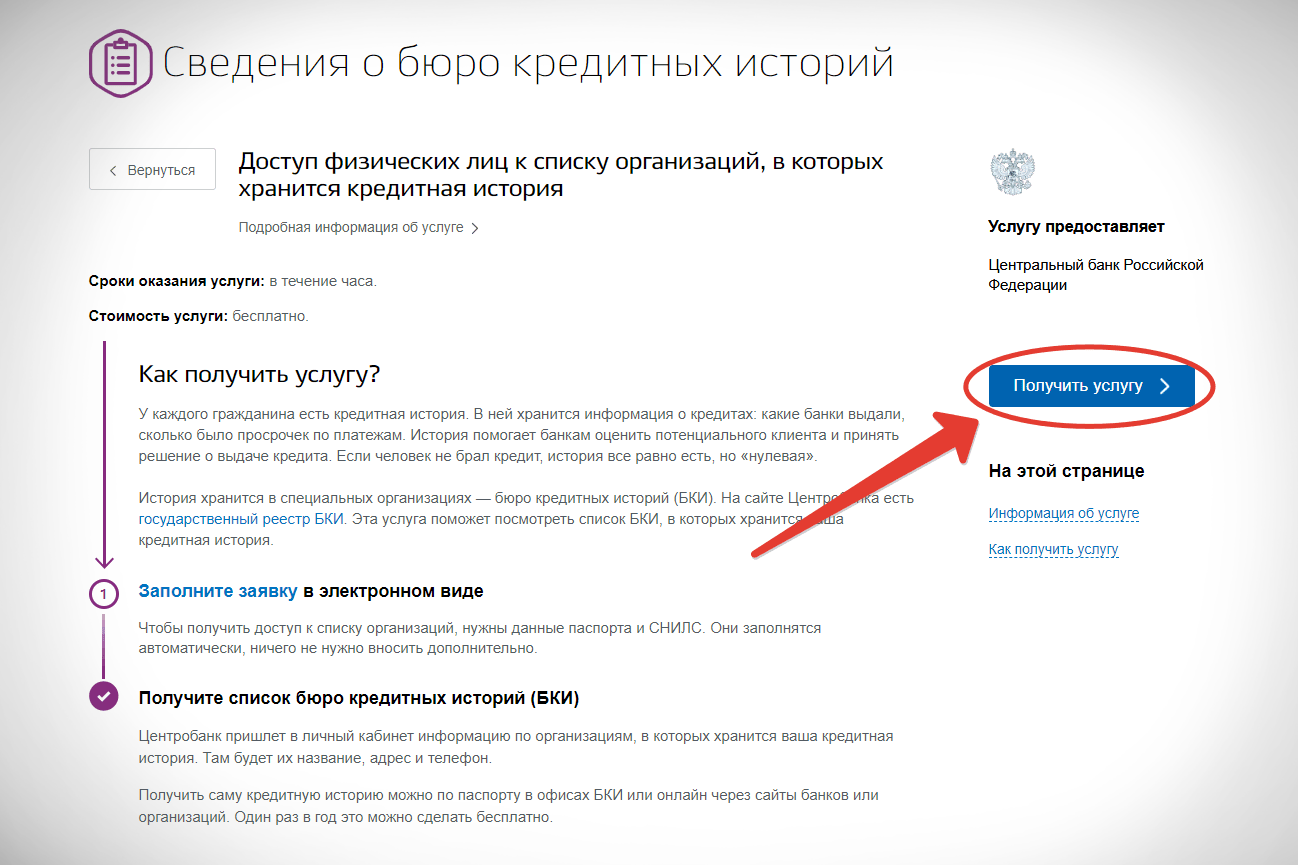

Через Госуслуги и обращение в бюро

Способ считается самым оптимальным, так как Госуслуги являются государственным порталом, где предоставляется услуга совершенно бесплатно. Но недостаточно только обратиться на сайт, нужно ещё запросить данные в БКИ.

Процедура несложная, заключается в следующем:

- Зарегистрируйтесь или войдите в Госуслуги.

- Перейдите на страницу с налогами и финансами.

- Откройте раздел со сведениями о БКИ. Здесь будет список бюро, в которых хранятся данные.

- Вниманию откроется бланк для подачи заявки. Заполните в нём все пункты.

- Автоматически система направляет запрос в ЦБР. Дождитесь ответа. На это обычно уходит около суток.

- После получения уведомления, дайте своё согласие для передачи информации в бюро.

- Подождите 3 рабочих дня (это максимальный срок, но на практике достаточно 15 минут или часа), войдите в сервис БКИ и нажмите на иконку с получением отчёта бесплатно (название зависит от конкретного бюро, но смысл один).

- Заполните предложенный бланк-заявку и получите ответ в течение нескольких минут.

Если лимит бесплатных запросов исчерпан, воспользуйтесь услугой за определённую плату (устанавливается БКИ).

В конкретном банке

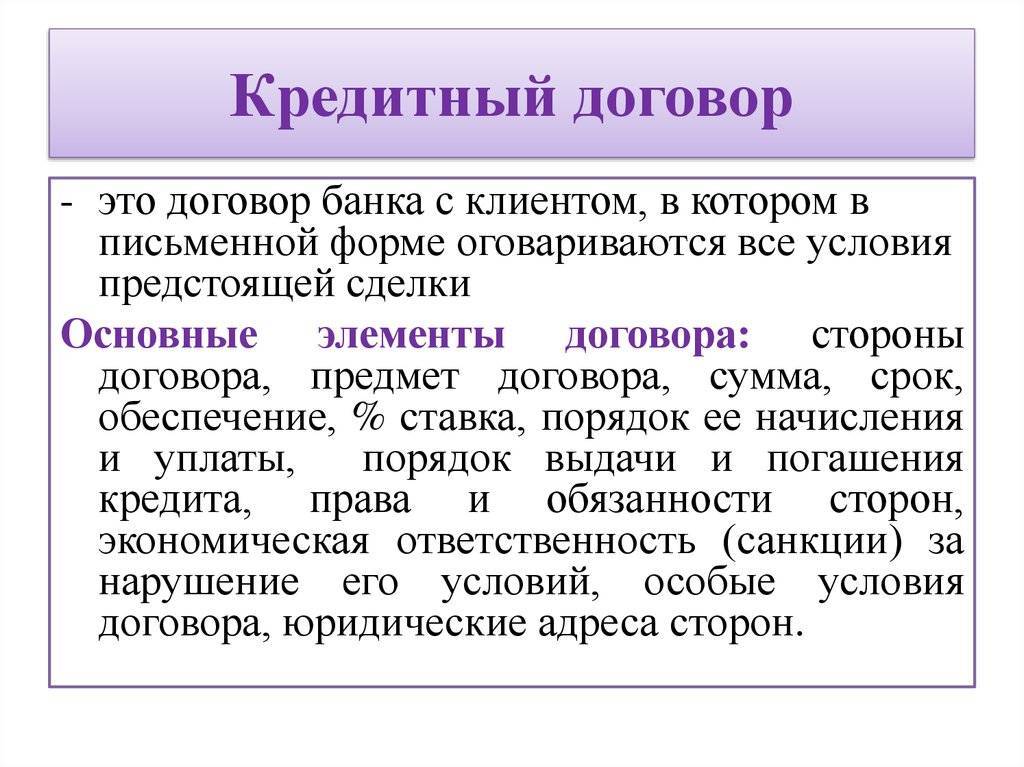

Обращаться нужно в финансовую установку, где ранее брали кредит. Для получения КИ подайте заявку оператору или воспользуйтесь услугой в режиме онлайн. Во втором случае обязательно вводится индивидуальный код, который прописан в кредитном договоре.

Чаще всего за услугу взимается плата в размере от 300 до 1000 руб.

Через сторонние сервисы в интернете

Можно найти много сайтов, предлагающих за определённую плату дать доступ к кредитной истории. Но специалисты не рекомендуют пользоваться таким сомнительным методом, так как на просторах интернета преизобилуют мошенники.

Как действуют аферисты и что должно насторожить:

- изначально они предлагают услугу по заниженной стоимость (максимум 500 руб.);

- после перевода денег им становится доступна информация по банковской карте пользователя, паспортным данным и прочим личным сведениям (для получения КИ требуют заполнить анкеты) и в результате все средства, имеющиеся на карте, просто списываются;

- есть и другой сценарий — на паспорт заявителя оформляется кредит в каком-нибудь микрофинансовом учреждении (и даже в банке), если у мошенников там есть сообщники;

- третий вариант действий — они присылают фальсифицированную КИ и предлагают её исправить примерно за 10–15 тыс. руб.

Не существует законных способов исправления кредитной истории.

Как создать кредитную историю с нуля?

Можно самостоятельно создать КИ с положительной репутацией. Есть несколько способов, которые применяются одиночно или в совокупности (во втором случае шанс повышается):

- Получить займ в МФО. Самый лёгкий вариант, так как Микрофинансовые организации обычно выставляют простые требования (без официального трудоустройства, залога и т. д.). К тому же можно взять совсем небольшую сумму, которую не составит труда погасить.

Первые кредиты они дают под 0–1 %. Берите займ на месяц, погашайте и снова берите. Так действуйте на протяжении минимум полугода, в результате чего сформируется отличная КИ. - Товары в рассрочку. Чтобы создать хорошую кредитную историю, приобретайте товар только с заключением договора через банк, а не магазин. В этом случае не спешите досрочно погашать задолженность, но не допускайте просрочек.

- Кредитная карта. Оформляется в банке. Лучше там, где есть “пластик” зарплатного типа с постоянным поступлением денег. В этом случае карту выдадут легко и установят лимит, так как есть гарантия того, что банк в любой момент сможет списывать долг с “зарплатки”. Узнайте как кредитная карта влияет на кредитную историю.

Ещё один плюс — не нужны справки о доходах (только паспорт). Обязательно возвращайте средства до истечения льготного времени и рассчитывайтесь в магазинах безналичным способом. - Кредит потребительский. Воспользуйтесь вариантом по необходимости. Актуально, если планируете оформление ипотеки, покупку машины и т. п.

- Карта с обеспечением. Эта услуга не сильно пользуется популярностью в России, но востребована в Америке и Европе. Смысл заключается в том, что изначально оформите депозит тысяч на 10 минимум. В этом случае банк без проблем выдаст кредит, а претендент получит хорошую КИ.

- Авторизированная учётная запись. Для использования варианта возьмите потребительский кредит, в договоре которого указано, что к кредитному счёту можно добавить ещё одного пользователя. Тогда средствами сможете распоряжаться обоюдно.

Плюс способа — ежемесячные взносы придётся делать обоим, что снижает финансовую нагрузку. Но, для создания хорошей КИ, старайтесь погашать займ в большей мере самостоятельно. - Спецпрограммы от банков. Довольно часто финансовые установки предлагают программы льготного типа. В Альфа-Банке есть кредит без КИ, в Восточном — Кредитная помощь, в Совкомбанке улучшение КИ и т. д. Принцип заключается в том, что для получения займа не требуется много справок.

Обязательно учтите следующие моменты:

- не берите одновременно несколько кредитов — это ухудшит кредитную историю;

- не подавайте запросы одновременно в несколько учреждений;

- не соглашайтесь на поручительство;

- своевременно вносите плату за штрафы, коммунальные услуги;

- не нарушайте закон России;

- берите займы только, если есть стабильная зарплата, чтобы не было просрочек.

Мал клоп, да…

Федеральный закон № 302 вступает в силу с 1 января 2021 года, а некоторые его новации — с 2022 по 2024 год. Изменений набралось на 111 страниц. Те из них, что касаются рядовых граждан, — мелкие, но «кусачие», как клопы: вроде и серьезного вреда не несут, но беспокойство гарантируют. Всем, в чьи кредитные истории могут сунуть нос заинтересованные организации. В законе перечислены субъекты кредитных историй — физические и юридические лица, имевшие глупость смелость влезть в долги, а именно:

- заемщики по договору займа или кредита;

- поручители по договору займа, кредита или лизинга;

- принципалы, в отношении которых выдана независимая гарантия;

- лизингополучатели;

- несостоятельные лица (банкроты).

С 2022 года в кредитные истории (КИ) на совершенно законных основаниях будут вносить сведения о неплательщиках алиментов и должниках, вовремя не внесших плату за жилье, коммунальные услуги и услуги связи. А также о гражданах, которые всего лишь подавали заявку на кредит или лизинг, пусть и не получили в итоге.

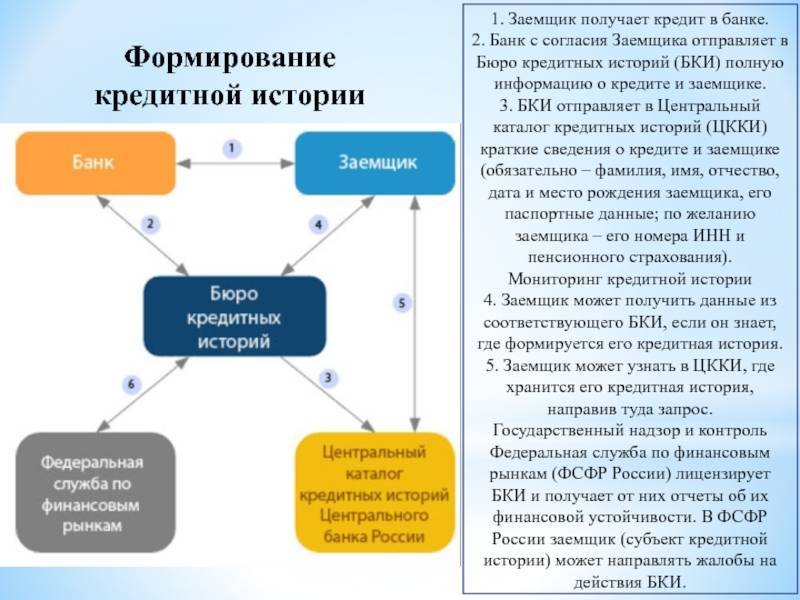

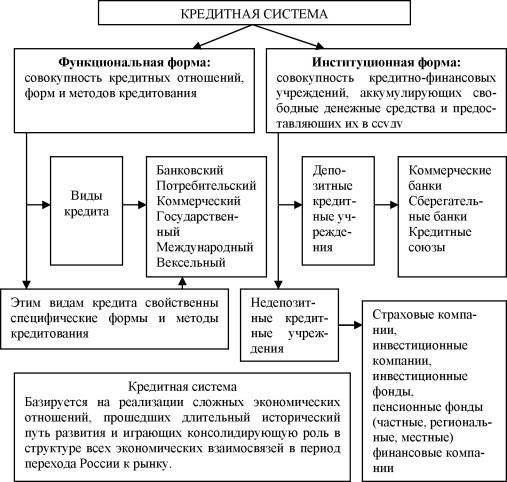

Напомним, БКИ делятся собранными сведениями с:

- федеральными органами власти,

- судами,

- следователями,

- нотариусами,

- арбитражными управляющими,

- кредиторами,

- пользователями КИ, получившими разрешение у граждан или компаний на ознакомление с их кредитными историями.

Среди таких пользователей могут быть банки, оценивающие кредитоспособность потенциального заемщика, страховые компании, финансовые организации, кредитные брокеры и другие заинтересованные юрлица и ИП.

Для чего нужен персональной кредитной рейтинг

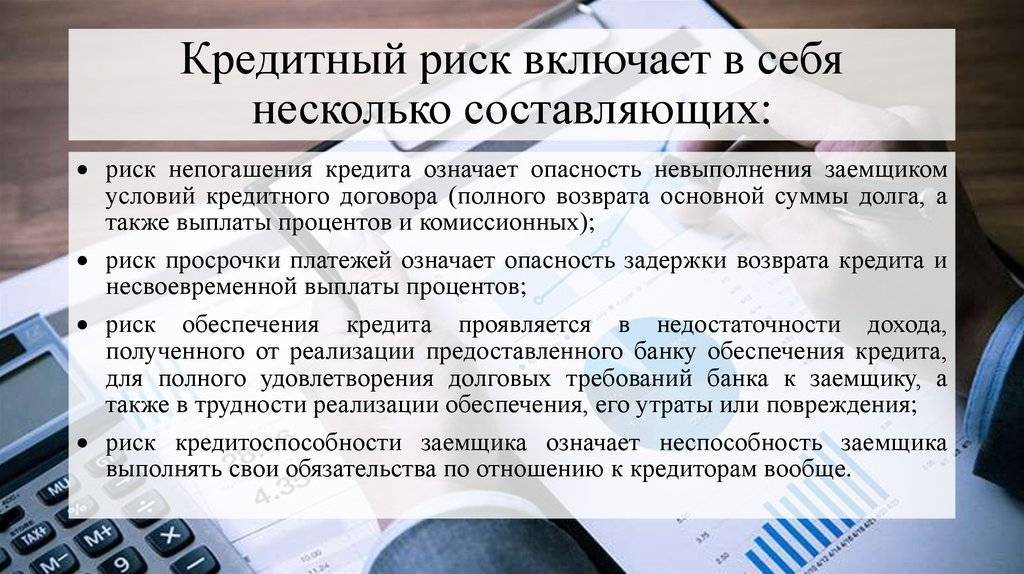

От кредитного рейтинга или скорингового балла напрямую зависит, удастся ли заемщику взять кредит, и насколько выгодными будут его условия. При увеличении суммы баллов, увеличиваются также возможности получить одобрение кредита на выгодных условиях, то есть с низкой процентной ставкой. Гражданин с нулевой кредитной историей будет также иметь свой рейтинг — при полном отсутствии кредитов на высокий балл рассчитывать не придется.

Если заемщику ранее уже были одобрены кредиты в банке или займы в микрофинансовой компании, рейтинг будет зависеть от добросовестности выполнения им взятых обязательств.

Помимо банка, кредитным рейтингом также могут поинтересоваться потенциальные работодатели, страховые компании и другие организации, которым нужна оценка надежности и дисциплинированности гражданина. Кредитный рейтинг дополняет кредитную историю — для кредитора они являются показателями того, насколько ответственный перед ними заемщик, стоит ли иметь с ним дело, и в каком размере нужны будут начисления для снижения возможных рисков.

Что делать, если значение кредитного рейтинга невысокое? Спросите юриста

Информация о кредитной истории будет более полной

Системно значимые кредитные организации и банки с портфелем кредитов физическим лицам от 100 млрд руб. с нового года обязаны представлять данные не менее чем в два БКИ (причем доля участия банка хотя бы в одном из них не должна превышать 10 %). Благодаря этому содержащаяся в кредитных историях информация в различных БКИ будет более полной, это даст возможность точнее оценивать заемщиков и поддержит конкуренцию между БКИ.

Срок представления данных в БКИ сокращается с пяти до трех рабочих дней. Это увеличит актуальность содержащейся в кредитной истории информации.

В БКИ перестанут формироваться кредитные истории на основании запросов в бюро. Если у гражданина не было обращений за кредитом (отказов по обращению за кредитом или действующих обязательств), то кредитная история при запросе его кредитного отчета не будет сформирована.

Обновление кредитной истории – подмена понятий

Итак, выяснилось, что кредитная история откровенно плохая, и банк, отказавший в кредите, имеет на то веские основания. Но неужели это – пятно на всю жизнь, которое не позволит взять достаточно большой кредит, например, на покупку недвижимости?

Нет, это не так. БКИ хранит кредитные истории в течение определенного периода времени. Существует много мнений о сроках обновления кредитной истории:

- – 10 дней;

- – 3 года;

- – 10 лет;

- – 15 лет.

Какой вариант верный? Рассмотрим подробнее каждый случай:

После оформления кредитного договора информация направляется в БKИ. Десять дней – срок внесения в базу БКИ новой информации по текущему кредиту (сведения об очередном платеже, досрочное погашение)

Полагая, что информация по кредиту обновляется раз в три года, люди прилагают максимум усилий для создания новой кредитной истории: пользуются кредитной картой и вовремя погашают задолженность, берут в банках небольшие суммы и выплачивают необходимые платежи строго по графику, покупают в кредит мебель и бытовую технику, а потом своевременно погашают задолженность. По прошествии трех лет плательщик уверен: банк одобрит кредит на значительную сумму.

Это не так: банк может предоставить кредит, но лишь потому, что сотрудники банков просматривают информацию последних трех лет. Поскольку период оказывается финансово активным, человек аккуратно платил по счетам, сотрудник банка может не копать слишком глубоко и не станет проверять историю за предыдущего периода. Если же за 3 года кредитных операций было не слишком много, неизбежно проверяется предыдущий период.

Законом Российской Федерации №218-ФЗ, вышедшему в 2004 году, устанавливался срок хранения кредитной истории в размере 15 лет с момента внесения последних изменений. До последнего времени было так, пока поправки к закону от 03.07.2016 года не изменили срок хранения кредитной истории, сократив его до 10 лет.

Задаваясь вопросом, когда обновляется кредитная история, мы хотим узнать: как скоро будет возможно обратиться в финансовую организацию с целью кредитования, и быть уверенным, что кредит будет одобрен. В жизни был неприятный опыт с просрочкой и неуплатой долга по кредиту, общение с кредиторами и прочие «прелести»? Раньше, чем через десять лет, обращаться в банк нецелесообразно – отказ неминуем.

Единственный выход – обратиться в организации, которые помогают исправить кредитную историю: некоторые банки, например, Совкомбанк, предлагают отдельные программы по ее улучшению. Или же довольствоваться услугами частных лиц.

Ваш кредитный рейтинг

Взгляните на себя глазами 1000 банков РФ

Посмотреть

Избавление от просрочек

Снижение платежей на 85% уже в день обращения!

Оформить заявку

Займы до 100 000рублей

- до 100 000 рублей

- 1 год.

Оформить заявку

Потребительские кредиты

Ипотека

Кредиты под залог

Когда формируется КИ?

Формирование кредитной истории начинается с момента самой первой подачи заявление на кредит или же в случае злостного уклонения от оплаты (коммунальных услуг, сотовой связи и т. д.). Организации самостоятельно сообщают об этом БКИ.

Обязательное требование — гражданину России должно исполниться 18 лет. Если же человек ни разу в жизни не являлся должником, не оформлял кредитные и дебетовые карты, не имел судебных взысканий, то КИ у него отсутствует.

Несмотря на это, бывают ситуации, когда гражданин совершенно “чист” перед банками, государством и третьими лицами, но кредитная история у него есть. Такое случается по следующим причинам:

- Мошеннические действия. Чаще всего происходит при утере паспорта и последующем обращении аферистов в Микрофинансовые организации (МФО). Но может быть и такое, что человек на каком-то сайте оставил скриншот своих паспортных данных, а мошенники путём вскрытия портала извлекли эти сведения.

При это совсем необязательно, чтобы им выдали кредит. Для формирования кредитной истории вполне достаточно простого запроса и согласия на получение данных. Кредитно-финансовые установки передают информацию в БКИ даже, когда делают отказ в займе. - Наличие “двойника”. Такое вполне возможно, если у клиента распространённая фамилия. Но для формирования КИ необходимо, чтобы у двух совершенно чужих людей совпадали Ф. И. О. и дата рождения. А вот на место прописки могут не обратить внимания.

Во время подачи заявки “двойником” в БКИ могут ошибочно завести дело. Обосновано тем, что абсолютно все граждане страны занесены в государственную базу.

Перед оформлением любого кредитного продукта специалисты настоятельно рекомендуют проверять свою кредитную историю.

Если же человек никогда не обращался за займом, а данные внесены в БКИ, да ещё и с негативным статусом, он вправе оспорить действия, подав ходатайство в бюро. Обязательно должен прилагаться документ, доказывающий непричастность.

Зря сирот не обижай, береги патроны

Ну и на десерт – приятный лайфхак из мира кредитных историй.

Когда вводился новый закон, законодатели хотели обязать банкиров раскрывать всю подноготную отказа в кредитовании. Дескать, ваша заявка на кредит отклонена по тому-то и потому-то. Напомним, сегодня банки и МФО не обязаны ничего объяснять.

И тут же кредиторы всей страны в едином порыве возмутились и стали бить себя кулаками в грудь, что так делать нельзя ни в коем разе. Коммерческая тайна будет нарушена, и секретные скоринговые модели скомпрометированы.

Но, подсказывают в НБКИ, узнать реальную причину отказа совсем не трудно и сегодня.

Претенденту на кредит нужно просто через пять рабочих дней зайти на сайт бюро и запросить свою кредитную историю в личном кабинете. Ведь дважды в год её можно затребовать бесплатно. И далее с мотивировкой отказа можно познакомиться в информационной части досье.

Закрыть

Последние изменения, внесенные в закон

Федеральный закон №218 был отредактирован 31 декабря 2017 года. Также в это время были внесены коррективы в ФЗ о ЦБ. Подробнее здесь:

Поправки были внесены в следующие статьи:

Статья 5

Часть 3.1 ст 5 была дополнена сведениями об исключениях, в которых уполномоченному органу не сообщаются источники формирования кредитной истории.

Ст 5 была дополнена 7 частью, в которой идет речь о том, что Правительство РФ вправе установить ограничения на передачу информации об источниках платежной карты.

В ФЗ 218 раскрываются и другие статьи, в которые не были внесены поправки:

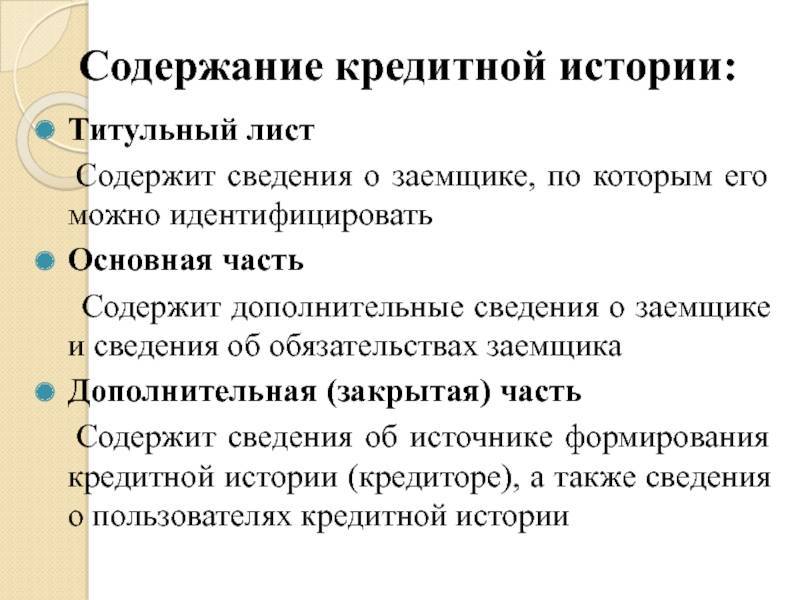

Статья 4

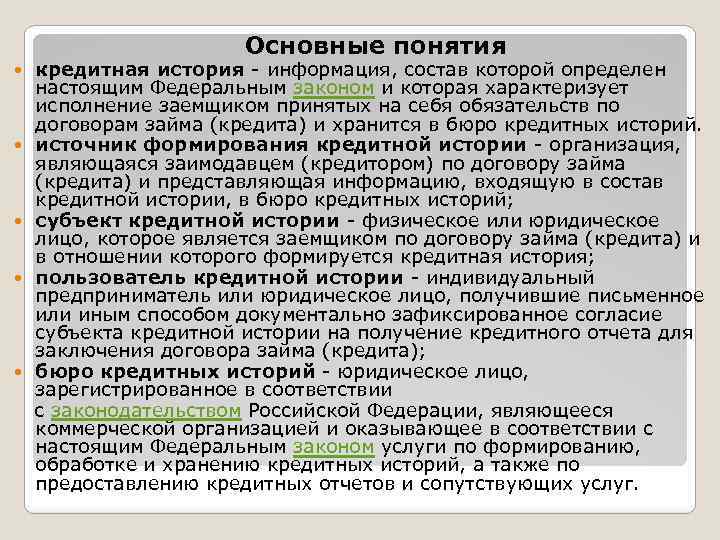

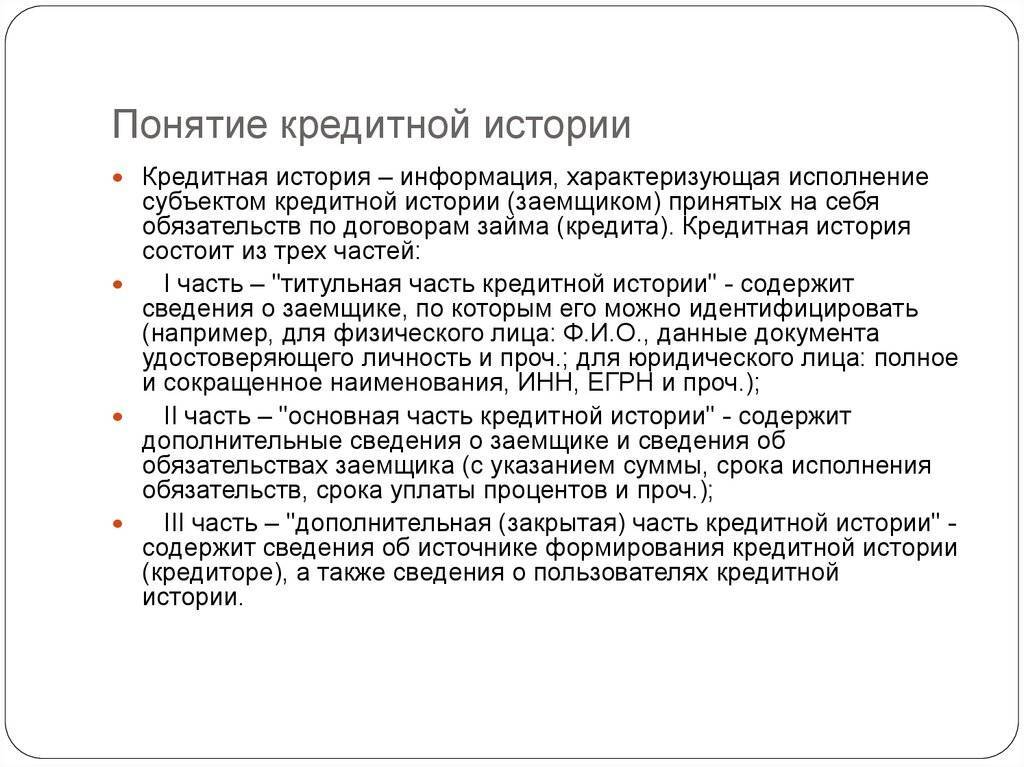

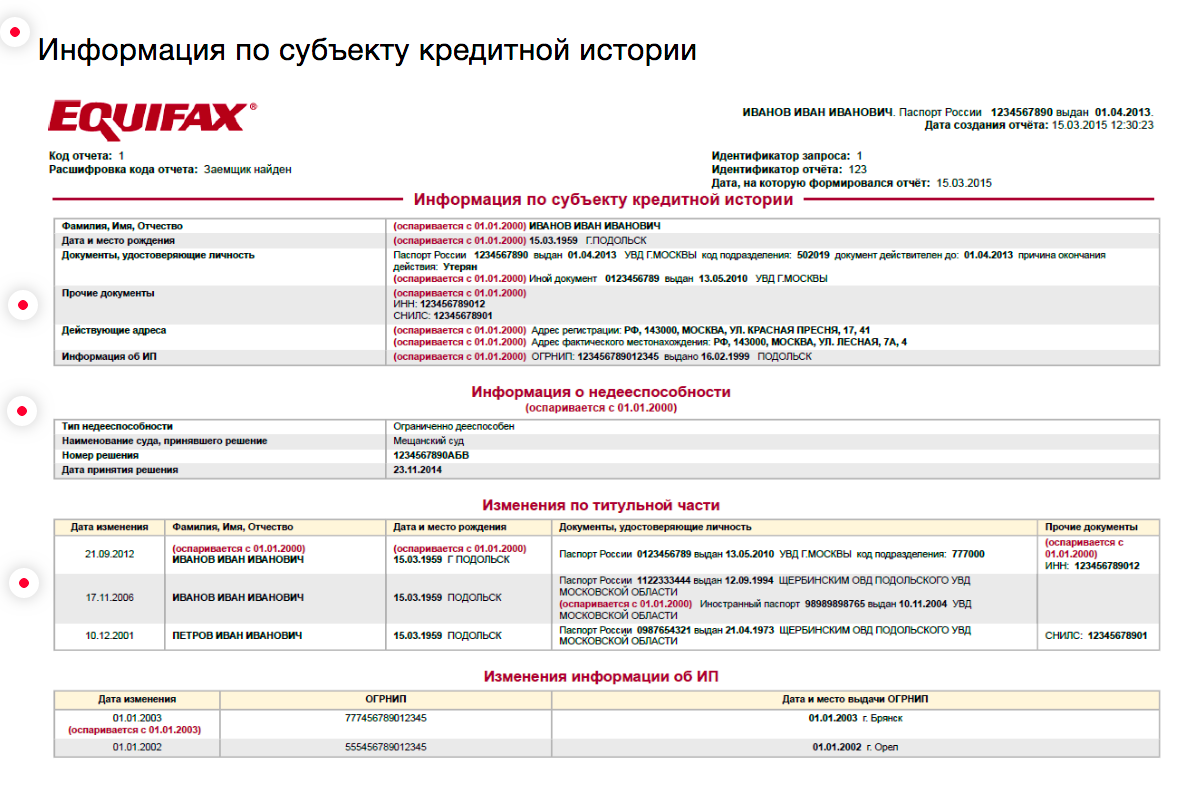

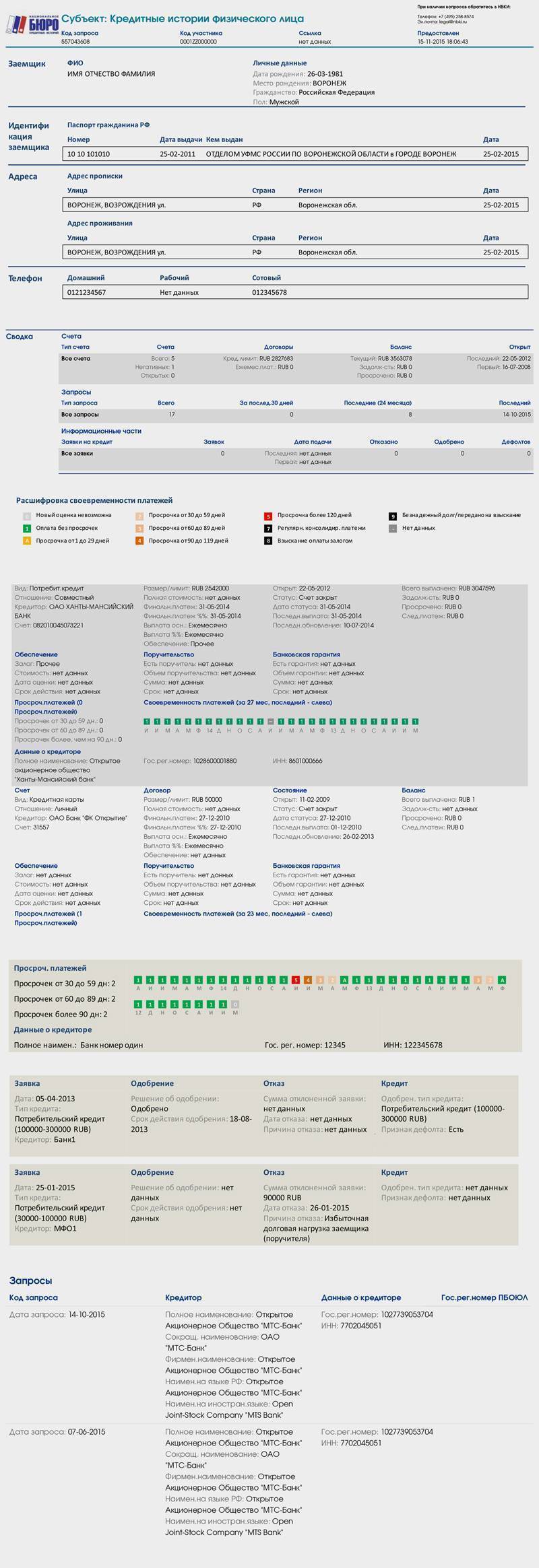

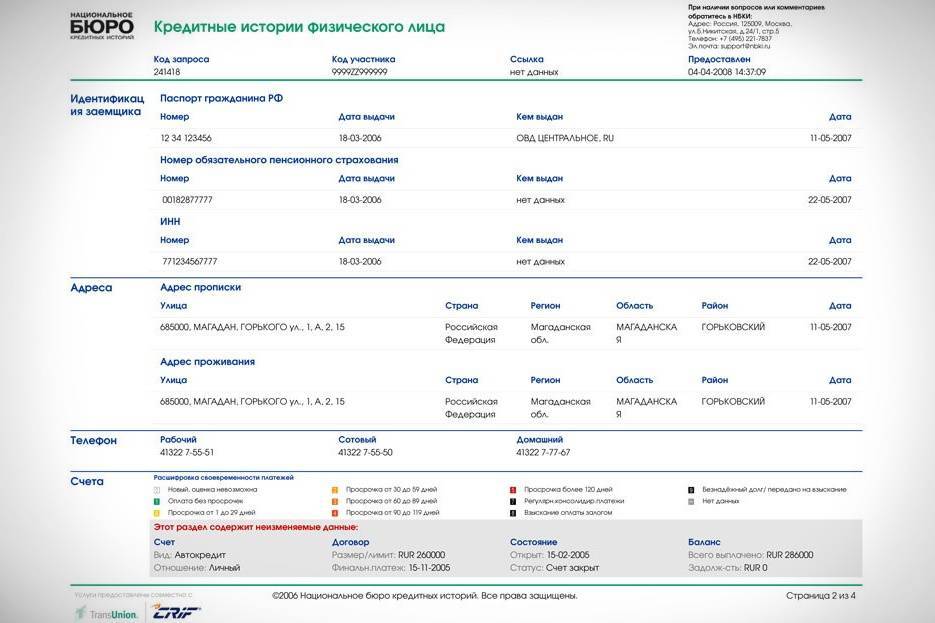

В пункте 1 ст 4 описаны пункты, из которых состоит кредитная история физического лица. В нее входят:

- Титульная часть. В данном пункте содержится следующая информация:

- ФИО физ лица, дата и место его рождения. Данные указываются на русском языке;

- сведения из удостоверения личности гражданина;

- номер идентификации, который подтверждает, что он уплачивает налоги;

- личный страховой номер, обозначенный в свидетельстве о пенсионном страховании.

- Основная содержит данные о:

- месте регистрации и проживании гражданина;

- госрегистрации физ лица в качестве индивидуального предпринимателя;

- признании судом человека недееспособным или ограничено дееспособным;

- несостоятельности лица;

- об обязанностях гражданина в качестве заемщика.

- Дополнительная:

- источник формирования данных о платежеспособности заемщика:

- юридического лица;

- финансового управляющего;

- гражданина.

- источник формирования данных о платежеспособности заемщика:

- Информационная содержит данные о:

- предоставлении займа или об отказе в нем;

- своевременности внесения необходимых платежей.

Ст 7 ФЗ 218

В положениях ст 7 описывается орган, обеспечивающий безопасность и сохранность предоставленных данных. За хранение и защиту данных отвечает бюро кредитных историй. Оно обеспечивает сохранение данных в течение 10 лет со дня их получения.

В пункте 1 ст 7 описаны основания для аннулирования кредитной истории:

- по истечению установленных 10 лет;

- суд принял решение о недействительности сведений о платежеспособности заемщика;

- на основании заявления о рассмотрении данных, внесенных в кредитную историю.

БКИ (бюро кредитных историй) обеспечивает конфиденциальность и защиту данных на момент:

- ее обработки;

- хранения;

- передачи уполномоченным лицам.

Согласно положениям закона, при предоставлении сведений не должна быть нарушена:

- служебная;

- банковская;

- налоговая;

- коммерческая тайна.

Статья 8

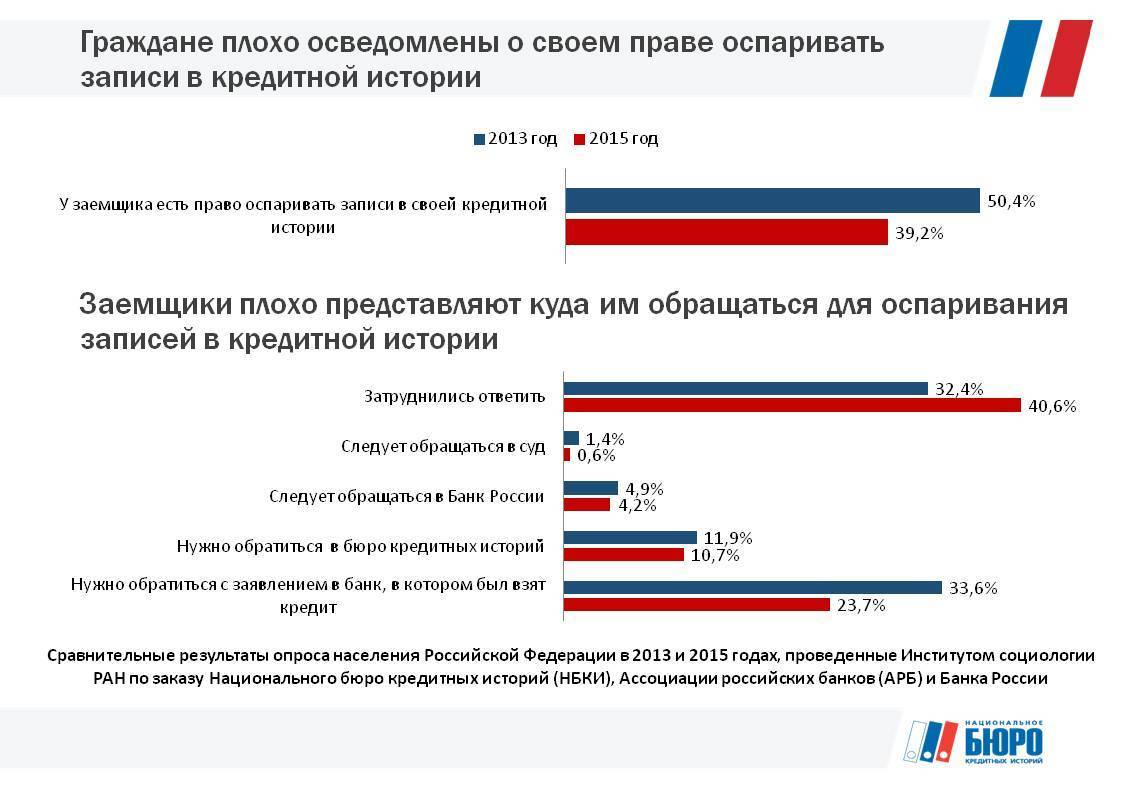

В положениях ст 8 прописаны права субъектов кредитных историй. Они вправе:

- получать данные об адресе нахождения БКИ, в котором хранится его история;

- один раз в год на бесплатной основе запрашивать кредитный отчет и неограниченное количество раз за денежную сумму;

- оспорить сведения, включенные в их кредитные истории. Осуществить это можно путем подачи заявления в БКИ;

- оспорить решение сотрудников бюро об отказе в принятии заявления.

Ст 9 ФЗ 218

В статье 9 перечислены права бюро кредитных историй. К ним относят:

- оказание услуг по составлению и предоставлению отчетов по кредиту на основании подписанного договора с клиентом;

- разработка оценочных стратегий по вычислению рейтингов в индивидуальном порядке;

- организовывать союзы по защите интересов своих клиентов, контроль их деятельности, удовлетворение всех их научных и других требований;

- проверка информации, содержащейся в кредитной истории через:

- Национальный Банк России;

- органов гос власти и других.

Статья 10

В положениях ст 10 описаны обязанности БКИ. Основными из них являются:

- Предоставлять Центральному бюро информацию, содержащуюся на титульных листах кредитных историй.

- После аннулирования клиентских данных в течение двух дней сообщить об этом сотрудникам Центрального каталога.

- Наличие лицензии на осуществление деятельности по сохранению конфиденциальных данных.

- По требованию клиента предоставлять отчет по долгу, но только на основании имеющегося договора.

- После получения данных добавить их в долговую карту заявителя не позднее одного рабочего дня.

Ст 14 ФЗ 218

Деятельность БКИ контролирует Банк России. Он выполняет следующие функции:

- заполняет государственный реестр, в соответствии с положениями закона;

- установка требований к содержанию долговых историй;

- проверка соблюдения правил по осуществлению своей деятельности и другое.

Серебро клади в мешок, золото – в подушку

Во-первых, очень важно, что кредитная история каждого россиянина теперь будет храниться семь лет – тогда как раньше хранилась десятилетие. Кроме того, срок хранения будет отсчитываться по отдельным записям, а не по всему досье в целом

Это значит, что если вы допустили просрочку по кредиту 7 лет плюс пару недель к сроку давности, а далее все финансовые обязательства гасили исправно, – вы снова «белый и пушистый». Ваш промах забыт и списан.

Во-вторых, упрощается механизм обжалования недостоверной информации в своей кредитной истории. Власти обещают, что суды к жалобщикам станут относиться лояльней.

В-третьих, именно у квалифицированных бюро остаётся право передавать кредиторам сведения по среднемесячным платежам заёмщиков для расчета показателя долговой нагрузки (ПДН).

Если кто не знает, насколько это важный показатель, поясню. С точки зрения банков и МФО, есть хорошие должники и плохие. Плохие – и так уже по уши в долгах. Чем больше денег из зарплаты эти бедолаги тратят на погашения старых задолженностей, тем выше ПДН. И тем больше денег при выдаче новых кредитов банкиры должны оставлять в резерве вместо того, чтобы эти деньги «работали».

Более того, Банк России разработал целую «дорожную карту»: как использовать ПДН при оценке будущих заемщиков. В ближайшие год-два можно ждать появления новых законов, ограничивающих должникам возможность получить следующий кредит.

Срок хранения и не только

Также с января 2022 года вступают в силу и некоторые другие правила касательно кредитных историй. Теперь БКИ обязаны хранить их не 10 лет, а всего 7. Эти годы будут отсчитываться по каждой кредитной сделке – то есть, спустя 7 лет от даты после последнего изменения обязательства, если клиент больше не обращался за кредитами, его кредитная история будет удалена.

Это позволит не учитывать слишком далекие по времени события, которые оказывают несущественное влияние на оценку заемщика.

Также меняются сроки предоставления данных в БКИ. Если ранее банки были обязаны сообщать туда всю необходимую информацию в течение 5 рабочих дней, то теперь срок сокращается до 3 дней. Это нужно, чтобы более оперативно выявлять ситуации, когда заемщик массово рассылает заявки на кредиты в разные банки (хотя и 3 дня в этой ситуации – долго, за это время можно набрать несколько крупных кредитов).

Банки теперь заставят предоставлять данные как минимум в 2 БКИ, если их кредитный портфель по физлицам превышает 100 миллиардов рублей. К тому же, в числе этих бюро не учитываются те, которым банк владеет на 10% и больше. По факту, НБКИ владеют сразу несколько крупных банков, в основной владелец ОКБ – Сбербанк. Соответственно, многие банки будут вынуждены работать минимум с 2-3 бюро.

А сами БКИ не будут формировать кредитные истории исключительно по запросам на кредиты. То есть, если у клиента банка не было обращений за кредитом, то и кредитную историю ему заводить не будут.

Содержит ли кредитная история персональные данные?

Заемщики с неидеальной кредитной историей, содержащей просрочки, невозвратные кредиты, долги по алиментам и ЖКХ, иногда пытаются скорректировать записи о своих долгах. Часто в этом случае они становятся жертвами мошенников, которые обещают за немалую плату «полное обнуление и жизнь с чистого листа». Выполнить это обещание невозможно, потому что информация хранится надежно. А человек в итоге не только становится соучастником, но и теряет деньги.

Ряд юридически искушенных обладателей «подмоченных» кредитных историй пробуют идти другим путем. Они хотят удалить записи, ссылаясь на то, что там содержатся их персональные данные.

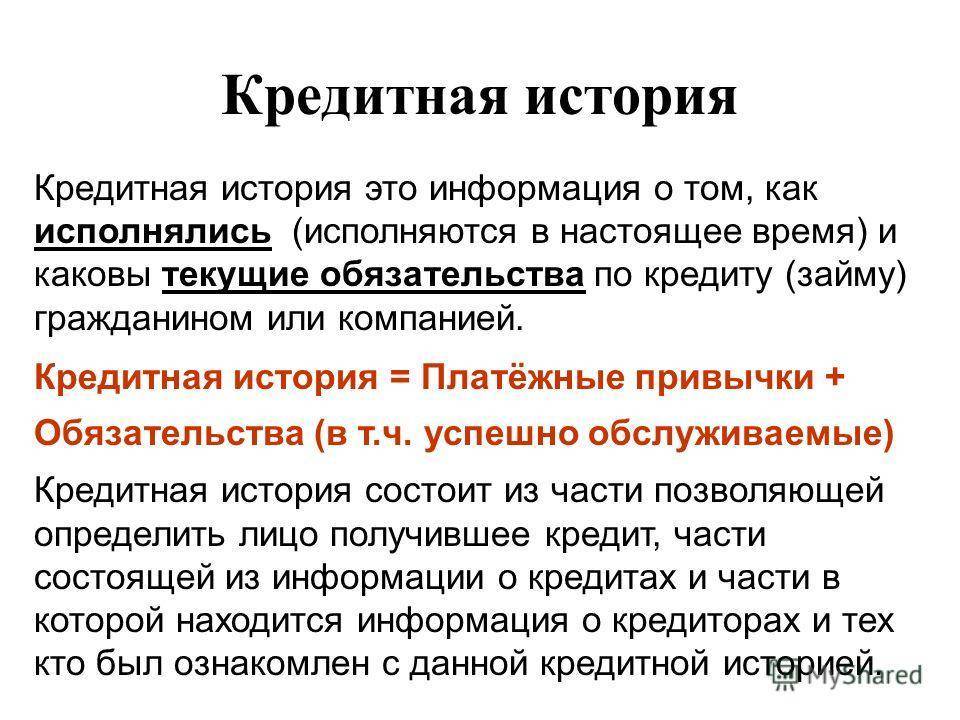

Попробуем разобраться, насколько состоятельны их аргументы. И для начала расскажем о структуре кредитной истории.