Анализ прибыли от продаж

Постоянный мониторинг показателей прибыли позволяет добиться улучшения финансового результата компании. Сокращение расходов и наращивание производства, оптимизация издержек и изменение себестоимости продукта положительно влияют на повышение прибыли. Все это возможно только при постоянном и тщательном анализе доходов предприятия.

Есть несколько методов, которые помогают проанализировать показатели.

Горизонтальный анализ (по временным периодам)

Этот способ позволяет сравнить прибыль компании по периодам, например весенние месяцы 2020 г. с этим же периодом 2021 г. Полученные цифры наглядно показывают, есть ли развитие в доходах организации. Кроме того, учитываются внешние факторы. Например, в 2020 г. из-за COVID-19 были ограничения по работе общепита. Вывод о развитии бизнеса можно сделать, если показатели прибыли в 2021 г. стали больше, даже несмотря на кризис в работе фирмы в 2020 г.

Если при сравнении вдруг фиксируется падение выручки, предпринимаются своевременные действия по улучшению показателей или как минимум выводу их на прежний уровень.

Вертикальный анализ (анализ структуры доходов и расходов)

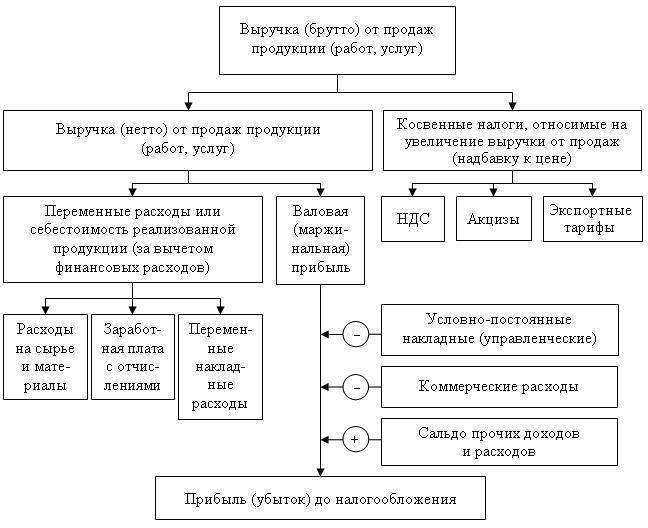

Благодаря этому методу можно посчитать чистую прибыль от продаж. Налоги, косвенные затраты, себестоимость товара, кредитные выплаты, постоянные расходы – все это составляет структуру прибыли. Так, если чистая прибыль компании по обработке дерева в мае 2021 г. составила 4 млн руб., а в июне – 5 млн руб., может показаться, что дела у нее идут неплохо. Однако при структурном анализе становится понятно, что прибыль в мае составила 12 % от выручки, а в июне – всего лишь 7 %. Поэтому, если посчитать чистую прибыль от продаж в процентах, видно, что доходы компании уменьшились.

Секреты продаж от Сергея Азимова и Бориса Жалило

Это могло произойти из-за повышения стоимости сырья. Когда влияет погодный фактор, можно считать это временным снижением. Хуже, если доходы стали падать по причине заниженной валовой прибыли. Тогда нужно принимать меры и вносить изменения в бизнес-процессы.

Конкурентный анализ

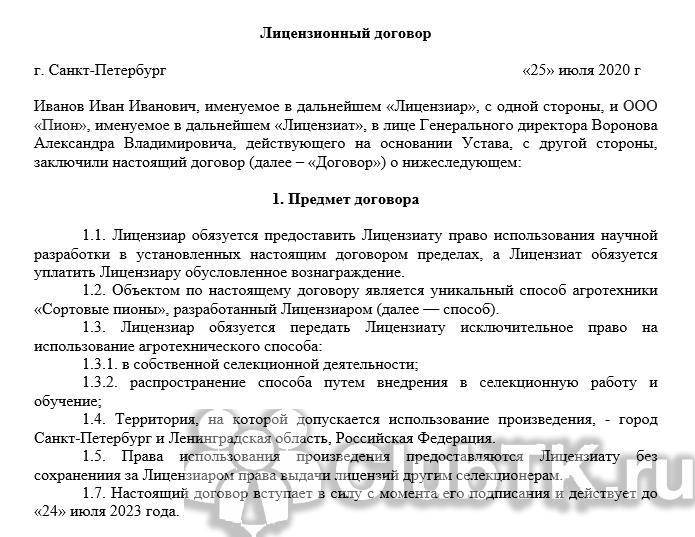

Для развития собственного бизнеса и увеличения прибыли необходимо проводить аналогии своих показателей с показателями конкурентов. Не всегда данные о прибыли в компаниях закрыты. Возможна ситуация, когда новый сотрудник рассказывает о цифрах своего бывшего работодателя. Конечно, если он не имеет договорных обязательств по неразглашению информации. При конкурентном анализе интересны результаты операционной прибыли.

Могут помочь сторонние консультанты по финансовой деятельности. Они не имеют права раскрывать подробности и цифровые показатели своих клиентов, но подсказать направление движения к увеличению прибыли относительно конкурентов могут.

Можно воспользоваться статистикой Росстата. Ежегодно высчитываются средние показатели по разным отраслям. Так можно определить место своей компании на рынке относительно конкурентов.

Контроль над коэффициентами доходов позволяет понимать динамику бизнеса

Когда показатели валовой прибыли хорошие, но есть отставания по маржинальной прибыли, следует обратить внимание на косвенные расходы. Допустим, урезать зарплату руководителю. Если в целом финансовый результат неудовлетворительный, бизнес-процессы подлежат серьезному пересмотру вплоть до ликвидации компании

Если в целом финансовый результат неудовлетворительный, бизнес-процессы подлежат серьезному пересмотру вплоть до ликвидации компании.

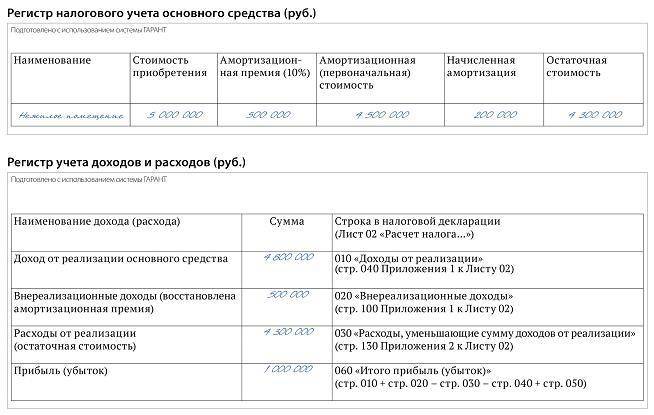

Реализация имущественных прав при реорганизации

Особый порядок определения налоговой базы действует при реализации имущественных прав в виде доли в уставном капитале (пая), полученных в результате реорганизации. Доли (паи) при их последующей продаже включаются в расходы по стоимости, рассчитанной после реорганизации (подп. 2.1 п. 1 ст. 268, п. 4–6 ст. 277 НК).

Оценить доли, полученные при слиянии, присоединении или преобразовании, несложно. Их стоимость равна стоимости конвертируемых акций или обмененных долей реорганизованных организаций (п. 4 ст. 277 НК). Этот показатель берется из налогового учета учредителей реорганизованной организации на дату завершения реорганизации.

Оценить доли при выделении и разделении сложнее. Порядок такой оценки зависит от величины чистых активов реорганизованных организаций. Стоимость чистых активов возьмите из разделительного баланса.

При выделении учредители оценивают как доли в реорганизованной организации, так и доли во вновь созданной организации (организациях).

При разделении учредители оценивают лишь доли во вновь созданных организациях. Это связано с тем, что реорганизуемая организация перестает существовать.

Доли во вновь созданной организации (организациях) оцените по формуле:

| Стоимость доли во вновь созданной организации | Стоимость доли в реорганизуемой организации | Чистые активы вновь созданной организации | Чистые активы реорганизуемой организации |

Иногда при реорганизации в форме выделения доли новой организации приобретает сама реорганизуемая компания. Стоимость полученных ею долей (паев) признается равной чистым активам выделенной организации. Размер чистых активов возьмите на дату госрегистрации новой организации.

| Стоимость доли в реорганизованной компании после реорганизации | Стоимость доли в реорганизованной организации (по данным налогового учета) до начала реорганизации | Стоимость доли во вновь созданной организации |

Стоимость чистых активов одной из организаций (как образовавшейся, так и реорганизованной) после реорганизации может оказаться отрицательной.

| Стоимость доли во вновь созданной (реорганизованной) организации | Стоимость доли в реорганизованной организации | Уставный капитал организации, созданной в результате реорганизации | Уставный капитал реорганизованной организации на последнюю отчетную дату |

Разница в понятиях: доход организации и объем реализованной продукции

Доход является более широким понятием. Доходами в организации будут считаться поступления от всех возможных видов деятельности за вычетом НДС, акцизов и других налогов и сборов, например:

- доход от осуществления основных направлений деятельности;

- доход от финансовой деятельности;

- инвестиционный доход;

- внереализационные доходы (списание кредиторской задолженности, штрафы, пени, неустойки, получение средств целевого назначения и т.п.);

- доход от продажи основных средств и нематериальных активов;

- выявленные излишки товарно-материальных ценностей в результате инвентаризации;

- доходы от чрезвычайных ситуаций.

Понятие “выручка” более узкое понятие, по сравнению с “доходом”, так как подразумевает поступления от основных направлений деятельности предприятия.

Более подробно о том, чем понятие “выручка” отличается от “прибыли” и “дохода”, мы рассказываем в специальном материале.

Вторым отличием является методика определения. Например, организация получила неустойку в размере 50 тыс рублей. Эта сумма входит в состав внереализационного дохода, но не учитывается при расчете выручки. При этом бывают такие ситуации в деятельности предприятия, когда доход будет равен выручке.

Третьим отличием является то, что выручка не может принимать отрицательное значение, она может быть либо положительной равной нулю, а доход может принимать отрицательные значения.

Объем реализации измеряется в:

- Натуральные показателях– тонны, метры, штуки.

- Денежных.

- Условно-натуральных единицах.

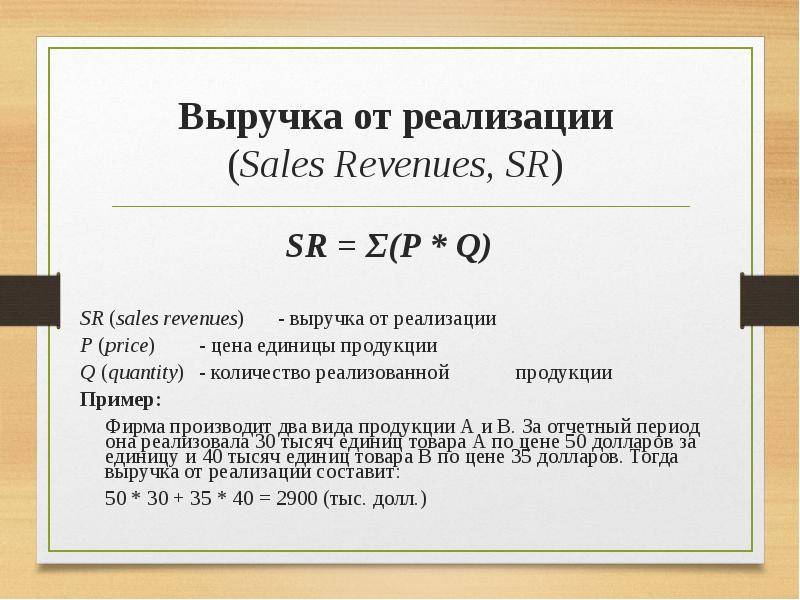

Объем реализации в натуральных показателях включает количество проданной продукции или услуг в тоннах, метрах, условных единицах. Объем реализации в денежных показателях представляет собой объем реализации в натуральных показателях умноженный на стоимость единицы.

Таким образом, каждому предпринимателю, особенно начинающему, важно четко понимать, в ходе осуществления своей деятельности, что такое выручка, из чего она складывается, и какие факторы влияют на ее динамику. Грамотный анализ деятельности и ее планирование, как тактическое так и стратегическое, включающее в себя планирование показателей объема реализации и выручки, позволит организации не только повысить финансовую устойчивость и платежеспособность, но сделать ее более прибыльной. Грамотный анализ деятельности и ее планирование, как тактическое так и стратегическое, включающее в себя планирование показателей объема реализации и выручки, позволит организации не только повысить финансовую устойчивость и платежеспособность, но сделать ее более прибыльной

Грамотный анализ деятельности и ее планирование, как тактическое так и стратегическое, включающее в себя планирование показателей объема реализации и выручки, позволит организации не только повысить финансовую устойчивость и платежеспособность, но сделать ее более прибыльной.

А как известной, целью любой коммерческой организации является получение прибыли и ее максимизация.

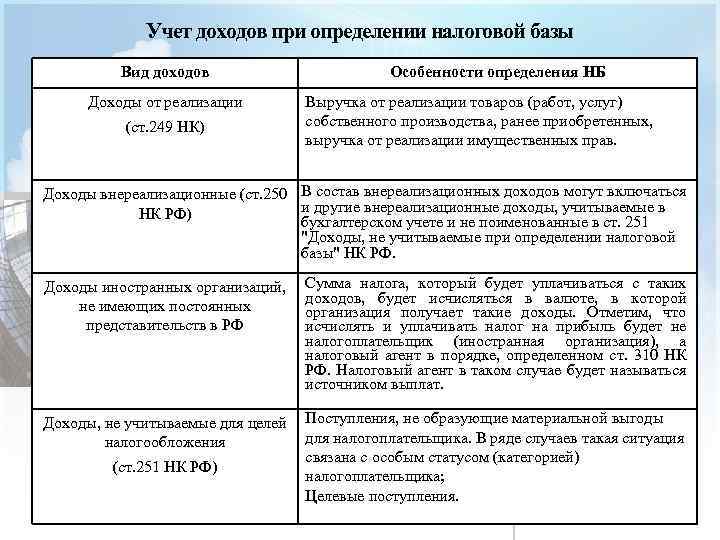

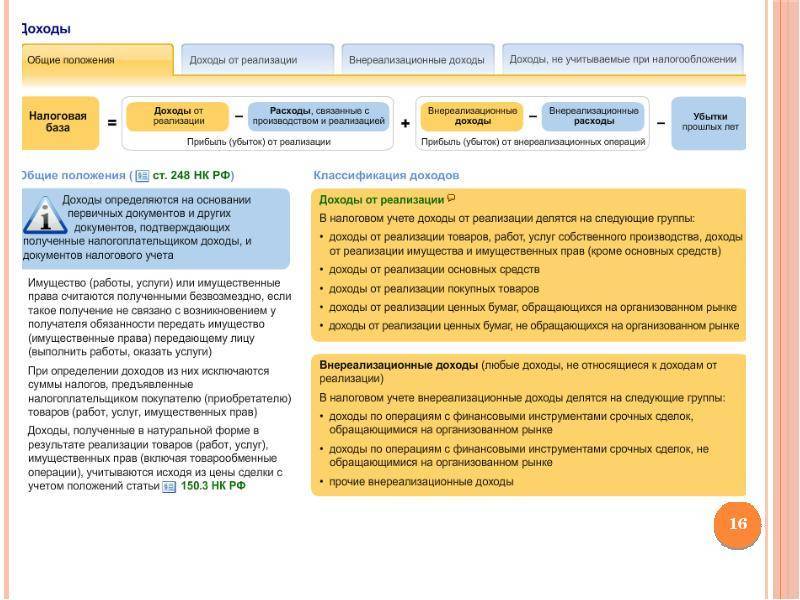

ДОХОДЫ ОТ РЕАЛИЗАЦИИ

1) если цена реализуемого товара (работ, услуг), имущественных прав выражена в иностранной валюте;

Энциклопедия российского и международного налогообложения. — М.: Юристъ . А. В. Толкушкин . 2003 .

Смотреть что такое «ДОХОДЫ ОТ РЕАЛИЗАЦИИ» в других словарях:

Доходы от реализации — Доходом от реализации признаются выручка от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных, выручка от реализации имущественных прав (ст. 249 НК РФ) … Словарь: бухгалтерский учет, налоги, хозяйственное право

ДОХОДЫ ИНОСТРАННОЙ ОРГАНИЗАЦИИ ОТ ИСТОЧНИКОВ В РФ — доходы, полученные иностранной организацией, которые не связаны с ее предпринимательской деятельностью в РФ через постоянное представительство иностранной организации, и подлежащие обложению налогом на прибыль организаций, удерживаемым у… … Энциклопедия российского и международного налогообложения

ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ ПО ОПЕРАЦИЯМ С ЦЕННЫМИ БУМАГАМИ — доходы от реализации ценных бумаг, осуществляемой физическими лицами, облагаемые налогом на доходы физических лиц. Особенности определения налоговой базы, исчисления и уплаты налога на доходы по операциям с ценными бумагами и операциям с ФИСС,… … Энциклопедия российского и международного налогообложения

Доходы коммерческого банка — складываются из доходов, получаемых им от своей производственной и непроизводственной деятельности. Первые включают в себя денежные средства, которые поступили непосредственно при реализации банковских операций: кредитных, депозитных, с… … Банковская энциклопедия

Доходы физического лица от источников в Российской Федерации — для целей применения положений о налогообложении налогом на доходы физических лиц к доходам от источников в Российской Федерации относятся: дивиденды и проценты, полученные от российской организации, а также проценты, полученные от российских… … Энциклопедический словарь-справочник руководителя предприятия

Доходы физического лица, полученные от источников за пределами Российской Федерации — для целей применения положений о налогообложении налогом на доходы физических лиц к доходам физического лица, полученным от источников за пределами Российской Федерации, относятся: дивиденды и проценты, полученные от иностранной организации, за… … Энциклопедический словарь-справочник руководителя предприятия

Доходы организации — (предприятия) это увеличение экономических выгод в результате поступления активов и погашения обязательств, приводящее к увеличению капитала этой организации; от обычных видов деятельности это выручка от продажи продукции, поступления,… … Википедия

ДОХОДЫ БЮДЖЕТА — (англ. budget revenue) – 1) по экономическому содержанию – денежные отношения, возникающие у государства (в лице уполномоченных на это органов) с юридическими и физическими лицами в процессе формирования бюджетного фонда страны, а также бюджетных … Финансово-кредитный энциклопедический словарь

ДОХОДЫ, ПОЛУЧЕННЫЕ ОТ ИСТОЧНИКОВ ЗА ПРЕДЕЛАМИ РФ — понятие, установленное в ст. 208 НК, используемое в целях налога на доходы физических лиц. Для целей главы 21 НК к доходам, полученным от источников за пределами РФ, относятся: 1) дивиденды и проценты, полученные от иностранной организации, за… … Энциклопедия российского и международного налогообложения

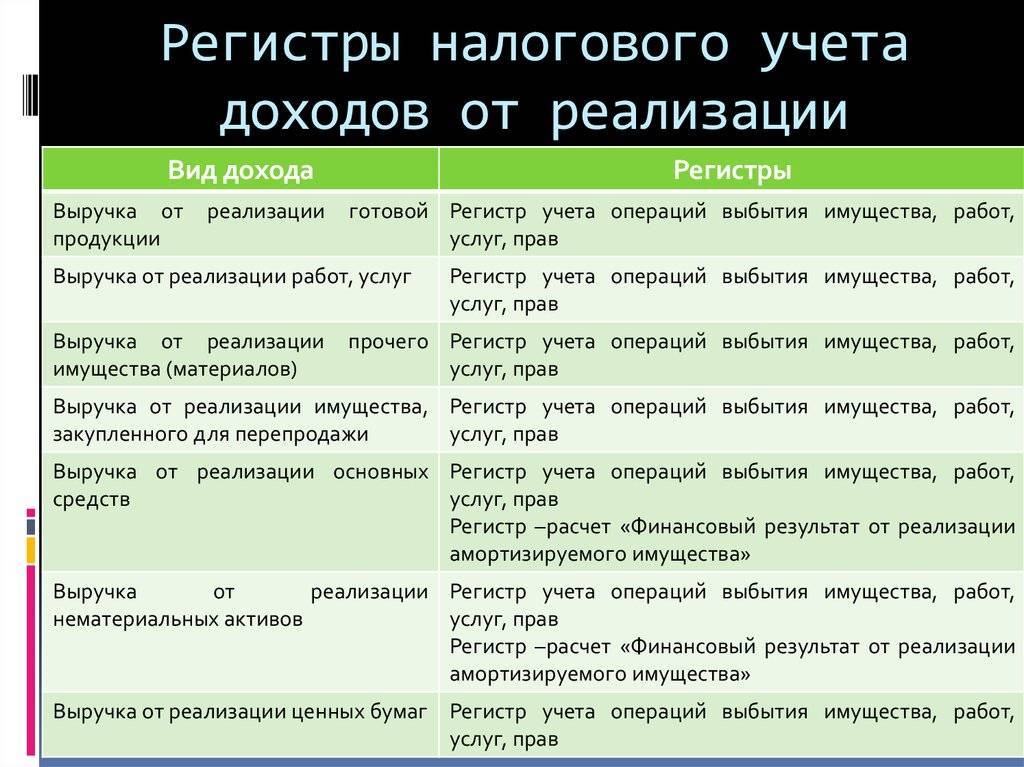

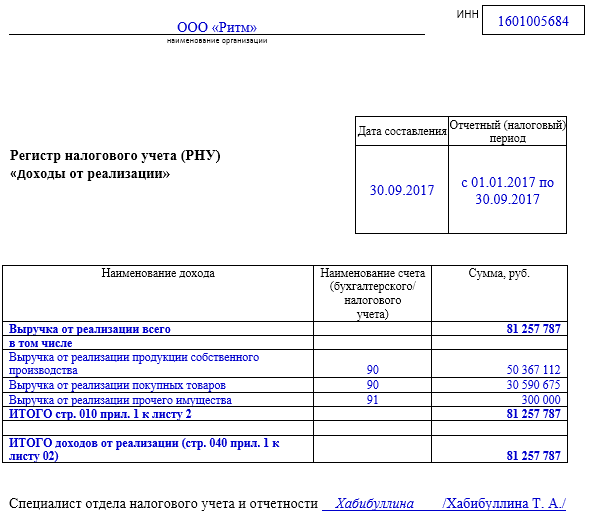

Доходы от реализации

Доходы от реализации

Похожие публикации

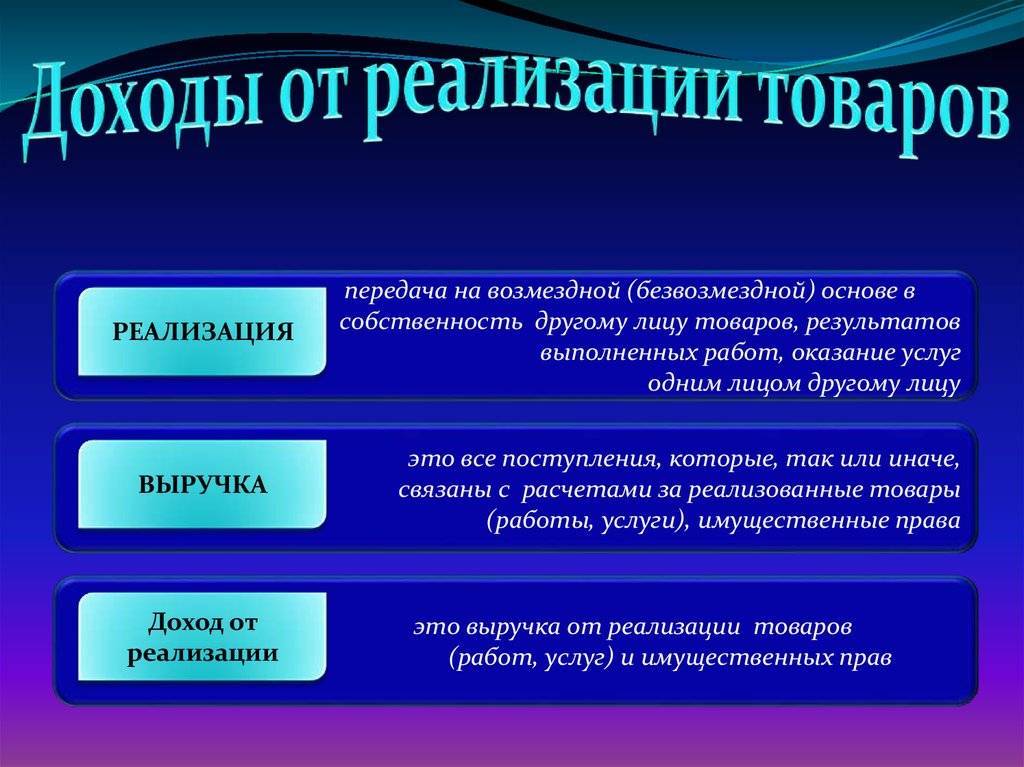

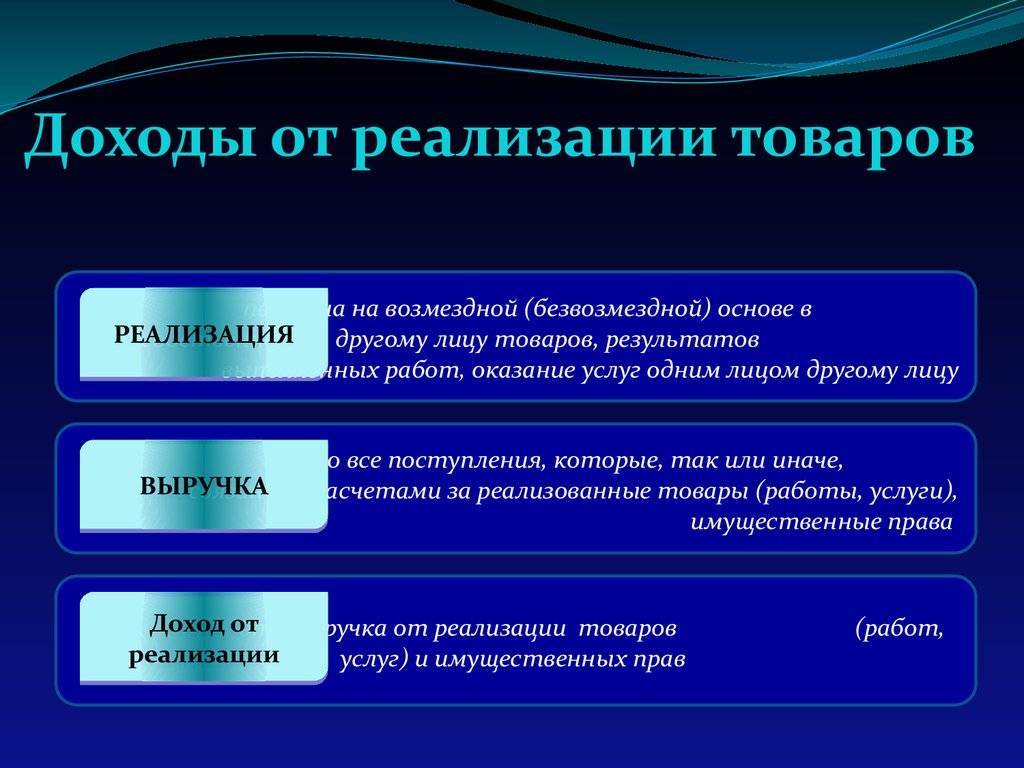

Поступления, полученные от клиентов в счет оплаты товаров, работ или услуг принято называть доходами от реализации. Проще говоря, это результат последовательных действий компании, направленных на продажу некоего продукта в рамках ее коммерческой деятельности и в конечном счете на получение прибыли от бизнеса в целом.

Что такое доходы от реализации

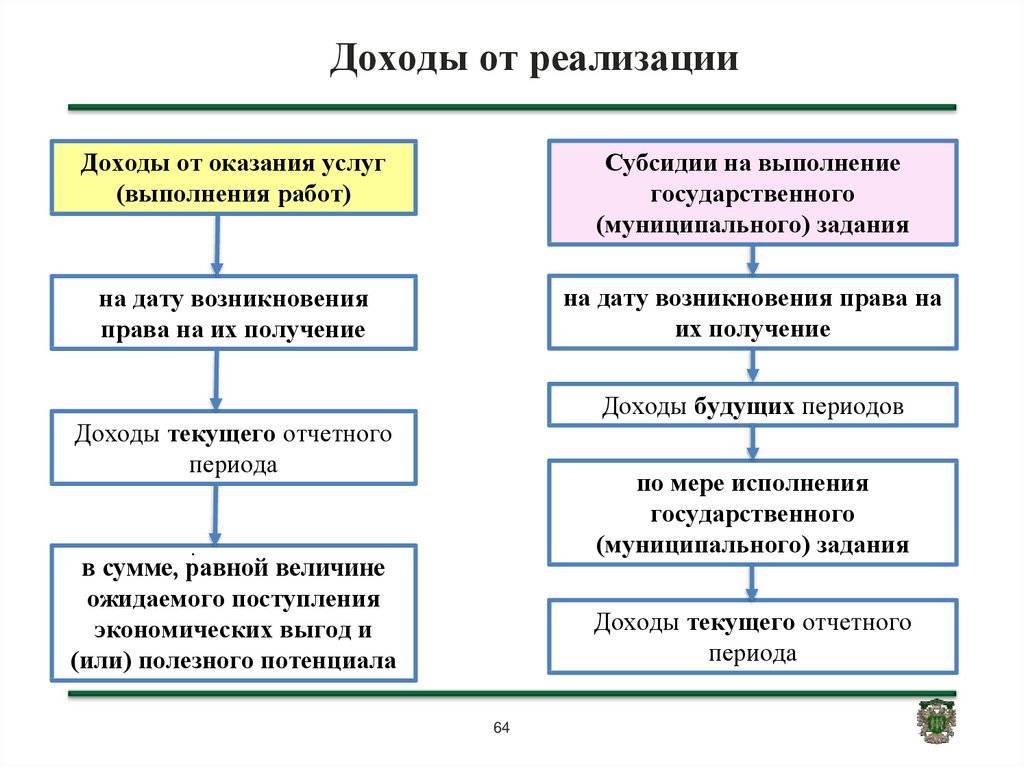

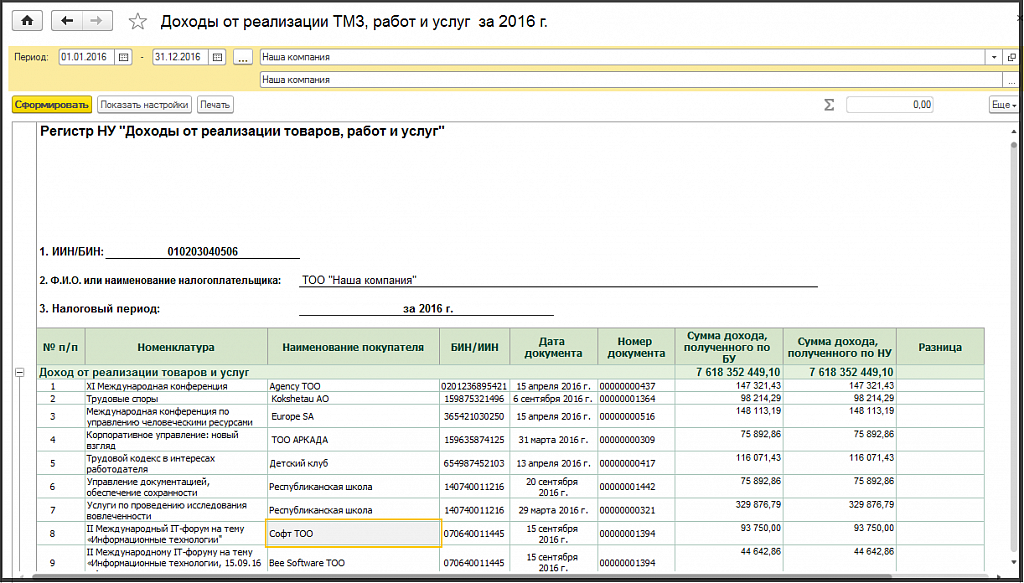

Отражение доходов от реализации в бухгалтерском и налоговом учете проводится по похожим принципам.

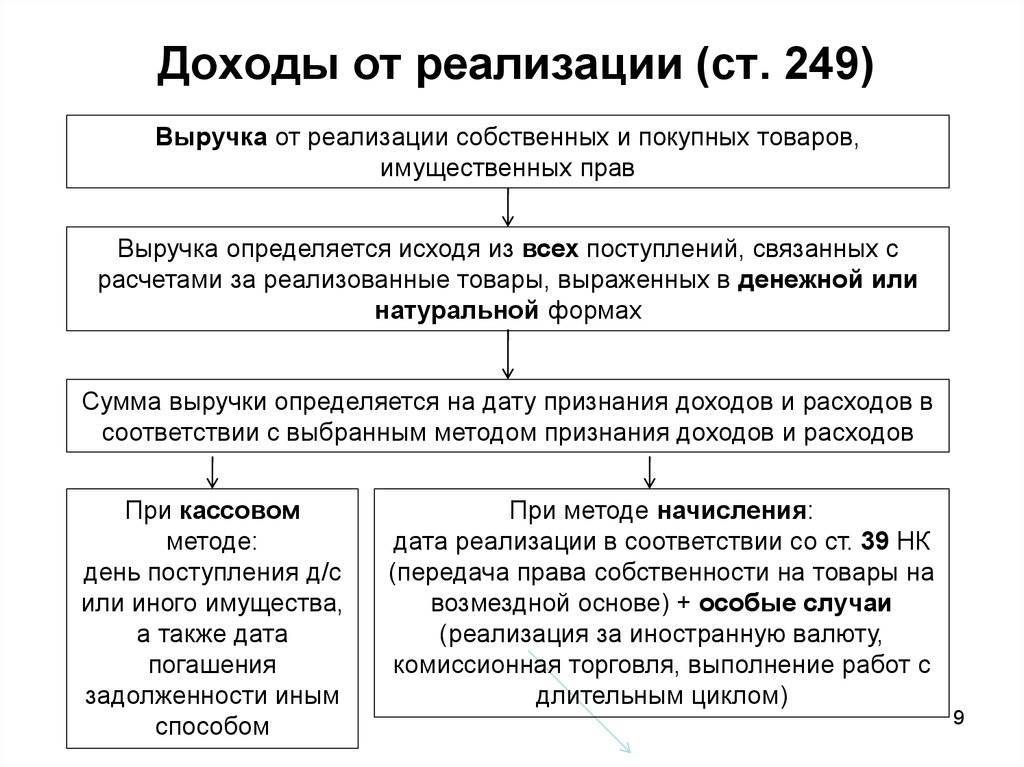

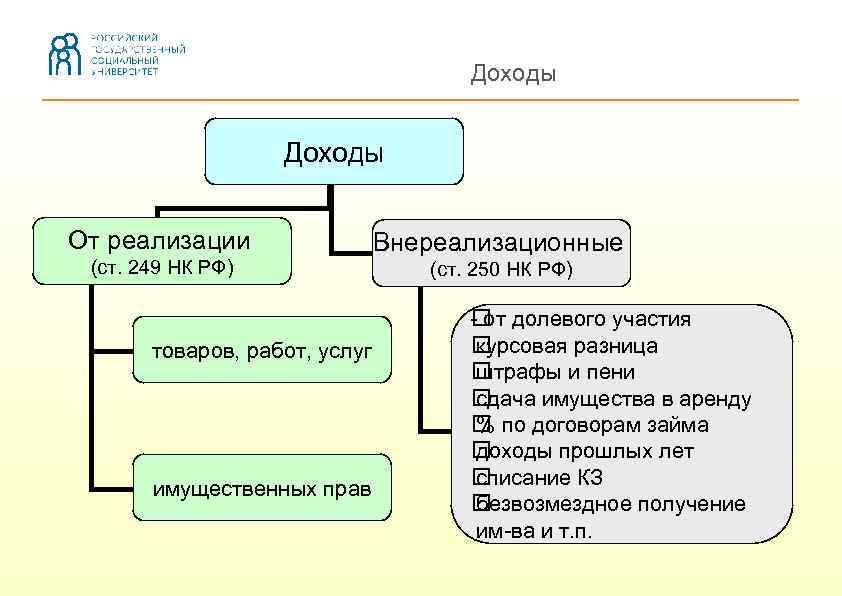

С точки зрения главы 25 Налогового кодекса доходами от реализации признаются выручка от продажи товаров, работ, услуг, причем как собственного производства, так и ранее приобретенных. Аналогичным образом учитывается и выручка от реализации имущественных прав (статья 249 Налогового кодекса).

В свою очередь выручка от продажи товаров, работ или услуг — это поступления в уплату за эти товары, работы или услуги, причем данные расчеты могут быть выражены как в денежной, так и в натуральной форме. Последнее актуально для случаев, когда компания закрывает сделку бартерной операцией, то есть в оплату, например, продажи собственных товаров принимает оказание ответных услуг от того же контрагента. В этой ситуации, несмотря на отсутствие фактической денежной оплаты товаров, их стоимость, «закрытая» услугами покупателя, будет признаваться доходами от их реализации.

Дата получения доходов от реализации с точки зрения налога на прибыль может определяться двумя способами: по методу начисления и по кассовому методу. В первом случае главенствующая роль отводится моменту передачи клиенту товаров, выполнению работ или факту оказания услуг. Оплаты от покупателя может еще и не быть, но доход от реализации компания уже обязана учесть для целей расчета налога на прибыль. При кассовом методе доход определяется, как раз наоборот, по дате поступления денежных средств от контрагента.

При применении упрощенной системы налогообложения доходы от реализации включаются в налоговую базу также по кассовому методу, то есть на дату получения фактической оплаты от клиента (статья 346.17 Налогового кодекса).

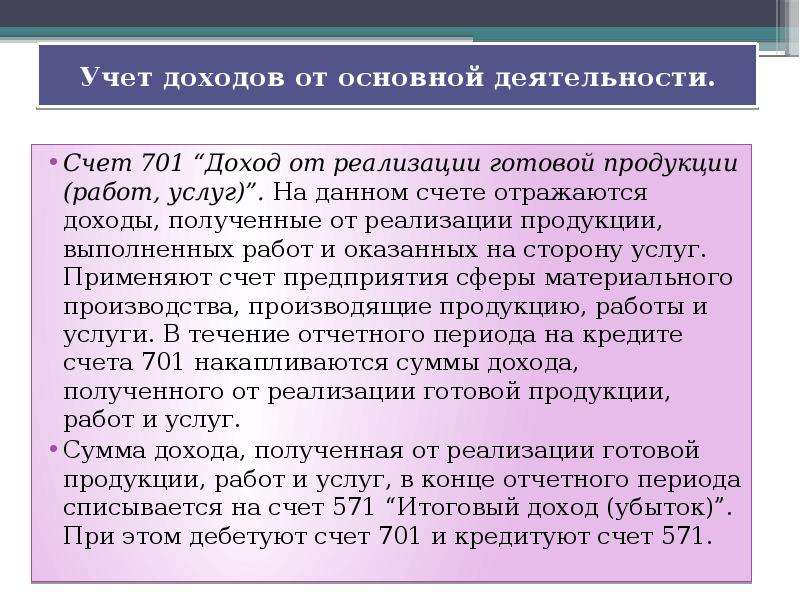

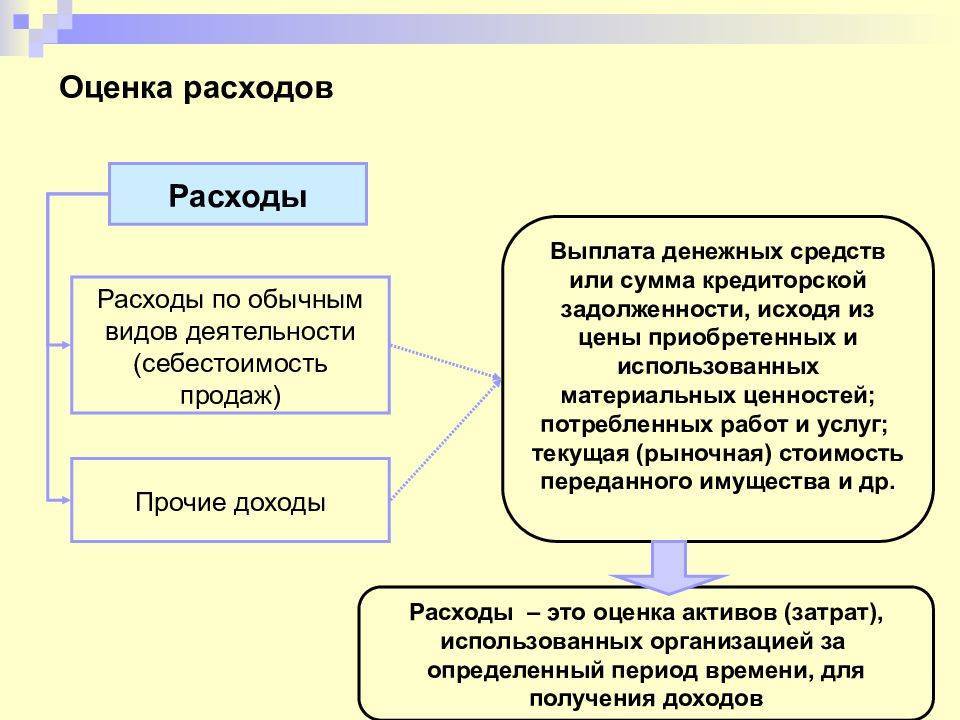

Доходы от реализации в бухгалтерском учете

В бухгалтерском учете доходы от реализации — это доходы по обычным видам деятельности. Определение таких поступлений приводится в ПБУ 9/99: доходами от обычных видов деятельности являются выручка от продажи продукции и товаров, поступления, связанные с выполнением работ, оказанием услуг. Данное понятие неразрывно связано с видом бизнеса, который осуществляет компания, и часто связана с заявленными в ЕГРЮЛ кодами ОКВЭД. Дополнительные поступления, которые не относятся к обычным видам деятельности, с точки зрения бухучета идентифицируются, как прочие доходы. Поэтому доходы от реализации в налоговом и бухгалтерском учете все же могут немного различаться. К примеру, если передача во временное пользование собственного имущества компании является у нее официально прописанным видом деятельности, то доходы от реализации таких услуг будут являться поступлениями по обычным видам деятельности в бухучете. Если этот вид деятельности не заявлен, то такие доходы попадут в прочие, однако с точки зрения налогового учета все равно будут оставаться доходами от реализации.

Также нужно отметить, что в бухгалтерском учете доходы по обычным видам деятельности, как, впрочем, и прочие виды доходов определяются по условному методу начисления, то есть учитываются по дате выставления клиенту первичных учетных документов на передачу товаров, оказание услуг или выполнение работ. Соответственно авансы, полученные от контрагентов в счет предстоящих поставок, в бухгалтерском учете и при использовании метода начисления для определения налога на прибыль к доходам не относятся.

Чем выручка отличается от дохода, оборота, прибыли

Чтобы не путаться в экономических терминах, давайте сразу разберемся, чем они отличаются друг от друга. Для этого дадим определения дохода, оборота и прибыли.

Доход

В Положении по бухгалтерскому учету 9/99 «Доходы организации» доходом признается увеличение выгоды предприятия от поступления активов (денег или иного имущества), а также рост капитала компании, возникший в связи с погашением обязательств. Исключением являются вклады собственников имущества.

Если говорить проще, то доходы – это все средства, которые поступают на счета компании и ведут к ее обогащению. К доходам относится не только выручка, но и финансовые результаты других операций.

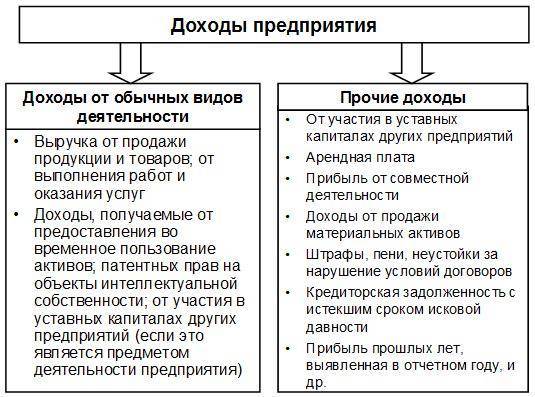

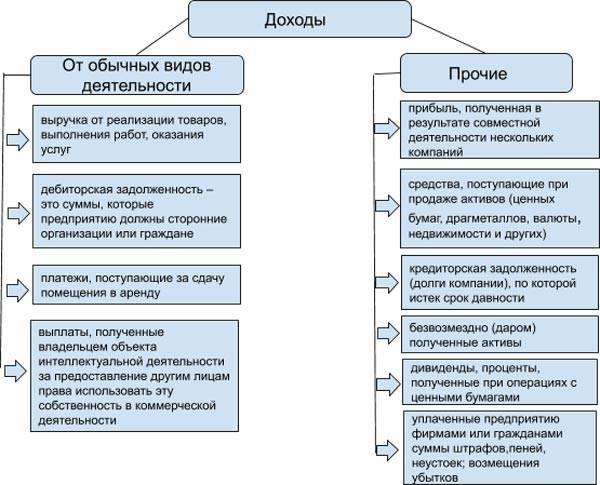

Доходы разделены на 2 категории: от обычных видов деятельности, и прочие.

Рис.1 Доходы предприятия

Как видно из рисунка 1, выручка от основной деятельности принадлежит к доходам от обычных видов деятельности, тогда как финансовую и инвестиционную выручку можно отнести к прочим доходам. Если сравнивать выручку с доходом, то доходы компании – более объемная категория. При этом выручка является одной из составляющих частей дохода.

Один и тот же вид поступлений может являться выручкой для одной фирмы, и доходами для другой. Например: компания «Атлант» занимается грузоперевозками. В прошлом году один из складов, принадлежащих компании, был сдан в аренду. В бухгалтерском учете поступление арендной платы было учтено в составе прочих доходов, для целей налогового учета – в виде внереализационных доходов. Выручкой от основной работы компании «Атлант» будут служить все финансовые поступления от перевозки грузов..

Другой пример: ООО «Новострой» сдает коммерческую и жилую недвижимость в аренду, и не ведет другой деятельности. И для бухгалтерского, и для налогового учета все денежные средства, полученные от сдачи помещений в аренду, будут считаться выручкой от основной деятельности.

Оборот

Под термином «оборот» подразумевается полный круг вращения денежных средств предприятия за конкретный период. Здесь учитываются приход финансов за счет получения выручки и других операций, связанных с возвратами денег от третьих лиц, получением займов и кредитов

При этом во внимание берется как обращение наличных денежных средств, так и безналичные расчеты

На самом деле, показатели «выручка» и «оборот» в большинстве случаев совпадают. Но иногда они отличаются, что может быть связано с разными методами признания выручки, о которых будет сказано ниже.

Выручка, доходы и оборот отражают «валовые» поступления средств, при этом затраты не принимаются во внимание

Прибыль

А вот этот показатель как раз учитывает расходы, которые приходится нести предпринимателю. Чтобы определить прибыль, нужно из суммы доходов фирмы (в число которых входит выручка) отнять расходы на закупку сырья и материалов, заработную плату работникам и отчисления с нее на пенсионное и медицинское страхование, затраты на хранение, перевозку, сбыт, рекламу товаров и т.д. В зависимости от того, какие расходы учитываются, определяют разные виды прибыли: валовую, от реализации, до налогообложения, чистую, балансовую, операционную.

Ранее мы говорили, что выручка не может быть отрицательным показателем. В этом отношении прибыль как раз может принимать значение ниже нуля, если расходы компании превышают ее доходы. Отрицательная прибыль составляет убыток компании и характеризует ее деятельность как неэффективную.

Более подробно читайте в отдельной статье на нашем сайте: Что такое прибыль: виды, отличия от выручки и дохода, формулы расчета.

Зачем рассчитывать выручку

Выручка – один из главных показателей деятельности компании, поэтому значение ее расчета нельзя переоценить. Определяя выручку, предприниматель может преследовать такие цели:

- Проведение мониторинга покупательского спроса на товары или услуги. Такое мероприятие поможет оценить, какая продукция более востребована и пользуется спросом, за счет этого можно скорректировать ассортиментную и ценовую политику компании.

- Анализ выручки в динамике. Сравнение объема проданной продукции и вырученных за нее денег в разрезе времени позволяет создать стратегию дальнейших продаж или производства, составить план закупочной деятельности.

- Нахождение финансовой устойчивости компании, определение состояния оборотных средств, обеспечение своевременных расчетов с контрагентами, например, с сотрудниками по оплате труда, с кредитными организациями, с поставщиками и т.д.

- Определение рентабельности предприятия, отдельного проекта или производства. Выручка непосредственно связана с нахождением рентабельности. При расчете коэффициентов рентабельности применяются формулы, использующие величину выручки. На основе полученных данных делаются выводы об эффективности бизнеса.

Показатели выручки в финансовой отчетности компании позволяют руководству оценить потенциал дальнейшего развития, разработать стратегический план действий. Кроме того, эта информация может потребоваться деловым партнерам, инвесторам, контролирующим инстанциям и кредиторам.

Как учитывать убыток прошлых лет для целей налога на прибыль? Где это отражается в налоговой декларации?

Убытком является отрицательная разница между доходами и расходами (учитываемыми для целей налогообложения), полученная налогоплательщиком в отчетном (налоговом) периоде (п. 8 ст. 274 НК РФ).

Если убыток получен по итогам года, то налогооблагаемую прибыль любых следующих отчетных (налоговых) периодов налогоплательщик вправе уменьшить на всю сумму полученного убытка или на часть этой суммы (перенести убыток на будущее) согласно положениям статьи 283 НК РФ.

Сумма убытка, полученного по итогам налогового периода, отражается в декларации по налогу на прибыль:

- в строке 060 Листа 02 «Расчет налога»;

- в строке 160 Приложения № 4 к Листу 02 «Расчет суммы убытка или части убытка, уменьшающего налоговую базу».

Убытки прошлых лет отражаются в Приложении № 4 к Листу 02 декларации следующим образом:

- в строке 010 показывается общий остаток неперенесенного убытка на начало налогового периода;

- по строкам 040-130 убытки расшифровываются по годам их образования.

Обратите внимание, что Приложение № 4 к Листу 02 включается в состав декларации по налогу на прибыль и представляются в налоговый орган только за I квартал и налоговый период (п. 1.1 Порядка)

Таким образом, даже если организация не пользуется правом переноса убытков на будущее, налоговые убытки прошлых лет рекомендуется учитывать в программе (причем, обособленно), чтобы Приложение № 4 к Листу 02 заполнялось автоматически. Счет 84 «Нераспределенная прибыль (непокрытый убыток)» для этой цели не годится, поскольку не поддерживает налоговый учет.

Для учета и списания убытков прошлых лет в «1С:Бухгалтерии 8» используется счет 97.21 «Прочие расходы будущих периодов». На первом этапе налоговый убыток текущего года, учитываемый по дебету счета 99.01.1 «Прибыли и убытки по деятельности с основной системой налогообложения», следует перенести в дебет счета 97.21, указав в качестве аналитики (субконто) элемент справочника Расходы будущих периодов (рис. 2).

Рис. 2. Перенос на будущее налогового убытка

Для налогоплательщиков, применяющих положения ПБУ 18/02 (утв. приказом Минфина России от 19.11.2002 № 114н), дополнительно нужно скорректировать аналитику отложенных налоговых активов, учитываемых на счете 09.

Данная операция выполняется вручную с помощью документа Операция (раздел Операции – Операции, введенные вручную) последним днем года до реформации баланса.

В карточке Расходы будущих периодов (РБП) пользователем указывается наименование РБП, вид расхода – Убытки прошлых лет, а также параметры списания.

Согласно пункту 2 статьи 283 НК РФ с 2017 года убытки, полученные в 2007 году и позднее, можно переносить на неограниченное число последующих налоговых периодов, поэтому дату окончания списания теперь указывать не требуется.

На втором этапе убытки прошлых лет автоматически включаются в состав расходов, уменьшающих базу по налогу на прибыль, при выполнении регламентной операции Списание убытков прошлых лет.

Статьи экспертов 1С об учете и отчетности по налогу на прибыль организаций в «1С:Бухгалтерии 8» редакции 3.0:

- о расходах на добровольное медицинское страхование (ДМС)

- о транспортных расходах

- о расходах на рекламу

- о переносе убытков на будущее с 2017 года

- о резервах по сомнительным долгам с 2017 года

В соответствии с законодательством с января 2017 года программа уменьшает прибыль текущего месяца на сумму убытков предыдущих налоговых периодов не более чем на 50 % (п. 2.1 ст. 283 НК РФ).

Сумма перенесенного убытка, на которую уменьшается налогооблагаемая прибыль отчетного периода, отражается в декларации по налогу на прибыль (п.п. 1.1, 5.5, 9.3 Порядка):

- в строке 150 Приложения №4 к Листу 02 (только за I квартал и за год). Показатель по строке 150 не может быть больше 50 % показателя по строке 140 (письмо ФНС России от 09.01.2017 № СД-4-3/61@);

- в строке 110 Листа 02.

Остаток неперенесенного убытка на конец налогового периода отражается только в годовой декларации в строке 160 Приложения № 4 к Листу 02.

1С:ИТС |

Виды прибыли

Главный бухгалтер определил финансовый результат в виде прибыли. Но руководителю необходимо понимать, что прибыль бывает разная. В управленческом учете существуют несколько видов прибыли, каждая из которых несет разную смысловую нагрузку, по-разному рассчитывается и применяется для расчета различных экономических показателей деятельности. Поговорим о самых важных из них.

Валовая прибыль

Валовая прибыль или Gross Profit – показывает результат только от основного вида деятельности. Помимо выручки от реализации товаров, работ и услуг, она учитывает издержки, которые сформировали себестоимость реализованного продукта.

Валовая прибыль = Выручка без НДС – Себестоимость

Также применяется формула валовой прибыли по сведениям из бухгалтерской отчетности. Она имеет вид:

Валовая прибыль = Строка 2110 (Выручка) – Строка 2120 (Себестоимость)

Если валовая прибыль низкая и стремится к нулю, значит, основная деятельность не приносит ожидаемых результатов. Необходимо пересматривать производственный процесс, менять ассортимент выпускаемого товара, сокращать убыточные производства или же менять направление деятельности. Наихудшим вариантом, которого все стремятся избежать, является закрытие производства.

Прибыль от продаж

Прибыль от продаж или Operation Income – это показатель валовой прибыли, скорректированный на величину коммерческих и управленческих расходов.

Формула расчета имеет вид:

Прибыль от продаж = Валовая прибыль – Коммерческие расходы – Управленческие расходы

В отчетности прибыль от продаж можно увидеть по одноименной строке 2200, при этом итоговая сумма складывается из:

Прибыль от продаж = Строка 2100 (Валовая прибыль) – строка 2210 (Коммерческие расходы) – строка 2220 (Управленческие расходы)

Значимость показателя для топ-менеджмента велика – сведения о полученной прибыли от продаж необходимы при расчете рентабельности компании, активов и капитала и позволяют руководителям принимать управленческие решения, касающиеся перспективности ведения бизнеса и дальнейшего инвестирования средств.

Прибыль до уплаты налогов

Показатель должен учитывать доходы и расходы от ведения прочей, дополнительной деятельности. Так, для производственного предприятия прочей деятельностью может быть выдача займов с целью получения процентов, операции с валютой с целью получения выгоды в виде положительных курсовых разниц, благотворительность и т.д.

При расчете необходимо учитывать вышеприведенные формулы:

Прибыль до уплаты налогов = Прибыль от продаж + Прочие доходы – Прочие расходы

В бухгалтерской отчетности этот вид прибыли можно найти по строке 2300. Чтобы получить эти сведения, необходимо поработать со следующими строками отчетности:

Прибыль до налогообложения = Строка 2200 (Прибыль от продаж) + Строка 2310 (Доходы от участия в других организациях) + Строка 2320 (Проценты к получению) – Строка 2330 (Проценты к уплате) + Строка 2340 (Прочие доходы) – Строка 2350 (Прочие расходы)

Прочие доходы и расходы не связаны с основной деятельностью, но в некоторых компаниях эти значения могут превышать финансовые результаты от основного бизнес-направления. В этом случае необходимо принимать решения о смене вида деятельности и о перестройке всех бизнес-процессов.

Чистая прибыль

Чистая прибыль должна учесть абсолютно все доходы и расходы компании за определенный период, включая налоги, взимаемые с прибыли пени и штрафные санкции.

Формула расчета имеет вид:

Чистая прибыль = Прибыль до уплаты налогов – Текущий налог с прибыли

Используя показатели строк отчетности, перестроим формулу:

Чистая прибыль = Строка 2400 (Прибыль до налогообложения) – Строка 2410 (Налог на прибыль)

Необходимо различать понятие чистой и нераспределенной прибыли.

Нераспределенная прибыль включает в себя чистую прибыль текущего года, включая прибыль прошлых лет, не использованную собственниками на выплату дивидендов, пополнение резервного капитала, погашение убытков и на иные цели.

В МСФО и в управленческом учете принято определять также иные результаты финансовой деятельности – EBIT, EBITDA, которые в бухгалтерском учете не нашли применения.

Рентабельность продаж

Рентабельность продаж зависит от продажных цен, объема реализации и доли затрат в общем объеме проданной продукции. Показывает, какую часть выручки организации составляет прибыль.

Прибыль, в свою очередь, зависит от того, насколько выручка от продаж покрывает произведенные затраты. Иными словами, чем выручка больше, а затрат — меньше, тем выше прибыль, следовательно, эффективнее хозяйственная деятельность.

Выручка может увеличиваться за счет наращивания объема продаж или повышения цены на продукцию, товары, работы, услуги. Сократить затраты можно благодаря эффективному использованию ТМЦ (соблюдение норм расходов, сокращение отходов и брака), оптимизации расходов на содержание административного персонала и т. п.

Пример 2

Производственная компания выпускает три вида продукции.

Значения показателей финансовой деятельности — в табл. 2.

Проанализируем рентабельность продаж.

Их представленных в табл. 2 данных следует, что самыми рентабельными по продажам являются товары А и С — маржинальная рентабельность продаж составила 41 % (обеспечена низкими переменными затратами).

Далее идет товар В, маржинальная рентабельность продаж которого равна 39,10 %.

Общая рентабельность продаж по маржинальной прибыли — 40,27 %, по операционной прибыли — 6,04 %. Такая разница между рентабельностью по маржинальной и операционной прибыли объясняется высокой долей постоянных расходов на содержание персонала, рекламу.

Общая доля затрат в выручке — 94 %. Это много, поэтому компания не получила большой прибыли от продаж. Операционная прибыль составила 410 000 руб. При доходе от продаж в 8 млн руб. такую прибыль можно назвать скромной, но она покрыла все затраты компании.

Рентабельность продаж по видам продукции представлена на рис. 3.

Точка безубыточности

Компания может не получать прибыли, но и не нести убытков. Такую «золотую середину» отображает точка безубыточности (критическая точка).

Критическая точка показывает, до какого предела может упасть выручка, чтобы не было убытка. Равенство доходов и расходов в этом случае можно записать следующим уравнением:

ВРКТ = Зпер + Зпост

или:

Объем продаж × Цена реализации единицы продукции (работ, услуг) = Объем продаж × Зпер./ед. + Зпост.

Минимальный (критический) объем реализации может быть рассчитан с помощью маржинальной прибыли — как объем реализации, при котором маржинальная прибыль равна постоянным затратам:

Пмарж = ВР – Зпер = Зпост.

Находим критическую точку объема продаж, т. е. определяем, сколько единиц продукции нужно продать, чтобы не получить убытка:

Критическая точка (в ед. продаж) = Зпост / Пмарж = Зпост / (Цена за ед. – Зпер./ед.).

Такой расчет можно производить на весь ассортимент и для отдельных видов продукции.

Пример 3

Производственная компания выпускает пластмассовые изделия. Количественный учет объема продаж ведется в штуках.

По плану выпуск изделий — 15 000 шт., продажная цена за 1 шт. — 400 руб.

Определим, сколько пластмассовых изделий нужно продать, чтобы доход от продажи покрыл все расходы, т. е. определим точку безубыточности.

План производства и продаж представлен в табл. 3.

Критическая точка = 876 000 руб. / (400 руб. – 208 руб.) = 5104 шт.