Налоговая декларация по налогу на прибыль

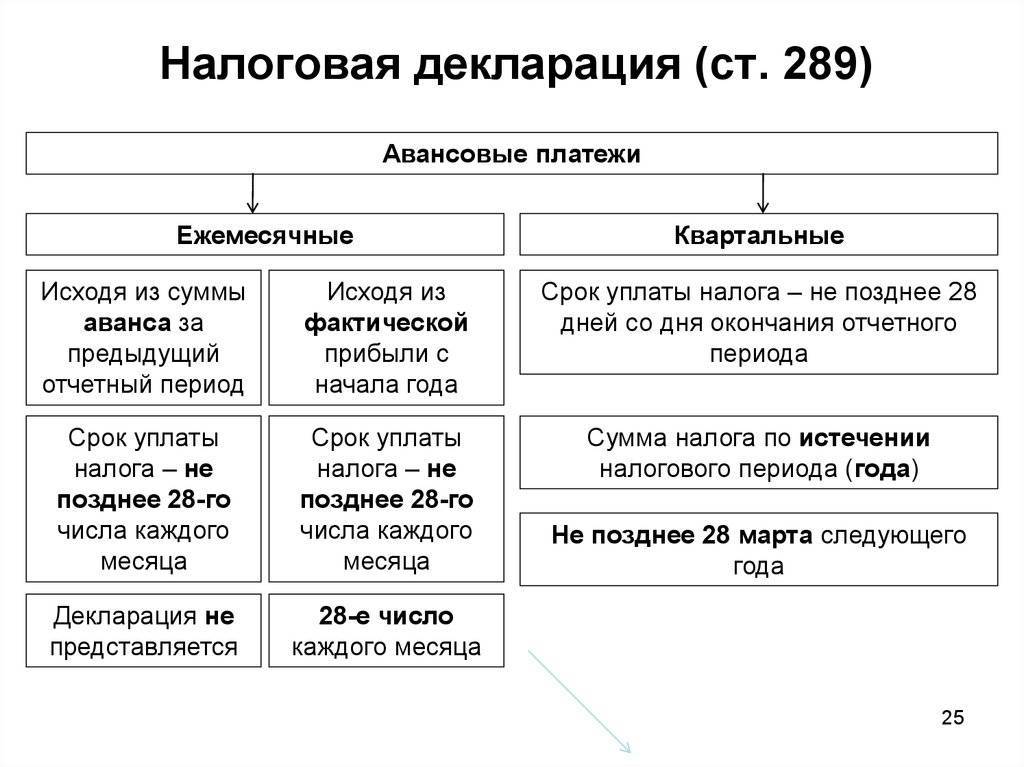

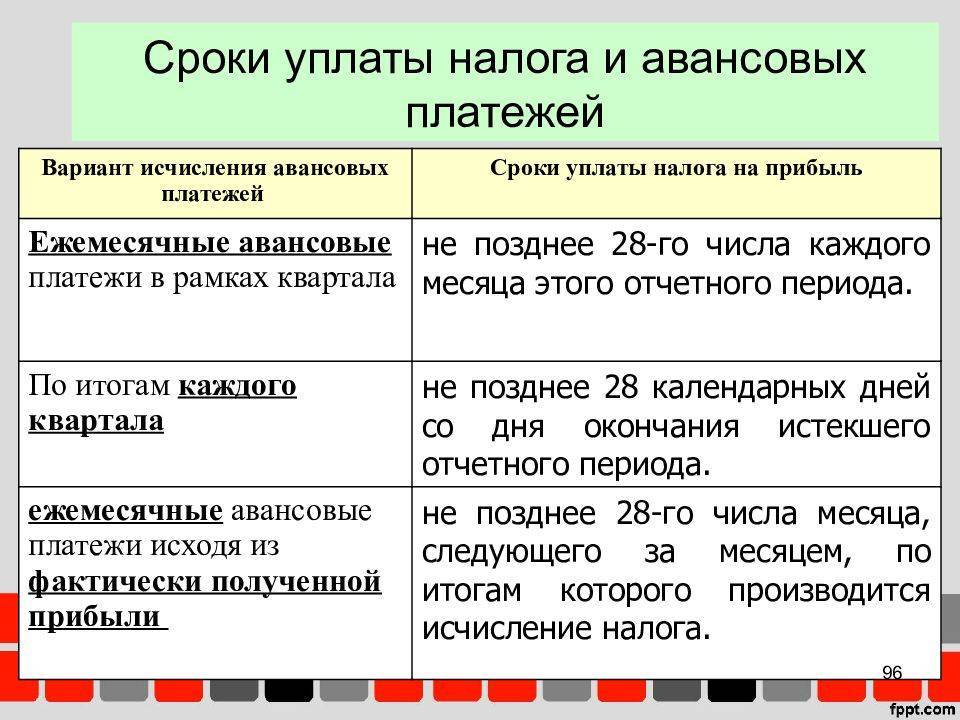

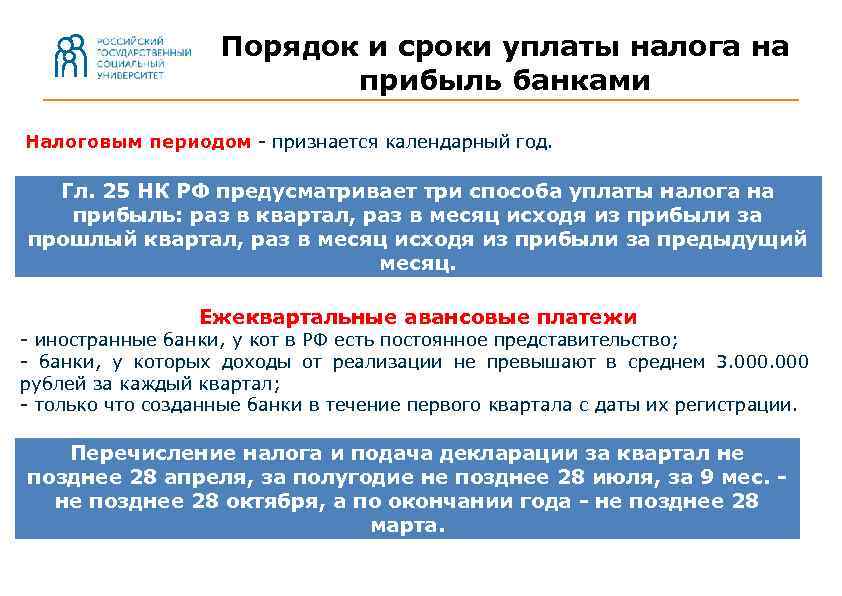

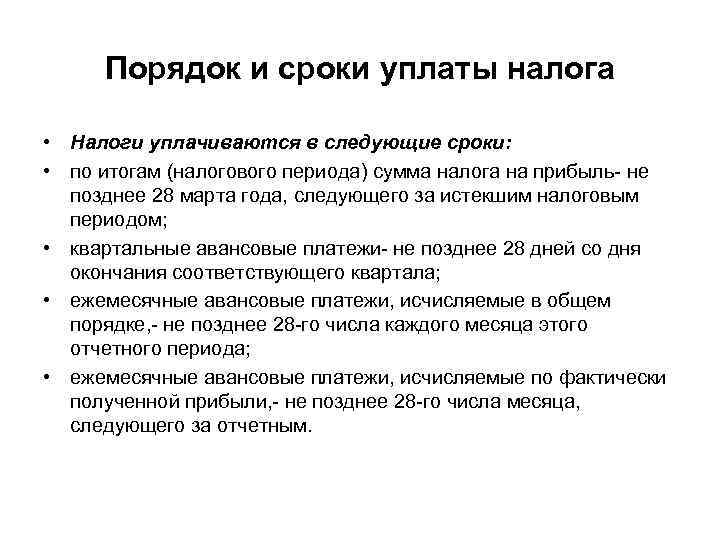

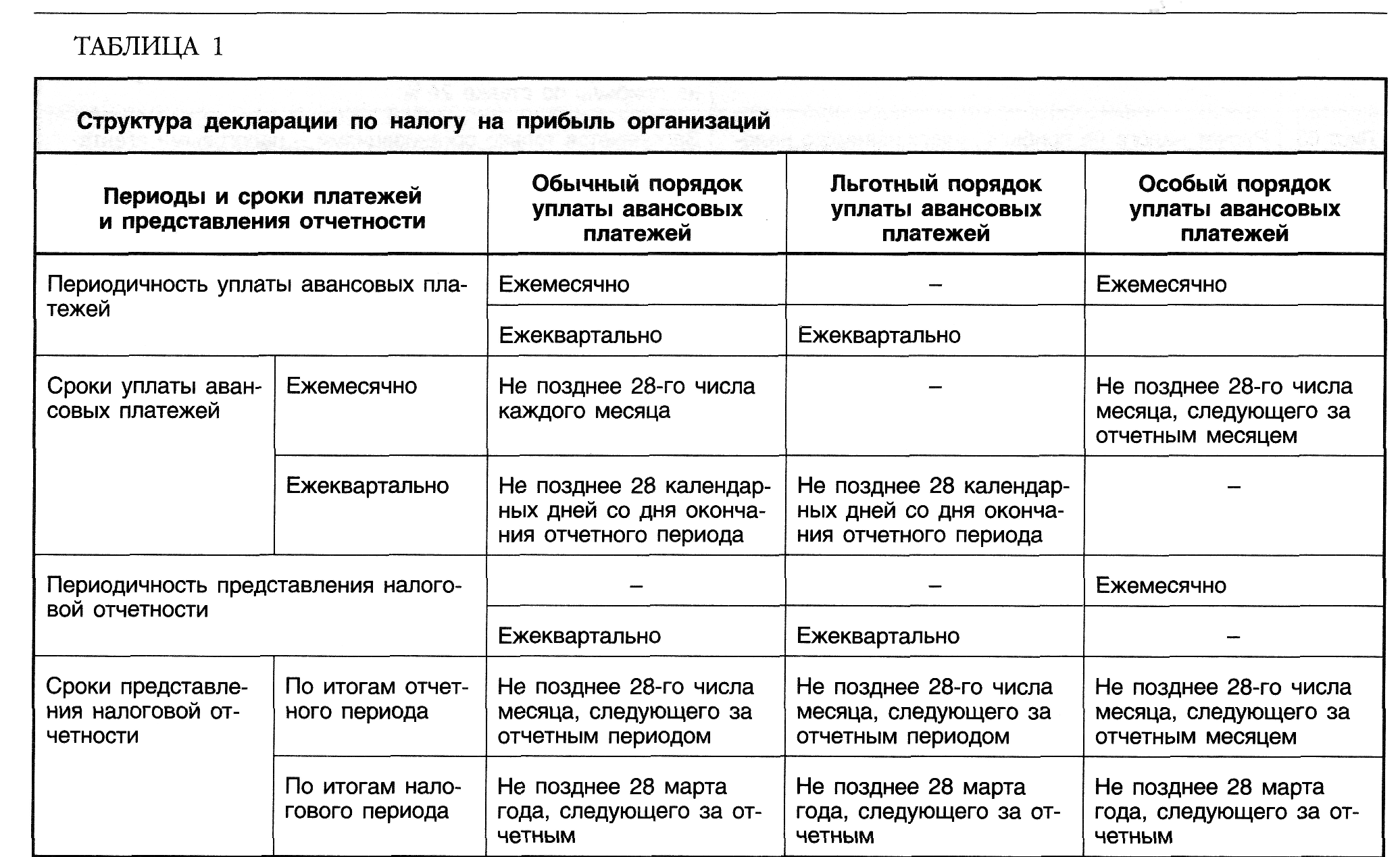

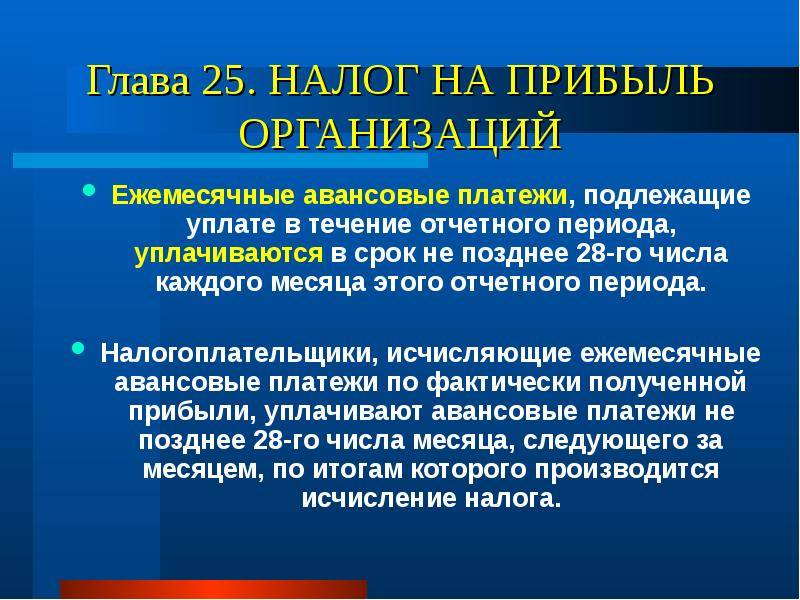

Налогоплательщики и налоговые агенты представляет налоговую декларацию по налогу на прибыль по итогам налогового периода (календарного года), а также по итогам каждого отчетного периода (квартала, если применяется ежеквартальная схема уплаты авансовых платежей или месяца, если уплачиваются ежемесячные авансовые платежи).

Так, налоговым и отчетными периодами для налога на прибыль признаются (ст. 285 НК РФ):

Порядок представления налоговой декларации по налогу на прибыль регулируется статьей 289 НК РФ.

С 2023 года:

Налоговые декларации (налоговые расчеты) по итогам налогового периода представляются налогоплательщиками (налоговыми агентами) не позднее 25 марта года, следующего за истекшим налоговым периодом (п. 4 ст. 289 НК РФ).

Пример

Налоговая декларация по итогам текущего года представляется в налоговый орган не позднее 25 марта следующего года.

По итогам отчетного периода налогоплательщики (налоговые агенты) представляют налоговые декларации (налоговые расчеты) не позднее 25 календарных дней со дня окончания соответствующего отчетного периода. В общем случае, отчетными периодами являются: 1-й квартал, Полугодие, 9 месяцев.

Пример

По итогам отчетного периода 1-го квартала налоговая декларация по налогу на прибыль представляется в срок, не позднее 25 апреля.

По итогам отчетного периода Полугодия налоговая декларация по налогу на прибыль представляется в срок, не позднее 25 июля.

По итогам отчетного периода 9-ти месяцев налоговая декларация по налогу на прибыль представляется в срок, не позднее 25 октября.

Налогоплательщики вправе перейти на ежемесячное представление налоговой декларации (расчета) налога на прибыль. Такие налогоплательщики называются как “Налогоплательщики, исчисляющие суммы ежемесячных авансовых платежей по фактически полученной прибыли” и представляют налоговые декларации не позднее 25-го числа месяца, следующего за месяцем, по итогам которого производится исчисление авансового платежа.

Пример

Организация перешла на уплату ежемесячных авансовых платежей по фактически полученной прибыли.

По итогам отчетного периода январь – апрель налоговая декларация по налогу на прибыль представляется в срок, не позднее 25 мая.

По итогам отчетного периода январь – май налоговая декларация по налогу на прибыль представляется в срок, не позднее 25 июня.

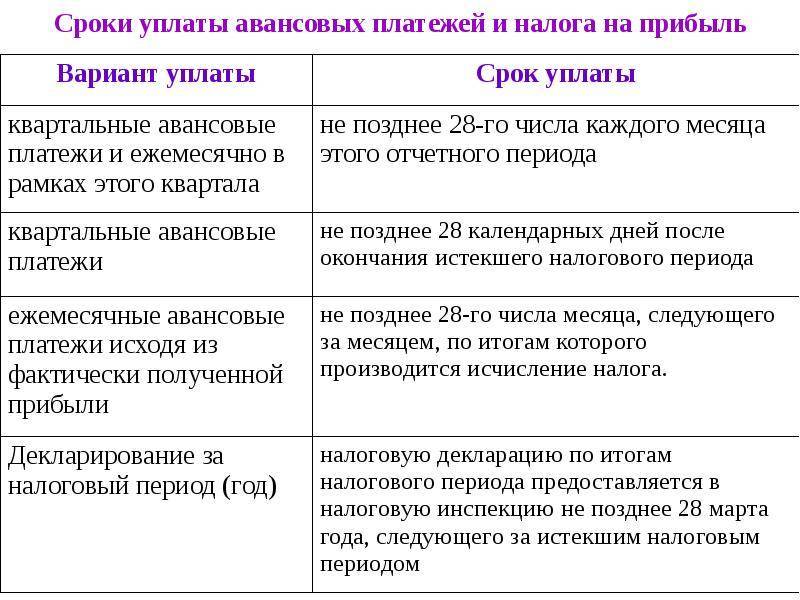

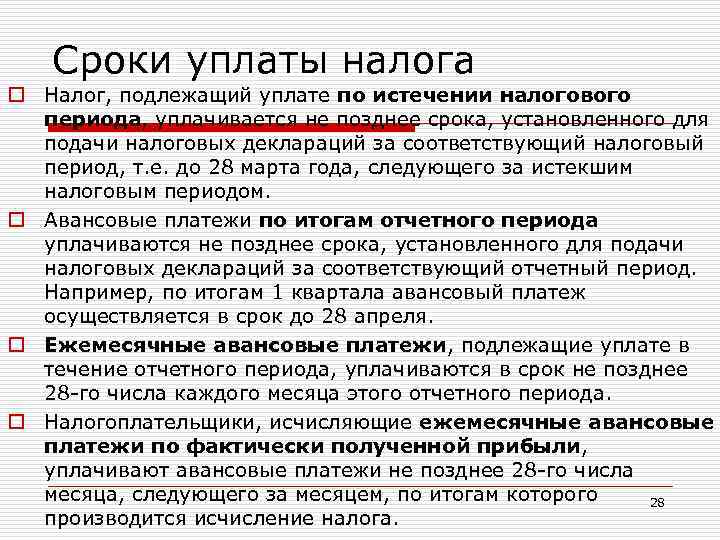

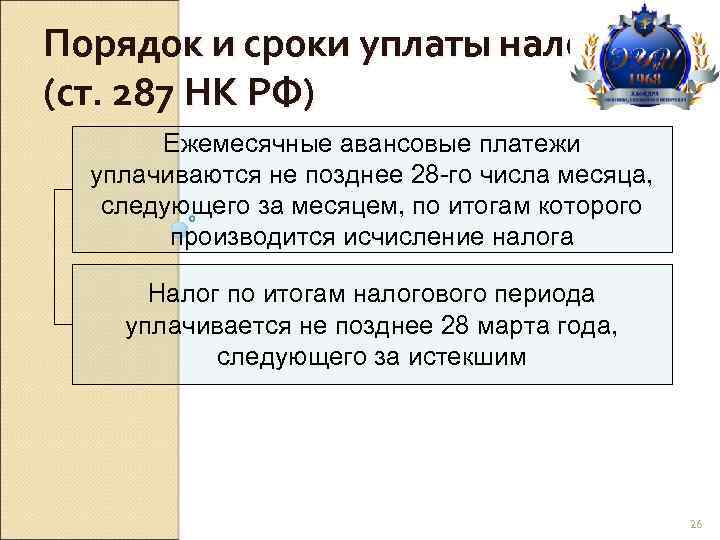

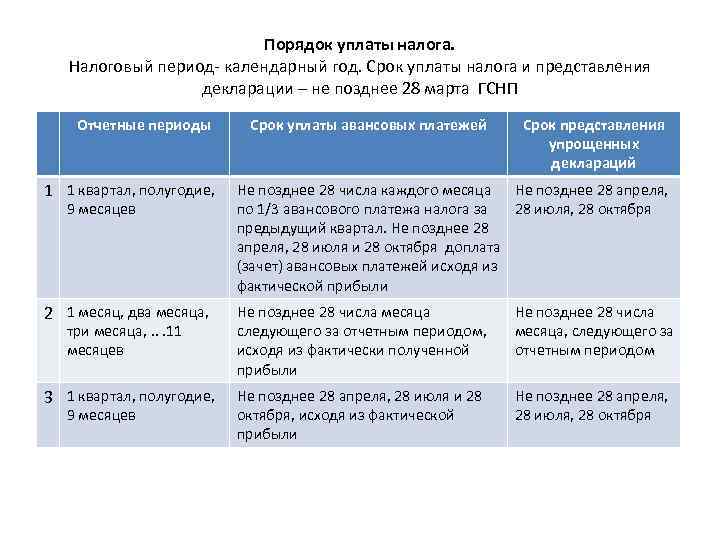

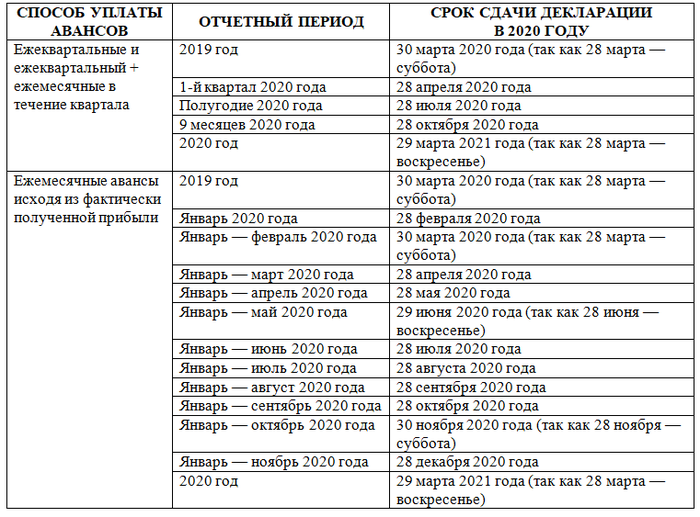

До 2023 года:

Налоговые декларации (налоговые расчеты) по итогам налогового периода представляются налогоплательщиками (налоговыми агентами) не позднее 28 марта года, следующего за истекшим налоговым периодом (п. 4 ст. 289 НК РФ).

Пример

Налоговая декларация по итогам текущего года представляется в налоговый орган не позднее 28 марта следующего года.

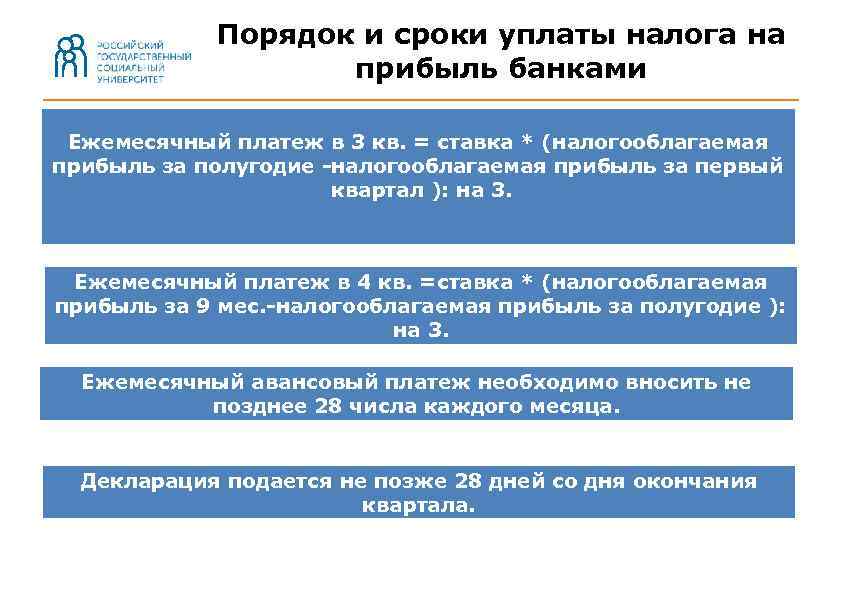

По итогам отчетного периода налогоплательщики (налоговые агенты) представляют налоговые декларации (налоговые расчеты) не позднее 28 календарных дней со дня окончания соответствующего отчетного периода. В общем случае, отчетными периодами являются: 1-й квартал, Полугодие, 9 месяцев.

Пример

По итогам отчетного периода 1-го квартала налоговая декларация по налогу на прибыль представляется в срок, не позднее 28 апреля.

По итогам отчетного периода Полугодия налоговая декларация по налогу на прибыль представляется в срок, не позднее 28 июля.

По итогам отчетного периода 9-ти месяцев налоговая декларация по налогу на прибыль представляется в срок, не позднее 28 октября.

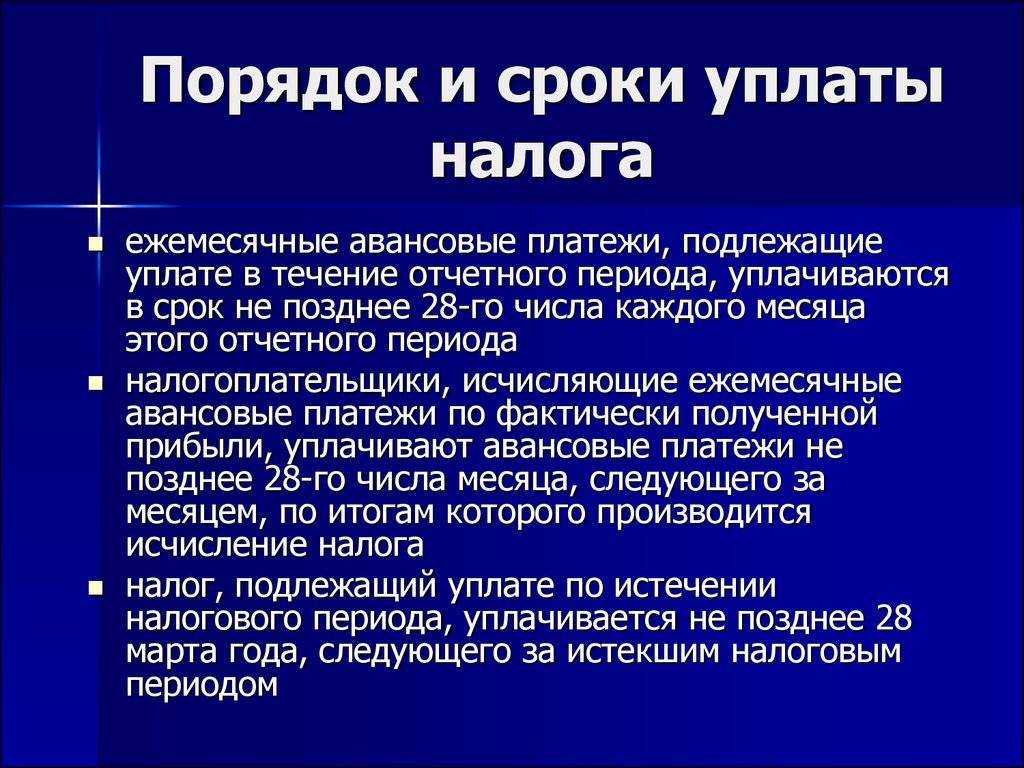

Налогоплательщики вправе перейти на ежемесячное представление налоговой декларации (расчета) налога на прибыль. Такие налогоплательщики называются как “Налогоплательщики, исчисляющие суммы ежемесячных авансовых платежей по фактически полученной прибыли” и представляют налоговые декларации в сроки, установленные для уплаты авансовых платежей (не позднее 28-го числа месяца, следующего за месяцем, по итогам которого производится исчисление налога.).

Пример

Организация перешла на уплату ежемесячных авансовых платежей по фактически полученной прибыли.

По итогам отчетного периода январь – апрель налоговая декларация по налогу на прибыль представляется в срок, не позднее 28 мая.

По итогам отчетного периода январь – май налоговая декларация по налогу на прибыль представляется в срок, не позднее 28 июня.

Форма налоговой декларации по налогу на прибыль организаций, порядок ее заполнения, формат представления налоговой декларации по налогу на прибыль организаций в электронной форме утверждены Приказом ФНС России от 23.09.2019 N ММВ-7-3/475@.

Код КНД формы декларации: 1151006.

Часто задаваемые вопросы

Налог на прибыль организаций – федеральный или региональный?

По НК РФ этот вид налога относится к федеральным. Общая ставка – 20%, 17% из которых идет в региональный бюджет, 3% – в федеральный.

Имеется ли льгота по налогу на прибыль для религиозных организаций?

Да, имеется, в части оказания ритуальных услуг, добровольных пожертвований, благотворительной помощи.

Может ли организация по одному виду деятельности платить налог на прибыль, а по другой работать на УСН?

Нет, организации, выбравшие специальный налоговый режим в виде УСН, не являются плательщиками налога на прибыль, так как он относится к ОСНО. Но они вправе добровольно выставлять счета-фактуры и платить НДС.

Виды доходов и расходов

К доходам, которые организации учитывают в налоговой базе, относятся следующие категории:

- От реализации товаров, работ, услуг.

- От реализации имущественных прав, например от сдачи квартиры в аренду.

- Внереализационные доходы — то есть доходы, которые напрямую не относятся к работе организации, например доход от процентов по договору займа.

Расходы организаций — документально подтвержденные и обоснованные денежные потоки. Нельзя купить в личное пользование автомобиль, который не нужен для работы организации, записать его в расходы и уменьшить налог на прибыль.

Есть доходы и расходы, которые не учитывают при определении налоговой базы. Например, если организация берет кредит, кредитные деньги не будут считаться доходом. Также деньги, которые идут на погашение задолженности по кредиту, не считаются расходами.

Кто платит налог

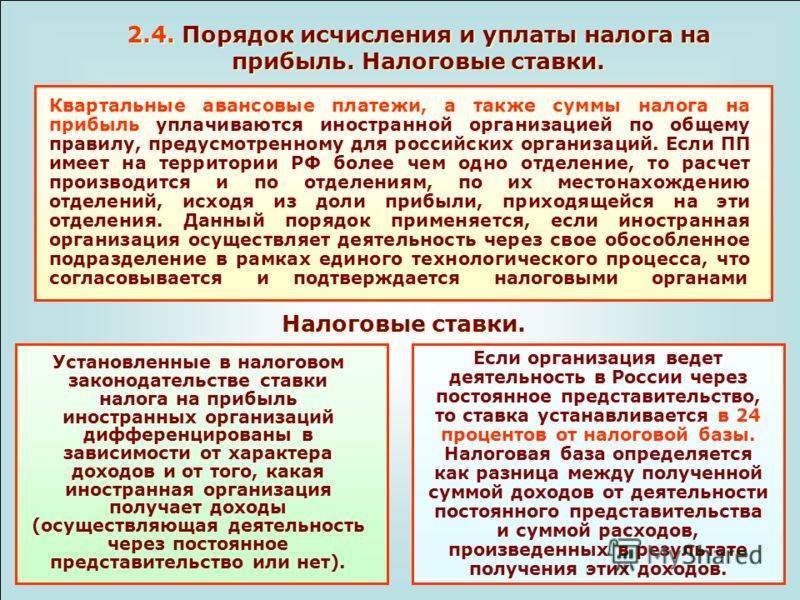

Налог на прибыль платят российские и иностранные компании, которые ведут деятельность в РФ. Иностранные компании получают прибыль через представительство или от российских источников — дивидендов, страховых выплат и т. д.

Кто не платит

Компании не платят налог на прибыль в следующих случаях:

- Работают в сфере игорного бизнеса.

- Ведут деятельность со специальным режимом налогообложения: ЕСХН, УСН, ЕНВД и т. д.

- Участвуют в проекте «Сколково».

- Работают в сфере здравоохранения или образования, но при выполнении определенных условий.

Расчёт средней величины прибыли организации

В расчёт принимается любая прибыль от реализации таких составляющих:

- Имущественные права.

- Товары.

- Услуги.

- Работы.

Главное – чтобы всё это подходило под требования и описания статьи 249 НК РФ. Если речь о внереализационных доходах из статьи 251 НК РФ – они учёту не подлежат. Используют только выручку от реализации, без акцизов и других видов сборов.

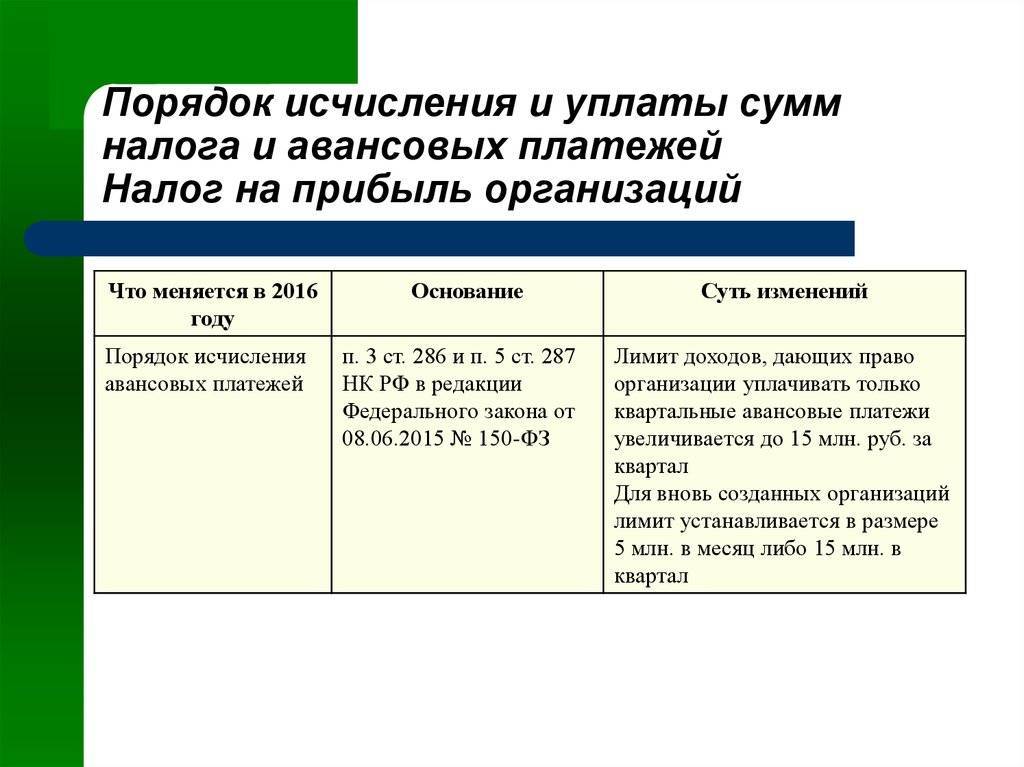

Для получения результатов берут выручку за предыдущие четыре квартала, идущих подряд. Сумму этих периодов делят на четыре. Если определённый лимит превышен, со следующего квартала у организации появится обязанность по перечислению ежемесячных авансов.

Что это за налог

Главой 25 НК РФ предусмотрено, что юридические лица обязаны отчислять процент от полученной прибыли в бюджет, если не применяют УСН, ЕСХН.

Налог на прибыль организаций – это прямой налог, который рассчитывается от разницы между доходами, полученными юридическим лицом (его подразделением), и расходами. То есть, НК РФ определяет, как именно рассчитывается налогооблагаемая прибыль, и устанавливает налоговые ставки.

Налог на прибыль обеспечивает порядка 9% от общих поступлений в консолидированный бюджет в России, и большая его часть попадает в региональные бюджеты. А это значит, что налоговые органы ведут особо тщательный контроль над его расчетом и уплатой.

Что изменилось в декларации в 2020 году

- 07 и 08 — для участников инвестпроектов и инвестконтрактов;

- 09 и 10 — для образовательных и медорганизаций;

- 11 — для тех, кто совмещает медицинскую и образовательную деятельность;

- 12 — для организаций соцобслуживания;

- 13 — для турфирм;

- 14 — для региональных операторов ТКО.

Если, в соответствии с региональным законодательством, налогоплательщик имеет право на пониженную ставку налога, в строке 171 на листе 02 указываем реквизиты регионального нормативного акта.

Кроме того, появились строки для указания налоговой базы при участии в инвестиционном товариществе; новое приложение № 7 к л. 2 надо заполнять применяющим инвестиционный вычет.

Налог на прибыль расчет пример для чайников

Большинство вопросов у новых бухгалтеров вызывает налог на прибыль. Пример расчета для чайников покажет, как правильно рассчитать налог на прибыль? Рассмотрим, какие доходы и расходы стоит учитывать при расчете налога на прибыль, как правильно определить налоговую базу и какие ставки налога использовать?

Для начала определим, что такое налог на прибыль и кто его платит?

Налог на прибыль – это процент от разницы между доходами и расходами организации. Плательщиками являются все российские и иностранные юридические лица на общей системе налогообложения за исключением тех, которые применяют какой – либо специальный режим налогообложения.

Налоговая база и ставки налога

Теперь определим, что нам необходимо знать для того, чтобы рассмотреть пример расчета налога на прибыль для чайников.

Это разница между доходами и расходами плательщика.

Это ставка, по который вы будете считать налог на прибыль. Общая ставка налога на прибыль 20%:

- 2% зачисляются в федеральный бюджет,

- 18% — в бюджет региона.

Региональные власти имеют право снизить ставку налога в своей доле по отдельным видам деятельности, но не ниже 13,5 %.

Существуют так же специальные ставки налога. Налог по таким ставкам уплачивают в федеральный бюджет в полном объеме.

Как рассчитать налог на прибыль. Пример расчета для чайников на цифрах

Мы выяснили, кто и по каким ставкам платит налог на прибыль, а теперь рассмотрим, как посчитать налог на прибыль. Пример расчета для чайников в этом поможет.

Формула для расчета налога на прибыль выглядит следующим образом:

Налог на прибыль = Налоговая база * 20%

Доходы-Расходы = Налоговая база

Пример №1

ООО «Аврора» получила доходов за год 10 000 000 рублей, расходы фирмы составили 8 600 000 рублей. Таким образом, налогооблагаемая база равна 10 000 000 руб.- 8 600 000 руб.=1 400 000 руб. – с этой суммы и взимается налог на прибыль.

Федеральный бюджет 2%

1 400 000 руб. * 2% = 28 000 руб.

Региональный бюджет 18% (или ставка, установленная местными органами власти, но не ниже 13,5%)

1 400 000 руб. * 18% = 252 000 руб.

Таким образом, налог на прибыль всего к уплате в бюджеты всех уровней составляет 280 000 рублей.

Проверка: 1 400 000 руб. * 20% = 280 000 руб.

В декларации по налогу на прибыль это будет выглядеть так:

Будет полезно:

Расходы при расчете налога, пример расчета налога на прибыль для чайников

Если с учетом доходов, как правило, не возникает проблем, то при учете расходов могут возникнуть вопросы.

Давайте посмотрим какие расходы организация может учесть при расчете налога на прибыль. Расходы при этом должны быть экономически обоснованными, что необходимо будет доказать, если возникнут вопросы, а также должны быть правильно оформлены все первичные документы, на основании которых эти расходы учитываются.

Считаем расходы: пример для чайников №2

ООО «Аврора» является производителем текстиля. Давайте рассчитаем налог на прибыль за 1 квартал 2017 года при следующих данных:

Организация реализовала продукции на 4 130 000 руб. (с НДС), получила процентный займ от партнеров на сумму 600 000 руб. Фирма получила на расчетный счет возврат выданного ранее займа в сумме 1 000 000 руб. и проценты за пользование займом в сумме 160 000 руб.

Уплатила проценты за пользование займом в размере 25 000 рубй. Использовала во втором квартале сырья на сумму 300 000 руб. Зарплата рабочим выплачена в сумме 150 000 руб., страховые взносы уплачены в сумме 60 000 руб. Амортизация составила 45 000 руб. Убыток прошлого года в размере 240 000 руб.

организация планирует учесть при расчете налога в 2016 году.

Посчитаем доходы ООО «Аврора» в 1 квартале 2017 года.

3 500 000 руб. + 160 000 руб. = 3 660 000 руб.

Посчитаем расходы ООО «Аврора» в 1 квартале 2017 года.

25 000 руб. + 300 000 руб. + 150 000 руб. + 60 000 руб. + 45 000 руб. = 580 000 руб.

Налоговая база составит:

3 660 000 руб. – 580 000 руб. – 240 000 руб. = 2 840 000 руб.

Весь доход минус расход и минус убыток прошлого года.

Налог на прибыль к уплате за первый квартал 2016 года составит:

2 840 000 руб. *20% = 568 000 руб., из них

2 % это 56 800 руб. в федеральный бюджет

18% это 511 200 руб. в бюджет региона

Подведем итоги

Налог на прибыль, пожалуй, самый сложный и интересный из всех налогов. Мы выяснили, как определить налоговую базу, какая ставка применяется и по какой формуле налог рассчитывается на примере расчета понятном даже для чайников.

Дополнительные советы по расчёту

Объектом налогообложения становится прибыль, никакие другие показатели не используются

Для учёта расходов важно, чтобы последние отвечали требованиям экономической обоснованности. Их нужно направлять на получение прибыли, подтверждать с помощью соответствующих документов

Если хотя бы один из пунктов не выполняется – налоговая имеет законное право отказать в учёте. Налоговая база с большой вероятностью пересчитывается в большую сторону, выставляется сумма для доплаты.

Внимание! Недобросовестные контрагенты становятся самой распространённой причиной того, что контролирующие органы отказываются принимать к учёту те или иные показатели.

Для учёта используют метод начисления, либо кассовую схему. Нельзя комбинировать эти решения и заменять одно другим. И нельзя сначала выбрать один метод, а потом перескочить на другой. Нужно сделать только один выбор в зависимости от того, какая схема кажется наиболее подходящей. И в положении учётной политики закрепляют решение.

При ОСНО кассовый метод могут применять только лица, получившие за 4 предыдущих квартала выручку не более, чем в 1 миллион, за каждый из отдельных периодов. Метод начисления становится основным, поскольку применение второго варианта ограничено.

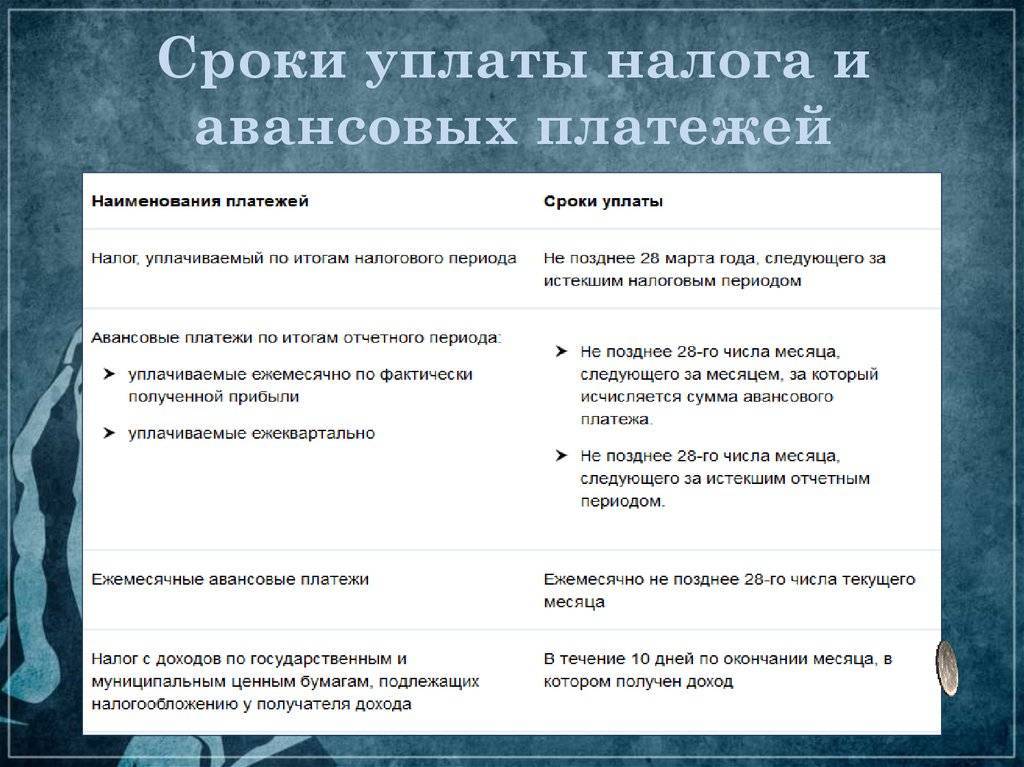

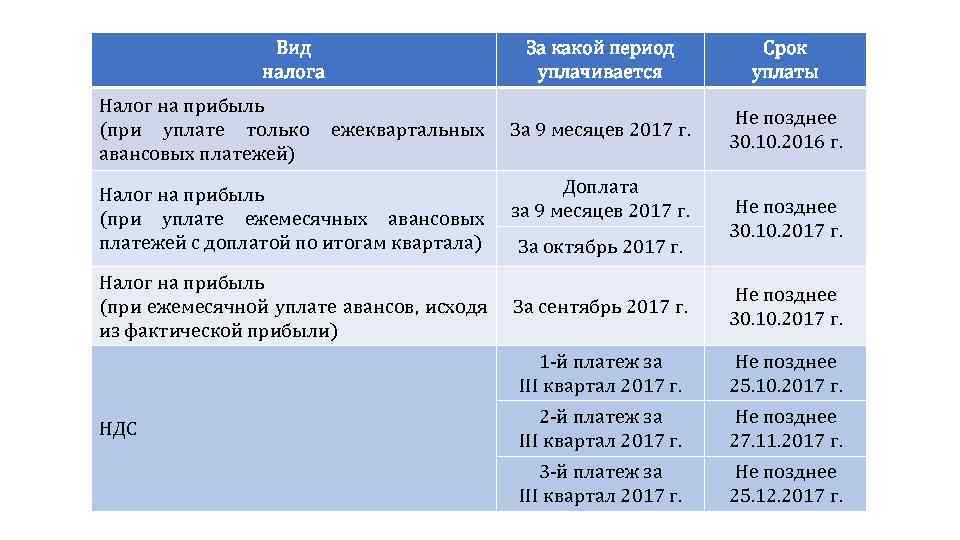

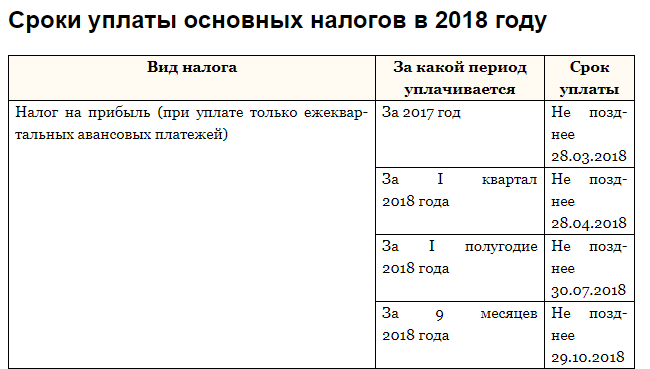

Сроки уплаты основных налогов в 2022 году

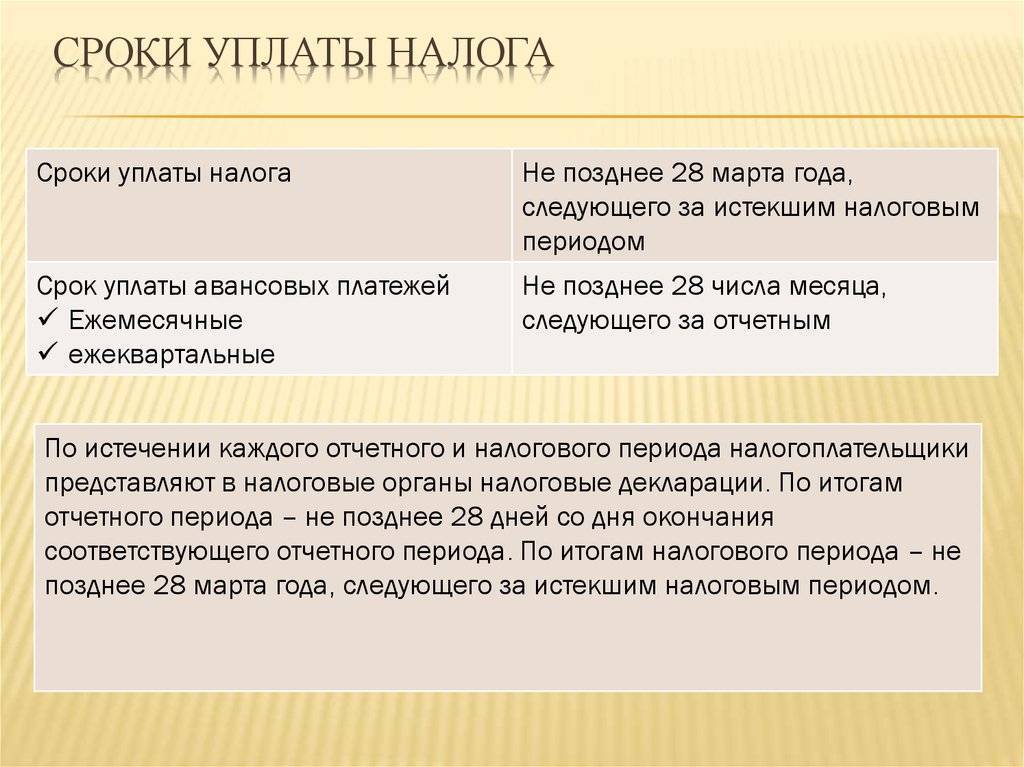

| Вид налога | Период уплаты | Срок уплаты |

|---|---|---|

| Налог на прибыль (при уплате только ежеквартальных авансовых платежей) | За 2021 год | Не позднее 28.03.2022 |

| За I квартал 2022 г. | Не позднее 28.04.2022 | |

| За I полугодие 2022 г. | Не позднее 28.07.2022 | |

| За 9 месяцев 2022 г. | Не позднее 28.10.2022 | |

| За 2022 год | Не позднее 28.03.2023 | |

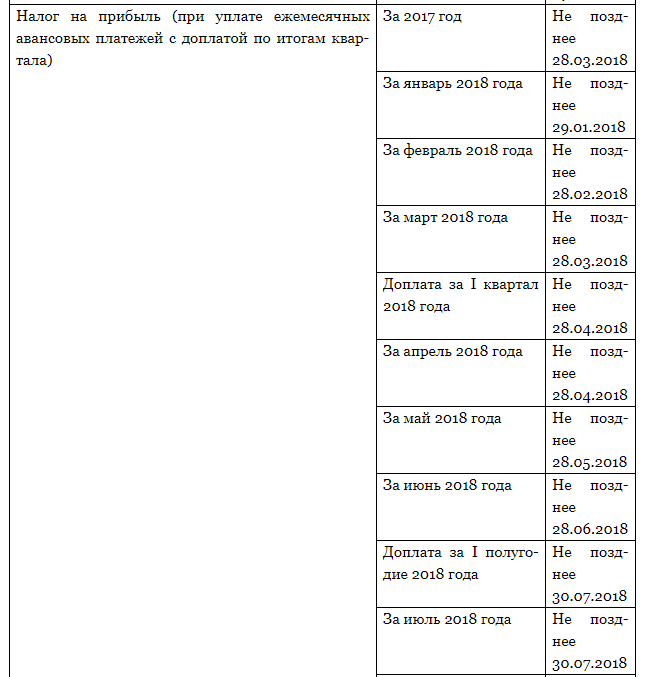

| Налог на прибыль (при уплате ежемесячных авансовых платежей с доплатой по итогам квартала) | За 2021 год | Не позднее 28.03.2022 |

| За январь 2022 г. | Не позднее 28.01.2022 | |

| За февраль 2022 г. | Не позднее 28.02.2022 | |

| За март 2022 г. | Не позднее 28.03.2022 | |

| Доплата за I квартал 2022 г. | Не позднее 28.04.2022 | |

| За апрель 2022 г. | Не позднее 28.04.2022 | |

| За май 2022 г. | Не позднее 30.05.2022 | |

| За июнь 2022 г. | Не позднее 28.06.2022 | |

| Доплата за I полугодие 2022 г. | Не позднее 28.07.2022 | |

| За июль 2022 г. | Не позднее 28.07.2022 | |

| За август 2022 г. | Не позднее 29.08.2022 | |

| За сентябрь 2022 г. | Не позднее 28.09.2022 | |

| Доплата за 9 месяцев 2022 г. | Не позднее 28.10.2022 | |

| За октябрь 2022 г. | Не позднее 28.10.2022 | |

| За ноябрь 2022 г. | Не позднее 28.11.2022 | |

| За декабрь 2022 г. | Не позднее 28.12.2022 | |

| За 2022 год | Не позднее 28.03.2023 | |

| Налог на прибыль (при ежемесячной уплате авансов исходя из фактической прибыли) | За 2021 год | Не позднее 28.03.2022 |

| За январь 2022 г. | Не позднее 28.02.2022 | |

| За февраль 2022 г. | Не позднее 28.03.2022 | |

| За март 2022 г. | Не позднее 28.04.2022 | |

| За апрель 2022 г. | Не позднее 30.05.2022 | |

| За май 2022 г. | Не позднее 28.06.2022 | |

| За июнь 2022 г. | Не позднее 28.07.2022 | |

| За июль 2022 г. | Не позднее 29.08.2022 | |

| За август 2022 г. | Не позднее 28.09.2022 | |

| За сентябрь 2022 г. | Не позднее 28.10.2022 | |

| За октябрь 2022 г. | Не позднее 28.11.2022 | |

| За ноябрь 2022 г. | Не позднее 28.12.2022 | |

| За 2022 год | Не позднее 28.03.2023 | |

| НДС | 1-й платеж за IV квартал 2021 г. | Не позднее 25.01.2022 |

| 2-й платеж за IV квартал 2021 г. | Не позднее 25.02.2022 | |

| 3-й платеж за IV квартал 2021 г. | Не позднее 25.03.2022 | |

| 1-й платеж за I квартал 2022 г. | Не позднее 25.04.2022 | |

| 2-й платеж за I квартал 2022 г. | Не позднее 25.05.2022 | |

| 3-й платеж за I квартал 2022 г. | Не позднее 27.06.2022 | |

| 1-й платеж за II квартал 2022 г. | Не позднее 25.07.2022 | |

| 2-й платеж за II квартал 2022 г. | Не позднее 25.08.2022 | |

| 3-й платеж за II квартал 2022 г. | Не позднее 26.09.2022 | |

| 1-й платеж за III квартал 2022 г. | Не позднее 25.10.2022 | |

| 2-й платеж за III квартал 2022 г. | Не позднее 25.11.2022 | |

| 3-й платеж за III квартал 2022 г. | Не позднее 26.12.2022 | |

| 1-й платеж за IV квартал 2022 г. | Не позднее 25.01.2023 | |

| 2-й платеж за IV квартал 2022 г. | Не позднее 27.02.2023 | |

| 3-й платеж за IV квартал 2022 г. | Не позднее 27.03.2023 | |

| Налог при УСН (включая авансовые платежи) | За 2021 год (уплачивают только организации) | Не позднее 31.03.2022 |

| За 2021 год (уплачивают только ИП) | Не позднее 04.05.2022 | |

| За I квартал 2022 г. | Не позднее 25.04.2022 | |

| За I полугодие 2022 г. | Не позднее 25.07.2022 | |

| За 9 месяцев 2022 г. | Не позднее 25.10.2022 | |

| За 2022 год (уплачивают только организации) | Не позднее 31.03.2023 | |

| За 2022 год (уплачивают только ИП) | Не позднее 03.05.2023 | |

| НДФЛ с отпускных и больничных пособий | За декабрь 2021 г. | Не позднее 10.01.2022 |

| За январь 2022 г. | Не позднее 31.01.2022 | |

| За февраль 2022 г. | Не позднее 28.02.2022 | |

| За март 2022 г. | Не позднее 31.03.2022 | |

| За апрель 2022 г. | Не позднее 04.05.2022 | |

| За май 2022 г. | Не позднее 31.05.2022 | |

| За июнь 2022 г. | Не позднее 30.06.2022 | |

| За июль 2022 г. | Не позднее 01.08.2022 | |

| За август 2022 г. | Не позднее 31.08.2022 | |

| За сентябрь 2022 г. | Не позднее 30.09.2022 | |

| За октябрь 2022 г. | Не позднее 31.10.2022 | |

| За ноябрь 2022 г. | Не позднее 30.11.2022 | |

| За декабрь 2022 г. | Не позднее 09.01.2023 | |

| ЕСХН | За 2021 год | Не позднее 31.03.2022 |

| За I полугодие 2022 г. | Не позднее 25.07.2022 | |

| За 2022 год | Не позднее 31.03.2023 | |

| Торговый сбор на территории г. Москвы | За IV квартал 2021 г. | Не позднее 25.01.2022 |

| За I квартал 2022 г. | Не позднее 25.04.2022 | |

| За II квартал 2022 г. | Не позднее 25.07.2022 | |

| За III квартал 2022 г. | Не позднее 25.10.2022 | |

| За IV квартал 2022 г. | Не позднее 25.01.2023 | |

| НДФЛ (ИП на ОСН за себя, включая авансовые платежи) | За 2021 год | Не позднее 15.07.2022 |

| За I квартал 2022 г. | Не позднее 25.04.2022 | |

| За I полугодие 2022 г. | Не позднее 25.07.2022 | |

| За 9 месяцев 2022 г. | Не позднее 25.10.2022 | |

| За 2022 год | Не позднее 17.07.2023 | |

| НДС (импорт из ЕАЭС) | За декабрь 2021 г. | Не позднее 20.01.2022 |

| За январь 2022 г. | Не позднее 21.02.2022 | |

| За февраль 2022 г. | Не позднее 21.03.2022 | |

| За март 2022 г. | Не позднее 20.04.2022 | |

| За апрель 2022 г. | Не позднее 20.05.2022 | |

| За май 2022 г. | Не позднее 20.06.2022 | |

| За июнь 2022 г. | Не позднее 20.07.2022 | |

| За июль 2022 г. | Не позднее 22.08.2022 | |

| За август 2022 г. | Не позднее 20.09.2022 | |

| За сентябрь 2022 г. | Не позднее 20.10.2022 | |

| За октябрь 2022 г. | Не позднее 21.11.2022 | |

| За ноябрь 2022 г. | Не позднее 20.12.2022 | |

| За декабрь 2022 г. | Не позднее 20.01.2023 |

Объекты налогообложения

Чтобы посчитать налог на прибыль, нужно выделить среди доходов и расходов те, которые согласно главе 25 НК РФ участвуют в формировании налогооблагаемой базы. То есть, не все поступления засчитываются в доходы, равно как и не все расходы уменьшают налогооблагаемую прибыль.

Что относят к доходам

Главное, что входит в доходы – это выручка от деятельности, предусмотренной кодами ОКВЭД, выбранными организацией. Другими словами, это всё, что получает компания от своей основной деятельности.

Кроме того, в расчете налогооблагаемой прибыли учитываются внереализационные доходы:

- от продажи имущества,

- от операций с ценными бумагами,

- от аренды,

- проценты по банковским вкладам

- доходы по прочим операциям, не связанным с основным видом деятельности.

Полный перечень определен статьей 248 НК РФ, и он достаточно обширный.

Что относят к расходам

Не все расходы, которые по факту несет компания, можно учесть при расчете налогооблагаемой прибыли. Чтобы их можно было туда отнести, есть два основных требования:

- экономическая обоснованность,

- документальное подтверждение.

Полный их перечень дан в статье 252 НК РФ.

Какие расходы позволяют уменьшить налоговую базу

Уменьшают налоговую базу по налогу на прибыль такие статьи расходов:

- заработная плата, стимулирующие надбавки, выплаты по болезни, травмам, отпускные сотрудникам организации;

- приобретение товаров, сырья, материалов для производства и дальнейшей перепродажи;

- затраты на содержание цехов, торговых точек, прочих помещений для осуществления деятельности;

- оплата энергоносителей;

- содержание станков, компьютерной техники, средств производства;

- амортизация основных средств;

- прочие затраты.

Эти расходы делятся на прямые (которые непосредственно можно отнести на производимый товар) и косвенные (которые распределяются пропорционально объему производства). Разница – в способе учета. Прямые расходы учитываются, когда происходит реализация, а косвенные списывают сразу. Косвенные расходы налогоплательщик самостоятельно прописывает в положениях Учетной политики.

Какие расходы нельзя учесть

Некоторые из расходов, которые несет налогоплательщик, при расчете прибыли не учитываются. Они перечислены в статье 270 НК РФ. Нельзя учесть в расходах:

- пени, штрафы,

- расходы на приобретение амортизируемого имущества (они списываются через амортизацию в течение всего срока эксплуатации),

- выплату дивидендов, долей,

- расходы на добровольное страхование,

- расходы на личные нужды,

- прочие, перечисленные в этой статье НК РФ.

Перечень являет закрытым – то есть, все, что не входит в него, как раз можно учесть в расчете налоговой базы.

Способы признания доходов и расходов

Существуют два способа, по которым можно отнести доходы и расходы на тот или иной налоговый период.

Кассовый

В этом случае полученные доходы и произведенные расходы учитываются в периоде, когда была зафиксирована оплата. Порядок описан в статье 273 НК РФ.

Его имеют право применять не все налогоплательщики. Нельзя использовать кассовый метод таким налогоплательщикам:

- компании, у которых сумма доходов за квартал – более 1 млн. рублей (расчет делается, исходя из 4-х предыдущих кварталов);

- банки и другие кредитные организации;

- микрофинансовые организации;

- нефтедобывающие компании.

Для подтверждения доходов по этому методу требуются документы, подтверждающие оплату, и те, на основании которых она произведена. Кассовый метод удобен тем, что компания может учесть доход только тогда, когда покупатель произведет оплату. Это выгодно при продаже с отсрочкой платежа.

Метод начисления

В этом случае доходы засчитываются по факту начисления в учете (например, при отгрузке товара), а расходы – по датам в документах, когда они были учтены.

Этот метод регулируется статьей 272 НК РФ. При этом есть расходы, для которых предусмотрены фиксированные сроки:

- амортизация – начисляется строго в последний день месяца;

- налоги и резервы – учитываются в день начисления.

Остальные траты и поступления подтверждаются актами приема работ/услуг, отгрузочными документами, накладными поставщиков и принимаются в качестве доходов/расходов, исходя из даты, указанной в них.

Какая ставка действует по налогу на прибыль

Налоговая ставка равна 20% НК РФ Статья 284. Налоговые ставки . 17% от прибыли идёт в региональный бюджет, 3% — в федеральный. Для некоторых видов деятельности действуют специальные ставки или распределение отчислений по бюджетам. Например, все 20% от прибыли, полученной от добычи углеводородного сырья, направляются в федеральную казну.

Региональные власти вправе Федеральный закон от 30.11.2016 N 401‑ФЗ снизить свою часть ставки для отдельных категорий налогоплательщиков, но не больше чем до 12,5%.

Как рассчитывается налоговая база

Налог начисляется на прибыль, то есть на разницу между доходами и расходами

Поэтому важно определиться с каждым из понятий

Доходы — это выручка от реализации товаров, работ, услуг, имущественных прав. Учитываются также средства, полученные не от основной деятельности, а от долевого участия в других организациях, в виде процентов по займу и так далее.

При этом существует довольно длинный список видов доходов, освобождённых от налогообложения. В него входят, например, курортные сборы и деньги, полученные в рамках целевого финансирования. Перечень целиком можно найти в статье 251 Статья 251. Доходы, не учитываемые при определении налоговой базы Налогового кодекса.

Расходы — это обоснованные затраты предприятия, которые можно подтвердить бумагами. Сюда входят деньги, направленные на зарплаты сотрудников, покупку материалов, амортизацию основных средств, судебные и арбитражные сборы, проценты по кредитам и так далее.

Для российской компании или иностранной, работающей в РФ через представительство, налоговая база будет равна разнице между доходами, которые подлежат налогообложению, и расходами. У других зарубежных организаций при расчёте прибыли учитываются не все виды доходов — какие именно, прописано в статье 309 НК РФ Статья 309 НК РФ.

Как рассчитать налог на прибыль организаций

Налог на прибыль организаций начисляется за год. Если представлять себе самую простую формулу, то она будет выглядеть так:

Налог = (Доходы − Расходы) × Налоговая ставка

Но считать придётся отдельно для налога, зачисляемого в региональный и федеральный бюджеты. Например, ваш годовой доход — 5 миллионов. Расходы составили 3,5 миллиона. Значит, вам придётся отдать 17% от 1,5 миллионов в казну субъекта и 3% — в федеральную.

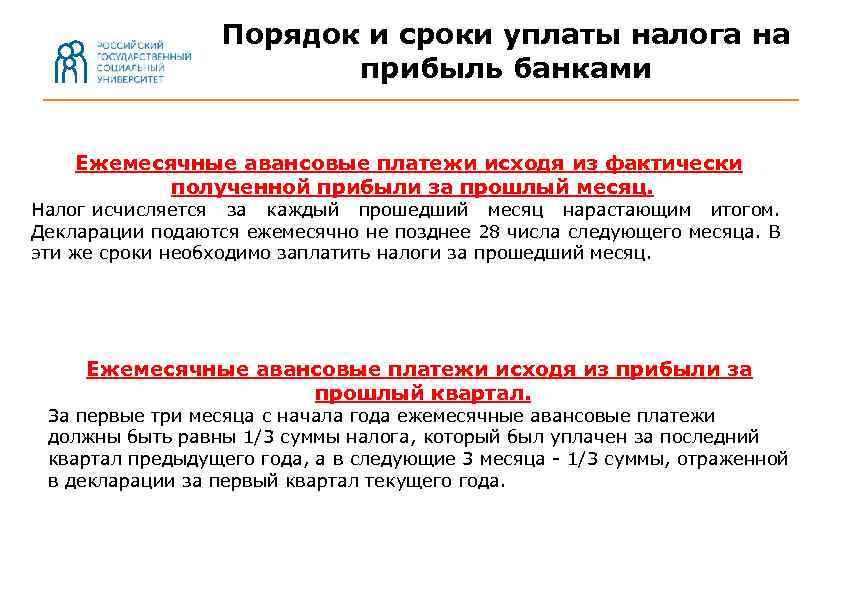

Но ещё есть авансовые платежи. Большинство организаций должны вносить их ежемесячно, хотя некоторым разрешается делать это ежеквартально. К исключениям относятся предприятия, у которых доходы за предыдущие четыре квартала не превышали 15 миллионов рублей за квартал, и некоторые Статья 286. Порядок исчисления налога и авансовых платежей другие компании.

Квартальные платежи рассчитывают из фактического дохода. Ежемесячные — из предполагаемого (на основании данных за предыдущий отчётный период).

Вот как считаются ежемесячные платежи:

- В первом квартале они равны платежам, рассчитанным на четвёртый квартал предыдущего года.

- Во втором квартале ежемесячный платёж составляет треть от суммы уплаченного аванса за первый квартал.

- В третьем квартале — это треть от разницы аванса за полугодие и первый квартал.

- В четвёртом квартале — треть от разницы аванса за 9 месяцев и полугодие.

Для квартального аванса формула будет следующей:

Авансовый платёж = (Доходы за период — Расходы за период) × Налоговая ставка — Авансовый платёж за предыдущий отчётный период

Скажем, за полгода компания заработала 1,2 миллиона и потратила 400 тысяч. За первый квартал она заплатила аванс в 100 тысяч рублей. Следовательно, ей придётся отдать за полугодие:

(1 200 000 — 400 000) × 20% — 100 000 = 60 000 рублей

Новые организации уплачивают не ежемесячные, а квартальные авансовые платежи до тех пор, пока не закончится полный квартал с даты их регистрации. После этого надо оценить выручку: если её размер не превышает 5 миллионов в месяц или 15 в квартал, можно продолжать уплачивать квартальные.

При расчёте налога на прибыль организаций важно понимать, какие доходы можно признать в определённом периоде, а какие нет. Это зависит от способа их признания

По кассовому методу доходы учитывают в момент поступления, расходы — в момент списания. При методе начисления и то, и другое учитывают в момент возникновения, фактические сроки перечисления или списания денег не важны.

Кроме того, организация вправе уменьшить налоговую базу текущего периода на сумму убытка предыдущего, но не более чем на 50%. Пока вы это делаете, храните документы об отрицательных результатах работы.

Основной способ уплаты аванса

Если налогоплательщик не желает добровольно уплачивать ежемесячный взносы и не имеет отношения к определенной категории лиц, он обязан применить вариант аванса по итогам квартала с ежемесячными платежами.

Такой вариант предполагает расчет ежеквартальных платежей по стандартной формуле, плюс внутри каждого квартала необходимо рассчитывать ежемесячные платежи следующим образом:

- Месячный платеж за 1 квартал равен аналогичному платежу 4-го квартала предшествующего года;

- Месячный платеж 2-го квартала равен 1/3 * аванс, рассчитанный по итогам первого квартала;

- Месячный платеж 3-го квартала равен 1/3 * (аванс, рассчитанный по итогам полугодия – аванс, рассчитанный по итогам 1-го квартала);

- Месячный платеж 4-го квартала равен 1/3 * (аванс по итогам 9 месяцев – аванс по итогам полугодия).

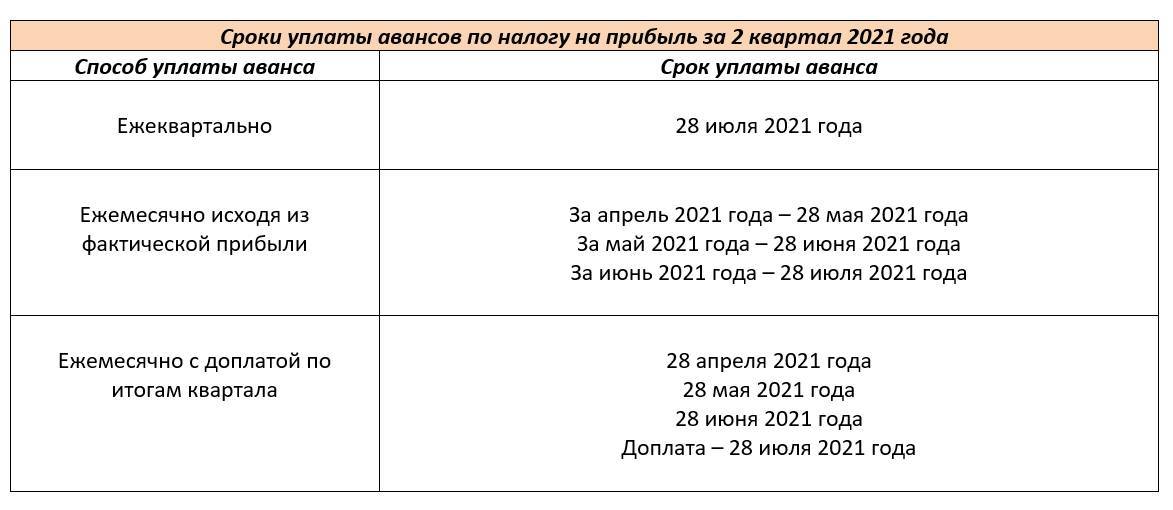

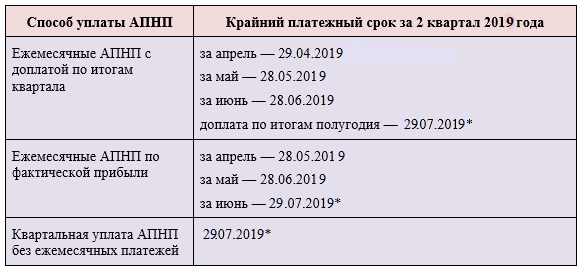

Способы исчисления авансовых платежей.

Способы исчисления авансовых платежей.

Пример расчета

Организация использует данный метод, месячный платеж в 2017 году в 4-м квартале составлял 400 000 рублей. Налогооблагаемая база в 2018 году нарастающим итогом составляла 15, 56, 84, 170 млн. рублей.

Расчет авансовых платежей происходит в следующий вариант:

За 1 квартал платеж соответствуют платежам за последний квартал прошедшего года, то есть 400 000 рублям. По результатам данного квартала платежи составят:

15 млн. * 20% = 3 млн. рублей, из которых 1, 2 млн. уже уплачены, а 1,8 необходимы к доплате.

За 2 квартал месячный платеж составит: 1/3 * 3 млн. = 1 млн. рублей, то есть в апреле-июне платеж будет 1 млн. рублей.

По итогам полугодия платеж будет соответствовать:

56 млн. рублей * 20% – 3 млн. рублей = 8, 2 млн. рублей, к доплате 8 200 000 – 1 000 000 * 3 = 5 200 000 рублей.

В 3-м квартале необходимо уплачивать в течение 3-х месяцев 1/3 * 8,2 млн. рублей = 2,73 млн. рублей.

Далее необходимо высчитать аванс по итогам 9 месяцев:

- 94 000 000 * 20% – 3 000 000 – 8 200 000 = 10 600 000 рублей.

- 10 600 000 – 2 730 000 * 3 = 2 410 000 рублей к доплате.

Месячный взнос в 4-м квартале соответствует: 1/3 * 10,6 млн. рублей = 3,53 млн. рублей. Теперь платеж по итогам года:

170 000 000 * 20% – 3 000 000 – 8 200 000 – 10 600 000 = 12 200 000.

12 200 000 – 3 530 000 * 3 = 1 610 000 рублей, такими будут авансовые платежи в первом квартале будущего года.

Налог на прибыль Расчет

При расчете налога на прибыль, необходимо точно знать, какие доходы и расходы можно признать в данном периоде, а какие нет. Существует два метода для определения дат, на которые признаются расходы и доходы для целей налогообложения. (ст. 271-273 НК РФ)

Метод начисления.

При данном методе налогового учета доходы (расходы) признаются в отчетном (налоговом) периоде, в котором они имели место (к которому они относятся). Дата признания доходов и расходов не зависит от даты фактического поступления средств (фактической оплаты расходов).

Порядок признания доходов:

- доходы признаются в том отчетном периоде, в котором они имели место, независимо от фактического поступления денежных средств, иного имущества и имущественных прав;

- в том случае когда связь между доходами и расходами не может быть определена четко или определяется косвенным путем, доходы распределяются налогоплательщиком самостоятельно, с учетом принципа равномерности;

- для доходов от реализации датой получения дохода признается дата реализации товаров (работ, услуг, имущественных прав) независимо от фактического поступления денежных средств.

Для внереализационных доходов датой получения дохода признается:

- дата подписания сторонами акта приема-передачи имущества (приемки-сдачи работ, услуг);

- дата поступления денежных средств на расчетный счет (в кассу) организации.

Порядок признания расходов:

Расходы признаются в том отчетном периоде, в котором эти расходы возникают исходя из условий сделок. В том случае, когда сделка не содержит таких условий и связь между доходами и расходами не может быть определена четко или определяется косвенным путем, расходы распределяются налогоплательщиком самостоятельно.

Датой осуществления материальных расходов признается:

- дата передачи в производство сырья и материалов;

- дата подписания акта приемки-передачи услуг (работ) производственного характера и т.д.

Датой осуществления внереализационных и прочих расходов признается:

- дата начисления налогов (сборов) — для расходов в виде сумм налогов;

- дата расчетов в соответствии с условиями договоров или дата предъявления налогоплательщику документов.

Кассовый метод.

При применении данного метода ведения налогового учета доходы и расходы признаются по дате фактического поступления средств — фактической оплаты расходов.

Порядок определения доходов и расходов

- датой получения дохода является день поступления денежных средств на счет в банк или в кассу организации, поступления иного имущества (работ, услуг) и имущественных прав, а также погашение задолженности перед налогоплательщиком иным способом;

- расходами признаются затраты после их фактической оплаты. Оплатой товара (работ, услуг и т.д) признается прекращение встречного обязательства приобретателем указанных товаров (работ, услуг) и имущественных прав, непосредственно связаное с поставкой этих товаров (выполнением работ, оказанием услуг, передачей имущественных прав).

Необходимо выбрать единый метод налогового учета для доходов и расходов организациии.

Организации имеют право на определение даты получения дохода (расхода) кассовым методом, если в среднем за предыдущие 4 квартала сумма выручки от реализации без учета НДС не превысила 1 млн. рублей за каждый квартал.

Налог на прибыль Порядок расчета

Для того, чтобы рассчитать за налоговый период налог на прибыль, необходимо определить налоговую базу (то есть прибыль, подлежащую налогообложению) и умножить её на соответствующую налоговую ставку.

Размер налога = Ставка налога * Налоговая база

В соответствии со ст. 315 НК РФ, расчет налоговой базы должен содержать:

- период, за который определяется налоговая база;

- сумму доходов от реализации, полученных в отчетном (налоговом) периоде;

- сумму расходов, произведенных в отчетном (налоговом) периоде, уменьшающих сумму доходов от реализации;

- прибыль (убыток) от реализации;

- сумму внереализационных доходов;

- прибыль (убыток) от внереализационных операций;

- итоговую налоговую базу за отчетный (налоговый) период;

- для определения суммы прибыли, подлежащей налогообложению, из налоговой базы исключается сумма убытка, подлежащая переносу.

По прибыли, попадающей под разные ставки, базы определяются отдельно.

Основная ставка

20%

2% — в федеральный бюджет

18% — в бюджет субъекта РФ. Законодательные органы субъектов РФ могут понижать налог на прибыль для отдельных категорий налогоплательщиков, но не более чем до 13,5%.

Налоговым кодексом РФ установлены, кроме основной, еще и специальные ставки на прибыль.