Нюансы обращения

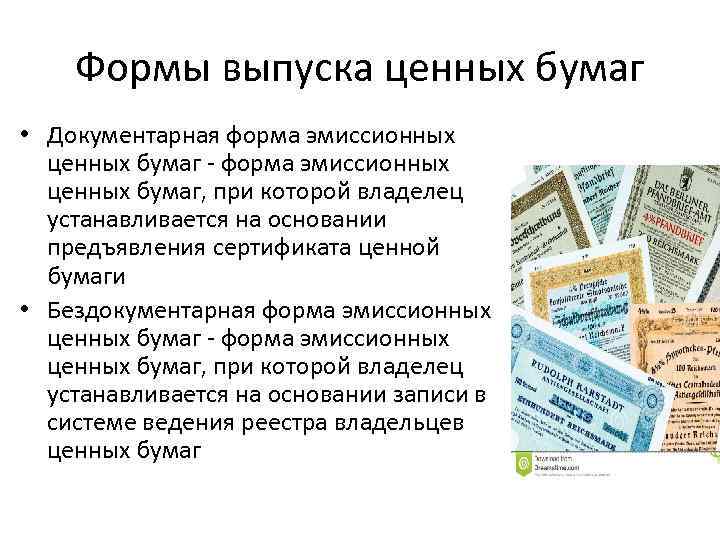

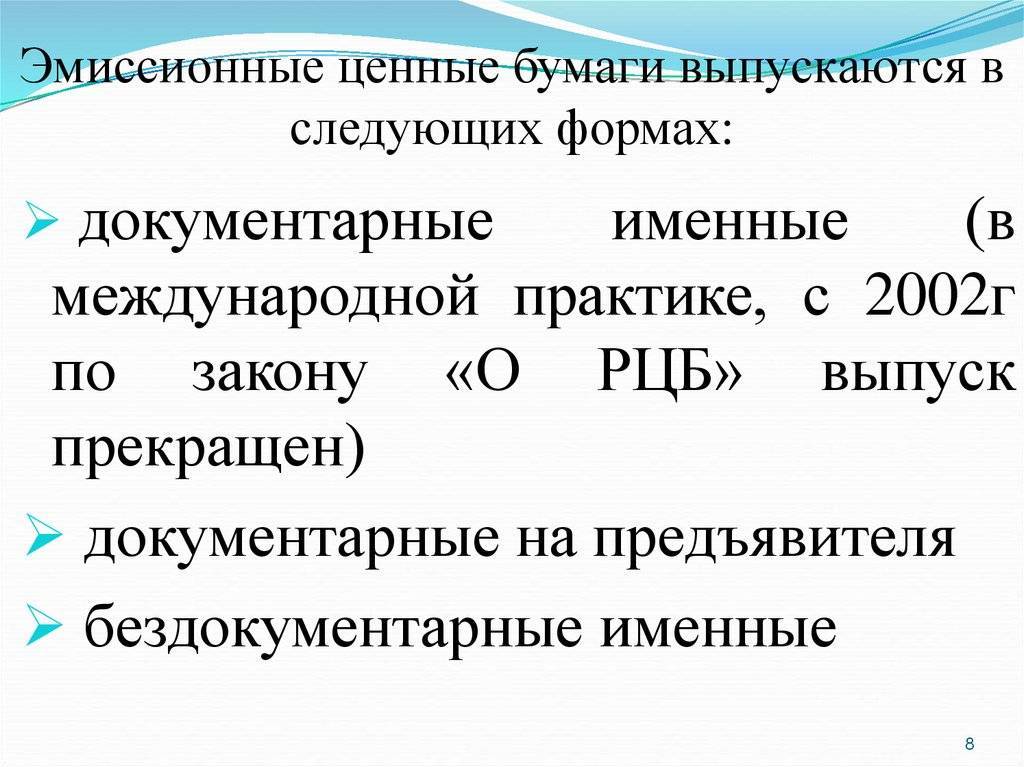

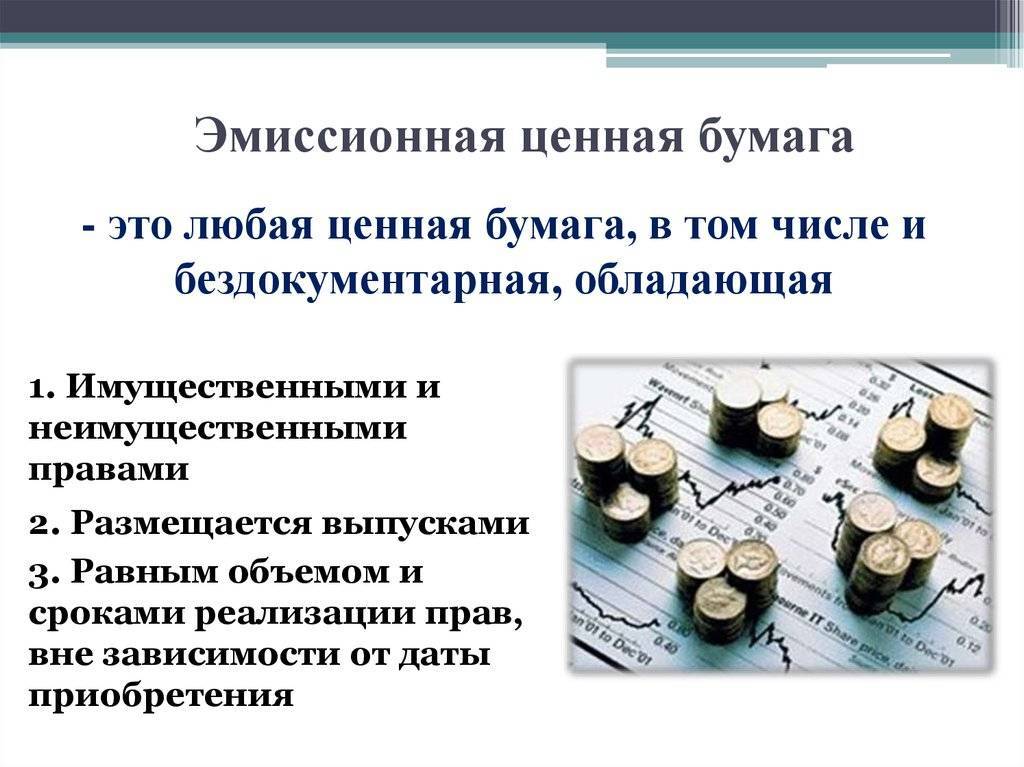

Формы эмиссионных ценных бумаг:

- документарная – данные владельца указываются в сертификате;

- бездокументарная – данные владельца отображены в реестрах или в записях по счету ДЕПО.

Все ЦБ отличаются между собой порядком передачи прав. Сертификаты на предъявителя вступают в силу после их вручения. Лицо, выдавшее ЦБ, несет ответственность только в случае предоставления фальшивого документа. Все претензии предъявляются к эмитенту. Переход прав на именной бездокументарный сертификат осуществляется с момента внесения данных по лицевому или счету ДЕПО приобретателя. В случае с документарной ЦБ – с момента передачи сертификата. По ордерным документам переход прав осуществляется с помощью передаточной надписи и подписи индоссата.

Все эмиссионные ценные бумаги дают возможность владельцам получать постоянный или процентный доход. Держатели обычных акций получают доход в зависимости от уровня прибыли организации за отчетный период. Держатели привилегированных ЦБ получают доход постоянно, но в зафиксированном размере.

Эмиссионные ценные бумаги могут находится в обращении от 1 года до 30 лет. Бессрочные сертификаты ограничены сроком существования эмитента.

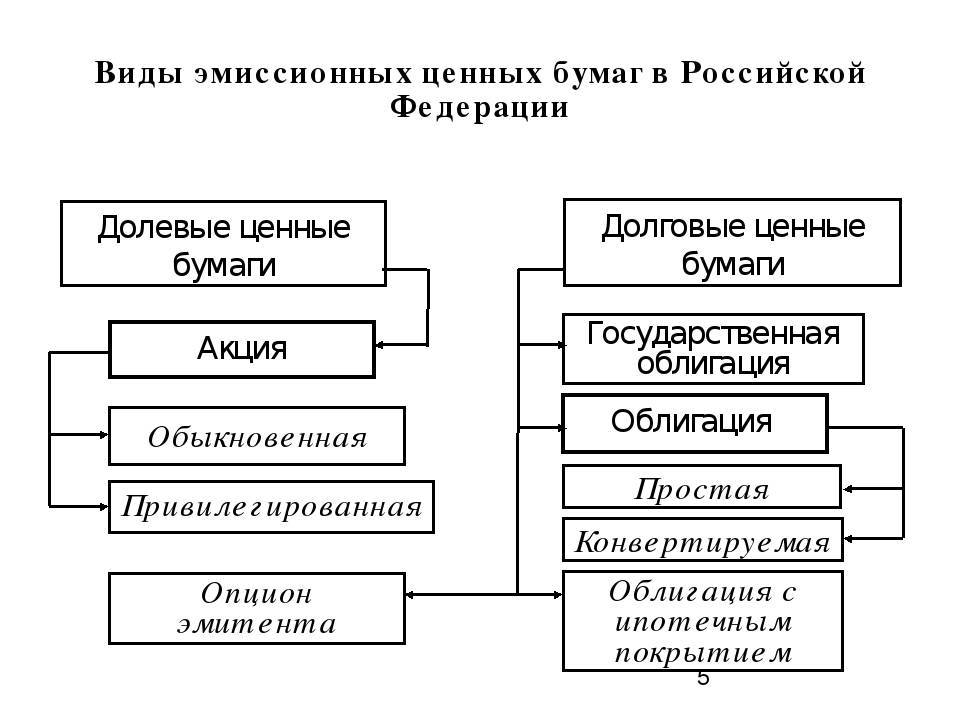

Основные виды ценных бумаг

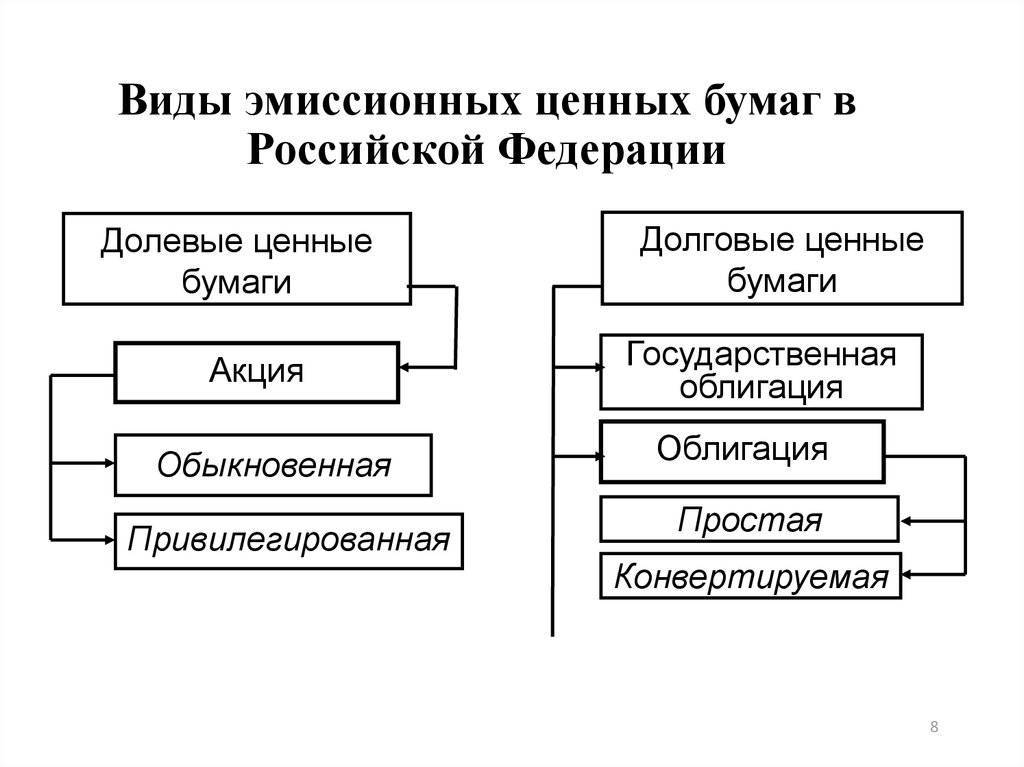

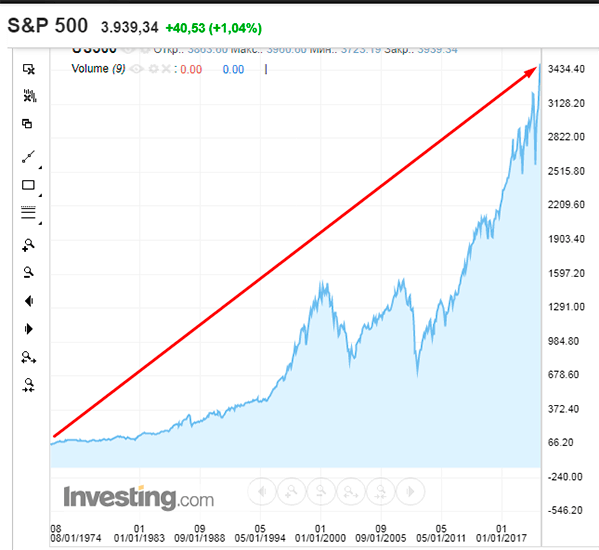

Акции это, пожалуй, наиболее известный и популярный вид ценных бумаг. Они представляют собой форму долевого участия в бизнесе выпустившей их компании. Это долевое участие предполагает как возможность влиять на судьбу компании посредством голосования на общих собраниях акционеров (чем большая доля акций находится во владении, тем больше эта возможность), так и получение своей доли прибыли в виде дивидендов.

Существуют различные типы акций, одни из них гарантируют выплату дивидендов в ущерб возможности голосования, другие, наоборот, обеспечивают право голоса, но не обещают стабильной выплаты дивидендов. Подробнее об этом вы можете узнать здесь: Различные типы акций.

Облигации это тоже довольно известный в широких кругах финансовый инструмент. В отличие от акций, облигации не предполагают долевого участия в делах выпустившей их компании. Они являют собой аналог простой долговой расписки и предназначены для того, чтобы компания-эмитент могла занять денег в долг. Покупая облигации инвесторы, таким образом, занимают деньги на нужды компании, а та, в свою очередь, обязуется выплачивать им за это оговоренный процент (купонный доход).

Депозитные и сберегательные сертификаты представляют собой бумаги подтверждающие права их владельцев на банковский вклад. По ним, как правило, начисляется несколько больший процент, чем по простым вкладам. Депозитные сертификаты выпускаются на юридических лиц, а сберегательные сертификаты — на физических.

Векселя относятся к долговым неэмиссионным ценным бумагам. Это означает, что они являют собой документ подтверждающий наличие долга одного лица по отношению к другому, но при этом выпускаются не в массовом порядке (сериями, как например акции или облигации), а в единичных экземплярах. Векселя могут быть простыми и переводными, именными и на предъявителя. Их можно передавать другому лицу посредством нанесения специальной передаточной надписи — индоссамента.

Чек представляет собой не что иное, как простое распоряжение владельца банковского счёта выдать по его предъявлении указанную в нём сумму денег. Того кто выписывает чек принято называть чекодателем, а того, кому этот чек выписывается — чекодержателем. Чекодержатель может обналичить выданный ему чек в любом отделении указанного в нём банка, но не позднее определённого срока (6 месяцев в США, 15 месяцев в Австралии и т.д.).

Коносамент это документ выдаваемый владельцу груза при его перевозке. Этот документ выписывает и выдаёт ему грузоперевозчик. При этом коносамент выполняет функции сразу нескольких документов. Он одновременно представляет собой и акт-приёма передачи, и товарораспорядительный документ, и товарно-транспортную накладную, и фактическое подтверждение договора заключённого с владельцем перевозимого груза.

Варранты представляют собой бумаги удостоверяющие право своего владельца приобрести оговоренное количество акций по заданной в них цене. Обычно эта цена несколько ниже рыночной. Срок действия варранта обычно ограничен, но они могут быть и бессрочными.

Кроме этого, варрантом именуют товарораспорядительный документ — свидетельство выдаваемое складом о том, что указанный в нём товар принят на хранение.

Фьючерсы это производный финансовый инструмент, то есть они имеют в своей основе какой-либо базовый актив (например те же акции, облигации или биржевые товары) по отношению к которому заключается определённый договор. Например, покупка шестимесячного фьючерсного контракта на 100 баррелей нефти BRENT сроком означает, обязательство выкупить данный товар через полгода по заранее оговоренной в контракте цене. Но до реального выкупа товара дело, как правило, не доходит и в настоящее время большинство фьючерсных контрактов заканчиваются простыми взаиморасчётами между их сторонами.

График фьючерса на нефть марки Brent

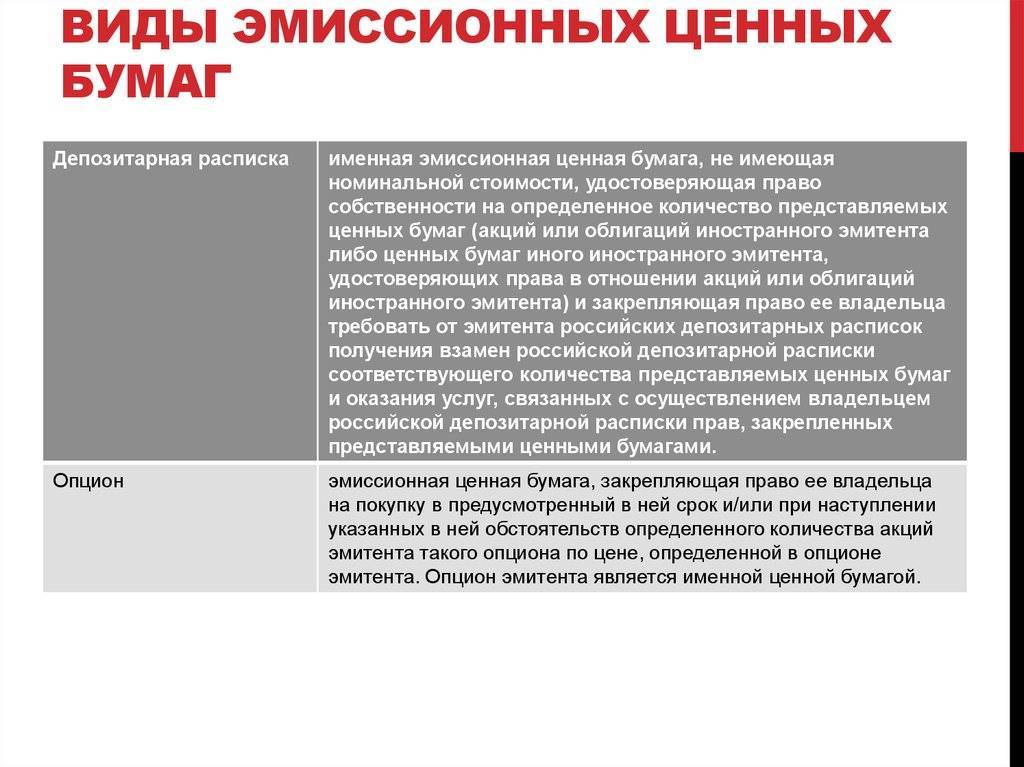

Опционы также являются производными финансовыми инструментами и во многом схожи с фьючерсами. Однако в отличие от них, они предполагают не обязанность, а лишь право заключения указанной в них сделки. То есть, другими словами, опционный контракт на покупку той же нефти BRENT из предыдущего примера, не обязателен к исполнению. Он может быть исполнен в том случае, когда указанная в нём цена окажется выгоднее рыночной. А если цена нефти прописанная в опционном контракте, к моменту его истечения будет выше рыночной, то исполнять этот контракт (в данном случае покупать нефть) будет вовсе не обязательно.

Основные виды ценных бумаг

Акции это, пожалуй, наиболее известный и популярный вид ценных бумаг. Они представляют собой форму долевого участия в бизнесе выпустившей их компании. Это долевое участие предполагает как возможность влиять на судьбу компании посредством голосования на общих собраниях акционеров (чем большая доля акций находится во владении, тем больше эта возможность), так и получение своей доли прибыли в виде дивидендов.

Существуют различные типы акций, одни из них гарантируют выплату дивидендов в ущерб возможности голосования, другие, наоборот, обеспечивают право голоса, но не обещают стабильной выплаты дивидендов. Подробнее об этом вы можете узнать здесь: Различные типы акций.

Облигации это тоже довольно известный в широких кругах финансовый инструмент. В отличие от акций, облигации не предполагают долевого участия в делах выпустившей их компании. Они являют собой аналог простой долговой расписки и предназначены для того, чтобы компания-эмитент могла занять денег в долг. Покупая облигации инвесторы, таким образом, занимают деньги на нужды компании, а та, в свою очередь, обязуется выплачивать им за это оговоренный процент (купонный доход).

Депозитные и сберегательные сертификаты представляют собой бумаги подтверждающие права их владельцев на банковский вклад. По ним, как правило, начисляется несколько больший процент, чем по простым вкладам. Депозитные сертификаты выпускаются на юридических лиц, а сберегательные сертификаты — на физических.

Векселя относятся к долговым неэмиссионным ценным бумагам. Это означает, что они являют собой документ подтверждающий наличие долга одного лица по отношению к другому, но при этом выпускаются не в массовом порядке (сериями, как например акции или облигации), а в единичных экземплярах. Векселя могут быть простыми и переводными, именными и на предъявителя. Их можно передавать другому лицу посредством нанесения специальной передаточной надписи — индоссамента.

Чек представляет

собой не что иное, как простое распоряжение

владельца банковского счёта выдать по

его предъявлении указанную в нём сумму

денег. Того кто выписывает чек принято

называть чекодателем, а того, кому этот

чек выписывается — чекодержателем.

Чекодержатель может обналичить выданный

ему чек в любом отделении указанного в

нём банка, но не позднее определённого

срока (6 месяцев в США, 15 месяцев в

Австралии и т.д.).

Коносамент это

документ выдаваемый владельцу груза

при его перевозке. Этот документ

выписывает и выдаёт ему грузоперевозчик.

При этом коносамент выполняет функции

сразу нескольких документов. Он

одновременно представляет собой и

акт-приёма передачи, и товарораспорядительный

документ, и товарно-транспортную

накладную, и фактическое подтверждение

договора заключённого с владельцем

перевозимого груза.

Варранты представляют собой бумаги удостоверяющие право своего владельца приобрести оговоренное количество акций по заданной в них цене. Обычно эта цена несколько ниже рыночной. Срок действия варранта обычно ограничен, но они могут быть и бессрочными.

Кроме этого, варрантом

именуют товарораспорядительный документ

— свидетельство выдаваемое складом о

том, что указанный в нём товар принят

на хранение.

Фьючерсы это производный финансовый инструмент, то есть они имеют в своей основе какой-либо базовый актив (например те же акции, облигации или биржевые товары) по отношению к которому заключается определённый договор. Например, покупка шестимесячного фьючерсного контракта на 100 баррелей нефти BRENT сроком означает, обязательство выкупить данный товар через полгода по заранее оговоренной в контракте цене. Но до реального выкупа товара дело, как правило, не доходит и в настоящее время большинство фьючерсных контрактов заканчиваются простыми взаиморасчётами между их сторонами.

График фьючерса на нефть марки Brent

Опционы также являются производными финансовыми инструментами и во многом схожи с фьючерсами. Однако в отличие от них, они предполагают не обязанность, а лишь право заключения указанной в них сделки. То есть, другими словами, опционный контракт на покупку той же нефти BRENT из предыдущего примера, не обязателен к исполнению. Он может быть исполнен в том случае, когда указанная в нём цена окажется выгоднее рыночной. А если цена нефти прописанная в опционном контракте, к моменту его истечения будет выше рыночной, то исполнять этот контракт (в данном случае покупать нефть) будет вовсе не обязательно.

Риски

Покупая ценные бумаги, инвестор должен иметь представление о вероятных рисках. Это необходимо для умения предупреждать и минимизировать потери.

Все риски можно разделить на 2 большие группы:

Внешние

Системные риски складываются в зависимости от политической и

экономической обстановки в стране, в которой проводится эмиссия ценных бумаг:

- риск высокой инфляции;

- кардинальные перемены в управлении или законодательстве государства;

- вероятность внутренних и внешних военных конфликтов.

Внутренние

Чтобы предугадать несистемные риски, необходимо

предварительно проанализировать деятельность и положение эмитента на рынке:

- обесценивание ценной бумаги вследствие

банкротства; - существует риск уменьшения выплат по процентам,

что связано с изменением процентной ставки; - кредитный риск связан с неспособностью эмитента

выплачивать долговые обязательства; - риск ошибочного выбора для вложения средств.

Различные характеристики эмиссионных ЦБ

| По форме владения | Именные На предъявителя |

|---|---|

| По форме существования | Документарные Бездокументарные |

| По срокам существования | Бессрочные Срочные |

| По стадии обращения | Первичные Вторичные |

| По типу получения дохода | Постоянный Процентный |

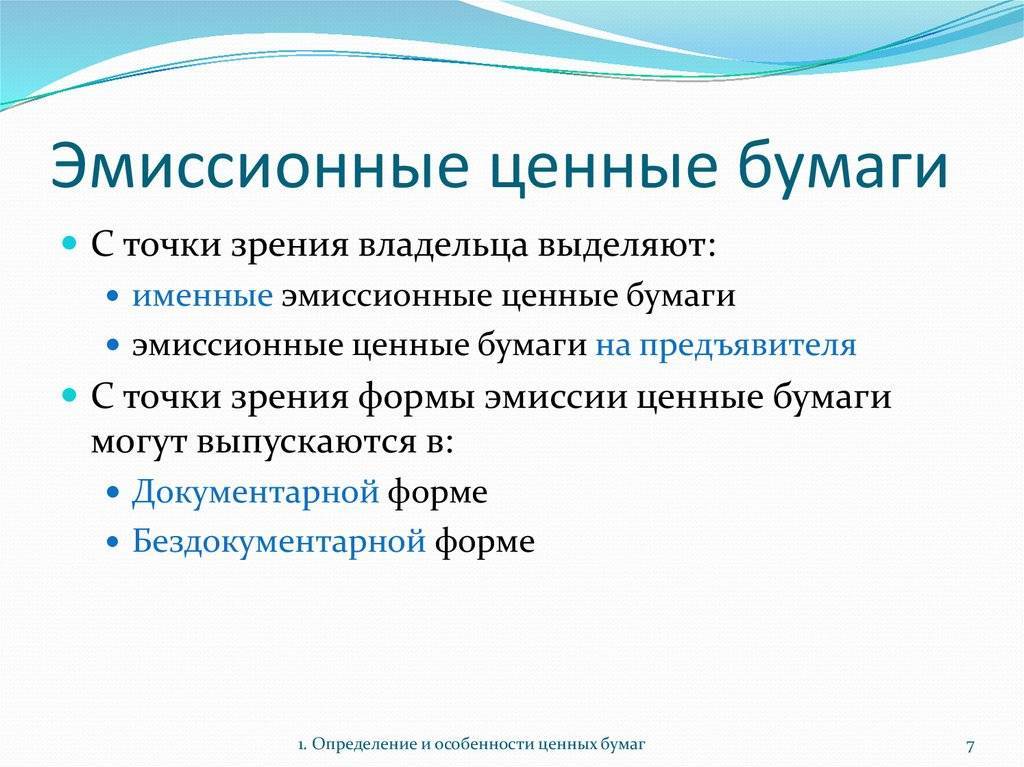

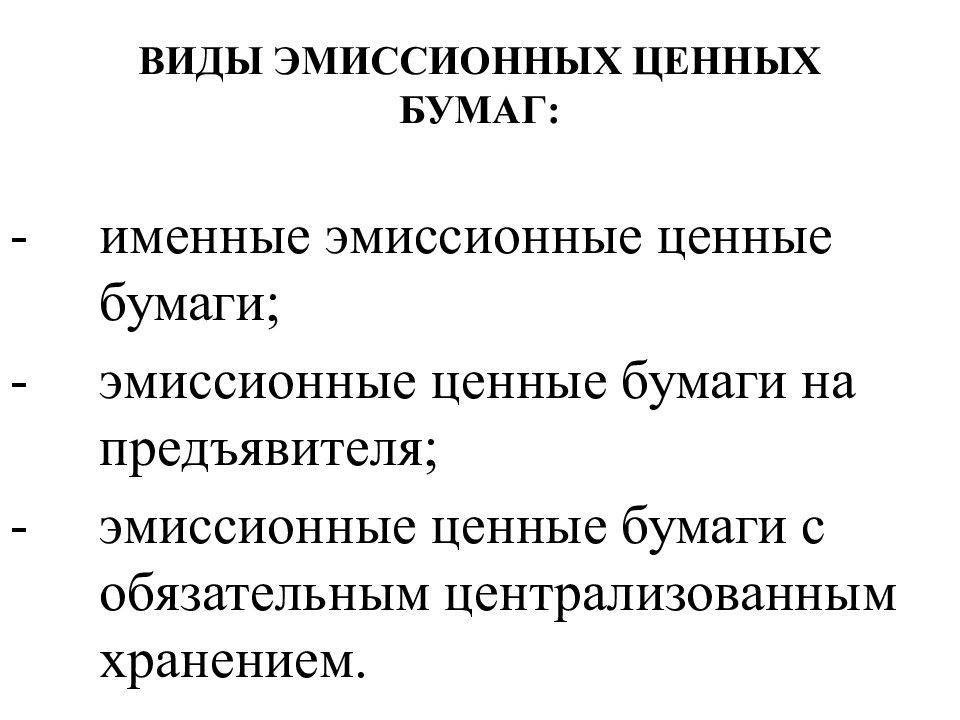

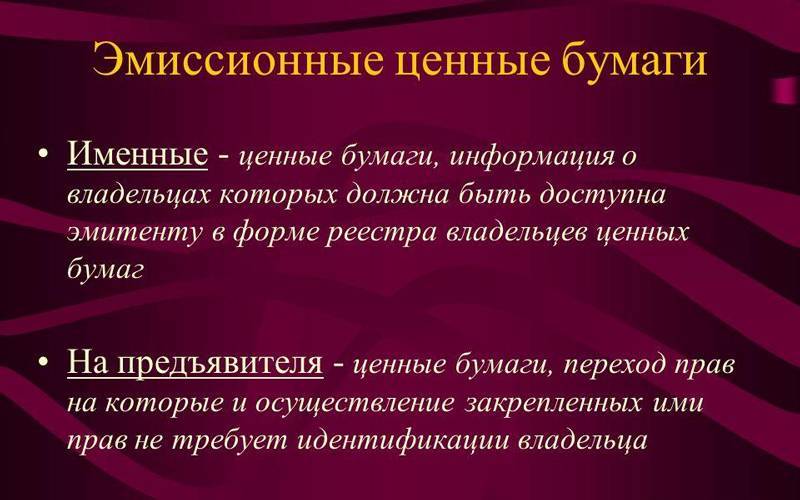

Именные и на предъявителя

Именные ЭЦБ — ценные бумаги, данные о владельцах которых доступны эмитенту в виде реестра собственников ЦБ. Переход прав и осуществление их нуждаются в обязательной идентификации держателя. Именные эмиссионные ЦБ обычно выпускаются в бездокументарной форме.

Ценные бумаги на предъявителя – это ЦБ, перевод и реализация закрепленных прав которых, не нуждаются в идентификации держателя.

Документарные и бездокументарные формы

Формы эмиссионных ЦБ бывают следующих способов исполнения (формам выпуска):

- документарные – данные держателя указываются в сертификате;

- бездокументарные (к примеру, акция) – данные владельца указаны в записях по счету ДЕПО. Эта форма предполагает закрепление прав не на бумажном носителе (документе), а при помощи электронно-вычислительной техники.

Все ЦБ различаются способом передачи прав на них. ЦБ на предъявителя сразу имеют силу вслед за вручением. Субъект, выдающий ЦБ, ответственен только в случае предоставления держателю фальшивого документа. Переход прав при именной бездокументарной ЦБ совершается с того времени, как вносятся данные по лицевому (ДЕПО) счету нового держателя. При документарной ЦБ – передача прав в момент передачи сертификата. По ордерным ЦБ — переход прав происходит посредством передаточной надписи и подписи индоссата.

По типу получения дохода

Все эмиссионные ЦБ предусматривают для владельцев этих бумаг получение постоянного (процентного) дохода. Владельцы простых акций имеют прибыль в зависимости от уровня дохода организации за отчетный период. Держатели привилегированных ЦБ имеют прибыль все время, но фиксированной величины.

По срокам обращения

Эмиссионные ЦБ могут находиться в обращении от одного года до тридцати лет. В сущности, бессрочные бумаги ограничены сроком деятельности эмитента (понятие эмитент означает – выпускающий, субъекты, имеющие право выпускать).

По стадиям обращения

По стадиям обращения, ЦБ делятся на первичный выпуск и вторичный. Продажа (отчуждение) эмитированных ценных бумаг может осуществляться по установленным правилам посредством фондового рынка (на аукционе) и на договорной основе. Почти все ЦБ, исключая акции, обращаются не на бирже. Публичные торги (непосредственное обсуждение цен продавца и покупателя лично) очень редки, основное количество сделок проводится посредством торговых платформ в сети.

Рынок ЦБ также подразделяется на кассовый — «спот» и срочный. При кассовом рынке соглашения по контракту исполняются в период от 1 до 3 дней. При срочном – соглашения могут продлиться на несколько недель (месяцев). На фондовом рынке (рынке капитала) акции и долгосрочные облигации могут обращаться более одного года. Для скорого привлечения денежных средств используют чеки, также векселя и банковские сертификаты.

Видео по теме:

Ценные документы: понятие и виды эмиссионных активов

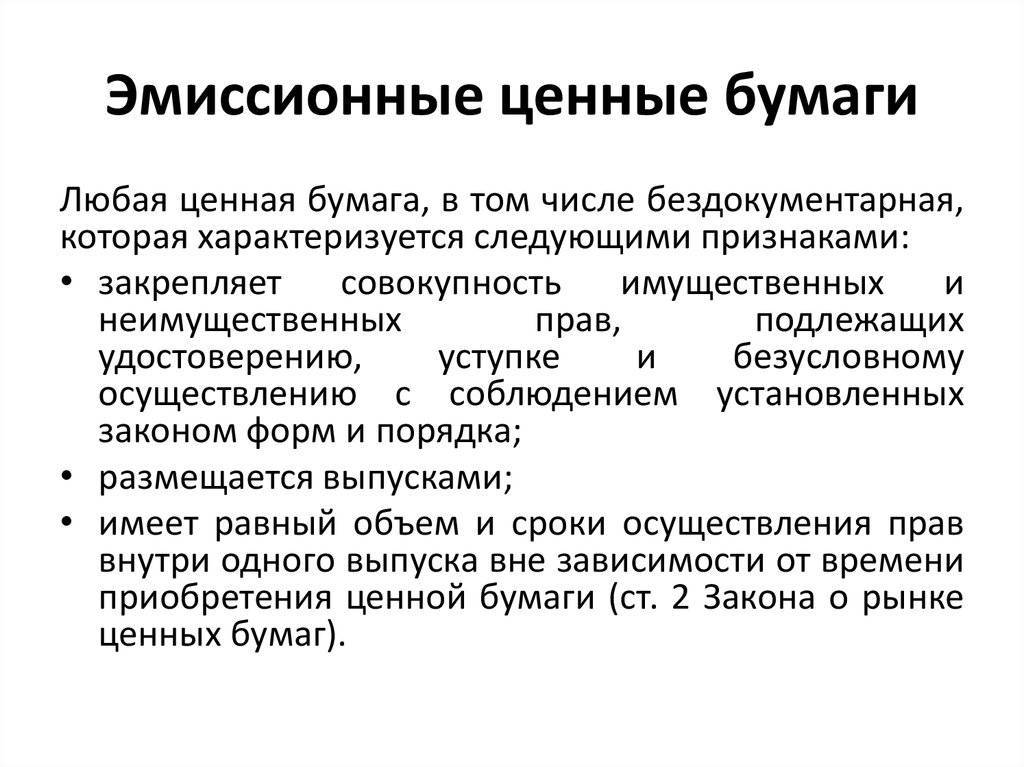

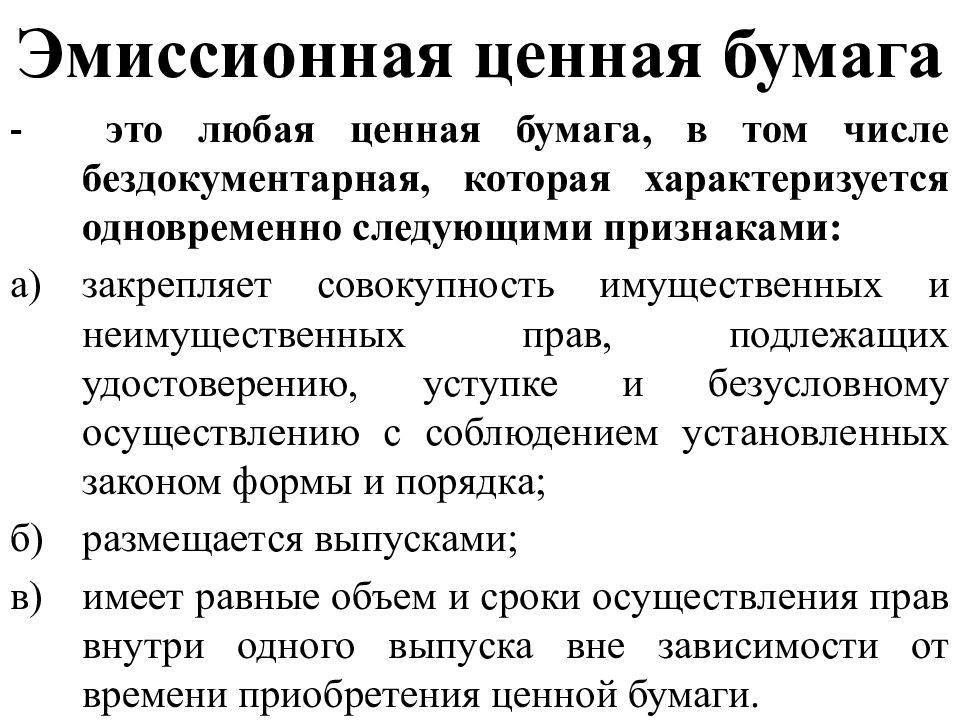

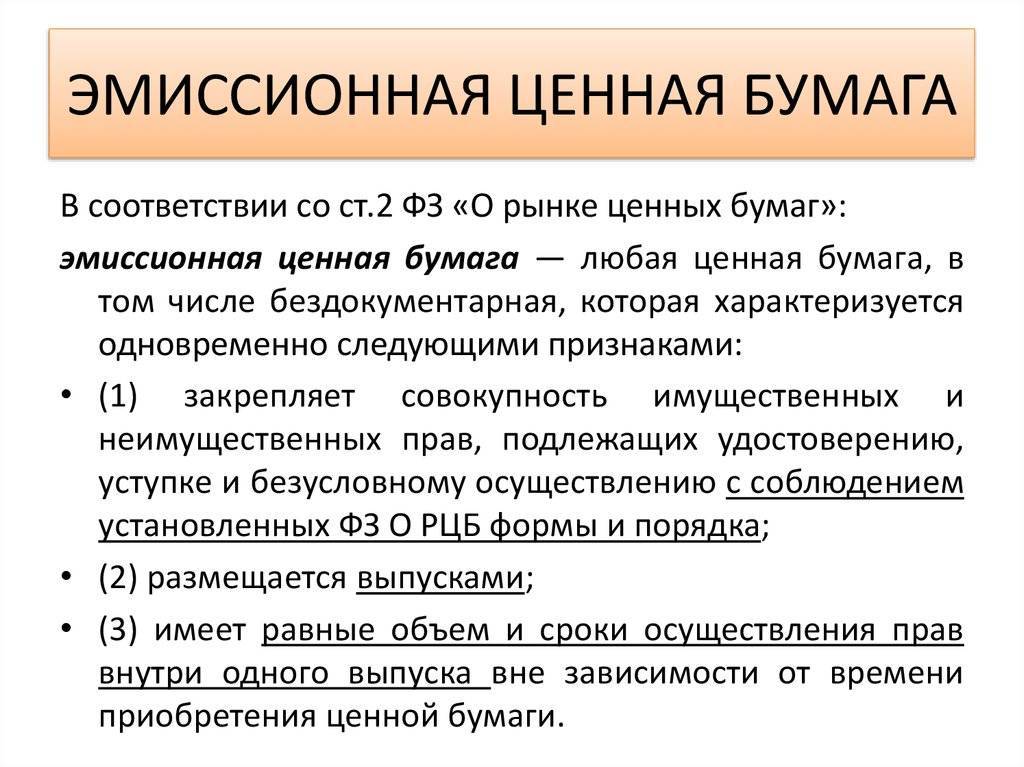

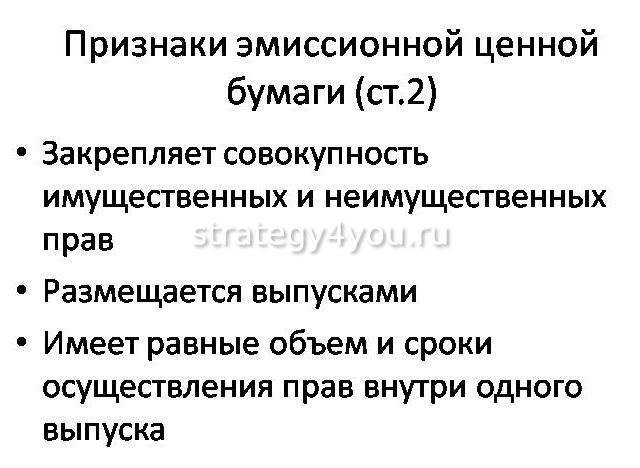

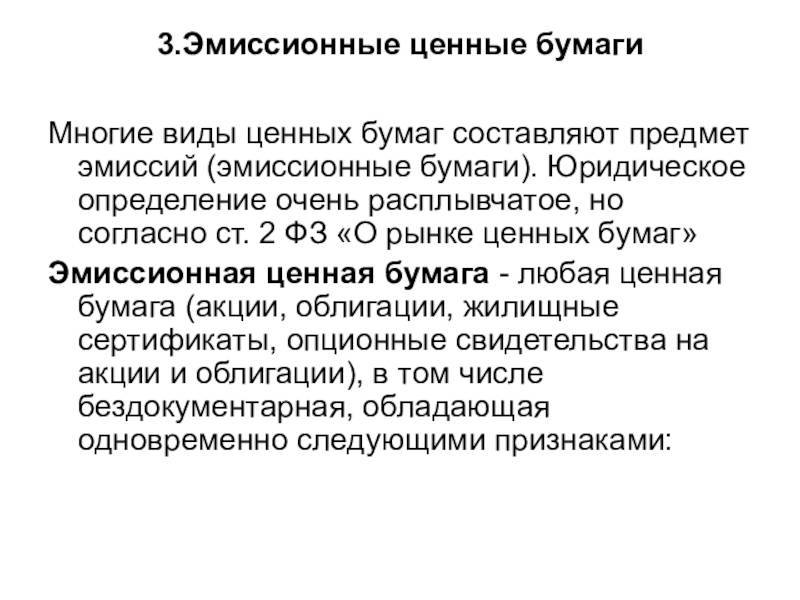

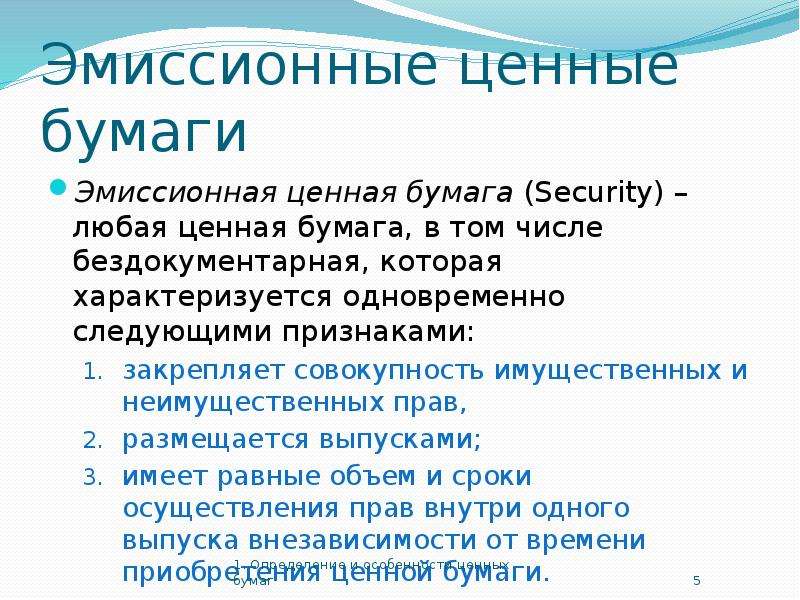

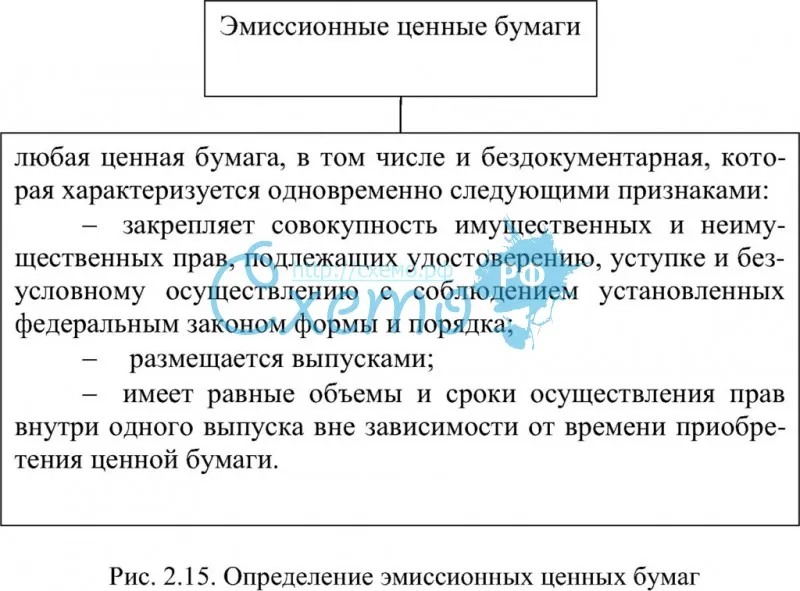

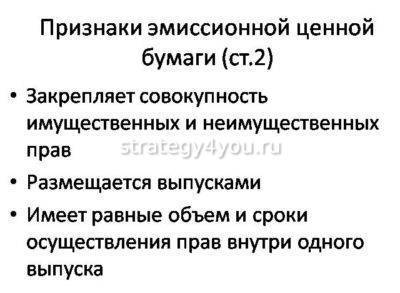

Фондовые активы или ценные эмиссионные бумаги выполняют функцию главного инструмента регулирования финансовых взаимоотношений. Эмиссионные активы — это бумага, оформленная по стандарту, где обязательно указываются реквизиты, устанавливающие комплекс имущественных прав владельца. Иными словами, это ценная бумага, на официальной основе закрепляющая за конкретным лицом право на владение каким-либо видом капитала или суммой, соответствующей его денежному эквиваленту.

Такой эмиссионный инструмент выполняет несколько функций:

- делает возможным осуществление любых рыночных сделок и обслуживает финансовые взаимоотношения между его участниками;

- удостоверяет и подтверждает факты займа или вступление лиц в имущественные отношения;

- выражается в той или иной форме, в зависимости от формы капитала и категории, к которой он привязан (движимое имущество).

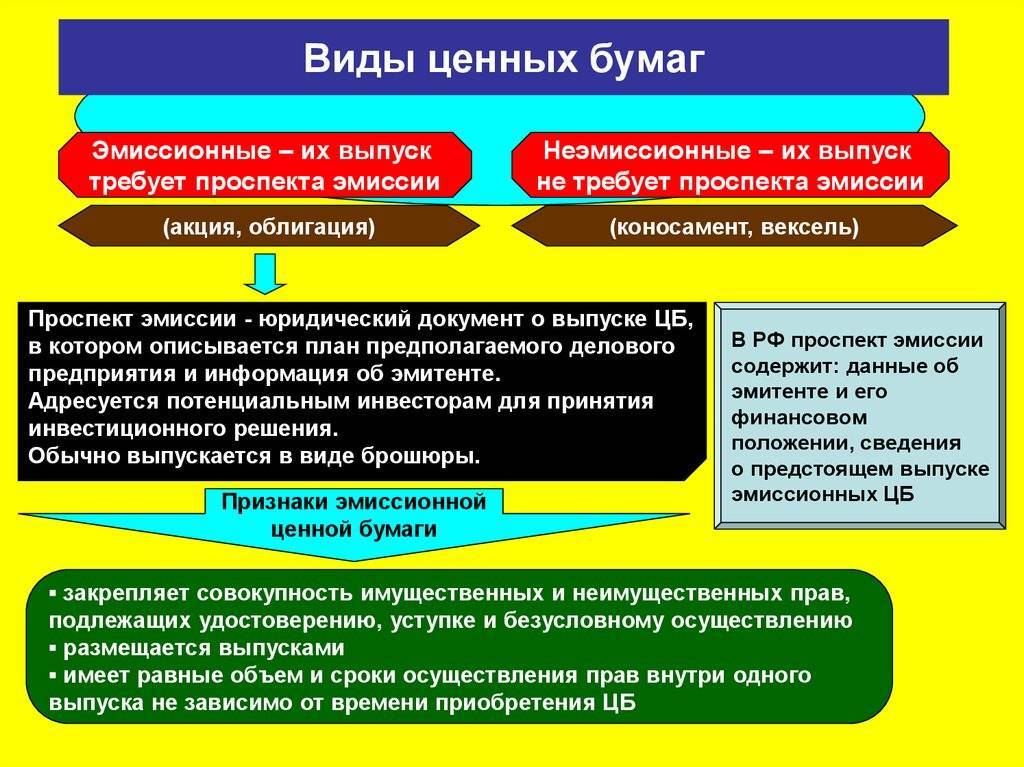

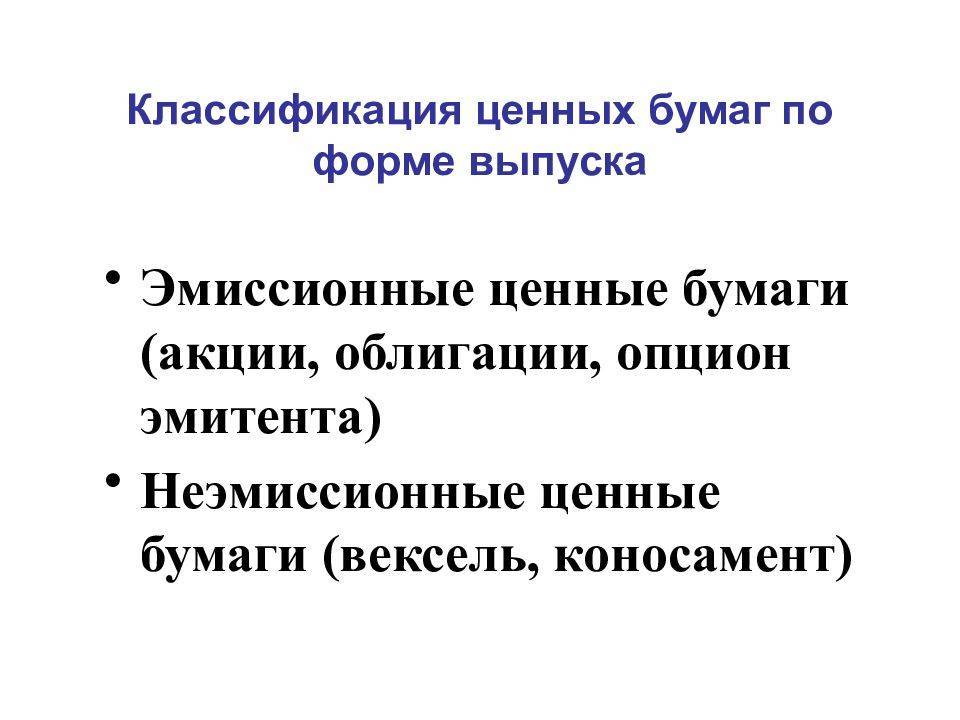

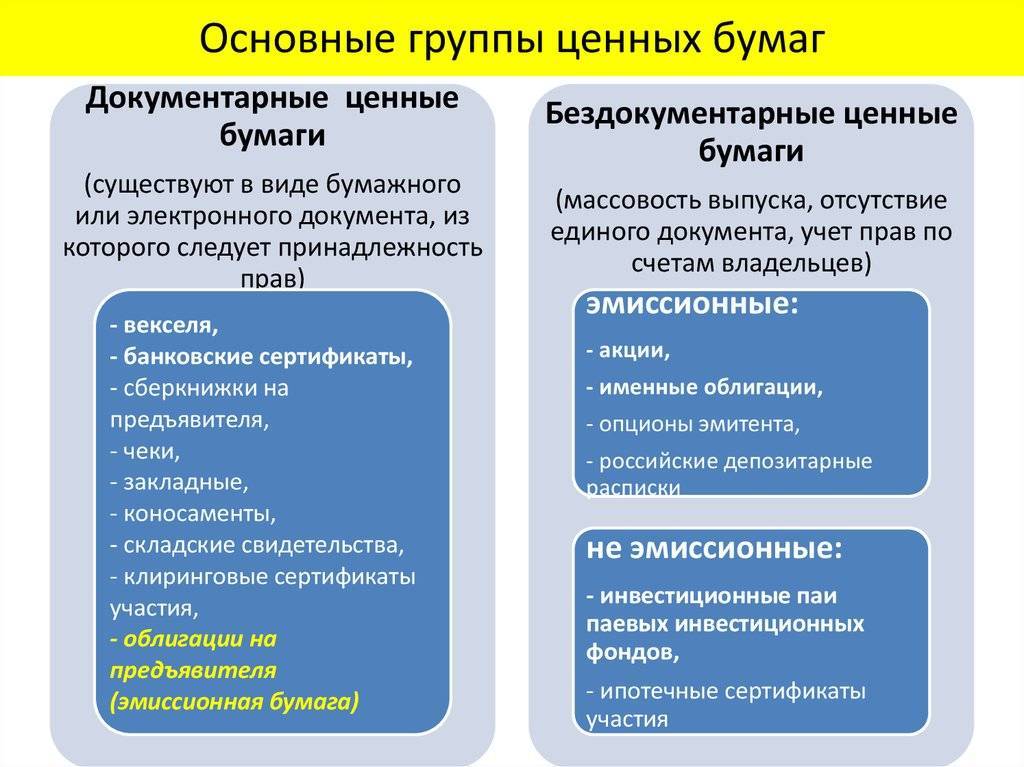

Структурирование рынка ценных бумаг — сложный процесс, который определяется различными критериями (термин погашения, тип владения, стандарт выпуска, тип передачи, доходность и другие). Одна из основ классификации — способы выпуска, то есть эмиссии. Соответственно порядку все фондовые активы подразделяются на эмиссионные бумаги, а также не эмиссионные. Они отличаются набором характеристик. В своей категории указанные типы ценных документов делятся на несколько подвидов, каждому из которых присущи индивидуальные правовые свойства.

По классификации, основанной на способе определения лица-владельца, уполномоченного распоряжаться бумагами, ценные активы делятся на следующие виды

- эмиссионные ордерные — ими может распоряжаться исключительно лицо, упомянутое в документе, а также те, кому владелец передаёт полномочия специальным распоряжением (ордером);

- эмиссионные именные — организуются в такой форме, как облигации или сберегательные сертификаты, чеки или акции на определённого человека, данные о котором вписываются в ценный документ;

- предъявительские — права по упомянутым активам принадлежат гражданам, предъявляющим документ лицу, имеющему обязательства по этому ценному документу.

Базовый признак, отличающий все активы, — это обязательство, которое они удостоверяют.

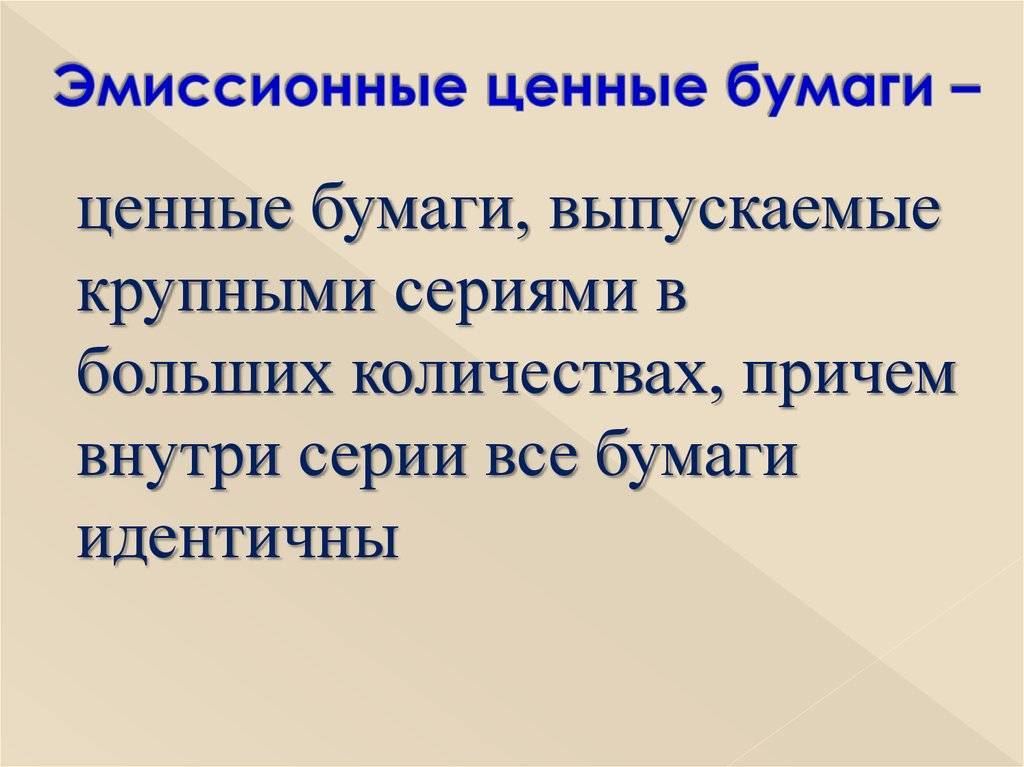

Ценными эмиссионными стандартами являются такие бумаги, выпуск которых осуществляется массово с целью дальнейшего введения в обращение на регулируемом финрынке. Независимо от момента приобретения бумаги, принадлежащей одной эмиссии, они удостоверяют равные для всех сроки и объёмы реализации вверенных прав.

Функции ценных бумаг

Углубившись в теорию, я бы не хотел оставлять в стороне пункт, описывающий функции акций и прочих инструментов в частом обращении инвестиционных предпринимателей. И чтобы не быть голословным, вкратце расскажу о тех функциях, которые известны мне – инвестору, чей приоритет — краткосрочные инвестиции.

Общественно-рыночные функции

- Информационная функция – состояние и положение экономики, валютные курсы;

- Распределительная функция – движение капитала внутри экономических секторов;

- Мобилизующая функция – совокупность свободных денежных средств физических лиц;

- Расчетная функция – универсальность кредитно-расчетных инструментов по ценным бумагам.

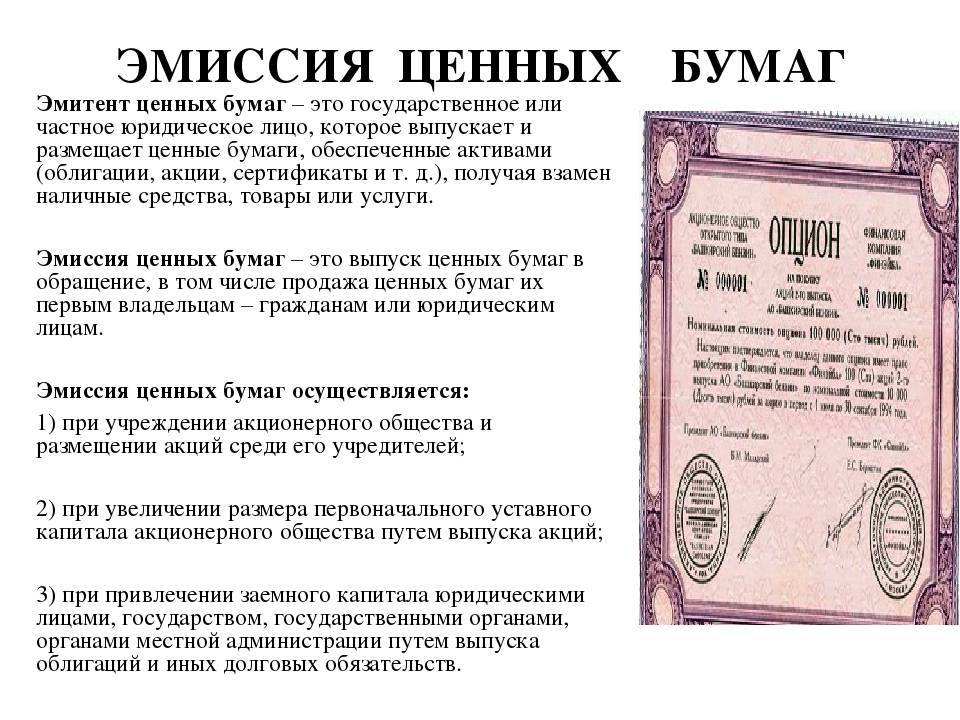

Перед переходом к следующему пункту обзора о конвертации скажу несколько слов об эмиссии ценных бумаг, которая представляет собой комплекс процессов, обеспечивающий распределение и размещение именных единиц между инвесторами. Цель эмиссии – привлечь дополнительные средства на условиях займа или посредством расширения капитала в соответствии с утвержденным уставом предприятия. Эмиссия строго регламентируется государством в лице контролирующих органов.

Фактически эмиссия делится на выпуск первого и второго уровня. Первичную эмиссию применяют коммерческие организации при первом выпуске ценных бумаг. Вторичной эмиссией является процесс повторного размещения отдельных единиц: акций, векселей или облигаций коммерческого предприятия. Еще одним отличием эмиссионного выпуска является процесс перераспределения, описывающий подписку или конвертацию ценных бумаг, о чем я тоже расскажу отдельно, в рамках следующих статей. Так что следите за новостями!

Субъекты эмиссии ценных бумаг и их обращения на фондовой бирже

Субъектов рынка эмиссии ценных бумаг можно поделить на 6 категорий:

- Эмитенты – выпускают ценные бумаги. Эмитентом ценных бумаг может быть правительство, различные государственные структуры, муниципалитеты, коммерческие предприятия.

- Инвесторы и трейдеры – покупают и продают эмиссионные ценные бумаги. Инвесторами и трейдерами могут быть физические и юридические лица. Разница между ними условная: — инвесторами называются ДОЛГОсрочные трейдеры, покупающие ценные бумаги сроком на 1 год и более; — трейдеры торгуют в обе стороны рынка, открывая Buy (бай) или Sell с целью взятия Profit(а) на изменения цен финансовых инструментов. Скальперы и Дейтрейдеры открывают по несколько сделок в день, Позиционный трейдер осуществляет по несколько сделок за несколько месяцев, «беря в профит» среднесрочные тренды на рынке.

- Брокеры – оказывают техническую поддержку торговли для частных трейдеров и инвесторов и выступают посредниками, передавая ордера клиентов на биржу, в т.ч. через предоставление Маржи и Кредитного плеча (это брокеры, маклеры, маркет-мейкеры, дилеры, форекс-дилеры и др.).

- компании, которые ведут электронный «реестр владельцев ценных бумаг» и депозитарное хранение сертификатов ценных бумаг и учёт смены владельца ценных бумаг. Это два независимых друг от друга гаранта документального подтверждения владельцев каждой ценной бкмаги на бирже;

- организатор торгов — операторы Петербургской и Московской биржи MOEX;

- Финансовые регуляторы – вырабатывают правила, выдают разрешения и лицензии, осуществляют контроль и надзор, противодействуют финансовым преступлениям. В РФ это Банк России, в в США — NFA, CFTC и SEC, в Швейцарии — FINMA, в Германии — BaFin и т.д. Подробнее в материалах Финансовые регуляторы и их лицензии.

Ценные бумаги в контексте российского законодательства

Выпуск и оборот ценных бумаг в России регулируются:

Гражданским кодексом РФ. Глава 7 «Ценные бумаги»;

ФЗ № 208-ФЗ «Об акционерных обществах»;

ФЗ № 39-ФЗ «О рынке ценных бумаг».

Кроме того, правоотношения профессиональных участников биржи регламентируют другие нормативно-правовые акты и различные документы. Основным сводом правил, влияющем на рынок, является ФЗ «О рынке ценных бумаг».

Если необходимо узнать больше о том, что такое ценная бумага с точки зрения законодательства, то лучше расскажет глава 7 Гражданского кодекса. Например, ее статья 142 дает четкое определение, что можно отнести к ценным бумагам, а статья 143 расскажет, какие их виды действуют на территории России.

Закон о рынке ценных бумаг

Закон регламентирует выпуск, обращение, куплю/продажу ЦБ и другие действия участников рынка:

роль банка РФ;

требования к профессиональным участникам;

обращения;

информационное сопровождение;

права и обязанности брокера и дилера;

определяет реестр ЦБ.

Нормы закона защищают начинающих инвесторов и организации, регулируя взаимодействие вкладчиков и брокерских компаний. По ним гарант во всех сделках с ценными бумагами в России — Центробанк, который отвечает за:

справедливость и корректность работы фондового рынка, предотвращение мошенничества с ценными бумагами и проведения махинаций с ними;

регистрацию и одобрение новых выпусков бумаг;

выдачу лицензий участникам рынка: брокерам, клиринговым операторам, депозитариям;

выпуск ценных бумаг и соблюдение прав акционеров.

Также функции контроля рынка ценных бумаг выполняют некоммерческие организации, защищающие интересы профессионалов на финансовом рынке. Они помогают государству эффективнее регулировать торговлю на бирже ценными бумагами. Подробнее об их функциях — см. ФЗ №39.

История появления ценных бумаг

Рост торговли и перемещение огромного количества товаров и денег сыграли свою роль в возникновении первых ценных бумаг. Уже в Древней Греции и в период расцвета Римской империи кредиторы ежедневно одалживали друг другу и даже торговали долгами. Вслед за частным долгом появился и государственный. Об этом свидетельствуют глиняные таблички, пергаменты и папирусы, выполненные в VI — V вв до нашей эры. Они содержали записи о сделках. А с VI века, когда была изобретена бумага, возникли и первые подобия бумажных ценных бумаг.

Ближе к нашему времени — в XIII веке итальянские купцы брали на себя роль посредников между отдельными покупателями и продавцами при заключении сделок.

В XVII веке большинство торгов ценными бумагами осуществлялось в векселях и облигациях. И лишь позднее, когда владельцы частного бизнеса и первые инвесторы осознали, что финансовое объединение взаимовыгодно, выпустили акции. Бурный рост рынка этих ценных бумаг в XVIII веке привел к открытию бирж в Англии, Франции, Германии, Австро-Венгрии, США. Вначале торговали в основном облигациями, затем стали преобладать акции.

️

Если говорить о России, то первая биржа была открыта в 1703 году в Санкт-Петербурге, а затем в Москве и Одессе.

Вначале они были товарными, но уже во второй половине XIX века стали торговать ценными бумагами. В дальнейшем развитие рынка ценных бумаг в стране шло медленно и несколько раз прерывалось при смене правительств. В СССР рынок ценных бумаг перестал существовать. Остались лишь государственные ценные бумаги — облигации.

Возрождение началось в 90-х годах XX века, после развала СССР. В 1991 году начали работу фондовые биржи в Москве, Санкт-Петербурге. Однако по-настоящему рынок ценных бумаг заработал только к концу 1999 года. Сегодня на нем представлены акции и облигации, не только государственные, но и корпоративные. Постепенно фондовый рынок становится наиболее динамично развивающимся сектором российской экономики.

Виды по способу выпуска в российский практике

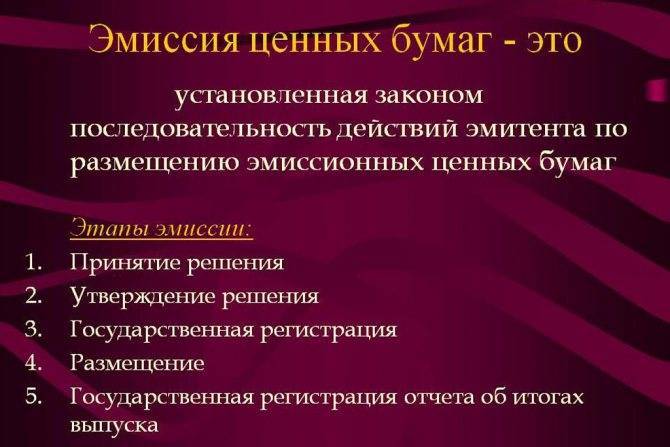

По способу выпуска, согласно законодательству РФ, эти документы делятся на эмиссионные и неэмиссионные.

По способу выпуска, согласно законодательству РФ, эти документы делятся на эмиссионные и неэмиссионные.

В стандартную процедуру эмиссии входят 5 ключевых этапов, предполагающих вынесение решения о подобном действии, его утверждение и регистрацию в государственных органах.

В зависимости от типа бумаги, некоторые этапы могут быть пропущены. Обязательным условием является определение эмиссионной стоимости — суммы, в которую будет оценен актив при первичном размещении.

Решение о выпуске той или иной неэмиссионной бумаги принимается отдельно по каждому документу. Оно не требует утверждения. Государственная регистрация самого выпуска или результатов его размещения также не требуется.