Страховые взносы 2022: новые ставки, таблица

До 2014 года ИП, а также адвокаты, нотариусы и другие лица, ведущие частную практику, перечисляли в пенсионный фонд и на ОМС фиксированные взносы, одинаковые для всех категорий. Однако в 2018 году был принят ряд поправок в законодательство, приведших к изменениям в расчетах.

Взносы в установленном размере должны выплачивать все индивидуальные предприниматели, независимо от выбранной системы налогообложения, кроме случаев, перечисленных в законе:

- призыв на обязательную службу в армии;

- период ухода за ребенком-инвалидом, инвалидом 1 группы, лицами старше 80 лет;

- проживание вместе с супругом-военнослужащим, если это связано с невозможностью вести предпринимательскую деятельность;

- жизнь за границей с супругом, находящимся на госслужбе или работающим в организациях, входящих в утвержденный перечень.

Сумма, которую придется перечислить на страхование, варьируется и зависит от следующих факторов:

- является плательщик ИП или организацией, субъектом МСП;

- относится ли его род деятельности к льготным;

- наличие у лица, получающего доход, российского гражданства;

- размер всех выплат застрахованного работника.

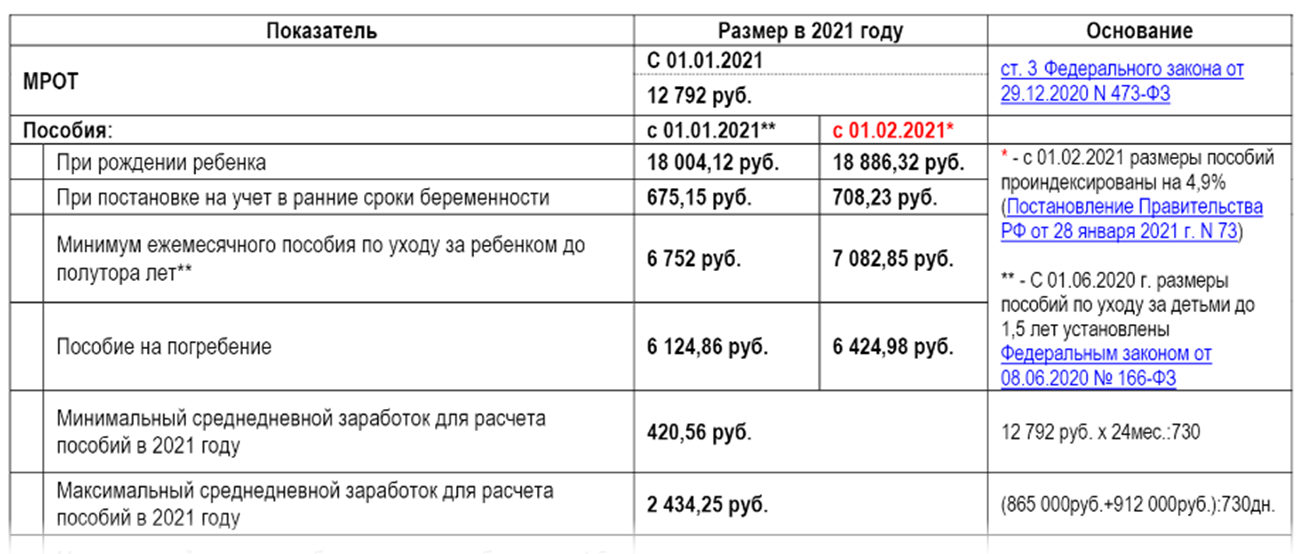

С 2021 года изменилась и предельная величина дохода, при которой страховые взносы оплачиваются по льготному тарифу. Они отражены в графе «дополнительные условия». Размер взносов, подлежащих к выплате в новом году работодателем, отражен в таблице:

| Назначение взноса | Ставка | Дополнительные условия |

| ПФР | 22% | При доходе ниже 1,465 млн руб. |

| 10% | При доходе выше 1,465 млн руб. | |

| ФСС(на ВНиМ) | 2,9% | До 966 тыс. руб. |

| 0% | Свыше 966 тыс. руб. | |

| ФФОМС | 5,1% | — |

Тарифы на взносы «на травматизм», то есть страхование несчастных случаев на производстве или возникновения профзаболеваний до 2023 года сохраняются на прежнем уровне.

Херсон сегодня, 21.11.2022, последние новости. Какая обстановка складывается в городе

Российская армия должна серьезно подготовиться к обороне Крыма. Об этом заявил депутат Госдумы от Забайкальского края, генерал-лейтенант армии запаса Андрей Гурулёв.

Ранее глава офиса президента Украины Андрей Ермак заявил, что страна собирается начать военную кампанию для возврата Крыма. ВСУ планируют уже в декабре войти в Крым, рассказал замминистра обороны Украины Владимир Гаврилов. Планы нападения на Крым могут привести к катастрофическому провалу.

«Надо быть готовым ко всему, в том числе и к серьезной обороне в Крыму. Насколько я знаю, линии обороны оборудуются. Я думаю, наши военноначальники эти варианты предусмотрели», — сказал Гурулев в разговоре с URA.RU.

При этом депутат Госдумы от Крыма Дмитрий Белик отказался комментировать «кампанию по возвращению полуострова».В разговоре с журналистами он сослался на сдачу Херсона. «Не хочу комментировать это после Херсона. Спросите другие темы, пожалуйста», — заявил Белик. Член комитета по международным делам Совета Федерации Сергей Цеков в свою очередь отметил, что у Украины нет шансов отобрать у России Крым.

Председатель Союза политэмигрантов и политзаключенных Украины Лариса Шеслер высказалась о репрессиях киевского режима в Херсоне.

По ее словам, власти пользуются полной безнаказанностью, устраивая репрессии на захваченных территориях. Об этом сообщает «Украина.Ру»

«К сожалению, очень многие жители Херсона не восприняли серьезно угрозу политических расправ. Это уже даже не преследование – это расправы, которые сегодня творят на территории Херсона украинские власти, пользуясь полной безнаказанностью», – сказала она.

И подчеркнула, что речь идет не только о Херсоне.

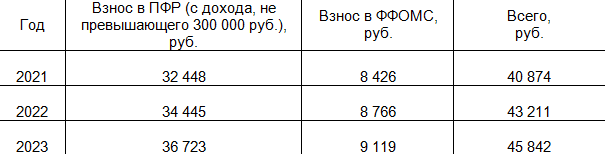

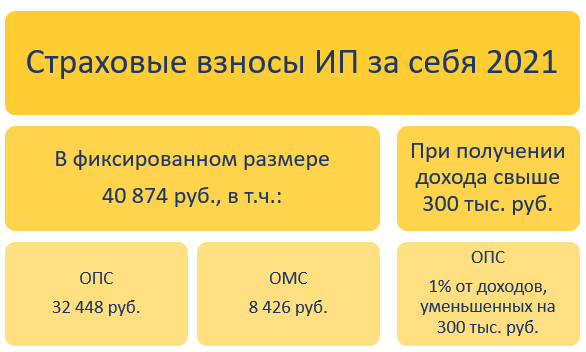

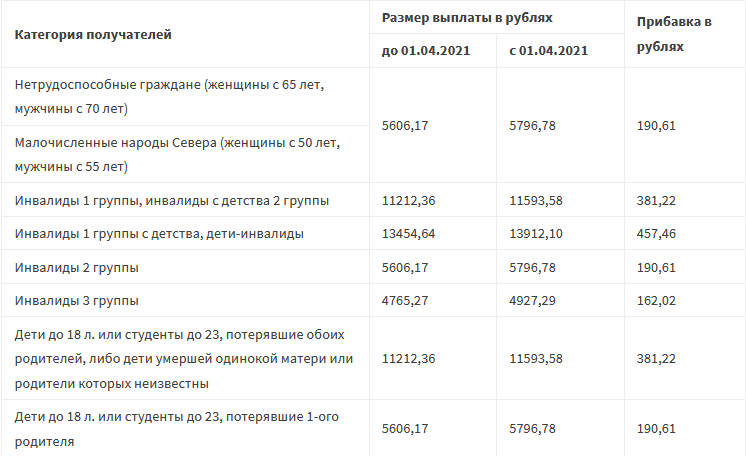

Размер страховых взносов

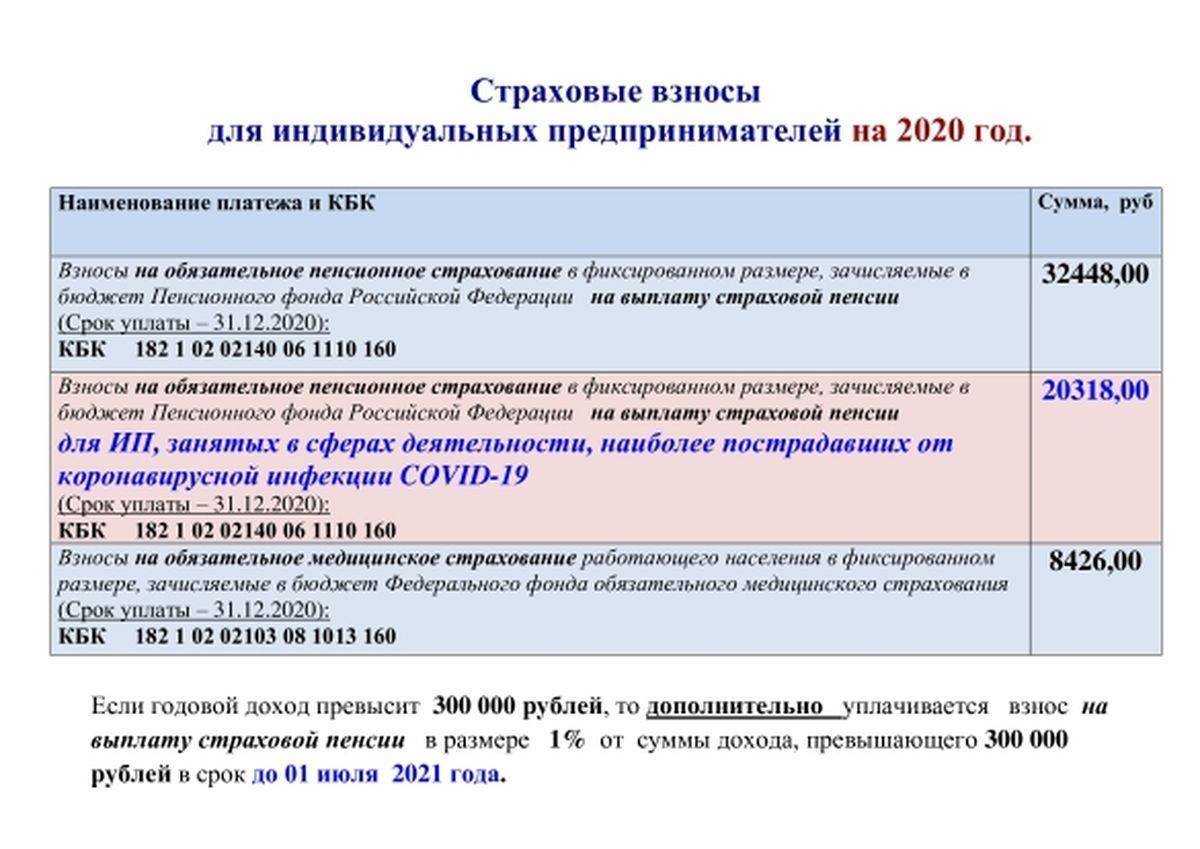

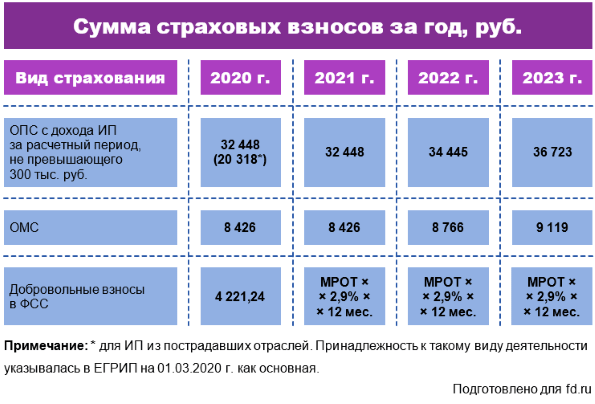

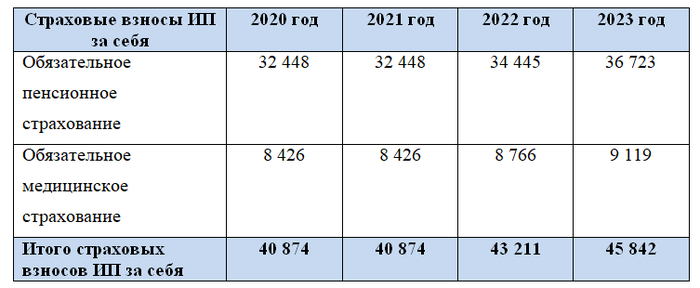

Взносы ИП состоят из фиксированной части и дополнительного 1 %. Фиксированную часть платят все предприниматели, даже при отсутствии деятельности. Размер фиксированных страховых взносов в 2021 году составляет 40 874 руб. Из них:

- на обязательное пенсионное страхование (в ПФР) — 32 448 руб.,

- на обязательное медицинское страхование (в ФФОМС) — 8426 руб.

Если ваш доход за год превысит 300 тыс. руб., то вам нужно дополнительно заплатить 1 % от суммы превышения.

Пример. Если за 2021 год Иван заработал 1 млн. руб., то он должен заплатить фиксированные страховые взносы — 40 874 руб. и дополнительный 1 % — 7000 руб.: (1 000 000 − 300 000) × 1 %. Всего 47 874 руб.

Максимальная сумма взносов, включая фиксированную часть и дополнительный 1 %, составляет 268 010 руб.

Рассчитать: Калькулятор страховых взносов ИП

Налоги ИП в 2022 году: какие изменения

С 1 января 2022 года спецрежим в виде ЕНВД нельзя применять по всей территории России. Вместо этой системы налогообложения рекомендуется применять УСН, ПСН или налог на профессиональный доход.

ИП на ПСН могут вернуть стоимость патента полностью или частично, если заявить новый налоговый вычет. Предприниматели вправе заявить в инспекции налоговые вычеты:

- взносы на обязательное пенсионное, социальное и медстрахование, уплаченные за ИП и наемных работников;

- больничные за счет ИП;

- платежи по добровольному личному страхованию сотрудников на случай болезни.

Взносы и пособия уменьшают налог на ПСН за налоговый период, если уплачены за работников, которые заняты в деятельности на патенте.

Примеры расчета суммы отчислений ИП

Для расчета суммы взносов от ИП за себя важны два фактора:

- сколько месяцев и дней в году вы имели статус индивидуального предпринимателя;

- какой доход был получен за это время.

Если у вас был статус ИП в течение 2022 года, то вы должны заплатить как минимум фиксированную сумму. Если в течение года статус ИП составлял несколько месяцев или дней, учитывается только этот период.

Пример 1

Сергеев А. Н. стал индивидуальным предпринимателем 12.10.2021 и в течение всего 2022 года сохранял статус индивидуального предпринимателя. Выручка за 2022 год не превысила 300 000 рублей. Это значит, что в бюджет необходимо перечислить 43 211 рублей.

Пример 2

Петренко С.И. зарегистрирован в качестве индивидуального предпринимателя в начале года — 17.01.2022. Но дело так и не запустилось, поэтому через три месяца его закрыли. Это значит, что вы должны оплатить взносы за период с 17.01 по 17.04.

Рассчитаем сумму к уплате с учетом положений статьи 430 НК РФ: «Пропорционально количеству календарных месяцев от календарного месяца начала деятельности. За неполный месяц деятельности фиксированная сумма страховых взносов определяется пропорционально количеству календарных дней в этом месяце».

Мы получаем:

- на пенсионное страхование 8 756,31 рубля;

- 2 228,42 рубля на медицинскую страховку.

Всего нужно заплатить 10 984,73 руб. Дополнительный взнос не взимается, так как доходов у ИП не было.

Пример 3

Предприниматель Кузнецова О. Осуществляла деятельность на протяжении 2022 года, при этом доход от бизнеса составил 1 539 000 руб. Применимой налоговой системой является “Доходы” УСН. Рассчитываем, сколько взносов должна заплатить ИП:

- 34 445 рублей – фиксированная сумма на пенсионное страхование;

- 12 390 рублей – дополнительный взнос на пенсионное страхование;

- 8 766 рублей – фиксированная сумма на медицинское страхование.

Всего ИП Кузнецова заплатит за себя 55 601 руб.

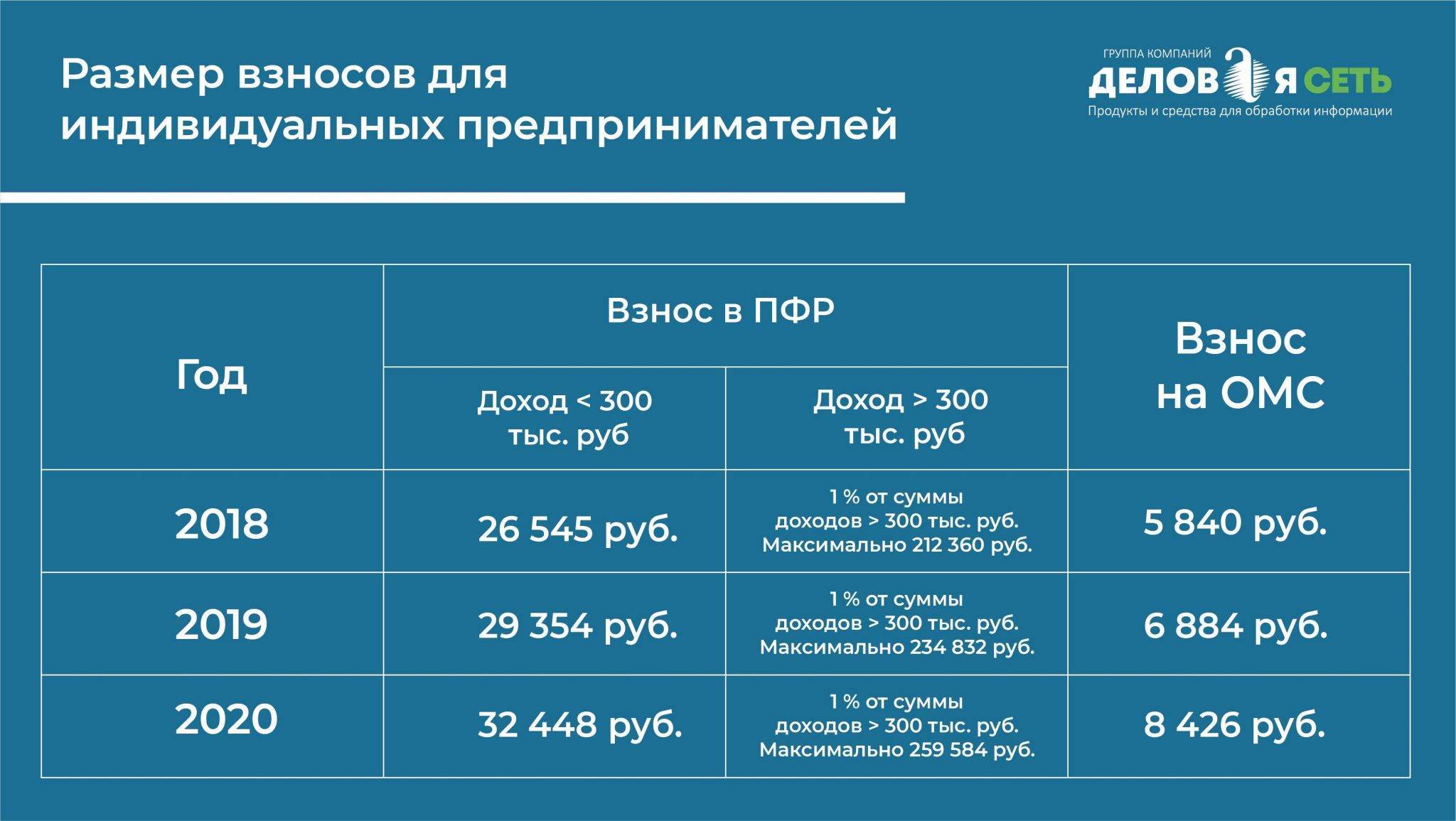

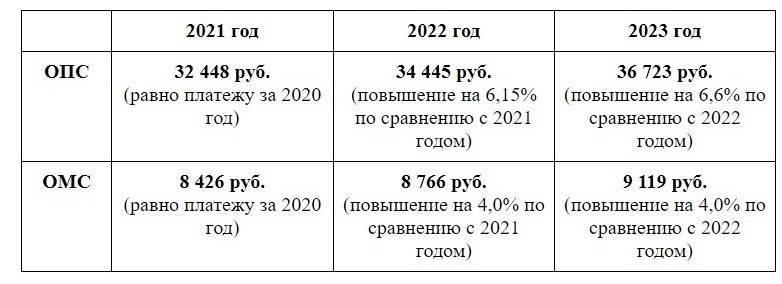

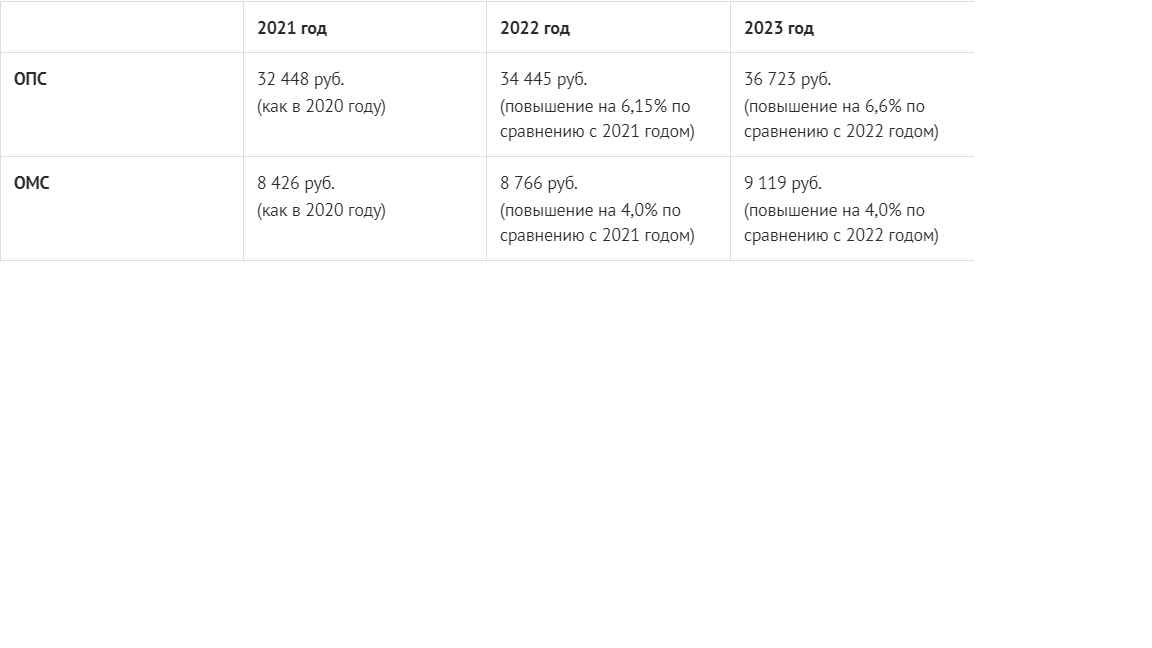

Увеличение размера фиксированных платежей в 2018-2022 годах

В 2018 году произошло важное изменение по расчетам фиксированных взносов. Правительство одновременно вместе с проектом федерального бюджета на 2018–2022 годы, внесло в Госдуму поправки в Налоговой кодекс

Законопроектом предлагалось установить новый фиксированный размер взносов на обязательное пенсионное и медицинское страхование для ИП, уплачивающих взносы «за себя». Предлагалось, чтобы размер фиксированных взносов больше не зависел от минимального размера оплаты труда (МРОТ), а ежегодно индексировался в соответствии с решениями Правительства.

Объясняется такое предложение тем, что Правительство решило увеличить МРОТ до прожиточного минимума, т.е. МРОТ увеличится существенно. В этом случае страховые взносы ИП, рассчитанные на основе МРОТ, вырастут значительно.

Так, если бы размер фиксированных платежей в 2018 году рассчитывался по действующему в 2017 году законодательству, то их сумма увеличилась бы на 27% по сравнению с 2017 годом. Т.е. в 2018 году ИП должен был заплатить на 7 000 рублей больше.

Расчет фиксированных платежей в 2018 году по новой формуле снизил нагрузку на ИП. Законопроектом было предусмотрено определить фиксированный взнос для ИП на 2018 год на пенсионное страхование в размере 26 545 рублей, и 5 840 рублей на медицинское страхование. Итого ИП должен в течение 2018 года уплатить обязательных взносов на сумму 32 400 руб. В этом случае, платеж по взносам возрастет только на 15,7% относительно размера в 2017 году.

В итоге законопроект был принят и президентом РФ 27.11.2017 года был подписан Закон № 335-ФЗ, которым были внесены изменения в НК РФ в части размеров фиксированных страховых взносов на 2018-2022 годы:

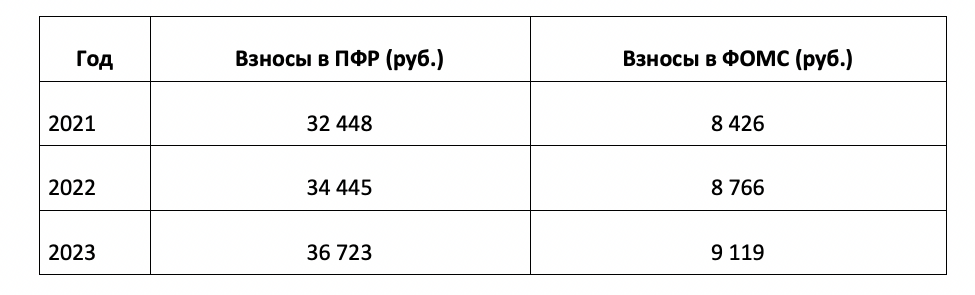

На обязательное пенсионное страхование с доходов менее 300 000 рублей необходимо оплатить:

- в 2018 году 26 545 руб;

- в 2019 году 29 354 руб;

- в 2020 году 32 448 руб;

- в 2021 году 32 448 руб;

- в 2022 году 34 445 руб.

На обязательное медицинское страхование, независимо от размера годового дохода ИП должен заплатить:

- в 2018 году 5 840 руб;

- в 2019 году 6 884 руб;

- в 2020 году 8 426 руб;

- в 2021 году 8 426 руб;

- в 2022 году 8 766 руб.

Где купить подарочные карты Стим в России?

Подарочные карты Steam являются одним из доступных и простых способов пополнения баланса в Стим. Они содержат код из 12 цифр, который нужно ввести в своем профиле, чтобы получить на кошелек фиксированную сумму.

Игроки из России могут приобрести подарочные карты следующих номиналов в иностранной валюте:

- 5€

- 10€

- 20€

- 50€

- 100€

Они подходят для аккаунтов Европы. Так же можно коды пополнения карты для регионов Турция, Бразилия, Гонконг, США и проч. Для региона Россия на сегодняшний день карт пополнения Steam не существует.

Обратите внимание! Чтобы использовать карты в иностранной валюте, вам придется создать новый аккаунт Steam c указанием нужного региона. Для этого используйте VPN

Сегодня приобрести карты в РФ можно только в онлайн-магазинах. Стоимость карты зависит от ее номинала и включает дополнительную сумму за услуги продавца. Мы рекомендуем покупать подарочные карты Steam на проверенных сайтах:

Получив от продавца код подарочной карты, активируйте его так:

- Откройте Steam и кликните на свой ник справа вверху.

- Нажмите «Мой кошелек».

- В разделе «Пополнить баланс» выберите «Код кошелька или подарочной карты Steam».

- Введите код подарочной карты и подтвердите ее активацию.

Зачисление средств на баланс происходит мгновенно. Если этого не произошло, убедитесь, что вы использовали правильный код.

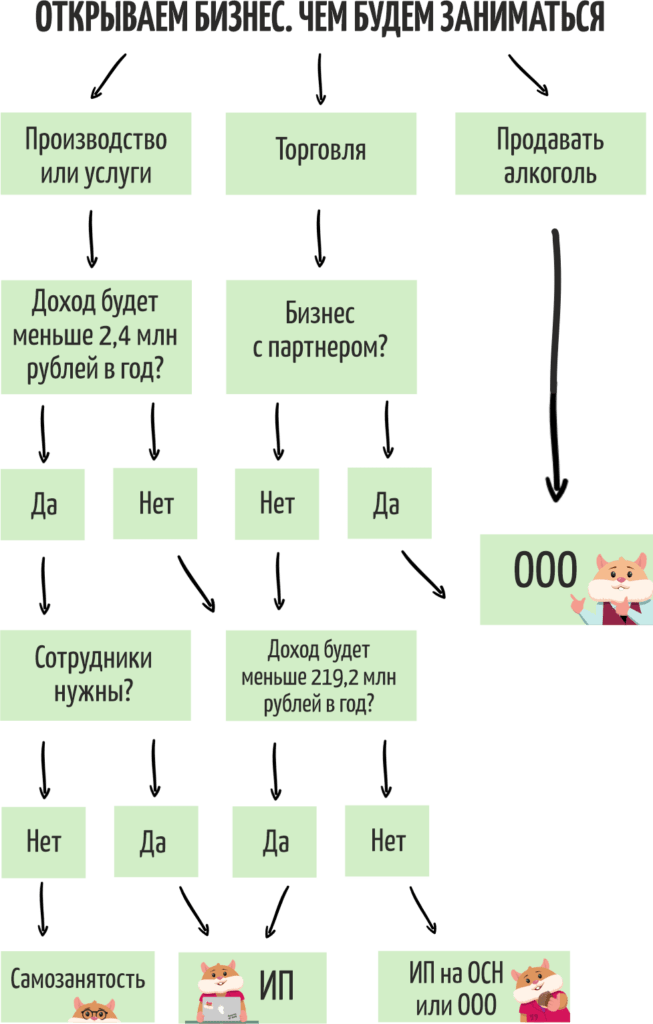

Для чего стоит завести ИП

Без статуса индивидуального предпринимателя не обойтись, если вы:

- нанимаете сотрудников;

- планируете перепродавать товары, произведенные не вами;

- ваши доходы больше 2,4 млн рублей в год.

Саша в свободное от основной работы время занимается репетиторством: готовит школьников к ЕГЭ. Он зарабатывает на этом 30 000 рублей в месяц и решил зарегистрироваться как самозанятый.

Митя и Кирилл решили открыть бухгалтерскую компанию. Предварительные договоренности с потенциальными клиентами уже есть, работы много, и они хотят нанять сотрудников. Так как управлять бизнесом Митя и Кирилл собираются вдвоем, то выбрали ООО.

Сколько налогов платит ИП

Еще до регистрации предпринимателю необходимо выбрать систему налогообложения, которую он будет применять. Лучше заранее спланировать, будете ли набирать сотрудников и какой примерно будет доход. Примерно рассчитайте суммы налогов при каждом из налоговых режимов. Хорошие новости: выбранный налоговый режим не останется с вами раз и навсегда, его можно поменять.

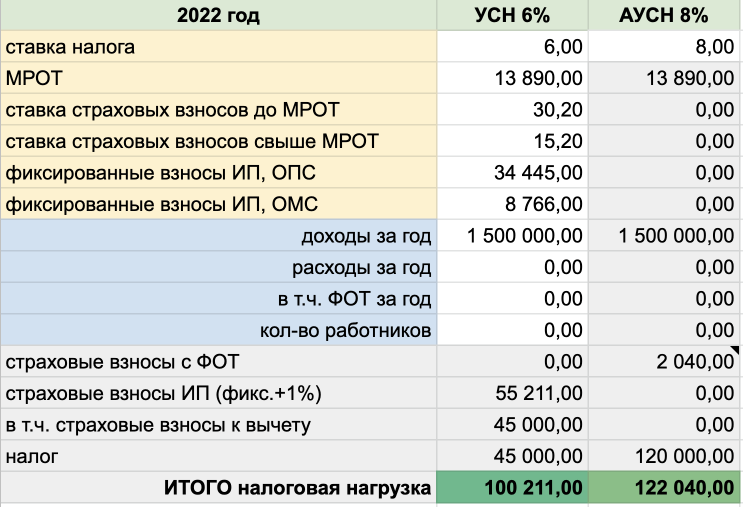

Упрощенная система налогообложения (УСН)

Один из самых популярных и простых налоговых режимов. Отчетность сдается один раз в год. Можно рассчитывать налог одним из двух способов:

- с доходов по ставке 6 % (выручка до 164 млн рублей, до 100 сотрудников), по ставке 8 % (выручка до 219,2 млн рублей, до 130 сотрудников);

- с разницы между доходами и расходами по ставке 15 % (выручка до 164,4 млн рублей, до 100 сотрудников), по ставке 20 % (выручка до 219,2 млн рублей, до 130 сотрудников).

Если выручка ИП превысила 219,2 млн рублей в год, упрощенку использовать не получится.

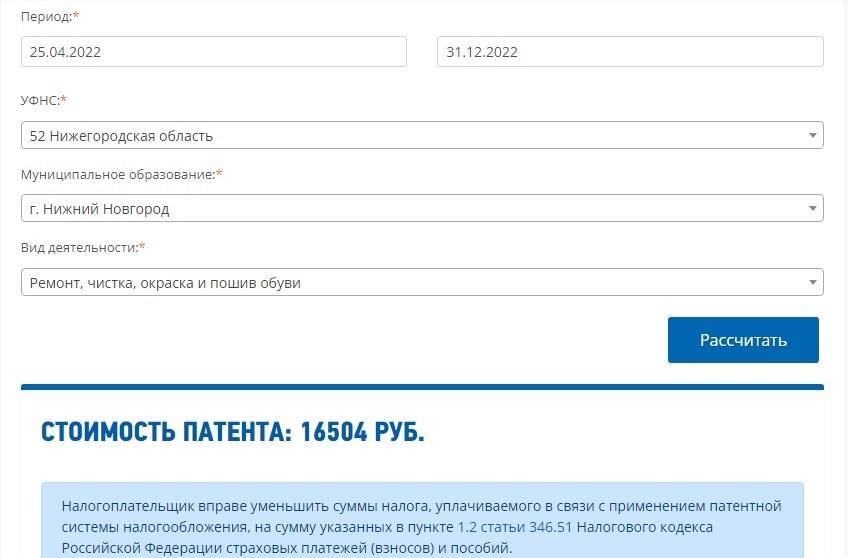

Патент

Патентная система распространяется только на отдельные виды деятельности, всего их . Патент нельзя применять, если:

- в штате работает больше 15 человек;

- выручка больше 60 млн рублей.

Пример расчета патента на сайте ФНС

Пример расчета патента на сайте ФНС

Стоимость патента можно снизить на сумму страховых взносов, для этого необходимо отправить в налоговую уведомление с данными патента и суммой выплаченных взносов. Один патент применяется для одного вида деятельности, но можно оформить и несколько. На уровне субъектов РФ могут быть установлены налоговые каникулы для недавно зарегистрированных ИП, применяющих патентный режим. Это лучше уточнить в налоговой.

Общая система налогообложения (ОСН)

Это один из самых сложных налоговых режимов, самостоятельно справиться с отчетностью сложно — понадобится профессиональный бухгалтер. ИП на ОСН должен платить налог на имущество, НДС и другие налоги. Но его можно применять при любой выручке, ограничений нет. На ОСН можно перейти по мере роста бизнеса и дохода.

Единый сельхозналог

Этот налоговый режим вправе использовать только предприниматели, которые работают в сфере сельского хозяйства. Налог взимается с разницы «доходы минус расходы» по ставке 6 %.

Автоматизированная упрощенная система налогообложения (АУСН)

Это экспериментальный налоговый режим. Стартует с 1 июля 2022 года в Москве, Московской области, Татарстане и Калужской области. Применить его смогут только новые ИП. Налог ФНС будет начислять самостоятельно, исходя из данных которые получает от ИП, банка и онлайн-кассы. Страховые взносы на АУСН платить не нужно. Ставки следующие:

- 8 % с доходов;

- 20 % с разницы «доходы минус расходы».

Посредники, которые пополнят вам кошелек Steam в любой валюте

В том случае, если по каким-то причинам перечисленные выше способы пополнения кошелька Стим вам не подходят, обратитесь к людям, которые за определенное вознаграждение пополнят ваш баланс Steam. Найти их можно на специализированных сайтах, к примеру, тут:

Если вы выбрали один из первых двух сайтов, то действуйте по следующей схеме:

- Найдите на сайте раздел с пополнением баланса Стим;

- Укажите свой логин;

- Выберите сумму пополнения;

- Оплатите услугу, используя данные карты РФ или электронный кошелек;

- Подтвердите оплату услуги.

На FunPay процесс заключения сделки между вами и продавцом выглядит так:

- Найдите продавца в разделе пополнения кошелька Steam.

- Кликните на его ник и откройте окно оформления сделки.

- Выберите способ оплаты и сумму пополнения кошелька.

- Укажите логин своего аккаунта Стим.

- Подтвердите оформление сделки, нажав «Купить».

- Дождитесь, пока на ваш счет в Стиме зачислятся деньги.

- Вернитесь на FunPay, перейдите в раздел «Покупки» и подтвердите выполнение сделки.

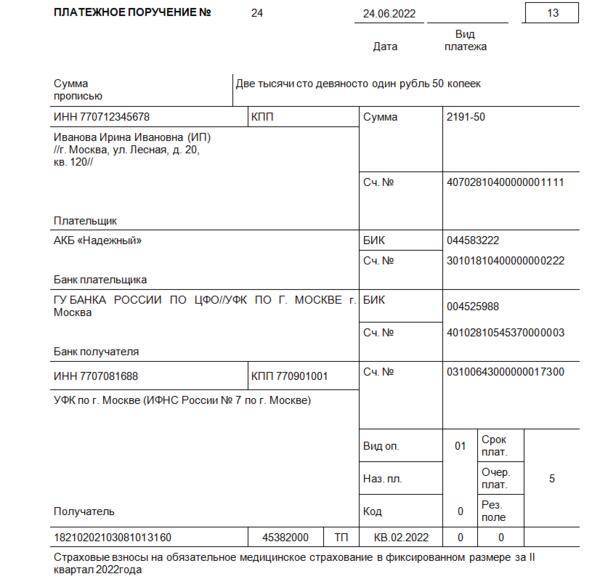

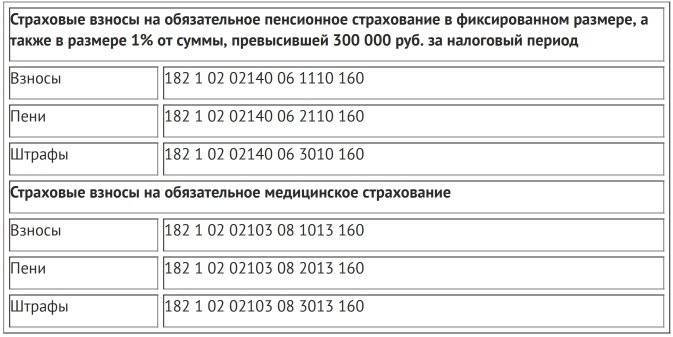

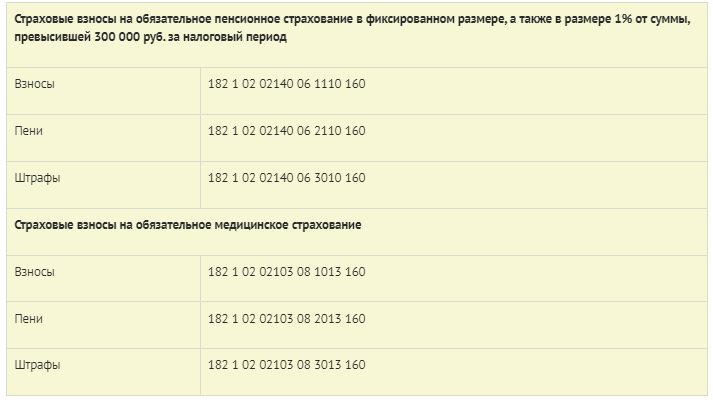

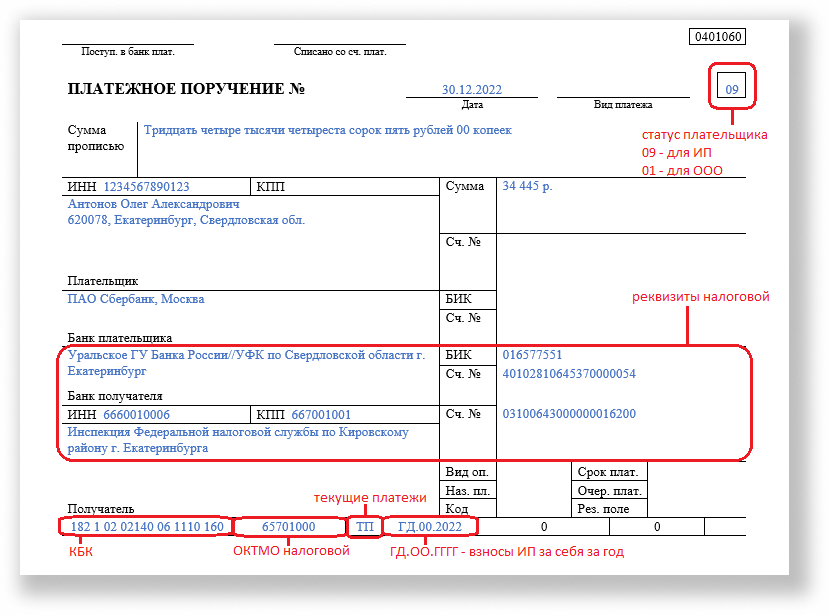

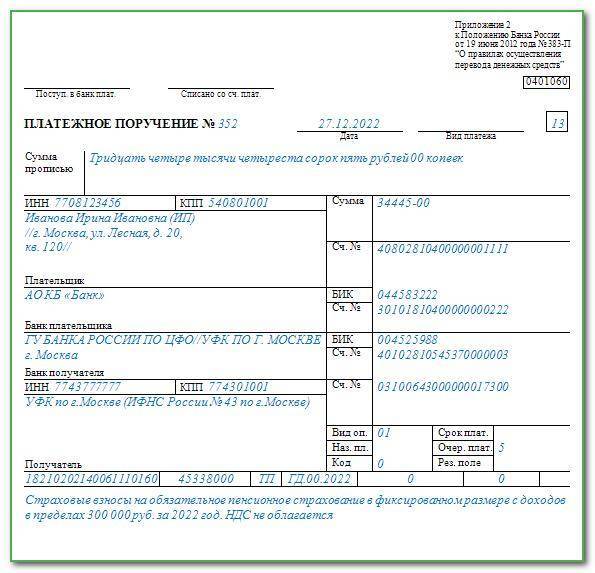

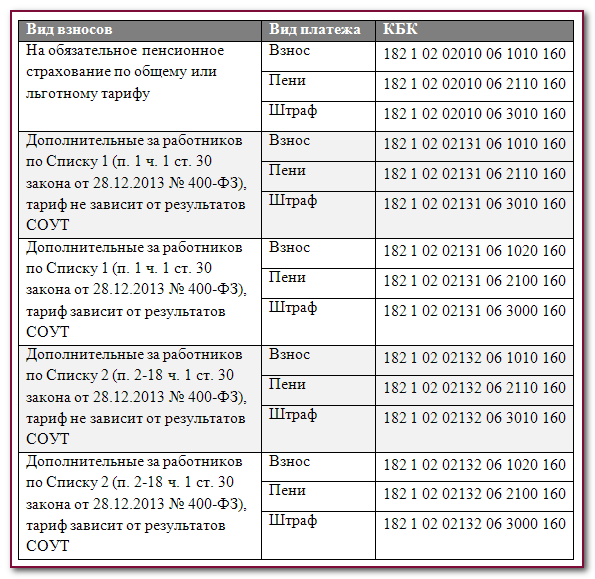

КБК для ИП в 2022 году

Код бюджетной классификации (КБК) прописывают в платежных документах на перечисление обязательных платежей в бюджет. Чтобы деньги зачислили корректно, надо указывать правильный код. Если допустить ошибку, то налоговые органы не смогут правильно классифицировать платеж, в результате чего у предпринимателя появится задолженность.

КБК за работников указаны в таблице:

| Вид страхования | КБК |

|---|---|

| ОПС | 182 1 02 02010 06 1010 160 |

| ОМС | 182 1 02 02101 08 1013 160 |

| ВНиМ | 182 1 02 02090 07 1010 160 |

| На травматизм | 393 1 02 02050 07 1000 160 |

Действующие КБК по страховым взносам ИП за себя в 2022 г.:

| Вид обязательного сбора | КБК |

|---|---|

| Фиксированный платеж на ОПС | 182 1 02 02140 06 1110 160 |

| Фиксированный платеж на ОМС | 182 1 02 02103 08 1013 160 |

При оформлении страховых платежей, исчисленных с дохода, превышающего 300 000 руб., применяется тот же КБК на ОПС, что и для фиксированного платежа.

Если ИП несвоевременно перечислил обязательную выплату, ему начислят пени. При их уплате необходимо указать верный КБК. Для этого достаточно изменить 14-й знак КБК соответствующего перечисления в бюджет на «2». При перечислении пени по фиксированному платежу на ОМС указываем КБК 182 1 02 02103 08 2013 160.

Обязательные платежи для ИП в 2022 году с работниками и без нас

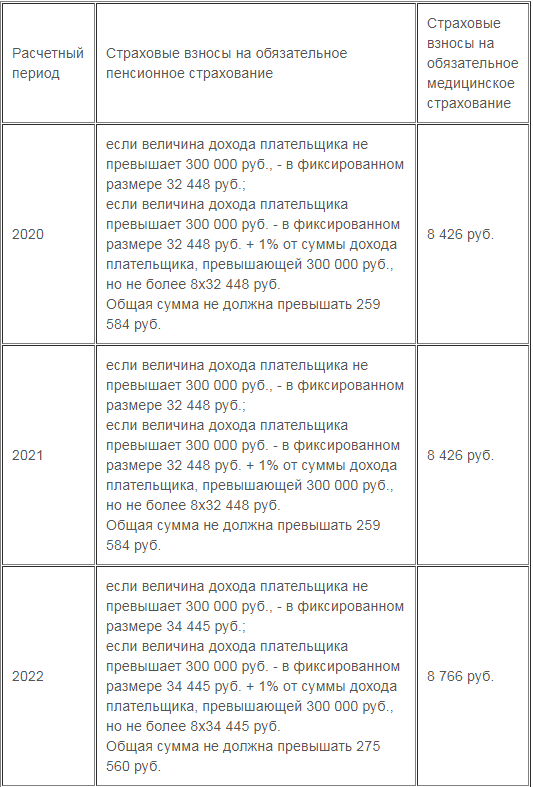

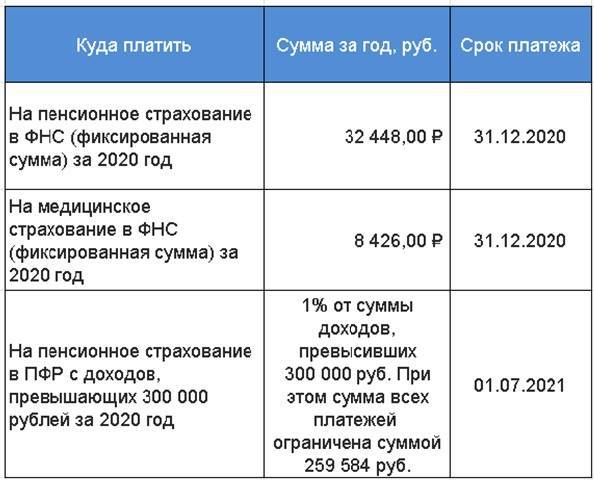

Ежегодно индивидуальные предприниматели платят страховые взносы в фиксированном размере за себя на обязательное пенсионное и медицинское страхование. Исключение – ИП, которые применяют специальный режим «Налог на профессиональный доход». Таких предпринимателей освободили от уплаты взносов.

Размер страховых взносов ИП за себя зависит от суммы дохода. Если доход за расчетный период не превысит 300 000 рублей, фиксированный платеж на пенсионное страхование за 2021 год составит 32 448 рублей.

Если доход предпринимателя за расчетный период превысит 300 000 рублей, то он должен заплатить взносы на пенсионное страхование в фиксированном размере и дополнительно 1% от суммы дохода свыше 300 000 руб.

Страховые взносы на обязательное медицинское страхование в фиксированном размере на 2021 год составляют 8 426 рублей.

В общем случае взнос платят не позднее 31 декабря текущего календарного года. Взносы, которые рассчитали с дохода свыше лимита, перечисляют не позднее 1 июля следующего года.

Какие страховые взносы платит ИП в 2022 году: таблица

| Вид страхования | Сумма дохода ИП | Ставка | Срок уплаты |

| ОПС | Не более 300 000 руб. | 32 448 руб. | 31.12.2021 |

| Свыше 300 000 руб. | 32 448 руб. + 1% с дохода свыше 300 000 руб. | 01.07.2022 | |

| ОМС | Не зависит | 8426 руб. | 31.12.2021 |

Отметим, что если у предпринимателя есть наемные работники, то с их зарплаты ИП также обязан платить страховые взносы. Тарифы такие же, как и у компаний.

Налоги с дохода ИП в 2022 году

В 2022 году индивидуальные предприниматели, работающие на специальных налоговых режимах, не уплачивают налоги по предпринимательской деятельности:

- ИПН – на 100% (все ИП на СНР);

- СН – на 100% (ИП на упрощенной декларации);

- Единый земельный налог – на 100% (КХ и ФХ).

Для освобождения от налогов, предприниматели не должны работать по некоторым видам деятельности («запрещенные» виды деятельности смотрите здесь).

Освобожденным предпринимателям нельзя заниматься импортом/экспортом товаров из третьих стран (например, из Китая). На страны ЕАЭС запрет не распространяется, поэтому завозить товары, например, из России – можно.

Таким образом, в 2022 году, как и в 2021 году, индивидуальные предприниматели на спец. режимах при соблюдении прочих требований, освобождены от уплаты налогов по предпринимательской деятельности.

Уплата налогов ИП за себя и за работников

Предприниматели НЕ освобождены от уплаты налогов и взносов за своих работников и «за себя».

Уплата налогов и социальных платежей индивидуальными предпринимателями

О том, что изменится в расчете заработной платы работников в 2022 году – в материале

Как изменится расчет заработной платы в 2022 году? (+ примеры полного расчета для разных уровней ЗП)

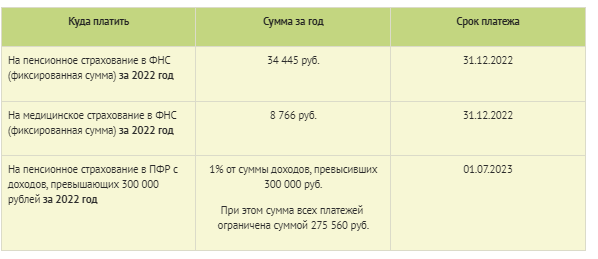

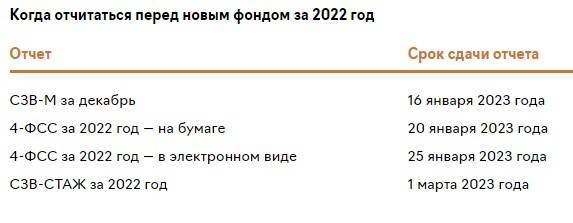

Сроки перечисления страховых взносов ИП

Фиксированную сумму страховых взносов для ИП за 2022 следует уплатить до 31.12.2022 (пп. 2 п. 1 , п. 2 ). Но это выходной, поэтому срок переносится на первый рабочий день в январе — на 09.01.2023. Страховые взносы ИП разбивает на несколько, перечисляя их поквартально. Сумма оплаты — любая: единственное требование — успеть перечислить весь фиксированный страховой сбор в полном объеме до последнего дня срока.

Платеж с доходов, превышающих 300 000 руб., надо перечислить не позднее 1 июля следующего года. За 2021 г. платят до 01.07.2022, за 2022 — до 03.07.2023 (01.07.2022 выпадает на субботу).

ВАЖНО!

Для ИП из определенных отраслей срок уплаты страхвзносов с превышения доходов за 2021 г. продлили на год

Если код основного вида деятельности предпринимателя из ЕГРИП по состоянию на 01.04.2022 совпадает с одним из кодов из правительственного перечня, платите за 2021 г. до 03.07.2023 (пп. 2 п. 1 ст. 419, п. 2 ст. 432 НК РФ, п. 1, 4 ).

За отсутствие обязательного страхового платежа ИП накажут по нормам Налогового кодекса:

- штраф в размере 20% от неуплаченной суммы ();

- пени в размере 1/300 ставки рефинансирования Банка России за каждый день просрочки ().

Взносы ИП за себя в 2022 году

С 2018 года изменилась формула расчета взносов ИП за себя. Раньше в расчете применялся действующий МРОТ, но затем чиновники зафиксировали размер взносов и прописали его на каждый год вплоть до 2023.

Кроме пенсионных и медицинских взносов предприниматели могут добровольно делать платежи на социальное страхование в ФСС (п. 3 ст. 2, 4, 5 Федерального закона от 29.12.2006 № -ФЗ). Для этого ИП должен встать на учет в Фонде социального страхования самостоятельно и регулярно перечислять суммы, тогда он будет получать социальные пособия: например, по беременности и родам, по уходу за ребенком и простые больничные. Правда мало кто из предпринимателей пользуется этим правом.

Страховые взносы на ОПС в 2022 году

Размер взносов ИП на пенсионное страхование в 2022 году зависит от суммы доходов за год и состоит из фиксированной и переменной частей (п. 1 ст. 430 НК РФ):

фиксированная часть — 34 445 рублей, если доход за год не выше 300 000 рублей;

переменная часть — плюс 1% от доходов свыше этой суммы, но не более суммы 8 х 34 445 = 275 560 рублей.

Получается, в 2022 году максимальная сумма пенсионных взносов: 34 445 + 275 560 = 310 005 рублей.

Важно! В 2020 году ФНС приняла выгодное решение для плательщиков УСН «Доходы минус расходы» (письмо ФНС № БС-4-11/14090). Налоговая разрешила считать переменную часть платежей с разницы между доходами и расходами. Прежде 1% рассчитывали со всех доходов свыше 300 000 рублей

Новая схема действует с 2021 года, но закон разрешает пересчитать взносы также за 2018 и 2019 годы и вернуть переплату либо зачесть ее в счет будущих платежей.

Прежде 1% рассчитывали со всех доходов свыше 300 000 рублей. Новая схема действует с 2021 года, но закон разрешает пересчитать взносы также за 2018 и 2019 годы и вернуть переплату либо зачесть ее в счет будущих платежей.

Страховые взносы на ОМС в 2022 году

Фиксированные взносы на медицину в 2022 году составляют 8 766 рублей. Эта сумма не зависит от годовых доходов ИП.

Итак, в 2022 году при доходах ИП ниже порога 300 000 рублей в год фиксированные платежи составят: 34 445 + 8 766 = 43 211 рублей. При доходах сверх этого порога добавится 1% платеж с суммы превышения, но не выше лимита в 275 560 рублей.

Что будет, если не заплатить налоги вовремя

Предприниматели, запоздавшие с внесением налоговых платежей, заплатят пени за каждый день просрочки — 1/300 ключевой ставки, а также по требованию налоговой — штраф за само нарушение.

Штраф в 2022 году составит 20% от суммы задолженности. Но оплачивать его придётся, только если ФНС заметит просрочку и выставит соответствующее требование. Если самим покрыть сумму долга и пени, то взыскания можно избежать. При умышленной неуплате налога, занижении или уклонении от него штраф составляет 40% от суммы.

Чтобы не пропускать сроки и избежать лишних расходов, предпринимателю стоит прибегнуть к услугам бухгалтера при уплате обязательных платежей, воспользоваться онлайн-сервисом для ведения бухучета или регулярно заглядывать в налоговый календарь.

Материал по теме

Четыре законных способа снизить налоговую нагрузку

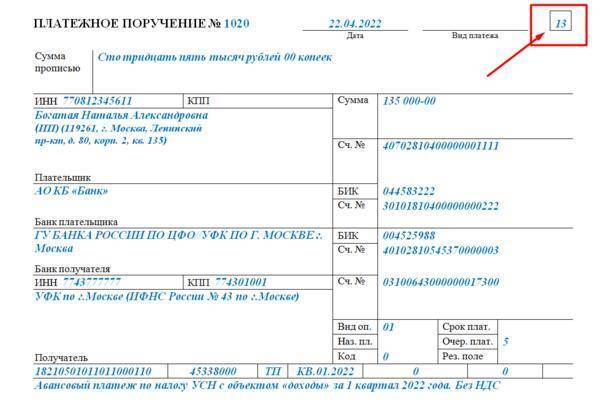

Как оплатить страховые взносы ИП

Взносы перечисляются в налоговую инспекцию по месту жительства ИП. Взносы можно оплатить с расчётного счёта ИП, с личной карты на сайте налоговой или наличными по квитанции в Сбербанке.

- Перейдите на сайт

. Дайте согласие на обработку персональных данных и выберите Заполнение всех платежных реквизитов документа. - Укажите Налогоплательщик — Индивидуальный предприниматель, Расчётный документ — Платёжный документ и нажмите Далее.

- Под строкой Код ОКТМО поставьте галочку Определить по адресу. Укажите ваш адрес места жительства. Нажмите Ок. Коды ИФНС и ОКТМО определятся автоматически. Нажмите Далее.

- Укажите и нажмите Далее. Остальные поля определятся автоматически.

- Укажите Статус лица: 13 — индивидуальный предприниматель, нотариус, занимающийся частной практикой, адвокат, учредивший адвокатский кабинет, глава крестьянского (фермерского) хозяйства.

- Основание платежа: ТП — платежи текущего года.

- Налоговый период: Годовые платежи и год.

- Укажите сумму платежа.

- Укажите ваши ФИО и ИНН. Под строкой Адрес места жительства выберите Совпадает с адресом местонахождения объекта. Нажмите Далее и затем Уплатить.

- Для оплаты онлайн выберите способ уплаты Банковской картой. Для оплаты наличными через Сбербанк выберите — Сформировать квитанцию. Для оплаты через интернет-банк выберите — Через сайт кредитной организации и далее ваш банк.

Внимание! Оплатить страховые взносы через интернет на сайте налоговой можно только с личной карты или счёта. Для оплаты с расчётного счёта ИП сформируйте платёжки на нашем сайте

Социальные отчисления за ИП в 2022 году

Предприниматели ежемесячно уплачивают социальные отчисления в свою пользу.

СО за ИП рассчитываются от величины дохода. Доход для расчета СО предприниматели определяют самостоятельно с учетом установленных пределов – от 1 МЗП до 7 МЗП. Ставка СО «стандартная» – 3,5%.

Зачастую ИП производят уплату СО исходя из 1 МЗП (по минимальному порогу). Соответственно, с ростом МЗП в 2022 году, эти пределы увеличиваются в тенге на 40%. По оф. ответам никаких изменений в расчете СО не планируется.

Рассмотрим на двух примерах расчет СО за ИП при минимальном и максимальном уровне дохода, сравним с расчетом 2021 года, чтобы понять, как изменятся значения.

Показатель | 2021 год | 2022 год | ||

СО за ИП min | 1 МЗП* 42 500 * 3,5% | 1 488 тенге | 1 МЗП** 60 000 * 3,5% | 2 100 тенге |

СО за ИП max | 7 МЗП 297 500 * 3,5% | 10 413 тенге | 7 МЗП 420 000 * 3,5% | 14 700 тенге |

*1 МЗП в 2021 году = 42 500 тенге;**1 МЗП в 2022 году = 60 000 тенге

Таким образом, в 2022 году ИП, уплачивающие СО в свою пользу по нижнему пределу (исходя из 1 МЗП), будут ежемесячно уплачивать 2 100 тенге, что на 40% больше той суммы, которую они платили ранее.