Экономико-математические методы финансового анализа

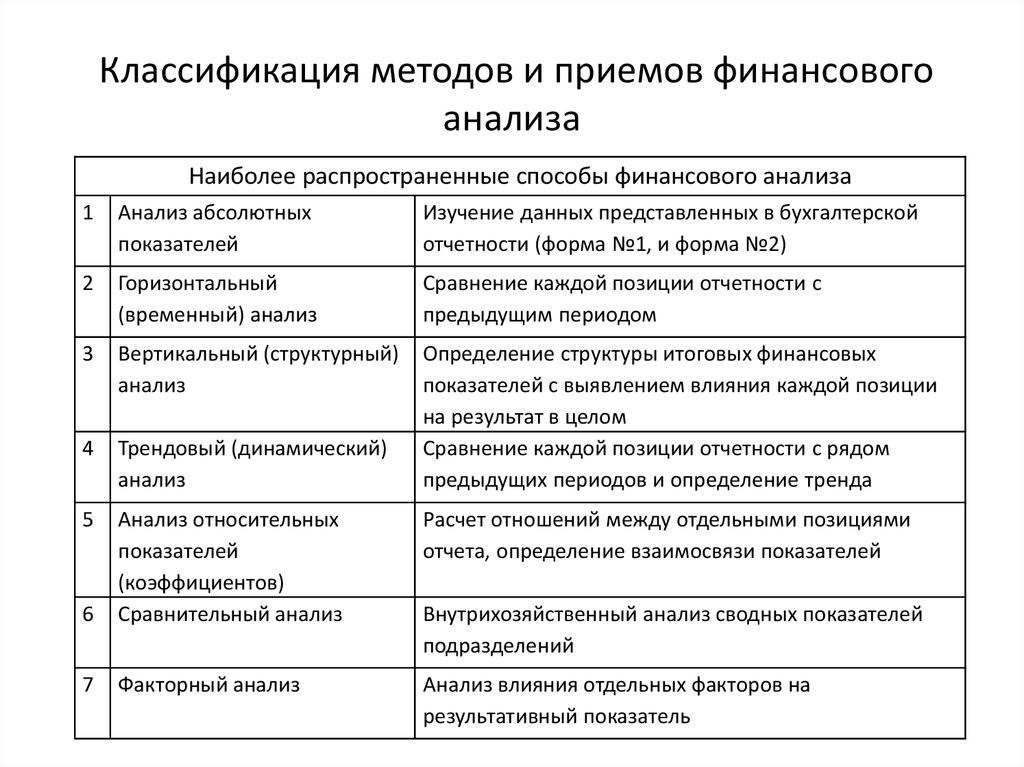

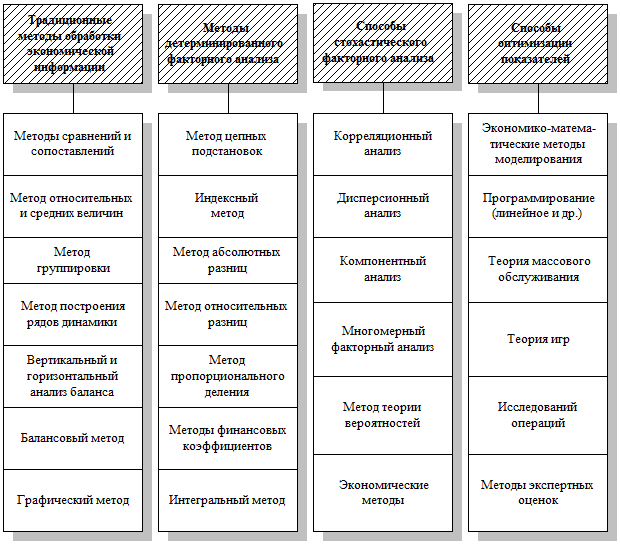

Экономико-математические методы финансового анализа применяются для анализа и выбора наилучших, оптимальных вариантов, определяющих хозяйственные решения в сложившихся или планируемых экономических условиях.

Из экономико-математических методов наиболее распространенным в анализе является корреляционно-регрессионный анализ. Он используется для определения тесноты зависимости между показателями, которые не связаны между собой функционально. Теснота связи между показателями измеряется коэффициентом корреляции для прямолинейной зависимости и корреляционным отношением для криволинейной зависимости.

Факторный анализ взаимосвязи финансовых показателей предполагает оценку влияния отдельных факторов (причин) на результативный показатель с помощью детерминированных или стохастических приемов исследования. Причем факторный анализ может быть как прямым (собственно анализ), т.е. раздробление результативного показателя на составные части, так и обратным (синтез), когда его отдельные элементы соединяют в общий результативный показатель. При этом соблюдается следующая последовательность: на первом этапе выделяют факторы, определяющие уровень анализируемого показателя, на втором — устанавливают функциональную зависимость между показателем и выделенными факторами, на третьем — измеряют влияние изменения каждого фактора на изменение анализируемого показателя.

Для исследования и анализа влияния факторов могут использоваться следующие методы:

- дифференцирования;

- арифметических разниц;

- индексный;

- цепных подстановок;

- интегральный.

Факторный анализ при помощи системы жестко детерминированных моделей используется для определения изменения оборотных средств, их оборачиваемости, рентабельности предприятия; выявления суммы средств, высвобожденных или дополнительно вовлеченных в оборот в связи с изменением оборачиваемости и т.п.

Сравнительный анализ финансового состояния предприятия

Сравнительный анализ – это как внутрипроизводственный анализ сводных показателей отчетности по отдельным показателям предприятия, подразделений, цехов, так и межхозяйственный анализ показателей данной компании с показателями конкурентов, со среднеотраслевыми и средними производственными показателями. Сравнительный анализ позволяет проводить сравнения:

- фактических показателей с плановыми, что дает оценку обоснованности плановых решений;

- фактических показателей с нормативными, что обеспечивает оценку внутренних резервов производства;

- фактических показателей отчетного периода с аналогичными данными прошлых лет для выявления динамики изучаемых параметров;

- фактических показателей организации с отчетными данными других предприятий (лучших или среднеотраслевых).

Горизонтальный анализ финансовых результатов

Горизонтальный анализ – метод анализа, который позволяет выявить изменение изучаемого показателя (прибыль или убыток) во времени. При горизонтальном анализе используется система показателей, характеризующая абсолютное и относительное отклонение:

— абсолютное отклонение финансовых результатов (1):

Х = Х1 – Х

где Х – абсолютное изменение показателей финансовых результатов,

тыс.руб.;

Х1 – величина

финансовых результатов коммерческой организации, сформированной по итогам отчетного

периода, тыс.руб.;

Х – величина

финансовых результатов коммерческой организации, сформированной по итогам предыдущего

(базисного) периода, тыс.руб.;

— темпы роста прибыли (2):

Тр = Х1/Х * 100%

где Тр — темпы роста (снижения) показателей прибыли, %.

Пять подходов к финансовому анализу

Подход №1. Связан с так называемой “школой эмпирических прагматиков”. Её представители, работая в области анализа кредитоспособности предприятий, пытались создать и обосновать набор относительных показателей, пригодных для такого анализа. Именно они, впервые, попытались показать многообразие аналитических коэффициентов, которые могут быть рассчитаны по данным бухгалтерского баланса.

Подход №2. Возник в результате деятельности “школы статистического финансового анализа”. Появление этой школы связанно с работой Александра Уолла, посвященной разработке критериев кредитоспособности предприятия.

Основная идея представителей этой школы в том, что аналитические коэффициенты полезны лишь в том случае, если существуют критерии с пороговыми значениями, с которыми эти коэффициенты можно сравнивать. Разработкой таких критериев для предприятий в разрезе отраслей, используя статистические методы, занимаются представители этого направления. Они же занимаются исследованиями коллинеарности и устойчивости коэффициентов.

Подход №3. Относится к “школе мультивариантных аналитиков”. Представители этой школы исходят из несомненной связи частных коэффициентов, характеризующих финансовое состояние предприятия и эффективностью его текущей деятельности (валовый доход, оборачиваемость средств и т.д.) с обобщающими показателями финансово-хозяйственной деятельности предприятия (рентабельность и т.д.). В рамках этой школы в 70-х годах прошлого века, начали создавать компьютерные имитационные модели, связывающие аналитические коэффициенты и рыночную цену акций компании.

Подход №4. “Школа аналитиков, прогнозирующих банкротство”. В отличие от всех предыдущих направлений, они делают упор на финансовую устойчивость предприятия, предпочитая перспективный анализ ретроспективному. Для них ценность бухгалтерского учёта определяется, по большей мере тем, помогает он предсказать вероятность банкротство компании или нет. Наиболее известным представителем этого направления является Эдвард Альтман и его Модель Альтмана.

Подход №5. Самое молодое направление финансового анализа, развивается “школой участников фондового рынка”. Они рассматривают отчётность предприятия, как источник информации для прогнозирования эффективности инвестирования в те, или иные ценные бумаги и связанного с этим риска. Этот подход отличает высокий уровень теоретизированности.

“Подводные камни” финансового анализа

Финансовый анализ не является точной наукой, хотя и основывается на вычислениях и расчётах. Не является по той причине, что полученные данные всегда требуют интерпретации и осмысления. Это не хрустальный шар, безошибочно определяющий будущее и прошлое, а просто удобный способ обобщить и систематизировать большие объемы информации.

Финансовый анализ не заканчивается расчетом коэффициентов, как многие считают. Чаще всего, это самая его простая часть. А дальше начинается настоящая работа финансового аналитика по трактовке полученных результатов.

В интерпретации полученных числовых значений всегда присутствует большая доля субъективного мнения конкретного аналитика, которая, зачастую, зависит не столько от опыта и знаний, сколько совсем иных факторов. Особенно сильное влияние эти субъективные факторы могут оказать при прогнозировании будущей стоимости компании и её финансовых перспектив.

Не стоит забывать, что весь аналитический арсенал методов финансового анализа строится на данных первоисточника – бухгалтерской отчётности. Анализируя финансовое состояние компании и её перспективы, мы априори принимаем истинность этих данных. Но, как показывает практика, нередко руководство компании, осознанно или неосознанно, манипулирует цифрами в бухгалтерских документах, что бы повысить привлекательность предприятия в глазах инвесторов и кредиторов. Иногда, это совсем небольшие “поправки”, не оказывающие сильное влияние на результаты финансового анализа, а порой, это настоящая фальсификация данных, которая может координально изменить представление о компании.

Именно по этим причинам, финансовый анализ ещё долго не будет “точной наукой”, а останется, скорее, “искусством” интерпретации определенных финансовых вычислений.

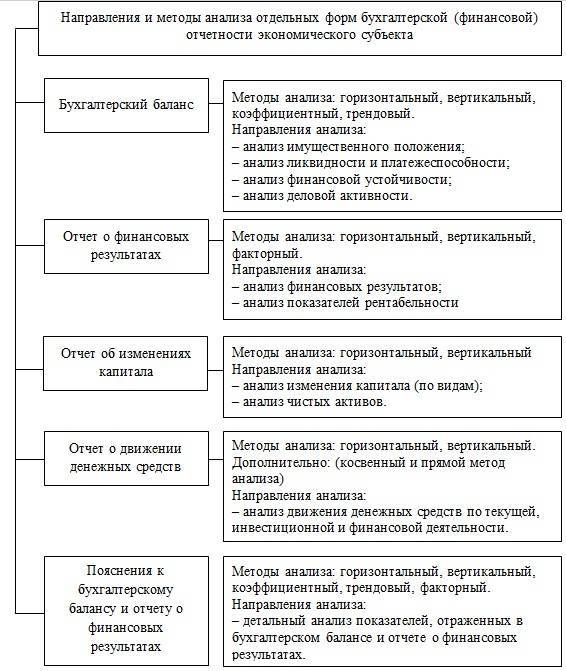

Трендовый финансовый анализ

Вариантом горизонтального анализа является трендовый финансовый анализ (анализ тенденций развития). Трендовый анализ носит перспективный, прогнозный характер, поскольку позволяет на основе изучения закономерности изменения экономического показателя в прошлом спрогнозировать величину показателя на перспективу. Для этого рассчитывается уравнение регрессии, где в качестве переменной выступает анализируемый показатель, а в качестве фактора, под влиянием которого изменяется переменная – временной интервал. Уравнение регрессии дает возможность построить линию, отражающую теоретическую динамику анализируемого показателя рентабельности.

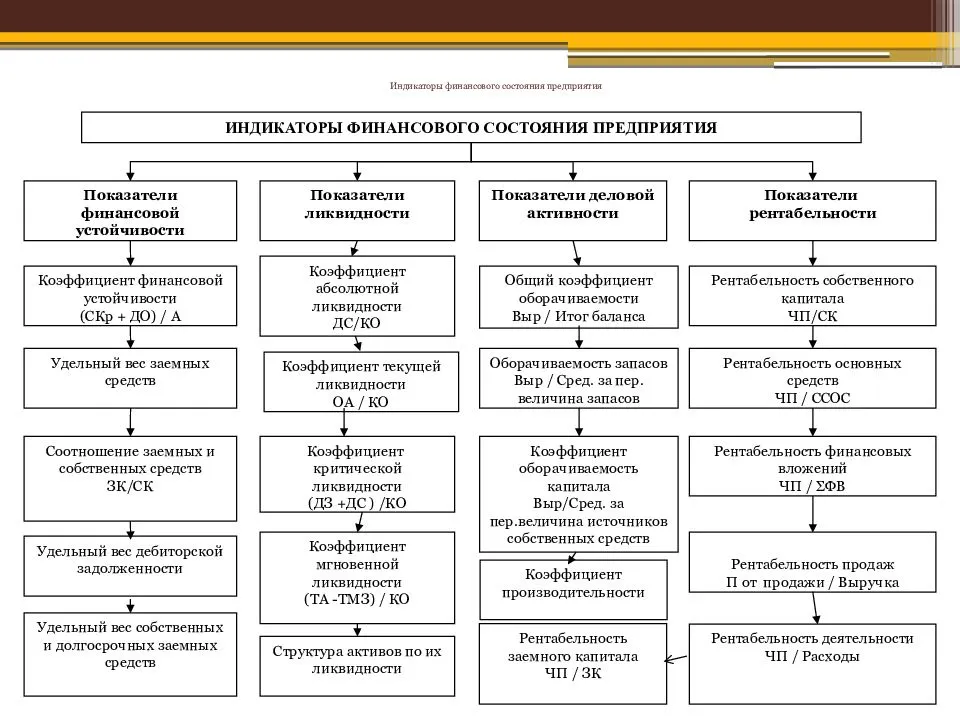

Коэффициентный финансовый анализ

Анализ относительных показателей (коэффициентный финансовый анализ) – расчет отношений между отдельными позициями отчета или позициями разных форм отчетности по отдельным показателям фирмы, определение взаимосвязи показателей. Соответствующие показатели, рассчитанные на основе финансовой отчетности, называются финансовыми коэффициентами.

Финансовые коэффициенты характеризуют разные стороны экономической деятельности организации:

платежеспособность через коэффициенты ликвидности и платежеспособности;

финансовую зависимость или финансовую автономию через долю собственного капитала в валюте баланса;

деловую активность через коэффициенты оборачиваемости активов в целом или их отдельных элементов;

эффективность работы – через коэффициенты рентабельности; рыночные характеристики акционерного общества – через норму дивиденда.

Абсолютные показатели финансовой отчетности являются фактическими данными. Для целей планирования, учета и анализа в организации рассчитываются аналогичные абсолютные показатели, которые могут быть: нормативными, плановыми, учетными, аналитическими.

Для анализа абсолютных показателей используется чаще всего метод сравнения, с помощью которого изучаются абсолютные или относительные изменения показателей, тенденции и закономерности их развития.

Такова общая принципиальная схеме формирования экономических и, в том числе финансовых показателей хозяйственной деятельности организации.

Список литературы:

- Грищенко О.В. Анализ и диагностика финансово-хозяйственной деятельности предприятия: Учебное пособие. Таганрог: Изд-во ТРТУ, 2000.

- Ефимова О.В. Финансовый анализ. – М.: Бухгалтерский учет, 2001.

- Ковалев В.В. Финансовый анализ: методы и процедуры. – М.: ФиС, 2002.

- Любушин Н.П., Лещева В.Б., Сучков Е.А. Теория экономического анализа: Учебно-методический комплекс / Под ред. проф. Н.П. Любушина. – М.: Юристъ, 2010.

- Cавицкая Г.В. Анализ хозяйственной деятельности предприятия: Учеб. пособие. – 7-е изд., испр. – Мн.: Новое знание, 2010.

Организационные основы проведения анализа

Регламентация процедуры анализа

Комплекс методов и процедур анализа, применяемых на предприятии, утверждается его руководством и закрепляется в «Положении об анализе», являющимся одним из регламентных документов, формируемых при постановке бюджетного управления, и обязательным для исполнения всеми ответственными за анализ сотрудниками.

При этом сама процедура проведения анализа на предприятии представляет собой бизнес-процесс (в определенном смысле, схожий с процессом бюджетного планирования), который также необходимо зафиксировать в «Положении об анализе» и соблюдать в каждом конкретном случае проведения.

Процедура анализа как бизнес-процесс характеризуется следующими составляющими:

1. Период анализа — временной период, за который проводится анализ определенных данных. Для проведения корректного план-фактного анализа его период должен совпадать с периодом (горизонтом и шагом) планирования по соответствующему объекту планирования: доходы и расходы, движения денежных средств, движение ТМЦ.

2. Участники анализа — лица, ответственные за проведение процедуры анализа. Регламентом может быть определено, что эти лица (или некоторые из них) объединены в Бюджетный комитет.

3. Документы для анализа — управленческие, бухгалтерские и иные отчеты, используемые в процедуре анализа.

4. Этапы анализа — последовательные логически связанные шаги, из которых состоит процедура анализа. Конкретный набор этих шагов определяется спецификой предприятия, но в общем случае можно выделить следующие этапы анализа:

a. Предоставление информации

b. Анализ информации

c. Подготовка исходной информации для корректировки целей/планов.

Информационные источники для анализа

Финансовый анализ ведется на базе:

a. учетной информации по фактам хозяйственной деятельности;

b. планируемым данным (как правило, агрегированным по статьям).

При этом возможно использование следующих учетных политик с соответствующей каждой из них документацией:

a. только бухгалтерской;

b. только управленческой;

c. одновременно бухгалтерской и управленческой.

Ведение управленческого учета, а тем более, двух методик учета параллельно, является достаточно дорогостоящим мероприятием, но именно управленческий учет дает возможность наиболее оперативно и адекватно анализировать данные.

Версия для печати

Горизонтальный и вертикальный финансовый анализ

Данный вид анализа заключается в построении одной или нескольких аналитических таблиц, в которых абсолютные балансовые показатели дополняются относительными темпами роста (снижения). Обычно здесь используются базисные темпы роста за несколько периодов. Цель горизонтального анализа состоит в том, чтобы выявить абсолютные и относительные изменения величин различных статей финансовой отчетности за определенный период, дать оценку этим изменениям.

Большое значение для оценки финансового состояния имеет вертикальный финансовый анализ актива и пассива баланса, который позволяет судить о финансовом отчете по относительным показателям, что в свою очередь дает возможность определить структуру актива и пассива баланса, долю отдельных статей отчетности в валюте баланса. Цель вертикального анализа заключается в расчете удельного веса отдельных статей в итоге баланса и оценке их динамики с тем, чтобы иметь возможность выявить и прогнозировать структурные изменения активов и источников их покрытия.

Горизонтальный и вертикальный анализ взаимно дополняют друг друга, и на их основе строится сравнительный аналитический баланс, все показатели которого можно разбить на три группы: показатели структуры баланса; показатели динамики баланса; показатели структурной динамики баланса. Сравнительный аналитический баланс лежит в основе анализа структуры имущества и источников его формирования.

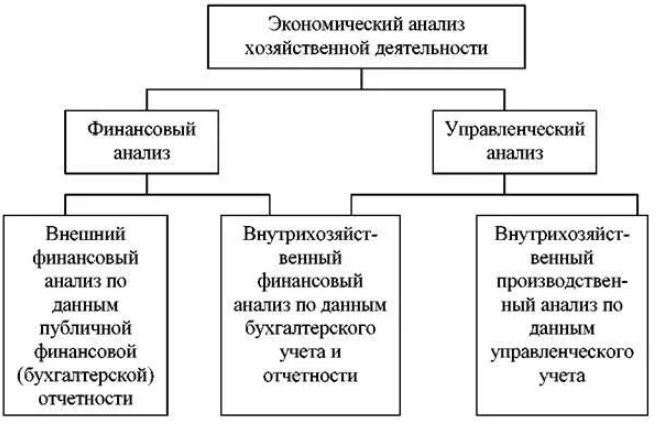

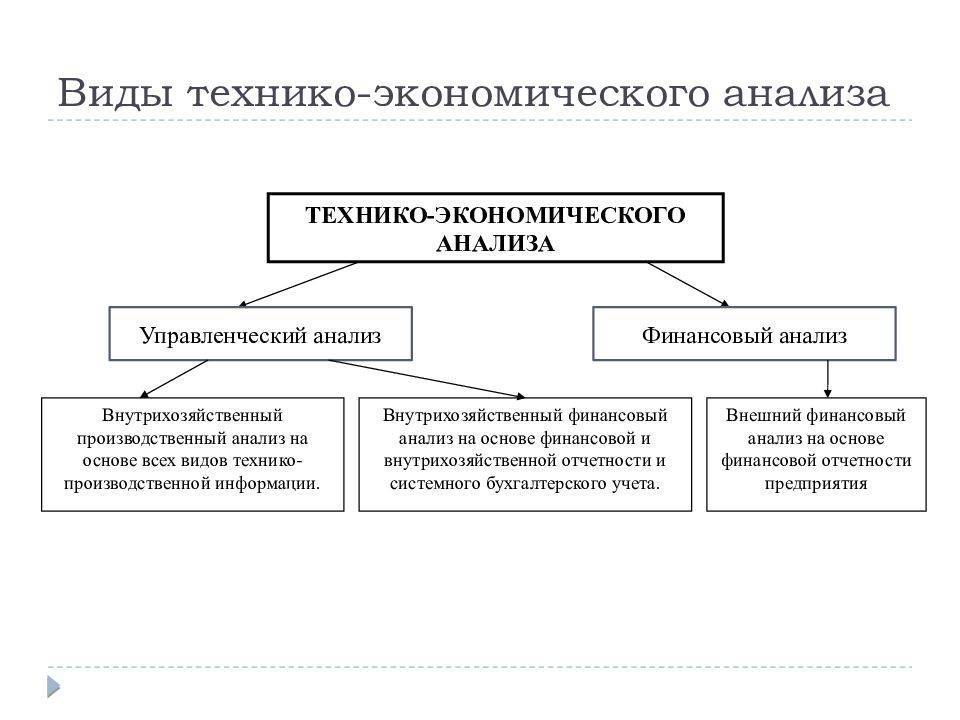

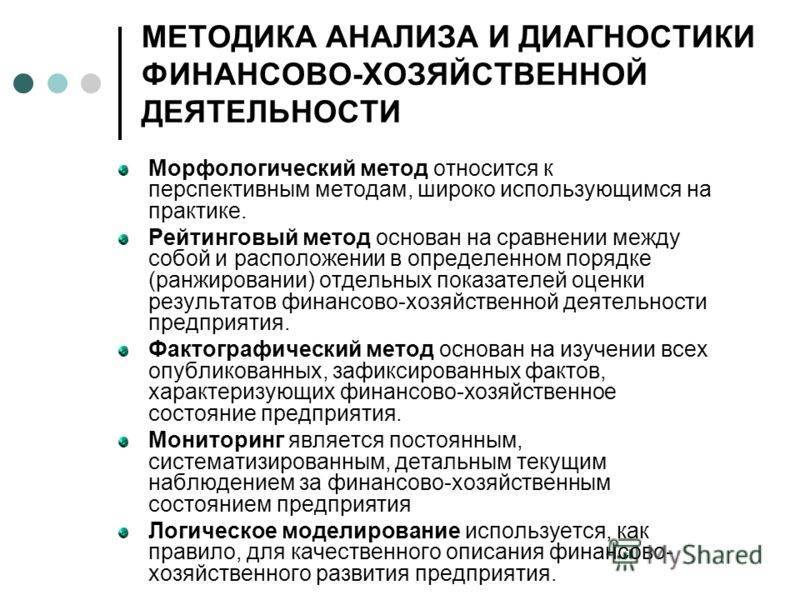

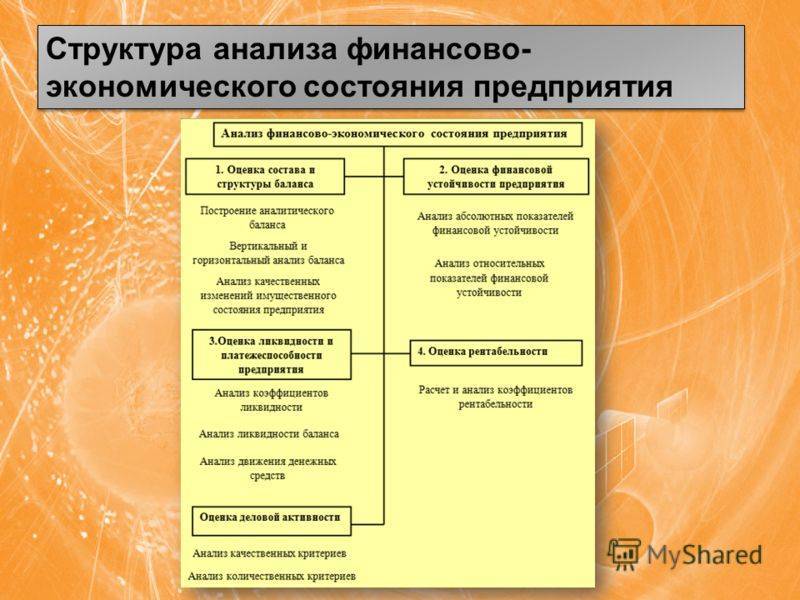

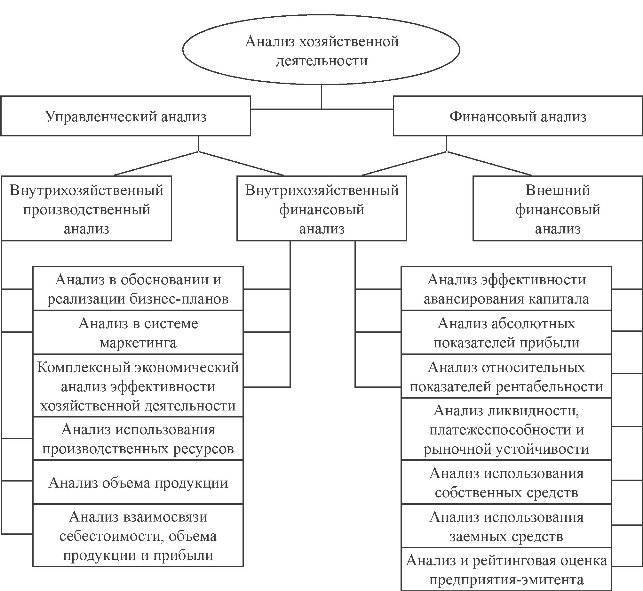

Основы анализа финансовой деятельности предприятия

Анализ финансовой деятельности предприятия заключается в изучении основных показателей его финансового состояния и финансовых результатов. Благодаря таким исследованиям можно принимать более грамотные управленческие решения. Финансовый анализ является частью глобальных процессов, таких как анализ финансово-хозяйственной деятельности предприятия и экономический анализ.

Основы анализа финансовой деятельности предприятия

Анализ финансово-экономической деятельности предприятия реализуется с помощью таблиц MS Excel или специальных программ. В процессе производится количественный расчет различных показателей, соотношений, коэффициентов, после чего специалисты оценивают их, описывают, сравнивают с данными других компаний.

Кроме того, осуществляется анализ активов и обязательств предприятия, его платежеспособности, ликвидности, финансовых результатов и финансовой устойчивости, оборачиваемости активов (деловой активности). Благодаря проведению финансового анализа можно заранее выявить, к примеру, высокую вероятность банкротства.

Анализ и диагностика финансовой деятельности предприятия проводится аудиторами, оценщиками, специалистами банков, которые решают вопросы выдачи кредитов бизнесу, бухгалтерами, подготавливающим пояснительные записки к годовой отчетности, и другими специалистами.

Анализ базируется на расчете специальных показателей. Как правило это коэффициенты, которые отражают ситуацию в каком-то определенном направлении финансово-хозяйственной деятельности предприятия. Рассмотрим самые популярные финансовые коэффициенты.

- Коэффициент автономии (отношение собственного капитала к общему капиталу (активам) предприятия), коэффициент финансовой зависимости (отношение обязательств к активам).

- Коэффициент текущей ликвидности (отношение оборотных активов к краткосрочным обязательствам).

- Коэффициент быстрой ликвидности (отношение ликвидных активов, включающих денежные средства, краткосрочные финансовые вложения, краткосрочную дебиторскую задолженность, к краткосрочным обязательствам).

- Рентабельность собственного капитала (отношение чистой прибыли к собственному капиталу предприятия).

- Рентабельность продаж (отношение прибыли от продаж (валовой прибыли) к выручке предприятия), рентабельность по чистой прибыли (отношение чистой прибыли к выручке).

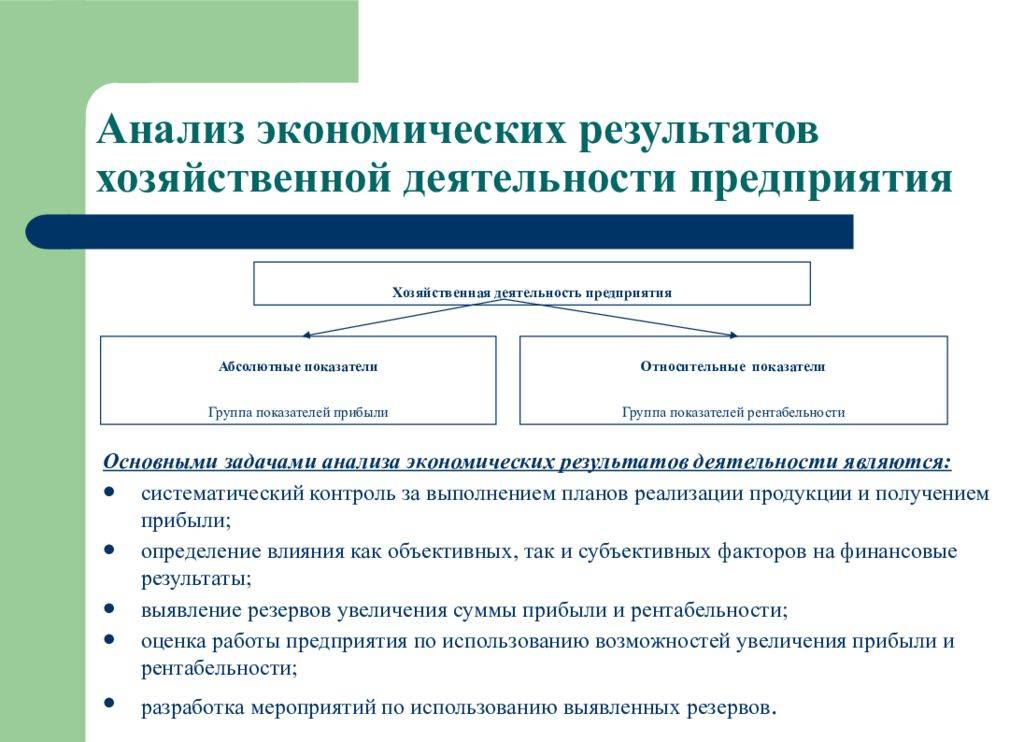

Основные подходы к анализу финансовых результатов

Основные подходы к анализу финансовых результатов и показателей рентабельности деятельности коммерческих предприятий представлены в таблице.

Таблица — Основные подходы к анализу финансовых результатов и показателей рентабельности

| Автор | Объект и предмет анализа | Предлагаемая методика анализа |

| Пургина Е.А. | Объект анализа: организация, предприятие Предмет анализа: показатели динамики структуры и состава финансовых результатов и показателей рентабельности | Методика направлена на оценку состава и структуры финансовых результатов, проводится анализ изменения показателей в динамике за определенный период времени, рассчитываются показатели рентабельности: продаж, продукции, активов и капитала. |

| Свердина Е.Б. | Объект анализа: финансовые результаты Предмет анализа: источники формирования доходов и направления осуществления расходов | Методика основана на оценки взаимосвязи финансовых результатов организации и ее учетной политики, а именно влияния ее отдельных элементов на показатели расходов и доходов. Проводится анализ источников формирования прибыли (выручка, прочие доходы), а так же направления осуществляемых расходов. Для анализа показателей рентабельности автор предлагает расчет таких показателей как: рентабельность продаж, экономическая рентабельность, рентабельность инвестиций. |

| Данилова М.Н. | Объект анализа: деятельность предприятия (финансово – хозяйственная) Предмет анализа: прибыль и рентабельность | Методика построена на определении удельного веса каждого из показателей прибыли компании в структуре выручки, расчете уровня рентабельности активов и капитала. |

| Бариленко В.И. | Объект анализа: показатели прибыльности. Предмет анализа: факторы, влияющие на величину рентабельности | Методика автора построена на анализе факторов, которые повлияли на величину показателей рентабельности. |

| Шеремет А.Д. | Объект анализа: предприятие, организация Предмет анализа: показатели рентабельности | Предлагается комплексный подход к анализу показателей рентабельности, который состоит из нескольких этапов: — анализ источников формирования прибыли; — изменения показателей рентабельности; — оценка влияния различных факторов на показатели прибыли и рентабельности; — оценка резервов роста прибыльности предприятия. |

Таким образом, как можно заметить в основе проводимого анализа финансовых результатов деятельности предприятий, в т.ч. торговой сферы, лежат методы горизонтального и вертикального анализа, а также методы анализа показателей рентабельности.

Прибыль как

качественный показатель эффективности предприятия, характеризует рациональность

использования средств производства, финансовых, трудовых и ресурсов. Наращивание

экономических показателей – глубинная суть деятельности любой коммерческой

организации. Прибыль предприятия играет роль «двигателя», снабжающего

производственный механизм энергией, требуемой для модернизации и расширения

производства.

Прибыль — это конечный

результат, ради которого предприятие ведет производственную деятельность. По

этому финансовому показателю определяются основные моменты в стратегическом

планировании по дальнейшему развитию.

На сегодняшний день механизм планирования прибыли на предприятиях России остается слабо развитым и порождает ряд проблем, что в дальнейшем сказывается на качестве прогнозов, все это вызвано высоким уровнем нестабильности экономической ситуации в стране, изменением ключевых налоговых ставок, а также высокой степенью монополизации основных рынков крупными сетевыми ритейлерами.

Прибыль отражает чистый доход предприятия и выполняет следующие функции:

— характеризует

экономический эффект от деятельности предприятия. Если предприятие получает

прибыль, это значит, что все расходы по производству продукции покрываются

доходами;

— обладает

стимулирующей функцией, так как является основой для дальнейшего расширения

производства, его усовершенствования, а так же для увеличения заработной платы

работников и выплаты дивидендов владельцам и акционерам;

— является источником пополнения бюджетов разного уровня, формируя финансовые ресурсы не только самого предприятия, но и государства в целом.

Просмотров

17 827

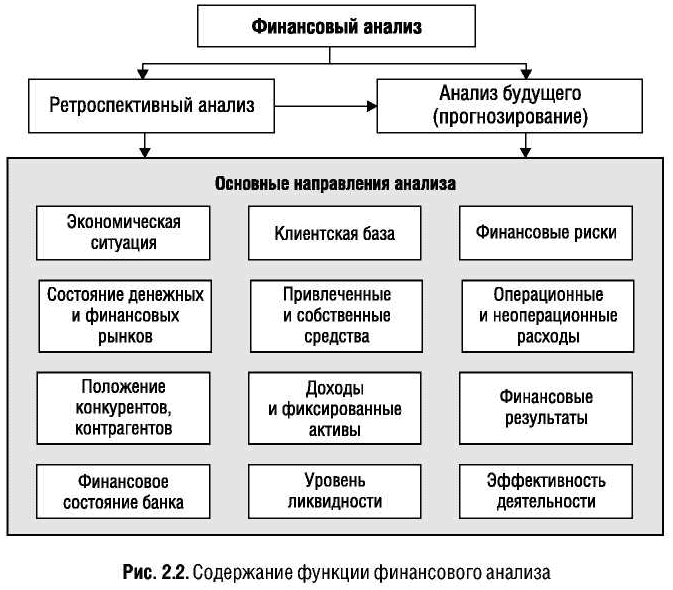

Как анализировать деятельность банка

Финансовый анализ банка ориентирован на обеспечение качественного управления путем развития ключевых параметров его деятельности. Речь идет о таких показателях, как прибыльность операций, капитал и платежный оборот, структура активов и пассивов, эффективность работы подразделений банка, риски портфеля финансовых ресурсов и внутрибанковское ценообразование.

Для того чтобы исследование состояния банка оказалось успешным, необходимо соблюдение некоторых условий: информация, которая используется для анализа, должна быть достоверной, точной, своевременной и завершенной. Если предоставленные данные не будут соответствовать действительности, примененные методы финансового анализа не смогут привести к объективным выводам. Это означает, что влияние некоторых проблем будет недооценено, следствием чего может стать усугубление ситуации.

Достоверность информации оценивается в процессе инспекционных проверок и во время документального надзора.

Источники и методы анализа

Чтобы провести анализ, экономист берет бухгалтерские анализы и отчеты. Большая часть информации содержится в бухгалтерском балансе – отчете, который заполняет любое предприятие ежегодно. В нем прописываются активы (имущество, которое используется для получения прибыли) и пассивы (источники активов).

Второй источник данных – отчет о финансовых результатах. Этот отчет тоже обязательный, но в нем содержатся другие данные: источники прибыли и статьи убытков в конце отчетного периода.

Если бизнес крупный и средний, то в дополнение к двум основным источникам используется третий – отчет о движении капитала. Но если компания относится к малому бизнесу, то нужно формировать и применять в финансовом анализе отчет о движении средств.

Если данных не хватает, то допускается использовать другие источники, например, приложения и пояснения к бухгалтерскому балансу.

Методы анализа

Чтобы получить финансовую картину, необходимо комбинировать несколько разных методик анализа. Их существует свыше 30, однако большинство экономистов используют лишь несколько основных.

Базовыми методиками являются вертикальный и горизонтальный анализ. Первый имеет и другое название – структурный, так как он разбивает финансовое положение фирмы на составляющие и анализирует долю каждой из них. Горизонтальный метод используется для сравнения нынешнего отчетного периода с прошлыми, то есть для изучения финансового положения в динамике.

Однако горизонтальный метод – не единственный из динамических. Рекомендуется использовать трендовый метод, чтобы понять, есть ли в изменениях какая-либо тенденция или они не связаны друг с другом. Главное отличие от горизонтального метода заключается в количестве учитываемых отчетных периодов

При использовании этой методики важно брать в расчет, как минимум, три последних года.

Вот что еще анализируется:

- абсолютные показатели, то есть выручка, чистая прибыль, сумма активов и прочие результаты из бухгалтерского отчета;

- относительные показатели, то есть финансовые коэффициенты по формулам;

- схожие метрики, связанные с разными периодами, отделами или филиалами. Этот вариант анализа представляет собой сравнение;

- факторы, которые повлияли и привели к текущим результатам.

Общая характеристика финансового анализа

Финансовые аналитики работают в ряде функциональных областей. Как правило, они оценивают инвестиции в один из типов ценных бумаг, который имеет характеристики долевых (представляющих собой долю собственности) или долговых (представляющих позицию по кредитованию) бумаг. При принятии инвестиционных решений или обосновании рекомендаций, аналитики должны оценивать работу, финансовое положение и стоимость компании-эмитента ценных бумаг.

Финансовые данные компании, которые включают в себя финансовые отчеты и другие данные, предоставляют информацию, необходимую для оценки компании и ее ценных бумаг. Следовательно, аналитик должен четко понимать информацию, представленную в финансовой отчетности каждой компании, в том числе финансовых пояснениях и других формах дополнительной информации.

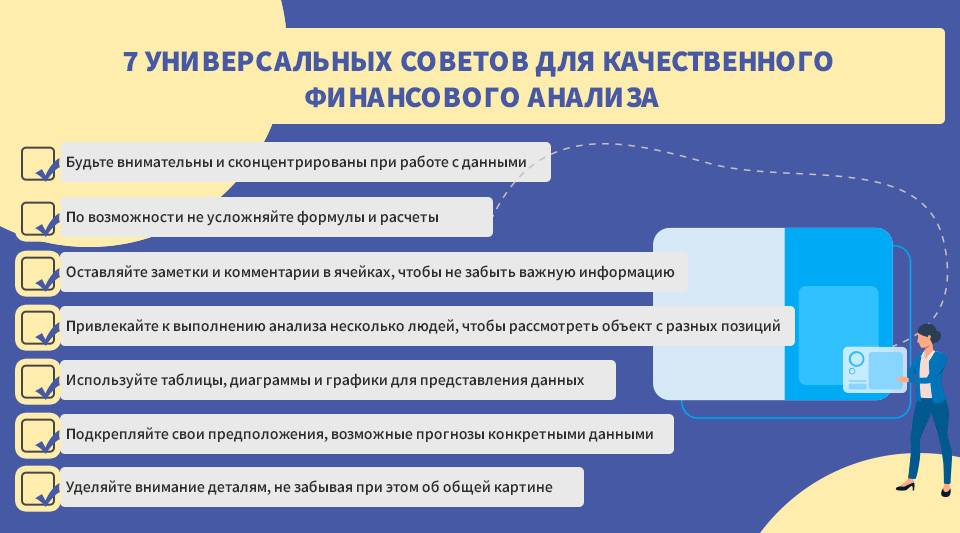

7 советов как провести более качественный финанализ

Все вышеперечисленные методы обычно выполняются в Excel с использованием множества формул, функций и сочетаний клавиш. Аналитики должны пользоваться передовыми расчетными техниками при выполнении своей работы, учитывая высокую вероятность ошибок при работе с большими объемами данных и серьезную ответственность. Ведь на карту ставится будущее целого бизнеса.

Хотите научиться качественно проводить финансовый анализ и открыть для себя новые карьерные перспективы ?

Регистрируйтесь, чтобы бесплатно посмотреть фрагмент тренинга и оценить удобство такого формата обучения!

Курсы финансового анализа

Насколько хорошо вы владеете навыком финансового анализа?

АНАЛИЗИРУЕМ РЕЗУЛЬТАТЫ ДЕЯТЕЛЬНОСТИ ПО ИТОГАМ ГОДА

Анализ результатов деятельности необходим для понимания того, насколько эффективно предприятие использует имеющиеся у него активы, в какой степени сбалансированы источники их формирования. С помощью анализа можно оценить стабильность структуры имущества компании и источников его формирования.

Основой для анализа результатов деятельности предприятия служит управленческий баланс. Как правило, для оценки используют агрегированный (предварительно укрупненно сгруппированный) вариант баланса.

Рассмотрим для примера агрегированный баланс компании «Альфа», на показателях которого по итогам 2018 и 2019 гг. проведем анализ (табл. 1). В таблицу включены данные баланса на 01.01.2018 (то есть по итогам 2017 г.), но они понадобятся только для последующего расчета финансовых коэффициентов в рамках анализа финансового состояния компании.

Начнем оценку результатов деятельности компании «Альфа» с горизонтального анализа, рассмотрев динамику статей баланса по итогам 2019 г. в сравнении с итогами 2018 г.

Сразу отметим, что за 2019 г. общая валюта баланса увеличилась в абсолютном значении на 29 000 тыс. руб., в относительном — на 21,8 %.

В части имущества компании выявлен опережающий рост внеоборотных активов, которые выросли на 18 000 тыс. руб. (23,2 %). Оборотные активы по итогам 2019 г. выросли на 11 000 тыс. руб. (19,8 %).

В качестве положительного момента следует выделить тот факт, что наименее ликвидная часть оборотных активов в виде запасов ТМЦ увеличилась за анализируемый период в наименьшей степени — только на 7,7 %. Это свидетельствует об эффективной политике управления запасами.

В части источников формирования имущества компании «Альфа» наибольшими темпами выросла величина собственных средств — на 16 500 тыс. руб. (+33,7 %). Долгосрочные обязательства уменьшились на 3500 тыс. руб. (–35 %), краткосрочные увеличились на 16 000 тыс. руб. (+21,6 %).

Дебиторская и кредиторская задолженности в составе баланса компании увеличились опережающими темпами по сравнению с общими показателями актива и пассива. Дебиторская задолженность выросла на 33,3 % (+6000 тыс. руб.), кредиторская — на 25 % (+5000 тыс. руб.). Момент положительный, так как за счет этого имеющийся на 01.01.2019 дисбаланс задолженностей в пользу «дебиторки» уменьшился с 2000 до 1000 тыс. руб.

Теперь оценим оптимальность структуры баланса компании «Альфа» с помощью вертикального анализа (табл. 2).

Из таблицы 2 видно, что структура основных групп активов по итогам 2019 г. изменилась незначительно: доля внеоборотных активов выросла на 0,7 %, на такой же процент уменьшилась доля оборотных активов.

Изменения в структуре источников формирования активов за 2019 г. более существенные. На 6,9 % увеличилась доля собственных средств, на 0,3 % — доля долгосрочных обязательств компании (при снижении доли краткосрочных обязательств на 7,2 %). Этот факт свидетельствует об улучшении структуры источников формирования активов по итогам 2019 г.

В то же время структура ликвидности компании «Альфа» как на начало, так и на конец 2019 г. далека от оптимальной. Такой вывод можно проверить дополнительно с помощью формулы ликвидности баланса:

А1 ≥ П1; А2 ≥ П2; А3 ≥ П3; А4 ≤ П4,

где А1 — денежные средства и краткосрочные финансовые вложения;

А2 — дебиторская задолженность;

А3 — запасы ТМЦ и прочие оборотные активы;

А4 — внеоборотные активы;

П1 — текущая кредиторская задолженность;

П2 — краткосрочные кредиты и займы, другие текущие обязательства;

П3 — долгосрочные кредиты и займы, другие долгосрочные обязательства;

П4 — собственные средства (капитал) компании.

Рассчитав ликвидность согласно этой формуле, получаем следующие значения (табл. 3).

В итоге хорошо видно, что у компании «Альфа» соблюдается только одно из четырех условий — А3 ≥ П3. По другим условиям дисбаланс на конец 2019 г. даже увеличился по сравнению с его началом.