Скачать бланк расчета бесплатно в excel

В конце статьи можно скачать образец заполнения расчета для 2018 года, его также можно бесплатно скачать в удобном формате.

Отчетные периоды и даты сдачи 2018 — 2019

Предусмотрено 4 периода, три из них отчетных, один – налоговый:

- 1 квартал – включается в себя три первых месяца с января по март.

- Полугодие – включает шесть первых месяца текущего года с января по июнь

- 9 месяцев – включаются месяцы с января по сентябрь — образец заполнения 6-НДФЛ за 9 месяцев.

- Год – налоговый период, включает полностью календарный год.

За отчетные периоды расчет 6-НДФЛ нужно сдать не позднее последнего числа следующего за периодом месяца. Если это выходной, то крайний срок сдвигается на следующий рабочий день.

За налоговый – до 1 апреля будущего года включительно.

Таблица со сроками сдачи в 2018 году:

| Период | Срок подачи в ИФНС |

| 2017 год | 02.04.2018 (01.04 – воскресенье) |

| 1 квартал | 03.05.2018 (с 30.04 – 02.05 – праздники) |

| Полугодие (6мес.) | 31.07.2018 |

| 9 месяцев | 31.10.2018 |

Таблица со сроками сдачи в 2019 году:

| Период | Срок подачи в ИФНС |

| 2018 год | 01.04.2019 |

| 1 квартал | 30.04.2019 |

| Полугодие (6мес.) | 31.07.2019 |

| 9 месяцев | 31.10.2019 |

Кто сдает по НК РФ?

Обязанность отчитываться перед ФНС с помощью расчета 6-НДФЛ имеется у следующих лиц:

- юридические лица;

- ИП с работниками.

То есть обязанность по подаче отчета возникает у налоговых агентов, использующих наемный труд.

Как правильно заполнить отчёт, примеры составления

Ниже представлены основные требования к заполнению НДФЛ-6. Под ними вы найдёте образцы заполнения бланков данной отчётности.

Обязательно необходимо указать следующую информацию в декларации:

- сведения о доходах физических лиц (работников);

- о всей прибыли предприятия;

- о необходимых к уплате налогах;

- о размере выплачиваемого за этот период НДФЛ.

При этом запрещается:

- Исправлять ошибки на бланке. Бланк с ошибками недействителен.

- Нельзя использовать двухстороннюю печать на бланке.

- Нельзя скреплять листы бланка таким образом, чтобы был испорчен бумажный носитель.

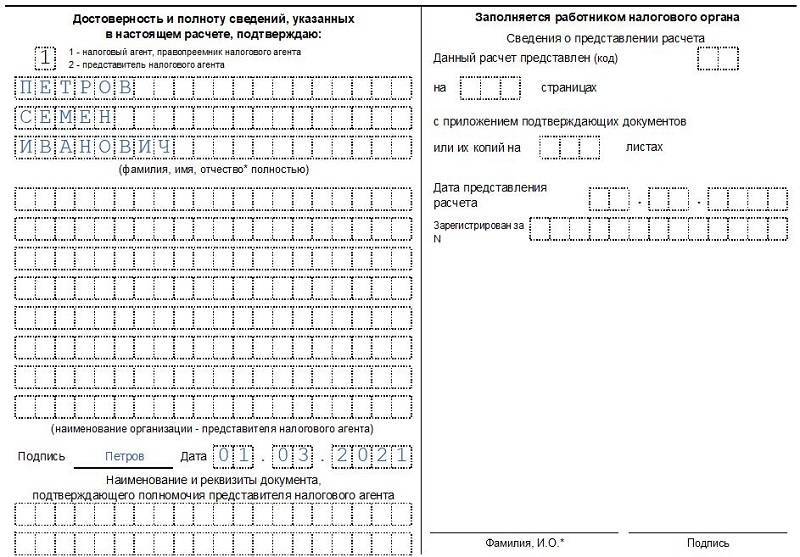

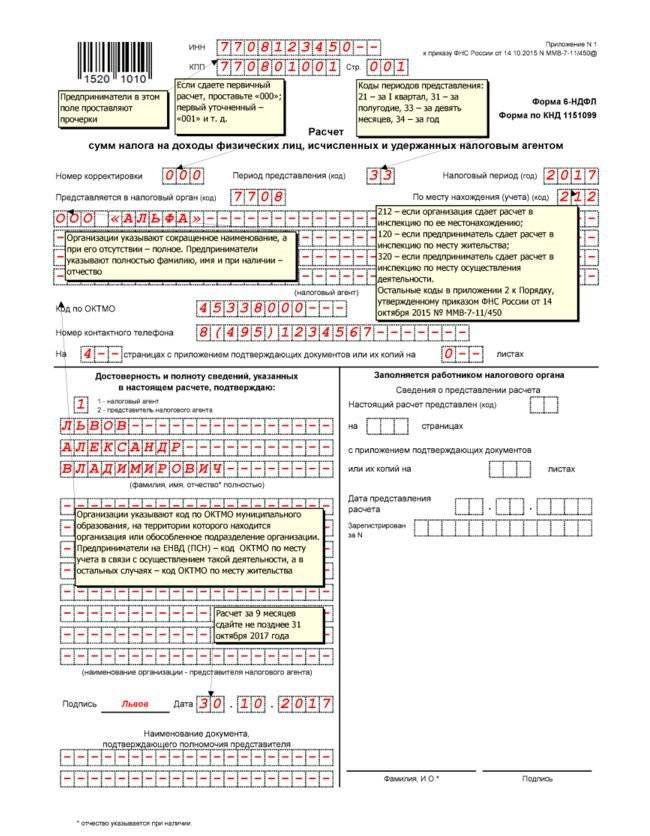

Кому какие значения необходимо вписывать? ИП указывают код ОКТМО по месту проживания (кроме случаев ЕНВД, тогда необходимо прописать по месту своего учёта), а организации — по месту регистрации предприятия. Необходимо на каждой странице поставить свою личную подпись (это может сделать руководитель ООО, ИП или же доверенное лицо).

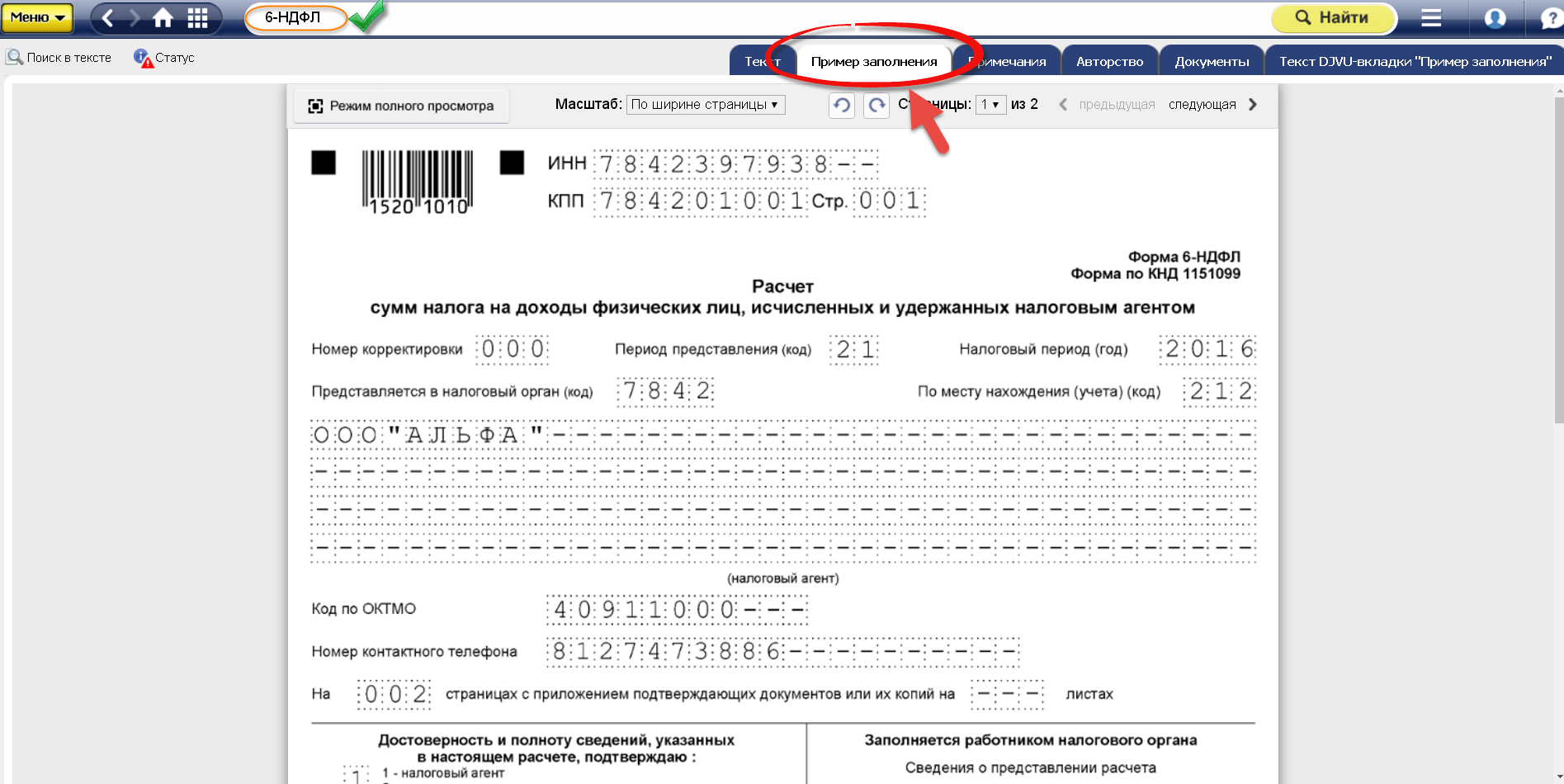

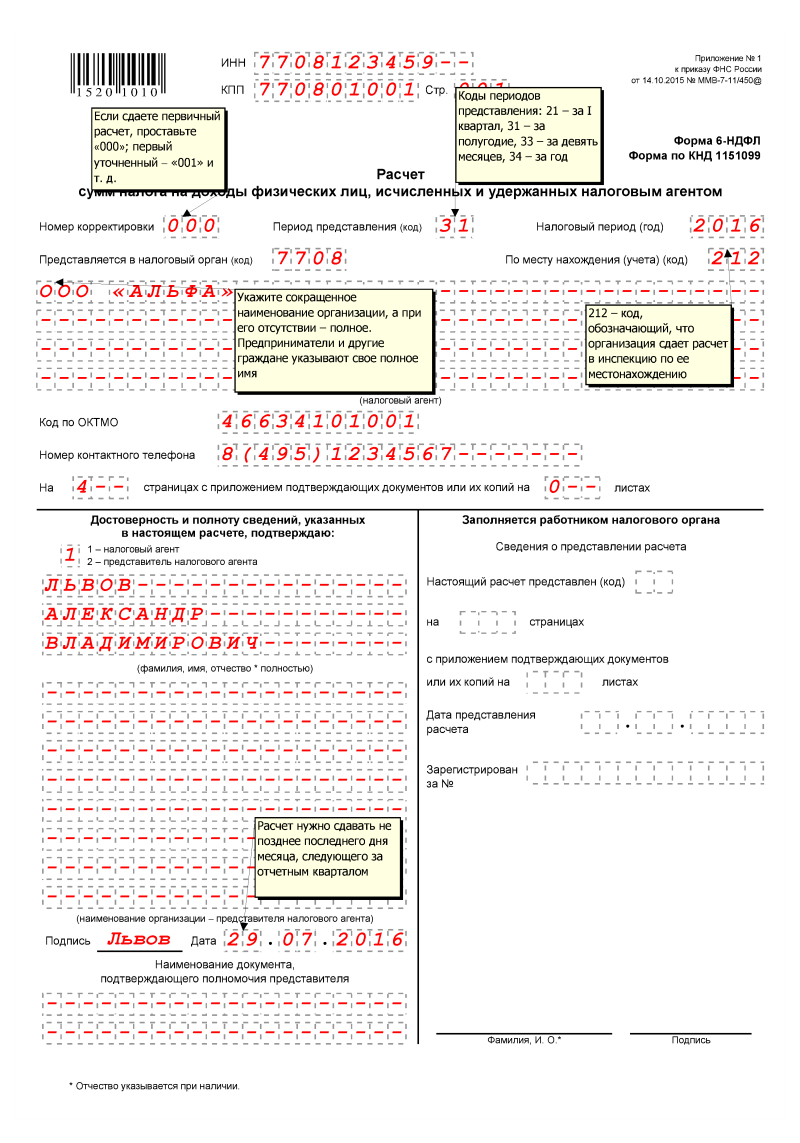

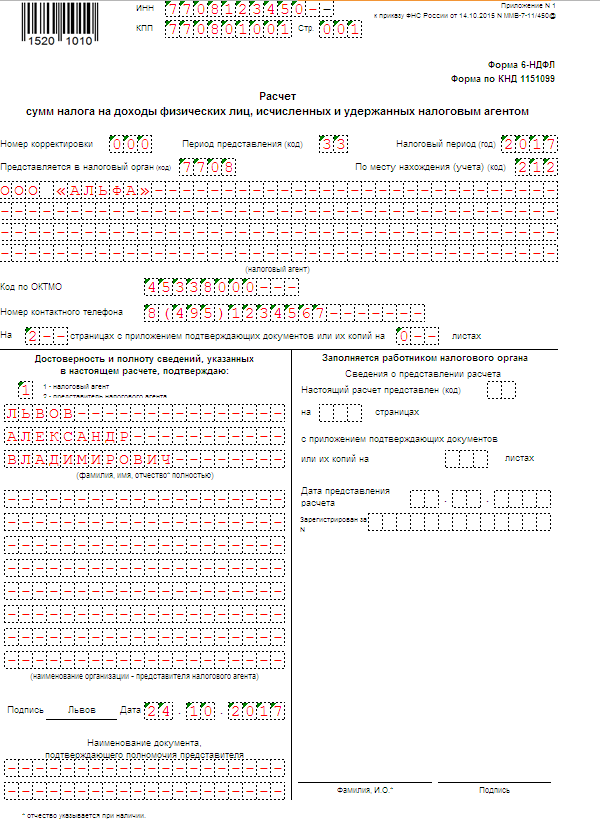

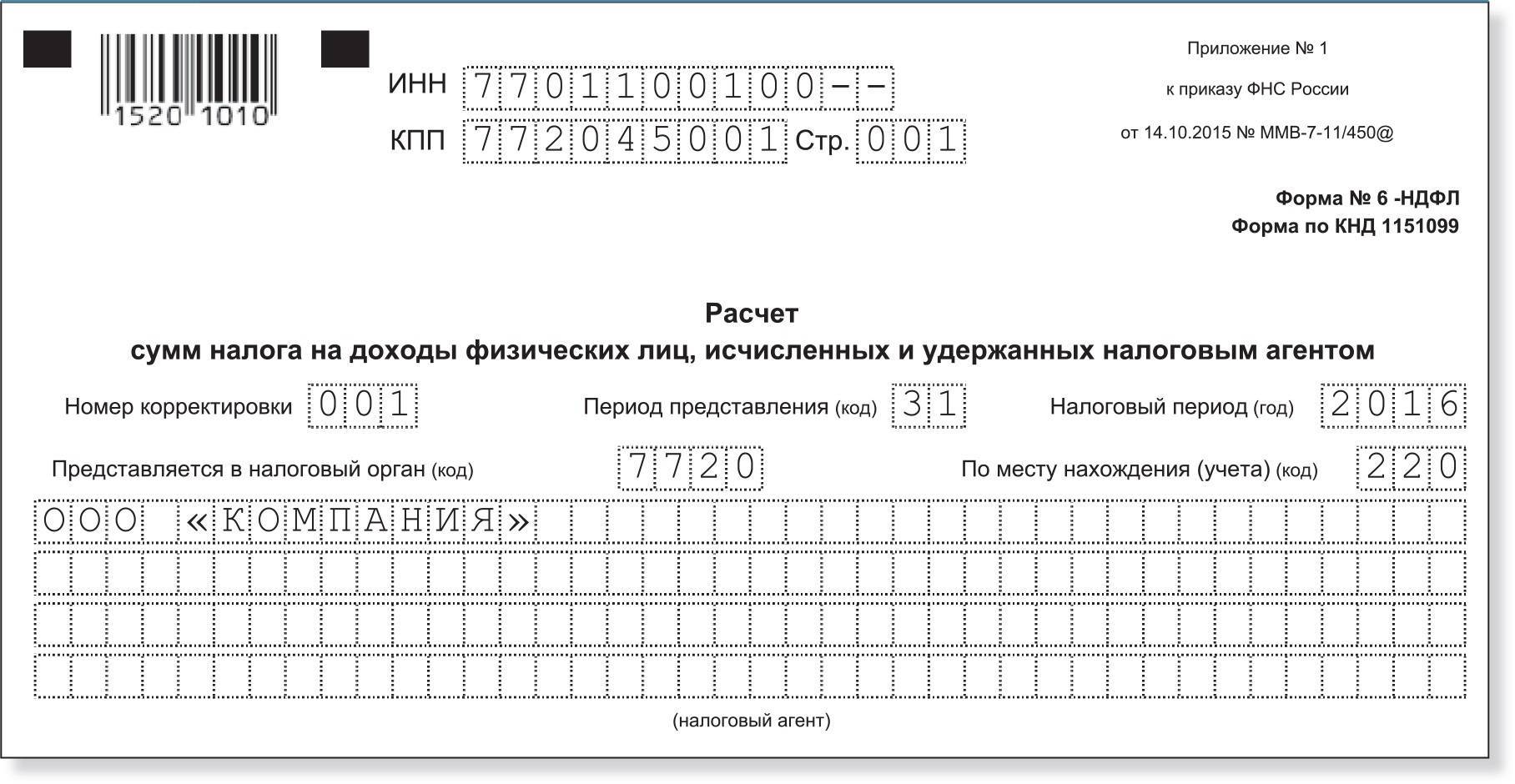

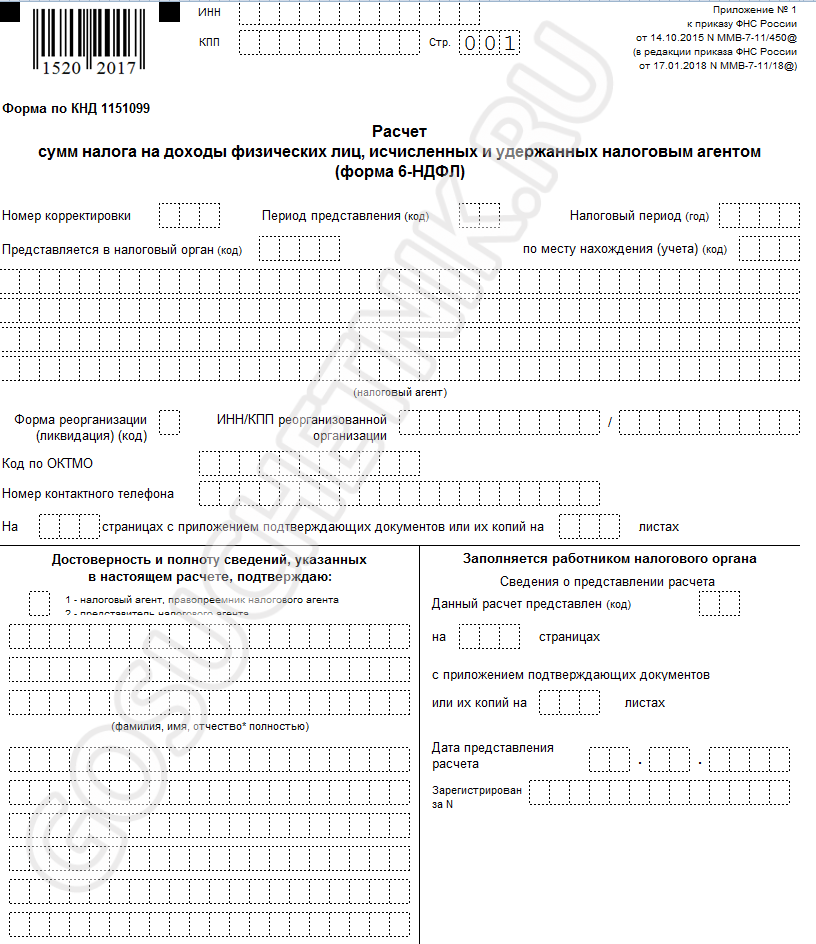

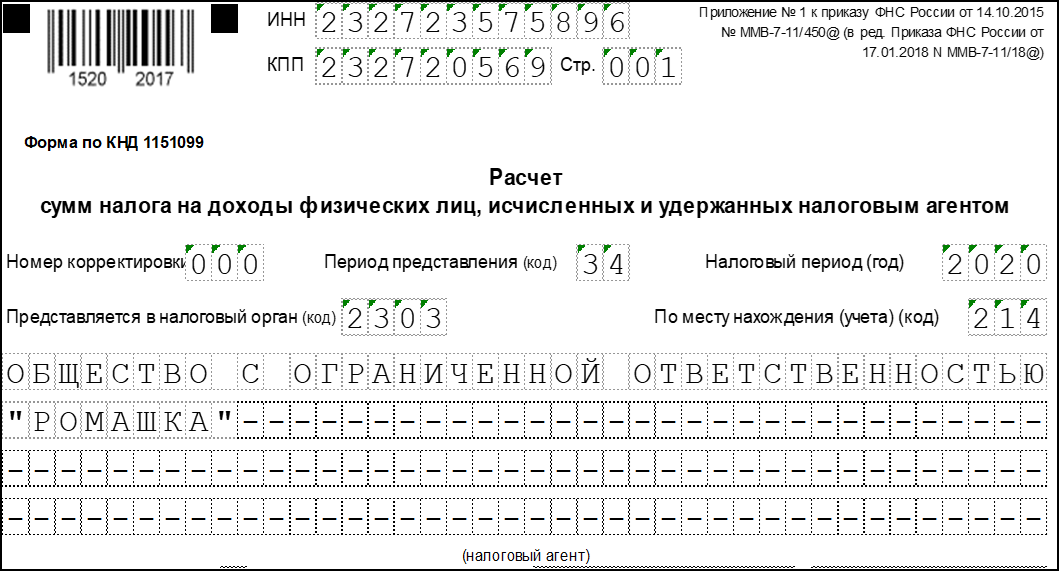

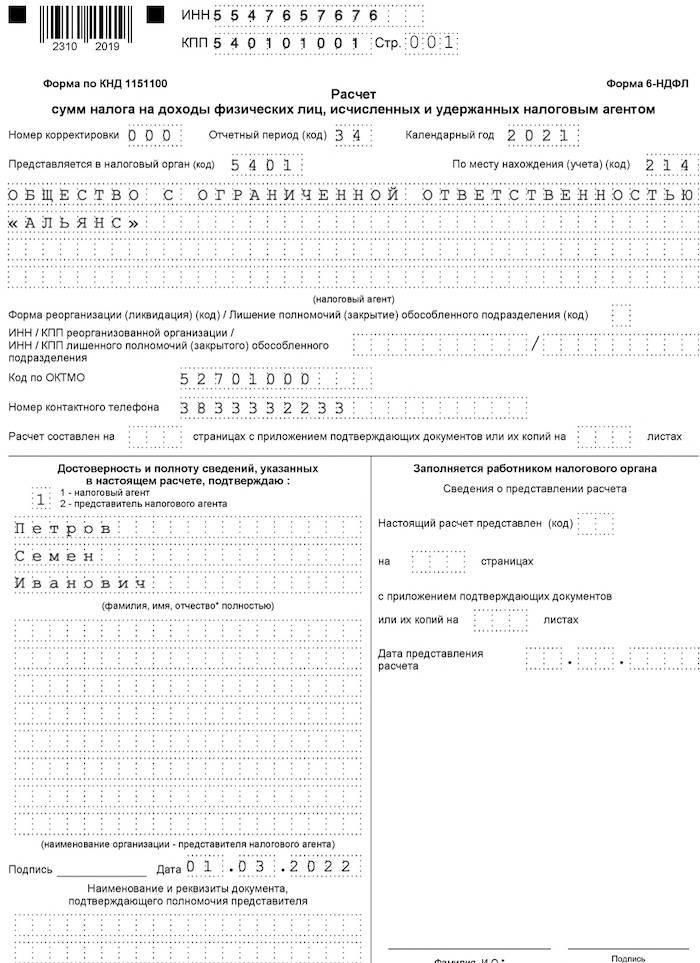

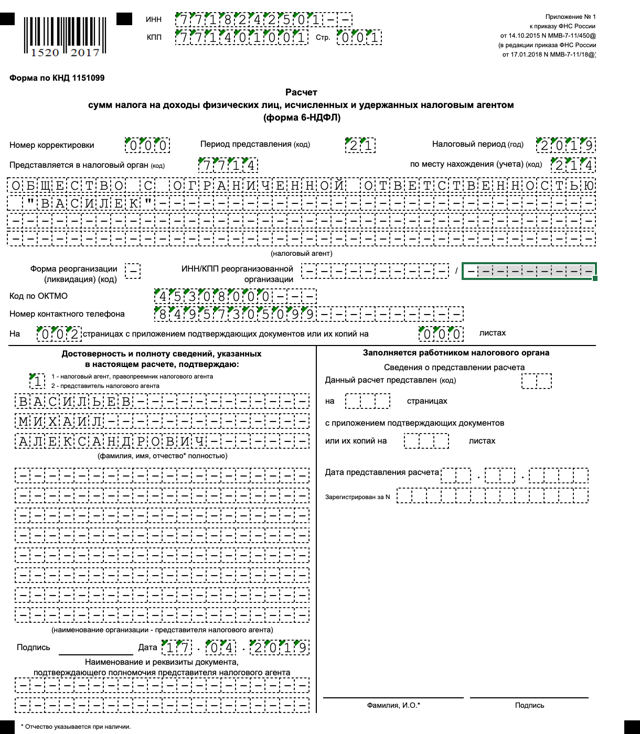

Титульный лист

Лист ндфл 6

Видео: особенности заполнения налоговой отчётности и её представления

https://www.youtube.com/embed/sS5Y7o6OOaA https://www.youtube.com/embed/xpBWGoRX05Q

Как отображаются отпускные?

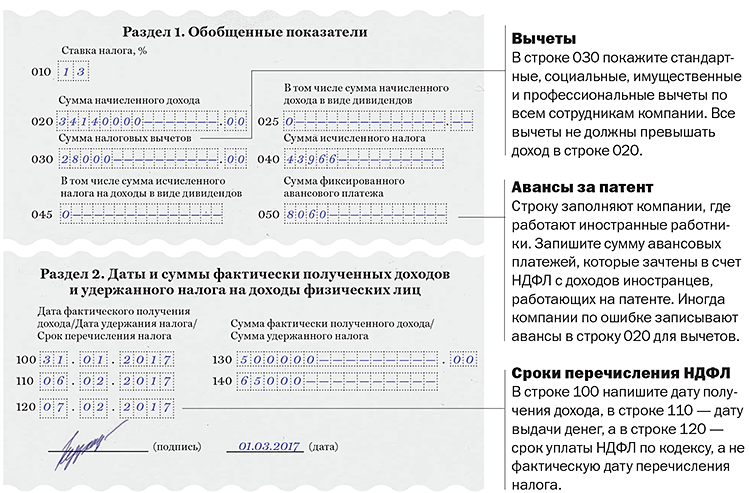

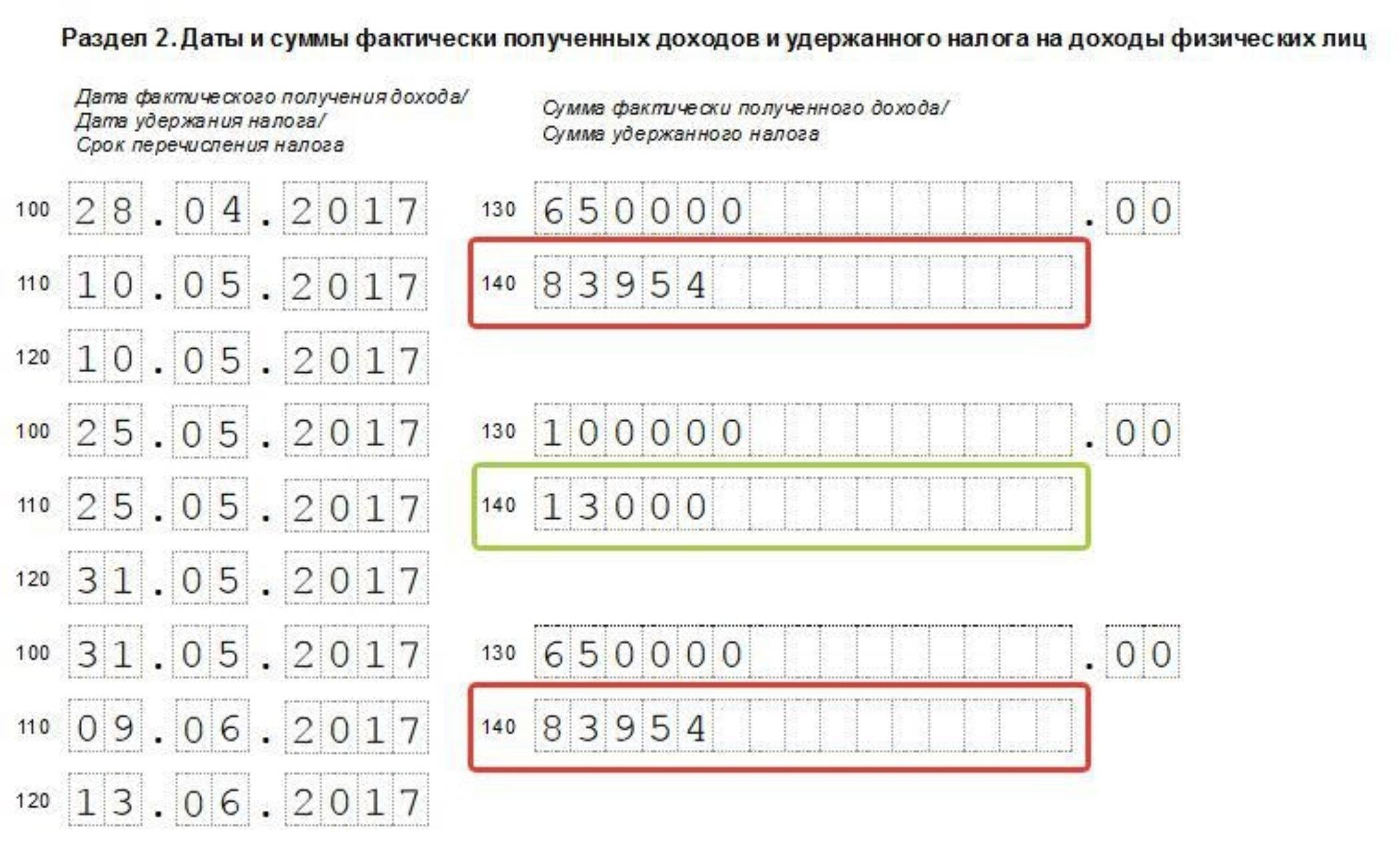

- Строка 100 и 110 — указывается дата выдачи отпускных работнику.

- Строка 120 — последний день месяца, в котором вы выплатили эти суммы (п. 6 ст. 226 НК РФ).

- Строка 130 и 140 — выплаченная сумма отпускных и удержанный с неё НДФЛ.

Как отображаются больничные?

- Строка 100 и 110 –дата выдачи больничных работнику.

- Строка 120 — последний день месяца, в котором вы выплатили эти суммы (п. 6 ст. 226 НК РФ).

- Строка 130 и 140 — выплаченная сумма больничных и удержанный с неё НДФЛ.

Как отображается увольнение?

- Строка 100: Зарплата — при увольнении работника датой фактического получения дохода в виде оплаты труда считается последний день работы, за который ему был начислен доход (абзац 2 п. 2 ст. 223 НК РФ).

- Строка 110: НДФЛ удерживается при фактической выплате дохода.

- Строка 120: для зарплаты и компенсации за отпуск крайний срок перечисления НДФЛ — это день, следующий за днём выплаты дохода. Что касается больничных и отпускных — то это последний день месяца, в котором выплатили эти деньги (п. 6 ст. 226 НК РФ).

Как отображается аренда?

- Строка 100 и 110: указывается дата выдачи денежных средств (п. 1 ст. 223 и п. 4 ст. 226 НК РФ)

- Строка 120: указывается день (рабочий), следующий за днём выплаты физ. лицу дохода (п. 6 ст. 226 НК РФ).

- Строка 130 и 140: выплаченная сумма арендной платы и удержанный с неё НДФЛ.

Уточнённый расчёт по форме 6-НДФЛ

Бывают ситуации, когда при заполнении отчётности по форме НДФЛ-6 допускаются некоторые достаточно серьёзные ошибки, например, неправильно указана та или иная информация. В таком случае необходимо подать уточнённый расчёт по форме НДФЛ-6 с предварительным извещение налоговой об этом. Это действие является обязательным и регламентируется статьёй 81 НК Российской Федерации. А также необходимо отправить повторно первоначальный расчёт.

Ответственность (штрафы) за непредоставление, несвоевременную сдачу

- За несвоевременную сдачу — 1 т. руб. за каждый месяц просрочки.

- За отсутствие достоверной информации — 500 руб.

6-НДФЛ является относительно новой вариацией налоговой декларации, обязательной для работодателей. 6-НДФЛ должны подавать индивидуальные предприниматели и ООО, которые зарегестрированы в качестве налогоплательщиков, и которые имеют работников или других физических лиц, которым выплачивают заработную плату или вознаграждение. Данная декларация подаётся в местное отделение налогового органа по месту жительства предпринимателя или по месту регистрации организации.

Как заполнить 6-НДФЛ: инструкция

1. Титульный лист

Заполняется аналогично старой форме. Изменились только названия нескольких строк, введен код «9» для закрытых и утративших полномочия ОП.

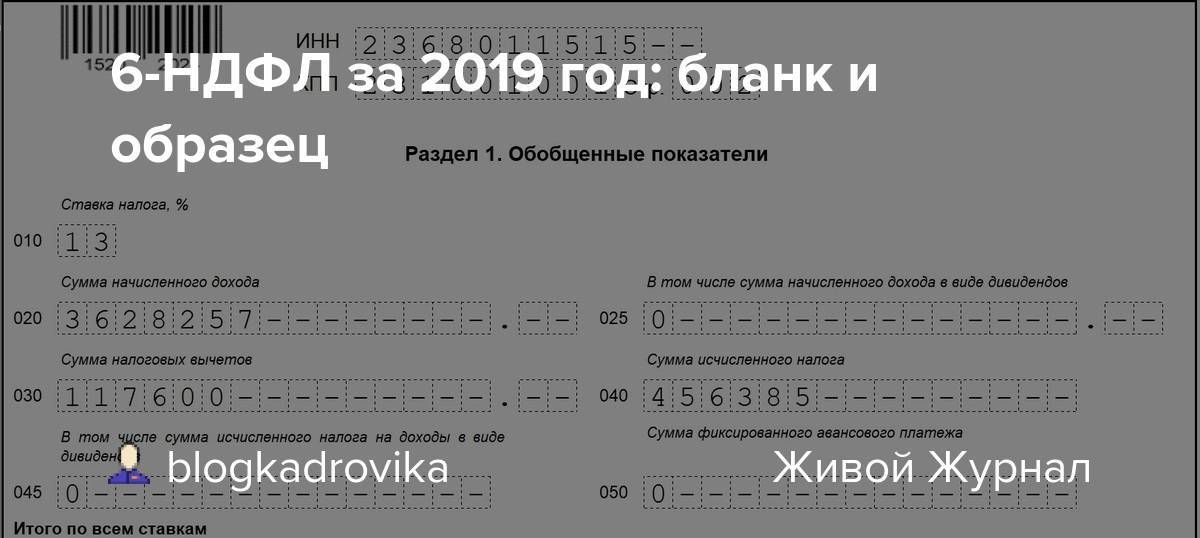

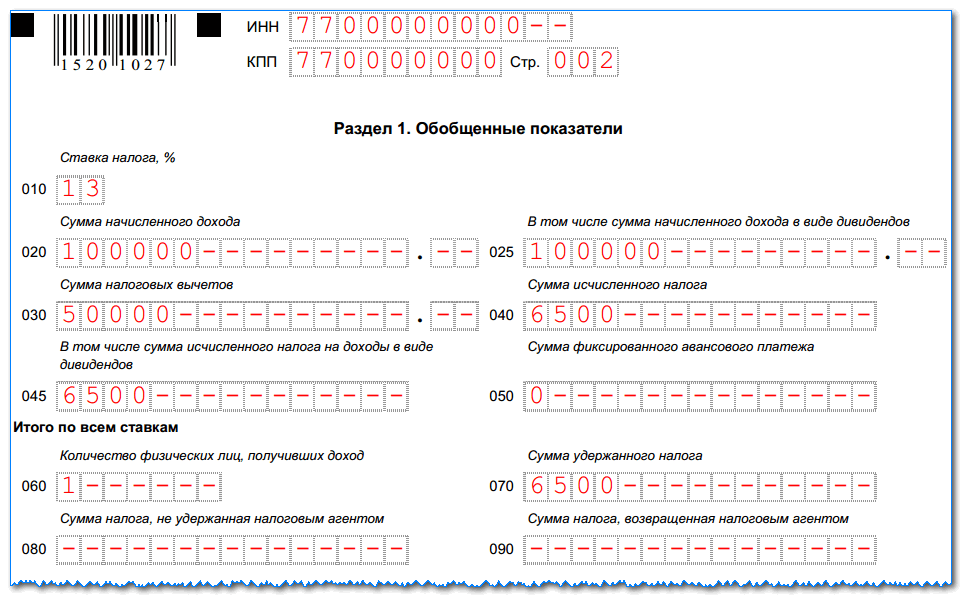

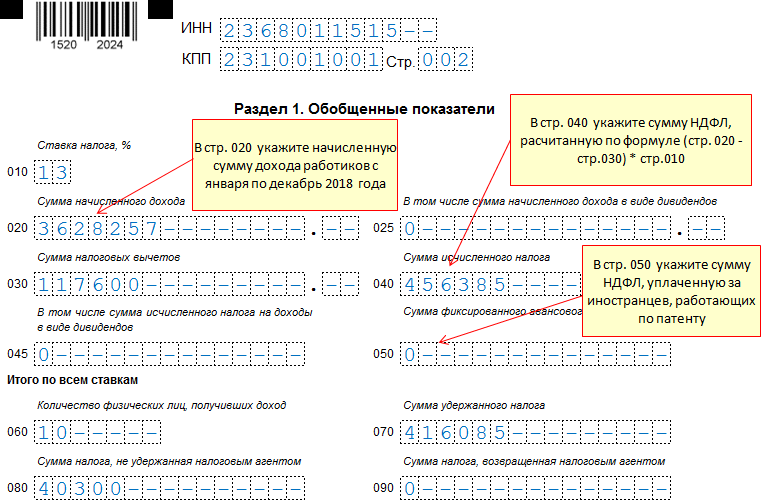

2. Раздел 1

010: КБК. 020: вычтенный налог со всего персонала за три минувших месяца. 021: дата выплаты налоговых платежей. 022: итоговый налог, подлежащий отправлению до срока из строчки 021.

Проверьте себя: сравните цифры строчки 020 и 022 ― суммы должны быть равны. Аналогично проверить можно и возвращенный НДФЛ (030 и 032).

030: возвращенный НДФЛ за предшествующие три месяца. 031: дата выполнения возврата. 032: сумма налога, возвращенная налогоплательщикам.

В новом 6-НДФЛ не пишут даты фактически произведенных выплат дохода и удержания. Ранее эти показатели вызывали путаницу. Теперь заполнять отчетность стало проще.

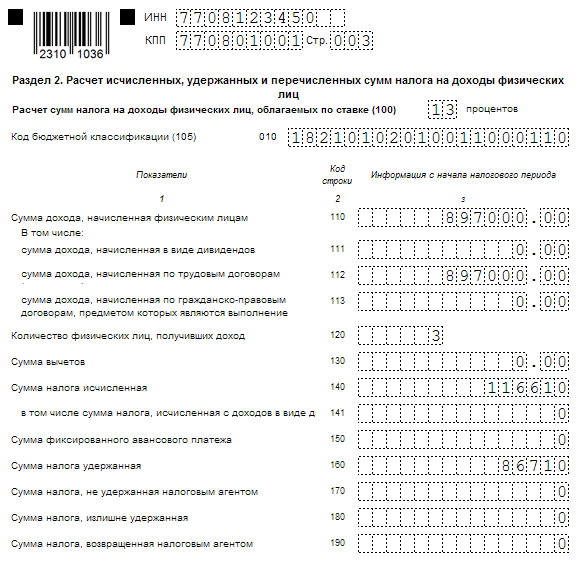

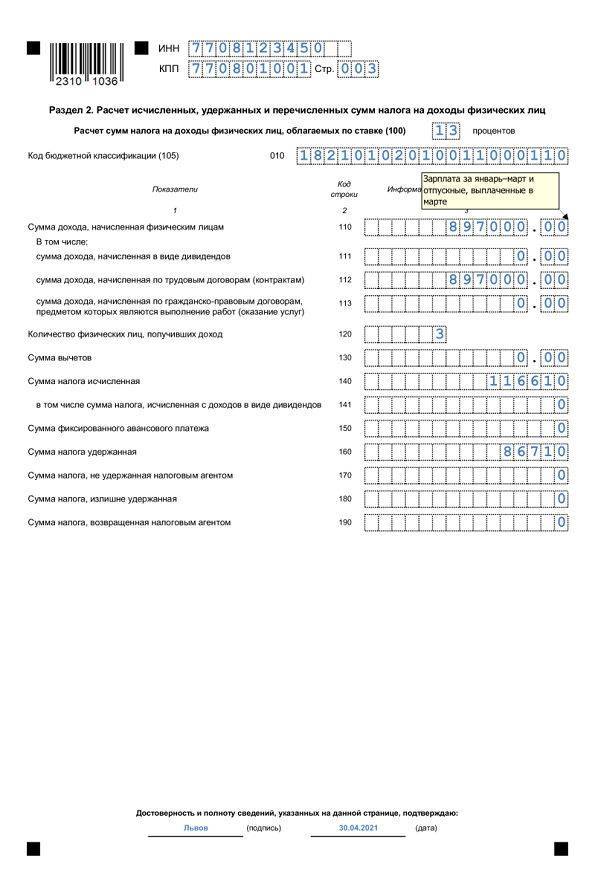

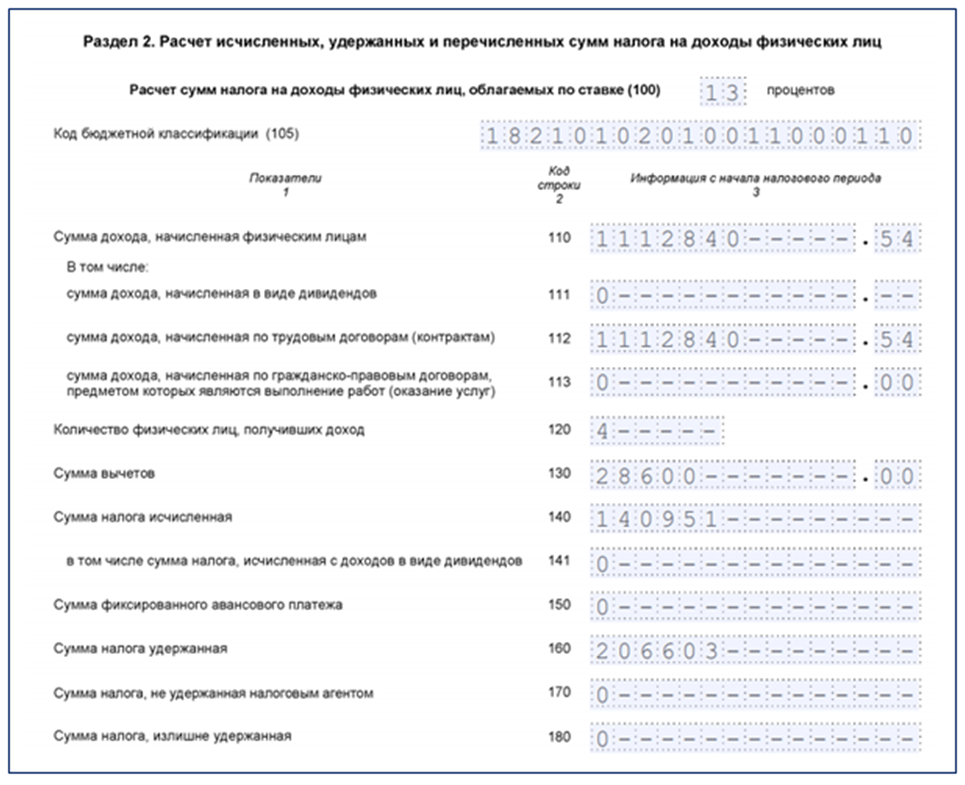

3. Раздел 2

100: налоговая ставка.

Будьте внимательны! Если рассчитываете НДФЛ по нескольким ставкам, то для каждой необходимо сформировать свой раздел.

105: цифровой код бюджетной классификации. 110: сложенный доход всего персонала с начала отчетного года. 111: итоговая сумма дивидендов. 112: доход по заключенным трудовым договорам. 113: доход по заключенным гражданско-правовым контрактам.

Проверьте себя: отчетность заполнена правильно, если сложенные суммы 111 – 113 равняются значению в 110.

120: количество получателей выплат по разным налоговым ставкам. 130: суммарный размер вычетов, формируемый с начала года. 140: суммарный исчисленный налог с начала отчетного года. 141: налог на дивиденды. 150: сложенная сумма авансов, сокращающая налог (140). 160: сложенный удержанный налог с начала года. 170: еще не удержанные работодателем налоги. 180: суммарный размер налогов, которые работодатель излишне удержал. 190: сложенная сумма возврата по налогам (ст. 231 НК РФ).

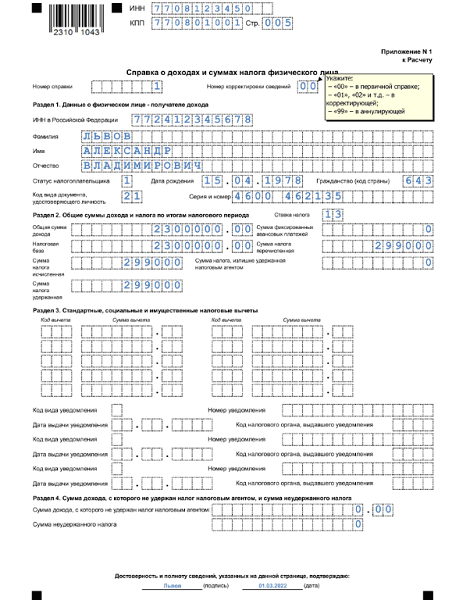

4. Приложение № 1

Справка предоставляется только с годовым отчетом. Впервые будет заполнена агентами за 2021 год, сдана в ИФНС до конца марта 2022. Документ состоит из четырех разделов:

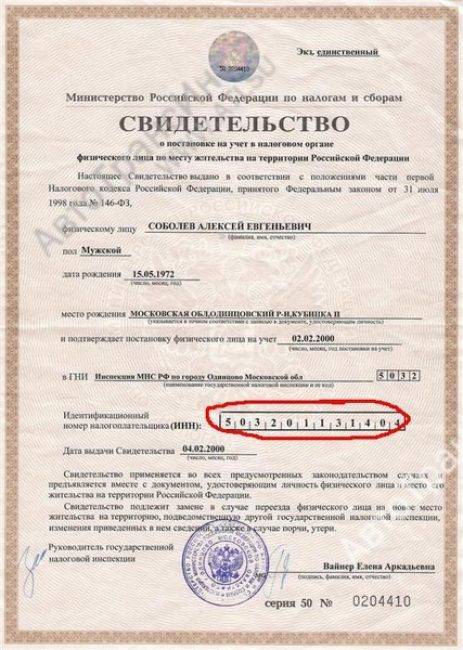

- Сведения о физлицах. Необходимо указать ФИО, ИНН, дату рождения, данные паспорта. В строке «Статус» ставят код 1 ― это резиденты и граждане РФ, 2 ― нерезиденты, 3 ― иностранные специалисты высокой квалификации.

- Общие суммы выплат и рассчитанного налога отчетного периода. Для каждой ставки формируют свой второй раздел. Указывается также общая сумма дохода до вычета, налоги рассчитанные, удержанные из з/п и выплаченные в бюджет. Отдельно указываются излишне (ошибочно) удержанные платежи, если такие были.

- В этот раздел вписывают предоставленные вычеты. Суммы ставятся вместе с кодами.

- Доход, налог с которого еще не удержан, и рассчитанный налог с указанием ставки.

Если необходимо внести исправления, корректировочный Расчет сдается без справки. Если необходимо изменить данные в приложении № 1, в налоговую отправляется полный Расчет и справка.

Важные уточнения! Ячейки не оставляют пустыми. Если они не заполнены, ставится прочерк. В строчках 110 и 112 не учитывают декабрьскую зарплату, выплата проходит в январе. В 1-ом разделе показывают сумму и дату выплаты НДФЛ, во 2-ом — удержанный налог.

Типичные ошибки при заполнении

В основном заполнение справки 6-НДФЛ не вызывает особых затруднений, поскольку образец выглядит довольно просто. Тем не менее, могут возникнуть ошибки, связанные с неточным указанием необходимых дат выдачи отпускных:

- Дата выдачи этих выплат – это не тот же день, когда они были начислены. Например, если начисление произошло еще в декабре, то фактическая выплата на руки сотруднику – в январе, то средства отразят только в отчете за 1 квартал нового года. А в отчете за 4 квартал предыдущего подобных сведений содержаться не должно.

- Дата выдачи отпускных – это не первый день отпуска. Например, сотрудник уходит в отпуск с понедельника 29 января 2018 года. А отпускные ему начислили в последний перед этим рабочий день – т.е. в пятницу 26 января. Соответственно, в строке 100 прописывают именно дату 26.01.2018 г.

- Иногда отпускные ошибочно прибавляют к зарплате (или авансу), которую выдали в том же месяце. Например, сотрудник уходит в отпуск с 29 января 2018 года, отпускные были выданы 26 января. А аванс получен как обычно 25 января. Плюсовать сумму за 25 и 26 января нельзя. То есть отпускные всегда указываются исключительно в своей строке. Даже если аванс был бы получен также 26 января, сложение сумм не допускается.

Таким образом, при заполнении справки 6-НДФЛ важно внимательно вписать все сведения. Никаких помарок, исправлений и зачеркиваний, равно как и не читаемого текста в документе не допускается

Если необходимо исправить какие-либо данные или отдельные символы, оформляют другой бланк.

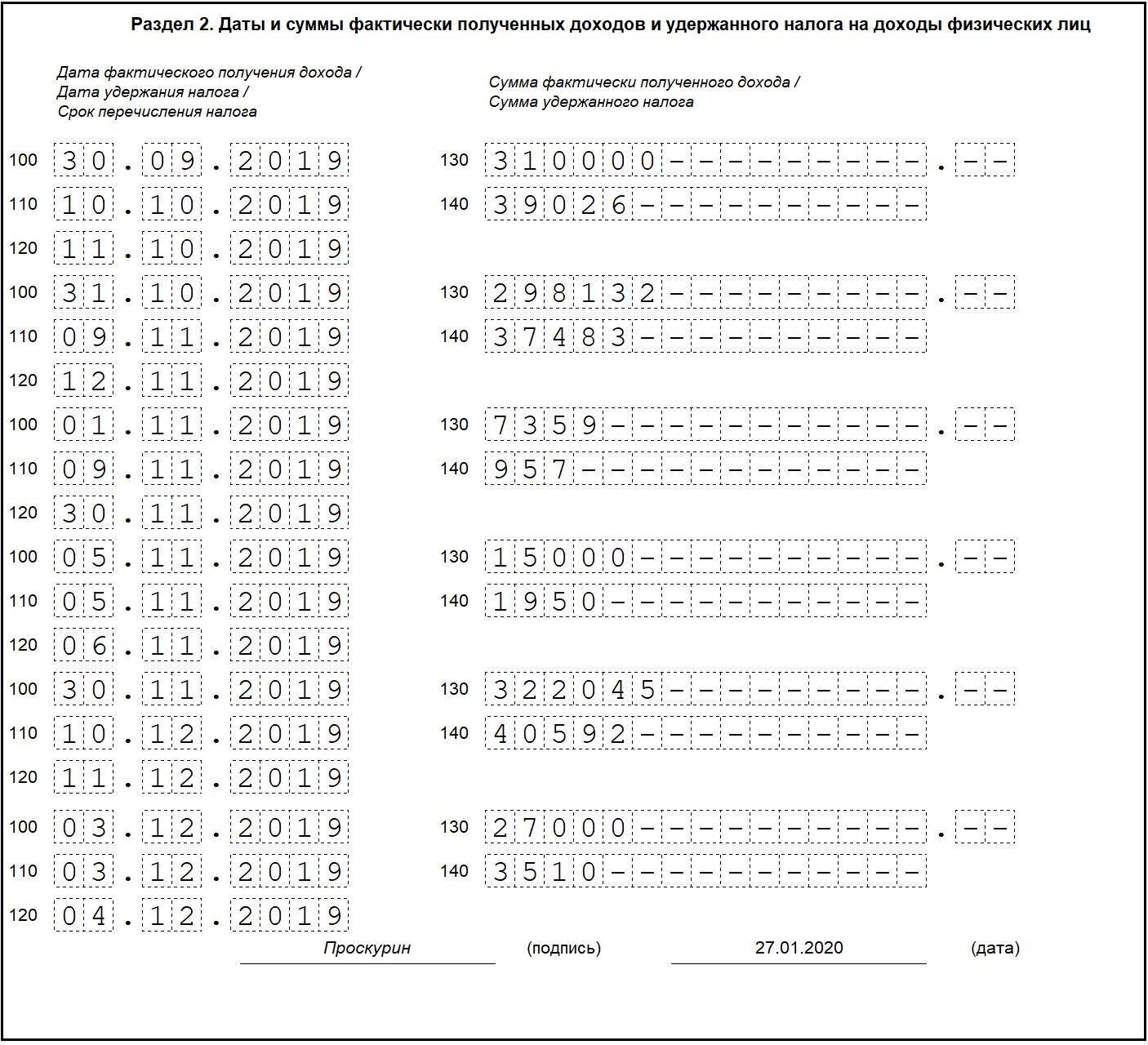

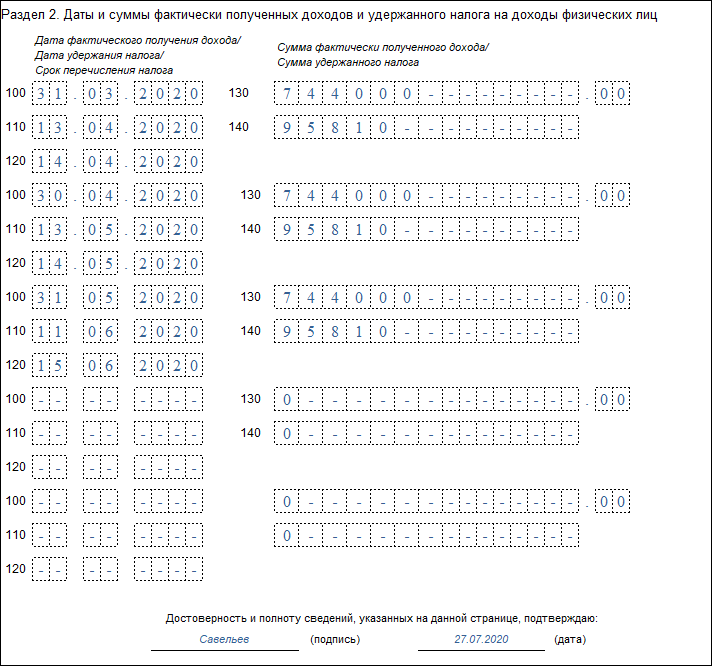

Заполнение раздела 2

В разделе 2 указываются обобщенные по всем физическим лицам:

суммы начисленного и фактически полученного дохода;

суммы исчисленного и удержанного налога нарастающим итогом с начала налогового периода по соответствующей налоговой ставке.

Если налоговый агент выплачивал физическим лицам в течение налогового периода (отчетного периода) доходы, облагаемые по разным ставкам, разд. 2 заполняется для каждой из ставок налога.

В данный раздел добавлены следующие поля:

115 – в этом поле указывается обобщенная по всем высококвалифицированным специалистам сумма дохода из строк 112 и 113, начисленного по трудовым договорам (контрактам) и гражданско-правовым договорам, предметом которых является выполнение работ (оказание услуг), нарастающим итогом с начала налогового периода;

121 – в этом поле приводится общее количество высококвалифицированных специалистов, которым в отчетном периоде начислен доход по трудовым договорам (контрактам) и гражданско-правовым договорам, предметом которых является выполнение работ (оказание услуг);

142 – в этом поле проставляется обобщенная по всем высококвалифицированным специалистам сумма исчисленного налога на доходы, начисленные по трудовым договорам (контрактам) и гражданско-правовым договорам, предметом которых является выполнение работ (оказание услуг), нарастающим итогом с начала налогового периода.

Часто задаваемые вопросы при заполнении формы

Порядок отражения компенсации при увольнении

Порядок отражения в отчете компенсации при увольнении сход с отражением расчета по зарплате, однако эти выплаты должны показываться разными строками.

Порядок заполнения раздела 2 такой:

- В строку 100 и 110 заносится дата выдачи компенсации;

- В строку 120 — последующий день работы;

- В строках 130 и 140 — размеры компенсации и удержанного налога.

Как отразить премии

При отражении премии необходимо ориентироваться на приказ, которым она была установлена. Завершающий день месяца, когда было издано такое распоряжение, является днем когда получен доход.

Раздел 2 оформляется следующим образом:

- В строку 100 записывается завершающий день месяца, когда был составлен приказ;

- Строка 110 — дата выдачи премии сотруднику;

- Строка 120 — дата отправки налога (обычно последующий день после выплаты).

- Строки 130 и 140 — сумма премии и удержанного с нее налога.

Порядок отражения больничных

В документе отражаются только те больничные, на которые нужно начислять НДФЛ. В противном случае, не сойдутся контрольные соотношения в Разделе 1. Пособие по беременности и родам в отчет не включается!

Раздел 2 нужно оформлять следующим образом:

- В строки 100 и 110 записывается дата отправки больничных;

- В строке 120 — завершающий день месяца, когда выполнялась выплата. Если последний день попал на выходной, то заносится ближайший далее рабочий день.

- В строке 130 — сумма больничных вместе с налогом;

- В строке 140 — сумма налога.

Как в 6-НДФЛ отразить отпускные

Отпускные выплаты в отчет необходимо включать в том месяце, когда они были выданы работнику. Если отпускные были начислены, но не выданы — то в документ они не вносятся.

В разделе 1 в строку 020 заносятся все суммы отпускных, которые были выданы в этом месяце вместе с НДФЛ. В строках 040 и 070 — сумму налога.

Раздел 2 нужно оформлять следующим образом:

- В строках 100 и 110 записывается дата отправки отпускных;

- В строке 120 — завершающий день месяца, когда производилась выплата. Если последний день попал на выходной, то проставляется следующий рабочий день.

- В строке 130 — сумма отпускных вместе с налогом;

- В строке 140 — сумма налога.

Все отпускные, выплаченные в один день, можно объединить в одну запись.

бухпроффи

Важно! Если отпускные выплачиваются в последний месяц квартала, и завершающий день месяца (день отправки налога) выпадает на выходной, то такие выплаты нужно включать в документ уже в следующем квартале

Как учесть зарплату выданную в следующем месяце

Организация обязана выплатить зарплату двумя частями — аванс и оставшаяся часть. Аванс выдается в тот же месяце, за которой начисляется. Поскольку НК не признает его доходом (если только он не выплачен в завершающий день месяца), то и показывать его в отчете не нужно.

Сумма заработка вносится по дате его выдачи. Отражать это необходимо следующим образом:

- В строку 100 заносится завершающий день месяца, за который рассчитана зарплата;

- В строке 110 — дата выдачи зарплаты и снятия налога;

- В строке 120 — последующий рабочий день, когда происходит перечисление налога.

- В строке 130 — полный размер зарплаты с учетом аванса;

- В строке 140 — сумма налога.

Как учесть зарплату выданную в тот же месяц

Поскольку ТК определяет, что организация не имеет права задерживать выдачу зарплаты, а выплата заранее никак не нарушает установленные права сотрудников, допускается выдать всю зарплату в месяце начисления. Особенно это актуально для конца года, когда некоторые компании стараются рассчитаться с работниками до новогодних каникул.

Отражается такая выдача таким образом:

- В строке 100 записывается завершающий день месяца;

- В строке 110 — день выплаты зарплаты;

- В строке 120 — последующий рабочий день (уплата НДФЛ);

- В строки 130 и 140 — размеры зарплаты и налога.

6 НДФЛ: порядок заполнения новой формы

Чтобы правильно составить новый отчет, следует внимательно изучить инструкцию по его заполнению. Рассмотрим все по-порядку.

Структура отчета — это титульный лист и два раздела, по мере необходимости — приложения. Требования по заполнению данного документа схожи с требованиями по заполнению декларации, но имеются некоторые нюансы:

- во-первых, если в документе есть значения с нулевыми показателями, то в соответствующих строках стоит ставить цифру ноль»о» ( в других формах отчетности, нужно ставить прочерк;

- во-вторых, данная форма заполняется по данным налогового учета о з/п работников, которая была выплачена им компанией-налоговым агентом;

- в-третьих, если поместить числовые показатели на одной странице не предоставляется возможным, используется необходимое количество страниц; исправления ошибок белым корректором и двухсторонняя печать на листах формы запрещается;

- в-четвертых, в отчете есть специальные поля для десятичной дроби;

- нумерация страниц начинается с титульного листа и проставляется следующим образцу: 001,002,003… 00N;

- при заполнение отчета предпочтение следует отдать ручке черного цвета;

- если документ формируется с помощью компьютерной программы, то шрифт необходимо выбрать Courier New, а размер букв должен быть 16-18;

- 6-НДФЛ следует заполнять отдельно по каждому ОКТМО.

- на каждой странице отчета в поле «Достоверность и полноту сведений, указанных в на этой странице, подтверждаю» ставится дата и подпись уполномоченного лица (налогового агента — руководителя, ИП, нотариуса и т.д).

Раздел первый должен содержать информацию об обобщенном начисленном доходе всех наемных работников данного предприятия; а также его исчисленные и удержанные суммы в нарастающем порядке, начиная от начала налогового периода. Обязательно указывается ставка по которой происходило начисление.

Раздел № 2 дает сведения о датах фактического получения физическими лицами дохода и удержания НДФЛ с заработной платы. Также указывается срок, не позднее которого должно произойти перечисление суммы налога в Федеральный бюджет согласно принятому закону.

Как заполнить 6 НДФЛ за работников?

Согласно статье НК РФ, новая форма заполняется сразу за всех сотрудников предприятия, которые признаются налоговым агентом. В данном акте отображаются суммы выплаченной зарплаты, начисленные и удержанные налоги, а также размеры налоговых вычетов, если последние имели место быть.

В отличие от формы 2-НДФЛ, которая заполняется по каждому сотруднику отдельно, в 6-НДФЛ содержатся обобщенные данные сразу по всем сотрудникам — физическим лицам, то есть такой документ является одним целым; заполняется раз в квартал.

Правила заполнения 6 НДФЛ для организаций

Налоговый агент (организация или ИП, которые согласно статьи закона являются налоговыми агентами) обязан подавать такую декларацию со сведениями о НДФЛ в налоговые органы один раз в квартал.

Сроки сдачи новой формы отчетности за сотрудников

В 2018 году утверждены следующие сроки сдачи 6 НДФЛ:

- Не позже 3 мая 2018 года необходимо подавать расчет за первый квартал;

- Не позже тридцать первого июля 2018 года нужно подать за 6 месяцев;

- Не позже тридцать первого октября 2018 года предоставить за 9 отчетных месяцев;

- Не позже второго апреля 2018 года — за год (в этом случае подается еще и расчет 2-НДФЛ).

Важно!

В случае несвоевременной сдачи данной справки в налоговые органы предусмотрен штраф в сумме 1000 рублей за каждый месяц опоздания. Насчитывается после крайнего числа, установленного в сроках подачи отчетности. По истечении 10 дней просрочки подачи данного бланка ФНС вправе приостановить операции по банковским счетам предприятия, которое затягивает подачу этого документа.

За подачу недостоверной информации в отчете с налогового агента взыскивается штраф 500 рублей. Более детальную информацию можно получить у налогового консультанта.

Нужно ли сдавать 6 НДФЛ при нулевой отчетности?

Опрос инспекторов Москвы и СПБ показал, что сдавать такой документ необходимо, так как официального приказа об обратно издано не было, следовательно пренебрежение сдачей нулевой отчетности может грозить компании штрафом.

Бесплатная консультация юриста по телефону:

8 (804) 333-01-43

Как заполнять раздел 2

Раздел 2 декларации 6-НДФЛ представляет собой информационную таблицу, в которой указываются все действия по исчислению прибыли работников, которая имела место в отчетном периоде. Данные вносятся в хронологическом порядке, при этом необходимо указывать дату начисления дохода. Также в этом разделе отображается информация о суммах удержанного НДФЛ с указанием дат удержания и даты его перечисления в ФНС.

Особенности раздела:

- Выплаты, имеющие место в отчетном периоде, но не облагаемые НДФЛ не указываются в расчете.

- Отражается сумма доходов об исчисления налога.

- Данные второго раздела декларации не совпадают с информацией первого, так как в разделе 1 отражаются сведения нарастающим итогом по результату всего налогового периода, а раздел 2 посвящен данным исключительно отчетного квартала.

- Если в одну дату имели место выплаты, имеющие разные сроки уплаты подоходного налога в бюджет, они должны быть отражены разными строками.

ВАЖНО! В разделе 2 должны быть указаны только доходы отчетного квартала, отдельным итогом за каждый месяц. Особенности заполнения:. Особенности заполнения:

Особенности заполнения:

- В строке 100 указывается дата фактического получения выплаты. При этом для заработной платы проставляется дата последнего дня месяца, за который она была выплачена, а для вознаграждений по договорам ГПХ, больничным и т. д. — день фактической выплаты.

- В строке 110 указываются даты удержания подоходного налога. Как правило, она идентична данным строки 100, но есть исключения: с аванса налог удерживается в день начисления основной зарплаты, с мат. помощи и подарков — в день следующей зарплаты, с доплат (суточных, нормативных и т. д. ) — в день выплаты зарплаты за месяц.

- В строке 120 указывается дата уплаты налога, установленная статьей 226 НК РФ.

- В строке 130 прописывается вся сумма полученных доходов до удержания подоходного налога.

- В строке 140 — общая сумма подоходного налога.

ВАЖНО! Декларация 6-НДФЛ сдается на бумажном носителе лишь в том случае, если у налогового агента числится более 25 работников. Если эта цифра меньше, только в электронном виде

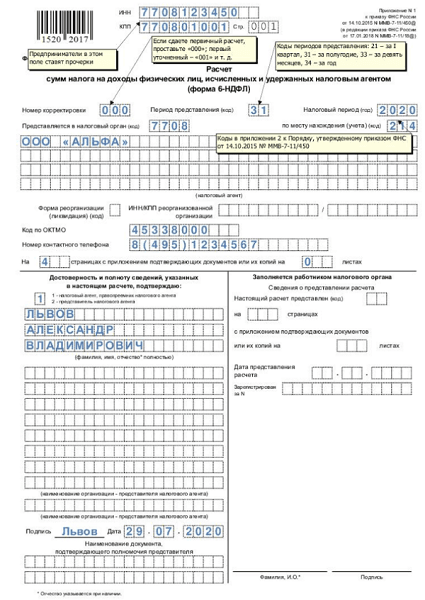

Изменения в форме, которые нужно учесть в 2019-2020 году

В 2018 году произошел ряд существенных изменений, касающихся отчета 6-НДФЛ. В частности изменения коснулись реорганизованных компаний. Если реорганизованная компания не предоставила декларацию 6-НДФЛ в ФНС до окончания процедуры, это обязанность будет возложена на компанию преемника.

В таком случае в отчете нужно будет указать:

- ИНН и КПП компании преемника.

- Проставить код «215», либо «216» для крупнейших налоговых агентов.

- В реквизите «Налоговый агент» необходимо указать название компании, прошедшей процедуру реорганизации.

- В реквизите «Форма реорганизации» проставить требуемое значение (1 — если компания была преобразована, 2 — в случае слияния, 3 — при разделении, 5 — в случае присоединения к другой организации, 6 — в случае разделения с одновременным присоединением или 0, если компания была ликвидирована).

- ИНН и КПП той организации, которая была реорганизована.

Изменения также коснулись следующих пунктов:

- Крупнейшие налогоплательщики теперь обязаны указывать КПП по месту регистрации юридического лица (ранее — по месту учета).

- Организации, которые не являются крупнейшими налогоплательщиками, должны указывать в реквизите «по месту нахождения» код 214 (ранее — 212).

- На титульном листе декларации должны быть отражены полные сведения о доверенности представителя.

С того момента, когда была введена декларация 6-НДФЛ и налоговые агенты получили обязанность ее ежеквартально заполнять прошло более 3 лет. Однако, у множества предпринимателей все еще остаются вопросы в этой процедуре. Форму 6-НДФЛ налоговые агенты обязаны сдавать 4 раза в год, указывая в ней все выплаты НДФЛ за отчетный период. Для того, чтобы избежать ошибок и неточностей в расчетах достаточно грамотно вести бухгалтерию и избегать нарушение сроков выплат.

Доходы, которые не нужно отражать в 6-НДФЛ

6-НДФЛ заполняется на основании данных учета доходов, начисленных и выплаченных физическим лицам. При этом не всякий доход следует отражать в этом отчете:

| Вид дохода | Включать или нет в 6-НДФЛ | Обоснование | Нормативка |

| Денежный приз, выданный работнику в рамках рекламной акции | Нет | С денежных призов, которые организация вручила физлицу в рамках рекламной акции и которые укладываются в сумму 4 000 руб. в год, НДФЛ платить не нужно | п. 28 ст. 217 НК РФ, вопрос 1 из Письма ФНС от 21.07.2017 № БС-4-11/14329 |

| Ежемесячное пособие по уходу за ребенком до 1,5 лет, оплата выходных дней по уходу за ребенком-инвалидом | Нет | Данные виды пособий включены в перечень доходов, полностью освобожденных от НДФЛ | п. 1, 8 ст. 217 НК РФ, письма ФНС от 11.12.2018 № БС-3-11/9358, от 11.04.2019 № БС-4-11/6839 |

| Алименты | Нет | Алименты не являются доходом получателя, с которого требуется уплачивать НДФЛ | п. 5 ст. 217 НК РФ, п. 7 Письма ФНС от 01.11.2017 № ГД-4-11/22216 |

| Материальная помощь при рождении ребенка, выплаченная частями | Нет | С данной выплаты не исчисляют НДФЛ, если выполняется два условия:

| п. 7 Письма ФНС от 01.11.2017 № ГД-4-11/22216, письма Минфина от 27.08.2012 № 03-04-05/6-1006, от 31.10.2013 № 03-04-06/46587, от 22.08.2013 № 03-04-06/34374 |

| Пособие по беременности и родам | Нет | Пособие входит в перечень доходов, полностью освобожденных от НДФЛ | п. 1 ст. 217 НК РФ, Письмо Минфина от 16.09.2014 № 03-04-09/46390, п. 7 Письма ФНС от 01.11.2017 № ГД-4-11/22216, вопрос 4 из Письма ФНС от 01.08.2016 № БС-4-11/13984 |

| Сверхлимитные суточные | Да | Сверхнормативные суточные являются облагаемым доходом. Суточные в пределах норм в 6-НДФЛ не включаются, т. к. не облагаются НДФЛ | подп. 6 п. 1 ст. 223, п. 3, 4 и 6 ст. 226 НК РФ, Письмо ФНС от 11.04.2019 № БС-4-11/6839 |