Как накопить деньги на свой дом?

Начнем с того, что это довольно общий вопрос, поскольку у всех людей разная ситуация:

- Кто-то уже обзавелся основным жильем (квартирой), и в данный момент подумывает о покупке дачи или загородного дома, на которые пока денег не хватает;

- Другие люди собираются разменять свою квартиру на загородный коттедж или домик у моря;

- Третья категория людей не имеет своего жилья, и проживает в съемном, планируя купить квартиру или дом в будущем.

Безусловно, первым двум категориям решить вопрос с покупкой дома проще всего (можно продать или заложить свою недвижимость). Но что же делать, если вы пока не владеете недвижимостью, а покупать квартиру вместо дома не хочется?

Решения из этой ситуации два:

- взять ипотечный кредит;

- открыть депозит в банке и каждый месяц откладывать на него деньги.

Конечно, если у вас уже есть накопления (скажем несколько миллионов рублей), эти деньги еще можно инвестировать. Например, в покупку квартиры в новостройке с целью перепродажи или вложить в бизнес и пр. Но сразу скажем, это все довольно рискованно. Новостройки сейчас не так доходны как 5-10 лет назад, плюс с 2019 года поменялся порядок инвестирования (с ДДУ на экскроу-счета), а значит они могут вообще не обогнать по доходности инфляцию. А вложения в бизнес — приносят сейчас (в кризис) больше разочарований, чем прибыли. Гораздо разумнее положить эти деньги на депозит в банке и регулярно пополнять его с доходов, постепенно приближаясь к своей мечте. Эти деньги ваши, и вы всегда их можете забрать когда нужно (в отличие от инвестиций).

Рассмотрим более предметно эти две стратегии.

Где хранить сбережения?

Вот несколько советов:

- В наличном виде храните небольшие суммы — до 50 тысяч рублей. Наличка страхует риски, когда деньги понадобились срочно здесь и сейчас, и обеспечивает психологический комфорт. Долгосрочные накопления лучше держать в банке, где будет начисляться хоть какой-то процент.

- На карте держите небольшую сумму, остальное — на накопительном счёте. Это поможет защититься от мошенников. Если вы потеряете карту, то с накопительного счёта злоумышленники деньги не снимут. Также деньги, которые не отображаются на основной карте, — защита от импульсивных покупок.

- Заведите и депозитный счёт (вклад), и накопительный. 80% сбережений размещайте на вкладе, 20% на накопительном счёте. На депозитном счёте деньги замораживаются на определённый срок. Если их забрать раньше, то потеряется процент по начислениям. У накопительного счёта меньше ставка, зато он более мобильный. Его оптимально использовать для мелких бытовых трат в настоящем, депозит — для накоплений на будущее.

- Составьте минимальный финансовый портфель. Особенно это актуально для хранения финансовой подушки безопасности и долгосрочных накоплений. Можно вкладываться в стабильные ценные бумаги, например облигации, и в валюту. Что касается валюты, можно выбрать разные стратегии: консервативную (100% накоплений в рублях) или сбалансированную (40% в рублях, 30% — в долларах и евро, 30% — в альтернативной валюте как, например, юань, рупия, гонконгский доллар). Если у вас уже есть доллары и евро, не стоит продавать их сейчас.

- Попробуйте инвестировать. Новичкам советуем делать это с инвестиционным советником и не начинать с рискованных способов (например, акций). Отличный вариант — открыть индивидуальный инвестиционный счёт, покупать облигации, получать купонный доход и часть инвестированных денег в виде налоговых вычетов.

Более опытным инвесторам можно рассмотреть широкий класс активов — недвижимость, золото, криптовалюты — в зависимости от финстратегии и отношения к рискам.

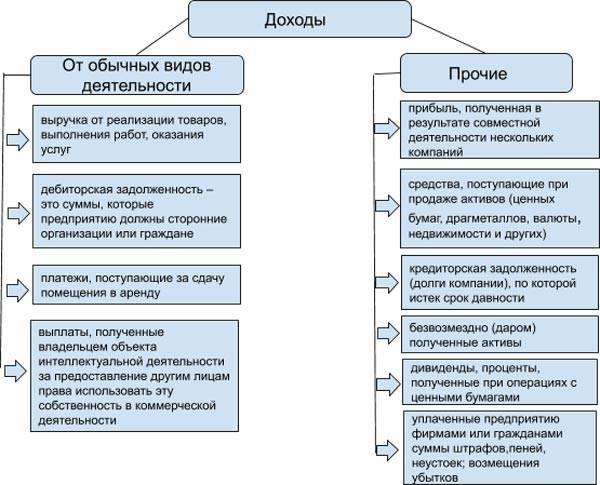

Как работает PNK rental

Присоединиться к PNK rental можно на основании договора доверительного управления. Для инвестора приобретаются паи закрытого паевого инвестиционного фонда «ПНК-Рентал», причем управляющая компания не имеет права покупать на средства инвесторов какие-либо другие активы. Внутри фонда – уже построенные и запущенные в эксплуатацию индустриальные здания с действующими арендаторами, а значит, как минимум два риска – попасть на недострой и столкнуться с отсутствием спроса – уже компенсированы. Инвестиции идут во все объекты фонда одновременно, тем самым снижаются риски потери арендатора. Объекты в фонде уже запущены, а это значит, что деньги инвестора начинают работать сразу же после покупки паев. Выплата дохода производится ежеквартально.

За ценой пая можно наблюдать в своём личном кабинете или опираться на подробные ежеквартальные отчёты. Это значит, что для инвестора всё происходящее с его деньгами остаётся максимально прозрачным, но при этом ему не нужно тратить время на управление средствами.

Минимальный размер инвестиций в PNK rental составляет всего 5100 руб. Это хорошая возможность для частных инвесторов оценить работу фонда и сферу в целом, не вкладываясь сразу крупными суммами.

Фактор 2. Советы в чём хранить накапливать деньги на квартиру

Про накопление денег можно написать гораздо больше. Большинство граждан плохо ориентируются с возможностью, которые даёт время.

Деньги обесцениваются из-за инфляции, поэтому как минимум их надо хранить не дома, поскольку так вы будете терять реальную покупательную способность каждый месяц.

Как минимум можно положить деньги на банковский вклад. Проценты обычно проигрывают величине инфляции, но это лучше чем терять больше, не получая даже их.

Большинство способов вложения денег мы уже рассмотрели в статьях:

Большинство не дооценивают возможности, которые дают инвестиции. Так реинвестирование процентов позволяет гораздо быстрее идти к своей цели, благодаря эффекту сложного процента. На нашем сайте есть инвестиционный калькулятор, который покажет вам сколько можно заработать денег в зависимости от среднего процента дохода. Чем выше доходность от инвестиций, тем стремительнее растут деньги с каждым годом. Причём эффект значительно увеличивается со временем.

Выделим основные нюансы инвестиций.

Есть фондовый рынок, который позволяет зарабатывать значительно больше. Но идти на него и думать, что заработаешь кучу денег слишком наивно. Всё же это место для опытных инвесторов. Вложить деньги в какие-то акции на несколько лет имеет смысл, поскольку так есть очень большой шанс заработать. Вопрос только во что вложить и в какой момент?

До момента 24 февраля 2022 г. было как-то проще искать акции и делать какие-то прогнозы. После этой даты прогнозы делать очень сложно. Риски инвестиций сильно возросли из-за полной неопределённости. Надо отдать должное, что возможности для заработка возросли. Почти все активы стоят дешево, некоторые даже экстремально дёшево.

Стоит ли инвестировать в таких условиях? Пусть каждый решает сам. На инвестициях можно заработать приличные деньги или потерять что-то или же остаться при своих.

Для большинства граждан наиболее предпочтительным вариантом будет накопление денег на банковских вкладах. Как вариант ещё можно рассмотреть облигации. По сути это тот же вклад. За удержание облигаций инвестор получает ежедневный доход.

Как будем считать?

Представим Ивана лет 30, который живёт один. Его зарплата — 35 000 рублей после вычета налогов. В прошлом Иван испортил кредитную историю, набрав много микрозаймов и не отдав вовремя. Теперь ни один банк не даёт ему кредит, а машину Ивану страсть, как хочется. Наш герой решил откладывать с зарплаты определённую сумму.

Сколько придётся копить на машину мечты со средней зарплатой? Фото: dtelepathy.com.

Оставим Ивану прожиточный минимум – 12 130 рублей, плюс 4 000 рублей на коммунальные услуги, остальные деньги — на бытовые нужды и проезд. Будем копить по двум сценариям: в первом случае, чтобы остались деньги на жизнь, во втором – туже затянем пояс и ускорим накопления. По первому сценарию откладываем 40% зарплаты или 14 000 рублей, по второму — 50% или 17 500 рублей. Эти сценарии возможны, если придерживаться колоссальной финансовой дисциплины.

Для подсчёта возьмём медианную зарплату по России в 2019 году — 34 335 рублей. Это более корректное значение, чем средняя зарплата. По Росстату, средняя – 48 030. Медианная зарплата справедливее: представьте, что мы выстроили в шеренгу всех жителей России. У человека, который стоит в середине этой шеренги – медианная зарплата. Средняя зарплата – не самый справедливый параметр. Она суммируется из дохода работников разного звена: и начальника, и обычного сотрудника. Например, если управляющему завода поднимут зарплату, а рядовому работнику — нет, средняя зарплата предприятия вырастет.

Как накопить деньги на квартиру с зарплатой 20.000 — 30.000 рублей в месяц

Среднестатистическая российская зарплата в 20.000-30.000 рублей кажется смешной, ведь ее едва хватает на достойный уровень жизни. А под достойным уровнем жизни многие из нас понимают заказ еды с доставкой на дом, походы в кинотеатр раз в неделю и кофе из Starbucks. Если отказаться от лишней роскоши и начать работать немного больше, каждый гражданин сможет накопить деньги на квартиру достаточно быстро! Цены на недвижимость в регионах, крупных городах и столице разные, но это не должно вас останавливать перед осуществлением вашей задумки.

Как накопить на квартиру с зарплатой 20000 в регионе

За 1.200.000 рублей, а если повезет – даже дешевле можно приобрести квартиру-«малосемейку» или студию в новостройке без ремонта. Средняя заработная плата в регионах России составляет 20.000 рублей, а хорошие специалисты могут получить и 30.000 рублей, не считая премий. Снять комнату можно за 3500 рублей, а однокомнатную квартиру – за 10000 рублей.

Безусловно, расчеты изменятся в том случае, если возникнет желание создать семью и переехать на съемную квартиру.

Как накопить на квартиру с зарплатой 30000 в крупном городе

В городах-миллионниках небольшую квартиру можно купить за 1.5 млн рублей, а средняя заработная плата составляет 30000 рублей и выше, а вот аренда жилья практически не отличается от цен в регионах. Можно, конечно, работать и за 10000 тысяч в городе милионнике, но это явно не наш вариант. К тому же нужно брать в расчет месячных доход полностью, а не только официальную заработную плату.

Как накопить на квартиру в Москве с зарплатой 50000

Московские цены на жилье отличаются от цен в других российских городах, да и – что скрывать – от цен в некоторых регионах Европы. За «однушку» в столице придется отдать минимум 3 млн рублей, а прожить на 30.000 рублей в Мегаполисе очень непросто, поскольку одни транспортные расходы могут составить несколько тысяч рублей.

Но давайте рассмотрим, как быстро накопить на квартиру с зарплатой 50000 тысяч рублей без ипотеки. Средняя московская зарплата в 50000 60000 рублей позволит сводить концы с концами и откладывать на квартиру. Но если у вас нет своего жилья, вам придется еще тяжелее, поскольку минимальная стоимость аренды однокомнатной квартиры составляет 30.000 рублей.

Но не все так сложно, как может показаться на первый взгляд, есть пути ускорения этого процесса. Квартиру можно купить побольше, и побыстрее, вот один из примеров:

Как научиться копить деньги?

Копить деньги без точных сроков и цели – затея изначально проигрышная.

Следует обязательно сперва точно определить для себя ту сумму, которая в итоге должна у вас быть, через какой период времени и на что вы эти деньги потратите.

Как начать копить деньги? Должен быть стимул, деньги никогда не накопятся, если нет достаточного импульса, толчка. Расставьте приоритеты! Максимальный срок, на который вы можете отказать себе в развлечениях и баловстве – это пять лет. Если за это время вы не накопите нужной суммы, то непременно произойдёт психологический срыв и вы быстро спустите то, что накопили на всякую чушь.

Крупная сумма накопится легче и быстрее, если есть стартовый фундамент, отталкиваться не с нуля проще. Подумайте, может, у вас в гараже пылится старая машина, которая никому не нужна и её можно продать?

Простые правила

- Не берите деньги в долг! Не занимайте никогда, пока копите, даже малую сумму. Долговые ямы ещё никому не помогали быстро собрать весомую сумму. Это касается как займа у родных и знакомых, так и займа банковских денег.

- Старайтесь расплачиваться наличными. При этом не имеет значение, что именно вы приобретаете в данный момент (шампунь, сапоги или детское питание). Когда вы расплачиваетесь чеками или кредитками, вы не осознаёте до конца сумму, которую вы тратите. Это умение поможет вам накопить психологически и фактически.

- Чётко спланируйте бюджет! Рассчитайте, сколько всего денег вам нужно ежемесячно на то, от чего отказаться нельзя (коммунальные платежи, проезд до работы, обязательные лекарства, оплата детского садика и проч.). Только так вы сможете понять, есть ли у вас вообще возможность что-то откладывать, а если есть, то сколько. Привыкните откладывать всё, что остаётся.

- Тратьте на жизнь ежемесячно одинаковую сумму, ориентируясь на чётко расписанный бюджет! Определите её один раз и не меняйте, вне зависимости от повышения доходов или роста цен на картошку.

- Не ограничивайте себя в заработках! Ничего вам не мешает зарабатывать больше, чем сейчас. Это можно делать дома без ущерба основной работе. Может быть у вас есть хобби (вязание, бисероплетение и т. п.), которое из увлечения благополучно перекочует в статью доходов. Вы можете, например, являясь юристом, организовать дополнительные платные консультации по вечерам и выходным онлайн. Или ремонтировать автомобили.

- Прежде чем идти в магазин, напишите список продуктов и не покупайте ничего лишнего! Не поддавайтесь на хитрые уловки маркетологов! У вас есть цель. Помните!

- Скидывайте всю мелочь в одну копилку! Мелочь постоянно появляется в кошельках и удивительным образом накапливается в итоге хорошая сумма. Ваш ребёнок тоже может вносить вклад в общую копилку (или купите ему личную). Его увлечёт процесс и полезно для становления характера.

- Ваша цель обязательно станет реальностью, если вы будете работать в команде. Если вы семейный человек, то копить и соблюдать правила обязательно нужно вместе. Без командного духа шансы малы.

- То, что вы откладываете, неприкосновенно! Не потратьте деньги раньше времени на другие нужды даже, если вам кажется, что это стоит сделать. Иначе цель будет отодвигаться бесконечно.

- Нельзя полностью отказывать себе в удовольствиях. Это тонкий психологический момент. Да, удовольствия необходимо значительно сократить и максимально урезать, но иногда вам крайне необходимо расслабляться, чтобы потом ринуться в бой с новыми силами.

Причины, по которым в кошельке не водятся деньги

Привычка тратить больше, чем зарабатываешь – в наш современный век множество компаний ведут на рынке агрессивную борьбу за каждого клиента. Поэтому нас ежедневно атакует множество соблазнительных предложений, акций и скидок. К сожалению, не каждый может похвастаться стальными нервами и большинство оказывается в плену хитроумных рекламных компаний.

Неумение откладывать деньги – большинство россиян привыкли тратить свою зарплату полностью и не задумываются о непредвиденных тратах, которые могут возникнуть в любой момент

В итоге, когда неожиданно ломается машина, ее хозяину приходиться ломать уже свою голову, пытаясь срочно найти необходимую сумму.

Покупка вещей, съедающих все доходы – в эту ловушку часто попадают люди, для которых важно мнение окружающих. Так, например, они приобретают слишком дорогие автомобили, обслуживание которых слишком обременительно для кошелька

И только для того, чтобы вызвать зависть у соседей и сослуживцев. Конечно, приходит день, когда с дорогой игрушкой приходится расстаться, а взамен остаются долги и испорченное настроение.

Нежелание искать пути для заработка – многие бюджетники жалуются на жизнь, рассказывая о маленькой зарплате и высоких ценах. Однако редко кто из них пытается изменить ситуацию и отправляется на поиск более высокооплачиваемой работы. Понятно, что вопрос: «Как накопить деньги?» в данном случае неактуален – было бы на что дожить до следующей зарплаты.

Накопить или взять ипотеку?

Если у вас стабильный официальный доход, который в ближайшем будущем не упадет, есть смысл рассмотреть вариант с ипотекой. В этом случае деньги, которые вы откладываете каждый месяц на покупку квартиры, пойдут как аннуитетные (то есть равные за весь период) платежи по ипотечному кредиту.

Для начала рассчитайте бюджет и определите, сколько денег у вас остается ежемесячно после обязательных расходов. Допустим, получилось 20 000 руб. — примите эту сумму в качестве основы для расчета в ипотечном калькуляторе: срок и ставку можно изменять, чтобы подобрать оптимальный вариант ежемесячного платежа. Кроме того, вам понадобится первоначальный взнос — если его нет, придется накопить.

На новостройку и квартиру на вторичном рынке ставки по ипотечным кредитам примерно одинаковые, но на строящееся жилье обычно ниже первоначальный взнос (бывает и нулевой), попадаются выгодные сезонные предложения. Интересные варианты надо искать до того, как отправлять заявку по банкам

Приобретая квартиру в новостройке, вы должны принимать во внимание риски. Застройщик может не сдать дом вовремя

Недорогие новостройки, особенно по спецпредложению, сдаются без отделки. На ремонт потребуется 200 000 — 400 000 руб. – нужно учесть это условие или покупать жилье с отделкой. Наконец, заложите в расчет по ипотеке стоимость страховки.

На готовое жилье размер первоначального взноса обычно начинается от 15%, и стоимость его дороже — это нужно учесть в расчетах. Зато можно сразу въехать, не платить за аренду, а направлять эти деньги на ежемесячные платежи по ипотечному кредиту. Следует учесть, что и в этом случае ремонт скорее всего потребуется. Не забудьте про страховку.

Какие есть риски?

Что касается арендного бизнеса, то основной риск – это потеря арендатора. Однако в секторе индустриальной недвижимости мало того, что договоры неразрывные, то есть арендатор не в праве расторгнуть договор в одностороннем порядке, но и вложения арендатора в индустриальное здание огромны. Чтобы открыть логистический или распределительный центр, необходимо купить и наладить оборудование, подключить программное обеспечение. Таким образом, стоимость вложений арендатора в «начинку» объекта сопоставима со стоимостью самого здания. Это значит, что для арендатора разрыв договора будет сопряжён со значительными материальными потерями.

В PNK rental объекты для инвестиций подобраны тщательно. Все здания в фонде уже построены и соответствуют ряду критериев: арендаторы с высоким рейтингом надёжности, наличие долгосрочного договора аренды, определённая рыночная стоимость здания и арендная ставка, высокая ликвидность здания, технологичность, качество, местоположение. И это далеко не все параметры, которые учитываются при выборе объекта для инвестиций.

Кроме того, деньги инвесторов распределяются между разными объектами с арендаторами из разных сфер экономики, что делает инвестиции в PNK rental более защищёнными.

Стать инвестором можно онлайн на сайте pnkrental.ru. Для этого достаточно зарегистрироваться, выбрать схему инвестирования и перевести деньги с карты или по реквизитам.

Шаг 2.Учесть страховку и налоги

Кроме цены автомобиля нужно учесть стоимость страховки и налог на первый год. Эти расходы будут повторяться, и со второго года семья включит их в регулярные расходы, но пока посчитаем их в бюджет на покупку машины.

Чтобы узнать стоимость страховки, понадобятся водительские права и данные о машине: год выпуска, модель и мощность двигателя.

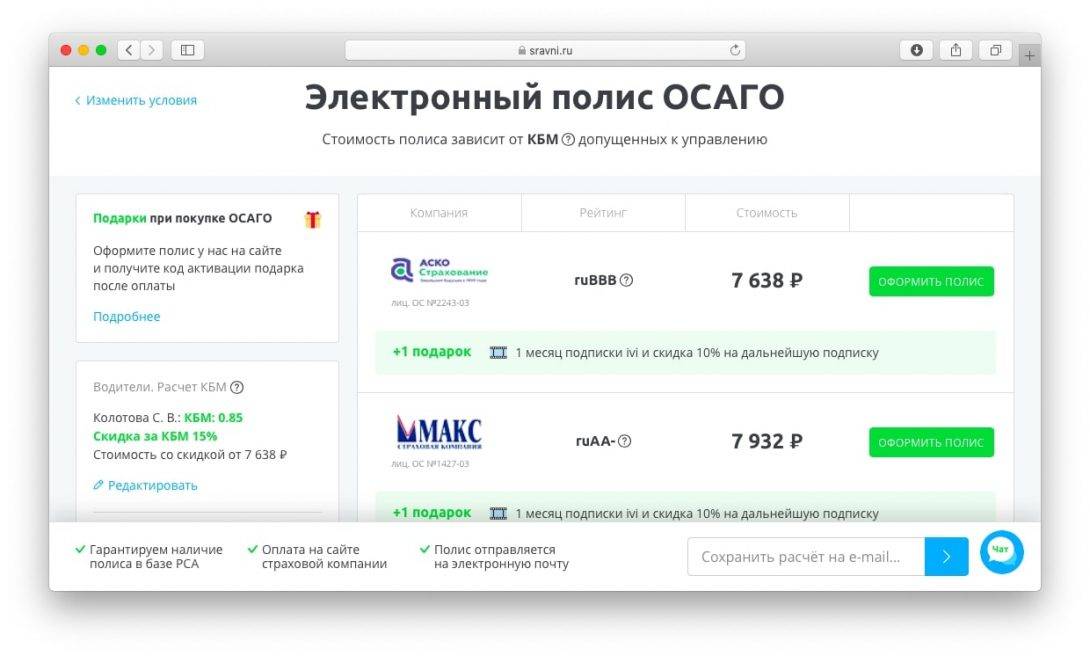

Самый дешевый полис ОСАГО для автомобиля, который мы выбрали, стоит 7 638 рублей в год. Это цена для водителя со стажем в три года; чем больше стаж, тем дешевле

Самый дешевый полис ОСАГО для автомобиля, который мы выбрали, стоит 7 638 рублей в год. Это цена для водителя со стажем в три года; чем больше стаж, тем дешевле

Со страховкой бюджет на покупку машины увеличивается до 462 638 рублей. Теперь узнаем размер транспортного налога. Налог зависит от мощности двигателя, года выпуска автомобиля и региона. Еще влияет цена, но только если машина стоила больше трех миллионов рублей.

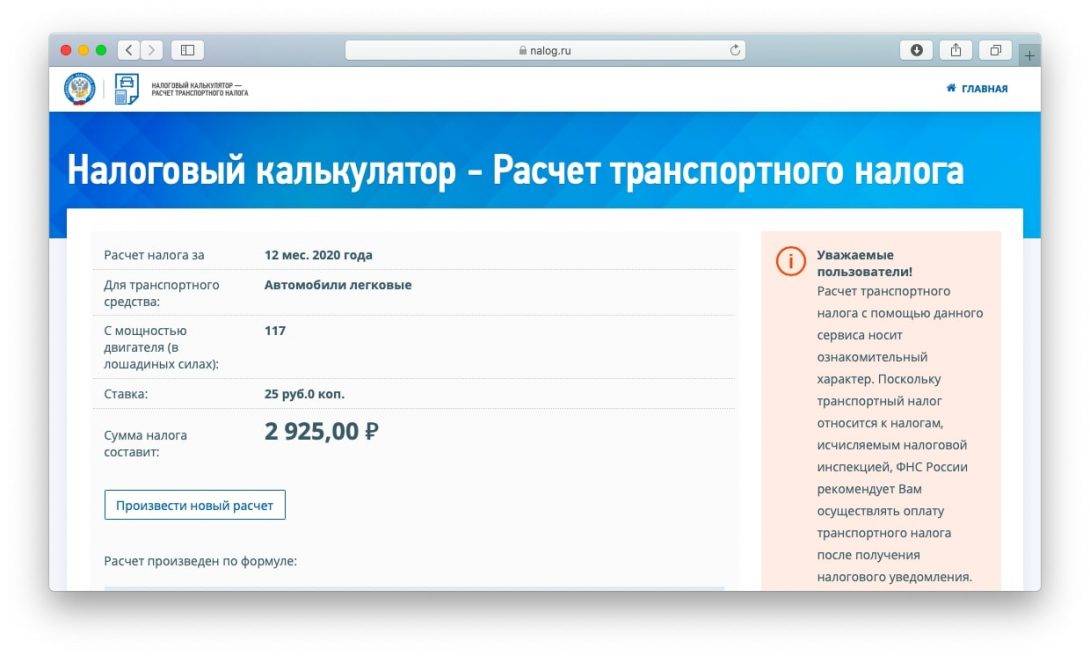

Для Москвы налог на машину за 2020 год — 2 925 рублей

Для Москвы налог на машину за 2020 год — 2 925 рублей

С учетом налога и страховки покупка машины обойдется в 465 563 рубля — столько нужно накопить.

Способы накопления

Во все времена человечество занималось накоплениями еды, благ, капитала.

Запас «про чёрный день» выручит в непредвиденной жизненной ситуации, внушит владельцу уверенность в завтрашнем дне или послужит возможностью сделать желанное приобретение или посетить (организовать) торжественное мероприятие.

Каждый по-своему хочет накопить деньги. Для этого существует множество способов:

- откладывать в копилку;

- инвестировать в проекты;

- пополнять сберегательный или накопительный счёт;

- приобретать ценные металлы или раритеты.

А так же накопить деньги можно незаметно даже для себя, не испытывая при этом дискомфорта от уменьшения бюджета. Для того чтобы сумма накопительного счёта постоянно возрастала, необходимо усвоить следующие правила.

Немного цифр

Давайте подсчитаем, как быстро нам удастся погасить ипотечный кредит, если мы приобретем квартиру, которая будет стоить 3 миллиона рублей. Те из вас, кто читал мою статью «Что выгоднее: снимать или покупать квартиру», могут пропустить этот пункт, поскольку уже знакомы с данными расчетами.

Итак, предлагаю сразу сделать разбивку заемщиков на три категории:

- те, кто имеет небольшой доход, и у кого нет никаких накоплений

- те, кто скопил часть средств и стремится поскорее погасить ипотечный кредит

- промежуточный вариант

Напомню, что банки рассчитывают ежемесячные взносы по ипотеке и фиксируют их до окончания периода кредитования. Именно поэтому вы будете знать, сколько денег нужно будет отдавать в банк каждый месяц.

| Категория населения | Стартовый взнос | Количество лет | Процентная ставка | Ежемесячный взнос, руб. |

|---|---|---|---|---|

| 1 | 0%, 0 рублей | 25 | 0.14 | 35000 |

| 2 | 25%, 750 тыс. руб. | 10 | 0.12 | 41250 |

| 3 | 15%, 450 тыс. руб. | 20 | 0.125 | 26562 |

Таким образом, получается, что если затянуть пояса, воспользоваться всеми вышеперечисленными советами по накоплению и увеличению ежемесячного дохода, то буквально за 10 лет можно стать полноправным владельцем собственного жилья. Ну а если добавить сюда еще и возможность оформления возврата налогов с приобретенной квартиры в ипотеку, то выплатить кредит можно будет даже лет за 7-8. О том, как происходит возмещение процентов по налогам, я сейчас рассказывать не буду, поскольку всю интересующую вас информацию вы сможете найти в моем отдельном обзоре, который я посвящу именно этому вопросу.

Как будет лучше: купить квартиру в ипотеку или накопить?

Однозначного ответа на этот вопрос нет. Для каждого человека свой правильный вариант. Оптимальный вариант зависит от множества факторов: заработной платы человека, наличия у него другого движимого или недвижимого имущества, детей и т.д.

Чтобы понять, что для вас будет лучше, рассмотрим в каких случаях лучше выбрать вариант покупки жилья в ипотеку:

- Если вы не умеете копить деньги, являетесь недисциплинированным в финансовом плане человеком, тогда ипотечное кредитование – именно то, что вам нужно.

- Если у вас нет постоянной регистрации в том районе, где вы проживаете, то лучше оформить ипотеку. Тогда вы сможете получить постоянную прописку, а с ней у вас откроется больше возможностей для трудоустройства, поскольку работодатели в первую очередь оформляют на работу людей с регистрацией.

- Если вы арендуете квартиру, тогда лучше взять ипотеку. В этом случае вам не придется отдавать деньги за съем. Оформляя ипотеку на квартиру, вы сможете жить в новой квартире, а те деньги, которыми раньше вы расплачивались за аренду квартиры, будут уходить на погашение ипотеки.

Для чистоты проводимого анализа необходимо понять, в каких ситуациях лучше начать копить деньги на квартиру, а не брать ипотеку:

- Если в ближайшей перспективе у вас повысится заработная плата или появится дополнительный доход. Тогда брать ипотеку нет смысла, потому что по ней у вас в любом случае будет переплата (от 15% годовых).

- Если вы живете у родителей, родственников или друзей и не платите за аренду жилья.

- Если вы относитесь ко льготной категории лиц и стоите в очереди на улучшение жилищных условий. Если вы возьмете квартиру в ипотеку, то лишитесь права получить квартиру от государства.

Как видите, есть плюсы как во взятии ипотеки, так и в накапливании денег. Оптимальный выбор будет зависеть от человека:

- если у него есть на руках какая-то сумма, но на покупку квартиры не хватает и придется копить 1–2 года (это небольшой срок), тогда разумней будет накопить деньги самостоятельно;

- если заработная плата минимальная, а необходимость в улучшении жилищных условий стоит остро, тогда лучше оформить ипотеку. И не стоит ее пугаться, ведь сегодня банки предлагают оформить ипотечный договор на выгодных условиях: с нулевым первоначальным взносом, минимальной процентной ставкой (10% и даже ниже), с комфортными для клиента условиями кредитования.

Где же лучше копить средства

Можно рассмотреть три способа, точнее сказать, три места, где можно копить деньги: банк, собственный дом и откладывание сбережений у друзей или же родственников.

Каким из них воспользоваться — решать только вам, учитывая индивидуальные особенности характера, привычки и круг общения.

- Банк. Это наиболее грамотный вариант. Нужно только определиться с валютой, изучить все предложения, выбрать самое выгодное и срок, который вам запрещено снимать деньги. Минимум 6 месяцев обычно устанавливают банки. Изучите фондовый рынок, чтобы себя обезопасить от инфляций. Есть в этом способе несколько преимуществ: вы не видите деньги, то есть, вам нужно приложить усилия, чтобы к ним добраться; каждый раз получая смс о накопленной сумме, ваша мотивация подстёгивается; вы гарантировано получите проценты от депозита, то есть у вас автоматически появляется помощник. Если желаете себя обезопасить максимально, тогда разбейте деньги на части и оформите депозиты в разных банках.

- Дома. Да, вы можете их пересчитывать и радоваться, чувствовать себя защищённо и спокойно, но не забывайте, что кражи никто не отменял. К тому же, вы всегда будете испытывать соблазн их потратить. Так что это не самый правильный метод. Однако он тоже сработает, если вы будете держать язык за зубами и никто не узнает, что вы храните дома деньги. И если вы сможете себя организовать и не поддаться искушению.

- У друзей, родственников. Если вы не доверяете себе и банкам, доверьтесь близким людям. Только изначально обговорите, что деньги вам не вернут до определенного момента, как бы вы не умоляли. Пока там не накопится запланированная сумма.

Шаг 4.Вложить деньги

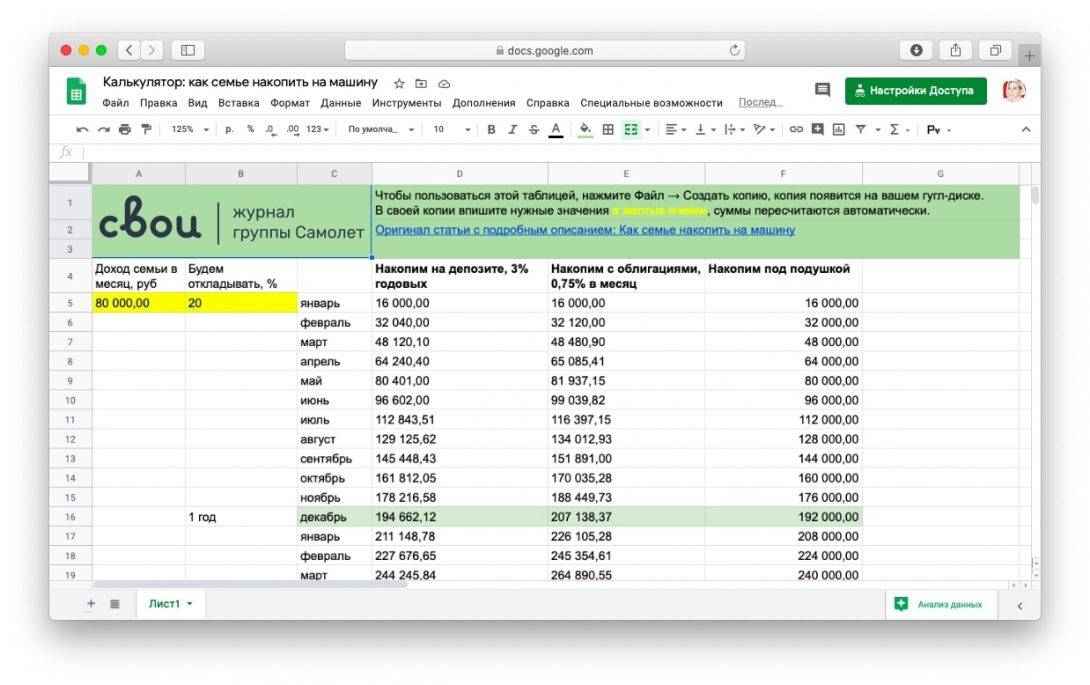

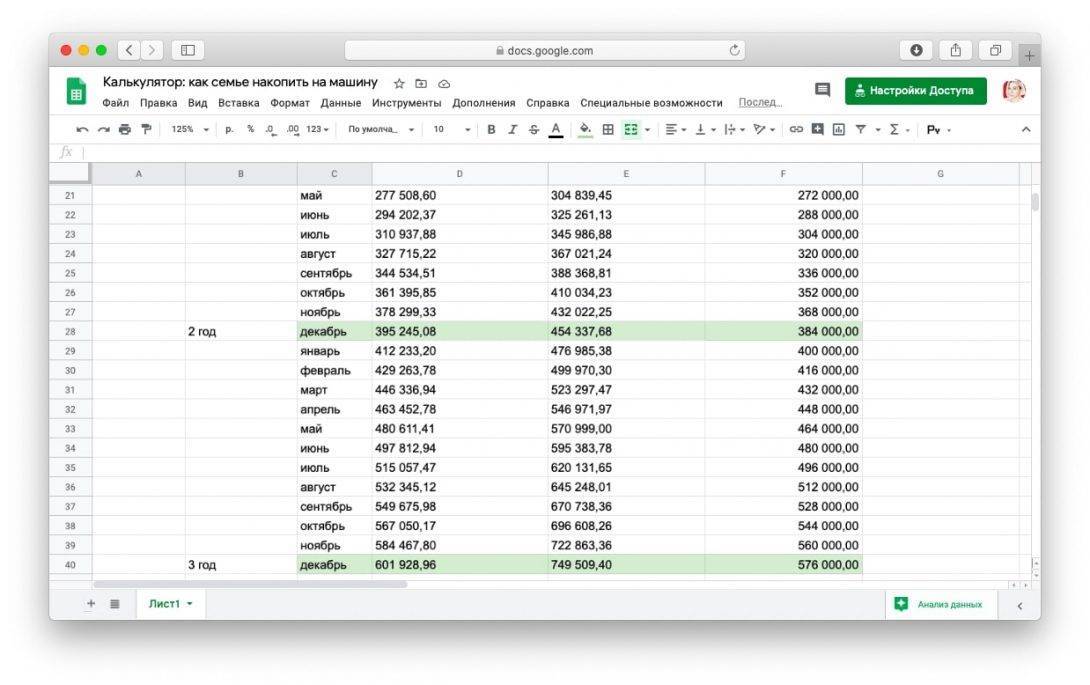

Допустим, семья будет откладывать по 16 000 рублей в месяц. Если складывать эти деньги под подушку, через три года накопится 576 000 рублей — этого хватит на машину, но есть более выгодные варианты:

- копить деньги на банковском вкладе под 3% годовых — вариант без риска, при котором семья за три года накопит 601 298 рублей;

- вкладывать в облигации под 0,75% в месяц — вариант с риском, хоть и низким, при котором семья накопит 749 509 рублей.

В расчете с депозитом и облигациями учитываем, что семья не снимает проценты по вкладу и доход от облигаций, а оставляет на счете или повторно вкладывает в облигации. Мы сделали калькулятор, на котором можно посчитать доход в зависимости от инструмента и процентной ставки:

В первый год облигации под 0,75% принесут на 12 476 рублей больше, чем вклад в банке под 3% годовых

В первый год облигации под 0,75% принесут на 12 476 рублей больше, чем вклад в банке под 3% годовых На третий год разница между доходом на вкладе и по облигациям — 147 581 рубль

На третий год разница между доходом на вкладе и по облигациям — 147 581 рубль

С облигациями есть сложности:

- не все бумаги дают 0,75% в месяц;

- редкие облигации рассчитаны на месяц, обычно минимум на два месяца, а чаще — на несколько лет.

Если выбираете облигации на несколько лет, их доходность нужно разделить на количество месяцев и полученную цифру вписать в калькуляторе в строчку «% по облигациям» во второй вкладке.

А если брать машину за 445 000 рублей в кредит на 3 года под 9,9% годовых, нужно платить по 14 500 рублей в месяц, и тогда итоговая цена будет 522 000 рублей, а переплата по процентам — 77 000 рублей.

Счастье есть

Иногда счастье — поехать всей семьей на машине к морю, а иногда — вернуться в свою уютную квартиру. Такие квартиры есть у Самолета.

Посмотреть квартиры

Заключение

При скромной зарплате и отсутствии государственных льгот, а также дополнительных доходов накопление денег на квартиру – задача, не имеющая быстрого решения, но, в принципе, посильная для дисциплинированного, расчетливого и трудоспособного человека. Главное – убрать предубеждения о невозможности самостоятельной покупки жилья, составить финансовый план и начать действовать.

Чем раньше будет отложена первая сумма, тем ближе станет покупка жилья. Собственно, во время принятия структурных решений для поиска возможностей накопления решительно изменяется отношение к финансам. В результате к моменту переезда в собственное жилье уровень финансовой состоятельности будет значительно отличаться от исходного.