Если просто перестать платить кредит банку: рискованные способы

В законодательстве котируется понятие «срок исковой давности», который составляет 3 года. То есть предъявить претензии через суд на возврат задолженности (по кредитам или по другим обязательствам) нужно успеть в этот срок.

Если банк «забудет» просудить задолженность — должник может избавиться от ответственности по оплате. При условии, что:

- в течение трех лет заемщик не контактировал с кредиторами;

- на протяжении этого же срока должник не оплачивал ни копейки по кредитному договору.

Все это нужно для того, чтобы взыскатели не смогли доказать факт, что неплательщик признает долг

Любое неосторожное слово в переписке или разговоре с представителем банка, любой платеж можно квалифицировать, как признание задолженности — тогда срок исковой давности начнет новый трехлетний отсчет

ГК РФ Статья 203. Перерыв течения срока исковой давности

Течение срока исковой давности прерывается совершением обязанным лицом действий, свидетельствующих о признании долга.

После перерыва течение срока исковой давности начинается заново; время, истекшее до перерыва, не засчитывается в новый срок.

«Гражданский кодекс Российской Федерации (часть первая)» от 30.11.1994 N 51-ФЗ

Читать полностью

Тут важно уделить внимание нюансам: просроченный кредит числится за человеком, пока не произошло судебное разбирательство. Официально снять обязанность по возврату задолженности можно только через суд

При этом никто не запрещает кредитору обратиться в судебную инстанцию и через 5, и через 10 лет. Что делать, если банк обратился с исковым заявлением, а вы не платили кредит 5 лет или больше?

Образец ходатайства о применении срока исковой давности

В такой ситуации:

Важно грамотно оформить встречное заявление и подготовить сопутствующие документы. Если не уверены в своих силах — привлеките к делу .

Приходим на судебное заседание (дата указывается в повестке)

Представляем ответное заявление.

Далее суд закрывает дело за истечением давности, задолженность не возвращается. Содействие процессу грамотных специалистов повышает шансы отбить атаку кредитора.

Как не платить кредит законно

Очень часто коллекторы и финансовые учреждения пугают заемщиков судом: кроме суммы долга, придется еще и государственную пошлину уплатить. На практике ситуация обстоит иначе. Ст. 15 ГК РФ предусматривает, что все юридические издержки будут сниматься с проигравшей стороны. Стоимость полного сопровождения адвоката, включая его участие в судебном процессе, обойдется в 30 тысяч рублей. Но эти затраты нужно соизмерять с суммой претензий банка.

Второй вариант – обратиться к антиколлекторам. Это узкопрофильные юристы, которые могут оптимизировать половину суммы задолженности. Если через неделю после получения кредита вы сообщаете, что не можете платить, то банк первым в суд не побежит. Антиколлекторы рекомендуют своим клиентам первыми подавать иск. Согласно ст. 333 ГК РФ, после получения документов, подтверждающих уважительные причины неплатежеспособности (увольнение с работы, пожар, болезнь и так далее), судья может вынести решение об уменьшении суммы долга. Она будет частями высчитываться из заработной платы. Эта же статья не позволяет банку начислять чрезмерные штрафы за просрочку. Поэтому иск с требованием выплатить 900 тыс. руб. при изначальной сумме кредита в 100 тысяч удовлетворен не будет. Но если после решения суда заемщик не выплачивает деньги, то банк, руководствуясь ст. 395 ГК РФ, может снова подать иск.

Иначе обстоит дело с автокредитом и ипотекой. В этом случае суд не допустит отсрочки платежа. Но опытный юрист может постараться перенести день вступления решения в силу на три месяца.

Антиколлекторы помогают и дают советы о том, как не платить кредит банку законно. Но они не работают с мошенниками. Добросовестные клиенты интересуются, как добиться щадящей схемы возврата денег, а жулики не хотят платить вообще. Услуги профессиональных юристов дорого стоят. Поэтому они не работают с клиентами, у которых небольшая сумма долга (15-30 тысяч рублей).

Как не платить кредит законно: реально ли это

Это реально с большими оговорками. Законодатель предусматривает возможности выхода из критических ситуаций в рамках правового поля, но они не позволяют просто перестать платить. Описанные выше варианты не гарантируют должного результата. При реализации имущества в рамках процедуры признания финансовой несостоятельности, внезапно окажется, что ваша пятикомнатная квартира – не единственное жилье. У вас есть бабушкин домик в деревне, а значит, комфортные апартаменты можно продать.

Поэтому вы можете решить подготовиться к процессу заблаговременно: переписать собственность на других людей, перевести деньги на счета родственников или фиктивно что-то продать

Обратите внимание: подобные махинации будут выявлены арбитражным судом, сделки аннулируют, а вас обяжут нести ответственность.

Обдумывайте необходимость приобретения того или иного предмета, внимательно изучайте кредитные договоры и долговые расписки. Не доводите дело до разбирательств.

Можно ли не платить кредит: последствия

Независимо от характера происхождения причин задержки и невыплаты взятой суммы денег, реакция банков в этих случаях одинаковая:

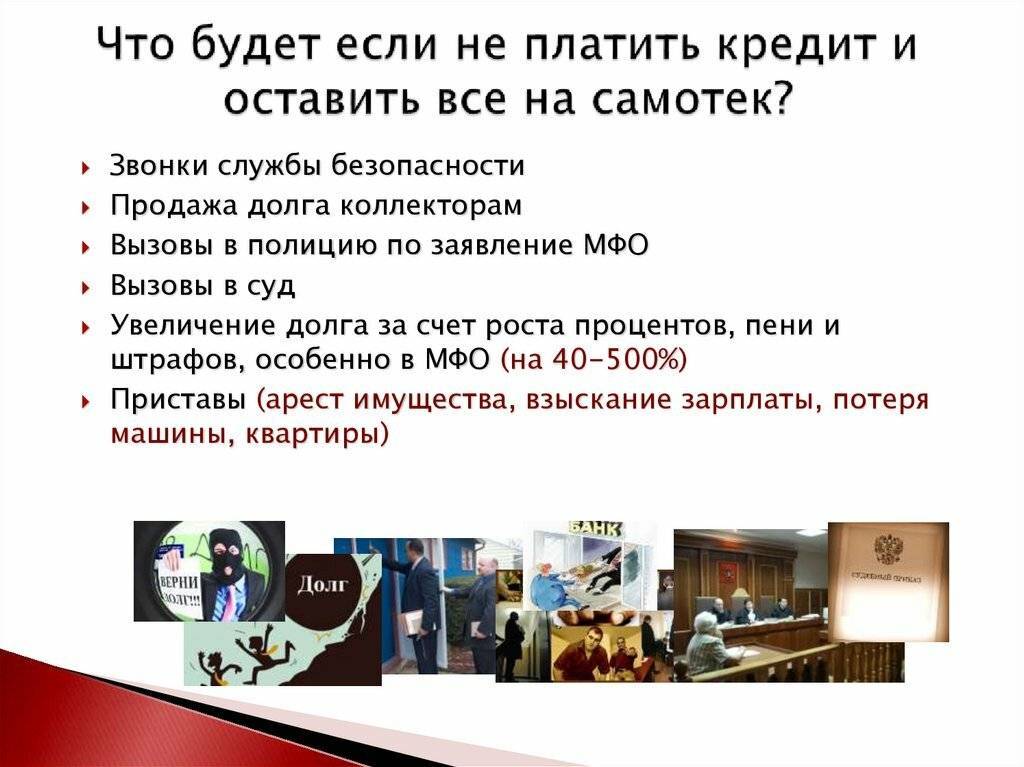

- Первый этап — вручение сразу после просрочки выплаты лично клиенту уведомления о необходимости погашения кредитных обязательств.

- Звонки кредитного специалиста на контактный номер заемщика с требованием оплатить имеющуюся задолженность.

- Одновременно банк произведет начисление суммы штрафных санкций за просрочку платежа.

- В случае неоднократной задержки ежемесячных платежей банк вправе потребовать оплаты сразу всей оставшейся суммы кредита, при этом за все дни просрочки будет начислен штраф.

- Если принятые меры не принесли должного результата, последует процедура передачи суммы задолженности агентствам, сферой деятельности которых выступает взыскание долгов.

- Коллекторские компании применяют в своей работе различные методы. Это могут быть звонки и смс сообщения должникам, переписка по электронной почте, личные встречи.

- Выкупив у банков долги заемщиков, некоторые сотрудники таких агентств не гнушаются использовать запрещенные приемы — давление на психику человека, иногда дело доходит до угроз. Так что всех, кто не смог вовремя оплатить свои долги, ждет «веселая» жизнь.

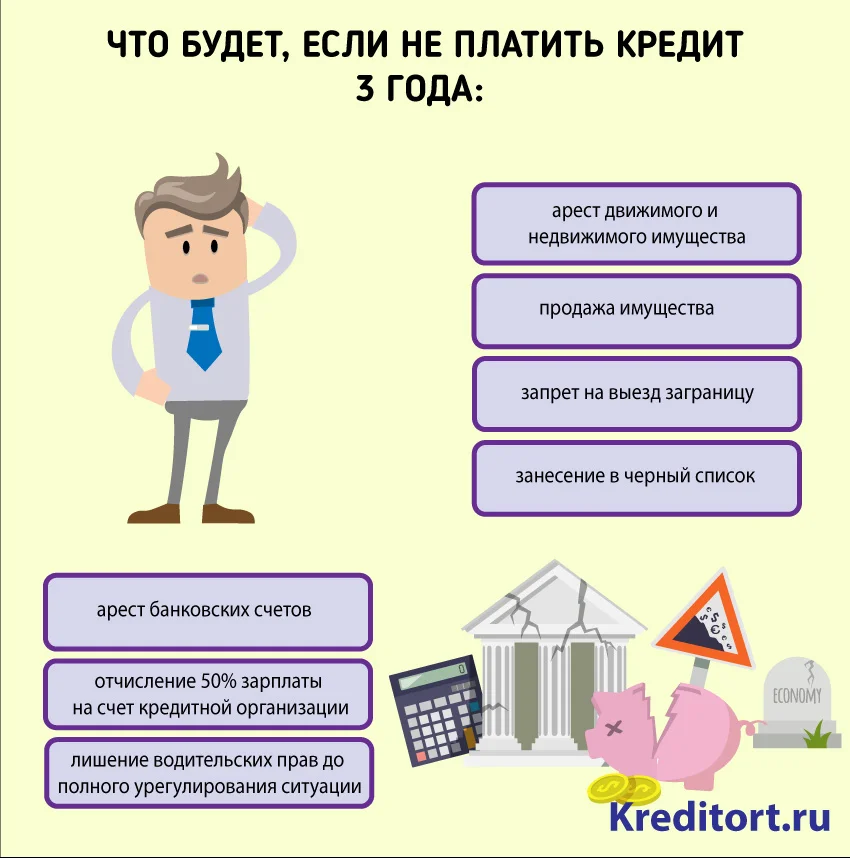

- Далее последуют разбирательства в судебном порядке. При невыплате долга в дело вмешивается судебный пристав, в результате клиент может лишиться части или всего своего имущества, движимого и недвижимого, в некоторых случаях потерять свободу на два года, оказавшись в местах не столь отдаленных. В случае предоставления залогового обеспечения, оно также подлежит реализации. Кроме того, если по кредиту были поручители, на них также будет возложена ответственность за погашение долга.

- Должнику придется отменить все выезды за рубеж — его не пропустят на границе.

В каждом конкретном случае к должникам могут быть применены разные меры наказания. Случается, что клиенту идут навстречу, входят в его положение, и дают отсрочку по платежам на некоторый срок.

Следует отметить, что конфискация имущества не распространяется на:

- единственное недвижимое имущество, в котором проживает должник и его семья;

- домашняя утварь и личные вещи, не представляющие большой ценности;

- необходимые для выполнения профессиональных обязанностей стоимостью ниже 100 тыс. руб.;

- денежные средства и продукты в сумме не более прожиточного минимума для каждого иждивенца в семье должника и для него самого;

- пакет государственных социальных выплат.

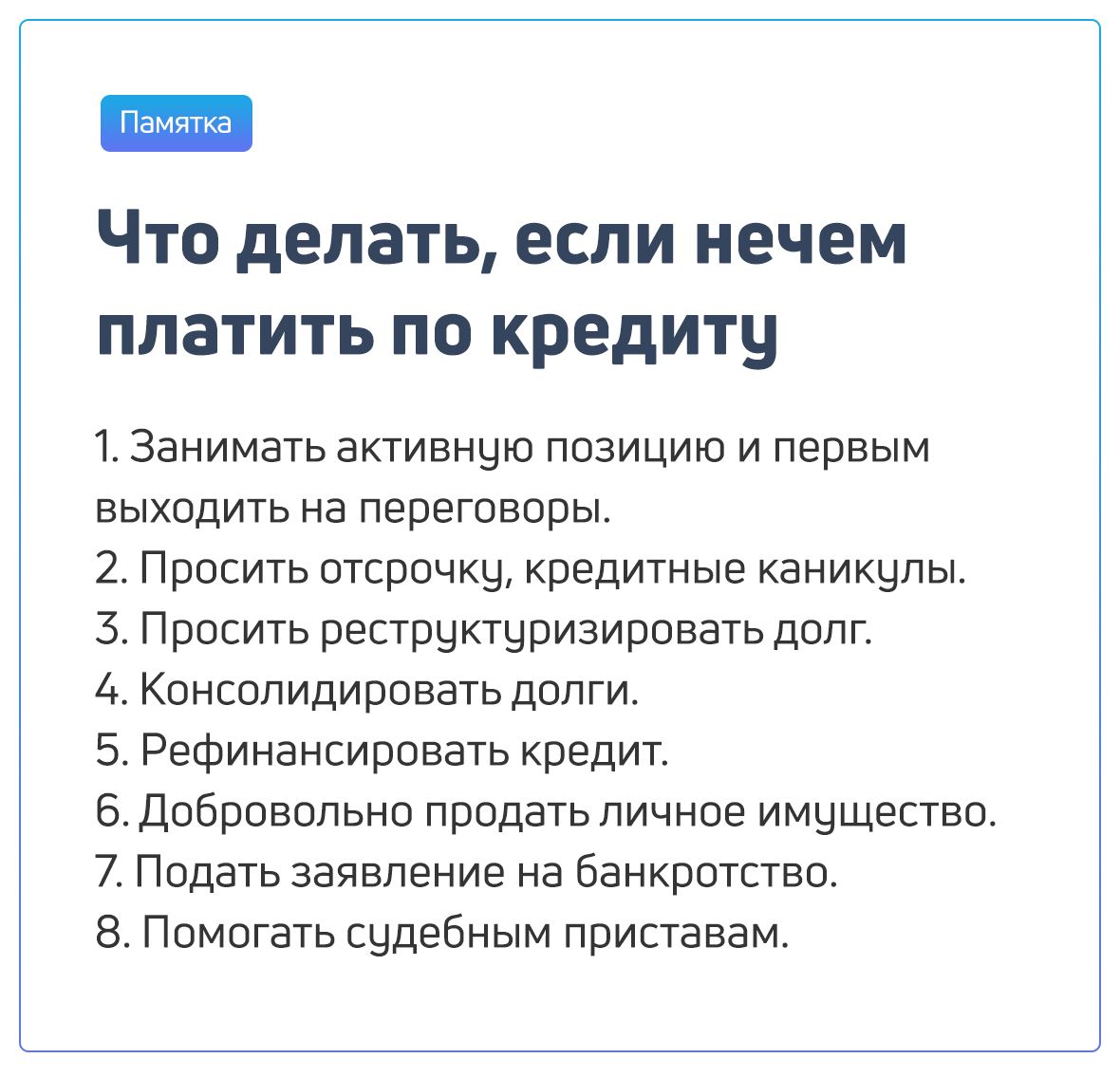

С чего начать

Для начала определите степень проблемы и подберите соответствующий вариант решения.

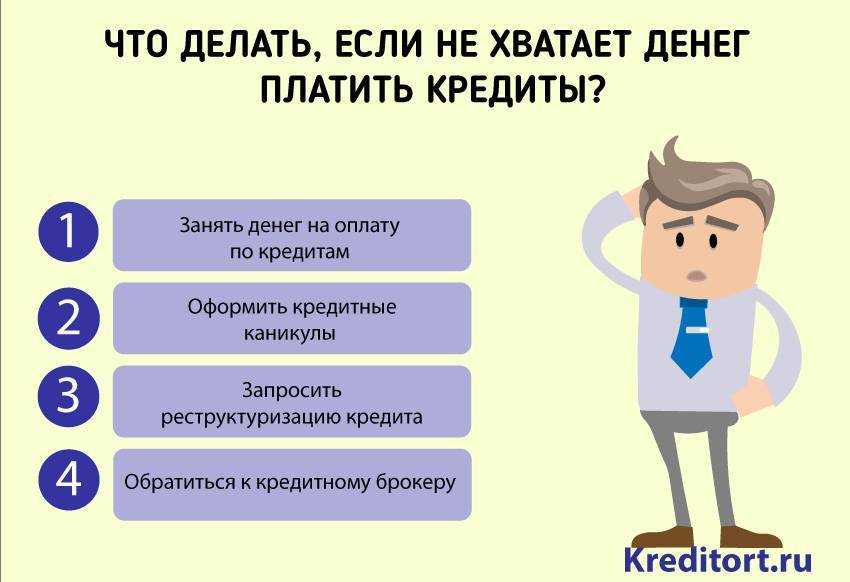

Если стало тяжело выплачивать кредит

Если вы сможете взять себя в руки и прекратить совершать ненужные покупки, оставить только жизненно необходимые платежи, то это первое, что необходимо сделать.

Затем попробуйте сократить кредитную нагрузку за счет рефинансирования. Постарайтесь чтобы новый заём был дешевле предыдущего хотя бы на полтора процента.

Если брали в долг часто и маленькими суммами под большой процент, пользовались кредитными картами, сделайте консолидацию займа. То есть, объедините все кредиты в один, но на длинный срок и под более низкую ставку и таким образом сократите нагрузку на бюджет.

Имейте в виду, чем дольше срок кредитования, тем больше переплата, поэтому консолидация правильное решение если вы будете гасить долг досрочно.

Если скоро нечем будет платить

Если понимаете, что уже через 2 – 3 месяца будет совсем невозможно ничего платить, обратите внимание на свои активы, можно ли что-то продать. Продажа даже не дорогих вещей поможет облегчить кредитное бремя и даст время для маневра и не дойти до личного банкротства

Урежьте максимально все расходы и подайте на налоговые вычеты если этого еще не сделали. За пару месяцев можно успеть получить деньги от государства в виде излишне уплаченного налога и эти средства используйте на то, чтобы закрыть брешь в семейном бюджете.

Если не хватает денег уже на следующий платеж

До того как вы допустили просрочку, срочно бегите в банк и договаривайтесь о реструктуризации долга.

Если вы были добросовестным плательщиком и сможете предъявить документы которые подтверждают, что у вас ситуация действительно сложная, но вы обоснованно надеетесь, что она в обозримом будущем, это обычно год-полтора, может выровняться, есть шанс, что банк предоставит отсрочку на выплату основного долга или выплату процентов.

Безусловно, потом придется все это вернуть, но вы, по крайней мере, не испортите кредитную историю.

Если нечем платить ипотеку

Для ипотечных кредитов в Федеральным законе 353 в статье 6.1-1 предусмотрены ипотечные каникулы. Вы имеете право получить отсрочку по ипотеке если попадаете в трудную жизненную ситуацию такую как:

Потеря работы. Инвалидность 1, 2 группы. Временная нетрудоспособность сроком более двух месяцев подряд. Снижение среднемесячного дохода больше чем на 30 процентов (вы должны быть в состоянии это подтвердить). Увеличение количества иждивенцев и снижение среднемесячного дохода больше чем на 20 процентов

Обратите внимание, имеется в виду одновременное увеличение количества иждивенцев и уменьшение доход на 20 процентов

Если хоть что-то из этого всего есть и при этом сумма долга на момент выдачи не превышала 15 миллионов рублей и ипотечное жилье является для вас единственным и ранее вы ипотечными каникулами не пользовались, тогда у вас есть вариант отсрочки.

Но не расслабляйтесь, потом все равно в течение полугода нужно будет решить свои проблемы и каким-то образом выйти из этой ситуации.

На погашение долга денег нет совсем и не предвидится

Если вы понимаете, что вообще никак в ближайшем будущем вы из патовой ситуации выйти не сможете, расплатиться не можете, сократить свои расходы не можете, занять у друзей не получается и так далее, то есть почти безвыходная ситуация, не надо действовать как страус — голову в песок.

Существует вариант личного банкротства. Это неприятно, но это хорошее решение для того, чтобы списать себя непосильный долг и начать спокойную жизнь заново.

Процедура может быть осуществлена через МФЦ (внесудебное банкротство) или через суд, если у вас довольно крупная сумма долга и есть имущество на которое может быть обращено взыскание.

Что грозит должнику по кредитам

Если человек столкнулся с потерей работы, временной или постоянной нетрудоспособностью, или тяжелой финансовой и жизненной ситуацией, то ему оставаться «один на один» с кредитом в сто раз сложней. Рассчитывать, что банк забудет про вас и добровольно простит долги, увы, не приходится. Банк точно не будет ждать, когда заемщик справится с финансовыми проблемами.

Многие проблемы и риски можно предусмотреть еще при принятии решения о получении кредитов. Например, если вы уже получили уведомление о сокращении, а новую работу пока не успели найти, то лучше повременить с подачей заявок в банки.

Также желательно оценить, сможете ли вы платить по предложенному графику, сравнив сумму ежемесячного платежа с вашей имеющейся на сегодняшний день зарплатой.

К сожалению, заранее предусмотреть все неожиданные повороты в жизни и изменение финансовой ситуации невозможно. Если уже образовалась просрочка по кредитам или вы понимаете, что в ближайшее время не сможете платить банку, то вам может грозить:

- судебное взыскание в приказном или исковом производстве;

- передача документов в ФССП, после чего удержанием займутся приставы;

- арест и продажа имущества на торгах;

- введение запретов и ограничений: от поездок за границу до водительских прав;

- привлечение к ответственности, если вы злостно и умышленно не платите по кредитам, а банку причинен крупный ущерб;

- передача задолженности на взыскание коллекторам.

Попали в сложную ситуацию и нужны средства? Закажите звонок юриста

От нарастающих долгов заемщика могут пострадать и другие люди. Например, если по кредитному договору были поручители и созаемщики, банк начнет взыскание с них. Задолженность могут взыскать и с наследников, если на момент смерти у заемщика образовалась просрочка.

Когда нужно начинать действовать

В большинстве случаев финансовые проблемы возникают и накапливаются постепенно. Например, если ваше предприятие закрылось, то гарантированные выплаты от работодателя и пособие по безработице — если вы встали на учет в службу занятости — перестанут поступать уже через несколько месяцев.

Что делать, когда не хватает денег на погашение кредитов и займов, как остановить рост просроченной задолженности? Или же, если потерял работу и не могу справиться с кредитами? Куда обратится безработному человеку за помощью в деле о том, как закрыть потребительский кредит?

Да, я был неправ и набрал кучу кредитов, явно понимая заранее, что зарплаты мне на их погашение не хватает. Но что же делать сейчас? Кто поможет мне справиться с кредитами?

Этот период можно использовать не только для поиска выгодной работы, но и для решения вопросов с банком и кредитами.

Вот несколько признаков, которые явно свидетельствуют о текущих или будущих проблемах по вашим кредитам:

- вашего заработка и доходов семьи с трудом хватает на погашение ежемесячных платежей по всем взятым кредитам;

- вам постоянно приходится перезанимать, чтобы платить строго по графику;

- вы регулярно допускаете незначительные просрочки, хотя и не рассматриваетесь банком как злостный неплательщик;

- вы уже просрочили платежи по части кредитов, хотя по некоторым обязательствам все еще платите;

- у вас в ближайшее время существенно ухудшится финансовое или имущественное положение. Например, это предстоящая потеря работы, направление на длительное лечение, рождение ребенка и т.д.

Если нечем платить кредиты, можно просить каникулы у банка или пройти банкротство

Не имеет смысла скрываться от банка, приставов или коллекторов, так как найти любого должника достаточно просто. Обратитесь за помощью к юристу, если хотите использовать все варианты защиты.

Естественно, если вы уже давно не платите по кредитам и пытаетесь скрываться от банков, приставов и коллекторов, ситуация со временем будет еще хуже. Когда много долгов и нечем платить, кажется, что проще всего спрятать голову в песок и ничего не делать.

Но есть множество способов, как решить эти проблемы, восстановить платежеспособность, списать долги или получить более выгодные условия для оплаты кредитов. О них расскажем ниже.

Как взять кредит и не отдавать его законно

Если не платить по кредиту, то банк начнет применять различные способы взыскания: от простых телефонных звонков до обращения в суд и принудительного взыскания. Впрочем, иногда возникает ситуация, когда платить банку просто нет возможности.

Рассмотрим, что можно предпринять в 2017 году, если нет средств погашать долг перед банком:

- оформить рефинансирование;

- воспользоваться реструктуризацией;

- объявить себя банкротом.

Если просрочка по обязательствам еще не допущена, то можно попробовать рассмотреть различные программы рефинансирования. Они позволяют получить новую ссуду с увеличенным сроком кредитования и сниженной ставкой для погашения уже действующих кредитов. Обычно сумма платежей при этом также снижается и, вполне возможно, что вы сможете ее вносить. Это наиболее мягкий вариант решения проблемы, при котором не страдает кредитная история.

Когда просрочка уже допущена, то рефинансировать кредит уже никто не будет. Но, возможно, что удастся договорить с кредитором об изменении условий договора, т. е. оформить реструктуризацию. Потребуется подать заявление в банк, чтобы узнать, можно ли провести реструктуризацию и на каких условиях. Иногда банки предлагают реструктуризацию задолженности в рамках специальных государственных программ. Обычно они касаются заемщиков, оформивших ипотеку и столкнувшихся с серьезными проблемами, например, потерей работы.

Реструктуризация долга заемщика — это право банка, а не обязанность. Соответственно, совершенно законно в ней могут отказать и даже не объяснить причину.

Ну и последний вариант, позволяющий выбраться из долговой ямы — банкротство. Официально оформить его можно, только если сумма всех долгов превышает 500 тысяч рублей. Проводиться эта процедура через арбитражный суд с привлечением всех кредиторов должника. Обратиться с заявлением о признании заемщика банкротом может как сам должник, так и кредиторы.

Минусами банкротства можно назвать запрет заниматься предпринимательской деятельностью 5 лет, а также невозможность уехать за границу до принятия судом окончательного решения. Если в собственности есть имущество, то в ходе процедуры банкротства оно будет распродано (исключение — личные вещи и единственное жилье).

Некоторые заемщики надеются на то, что банк пропустит срок, установленный законом для взыскания долга (3 года). Но они забывают, что считается он с момента, когда долг должен быть полностью погашен. Если прошло 3 года с даты оформления кредита или последнего платежа на возможность банка взыскать долг по суду это не повлияет.

Что будет, если не платить кредит?

Если вы не платите кредит, и у вас нет уважительных причин для просрочек, будьте готовы к трудностям. Их не избежать — никакой банк в здравом уме не забудет, что кто-то должен ему денег.

Скорее всего, должнику предстоит столкнуться с одним или несколькими сценариями:

Информационное давление. Кредиторы зачастую применяют психологический прессинг. Вам будут часто сообщать о текущей сумме задолженности, выспрашивать ее причины, требовать немедленного внесения платежей, даже если вы прямо заявляете, что нечем платить кредит.

Кредиторы могут в том числе позвонить вашей супруге или родителям и намекнуть, что они якобы тоже отвечают за просрочку (хотя это блеф, ответственность второго супруга нужно доказать, а родители не имеют отношения к кредитам взрослого ребенка).

- Коллекторское взыскание. Банки привлекают взыскателей на основании агентского договора или продают им просроченные займы. В первом случае коллекторы действуют от имени банка, во втором — выступают полноправными кредиторами.

Тогда при любом раскладе вам придется столкнуться с их методами работы. Деятельность коллекторов регулируется законом 230-ФЗ, обязывающим службу по взиманию просроченных задолженностей работать строго в правовом поле, но в любом случае приятным такое взаимодействие не назовешь.

Банк продал долг коллекторам

- Судебные разбирательства. Банк или другой кредитор обращается в суд за принудительным взысканием. Далее решение передается в ФССП, и в игру вступают судебные приставы. У них больше полномочий, чем у коллекторов: списание части доходов, арест имущества, наложение ограничений.

При развитии описанных событий вы не сможете:

- продать имущество, если оно находится под арестом — необходимо сначала снять ограничение;

- выехать за границу — вас развернут на таможенном контроле;

- рассчитывать на 100% получаемого дохода — часть зарплаты будет ежемесячно сниматься;

- воспользоваться деньгами, если они числятся на арестованных банковских счетах.

Что будет, если за дело примутся судебные приставы, а вы владеете собственностью? В некоторых случаях проводится изъятие имущества.

У должника могут забрать автомобиль, земельные участки, депозитные вклады и другие активы, за исключением необходимых для жизни вещей и недвижимости (единственное жилье). Но даже на последнюю квартиру приставы могут наложить арест (хотя и не смогут ее отобрать).

Отдельная история с залоговым имуществом: жилье в ипотеке подлежит 100% изъятию и продаже в пользу залогового кредитора. То же самое и с машиной в автокредите.

Когда возникает обязанность платить по кредиту

Кредитование предусматривает выдачу денег банком во временное пользование.

Заемщик обязан вернуть деньги в даты и сроки, указанные в договоре.

Обычно с этой целью оформляется график платежей.

При выдаче кредитных карт график не оформляется, а возврат денег осуществляется добровольно заемщиком или по требованию банка.

Законно не платить кредит можно только после его списания по банкротству.

Такое решение может принять арбитражный суд или МФЦ. Не платить по кредиту при наследовании можно, если отказаться от принятия имущества умершего заемщика.

В процессе судебного взыскания можно добиться снижения суммы задолженности и штрафных санкций, отказа в иске по пропуску давности.

Просто так отказаться от своих обязательств по кредитному договору нельзя. Так как кредит является гражданской сделкой, интересы банка защищены законодательством. Он вправе:

- требовать погашения задолженности в досудебном и судебном порядке, через приставов;

- предусматривать в договоре и взыскивать различные штрафные санкции за просрочку (неустойка, единовременные штрафы и т.д.);

- продавать задолженность коллекторским компаниям;

- требовать привлечения должника к уголовной ответственности, если тот умышленно не платит по кредиту, причинил банку крупный ущерб.

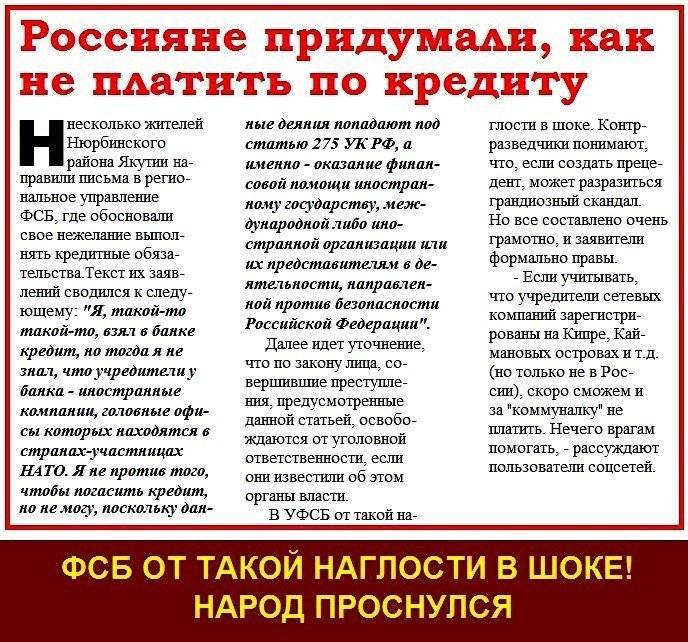

Если вы видите в интернете громкие заголовки типа «по новому закону не надо платить по кредитам» — это фейки! Банк никогда добровольно не согласится простить долг и аннулировать кредит. В законах также нет норм о прощении или амнистии кредитных долгов.

При определенных основаниях можно уменьшить сумму задолженности, отбить некоторые штрафные санкции. Также должник может добиться отказа во взыскании, если банк упустил сроки давности на подачу иска. Легально не платить по кредитам можно, если списать их через банкротство.

Но даже в перечисленных случаях долги не аннулируются автоматически. Только активные действия заемщика (должника) позволят реализовать все права, предоставленные законом. Еще лучше, если все варианты защиты будут заранее оговорены с юристом.

Заключение договора и выдача денег

Обязанность погашать кредит возникает после заключения договора и выдачи денег. По потребительским кредитам, автокредитам и ипотеке вся сумма долга разбивается на равные или неравные платежи. Они будут прописаны в графике.

При пользовании кредитом можно временно не вносить платежи. Это допускается по соглашению с банком, по программе кредитных каникул. Некоторые кредитные организации предлагают заемщикам услугу «Перенос платежа». Ей можно воспользоваться, чтобы не вносить текущий платеж, перенести его на один месяц.

Мошенники оформили на меня кредит, и банк теперь угрожает судом, что делать?

Требование о расторжении кредитного договора и о возврате всей суммы долга

Всю сумму кредита разом придется возвращать, если банк предъявит требование о досрочном расторжении договора. Причины для направления такого требования:

- неоднократное нарушение сроков внесения периодических платежей по графику, если у заемщика нет уважительных причин;

- нарушение каких-либо обязательств, предусмотренных договором (например, неправомерные действия с заложенным имуществом);

- истечение срока действия кредитной карты или неоднократное нарушение сроков внесения ежемесячного платежа.

Если в перечисленных случаях не выплачивать сразу всю сумму долга по требованию банка, начнется взыскание через суд. Если речь идет об автокредите или ипотеке, банк вправе обратить взыскание на заложенное имущество.

Перевод кредита на наследника

Обязательство по погашению кредита и долгов может возникнуть у лиц, которые не заключали договор с банком и не брали деньги в долг. Чаще всего речь идет о переводе кредитной задолженности на наследников умершего заемщика. Если родственник покойного даст согласие на принятие наследства, на него автоматически перейдут и обязательства.

Обязательства созаемщика или поручителя

Не только у заемщика могут возникнуть обязательства по кредиту. Ответственность будет возложена на поручителя, если основной заемщик перестанет платить банку. У созаемщика вообще возникают равные обязанности по кредитному договору, как и у основного заемщика.

При наличии оснований, указанных в договоре или нормативных актах, банк вправе применять к созаемщикам и поручителям все законные варианты взыскания.

Какая ждет ответственность созаемщика по ипотеке, если основного должника по кредиту мобилизовали?

Договор страхования как подушка безопасности

Оформить страховку — это предусмотрительный шаг, который в случае финансовых проблем позволит быстро и безболезненно решить проблемы с выплатами по кредиту. Для того чтобы полис стал надёжной «подушкой безопасности», следует внимательно изучить страховые случаи, которые он покрывает. Кроме стандартной защиты в случае инвалидности, увольнения и смерти специалисты рекомендуют включить в договор пункт о снижении совокупного семейного дохода.

В целом со сложностями во время выплаты кредитов сталкивается около половины заёмщиков. Главное, во время начать действовать: искать дополнительные источники дохода, подходящие варианты снизить долговую нагрузку и списать долг. Зная способы, как законно не платить по кредиту, должник сможет с достоинством преодолеть временные неприятности, погасить или законно списать заём и жить дальше.

Узнайте о своем долге

Бесплатная онлайн проверка судебной задолженности

Узнать задолженность

https://youtube.com/watch?v=caUuuQS9-0Y

Мне нравится1Не нравится

Как быть, чтобы не иметь проблем с банком и судом при взятии долга?

Как вы можете убедиться, на законных основаниях не платить кредит банку практически нереально. Поэтому не стоит рисковать и попадать в долговую яму и испытывать судьбу. Прежде чем брать кредит в банке, обязательно учитывайте следующие обстоятельства и последствия:

- адекватно воспринимайте свои финансовые возможности и не берите кредит на заведомо невыгодных для себя условиях;

- если вы взяли кредит и не можете вовремя внести взнос, непременно поставьте сотрудников банка об этом в известность;

- попробуйте попросить отсрочить платеж, снизить ставку по процентам, увеличить срок или сменить график платежей;

- оформите кредитный договор в другом банке с целью реструктуризации долга. Благодаря льготному периоду при ожидании финансовых вливаний так можно погасить долг;

- при подаче дела в суд до вынесения приговора перепишите свое имущество на родственников, так как взыскать его банк и суд имеют право только в случае, когда должник является его собственником.

Поэтому, когда берете в банке долг под покупкой чего-либо, думайте сразу же о том, как вы будете его погашать, а не о том, какими способами можно от уплаты уклоняться и насколько это законно. Как вы уже поняли, законно допустимые варианты уклонения от кредита на практике редко применяются, а должник лишь наживет себе проблем, поэтому лучше платить вовремя по своим банковским долгам.

https://youtube.com/watch?v=uNuFigu8TT4

Незаконные действия банка

Если не платить упорно, можно столкнуться с незаконными действиями, которые все еще нередки для небольших организаций. Крупные банки стремятся не портить свою репутацию незаконным подходом, однако казусы все же случаются. При столкновении с подобным поведением, гражданин РФ имеете право обратиться с жалобами в суд и открыть судебное дело. Шантажисты пользуются тем, что должник, который не платит кредит, часто сам чувствует себя виноватым, внутренне признавая правомерность таких действий, и потому они часто остаются безнаказанными.

- Угрозы и шантаж — первое, что приходит на ум людям, отказывающимся платить кредиты. Подобные действия незаконны. Необходимо зафиксировать сообщение с угрозами, записать разговор по телефону или лично, после чего передать материалы в суд.

- Привлечение к уголовной ответственности по статье «Мошенничество». Некоторые заемщики, которые не платят кредит, считают, что скоро им придет повестка в суд, с обвинением в мошенничестве. Это заблуждение, имеющее массовое хождение, чем пользуются коллекторы и банки. Не стоит полагать, что это правомерно.

- Угрозы описи имущества с целью ее дальнейшей продажи — еще одно неправомерное действие банка, при отсутствии соответствующего решения суда.

Помните, представители банка не имеют права угрожать должнику и предпринимать ряд действий без разрешения суда.