Какие бывают инвесторы?

В первую очередь, инвесторы могут быть частными и профессиональными. Причем, как ни странно, первые чаще всего богаче вторых – и вот почему.

Частные инвесторы распоряжаются собственными деньгами, инвестируя свои сбережения либо сбережения своей семьи. Стать частным инвестором с нуля можно только путем накопления капитала. А это, как мы уже писали, очень сложный и длительный процесс.

Профессиональные инвесторы управляют чужими деньгами, получая за это вознаграждение. Они работают в банках, инвестиционных фондах – и помогают распоряжаться деньгами своих клиентов, выгодно их инвестируя. Профессиональный инвестор может не обладать капиталом, но должен иметь хорошее финансовое образование и успешный опыт работы.

Профессиональный инвестор работает в офисе от звонка до звонка. Фото: Unsplash

Таким образом, первый тип инвесторов – это скорее призвание. А второй – профессия, за которую человек получает зарплату. Кстати, многие профессиональные инвесторы могут не иметь личных сбережений, как ни парадоксально.

Как стать профессиональным инвестором?

Профессиональный инвестор – это специалист, который управляет чужим капиталом, чаще всего работая в финансовой организации. Вот лишь некоторые профессии, связанные с инвестициями:

Аналитик – как правило, стартовая ступенька в инвестиционной сфере. Этот специалист анализирует рынки и финансовую отчетность компании и предоставляет свои выводы руководству.

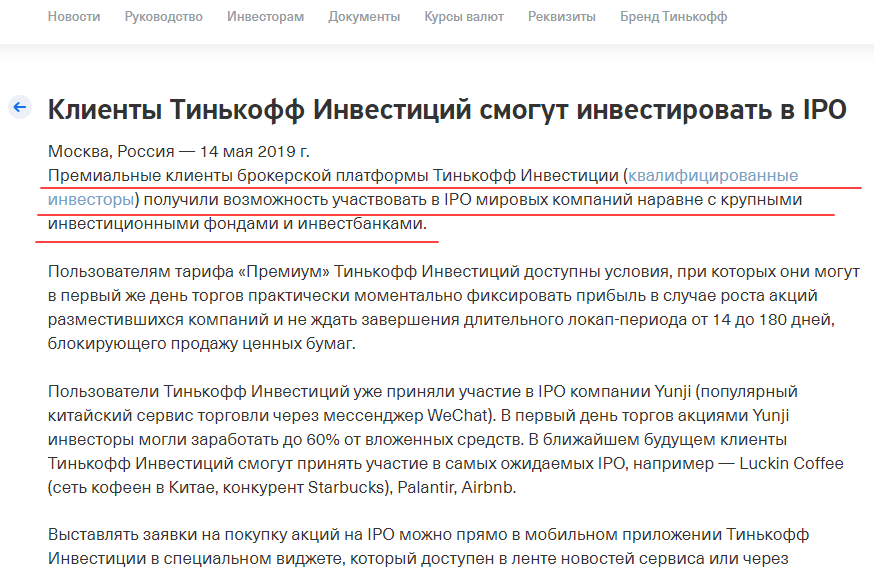

Инвестиционный банкир – работает в инвестиционном банке, занимается сопровождением сделок M&A – иными словами, слияний и поглощений между бизнесами. Также управляет инвестициями банка или клиента в ценные бумаги.

Брокер – помогает клиентам покупать/продавать акции на бирже, чаще всего работает в брокерских компаниях вроде БКС или Финам, а также банках.

Трейдер – зарабатывает на колебаниях цен на бирже, как правило, управляя капиталом своих клиентов или клиентов фирмы, в которой он работает.

IR-специалист – работает в крупных компаниях или стартапах, отвечает за investor relations, привлекает новых инвесторов в компанию и взаимодействует с действующими.

На самом деле, список профессий связанных с инвестициями очень большой – все они могут стать ступенькой для понимания мира инвестиций, а также заработка первоначального капитала, который нужен, чтобы стать инвестором.

По теме

Профессия инвестор: плюсы и минусы

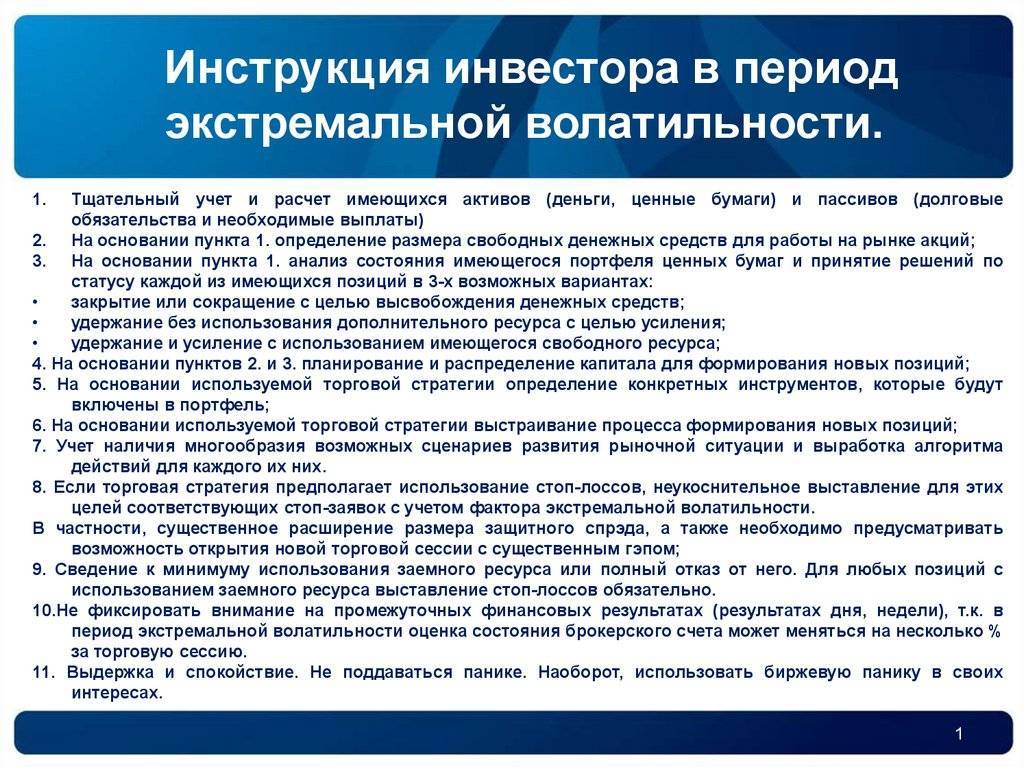

Независимо от того, частным или профессиональным инвестором вы хотите стать, вам придется много времени проводить в офисе, анализируя финансовые отчеты и отслеживая тенденции на финансовых рынках. Это занятие требует не только усидчивости, но и определенного склада характера.

Кроме того, инвестор постоянно берет на себя риски – в результате неверного решения он может потерять значительные суммы, нанеся ущерб себе или своим клиентам. Это предполагает достаточно высокий уровень стресса.

Обычно к минусам профессии инвестора относят:

- малоподвижный образ жизни,

- финансовые риски,

- стрессы во время периодов высокой волатильности рынков,

- много цифр и финансовых отчетов.

К плюсам работы инвестором можно отнести, конечно же, финансовую независимость. Инвестор умеет управлять деньгами и зарабатывать даже когда во всем мире бушует кризис.

Более того, если инвестор имеет свой капитал, то он обладает еще огромной степенью свободы: инвестировать можно в любой точке мира по свободному графику, выбирая именно те направления, которые вас интересуют в данный момент.

Больше про инвестиции в акции читайте на нашем Telegram-канале

Таким образом, к плюсам профессии инвестора относят:

- финансовая свобода,

- возможность работать в любой точке мира,

- возможность выбирать объекты для инвестиций на свой вкус,

- полезные связи с людьми из разных сфер,

- глубокое понимание происходящего в мире.

Но чтобы достичь такого уровня, необходимо получать много знаний, получать опыт инвестирования и годами накапливать капитал.

Как научиться инвестированию и какие качества нужны инвестору?

Существует много книг и семинаров, как добиться успеха, столько же возможностей узнать об опыте других. Я же считаю, что учеба инвестированию – это длительный процесс и нет финального результата – диплома или сертификата. Им может стать разве что такой налаженный пассивный доход, то, что вы уверены в своем будущем на завтра, на год, а то и 10 лет вперед. Постоянно накапливайте знания, и все проверяйте через собственный опыт. А вот среди качеств, которые свойственны успешному инвестору, выделю такие:

- Холодный расчет. Мало кто инвестирует «на парах».

- Решение о вложении лучше принимать на сытый желудок, и «переночевать» с этой мыслью.

- Меньше рисков! Какой бы высокой не была предложенная доходность, помните о возможном шансе потерять все!

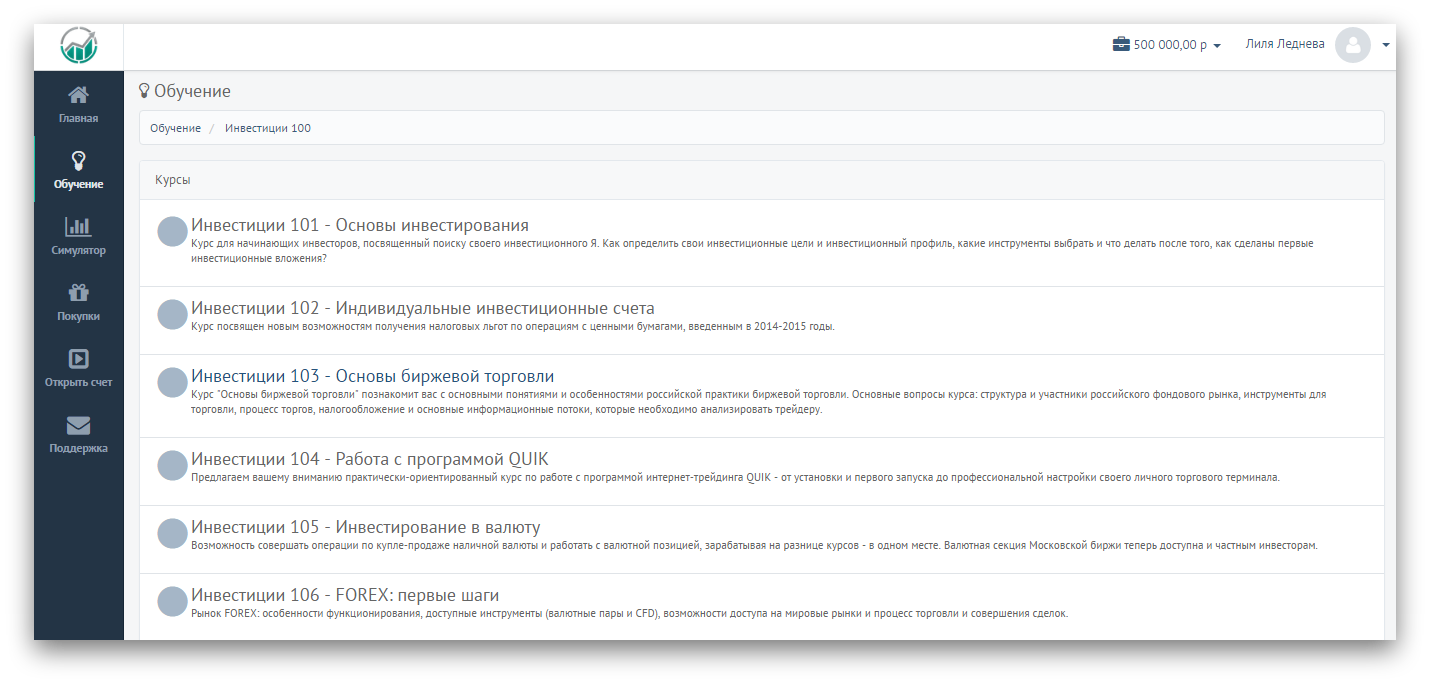

Зачем учиться инвестировать

Любая деятельность требует владения теорией и практическим опытом, инвестирование — не исключение

Перед тем, как приступать к практике, важно приобрести базу знаний, которая поможет принимать верные инвестиционные решения и не совершать ошибки

Однако, огромным плюсом инвестирования является то, что заработок инвестора напрямую зависит от результативности его действий и не ограничивается размером зарплаты.

Правда, для этого надо знать, куда вкладывать деньги, как правильно распределить свой капитал между разными инструментами, как составить эффективную стратегию, а также учиться анализировать потраченные средства и прибыль.

С одной стороны, инвестиции — это более рискованный способ сохранить и приумножить свой капитал. Нет никаких гарантий, что прибыль будет положительной, что актив не упадет в цене, обесценив ваши вложения.

Но с другой стороны, и более безопасный. Многое зависит только от вас, точнее, от ваших знаний, опыта, умения предугадывать ситуацию на рынке. Делать это не просто, поскольку индустрия инвестиций не отличаетсяя стабильность, а наоборот, очень динамична. Тем не менее, надо знать ее особенности и правила, по которым она функционирует.

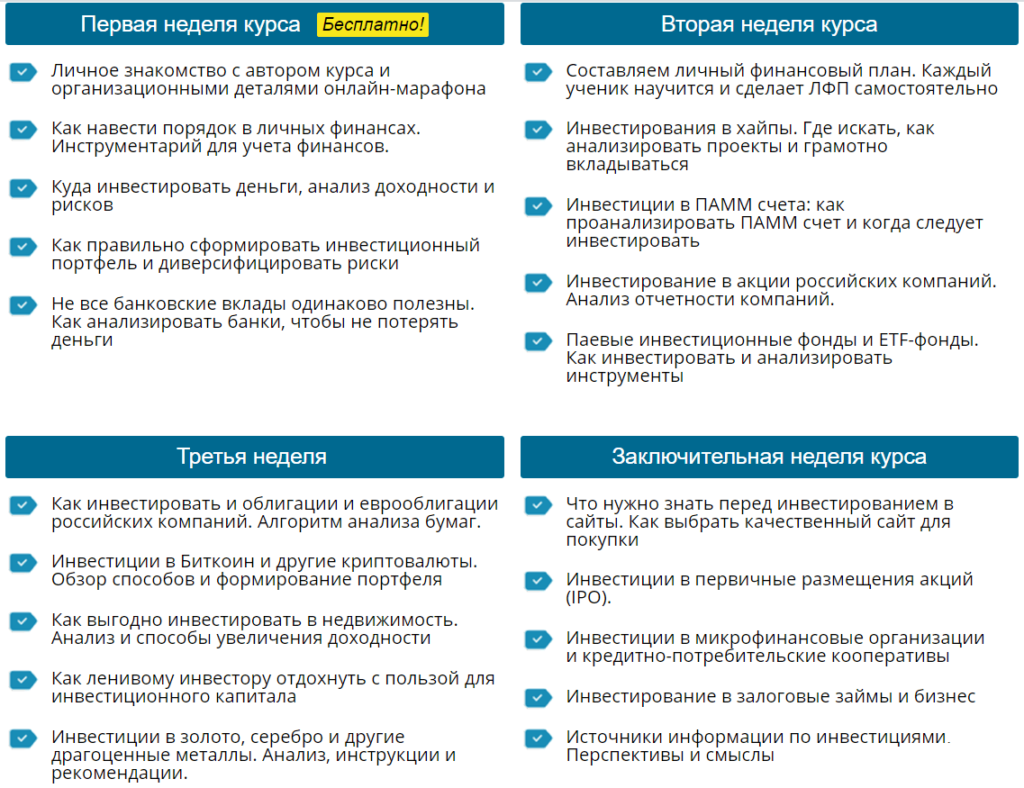

Вариантов получать профильные знания сейчас масса: онлайн-платформы с огромной базой информации, в том числе бесплатные, вебинары, пособия практикующих финансистов, статьи на авторитетных ресурсах, общение на форумах и тд. А можно найти грамотного наставника, ментора, который на собственном опыте испытал все “прелести” инвестирования и честно скажет вам, что делать, а чего не делать. Как правило, у таких людей есть блог или youtube-канал, куда они добавляют актуальную информацию, пишут о перспективных или, наоборот, соскамившихся проектах, предлагают альтернативные варианты замены.

Одним словом, учиться, учиться и еще раз учиться. Инвестиции — это не просто.

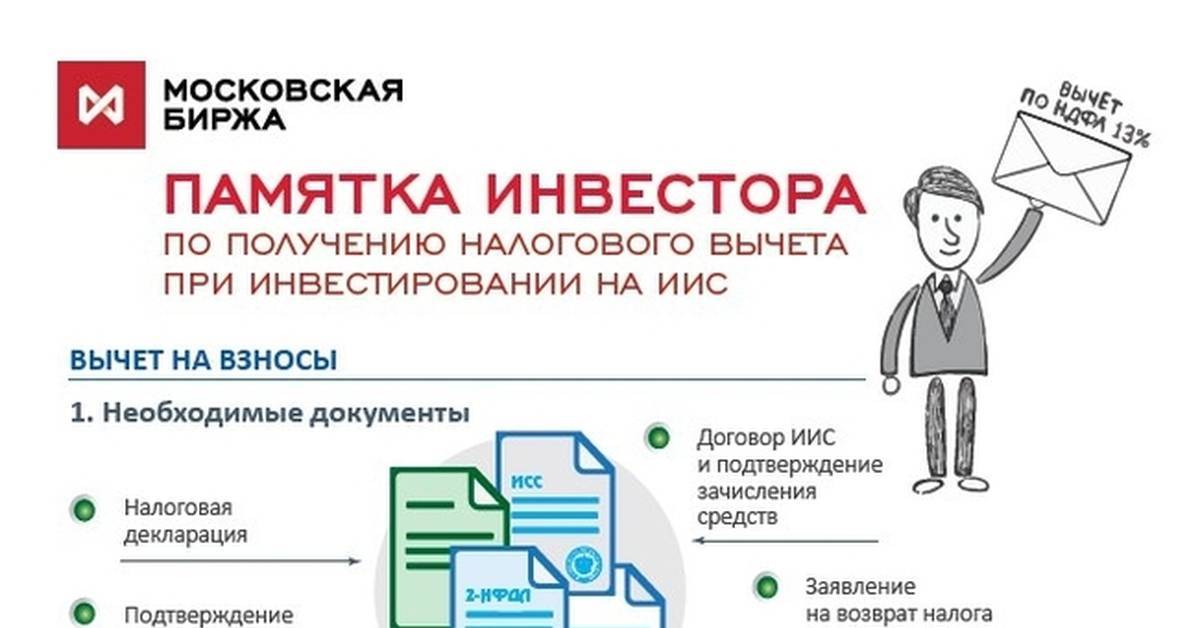

Несколько полезных советов для инвесторов

Если Вы обладаете солидным капиталом, лучшее инвестирование — это акции. Конечно, преимуществ вложения денег в акции (ценные бумаги) много. Но надо понимать, что это долгосрочные инвестиции. Быстрого дохода или прибыли ждать, точно не придется. Если говорить проще, то при приобретении акций вы получаете свою долю в ОАО.

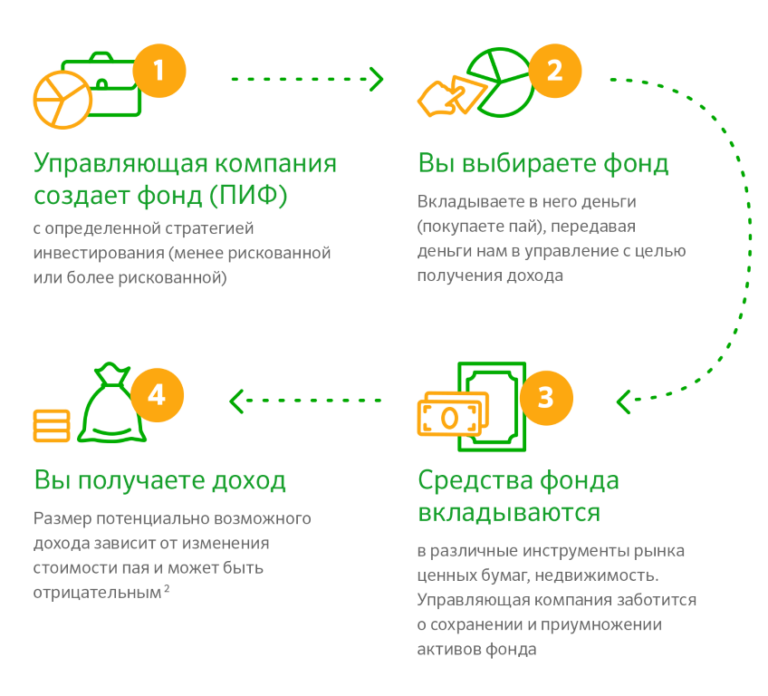

Можно воспользоваться услугами частного финансового консультанта. Да, это будет стоить денег, но зато вы сможете нормально ориентироваться в биржевых вопросах. Не спешите брать все и сразу, приобретайте акции компаний одинаковыми долями, выжидая наступления цикла высокой доходности. А еще можно обратиться в инвестиционный паевой фонд, в котором работу вообще сделают за вас.

Ошибки инвесторов

Максимальная польза в капиталовложении выстраивается на минимальном количестве допущенных инвестором ошибок. Не стоит скупать любые акции или доверять управление своим ПАММ-счетом первому попавшемуся трейдеру. Чаще всего новичкам попросту не хватает стартового капитала и опыта инвестирования, поэтому лучше подкопите, но не отдавайте последнее и набирайтесь опыта.

Никогда не стоит стремиться к огромным суммам. На первых этапах Вы их попросту не получите. Минимальные риски при относительно надёжной доходности составляют примерно 12-15% годовых. И это должно быть сопоставимо с процентной ставкой по вкладам в банках. Особенно сложным является для понимания трейдинг. И действительно, торговля на бирже кажется для новичка чем-то чуждым и непонятным. Без опыта Вы можете очень быстро слить депозит. Поэтому внимательно изучайте любую информацию, благо она всегда доступна в интернете. И еще старайтесь вкладывать исключительно свои средства, пусть и в малом количестве. Не нужно использовать займы или потребительские кредиты для инвестирования, так как риски будут при любом раскладе.

Что нужно учесть до начала инвестирования

Цель

Из определения инвестирования мы знаем, что процесс этот направлен на достижение конкретной цели инвестора. Следовательно, до начала инвестирования нам стоит определиться со своей финансовой целью.

Финансовые цели могут быть совершенно разнообразные — это может быть оплата обучения, покупка квартиры, формирование пассивного дохода и многое другое. Цель зависит только от ваших пожеланий и стремлений, но ее необходимо поставить

Важно, чтобы процесс инвестирования был на что-то направлен, и иметь свой пункт назначения

Подушка безопасности

Для достижения своей финансовой цели, а соответственно и цели инвестирования, нам необходимо исключить все возможные факторы, которые могут помешать это сделать.

Такими факторами бывают:

- потеря работы

- всевозможные болезни

- происшествия с имуществом

- развод

- потеря кормильца и много другое

Чтобы исключить непредвиденные обстоятельства, нам как минимум стоит застраховаться от всевозможных бед, а также иметь резервную сумму денег в ликвидных инструментах. По классике эта сумма должна составлять 3-6 наших ежемесячных расходов, что и является подушкой безопасности

До начала инвестирования важно убедится, что никакие обстоятельства не приведут нас к преждевременному изъятию инвестиций, ведь только в этом случае они будут иметь успех

Капитал

Задумываться о начале инвестирование следует в том случае если вы придерживаетесь нормальной финансовой модели жизни, и в деньгах у вас полный порядок.

Процесс инвестирования возможно запустить не имея капитала, но имея положительную разницу о которой говорилось выше. В этом случае мы можем начать свое инвестирование с минимальных сумм и ежемесячно наращивать свой капитал. Такое инвестирование, вполне отвечает на вопрос как стать инвестором с нуля, но не стоит забывать про подушку безопасности, она не является вашим капиталом. Подушка безопасности несет функцию страхового фонда на случай потери дохода и должна быть сформирована до начала инвестирования.

Риск

Каждый начинающий инвестор должны осознавать, что доходность от любого вида инвестирования ходит в паре с рискам от этих инвестиций. В этом случае действует закон корреляции, т.е. одна величина неизбежно влияет на вторую. Чем выше доходность тем выше риск и наоборот.

Дело в том, что мы по-разному реагируем на те или иные катаклизмы в нашей жизни, соответственно и решения принимаем различные

Почему это важно?. В случае фондового рынка, влияние риска на инвестора может выразиться в следующем:. В случае фондового рынка, влияние риска на инвестора может выразиться в следующем:

В случае фондового рынка, влияние риска на инвестора может выразиться в следующем:

При значительной просадки активов, инвестор с высокой устойчивостью к риску, не обратит на это внимание. Он с холодной головой проанализирует ситуацию и на дистанции может вернуть все потери, а также получить прибыль по активам

Инвестор с низкой устойчивостью к риску, в случае просадки, наверняка избавится от убыточной позиции даже не анализируя свое положение

Избавившись от позиции он зафиксирует убыток и не даст активам шансов на возможное восстановление.

Определить свою терпимость к риску можно задав себе простой вопрос. А какую часть своего капитала я готов потерять безвозвратно? 10,20,30, а может быть и все 100% капитала или я не готов терять ни копейки?

Также можно пройти тест на определение риск профиля, он поможет ответить на вопрос, какой стратегии инвестирования нам стоит придерживаться. В случае если мы не готовы к большим рискам то подойдет консервативная или умеренная стратегии, а в обратной ситуации, можно испытать себя как агрессивного инвестора. Данный тесть можно найти в интернете или пройти у брокера при заключении договора.

Диверсификация

Вкладывая свой капитал в различные виды активов мы следуем принципу диверсификации. Это позволяет снизить риск потери значительной части средств, который может возникнуть при вложении денег в один вид активов. К примеру если вы держите свой капитал в акциях различных компаний, то при падении цены на часть из них, другая часть компенсирует ваши потери. Проще говоря диверсификация это вложение средств как можно в большее количество активов.

Диверсификация является краеугольным камнем процесса успешного инвестирования и каждый начинающий инвестор должен осознавать ее важность

Мы заострили свое внимание на наиболее важных аспектах которые необходимо учесть до начала инвестирования, все они являются фундаментом успешного инвестора и в некоторой степени отвечают на вопрос как стать инвестором с нуля, а точнее будет сказать, как стать успешным инвестором с нуля

Чего стоит опасаться, формируя в себе инвестора?

Распространённой проблемой оказывается страх перед риском. Решить ее не сложно, так как многое можно спрогнозировать, имея достаточную базу знаний и практику ее применения.

Недостаток материальных средств может отпугнуть новичка, хотя сегодня финансовые инструменты позволяют развивать и приумножать накопленные средства, начиная даже с незначительной суммы. Мы уже сказали о том, что деньги должны всегда систематически накапливаться и превращаться в значительные суммы. Этого можно добиться при помощи экономии. Достаточно ограничивать себя в некоторых желаниях, которые не требуют срочности. Возможно, придется подыскать дополнительный заработок: фриланс или любая другая удаленная работа онлайн.

Умение анализировать и сводить цифру к цифре со временем учится каждый вкладчик. Процесс требует от вас концентрированности и подробного изучения той области, в которую хотелось бы вкладываться. Конечно, бизнес-проект должен быть интересен инвестору не только как идея, но и с точки зрения профессионального мастерства.

Путь развития уже начался, и не стоит останавливаться на достигнутом. Многие боятся продолжать из-за плохо сформированного чужого мнения или просто в результате ряда неудач. Вы решили вкладывать накопленный капитал, значит, только вам и решать, когда закрывать вложения.

Всегда в своем деле хочется быть лучшим. Порой такое желание приводит к неудачам и потерям. Получить большую сумму денег прямо сейчас – сомнительная цель для вложения собственных инвестиций. Если начинать рисковать, следует это делать осознанно и понимать, к чему это может привести в противоположном случае. Для того чтобы получать много и постоянно, следует трудиться многие годы и знать свое дело слишком уж хорошо. Проявите себя со стороны успешного инвестора и не начинайте свой бизнес с «провальных операций».

Наконец, главной ошибкой новичка может стать неправильное формирование собственного бюджета. Бывают ситуации, при которых инвестор не накопил сбережения и обратился за помощью к кредитным организациям. Возможно, это может привести к успешному инвестированию и возвращению всех долгов, но не в условиях нестабильной экономики страны. К данным операциям следует относиться очень настороженно.

В случае резкого обвала цен на рынке банк может не справиться с ситуацией и заставит должника выплачивать долг. Для такой ситуации просто необходимо иметь резервы и запасные денежные средства.

Таким образом, приобретая навыки и уверенность в себе, пробовать себя в качестве вкладчика возможно и даже нужно. Спотыкаясь на собственных неудачах, берите их на вооружение, чтобы иметь за плечами богатый и необходимый опыт для дальнейшего развития.

Бывают ситуации, когда инвестиционной деятельностью важно заняться прямо сейчас, и нет времени на постепенное изучение темы

Предлагаются варианты, которые помогут реализовать дело без особых навыков:

- консультирование у профессионала за вознаграждение;

- обращение в ПИФ;

- копирование работы успешных конкурентов;

- приобретение акций у крупных компаний.

Где взять деньги для инвестирования?

Это вопрос волнует каждого, кто решается вложить средства. В свое время Брайан Трейси, который хоть и родился в бедной семье, сумел стать миллиардером и завоевать популярность, отвечал на этот вопрос так: «Накапливать и откладывать». По его мнению, одна из характерных черт успешных людей – в накоплении средств. Среди того, что я могу сказать, ссылаясь на собственный опыт, выделю 3 основных правила-возможности, где получить начальный капитал:

- накопления от стабильного дохода (до 30%);

- выигрыш в лотерею;

- подарки, ведь не исключено, что вам подарят деньги, а того, что очень хочется купить, нет, поэтому вложите эти средства, пусть работают!

Категорически запрещено вкладывать то, что взято в займ и последние суммы!

Как стать успешным инвестором с нуля, с чего начать

Большинство новичков начиная работать в данной сфере деятельности допускают одинаковые ошибки. В основном это неумение анализировать обстановку на инвестиционном рынке и желание, как можно быстрее получить прибыль. Обычно это заканчивается провалом и потерей всего депозита.

Первое правило новичка, умение ждать. Инвестирование не даст заметной прибыли через короткий промежуток времени. Успешные инвесторы, строили свою карьеру годами.

Отсутствие большого стартового капитала, не ограничивает человека от идеи инвестировать средства. Для начала можно вкладывать в акции. Их цена незначительно высока и купить их можно имея в наличии пару сотен долларов.

Для того, чтобы стать успешным инвестором нужно иметь первоначальные знания. Основными проблемами, с которыми сталкиваются начинающие инвесторы, являются:

- отсутствие знаний в работе с выбранным инструментом;

- недостаток стартового капитала;

- неправильный подход к идеям выбранного бизнеса.

Инвестировать можно и в бизнес по выращиванию попугаев, но чтобы четко понимать, выгодно ли это, следует изучить все нюансы. Поэтому вам пригодится эта статья.

Как правило, эти ошибки отнимают много времени и денег у новичков. Чтобы такого не случилось, необходимо тщательно изучить подходы к данной сфере деятельности. Но если на учёбу нет времени, можно пойти проверенными путями:

просто скопировать принцип работы конкурирующей успешной фирмы, и повторять за ними все действия. Знаний здесь не требуется, главное наблюдательность.

в нынешнее время, на рынке можно обратиться за помощью к финансовым консультантам, которые помогут разобраться в непонятных вопросах

Важно найти опытного и грамотного специалиста.

не стоит покупать акции у одной компании. Лучше иметь несколько акций в разных компаниях

Так риски сводятся к минимуму.

и последнее решение, обратиться в паевой фонд, который, за определённую плату, начнёт вести дела за инвестора.

Самое главное, не нужно хранить свой вложенный капитал в одном месте. Вклады в 3-4 разные отрасли, принесут больше результатов и минимизируют риски.

Как стать инвестором без вложений

Как стать инвестором без вложений с нуля? Ведь инвестирование – это вложение собственных денежных средств для получения прибыли. Как уже говорилось выше, самым оптимальным вариантом для начинающего инвестора будет покупка акций. Но сюда тоже нужно вкладывать, хоть и минимальные суммы.

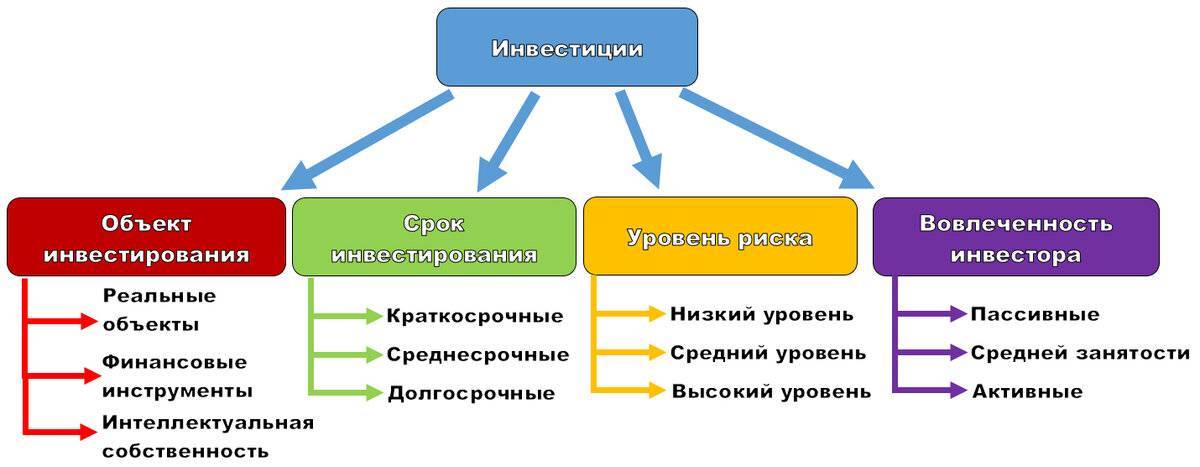

Виды инвестиций.

Виды инвестиций.

Но что делать если нет денег? Брать кредит для инвестирования? Это самая грубая ошибка начинающих инвесторов. Нельзя забывать о рисках, которые ждут впереди. Стать инвестором без вложений практически невозможно. А вот с минимальными можно. Покупка акций и анализ фондового рынка дадут необходимый результат.

Сколько можно заработать на инвестировании

Этот вопрос интересует новичков в первую очередь. Но ответ не сможет дать даже опытный инвестор со многолетним стажем. Также можно сказать и о сроках окупаемости той или иной инвестиции. Всё зависит от суммы вложений и самого объекта.

Например, при покупке акций, недвижимости, драгоценных металлов, иностранной валюты, заработок будет зависеть от роста или падения цен.

К самым прибыльным инвестициям можно отнести торговлю на опционах и ПАММ – счетах. Если у начинающего инвестора есть соответствующие знания, данные способы инвестирования дадут лучший результат.

Как стать розничным инвестором

Не существует формального пути обучения, чтобы стать розничным инвестором; скорее, есть набор мер, которые вы можете предпринять, чтобы обезопасить свой портфель и, надеюсь, максимизировать свою прибыль. Чтобы начать инвестировать свои деньги, рассмотрите следующие предложения:

№1. Отложите деньги

Некоторые люди начинают с того, что дают банке имя и кладут туда запасные монеты, когда это возможно. Другие открывают сберегательный онлайн-счет и переводят на него деньги раз в месяц. Какой бы способ вы ни выбрали, хорошей идеей будет отложить немного денег для начала.

№ 2. Исследования рынка

Книги, блоги, финансовые подкасты или видеоролики и даже обучающие курсы могут многому научить вас вкладывать деньги. Потратьте свое время на чтение или выслушивание советов экспертов и финансовых специалистов, прежде чем вкладывать свои деньги. Когда вы решите, как инвестировать свои средства, вы будете лучше понимать свои возможности.

№3. Определите, куда вы хотите вложить деньги.

После изучения финансового рынка составьте план того, как и куда вы хотите инвестировать. Для каждого фонда вы должны изучить норму прибыли на свои инвестиции, продолжительность времени, в течение которого вы хотите хранить свои деньги на счете, и любые финансовые сборы за снятие или перемещение средств.

Вот некоторые из наиболее популярных вариантов для розничных инвесторов:

- Инвестирование в паевые инвестиционные фонды

- Акции

- криптовалюта

- Облигации

- Индивидуальный пенсионный счет (IRA) (IRA)

- Инвестиционный фонд недвижимости (REIT)

№ 4. Начните с малого.

Управляйте рисками, начав с небольшого количества инвестиций. Вы можете больше рисковать своими средствами по мере того, как ваш инвестиционный опыт и уверенность улучшаются. Определите приемлемую отправную точку на основе того, что вы сохранили для этой цели.

№ 5. Проводите регулярную оценку результатов

Даже если вы намерены положить деньги в фонд и не извлекать их в течение длительного времени, вы все равно должны следить за стоимостью своих инвестиций. Некоторые инвесторы ежедневно отслеживают цены на акции, поскольку они растут и падают в случае, если они планируют продать свои активы. Инвесторы, формирующие пенсионные фонды, могут следить за эффективностью своих инвестиций, особенно по мере приближения к пенсионному возрасту.

№ 6. Внесите стратегические коррективы

После того, как вы сделали свои первоначальные инвестиции, подумайте о том, как вы будете корректировать свои средства. Эмоциональные решения продать деньги или ликвидировать акции могут привести к ухудшению результатов портфеля. Некоторые инвесторы думают о реинвестировании дивидендов, чтобы купить больше акций, что позволит увеличить их инвестиции.

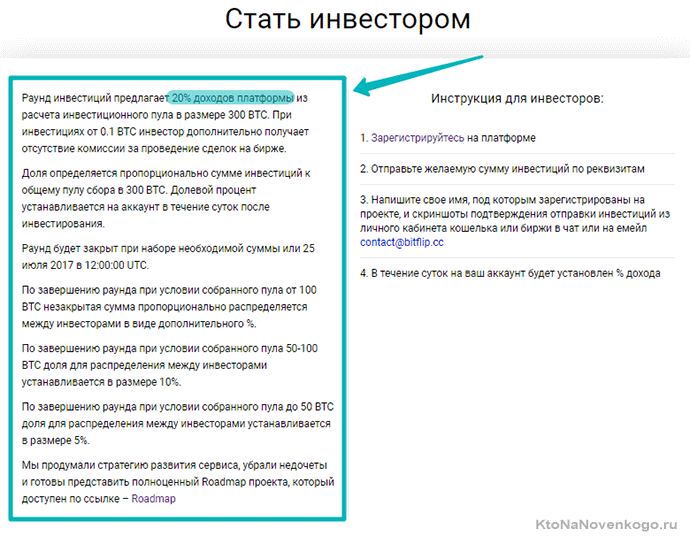

Шаг 2 — Знать золотые правила инвестора и иметь представление о рисках

Кажется все так просто…

«Вот тут платят хорошие проценты… Я сейчас вложусь и получу свои дивиденды.

А пущу-ка я их на реинвест по следующему кругу и тогда вообще круто заживу…

Ах черт..! Я потерял свои деньги! Наставник козел! Затащил меня в эту замануху…»

Запомни, дружище!

Дать взаймы лучшему другу — это риск!

Положить деньги в банк — это риск!

А что касается различных интернет проектов,

это ЗОНА ОСОБОГО РИСКА!!!

Запомни это!

Риски есть в любых инвестициях.

Даже банки и государство не дают никаких гарантий.

Если тебе пишет человек и говорит «наша компания без рисков» — значит он в тебе лоха видит и его интересует только твой вклад. Либо он сам новичок и наивен как одуванчик.

Все, что ты делаешь — это твой выбор. Если ты инвестируешь, то ты должен быть готов потерять эти деньги. И не зная золотых правил инвестора, даже не смей соваться в эту реку.

Куда можно инвестировать?

куда можно вложить деньги и получить прибыль без риска

- Банковские депозиты. В рублях обеспечивают доходность в лучшем случае на уровне инфляции. Поэтому подходят лишь для сохранения капитала или накопления денег перед вложением в более эффективные инструменты;

- Драгоценные металлы. Вложения в золото могут быть лишь долгосрочными. Крупные страны в последние годы активно пополняют свои запасы, что вызывает снижение его цены. Можно предположить, что курс актива стабилизируется через 10–12 лет;

- Иностранная валюта. Инвестор может заработать, своевременно обменивая одну валюту на другую. Вклады в долларах США или евро обеспечивают высокий доход, а счёта в фунтах стерлингов или швейцарских франках — безопасность;

- Недвижимость. Есть множество способов, как стать инвестором недвижимости: можно купить её и ждать повышения цены, отремонтировать и сдать в аренду. Также выгодно приобретать квартиры в начале строительства, когда они на 50% дешевле;

- Акции. Приносят доход как при выплате дивидендов, так и в результате повышения цены. В первом случае нужно искать компании с хорошей историей начислений, а во втором — предприятия с высоким потенциалом развития;

- Облигации. Считаются одним из надёжных инструментов с относительно небольшой доходностью. Выпущенные государством или крупными корпорациями бумаги можно использовать для хранения капитала или снижения уровня риска в портфеле;

- Паевые фонды. Являются формой доверительного управления. ПИФы инвестируют средства вкладчиков в те же акции, облигации, биржевые активы и недвижимость, а по истечении периода распределяют прибыль между владельцами паев;

- Акции ETF. Выпускаются на биржи ETF-фондами. По сути, представляют собой актив, структура которого повторяет один из основных биржевых индексов. Поэтому каждая такая акция является идеально диверсифицированным портфелем;

- Структурированные продукты. Основная цель подобных продуктов — оптимальное распределение капитала между консервативными и агрессивными инструментами для повышения доходности, но при сохранении приемлемого уровня риска;

- ПАММ-счета. Форма доверительного управления, по сути идентичная ПИФам. Но управляющий у ПАММ-счета один. Он работает исключительно со своим капиталом на бирже Forex, а брокер повторяет его сделки с деньгами вкладчиков;

- Чужой бизнес. Успешно работающее предприятие — неплохой источник дохода. Как стать инвестором компании: можно дать бизнесмену деньги или купить для него оборудование, помещения, сырье. Конечно же, необходимо заключить с ним договор;

- Свой бизнес. Конечно, создание собственного предприятия нельзя назвать пассивной формой инвестиций: придется основательно потрудиться, чтобы организовать бизнес и вывести его на рынок. Но доходность у этого инструмента — самая высокая;

- Венчурное инвестирование. Многие создатели стартапов думают о том, где и как найти инвестора для малого бизнеса. Для вкладчика это хоть и рискованно, но очень выгодно: если идея окажется удачной, заработок составит тысячи процентов;

- Р2Р-кредитование. Непосредственное кредитование других частных лиц — довольно выгодная идея: средняя ставка по таким займам составляет 0,8–1,5% в день. Найти заинтересованных клиентов можно на специальных площадках в интернете;

- Микрофинансовые организации. Предлагают ставку в два-три раза выше, чем банки по депозитам. Риск небольшой: сейчас деятельность МФО строго контролируется государством. Но порог вхождения для частных лиц начинается с 1,5 млн рублей;

- Информационные сайты. Если приобрести ресурс с интересным контентом и широкой аудиторией, можно получать доход от размещения на нем рекламы и заказных статей. Разумеется, за сайтом придется следить, но эта работа не займет много времени;

- Сообщества в соцсетях. Как и сайты, сообщества с большим количеством подписчиков приносят доход от рекламы. Также через группу можно продавать товары партнеров. Приобрести уже раскрученную группу проще всего на бирже;

- Криптовалюты. Позволяют хорошо зарабатывать благодаря высокой волатильности. Как стать инвестором криптовалюты, с чего начать? Прежде всего, следует разобраться в том, как работают электронные деньги и почему они имеют ценность;

- Искусство и антиквариат. Картины, коллекционные вещи и старинные предметы становятся с каждым годом только дороже. Но инвестировать в них непросто: нужно не только следить за модными трендами, но и уметь оценивать потенциал творений;

- Интеллектуальная собственность. Изобретателей в России много, но лишь единицы умеют зарабатывать на своих разработках. Можно покупать у авторов перспективные технологии и продавать лицензии на их использование иностранным компаниям.

Немного теории

Для начала хочется сказать, что инвесторами не рождаются. Даже самые зубастые «акулы финансового рынка» когда то были уязвимыми мальками и, в большинстве своем, не раз теряли свой капитал.

В то же время, образ инвестора давно перестал ассоциироваться с кожаной сумкой, набитой миллионным капиталом. Человек, купивший акции компании за тысячу рублей – уже инвестор.

Приведу простое определение этому понятию. Инвестор – это тот, кто вложил свои деньги в определенный инструмент в надежде их приумножить в будущем.

Любое финансовое вложение с целью его увеличения – это инвестиция. Другой вопрос: насколько эти инвестиции будут доходными.

Инвестиционные инструменты различаются сроками окупаемости, степенью доходности, уровнем риска и т.п. В инвестиционном портфеле опытного инвестора всегда присутствует несколько разных активов: так повышается эффективность портфеля и снижаются риски.

Популярные финансовые инструменты:

- Ценные бумаги.

- Банковский депозит.

- ПИФ.

- Доверительное управление.

- Форекс.

- Недвижимость.

- Драгоценные металлы.

- Стартапы.

- МФО.

- Криптовалюта.

- Антиквариат, искусство.

- Собственный бизнес.

- Сайты и др.

Кто-то покупает коллекционные вина, редкие автомобили, ценные арт-объекты, стоимость на которые в будущем будет расти. Выбор всегда за инвестором.

Заключение и выводы

Инвестированный капитал вкладывается в различные проекты. Инвестиции в фондовый рынок приносят доход и снижают риск инфляции. Станьте инвестором, читая книги по экономике. Надеюсь, теперь термины стали более понятными. Успех инвестиций может определяться несколькими факторами. Среди них — величина риска, срок окупаемости и доходность.

Те, кто хочет получить прибыль, должны составить схему на листе бумаги. В нем указывается доход, а также способ его получения. Четкая цель мотивирует к росту. Потеря денег — неизбежная часть финансовой деятельности. Вы должны спокойно проанализировать этот опыт, а затем двигаться дальше.