Коэффициент оборачиваемости запасов и затрат

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

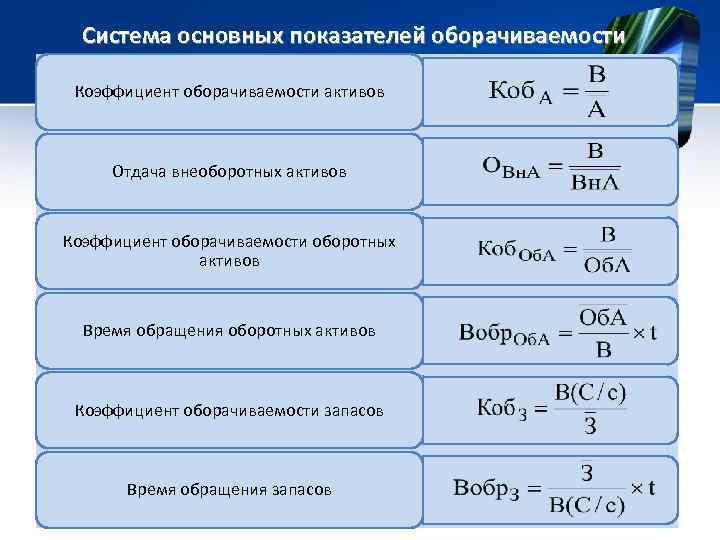

Коэффициент оборачиваемости запасов и затрат – характеризует активность управления товарно-материальными запасами и затратами предприятия. Коэффициент отражает эффективность отдела закупок и продажи представляет собой отношение выручки от продаж к среднегодовому размеру материальных запасов. Формула расчета имеет следующий вид:

По данному показателю не существует единого нормативного значения. Анализ коэффициента оборачиваемости материально-товарных запасов проводится в сравнении с аналогичными предприятиями отрасли и в динамике его изменения за исследуемый период (3-5 лет).

| Коз | Коэффициент оборачиваемости запасов и затрат повышается. Увеличение эффективности продаж предприятия, финансовой устойчивости. |

| Коз | Коэффициент оборачиваемости запасов и затрат уменьшается. Снижение эффективности управления затратами предприятия, накапливание запасов на складе. |

Читайте более подробно: “Коэффициент оборачиваемости запасов и затрат на примере ОАО “АЛРОСА”“.

Коэффициент оборачиваемости кредиторской задолженности

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Коэффициент оборачиваемости кредиторской задолженности – показатель отражающий скорость погашения обязательств предприятия перед кредиторами. Оборачиваемость кредиторской задолженности характеризует эффективность управления кредиторской задолженностью и напрямую определяет степень платежеспособности. Оборачиваемость кредиторской задолженностью представляет собой отношение выручки от продаж продукции к среднегодовому объему кредиторской задолженности. Формула расчета имеет следующий вид:

Анализ коэффициента необходимо проводить оценке динамики изменения, так как оптимальные значения показателя сильно зависят от сферы деятельности предприятия. В таблице ниже показан анализ динамики и соответствующего уровня финансового состояния.

| Кокз | Коэффициент оборачиваемости кредиторской задолженности повышается. Повышение финансовой устойчивости предприятия и его платежеспособности. |

| Кокз | Коэффициент оборачиваемости кредиторской задолженности уменьшается. Снижение финансовой устойчивости предприятия и платежеспособности. |

Читайте более подробно: “Коэффициент оборачиваемости кредиторской задолженности на примере ОАО “НЛМК”“.

Анализ значений и оценка динамики

Коэффициенты оборачиваемости рассчитывают в рамках комплексного анализа деятельности предприятия с целью выяснить эффективность краткосрочных и долгосрочных вложений, динамику использования структурных частей активов.

Как отмечалось выше, нормативных значений не существует и готовый результат оценивают в разрезе конкретной ситуации, сложившейся в определенной отрасли экономики или ее локальной нише.

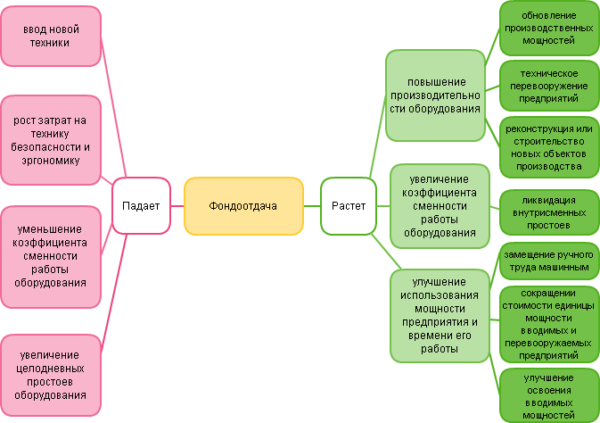

Из приведенной выше схемы следует, что на отдачу капитала влияет уменьшение числителя – выручки от продаж, либо увеличение знаменателя – стоимости активов. Фонды могут расти из-за накопления складских запасов (готовых изделий или сырья), увеличения задолженности, роста затрат на производство.

Снижение коэффициента – первый сигнал менеджменту о необходимости реформирования производства ввиду его неэффективности. Чтобы найти проблемное место, отдачу рассчитывают по каждому из фондов, это позволяет понять, какой актив стал использоваться нерационально и неоправданно наращивать свою стоимость.

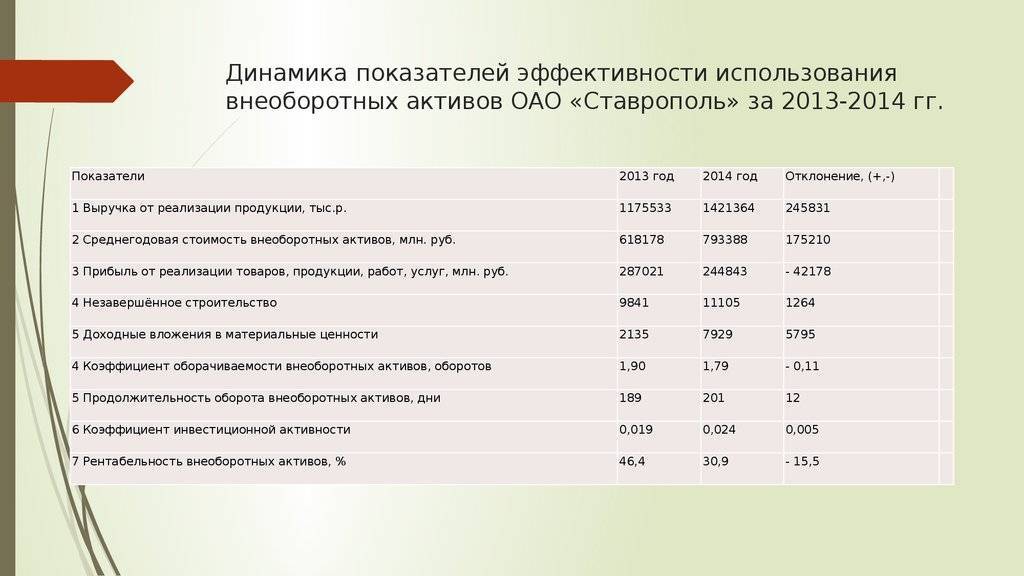

Итоги анализа коэффициента отдачи внеоборотных активов намного многограннее. С учетом того, что данные фонды обладают более низкой мобильностью, они отражают системные, а не сиюминутные недоработки менеджмента, то есть, показывают проблемы, которые формируются на протяжении обычно не года, а нескольких лет.

Например, накапливание «постоянных» активов — морально и физически износившегося оборудования, аварийных зданий и сооружений, не используемых в производственном цикле, но стоимость которых учитывается при расчете коэффициента. Это приводит к снижению фондоотдачи. Увеличить показатель может своевременное списание полностью амортизированного «балласта».

Уменьшение оборачиваемости может быть связано с инвестициями, направленными на качественный рост производства. Например, организация закупила новое оборудование, построила здание, тем самым увеличила свои основные фонды. Однако в отчетном периоде объем выручки остался на прежнем уровне, что в итоге привело к снижению показателя. Такой процесс не носит негативной окраски.

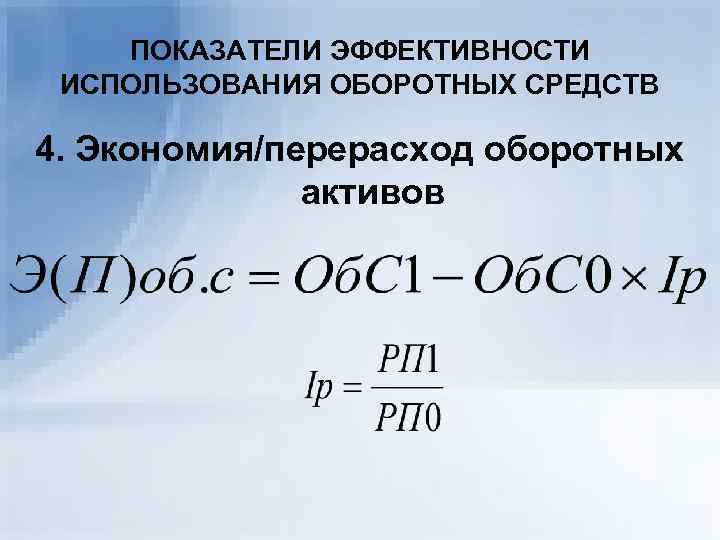

Экономический эффект в результате ускорения оборачиваемости

Экономический эффект в результате ускорения оборачиваемости выражается в относительном высвобождении средств из оборота, а также в увеличении суммы прибыли. Сумма высвобожденных средств из оборота в связи с ускорением (-Э) или дополнительно привлеченных средств в оборот (+Э) при замедлении оборачиваемости определяется умножением однодневного оборота по реализации на изменение продолжительности оборота:

При расчете показателей оборачиваемости стоит учитывать то что, на длительность нахождения средств в обороте оказывают влияние различные внешние и внутренние факторы.

К внешним факторам относятся:

- отраслевая принадлежность;

- сфера деятельности организации;

- масштаб деятельности организации;

- влияние инфляционных процессов;

- характер хозяйственных связей с партнерами.

К внутренним факторам относятся:

- эффективность стратегии управления активами;

- ценовая политика организации;

- методика оценки товарно-материальных ценностей и запасов.

Отметим что, ускорение оборачиваемости оборотных средств уменьшает потребность в них: меньше требуется запасов, что ведет к снижению уровня затрат на их хранение и способствует, в конечном счете, повышению рентабельности и улучшению финансового состояния организации.

В свою очередь, замедление оборачиваемости приводит к увеличению оборотных средств и дополнительным затратам, а значит, к ухудшению финансового состояния организации.

Тем не менее основной подход к оценке коэффициентов оборачиваемости следующий: чем короче период оборота, тем более эффективна коммерческая деятельность предприятия и тем выше его деловая активность.

Качественные критерии деловой активности – это широта рынков сбыта (внутренних и внешних), деловая репутация фирмы, ее конкурентноспособность, наличие постоянных поставщиков и покупателей готовой продукции. Данные критерии следует сопоставлять с аналогичными характеристиками конкурентов, действующих в отрасли. Данные берутся в основном не из бухгалтерской отчетности, а из маркетинговых исследований.

Количественные критерии деловой активности характеризуются абсолютными и относительными показателями. В число абсолютных показателей входят: объем продажи готовой продукции, величина используемых активов и капитала, в том числе собственный капитал, прибыль.

Целесообразно сравнивать эти количественные параметры в динамике за ряд периодов (кварталов, лет). Оптимальное соотношение между ними: Темп прироста чистой прибыли > Темпа прироста выручки от реализации продукции > Темпа прироста стоимости активов > 100%

То есть прибыль предприятия должна увеличиваться более высокими темпами, чем остальные параметры деловой активности. Это значит, что активы (имущество) должны использоваться более эффективно, издержки производства должны уменьшаться. Однако на практике даже у стабильно работающих организаций возможны отклонения от указанного соотношения показателей. Причинами этого могут быть: освоение новых видов продукции и технологий, большие капитальные вложения в модернизацию и освоение основных средств, реорганизация структуры управления и производства и другие факторы.

Показатели деловой активности особенно важно сравнивать со средне отраслевыми значениями, так как их величина может существенно колебаться в зависимости от отрасли

Период оборачиваемости ОА: нормы по отраслям

В общем случае о высокой эффективности бизнес-модели предприятия свидетельствует низкий показатель по длительности оборота ОА и, соответственно, большой коэффициент оборачиваемости оборотных активов предприятия — относительно нормативных значений.

Данные нормативные значения могут определяться, прежде всего, исходя из отраслевой специфики бизнеса.

- Так, наибольшие значения период оборачиваемости ОА, как правило, принимает в отраслях с «длинными» инвестициями — в промышленности (особенно наукоемкой, поскольку в данном сегменте производство товаров может осуществляться в рамках очень длинных технологических цепочек при задействовании широкого спектра различных фондов), в сельском хозяйстве. В соответствующих отраслях период оборота ОА может составлять порядка 180–250 дней (в то время как коэффициент оборачиваемости будет равен примерно 1,5–2).

- В мелкосерийном производстве период оборота ОА может быть в 2–3 раза ниже (в свою очередь, в пропорционально большей величине будет представлен коэффициент оборачиваемости), в торговле — в 10–20 раз ниже (коэффициент, соответственно, выше).

ОБРАТИТЕ ВНИМАНИЕ! Такой показатель, как период оборота ОА, равно как и коэффициент оборачиваемости, может иметь весьма ограниченную информативность при оценке эффективности бизнес-модели отдельно взятого предприятия (вне зависимости от отрасли), но крайне информативным при сопоставлении показателей деятельности 2 фирм одной и той же отрасли при сопоставимых оборотах и условиях ведения бизнеса на рынке. Так, если сравниваются 2 фирмы, имеющие доступ к рынкам с одинаковой емкостью, имеющие сопоставимый штат, доступ к кредитным ресурсам, сырью, транспортной инфраструктуре, и выяснится, что у первой — в разы выше период оборота ОА (и ниже, соответственно, коэффициент оборачиваемости), то у заинтересованных лиц — действующих инвесторов, акционеров, кредиторов — могут возникнуть вопросы к менеджерам второй фирмы

Потенциальные же акционеры, инвесторы и кредиторы, рассматривая возможности для вложений в бизнес или его кредитования, вероятнее всего, предпочтут работать с первой фирмой

Так, если сравниваются 2 фирмы, имеющие доступ к рынкам с одинаковой емкостью, имеющие сопоставимый штат, доступ к кредитным ресурсам, сырью, транспортной инфраструктуре, и выяснится, что у первой — в разы выше период оборота ОА (и ниже, соответственно, коэффициент оборачиваемости), то у заинтересованных лиц — действующих инвесторов, акционеров, кредиторов — могут возникнуть вопросы к менеджерам второй фирмы. Потенциальные же акционеры, инвесторы и кредиторы, рассматривая возможности для вложений в бизнес или его кредитования, вероятнее всего, предпочтут работать с первой фирмой.

Период оборота ОА и сопутствующий данному показателю коэффициент также имеет смысл сравнивать в динамике — чтобы определить тренд, характеризующий повышение или снижение эффективности управления бизнесом.

Таким образом, наиболее информативными рассматриваемые показатели будут:

- при сопоставлении результатов хозяйственной деятельности 2 предприятий одного сегмента;

- при рассмотрении данных показателей в контексте отраслевых нормативов;

- при сопоставлении показателей в динамике.

Одна из распространенных интерпретаций изменений в динамике показателей оборачиваемости ОА — определение экономического эффекта от соответствующих изменений. Изучим его специфику подробнее.

Общее понятие эффективности

В общем виде понятие эффективности означает результативность действий по достижению какой-либо цели

В экономическом анализе это очень важное определение, ведь все аналитические действия направлены именно на поиск путей по повышению эффективности функционирования субъекта хозяйствования. . Эффект отличается от эффективности – в экономической среде под ним понимается конечный финансовый итог, который может быть выражен в абсолютных величинах. Эффект отличается от эффективности – в экономической среде под ним понимается конечный финансовый итог, который может быть выражен в абсолютных величинах

Эффект отличается от эффективности – в экономической среде под ним понимается конечный финансовый итог, который может быть выражен в абсолютных величинах.

Эффективность же – показатель относительный. Он определяется путем сравнения достигнутого эффекта с затратами на комплекс мероприятий, приведших к его получению.

Иными словами, эффективность – это степень отдачи от управления различными видами ресурсов фирмы. По ней оценивается результативность и успешность всех направлений работы организации.

На эффективность влияет целая совокупность факторов, которые можно разделить на:

- внешние: налоговое законодательство, общее экономическое положение в стране, условия кредитования, наличие программ бюджетного финансирования и т.д.;

- внутренние: это резервы для увеличения эффективности эксплуатации имущества, сосредоточенные на самом предприятии – прежде всего речь идет об управлении запасами.

Как компания может увеличить число оборотов для улучшения коэффициента оборачиваемости

Топ-менеджмент может попытаться повысить низкий КОА, увеличив количество товаров на продажу, пополняя запасы только при необходимости (без кризисных резервов). Те, кто предоставляют услуги, могут увеличить часы работы, любыми другими способами расширить поток клиентов. Хороший пример: управление запасами по принципу «точно в срок» (JIT ― Just In Time). Это система, посредством которой фирма получает необходимые ресурсы как можно ближе к тому моменту, когда они действительно необходимы. Если автомобильному заводу нужно установить ремни безопасности, он не хранит запас ремней на складах, а закупает их по мере поступления готовых автомобилей на конвейер.

Операционный и финансовый циклы

Используя периоды оборота можно рассчитать два важных показателя, характеризующих деловую активность предприятия: операционный цикл и финансовый цикл.

Операционный цикл

Период времени от момента закупки сырья и материалов до получения денег за товары и услуги.

OCP = DSI + DSO, где

- OCP — Операционный цикл, Operating cycle period

- DSI — Период оборота запасов, Days sales in inventory

- DSO — Период оборота дебиторской задолженности, Days sales outstanding

Подробнее Операционный цикл

Финансовый цикл

Период времени от момента оплаты поставщикам до получения денег за товары и услуги. Определяет период времени в течение которого операционная деятельность должна финансироваться за счет дополнительных источников.

CCC = OCP – DPO, где

- CCC — Финансовый цикл, Cash conversin cycle

- OCP — Операционный цикл, Operating cycle period

- DPO — Период оборота кредиторской задолженности, Days payables outstanding

Подробнее Финансовый цикл предприятия

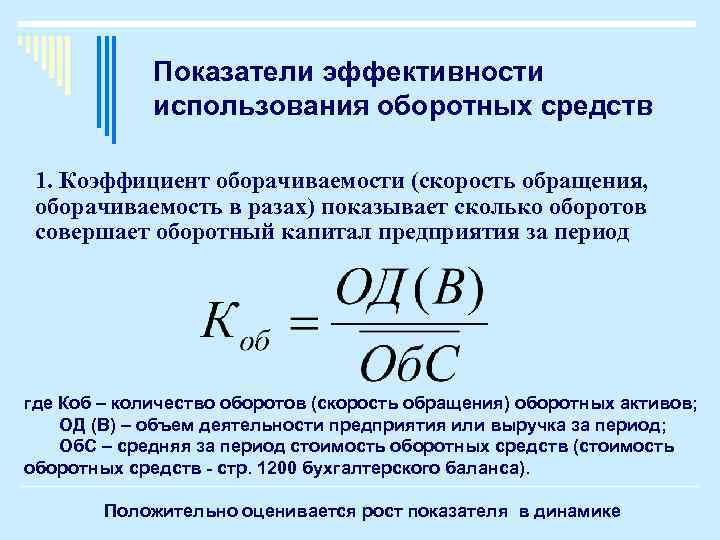

Что такое оборотные активы и их оборачиваемость

Оборотные средства — это все активы, которыми предприятие пользуется в процессе своей деятельности, за исключением основных средств. К оборотным, мобильным фондам относятся деньги компании, сырье и материалы, топливо, запчасти, инвентарь, готовая продукция, поступившая на склад, МБП, дебиторская задолженность и так далее. То есть все, что используется быстро.

Оборотными средства называются не зря. Они действительно достаточно быстро проходят цикл куплено-использовано. Оборачиваемость активов — это показатель того, сколько данных циклов было пройдено за определенный период.

Важно

Коэффициент оборачиваемости активов — показатель относительный, он показывает, сколько нужно оборотов, чтобы получить нужный объем выручки.

Расчет коэффициента оборачиваемости оборотных активов: формула по балансу

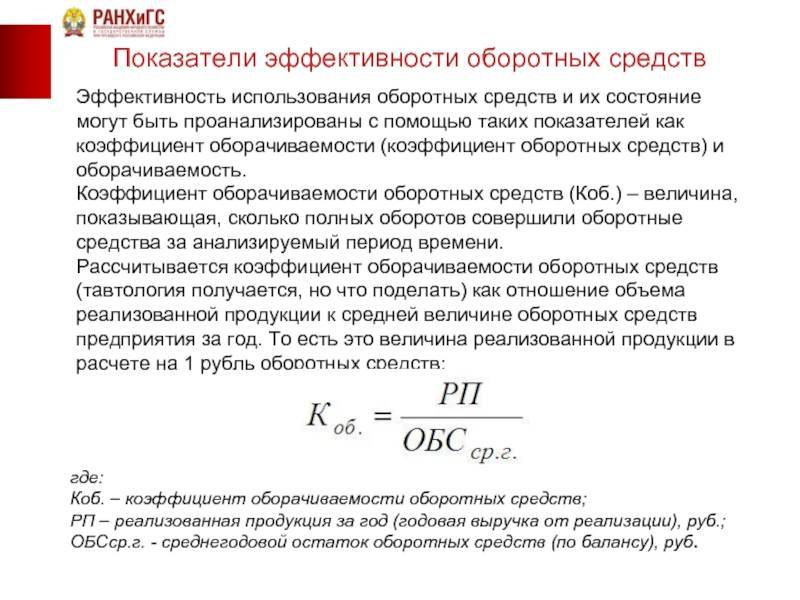

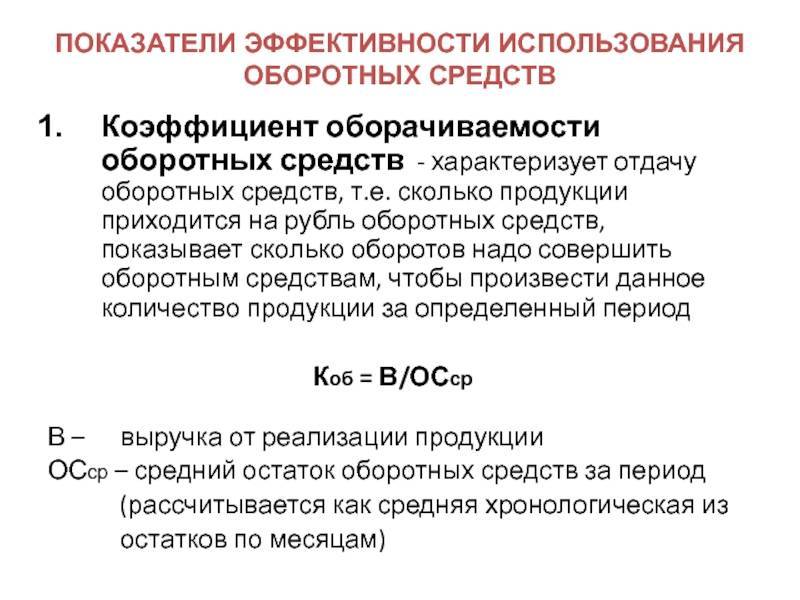

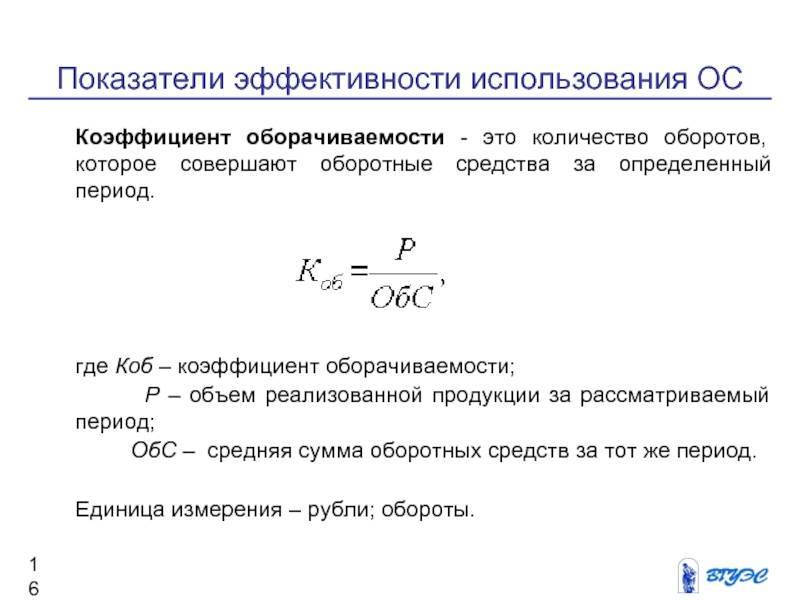

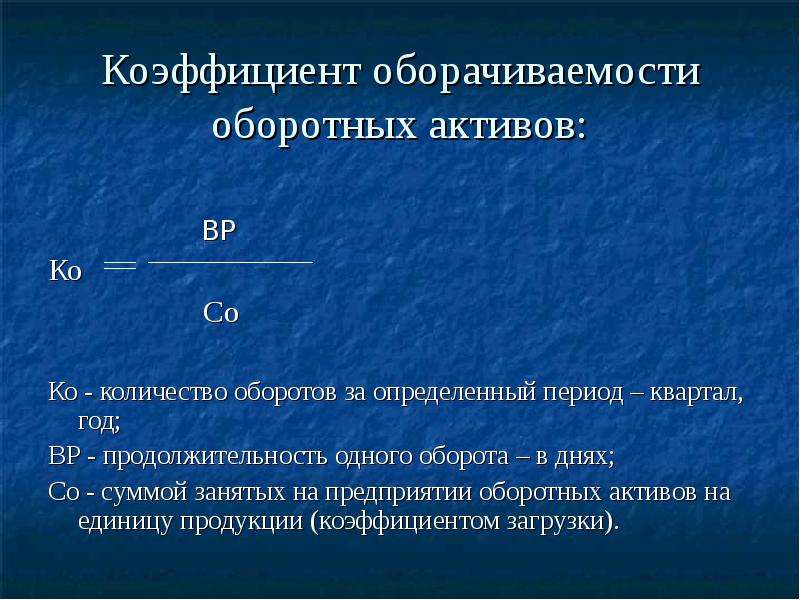

Чтобы найти коэффициент оборачиваемости мобильных средств предприятия, нам потребуются всего две величины: сам оборотный капитал и доход. Под доходом понимается выручка, а оборотный капитал берем как средний остаток оборотных фондов

Важно брать оба показателя за один период, чтобы расчет был объективным и точным

Формула расчета коэффициента оборачиваемости мобильных активов выглядит так:

Tr = TR / Cоб

Tr (turnoverratio) в этой формуле обозначает сам коэффициент оборачиваемости, под TR (total revenue), как вы помните из наших предыдущих статей с расчетами, понимаем выручку, Cоб — это средний объем оборотных активов, выраженный в рублях.

Соответственно, выручку можно найти, как TR = P * Q, где P (price). То есть объем проданной продукции умножается на ее цену. Cоб будет равен (Снп + Скп)/2. Снп, как вы понимаете — это сумма мобильных активов предприятия на начало периода, а Скп — на конец.

Кроме того, коэффициент оборачиваемости активов может быть рассчитан на основании данных самого важного, обширного бухгалтерского документа — баланса. Формула расчета коэффициента оборачиваемости оборотных активов по балансу будет выглядеть так:

Формула расчета коэффициента оборачиваемости оборотных активов по балансу будет выглядеть так:

Tr = стр. 2110 ОФР / (стр. 1200нп ББ + стр. 1200кп ББ)/2

То есть коэффициент высчитывается как отношение выручки из строки 2110 отчета о финансовых результатах к средней величине оборотных активов. Она берется из 1200 строки баланса — тоже на начало и конец периода.

Важно

По балансу рассчитать коэффициент оборачиваемости вы сможете только за год! Именно за такой период составляется и сдается данный бухгалтерский документ.

Формула очень проста, но, чтобы вы лучше понимали, как проводятся расчеты, мы приведем пример.

Берем ТД «Горняк». За 2018 год у предприятия, производящего и продающего железобетонные изделия, были зафиксированы следующие показатели деятельности:

| Показатель | Код строки и документ | На 31 декабря 2017 года | На 31 декабря 2018 года |

| Выручка | 2110 ОФР | 2 000 000 | 2 500 000 |

| Оборотные активы, берем итого по второму разделу | 1200 ББ | 1 000 000 | 1 500 000 |

Проводим простой подсчет по представленной нами выше формуле:

Tr = 2 500 000 / (1 000 000 + 1 500 000)/2 = 2

Это говорит о том, что за год все оборотные активы предприятия были использованы два раза, то есть обернулись дважды.

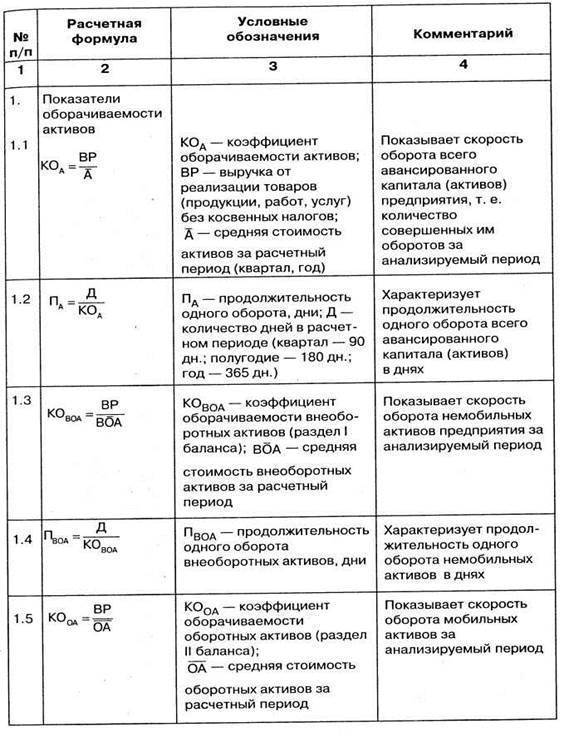

Оборачиваемость активов

Управление производственными запасами, налоговыми платежами, денежными средствами, дебиторской задолженностью является для предприятия любой из возможных форм собственности приоритетом. Оборачиваемость активов предприятия, его динамика влияет на финансовый результат работы. От грамотного построения структуры средств, их рационального использования зависит не только непрерывный производственный процесс, но и платежеспособность организации, следовательно, деловая репутации и уровень доверия партнеров. Для анализа используются данные баланса и формы № 2, показатели которых определяются на конкретную дату.

Оборачиваемость оборотных активов рассчитывается как отношение суммы выручки от реализации товаров к средней балансовой стоимости средств. При этом все значения берутся в единых единицах измерения (сотни, тысячи, рубли). Оборачиваемость текущих активов рассчитывается на основании данных промежуточного баланса и данных оборотной ведомости 46, 45 счетов. Не менее важен для оценки деятельности предприятия коэффициент, который показывает скорость прохождения оборотными средствами полного цикла. Для его определения используется количество дней в анализируемом периоде и показатель оборачиваемость активов. Формула в этом случае выглядит как отношение количества дней к значению коэффициента. Чем больше полученное значение, тем быстрее происходит полный оборот по схеме:

деньги – ТМЦ – производство – реализация – деньги.

Показатель оборачиваемости активов (Asset Turnover). Пример расчета для ОАО «Мегафон»

Разберем показатель оборачиваемости активов. Коэффициент относится к группе финансовых показателей «Оборачиваемости (деловой активности)». Остальные три группы финансовых показателей – «Ликвидность», «Рентабельность», «Финансовая устойчивость».

Коэффициенты из ликвидности и финансовой устойчивости показывают платежеспособность предприятия, а рентабельность его эффективность. Коэффициенты оборачиваемости показывают интенсивность (скорость оборота) использования активов или обязательств.

Они определяют, как предприятие активно ведет свою деятельность.

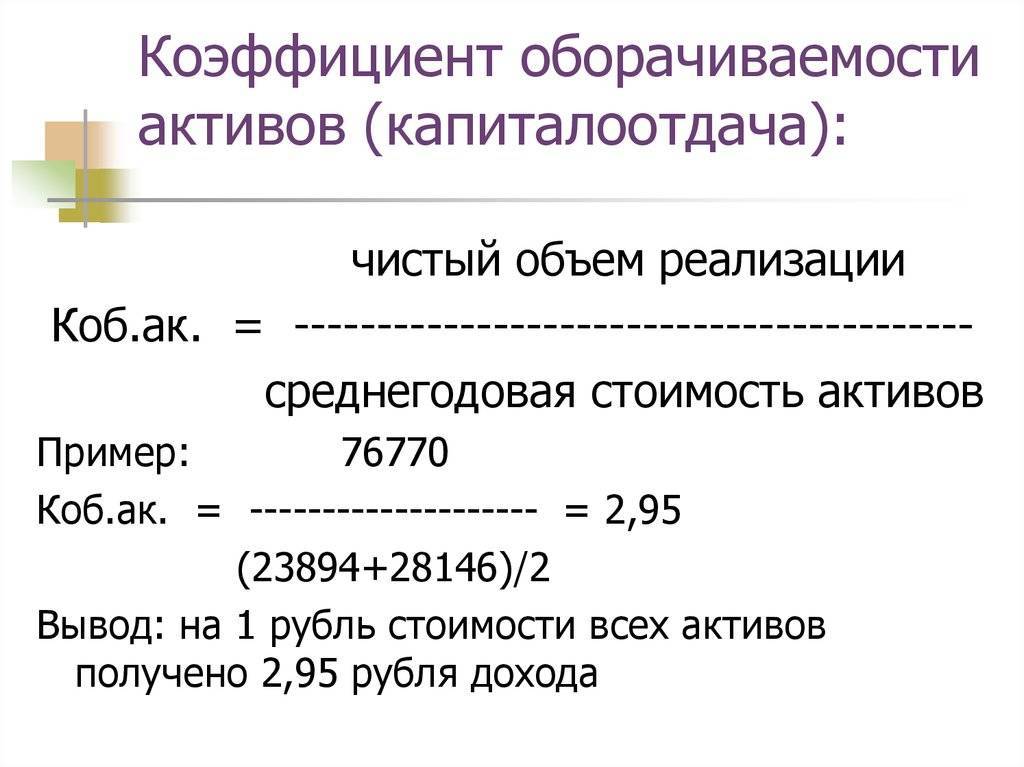

Показатель оборачиваемости активов. Экономический смысл

Сначала определим экономический смысл коэффициента. Показатель оборачиваемости активов отражает то, как предприятие использует (как интенсивно) свои имеющиеся активы. Коэффициент определяет эффективность использования собственных средств (как собственных, так и заемных) в производстве и реализации продукции.

Читать данный коэффициент следует следующим образом. К примеру, коэффициент оборачиваемости активов равен 4 (анализируемый период год). На основе этого можно сделать вывод, что предприятие получило за год выручку (суммарно), которая в 4 раза больше стоимости активов. Говорят, активы предприятия оборачиваются 4 раза за год.

Чем больше значение данного показателя, тем более эффективно предприятие работает. Коэффициент оборачиваемости активов прямо пропорционален объему продаж (в формуле у него в числителе стоит “Выручка”).

Увеличение данного коэффициента говорит о том, что продажи тоже увеличились. Чем меньше оборачиваемость, тем большая зависимость предприятия в финансировании своего производственного процесса.

В таблице ниже представлены причины изменения показателя.

Зачастую в различной экономической литературе данный коэффициент называется по-разному. Чтобы у вас не было путаницы в его трактовке приведем наиболее часто используемые синонимы оборачиваемости активов.

Показатель оборачиваемости активов. Формула расчета

Формула расчета оборачиваемости активов выглядит следующим образом:

Чтобы рассчитать “Среднегодовую стоимость активов” необходимо сложить стоимость активов на начало года и на конец года и разделить на 2.

По формам бухгалтерского баланса показатель рассчитывается по формуле:

Коэффициент оборачиваемости активов = стр.2110/(стр.1600нг.+стр.1600кг./2)

Нг. – значение строки 1600 на начало года. Кг. – значение строки 1600 на конец года.

Не забудьте еще поделить на 2 для нахождения средней стоимости активов за год. Отчетный период может быть не год, а месяц.

Период оборота активов

Коэффициент оборачиваемости активов легко трансформировать в показатель период оборота активов. Данный показатель лучше отражает эффективность использования активов и представляет собой количество дней необходимых для превращения активов в денежную массу. Формула расчета периода оборота активов (одного оборота)

Расчет оборачиваемости активов для ОАО “Мегафон”. Баланс

Расчет оборачиваемости активов для ОАО “Мегафон”. Отчет о прибылях и убытках

Для расчета показателя необходимо взять данные бухгалтерского баланса с официального сайта компании ОАО “Мегафон”.

Показатель оборачиваемости активов 2014-1 = 68316/(449985+466559)/2 = 0,14 Показатель оборачиваемости активов 2014-2 = 139153/(466559+458365)/2 = 0,30 Показатель оборачиваемости активов 2014-3 = 213539/(458365+413815)/2 = 0,48

Не забывайте, что необходимо брать среднее значение активов за период. Поэтому мы делили на 2 в знаменателе сумму активов на начало периода и на конец. У ОАО «Мегафон» значение коэффициента оборачиваемости активов увеличивалось. Можно сделать вывод, что предприятие увеличивало свои продажи, так как именно продажи напрямую влияют на данный коэффициент.

Показатель оборачиваемости активов. Норматив

Определенного нормативного значения у коэффициента нет. Анализировать его стоит, как и все показатели оборачиваемости: в динамике. Поэтому если наблюдается понижающийся тренд – неэффективном использовании активов, и аналогично наоборот при повышающимся росте – увеличение качества управления активами.

В реальности при оценке предприятий, в высокотехнологических и капиталоемких отраслях данный коэффициент имеет небольшие значения. Это обусловлено это тем, что в таких отраслях компании имеют большие активы. И на оборот в предприятиях торговли коэффициент будет иметь большие значения, так как интенсивность оборачиваемости денежных средств у таких выше.

Коэффициент оборачиваемости кредиторской задолженности

Показывает сколько раз за отчетный период оплачивается (оборачивается) кредиторская задолженность предприятия. Чем выше этот коэффициент, тем быстрее происходит оплата счетов поставщиков.

Снижение оборачиваемости может означать как проблемы с оплатой счетов, так и более выгодные взаимоотношения с поставщиками, обеспечивающие отсрочку платежей и использование кредиторской задолженность как дополнительный источник финансирования.

PTR = COGS / AP.avr, где

- PTR — Коэффициент оборачиваемости кредиторской задолженности, Payables turnover ratio

- COGS — Себестоимость продаж, Cost of goods sold. Иногда используется выручка.

- AP.avr — Среднее значение кредиторской задолженности, Accounts payable

Коэффициент оборачиваемости дебиторской задолженности. Формула

Коэффициент оборачиваемости дебиторской задолженности – показывает эффективность управления дебиторской задолженностью предприятия. Показатель представляет собой отношение выручки от реализации к среднегодовой стоимости дебиторской задолженности. Формула расчета показателя имеет следующий вид:

Оборачиваемость дебиторской задолженности анализируется в динамике. В таблице ниже показана взаимосвязь между характером изменения тенденции и финансовым состоянием предприятия.

| Кодз | Коэффициент оборачиваемости дебиторской задолженности повышается. Уровень эффективности управления дебиторской задолженностью увеличивается, что приводит к росту платежеспособности предприятия из-за повышения скорости погашения задолженности дебиторами. |

| Кодз | Коэффициент оборачиваемости дебиторской задолженности уменьшается. Снижение эффективности управления дебиторской задолженностью, увеличение период погашения задолженности дебиторами, снижение платежеспособности в краткосрочном периоде. |

Значение показателя зависит от сферы деятельности предприятия, поэтому при оценке оптимального значения коэффициента необходимо сопоставлять его с среднеотраслевыми значениями. Читайте более подробно: “Коэффициент оборачиваемости дебиторской задолженности на примере ОАО “АЛРОСА”“.

Анализ деловой активности через оборачиваемость

Деловая активность – это широкое понятие. К ней относят результативность и эффективность деятельности. Рассматривают ее как способность предприятия занять свою стабильную нишу на рынке. Увязывают с количеством новых заказов, объемом выпуска продукции, остатками запасов.

Но что бы это ни было, деловую активность можно измерить на уровне конкретной организации. Это делается в том числе через расчет оборачиваемости. Последняя оценивается либо через коэффициент в оборотах, либо через продолжительность в днях. На этих двух группах показателей и сосредоточимся.

Предлагаем скачать Excel-расчетчик, который оценит деловую активность анализируемой вами компании. От вас потребуется лишь внести исходные данные и выбрать вид экономической деятельности.

Аналитические выводы

Проведя анализ форм №1 и №2 бухгалтерской отчетности ОАО “Цемент” можно сделать следующие заключения:

Текущие активы представляют самую большую часть от всех активов организации(60%), при этом из них, на ликвидные средства приходится 46%. 40% составляет недвижимое имущество. Актив баланса увеличился в 1,33раза в течение отчетного периода. Неизменной осталась доля оборотных средств и недвижимого имущества в общей стоимости активов предприятия.

Заемные средства организации представлены, в основном, долгосрочными и краткосрочными займами и кредитами, их доля в источниках средств составляет 28,83%. Собственный капитал – 71,17%.

За счет проведения основной уставной деятельности организации были сформированы финансовые результаты. При этом видно увеличение прибыли по сравнению с прошлым периодом в 1,78 раз. Однако, прибыль отчетного периода уменьшилась на 10% из-за роста внереализационных расходов.

Результаты аналитического обзора ликвидности баланса ОАО “Цемент” говорит о том, что из-за превышения долгосрочных пассивов над медленнореализуемыми активами, ликвидность баланса стала отличаться от абсолютной. Причина тому – недостаточное количество запасов сырья, незавершенной продукции и материалов для погашения долгосрочных займов и кредитов. Решение проблемы – компенсация недостатка запасов увеличившимися в конце отчетного периода краткосрочной дебиторской задолженностью и денежными средствами.

ОАО «Цемент» является предприятием с устойчивым финансовым состоянием, судя по анализу платежеспособности и финансовой ликвидности.

ОАО «Цемент» положительно характеризуется по показателям финансовой устойчивости. Однако, общую картину немного портит увеличение привлеченных заемных средств за прошедший период

Это можно отследить по коэффициенту финансовой зависимости.

Руководству предприятия можно порекомендовать обратить особенное внимание на оборачиваемость дебиторской задолженности, которая снизилась с 6,6 раза в прошлом периоде до 5,77 раза в отчетном, по причине того, что дебиторская задолженность занимает половину ликвидных средств.