Калькулятор суточных командировочных расходов

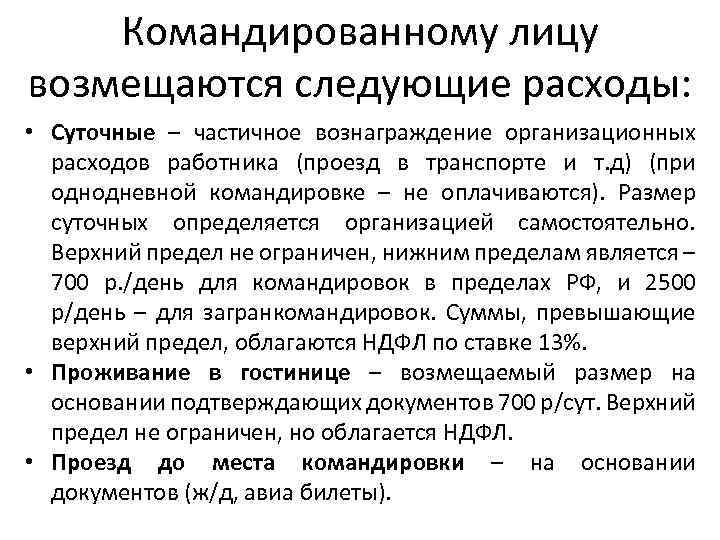

Организация обязана оплачивать их в соответствии со ст. 167 НК РФ. Кроме среднего заработка, командированный сотрудник вправе претендовать на оплату проезда, проживания и суточных. Закон не устанавливает конкретные размеры данных выплат, они могут утверждаться индивидуально в каждой организации. Очередное внесение изменений в правила, регламентирующие направление работников предприятий в командировки, должно произойти в 2018 году. На этот раз изменения коснуться суточных расходов.

- Суточные – траты на личные нужды (питание, самостоятельный поиск жилья).

- Проездные – оплата за пользование общественным транспортом, оформление документов на проезд в нем, постельное белье в поездах.

- Наем жилого помещения – бронирование жилья, аренда комнаты или квартиры (независимо от места – пункт назначения командировки или место вынужденной остановки).

- Иные – мобильная связь (служебные телефонные разговоры), Интернет (переписка по электронной почте по рабочим вопросам), почтовые и телеграфные (переписка по служебным делам), банковские (обмен валют) услуги.

Минфин готовит изменения в некоторые нормативно-правовые акты, которые должны способствовать оптимизации порядка возмещения расходов сотрудников за время их командировок. Настоящая редакция постановления обязывает предприятия возмещать кроме расходов, произведённых в командировке, также и суточные, которые обеспечивают возмещение различные мелких расходов.

Новая редакция, в отличие от предыдущей версии документов, предусматривает отмену суточных для командировок по РФ. Вместе с этим, для загран. поездок возмещение суточных сохраниться в том же размере.

Размер суточных в 2018 году

Законодательство не устанавливает пределы выплат суточных сумм работникам. Работодатель вправе самостоятельно локальным актом определить размер суточных командировочных расходов в 2018 году. При этом, они могут быть отличны для руководителя и простого служащего.

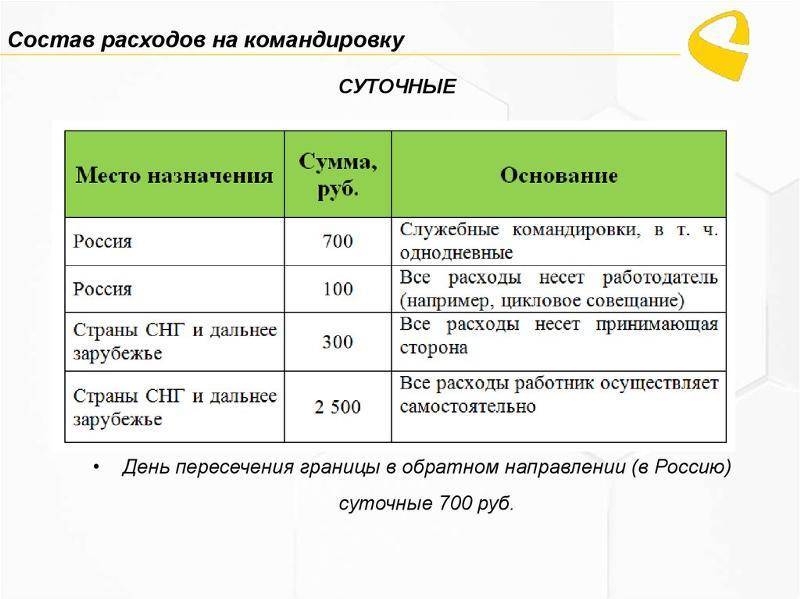

На законодательном уровне существуют ограничения для начисления налогов и взносов. Согласно ст. 217 НК не подлежат налогообложению нормы суточных в командировке 2018 г.:

- командировка по РФ – 700 руб.;

- командировка за рубеж – 2500 руб.

Работа многих предприятий, чаще производственных или торговых, предполагает необходимость командировок, и внутренних, и заграничных. Согласно законодательству до 2018 года, фирма-работодатель в подобных случаях должна компенсировать затраты сотрудников, включающие:

- проезд (полную стоимость билетов);

- проживание;

- суточные расходы.

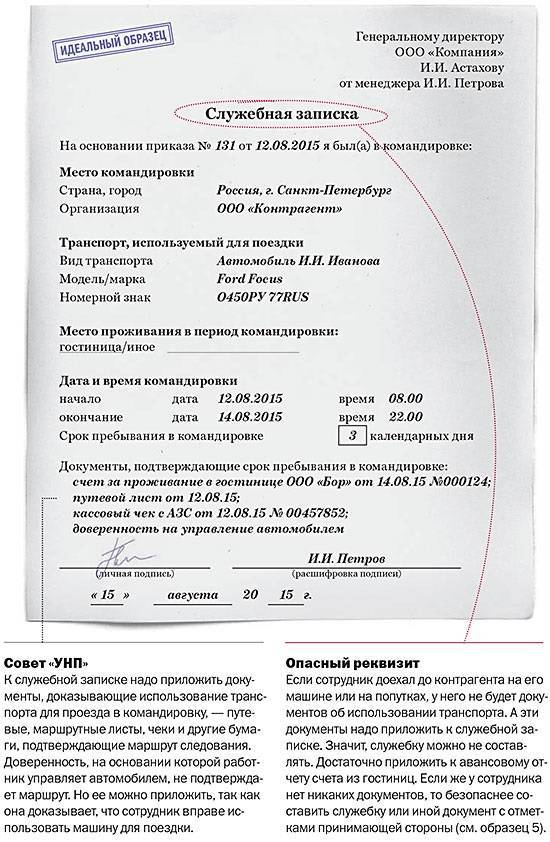

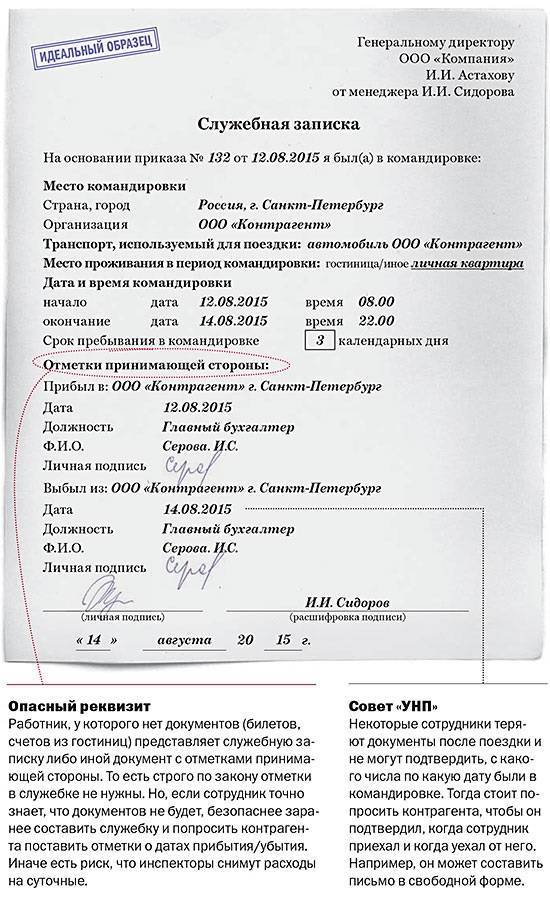

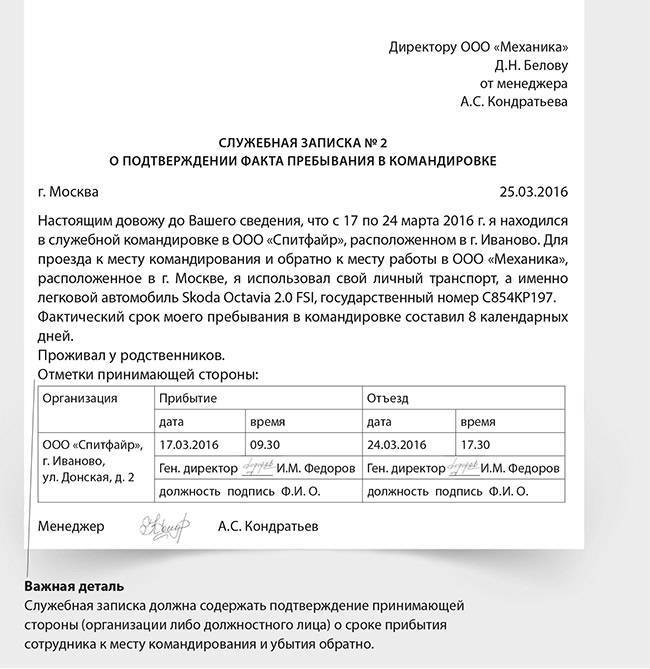

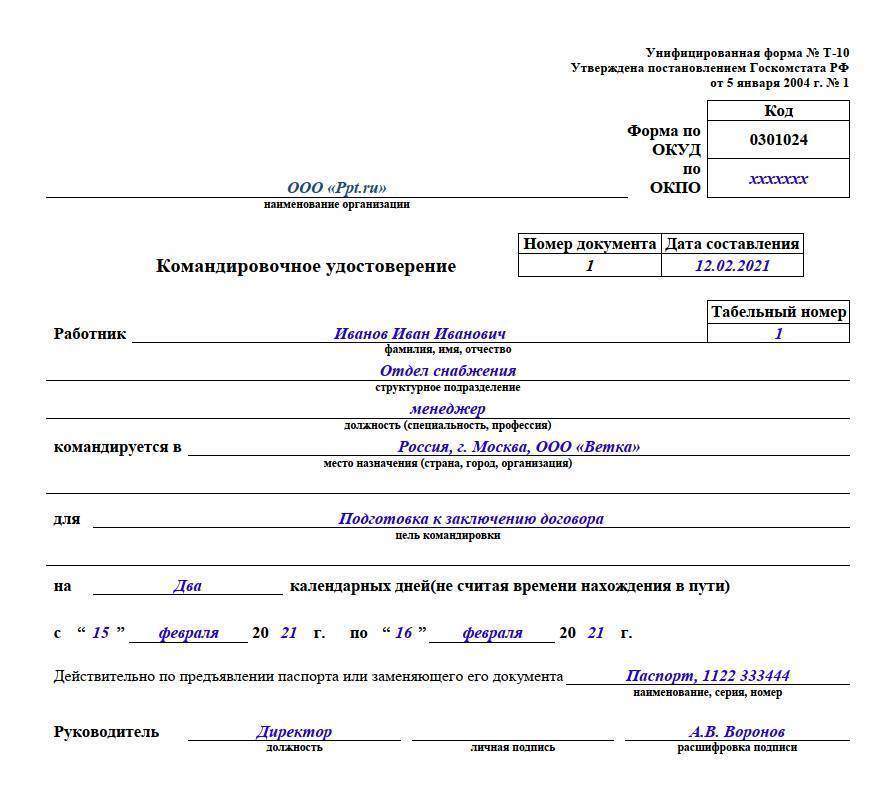

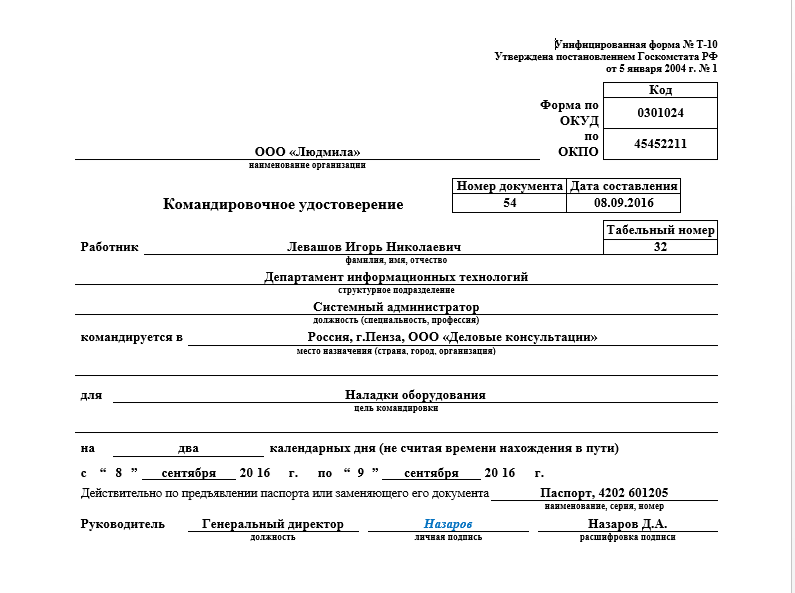

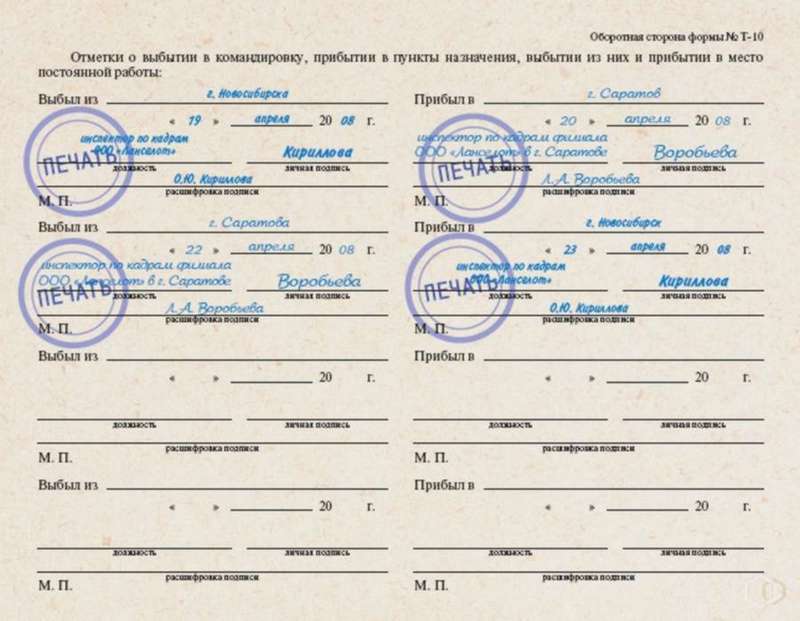

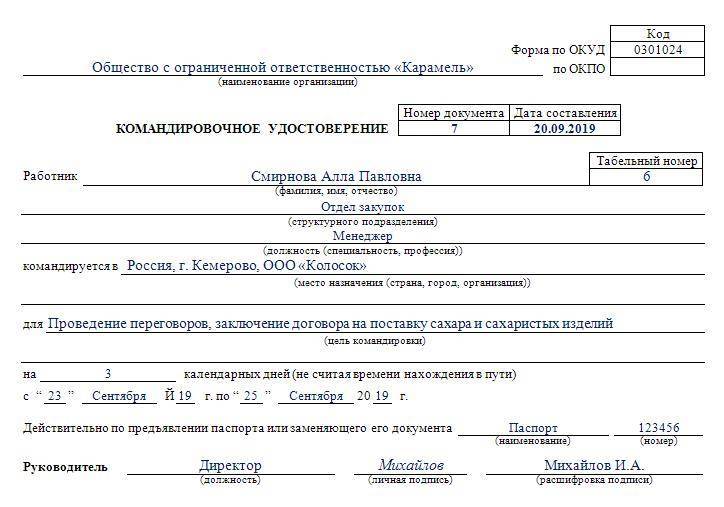

Работник предоставляет бухгалтерии чек отеля, проездные документы (туда-обратно), а также командировочное удостоверение с отметкой принимающей стороны (при этом первый пункт – на усмотрение предприятия, два последних являются обязательными).

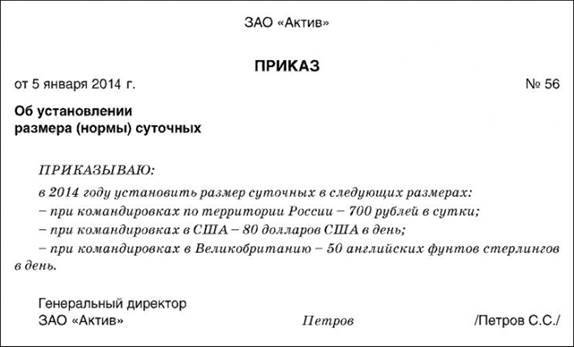

Размер командировочных выплат определяется внутри организационными документами (обычно приказом, коллективным договором, Положением о командировках), а для совместителей — трудовым договором.

Более детально с информацией по этому вопросу можно ознакомиться в ТК РФ.

Что такое суточные и на что они выдаются

Чтобы легче было разобраться в выплатах, попытаемся ответить на вопрос: суточные и командировочные — в чем разница? По ст. 167 ТК РФ:

- командировочные — это денежный аванс в пределах сумм, причитающихся на необходимые расходы. Что входит в командировочные расходы? Проживание, проезд, питание. Данная выплата является подотчетной;

- суточные расходы — это компенсация работнику за время пребывания в командировке (календарные дни). Что включают в себя суточные расходы в командировке? Траты на дополнительные услуги или товары без предварительного согласования с работодателем. По этим деньгам бухгалтерские отчеты сдавать не придется.

ВАЖНО! Обратите внимание: вопрос «что входит в суточные командировочные расходы?» некорректен по сути. Суточные — часть командировочных расходов наряду с оплатой проезда, наймом жилого помещения, стоимостью проезда и т. д

За них работник должен отчитаться в пределах 3 дней с момента приезда, предоставив подтверждающие документы и составив авансовый отчет

д. За них работник должен отчитаться в пределах 3 дней с момента приезда, предоставив подтверждающие документы и составив авансовый отчет.

Пункт 11 Положения о командировках, утвержденного Постановлением Правительства РФ от 13.10.2008 № 749, регулирует оплату времени, проведенного в рабочей поездке. Согласно данному документу, оплата суточных осуществляется не только за рабочие дни, но и за выходные, праздничные дни, время, затраченное на дорогу, возможные остановки и задержки в пути. При этом работнику обязаны начислять среднюю заработную плату.

Что входит в суточные командировочные расходы

Понятие «суточные» подразумевает возмещение следующих производственных издержек:

- размещение в другом городе с арендой жилого помещения (квартиры, номера в хостеле);

- покупка продуктов питания либо затраты на питание в кафе, столовой, ресторане;

- использование общественного транспорта как наземного, так и самолета;

- посещение мероприятий, связанных с рабочей деятельностью.

- прочие расходы, необходимые для выполнения поставленных руководителем задач.

На практике, определение нормы суточных для командировки проблематично: работодатель затрудняется с определением потребностей подчиненного и подсчетом необходимой для проживания суммы.

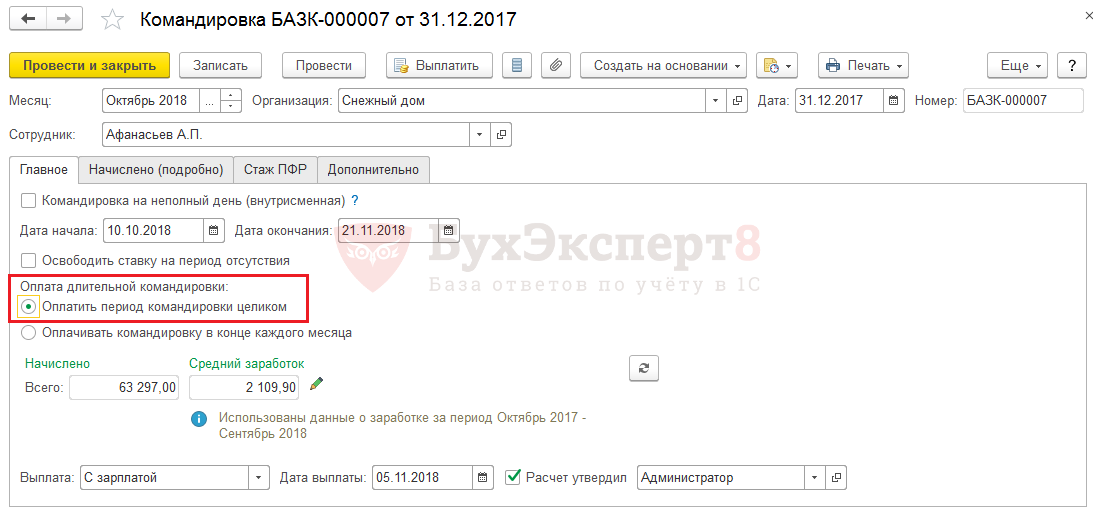

Пошаговая инструкция

Рассмотрим пошаговую инструкцию оформления примера. PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Перечисление подотчетной суммы в евро на карту сотрудника | |||||||

| 03 июня | 71.21 | 520 | 520 | Выдача подотчетному лицу | Списание с расчетного счета — Перечисление подотчетному лицу | ||

| 39 520 | 39 520 | ||||||

| Авансовый отчет сотрудника о командировке в евро | |||||||

| 10 июня | 44.02 | 71.21 | 530 | 530 | 530 | Учет командировочных расходов | Авансовый отчет — вкладка Прочее |

| 40 300 | 40 300 | 40 300 | |||||

| Перечисление перерасхода в евро на карту сотрудника | |||||||

| 10 июня | 71.21 | 10 | 10 | Выдача подотчетному лицу | Списание с расчетного счета — Перечисление подотчетному лицу | ||

| 780 | 780 | ||||||

| Исчисление НДФЛ и страховых взносов со сверхнормативных суточных | |||||||

| 30 июня | 70 | 68.01 | 1 462 | 1 462 | Удержание НДФЛ | Начисление зарплаты | |

| 44.02 | 69.01 | 289,07 | 289,07 | Начисление ФСС | |||

| 44.02 | 69.03.1 | 508,37 | 508,37 | Начисление ФФОМС | |||

| 44.02 | 69.02.7 | 2 192,96 | 2 192,96 | Начисление ПФР |

Законодательство

Регламентируется вопрос по командировкам следующими правовыми актами:

- 24 глава Трудового кодекса;

- Положение об особенностях направления в командировку от 13 октября 2008 года №749;

- локальные нормативные документы работодателя.

Местная командировка

Служебная поездка без выезда за предела населенного пункта называется местной командировкой. В 2020 году данный процесс вносится в журнал учета местных командировок.

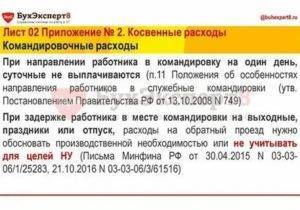

На один день

При оформлении оплаты и выезда в командировку на один день нет отличий от долговременных поездок.

В бухгалтерской документации и в кадровых справках представленные дни учитываются и оплачиваются аналогично:

- в случае, когда день выпал на рабочий, сотрудник получает средний свой заработок по месту работы;

- если совпала с праздником или просто выходным днем, то выплачивается двойная сумма.

Существенным отличием является то, что суточные в этом случае не выплачиваются.

Если специалист уезжает в служебную командировку на срок до одного дня за границу, то ему выплачивается половина от среднего заработка.

При поездке на несколько дней, действующее законодательство предусматривает обязательную компенсацию, которая не облагается налогом на добавочную стоимость:

- до 700 руб. по Российской Федерации;

- до 2,5 тысяч рублей при поездке за границу, выплачивается в валюте пункта, в который отправляет работодатель.

Работодатель не должен оставлять своих специалистов без компенсации. Конечно законодательство не обязывает, но и не запрещает поощрять своих сотрудников.

Обязанность по возврату расходов прописывается во внутренних локальных документах. В ином случае, это может прописываться в коллективном договоре.

При однодневной поездке, компенсирует работодатель только стоимость проезда. Но иногда приходиться компенсировать и стоимость проживания.

Сотрудник вправе выехать на личном транспорте, а также на служебном.

Правда ли, что в России идет набор добровольцев для участия в спецоперации на Украине

Руководитель компании военного консалтинга «РСБ-Групп» Олег Криницын рассказал о десятках тысяч добровольцев из России, которые выразили свое желание отправиться на Украину для выполнения специальной операции. Однако большинство из них столкнулись с бюрократическими сложностями.

По словам Криницына, сегодня в ряды армии РФ могут попасть лишь лица, имеющие специальную подготовку, то есть граждане, которые ранее прошли военную службу и получили звание не ниже сержанта.

Также, не берут тех, у кого есть судимость, непогашенная ипотека, крупный кредит, неисполненные штрафные обязательства, привлечение к административной ответственности и др.

Такой подход к отбору добровольцев, по мнению Криницына, не правильный. Нужно «убрать лишнюю бюрократию» и позволить людям, окрыленных патриотическим порывом, отправиться на Донбасс для защиты мирного населения.

Списки желающих отправиться воевать в Украину начали формировать, например, в Челябинске, Кургане и Кирове.

Тюменские военкоматы «столкнулись с наплывом желающих принять участие в военной операции РФ на Украине в качестве добровольцев».

Суточные командировочные расходы в 2020 году и их сумма

Как уже было отмечено, суточные расходы в командировках нет необходимости подтверждать какими-либо документами.

В письме Минфина России от 1 апреля 2010 г. № 03 – 03 – 06/1/206 сказано, что для учета суточных, выплаченных работнику в командировке, не требуются подтверждающие документы в виде счетов или кассовых чеков.

Но, тем не менее, в п.7 Постановления Правительства РФ от 13 октября 2008 г. N 749, в последней редакции от 29.07.2015 N 771 сказано, что «Фактический срок пребывания работника в командировке определяется по проездным документам, представляемым работником по возвращении из командировки». Следовательно, командированный работник, должен сдать проездные документы в бухгалтерию.

Работодатель выплачивает работнику суточные командировочные расходы в таких случаях:

- если это командировка, то работодатель устанавливает сумму выплаты самостоятельно (сумма расходов вносится в локальный нормативный акт или в коллективный договор) в пункт Положение о командировках. В локальных актах необходимо указать нюансы, которые не описываются в законодательных документах. Например, какого класса гостиницу оплачивать руководящему составу и рядовому работнику, оплачивать ли питание, багаж и т.п.

- если работа связана с выездами (например, экспедиция, работа в полевых условиях) — сумма расходов прописывается не только в нормативном акте или в коллективном договоре, но и в трудовом договоре.

То есть, суточные являются возмещением-компенсацией расходов, понесенных откомандированным работником на дополнительные нужды.

Сумма суточных командировочных расходов в 2020 году может быть разной. Это зависит от норм организации, ее локальных актов, значимости командировки, статуса сотрудника и других факторов.

Для заграничных командировок норма суточных командировочных расходов в 2020 году не может превышать 2,5 тысяч рублей в сутки. Для поездок в пределах России – 700 рублей. Данная норма действует для работников государственных предприятий. У частных организаций есть возможность самостоятельно устанавливать размер суточных командировочных расходов. Размер суточных командировочных расходов необходимо отразить в коллективных договорах и локальных актах по трудовому праву.

Для определения собственных суточных командировочных расходов, нужно учитывать, что если сумма будет больше суммы, установленной законодательством, то нужно будет оплатить налог в размере 13% от суммы превышения.

14 июня 2016 года Госдумой был принят Федеральный закон «О внесении изменений в Налоговый кодекс РФ», который вступает в действие с 1 января 2018 года.

Согласно п. 2 ст. 422 НК РФ с 01.01.2017 с сумм, превышающих 700 рублей для поездок по России и 2 500 рублей для выполнения служебных заданий за рубежом, должны быть удержаны и уплачены страховые взносы.

Законодательство РФ не ограничивает минимальный размер выплат работнику, отправленному в командировку.

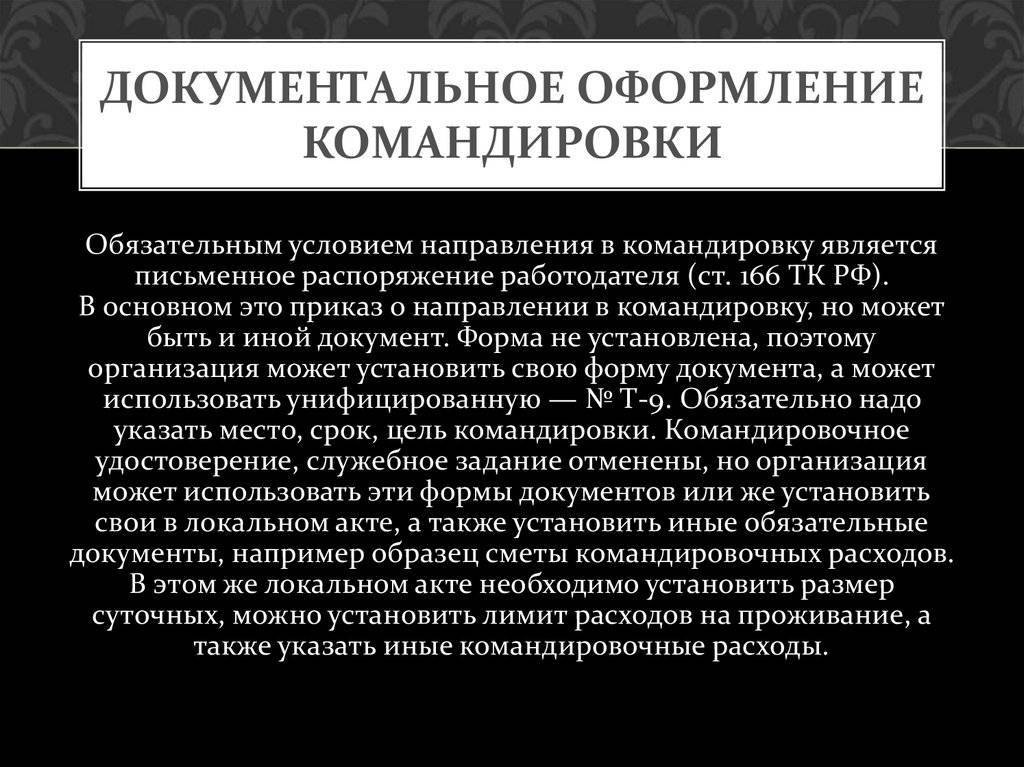

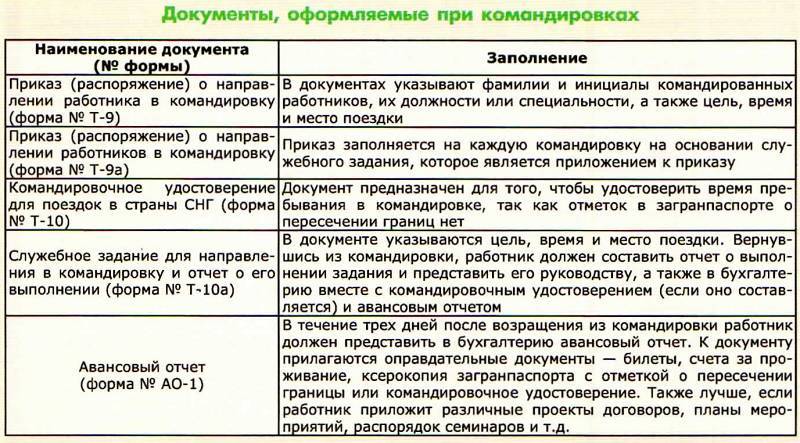

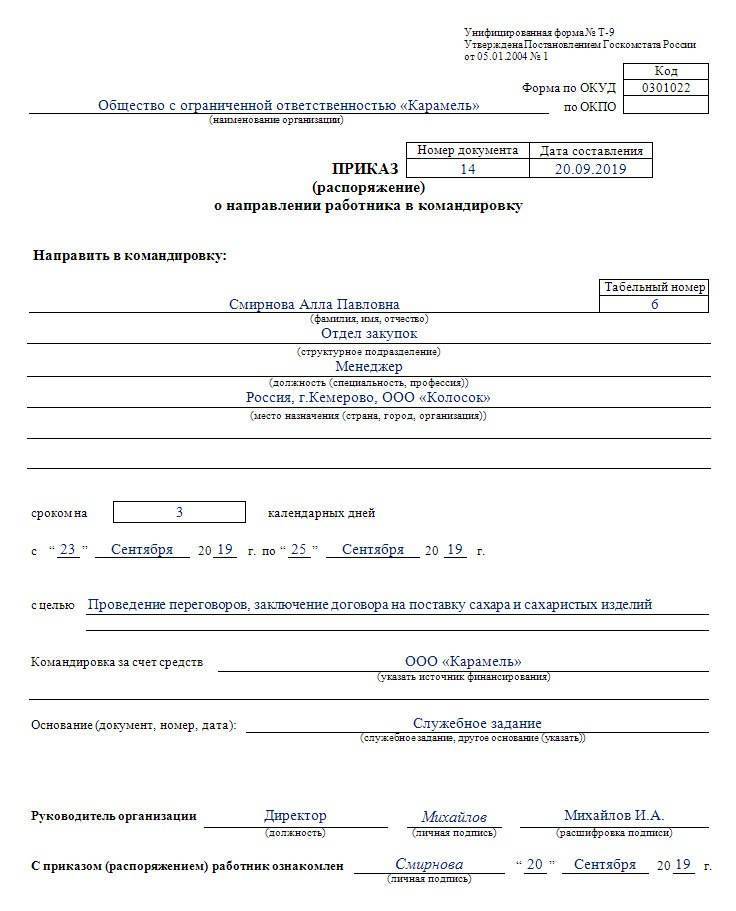

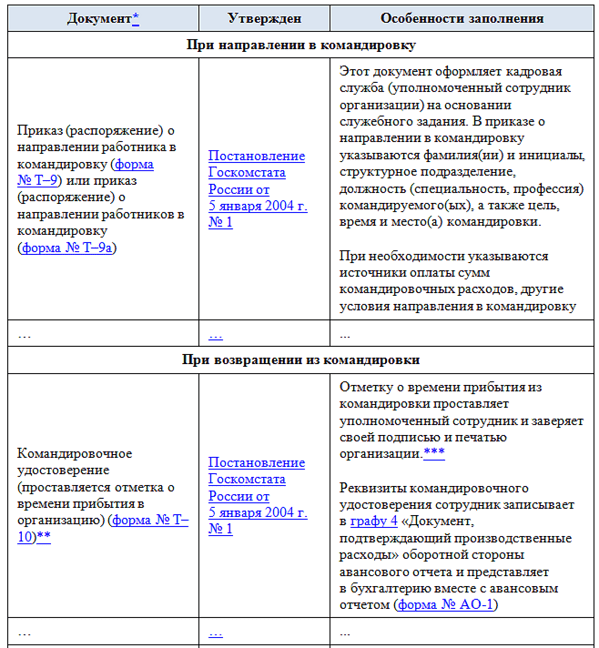

Для того чтобы оплата командировочных расходов в 2020 году была выполнена работодателем в полном объеме, необходимо правильно оформить соответствующие документы.

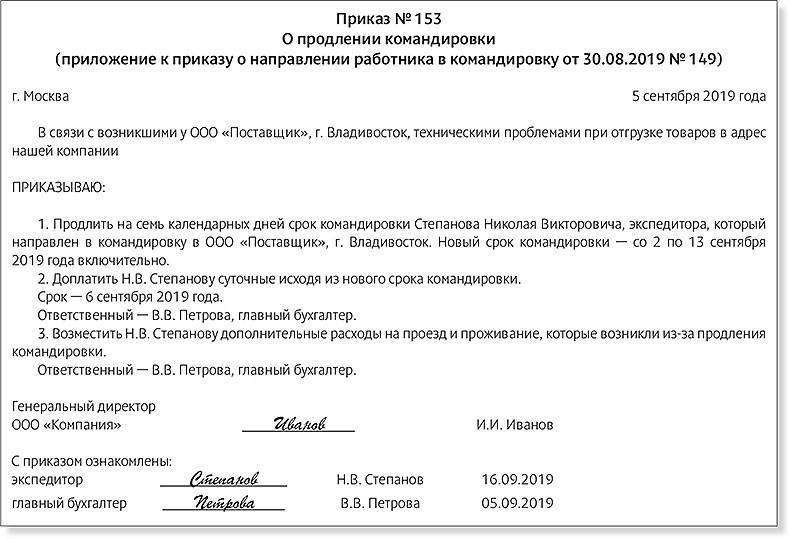

Продолжительность заграничной командировки

Ограничений на продолжительность зарубежной командировки с 2017 года нет. Нужно только указать в приказе на командировку, когда планируется возвращение сотрудника. При необходимости сроки деловой поездки могут быть продлены отдельным приказом руководителя предприятия.

Длительность командировки зависит от задач, поставленных перед сотрудником, экономической целесообразности и времени, которое придется потратить на дорогу.

Важно

Если сотрудник находится за границей более 183 дней суммарно, но НДФЛ насчитывается по ставке не 13%, а 30%. Именно такая ставка действует для налоговых нерезидентов России.

Контрольные мероприятия

Чтобы поездка не сорвалась и компания не понесла лишние расходы, необходимо заблаговременно провести так называемые контрольные процедуры.

Прежде всего, необходимо проверить наличие задолженности командируемого сотрудника на сайте ФССП. Он не пройдет пограничный контроль при выезде за границу, если имеет задолженность более 10 000 рублей по алиментам и 30 000 рублей и более по другим требованиям.

В связи с тем, что данные о погашении задолженности обновляют на портале ФССП не сразу, важно заранее позаботиться о погашении задолженности. Далее, если предполагается выезд в экзотические страны (Вьетнам, Шри-Ланка, африканские государства и т

п.) необходимо узнать об обязательных и рекомендуемых прививках. Это тоже необходимо делать заранее – хотя бы за 1 месяц до предполагаемого выезда сотрудника. Тем самым, вы защитите его жизнь и здоровье

Далее, если предполагается выезд в экзотические страны (Вьетнам, Шри-Ланка, африканские государства и т. п.) необходимо узнать об обязательных и рекомендуемых прививках. Это тоже необходимо делать заранее – хотя бы за 1 месяц до предполагаемого выезда сотрудника. Тем самым, вы защитите его жизнь и здоровье.

Также заранее необходимо удостовериться о наличии и действительности загранпаспорта командируемого. Получение нового паспорта – дело не быстрое. Поэтому надо заранее это планировать.

Кроме того, нужно заблаговременно получить визу для выезда (при ее необходимости). Это тоже дополнительное время, а также лишние расходы. Если сотрудник будет сам оплачивать свою визу, компания обязана компенсировать ему эти расходы согласно трудовому законодательству.

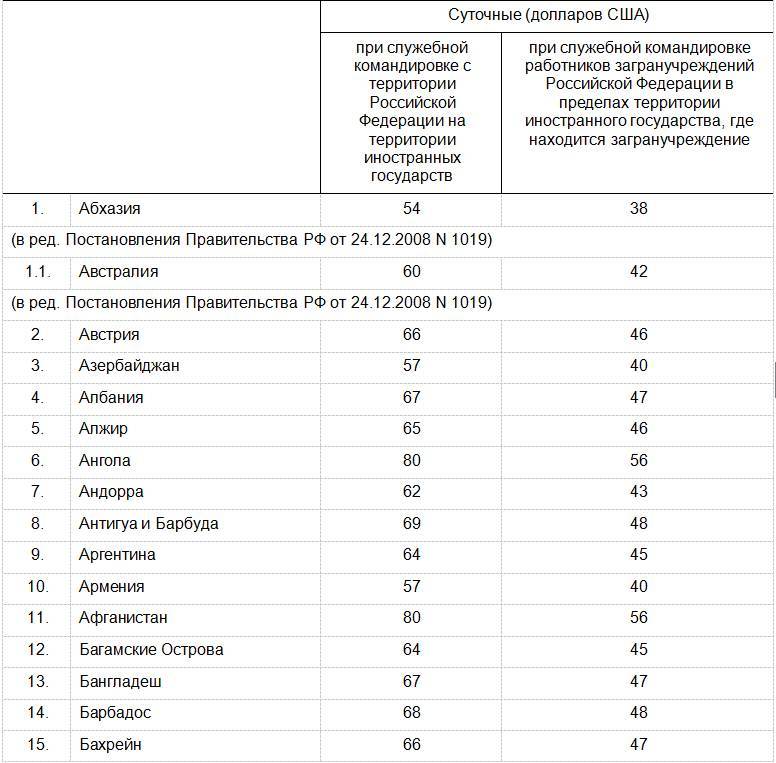

Как рассчитать командировочные расходы (в части суточных) при служебных командировках за границу?

Трудовое законодательство РФ устанавливает определенные особенности оплаты суточных при направлении работника в служебную командировку за границу.

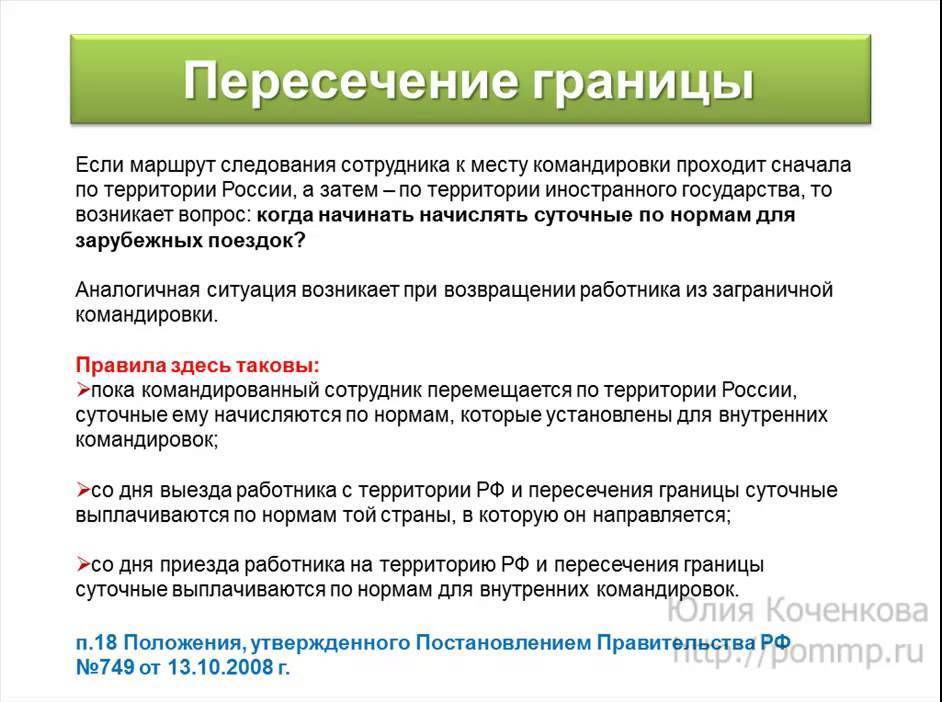

В случае, когда сотрудник по заданию руководства командируется в организацию, находящуюся за рубежом, время в пути оплачивается следующим образом: за время проезда по территории России оплата суточных производится в том же размере, что и суточные при командировках по территории РФ (абз. «а» п. 17 Положения), а за время проезда вне России — в размере, установленном для оплаты суточных при загранкомандировках (абз. «б» п. 17 Положения).

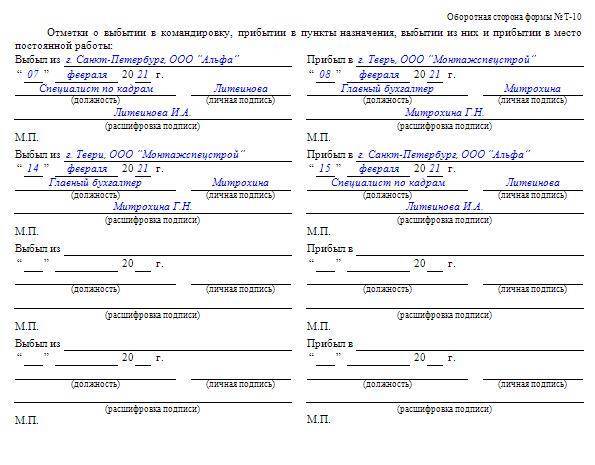

День пересечения государственной границы РФ оплачивается по-разному в зависимости от того, выезжает ли командированный сотрудник с территории РФ или, наоборот, возвращается в Россию из командировки. Суточные за день въезда сотрудника в РФ оплачиваются в рублях РФ, а суточные за день выезда из РФ — в иностранной валюте (п. 18 Положения). Дата въезда/выезда работника с территории РФ устанавливается по отметкам пограничных органов в паспорте. Для того, чтобы определить, как рассчитать суточные в командировке в страны ближнего зарубежья (СНГ), на границе с которыми пограничные службы не делают отметки о пересечении границы, необходимо исходить из правила, указанного в п. 19 Положения, согласно которому дата пересечения государственной границы РФ определяется по проездным билетам.

В отличие от запрета на оплату суточных при однодневных командировках по территории нашей страны при загранкомандировках суточные подлежат оплате, но в размере, ограниченном действующим законодательством. В частности, если сотрудник, направленный в служебную командировку за рубеж, возвращается в этот же день на территорию РФ, то суточные оплачиваются работодателем в размере 50% от размера суточных, установленных при командировках за рубеж (п. 20 Положения).

Размер суточных при командировках

Большинство предприятий не превышают лимита, установленного в Налоговом Кодексе, хотя это не является нарушением закона. За работодателем сохраняется право как уменьшить объем денежных выплат, так и увеличить его.

Суточные при командировках по России

Минимальная сумма не установлена, максимальная часто не превышает 700 рублей. Порядок и объем выплат необходимо узнать по месту работы в положении о командировках.

Суточные при командировках за границу

В частных организациях данный документ могут не учитывать, в компаниях бюджетного профиля он обязателен к исполнению.

В страны СНГ

При отправлении работника в командировку в одну из стран СНГ, руководитель компании при начислении суточных должен опираться на положение для поездок за границу.

Важно! При пересечении границы страны штампы в загранпаспорте не проставляются. Данная особенность регламентируется Таможенным законодательствам.. В качестве документов, подтверждающих пребывание в служебной командировке за границей, работник сохраняет проездные билеты

В качестве документов, подтверждающих пребывание в служебной командировке за границей, работник сохраняет проездные билеты.

Поездка за счет принимающей стороны

В бюджетных организациях лимит ограничен: размер суточных не должен превышать оговоренные в законодательстве нормы.

Две поездки в один день

При необходимости командирования сотрудника несколько раз в день в различные места необходимо опираться на Положение о командировках. Размер суточных будет зависеть от места прибытия.

При двух поездках в один день за работодателем сохраняется право устанавливать иные выплаты сотруднику в качестве компенсации затрат.

При досрочном окончании поездки

При возвращении работника из командировки раньше срока в предприятии оформляется авансовый отчет, в котором указывается дата прибытия.

После получения отчета, в экономическом отделе организации специалисты производят перерасчет суточных. Лишние средства возвращаются в бюджет фирмы.

Работа в выходные дни

Важно! Право на получение суточных в выходные и праздничные дни отражается в п. 11 Постановлении Правительства РФ № от 13.10.2009.

Суточные при однодневных командировках

Минимального срока служебной поездки не существуют. Работодатель имеет право командировать сотрудника на один день. В этом случае документальное оформление многодневной служебной поездки невозможно, а в соответствии с законодательством суточные за однодневные командировки не положены. В зависимости от организации возможна компенсация денежных затрат.

Выплаты при однодневных командировках взамен суточных

На усмотрение руководителя сотрудник получает компенсацию в 50% размере от общеустановленной суммы при поездке за границу. Однодневная служебная поездка по территории России не оплачивается, если в организации не возместили трату денежных средств на добровольной основе.

НДФЛ с суточных при однодневных командировках

По мнению Минфина РФ, не облагать НДФЛ возможно только те расходы, которые имеют документальное подтверждение. От налога освобождаются суточные, не превышающие лимит в 700 рублей по России и 2500 рублей при заграничных путешествиях.

По мнению ВАС РФ, определение «суточные» не применимо к однодневным командировкам, поэтому денежные средства следует признать одной из форм компенсации расходов, связанных со служебной деятельностью. Поэтому траты, совершенные с разрешения руководства, не являются доходом сотрудника, поэтому не могут облагаться НДФЛ.

Командировочные расходы в бюджетном учреждении

Отправляя сотрудника в командировку, ТК РФ обязует предоставить ему гарантии по сохранению его должности, уровню средней заработной платы, компенсации затрат на проезд и оплате жилья и иных трат, заранее определенных субъектами трудовых взаимоотношений и выплате суточных на дополнительные расходы, связанных с выполнением трудовых функций в период командировки.

Данные нормы будут определять способ компенсации командировочных расходов в зависимости от их кода вида – КВР и КОСГУ. Следует помнить, что компенсации затрат КОГСУ зависят от экономического содержания подстатей последнего.

Осуществление установленных законом гарантий может происходить 2 способами:

- посредством выдачи аванса на командировочные расходы и выплаты суточных;

- администрация организации работодателя самостоятельно организует и оплачивает поездку, бронируя номер в гостинице и приобретая билеты на поезд или самолет, несет расходы на ГСМ и прочее.

Способ распределения расходов в зависимости от кода вида КВР или КОСГУ будет различным.

Если работодатель обеспечивает перед командировкой сотрудника необходимым самостоятельно, то речь будет идти не о возмещении затрат, и будет регулироваться подстатьями 222 «Транспортные услуги» и 226 «Прочие работы и услуги» КОСГУ. Оплата другого рода услуг или покупка материальных ценностей, без которых невозможно выполнение работником своих трудовых функций в командировке, по своему смыслу будет находить отражение в нормах ст. 220 «Оплата работ, услуг» и ст. 300 «Поступление нефинансовых активов» КОСГУ.

Порядок выплаты суточных также относится к подстатье 212 «Прочие несоциальные выплаты персоналу в денежной форме» КОСГУ.

В соответствии с установленной структурой формы расходов на командировку, их оформление должно быть отражено таким образом:

- выдача денежных средств безналичным или наличным способом под отчет по КВР 112, 122, 134 и 142 для отдельных категорий государственных служащих;

- оплата организацией проезда и проживания для сотрудников по контракту по КВР 244.

Различие способов компенсации командировочных и их осуществление зависит от способа обеспечения необходимых условий для направления в командировку. А порядок классификации затрат на них определяется наличием установленного в нормативном акте перечня данных расходов учреждения на командируемого. Например, закупка ГСМ будет отражена по КВР 244 и ст. 343 КОСГУ.

Необходимо напомнить, что КВР и подстатьи КОСГУ работают во взаимодействии, поэтому актуальную информацию по их увязке нужно проверять в соответствии с таблицей Министерства финансов РФ, размещенной на официальном сайте!

Порядок возмещения командировочных расходов

Правила направления работников в служебные командировки как на территории Российской Федерации, так и на территории иностранных государств, определены Положением об особенностях направления работников в служебные командировки (утв. Постановлением Правительства РФ от 13.10.2008 № 749).

Порядок и размеры возмещения работникам расходов, связанных со служебными командировками, определяются коллективным договором или локальным нормативным актом организации (п. 11 Положения о командировках, ст. 168 ТК РФ).

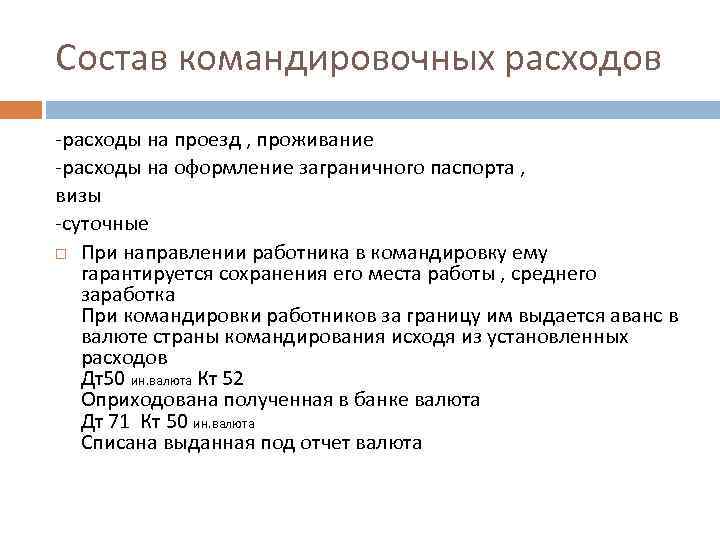

Согласно статье 168 ТК РФ в случае направления работника в служебную командировку работодатель обязан ему возместить:

расходы на проезд;

расходы по найму жилого помещения;

дополнительные расходы, связанные с проживанием вне места постоянного жительства (суточные);

иные расходы, произведенные работником с разрешения или ведома работодателя. Например, расходы на телефонную связь, представительские расходы, транспортные издержки и т. д.;

А при направлении в командировку на территорию иностранного государства работнику дополнительно возмещаются (п. 23 Положения о командировках):

расходы на оформление загранпаспорта, визы и других документов;

обязательные консульские и аэродромные сборы;

сборы за право въезда или транзита автомобильного транспорта;

расходы на оформление обязательной медицинской страховки;

иные обязательные платежи и сборы.

Размер суточных устанавливается коллективным договором или локальным нормативным документом организации (ЛНД). Можно устанавливать отдельные нормы суточных для каждой страны или группы стран. Предельные суммы, которые не облагаются НДФЛ и страховыми взносами на обязательное пенсионное, медицинское и социальное страхование на случай временной нетрудоспособности и в связи с материнством, составляют 700 руб. за каждый день нахождения в служебной командировке на территории РФ и 2 500 руб. – за пределами территории РФ. Для налога на прибыль и взносов на травматизм норматив не установлен (п. 1 ст. 217, пп. 12 п. 1 ст. 264, п. 2 ст. 422 НК РФ, письмо ФСС РФ от 17.11.2011 № 14-03-11/08-13985).

Выплата суточных при командировках за пределы территории РФ регламентирована пунктами 18-20 Положения о командировках:

при однодневной командировке суточные выплачиваются в размере 50 % от нормы для загранкомандировок;

даты пересечения государственной границы РФ при следовании с территории РФ и на территорию РФ определяются по отметкам пограничных органов в паспорте;

при направлении работника в командировку на территории стран, с которыми заключены межправительственные соглашения, на основании которых при пересечении границы отметки не делаются, дата пересечения государственной границы РФ определяется по проездным документам (билетам);

при следовании работника с территории РФ дата пересечения государственной границы включается в дни, за которые суточные выплачиваются по норме для командировок за границу. При следовании работника на территорию РФ – в дни, за которые суточные выплачиваются по нормам для России. Если работник направляется в командировку на территории двух и более иностранных государств, суточные за день пересечения границы между государствами выплачиваются в иностранной валюте по нормам, установленным для государства, в которое направляется работник.

По возвращении из командировки работник в течение трех рабочих дней обязан предоставить работодателю авансовый отчет об израсходованных в связи с командировкой суммах и произвести окончательный расчет по выданному ему авансу на командировочные расходы с приложением подтверждающих расходы документов (п. 26 Положения о командировках).

Прилагающиеся к авансовому отчету оправдательные документы о расходах, связанных с командировкой, должны иметь перевод на русский язык (п. 9 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утв. приказом Минфина России от 29.07.1998 № 34н). Перевод может сделать как профессиональный переводчик, так и штатный работник организации (письмо Минфина России от 20.04.2012 № 03-03-06/1/202).

1С:ИТС

Подробнее о порядке возмещения работникам командировочных расходов, в том числе о расчете суточных, см. в раздела «Консультации по законодательству».