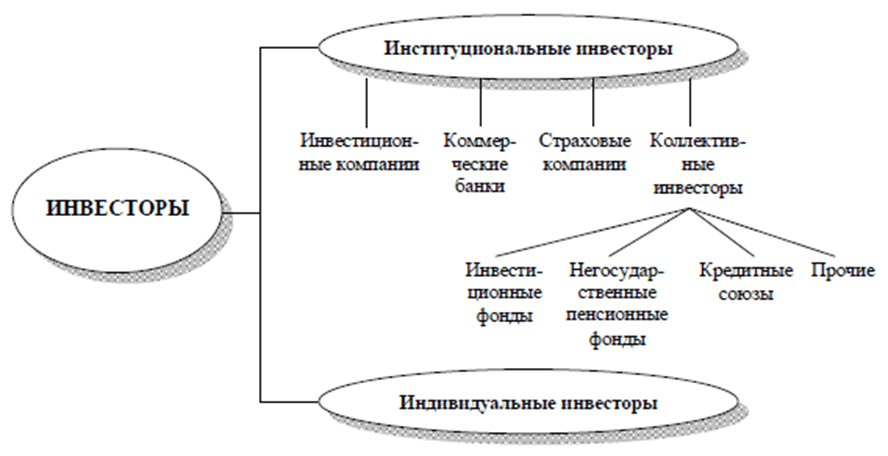

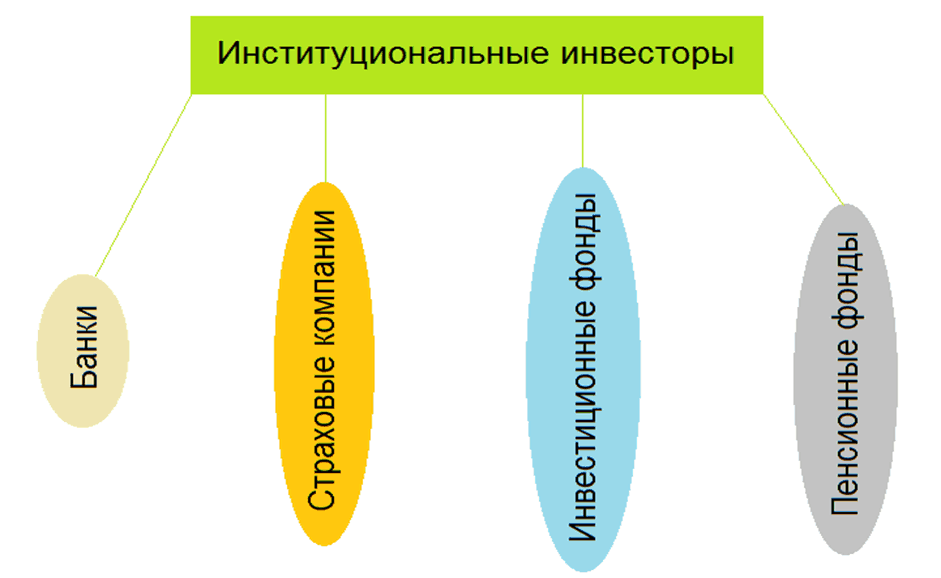

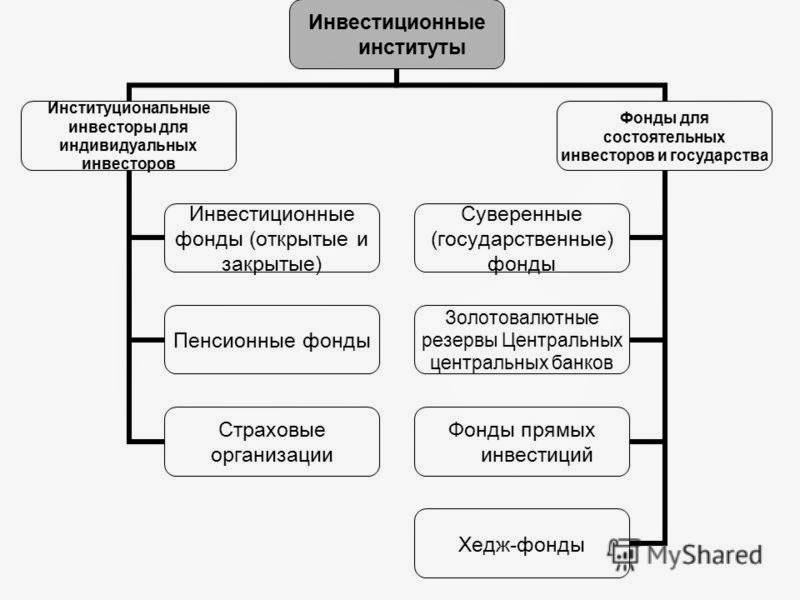

Виды институциональных инвесторов

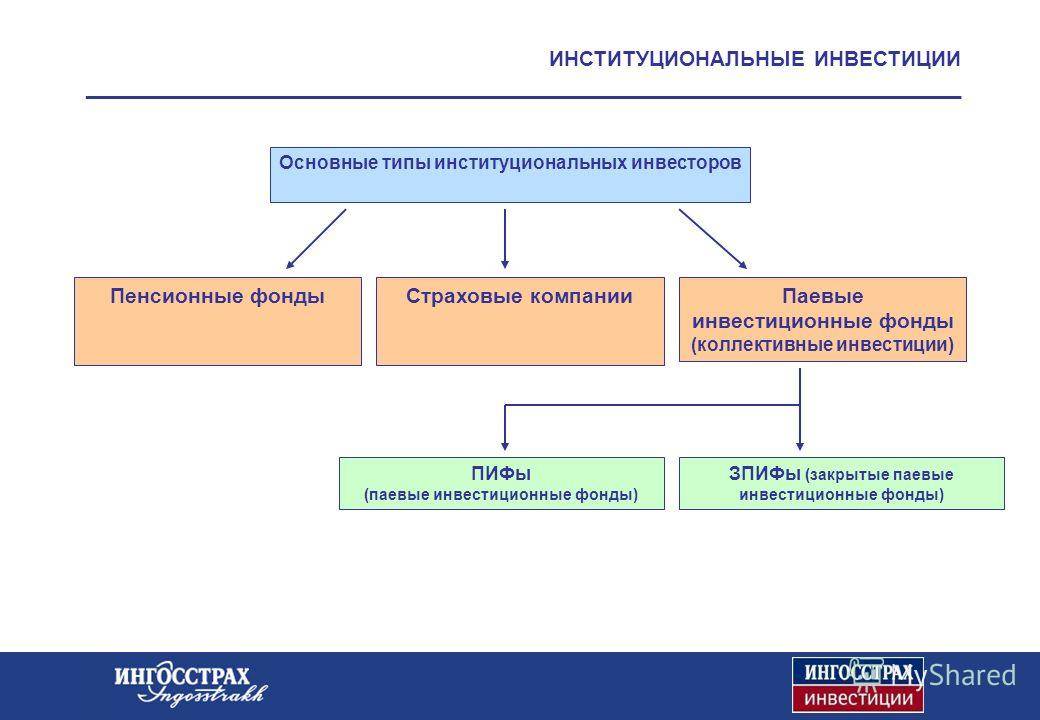

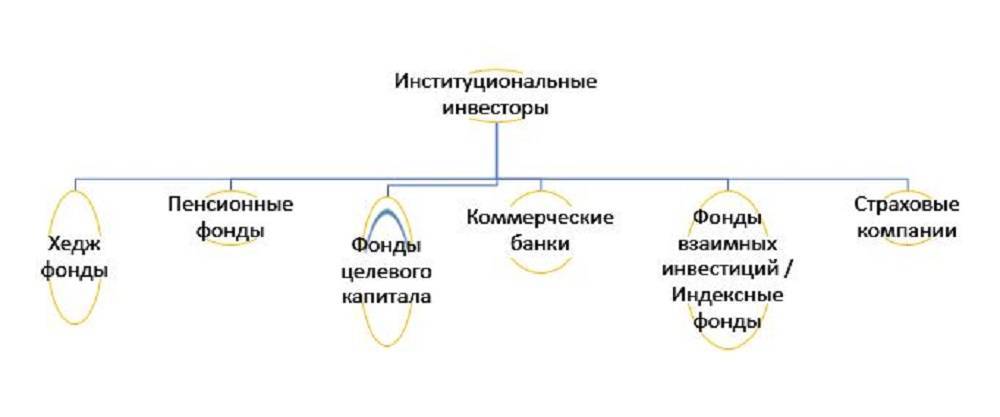

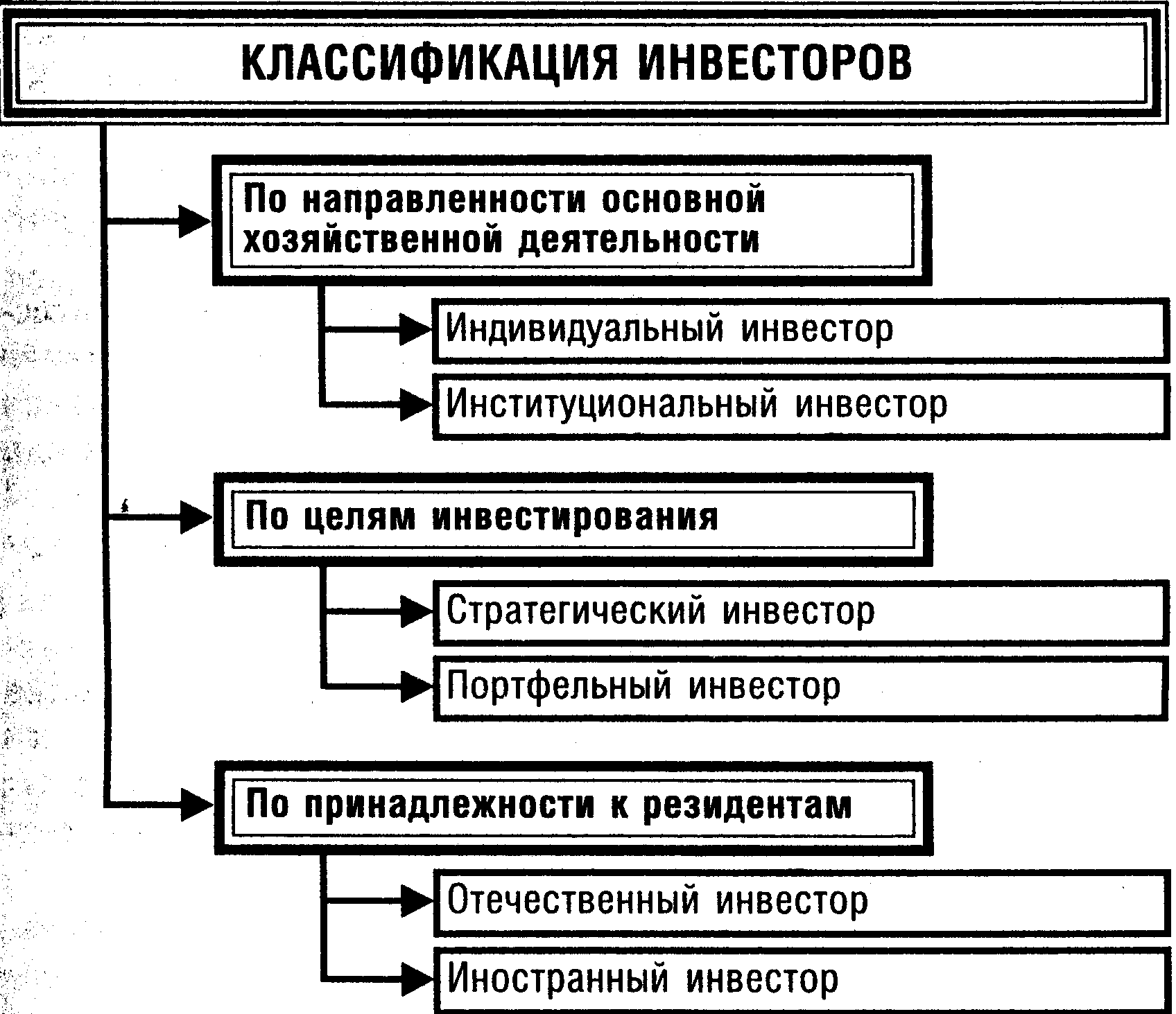

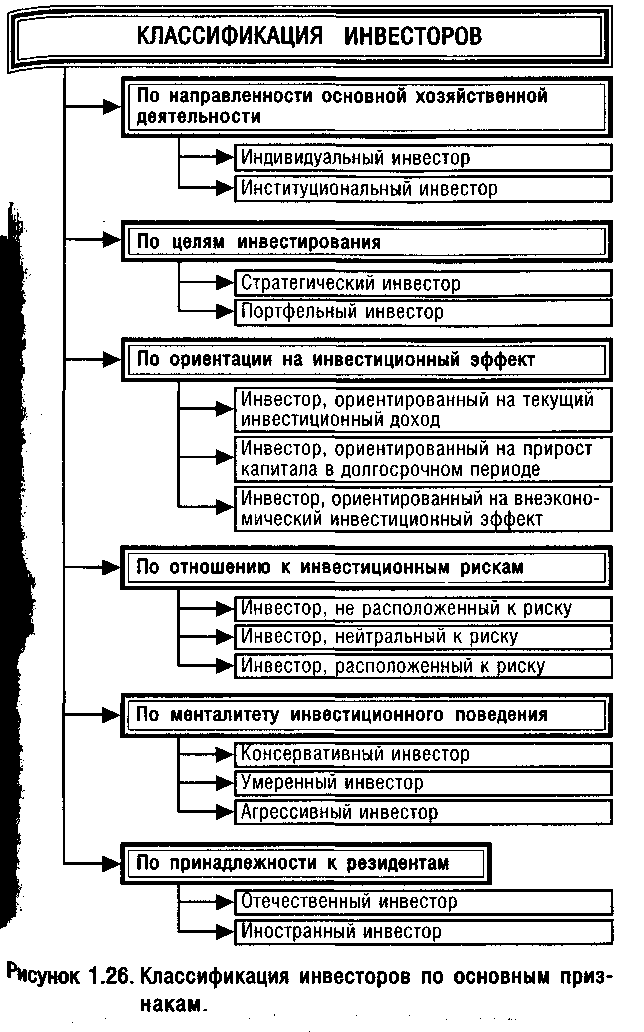

Все об институциональных инвесторах можно узнать, изучая отдельные направления и виды ИИ. Коротко классификация институциональных инвесторов выглядит так.

Большую часть ниши институциональных инвесторов занимают инвест-компании. В США, например, большая часть пакетов акций сосредоточена во владении «Большой тройки» — компаний Vanguard, Blackrock, StateStreet.

К инвест-компаниям можно отнести любые концерны, которые продают паи свои ПИФов.

Компании такого типа продают диверсифицированные портфели ценных бумаг, в том числе облигации госзайма, рисковые ценные бумаги.

Банки могут выпускать собственные акции, предлагают их инвесторам, зарабатывают дивиденды. Свои активы банки могут:

- Вкладывать в долевые структуры (ПИФы).

- Инвестировать в собственные инвест-фонды, брокерские компании и дочерние филиалы.

При этом банки могут выступать на торгах в качестве брокеров, осуществлять сопровождение сделок и листинг ценных бумаг.

Банки могут создавать депозитарии для хранения ценных бумаг инвесторов, осуществлять функции клиринга.

Для банков в России существуют ограничения по участию в деятельности предприятий. Так, банк не имеет права включать в состав своего капитала более 5% капитала конкретного эмитента, и не может участвовать в предприятии эмитента более чем на 10% от всего выпуска акций.

Для управления активами инвесторов в банках создаются специальные траст-департаменты.

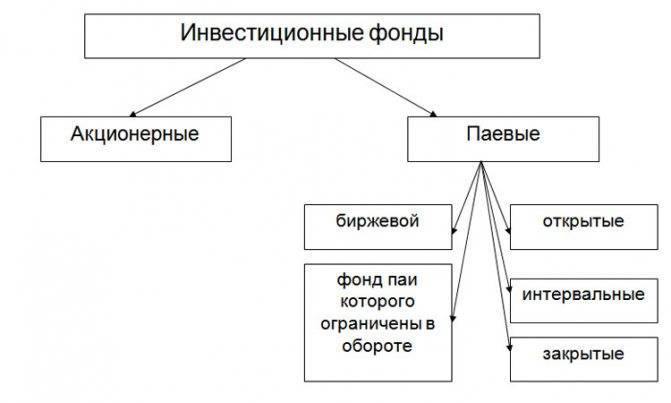

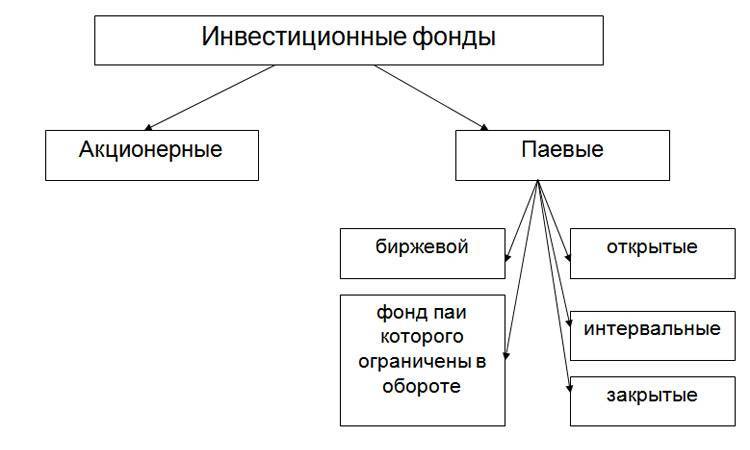

Открытые и закрытые инвест-фонды

Закрытые — это корпорации, чьи акции распределяются между учредителями. В дальнейшем возможна эмиссия для привлечения дополнительных вкладчиков.

Открытые — постоянно эмитируют акции, имея лицензию контролирующего органа.

Компании принимают страховые взносы и формируют страховые фонды, из которых компенсируют финансовые потери клиентов.

Существуют официальные государственные фонды и частные. В России частные фонды могут распоряжаться накопительной частью пенсий. В обоих типах фондов средства инвесторов вкладываются в ценные бумаги, и на этом фонд зарабатывает проценты.

Инвест-фонды, которые ориентированы на достижение максимальной доходности. В числе инструментов — короткие продажи, деривативы и кредитное плечо во время торговых стратегий на бирже. Такие фонды предлагают высокую прибыль, большую, чем банки при размещении вкладов.

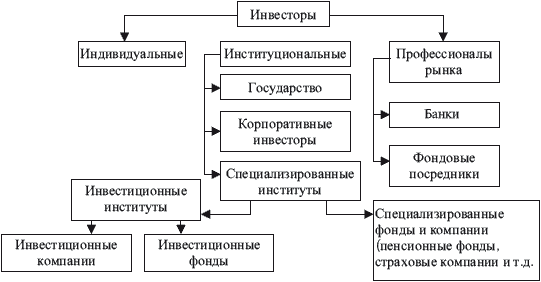

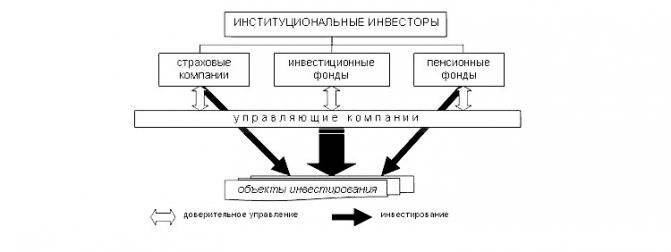

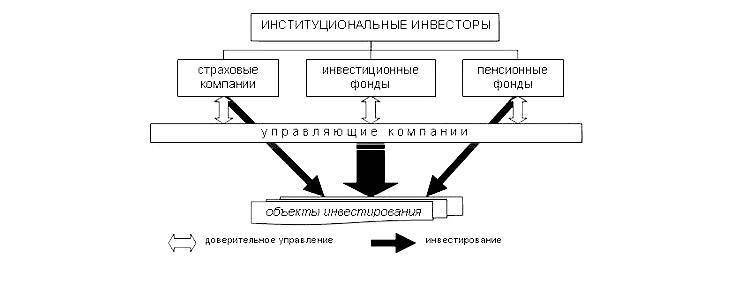

Кто такие институциональные инвесторы

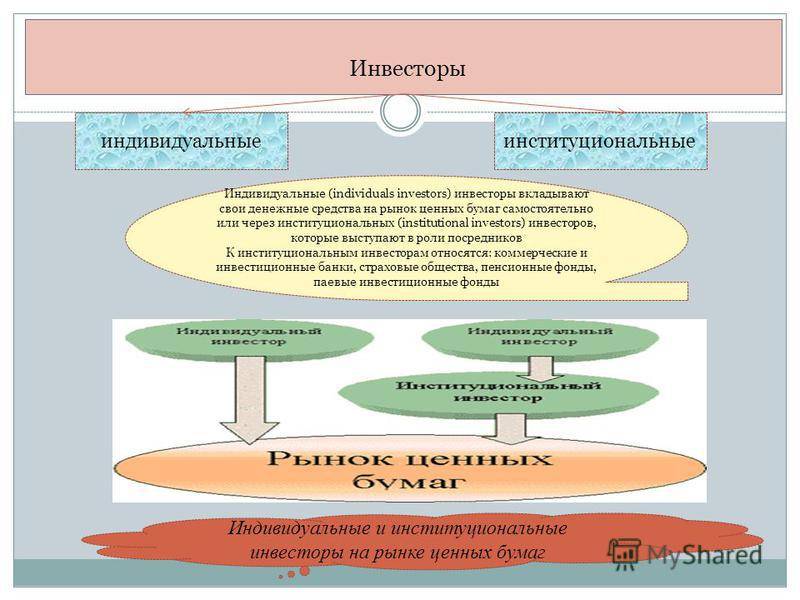

Институциональными инвесторами являются крупные кредитно-финансовые компании, которые играют роль посредников между вкладчиками и объектами инвестиционной деятельности. В основном ими выступают коллективные держатели ценных бумаг. Деятельность данных инвесторов заключается в аккумулировании свободного капитала граждан или компаний для выполнения в дальнейшем инвестирования в производство услуг и товаров. Стоит отметить, что инвестор по-прежнему остается владельцем сбережений.

К категории институциональных инвесторов можно отнести пенсионные и страховые фонды, а также различные инвестиционные компании. Фонды, которые предоставляют услуги по страхованию, создаются за счет добровольных взносов физических лиц и частных фирм. Временно свободные денежные средства вкладываются в первоклассные ценные бумаги, среди которых могут быть государственные обязательства.

Рассматриваемый механизм применяется также и негосударственными пенсионными фондами, которые создаются за счет добровольных взносов работников и предпринимателей.

Налоги на выбор

Главное, чем привлекает ИИС, — налоговые льготы. Однако чтобы инвестор мог воспользоваться ими, счет должен действовать не менее трех лет.

Для ИИС существует два вида налоговых льгот — на выбор.

Одна возможность — вычет в размере 13% от суммы вносимых на счет средств из подоходного налога, который гражданин заплатил за текущий год на основном месте работы. Максимальная сумма, не облагаемая налогом, в этом случае не превышает 400 тыс. рублей. То есть в год можно будет вернуть до 52 тыс. рублей (это 13% от 400 тыс. рублей).

Другая возможность — освобождение от уплаты налога на доходы, полученные от инвестирования через ИИС. Они облагаются подоходным налогом по ставке 13%, который рассчитывается и удерживается лишь при закрытии ИИС. Выбрав эту льготу, инвестор при закрытии счета не будет платить налог .

Выбрать один из двух видов налоговых льгот можно в течение всего срока действия ИИС.

В течение трех лет владелец счета может сменить компанию, передать средства с брокерского счета в доверительное управление или наоборот. Однако если инвестор заберет хотя бы часть средств с ИИС раньше истечения трехлетнего срока, то уже полученные им льготы придется вернуть государству, а счет будет облагаться подоходным налогом, как обычный брокерский счет.

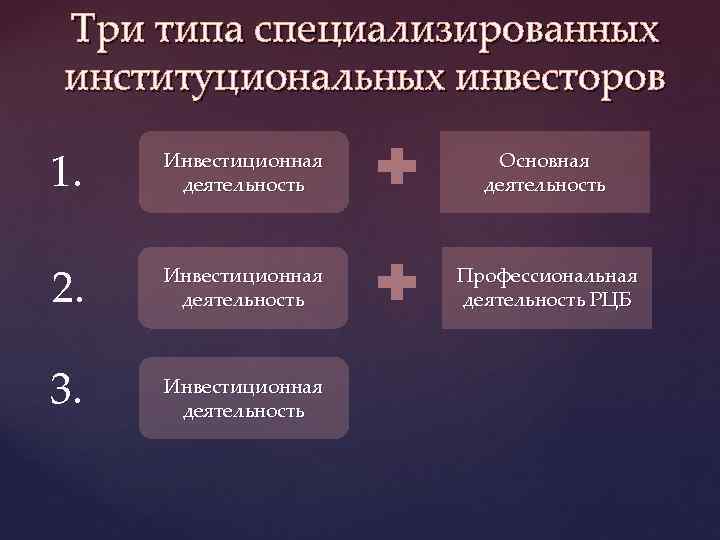

Цели и виды деятельности институциональных инвесторов

Главная цель любых капиталовложений – это получение стабильной прибыли в краткосрочном периоде или в обозримой перспективе (3-5 лет и более). Решать эту задачу можно разными путями, поэтому есть довольно большой список видов деятельности, которыми занимаются институциональные инвесторы.

Инвестиционные фонды

Это классический вид деятельности крупного игрока рынка. Само название компании говорит о цели ее создания. Основная задача – инвестиция в непроизводственные активы, т.е. покупка ценных бумаг. Поскольку речь идет о крупных вложениях, то такие суммы практически недоступны остальным участникам. Поэтому инвестор длительно время аккумулирует сбережения домохозяйств, предпринимателей и небольших компаний, после чего приступает к инвестиционной деятельности.

Доходы формируются за счет разницы в цене покупки и продажи акций и других ценных бумаг. При этом часть прибыли остается в компании в качестве вознаграждения за ее работу. Интересно, что согласно официальной статистике сегодня в США более половины семей вкладывают средства в фонды. То есть этот способ приумножения сбережений является более популярным, чем банковский депозит.

Банки и кредитные союзы

Не все банковские учреждения относятся к этой категории, поскольку в основном главная их цель – выдача кредитов физическим и юридическим лицам. Однако есть и отдельная категория банков, которые занимаются инвестиционной деятельностью наряду с коммерческой:

- проведение финансовых исследований, консалтинг;

- услуги посредничества при слиянии или поглощении компаний;

- брокерские услуги для частных и крупных инвесторов;

- осуществление торговли ценными бумагами.

Такие услуги кредитные учреждения оказывают как по отдельности, так и в союзе с аналогичными компаниями.

Страховые компании

Вкладывают средства в страхование различных категорий клиентов на разные случаи. Нередко предлагают клиентам принять участие в специальных программах, которые страхуют на случай потери:

Что такое смарт-контракты в Ethereum: полный обзор технологии

- банковского депозита в связи с ликвидацией банка;

- инвестиций в связи с имущественными спорами с третьими лицами;

- накоплений в связи со смертью и другими обстоятельствами.

Пенсионные фонды

Аккумулируют средства будущих пенсионеров, полученные на основе перечисления накопительной части пенсии, после чего вкладывают их в приобретение ценных бумаг и других активов. Предлагают клиентам более высокую доходность, чем государственный пенсионный фонд. Поэтому участники потенциально могут рассчитывать на более высокую пенсию по сравнению с фиксированными выплатами от государства.

Венчурные инновационные фонды

Крупные фирмы, которые аккумулируют средства для вложения их в новые проекты, инновационное предприятие, работающее по созданию принципиально новой продукции (например, нанотехнологии). Подобные вложения связаны с большими рисками, но также они могут привести к получению ощутимых доходов.

Паевые инвестиционные фонды

В отличие от остальных видов инвесторов эта компания не образует юридического лица. Она занимается сбором паев от нескольких участников. Аккумулированные средства передаются в доверительное управление соответствующей компанией, с которой подписывается договор. В дальнейшем средства прибыли (при ее наличии) распределяются пропорционально размеру пая.

История [ править ]

Древний Рим и ислам править

Надпись в честь Аристоксена, сына Демофона, вероятно, покровителя гимназии в Афинах, конец III или II века до н. Э., Musée du Louvre

Римское право игнорировало концепцию юридического лица , однако в то время практика частного эвергетизма (которая относится, по крайней мере, к IV веку до нашей эры в Греции) иногда приводила к созданию приносящего доход капитала, что можно интерпретировать как ранний форма благотворительного учреждения. В частности, в некоторых африканских колониях часть городских развлечений финансировалась за счет доходов от магазинов и печей для выпечки, первоначально предложенных богатым благотворителем. На юге Галлии акведуки иногда финансировались аналогичным образом.

Правовой принцип юридической личности мог появиться с возникновением монастырей в первые века христианства . Тогда эта концепция могла быть принята возникающим исламским правом. Вакф (благотворительная организация) стал краеугольным камнем финансирования образования, водопроводным, благосостояния и даже строительства памятников.

Наряду с некоторыми христианскими монастырями вакфы, созданные в 10 веке нашей эры, являются одними из старейших благотворительных организаций в мире (см., Например, храм Имама Резы ).

Доиндустриальная Европа править

После распространения монастырей, богадельни и других больниц пожертвование иногда больших сумм денег учреждениям стало обычной практикой в средневековой Западной Европе. В процессе на протяжении веков эти учреждения приобрели значительные поместья и крупные состояния в слитках. После коллапса доходов от аграрной деятельности многие из этих институтов отошли от сельской недвижимости, чтобы сосредоточиться на облигациях, выпущенных местным сувереном (сдвиг относится к 15 веку для Венеции и 17 веку для Франции и Голландская Республика )

Невозможно переоценить важность мирской и религиозной институциональной собственности в доиндустриальной европейской экономике, они обычно владели от 10 до 30% пахотных земель данного региона

В 18 веке частные инвесторы объединяют свои ресурсы для приобретения лотерейных билетов и тонтиновых акций, что позволяет им распределять риски и становиться одними из первых спекулятивных институтов, известных на Западе.

До 1980 г. править

После нескольких волн распада (в основном во время Реформации и Революционного периода) вес традиционных благотворительных организаций в экономике рухнул; к 1800 году учреждения единолично владели 2% пахотных земель в Англии и Уэльсе. Появились новые типы институтов (банки, страховые компании), но, несмотря на некоторые истории успеха, они не смогли привлечь значительную долю сбережений населения, и, например, к 1950 году им принадлежало 48% акций США и, конечно, даже меньше в других странах.

На каких условиях физическое лицо может быть институциональным инвестором

Законодательством установлено, что институциональный инвестор, который является физическим лицом, должен соответствовать как минимум двум условиям в обязательном порядке:

- Инвестор должен осуществить не менее десяти операций на рынке ценных бумаг со значительным объемом на протяжении четырех предыдущих кварталов.

- Инвестор обладает инвестиционным портфелем, объем которого более пятисот тысяч евро.

- Инвестор имеет опыт работы не меньше одного года на должности, которая относится к финансовой области и требует знаний по инвестированию в ценные бумаги.

При соблюдении данных условий физическое лицо имеет возможность выйти на рынок институциональных инвесторов и осуществлять деятельность этого типа.

Как стать стать инвестором простому человеку

Подробную инструкцию мы рассмотрели в статье:

Как стать инвестором с нуля;

В этой статье мы кратко опишем основные шаги.

Шаг 1. Иметь желание

Вы должны сами решить для себя, что хотите начать инвестировать. Никто не может вас заставить откладывать деньги, чтобы в будущем потреблять больше. Это каждый решает самостоятельно.

Шаг 2. Изучите основы инвестирования

С развитием интернета и фондового рынка найти литературу не составляет никакой проблемы. Что лучше почитать? Лучше начать с классических вариантов. Например, книга “Разумный инвестор” (Грэм, 1949), Метод Питера Линча.

Шаг 3. Зарегистрируйтесь в хорошей брокерской компании

Открыть брокерский счёт и начать торговать можно только с помощью брокеров. По другому это сделать не получится.

Открыть счёт можно онлайн, то есть ехать никуда для этого не нужно. Я рекомендую работать со следующими брокерами (сам работаю через них):

Шаг 4. Создаём начальный капитал

Если у вас нету большой суммы денег, то это не страшно. Главное это иметь желание его создать. Инвестор готов ждать долгие годы, но зато его старания окупятся со временем.

Для создания капитала потребуется лишь ежемесячно инвестировать какую-то сумму на брокерский счёт. Если можете больше, то кладите больше, тогда вы быстрее придёте к цели. Например, целью может быть какая-то определённая сумма или выход на пассивный доход.

Шаг 5. Инвестируем средства в надёжные активы

На рынке представлено более 100 акций и несколько тысяч выпусков облигаций. И это без учёта американских акций, которые доступны для покупки. Что из этого выбрать? Как отобрать качественные компании, которые будут расти?

Ответить быстро на эти вопросы невозможно. Это целое искусство и опыт. Тем не менее начинающие инвесторы могут найти вступительные ответы на эти вопросы в статьях:

Пенсия в акциях

Пенсионные фонды действуют по принципам инвестиционных компаний. Разница в их механика состоит в горизонте планирования вложений, а также в графике погашения своих обязательств.

Деньги в такие общества поступают равномерно, но в небольших количествах. Поэтому они могут ориентироваться на долгосрочные вклады, но с минимальными рисками. Основой портфеля такого вклада становятся государственные облигации.

Зачастую гражданин не может позволить себе такую покупку, но периодически пополняя баланс пенсионного вклада, он другим путем становится косвенным заимодавцем государства

На тему движения масс внутри национальной экономики можно написать не одну курсовую работу, но важно выделить один принцип: государственные заемные бумаги один из самых надежных методов сохранения средств. От этого подобные пенсионные фонды и отталкиваются

Кто это такой

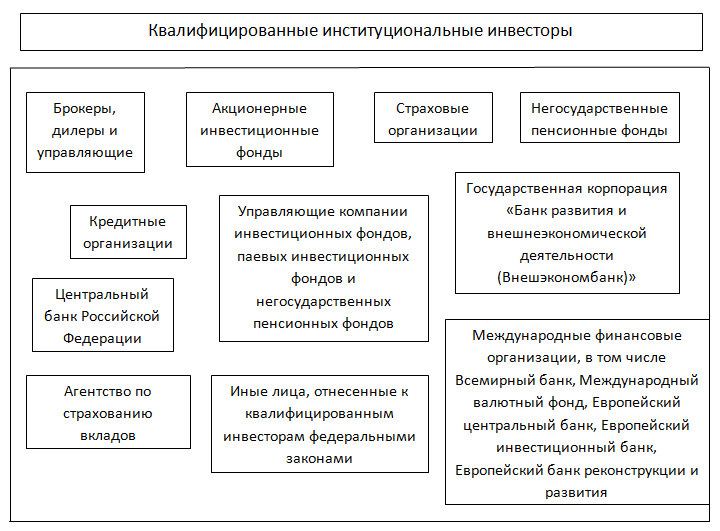

В российском законодательстве есть четкое представление, кто признается квалифицированным инвестором. Это брокеры, банки, фонды, которые специализируются на финансовой поддержке среднего и малого предпринимательства.

Частный инвестор – это человек, осуществляющий вложение

собственных финансов, чтобы получать прибыль для повышения уровня жизни. При

этом следует помнить о ключевом моменте. Полученный доход должен превышать

уровень инфляционных процессов, иначе основная задача приумножения капитала не

будет решена.

Инвестирование физических лиц отличается от традиционного

банковского кредитования, когда гарантирован возврат вложенных средств и

процента за их временное использование. Когда частное лицо вкладывает активы,

существуют инвестиционные риски получить доход, значительно меньше ожидаемого

или оказаться в убытке.

Чаще всего для инвестирования выбирают:

- ценные бумаги (акции, облигации, векселя);

- драгоценные металлы;

- недвижимость;

- перспективные предпринимательские проекты;

- драгоценности, предметы антиквариата, старинные монеты и другое.

Традиционные объекты инвестирования отличаются ростом в цене в долгосрочной перспективе, регулярными выплатами дивидендов по акциям или в форме купонов по векселям.

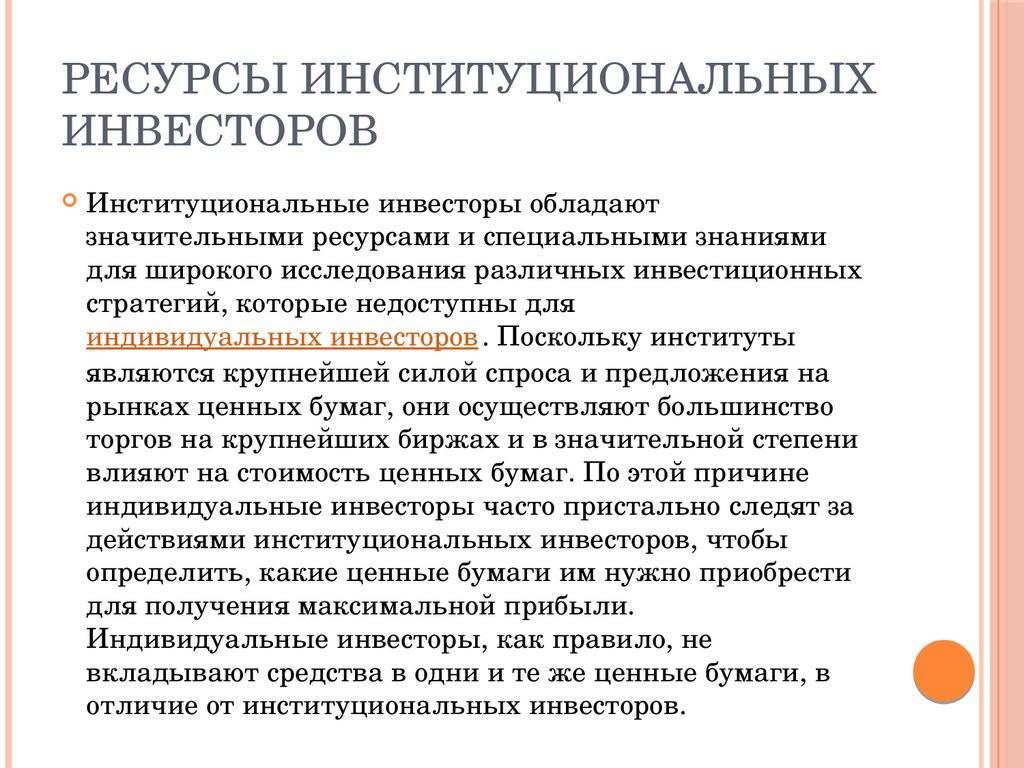

Влияние институциональных инвесторов

Институциональные инвесторы по самой своей природе обладают значительным влиянием на финансовых рынках. Они перемещают огромные позиции, как короткие, так и длинные, которые составляют значительную часть транзакций на биржах.

Таким образом, их операции оказывают заметное влияние на динамику спроса и предложения ценных бумаг. Естественно, отсюда следует, что они влияют и на цены различных ценных бумаг.

Из-за своего авторитета некоторые люди также пытаются подражать деятельности институционального инвестора в надежде имитировать их успех, однако эксперты по инвестициям этого не советуют.

Иностранные

К этой категории относятся физические и юридические лица, находящиеся за границей, а также целые иностранные государства.

Каким способом возможно инвестирование в России?

- Долевое участие в предприятиях с гражданами государства.

- Открытие новых предприятий.

- Приобретение недвижимости и ценных бумаг.

- Оформление прав, позволяющих пользоваться природными ресурсами, включая земельные.

Деятельность вышеназванных субъектов фондового рынка в России регулирует ФЗ «Об иностранных инвестициях».

Стоит отметить, что финансовые вливания из-за рубежа воздействуют не только на фондовой рынок, но и национальную экономику в целом. Они позволяют расширить текущие экономические процессы, стать стимулом для новых финансовых вливаний, устранить безработицу и сказываются в лучшую сторону на повышении доходов населения.

Вот почему привлечение иностранных инвесторов и иностранных инвестиций должно приветствоваться государством.

Ссылки

Статьи

- AA Berle, «Собственность, производство и революция» (1965) 65 Columbia Law Review 1

- LW Beeferman, «Pension Fund Investment» in Infrastructure: A Resource Paper », Capital Matter (Occasional Paper Series), № 3, декабрь 2008 г.

- BS Black and JC Coffee,« Hail Britannia ?: Institutional Investor Behavior under Limited Regulation »(1994) 92 ( 7) Michigan Law Review 1997

- Дж. Кларк и А. Кларк, «Общие права на землю в Англии, 1475–1839» (2001) 61 (4) Журнал экономической истории 1009

- JC Coffee, «Ликвидность против контроля: институциональный инвестор как корпоративный монитор» (1991) 91 Columbia Law Review 1277–1368

- PL Davies,« Институциональные инвесторы в Соединенном Королевстве »в T Baums et al., Institutional Инвесторы и корпоративное управление (Wa lter de Gruyter 1994) ch 9

- MN Firzli V Bazi, «Инфраструктурные инвестиции в эпоху жесткой экономии: перспективы пенсионных и суверенных фондов», USAK / JTW 30 июля 2011 г. и Revue Analyze Financière, 4 квартал 2011 г.

- К.У. Шмольке, «Обязательное раскрытие информации институциональными инвесторами при голосовании: предложение Европейской комиссии на фоне опыта США» (2006) EBOLR 767

Книги

- Чендлер, Видимая рука (1977))

- П.Л. Дэвис и др., Институциональные инвесторы (MIT Press, 2001)

- М.К. Дженсен (редактор), Исследования по теории рынков капитала (Ф. Praeger 1972)

- Дже Мён Ко, Финансирование зеленой инфраструктуры: институциональные инвесторы, ГЧП и банковские проекты (Palgrave Macmillan, 2018)

- Г. П. Стэплдон, институциональные акционеры и корпоративное управление (Oxford 1996)

Чем занимается инвестор и во что вкладывается

Рассмотрим основные виды финансовых активов.

Ценные бумаги

Ценная бумага – документ, который подтверждает право инвестора на получение части прибыли компании, возврат занятых денег и др.

К ценным бумагам принято относить акции, облигации, еврооблигации, паи инвестиционных фондов, фьючерсы, опционы, свопы и прочее.

Покупка ценных бумаг рассматривается в первую очередь как инвестиция, то есть вложение средств с целью получить прибыль в будущем или застраховать финансовые риски.

Поскольку ценные бумаги делятся на биржевые и внебиржевые, то купить их можно либо на фондовой бирже, либо напрямую у эмитента или другого держателя.

Валюта

Инвестиции в валюту – это сравнительно надежный, ликвидный и доступный для многих способ вложения денежных средств. Можно купить доллары США, евро, фунт стерлингов, китайский юань, японскую иену, южнокорейские воны и т. д.

Официально приобрести валюту разрешено в банке или на фондовом рынке. Наиболее выгодно купить ее по биржевому курсу. Пользуйтесь услугами брокера, так как в отделениях банка валюта всегда продается с определенной наценкой.

Драгметаллы

Еще один отличный способ сохранить и приумножить капитал – приобрести драгоценные металлы: золото, серебро, платину, палладий и др. Это финансовый инструмент для защиты капитала в период экономической нестабильности, так как в момент кризиса драгоценные металлы всегда растут в цене. Как и валюту, официально драгметаллы купить можно только в банке или на фондовой бирже.

С марта 2022 года в России отменен налог на добавленную стоимость при покупке золотых слитков. Таким образом Правительство РФ стремится сделать золото альтернативой доллару и евро и ускорить процесс дедолларизации отечественной экономики.

Недвижимость

Если недвижимость используется для получения дохода путем сдачи ее в аренду или от последующей перепродажи по более высокой стоимости, то это тоже относится к инвестиционной деятельности.

Недвижимость считается одним из наиболее защищенных финансовых активов и хорошим способом диверсификации портфеля инвестора. Кроме того, рынок недвижимости менее волатилен, чем рынок ценных бумаг или драгоценных металлов.

Вложить финансовый капитал можно в строительство или покупку уже готовых офисов, торговых помещений, производственно-складских объектов, гостиниц, хостелов, апартаментов и т. д.

Бизнес-проекты и стартапы

У инвестора есть два пути, как распорядиться финансовым капиталом: вложить деньги в уже готовое дело или придумать собственный бизнес. В том и в другом случае инвестиции – это зачастую единственный способ развития бизнес-проекта или стартапа. Поэтому инвестор должен четко понимать, на какой стадии развития находится бизнес, в каком объеме требуются инвестиции, на что будут потрачены деньги, какой финансовый эффект получит компания от этих вложений.

Отличным примером бизнес-проекта служит открытие пекарни, рыболовного магазина, молочного завода и т. д. При этом к стартапам чаще всего относятся идеи из сферы IT: разработка программного обеспечения, мобильного приложения, создание электрокаров, облачных сервисов и т. д.

Криптовалюта

Новый и очень модный способ сберечь и приумножить капитал – инвестировать деньги в криптовалюту. С экономической точки зрения это надежный финансовый актив, который невозможно подделать, отобрать или отследить. Он полностью децентрализован и неподконтролен государству.

К криптовалютам можно отнести Bitcoin, Litecoin, Dogecoin, Ripple, Moreno и сотни других цифровых монет.

Единственный недостаток криптовалютных инвестиций в том, что это волатильный инвестиционный инструмент. Поэтому консервативным инвесторам данный тип не подойдет.

Участие институциональных инвесторов в корпоративном управлении

Активная роль институциональных инвесторов может стать одним из возможных вариантов решения проблем корпоративного управления. Если оправдание пассивности акционеров обусловлено небольшим размером их инвестиций, оно в наименьшей степени подходит для институциональных инвесторов, так как размер их инвестиций в компанию значителен. Несмотря на процент акций, принадлежащих институциональным инвесторам, на практике большинство институциональных акционеров принимает пассивное отношение в корпоративном управлении .

Основная цель корпоративного управления состоит в максимизации доходов акционеров.

Институциональные инвесторы обладают двумя вариантами повышения или сохранения стоимости их акций:

возможность продать их и изменить направление инвестирования в сторону компании с более высоким ожидаемым доходом от акций или

возможность напрямую влиять на менеджмент компании посредством участия в корпоративном управлении .

Активность акционеров проявляется в участии в общих собраниях, переговорах между институциональными инвесторами и менеджерами. Было отмечено, что улучшения в получении доходов от инвестиций могут быть достигнуты только путем активности акционеров (shareholder activism) . Существуют противоположные мнения о взаимосвязи активности акционеров с результатами деятельности компании .

Позитивная роль институциональных инвесторов в корпоративном управлении обусловлена их независимостью и должна подкрепляться возложением на таких инвесторов обязанности принимать участие в голосовании. Однако в США требование о голосовании по акциям на практике стало неисполнимым <7>. В некоторых европейских странах, в частности в Англии, существует рекомендация, но не обязанность реализации права голоса <8>. Во Франции такая обязанность не имплементирована до сих пор, а ее исполнение порождает проблемы <9>. В Германии существование обязанности по голосованию является спорным вопросом . Для большинства же стран участие в голосовании является больше правом акционера или участника, но не его обязанностью.

<7> ERISA, § 404 (a)(1)(A) and (B).<8> Cadbury Report, paras 6.11.2 and 6.12; Hampel Report, paras 5.7 – 5.10.<9> See art. 58 Loi no. 96/597 (July 2, 1996) de modernisation des activites financieres.

Кто такие институциональные инвесторы

Институциональными инвесторами являются крупные кредитно-финансовые компании, которые играют роль посредников между вкладчиками и объектами инвестиционной деятельности. В основном ими выступают коллективные держатели ценных бумаг. Деятельность данных инвесторов заключается в аккумулировании свободного капитала граждан или компаний для выполнения в дальнейшем инвестирования в производство услуг и товаров. Стоит отметить, что инвестор по-прежнему остается владельцем сбережений.

К категории институциональных инвесторов можно отнести пенсионные и страховые фонды, а также различные инвестиционные компании. Фонды, которые предоставляют услуги по страхованию, создаются за счет добровольных взносов физических лиц и частных фирм. Временно свободные денежные средства вкладываются в первоклассные ценные бумаги, среди которых могут быть государственные обязательства.

Рассматриваемый механизм применяется также и негосударственными пенсионными фондами, которые создаются за счет добровольных взносов работников и предпринимателей.

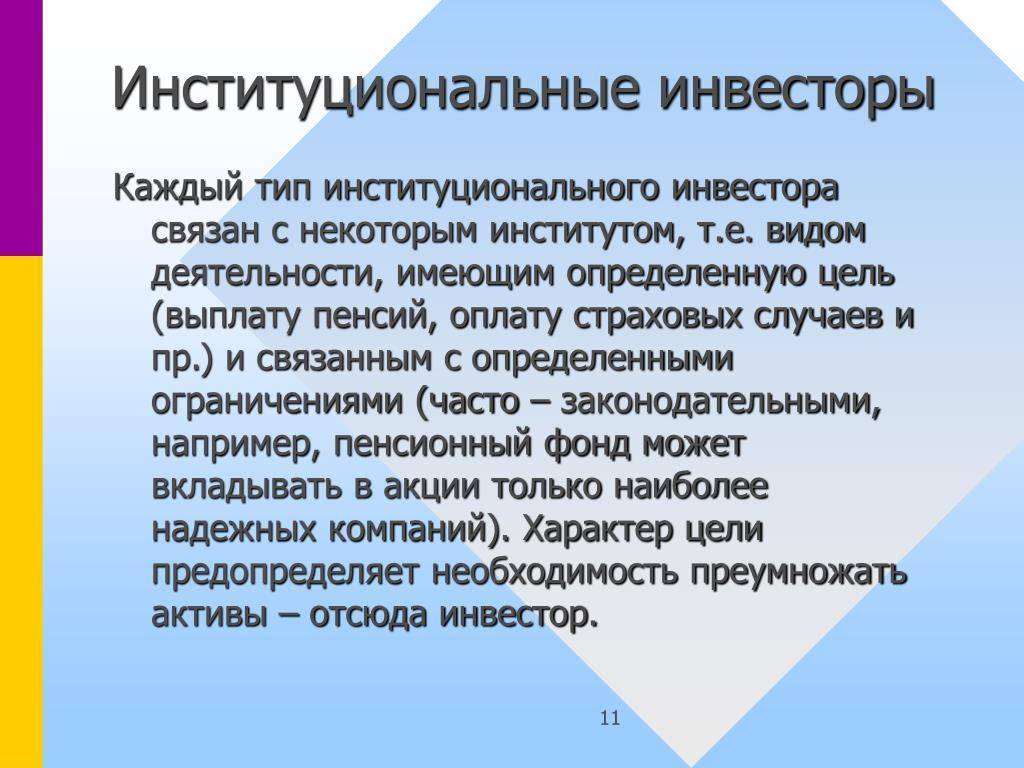

Институциональный инвестор

Институциональный инвестор — это юридическое лицо, которое выполняет функции посредника между инвесторами и потребителями инвестиционных ресурсов, фондами — держателями акций, облигаций, взносов, паев и других финансовых инструментов.

Институциональные инвесторы аккумулируют средства вкладчиков, получают маржу за посредничество, выполняют работу управленцев, аудиторов, брокеров.

В отличие от частных инвесторов институциональные не распоряжаются собственными средствами, а используют средства вкладчиков.

Институциональные инвесторы принимают непосредственное участие в торгах на рынке ценных бумаг, часто представляют собой альянсы банковских и брокерских структур. Также к институциональным инвесторам (далее по тексту также употребляется сокращение «ИИ») относят крупные фонды, в портфеле которых находятся активы с различной степенью риска, доходности и ликвидности.

К ИИ относятся и пенсионные фонды, но в отличие от обычных фондов портфель таких ИИ слабо диверсифицирован, вклады надежно застрахованы.

Страховые организации, кредитные союзы (банковские структуры) тоже являются институциональными инвесторами. На Западе большую часть торговли на бирже обеспечивают именно ИИ, поскольку в их распоряжении находятся крупные пакеты акции компаний.

Цели и виды деятельности институциональных инвесторов

Инвестиционные фонды

Это классический вид деятельности крупного игрока рынка. Само название компании говорит о цели ее создания. Основная задача – инвестиция в непроизводственные активы, т.е. покупка ценных бумаг. Поскольку речь идет о крупных вложениях, то такие суммы практически недоступны остальным участникам. Поэтому инвестор длительно время аккумулирует сбережения домохозяйств, предпринимателей и небольших компаний, после чего приступает к инвестиционной деятельности.

Доходы формируются за счет разницы в цене покупки и продажи акций и других ценных бумаг. При этом часть прибыли остается в компании в качестве вознаграждения за ее работу. Интересно, что согласно официальной статистике сегодня в США более половины семей вкладывают средства в фонды. То есть этот способ приумножения сбережений является более популярным, чем банковский депозит.

Банки и кредитные союзы

Не все банковские учреждения относятся к этой категории, поскольку в основном главная их цель – выдача кредитов физическим и юридическим лицам. Однако есть и отдельная категория банков, которые занимаются инвестиционной деятельностью наряду с коммерческой:

- проведение финансовых исследований, консалтинг;

- услуги посредничества при слиянии или поглощении компаний;

- брокерские услуги для частных и крупных инвесторов;

- осуществление торговли ценными бумагами.

Такие услуги кредитные учреждения оказывают как по отдельности, так и в союзе с аналогичными компаниями.

Страховые компании

Вкладывают средства в страхование различных категорий клиентов на разные случаи. Нередко предлагают клиентам принять участие в специальных программах, которые страхуют на случай потери:

- банковского депозита в связи с ликвидацией банка;

- инвестиций в связи с имущественными спорами с третьими лицами;

- накоплений в связи со смертью и другими обстоятельствами.

Пенсионные фонды

Аккумулируют средства будущих пенсионеров, полученные на основе перечисления накопительной части пенсии, после чего вкладывают их в приобретение ценных бумаг и других активов. Предлагают клиентам более высокую доходность, чем государственный пенсионный фонд. Поэтому участники потенциально могут рассчитывать на более высокую пенсию по сравнению с фиксированными выплатами от государства.

Венчурные инновационные фонды

Крупные фирмы, которые аккумулируют средства для вложения их в новые проекты, инновационное предприятие, работающее по созданию принципиально новой продукции (например, нанотехнологии). Подобные вложения связаны с большими рисками, но также они могут привести к получению ощутимых доходов.

Паевые инвестиционные фонды

В отличие от остальных видов инвесторов эта компания не образует юридического лица. Она занимается сбором паев от нескольких участников. Аккумулированные средства передаются в доверительное управление соответствующей компанией, с которой подписывается договор. В дальнейшем средства прибыли (при ее наличии) распределяются пропорционально размеру пая.

Понятие и виды институциональных инвесторов

Если говорить более конкретно, то институциональные инвесторы – это компании (юридические лица) или объединения, состоящие из нескольких организаций, которые выступают в роли посредника между разными игроками. Институциональный инвестор владеет определенными активами (личными и средствами, привлеченными от более мелких фирм и предпринимателей), вкладывает их в приобретение финансовых ресурсов (например, акций или предоставление кредитов) и получает стабильную прибыль. Этой прибылью компания обязана делиться со всеми своими партнерами, в соответствии с условиями договора. Таким образом, крупный инвестор аккумулирует значительные денежные суммы, что позволяет ему совершать торговые операции в особо крупных размерах. Подобные сделки не может осуществить ни частное лицо, ни отдельные фирмы или предприниматели ввиду отсутствия достаточных сумм. Поэтому им остается вложить имеющиеся сбережения в покупку ценных бумаг и других активов. Но делается это через посредника – институционального инвестора.

Такое название подчеркивает особый статус этого игрока на рынке финансовых ресурсов. Имеется в виду, что он является ключевым участником рынка, его составляющим элементом, от которого во многом и зависят торговые обороты. Например, в США на международной фондовой бирже (г. Нью-Йорк) такие участники торгуют очень большими пакетами ценных бумаг – акциями транснациональных , «Apple» и многие другие). В настоящий момент именно они обеспечивают до половины ежедневного торгового оборота на бирже.

В зависимости от различных оснований институциональных инвесторов подразделяют на несколько категорий:

- По объему вложения могут быть мелкие, средние и крупные компании. Критерий достаточно подвижен, поскольку определение величины вложений зависит от страны, экономического периода, политической ситуации и других факторов.

- Открытые и закрытые. В первом случае партнером может стать практически любое лицо, вне зависимости от объема вложений. Во втором речь идет о закрытых обществах, которые не принимают новых партнеров за редким исключением (в зависимости от объема их инвестиций).

- По степени объединения такие игроки могут быть представлены отдельными компаниями (например, инвестиционными, пенсионными фондами) или объединениями (ассоциация банков-инвесторов, ассоциация паевых инвестиционных фондов и др.).

Плюсы и минусы профессии

Из плюсов профессии отмечают:

- Практически безграничные возможности для роста. Инвестиции легко масштабируются и потенциально упираются только в сумму капитала.

- Нет производственных издержек. Инвестор несет риски, связанные с его аналитическими и профессиональными навыками, однако не имеет никаких иных издержек для получения прибыли.

- Вся прибыль — результат умственной деятельности и математики.

- Привилегированность и статусность.

- Собственный график работы.

- Часть работы можно поручить искусственному интеллекту (сбор данных, анализ, отслеживание событий).

Минусы следующие:

- Для получения хорошего дохода частным инвесторам нужно иметь достаточно большой капитал. Поэтому на начальных этапах инвестирование с нуля не поможет уволиться с работы.

- Аналитическая работа подойдёт не всем.

- Постоянные риски потери вложений.

- Зависимость от внешних факторов: инфляция, налогообложение, законодательство.

Преимущества институциональных брокеров

Среди огромного количества преимуществ, которыми обладает сотрудничество с институциональными брокерами, отдельного упоминания заслуживают следующие:

- Возможность получения доступа к широкому набору торговых инструментов, что позволяет выбрать подходящий актив для любой торговой системы. Помимо валютных пар и драгоценных металлов, клиенты описываемых дилинговых центров могут применять для заработка фьючерсы, облигации, а также ценные бумаги ведущих предприятий.

- Вы сможете торговать с минимальными спредами, а также с низкими комиссионными сборами.

- Вы получите доступ к межбанковскому рынку. Благодаря тому, что описываемые компании-брокеры постоянно внедряют новые технологии и совершенствуют качество предоставляемых услуг, вы сможете заключать сделки на самых выгодных условиях.

- Вы можете в любой момент обратиться к представителям дилингового центра и получить грамотный ответ на самый сложный вопрос. Так как консультированием клиентов занимаются профессионалы в области финансового рынка, вы можете быть уверены в достоверности полученных ответов.

- Рассматриваемые дилинговые центры не заинтересованы в том, чтобы их клиенты теряли свои депозиты, так как основным источником их дохода являются комиссионные сборы. Таким образом, вы можете быть уверенны в том, что брокер не будет изменять котировки для того, чтобы сделки клиентов становились убыточными.