Определение суммы по бухгалтерскому пассиву

Такой расчет возможен сразу по нескольким вариантам. Рассмотрим наиболее распространенные, используемые в нашей стране способы. Отметим, что первый подход был специально разработан и апробирован при определении стоимости какого-то ОАО

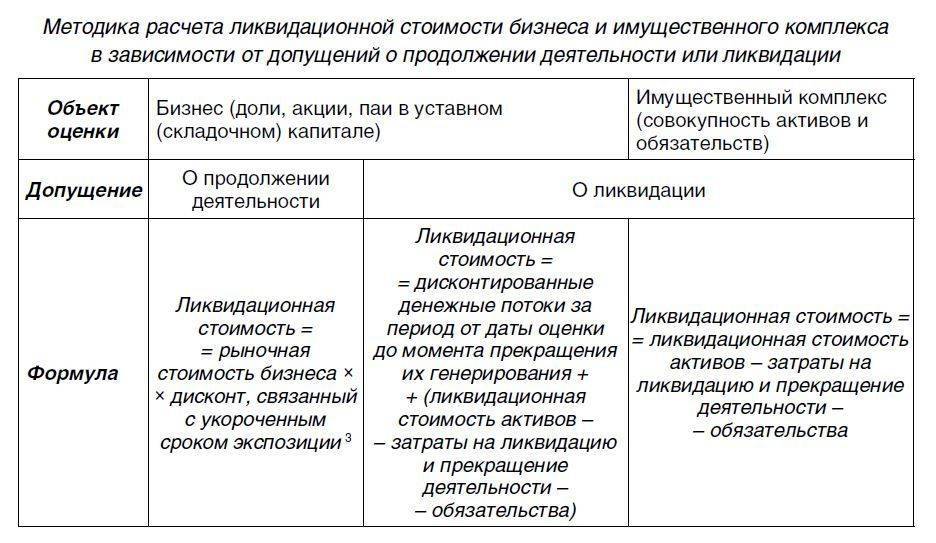

Важно помнить, что акции компании должны на момент ликвидации котироваться либо на отечественной, либо же на иностранной бирже. Этот подход предполагает, что фирму требуется продать полностью, не разбивая стоимости активов по частям

Как в этом случае подсчитывается ликвидационная стоимость? Формула ее достаточно проста: «цена / прибыль» (Р/Е). Необходимо запомнить, что эти показатели нужно брать минимум за последние три месяца, причем реальные доходы компании должны быть реально подтверждены. В каких случаях рационально сбывать активы ОАО непосредственно по аукционной цене? Практика показывает, что это допустимо, если разница с рыночными ценами не превышает 10 %. Если этот показатель больше, имеет смысл подождать и получить более выгодное предложение.

Если есть такая возможность, то стоимость всегда определяется по последним котировкам

Это наиболее надежный метод, так как дает понятие о существующих реальных рыночных ценах.

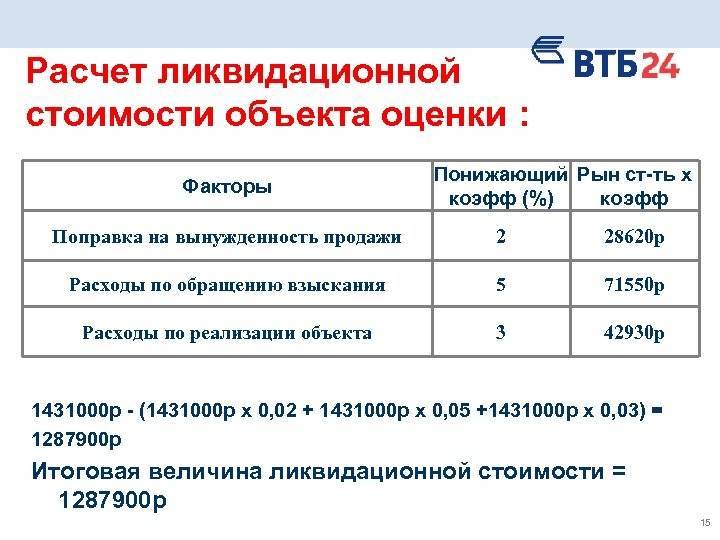

Очень важно разработать систему понижающих коэффициентов, при помощи которых можно выяснить степень рыночного обесценивания активов компании.

Необходимо сразу же определить возможные сроки реализации материальных ценностей компании, так как от этого во многом зависит расчет понижающих коэффициентов.

Как оценить ликвидационную стоимость

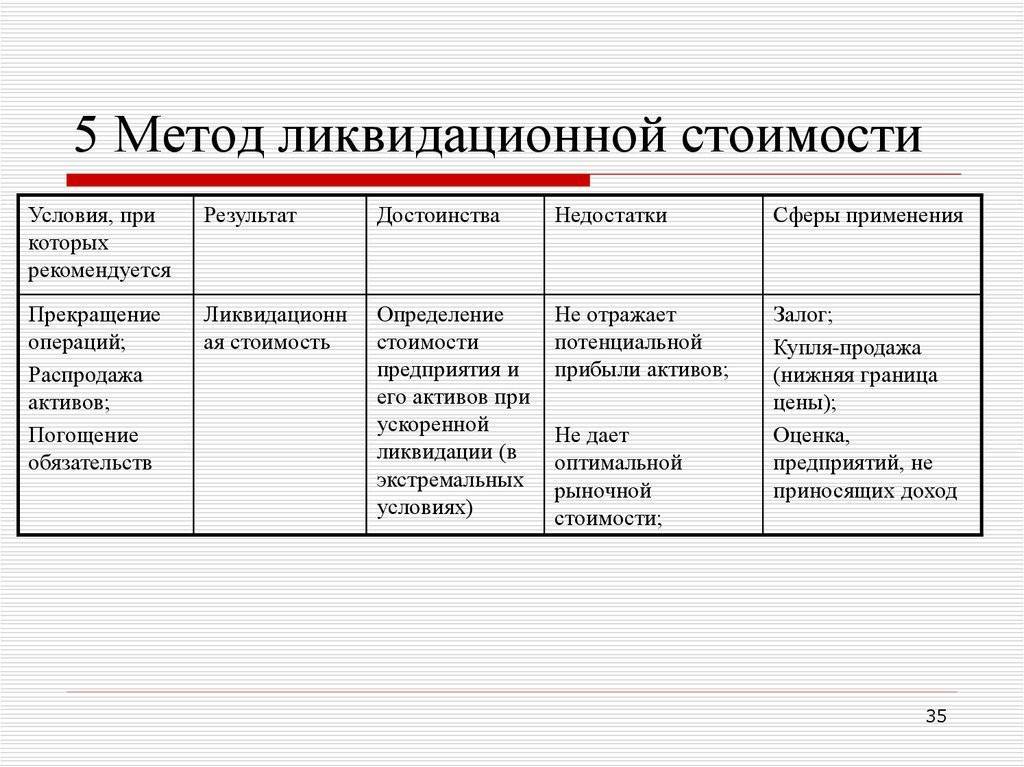

Существует 2 основных метода – косвенная оценка и прямая оценка.

Выбор зависит от характеристик предприятия, хотя результаты оценки могут немного отличаться при использовании разных методик.

Метод прямого расчета

Основывается на сравнении характеристик предприятия. Анализируется объем продаж в данном предприятии и у конкурентов.

Потом проводится оценка основных показателей производства, основываясь на полученных данных, делается вывод об оптимальной стоимости. При этом практически не учитываются сроки экспозиции.

Метод косвенного расчета

При использовании косвенной методики расчета выделяют ликвидационную стоимость на основе рыночной. Сначала рассчитывают, потом отдельно определяют процент скидки, связанный со сроком экспозиции. Трудность при применении этого метода — расчет скидки, которая зависит от многих факторов, в том числе и субъективных. По статистике, на российском рынке скидка колеблется от 20 до 50%.

Косвенный метод применяется в основном экспертами, так как необходимо четко представлять тенденции рынка, чтобы рассчитать адекватную стоимость вынужденной продажи.

Как находить и покупать золотые объекты по методу Шерлока Холмса

Методы оценки ликвидационной цены

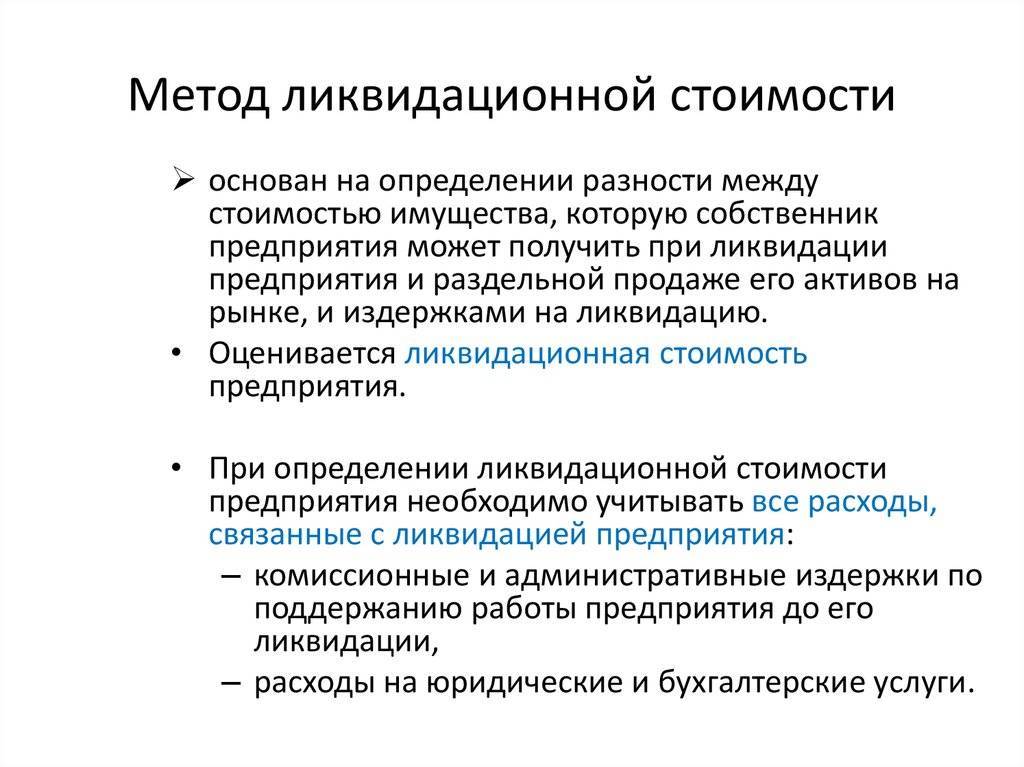

В литературе различают два метода оценки ликвидационной стоимости: прямой и косвенный. В основе прямого метода лежит сравнительный подход. Он применяется при наличии у оценщика достоверных статистических данных, в том числе, о предыдущих ликвидационных сделках.

В рамках прямого метода используется два подхода:

- Сравнение продаж – предполагает поиск актива, аналогичного ликвидируемому.

- Корреляционно-регрессионный анализ (статистическое моделирование) – анализирует уровень зависимости цены актива от влияния различных факторов.

Стоит отметить, что получить статистическую информацию о сделках, которые проводились в предельно сжатые сроки, весьма проблематично, что ограничивает распространенность метода.

При косвенном методе определения ликвидационной стоимости оценка производится через рыночную. При этом последняя корректируется с учетом фактора вынужденной продажи. Основные сложности практического применения данной оценки лежат в определении размера дисконта. Ведь она зависит от целого комплекса факторов: степени привлекательности активов, сроков его реализации и пр.

Косвенный метод применим, когда у компании нет возможностей использовать свой предшествующий опыт при оценке, она впервые столкнулась с такой необходимостью.

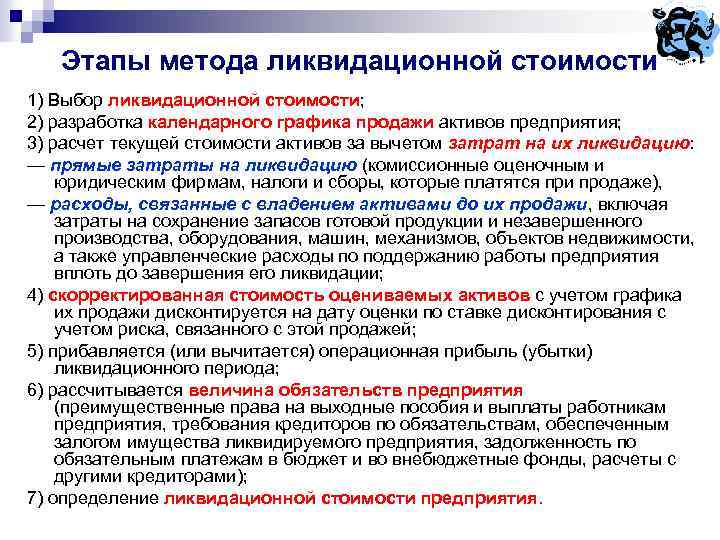

Расчет ликвидационной стоимости и реализация имущества

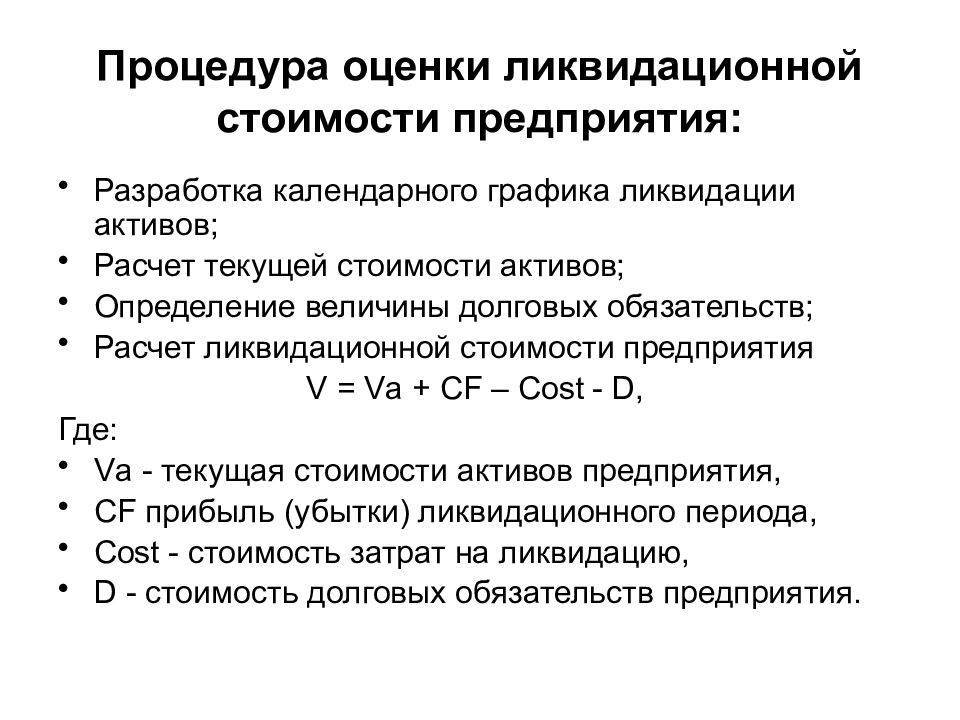

Расчет ликвидационной стоимости и реализация имущества производится в несколько этапов:

- анализ данных управленческой и бухгалтерской отчетности – результатом становится определение балансовой стоимости имущества и производится ревизия активов;

- делаются выводы о достаточности имущества компании для покрытия долговых обязательств;

- составляется перечень имущества, которое подлежит оценке с выделением группы оборотных и необоротных активов;

- оценка ликвидационной стоимости;

- определение величины расходов, которые предприятие понесет в ходе хранения, продажи активов или их утилизации – на основании чего делается обоснование экономической целесообразности продажи или уничтожения объектов; сюда включаются затраты, которые непосредственно связаны с процедурой ликвидации (различные комиссионные сборы и налоги, уплачиваемые в момент реализации имущества) и затраты на хранение имущества до его реализации (например, на охрану, содержание и эксплуатацию объектов и пр.);

- разрабатывается график продаж с учетом того, что не все активы могут быть реализованы предельно быстро и оценивается возможная выручка от данного этапа;

- определяется максимально возможная скидка на продажу активов из-за вынужденной реализации по ликвидационной стоимости;

- организуются мероприятия по продаже, учитываются риски возникновения неликвидов;

- происходит погашение долгов компании;

- оценивается ликвидационная стоимость, которая приходится на собственников.

Большинство участников процесса ориентируются не на максимально оперативную продажу активов, а на получение как можно большей выручки.

В этом заинтересованы не только кредиторы в конкурсном производстве (что дает им возможность получить максимальное удовлетворение предъявленных требований), так и собственники бизнеса.

При распродаже основных средств и недвижимости аукционным методом у компании есть возможность реализовать его предельно выгодно, но обычно не в полном объеме. В этом случае собственникам стоит определиться, что будет считаться неликвидом и реализовываться альтернативным способом: например, путем сдачи на металлолом или уничтожения. Это должны быть активы, которые лишь увеличивают расходы компании, связанные с ее ликвидацией.

обычно тесно связана с остаточной стоимостью. Так как их цена во многом зависит от сроков эксплуатации активов, технического состояния объекта и наличия современных аналогов.

Тогда как стоимость зданий во многом определяются по их местоположению и исходя от количества собственников (чем удобнее они расположены и чем меньше собственников, тем выше цена).

Ликвидационная цена акций определяется как сумма, которая останется после реализации всех активов предприятия, погашения требований кредиторов и выплат привилегированным держателям акций. Обычно этот показатель интересен инвесторам, которые хотели бы в перспективе купить бизнес.

Необходимость использования, в каких случаях?

Существенное обстоятельство при формировании ликвидационной стоимости – это появление неожиданных ситуаций, оказывающих большое влияние на рынок и учреждение. Она формируется не только при банкротстве, а также может использоваться в качестве подготовительной меры.

Ликвидационная ценность необходима в условиях реализации залоговых предметов. Кредитору требуется понимать размер ценности, так как с помощью нее он может аргументировать предельно низкий порог оценки залогового имущества.

В этом случае имущество считается гарантом кредитора, его всегда можно будет реализовать. Эта цена признается ликвидационной, поскольку все соответствующие особенности присутствуют – вынужденная продажа активов и ограниченный промежуток времени.

Прекращение деятельности компании. Здесь установлены строгие временные границы для распродажи активов. Больше того, нужно выработать определённый план действий, главная цель которого направлена на продажу активов учреждения и выполнение долговых обязательств. При процедуре банкротства длительность продажи различается, во многом определяется положением, в котором оказалась фирма.

Большую роль играет выбранный тип ликвидации – добровольная или вынужденная. Если компания добровольно пошла на устранение компании, то возможности и сроки продажи не имеют жестких рамок. При вынужденном процессе, временные рамки строго регламентированы. Поскольку время ограничено, появляется потребность в установке ликвидационной цены.

Влияющие факторы

Какие факторы могут оказывать влияние на такой коэффициент, как ликвидационная ценность компании в целом и на наиболее проблематичную составляющую формулы исчисления — корректировочный коэффициент?

В первую очередь это необходимые сроки реализации надлежащих активов. В большинстве ситуаций их продолжительность соразмерна предоставляемой стоимости объектов, продаваемых компанией.

Если выставляется недвижимое имущество, то предусматривается: использованный материал, место нахождения, тип, год строительства, а также:

- степень спроса/предложения в том секторе рынка, к которому относится продаваемый объект;

- сравнение ликвидационной ценности с первоначальной и остаточной;

- его местонахождения, в том числе расходы, за перевозку техники на местность покупателя;

- валютный скачок тоже является фактором ликвидационной ценности;

- ликвидационная цена оборудования.

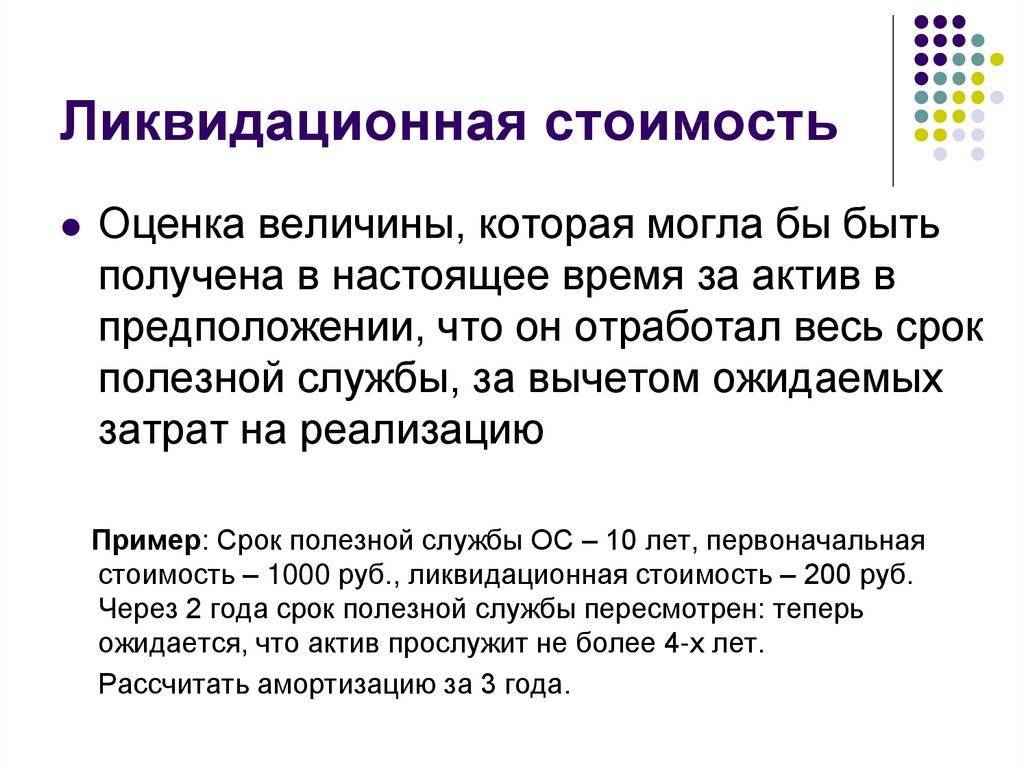

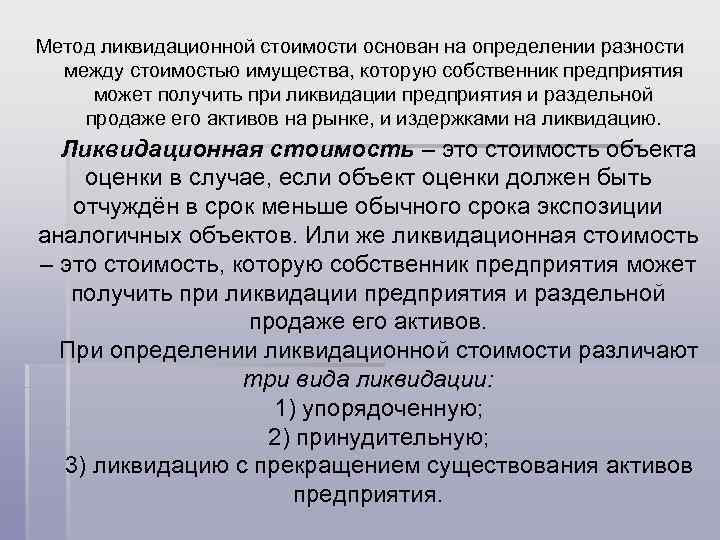

Что собой представляет ликвидационная стоимость?

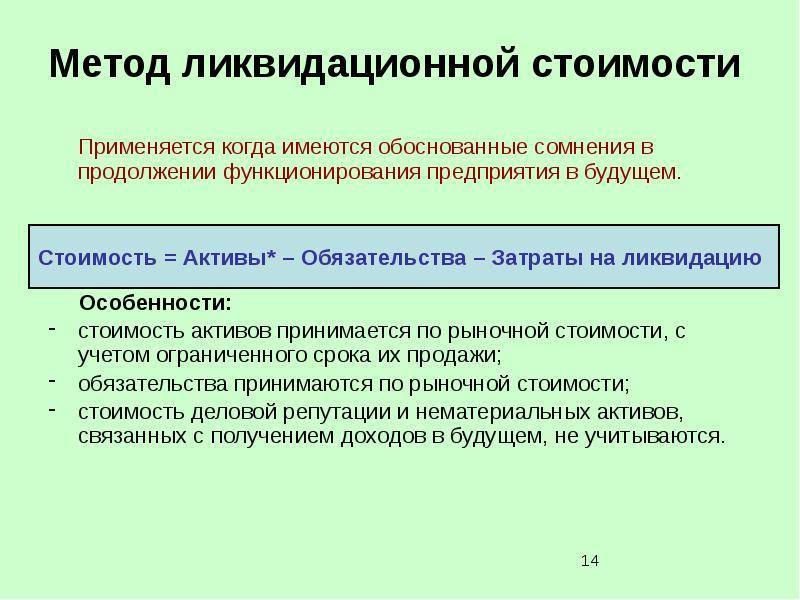

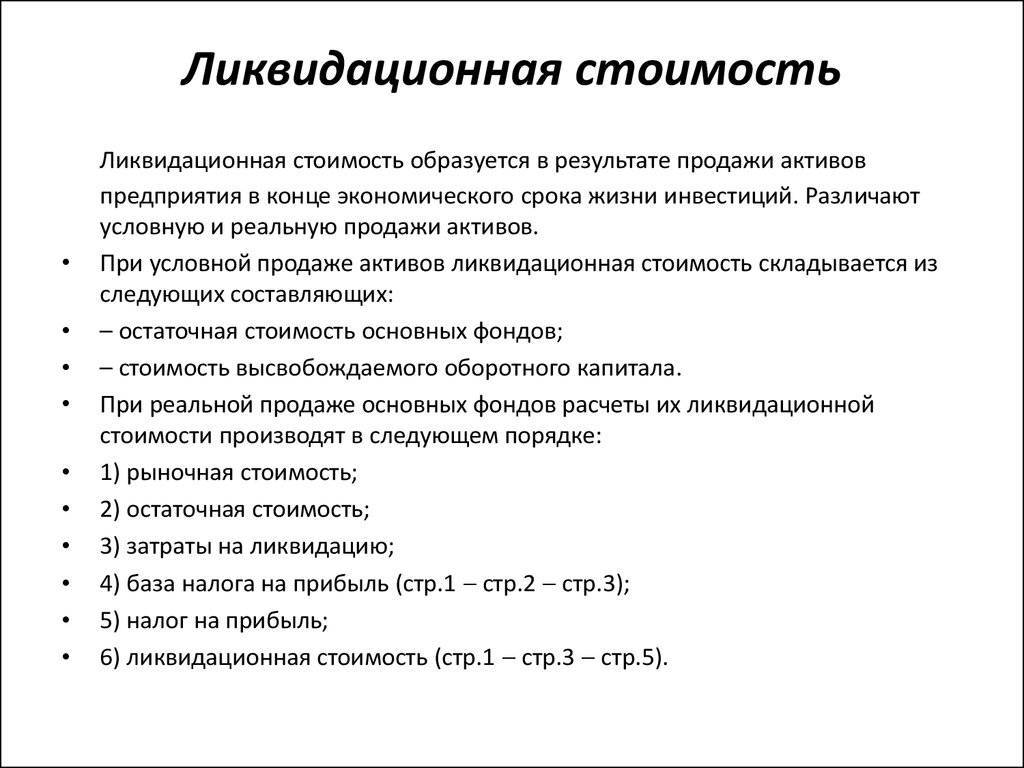

Ликвидационная стоимость – это цена активов предприятия, из которой вычтены издержки при реализации.

Уменьшение стоимости обусловлено необходимостью продажи объектов в сжатые сроки, возникшей вследствие следующих факторов:

- Банкротство компании.

- Необходимость расчетов с кредиторами.

- Продажа предприятия.

- Оптимизация производственных мощностей.

- Необходимость приобретения нового оборудования взамен устаревшего.

- Изменение направления деятельности предприятия.

Из реальной стоимости активов вычитаются траты на комиссионные сборы, транспортировку, рекламу, хранение. Предусматривается скидка для быстрого привлечения покупателей. Вследствие всех вычетов стоимость активов снижается. Рыночная цена на объекты почти всегда выше ликвидационной стоимости.

ВАЖНО! Продажа по ликвидационной стоимости может быть выгодна предприятию в финансовом плане. Данные случаи характерны при наличии острого спроса на реализуемый актив и увеличение расценок на него

В такой ситуации компания может продать объект по стоимости, которая превышает стандартные расценки.

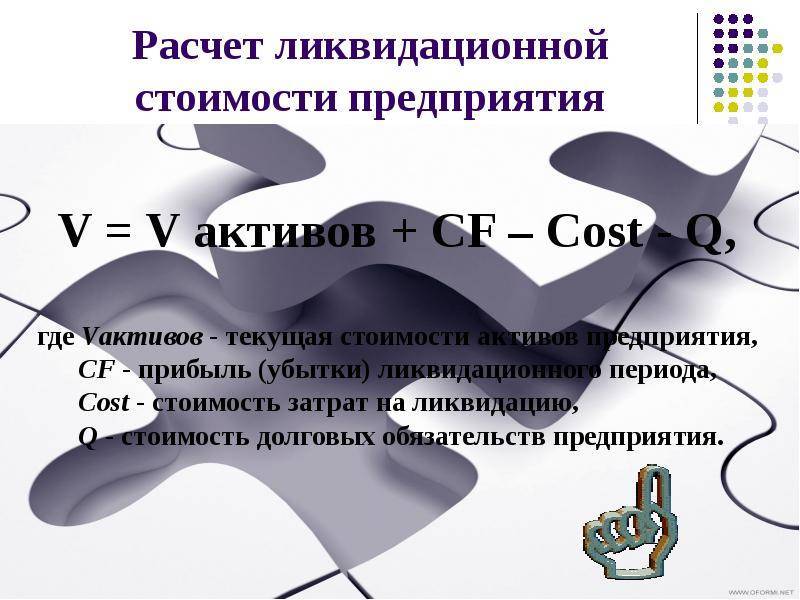

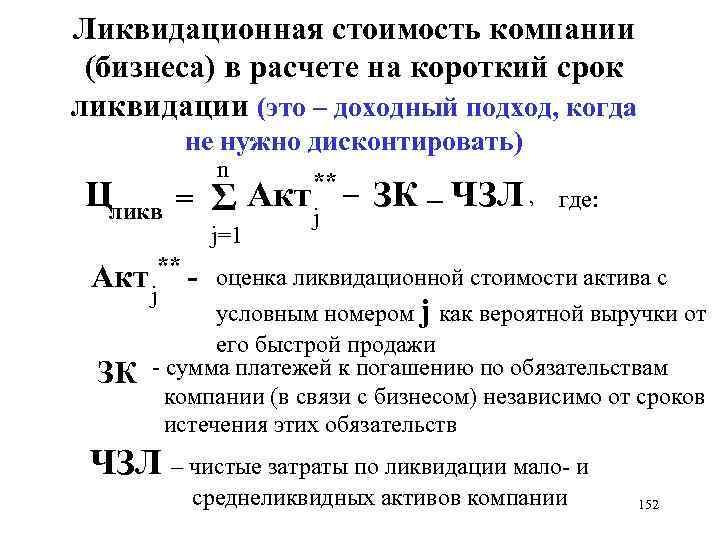

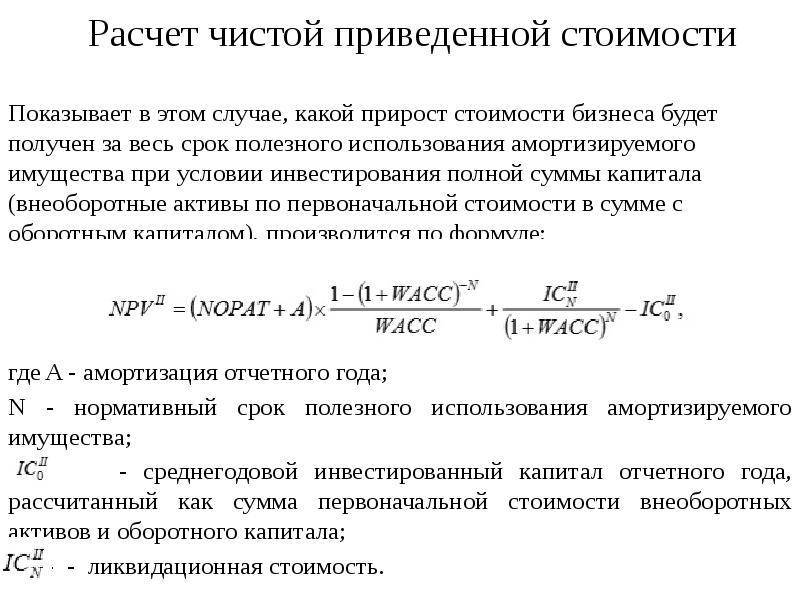

Формула исчисления ликвидационной стоимости

Каким образом рассчитывается ликвидационная стоимость? Формула исчисления данного показателя включает такие компоненты:

- текущая рыночная цена объекта;

- корректировочный коэффициент;

- показатель, отражающий тот факт, что актив нужно продать в оперативные сроки.

Последовательность вычислений при применении формулы, о которой идет речь, такова. Сначала определяется величина корректировочного коэффициента — с учетом срочности продаж, текущего уровня спроса на реализуемый объект, его характеристик. Рассматриваемый элемент формулы в среднем имеет значение порядка 0,3. То есть можно говорить о том, что ликвидационная стоимость — это показатель, который примерно на 30 % ниже рыночных расценок на реализуемый объект.

Как только определен размер корректировочного коэффициента, необходимо вычесть его из 1. После — умножить получившуюся цифру на величину рыночной стоимости реализуемого объекта. Самое сложное, таким образом, при исчислении ликвидационной цены актива — вычислить корректировочный коэффициент. Рыночная стоимость — показатель, который определяется без особых проблем. Для того чтобы вычислить коэффициент, может потребоваться обращение к статистическим данным, отражающим специфику сделок по реализации объектов по ликвидационной стоимости в прошлом, которые были осуществлены фирмами в том же сегменте, в котором работает то предприятие, что оперативно продает свои активы. Но не исключено, что коэффициент будет существенно ниже среднестатистических показателей, особенно если тому способствуют определенные факторы. Рассмотрим их специфику подробнее.

Этапы и методы расчета

Специалисты отделяют два способа оценки:

Прямой

Прямой способ оценки предприятия подразумевает реализацию сопоставления продажных процессов, исследования зависимости цены активов от факторов, которые воздействуют на них.

Прямой метод действенен тогда, когда у сотрудников компании есть доступ к базе статистических данных, которая отображает аналогичные ликвидационные операции, проведенные ранее

Косвенный

Косвенный способ оценки активов подразумевает установление их цены, отталкиваясь от рыночных коэффициентов. Они принимаются как основные и изменяются, отталкиваясь от срочности продаж, а также основных условий кредиторов компании. Косвенный метод довольно работает, если нет перспективы, применять опыт других фирм.

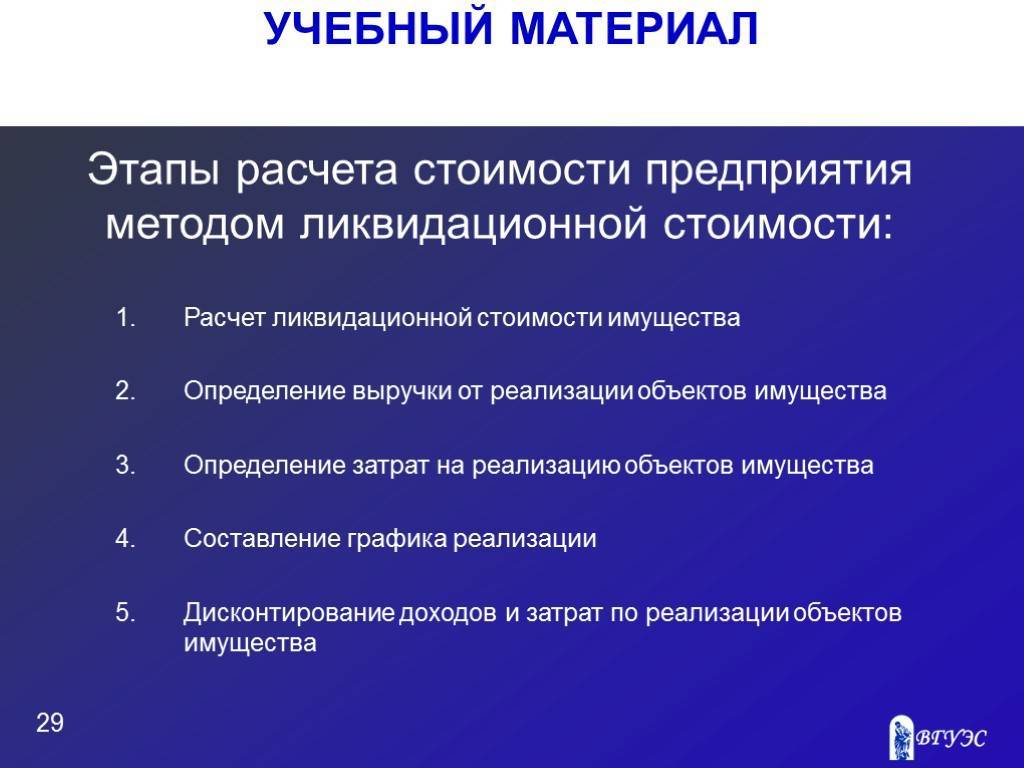

Осуществление поставленной задачи выполняется в несколько важных этапов:

- Отдел менеджмента составляет схему, с помощью которой будет осуществляться ликвидация активов компании.

- Рассчитывается ценность активов, в том числе всевозможные траты, связанные с ликвидационной деятельностью.

- Полученный коэффициент изменяется с расчетом временных рамок и других факторов исполнения процедуры.

Основная сущность понятия

Сущность ликвидационной стоимости активов заключается в том, что эти активы являются залоговым имуществом предприятия. Под эти активы оно берет кредит в банке и этим же имуществом расплачивается, в случае банкротства, по всем своим обязательствам. То есть если предприятие не получает прибыли, стоит на грани банкротства, то ее активы автоматически превращаются в пассивы.

Так как в таком случае активы будут распроданы «с молотка», нередко поспешно и с большими потерями. Поэтому кредиторы ищут поиски подстраховаться.

Экономическое определение понятия

Экономическое определение понятия заключается в том, что ликвидационная стоимость обретает свое значение тогда, когда появляется необходимость продажи имущества предприятия в сжатые сроки. Но не всегда оно связано с банкротством предприятия.

Очень часто это понятие относится также к распродаже устаревшего или ненужного оборудования. Вырученные средства идут на погашение обязательств перед кредиторами. Остатки могут быть пущены на выплаты дивидендов или вложены в другие активы.

Суть такого подхода проста, в любом случае, рано или поздно, предприятие будет признано банкротом, и все имущество будет распродано. Существует два подхода к продаже активов в данном случае: срочная ликвидация и упорядоченная.

Срочная ликвидация возникает тогда, когда кредиторы требуют немедленного погашения всех обязательств. Причины таких требований могут быть различными, но обычно, чтобы в таких случаях активы продаются по заниженной стоимости. Устраиваются распродажи и аукционы.

Упорядоченная ликвидация происходит в разумные сроки. В таком случае ликвидационная стоимость может быть максимально близка к рыночной.

Обычно такая ликвидация происходит в двух случаях:

- После погашения всех долгов;

- В случаях, когда о вероятном банкротстве становиться известно заранее, до начала процедуры ликвидации предприятия.

Бухгалтерские активы и пассивы

Как известно все операции, включая продажу имущества по ликвидационной стоимости, должны быть документально зафиксированы в бухгалтерской отчетности предприятия. Все средства предприятия разделяются на активы, то есть на имущество и на пассивы – источники формирования этого имущества.

В силу того, что структура капитала не зависит от принятых решений, касающихся инвестиционной политики, то организация не может изменить рыночной стоимости своих активов. Их стоимость не зависит от состояния пассивов предприятия.

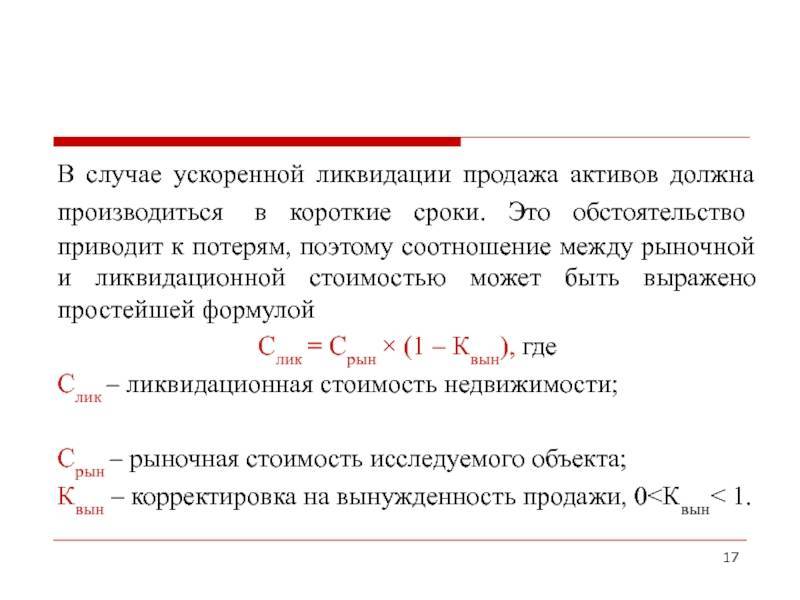

Формула для проведения расчетов

Существует несколько формул для определения ликвидационной стоимости. Наиболее актуальной является та, которая позволяет приблизить расценки к рыночным:

ЛС = Рыночная стоимость x (1 — Коэффициент при вынужденной реализации)

Коэффициент может составлять 0,1 – 0,5 или 10 — 50%. Точная его величина определяется в зависимости от рыночной цены на актив. Устанавливается коэффициент в результате экспертной оценки. Зависит он от следующих факторов:

- предполагаемые сроки реализации;

- амортизация оборудования и его тип;

- рыночная оценка актива;

- общая ситуация в требуемом рыночном сегменте.

Если провести экспертную оценку невозможно, коэффициент выставляется по нижней границе. То есть он будет составлять 0,5.

Примеры расчета

Предприятие в срочном порядке реализует оборудование для проведения расчета с кредиторами. Рыночная стоимость его составляет 50 000 рублей. Коэффициент вынужденной реализации вычислен не был, взята за основу нижняя планка. Расчет ЛС будет таким:

50 000 умножить на (1 — 0,5)

В результате мы получаем ликвидационную стоимость, равную 25 тысячам рублей.

ВАЖНО! Коэффициент зависит не только от характеристик активов, но и от ряда других факторов: сроки на продажу, уровень спроса. Чем больше возможностей для реализации объекта, тем выше будет коэффициент

При увеличении коэффициента повышается и ликвидационная стоимость.

Особенности оценки

Установление конкретного подвида ликвидационной ценности согласно задачам, установленным заказчиком является главным критерием для оценщика.

Для того, чтобы исключить допущения ошибки в ходе оценки, требуется соблюдать приведенный ниже алгоритм:

- Идентификация объекта. На данном этапе устанавливают соотношение между существующей документацией и действительным состоянием, и наличием.

- Идентификация прав собственности на объект. Определение прав собственности содержит общее описание имущества и список правоустанавливающих документов, которые фиксируют права собственности, например, на основании свидетельства о собственности выданным муниципальными структурами или соглашении купли-продажи имущества компании.

- Установка целей и функций оценки. Следует установить вид оценочной операции и систему применения ее итогов.

- Установление эффективной даты оценки. Она, как правило, сходится с датой осмотра.

- Изучение объекта. На этой стадии проводятся исследования, происходит проверка технического состояния имущества. Происходит анализ вероятных подходов для расчета рыночной цены, она является базисом, на ее основе будет установлена ликвидационная ценность объекта.

- Подсчёт рыночной ценности объекта.

- Проводится обоснованный подсчёт соответственных скидок с рыночной стоимостью, учитывая траты на продажу.

- В случае подсчета упорядоченной ликвидационной цены итоги оценочной компании следует подкорректировать согласно подготовленному плану по перепродаже активов.

При подсчёте, полученная от реализации денежная сумма, свободная от дополнительных расходов, дисконтируется на дату оценки по дисконтному тарифу, учитывая связанный с данной продажей риск.

Движимое имущество наиболее востребовано, недвижимость, механизмы, техническое оснащение, машины смогут быть распроданы в кратчайшие сроки. Оставшиеся активы, к примеру, ресурсы, сырьевые материалы и используемые вещества могут быть распроданы, сразу как положено решение продать активы.

При подсчете, необходимо учитывать и удерживать из восстановительной суммы издержки на устранение организации. Это расходы административные по поддержке деятельности компании вплоть до окончания полного продажи, выходные выплаты и пособия, расходы на транспортировку проданных активов и прочее.

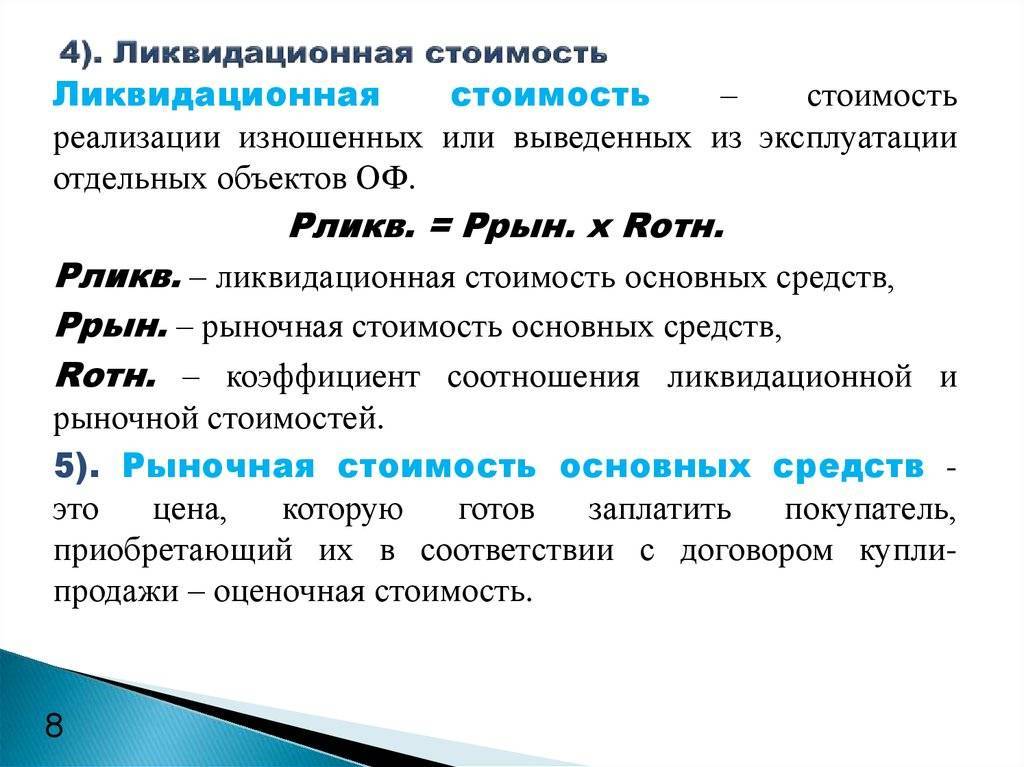

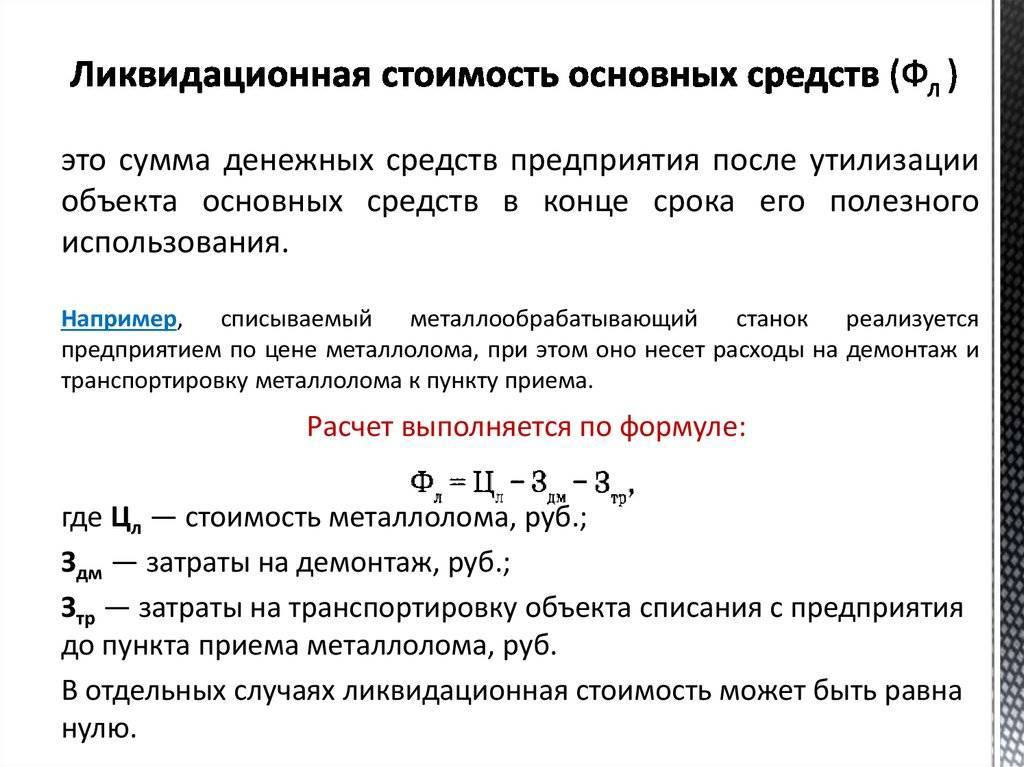

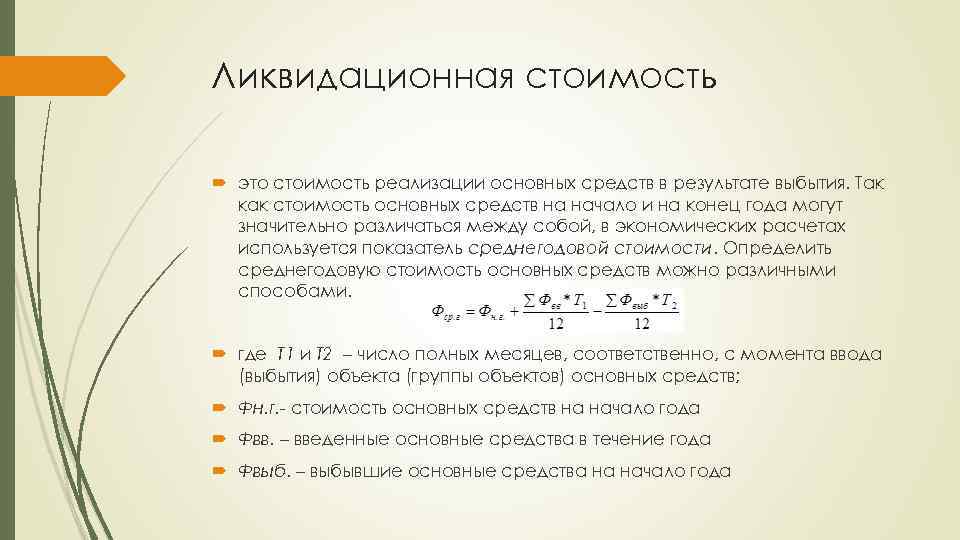

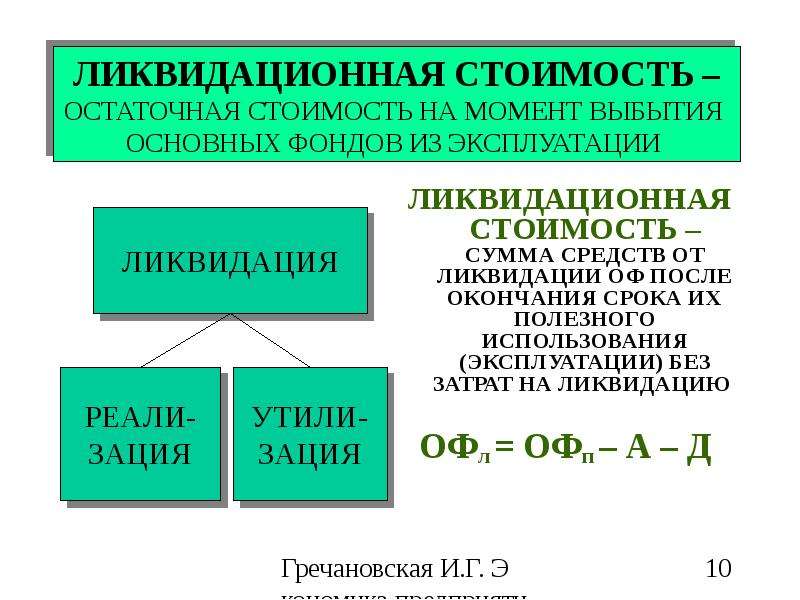

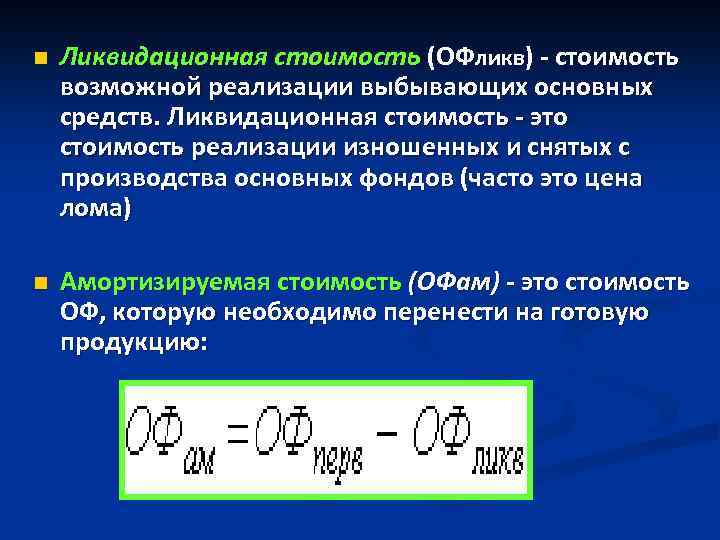

Что такое ликвидационная стоимость основных средств

На современном этапе развития экономики Законодательство России не обозначает ликвидационную стоимость основных средств как единое понятие из-за проблемы конкретного обозначения этого понятия.

Правильное комплексное понятие ликвидационной стоимости требуется для того, чтобы правильно начислять амортизацию финансового учета. Для амортизации используются самые распространенные методы:

Дорогой читатель! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь в форму онлайн-консультанта справа или звоните по телефону.

Это быстро и бесплатно!

- Как рассчитать ликвидационную стоимость основных средств

- Формула

- Методика расчета и оценки ликвидационной стоимости объекта ОС

- Ликвидационная и остаточная стоимость основных средств

1. Кумулятивный – определяется через сравнение стоимости амортизации к кумулятивному коэффициенту. Количество лет, оставшиеся до истекания срока пользования объектом свободных средств делятся на общую сумму лет его пользования:

Kk = N-ост. : n-сум.,

Kk – коэффициент;

n-ост. – остаточный период до истечения срока пользования продукта;

n-сум. – число лет применения продукта;

окончательная сумма за год рассчитывается так: A = (п.с. – л.с.) * Kk;

п.с.- исходная цена вложенных средств;

л.с.–цена ликвидации за предыдущий год эксплуатации продукта;

Kk – коэффициент.

2. Производственный – сумма амортизации за месяц вычисляется через фактическое производства продукта за месяц, произведенное на ставку амортизации:

A = o.п.x*п;

A- стоимость амортизации (за предыдущий месяц, квартал, год);

o.п.ф.–цельный объем произведенного продукта (за месяц, квартал, год);

п.–ставка амортизации от производства.

или п. = (п.c –л.c.)/o.п.o,

o.п.o–объем продукта за весь период эксплуатации.

3. Прямолинейный – сумма амортизации за прошедший год вычисляется через деление стоимости амортизации на период использования продукта ОС. А месячная сумма определяется делением суммы за год на 12.

A = (п.c. – л.c.)/C

п.c.–исходная цена на продукт;

л.c.–предположительная стоимость на ликвидацию;

C–период эксплуатации;

A–сумма амортизации за конкретный период.

В основном, предприятия определяют ликвидационную стоимость, полагаясь на ожидаемую рыночную стоимость продукта. В финансовых учетах налоговой такое понятие не числится и не употребляется вовсе.

Подразделения ликвидационной стоимости основных средств:

- Упорядоченная ликвидационная стоимость – распространение акций за должный период (для большей выручки от продаж активов), особенно если продукт на рынке новый.

- Принудительная ликвидационная стоимость – распространение свободных акций в критически короткие сроки (зачастую, на едином аукционе).

- Ликвидационная стоимость, обозначающая остановку реального наличествования акций предприятия. То есть, акции производителя просто списывается или подлежат уничтожению. А на освободившемся месте создается новое экономическое или социальное предприятие.

Какие существуют виды ликвидационной стоимости?

Ликвидационная стоимость является собирательным определением для весьма разрозненных понятий, она подразделяется на четыре основные разновидности.

- Утилизационная стоимость – всегда отрицательная величина, прибыль от таких активов компания не получает. В данном случае активы не подлежат продаже: они или списываются или утилизируются. Отрицательная цена обычно основывается на допущении о том, чтобы продать какой-либо актив потребуются определенные траты. Расчет этой условной величины требуется для списания активов с баланса предприятия.

- Упорядоченная (ее также называют долгосрочная) – формируется, когда у предприятия есть возможность заниматься реализацией активов в течение достаточно длительного времени (например, для труднореализуемых активов это период может достигать двух лет). Отсутствие срочности дают шанс приблизиться при продаже к рыночному значению. Предприятие даже может приложить за это время определенные усилия для увлечения рыночной привлекательности активов (например, отремонтировать объект и пр.). Обычно такой сценарий реализуется при банкротстве крупного бизнеса.

- Принудительная (или краткосрочная) – предполагает высокую скорость реализации активов, что делает невозможным получение реальной или приближенной к рыночной цене. Такой сценарий действует в том случае, когда юрлицу нужно предельно быстро рассчитаться по своим долговым обязательствам.

- Залоговая стоимость – рассчитывается кредиторами и указывает на ту цену, которую сможет выручить банк в случае невыполнения заемщиком своих кредитных обязательств и продажи предмета залога в сжатые сроки. Она требуется для обоснования нижней границы кредита и является скорее гипотетической величиной.

Западные подходы к выявлению ликвидационной стоимости

В западных странах подход к выявлению ликвидационной стоимости значительно отличается от российского. Эта разница, в конечном итоге, и определяет всю политику западных предпринимателей, относительно выявления ликвидационной стоимости предприятия.

Считается, что после распродажи активов и погашения всех имеющихся обязательств, имущество перестает оцениваться по ликвидационной стоимость, и начинает оцениваться по рыночной стоимости. Остатки имущества распродаются, а полученные средства распределяются между акционерами.

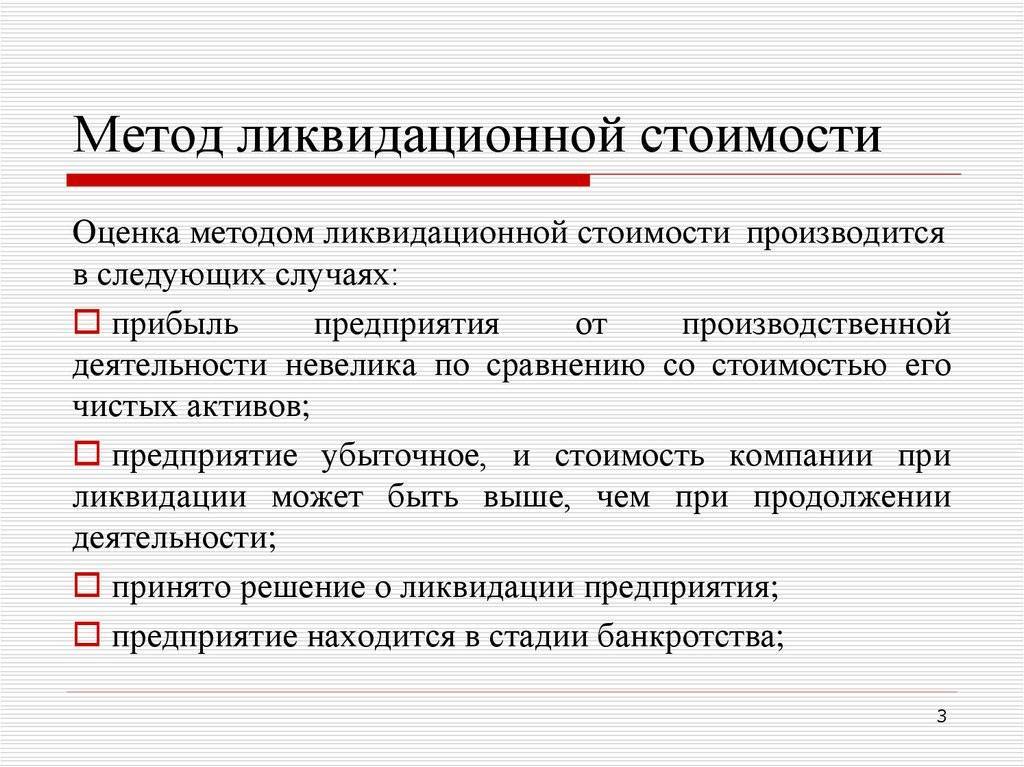

При этом имущество предприятия может быть оценено по ликвидационной стоимости в следующих случаях:

- Признание предприятия банкротом и его полное расформирование;

- Слишком низкая отдача активов. Когда стоимость активов несоизмеримо выше получаемой прибыли, то есть, предприятие не окупает вложенных в него ресурсов;

- Имеется огромное число дочерних предприятий, которые не приносят прибыли или доход с этих предприятий не покрывает издержек на их создание и обслуживание;

- При реорганизации предприятия (слияния, расширения и т.д.).