Отличия в значении

Помимо того, что полис ОСАГО является обязательным для любого эксплуатируемого автотранспортного средства, а КАСКО оформляется на добровольной основе, существует ряд различий в применении страхового покрытия.

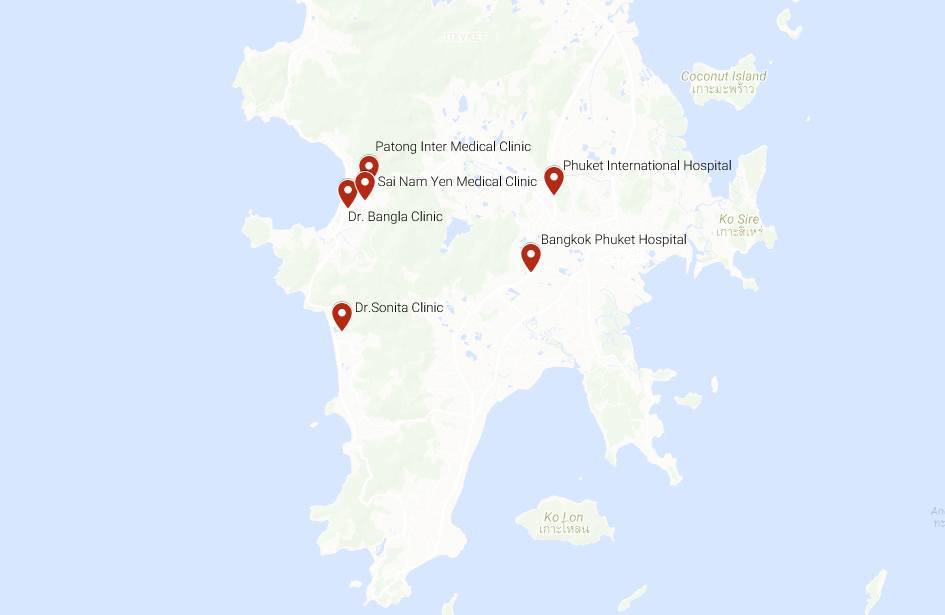

Следующая таблица позволит детально разобраться в различии применения добровольного и обязательного автострахования:

| ОСАГО | КАСКО |

| В случае признания виновным, ремонт ТС выполняется силами автовладельца. | Расходы на ремонт пострадавшего в ДТП автомобиля несет страховщик, независимо от виновности держателя полиса. |

| Выплата страхового покрытия производится третьей стороне, пострадавшей в ДТП. | Страховая компания обеспечивает проведение восстановительных работ пострадавшего авто. |

| Цена полиса строго регламентирована на государственном уровне, с применением различных ограничений при установлении тарифа различными страховщиками. | Величина стоимости КАСКО полностью на усмотрении страховщика. |

| Стоимость страховки доступна каждому автовладельцу, а ее расчет может быть проконтролирован действующими нормами. | Высокая стоимость полиса связана с широкими возможностями по его использованию в самых различных ситуациях с автомобилем. |

| Страховое покрытие по ОСАГО ограничено максимальной суммой в 400 тысяч рублей, остальное, при необходимости, виновник аварии выплачивает самостоятельно. | Страховое возмещение по КАСКО напрямую зависит от рыночной цены автомобиля и не может быть больше ее. Стоимость полиса тем выше, чем больше страховых рисков включено. |

| ОСАГО не компенсирует финансовые потери держателя полиса в случае ДТП, обеспечивает финансовую защиту, если чужой автомобиль повреждён. | КАСКО может не только компенсировать затраты на восстановление авто после аварии, но и предоставлять защиту от угона, а также иных обстоятельств, не связанных с передвижением по дороге. |

| Страхование оформляется на автомобиль любого года выпуска, если предполагается его использовать для вождения. | Покрытие КАСКО предусматривает, прежде всего, финансовую защиту на случай повреждения авто не старше 10 лет. |

Понятие и особенности ОСАГО

Данный полис является наиболее доступным для автовладельцев. Он обязателен для каждого собственника транспортного средства, так как отсутствие полиса является наказуемым правонарушением.

Важно! В законодательстве четко оговаривается, что лицо, выступающее в качестве виновника ДТП, обязано покрывать нанесенный ущерб, причем если у него имеется страховка, то средства выплачиваются страховой компании, а если она отсутствует, то данная обязанность возлагается непосредственно на него. За счет необходимости страхования, многие люди, которым наносится урон во время аварий, быстро и без каких-либо препятствий возмещают затраты на ремонт и лечение

Если отсутствует у виновника страховой полис, то он должен уплачивать собственные средства

За счет необходимости страхования, многие люди, которым наносится урон во время аварий, быстро и без каких-либо препятствий возмещают затраты на ремонт и лечение. Если отсутствует у виновника страховой полис, то он должен уплачивать собственные средства.

Что такое ОСАГО? Фото:slideshare.net

Нередко у него они отсутствуют, а также он не работает официально, поэтому пострадавшие не могут получить компенсацию. Каждый владелец авто обязан заключать договор страхования, а управлять машиной могут только люди, которые вписаны в полис. Чтобы оформить страховку ОСАГО, подготавливаются документы:

- паспортные данные всех людей, которые планируют пользоваться автомобилем в качестве водителей;

- св-во о регистрации авто;

- талон, подтверждающий факт прохождения ТО;

- водительские права всех людей, которых надо вписать в страховой полис;

- страховой полис, у которого истекает срок действия, если оформляется данный документ не в первый раз.

Стоимость полиса ОСАГО в разных страховых компаниях не обладает значительными отличиями. Продаются они не только в таких организациях, но и даже в фирмах сотовой связи.

Важно! Многие люди предпочитают пользоваться новейшей и удобной услугой, позволяющей приобретать полис с помощью интернета, поэтому не требуется вовсе заполнять документы непосредственно в отделении страховой фирмы

Что дает ОСАГО

При наличии полиса ОСАГО повышается уверенность на дороге, что особенно актуально в современное время, когда количество машин постоянно увеличивается. Страхование автомобиля позволяет избежать значительных трат денежных средств в случае причинения ущерба другими водителями. Выплаты производятся страховой компанией, с которой заключен договор.

Важно! Страховка действует на разные виды страховых рисков, а размер компенсации ограничен по законодательству. Компенсируется исключительно урон, нанесенный в результате ДТП, а вот остальные поломки авто должны чиниться за свои средства

Размер выплаты рассчитывается по итогам проведения оценки.

С 2015 года значительно были увеличены выплаты. Планируется к 2019 году увеличить максимальные размеры компенсаций по европротоколу до 400 тыс. руб. для всех регионов страны

Важно! Если страховая компания задерживает выплаты, то начисляются штрафы, равные 1% от суммы выплаты за один день просрочки

Как получить выплаты по ОСАГО и КАСКО, расскажет это видео:

А стоит ли добровольно страховать автомобиль

Даже при наличии автогражданки добровольно застраховать ТС все же стоит:

- если автомобилист будет признан виновным в ДТП, то оплатят ремонт его машины, по ОСАГО же – только ремонт чужой;

- добровольное автострахование нужно еще и потому, что в рамках него выплатят компенсацию за гибель или повреждение своей машины при любом неблагоприятном событии – пожар, взрыв, угон, стихийное бедствие, техногенная катастрофа и др.;

- по соглашению добровольного страхования потерпевший вправе отремонтировать свое авто в ДТП, если размер стоимости ремонта превысит 400 тыс. рублей, при отсутствии же полиса придется обращаться в суд.

ОСАГО и КАСКО в одной страховой компании

Из-за того, что выплаты по ОСАГО ограничены, автовладельцы нередко заключают дополнительно договор КАСКО, так как последний обеспечивает большие выплаты при аварии. Договор можно заключить в одной компании.

Изучим, как складывается стоимость КАСКО и ОСАГО, в чем разница параметров, влияющих на них.

Цена на ОСАГО зависит от модели ТС, водительского стажа, региона, где предполагается использовать транспортное средство, КБМ и скидок СК. В то же время на КАСКО влияет список страховых рисков, которые указывает сам водитель.

Преимущества оформления обеих страховок в одной компании заключаются в том, что, во-первых, экономится время. Персоналом вводятся все данные сразу на оба вида страховки. Во-вторых, играет роль простота оформления. Достаточно предъявить документы, оплатить страховки и получить оба полиса. В-третьих, обычно в СК устанавливают скидки при заключении обоих договоров.

Если полис КАСКО уже оформлен

Несмотря на то, что в подавляющем большинстве случаев покупка КАСКО является требованием при оформлении кредита на приобретение автомобиля, данный вид страхования, согласно российским законам, не может быть навязан. Таким образом, автовладелец не несет никакой ответственности, если добровольная страховка не была оформлена.

Совсем иначе обстоят дела при отсутствии полиса ОСАГО. Автомобилист не имеет права эксплуатировать машину, если не был заключен договор страхования по ОСАГО. Останавливая машину для проверки документов, согласно требований ПДД (п.2.1.1.), инспектор ГИБДД вправе потребовать от водителя предоставления следующих документов:

- водительские права;

- полис ОСАГО;

- регистрационные документы на автомобиль.

https://youtube.com/watch?v=b267iNp5EPI

Если при проверке документов сотрудниками госавтоинспекции будет выявлено отсутствие полиса ОСАГО, водителю будет вынесено предупреждение или выписан штраф, о чем говорится в ст.12.37 КоАП РФ. Сумма штрафа составляет 500-800 рублей, в зависимости от причин отсутствия полиса. Так как сотрудники ГИБДД могут выписывать данный штраф при каждой проверке неограниченное число раз, в результате может образоваться существенная сумма обязательств по уплате штрафа. Чтобы избежать подобных неприятностей, водителю, обнаружившему, что страховой полис более не действует или вовсе не был приобретен, рекомендуется незамедлительно заняться вопросом оформления страховки.

Таким образом, вопрос, если есть КАСКО, нужен ли ОСАГО, имеет однозначный ответ. ОСАГО необходим при любых обстоятельствах, если машина выезжает на дорогу, гарантируя водителю финансовое обеспечение на случай повреждения чужого имущества в процессе эксплуатации транспортного средства. Даже если автовладелец уже оформил полис КАСКО, застраховать свою автогражданскую ответственность он обязан.

Отличительные признаки страховок

Прежде чем ответить на вопрос: «Нужно ли ОСАГО, если есть КАСКО?», нужно знать и понимать, чем отличаются эти два страховых полиса.

А отличаются они следующим:

- Основаниями для получения выплат;

- Суммой выплат;

- Объектом страхования.

Кроме того, оба страховых полиса подразумевают выплату разным лицам.

ОСАГО— это страховой полис, который дает защиту водителю перед другими автовладельцами. Этот страховой договор защищает непосредственно ответственность водителя, но никак не автомобиль. Если произойдёт авария, потерпевшему будет выплачен соответственный ущерб, но виновник ДТП не получит никакой компенсации от страховой.

КАСКО — это страховой полис, который все расходы при произошедшем ДТП берет полностью на себя. То есть, если случится авария, страховая компания полностью покроет весь причиненный ущерб, несмотря на то, какой стороной является клиент— виновной или пострадавшей.

Но в ситуации с КАСКО водитель не может быть уверен в стоимости страховки, так как государством никак не регулируется цена такого договора. Сумма страховки устанавливается непосредственно самими страховыми компаниями, и очень часто цена ее составляет определенный процент от того сколько стоит новая машина, а это, в любом случае дорого.

Одно из главных отличий страховых полисов это то, что КАСКО может быть оформлен добровольно, в то время как ОСАГО должен быть оформлен в обязательном порядке.

Разница между страховками

Главное отличие двух страховых продуктов заключается в обязательности заключения договора:

- ОСАГО — автовладельцы покупают полисы в обязательном порядке. Если нет страховки — штраф.

- КАСКО — дополнительное добровольное страхование.

Второе основное отличие — что будет застраховано:

- ОСАГО — автогражданская ответственность владельца ТС.

- КАСКО — автомобиль.

Третье отличие — получатель возмещения ущерба:

- ОСАГО — компенсация пострадавшей стороне от страховщика виновника ДТП.

- КАСКО — страховщик возмещает ущерб владельцу ТС.

Если по ОСАГО страховка не предусматривает возможность выбора страховых рисков, то по дополнительным страховкам КАСКО может быть застрахован практически любой случай.

Особенности оформления страховых полисов

Говоря о том, можно ли ездить с полисом КАСКО без ОСАГО, нужно отметить, что в РФ такая возможность отсутствует – полис обязательного автострахования должен быть у каждого собственника авто. При покупке нового автомобиля нужно обязательно сделать страховку сразу после оформления машины в ГИБДД и после постановки на учет.

При автокредите практически всегда банки обязывают своих клиентов оформлять КАСКО. Только при наличии полиса выдается автокредит. Требование противоречит законодательству, то есть, этот вид страхования обязательным не является. При автокредите новому автовладельцу нужно оформить только ОСАГО.

Где можно оформить?

Многие автомобилисты думают, что надо делать ОСАГО и КАСКО в одной компании. Это заблуждение. Оформить автостраховку можно в разных организациях. То есть, между собой они никак не пересекаются, не дополняют друг друга и несут в себе совершенно разный смысл.

Владелец машины имеет возможность купить полисы в любой компании, которая предложила ему наиболее привлекательные условия. Можно оформить автостраховку:

- при личном посещении офиса автостраховщика;

- через интернет, заполнив форму и загрузив всю необходимую документацию.

Лучше всего приобретать полисы автострахования в проверенных страховых организациях. Слишком низкая цена автостраховки – это сомнительно

Не нужно обращать внимание на многочисленные сайты в интернете, которые предлагают дешевые полисы. В 99% случаев они являются поддельными

Многие автолюбители уверены, что можно ездить без ОСАГО, но это заблуждение. Наличие данного полиса с 2002 г. в России является законодательным требованием, за невыполнение которого предусмотрен штраф в размере 800 рублей.

Необходимые документы

Для оформления обязательной автостраховки требуется:

- копия гражданского паспорта;

- ПТС, свидетельство о регистрации;

- лист диагностики авто (техосмотр);

- права (копии прав лиц, которые будут вписаны в автостраховку);

- заявление на бланке страховщика.

При оформлении КАСКО нужен аналогичный пакет документации. Также требуется предоставить сотруднику страховой компании возможность провести осмотр автомобиля перед подписанием соглашения.

Стоимость автостраховок

На стоимость страховок влияет ряд факторов:

- мощность машины;

- стаж водителя, его возраст;

- регион оформления автостраховки;

- коэффициент КБМ и другие коэффициенты конкретного страховщика;

- ценовая политика страховой компании;

- марка автомобиля, модель, год производства, стоимость приобретения авто.

Преимущества и недостатки ОСАГО

Выплата ущерба автогражданки ограничена только лимитом ответственности. Если пострадает водитель, его транспортное средство, то возмещения убытков не будет. Если по вине владельца произойдет ДТП, пострадавшему будет возмещена сумма на ремонт, что поможет сэкономить огромные деньги и избежать длительной судебной волокиты.

Среди неоспоримых преимуществ:

- оплата убытков, нанесенных другому транспортному средству;

- стоимость.

К негативным сторонам можно отнести обязательность оформления. Если ОСАГО отсутствует, недействителен или закончился срок действия на водителя накладывается административная ответственность. Ее размер 500-800 рублей за каждый обнаруженный случай езды без автогражданки.

Законодательное регулирование

Оформление страховок регулируется на законодательном уровне – по ОСАГО № 40‑ФЗ. В четвертой статье изложены обязанности автовладельцев страховать свою гражданскую ответственность, а также особенности заключения договора при покупке авто. Новому владельцу автомобиля при приобретении авто, вступлении в действие завещания, дарственной даётся десять дней на то, чтобы получить полисы ОСАГО.

Не заключать договор страхования ОСАГО могут владельцы ТС с конструктивной скоростью до двадцати километров в час, а также не предназначенные передвигаться по автомобильным дорогам.

При добровольном автостраховании страховщики руководствуются законом № 4015‑1 «Об организации страхового дела в Российской Федерации», ГК РФ, законом «О защите прав потребителей».

Лучшая страховка при ДТП

Если у водителя оформлена и КАСКО И ОСАГО, и он попал в аварию, то возникает логичный вопрос: «Какой страховкой лучше воспользоваться?».

В такой ситуации нужно учитывать некоторые факторы, а именно:

- На каких условиях заключался тот и другой договор;

- Насколько серьезна авария;

- При каких обстоятельствах произошло ДТП;

- Насколько быстро пройдут выплаты.

Так, к примеру, если клиент страховой не виноват в ДТП, а ущерб составляет меньше чем 400 тысяч рублей, то лучше использовать ОСАГО, так как если применить КАСКО, то в следующем году этот страховой договор будет стоить намного дороже.

Страхование транспортного средства—это важный этап, который приходится проходить каждому автолюбителю. И если водитель хочет оформить только КАСКО, то он должен знать, что избежать оформления ОСАГО не получится, и не стоит этого делать. КАСКО— это защита самого автовладельца, а ОСАГО— это защита других участников дорожного движения. Поэтому если есть КАСКО, нужно все равно оформлять ОСАГО.

Зачем ОСАГО, если есть КАСКО

Транспортные средства являются источником повышенной опасности. Они попадают в ДТП, нанося ущерб автомобилям, водителям, пассажирам. Чтобы виновник аварии мог гарантированно компенсировать убытки, которые он нанес, введено обязательное автострахование гражданской ответственности.

Приобрести полис ОСАГО в соответствии с Федеральным законом № 40‑ФЗ обязаны все владельцы транспортных средств. А что делать тем, кто оформляет добровольное страхование своего автомобиля? Нужно ли покупать ОСАГО, если есть КАСКО?

Если при оформлении ОСАГО страхуется ответственность владельца ТС, КАСКО защищает сам автомобиль. Его задача — покрывать ущерб, который может быть нанесен ТС в результате аварии, угона, несчастного случая и при других обстоятельствах. Причем выплаты по добровольной страховке получает владелец автомобиля, независимо от того, виноват он в ДТП или нет.

Нужен ли полис ОСАГО при наличии КАСКО? Конечно. ОСАГО — обязательное страхование, оформить его придется, иначе — штраф. А вот КАСКО оформляется добровольно. Это личное дело каждого автовладельца. Суммы возмещения защищают финансовые интересы хозяина транспортного средства. Поэтому ответ на вопрос, если есть КАСКО, нужно ли делать ОСАГО, очевиден — ОСАГО делать обязательно. Выбора у автовладельца нет.

Что по этому поводу говорит закон?

До 01 сентября 2014 года возмещение убытков по ОСАГО было альтернативным, т.е. потерпевший мог обратиться, как в свою страховую компанию, так и в компанию виновника аварии. Поэтому вопрос о том, страховаться по ОСАГО и КАСКО в одной фирме или покупать полисы в разных СК, стоял менее остро. Всегда оставался тройной выбор:

- Воспользоваться договором КАСКО.

- Обратиться в свою компанию по ОСАГО.

- Получить деньги по ОСАГО в СК виновника.

По новому Закону об ОСАГО, если в ДТП участвовали только два ТС, и не пострадали люди (а таких аварий у нас, порядка, 80%), обращаться можно только в свою компанию. Поэтому сегодня вопрос о выборе страховщика по КАСКО стал более актуальным.

Особенности оформления страховых полисов

Говоря о том, можно ли ездить с полисом КАСКО без ОСАГО, нужно отметить, что в РФ такая возможность отсутствует – полис обязательного автострахования должен быть у каждого собственника авто. При покупке нового автомобиля нужно обязательно сделать страховку сразу после оформления машины в ГИБДД и после постановки на учет.

При автокредите практически всегда банки обязывают своих клиентов оформлять КАСКО. Только при наличии полиса выдается автокредит. Требование противоречит законодательству, то есть, этот вид страхования обязательным не является. При автокредите новому автовладельцу нужно оформить только ОСАГО.

Где можно оформить?

Многие автомобилисты думают, что надо делать ОСАГО и КАСКО в одной компании. Это заблуждение. Оформить автостраховку можно в разных организациях. То есть, между собой они никак не пересекаются, не дополняют друг друга и несут в себе совершенно разный смысл.

Владелец машины имеет возможность купить полисы в любой компании, которая предложила ему наиболее привлекательные условия. Можно оформить автостраховку:

- при личном посещении офиса автостраховщика;

- через интернет, заполнив форму и загрузив всю необходимую документацию.

Статья по теме: Особенности GAP-страхования машины и как его оформить Лучше всего приобретать полисы автострахования в проверенных страховых организациях. Слишком низкая цена автостраховки – это сомнительно

Не нужно обращать внимание на многочисленные сайты в интернете, которые предлагают дешевые полисы. В 99% случаев они являются поддельными

Многие автолюбители уверены, что можно ездить без ОСАГО, но это заблуждение. Наличие данного полиса с 2002 г. в России является законодательным требованием, за невыполнение которого предусмотрен штраф в размере 800 рублей.

Необходимые документы

Для оформления обязательной автостраховки требуется:

- копия гражданского паспорта;

- ПТС, свидетельство о регистрации;

- лист диагностики авто (техосмотр);

- права (копии прав лиц, которые будут вписаны в автостраховку);

- заявление на бланке страховщика.

При оформлении КАСКО нужен аналогичный пакет документации. Также требуется предоставить сотруднику страховой компании возможность провести осмотр автомобиля перед подписанием соглашения.

Стоимость автостраховок

На стоимость страховок влияет ряд факторов:

- мощность машины;

- стаж водителя, его возраст;

- регион оформления автостраховки;

- коэффициент КБМ и другие коэффициенты конкретного страховщика;

- ценовая политика страховой компании;

- марка автомобиля, модель, год производства, стоимость приобретения авто.

Стоимость

Стоимость КАСКО является договорной. Лицо может изучить рынок страховых услуг с тем, чтобы выбрать организацию, у которой приобрести соответствующий полис ввиду того, что цена может варьировать в зависимости от страховщика. Учитывая, что нет единых правил установления величины страховой премии, которую обязан уплатить страхователь, она складывается под влиянием многих факторов:

Возраст водителя.

Его водительский стаж.

Характеристики машины (год выпуска, марка, модель).

Условия хранения автомобиля (гараж, стоянка).

Количество нарушений правил дорожного движения.

Число обращений за страховым возмещением при возникновении страховых случаев.

Количество и виды страховых рисков, указанных в договоре.

Внимание! Чем обширнее перечень рисков, тем выше цена, и наоборот.

Включение в договор условия франшизы, то есть указание предельной суммы расходов на ремонт, которые страховщик не обязан возмещать, а страхователь обязуется самостоятельно произвести. Об особенностях КАСКО с франшизой можно узнать тут, а в этом материале можно ознакомиться с плюсами и минусами этого вида страхования.. Стоимость полиса может находиться на уровне порядка 11% от цены транспортного средства

При этом сюда также включается вознаграждение страховому брокеру. Цена полиса ОСАГО формируется другим способом. Во-первых, она не может отличаться у разных страховщиков, поскольку порядок её определения установлен законодательно. Организациям запрещается увеличивать уровень страховых премий, а также применять систему скидок

Стоимость полиса может находиться на уровне порядка 11% от цены транспортного средства. При этом сюда также включается вознаграждение страховому брокеру. Цена полиса ОСАГО формируется другим способом. Во-первых, она не может отличаться у разных страховщиков, поскольку порядок её определения установлен законодательно. Организациям запрещается увеличивать уровень страховых премий, а также применять систему скидок.

Страховой тариф по ОСАГО складывается, исходя из базовой ставки и коэффициентов. Базовые ставки определяются на основании определения вероятности причинения вреда при управлении транспортным средством и уровня возможного ущерба. На это влияют мощность, год выпуска авто и т.д. Коэффициенты определяются, исходя из следующих факторов:

- региона регистрации машины;

- возраста и стажа водителя;

- количество людей, которым разрешено управлять машиной;

- срок приобретения страховки;

- частота нарушения ПДД.

Сколько стоит на новый автомобиль?

Учитывая, что на стоимость КАСКО влияет не только год выпуска и наличие или отсутствие пробега двигателя, на одну и ту же модель автомобиля может быть установлена разная стоимость КАСКО.

Например, если взять в расчёт новый ВАЗ 2190 2017 года выпуска, зарегистрированный в Москве, оценённый в 438 100 рублей, базовое КАСКО может стоить около 23 тыс. руб. При этом если водитель 30-летний мужчина с 10-летним стажем, холостой и без детей.

Сравнение цен

Однако в компании «Ренессанс страхование» стоимость КАСКО того же автомобиля, но с включением всех возможным страховых рисков будет равна 34 тыс. руб. А в таких организациях, как «Макс», «Тинькофф. Страхование» цена может быть значительно выше и доходить даже до 50 тыс. руб.

Внимание. Чтобы определить стоимость полиса с наименьшей погрешностью не лишено смысла воспользоваться онлайн-калькуляторами и сравнить цены в разных компаниях.. Чтобы продемонстрировать, на сколько могут отличаться цены, рассчитаем стоимость КАСКО для того же нового автомобиля, но с другими сведениями о владельце

Чтобы продемонстрировать, на сколько могут отличаться цены, рассчитаем стоимость КАСКО для того же нового автомобиля, но с другими сведениями о владельце.

Если в качестве водителя указать замужнюю женщину двадцати трёх лет, воспитывающую ребёнка и имеющую стаж 2 года, то стоимость страховки может повыситься на 10 тыс. Например, в компании «Согласие» цена будет не 34 тыс. руб., а 43 тыс. руб. В то же время полис ОСАГО на тот же автомобиль ВАЗ обойдётся водителю в 8 237 рублей.

Таким образом, КАСКО и ОСАГО имеют принципиальные отличия, поэтому рекомендуется иметь на руках оба вида полиса

При этом приобретать их лучше всего в одной компании, а обращать внимание необходимо в первую очередь на условия заключения договора КАСКО, поскольку цена именно этого полиса может зависеть от многих факторов, в том числе и от набора страховых рисков

Что собой представляют страховки КАСКО и ОСАГО?

КАСКО – «Комплексное автомобильное страхование, кроме ответственности». В страховке прописывается множество рисков. Перед оформлением нужно тщательно изучить соглашение. Страховщик по КАСКО выплатит деньги автовладельцу в случаях (риски, которые входят в соглашение):

- умеренная порча имущества злоумышленниками;

- ДТП любого вида;

- угон, хищение автомобиля.

Помимо денежного возмещения, есть возможность получить от автостраховщика натуральную компенсацию – отправку авто на ремонтные работы в авторизованный автоцентр.

ОСАГО – «Обязательное страхование автогражданской ответственности». Почти у каждого автолюбителя она есть. Эта автостраховка обязательна, а КАСКО – добровольная. Нужно четко разделять два документа.

По ОСАГО страхуется ответственность автолюбителя. К примеру, если он виновен в аварии, то пострадавшая сторона получит от страховой компании денежное возмещение:

- максимум 400 тыс. р., (пострадал только автомобиль);

- максимум 500 тыс. р. (есть пострадавшие люди, жертвы).

С помощью КАСКО страхуется конкретное транспортное средство. Есть возможность застраховать от любых рисков.

Также в РФ есть такая разновидность автострахования, как ДСАГО. Страховка такого типа работает в качестве дополнения для ОСАГО. Основная задача – увеличение размера выплат пострадавшей стороне. Если по обязательной страховке максимум составляет 400 тыс. р., то по ДСАГО он не ограничен – всё зависит от условий подписанного соглашения.

Нужен ли ОСАГО, если есть КАСКО?

Как следует из смысла статьи, вопрос со страховками понятен. Нужно ли оформлять ОСАГО, если есть КАСКО? Да, нужно. Законы, регулирующие автострахование, ОСАГО предписывают иметь для каждого транспортного средства, даже если имеются и другие непросроченные полисы на него.

Не стоит воспринимать полис ОСАГО как излишнюю трату денег. В случае попадания в ДТП выплата страховой компании здорово выручит автовладельца и избавит от многих хлопот. А если сотрудник ГИБДД остановит автомобиль и у водителя не окажется при себе ОСАГО, его ждет штраф в размере от пятисот до восьмисот рублей, в зависимости от того, оформлен он вообще или нет.