Что случилось?

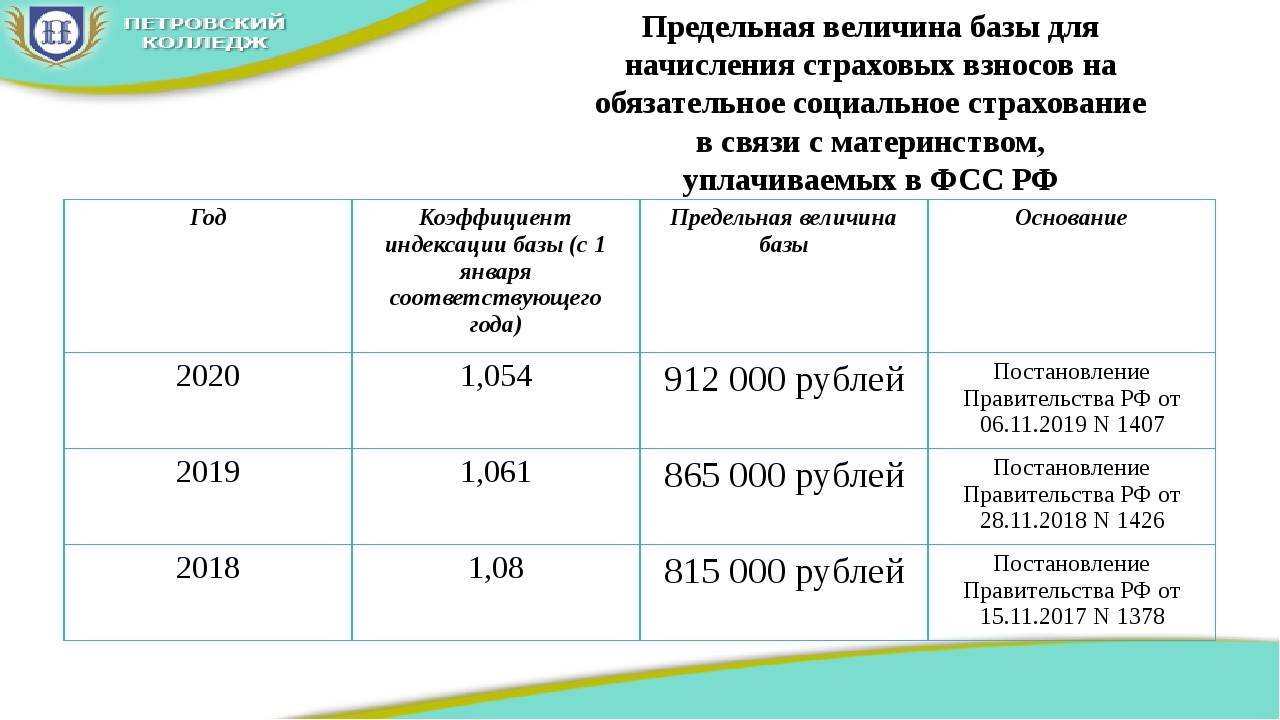

Минфин России опубликовал на едином портале для размещения проектов НПА проект постановления об утверждении предельной базы по страховым взносам в ФСС и ПФР. Чиновники намерены увеличить действующую базу в 1,069 раза. Это установленный в 2021 году коэффициент роста средней заработной платы. Благодаря изменениям предельной базы для начисления страховых взносов, увеличится фискальная нагрузка на фонд оплаты труда для работодателей и одновременно уменьшится будущая пенсия для работников с большими заработными платами.

Напоминаем, что в 2022 году изменятся формула расчета предельной базы для расчета предельной базы по страховым взносам, поэтому ее рост с 01.01.2022 будет меньше, чем в прошлые годы. Ее привязали к средней заработной плате.

Есть ли в законе какие-то компенсационные меры для граждан?

Авторы проекта принятого Федерального закона от 20.12.2017 N 413-ФЗ указывают, что заморозка накопительной части пенсии не уменьшает объем пенсионных прав будущих пенсионеров, соответственно, компенсация не устанавливается. Свою позицию законодатели объясняют тем, что 16% индивидуальной части тарифа страховых взносов будет сохранено путем определения в 2020 году максимального значения и величины индивидуального пенсионного коэффициента в соответствии с Федеральным законом «О страховых пенсиях» исходя из направления полного размера индивидуальной части тарифа страхового взноса на финансирование страховой пенсии и отсутствия формирования пенсионных накоплений за счет страховых взносов на обязательное пенсионное страхование.

Более понятный комментарий по этому вопросу дал Пенсионный фонд, объяснив, что пенсионные накопления граждан никуда не пропадают, но будут заменены на такое количество пенсионных коэффициентов, которое позволит получать страховую пенсию в том же размере, как если бы гражданин получал ее с учетом накоплений. Те пенсионные накопления, которые были сформированы до 2014 года, сохранены и находятся в ПФР или НПФ и доступны для управления и распоряжения ими.

Россия

- Все новости

- Севастополь

- Крым

- Россия

- Новороссия

- В мире

- Политика

- Реклама на ForPost

Ждать ли россиянам 13-й пенсии к Новому году?

В Госдуму был внесён законопроект о назначении предновогодней выплаты всем пенсионерам.

Фото: ForPost

Законопроект о выплате к Новому году всем пенсионерам помощи в размере назначенной месячной пенсии не нашёл поддержки правительства РФ. Об этом ForPost рассказал один из авторов инициативы, председатель комитета ГД по труду, социальной политике и делам ветеранов Ярослав Нилов.

Впрочем, по словам Нилова, даже если законопроект не будет принят, его фракция ЛДПР не оставит попыток внедрить эту дополнительную меру поддержки пенсионеров в российское законодательство. Он отметил, что партии уже не раз удавалось проводить свои инициативы таким образом, хотя изначально они не получали одобрения исполнительной власти.

Он также напомнил, что в России есть и другие способы назначения пенсионерам дополнительной социальной помощи, в том числе по решению президента или правительства. Но будут ли подобные решения приняты сейчас, парламентарий не знает.

Стоит сказать, что ранее в СМИ была информация о том, что и справедливороссы вносили в ГД свой законопроект о 13-й пенсии. Нилов отметил, что не знает о его судьбе.

В конце октября в медиа появились сообщения о том, что Госдума приняла этот законопроект «Справедливой России». Однако, как 1 ноября сообщила Lenta.ru, эта информация оказалась недостоверной.

В свете того, что правительство не поддержало законопроект от ЛДПР, можно предположить, что такая же участь постигнет и предложение справедливороссов.

Читайте по теме: В России годовой рост пенсии составит 15,28%

Андрей Мединский

Поделитесь этой новостью с друзьями:

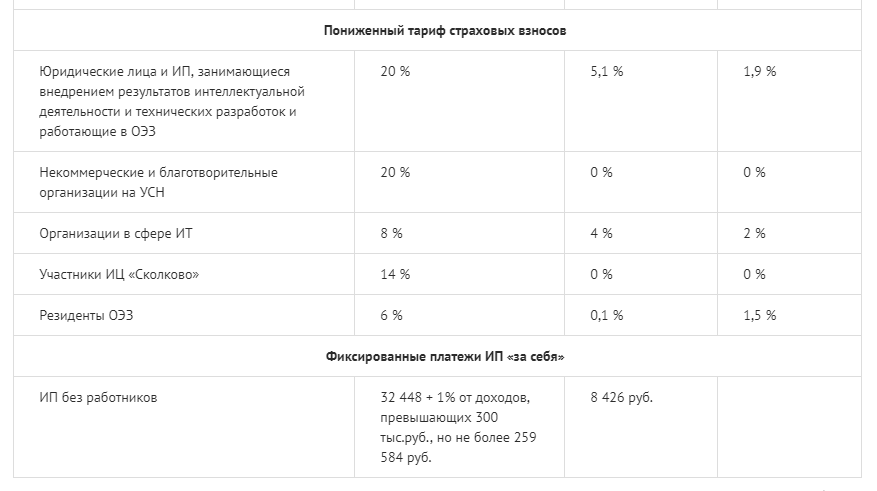

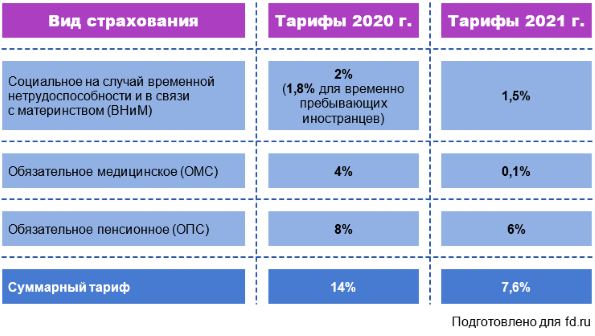

Пониженные тарифы страховых взносов

Список критериев, которым должна соответствовать организация, чтобы платить взносы по льготным тарифам, приведен в статье 427 НК РФ. Федеральный закон от 02.07.2021 № 305-ФЗ внес в нее поправки. В итоге с 1 января 2022 года применять пониженные тарифы смогут больше предпринимателей.

В ст. 427 НК, определяющей, кто получит возможность сэкономить на платежках по страховым взносам в 2022 году, приведены несколько пунктов:

- п. 1 описывает категории организаций, имеющих право на льготу;

- в п. 2 и 2.1 приводятся ставки пониженных тарифов;

- в п. 3 указано, что для применения льготы необходимо соблюдать условия из п. 4-12 и 14.

Важно! Новый пункт — 13.1 — добавлен законом № 305 ФЗ (подпункт «б» пункта 88 статьи 2). В нем перечисляются плательщики, которые теперь также имеют право на льготный тариф

Это юрлица и ИП, у которых:

- среднесписочная численность больше 250 человек (согласно реестру МСП);

- основной вид деятельности — предоставление продуктов питания и напитков. Класс 56 из раздела I «Деятельность гостиниц и предприятий общественного питания» должен быть указан как основной вид деятельности в ЕГРЮЛ/ЕГРИП на первое число месяца, когда в реестр МСП вносят данные.

Этой категории плательщиков необходимо выполнить дополнительные условия (указаны в пп. 38 п. 3 ст. 149 НК):

- сумма доходов за предыдущий календарный год не более 2 млрд руб.;

- удельный вес доходов от общепита в общей сумме доходов не менее 70 %;

- среднемесячный размер зарплат и иных вознаграждений физлицам за прошлый год не ниже размера среднемесячной зарплаты в регионе по тому же виду деятельности.

Обратите внимание, что условие №3 применяется только с 1 января 2024 года. Этот показатель установят по данным РСВ по виду деятельности из класса 56. Определят общую сумму средних выплат и иных вознаграждений за каждый месяц, затем поделят ее на количество физлиц, которым были начислены выплаты

Затем сумму средних выплат поделят на количество месяцев, в которых были выплаты

Определят общую сумму средних выплат и иных вознаграждений за каждый месяц, затем поделят ее на количество физлиц, которым были начислены выплаты. Затем сумму средних выплат поделят на количество месяцев, в которых были выплаты

Этот показатель установят по данным РСВ по виду деятельности из класса 56. Определят общую сумму средних выплат и иных вознаграждений за каждый месяц, затем поделят ее на количество физлиц, которым были начислены выплаты. Затем сумму средних выплат поделят на количество месяцев, в которых были выплаты.

Для применения пониженных тарифов необходимо выполнение всех условий без исключения. Если есть хотя бы одно несоответствие — плательщик лишается права на льготу с начала периода, в котором возникло несоответствие.

Льготные тарифы для некоторых организаций

В 2022 году также будут действовать определенные льготные условия для некоторых видов предприятий. Президент продлил запрет на рост страховых ставок для категорий предприятий, указанных в таблице. Также в таблице прописаны действующие льготные ставки для социального, пенсионного и медицинского страхования:

| Тип предприятия | ОПС | ОМС | Социальное страхование |

| Научные, культурные, спортивные или связанные со здравоохранением организации, некоммерческие, работающие по УСН | 20% | 0% | 0% |

| Аккредитованные IT-компании, а также организации, связанные с производством и реализацией аудиовизуальной или анимационной продукции | 8% | 2% | 4% |

| Организации, занимающиеся страхованием членов экипажа судов | 0% | 0% | 0% |

| Организации, занимающиеся технической и рекреационной деятельностью в отдельных экономических зонах | 20% | 2,9% | 5,1% |

| Работодатели, получившие статус участников проекта «Сколково» | 14% | 0% | 0% |

| ИП, работающие в Крыму и Севастополе, в свободных зонах экономики, резиденты территорий с опережающим экономическим развитием | 6% | 1,5% | 0,1% |

Только одна категория предприятий и работодателей утратила право на льготы. Это хозяйства и партнерства, которые осуществляли деятельность, связанную с внедрением патентов, работающие по УСН.

Изменения по страхвзносам в 2022 году

В 2022 году предусмотрено несколько важных изменений по страховому обеспечению физлиц. Они касаются следующих моментов:

Пояснение | |

Новые лимиты по ОПС и ВНиМ | В 2022 году лимиты по этим взносам повышены:

Повышение составляет примерно 6,9%. При превышении указанных лимитов взносы на ОПС нужно платить по ставке 10%, а на ВНиМ — 0%. Лимиты по взносам на ОМС не предусмотрены — их нужно начислять со всего размера облагаемой суммы. |

Новые льготы | Они предусмотрены для страхователей, по которым одновременно выполняются такие условия:

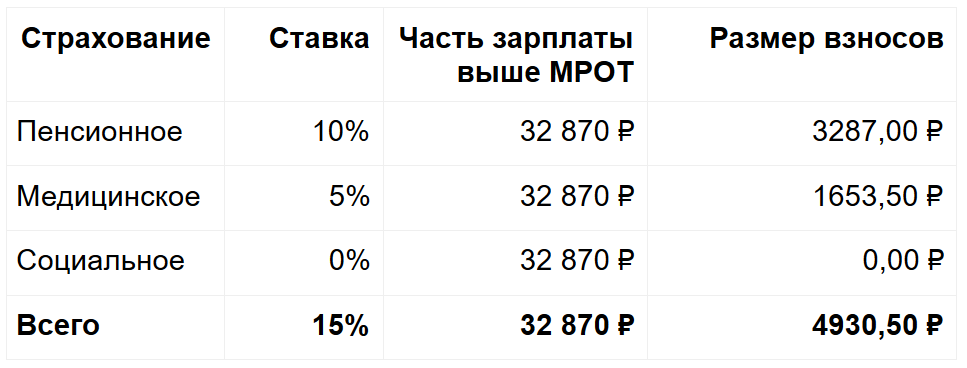

С зарплаты в пределах МРОТ взносы рассчитываются по общему тарифу 30%. Взносы в 2022 году для малых предприятий общепита с выплат сверх МРОТ (п. 2.1 ст. 427 НК):

|

Новые размеры взносов ИП за себя | В 2022 году ИП должны заплатить эти взносы в таком размере:

При превышении дохода 300 тыс. руб. ИП также платит 1% на ОПС с суммы этого превышения. |

Новый бланк РСВ | С отчетности за 1 кв. 2022 года нужно будет использовать новый бланк для заполнения РСВ. Проект приказа ФНС о внесении изменений в Приказ ФНС от 18.09.2019 г. № ММВ-7-11/470@ опубликован на сайте ведомства. |

ФНС разрабатывает новый режим налогообложения для ИП, который позволит полностью не уплачивать страхвзносы в 2022 году за наемных сотрудников. Для этого будет предлагаться новый вид УСН с повышенной ставкой для ИП, и он будет полностью освобождать предпринимателей от уплаты взносов за работников.

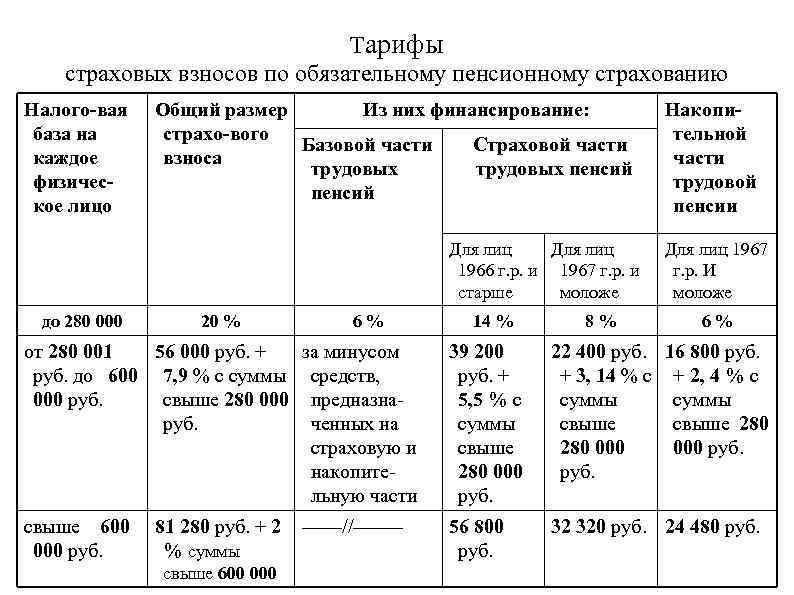

Доп. взносы в Пенсионный фонд за вредные и опасные условия труда

Согласно ст. 428 Налогового кодекса РФ, для отдельных категорий плательщиков применяются дополнительные тарифы страховых взносов в ПФР. Они устанавливаются в отношении работников, которые трудятся в опасных или вредных условиях труда. Класс условий труда устанавливает комиссия, которая проводит специальную оценку и аттестацию рабочих мест. По результатам спецоценки условий труда устанавливается ставка дополнительного взноса, который должен перечислять работодатель.

| Класс условий труда | Оценка условий труда | Дополнительный тариф |

|---|---|---|

| Опасный | 4 | 8% |

| Вредный | 3.4 | 7% |

| 3.3 | 6% | |

| 3.2 | 4% | |

| 3.1 | 2% | |

| Допустимый | 2 | 0% |

| Оптимальный | 1 | 0% |

При исчислении дополнительного страхового взноса за вредные условия труда нет никаких ограничений по предельной базе.

Если специальная оценка труда работодателем не проводится, то дополнительные взносы на ОПС в 2022 году уплачиваются по ставке 9% за работников по Списку №1 и 6% — по Списку №2 и «малым спискам».

Льготы по страховым взносам для субъектов МСП

Во вторую группу «льготников» вошли компании малого и среднего бизнеса, которые на бессрочной основе смогут уплачивать страховые взносы по совокупной льготной ставке 15%. Данный тариф начиная с 2023 года смогут применять (п. 2.4 ст. 427 НК РФ):

- организации и ИП, признаваемые субъектами малого или среднего предпринимательства;

- субъекты малого и среднего предпринимательства, основным видом экономической деятельности которых является деятельность по предоставлению продуктов питания и напитков и среднесписочная численность работников которых превышает 250 человек по данным единого реестра субъектов МСП;

- организации, получившие статус участников инновационного центра «Сколково».

Особенностью применения льготного тарифа страховых взносов 15% является то, что применяться он будет не ко всем выплатам в пользу сотрудников перечисленных компаний, а только к части выплат, превышающей общефедеральный МРОТ. На зарплаты и вознаграждения физлиц в части меньшей или равной МРОТ страховые взносы будут начисляться по общеустановленному тарифу 30%.

Что понимается под «заморозкой пенсионных накоплений»?

В данном случае «заморозка» означает приостановление действия норм, в соответствии с которыми из уплачиваемых работодателями страховых взносов, средства, ранее направляемые на формирование накопительной пенсии, теперь направляются на финансирование страховой пенсии. Это происходит за счет средств, составляющих индивидуальную часть тарифа страхового взноса. То есть, по сути, заморозка – это временное прекращение формирования накопительной пенсии для экономии средств федерального бюджета.

По оценке авторов «закона о заморозке» его реализация приведет к снижению нагрузки на бюджет в размере 551,3 млрд к 2020 году, поскольку из бюджетных средств не придется финансировать Пенсионный фонд РФ и обеспечивать систему обязательного пенсионного страхования. Таким образом, за счет денег граждан, направляемых на увеличение будущей пенсии, решаются насущные проблемы бюджета в части финансирования страховой пенсии, выплачиваемой в настоящее время.

Как предельная база влияет на размер пенсии

Рост предельной базы для взносов на пенсионное страхование негативно отражается на размере будущей пенсии работников. Это происходит, если заработная плата растет медленнее, чем предельная база. Во-первых, тем, у кого большие зарплаты, перестают начисляться пенсионные баллы при достижении годового лимита. А во-вторых, предельная база учитывается при расчете страховой части пенсии. Она находится в знаменателе формулы расчета, а зарплата — в числителе. То есть вычисляется отношение предельной базы к зарплате. И чем больше знаменатель превышает числитель, тем меньше баллов заработал человек.

Котя Мотя 2021-09-28 09:38:19 Эту базу используем с 1 января, правильно?

Основные показатели пенсионного обеспечения в России в 2022 году

При формировании бюджета ПФР на 2022 год закладывались следующие основные характеристики пенсионного обеспечения в РФ (в сравнении с 2021 годом):

| Показатель | в 2021 году | в 2022 году |

|---|---|---|

| Параметры индексации пенсий | ||

| Индексация страховой пенсии неработающим пенсионерам с 1 января, в % | 6,3 | 5,9 |

| Стоимость 1 пенсионного коэффициента, в руб. | 98,86 | 104,69 |

| Фиксированная выплата к страховой пенсии, в руб. | 6044,48 | 6401,10 |

| Индексация ежемесячных выплат (ЕДВ) с 1 февраля, в % | 4,9 | 5,8 |

| Индексация социальных пенсий с 1 апреля, в % | 3,4 | 7,7 |

| Среднегодовой размер пенсионного обеспечения | ||

| Страховая пенсия в целом, в руб. | 16296,51 | 17115,19 |

| Страховая пенсия по старости у неработающих пенсионеров, в руб. | 17536,58 | 18520,70 |

| Социальная пенсия, в руб. | 10108,82 | 10790,88 |

| Накопительная пенсия, в руб. | 1028,40 | 1821,26 |

| Численность пенсионеров | ||

| Общая численность пенсионеров, тыс. чел. | 43035 | 42793 |

| Получателей страховой пенсии, тыс. чел. | 38998 | 38726 |

| Неработающих получателей страховой пенсии, тыс. чел. | 30840 | 30782 |

| Получателей социальной пенсии, тыс. чел. | 3214 | 3289 |

| Накопительной пенсии, тыс. чел. | 103 | 155 |

С учетом указанных параметров был разработан и одобрен законопроект о бюджете ПФР на 2022 год.

В дальнейшем Правительство может скорректировать некоторые параметры, что в первую очередь связано с ускорившейся инфляцией. Например, индексация ЕДВ с 1 февраля 2022 года может составить 7,4%.

Лента новостей

WP: Зеленский принуждает США принимать противоречащие интересам Вашингтона решения

Россияне могут получить приятный довесок к новогодним каникулам

Что горожане думают о бесплатном жилье для жителей Херсона в Севастополе

Аналитики теряются в догадках из-за странного поступка Ким Чен Ына

Как Россия займёт особое место на новом мировом энергетическом рынке

Сроки вакцинации от гриппа в Крыму могут продлить

Развожаев объяснил стрельбу в море у Севастополя

Названа польза нерешительности

Экс-аналитик ЦРУ Флейтц: Киев должен согласиться на переговоры, чтобы получать помощь США

Сын Павла Астахова выслушал приговор и назвал судью «трусом»

Какую среднюю зарплату будут получать севастопольцы в 2023 году

Таяние арктических льдов угрожает привести к биологической катастрофе

Обнаружились новые добровольцы, которым Севастополь выплатит по 200 тысяч рублей

Кто портит воздух в российских городах: рейтинг самых «грязных»

В аварии возле крымской столицы пострадали трое детей

На аукционе продадут «свидетеля» гибели «Титаника»

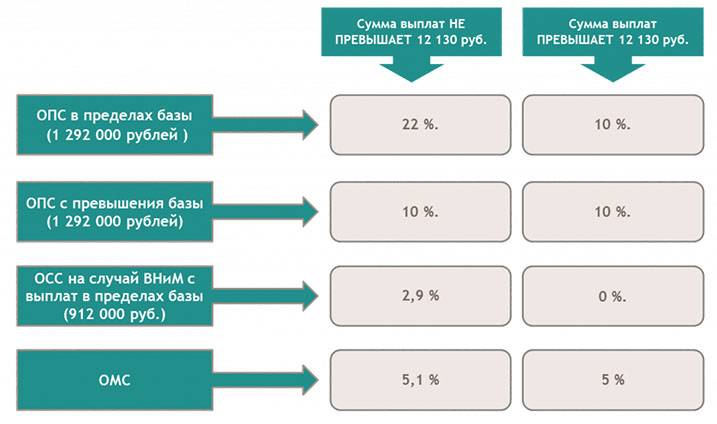

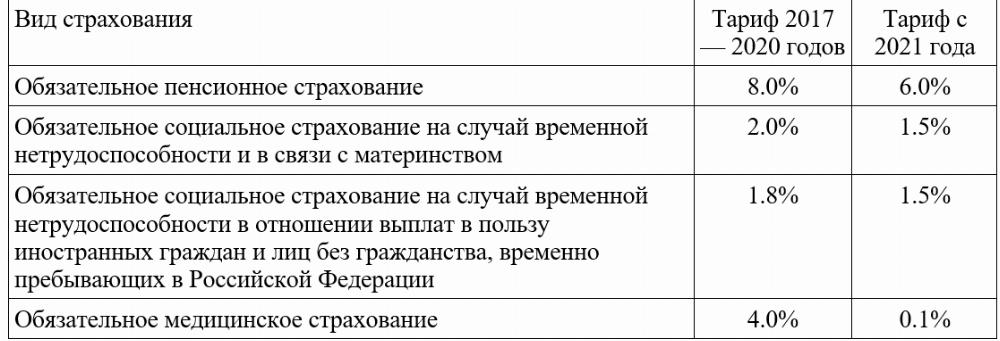

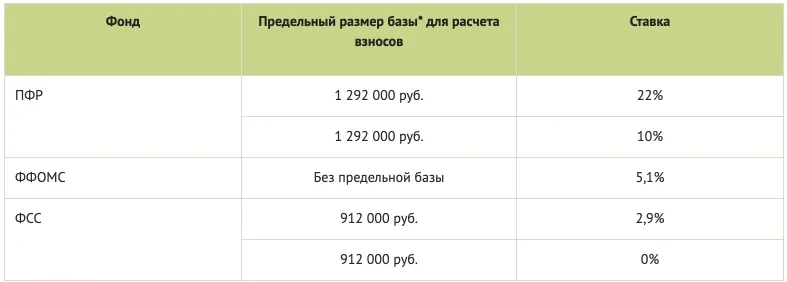

Страховые взносы на ОПС и ОМС с 2022 года

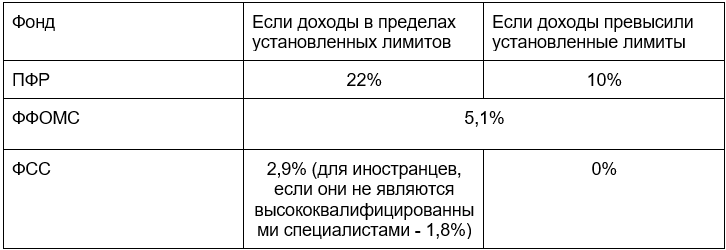

По состоянию на 2021 год действует одна база для страховых взносов, в которой расписаны ставки, изменяющиеся в зависимости от размера заработной платы сотрудника. Ниже представлена таблица, которая содержит данные, актуальные на 2021 год:

| Тип взноса | Для сотрудников, которые получают зарплату ниже предельного лимита | Для сотрудников, чья зарплата выше предельной величины |

| ОПС (пенсионной) | 22% | 10% |

| ОМС (медицинское) | 2,9% | 0% |

| Социальное (общее) | 5,1% | 5,1% |

Также есть отдельные тарифы для сотрудников, которые задействованы на опасных предприятиях, на случай травматизма и потери работоспособности. Сумма рассчитывается исходя из заработной платы и колеблется в пределах от 0,2% до 8,5%. Также отдельно рассчитывается страхование на случай материнства.

В 2022 году, согласно принятому законодательству, должны были вырасти пределы страховых взносов по ОПС – до 26%. Но аналитики пришли к выводу, что такое резкое повышение привело бы к большим финансовым нагрузкам на бизнес. Поэтому президент РФ Владимир Путин подписал указ о заморозке роста тарифов. Что касается взносов по ОМС, схема начислений останется неизменной, не вырастут и ставки. Это касается как сотрудников с высокими зарплатами, превышающими предельную величину, так и работников, чей годовой заработок не выше 1,465 миллиона.

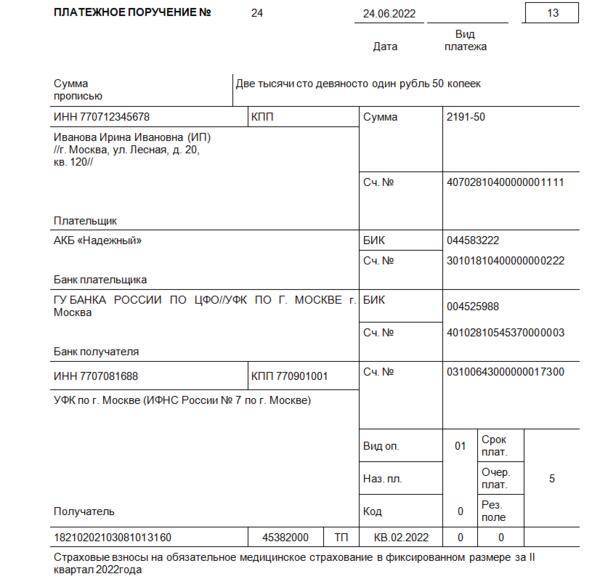

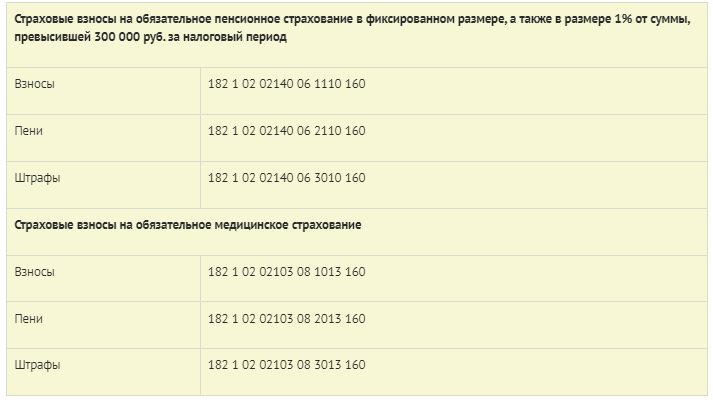

Куда и на какие коды бюджетной классификации перечислять фиксированные взносы

Индивидуальные предприниматели платят взносы за себя в налоговую, где они стоят на учёте. Квитанции или платёжные поручения должны быть оформлены на реквизиты именно своей ФНС. Образец квитанции можно запросить в налоговой инспекции или подготовить её через сервис ФНС.

С 1 января 2022 года в платёжных поручениях необходимо указывать новые коды бюджетной классификации (КБК) по налогам, сборам и страховым взносам, которые утверждены приказом Минфина от 08.06.2021 № 75н в редакции от 22.02.2022.

На страховую пенсию, фиксированный и дополнительный взнос:

182 1 02 02140 06 1110 160

На обязательное медицинское страхование:

182 1 02 02103 08 1013 160

На добровольное страхование ИП на случай временной нетрудоспособности и материнства:

393 1 17 06020 07 6000 180

КБК для уплаты страховых взносов указаны на официальном сайте налоговой. Перед оформлением платежа лучше перепроверить данные.

Перечислить взносы можно одним платежом или частями. Второй способ часто оказывается предпочтительнее, потому что позволяет сразу учесть в налогах перечисленные взносы. Если же откладывать уплату всей суммы взносов на конец года, то может оказаться, что налог переплачен и надо писать заявление в ФНС для его возврата или зачёта.

Основной тариф

Размер основного тарифа страховых взносов будет зафиксирован в п. 3 ст. 425 НК РФ и составит:

- 30% — для доходов работников в сумме, не превышающей предельную базу для начисления взносов

- 15,1% — для доходов свыше предела

Согласно п. 5.1 ст. 421 НК РФ с 2023 года предельная база для начисления взносов будет единой. До 2022 года включительно для взносов на ОПС и ОСС были предусмотрены разные предельные величины, а для взносов ОМС предельная величина не была установлена вообще.

За основу при расчете предельной величины базы для расчета взносов на 2023 год будет взята предельная база по взносам на ОПС. Правительство РФ проиндексирует предельную базу по взносам на ОПС, установленную в 2022 году, с учетом роста средней зарплаты в РФ.

Точный размер предельной величины базы пока не известен, изначально Минтруд заявлял, что в 2023 году она составит 1,565 млн руб. Однако, позже в некоторых СМИ просочилась информация, что индексация планируется на коэффициент 2.3% и предельная база составит уже 1,917 млн. руб., что, конечно, повысит налоговую нагрузку для компаний.

Учет трудового стажа

На лицевом счете любого трудоспособного лица или работающего пенсионера имеется информация о его стаже, то есть весь период работы — и до 2002 года и после отражается на лицевом счете гражданина. С 2002 года в органах Пенсионного фонда введена программа электронного учета данных о застрахованных лицах (ЗЛ), по которой работодатель сдал информацию о стаже своих сотрудников, а затем данные о страховых взносах, что отражалось в отдельных документах. Постепенно все данные о человеке были объединены в единый документ, названный выпиской из индивидуального лицевого счета (ИЛС).

Скорее всего, следующим этапом реформирования станет установление пенсионных выплат только на основании данных из ИЛС, без предоставления дополнительных документов на бумажных носителях, как это делается сейчас.

Периоды работы, включаемые в страховой стаж

В страховой стаж работы засчитываются периоды работы, которые выполнялись на территории России, за которые начислялись и уплачивались страховые взносы в Пенсионный фонд РФ (ПФР) независимо от получения уже назначенной страховой пенсии.

Кроме того, в страховой стаж засчитываются иные периоды:

- прохождения военной службы;

- нахождения на больничном листе;

- ухода родителя за ребенком до полутора лет, но не более шести лет в общей сложности;

- получения пособия по безработице;

- ухода за инвалидом I группы, ребенком-инвалидом или за лицом 80-летнего возраста;

- проживания супругов военнослужащих, проходящих военную службу по контракту, вместе с супругами в местностях, где они не могли трудиться в связи с отсутствием возможности трудоустройства, но не более пяти лет в общей сложности и т.д.

Эти периоды названы иными, так как не являются фактически работой, за это время не начисляются и не выплачиваются взносы, а наоборот происходит возмещение за эти нестраховые периоды. То есть от их продолжительности может меняться размер пенсии.

При существующей экономической ситуации в стране, когда в сельской местности практически нет работы, уход за инвалидом или уход за ребенком является единственной возможностью как-то заработать на будущую пенсию.

Вышеуказанные периоды засчитываются в страховой стаж в том случае, если им предшествовали и за ними следовали периоды работы и иной деятельности, причем независимо от их продолжительности.

Как учитывается стаж при начислении пенсии

Назначение пенсии начинается с определения права. Страховой стаж как таковой нужен именно для этого, то есть для определения права на пенсионную выплату. Это значит, что, проанализировав весь страховой стаж, и просчитав его продолжительность, можно определить, когда человек уйдет на пенсию.

- В 2015 году для права на пенсию требовалось наличие 6 лет страхового стажа.

- В 2016 году уже требовалось 7 лет, в 2017 8 лет, а в 2019 уже 10 лет.

- Таким образом, требование к страховому стажу ежегодно увеличивается до 15 лет.

Ранее 2015 года было предусмотрено требование к страховому стажу всего 5 лет. Законодатели данный способ увеличения требований придумали для того, чтобы был плавный переход, а не резкий к 15 годам.

При установлении величины пенсии по нынешнему законодательству требуется рассчитывать количество индивидуальных коэффициентов.

Для этого сначала нужно просчитать общий трудовой (страховой) стаж, затем просчитывается пенсия на 31.12.2014 г., которая переводится в баллы путем деления на стоимость пенсионного коэффициента на ту же дату и к этому прибавить накопившиеся баллы с 2015 года на день назначения.

Страховой номер индивидуального лицевого счета

Федеральным законом от 01.04.1996 N 27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования» с 1998 г. введен персонифицированный учет, когда страховые взносы стали учитывать для каждого лица индивидуально.

Для этого был создан лицевой счет, имеющий свой страховой номер. На лицевом счете застрахованного лица учитываются все его взносы.

Сейчас страховой номер (т.е. СНИЛС) может быть выдан сразу после рождения. Существует такая кампания, по которой после выдачи свидетельства о рождении органы записи актов гражданского состояния передают в органы Пенсионного фонда данные о ребенке. Не более, чем через месяц, СНИЛС уже готов.

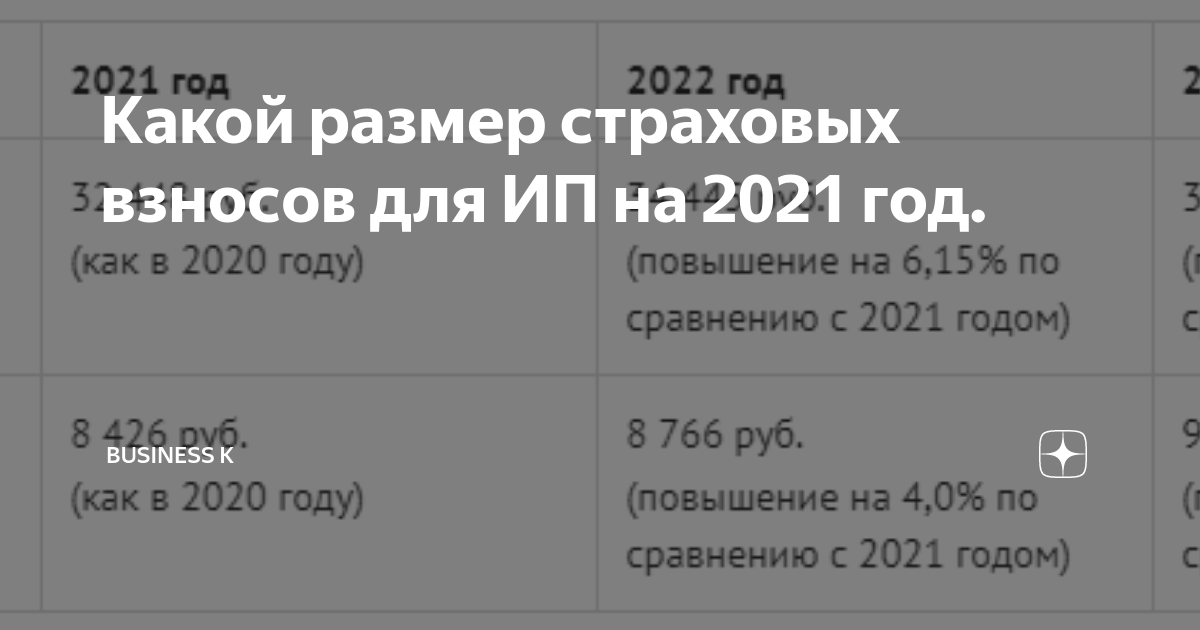

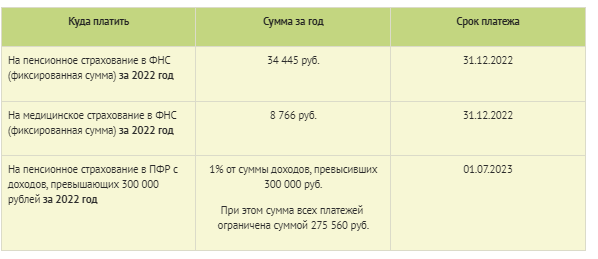

Взносы для индивидуальных предпринимателей

Президент Путин утвердил фиксированные страховые взносы для ИП на 2022 год (Федеральный закон от 15.10.2020 №322-ФЗ). По сравнению с прошлым годом размеры взносов для ИП вырастут с 40 874 руб. до 43 211 руб. Разбивку сумм фиксированных страховых взносов ИП смотрите в таблице

| Вид отчисления | Годовая сумма |

| Фиксированная сумма при доходе не более 300 000 руб. на пенсионное страхование, которое платят в ФНС | 34 445 рублей |

| Сумма с дохода свыше 300 000 руб. на пенсионное страхование, которое платят в ФНС | 34 445 + 1% с дохода свыше 300 000 руб. для остальных ИП |

| Фиксированная сумма на медицинское страхование, которое платят в ФНС | 8766 рублей |