Анализ коммерческих расходов

В первую очередь, сюда относятся затраты на отгрузку товара покупателю, изучения рынка, рекламу, маркетинговую программу и так далее. Расходами на доставку товаров обычно занимается логистика – наука, посвященная тому, как правильно экономить при движении товара от производителя до потребителя. Сюда включается все: расходы на содержание складов, расстояние до пользователя, наиболее рациональные виды топлива и т.д.

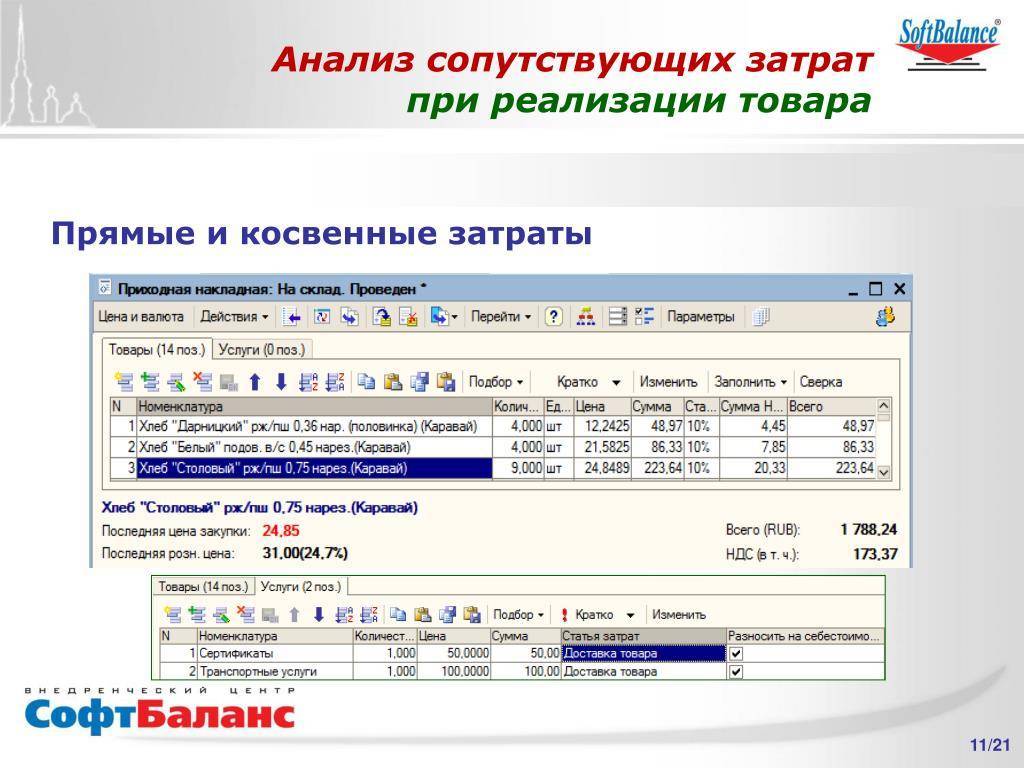

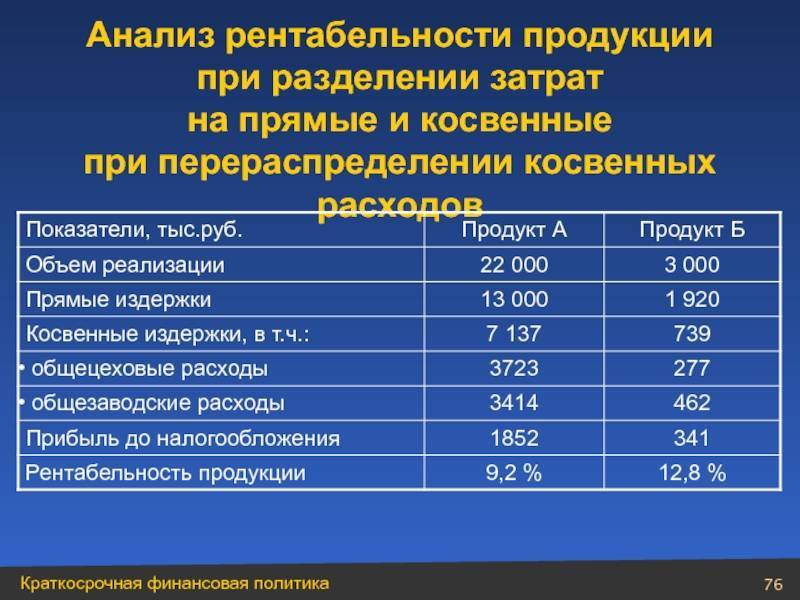

Анализ прямых и косвенных затрат имеет одну основную задачу: подсчитать резервы и возможности их сокращения для уменьшения себестоимость продукции или увеличения резервного фонда, средства от которого будут направлены на улучшение производства.

Отчеты по анализу себестоимости продукции в «1С:ERP»

Производственные отчеты по движению ТМЦ в производстве, по структуре себестоимости, а также по затратам,

находятся в разделе «Производство» (рис.34).

Рис.34. Отчеты по производству в ERP

В соответствии с делением затрат на номенклатурные (имеющие количественный учет), постатейные (не имеющие

количественного учета) и прочие различаются и отчеты, в которых можно посмотреть ту или иную информацию.

В отчете «Движение ТМЦ и затрат в производстве» можно посмотреть как движение продукции и номенклатурных

затрат, так и постатейных расходов (рис.35).

Рис.35. Отчет «Движение ТМЦ и затрат в производстве» в ERP 1 c

В отчете «Движение затрат по партиям» можно посмотреть распределение той или иной затраты на партию выпуска –

на какие выпуски была распределена затрата (как номенклатурная, так и постатейная) (рис.36).

Рис.36. Отчет «Движение затрат организации по партиям производства»

Отчет «Движение постатейных расходов» показывает движение постатейных затрат по 25 и 20 счетам. Затраты,

списываемые на финансовый результат, минуя производственную себестоимость, в данном отчете не отображаются.

Это, как правило, 44 и 26 счета при использовании метода директ-костинга (рис.37).

Рис.37. Отчет «Движение постатейных расходов по организациям» в 1с ERP

Отчет «Выпуск продукции» показывает перечень и количество выпуска по подразделениям. Отчет удобен для анализа

распределения затрат в случае, если базой выступает количество выпуска (рис.38).

Рис.38. Отчет «Выпуск продукции» в ERP

Блок отчетов по себестоимости показывает структуру или дерево полученной себестоимости. Группа отчетов

актуальна после выполнения процедуры закрытия месяца (рис.39, 40).

Рис.39. Группа отчетов по себестоимости

Рис.40. Отчет «Дерево себестоимости продукции»

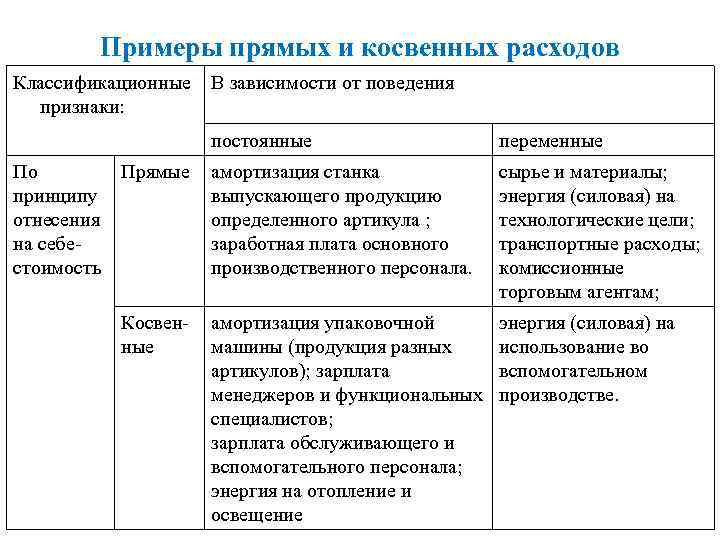

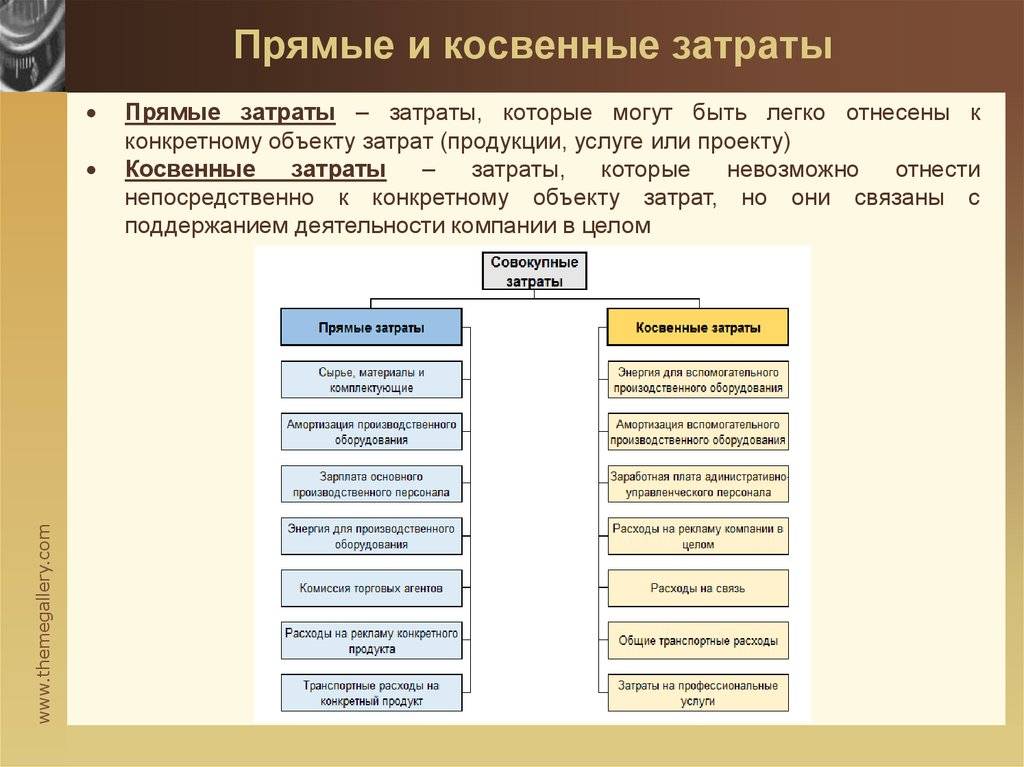

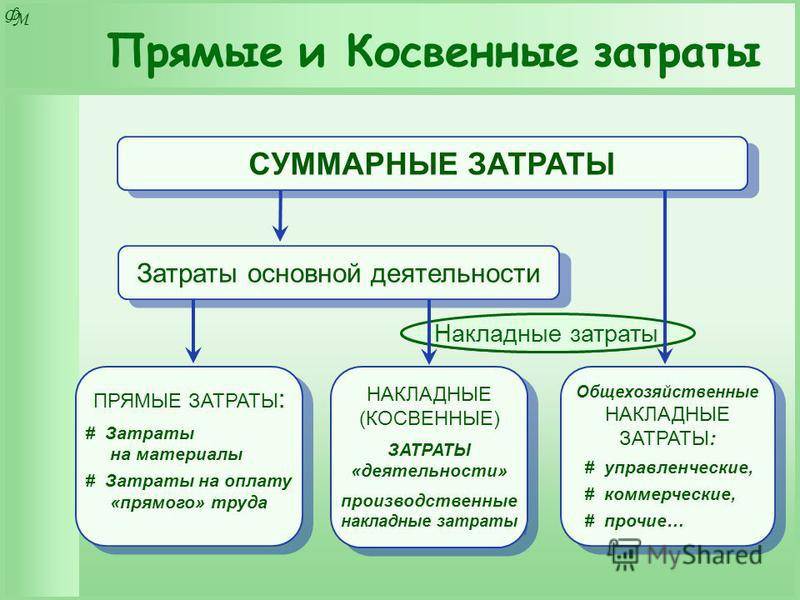

Прямые и косвенные расходы

Разделение затрат на эти две группы производят компании на ОСНО, применяющие метод начисления. Он подразумевает, что доходы учитывают при документальном подтверждении операции.

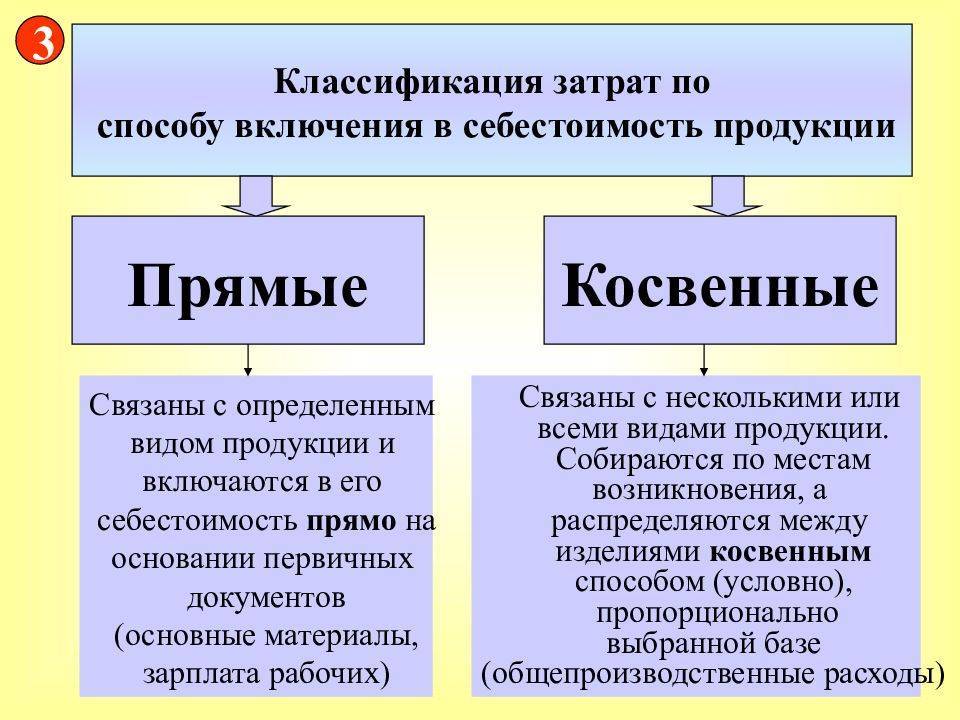

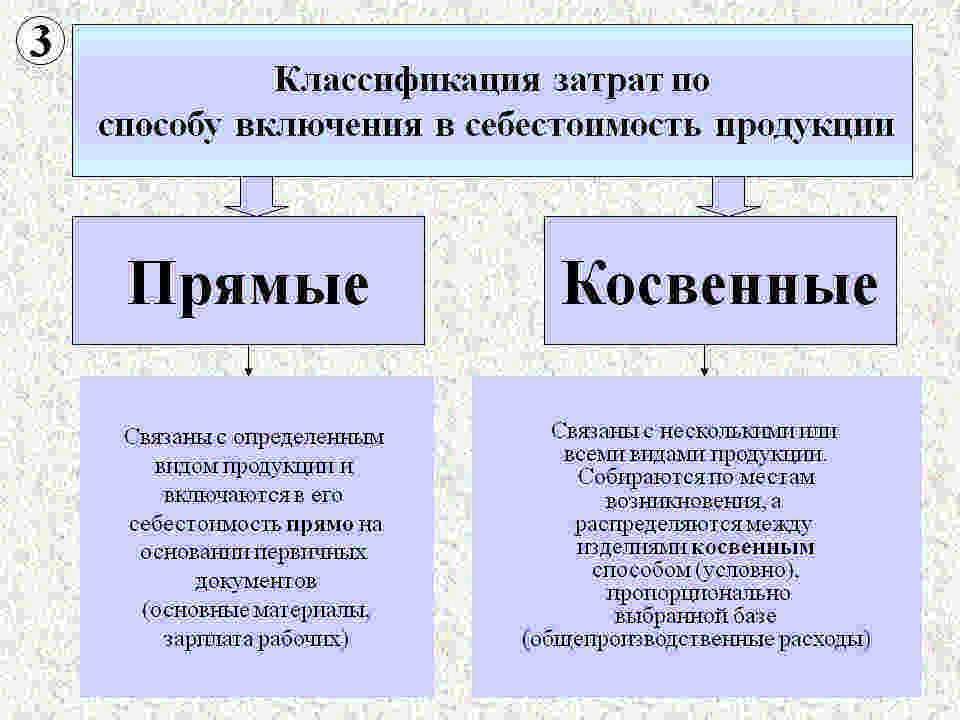

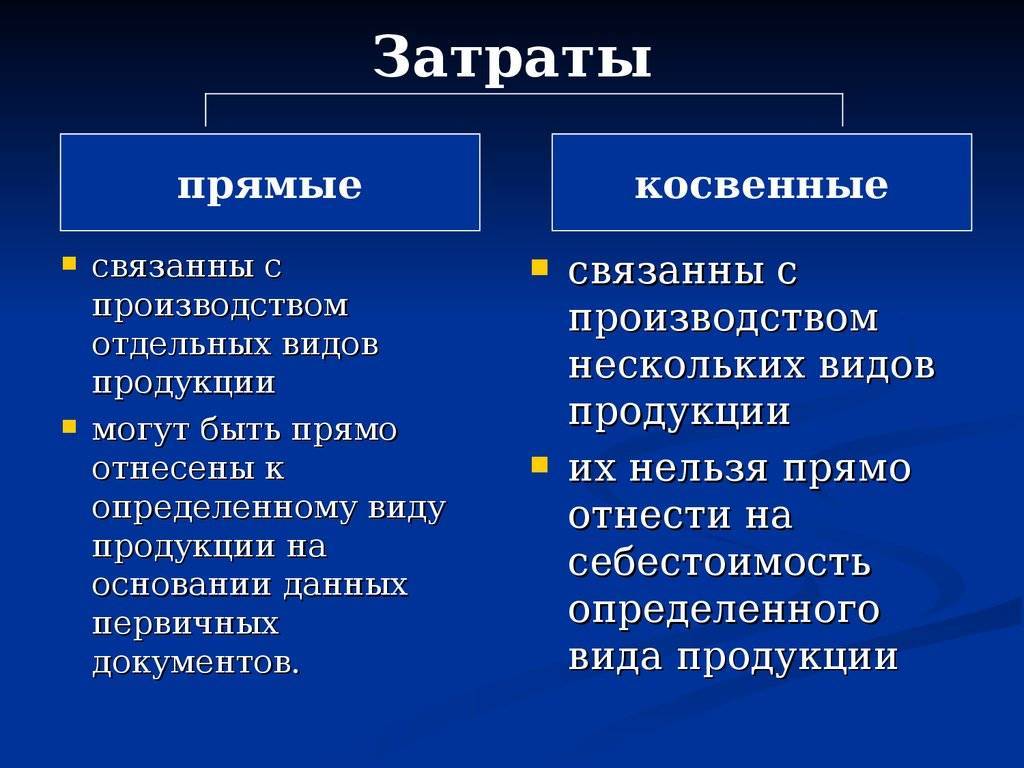

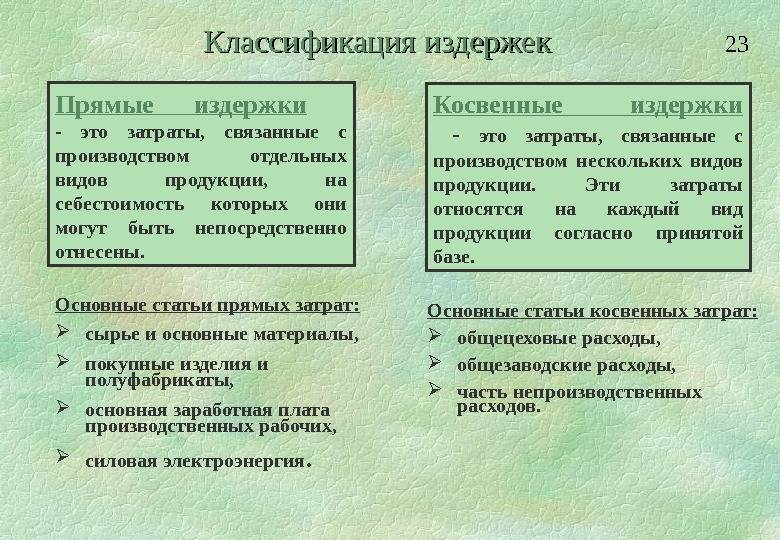

В законодательстве нет чёткого толкования понятий — прямые и косвенные затраты. Однако на основании ст. 318 и 320 НК можно понять, что прямые затраты — это расходы, напрямую связанные с производственным процессом. Соответственно, по косвенным расходам указанной взаимосвязи нет.

Структура прямых и косвенных расходов в любой компании индивидуальная — нужно разработать исчерпывающий перечень таких затрат с распределением на группы и указать его в учётной политике. Если какие-то расходы не отражены в этом документе как прямые, то они их нужно относить к косвенным (ст. 318 НК).

Внереализационные расходы не делятся на эти две группы (ст. 318, 320 НК).

При классификации расходов нужно учесть следующее:

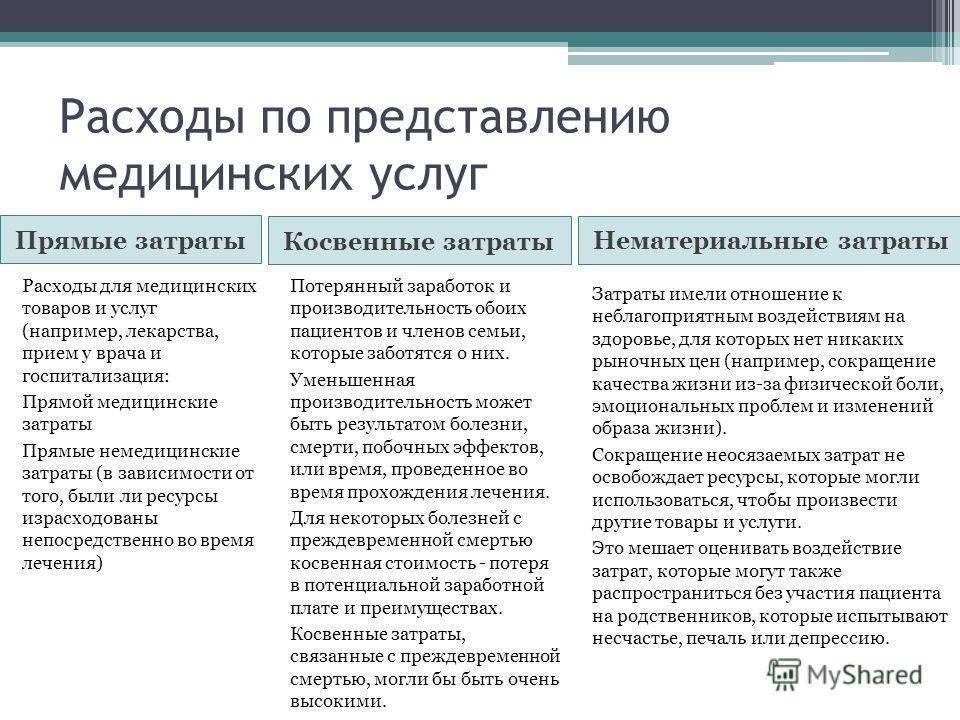

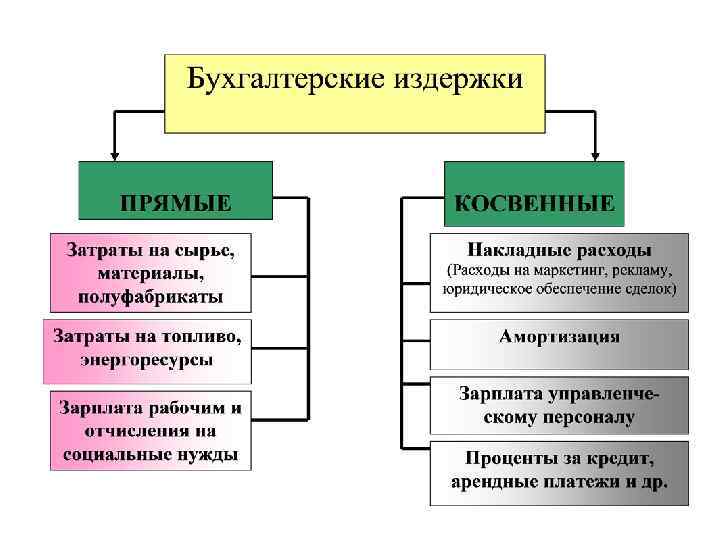

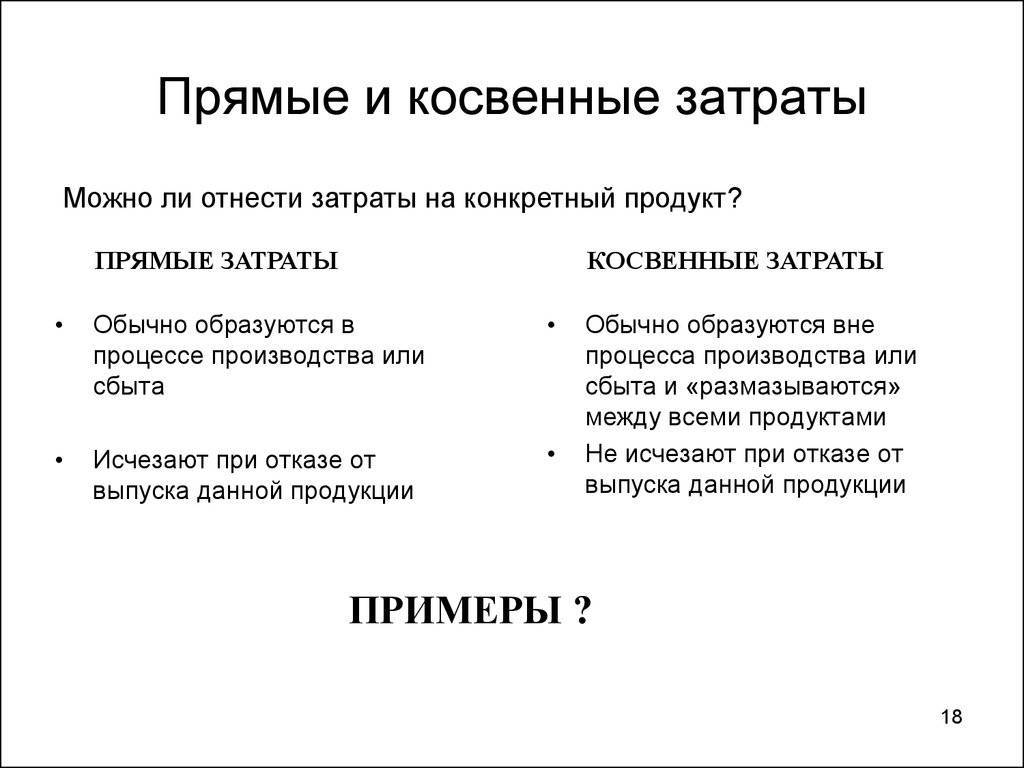

- Прямые расходы — это затраты, непосредственно относимые к производственному процессу при изготовлении продукции, выполнении работ или услуг. В частности, в производственной деятельности — это стоимость материалов, амортизация производственной техники, зарплата и взносы с неё производственных рабочих. В торговле к прямым затратам относятся стоимость продаваемых товаров, их транспортировки до покупателя, страховые расходы, пошлины.

- Косвенные расходы — это затраты, не зафиксированные в качестве прямых в учётной политике и не отнесённые к внереализационным. Косвенные расходы включают в себя, например, зарплату бухгалтерам или юристам, оплату коммунальных услуг и др.

Как отразить косвенные расходы в декларации по налогу на прибыль

Косвенные издержки находят свое отражение в строке 040 второго приложения ко второму листу Декларации. Причем величины отражаются с начала периода нарастающим образом. Отдельные траты, составляющие общую сумму по сроке 040, детализируются и показываются дополнительно:

- 041 – начисленные за период обязательные сборы в бюджет и налоги;

- 042 – амортизационные премии по объектам внеоборотных активов, относящихся к группам 1-2 и 8-10;

- 043 — амортизационные премии по объектам основных средств из амортизационных групп 3-7;

- 045 – затраты на социальную поддержку инвалидов;

- 047 – величина трат на приобретение земельных наделов.

Как отразить издержки в декларации

В налоговой декларации положено отражать все расходы. Кроме прямых и косвенных, необходимо указывать там внереализационные. Делать это нужно в каждом отчетном периоде. Считается, что налоговый период составляет год, а отчетные – квартал, полугодие и девять месяцев. В каждом документе оба вида издержек вносятся в приложение № 2 ко второму листу. Вот в какие строки:

- в строку 10 необходимо вписать прямые издержки;

- в строку 40 вписываются косвенные.

Не только бухгалтеру, но и руководителю фирмы важно различать два вида расходов. Чем грамотнее компания будет классифицировать издержки, тем меньше будут ее убытки, которые могут возникнуть, если снизится выручка с продаж

Для чего нужно разделение на прямые и косвенные затраты

Распределение затрат организации на прямые и косвенные имеет значение:

- для целей бухгалтерского учета по правилам внутренней учетной политики;

- для финансового контроля и эффективного управления материальными ресурсами;

- для прямого отражения в налогообложении, так как входят в налоговую базу при начислении налога на прибыль.

- Прямые расходы признают для налогового учета только после их совершения. Их приходится распределять между проданным изделием и ожидающим реализации, между завершенной или незавершенной работой. Пример: если стоимость расходования средств заложена в реализацию товара или плату за работы, то списать ее можно будет только после завершения процессов, а это может растянуться на несколько месяцев, в некоторых случаях, годы.

- Косвенные расходы бухгалтерия имеет право списывать в том же учетном периоде: они полностью относятся к учитываемым при налогообложении.

Для бизнеса данное обстоятельство имеет существенное значение — чтобы прямая затрата повлияла на снижение налоговой базы в текущем периоде, она должна относиться к совершенной в этом периоде работе. Затраты нельзя учесть как прямые и списать, если:

- производственная работа не завершена;

- изделия изготовлены, но находятся на складе, содержатся в запасе;

- партия уже погружена, но еще не реализована.

Возьмем формулу, по которой возможно вычислить сумму вычета из налоговой базы фирмы-производителя:

ПРУНП = СПР – ПРНП – ПРС – ПРОНР

где:

- ПРУНП — прямые расходы, уменьшающие налог на прибыль в отчетном периоде;

- СПР — совокупность всех прямых расходов;

- ПРНП — прямые расходы по незавершенному на конец периода производству;

- ПРС — прямые расходы по продукции на складах;

- ПРОНР — прямые расходы по отгруженной, но не проданной продукции: право собственности на нее еще не перешло от реализатора к приобретателю.

Для торговых организаций формула расчета прямых расходов немного отличается:

ПРСНП = (ПРДП + ОПП) – ПРОС

где:

- ПРСНП — прямые расходы, снижающие налог на прибыль в текущем налоговом периоде;

- ПР — прямые расходы этом периоде;

- ОПП — прямые расходы, перешедшие по остаткам с прошлого периода;

- ПРОС — прямые расходы по остаткам на складе, в том числе товаров, находящихся в пути на склад, к еще не выкупившему заказ покупателю.

Зачем делить расходы?

Ответ на этот вопрос хорошо известен каждому бухгалтеру, и он достаточно прост – для корректного определения налоговой базы, из которой в последующем будет высчитываться налог на прибыль организации. Как вы понимаете, в зависимости от характера расходов учитывать их можно в отличные друг от друга налоговые периоды. В частности, прямые расходы нужно признавать для налогового учета именно тогда, когда они совершились. Их приходится распределять между проданным товаром и ожидающим реализации, завершенной или незавершенной работой. Так, если стоимость расходов заложена в реализацию товара или плату за работы, то списать их можно будет только по завершении, возможно, это растянется на несколько месяцев или даже лет. В свою очередь, косвенные расходы бухгалтерия имеет право списать в том же учетном периоде. Они полностью относятся к учитываемым при налогообложении. С учетом того, что правила признания «косвенности» расходов можно признать не достаточно определенными, то у инспекторов ФНС в ходе налоговой проверки может появиться большой соблазн упрекнуть организацию в том, что она неправомерно учла в текущем налоговом периоде затраты, например, на «поддержание товарного вида» нереализованной продукции, которая находится на складе. С прямыми расходами все более-менее понятно. Если компания производит, скажем, водопроводные трубы, то все финансовые затраты, пущенные на их производство, будут считаться прямыми, следовательно, правила их учета останутся неизменными, т.к. сделать это можно будет к концу календарного года.

ПРИНЦИПЫ РАЗДЕЛЕНИЯ ЗАТРАТ ДЛЯ ОПРЕДЕЛЕНИЯ СЕБЕСТОИМОСТИ

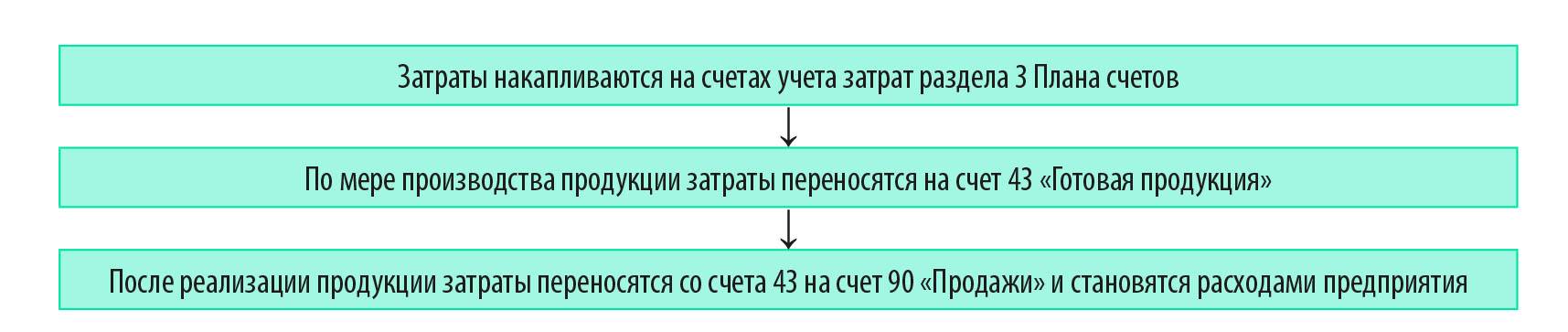

Затратами являются ресурсы, потребленные предприятием для производства и реализации продукции, работ, услуг. Это все отрицательные денежные потоки, связанные с операционной (основной) деятельностью компании.

Многие ошибочно под затратами и расходами понимают одно и то же. Отличие между ними в том, что расходы — это только часть затрат, понесенная предприятием в связи с получением доходов.

Если затраты не принесли компании дохода, они не включаются в расходы. Затрат у компании всегда будет больше, чем расходов.

Данный подход отражается в учете производственных затрат предприятия следующим образом:

Пока понесенные производственные затраты не принесли дохода, их отражают в бухгалтерском учете и отчетности в составе активов компании как затраты незавершенного производства (НЗП) или как готовую продукцию (на складе).

Все расходы компании за определенный период образуют полную себестоимость произведенной и реализованной продукции, которая отражается в Отчете о финансовых результатах как себестоимость продаж по строке 2120.

Определение (калькулирование) себестоимости каждого вида произведенной предприятием продукции (работ, услуг) является ключевой задачей управленческого учета любого предприятия, так как определение себестоимости продаж:

• позволяет рассчитать операционную прибыль компании за определенный период;

• требуется для оценки остатков незавершенного производства и готовой продукции (на складе);

• используется при формировании ценовой и ассортиментной политики предприятия;

• является базой для снижения и оптимизации затрат по каждому виду произведенной продукции и по предприятию в целом.

Система учета затрат и калькулирования себестоимости произведенной продукции индивидуальна для каждого предприятия, так как зависит от выбора объектов учета затрат (аналитических срезов), в соответствии с которыми затраты группируют для целей планирования (бюджетирования), учета, анализа и оптимизации.

Аналитические срезы учета затрат формируют по:

• местам возникновения затрат;

• носителям затрат.

К СВЕДЕНИЮ

Место возникновения затрат — это структурное подразделение предприятия, в котором происходит первоначальное потребление ресурсов (цех, участок, отдел и т. д.). Носители затрат — виды производимой продукции (работ, услуг).

Минусы стандартной схемы

На малом предприятии распределять затраты несложно. Но если в одном цехе на единице оборудования изготавливается нескольких видов продукции, то процесс усложняется. В этом случае сотрудниками планового отдела должны разработать нормы списания.

Прямые затраты могут распределиться не только на готовую продукцию, но и на:

- структурные единицы организации (дирекции, отделы, цеха и т.д.);

- процессы, которые происходят внутри компании;

- объекты ОС;

- клиентов;

- каналы сбыта и т.д.

По данной классификации одни и те же статьи расходов можно назвать прямыми по отношению к определенных объектам и косвенными – к другим. Такой способ позволяет избежать чрезмерного скопления переменных затрат. Пример: на определенной группе оборудования производится несколько единиц продукции. Поскольку рассчитать прямые затраты классическим методом не получается, то расходы списываются в группу общепроизводственных. А в соседнем цеху стоит тот же самый агрегат. Но затраты на его обслуживание в два раза меньше. Почему так происходит? Потому что учетной политикой было определено, что расходы распределяются только на продукцию. А ведь можно использовать другие способы классификации. Дело даже не в том, что стандартный подход не позволяет корректно рассчитать себестоимость. Снижается эффективность бизнеса в целом.

Еще один пример – затраты на сбыт. Обычно они также собираются «в кучу» и распределяются пропорционально на весь ассортимент. Но с точки зрения эффективности бизнеса необходимо отслеживать «выгодность» не только продуктов, но и клиентов. Только в этом случае можно оценить успешность каналов сбыта и отказаться от нерентабельных.

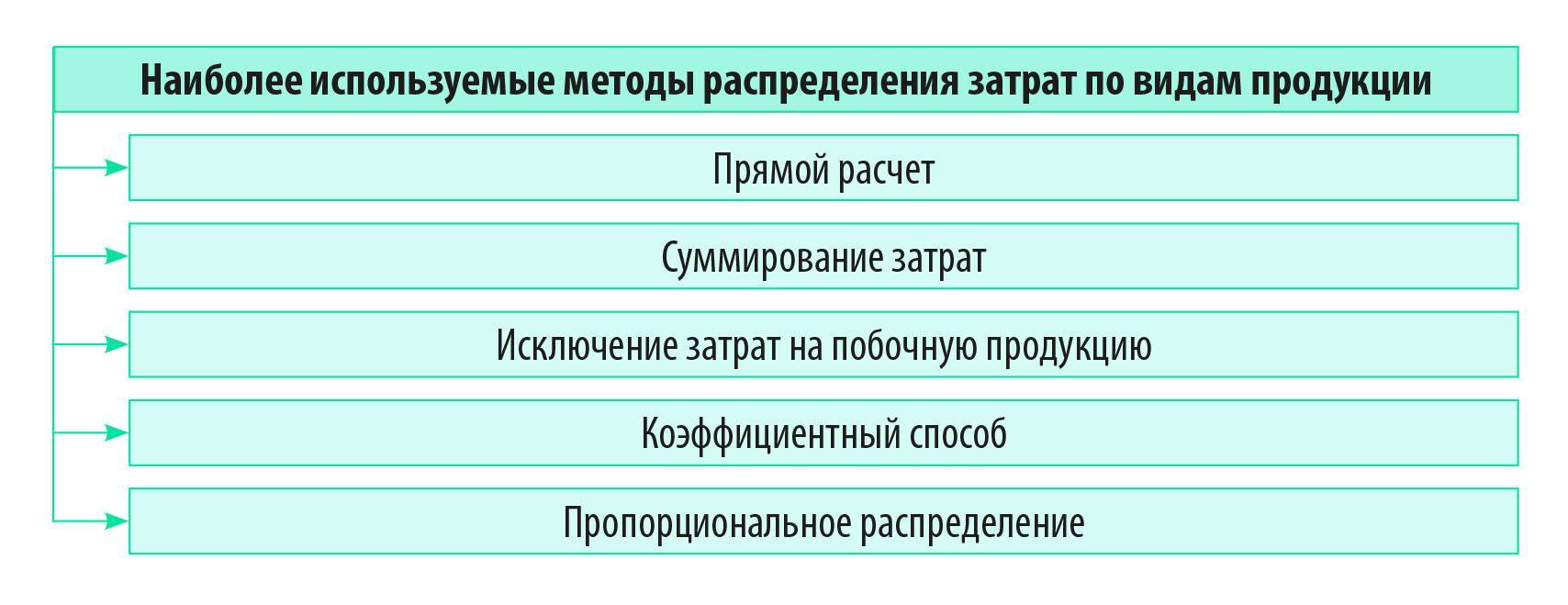

МЕТОДЫ РАСПРЕДЕЛЕНИЯ КОСВЕННЫХ ЗАТРАТ

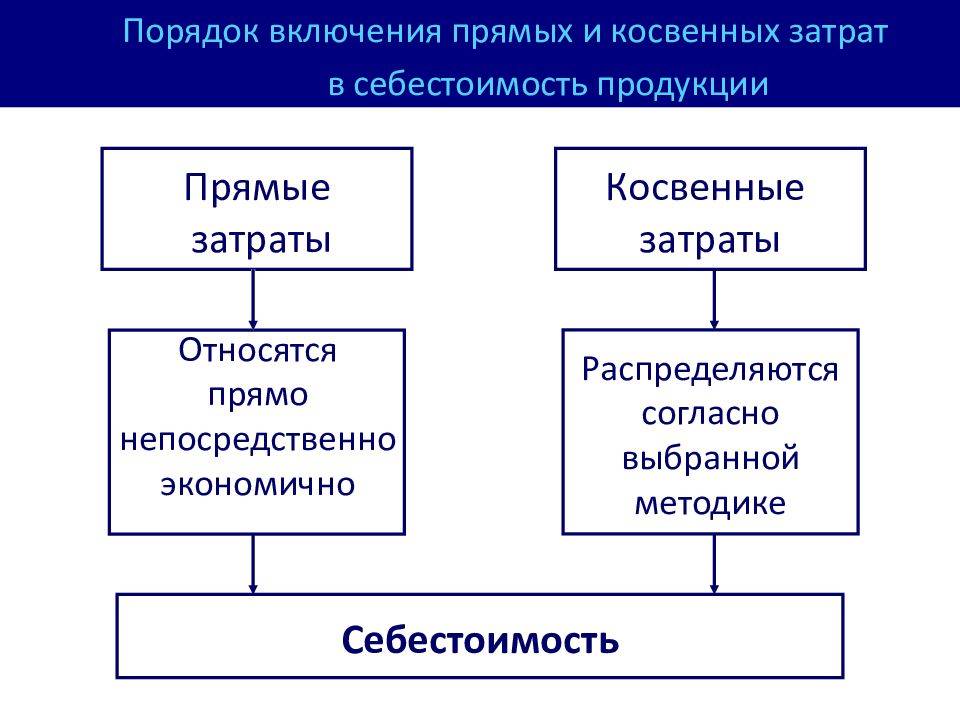

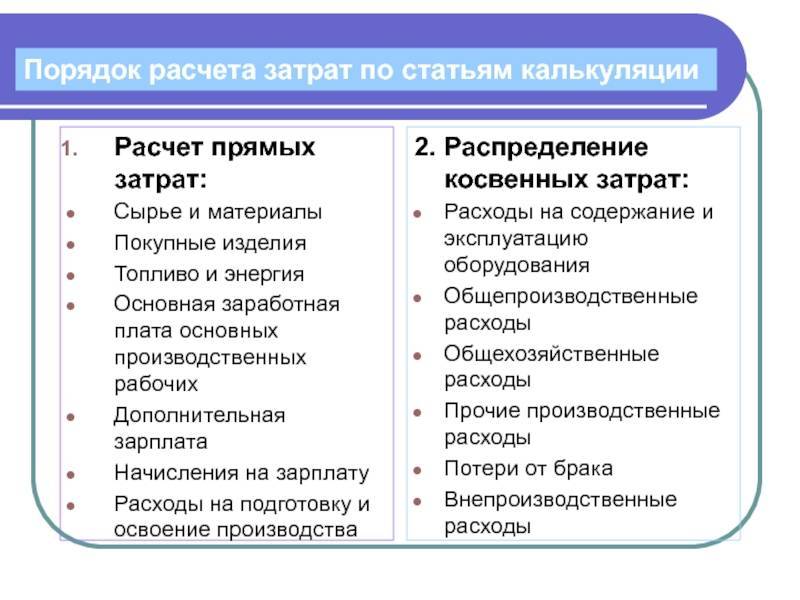

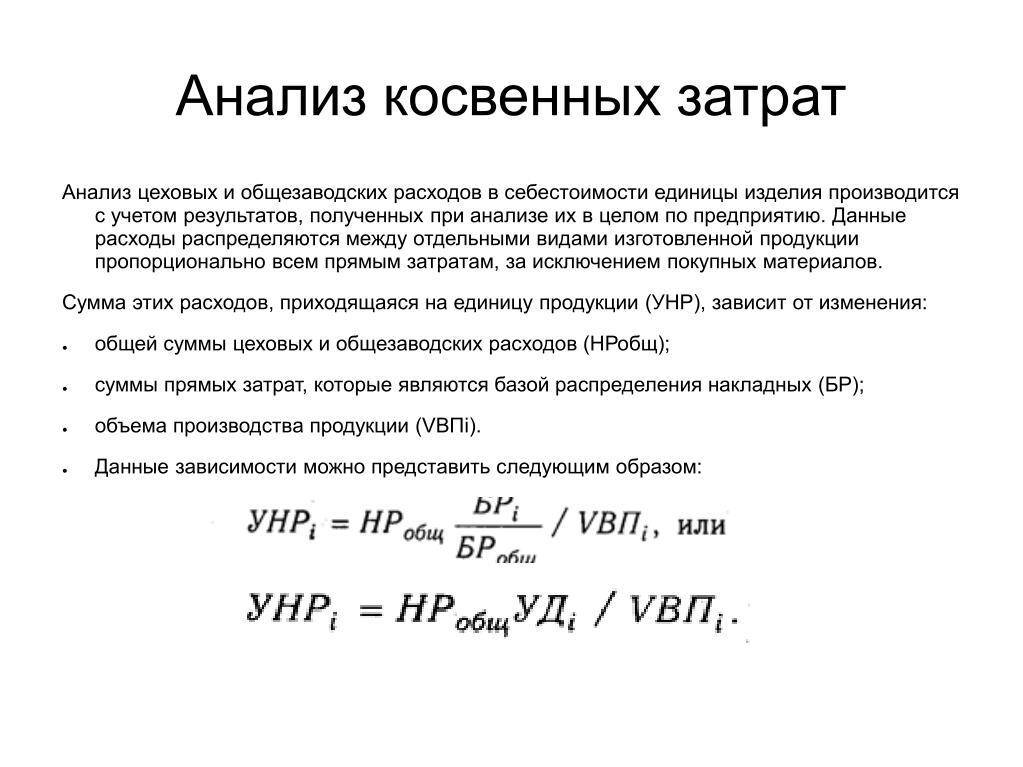

Определение (калькулирование) производственной себестоимости предполагает исчисление всей совокупности затрат на выпуск продукции одного вида. С этой целью прямые затраты соотносятся с конкретными видами продукции, а косвенные распределяются между ними согласно принятым на предприятии правилам.

Распределение косвенных расходов по видам продукции (носителям затрат) — процесс более сложный и менее точный, чем отнесение на себестоимость прямых затрат. Чем крупнее предприятие, тем сложнее корректно распределить косвенные затраты, так как с ростом бизнеса увеличивается перечень видов выпускаемой продукции (работ, услуг) и косвенных расходов.

Для повышения точности калькулирования себестоимости продукции необходимо более тщательно разделять затраты на прямые и косвенные, стремясь снизить перечень косвенных затрат. Так, коммерческие затраты являются косвенными. Однако если затраты были осуществлены для продвижения конкретных видов товаров, то эти расходы нужно признавать прямыми и прямо относить на себестоимость соответствующих товаров.

Косвенные затраты традиционно учитывают по местам их возникновения, то есть по структурным подразделениям предприятия, где они были понесены. Такой учет необходим не только для контроля затрат и калькулирования себестоимости, но и для оценки эффективности деятельности подразделений компании и оптимизации этих затрат.

При этом главной проблемой учета и распределения косвенных затрат административно-управленческих подразделений являются расходы на услуги, которые предоставляют подразделения друг другу в рамках самой компании (так называемые взаимные услуги).

ЭТО ВАЖНО

Если доля взаимных услуг в компании высокая, то при распределении косвенных затрат по объектам калькулирования расходы на эти услуги нужно учитывать путем применения специально рассчитанных коэффициентов или двухступенчатой процедуры распределения.

Практика калькулирования себестоимости продукции разнообразна, так как существуют различные методы распределения производственных, коммерческих и управленческих косвенных затрат по отдельным видам продукции.

Выбор конкретного способа распределения затрат в первую очередь зависит от:

- характера производственного процесса (моно- или многопродуктовое производство);

- специфики производственного учета и системы управления затратами на предприятии.

Для монопроизводственных предприятий наиболее подходящим способом является перенесение прямых затрат на себестоимость конкретного вида продукции путем прямого расчета или суммирования. Косвенные затраты распределяют в данном случае пропорционально выбранной базе.

В многопродуктовых (комплексных) производствах чаще всего применяют коэффициентный способ и способ пропорционального распределения косвенных затрат. В этом случае даже отдельные прямые расходы распределяются между видами продукции по принятым коэффициентам или пропорционально выбранной базе.

Если специфика производственного процесса позволяет принять один из производимых продуктов за основной, а остальные считать побочными, то используется способ исключения затрат. В этом случае стоимость затрат на побочные продукты по принятым в компании измерителям вычитается из величины общих прямых расходов.

В результате разница между общей суммой затрат и стоимостью побочной продукции считается себестоимостью основного вида продукта. Косвенные затраты при этом распределяют пропорционально выбранной базе.

При распределении косвенных затрат ключевым вопросом является выбор базы распределения. Для более корректного распределения целесообразно за базу принимать показатель, который больше учитывает специфику предприятия.

Так, для компаний с высоким уровнем материальных затрат лучшей базой распределения будут прямые затраты на сырье и материалы, для торговых предприятий — выручка от реализации соответствующих видов товаров.

Если у предприятия много направлений деятельности, то лучше всего применять специально рассчитанные коэффициенты.

Считаем прямые расходы

Чтобы прямая затрата повлияла на снижение налоговой базы в текущем периоде, она должна относиться к продукции, проданной в этом периоде или работе, в этот период совершенной. Затраты нельзя учесть как прямые расходы и списать, если:

- производство не завершено;

- продукция произведена, но лежит на складе;

- продукция уже погружена, но еще не реализована и т.п.

Вычислим сумму, которую фирма-производитель вправе вычесть из налоговой базы. Для этого пригодна следующая формула:

ПРУНП = СПР — ПРНПр — ПРС — ПРОНР

где:

- ПРУНП – прямые расходы, уменьшающие налог на прибыль в отчетный период;

- СПР – сумма всех прямых расходов;

- ПРНПр – прямые расходы по незавершенному на конец периода производству;

- ПРС – прямые расходы по продукции, содержащейся на складах;

- ПРОНР – прямые расходы по прошедшей отгрузку продукции, которая еще не продана, то есть право собственности на нее пока не перешло от реализатора к приобретателю.

Для торговых организаций формула расчета прямых расходов будет немного отличаться:

ПРСНП = (ПРДП + ОПП) — ПРОС

где:

- ПРСНП – прямые расходы, снижающие налог на прибыль в данный налоговый период;

- ПР – прямые расходы по данному периоду;

- ОПП – прямые расходы, перешедшие по остаткам с прошлого периода;

- ПРОС – прямые расходы по остаткам на складе (в том числе и товаров, находящихся в пути на склад, а также только едущим к покупателю, но еще не выкупленным им).

Классификация затрат НУ (ОСНО)

В НУ затраты, связанные с производством и реализацией делятся на:

- прямые – относятся к расходам в момент реализации продукции, работ, услуг, в стоимости которых они учтены (ст. 318 НК РФ);

- косвенные – в полном объеме относятся к расходам текущего периода.

Перечень прямых расходов определяется в учетной политике (п. 1 ст. 318 НК РФ). Состав прямых расходов должен быть экономически обоснованным и определяться в соответствии с технологическим процессом и видом деятельности.

В 1С перечень прямых затрат НУ задается в настройках УП:

Перечень надо создавать каждый год:

Распределение прямых затрат на конкретную продукцию, работы, услуги осуществляется по тому же способу, который задан в БУ:

Косвенные затраты

Согласно Федеральному стандарту бухгалтерского учета ФСБУ 5/2019 “Запасы” (утв. приказом Минфина России от 15.11.2019 № 180н), косвенными считаются затраты, которые не могут быть прямо отнесены к конкретной продукции, работе, услуге. При этом организация самостоятельно определяет классификацию затрат на прямые и косвенные, а также порядок распределения косвенных затрат между конкретными видами продукции, работ, услуг (п.п. 23-25 ФСБУ 5/2019).

Таким образом, ФСБУ 5/2019 закрепляет практику, которая применялась и ранее.

Курс в Учебном центре №1 фирмы 1С

Но теперь стандарт (п. 26 ФСБУ 5/2019) не разрешает включать в фактическую себестоимость незавершенного производства (НЗП) и готовой продукции:

затраты, возникшие в связи с ненадлежащей организацией производственного процесса (сверхнормативный расход сырья, материалов, энергии, труда; потери от простоев, брака, нарушений трудовой и технологической дисциплины);

расходы на хранение, за исключением случаев, когда хранение является частью технологии производства (например, процесс сушки древесины);

управленческие расходы, кроме случаев, когда они непосредственно связаны с производством продукции (выполнением работ, оказанием услуг).

В соответствии с новыми правилами в “1С:Бухгалтерии 8” начиная с версии 3.0.89 изменены настройки распределения косвенных затрат, а также порядок закрытия счетов затрат:

20.01 “Основное производство”;

23 “Вспомогательные производства”;

25 “Общепроизводственные расходы”;

26 “Общехозяйственные расходы”;

28 “Брак в производстве”.

Косвенные затраты, которые включаются в стоимость готовой продукции, работ и услуг, можно учитывать на счетах 20.01, 23 и 25.

Что касается счета 26, то теперь в программе он выделен исключительно для управленческих затрат. Например, затрат на приобретение канцелярских товаров, содержание административно-управленческого персонала, услуги связи, информационные и аудиторские услуги, а также другие услуги, которые не включаются в себестоимость НЗП и готовой продукции. И если раньше на счете 26 могли учитываться общехозяйственные затраты, связанные с производственным процессом в целом, то сейчас учет таких затрат рекомендуется перенести на счета 25, 23 или 20.

На счете 28 учитываются потери от брака в производстве.

Напоминаем, что для расчета налога на прибыль затраты разделяются на прямые и косвенные исходя из перечня прямых расходов, заданного организацией в настройках по налогу на прибыль (раздел Главное – Налоги и отчеты – Налог на прибыль – Перечень прямых расходов). Поэтому себестоимость продукции в бухгалтерском и налоговом учете может не совпадать. Это, в свою очередь, может привести к возникновению временных разниц и признанию отложенного налога согласно ПБУ 18/02 “Учет расчетов по налогу на прибыль организаций” (утв. приказом Минфина России от 19.11.2002 № 114н).

Рассмотрим, как новые возможности программы учитывают изменения законодательства по бухгалтерскому учету и упрощают процесс закрытия счетов затрат.

Затраты для контроля и регулирования

Анализ затрат позволяет не только понять структуру себестоимости, но и предпринять необходимые действия по

контролю и регулированию. Часть затрат может быть нормируема на согласовательной основе. Такие затраты имеют

потенциал к минимизации.

Процесс регулирования и контроля предполагает сравнение планируемых цифр затрат и фактических, а затем оценку

– насколько велики отклонения и чем они вызваны

Также важно понять, кто отвечает за ненормативные

отклонения и есть ли возможность их корректировки. Деятельность, направленная на регулирование и контроль

затрат, требует установить связь между затратами, доходами и действиями конкретных ответственных лиц.

Поэтому основу учета затрат для целей регулирования составляет учет по центрам ответственности

В свете этих управленческих задач целесообразно все затраты сгруппировать на регулируемые и нерегулируемые.

Регулируемыми являются затраты, зависящие от деятельности центра ответственности, и за эффективность

расходования которых несет ответственность руководитель этого центра. Все остальные затраты будут являться

нерегулируемыми.

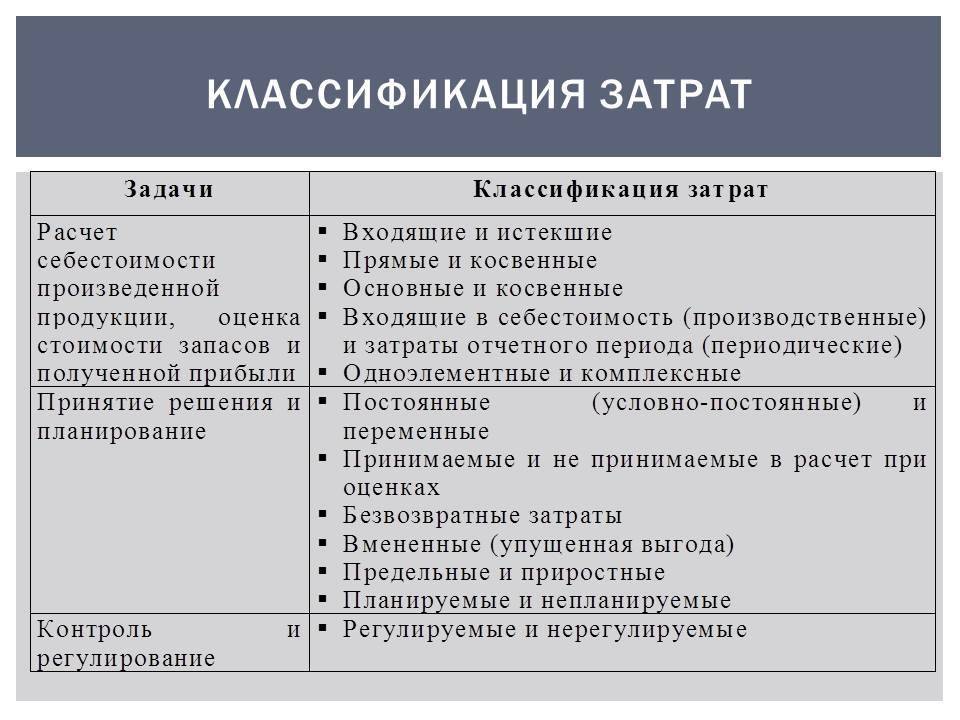

Классификация затрат по направлениям

Часто бывает так, что предприятие может осуществлять сразу несколько направлений деятельности. Например,

одновременно производить продукцию и вести торговлю товарами не собственного производства. Также могут

возникать ситуации, когда в рамках производственной деятельности необходимо строго разделять финансовые

потоки и финансовый результат. По разным причинам. Это могут быть различные проекты или государственный

заказ. В таких случаях, аналогично предприятию в целом, могут возникать все виды расходов и затрат. Однако

распределять и учитывать их необходимо раздельно.

В этом случае в учет могут вводиться дополнительные виды аналитики, позволяющие разделять и дифференцировать

затраты. В некоторых случаях могут даже выделяться отдельные физические элементы. Такие как расчетный счет,

касса, склад, подразделение. И так далее в зависимости от учетных задач. Потребностью такого учета является

жесткое разделение и недопустимость списания затрат, поступивших с одним видом аналитики, на финансовый

результат или себестоимость продукта по другому виду аналитики.

Выделенные направления должны выступать своего рода фильтром. Учетная аналитика в таких случаях должна

присутствовать от момента возникновения затраты до момента выпуска и отгрузки, а также формирования

финансового результата (рис.5).

Рис.5. Классификация затрат по направлениям

Как закрывается счет 28

Сч. 28 предназначен для учета расходов, которые возникают из-за нарушения процесса производства. Например, на основании п. 26 ФСБУ 5/2019 к ним относятся сверхнормативный расход материалов, потери в случае брака, простоев, аварий и т.д.

До 2021 г. в 1С:Бухгалтерии 8 КОРП не было автоматизации закрытия сч. 28. Начиная с текущего года в программе при закрытии месяца затраты на брак списываются на сч. 90.02 в себестоимость продаж. Если они указываются на сч. 28 без разделения по номенклатурным группам, тогда они распределяются по группам пропорционально базе распределения, которая установлена учетной политикой.

На сч. 28 можно вести учет и потерь, которые включаются в себестоимость продукции, т.е. тех потерь, которые обусловлены технологическим процессом. В этом случае вручную формируется корреспонденция:

Дт 20 Кт 28

Тогда при закрытии месяца в себестоимость продаж списываются суммы сальдо сч. 28, получившиеся после проведения данной корреспонденции.

Сервисы, помогающие в работе бухгалтера, вы можете приобрести здесь.

Хотите установить, настроить, доработать или обновить «1С»? Оставьте заявку!

Сотрудник уволен за прогул — когда сдавать СЗВ-ТД?

1С для строительства: как навести порядок в учете?

Ключевой нюанс

Во всех приведенных нами примерах подразумевались случаи, когда компания получает объективную финансовую выгоду от реализации изготавливаемой продукции или оказываемых услуг. Не стоит забывать, что экономический кризис в нашей стране все еще имеет место быть, в связи с чем нередки случаи, когда компании работают даже не «в ноль», а в «минус». Часто это происходит из-за того, что средства на открытие фирмы у ее руководства нашлись, а работать они в действительности не умеют. В этих случаях они сталкиваются со множеством дополнительных расходов не только на производство готовой продукции, но также и на объективно косвенные нужды. Если нет выручки, то как корректно определить налоговую базу в целях налога на прибыль? С точки зрения нашего законодательства получается так, что даже расходы на производство продукта в этом случае будут учитываться в качестве косвенных, т.к. прибыль от его реализации отсутствует. Расход, даже не принесший прибыли в данный период, также может быть обоснован, например, направлен на будущие доходы. Таким образом, нет противоречий для признания расходов в бездоходный период косвенными (письма Минфина РФ от 25.08.2010 г. № 03-03-06/1/565, от 21.05.2010 г. № 03-03-06/1/341, от 08.12.2006 г. № 03-03-04/1/821)

При этом важно обратить внимание на то, что если руководству компании не удастся доказать экономическое обоснование (направленность на будущую прибыль) расхода в периоде, когда нет финансового дохода, то нельзя признавать его ни прямым, ни косвенным (письма УФНС России по г. Москва от 12.11.07 № 20-12/107022, от 26.12.06 № 20-12/115144)

Желаем Вам удачи и до новых встреч!

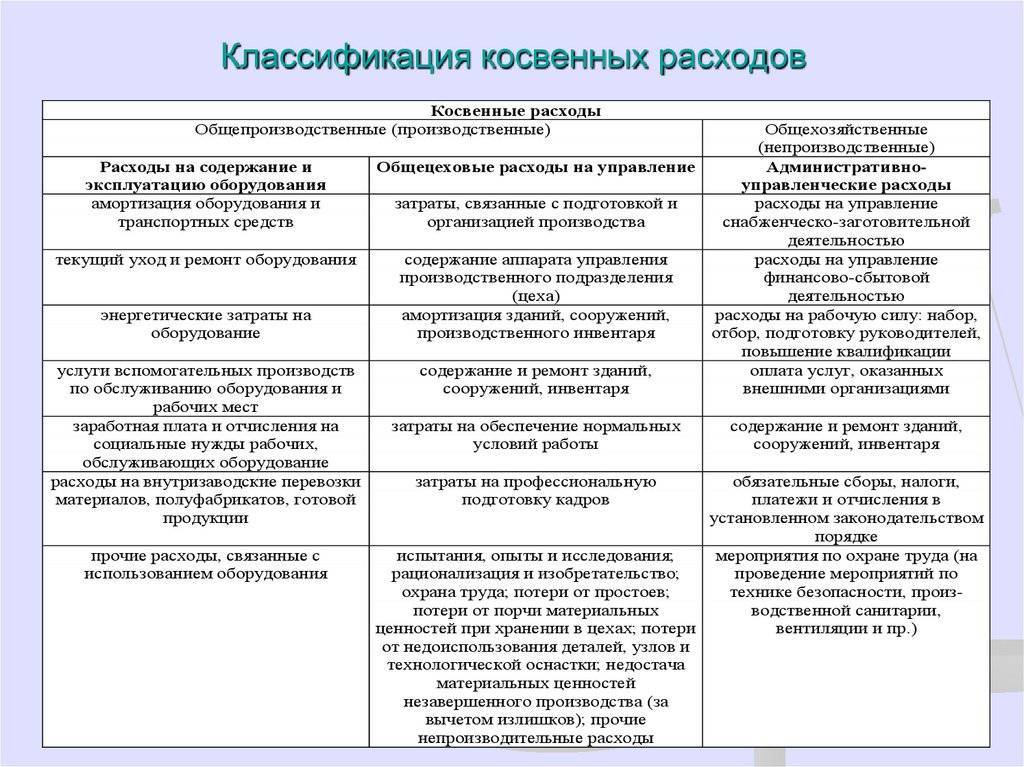

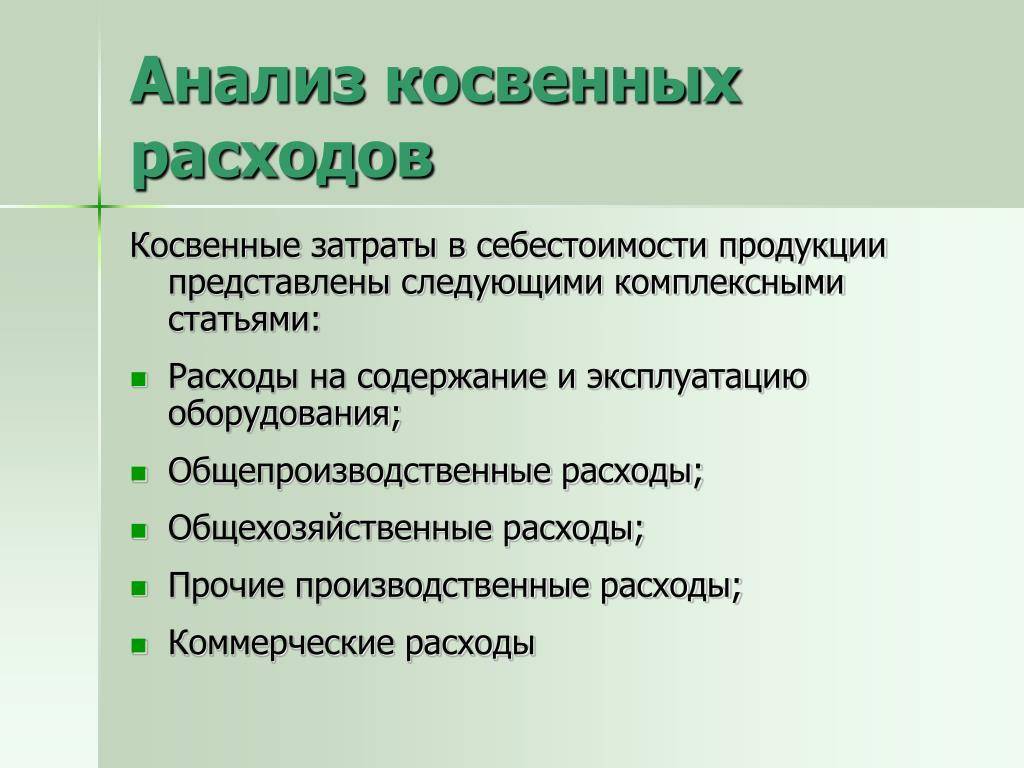

Что относят к косвенным затратам

- Амортизации ОС.

- Затрат на ДМС работников.

- Всех налоговых отчислений.

- Расходов на лицензирование и сертификацию.

- Консультативных услуг.

- Рекламы и маркетинга.

- Ремонта зданий и транспорта.

- Коммунальных услуг.

- Обучения и повышения квалификации сотрудников.

- Стоимости транспортных затрат по доставке продукции покупателю.

- Заработной платы с начислениями вспомогательного персонала.

- Общепроизводственных и общецеховых расходов.

Чтобы решить проблему определения себестоимости устанавливают индивидуальный коэффициент поглощения, который отражает долю накладных затрат на одну единицу товара. Один из методов – пропорциональное деление косвенных затрат на все прямые расходы. Возможен вариант деления непрямых затрат на производственные затраты труда. Учет косвенных затрат поможет реально оценить себестоимость. Однако с изменением базы перераспределения будет меняться и результат.

Метод Direct Costs предусматривает, что себестоимость включает только прямые затраты, а косвенные расходы ложатся на финансовый результат предприятия (вычитаются из чистой прибыли). Налоговая декларация по налогу на прибыль отражает аккумулированную сумму косвенных затрат. Однако определенные косвенные затраты требуют индивидуальной расшифровки, а именно:

- Сумма налогов и соборов.

- Амортизация ОС.

- Сумма затрат на социальную защиту инвалидов.

- Сумма по приобретению земли и арендных прав по земельным участкам.

- Затраты на научно-исследовательскую работу.

Категории косвенных и прямых затрат являются крайне важными для любого предприятия. В первую очередь, из них образуется истинная себестоимость продукции. Во-вторых, они помогают рассчитать оптимальную наценку. В-третьих, расходы участвуют в экономическом анализе при расчете рентабельности продаж и конкретных типов товаров, расчете точки безубыточности и окупаемости. В-четвертых, расходы напрямую влияют на сумму налоговых отчислений. В конце концов, перераспределение между косвенными и прямыми затратами найдет отражение в финансовом результате.