Модель Дюпона[править | править код]

Модель Дюпона и ее модификации в трех- и пятифакторные формулы позволяет компании быстро оценить степень влияния различных факторов на формирование ключевого в оценке стоимости компании, и ее привлекательности для акционеров – показателя рентабельности собственного капитала.

Двухфакторная модель Дюпонаправить | править код

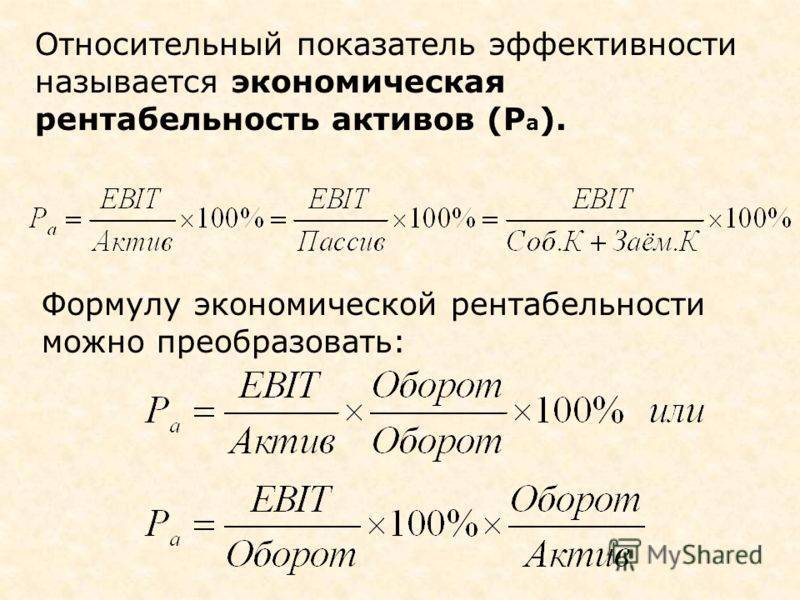

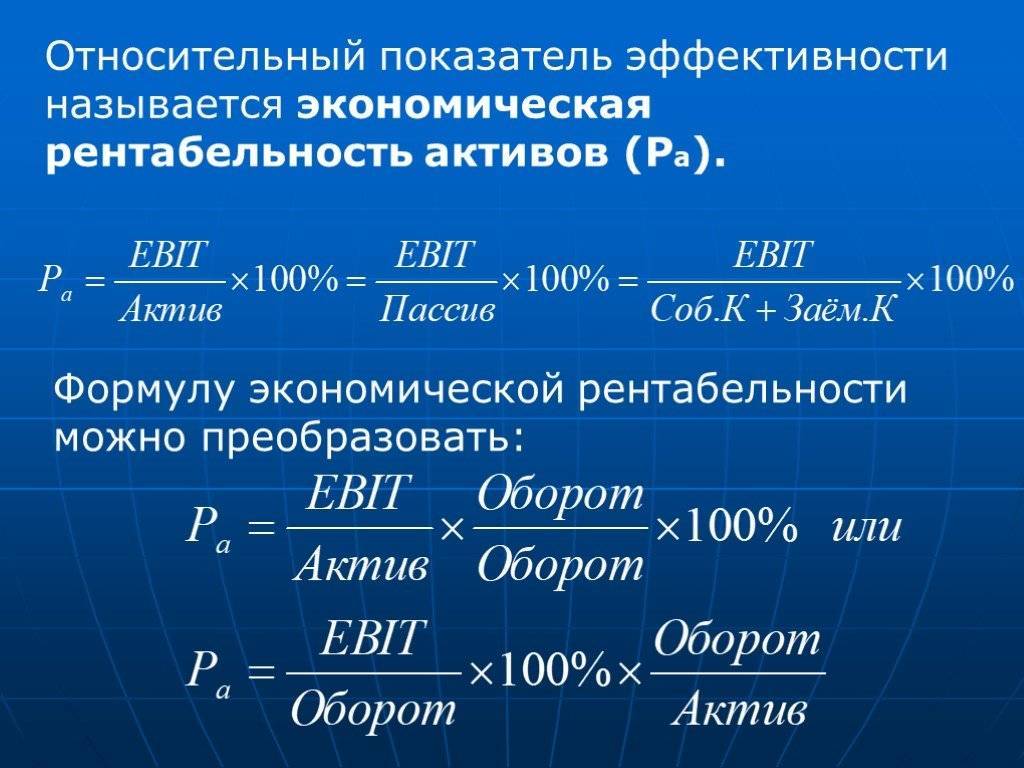

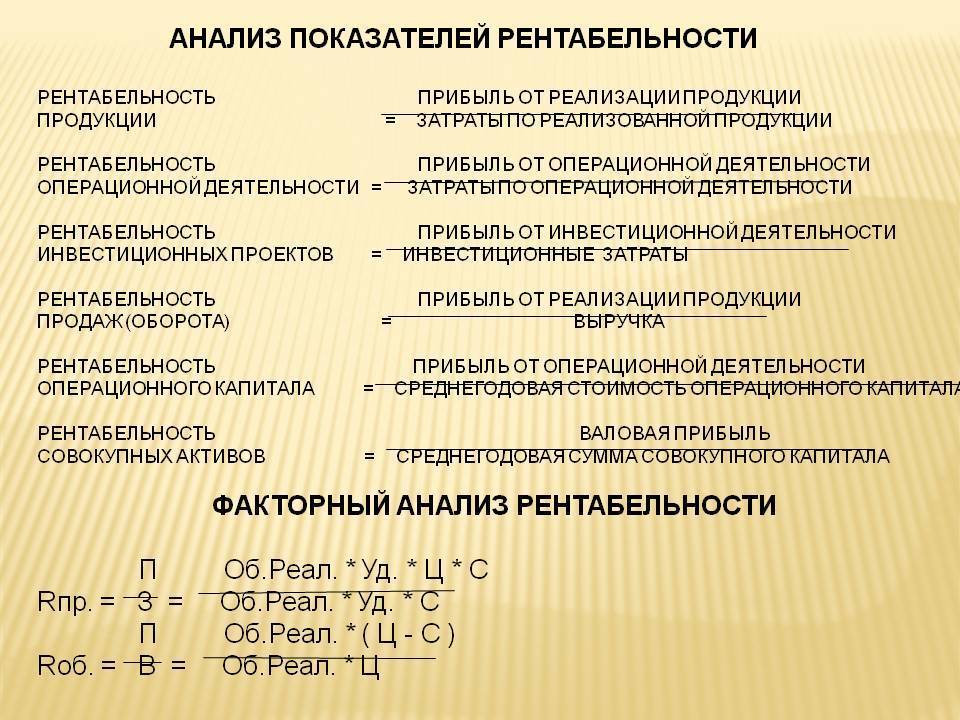

Двухфакторная модель Дюпона показывает взаимосвязь между показателем эффективности деятельности предприятия – ее рентабельностью (ROA) и двумя факторами: рентабельностью продаж и оборачиваемостью активов. Таким образом, модель позволяет оценить вклад системы продаж предприятия и степени интенсивности использования активов в формирование рентабельности компании.

Первоначально модель представляла собой влияние двух факторов на рентабельность активов (ROA) предприятия.

ROA = Чистая прибыль/Средняя величина активов=Чистая прибыль/Выручка * Выручка/Средняя величина активов

- ROA=ROS∗Koa{\displaystyle ROA=ROS*K_{oa}}

- где ROA{\displaystyle ROA} (Return On Assets) – коэффициент рентабельности активов; ROS{\displaystyle ROS} (Return On Sales) – коэффициент рентабельности продаж; Koa{\displaystyle K_{oa}} – коэффициент оборачиваемости активов.

Также один из вариантов формулы двухфакторной модели Дюпона за критерий эффективности предприятия использует рентабельность собственного капитала. В результате формула модифицируется в следующий вид:

- ROE=ROA∗LR{\displaystyle ROE=ROA*LR}

- где ROE{\displaystyle ROE} (Return On Equity) – рентабельность собственного капитала; LR{\displaystyle LR}(Leverage ratio) – коэффициент капитализации (коэффициент финансового рычага).

Так данная формула отражает степень влияния двух факторов на рентабельность: прибыльность деятельности предприятия и уровень предпринимательских рисков, выраженный в коэффициенте финансового рычага.

Трехфакторная модель Дюпонаправить | править код

Трехфакторная модель Дюпона заключается в использовании коэффициента рентабельности собственного капитала (ROE, Return On Equity) как интегрального показателя эффективности деятельности предприятия и представление ее формулы в виде трех факторов. Так формула расчета рентабельности собственного капитала имеет следующий вид:

ROE = ROS * Kао * LR

где:

ROE (Return On Equity) – рентабельность собственного капитала;

ROS (Return On Sales) – рентабельность продаж;

Kоа – коэффициент оборачиваемости активов;

LR (Leverage ratio) – коэффициент капитализации (коэффициент финансового рычага).

Формула Дюпона включается три фактора, влияющим на рентабельность собственного капитала:

· операционную эффективность (рентабельность продаж по чистой прибыли);

· эффективность использования всех активов (оборачиваемость активов);

Трехфакторная модель Дюпона показывает влияние на рентабельность предприятия операционной деятельности (продажи), инвестиционной и финансовой. Как мы видим, эффективность системы продаж предприятия напрямую определяет рентабельность собственного капитала и следовательно инвестиционную привлекательность предприятия.

Пятифакторная модель Дюпонправить | править код

Пятифакторная модель Дюпон имеет следующий вид:

ROE = Чистая прибыль / Прибыль до налогообложения * Прибыль до налогообложения / Прибыль до налогообложения и выплат % * Прибыль до налогообложения и выплат % / Выручка * Выручка / Активы * Активы / Собственный капитал

ROE = TB * IB * ROS * Коа * LR

гд TB (Tax Burden) – коэффициент налогового бремени;

IB (Interest Burden) – коэффициент процентного бремени;

ROS (Return On Sales) – рентабельность продаж предприятия;

Kоа – коэффициент оборачиваемости активов;

LR (Leverage ratio) – коэффициент капитализации?? (коэффициент финансового рычага).

Рентабельность собственного капитала предприятия формируется за счет: налоговой ставки, процентов по заемному капиталу, эффективности продаж, результативности инвестиционной деятельности и финансового риска.

Преимущества модели ее простота расчета и анализа. Выделенные факторы, определяющие прибыльность компании для акционеров, довольно легко связываются с оперативными планами предприятия.

Недостатками модели являются то, что бухгалтерская отчетность не является абсолютно надежным источником информации о деятельности предприятия.

Модифицированная схема факторного анализа DuPont и Схема модели Дюпон

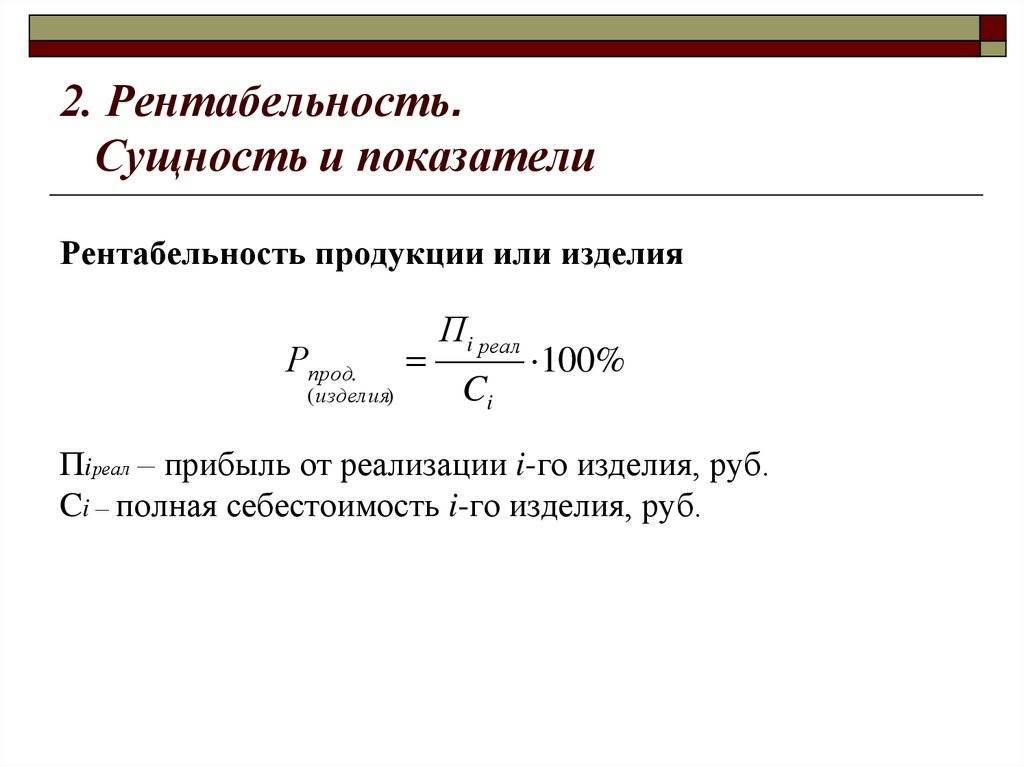

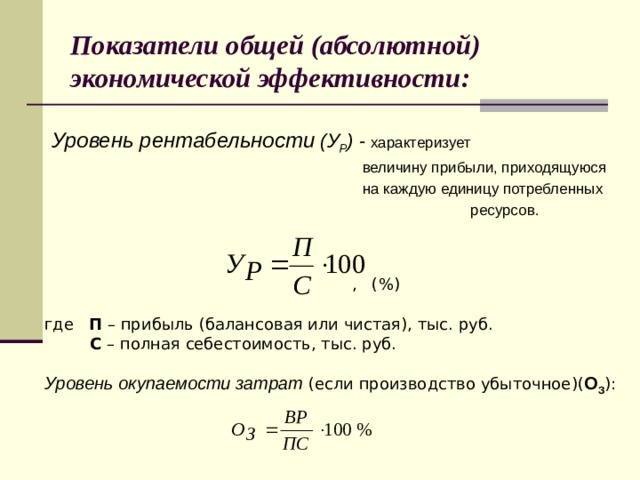

Как рассчитать рентабельность продукции

Важно регулярно проводить экономический анализ рентабельности продукции, и делать это сразу по нескольким показателям. Это позволит получить масштабную выборку и более конкретные данные

Пример расчёта рентабельности продукции — ООО «Кристалл» по итогам 2021 года показало следующие результаты:

- выручка — 75 млн.руб.,

- себестоимость продукции — 63 млн.руб.,

- управленческие расходы — 4 млн.руб.,

- коммерческие расходы — 6 млн.руб.,

- средняя стоимость ОС — 50 млн.руб.,

- средняя стоимость оборотных средств — 17 млн.руб.,

- инвестиции — 8 млн.руб.,

- увеличение выручки за счёт обновления оборудования (инвестиций) — 3 млн.руб.

Считаем балансовую прибыль:

75 млн.руб. – 63 млн.руб. – 4 млн.руб. – 6 млн. руб. = 2 млн. руб.

Считаем чистую прибыль:

2 млн.руб. – 0,4 млн. руб. (налог на прибыль) = 1,6 млн.руб.

Считаем рентабельность продукции:

1,6 / 63 х 100% = 2,54%.

Рентабельность ОС:

1,6 / 50 х 100% = 3,2%.

Рентабельность оборотных средств:

1,6 / 17 х 100% = 9,4%.

Рентабельность инвестиций:

3 / 8 х 100% = 37,5%.

Рентабельность предприятия:

1,6/ 75 х 100% = 2,13%.

Как видно, показатели рентабельности довольно низкие, кроме показателя рентабельности инвестиций (ROI). Для полной картины необходимо сравнить показатели в динамике — за 2019, 2020 и 2021 годы, выявить основные факторы влияния, и принять управленческое решение.

Формула рентабельности продукции по балансу

Все данные для расчёта рентабельности продукции берутся из обязательной формы бухгалтерской отчётности — Отчёта о финансовых результатах (Форма №2). У ООО «Прогресс» она выглядит следующим образом:

| Показатель | Код | За 2021 год, тыс.руб. | За 2020 год, тыс.руб. |

|---|---|---|---|

| Выручка от реализации | 2110 | 220 500 | 177 800 |

| Себестоимость продаж | 2120 | 170 300 | 149 900 |

| Валовая прибыль | 2100 | 50 200 | 27 900 |

| Коммерческие расходы | 2210 | 12 600 | 4 400 |

| Управленческие расходы | 2220 | 8 400 | 3 600 |

| Прибыль от продаж | 2200 | 29 200 | 19 900 |

| Доходы от участия в других организациях | 2310 | 1 500 | 500 |

| Проценты к получению | 2320 | 1 800 | 1 200 |

| Проценты к уплате | 2330 | 1 000 | 300 |

| Прочие доходы | 2340 | 150 | 100 |

| Прочие расходы | 2350 | 700 | 500 |

| Прибыль (убыток) до налогообложения | 2300 | 30 950 | 20 900 |

| Налог на прибыль | 2410 | 6 190 | 4 180 |

| Прочее | 2460 | 140 | |

| Чистая прибыль | 2400 | 24 620 | 16 750 |

Компания занимается строительством производственных объектов. Нужно рассчитать рентабельность продукции, в данном случае, строительных услуг, и сравнить со среднеотраслевыми показателями. Посмотреть динамику изменений за 2 года.

Формулы расчёта рентабельности продукции по балансу:

Р1 = (строка 2400 / строка 2120) х 100%

Р2 = (2400 / (2120 + 2210 + 2220)) х 100%

Р3 = (2200 / 2120) х 100%

Р4 = (2200 / (2120 + 2210 + 2220)) х 100%.

В результате расчётов получились следующие данные по рентабельности услуг:

| Показатель, % | 2021 год | 2020 год | Изменение |

|---|---|---|---|

| Р1 | 14,46 | 11,17 | +3,29% |

| Р2 | 12,87 | 10,61 | +2,26% |

| Р3 | 17,15 | 13,28 | +3,87% |

| Р4 | 15,26 | 12,60 | +2,66% |

Таблица — расчёт рентабельности продукции

Согласно данным ФНС России, в 2020 году средняя рентабельность проданных услуг по экономической отрасли «Строительство» составила 8,1%. Она считается по формуле Р2 (отношение чистой прибыли к полной себестоимости). У ООО «Прогресс» показатель Р2 в 2020 году равен 10,61%, что больше средней рентабельности по отрасли.

Факторы рентабельности

Прогноз дохода предприятия зависит от определенных факторов. Специалистами в данной сфере выделяются следующие: экзогенные и эндогенные факторы.

Экзогенные факторы представляют это: индекс государственных налогов на данный вид деятельности, конъюнктура рынка продаж, географическое и топографическое расположение бизнеса, наличие конкурентности и ее уровень, экономическая политика в стране.

Эндогенные факторы включают в себя: условия труда на предприятии, уровень квалификации персонала (что непосредственно влияет на качество продукции), работа логистов и маркетологов, политика управления предприятием, в первую очередь включая финансовую сферу.

Цели оценки рентабельности

Анализ такого важного параметра не нуждается в обосновании. Экономический анализ рентабельности вложенных средств помогает собственнику бизнеса и его контрагентам в решении таких экономических задач:

- определиться с намерениями относительно инвестиций и других форм сотрудничества;

- выявить уровень доходности организации;

- скорректировать экономические подходы к ведению бизнеса;

- сравнить динамику показателей по разным основаниям;

- выявить менее рентабельные активы или убыточные виды деятельности;

- оценить качество работы сотрудников с данными основными средствами (оборудованием);

- изыскать резервы повышения эффективности труда.

Цели и задачи анализа показателей рентабельности продаж

Прежде всего, по значению рентабельности можно судить о том, насколько рационально распределяются активы. На основе анализа рентабельности продаж делают вывод, какие каналы нуждаются оптимизации, на каких участках необходимо сократить затраты, где следует приложить усилия для стимулирования продаж.

По уровню рентабельности продаж можно судить, какую прибыль приносит отдельная единица продукции. Анализ рентабельности продаж позволяет оценить каждый продукт в ассортименте по уровню прибыльности, направить усилия на производство перспективных товаров и избавиться от невыгодных.

Анализ рентабельности продаж предприятия помогает увидеть, в каком направлении развиваются рыночные отношения, какова структура продаж. Но следует иметь в виду, что недостаточно выполнить анализ уровня рентабельности продаж, чтобы понять, насколько эффективными будут инвестиции в какое-либо дело. Для получения полной картины одного этого показателя мало, потребуется провести более глубокое исследование.

Анализ рентабельности продаж и производства может стать основой изменения ценовой политики компании

Но в данном вопросе следует проявить осторожность, потому что стоимость продукции может оказать влияние на объемы сбыта. Поэтому потребуется знание об эластичности рыночного спроса.

Расчет коэффициента рентабельности продаж (ROS) и его анализ должны учитывать особенности работы компании. Обычно показатели определяют в следующих целях:

- анализ динамики рентабельности продаж. В этом случае отталкиваются от данных периода, когда коэффициент рентабельности был на хорошем уровне, устраивающем руководство;

- расчет показателей рентабельности продаж для разных продуктов в сравнении;

- сопоставление коэффициентов предприятия с такими же данными аналогичных компаний;

- составление прогнозов ROS по новым товарам/услугам;

- анализ рентабельности продаж и производства для внесения изменений в ценовую политику;

- контроль за деловой активностью предприятия;

- определение неприбыльной продукции и бизнес-процессов, мешающих развитию компании.

Таким образом, на основе анализа рентабельности продаж и рентабельности активов можно сделать выводы об эффективности использования разного рода ресурсов и экономической состоятельности предприятия в целом. На базе ROS также строятся краткосрочные планы.

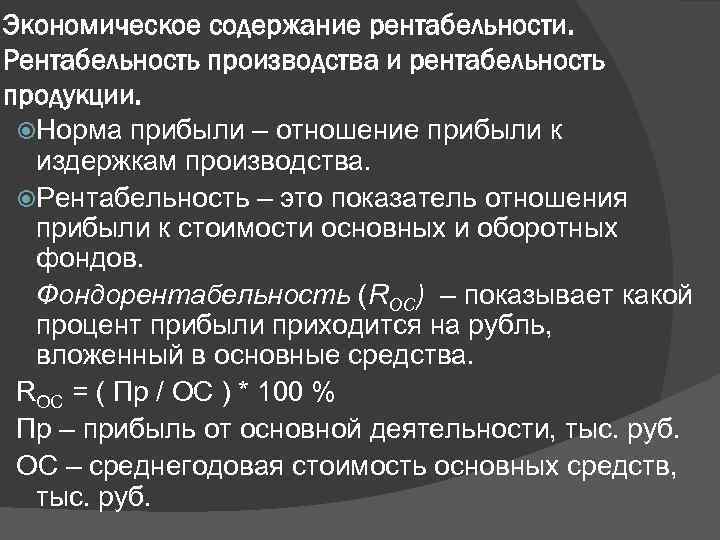

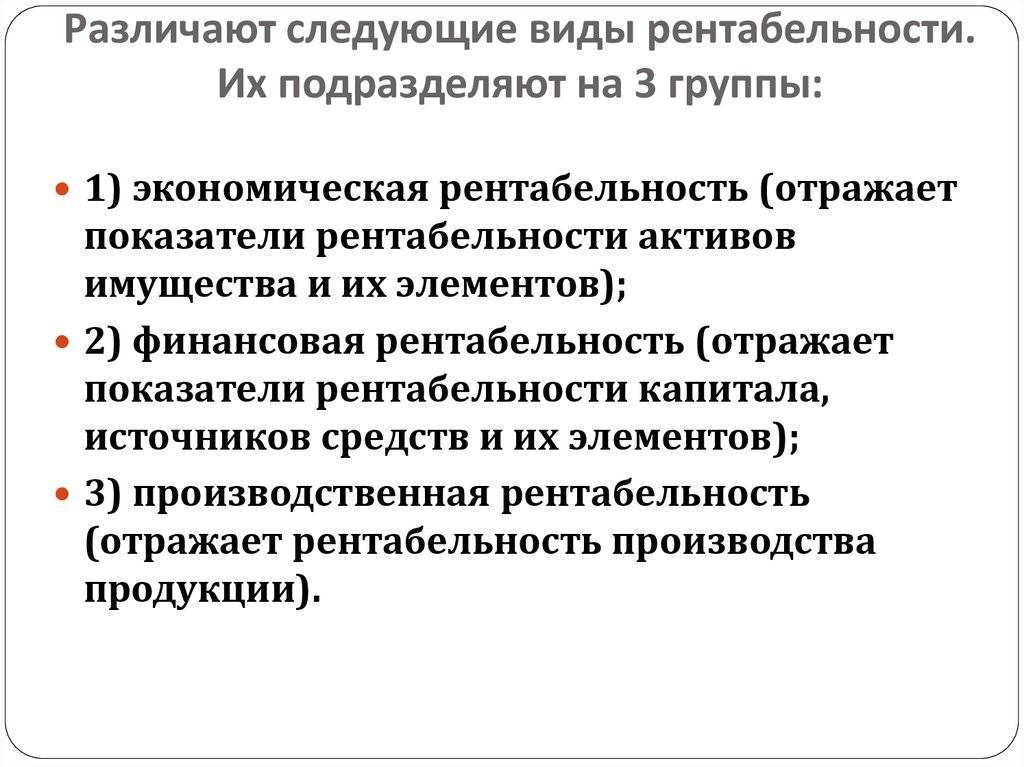

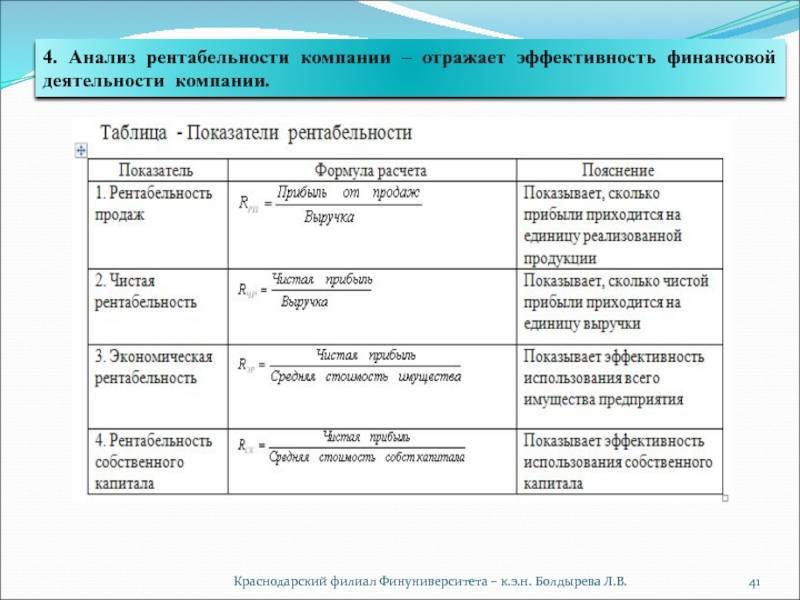

Основные виды рентабельности

Для более глубокого анализа рентабельность рассчитывают отдельно для каждого из ресурсов компании.

Рентабельность продаж (ROS)

Показывает долю прибыли на каждый заработанный рубль. Рассчитывается в процентах как отношение чистой прибыли (без учета налогов) к выручке за определенный период времени

ROS = Чистая прибыль / Выручка * 100%

Помогает оценить ценовую политику товара или определить, какая продуктовая линейка приносит максимум прибыли.

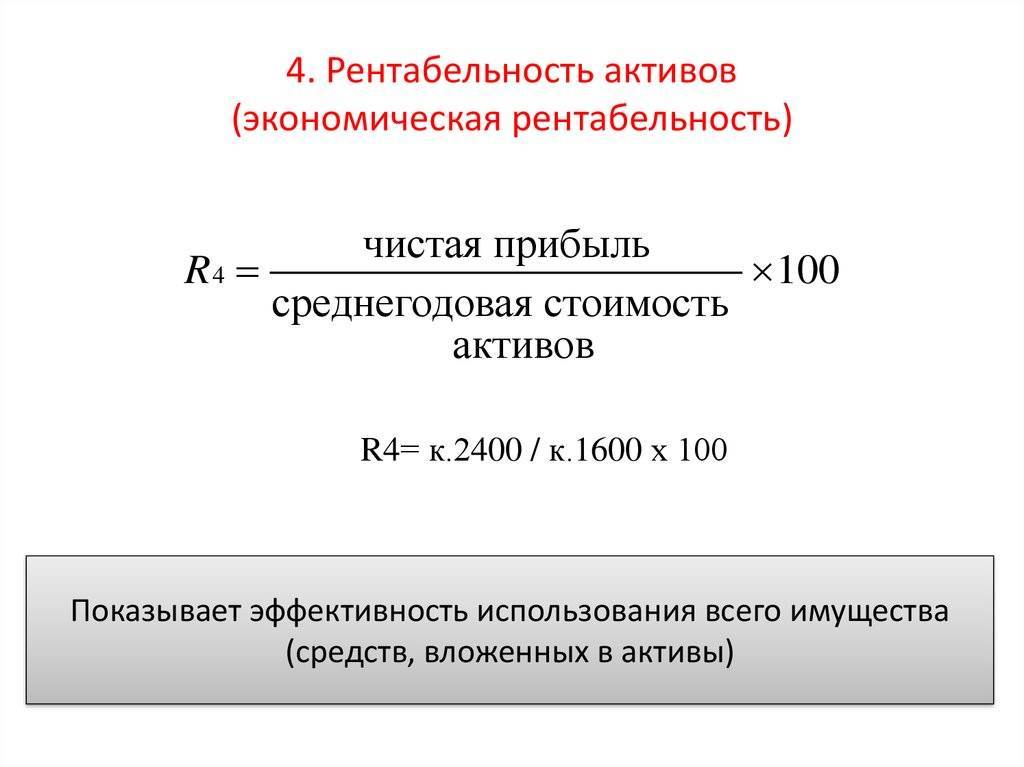

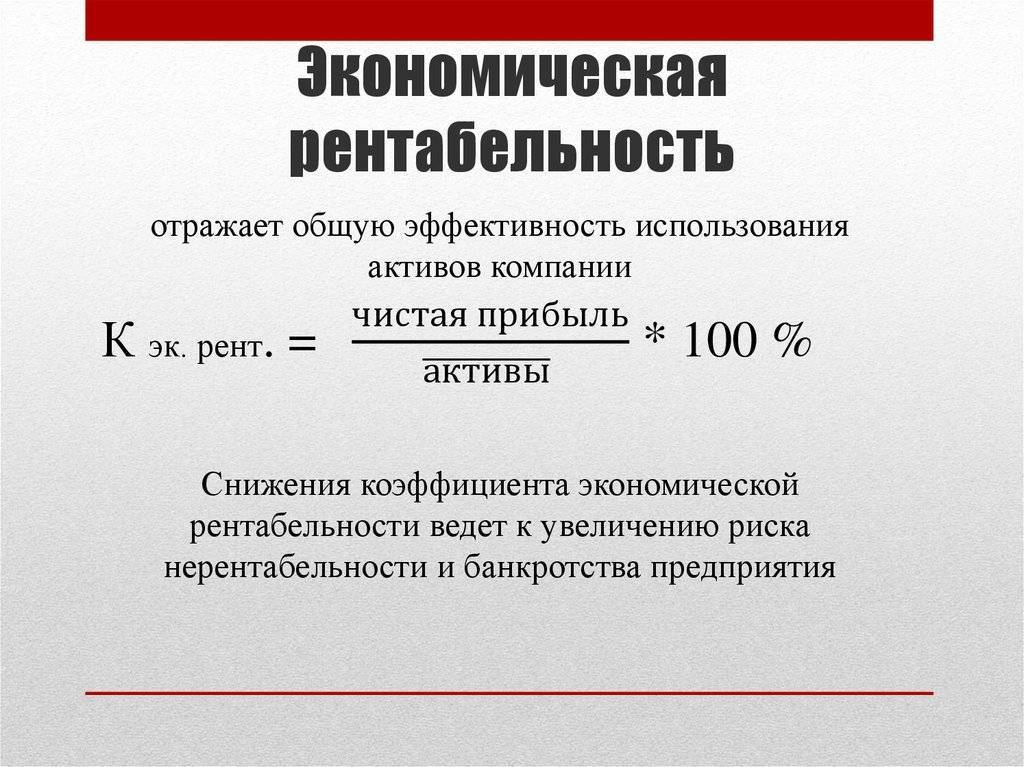

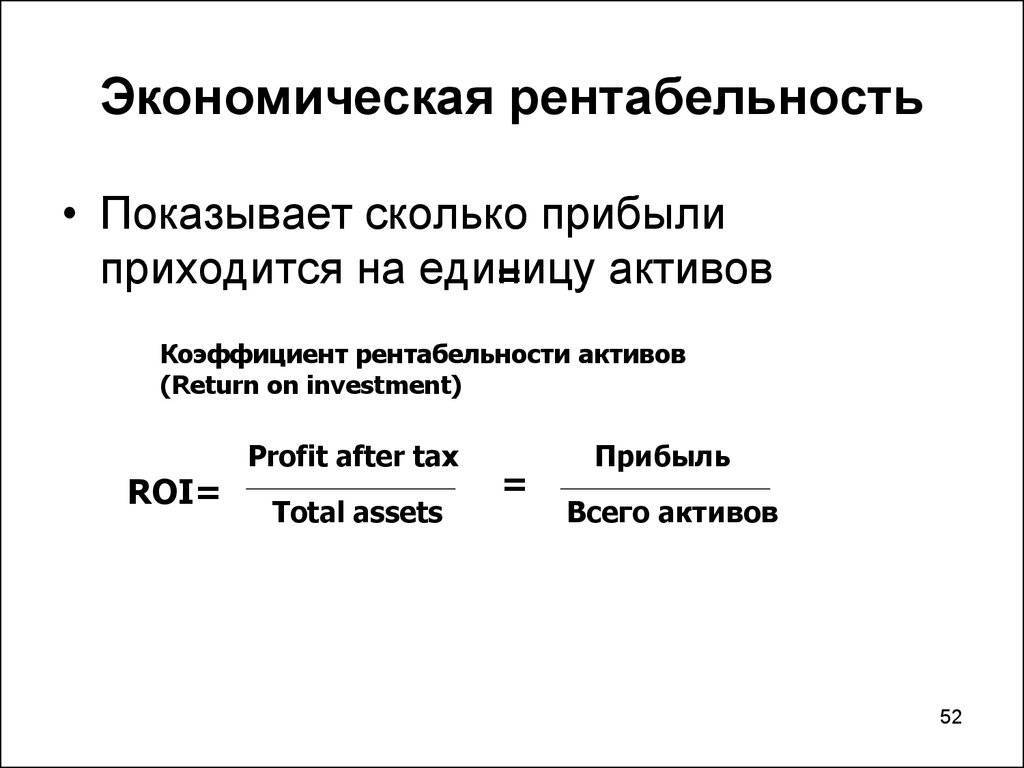

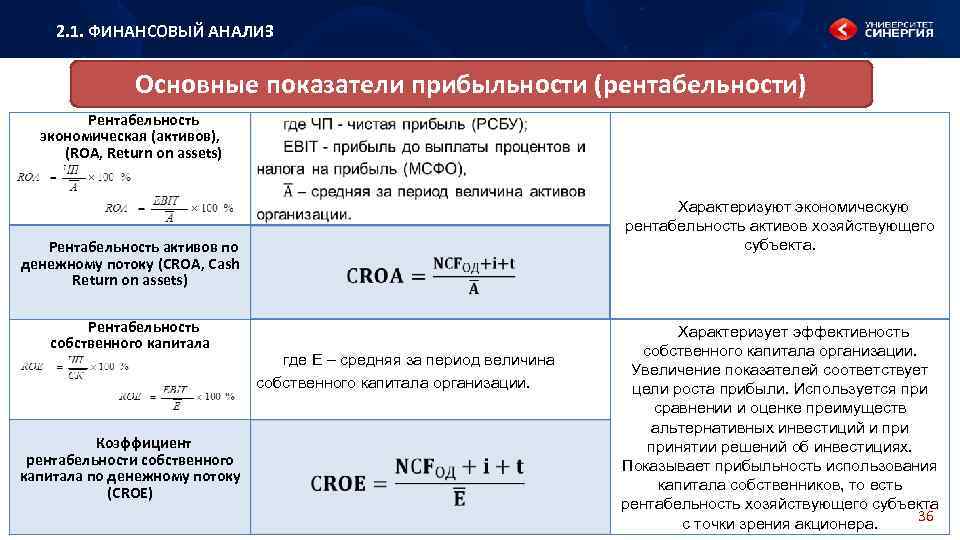

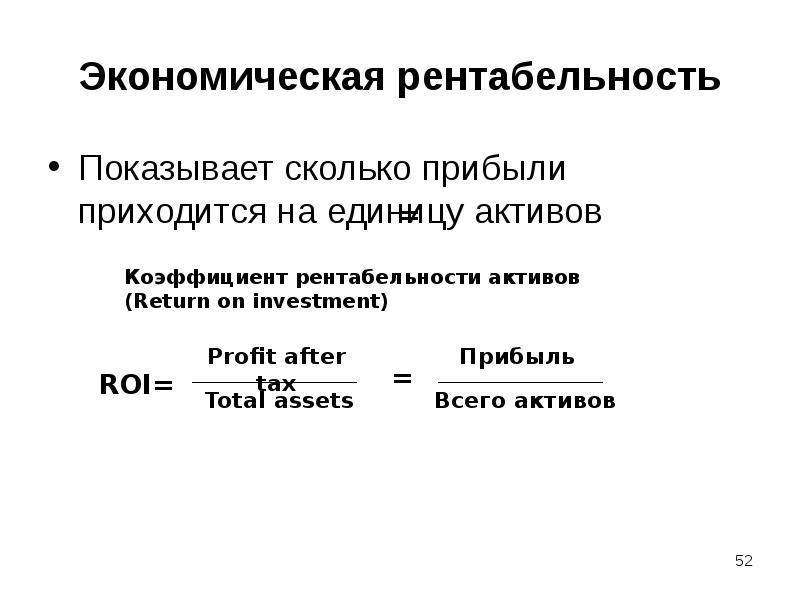

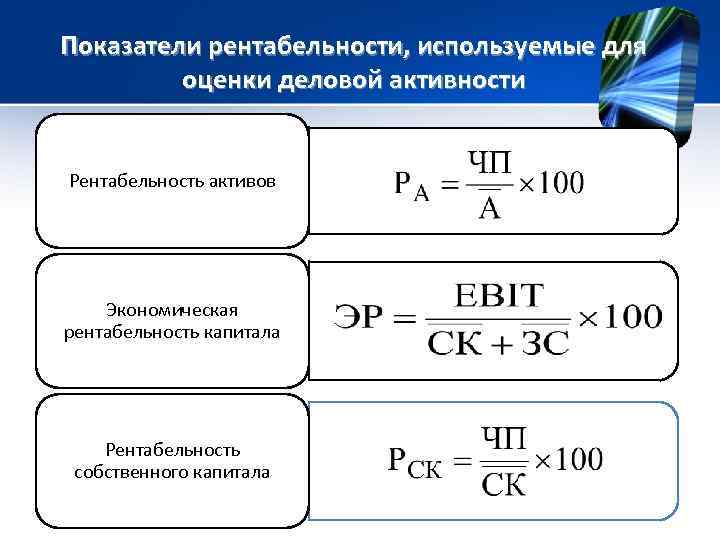

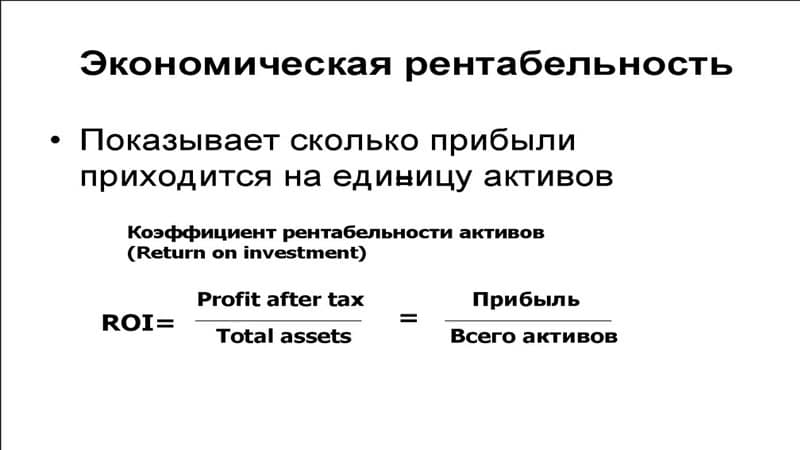

Рентабельность активов (ROA)

Рассчитывается как процентное отношение прибыли к средней стоимости всех активов предприятия. Активы — это имущество, оборудование, техника, материалы, дебиторская задолженность.

ROA = Прибыль / Активы * 100%

Демонстрирует, насколько эффективно активы компании приносят прибыль. Если рентабельность низкая, то менеджеры предприятия выбрали неверную тактику управления бизнесом.

Рентабельность основных производственных фондов (ROFA)

Рассчитывается как отношение чистой прибыли к стоимости основных производственных фондов.

Производственные фонды — это активы, которые организация привлекает при производстве товаров без учета материалов. Такие активы не расходуются напрямую, но устаревают со временем. Это здания, оборудование, автомобили, мебель и электрические сети.

ROFA = Чистая прибыль / Стоимость основных средств *100%

Это значение часто рассчитывают крупные предприятия и производственные холдинги. А вот если ваша компания продает услуги, не имеет офиса, а сотрудники работают удаленно, то этот показатель для вас не важен.

Рентабельность инвестиций (ROI)

Этот показатель рассчитывают для любых видов вложений — вкладов, биржевых инструментов.

ROI = Прибыль / цена инвестиций * 100%

Рентабельность инвестиций часто рассчитывают не по предприятию в целом, а для анализа эффективности отдельных направлений работы. Например, рентабельность вложений в маркетинг, экспорт или запуск нового продукта.

Чтобы быстро и легко рассчитать рентабельность инвестиций, используйте калькулятор ROI.

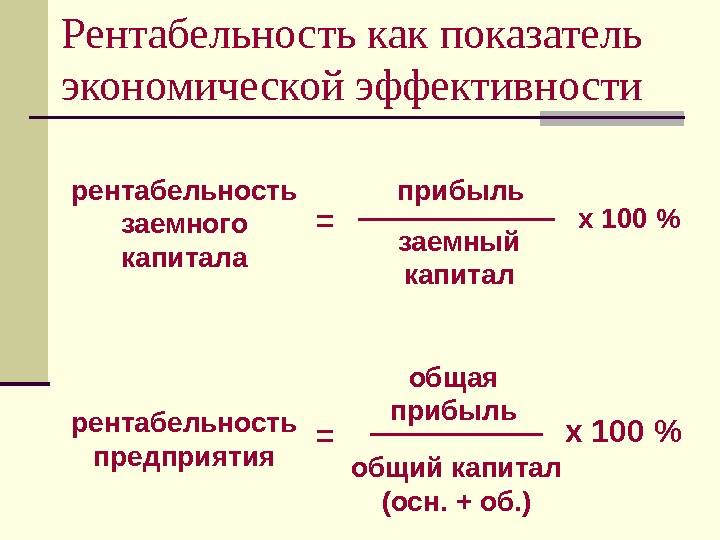

Рентабельность своего капитала (ROE)

Показывает доходность бизнеса для его владельцев. Очень важен для инвесторов и собственников организации, так как демонстрирует эффективность работы не всех активов, а только вложенных собственных средств предпринимателей.

ROE = Чистая прибыль / собственный капитал *100%

Если рентабельность капитала всего 2% в год, а банк предлагает депозит под 7%, то встает вопрос о целесообразности такого бизнеса.

Рентабельность собственного капитала

Рассматривая различные типы прибыльности нельзя обойти стороной и такой термин, как рентабельность собственного или имеющегося капитала. Ее расчет делается по классической формуле R=Пп*100%/ СК, где СК и является собственным капиталом. В результате вы сможете понять, насколько эффективно расходуются активы, насколько — собственный капитал, есть ли основания для привлечения инвестиций или оформления кредитов. Соответственно, по Рск следует также отслеживать общую динамику, чтобы понимать, насколько ваша доходность сопоставима с другими схожими компаниями и в каком направлении она движется. При этом разница между прибыльностью собственного капитала и доходами, полученными за определенный период, носит название финансовым рычагом. Его плечо указывает на то, сколько удельного веса имеется у привлеченных/кредитных средств во всем объеме имущества компании.

Итак, вы уже знаете всю необходимую информацию по теме статьи. В качестве вывода приведем универсальную формулу расчета: R=(П/Пр)*100%. В этой формуле П — прибыль, полученная от продаж или чистая, а Пр — показатель, для которого высчитывается рентабельность (выше мы показали, что они могут быть разными).

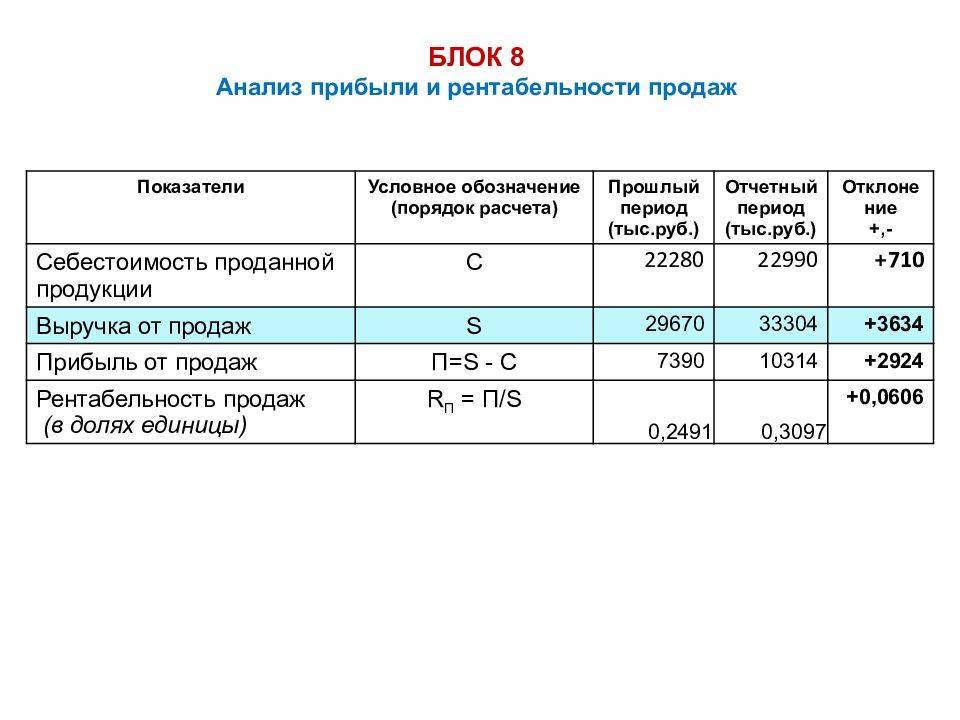

Формулы расчета для анализа прибыли и рентабельности продаж

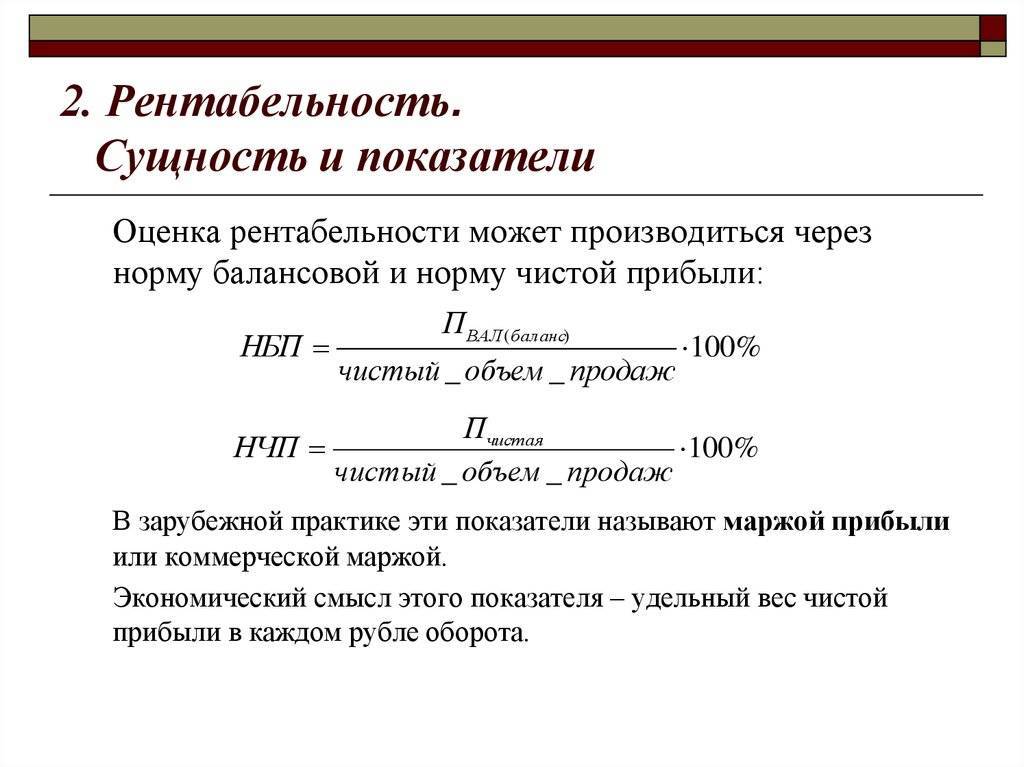

Для расчета ROS можно использовать различные показатели. В зависимости от целей анализа выбирают следующие варианты:

На основе чистой прибыли

Это классическая методика, в английском варианте носит название Net Profit Margin. Коэффициент рентабельности в данном случае представляет собой отношение чистой прибыли/убытка к выручке. В результате получаем сумму прибыли, которую приносит каждый рубль дохода от продаж. Чистая прибыль определяется вычитанием из выручки всех расходов, в том числе:

- процентов;

- налоговых отчислений;

- затрат по операциям с ценными бумагами;

- убытка от участия в деятельности других предприятий (полученная в этом случае прибыль суммируется с основной);

- операционных расходов.

На основе валовой прибыли

Этот вид коэффициента рентабельности (в английском варианте Gross Profit Margin) рассчитывается следующим образом:

Рентабельность = валовая прибыль / выручка от продаж

Валовая прибыль определяется вычетом из суммы выручки расходов на производство в объеме себестоимости.

Этот вид коэффициента рентабельности продаж обладает большей стабильностью, потому что исходные данные труднее намеренно исказить. Для анализа рентабельности продаж имеет значение не собственно коэффициент, а его динамика и сравнение со средними показателями в отрасли.

На основе прибыли до налогообложения

Коэффициент рассчитывается по отношению к бухгалтерской прибыли (в английском варианте – Earnings before interests and taxes). Прибыль от продаж до налогообложения делят на сумму выручки и получают соответствующий коэффициент рентабельности. Исходные данные берут из бухгалтерского баланса.

Особенностью этого коэффициента является то, что он не зависит от участия заемного капитала и ставок по налогам. По этим данным удобно проводить сравнительный анализ рентабельности продаж с примерами и цифрами разных предприятий.

Топ-5 статей, которые увеличат ваши продажи

- Современные технологии продаж: 16 вариантов на все случаи жизни

- KPI менеджера по продажам: виды и способы расчета

- План для менеджера по продажам: пошаговый алгоритм составления и достижения

- План развития отдела продаж: как составить и внедрить

- Продажи B2C: как продавать правильно

Следует иметь в виду, что не существует норм качества коэффициента рентабельности. Его оценка проводится с учетом нескольких факторов:

- отрасль;

- этап развития предприятия либо период существования продукта на рынке;

- масштаб компании.

Факторы, влияющие на рентабельность

| Внешние | Внутренние |

| Спрос | Объём, структура и качество продукции |

| Географическое расположение | Использование или же отсутствие маркетинга и рекламы |

| Конкуренция | Условия и производительность труда работников, их навыки и умения |

| Инфляция и другие ухудшения экономической ситуации | Деловая репутация предприятия, отношения с поставщиками, потребителями, контролирующими органами |

| Политические ситуации, например, санкции | Организация логистического управления (снабжение, хранение и сбыт) |

| Изменения в законодательстве | Состояние основных фондов, оборудования и т.д. |

| Разработка новых технологий | Вопросы ценовой и финансовой политики предприятия |

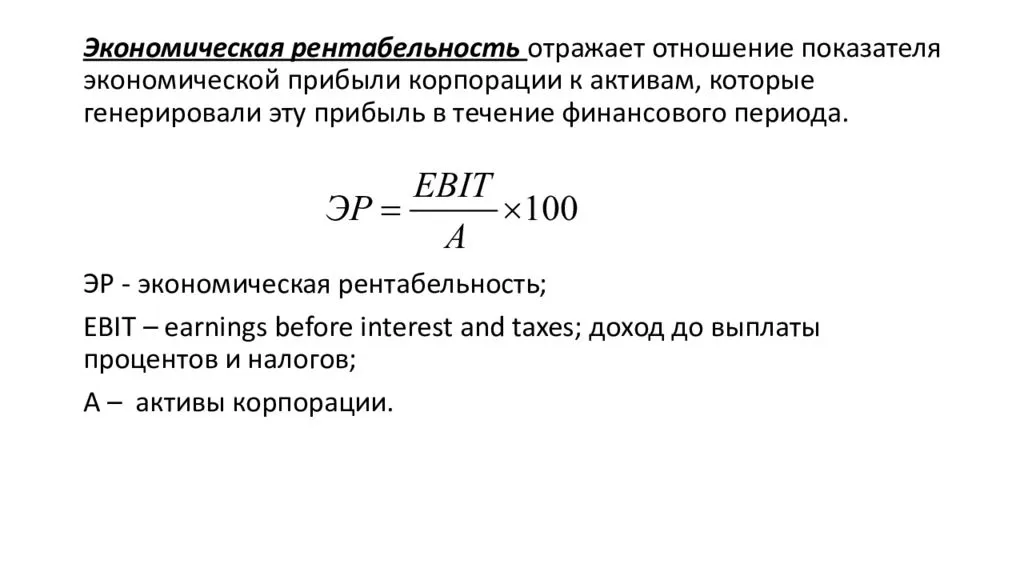

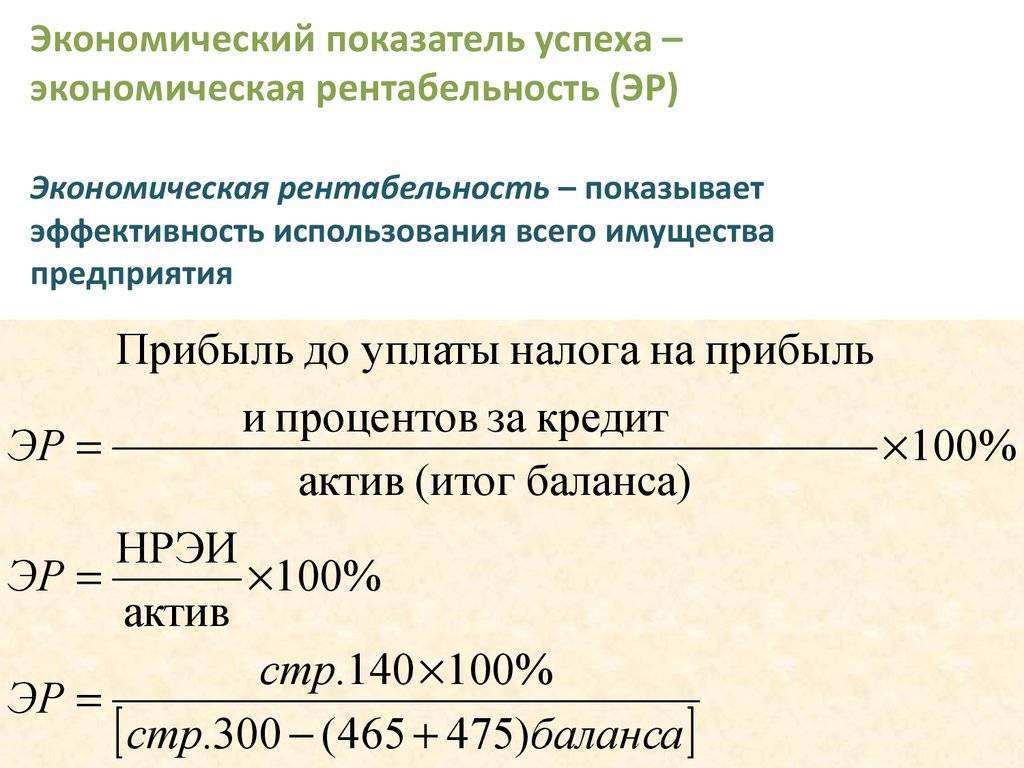

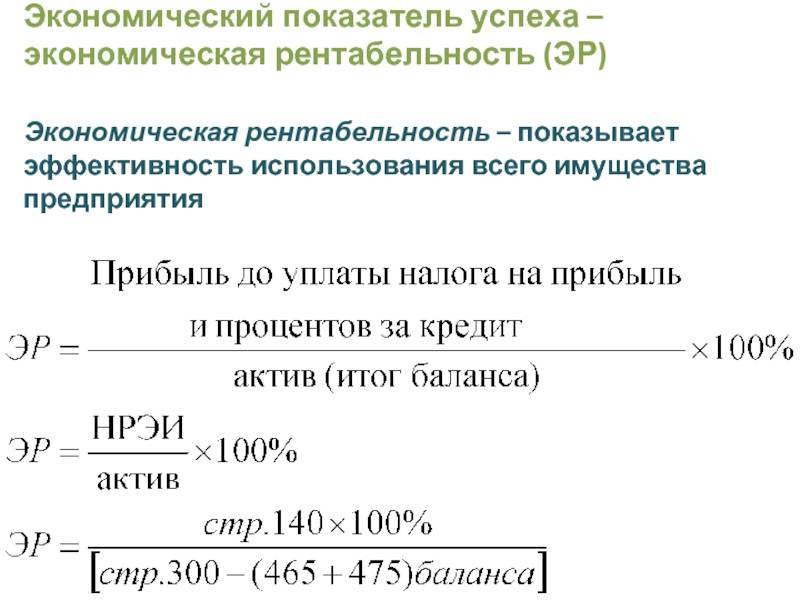

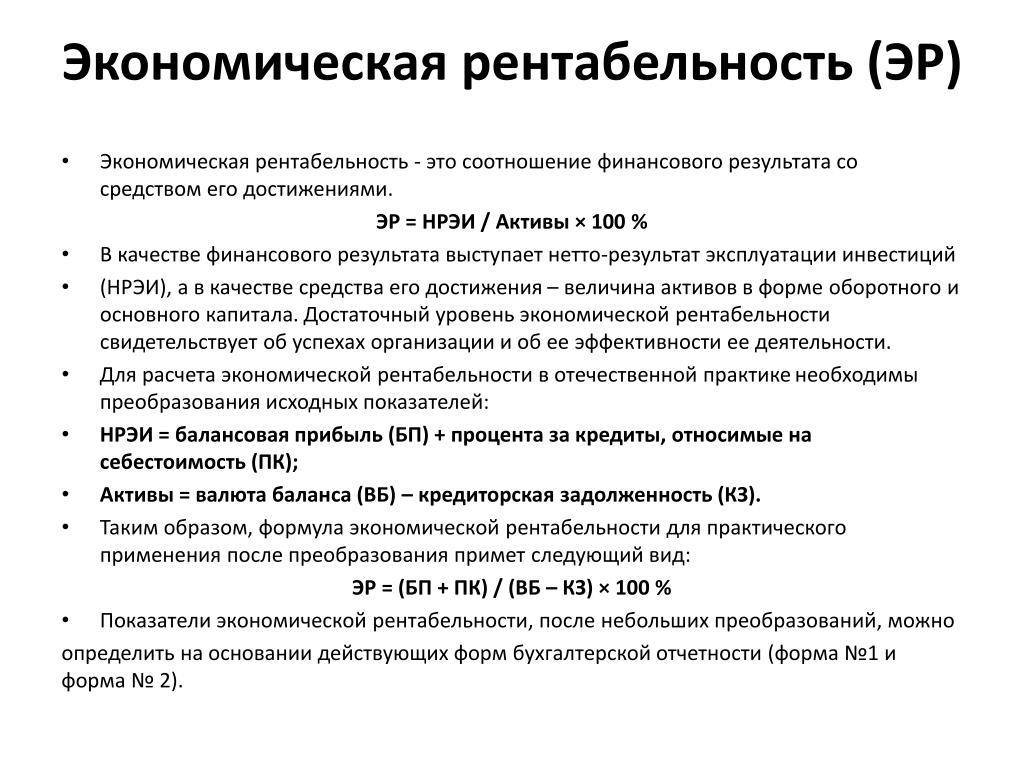

Экономическая рентабельность совместных вложений капитала

Этот показатель является обобщающим для денежных средств всего предприятия. Он выражает, насколько эффективно они используются. По этому значению можно сделать выводы о всей работе организации, произвести анализ экономической рентабельности и затем принимать меры по повышению прибыльности или продолжать ту же работу.

Как и все остальные, рентабельность совокупных вложений капитала рассчитывается по своей формуле:

Расходы, возникшие в ходе займов + Прибыль, которой на данный момент располагает предприятие * на 100% / Значение совместного капитала (еще называется валютой баланса).

Более точный расчет относительно основных фондов

Поскольку имущественные активы имеют свойство изменять свою стоимость с течением времени, то временной промежуток длиной в год может быть достаточно длинным, чтобы некоторые цифры поменяли свое значение. Для приблизительного вычисления достаточно итоговых показателей, но если нужно более корректное значение, его надо вычислить как можно точнее. Для этого надо определить среднюю стоимость основных фондов за год.

Чтобы это сделать, можно применить один из двух способов.

- Найти среднее арифметическое между показаниями на начало и конец года:

СРСТос = (СТос1 + СТос2) / 2, где:

- СРСТос – средняя стоимость основных средств за годичный промежуток;

- СТос1 – стоимость активов на начало года;

- СТос2 – их стоимость в конце года.

Учесть прибывшие и списанные основные фонды:

СРСТос = СТос1 + СТос+ – СТос–, где:

- СТос+ – стоимость активов, поступивших в течение данного года;

- СТос– – стоимость выбывших основных средств.

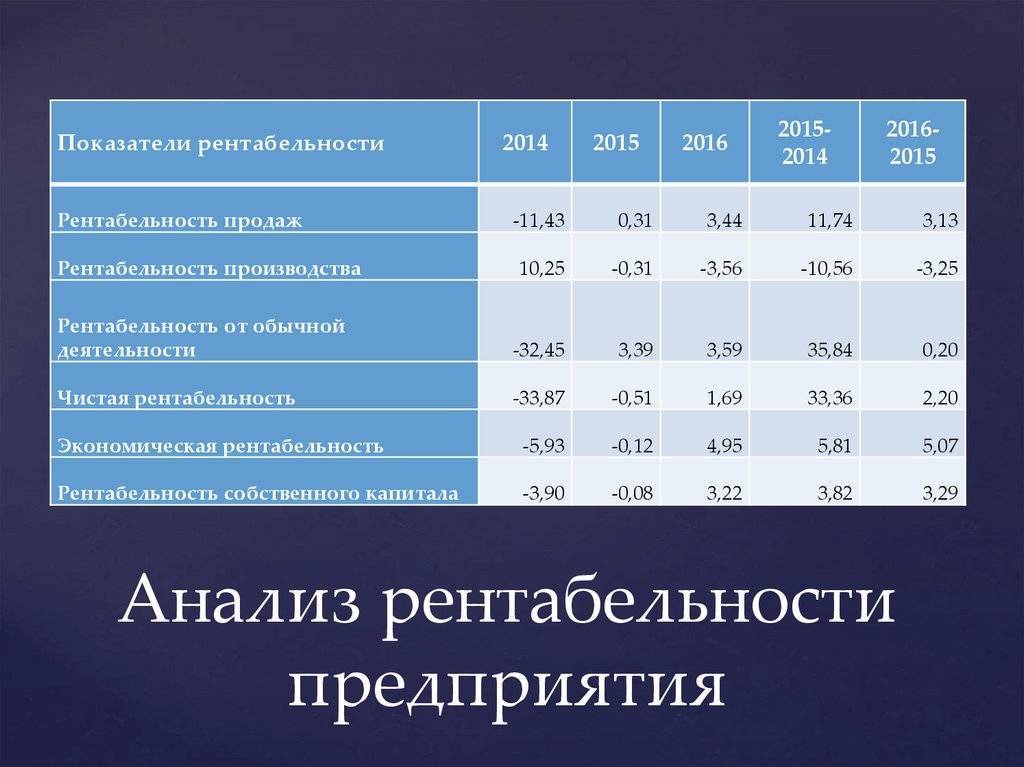

Конкретные показатели рентабельности

Если необходимо выяснить не просто общий процент рентабельности предприятия, а рассмотреть его проявление в той или иной сфере, нужно произвести анализ рентабельности по конкретным показателям. В бизнес-практике используется экономическая оценка таких параметров:

- рентабельность реализации (Rр) – показывает, какой доход получен с каждой заработанной денежной единицы; показывает соотношение чистой прибыли (Прч) и выручки (В) за проданный товар; формула для вычисления: Rр = Прч / В;

- рентабельность фондов (Rф) – помогает оценить качество руководства предприятием, осветить эффективность возможных вложений; является отношением чистой прибыли (Прч) к средней стоимости материальных активов (СРСТос); формула: Rф = Прч / СРСТос;

- рентабельность капитала (Rк) – анализирует эффективность применения собственного бизнес-капитала; этот показатель удобен для сравнения эффективности различных компаний и видов деятельности, особенно это удобно для одного владельца, который хочет узнать, насколько рентабельны его вложения в тот или иной сегмент; вычисляется нахождением частного от чистой прибыли за год (Прч) к среднему цифровому значению капитала (СРВк); формула: Rк = Прч / СРВк.

ОБРАТИТЕ ВНИМАНИЕ! Анализ вычисленных показателей рентабельности информативен исключительно в динамике, это позволит зафиксировать моменты падения и роста эффективности и адекватно оценить все факторы

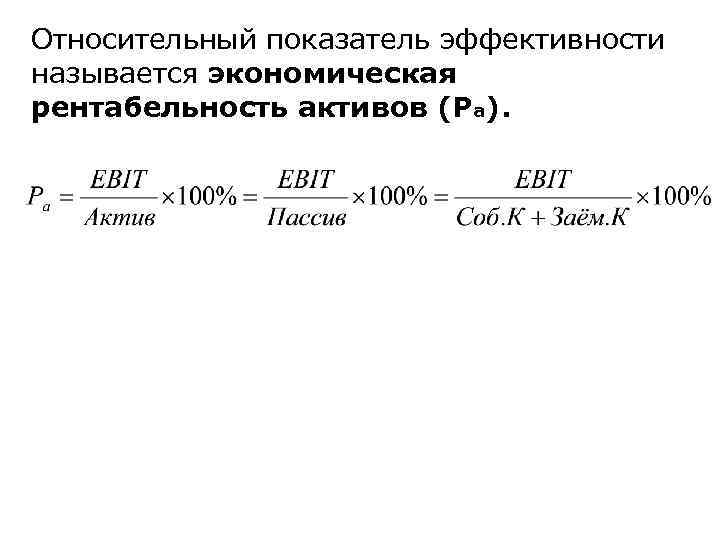

Модель Дюпона (DuPont)

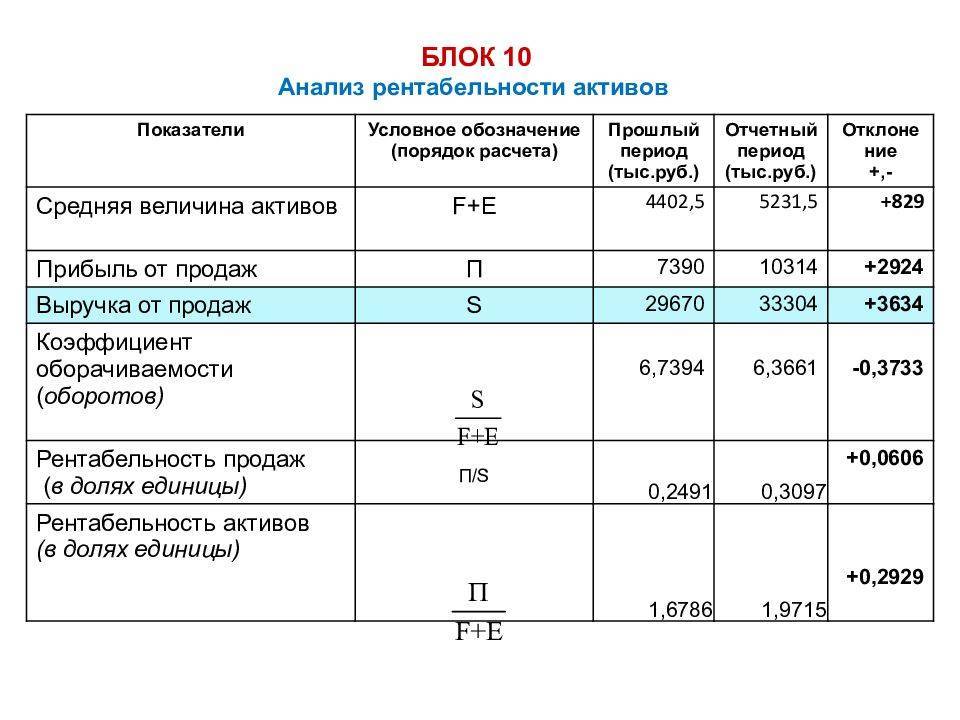

Рентабельность активов (экономическая рентабельность) определяется как отношение чистой прибыли к стоимости активов.

Запишем модель Дюпона, используя приведенные выше формулы расчета составляющих ее показателей. Формула примет следующий вид:

Чистая прибыль = Чистая прибыль ´ Выручка от реализации

стоимость активов выручка от реализации стоимость активов

Формула позволяет определить значение входящих в нее показателей обеспечения рентабельности активов и выявить причины достигнутого уровня прибыльности активов. Выяснить, что повлияло на рентабельность активов:

ü снижение либо ускорение оборачиваемости используемых активов;

ü рост или снижение рентабельности реализации;

ü оба фактора вместе.

Поскольку рентабельность реализации зависит от Ценового фактора и уровня затрат, можно проанализировать, за счет чего, в свою очередь, происходил ее рост или снижение. Таким образом, можно определить, что было наиболее значимым для предприятия в отчетном периоде и в течение ряда лет: рост цен или более эффективное использование имеющихся активов.

Результаты анализа могут использоваться для выбора варианта, между рентабельностью реализации и оборачиваемостью активов при прогнозировании соответствующего уровня прибыльности активов в целом.

Регулировать рентабельность активов можно, используя как рентабельность реализации, так и оборачиваемость активов. Так, при низкой скорости оборота активов, увеличить их рентабельность можно за счет роста цен либо снижения себестоимости продукции. При низкой рентабельности реализации следует увеличивать скорость оборота капитала предприятия.

Проведем факторный анализ с использованием Данной модели на примере отчетности условного предприятия. Предприятие ОАО “Транс” имело чистую прибыль в размере 3,3% или 3,3 копейки с каждого рубля, полученного за реализованные услуги. Оборачиваемость активов составила 0,5 раза, т.е. средства, вложенные в активы, обернулись 0,5 раза в течение года.

При этом была достигнута рентабельность активов в размере 1,7% (3,3% ´ 0,5).

Имея динамику данного показателя, можно увидеть, за счет чего изменялась рентабельность активов на протяжении ряда лет, т.е. за счет чего “держалось” предприятие: за счет роста цен, либо эффективного использования имеющихся активов. Так как данное предприятие практически не привлекало внешних источников финансирования, рентабельность собственного капитала составляет также приблизительно 1,7%.

При привлечении дополнительных источников финансирования в виде кредитов, предприятие могло бы повысить рентабельность собственного капитала при условии допустимых расходов по процентным платежам. Взятые в долг денежные средства повышают финансовые возможности предприятия-заемщика и будучи инвестированными в доходные проекты могут принести прибыль.

Рентабельность собственного капитала может быть рассчитана как произведение рентабельности активов на специальный мультипликатор, отражающий соотношение всех средств, авансированных в предприятие, и собственного капитала. При этом формула Дюпона примет следующий вид:

| Рентабельность собственного капитала | = | Рентабельность активов | ´ | Мультипликатор собственного капитала |

| или | ||||

| Рентабельность собственного капитала | = | Рентабельность активов | ´ | Активы собственный капитал |

Объединив данную формулу и приведенное выше уравнение Дюпона, получим расширенную формулу Дюпона:

Полученная модель выражает зависимость рентабельности собственного капитала от следующих факторов:

ü рентабельности реализации;

ü оборачиваемости активов;

ü финансового левериджа.

Под финансовым левериджем понимается механизм воздействия на сумму и уровень прибыли изменения соотношения собственных и заемных финансовых средств. То есть данная многофакторная модель позволяет определить, за счет чего изменяется рентабельность собственного капитала: за счет увеличения рентабельности реализации, эффективности использования активов, рационального использования собственного капитала либо совокупности этих факторов.

Формула Дюпона может быть использована при анализе финансового положения предприятия, позволяя оценить его ценовую политику, уровень расходов, степень использования активов и займов. Она также может быть применена при поиске путей достижения оптимального для предприятия уровня рентабельности активов и определения стратегии финансирования.

Date: 2015-07-11; view: 310; Нарушение авторских прав

| Понравилась страница? Лайкни для друзей: |

Способы повышения рентабельности

Чтобы определить тенденции в колебаниях рентабельности продаж, необходимо установить отчетный период и базисный. За основу базисного периода можно взять показатели, которые были рассчитаны за прошлый квартал или год, когда прибыль, вырученная предприятием, была максимальной. Далее коэффициент отчетного периода будет сравниваться с коэффициентом за базисный период.

Показатель рентабельности продаж можно искусственно увеличить. Для этого необходимо либо повысить цену на продаваемый товар, либо понизить себестоимость. Чтобы принять верное решение компания должна учитывать следующие факторы: колебания спроса потребителей, динамику конъюнктуры рынка, оценку работы конкурентных организаций и так далее.

В целом для повышения рентабельности, необходимо повысить прибыльность. Сделать это можно такими способами:

- Увеличив производительные мощности. Применение достижений технического прогресса требует дополнительных материальных вложений, однако позволяет экономить в дальнейшем ходе производственного процесса. Производственное оборудование, уже находящееся на предприятии, можно модернизировать, таким образом, сэкономив ресурсы и повысив оперативность труда.

- Повысив качество продукции можно значительно повлиять на повышение спроса;

- Разработав грамотную маркетинговую политику, которая будет основываться на продвижении товара посредством использования конъюнктуры рынка и предпочтений покупателей. На крупных предприятиях действуют целые отделы, работа которых посвящена маркетингу. На небольших предприятиях функции маркетолога выполняют управленцы.

- Снизив себестоимость продаваемого ассортиментного ряда. Сделать это можно, если найти поставщиков, предлагающих необходимое сырье, продукцию или услуги по ценам ниже, чем у конкурентов. Тут главное следить за качеством, которое страдать не должно.

Еще статья по теме: Себестоимость — что это? понятие и компоненты себестоимости.

Модель Дюпона (DuPont): формулы, примеры, применение

В 1920-х годах руководство американской компании DuPont разработало модель для детальной оценки рентабельности компании. Модель Дюпона – это инструмент, который может помочь аналитикам избежать ошибочных выводов относительно прибыльности компании.

Анализ рентабельности включает в себя некоторые нюансы. Например, в формуле ROE мы используем книжную стоимость обыкновенных акций компании.

Этот метод расчета может вводить в заблуждение, поскольку мы не можем быть уверены в том, что привело к изменению собственного капитала.

Чтобы избежать ошибочных выводов, основанных на анализе ROE, мы можем использовать более углубленный анализ этой метрики.

Опытный инвестор или финансовый аналитик может взглянуть на декомпозицию ROE (рентабельности собственного капитала) с помощью модели Дюпона (DuPont) и почти мгновенно получить представление о структуре капитала компании, эффективности бизнеса и уровне закредитованности, которые влияют на рентабельность капитала.

Что такое рентабельность собственного капитала?

Рентабельность собственного капитала (по англ. Return on Equity) показывает, сколько заработала компания после налогообложения относительно размера акционерного капитала.

Пример. Чистая прибыль компании Procter & Gamble в 2017 году достигла $16,6 млрд. При этом, собственный капитал составляет $55,8 млрд. ROE = $16,6 млрд./ $55,8 млрд. = 29,8% |

Рентабельность капитала является одним из важнейших показателей рентабельности и потенциального роста фирмы. Компании, которые демонстрируют высокий ROE, при этом имеют низкий уровень долгов, могут развиваться без больших капитальных затрат (capex), позволяя владельцам бизнеса направлять генерируемую прибыль на различные проекты, а не покрытие долгов.

3-х факторная модель

Модель Дюпона разделяет ROE на три компонента:

1) Маржа чистой прибыли (по англ. net profit margin)

2) Коэффициент оборачиваемости активов (по англ. asset turnover)

3) Финансовый рычаг (по англ. equity multiplier)

Рассматривая каждый из компонентов по отдельности, можно обнаружить источник прибыли и сравнить ROE с конкурентами.

Маржа чистой прибыли – это показатель стратегии ценообразования компании и того, насколько хорошо компания контролирует затраты.

Маржа прибыли рассчитывается путем нахождения чистой прибыли в процентах от общей выручки.

В качестве одной из особенностей модели Дюпона, если рентабельность компании увеличивается, каждая последующая продажа принесет больше денег компании, что приведет к более высокой общей рентабельности капитала.

Коэффициент оборачиваемости активов – это показатель, который определяет, насколько эффективно компания использует свои активы для получения доходов от продаж.

Если коэффициент оборачиваемости активов увеличивается, это значит, что компания генерирует больше выручки на единицу актива, что опять-таки приведет к более высокой общей отдаче от собственного капитала.

Финансовый рычаг – сумма задолженности, которую компания использует для финансирования своей деятельности, по сравнению с объемом собственного капитала. Увеличение финансового рычага также приведет к увеличению рентабельности собственного капитала.

Это связано с тем, что увеличение долговой нагрузки в качестве финансирования приведет к тому, что компания будет платить более высокие процентные платежи, которые не подлежат налогообложению.

Поскольку выплаты дивидендов облагаются налогом, поддержание высокой доли долга в структуре капитала компании приводит к более высокой рентабельности собственного капитала.

Модель Дюпона может быть более сложной, чем упомянутая выше 3-х факторная модель. Например, более подробный анализ может быть выполнен с использованием 5-ти факторной модели.

где EBIT – прибыль до уплаты процентов и налогов, а EBT – прибыль до налогообложения.

Для более глубокого понимания, 5-и факторная модель Дюпона дополнительно разбивает маржу чистой прибыли на 3 компонента для определения влияния процентов и налогов.

Интерпретация

Модель Дюпона дает более широкое представление о рентабельности собственного капитала компании. Она подчеркивает сильные стороны компании и определяет область, в которой есть возможности для улучшения.

Как только руководство компании найдет слабую сторону, оно может предпринять шаги для исправления. Низкий ROE не всегда может быть предметом озабоченности для компании, так как это может случиться из-за обычных операций. Например, ROE может снизиться из-за ускоренной амортизации в первые годы.

Точка безубыточности

Точка безубыточности (порог рентабельности) – это минимальный объем производства и / или реализации продукции, при котором расходы компании соразмерны ее доходам. Прибыль в этом случае будет равна нулю.

Вычислить можно следующим образом:

Точка безубыточности = Постоянные издержки / (Выручка – Переменные издержки) х 100%, где

- Постоянные издержки – это расходы, которые не зависят от объема выпускаемой продукции. К ним относят оплату труда управленческому составу, арендную плату, платежи по кредитам и т. д.

- Переменные издержки – это расходы, которые напрямую зависят от объема выпускаемой продукции. Это может быть покупка сырья, оплата электричества, транспортные расходы и др.

- Выручка – доход компании от реализации ее товаров и услуг.

Бизнесу важно знать собственную точку безубыточности, чтобы грамотно планировать свою хозяйственную деятельность и не допускать образования убытков. Порог рентабельности позволяет продавать товар по оптимальной цене и давать понимание того, какой минимальный объем производства или продаж необходим для дальнейшего существования бизнеса

Прибыльность продаж

Рентабельность продаж определяет на часть прибыли в отдельной извлеченной денежной единице. Совокупный расчет доходности от всех продаж выглядит так:

Прибыль

Под понятием доходности продаж подразумевается своеобразный индикатор проводимой ценовой политики в конкретной организации, показатель возможности регулирования издержек, объем совокупной прибыли от продажи товарных единиц в полученной выручке без учета издержек, налоговых и других отчислений. Снижение показателя рентабельности продаж, способность предприятия конкурировать на рынке резко ослабевает. В таких ситуациях требуются определенные решения для того, чтобы извлечение прибыли в результате работы предприятия было возможно.

Чтобы извлекаемая прибыль увеличилась, нередко используется метод повышения удельного веса отдельных разновидностей продукции с большей доходностью.