Насколько инфляция рубля обесценила доходы россиян

Российский рубль — не самая стабильная валюта. Хранить все сбережения в рублях слишком рискованно, в том числе и из-за инфляции.

Рубли РФ обесцениваются слишком быстро, поэтому учитывайте это при планировании своих финансовых целей. Если этого не сделать накопленного капитала не хватит на реализацию задач.

Рассмотрим двадцатилетний период с января 2000 по август 2021 года. Накопленная инфляция за этот период составила 617,99%. Это значит, что если на покупку товаров в 2000 году у вас ушло 100 рублей, то для оплаты такого же набора в 2021 году вам понадобится уже 617,99 рубля. Если планируете накопить капитал для пассивного дохода на пенсии или крупной покупки, учитывайте эти данные.

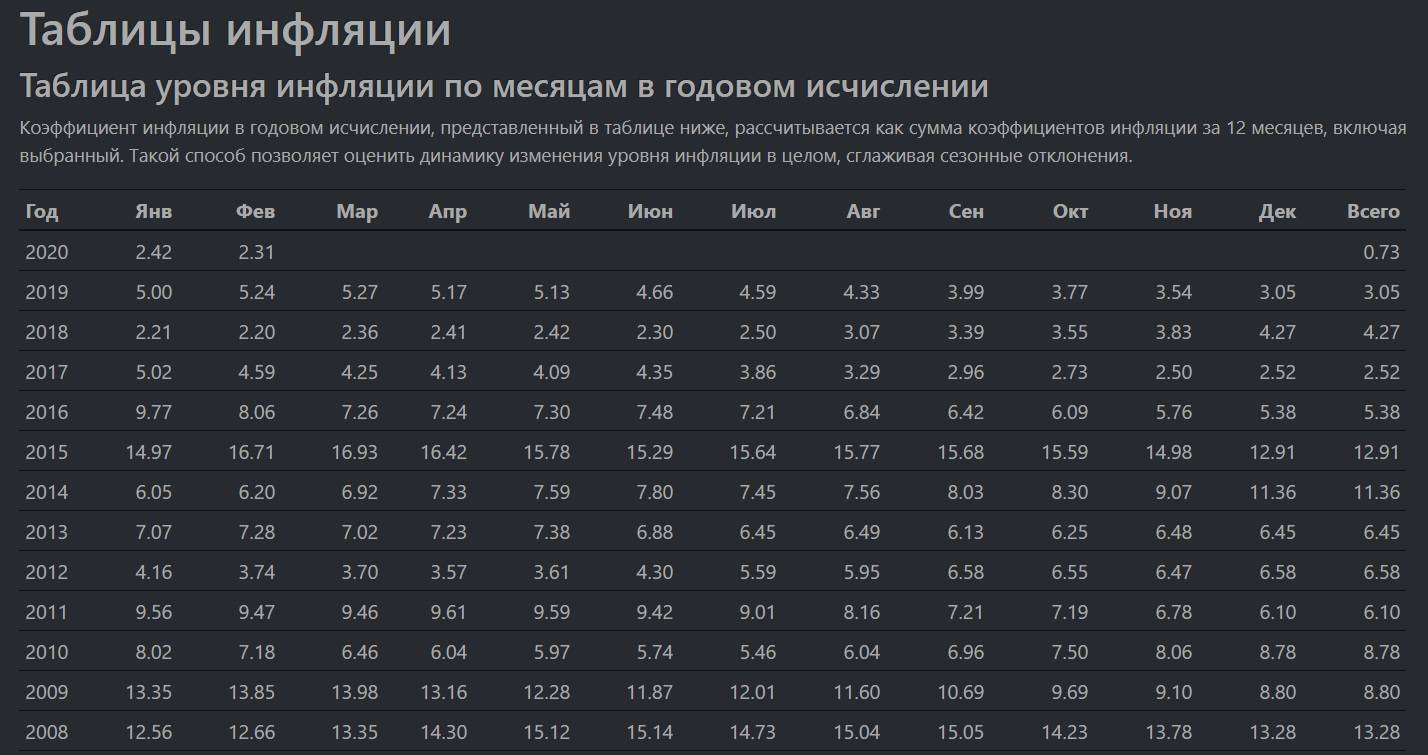

В 2021 году темпы роста инфляции в РФ вышли за пределы прогнозного уровня в 4%. В январе зафиксировано значение 5,19%, в августе — 6,69%. Скорее всего, показатель не удастся снизить до запланированного уровня.

Социально-экономические последствия

Повышение уровня инфляции отрицательно влияет на различные экономические показатели.

Рассмотрим, что именно происходит в экономике при инфляции:

- Обесценивание денежных накоплений.

- Неравномерное увеличение стоимости товаров и услуг.

- Повышение издержек производства.

- Снижение покупательной способности национальной валюты.

- Социальное расслоение общества.

- Ограничения в области кредитования.

- Падение уровня жизни населения.

- Снижение реальных доходов.

Отсутствие устойчивой финансовой основы для сбережений, инвестиций, умеренного потребления и производства затрудняет появление благоприятных условий для стабильного и планомерного развития национальной экономики.

Можно ли спасти свои сбережения в условиях быстрого повышения цен

Высокая инфляция вынуждает людей искать способы защиты своих наличных денег от обесценивания.

Итак, что делать при инфляции? Рассмотрим основные варианты, куда можно выгодно вложить финансовый капитал в условиях быстрого роста цен.

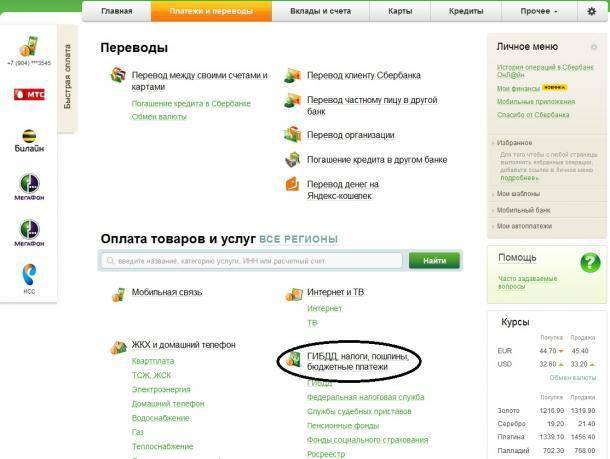

Банковский вклад

При выборе депозита стоит обращать внимание на доходность вклада (не ниже уровня инфляции), возможность пополнения или частичного снятия денежных средств со счета и наличие капитализации процентов

В России деньги вкладчиков банка обязательно страхуются государством на сумму до 1,4 млн руб.

- Недвижимость. Реальная стоимость квартиры и платежи за ее аренду растут пропорционально уровню инфляции. Соответственно, инфляция не обесценивает недвижимое имущество. Инвестировать можно как напрямую (покупка жилья или коммерческого помещения), так и косвенно (приобретение ценных бумаг инвестиционных фондов недвижимости).

- Драгоценные металлы. При экономической нестабильности инвесторы могут приобрести золото, серебро, палладий или платину. В кризисные ситуации драгоценные металлы всегда растут в цене. Инвестиции могут быть не только в виде покупки самих драгметаллов, но и доли в металлургических предприятиях, таких как «Полюс», «Бурятзолото» и т. д.

- Ценные бумаги. Сохранить деньги можно путем покупки акций и облигаций. За исключением этих инвестиций в драгметаллы и недвижимость, инвестору следует рассмотреть те предприятия, которые могут потенциально увеличить прибыль при инфляционном давлении на экономику. К таким компаниям относятся те, кто производит и продает товары первой необходимости, а также предприятия, основная выручка которых формируется за счет экспорта продукции (например, сырьевой сектор).

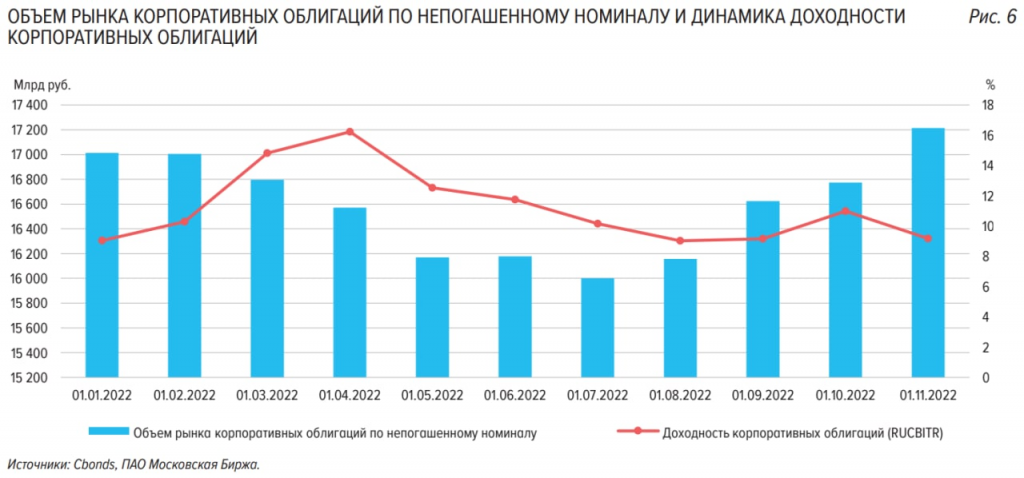

Что касается облигаций, то ключевым параметром при их выборе должно стать наличие плавающего купона с привязкой к уровню инфляции. Подобные облигации выступают защитным механизмом в период турбулентности на финансовых рынках.

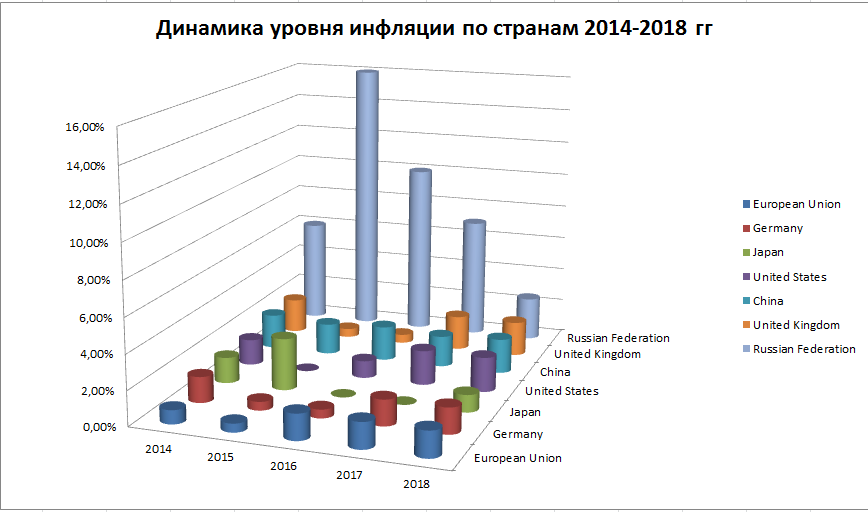

Валюта. Такие надежные валюты, как евро и доллар США, тоже подвержены инфляции. В среднем на 2% в год. Однако это меньше, чем обесценивание рубля. Поэтому покупка иностранных денежных единиц – это выгодное перераспределение российской валюты.

С одной стороны, присутствует множество способов, как сохранить денежные средства при повышении общего уровня цен в экономике. С другой стороны, каждый вид инвестирования имеет свои преимущества и недостатки

При выборе того или иного способа сбережения капитала важно ознакомиться со всеми условиями. Инвестирование в защитный от инфляции финансовый инструмент может принести дополнительные убытки инвестору при неверном анализе ситуации

Прогнозы инфляции на 2022 год в России

Уже в марте 2022 года накопленная инфляция составила почти 10% (9,95%). По мнению аналитиков пик инфляции будет в декабре 2022 года. Она достигнет значения 18-23%, ВВП России упадет на 8-10%.

Прогноз Центробанка более оптимистичный — регулятор заявляет, что уровень инфляции к концу 2022 года составит 12-13%. Среди важных факторов снижения ранее прогнозируемого уровня инфляции ЦБ называет:

- успешная работа по направлению импортозамещения;

- масштаб и скорость восстановления поставки импортных запчастей и комплектующих;

- снижение цен на некоторые значимые товары по отношению к марту 2022 года;

- своевременное принятие мер в отношении оборота валюты.

Также Центробанк дает оптимистические прогнозы на ближайшие 2 года. Уровень инфляции снизится и достигнет: в 2023 году – 5-7%, в 2024 году – 4%.

Инфляция убивает долг перед банком?

Заключив договор с банком и получив определенную сумму, клиент обязуется производить ежемесячный платеж в течение всего срока вплоть до выплаты всей суммы с процентами по кредиту. Если в договоре нет особой оговорки о привязке суммы кредита к курсу твердой валюты (в РФ, например, это не практикуется и даже запрещено), то в случае падения стоимости денег размер реального платежа по кредиту, конечно, уменьшается. Но это может радовать клиента банка только если он сам не пострадал от инфляции благодаря каким-либо компенсациям. Но получая тот же денежный оклад и внося прежнюю оплату по кредиту, гражданин тратит на прочие необходимые товары гораздо больше и вряд ли считает себя в выигрыше.

Наилучшим выигрышем может быть только своевременно взятый кредит на покупку золота, валюты или ликвидной недвижимости. Но если спрогнозировать кризис и закупить валюту на кредитные деньги, можно оказаться перед необходимостью своевременно выплачивать проценты полновесными деньгами, которые никак не желают обесцениваться.

Если кредит был взят не в иностранной валюте — ответ однозначно да

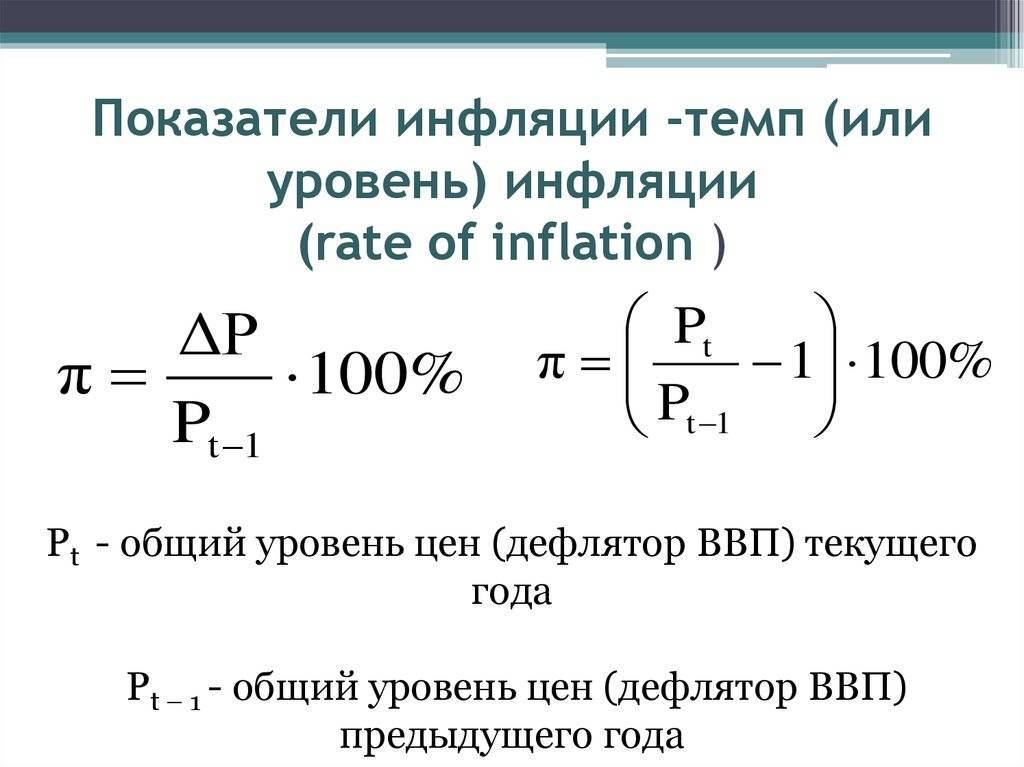

Как рассчитывают инфляцию

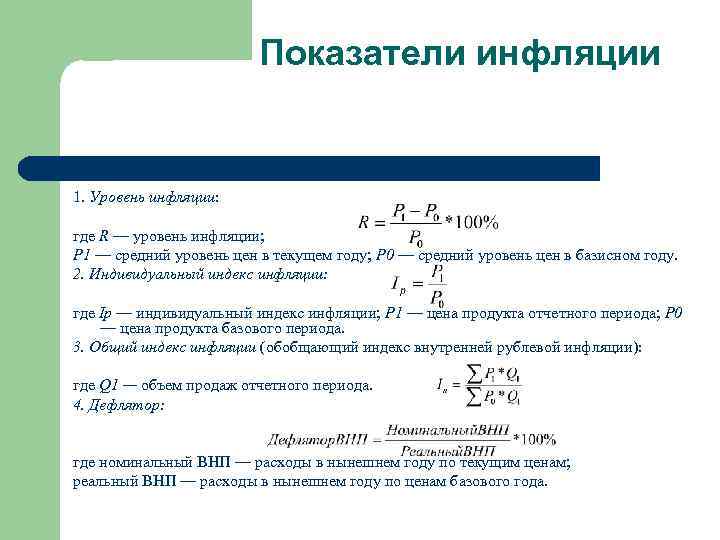

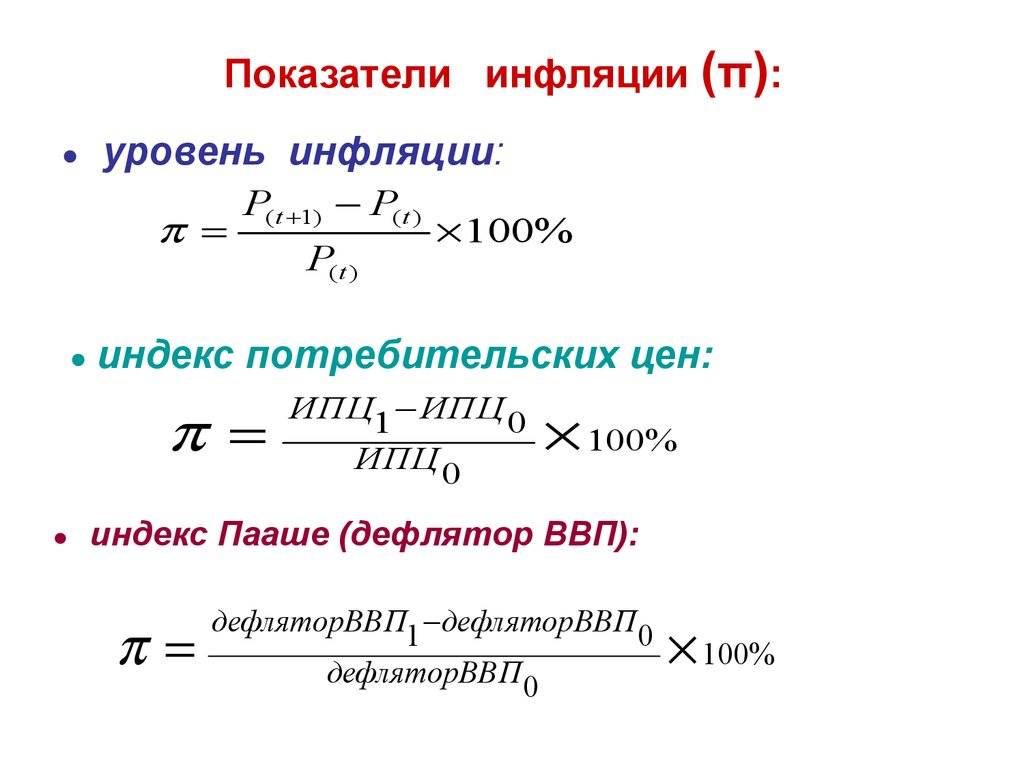

Имеется множество формул, по которым можно рассчитать уровень инфляции в стране. Например, индексы Ласпейреса, Пааше или Фишера.

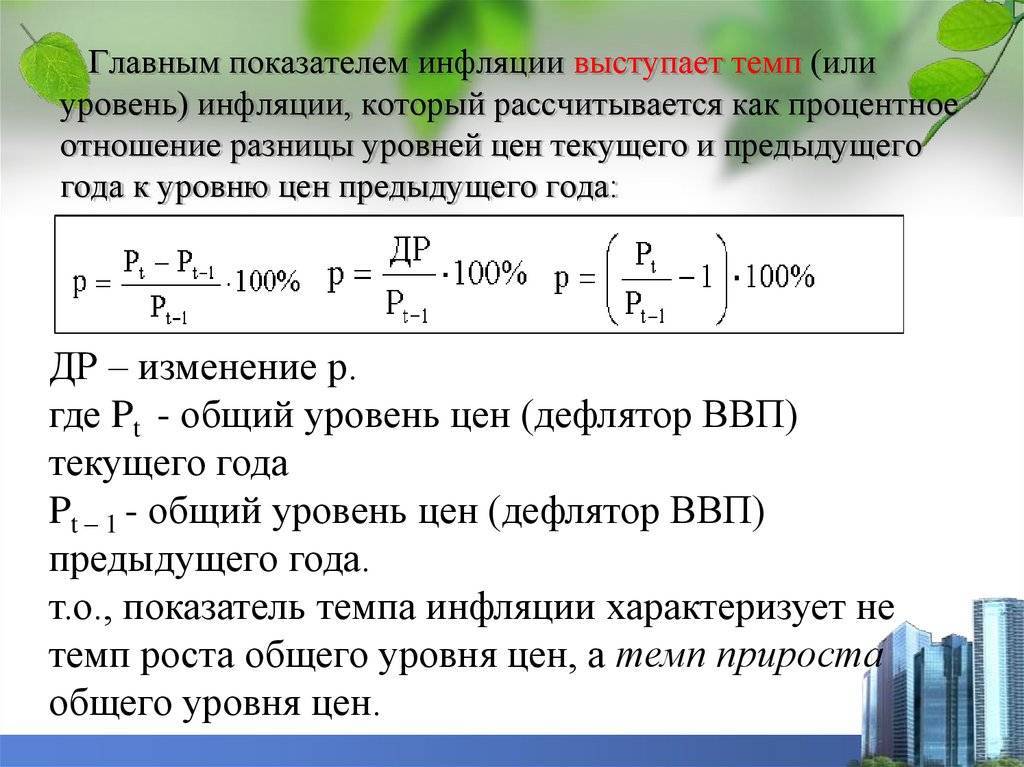

В России для измерения темпов роста общего уровня цен принят индекс Ласпейреса, а сама формула инфляции выглядит следующим образом:

Инфляция = Индекс потребительских цен (ИПЦ) – 100%.

Индекс Ласпейреса – это отношение стоимости продовольственной корзины в текущем периоде к стоимости корзины в базовом периоде, умноженное на 100%. Полученное число – это значение ИПЦ.

В настоящее время официальный индекс инфляции в РФ рассчитывается каждый месяц.

Индекс потребительских цен определяется на основе данных об уровне цен на товары и услуги, входящие в потребительскую корзину. С 2022 года в России в структуру потребления человека входит более 500 наименований (одежда, мебель, продукты питания, транспортные расходы, стройматериалы, бытовая техника, оплата коммунальных услуг и многое другое).

Пример расчета индекса инфляции

Допустим, стоимость потребительской корзины в январе (базовый период) 2022 года была 10 тысяч руб., а в феврале (текущий период) эта же группа товаров уже стоила 10,8 тысяч руб.

Исходя из индекса Ласпейреса, получаем: 10,8 тысяч руб. / 10 тысяч руб. * 100% = 108%

Так как индекс Ласпейреса – это значение ИПЦ, то уровень инфляции составит: 108% – 100% = 8%

Таким образом, инфляция рубля в феврале 2022 года достигла 8%.

Почему официальная инфляция ниже?

Во-первых, все зависит от метода подсчета. Росстат считает по своей потребительской корзине, а, например, Цетробанк считает инфляцию по-своему, как и Министерство экономического развития. Поэтому в СМИ иногда можно встретить противоречивые данные — они все от разных источников.

Во-вторых, уровень инфляции может отличаться в зависимости от региона страны. Например, в южных регионах больше предприятий сельского хозяйства, чем в северной части России. Стоимость арбузов в Краснодарском крае будет ниже, чем стоимость арбузов в холодном Иркутске, куда их еще надо доставить.

В-третьих, инфляция, как и предметы личной гигиены, — штука индивидуальная. Звучит, возможно, абсурдно, но на самом деле наши личные потребительские корзины сильно отличаются друг от друга! Например, если вы ведете здоровый образ жизни, при походе в магазин наверняка купите много свежих овощей, фруктов, будете избегать отдела с алкоголем и не обратите внимания на сигареты. С другой стороны, если вы любитель фастфуда и, например, покупаете каждую пятницу бутылочку вина, то и других продуктов вы купите меньше. Если вы работаете в офисе, где соблюдается дресс-код, вам нужно чаще покупать строгую, официальную одежду и обувь. Но если вы, например, тренер в спортивном зале, скорее всего, вы чаще покупаете кроссовки и спортивные костюмы.

Сергей Толкачев, первый заместитель заведующего кафедрой макроэкономического прогнозирования и планирования Финансового университета:

— Реальная инфляция на потребительском рынке по опыту последних лет минимум в три раза выше официальной. То есть если Росстат выдает свои 4,5 %, то можно смело считать, что это не меньше 14 %. Причина — специфическая методология расчета, поиск и отбор мест с наименьшими темпами прироста товарных цен. Например, если цены на молоко в разных регионах и конкретных торговых точках региона выросли от 3 % до 25%, то в расчет инфляции на потребительском рынке пойдет, конечно, 3 %, а не 25%.

5 способов защиты капитала от инфляции

Если хранить сбережения под подушкой или на вкладе до востребования, рано или поздно они обесценятся. Именно поэтому, когда речь заходит об инвестировании и достижении финансовых целей, возникает вопрос, как уберечь капитал от инфляции.

Сократить негативное влияние инфляции можно разными способами. Они отличаются по степени риска, но для всех работает одно и то же правило: чем более высокую доходность вы хотите получить, тем больший риск вы должны принять

Поэтому так важно определить баланс между риском и доходностью, который подойдет именно вам

Защитить капитал от инфляции можно несколькими способами.

Банковский вклад или накопительная карта. Это максимально безопасно. Если с банком все будет в порядке, вы гарантированно получите небольшую прибыль. Если банк обанкротится, Агентство по страхованию вкладов (АСВ) вернет вам до 1,4 млн рублей. Размещаете большую сумму — откройте вклады в нескольких банках. Впрочем, доход будет минимальным: ставки по вкладам редко превышают официальную инфляцию.

Остальные способы — инвестиционные, и для работы с ними нужен брокерский счет.

Облигации федерального займа (ОФЗ). Почти так же надежны, как и банковские вклады. Можно найти специальные выпуски Минфина с защитой от инфляции, по которым эмитент индексирует стоимость облигации

Обратите внимание, что у таких ОФЗ более низкая процентная ставка по сравнению с другими выпусками, так как они уже защищены от обесценивания.

Облигации муниципалитетов или известных корпораций. Более рискованный инструмент, так как вероятность банкротства отдельной компании выше, чем дефолт страны

Однако ставки по облигациям корпораций немного выше, чем по ОФЗ, поэтому, вкладывая деньги в такие бумаги, легче обогнать инфляцию.

БПИФ или ETF-фонды. Покупка доли или пая фонда менее рискованна, если выбирать биржевые фонды или ETF, которые следуют за индексом, вкладывают в «голубые фишки» или состоят только из облигаций. Однако есть и более рискованные фонды, которые инвестируют, к примеру, в IPO. Такие вложения могут принести более высокую доходность, но и риск потерять деньги, участвуя в них, значительно выше.

Акции. Такой вид инвестирования наиболее рискованный, так как акции — самый волатильный инструмент из приведенных. Можно снизить риск, если покупать акции «голубых фишек» — компаний, которые давно известны на рынке и стабильно приносят прибыль. Но даже в этом случае нет 100% гарантии, что вы сумеете заработать столько, чтобы обогнать инфляцию. Если покупать акции менее известных компаний, риск потерять деньги еще выше.

Помните, что инвестиции через российских брокеров никак не застрахованы. Вы несете полную ответственность за все сделки, которые совершаете на фондовой бирже. Поэтому всегда соблюдайте баланс между желанием обогнать инфляцию и риском потерять деньги. Если сочетать несколько способов, вероятность сохранить капитал будет выше. Но в каких пропорциях и куда вкладывать, решить можете и должны только вы.

Что такое инфляция

Инфляция простыми словами – это процесс обесценивания денег, вызванный общим повышением цен на товары и услуги.

Когда уровень инфляции увеличивается, требуется больше денег на приобретение прежнего количества продукции. По этой причине покупательная способность денег снижается, а уровень жизни населения падает.

Пример. Инфляция достигла отметки в 10%. Это значит, что товары из потребительской корзины подорожали также на 10%, то есть набор продуктов, стоивший 1000 руб. год назад, сегодня оценивается в 1100 руб.

Потребительская корзина – набор товаров и услуг, которые входят в структуру потребления человека. Корзина делится на три сегмента: продукты питания, непродовольственные (промышленные) товары и услуги.

Инфляция представляет собой длительный и устойчивый рост

Важно уметь отличать ее от резких скачков цен на отдельные категории товаров (например, овощи и фрукты), обусловленные сезонным фактором

Коэффициент и динамика

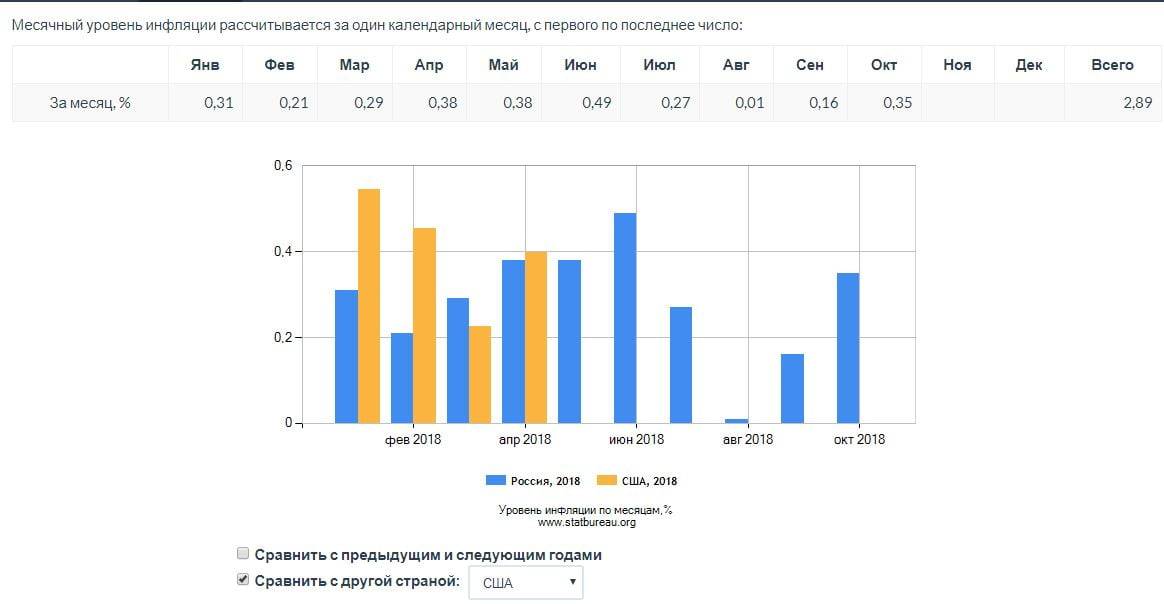

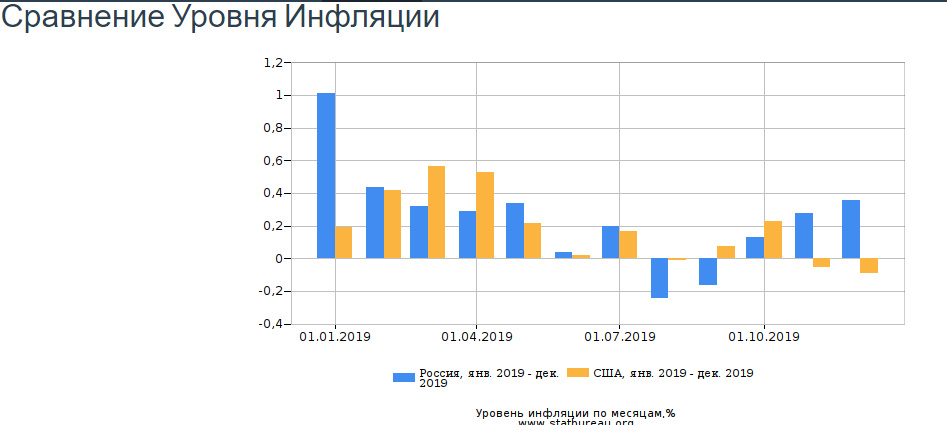

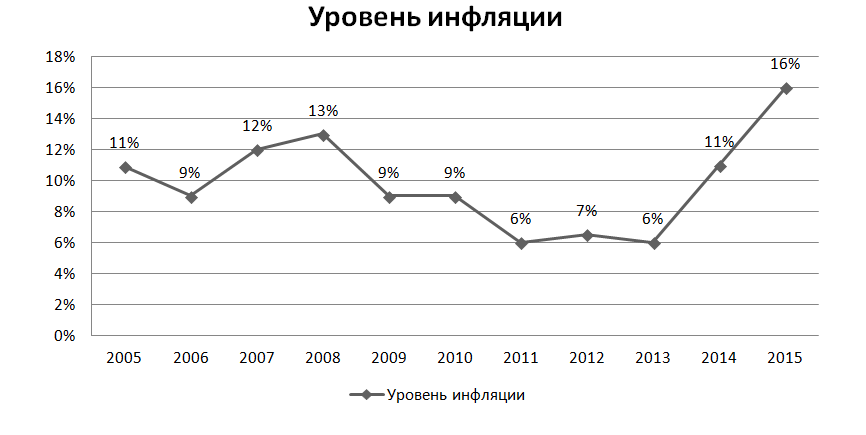

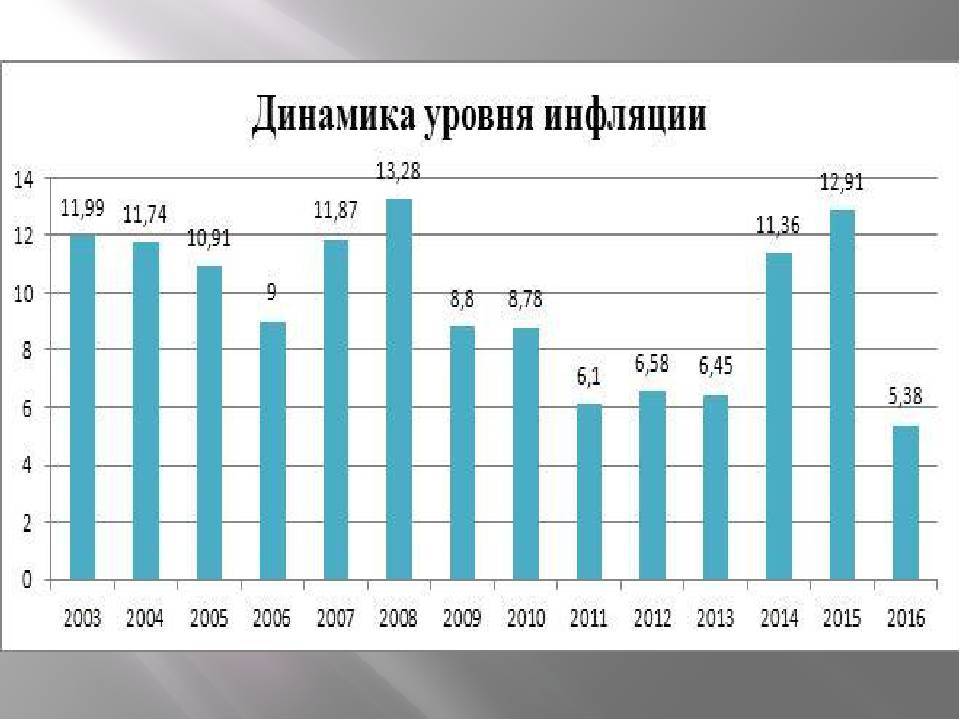

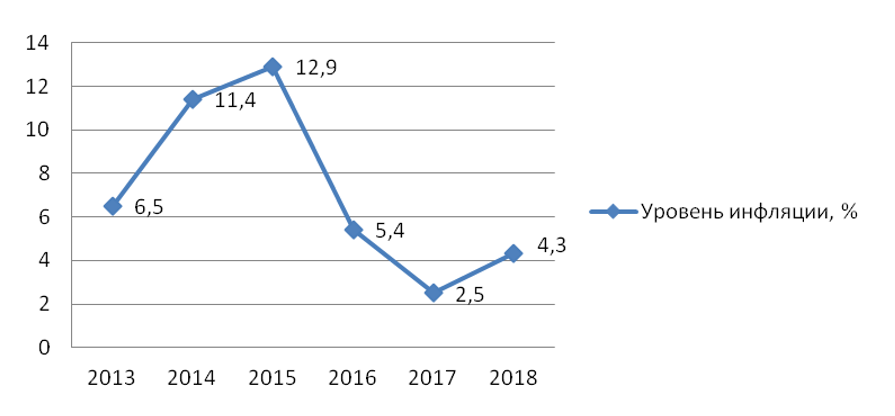

Анализ динамики цен на 2017 и 2018 г. на официальном сайте Росстата позволяет выстроить прогнозы на 2021 год. Рассматривая колебания инфляции в начале 2017 года и годовую статистику в России 2019 г. и в конце, можно отметить разницу в 5%.

- На ноябрь 2016 г. индекс составлял 102,5%, на ноябрь 2017 – 100,4%.

- Общая разница в уровне между 2016 и 2017 гг. – 103,7%.

- С 2015 г. базовый индекс потребительских цен снизился на 7,3%.

Коэффициент инфляции за последние 3 года подчеркнуто снижается на фоне слегка повышенного показателя динамики, который в России составил:

- Май 2017 г. – 0,37 (4,09).

- Май 2018 г. – 0,38 (2,42).

- Май 2019 г. – 0,34 (при динамике 5,13).

Годовая официальная статистика в России по Росстату весной 2019 г. отражает также данные за предыдущие 12 месяцев – до мая 2018 г. Тогда произошел резкий скачок стоимости доллара, отчего пострадал рубль, ведь это всегда серьезный повод. Уровень инфляции в России по месяцам также неоднозначен и непредсказуем.

Факторы, влияющие на инфляционный уровень в 2021 году:

- Изменение цен на экспорт – газ и нефть, потребительских цен на товары повседневной необходимости.

- Бюджетный дефицит.

- Индекс цен производителей России.

- Политические и экономические санкции в мировой политике по отношению к ведущим экономическим резидентам РФ.

- Кризис в банковской сфере.

- Возрастание расходов бюджета на социальные выплаты.

- Снижение уровня производства в разных отраслях промышленности, изменение цен машин и оборудования.

Что необходимо для стабилизации курса рубля? Для снижения действия инфляционных рычагов важно снизить ставки на кредитные проценты и активнее привлекать инвесторов в малый бизнес. Таким образом, можно уверенно закрепить значение на уровне не выше 4% к концу года, что прибавит роста ВВП

Резюме

- Чаще всего под инфляцией подразумевают рост цен на товары и услуги.

- Ценовую инфляцию в РФ считают по индексу потребительских цен. За 2020 год рост показателя составил 4,91%.

- Личная инфляция отличается от среднестатистической. Она зависит от тех товаров, которые потребляет каждый конкретный человек. Товары дорожают с разной скоростью, поэтому эффективнее считать свою инфляцию. Однако официальные данные Росстата полезны для понимания, что происходит в стране.

- Вы не сможете обогнать инфляцию, размещая деньги на банковском вкладе. Однако это самый безопасный способ снизить скорость обесценивания денег.

- Для защиты вашего капитала и эффективной борьбы с инфляцией сочетайте разные способы инвестирования. Поделите капитал на несколько частей и вкладывайте деньги в инструменты с разной доходностью.

Инфляция не является злом. Динамичное развитие страны без нее невозможно. Об этом свидетельствует пример Японии, которая больше 25 лет борется с дефляцией. Уровень инфляции не зависит от желания или потребностей каждого отдельного человека или семьи.

Задача государства — стимулировать развитие экономики. Желание граждан — сократить скорость обесценивания своих доходов и накоплений. Наилучший вариант — принять это явление как данность и пользоваться всеми доступными методами защиты от инфляции.

Обзор

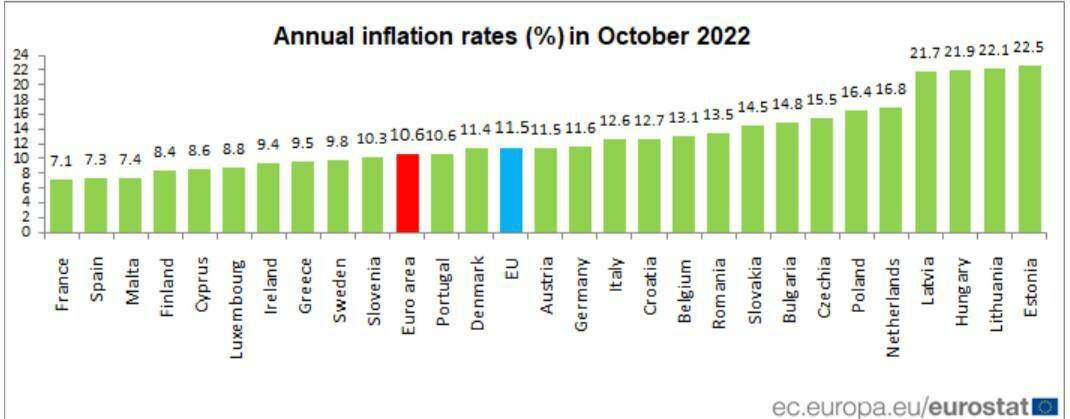

В октябре 2022 года уровень инфляции в России составил 0,18%, что на 0,13 больше, чем в сентябре 2022 года и на 0,93 меньше, чем в октябре 2021 года. Вместе с этим, инфляция с начала 2022 года составила 10,65%, а в годовом исчислении – 12,63%.

В 2022 Россия занимает 1 место по уровню инфляции в мире.

Инфляция в России, как и во многих странах, рассчитывается на основе Индекса Потребительских Цен на Товары и Услуги. Примечательно, что в России этот индекс рассчитывается только с 1991 года, т.к. во времена СССР и плановой экономики официально уровень инфляции не рассчитывался.

При этом под Потребительскими Ценами подразумевается конечная цена, которую платит покупатель товара или услуги и которая включает в себя налоги и сборы.

Измерение инфляции

Инфляционные процессы в стране оцениваются при помощи показателей инфляции. К ним относятся индексы цен, которые рассчитываются за определённый период – месяц, квартал, год. Они отражают соотношение цен во времени.

Основной идеей вычисления индексов роста цен является расчёт показателя инфляции текущего периода относительно цен базисного года, которые приравниваются к 100%.

Чтобы определить индекс инфляции, необходимо знать статистические данные о стоимости рыночной корзины в текущем году и определить ее отношение к стоимости этой же корзины в базисном году. Измерить её уровень можно разделив совокупную стоимость товаров и услуг в нынешнем периоде на стоимость базисного года, умножив всё это на 100%. Также это позволит определить процент снижение стоимости денег.

Следует отметить то, что, измеряя инфляцию в виде соотношения цены потребительской корзины данного года к цене потребительской корзины предыдущего года скрывает фактический рост цен в стране, потому что в данном соотношении скрывается прошлогодний рост цен.

Индекс Леспейреса

Индекс Леспейреса (индекс потребительских цен) показывает изменение уровня цен на товары и услуги постоянного спроса. Сюда относят товары первой необходимости, составляющие потребительскую корзину. Это отношение потребительских расходов на приобретение того же набора потребительских благ, но по текущим ценам, к расходам на приобретение товаров и услуг базисного периода.

Индекс Ласпейреса не учитывает возможное понижение цен на некоторые товары, поэтому его значение завышено, и он не отражает реальный уровень жизни населения.

Формула Пааше

Индекс цен производителей рассчитывается по формуле Пааше. Он сравнивает цены двух периодов на все товары и услуги, реализованные конечным потребителем. Данный показатель могут использовать для расчёта изменения цен на товары и услуги, включённые в ВВП страны.

Недостатком данного индекса является то, что цены на некоторые услуги или продукты снижаются, индекс дает завышенный результат, а при повышениях цен – заниженную оценку.

Индекс Фишера

Чтобы точнее отразить с помощью инфляционных индексов динамику цен и соответственно динамику стоимости жизни (реальные затраты потребителей на приобретение определенных наборов товаров и услуг), используют индекс Фишера. Данный индекс усредняет показатели Ласпейреса и Пааше и тем самым даёт более точную оценку.

Рассчитывают три основных параметра:

- Индекс оптовых цен показывает изменения среднего уровня цен реализации продукции предприятий различных отраслей, кроме оптовой торговли;

- Индекс розничных цен рассчитывается либо как совокупный индекс цен на товары в розничной торговле, либо только на социально значимые товары, который отражает уровень жизни населения;

- Дефлятор ВНП определяется по объёму конечной продукции, образующей стоимость валового национального продукта; по ценам на товары первой необходимости; по стоимости основных средств, необходимых предприятиям; тарифам на услуги, оказываемым государственному сектору; внешнеторговым ценам. Отражает реальный уровень инфляции в стране.

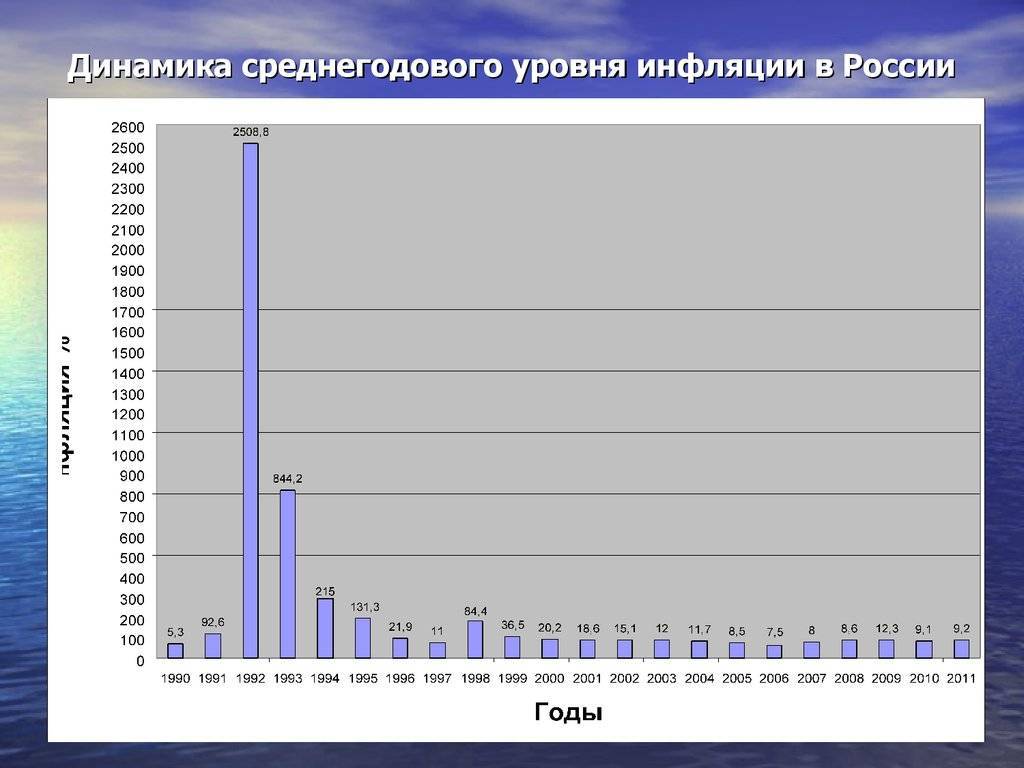

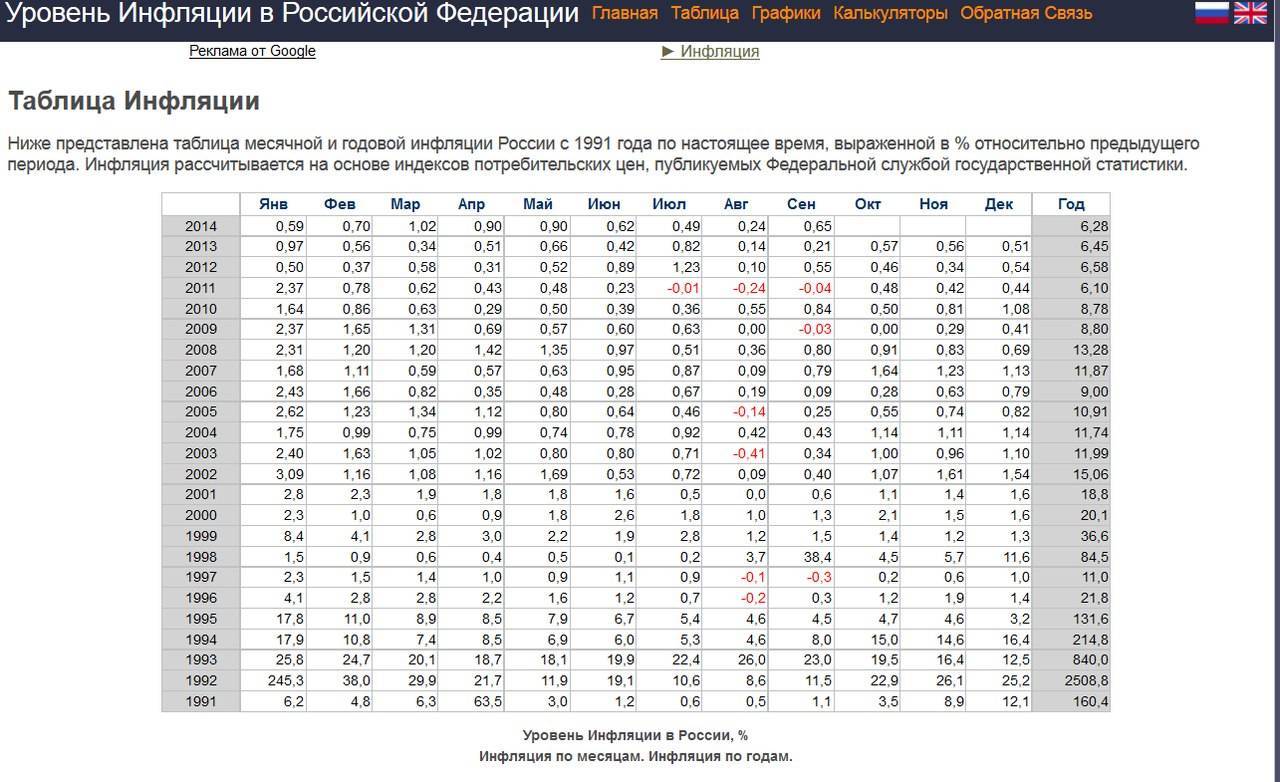

Инфляция в России

Про инфляцию в СССР несколько слов было сказано выше. Самая грандиозная инфляция в России была зафиксирована почти сразу после распада СССР – в 1992 году, составив 2508,8%. 1 января 1998 года последовала деноминация рубля, когда были введены в обращение новые купюры — рассмотрим инфляцию в России с этого момента.

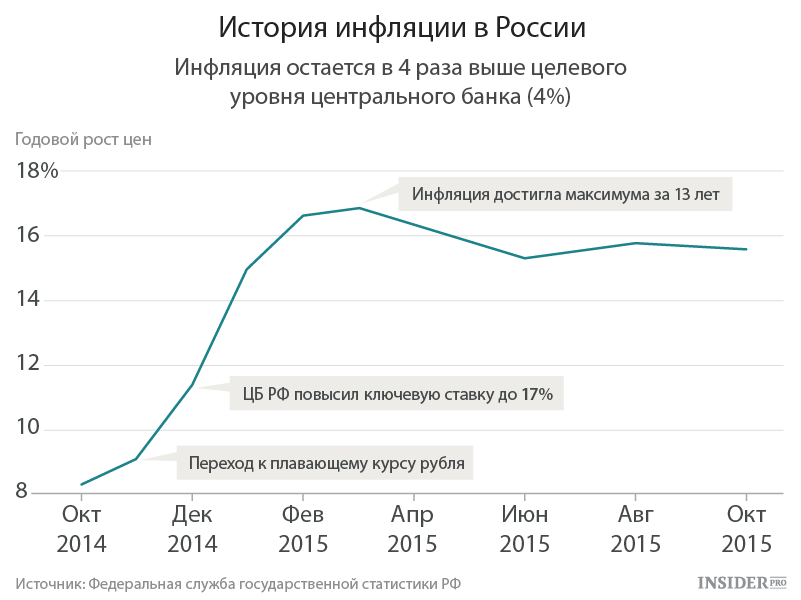

Как известно, в августе 1998 года произошел дефолт, в результате чего годовая инфляция составила 84.4% против относительно умеренных 11% в 1997 году. Но с начала 2000-х годов начинается рост нефтяных цен, что очень способствует укреплению экономики России, снижению инфляции и мощному подъему российского фондового рынка (как в рублях, так и в долларах, причем курс USD/RUB много лет остается стабильным).

Кроме того, появляется такой несомненно полезный инструмент, как страхование банковских вкладов — в условиях растущих доходов населения банки становятся относительно устойчивыми, что позволило фонду АСВ несколько лет непрерывно увеличивать свой капитал. Несмотря на это, можно привести такой пример инфляции из жизни:

средняя инфляция в России с 2000 по конец 2016 года (за 17 лет) составила 11.1% в год, т.е. по приведенной выше классификации перешла границы «ползучей» области. За это время рубль подешевел в 5.95 раза и потерял 83.2% стоимости — т.е. практически столько же, сколько доллар за 50 лет!

Распространено заблуждение, что перекрыть инфляцию можно, переводя сбережения в твердую валюту — доллары или евро. Поскольку на дистанции рубль к ним слабеет, идея на первый взгляд выглядит логично. Однако история показывает, что девальвация рубля рост цен не перекрывает: так, купленные в начале 2000-ого г. доллары в переводе на рубли в конце 2016 года дали бы доход лишь около 4.9% годовых, евро — 5.1%.

А это значит, что относительно инфляции такие сбережения за 17 лет потеряли бы в стоимости 54.6% и 50.8% соответственно. Это, конечно, меньше, чем 83.2% у рубля, но тоже очень существенно. Даже если считать с 1998 г. (с лета 1998 по конец 1999 произошла обвальная девальвация рубля на 300%), то доходность купленных в то время долларов на сегодняшние рубли была бы около 13% в год, тогда как инфляция составила 15.3%. Актуальное состояние инфляции в России и полные исторические данные см. здесь.

Плюсы и минусы инфляции

Инфляция в экономике государства может привести как к положительным, так и к отрицательным последствиям.

Плюсы инфляции

- Небольшая инфляция стимулирует население тратить деньги и покупать товары здесь и сейчас. Нет эффекта отложенного спроса, так как люди опасаются, что завтра товары и услуги будут стоить дороже, чем сегодня.

- Инфляция провоцирует уход с рынка слабых и неконкурентоспособных компаний. Происходит оздоровление экономики. Чаще всего в более выигрышном положении оказываются отечественные предприятия.

- Если в стране проблемы с занятостью, инфляция провоцирует население качественнее и ответственнее относиться к трудовым обязанностям.

- Инфляция создает более привлекательные условия для покупателей, импортеров и наемных работников.

- Инфляция полезна для заемщиков. Они получают товар или услугу сегодня, а рассчитываются позже, когда реальная стоимость денег становится ниже.

- Инфляция создает благоприятные условия для инвестиций: понимая, что накопления обесцениваются, люди и компании предпочтут инвестировать капитал, чтобы обеспечить себе доходность. Как результат – компании получают дополнительные средства для расширения производства.

Минусы инфляции

- Инфляция приводит к обесцениванию остатков на банковских счетах, денег вкладчиков, и всех тех, кто дал в долг.

- Инфляция снижает доходы и приводит к росту цен на товары и услуги. Кроме того она уменьшает стоимость ценных бумаг.

- В кризисных ситуациях инфляция подталкивает руководство страны к «допечатыванию» национальной валюты, чтобы выполнить бюджетные обязательства. Это приводит к еще большему обесцениванию денег.

- При возникновении гиперинфляции страдает экономика всей страны. Это может привести к стагфляции — остановится производство и возникнет стихийная безработица.

- Инфляция негативно сказывается на продавцах, кредиторах, экспортерах и производителях.

Скрытая инфляция — скрытая угроза!

Плохая новость: в действительности реальная инфляция растет быстрее не только официальной, но и той, что складывается у вас в голове «по ощущениям» в магазине. Своевременного и реального обесценивания денег мы не ощущаем еще и из-за скрытой инфляции. Если раньше пакет молока стоимостью 50 рублей был объемом 1 литр, то сегодня этот же пакет уже имеет объем 0,9 литра (смотрите внимательно на упаковку). Хотя среди производителей и продавцов, конечно, есть и недобросовестные участники рынка, большинство всё-таки идет на уловки вынужденно.

Павел Вешаев, генеральный директор FinHelp:

— Любая страна склонна занижать официальную инфляцию в своих целях, потому официальная инфляция всегда чуть ниже реальной. Текущий реальный средний по стране уровень инфляции, как правило, находится в промежутке между средней ставкой по депозитам и средней ставкой по ипотеке, поскольку банк не даст проценты по вкладам и ставки по кредитам выше инфляции.

Хотя Росстат и учитывает «количественные» изменения стоимости товара (например, стоимость продуктов питания указывается в килограммах), отследить «качественные» изменения ему сложнее. Производитель может начать экономить на сырье, из которого изготавливается конечный продукт. Уследить за каждым подобным случаем непросто.