Расчет ИПК после 2015 года

С 2015 года все пенсионные права граждан накапливаются сразу в баллах, формируя величину ИПКпосле2015. Формирование баллов происходит за счет уплаты страховых взносов в ПФР. При этом ежемесячные отчисления составляют 22% от заработка, но на формирование ИПК направляются только 16%.

Чтобы рассчитать, как сумма уплаченных взносов переводится в баллы, нужно воспользоваться следующей формулой:

в которой:

- СВгод — это сумма страховых взносов, направленных за год на формирование ИПК работника. Рассчитывается этот параметр как 16% от годового заработка гражданина.

- ПСВгод — это предельная сумма страховых взносов. Рассчитывается она как 16% от предельной величины базы для начисления взносов, установленной Правительством на соответствующий год.

Предельная величина базы для начисления страховых взносов в ПФР — таблица по годам

Величина предельной базы для начисления взносов в ПФР устанавливается Правительством на конкретный год. Например, в 2022 году при расчетах применяется предельная база (ПБ), составляющая 1565000 руб.

Какие значения применялись в предшествующие года, можно узнать из следующей таблицы:

| Год | Величина предельной базы (ПБ) в рублях |

|---|---|

| 2015 | 711000 |

| 2016 | 796000 |

| 2017 | 876000 |

| 2018 | 1021000 |

| 2019 | 1150000 |

| 2020 | 1292000 |

| 2021 | 1465000 |

| 2022 | 1565000 |

Стоит пояснить, что ежегодное увеличение предельной базы связано с ростом средней заработной платы в России. Но это приводит к тому, что за полный год работы при одной и той же зарплате ежегодно будет начисляться все меньше коэффициентов для будущей пенсии.

Пример начисления пенсионных баллов после 2015 года

Допустим, мужчина непрерывно работал с 2015 по 2022 г. включительно. Его заработная плата в 2015 году составляла 32000 рублей в месяц, но в дальнейшем ежегодно с 1 января увеличивалась на 3000 рублей.

Расчет начисленных пенсионных коэффициентов за этот период происходит по следующей схеме:

| Год | Заработная плата за год | Расчет пенсионных баллов, сформированных за этот период |

|---|---|---|

| 2015 | 32000 × 12 = 384000 | (384000 × 16%) / (711000× 16%) / 10 = 5,401 |

| 2016 | 35000 × 12 = 420000 | (420000 × 16%) / (796000× 16%) / 10 = 5,276 |

| 2017 | 38000 × 12 = 456000 | (456000 × 16%) / (876000× 16%) / 10 = 5,205 |

| 2018 | 41000 × 12 = 492000 | (492000 × 16%) / (1021000× 16%) / 10 = 4,819 |

| 2019 | 44000 × 12 = 528000 | (528000 × 16%) / (1150000× 16%) / 10 = 4,591 |

| 2020 | 47000 × 12 = 564000 | (564000 × 16%) / (1292000× 16%) / 10 = 4,365 |

| 2021 | 50000 × 12 = 600000 | (600000 × 16%) / (1465000× 16%) / 10 = 4,096 |

| 2022 | 53000 × 12 = 636000 | (636000 × 16%) / (1565000× 16%) / 10 = 4,064 |

| Итого: | ИПКпосле2015 = 37,818 баллов |

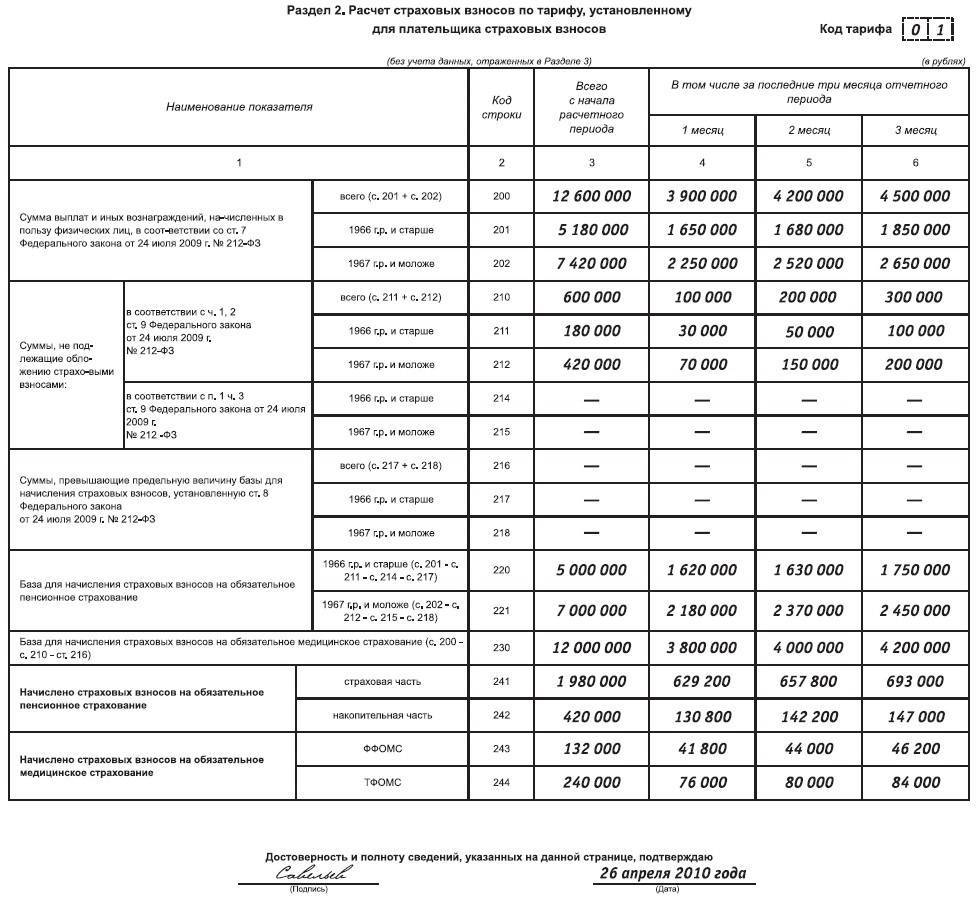

ПФР

Для предприятий, работающих на общих основаниях, взносы составляют 22 %. Предельный доход для их начисления в текущем году равен 711 тыс. руб. В отличие от остальных фондов, в ПФР на суммы, превышающие норматив, отчисления производятся в размере 10 %. Но распределяются они уже не на отдельный счет работника, а на общий, консолидированный счет. В представленной таблице указаны размеры отчислений и предельные уровни дохода, на который они начисляются, для предприятий, применяющих ОСНО.

| фонд, в который перечисляются взносы | % отчислений | предельный доход в тыс. руб., на который начисляется взнос | % отчислений на доход, полученный свыше установленного предела | примечания |

| ПФР | 22 | 711 | 10 | |

| ФСС | 2,9 | 670 | ||

| ФСС от несч. сл. | 0,2-8,5 | не установлен | взносы начисляются на любую сумму от ФОТ | |

| ФФОМС | 5,1 | 624 |

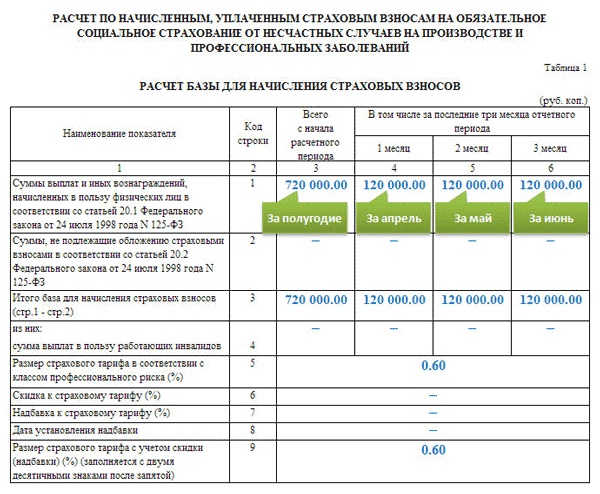

1. Пример расчета страховых взносов

Сотруднику предприятия за январь начислена зарплата – 68 тыс. руб. В нее входят выплаты:

- оклад – 40 000 руб.;

- отпускные – 15 000 руб.;

- оплачен больничный лист – 13 000 руб.

Всего начислено: 68 000 руб.

Оплата листа нетрудоспособности не входят в базу для расчета, понижая сумму дохода для начисления взносов.

68 – 13 = 55 тыс. руб.

Начислено взносов за январь:

• в ПФР:

55 000 * 22% = 12 100 руб.

• в ФСС:

55 000 * 2,9% = 1595 руб.

• в ФСС (от несч. сл.):

55 000 * 0,2% = 110 руб.

• в ФФОМС:

55 000 * 5,1% = 2805 руб.

Всего начислено взносов за месяц – 16 610 руб.

Продолжим пример:

Зарплата этого сотрудника за 10 месяцев года составила 856 000 рублей. Размер начисленных за это время взносов:

• в ПФР:

711 000 * 22% + (856 000 – 711 000) * 10% = 156 420 + 31 900 = 188 320 руб.

• в ФСС:

670 000 * 2,9% = 19 430 руб.

• ФСС (от несч/сл.):

856 000 * 0,2% = 1712 руб.

• ФФОМС:

624 000 * 5,1% = 31 824 руб.

Начислено за 10 месяцев – 241 286 руб.

Далее рассмотрим особенности расчетов с внебюджетными фондами предпринимателей и организаций, применяющих различные спецрежимы для упрощенного учета.

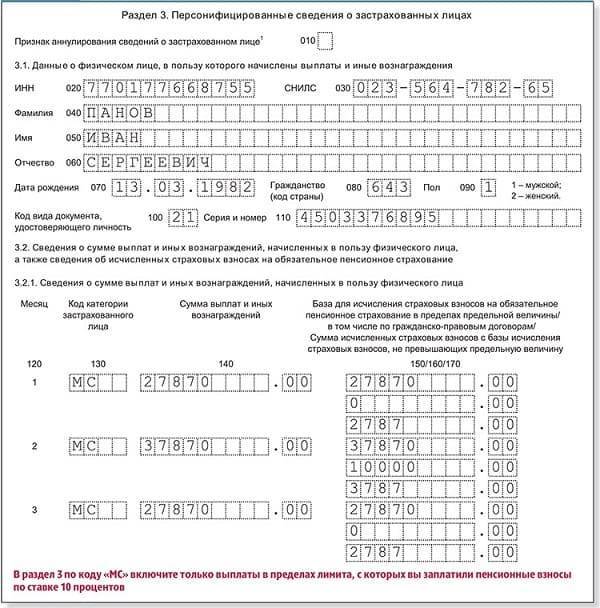

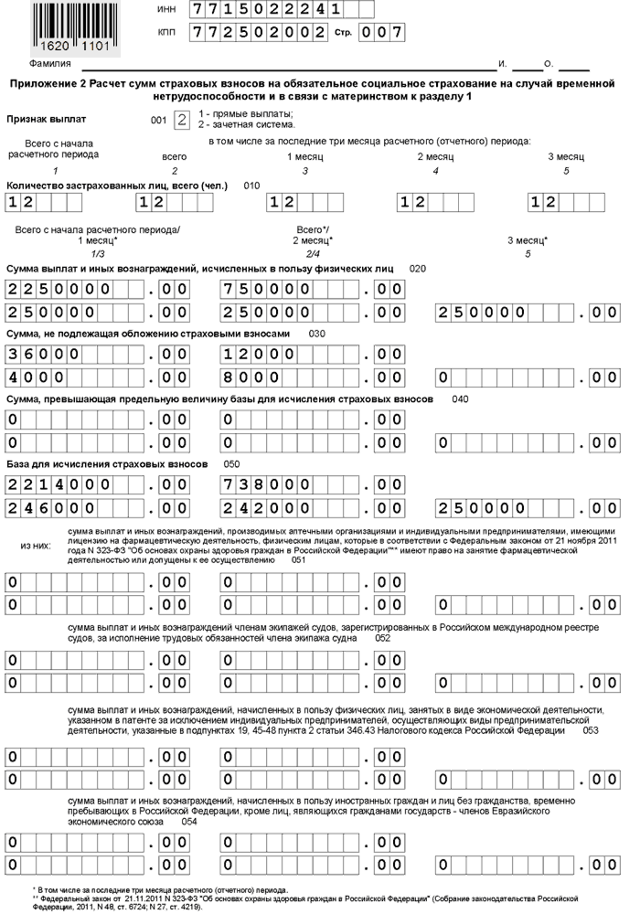

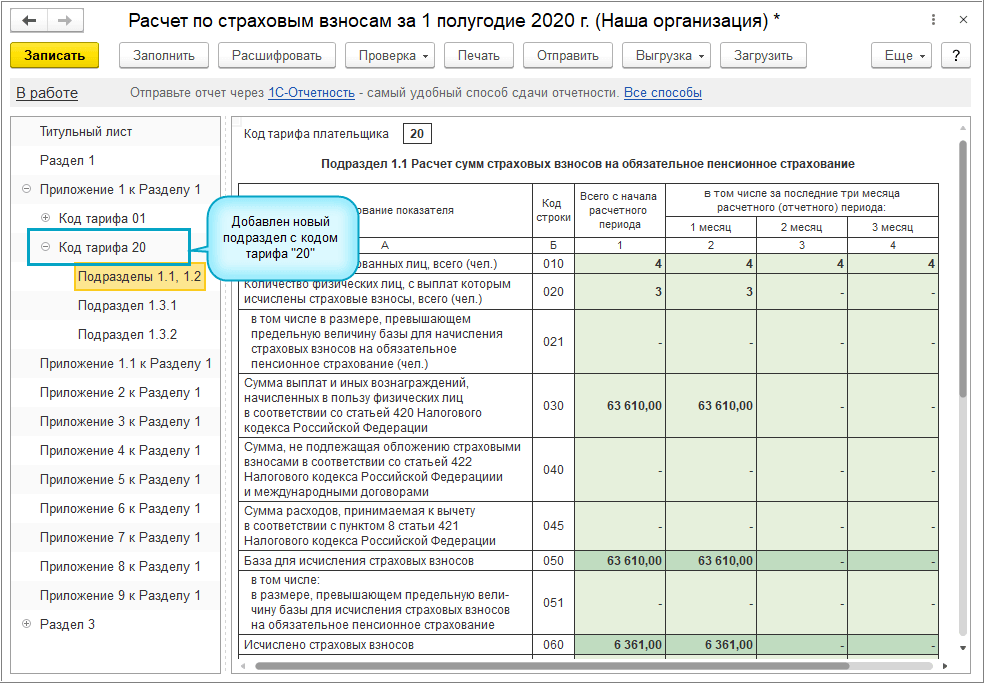

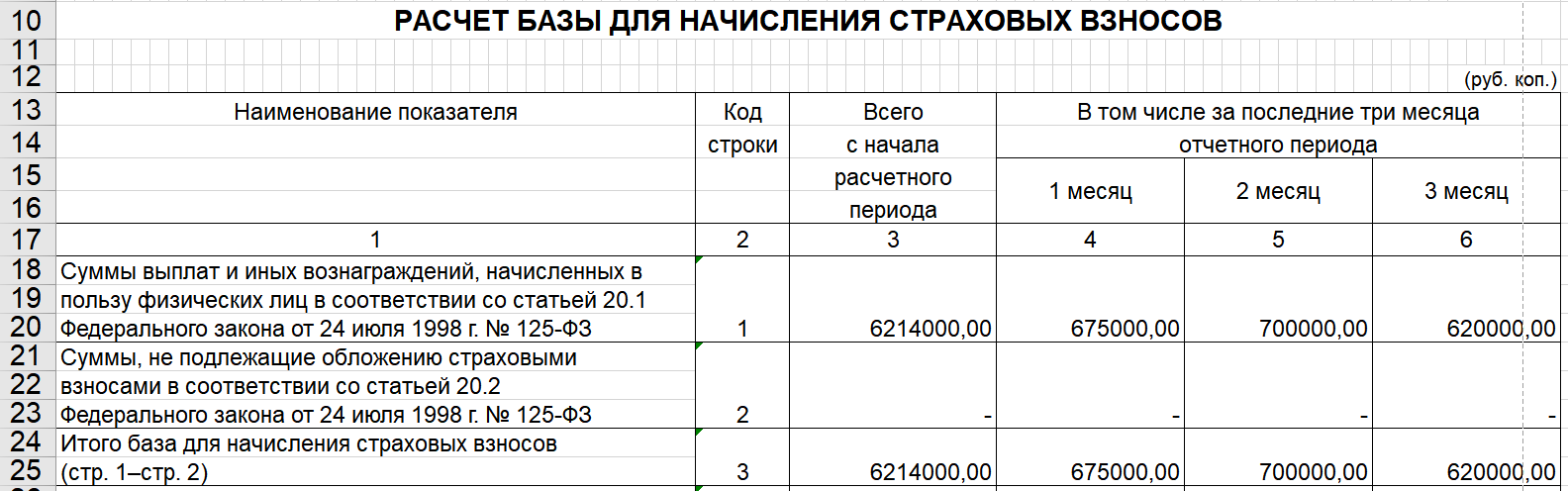

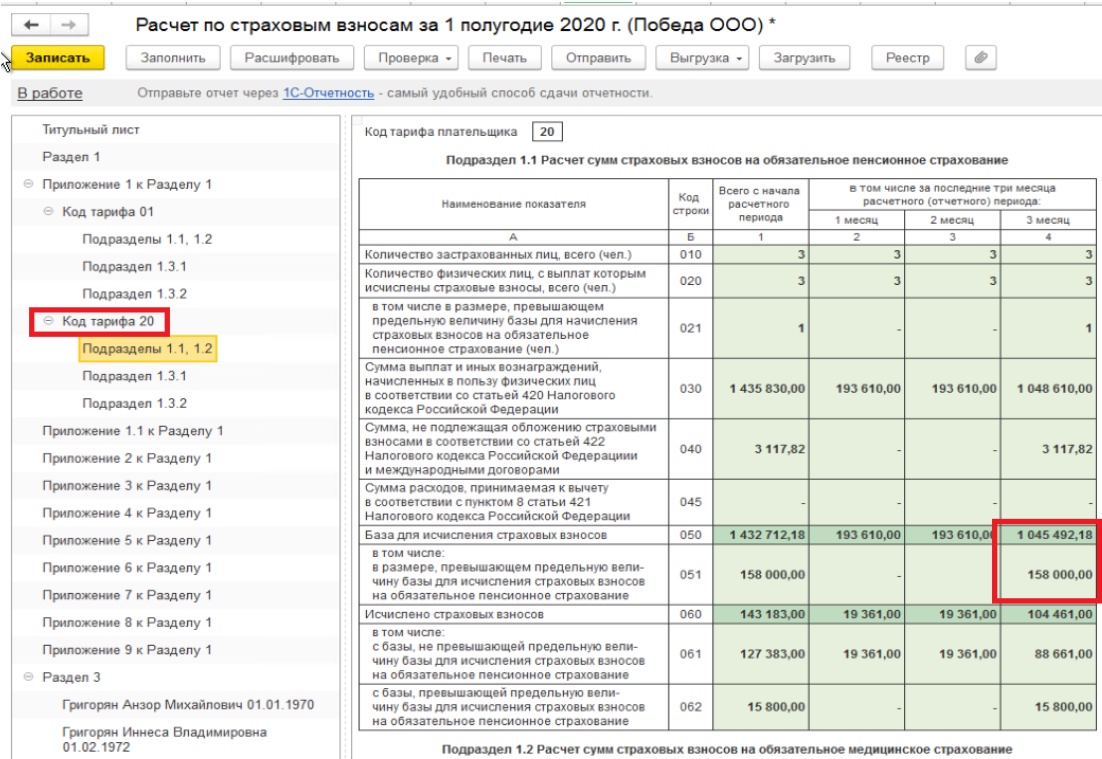

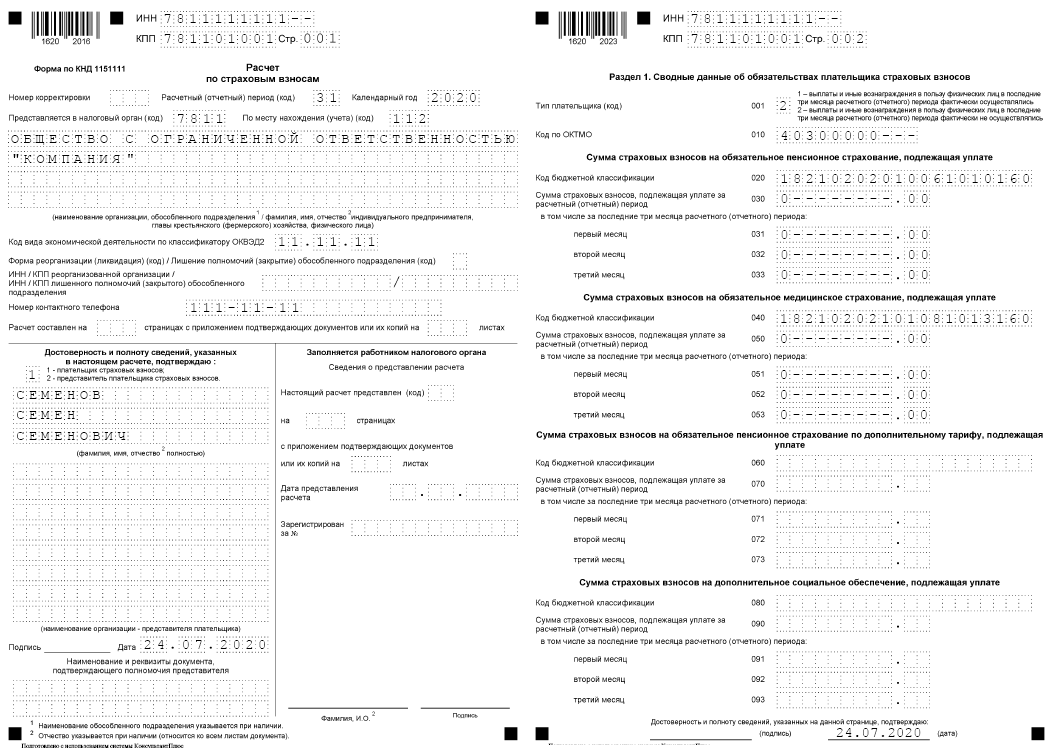

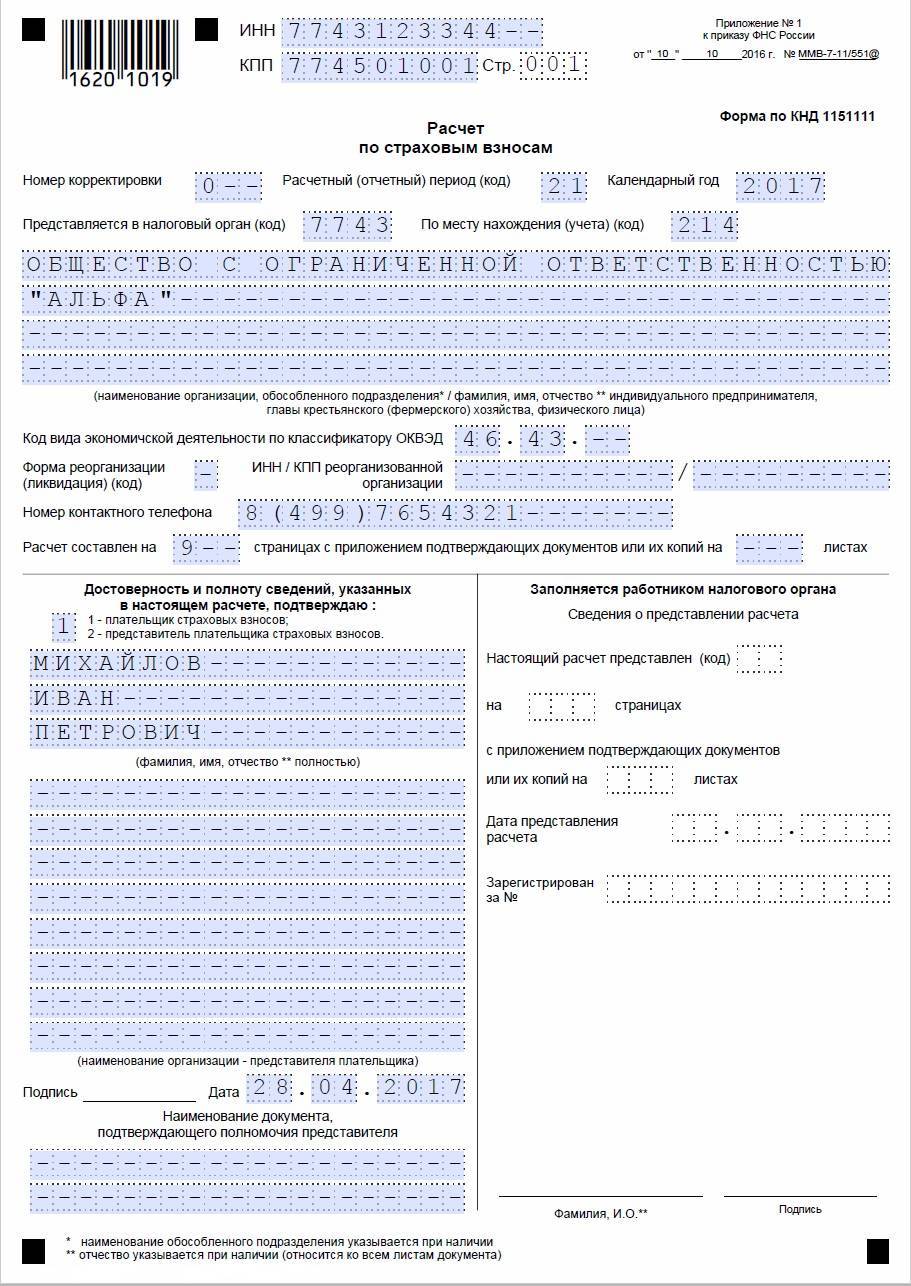

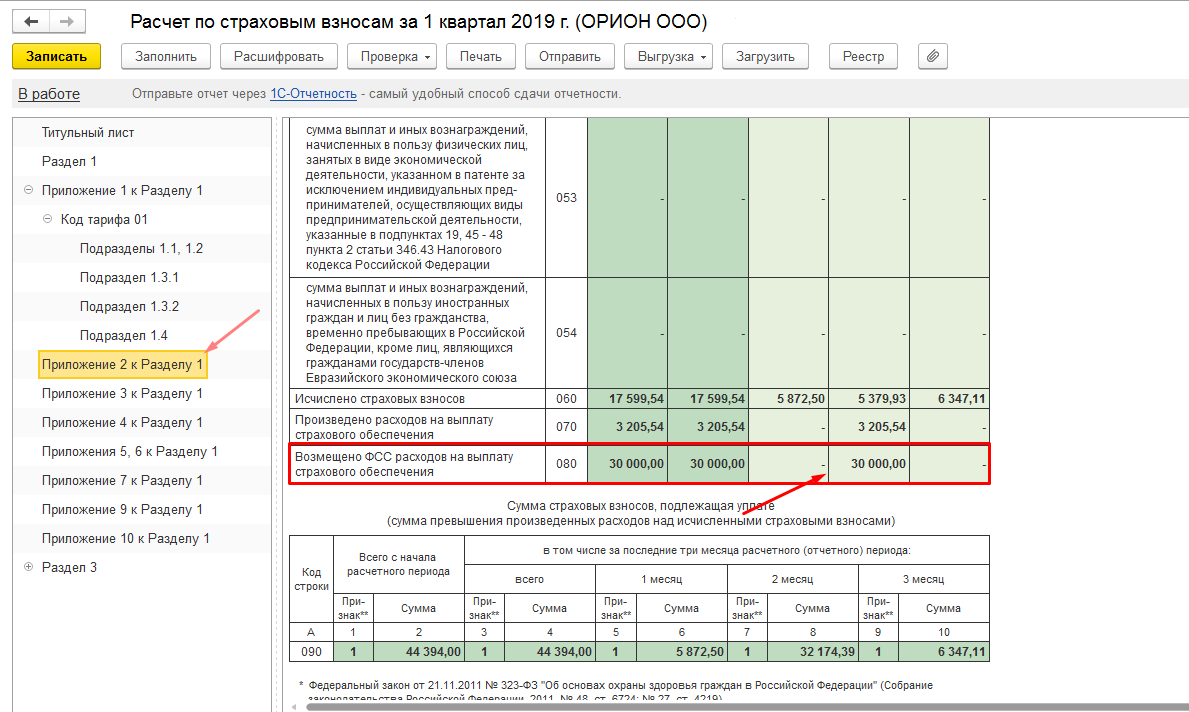

Образец, пример заполнения расчета страхового взноса за квартал, полугодие, год

Применимые нормы: пп. 1 п. 1 ст. 419, ст. 423, п. п. 7, 10 ст. 431 НК РФ, Приказ ФНС России от 18.09.2019 N ММВ-7-11/470@

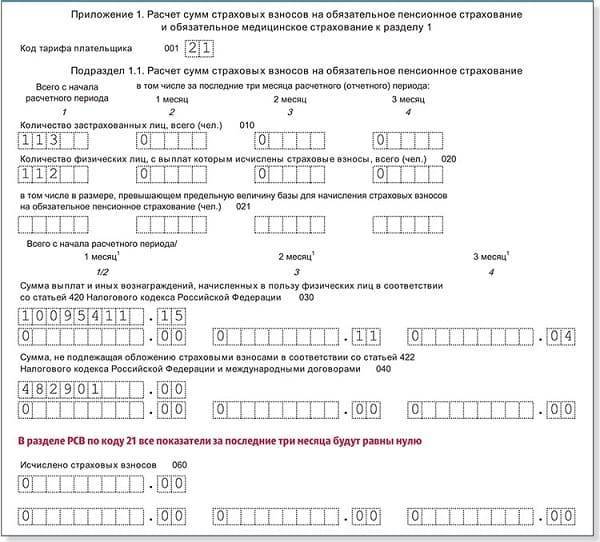

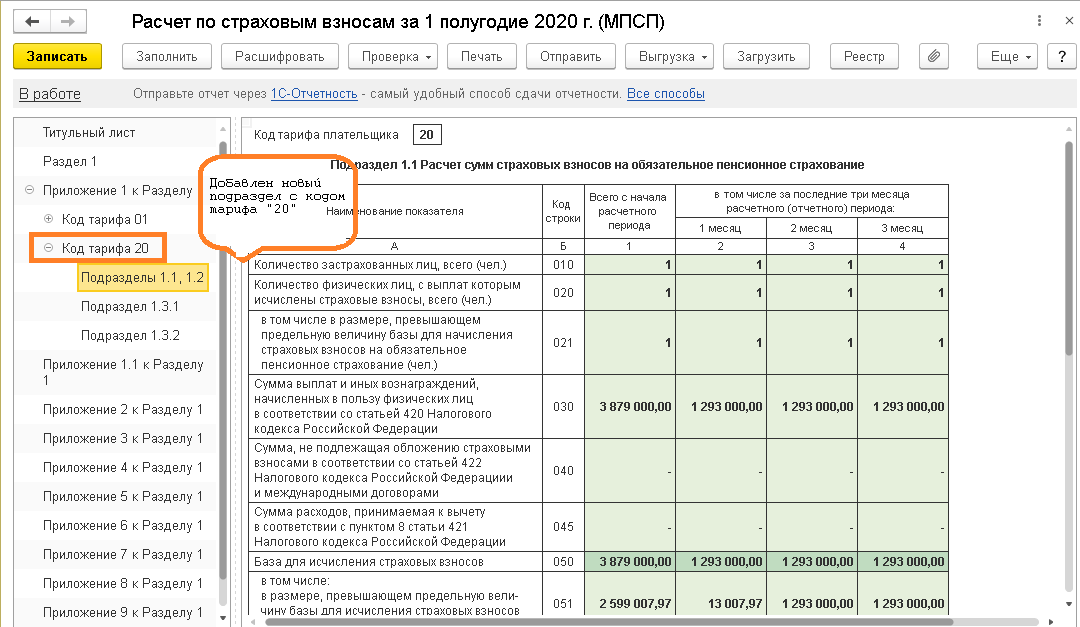

Данный образец для отчета за 2020 года заполнен с учетом следующих условий.

В ООО “Альфа” работают два физлица (включая руководителя) – граждане РФ. С ними заключены трудовые договоры. В течение 2020 г. численность работников не менялась.

В марте один из сотрудников болел пять дней. В этом же месяце ООО “Альфа” выплатило ему пособие по временной нетрудоспособности в сумме 8 207,95 руб. (в том числе 3 283,18 руб. за счет средств ОСС на случай ВНиМ).

Других расходов на выплату страхового обеспечения на случай ВНиМ организация не осуществляла.

Суммы заработной платы работников за 2020 г. составили (условно):

- за год (расчетный период) – 1 200 000,00 руб.;

- за последние три месяца расчетного периода:

- октябрь – 100 000,00 руб.;

- ноябрь – 100 000,00 руб.;

- декабрь – 100 000,00 руб.

Иных выплат в пользу физических лиц ООО “Альфа” за 2020 г. не производило.

Ни по одному из физлиц в 2020 г. не превышена предельная величина базы для начисления страховых взносов на ОПС и на случай ВНиМ.

Участниками ООО “Альфа” выступают две организации, каждой из которых принадлежит доля в уставном капитале размером 50%. Ни одна из этих организаций не относится к субъектам малого и среднего предпринимательства. ООО “Альфа” также не является субъектом МСП.

Права на применение пониженных тарифов по ст. 6 Федерального закона от 01.04.2020 N 102-ФЗ или по другому основанию у ООО “Альфа” нет. Основания для применения дополнительных тарифов по взносам на ОПС отсутствуют.ООО “Альфа” рассчитало страховые взносы в отношении выплат по трудовым договорам за 2020 г. по общим тарифам (п. 2 ст. 425 НК РФ):

- ОПС – 22%;

- ОМС – 5,1%;

- ВНиМ – 2,9%.

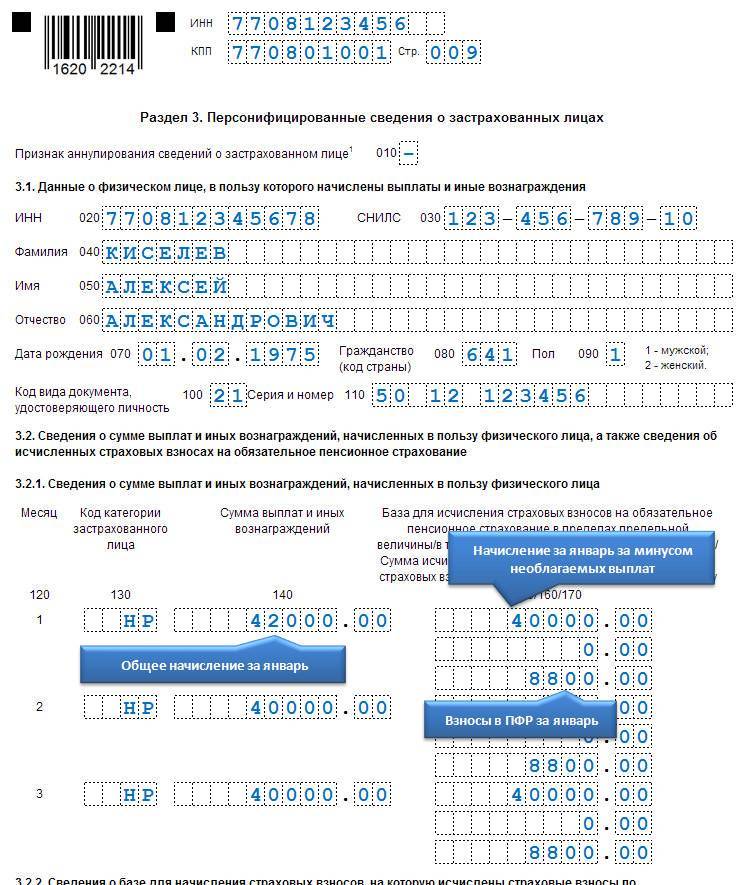

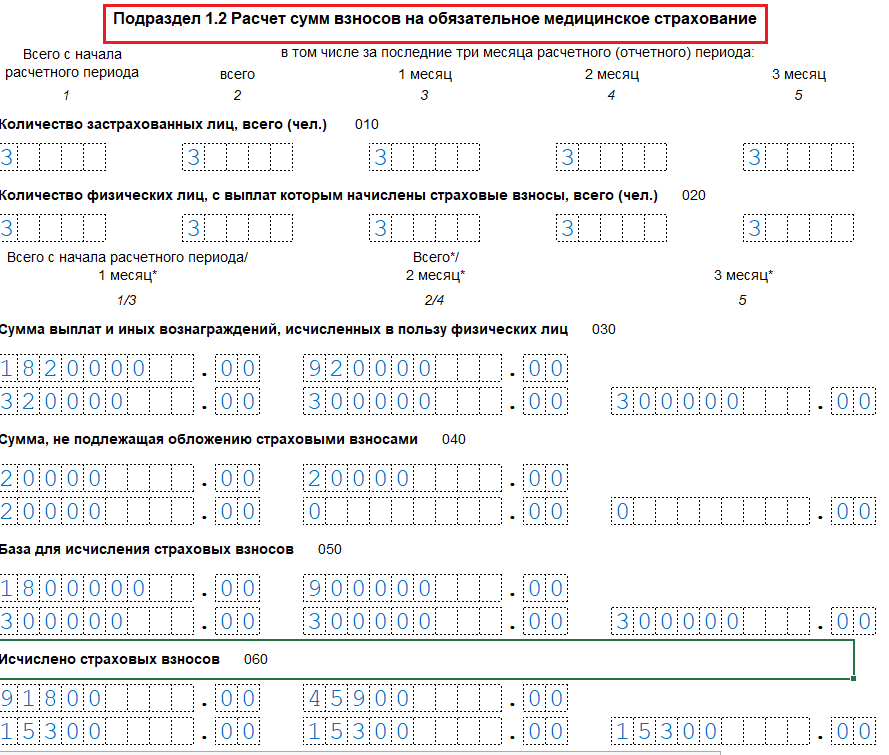

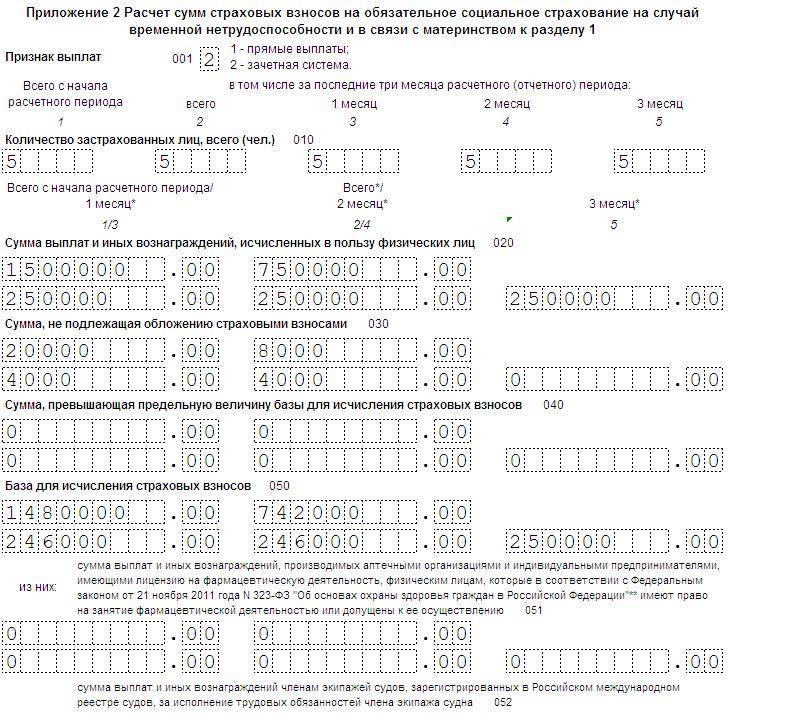

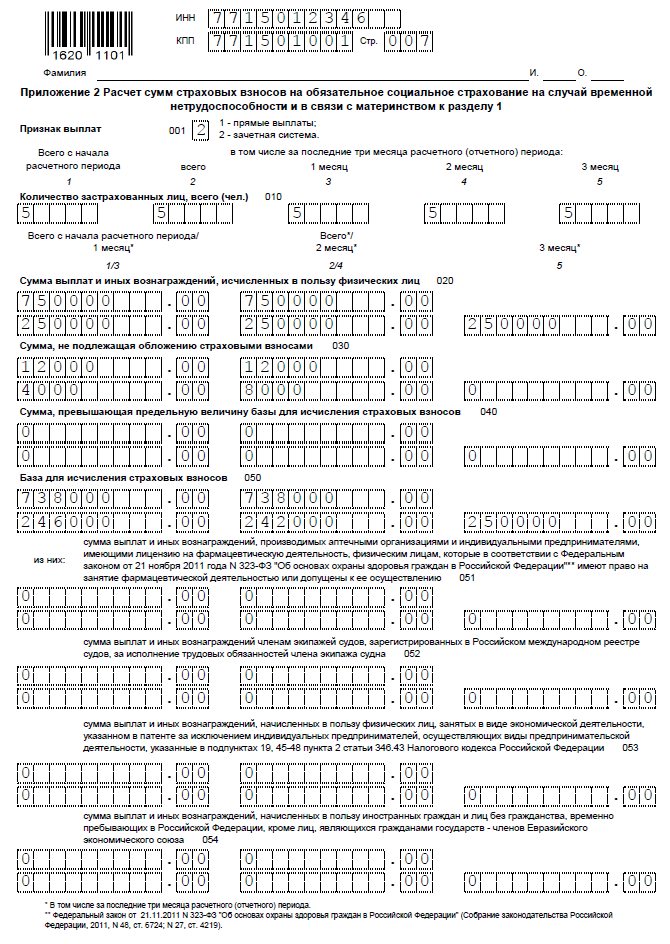

По итогам 2020 г. ООО “Альфа” заполнило титульный лист, разд. 1, подразделы 1.1 и 1.2 Приложения 1 к разд. 1, Приложения 2 и 3 к разд. 1 и разд. 3 расчета по страховым взносам (п. п. 2.1, 2.2, 2.5 Порядка заполнения расчета по страховым взносам).

Данные для остальных разделов, приложений и подразделов отсутствуют. ООО “Альфа” их не заполняло (п. п. 2.3 – 2.5, 12.1 Порядка заполнения расчета по страховым взносам).

Порядок заполнения титульного листа

Основные поля титульника включают в себя «стандартные» сведения страхователе:

- Название.

- ИНН/КПП.

Обособленные подразделения, самостоятельно выплачивающие доходы работникам, указывают свой КПП.

- Номер корректировки (001, 002 и т. д.). Для первичного расчета в этом поле ставим 000.

- Код отчетного периода — 33 для 9-тимесячного отчета.

- Код ФНС, куда представляется расчет.

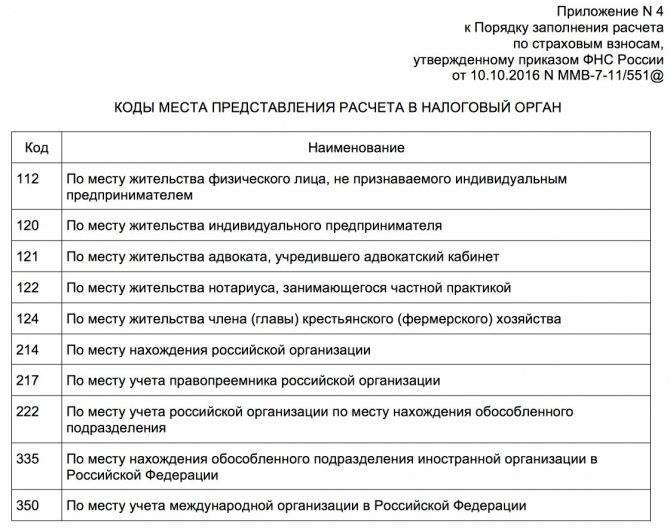

- В поле «по месту нахождения» зафиксируйте код, соответствующий тому, куда сдается расчет. Поможет в этом наша таблица:

- Код по ОКВЭД.

- ФИО лица, подписывающего отчет и дату подписания.

- Поле «заполняется работником налогового органа» оставьте пустым.

Основной тариф

Размер основного тарифа страховых взносов будет зафиксирован в п. 3 ст. 425 НК РФ и составит:

- 30% — для доходов работников в сумме, не превышающей предельную базу для начисления взносов

- 15,1% — для доходов свыше предела

Согласно п. 5.1 ст. 421 НК РФ с 2023 года предельная база для начисления взносов будет единой. До 2022 года включительно для взносов на ОПС и ОСС были предусмотрены разные предельные величины, а для взносов ОМС предельная величина не была установлена вообще.

За основу при расчете предельной величины базы для расчета взносов на 2023 год будет взята предельная база по взносам на ОПС. Правительство РФ проиндексирует предельную базу по взносам на ОПС, установленную в 2022 году, с учетом роста средней зарплаты в РФ.

Точный размер предельной величины базы пока не известен, изначально Минтруд заявлял, что в 2023 году она составит 1,565 млн руб. Однако, позже в некоторых СМИ просочилась информация, что индексация планируется на коэффициент 2.3% и предельная база составит уже 1,917 млн. руб., что, конечно, повысит налоговую нагрузку для компаний.

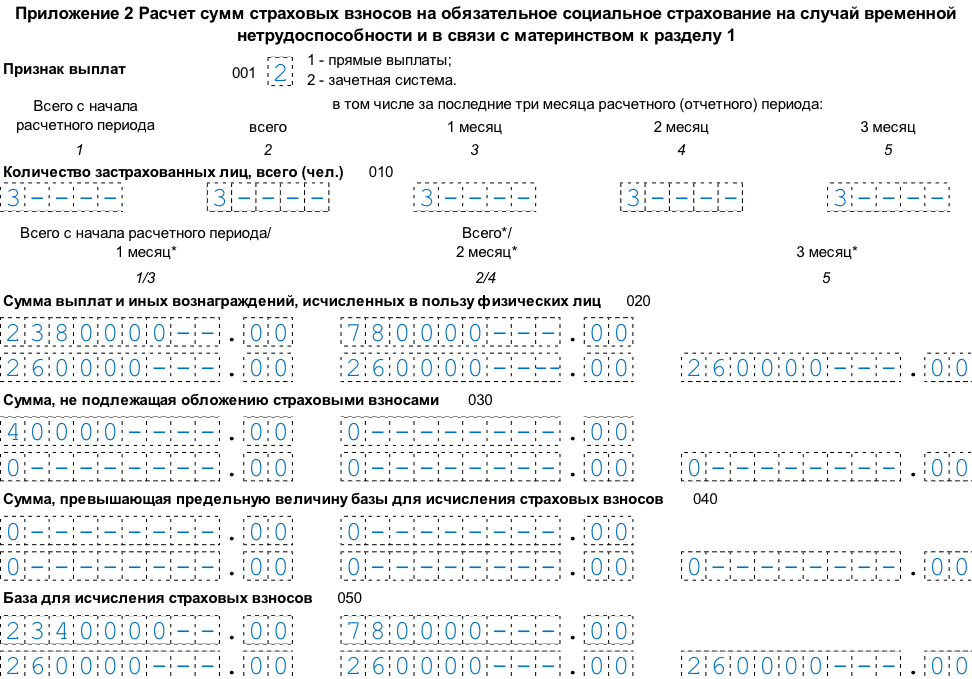

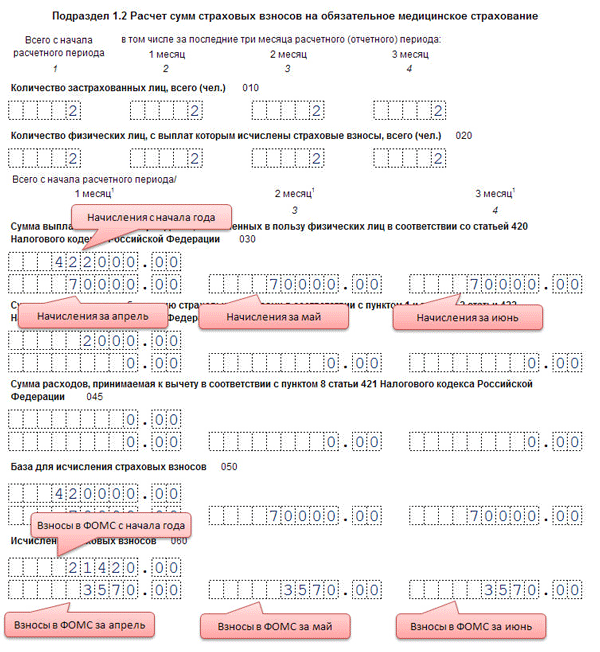

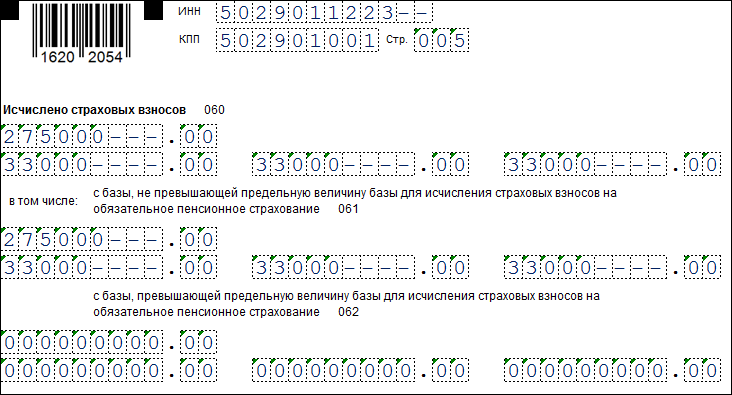

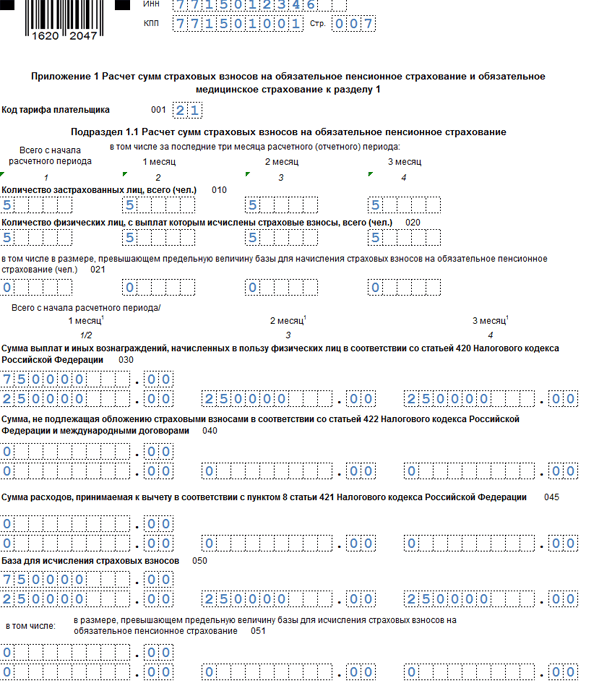

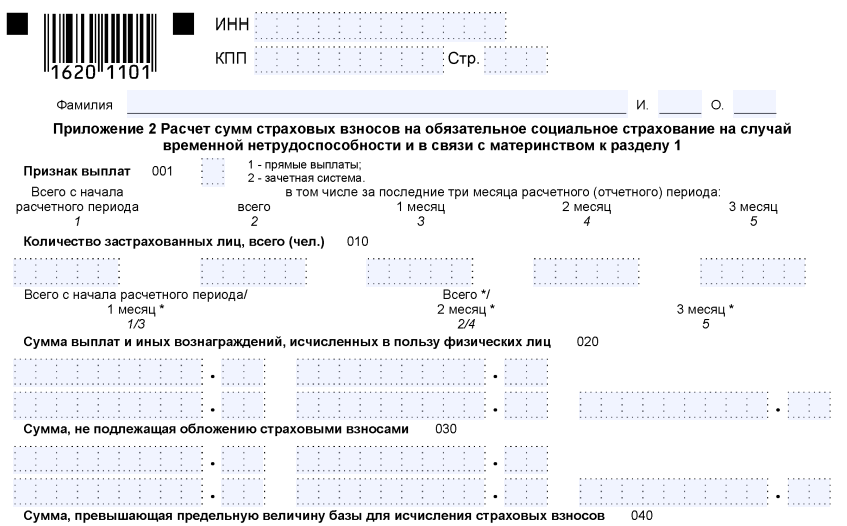

Пример внесения данных в строку 030 приложений 1 и 2

Правил заполнения строки 030, находящейся в приложениях 1 и 2, порядок заполнения отчета по взносам (приложение № 2 к приказу № ММВ-7-11/551@) не содержит. Они вытекают из пояснений, имеющихся в бланке расчета над строкой 030 соответствующих приложений, и из содержащихся в нижней части листов этих приложений текстов сносок, обозначенных звездочкой.

Поля, предусмотренные для указания пяти сумм в строке 030, выделяемой в приложениях 1 и 2, разделены в бланке расчета на две группы строк: верхнюю и нижнюю. В верхней предполагается отражение двух величин:

- в поле, расположенном левее, — общего значения начислений, сделанных за весь период с начала года;

- в поле, располагающемся правее, — общей величины начислений, приходящихся на последний квартал отчетного периода.

В нижней строке имеется три поля, предназначенных для показа сумм, соответствующих начислениям за каждый из трех месяцев последнего квартала. Данные по ним будут показаны последовательно за первый, второй и третий месяц путем их внесения, соответственно, в левое, центральное и правое поля строки.

Если вам нужен образец ЕРСВ за 3 квартал/9 месяцев 2021 года, воспользуйтесь образцом от экспертов КонсультантПлюс. Это можно сделать бесплатно, получив пробный онлайн доступ к системе.

Предположим, что наш отчет формируется за 3 квартал 2021 года. Общая величина доходов, начисленных работникам за квартал отчетного периода, составила 360 000 руб., в т. ч. за июль — 120 000 руб., за август — 110 000 руб., за сентябрь — 130 000 руб. Внесем эти данные в строку 030 подраздела 1.1, выделенного в приложении 1.

Данные нашего примера отобразятся так:

120 000,00 110 000,00 130 000,00

Применение пониженных тарифов: кто может рассчитывать на льготы?

Российским законодательством регламентирована возможность применения сниженных тарифов для некоторых категорий предприятий-работодателей. Величины этих тарифов различны для разных компаний и зависят от деятельности, которой они занимаются. Размеры тарифов перечислены в 1-й части ст. 58 З-на № 212-ФЗ. Это весьма пространный реестр, который вмещает целый ряд плательщиков, имеющих право использования льгот. В таблице представлен список предприятий, деятельность которых позволяет применять льготные тарифы при расчете социальных отчислений.

| Компании, имеющие право на применение льготных тарифов | ПФР % | ФСС % | ФФОМ %С |

| Предприятия, работающие на ЕСХН, сельхозпроизводители, общественные представительства инвалидов | 21 | 2,4 | 3,7 |

| Партнерства, организованные бюджетными, некоммерческими учреждениями, IT-компании, др. | 8 | 4 | 2 |

| Компании и ИП, работающие на патенте и УСН по видам деятельности, перечисленным в законе, предприниматели-фармацевты на ЕНВД, некоммерческие организации на УСН, предприятия, работающие в сфере социального обеспечения, разработок НИОКР, здравоохранения, культуры, благотворительного направления | 20 | ||

| Предприятия-участники проекта “Сколково” | 14 |

В пункте 8, ч. 1 ст. 58 опубликован список видов деятельности, по которым установлено применение льготных тарифов. Организациям и ИП, работающим с любым из них, дано право не насчитывать отчисления по социальному и медицинскому страхованию, а для взносов в ПФР установлена ставка 20%. Предельный доход для расчета отчислений – 711 тыс. руб. На полученные доходы, сверх этого размера, взносы не насчитываются. Законодателями установлены и некие ограничительные барьеры, которые должны быть применены для реализации предприятиями права на использование льготных тарифов.

Рассмотрим расчет страховых взносов по льготным тарифам на нескольких следующих примерах.

1. С годового дохода работника предприятия – сельхозтоваропроизводителя, имеющего право на льготный расчет в сумме 264 000 руб. отчисления составили:

• в ПФР:

264 000 * 21% = 55 440 руб.

• в ФСС:

264 000 * 2,4% = 6336 руб.

• в ФФОМС:

264 000 * 3,7% = 9768 руб.

Итого: 71 544 руб.

2. С зарплаты работника предприятия сферы соцобеспечения, ведущего деятельность, подпадающую под применение льгот в сумме 210000 руб., должны быть насчитаны взносы:

• в ПФР:

210 000 * 20% = 40 500 руб.

Итого: 40 500 руб.

3. С годового дохода сотрудника IT-компании в сумме 547 000 руб. сделаны отчисления:

• в ПФР:

547 000 * 8% = 43 760 руб.

• в ФСС :

547 000 * 4% = 21 880 руб.

• в ФФОМС:

547 000 * 2% = 10 940 руб.

Итого: 76 580 руб.

Еще одно нововведение с начала текущего года – суммы взносов при уплате не округляются до рублей, как было принято раньше, а насчитываются и уплачиваются в рублях и копейках, не создавая при расчетах с фондами мизерных переплат.

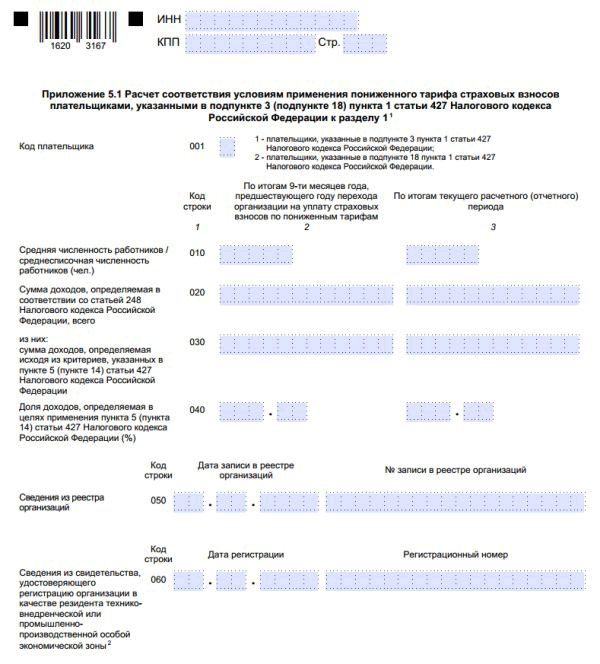

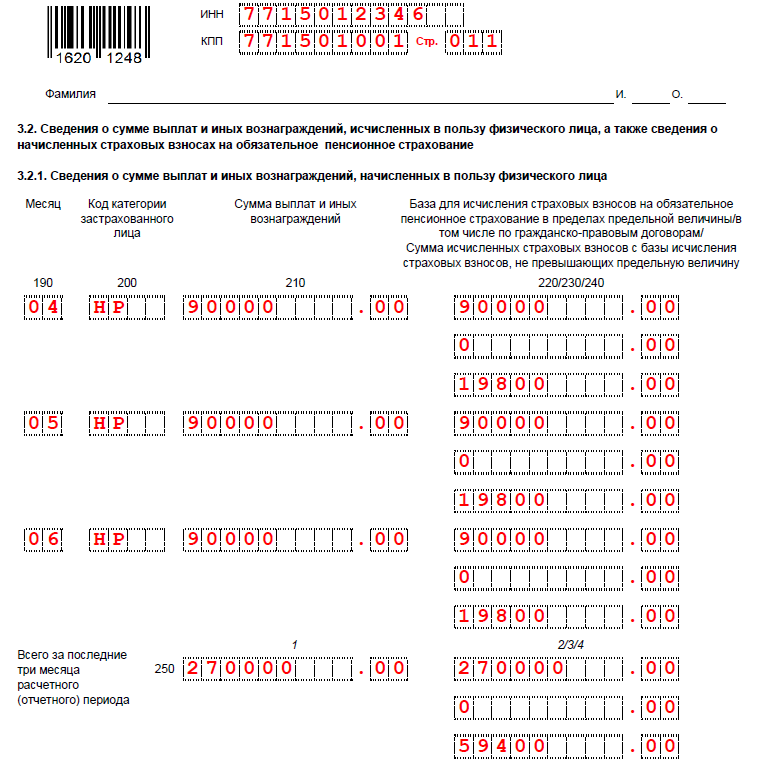

Дополнительные листы отчета

Рассмотренные ниже части формы заполняют не все плательщики. Необходимость включать их в отчет связана с теми или иными характеристиками страхователя (организационно-правовая форма, вид деятельности, система налогообложения, наличие права на различные льготы и т. д.).

Лист «Сведения о физическом лице, не являющемся ИП» при необходимости служит дополнением к титульному листу. Его заполняют, если форму сдает физлицо, не указавшее свой ИНН. Идентифицировать такого подателя отчета позволяют персональные данные, которые содержит этот лист:

- Дата и место рождения.

- Гражданство.

- Реквизиты документа, удостоверяющего личность

- Адрес местожительства в РФ (для иностранцев можно указать адрес ведения деятельности).

Подр. 1.3 Прил. 1 к разд. 1 посвящен расчету пенсионных страхвзносов по доптарифу для застрахованных лиц, работающих во вредных или опасных условиях труда (ст. 428 НК РФ). Указывают количество таких лиц, основание для применения тарифа, сумму выплат, базу для исчисления и сумму самих дополнительных взносов.

Подр. 1.4 прил. 1 к разд. 1 содержит расчет дополнительных соцвзносов для обеспечения гражданских летчиков и шахтеров, добывающих уголь. Указывают категорию и количество таких лиц, суммы выплат, база для исчисления и сумма взносов.

Прил. 4 к разд. 1 заполняют сведениями о сверхнормативных выплатах соцпособий за счет федерального бюджета гражданам, пострадавшим от радиационных катастроф (Чернобыльская АЭС, ПО «Маяк» и Семипалатинский полигон). Выплаты показывают отдельно по каждой из аварий и по видам пособий.

Прил. 5 к разд. 1 относится только к организациям, работающим в области информационных технологий. В соответствии с подп. 3 п. 1 и п. 5 ст. 427 НК РФ эти компании имеют право применять пониженные страховые тарифы. В данном приложении указывают среднесписочную численность сотрудников (должна быть более 7 человек) и производят расчет доли дохода от льготируемой деятельности в его общей сумме (должна быть более 90%). Здесь же указывают сведения о госаккредитации компании.

Прил. 6 к разд. 1 относится к упрощенцам, которые занимаются определенными видами деятельности, перечисленными в подп. 5 п. 1 ст. 427 НК РФ. Здесь рассчитывают долю дохода от льготируемых видов в общем доходе плательщика (должна быть не менее 70%).

Прил. 7 к разд. 1 применяется для некоммерческих организаций, работающих на УСН и занимающихся социально значимыми видами деятельности (подп. 7 п. 1 ст. 427 НК РФ). Они могут применять льготу по взносам, если доход от указанных видов деятельности, а также от грантов и целевых поступлений составит в целом не менее 70% выручки. Для подтверждения этого и заполняют Прил. 7.

Прил. 8 к разд. 1 используют для подтверждения права на льготу предприниматели, работающие на патентной системе (подп. 7 п. 1 ст. 427 НК РФ). Оно содержит сведения о патенте и суммы выплат физическим лицам, занятым в указанной в патенте деятельности.

Прил. 9 к разд. 1 содержит сведения для применения специального тарифа социальных страхвзносов для иностранных работников (за исключением высококвалифицированных специалистов и граждан государств членов ЕАЭС). Указывают ФИО, ИНН, СНИЛС, гражданство и суммы выплат по каждому такому работнику.

Прил. 10 к разд. 1 нужно для подтверждения права на освобождение от страхвзносов выплат студентам за работу в студотрядах (подп. 1 п. 3 ст. 422 НК РФ). Указывают суммы выплат, ФИО студентов, документы, подтверждающие факты членства в отряде и обучения по очной форме. Кроме того, для применения льготы отряд должен входить в госреестр. Сведения из него также указывают в Прил. 10.

Разд. 2 заполняют только руководители крестьянских фермерских хозяйств. Он содержит персональные данные каждого члена КФХ и суммы начисленных взносов: как в целом по КФХ, так и по каждому участнику в отдельности.

О калькуляторе страховых взносов с зарплаты

Калькулятор страховых взносов с заработной платы предназначен, в большей степени, для облегчения работы бухгалтеров. Калькулятор существенно снизит затраты времени на расчет страховых взносов и позволит бухгалтеру избежать ошибок, которые, в свою очередь, могут привести к начислению пени, штрафным санкциям и необходимости в исправлении отчетности.

Расчет страховых взносов – это кропотливая работа с учетом множества переменных.

Потребуется учесть общую сумму вознаграждения, облагаемую базу, периоды нетрудоспособности.

В равной степени калькулятор будет полезен и работникам, желающим проверить правильность вычетов из своей зарплаты.

Работодатели перечисляют за своих работников четыре вида страховых взносов:

- В ПФР;

- в фонд медицинского страхования;

- в фонд социального страхования. Взносы в ФСС подразделяются на взносы на случай нетрудоспособности и взносы на несчастные случаи на производстве и профессиональные заболевания.

Перечисление происходит путем вычета сумм взносов из заработной платы работников. Так, в соответствии со ст. 419 НК РФ:

- работодатель – организация или ИП, отчисляют страховые взносы из заработной платы работникам или из вознаграждения по договорам гражданско-правового характера);

- индивидуальные предприниматели, нотариусы, адвокаты, оценщики и иные физические лица, перечисляют страховые взносы за себя.

Размер страховых взносов определяется исходя из облагаемой базы, то есть совокупности всех полученных работником вознаграждений, в том числе и вознаграждений за работу, выполненную по договорам гражданско-правового характера.

В соответствии со ст. 422 НК РФ, совокупность вознаграждений, то есть облагаемая база, может быть понижена путем исключения из нее:

- пособий по листкам нетрудоспособности;

- пособий по беременности и родам;

- пособий, назначаемых по уходу за ребенком до полутора лет;

- оказанной материальной помощи в сумме до 4 тыс. рублей;

- выплат при увольнении, за исключением суммы компенсации за неиспользованный отпуск.

Постановлением №1378 Правительства РФ от 15 ноября 2017 года, для плательщиков страховых взносов были установлены следующие предельные величины базы для расчета страховых взносов:

- 912 000 рублей при расчете взносов на обязательное социальное страхование;

- 1 292 000 рублей на обязательное пенсионное страхование.

Предельная база по взносам на медицинское страхование упразднена с 2015 года.

Если совокупное вознаграждение работника превышает предельную величину базы, то:

- работнику не начисляются взносы на ОСС на случай временной нетрудоспособности и в связи с материнством;

- взносы в ПФР начисляются по тарифу 10%.

В соответствии со ст. 426 НК РФ работодатели производят расчеты страховых взносов по следующим тарифам:

- 22% в пределах установленной величины базы;

- 10% – если сумма вознаграждений превышает предельную величину;

- 2,9% в ФСС на случай временной нетрудоспособности и в связи с материнством, если совокупное вознаграждение менее или равно предельной величине базы;

- 5,1% на ОМС.

В совокупности размер страховых выплат для большинства плательщиков составляет 30% от общего размера вознаграждения.

Как пользоваться онлайн калькулятором — инструкция

Онлайн форма позволяет рассчитать взносы для следующих случаев:

- за работников по основным тарифам — для ИП и организаций;

- за работников по сниженному тарифу — для малых предприятий;

- для ИП за себя.

Для расчета нужно выбрать подходящий вариант вычислений в калькуляторе и заполнить предложенные поля.

Расчет страховых взносов за работников по основному тарифу

Чтобы рассчитать отчисления на ОПС, ОМС, ВНиМ, НСиПФ за работников, необходимо выполнить следующие действия в онлайн калькуляторе:

Шаг 1. Выбрать лицо, которое проводит расчет — организация или ИП.

Шаг 2. Указать, является ли это лицо малым или средним предприятием (для СМП действуют пониженные тарифы).

Шаг 3. Внести общую сумму дохода, с которой нужно рассчитать страховые отчисления.

Пример заполнения данного поля калькулятора:

Шаг 4. Посмотреть результаты расчета.

Примеры расчета при доходе 100 000:

Страховые взносы за работников отчисляются на:

- обязательное пенсионенное страхование (ОПС) — тариф 22%, с дохода сотрудника более 1 465 000 руб. — 10%;

- обязательное медицинское страхование (ОМС) — тариф 5.1%;

- нетрудоспособность и материнство (ВНиМ) — тариф 2.9%, с дохода свыше 966 000 руб. — 0%;

- несчастные случаи и профзаболевания — 0.2%.

Для малых и средних предприятий

Субъекты малого и среднего предпринимательства в связи с пандемией коронавируса имеют право на пониженные тарифы страховых взносов ():

- с заработной платы в пределах МРОТ платится взнос по основной ставке (22%, 5.1% и 2.9%);

- с заработной платы более МРОТ отчисления считаются по сниженным ставкам (10%, 5% и 0%).

Данные нововведения учтены в онлайн калькуляторе.

Малым и средним предприятиям нужно рассчитывать взносы за работников в калькуляторе в следующем порядке:

Шаг 1. Выбрать тип лица, проводившего расчет — ИП или организация;

Шаг 2. Указать, что данное лицо является малым.

Шаг 3. Указать число сотрудников, зарплата которых за месяц составляет МРОТ или меньше, а также привести соответствующую сумму дохода данных работников.

Шаг 4. Указать число сотрудников, которые получают заработную плату более МРОТ за месяц, а также их размер дохода.

Пример заполнения онлайн калькулятора (2 работника работают неполный день и получают по 10000 в месяц; 3 работника получают зарплату свыше МРОТ):

Шаг 5. В нижнем поле можно посмотреть результаты расчетов — отчисления на ОПС, ОМС, ВНиМ, НСиПФ, а также общий размер страховых платежей.

Таблица тарифов

Ниже представлена таблица с тарифами по страховым взносам в 2021 году:

Малые и средние предприятия | Основной тариф | ||

ОПС | С части з/п в пределах МРОТ | 22% | 22% |

| С части з/п свыше МРОТ | 10% | ||

| С зарплаты, превышающей предельную базу 1 465 000 | 10% | 10% | |

ОМС | С з/п в пределах МРОТ | 5.1% | 5.1% |

| С з/п более МРОТ | 5% | ||

ВНиМ | С з/п в пределах МРОТ | 2.9% | 2.9% |

| С з/п свыше МРОТ | 0% | ||

| С зарплаты, превышающей предельную базу 966 000 | 0% | 0% | |

НСиПФ | От 0.2% |

Для ИП за себя за полный и неполный год

Индивидуальные предприниматели ежегодно платят за себя страховые взносы, состоящие из фиксированной части на ОПС и ОМС, а также дополнительного 1% на ОПС от суммы дохода, превышающей за год 300 000 руб.

Рассчитать сумму страховых отчислений для ИП за себя за полный и неполный год также можно в онлайн калькуляторе.

Пошаговая инструкция по расчету:

Выбрать плательщика — индивидуальный предприниматель.

Выбрать вид страховых взносов — за себя.

Указать, за какой период требуется расчет — за весь год или за его часть (при открытии или закрытии ИП в течение года).

Если выбран полный год, то нужно внести сумму дохода. В нижней части онлайн калькулятора отражаются размеры пенсионного и медицинского взноса, а также общая сумма страховых отчисления для индивидуального предпринимателя.

Если выбран неполный год, то нужно указать границы расчетного периода (включается дата открытия или закрытия ИП), а также сумму полученного дохода от деятельности ИП. Внизу можно посмотреть результаты расчета онлайн калькулятора.

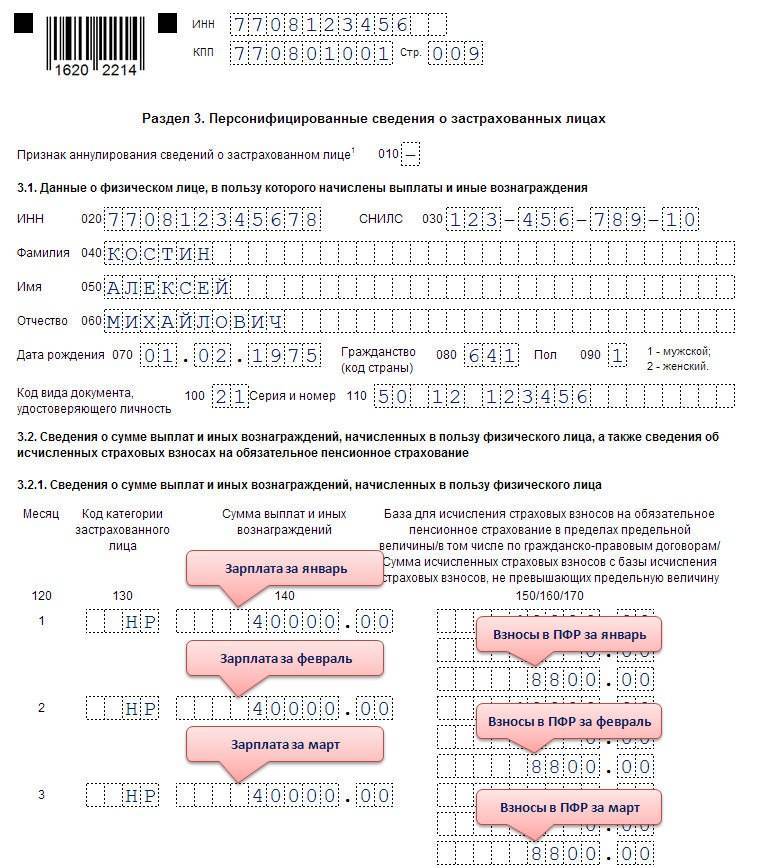

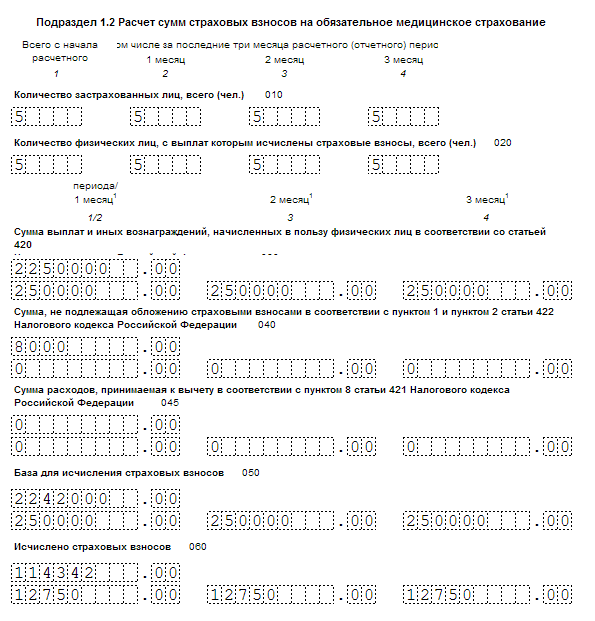

Состав расчета и обязательный состав

Форма включает в себя значительное количество листов. Но не все из них вы обязаны заполнять. Существует несколько обязательных для всех работодателей разделов, а все остальные используют по мере необходимости.

Минимальный состав отчета выглядит так:

- Титульный лист.

- Разд. 1, содержащий общую информацию о начисленных страхвзносах. К нему существует 10 приложений, каждое из которых посвящено определенному варианту расчета платежей. Обязательно следует заполнить только Прил. 1 (подразд. 1.1 и 1.2), а также Прил. 2 и 3, которые относятся к базовым вариантам начисления взносов.

- Разд. 3, в котором содержатся персональные данные всех получателей дохода.

Все остальные листы отчета нужно заполнять, если они соответствуют статусу работодателя или видам выплат, которые он производит.

Регламент заполнения мы рассмотрим не по нумерации листов, а в порядке «обязательности» — сначала общие для всех листы, а затем — остальные.

Образец оформления РСВ за 2 квартал 2021 года можно увидеть и скачать здесь.

Задачи на расчет страховых взносов

При этом надо учитывать новый МРОТ.В ФСС РФ бизнесмены платят лишь в добровольном порядке.Как и прежде, заплатить в фонды можно либо сразу всю сумму, причитающуюся за год, либо частями – ежемесячно, ежеквартально или раз в полугодие.Рассчитаться с внебюджетными фондами в полном объеме необходимо до 31 декабря текущего года включительно.

Теперь предприниматели могут не платить взносы в пенсионный и медицинский фонды за периоды, когда по объективным причинам не вели деятельность.Это касается, в частности, того времени, когда они проходили срочную службу в армии, уха-живали за ребенком до 1,5 лет, инвалидом I группы или престарелым. Но такие периоды надо подтвердить документально.

Начиная с 1 января 2014 г.

Практическая задача по расчету страховых взносов

Д 68.1 — К 51)Прибыль = 600 000 — 460 000 = 140 000 руб. (Д 90 — К 99)Налог на прибыль = 140 000 х 0,20 = 23 000 руб. (Д 99 — К 68.2; Д 68.2 — К 51)Страховые взносы, всего = 195 000 х 0,3 = 58 500 руб. (Д 20 — К 69; Д 69 — К 51) Пример 4.3.

Организация за расчетный период выплатила в 2010 г. своему работнику:1) заработную плату – 220 000 руб.;2) премиальные доплаты – 60 000 руб.3) командировочные расходы – 35 000 руб.;4) единовременное вознаграждение за выслугу лет – 20 000 руб.;5) отпускные – 18 000 руб.

;6) пособие по уходу за больным ребенком – 12 000 руб.Определить суммы социальных страховых взносов, отразить их начисление в бухгалтерском учете.Решение:В НБ для расчета социальных взносов не включаются командировочные расходы (35 000 руб.

) и пособие по уходу за больным ребенком (12 000 руб.).Налоговая база для расчета соц.

4. расчет страхового взноса

Налоговый вычет на детей применяется, поскольку совокупный доход бухгалтера с начала года еще не превысил 280 000 руб. Налог на доходы НДФЛ считается на предприятиях с округлением до целых рублей. Сумма, которую получит сотрудник на руки после вычета налога, составит: (11 000 + 2 580) — 1 011 = 12 569 руб.

Сводные данные расчета по сотруднику приведены в таблице ниже.

Расчет зарплаты рабочего Расчет заработной платы за отработанное время: Поскольку рабочий по условиям задачи не имел отклонений (не было больничных и отпускных), то сумма начисленной рабочему зарплаты будет равна окладу 25 000 руб.

Расчет налога на доходы физических лиц НДФЛ: Поскольку по условию задачи детей у рабочего нет, то расчет НДФЛ будет следующим = (Начисленная заработная плата) * 13% = (25 000) *0,13 = 3 250 руб.

Сводные данные расчета по сотруднику приведены в таблице ниже.

Пример расчета заработной платы работникам

Важно

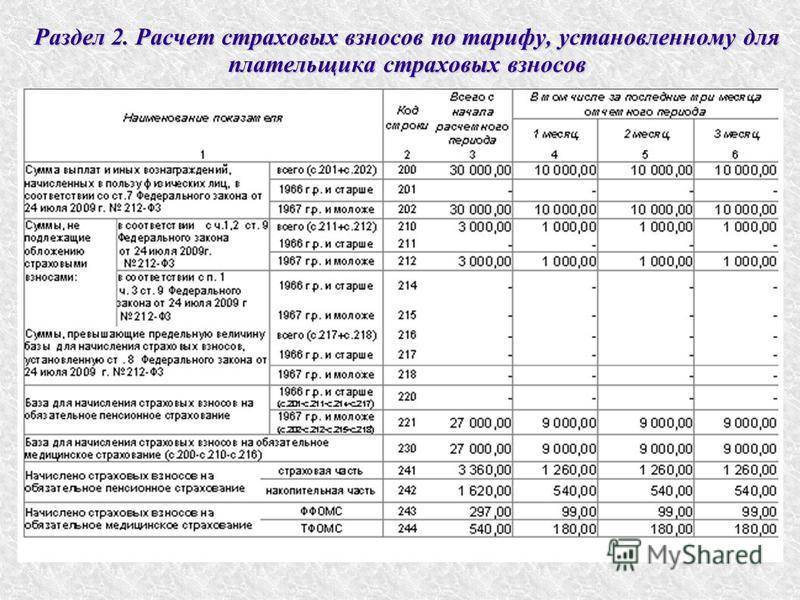

Ставки страховых и накопительных взносов в ПФР применяются по регрессивной шкале. В таблице указаны ставки взносов на социальное страхование для доходов, нарастающим итогом с начала года не превышающих 512 000 руб. Тарифы на обязательное социальное страхование, % Тарифы Для лиц по 1966 г.

рождения включительно Для лиц 1967 г. рождения и моложе Страховая часть трудовой пенсии 22% 16% Накопительная часть трудовой пенсии 0% 6% Все сотрудники по условию моложе 1967 года рождения, поэтому всем начисляется и страховая и накопительная части. Расчеты по отчислениям на пенсионное обеспечение (накопительная и страховая части пенсии) представлены в следующей таблице: Сотрудник Налогооблагаемая база, руб. Страховая часть ставка, % Страховая часть сумма налога, руб. Накопительная часть ставка, % Накопительная часть сумма налога, руб.

Практическая работа №3. «страховые взносы во внебюджетные фонды»

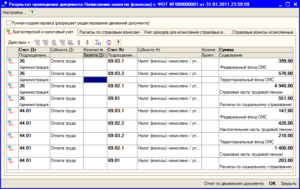

Кт 69.1.1 «Расчеты по социальному страхованию» 1070,94 руб. ФСС — страхование от несчастных случаев Дт 26 «Общехозяйственные расходы» 73,86 руб. Кт 69.1.2 «Расчеты по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний» 73,86 руб.

ПФ — страховая часть трудовой пенсии Дт 26 «Общехозяйственные расходы» 5908,64 руб. Кт 69.2.1 «Расчеты с Пенсионным фондом РФ (страховая часть трудовой пенсии)» 5908,64 руб. ПФ — страховая часть трудовой пенсии Дт 26 «Общехозяйственные расходы» 2215,74 руб.

Кт 69.2.2 «Расчеты с Пенсионным фондом РФ (накопительная часть трудовой пенсии)» 2215,74 руб. ФФОМС Дт 26 «Общехозяйственные расходы» 1883,38 руб. Кт 69.3 «Расчеты по обязательному медицинскому страхованию» 1883,38 руб.

Страховые взносы с зарплат рабочего ПФ — страховая часть трудовой пенсии Дт 20 «Основное производство» 4000,00 руб.

Новое в форме РСВ 2022

С какого года сдается рсв ? Она сдается с 2017 года. Нужно отчитываться и платить страховые расчеты в налоговую с 2017 года. Кроме отчислений на травматизм. Вместо привычных РСВ-1 и 4-ФСС налоговые инспекторы утвердили новую единую форму отчетности по страховым отчислениям. Согласно Приказа ФНС России от 18.09.2019 N ММВ-7-11/470@. При заполнении руководствуйтесь Порядком, утвержденным тем же Приказом.

Новый отчет РСВ занимает 22 листа ( (.pdf 1134Кб)). И разделен на три больших раздела. Помимо общих сведений о начислениях, выплатах. Есть листы и приложения для расчета льгот и пониженных тарифов. Для персонифицированных сведений – раздел 3 расчета.

В новый расчет попадают все взносы, кроме платежей на травматизм. Последние по-прежнему будете отчислять в ФСС России. Как и раньше, соцстрах будет определять тариф, исходя из основного вида деятельности. И выделять средства для предупредительных мер. По платежам на травматизм нужно сдавать 4-ФСС. Форма которого тоже меняется.