Нарушитель заплатит больше

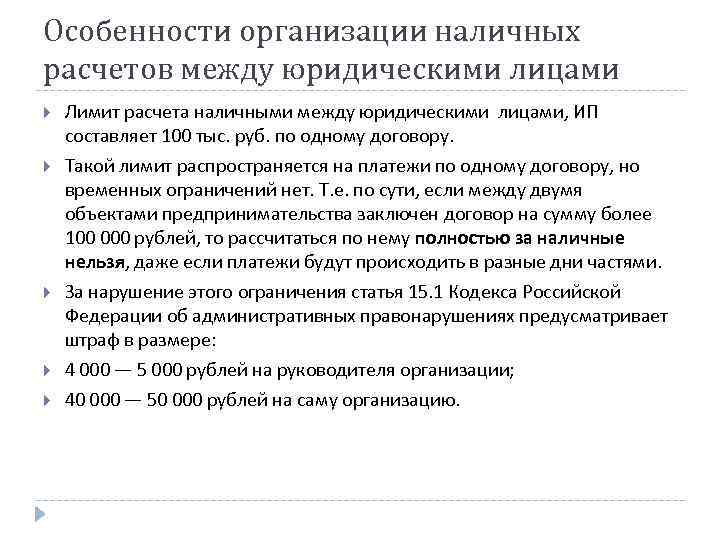

ГК РФ в п.1 ст.15 определяет превышение лимита наличных расчетов как административное правонарушение. Если оно будет выявлено соответствующей проверкой, то сторона, принявшая наличность сверх меры, будет оштрафована. Санкции коснутся не только самой фирмы, но и недоглядевшего или злоупотребившего руководителя:

- штраф юридическому лицу – до 40-50 тыс. руб.;

- штраф руководителю – до 4-5 тыс. руб.

К СВЕДЕНИЮ! Срок, в течение которого можно опасаться ответственности за это правонарушение, составляет 2 месяца со дня подписания соответствующего договора.

Стоит быть очень внимательным при подписании договоров, изучить все статьи, по которым будут двигаться денежные средства, прежде чем принять решение о наличных расчетах.

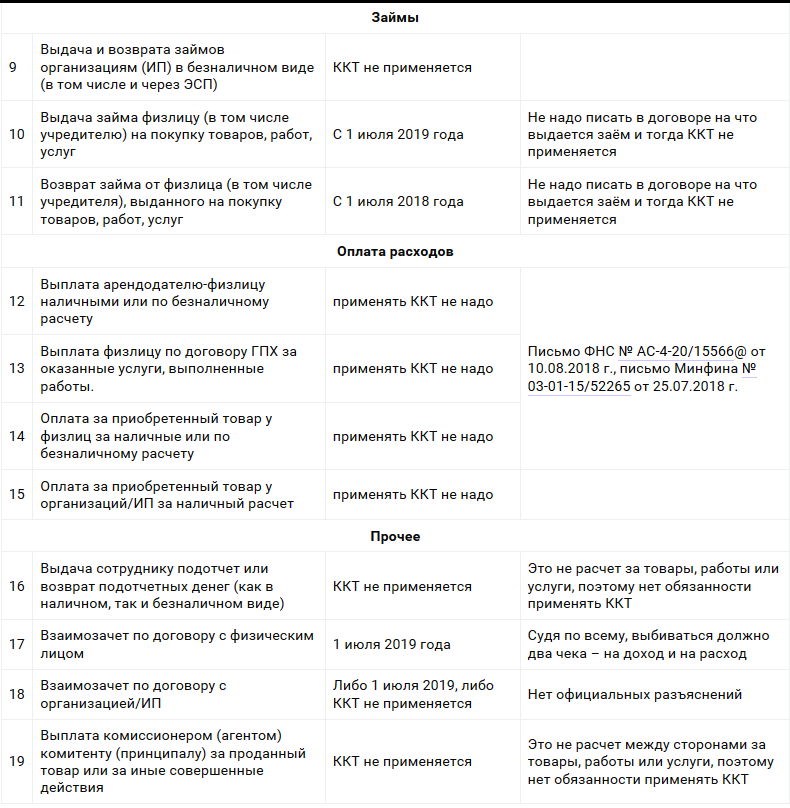

Расчёт наличными без ККТ

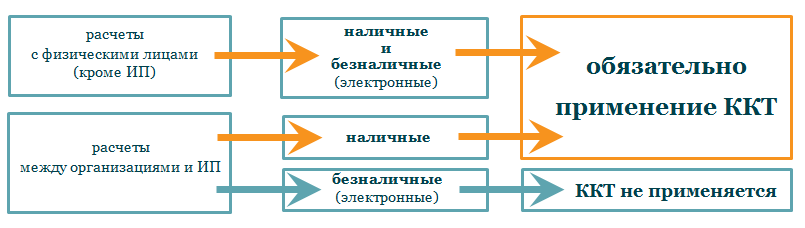

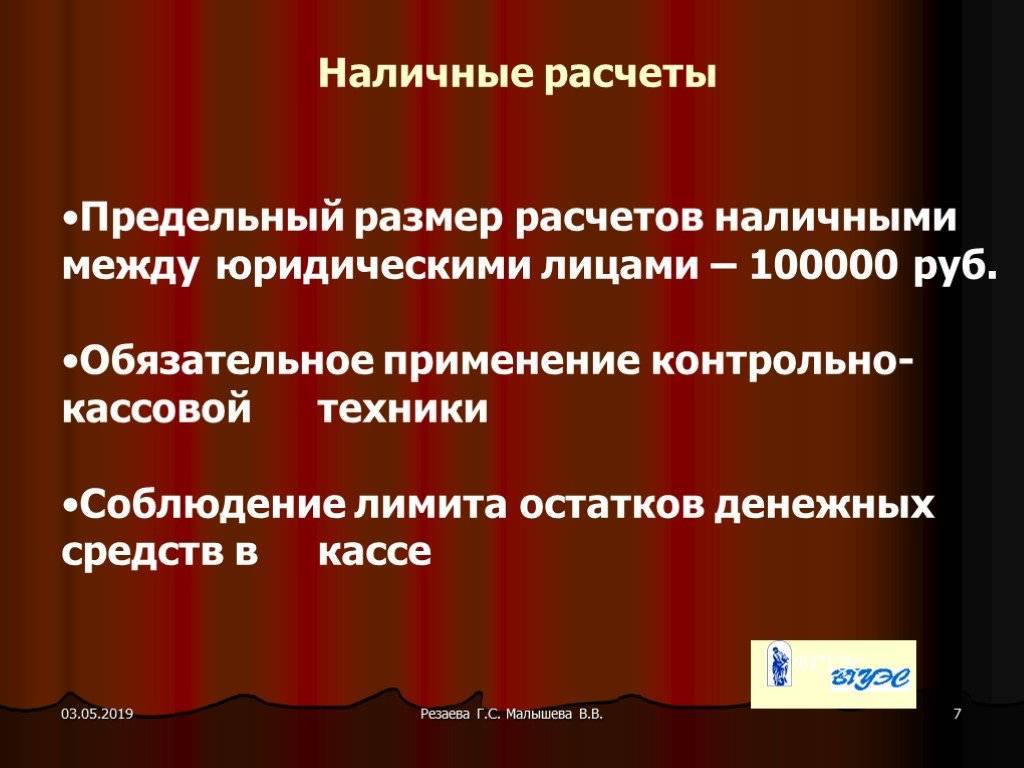

Кассовый аппарат необходим при оплате наличными. Через ККТ должны проходить следующие операции наличного расчёта:

- получение и возврат выручки;

- поступление и возврат аванса за поставку;

- поступление ставок и выплата выигрыша;

- операции займа.

Однако в законе есть условия, при котором расчёт наличными между юрлицами и ИП возможно осуществить без кассового аппарата. Это:

- расчёт наличными между кредитными организациями;

- расчёт при продаже ценных бумаг;

- расчёт через устройства, принимающих или выдающих наличные;

- расчёт с изготовителем изделий народных промыслов;

- расчёт с госорганами за парковку;

- расчёт по доходам, получаемым индивидуальным предпринимателем, уплачивающим профессиональный налог;

- расчёт с индивидуальными предпринимателями на патенте, который разрешает выдавать иной документ о расчётах вместо чека;

- расчёт с арендодателем индивидуального предпринимателя за жильё в его собственности.

Новшества в наличных расчётах с 2020 года

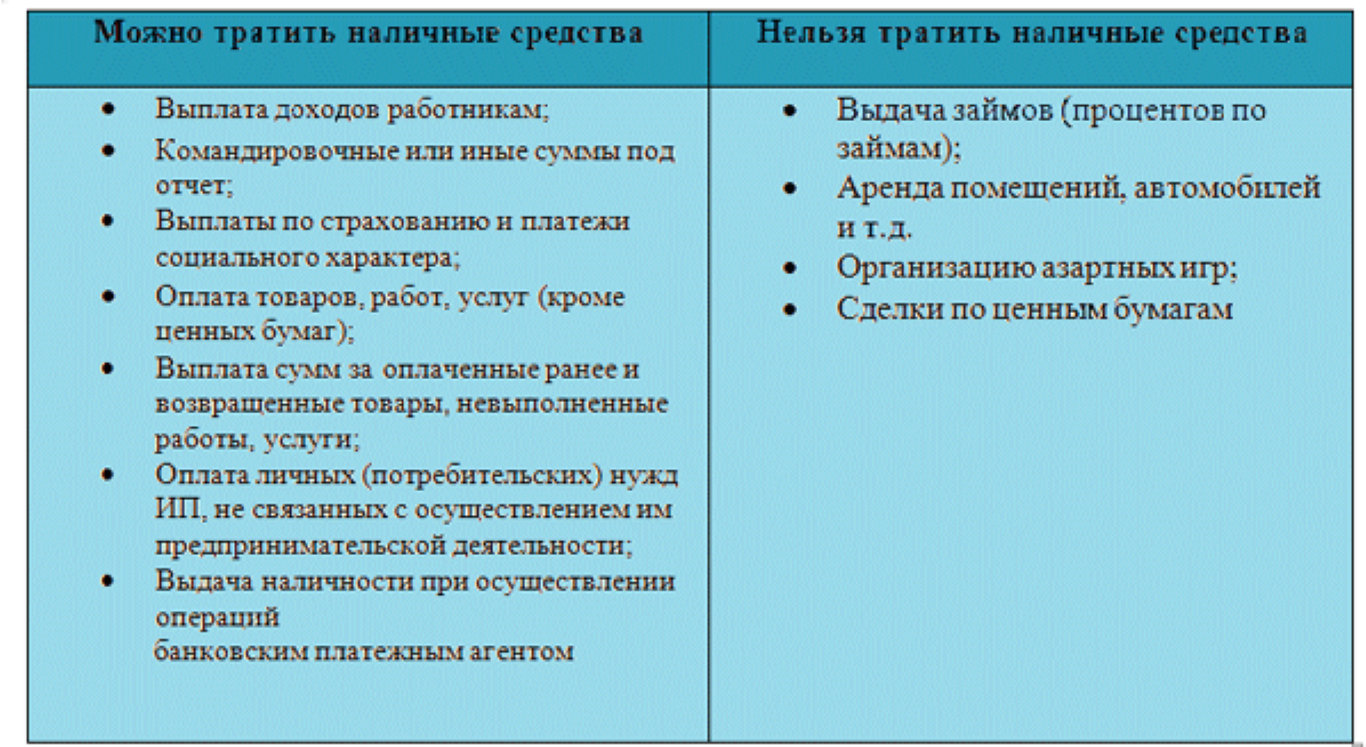

В 2020 году произошли серьёзные изменения в наличных расчётах. ЦБ запретил тратить без предварительной сдачи в банк наличные, полученные в кассу по договорам займа, в виде безвозмездной помощи, в виде вклада в имущество общества и по некоторым иным основаниям. С 27 апреля 2020 года наличные расчёты организаций и ИП, в том числе с физлицами, можно проводить либо из денег, снятых с расчётного счета, либо из наличной выручки. При этом выручку, как и раньше, можно тратить не на всё.

В чём отличие новых правил от старых?

До 27.04.2020 г. правила были такими:

- наличную выручку можно тратить только на строго определенные цели;

- на расчёты по договорам аренды недвижимости, по выдаче и возврату займов, по операциям с ценными бумагами и по деятельности в области азартных игр наличные нужно снять со счёта в банке;

- все остальные наличные поступления тратятся на что угодно.

С 27.04.2020 г. всё намного строже:

- на любые наличные расчёты с другими организациями, ИП, работниками, учредителями и прочими физлицами деньги нужно снять со счёта в банке;

- в виде исключения на некоторые цели можно расходовать ещё и наличную выручку. Список целей сохранился, в нём есть дополнения для микрофинансовых организаций, ломбардов, кредитных потребительских кооперативов (в том числе сельскохозяйственных).

Из этого следует, что любые поступления в кассу не с банковского счёта, которые не являются выручкой за товары, работы, услуги, теперь нельзя использовать для оплаты наличными каких-то расходов. Сначала придётся «прогнать» такие деньги через банк – внести на счёт и затем снять с него

И неважно, от кого они получены: от другой организации, ИП, учредителя (участника) общества, работника, иного физлица

К таким поступлениям в кассу относятся, в частности:

- возвращённые авансы от покупателей и переплаты от поставщиков;

- возмещённые работниками недостачи;

- неустойки (штрафы, пени), возмещение убытка;

- полученные займы;

- возвращённые займы и проценты по ним;

- безвозмездно полученные деньги;

- взнос в уставный капитал;

- вклад участника в имущество общества.

Нередко поступления из последних пяти пунктов от участников общества использовались для выдачи зарплаты и/или расчётов с контрагентами в случае блокировки счетов. Теперь этот способ «отпадает».

Отмечу, что прямо запрет на расходование этих наличных не сформулирован. Но он следует из приведённого выше нового общего правила: наличные расчёты проводятся, за некоторым исключением, за счёт денег, снятых с банковского счёта. Точно такая же формулировка была, как было уже сказано, в прежних правилах, но не для всех наличных расчётов, а только для узкого круга операций – расчёты по аренде, займам и др. Опираясь на неё, налоговики при поддержке судов штрафовали за оплату этих расходов деньгами из других источников . И можно ожидать, что эта практика распространится теперь уже на всё наличные расчёты.

Также хочу с вами поделиться полезной статьёй из журнала «Актуальные вопросы бухгалтерского учёта и налогообложения» о новых правилах наличных расчётов. Тут ещё более подробно рассмотрены новшества в системе наличных расчётов с 2020 года.

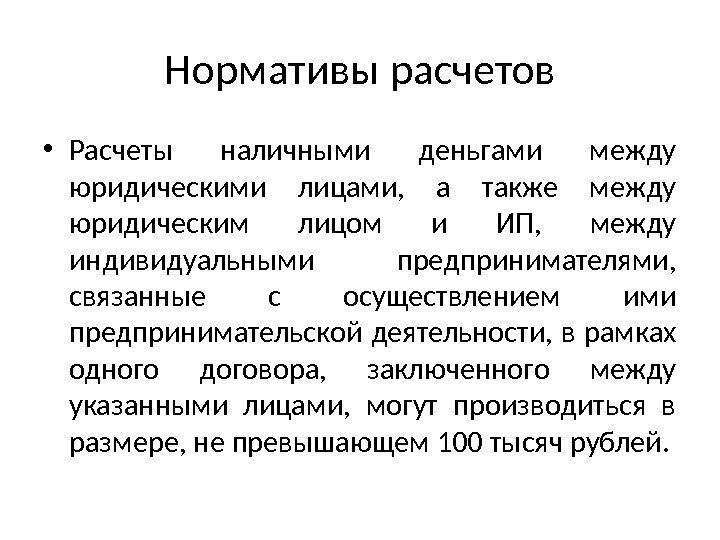

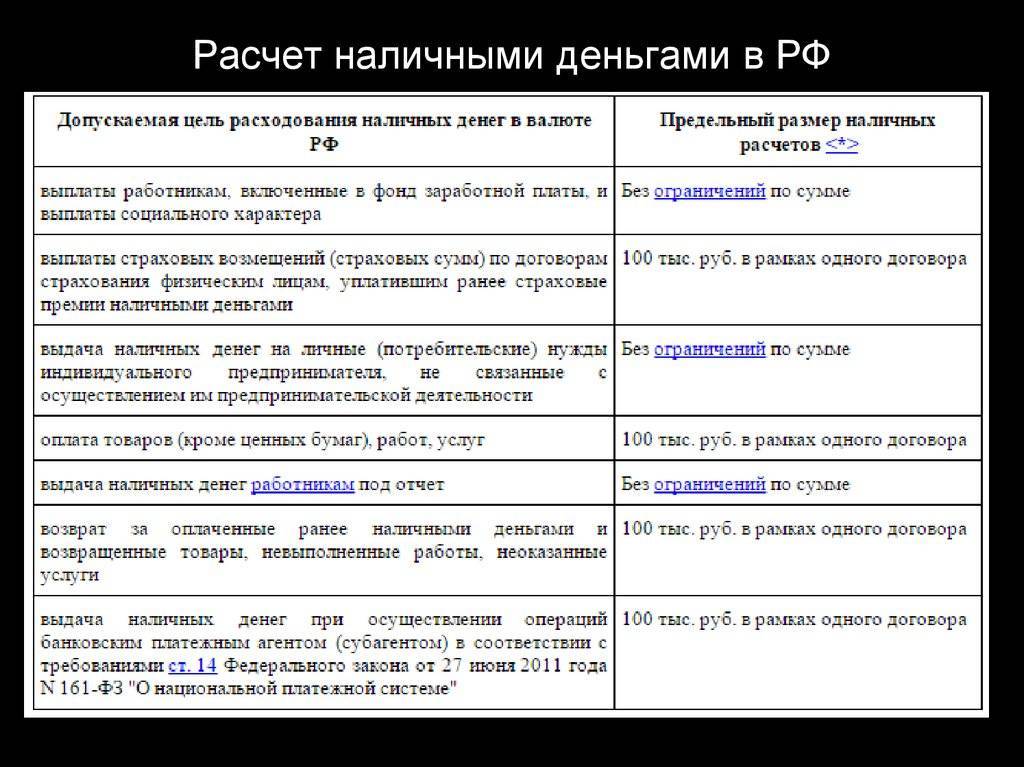

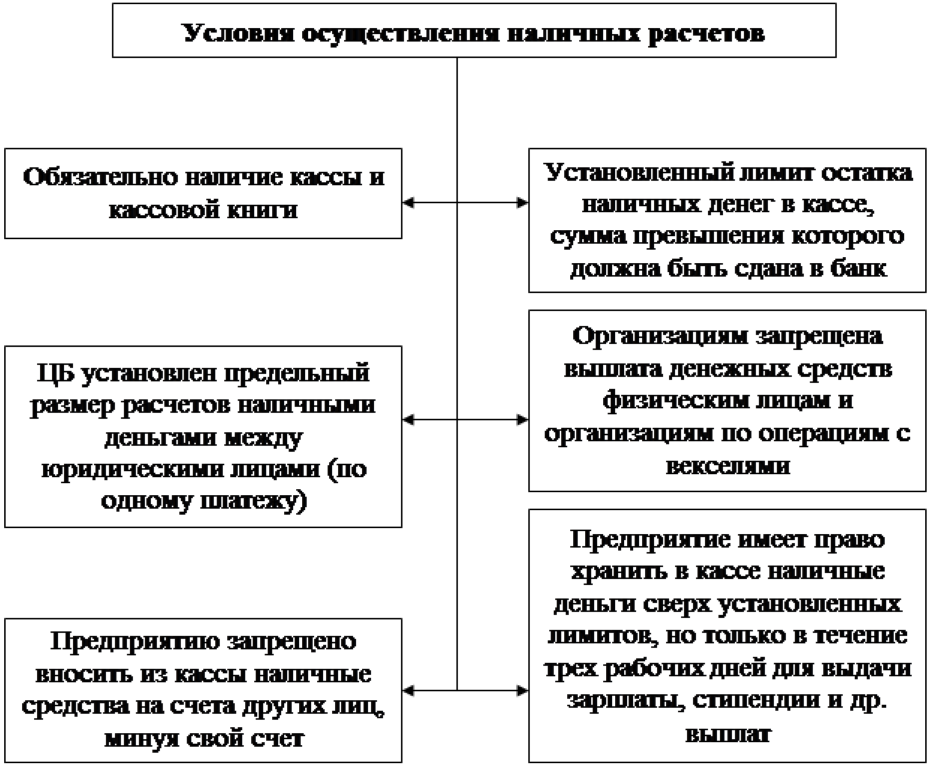

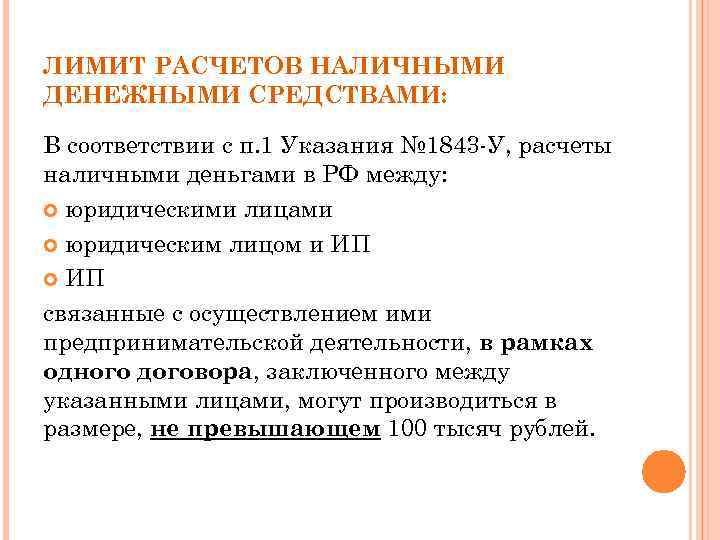

Предельные суммы расчёта наличными

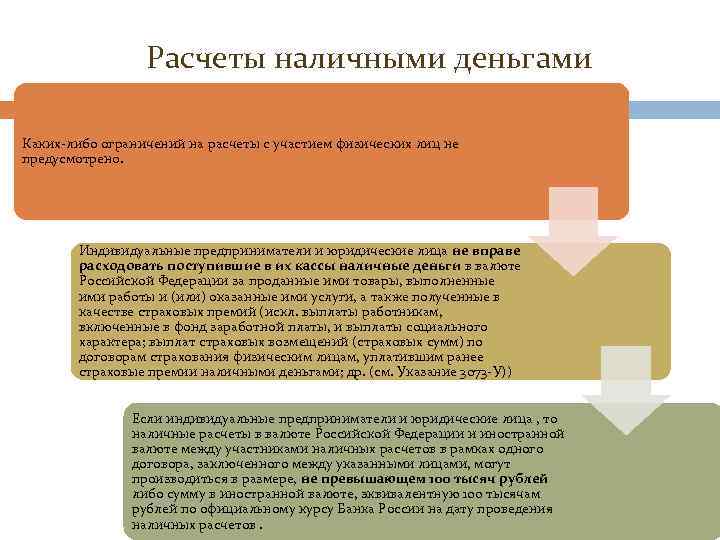

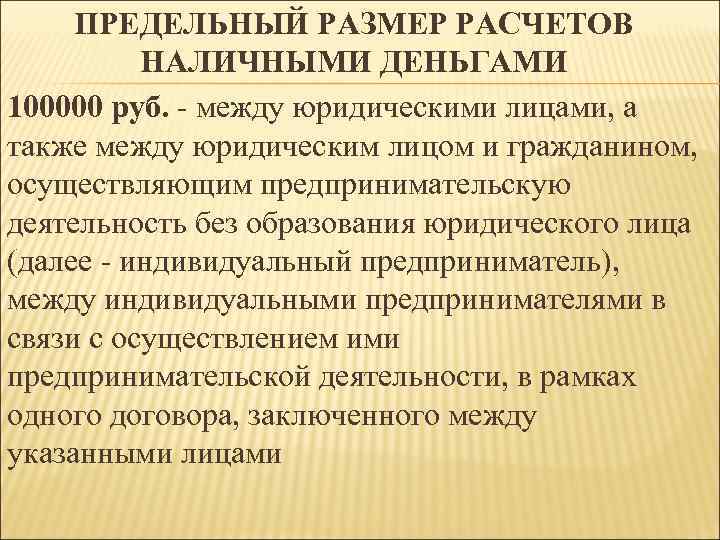

Как мы уже писали выше, оплата наличным расчётом между юридическими лицами и ИП по законодательству имеет жёсткие ограничения. В 2022 году для разных видов расчёта наличными действуют разные лимиты. Всего определено ограничений для двух категорий оплаты наличными:

- расчёт между юрлицами и ИП (в последнюю категорию входят и самозанятые);

- выдача займов.

В первом случае действует ограничение до 100 тысяч рублей (расчёты в иностранной валюте ограничены эквивалентом на аналогичную сумму по курсу ЦБ). Данный лимит относится к одному договору. Обойти ограничение можно заключив несколько договоров с одним контрагентом на сумму до лимита каждый.

Данный вид лимита определяется для расчётов:

- между юрлицами;

- между юрлицами и ИП (самозанятыми);

- между индивидуальными предпринимателями (самозанятыми).

Максимальный расчёт наличными, ограниченный 100 тысячами рублей, действует на сумму всех обязательств по одному договору. То есть, если цена договора 90 тысяч рублей, а штраф по нему составляет 20 тысяч рублей, то юрлицо может выплатить наличными 90 тысяч цены и только 10 тысяч штрафа. Остальные 10 тысяч должны будут поступить на счёт заказчика безналичным способом.

Вторая категория оплаты наличными имеет конкретные ограничения для каждого вида кредитной организации:

Лимит на 2022 год

Текущий предельный размер расчетов наличными деньгами в рамках одного договора между юридическими лицами составляет 100 000 рублей в рамках одного договора, независимо от того, получает фирма оплату либо ее производит. Не имеют значения следующие условия:

Условие | Комментарий |

|---|---|

Вид и предмет договора | Предел в 100 000 распространяется на все расчеты наличкой, независимо от предмета контракта. Например, компания не вправе выдать заем наличкой по одному договору более чем на 100 000 рублей. Нельзя и оплатить товар, работу, услуги по одному контракту в сумме, превышающей действующий предел в 100 000 рублей. |

Срок контракта, периодичность и количество платежей | Запрещается оплачивать контракт наличкой, даже если сумма разбита на несколько траншей, в течение длительного времени и если один платеж не превышает допустимый лимит на расчет между юрлицами наличными деньгами. Например, компания заключила договор на поставку продукции на сумму 500 000 рублей. Нельзя разбить оплату на 10 частей по 50 000 и выдать сумму наличкой. Установлено, какую максимальную сумму наличными учреждение вправе выплатить контрагенту-организации по договору поставки — 100 000 рублей, остальное перечислить безналично (платежным поручением). Не запрещается несколько расчетов наличными в один день, если оплата производится по разным договорам. Допустим, фирма оплачивает услуги по трем разным контрактам. Лимит исчисляется для каждого контракта — по 100 000 рублей. |

Вид обязательств | Речь идет о неустойках, штрафах и прочих санкциях, которые предусмотрены условиями по договору. Нельзя оплатить штрафные санкции наличкой, если по контракту уже исчерпан лимит в 100 000 рублей. |

Вид оформления договора | Допускается оформление сделки несколькими способами. Например, путем составления единого документа, обмена формулярами, договор-оферта и прочее. Лимит в 100 000 действует на все виды оформления сделок между ИП и юрлицами и осуществление платежей между фирмами наличным способом. Запрещается оплата по счету, сумма которого выше 100 000 руб. |

Способ расчета | Указанные расчеты между организациями за наличку осуществляются двумя способами:

Действующий лимит расчетов наличными между ООО и ИП по одному договору применяется независимо от выбранного способа. Учтите, что ограничение не распространяется на выплату командировочных расходов подотчетному лицу. |

Другое

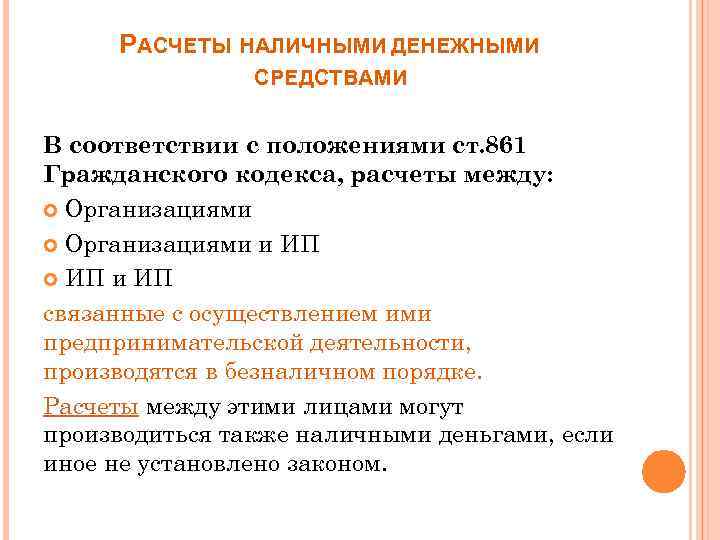

Наличные деньги являются одним из способов приобрести товар или получить услугу. В связи с этим, такой способ расчета применяется не только между юридическими лицами и предпринимателями любого бизнеса, но и между физическими лицами.

Между ИП и физическим лицом

Владельцы различного бизнеса (индивидуальные предприниматели) принимают участие в хозяйственных процессах наряду с юрлицами. На законодательном уровне они могут:

- открывать личные счета в банковских учреждениях;

- формировать и пользоваться своей кассой;

- осуществлять взаиморасчеты с другими лицами, как юридическими, так и физическими.

В своей деятельности предприниматель обладает двойным правовым положением. Дело в том, что он считается с одной стороны физлицом, а с другой субъектом хозяйствования. Однако физическое лицо не может быть членом хозяйствования, поэтому оно представляет собой только потребителя всевозможных товаров и услуг.

Согласно нормативной базы РФ полученные средства от покупателя (физического лица) должны пройти через личную кассу бизнесмена после чего приходоваться и внестись в отчетность. Дальше определяется и уплачивается сумма обязательного налога на прибыль, которую предприниматель получил путем взаиморасчета с потребителем.

При осуществлении денежных операций между такими субъектами лимитов на финансовые суммы не предусмотрено.

Между ИП и ИП

Для осуществления наличных платежей между индивидуальными предпринимателями существуют следующие правила:

- установлено ограничение, согласно которому бизнесмен не может прибегать к использованию наличных средств, если по одному договору предусмотрена сумма оплаты выше 100000 рублей;

- использовать имеющуюся наличность можно для уплаты таможенных сборов или выдачи заработных плат подчиненным;

- принимать “наличку” от потребителей в любом количестве, и без каких либо ограничений;

- все вырученные денежные средства являются непосредственной собственностью предпринимателя, которыми он имеет полное право распоряжаться по личному решению.

В случае если сумма расчета предпринимателя составляет меньше 100000, то банковский счет открывать не обязательно.

Между юридическим лицом и ИП

Если сумма не превышает лимита, то вырученные деньги переходят в кассу организации, после чего переводятся на действующий счет в банковском учреждении.

Если сумма превышает ограничение, то все платежи должны осуществляться только через финансовые счета.

Однако распоряжениями Центрального Банка России предусмотрены исключения, благодаря которым установленные ограничения не действуют. К таковым относятся:

- выдача зарплаты сотрудникам организации;

- оплата больничных листов, и других социальных начислений;

- выплата командировочных денежных средств, куда также включаются затраты на проезд, питание и проживание работника.

Между юридическим лицом и физическим

У юридических лиц отсутствует большое количество привилегий по сравнению с предпринимателями, которые касаются наличного расчета с потребителями. Однако в данном случае ограничение по наличным платежам отсутствует, а платежи осуществляются согласно следующим правилам:

- Только в кассу субъекта, при этом полученная наличность должна сразу отражаться в приходном ордере.

- Через банки. Таким образом, произведенный расчет поступает на банковский счет юрлица, что позволяет автоматически зафиксировать поступающие денежные средства в компанию.

Выполняя требования нормативных актов Российской Федерации, учредители организаций ограждают себя от возможных штрафных санкций со стороны контролирующих органов.

Об ограничениях на наличный расчет можно узнать из данного видео.

Об авторе

- Григорий Знайко

- Журналист, предприниматель. Веду свое дело и не понаслышке знаю проблемы и сложности, с которыми стакиваются ИП и ООО.

Свежие публикации

- 2020.06.29Специальная оценка условий трудаТаблица классов условий труда и правила по оценке

- 2020.06.25Аттестация, повышение квалификацииОбразец положительной характеристики с места работы

- 2020.06.18Трудовая дисциплинаКак правильно написать объяснительную записку

- 2019.09.25ИнвестированиеКто такие инвесторы и чем они занимаются

Варианты дозволенных сочетаний

Из текста Указания ЦБ вытекает, что ограничение по «кэшу» касается действий именно по единственному договору без лимита по времени и количеству операций. Рассмотрим случаи, когда допускается расчет наличными средствами свыше установленного предела между юридическими лицами и/или ИП:

- несколько заключенных договоров, пусть даже в один день, могут вместе составлять любое количество наличности (но каждый в отдельности не должен превышать лимит);

- договор на сумму, большую установленной, позволяет выплатить наличными до 100 000 руб., а остальное надо оплатить безналичным способом;

- ИП может брать деньги из кассы на собственные нужды в таком количестве, как сочет нужным (это не нужно оформлять отдельным договором, а только расходным кассовым ордером).

Рамки одного договора

Важное уточнение, касающееся наличного лимита, состоит в том, что превышать его нельзя в рамках одного договора. Договор – это документ о соглашении между лицами (юридическим и/или физическим) об определенных действиях, призванных установить, прекратить или изменить определенные права и обязанности сторон

Договор – это документ о соглашении между лицами (юридическим и/или физическим) об определенных действиях, призванных установить, прекратить или изменить определенные права и обязанности сторон.

Сумма операций по каждому такому документу не может превышать 100 000 руб., при этом не учитываются особенности его заключения.

Вид договора

Не важно, о чем заключен договор – о займе, поставке товаров, оплате услуг – заявленная стоимость для оплаты наличными не может быть больше лимитированной.

Сроки договора. Даже если договор подразумевает длительный расчет, превышать указанную сумму нельзя.

Периодичность платежей

Рассрочка или другие платежи наличкой, разбитые по договору на несколько частей, каждая из которых меньше лимита, не будут правомерны, если их сумма превысит 100 000 руб.

Дополнительные обязательства. Если у договора есть допсоглашение или вытекающие из него обязательства, например, неустойки, штрафы, пени, компенсации, их нельзя оплачивать наличными, если по этому договору уже совершена оплата на лимитированную сумму.

Оформление. Один документ или обмен бумагами между сторонами – не имеет значения, общие обязательства не могут быть больше ста тысяч наличными.

Способ расчета. Привезет ли деньги уполномоченное лицо, будут ли они выданы в кассе – больше 100 000руб. «в одни руки» не выдается.

Когда можно не думать о лимите?

Установленные ограничения на сумму наличности не применяются:

- при выплате заработной платы;

- при социальных начислениях, страховых выплатах;

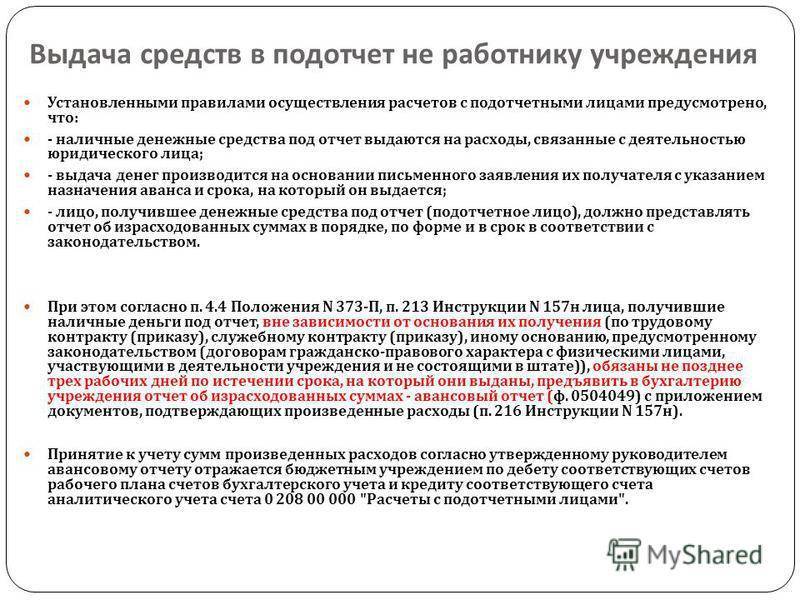

- при выдаче подотчетных средств;

- при личных расходах владельца бизнеса, деньги на которые берутся из кассы.

В Указании ЦБ также приводятся дополнительные виды расчетов, где можно не беспокоиться о лимите наличных средств:

- операции с помощью Банка России;

- таможенные платежи, налоги и сборы;

- кредитные выплаты.

ВАЖНАЯ ИНФОРМАЦИЯ! В новой редакции Указания ЦБ есть новшество, играющее на руку банкам, но не совсем приятное для предпринимателей. Брать наличные деньги из кассы на цели, не упомянутые в специальном перечне, нельзя: сначала нужно сдать выручку в банк, а затем взять необходимую сумму уже оттуда. Банк при этом получит проценты за обе операции, государство – дополнительный контроль над движением средств, а предприниматель – очередное усложнение. Тем не менее, «Dura lex sed lex» («Закон суров, но это закон»).

Если в кассу предприятия или индивидуального предпринимателя поступили суммы не с их расчетного счета, а из других источников (выручка, займы, возврат неиспользованных подотчетных средств и т.п.), то брать наличные из этих денег для расчетов, не входящих в перечень ЦБ, не разрешается.

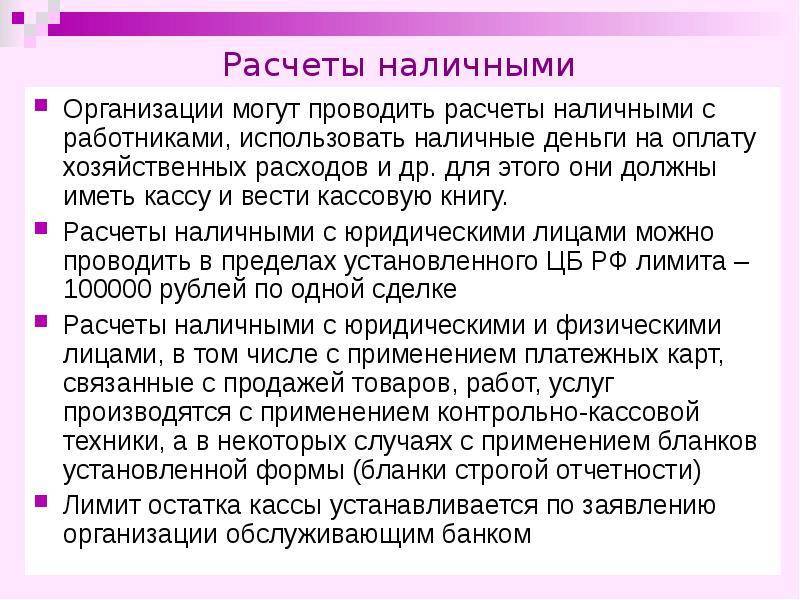

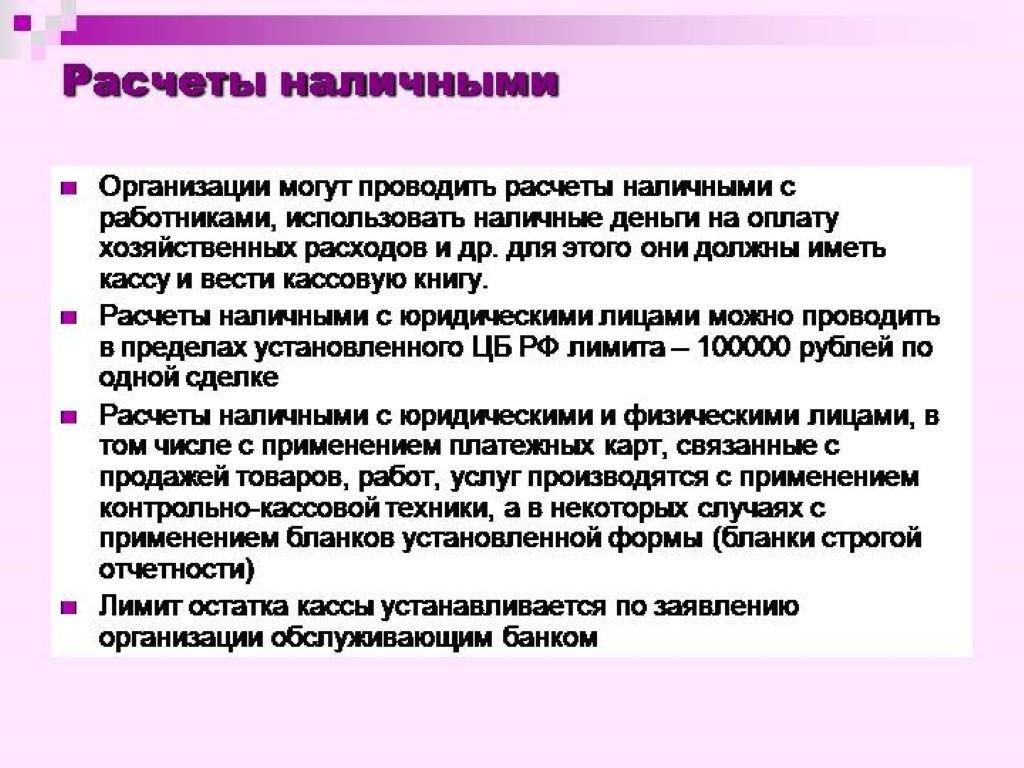

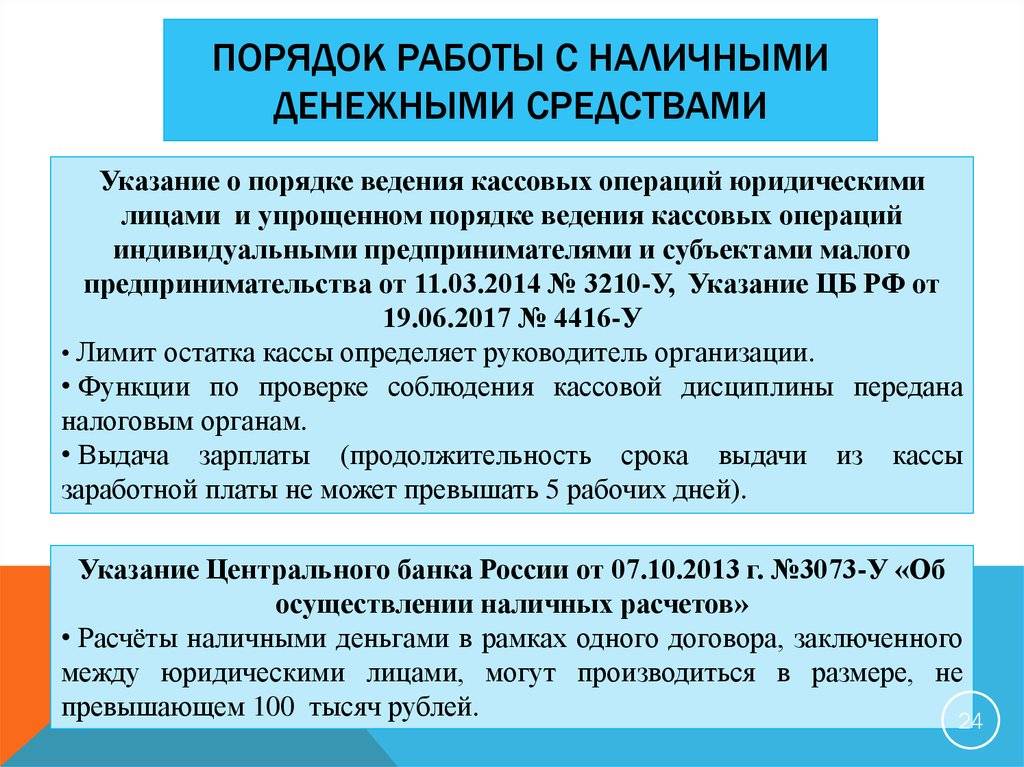

Наличные расчеты и кассовые операции

Для приема, хранения и расходования наличных денег фирма имеет кассу.

Операции, связанные с принятием, хранением, выдачей наличности кассами фирм, относятся к кассовым операциям.

Для ведения кассовых операций в штате фирмы предусматривается должность кассира.

После того как издан приказ о назначении кассира на работу, его под расписку знакомят с «Порядком ведения кассовых операций в Российской Федерации» и заключают договор о полной материальной ответственности за вверяемые ценности.

В обязанности кассира входят: прием и выдача наличных средств из кассы фирмы, ведение кассовой книги и составление отчета по итогам операций за день, получение средств с расчетного счета фирмы и сдача в банк денежной наличности сверх установленного лимита.

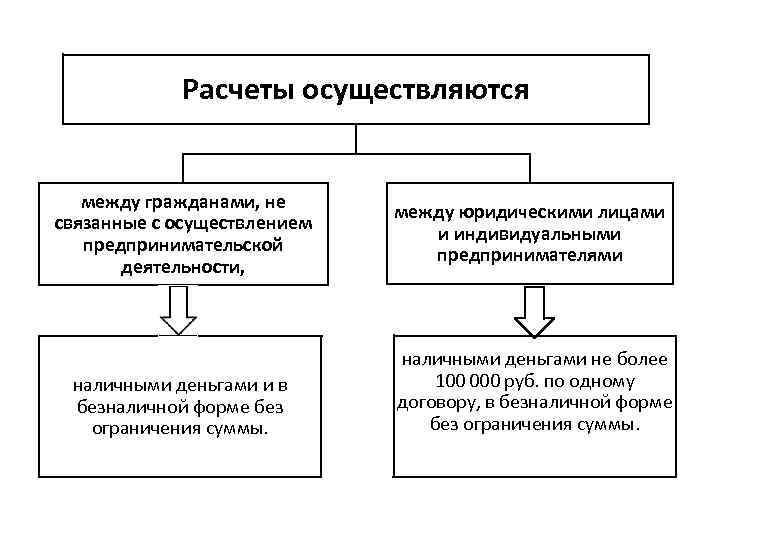

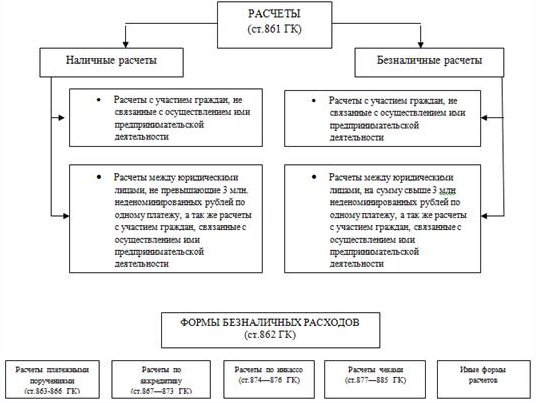

Лимитированные участники расчетов

На кого распространяется данное ограничение по приему-передаче наличных? Передавать суммы, превышающие стотысячный лимит, нельзя между:

- юридическими лицами;

- организациями и частными предпринимателями;

- индивидуальными предпринимателями (ИП).

Физические лица могут обмениваться наличностью без ограничений. Расчет предприятий с физическими лицами без предпринимательской регистрации также не лимитирован.

ПОДЫТОЖИМ: в табличке приведены пары, в трудовых отношениях которых лимит на наличность является либо не является обязательным.

| Лимит на наличные расчеты действует | Нелимитированные участники расчетов |

|---|---|

| юр. лицо + юр. лицо | физ. лицо + физ. лицо |

| юр. лицо + ИП | юр. лицо + физ. лицо (не зарегистрированное, как ИП) |

| ИП + ИП | физ. лицо + ИП |

Ближайший прогноз

С целью сделать прозрачным контроль над дорогостоящими покупками обычных граждан (недвижимость, автомобили, драгоценности), Минфин России выступил с инициативой установить предельную сумму для наличных расчетов между физическими лицами. Сумма для наличных расчетов в рамках одного договора между физлицами планируется в 300 000 руб. Изменения, которые собираются внести в ст.861 ГК РФ, предусматривают и наказание в виде штрафа в размере превышенного лимита. Планировалось, что изменения вступят в силу с начала 2016 года, однако, этот проект пока еще не рассмотрен Государственной Думой.

Наличный расчет, правила и лимит оплаты в 2022 году

Указание ЦБ РФ от 09 декабря 2019 г. № 5348-У устанавливает расчеты наличными деньгами между юридическими лицами деньгами между юридическими лицами в 2022 году. А также порядок оплаты налом. И закрывает лазейки законные способы обхода лимита в 100 тысяч. Расчеты между физическими лицами живыми деньгами не ограничиваются. Лимит расчетов наличными деньгами с физическим лицом отсутствует.

Главное новшество – на некоторые наличные суммы юридические лица и ИП смогут тратить только деньги. Снятые с банковского счета и внесенные в кассу.

Есть запрет на выдачу денег из кассы из выручки на цели, не упомянутые в указании ЦБ. Т.е., чтобы выдать сотруднику заём, нужно взять наличную выручку. Сдать ее в банк. Потом получить сумму займа в банке по чеку. И только из полученных в банке денег выдать заём. Естественно, обслуживающий банк получает прибыль в виде комиссии за прием и выдачу наличных. Это, судя по всему, и есть основная цель запрета. Чтобы народ больше платил комиссии своему банку.

Важно!

А вот и приятные нововведения денежных расчетов. ИП вправе забрать выручку из кассы на свои личные нужды без ограничения по сумме. Достаточно составить РКО – расходный кассовый ордер (расходник) с формулировкой «На личные (потребительские) нужды ИП».

Штраф за превышение лимита расчёта наличными

За превышение лимита расчёта наличными предусмотрен штраф. Его могут наложить налоговые органы, если выявят наличные расчёты, превышающие лимит, в течение двух месяцев со дня их проведения.

Размеры штрафа составляют:

- для руководителей организаций и ИП – от 4 000 до 5 000 руб.;

- для юридических лиц – от 40 000 до 50 000 руб.

Организациям и ИП, относящимся к субъектам малого и среднего предпринимательства, административный штраф налоговые органы заменят на предупреждение, если нарушение совершено впервые.

Нарушение считается совершенным впервые, если на момент вынесения постановления прошёл годичный срок со дня исполнения постановления за совершение предыдущего однородного правонарушения.

Если у вас есть предложения и темы, которые хотелось бы обсудить в нашем блоге – оставляйте комментарии.

Когда расчет наличными – обычное дело

Расходовать наличные денежные средства можно под любые не запрещенные законом цели, кроме бизнеса, – для индивидуальных предпринимателей.

Часто бывает, что в начале образования юридического лица, помимо стартового капитала компании, необходимы дополнительные средства на развитие. Тогда одним из выходов является денежный заем у учредителя или иного физического лица. Поскольку в данном случае совершается сделка между юридическим и физическим лицами, на наличные расчеты по таким займам не предусмотрено ограничение по сумме.

Иногда бывает необходимость сделать небольшую закупку, скажем, канцелярии. Для того чтобы сформировать заказ у вашего обычного поставщика по привычной цене, нужно набрать номенклатуру от 30 позиций и на минимальную сумму, например, 8 000 рублей. Но бумага у вас есть, картриджи для принтера недавно заправляли, папками бухгалтерия запаслась на год вперед. А нужно только 10 шариковых ручек. Как поступить? Логично отправить сотрудника в ближайший профильный магазин конкретно за ручками. В данном случае вы даете ему из кассы деньги под отчет. На выдачу подотчетных из кассы ограничений не установлено.

Порядок

- Фирма-производитель (продавец) в обязательном порядке должна использовать контрольно-кассовые аппараты для последующей выдачи покупателям бланка строгой отчетности, чеков или других квитанций подтверждающих осуществление сделки. Покупатель в свою очередь должен принять выданный ему документ, для дальнейшего предоставления отчетности в требуемые государственные учреждения.

- Продавцу необходимо оформлять каждую полученную наличность приходным ордером через личную кассу, и вносить соответствующие сведения в «Кассовую Книгу».

Отдельные кассовые документы должны составляться, если следующие поступающие наличные средства оприходуются в общую кассу предприятия:

- от кассиров или продавцов в конце трудового дня или смены;

- непосредственно от потребителей, в том числе и юридических лиц.

Для контролирующих органов обязательным является соблюдение определенных условий, к которым относится:

- одинаковое отображение всей приходной “налички” в Кассовой Книге и на ленте кассового аппарата;

- обязательный учет всех поступающих наличных денег;

- выдача подтверждающих документов о получении финансовых купюр.

Данные правила предусмотрены различными нормативными актами Федеральной Налоговой Службы и Центробанка РФ.

Когда производят выплаты без ограничений

В рамках указаний ЦБ РФ расчет наличными между юрлицами ограничен предельной суммой в 100 000 рублей по одному договору. Но есть ряд исключений, когда установленный предел неприменим. К таковым относят:

- выплату заработной платы, стимулирующих и компенсационных надбавок в пользу сотрудников;

- выдачу в пользу работников выплат социального характера;

- выдачу налички работнику в подотчет;

- выдачу денег предпринимателю на личные цели, не связанные с ведением бизнеса.

Остальные операции по сделкам с наличностью производите с учетом, какое действует ограничение по сумме наличных расчетов между организациями и предпринимателями в 2022 году — 100 000 рублей.

Необходимость проведения

Необходимость в проведении финансовых процессов денежными купюрами возникает у организации по различным факторам, которые могут быть внутренними и внешними.

К внутренним причинам такого расчета можно отнести следующие выплаты:

- заработной платы;

- материальной помощи;

- больничного листа;

- дивидендов обладателям акций.

К внешним расчетам относится оплата:

- поставок всевозможного сырья, материалов и другой продукции;

- оказания нужных услуг;

- предоставления или погашения займа;

- государственного налога;

- коммунальных платежей;

- капитального строительства;

- выполненных работ, трудящимися сторонней организации (подрядчиками).

Таким образом, чтобы учредителю осуществить определенный финансовый процесс, направленный на благо трудового коллектива и самой компании, иногда необходимо проводить расчеты наличными купюрами.

Заключение

Изменения в Закон № 115-ФЗ отражают принципиально новый характер действий государства в борьбе с теневыми доходами. Исходя из анализа нововведений можно уже сейчас прогнозировать увеличение бремени оформления и предоставления в контролирующий орган пояснений по операциям практически для всех организаций. Подобное усиление контроля — часть реалий деятельности бизнеса в современных условиях.

Чтобы оперативно реагировать на запросы контролирующих органов, организации необходимо:

• изучить требования Закона № 115-ФЗ;

• иметь всю необходимую документацию, подтверждающую законность контролируемых операций;

• не совершать операции, не имеющие законного обоснования.

Статья 140 Гражданского кодекса РФ (далее — ГК РФ).

См., например, п. 1 ст. 16.1 Закона РФ от 07.02.1992 № 2300-I «О защите прав потребителей» (в ред. от 08.12.2020).

Пункт 2 ст. 861 ГК РФ.

Пункты 1, 4 Указания Банка России от 09.12.2019 № 5348-У «О правилах наличных расчетов».

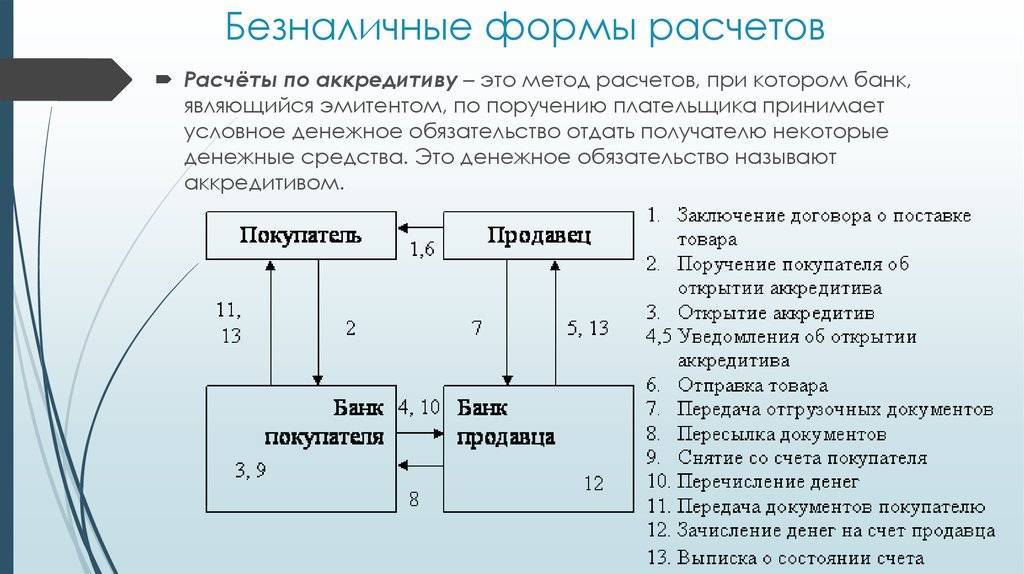

Пункт 1.3 Положения № 383-П.

Пункт 1.4 Положения № 383-П.

Пункт 7 Информационного письма Банка России от 21.08.2002 № 1.

Абзац 3 подп. 4 п. 1 ст. 6 Закона № 115-ФЗ.

Абзац 4 подп. 4 п. 1 ст. 6 Закона № 115-ФЗ.