Суть реструктуризации задолженности

Реструктуризация задолженности при банкротстве гражданина направлена на удовлетворение требований кредиторов путем разработки нового плана погашения долгов. От банковской реструктуризации кредита или его рефинансирования проводимая в ходе банкротства физлиц процедура отличается следующим:

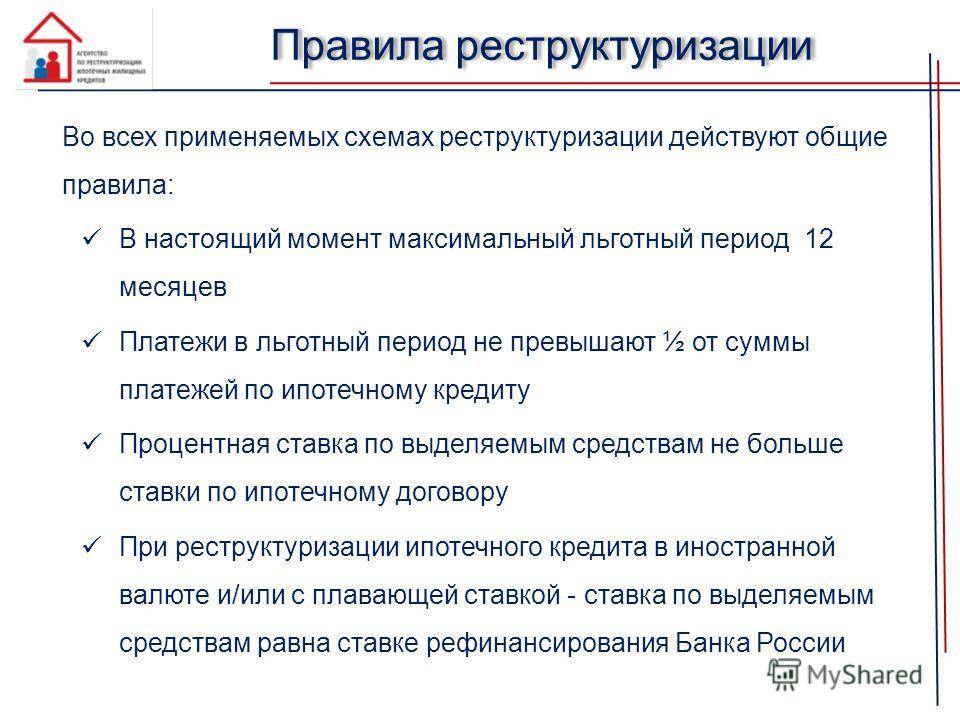

- ее максимальная длительность не может превышать 36 месяцев;

- при реструктуризации удовлетворяются требования всех кредиторов, включая задолженности по ЖКХ и штрафы ГИБДД;

- при введении процедуры замораживаются штрафные проценты и прочие санкции, назначаемые за неисполнение обязательств по кредиту;

- должнику гарантировано право на получение части дохода в размере прожиточного минимума.

Кстати, размер оставляемых в распоряжении должника средств в ходе процедуры можно увеличить. Хотите узнать, как? Обратитесь к нашим адвокатам по банкротству.

Какие кредиты подлежат реструктуризации

Далеко не каждый кредит подлежит реструктуризации,

банки часто не берут в расчет небольшие потребительские кредиты и карточные

продукты, обычно под реструктуризацию попадают валютные и ипотечные кредиты,

так как сопровождаются огромными рисками и подразумевают большие деньги.

В целом, под реструктуризацию может попасть любой

кредит, в том числе и небольшой. Дело в том, что банки крайне не желают оставаться

в убытке, поэтому иногда берутся за пересмотр любого кредита, независимо от

объёмов заёмных средств

Реструктуризации подвержены как потребительские, так и

целевые кредиты, но особое внимание уделяется ипотечному кредитованию. Такой

кредит более крупный по объёмам заёмных средств и является длительным по

времени

Согласно общим правилам, валютные кредиты так же подвержены пересмотру, но, как показывает практика, самостоятельно банк никогда не принимает подобных решений. Терять проценты в процессе конвертации валюты не желает ни одно финансовое учреждение, поэтому шансы реструктуризировать кредит в валюте ничтожно малы.

Многие клиенты банков часто интересуются вопросом о

возможности пересмотра условий по текущим кредитным картам. Кредитки являются

более специфичным продуктом, с ними больше мороки, так как сложно разобраться,

в какой именно момент необходимо погасить весь займ. Но, всё же, исключения

бывают, к примеру, если сумма долга внушительная.

Реструктуризация банковского кредита

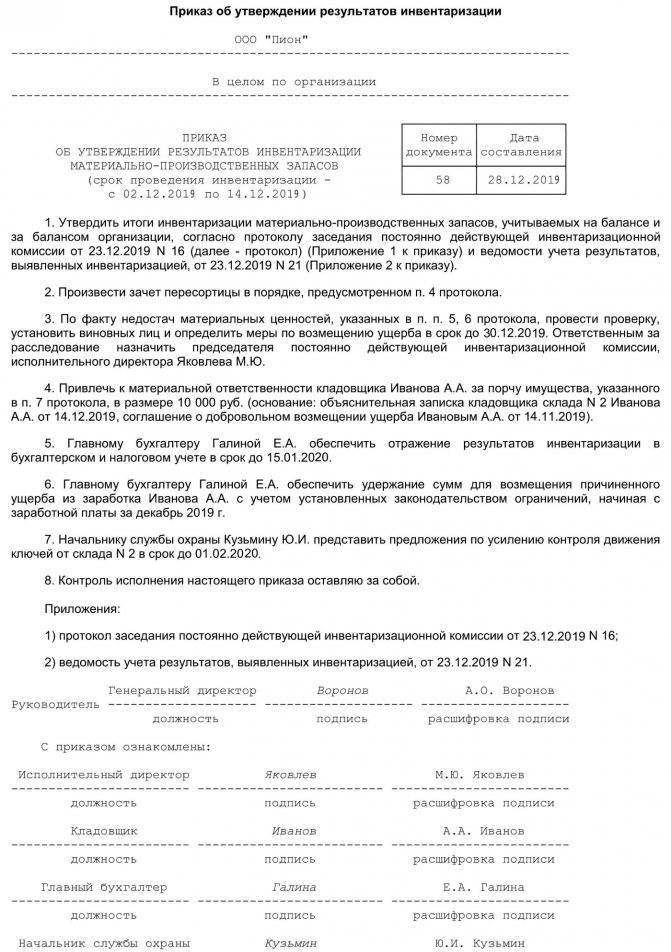

Реструктуризация оформляется в отношении разных кредитов, в том числе ипотечных, целевых, потребительских. Нюансы процедуры зависят от конкретного банковского учреждения. Рассмотрим общую очередность действий:

- Должник заполняет анкету. В ней прописываются основания для реструктуризации (к примеру, резкое ухудшение финансового положения), информация об имуществе компании, ее доходах и расходах.

- Выбирается подходящий вариант перекредитования.

- Анкета анализируется отделом по работе с просроченными кредитами.

- Проводится собеседование у сотрудников отдела.

- Дебитор собирает документы.

- На основании предоставленных документов принимается решение о реструктуризации.

- Составляется и подписывается соглашение.

В некоторых банковских учреждениях вместо анкеты должник заполняет заявление.

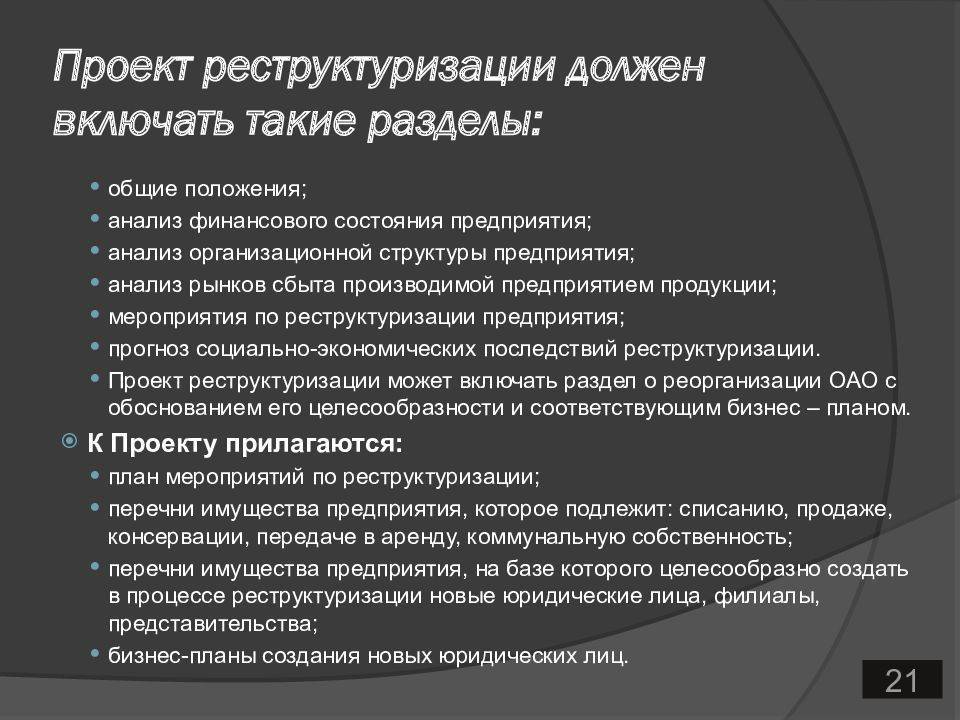

Реструктуризация долга через суд

Если договориться с банком не удалось, остается прибегнуть к судебной помощи. И тут возможно два варианта: либо возвращаемся к процедуре банкротства, либо подаем иск к кредитной организации с требованием пересмотреть условия.

В первом случае понадобится предоставить документы, перечисленные в статье 213.15 Федерального закона № 127-ФЗ:

- проект плана реструктуризации;

- заявление о его одобрении;

- сведения об имуществе должника (включая права);

- информация о задолженности;

- данные о доходах за последние полгода;

- отчет из бюро кредитных историй.

Образец плана

ВАЖНО!

В процессе реализации плана его можно корректировать. Право на внесение изменений есть и у должника, и у его кредиторов. Однако если с планом согласиться, но потом не выполнять, кредиторы могут потребовать отмены решения. Тогда организацию ждет конкурсное производство, а физлицо — реализация имущества.

Во втором случае доказательная база зависит от конкретных условий возникновения препятствий для исполнения обязательств. Наиболее высокие шансы на победу — у женщин-декретниц, призывников, уволенных или сокращенных, а также людей, утративших трудоспособность.

Что дает реструктуризация долга заемщику?

При небольшой просрочке и инициации самим клиентом вопроса пересмотра условий договора, заемщик может рассчитывать на:

- сохранение положительной кредитной истории;

- экономии средств на судебных разбирательствах;

- избежание принудительного взыскания долга.

Мы уже неоднократно говорили о том, что кредитная история является одним из основных критериев для принятия решения о выдаче займа. Поэтому многие клиенты опасаются понижения своего кредитного рейтинга и ухудшения качества истории.

Реструктуризация облегчает финансовое бремя

Конечно, банки не обязаны проводить процедуру реструктуризации по первому требованию клиентов и для того чтобы оказать такую услугу, они должны видеть объективные причины. Если просрочка допущена без причины, только лишь потому, что клиент забыл или не счет нужным оплачивать ежемесячный платеж, финансовое учреждение может отказать в пересмотре изменений условий договора.

Если после рассмотрения причин, указывающих на проведение реструктуризации, банк увидит, что это всего лишь оттянет неизбежный момент очередной просрочки, то он может отказать в пересмотре условий.

В этом случае судебных разбирательств не избежать, но тогда уже Суд будет разбираться в объективности причин, которые привели к трудному финансовому положению и невозможности выплаты долга.

Когда требуется реструктуризация?

Естественно, очевидного нежелания заемщика оплачивать кредит для того, чтобы стало возможным проведение реструктуризации, для банка недостаточно. Надежность и дисциплинированность клиента не должны вызывать сомнения, а наличие просрочек погашения – иметь документально подтвержденную уважительную причину. К таковым относятся:

- потеря работы;

- проблемы со здоровьем, вынуждающие временно оставить работу;

- незапланированный декретный отпуск;

- призыв на срочную службу;

- полная или частичная потеря трудоспособности;

- кончина близкого родственника и пр.

Таким образом, если вы попадаете под один из указанных пунктов, то получаете право подать заявку на проведение реструктуризации долга. Наличие просрочек за последние периоды будет считаться косвенным подтверждением финансовой несостоятельности клиента. В ряде банков сотрудники сами предлагают пересмотреть условия договора при появлении двухмесячной задолженности. Однако при этом у клиента должно отсутствовать ликвидное имущество, которое можно было бы взыскать для расчета.

Следует учесть, что вам могут отказать, если имели место нарушения графика платежей по текущим и погашенным кредитам, ранее вы уже пользовались услугами реструктуризации или рефинансирования займа, или ваш возраст более 70 лет.

Частые вопросы

Не заберут ли ипотеку, если подать на реструктуризацию? И что, если суд не одобрит план?

Реструктуризация долгов для того и вводится, чтобы защитить должника от распродажи его имущества. Но помните, что по всем долгам, в том числе, по ипотеке, необходимо рассчитаться за 3 года. Если суд не одобрит график реструктуризации (например, когда доходов должника явно недостаточно для погашения долга), введется реализация имущества. В этой процедуре ипотечное жилье подлежит гарантированному включению в конкурсную массу.

Дадут ли кредит после прохождения процедуры реструктуризации?

Закон не запрещает людям пользоваться кредитными услугами банков. После реструктуризации долгов, если вы успешно рассчитаетесь по всем долгам, вы можете свободно обратиться в банк и взять нужный кредит. Если вы поправили свою кредитную историю, и долгов у вас больше нет, появится шанс оформить новый кредит.

В чем разница между мировым соглашением и реструктуризацией?

Мировое соглашение предполагает индивидуальные условия для договоренностей между кредитором и должником. А вот порядок судебной реструктуризации проходит по строгим требованиям: с процентной ставкой ЦБ и в оговоренные законом сроки. Например, в мировом соглашении можно прописать, что вы будете отдавать кредиты в течение 10 лет, тогда как реструктуризировать их можно только на 3 года или меньше.

Если банк посреди процедуры банкротства предложит свою реструктуризацию, надо ли соглашаться?

Это невозможно. Банк не вправе предлагать собственную программу реструктуризации в обход других взыскателей — это незаконно и недопустимо, т.к. нарушит интересы прочих банков, МФО и т.д. Предложения кредиторов в период банкротства напрямую больше не предъявляются.

Реструктуризация или суд: как сделать правильный выбор

Кредитные учреждения достаточно лояльно относятся к добросовестным заемщикам и признают, что у них, как и у всех остальных людей, могут возникнуть временные финансовые затруднения. Однако если клиент не идет навстречу и не пытается договориться, МФО все равно предпримет все меры, чтобы вернуть свой долг. Она либо продаст его коллекторам, либо сама обратится в суд.

В этом смысле должник должен понимать, что решить ситуацию мирным путем уже вряд ли получится. При этом не стоит рассчитывать на то, что судебный процесс будет идти слишком долго, дело затянется, в результате чего кредитор утратит интерес к нему. Это не так. Кроме того, не стоит забывать о следующем.

- МФО особенно некуда спешить – она планомерно возвращает долги разных заемщиков одновременно.

- Такие дела проходят довольно быстро, и для принятия решения присутствие ответчика в суде необязательно. По результату исполнительного производства выходит приказ, и через несколько дней на пороге квартиры должника окажутся судебные приставы.

Дальше – больше. Приставы с высокой вероятностью арестуют все (или почти все) банковские счета клиента, чтобы возместить не только сумму задолженности, но и судебные издержки МФО (или коллекторов), связанные с процедурой взыскания.

Таким образом, принудительный возврат долга может оказаться еще дороже в финансовом плане, не говоря о моральной стороне дела – психологическом дискомфорте, связанном с общением с приставами и другими должностными лицами.

Еще один существенный риск, «идущий в ногу» с судебным разбирательством – реальная возможность потери своего имущества. Если речь идет о довольно крупном долге, суд вправе взыскать с должника:

- квартиру (если она не единственная);

- любые объекты нежилой недвижимости;

- любой автомобиль (даже если он единственный);

- предметы роскоши;

- бытовую технику;

- оборудование и т.п.

Реальный ущерб от ареста имущества заключается не только в том, что уровень жизни человека неизбежно падает, но и в том, что приобрести, например, новый автомобиль или технику станет гораздо труднее. Реально подобные потери возместить в полном объеме будет крайне затруднительно.

К тому же с заемщика удержат и расходы, связанные с реализацией собственности (обычно она проходит в виде открытых аукционов, на которые может прийти любой желающий). Можно сказать, что решение проблемы задолженности в принудительном (судебном) порядке практически всегда хуже и для МФО, и для заемщика. В этом случае срабатывает классическая поговорка о том, что худой мир лучше доброй ссоры.

Комбинация из нескольких способов

Каждый кредит может иметь уникальные условия, соответственно, и условия реструктуризации могут существенно отличаться в зависимости от сложившихся обстоятельств. В том случае, если заёмщик предоставит документы, подтверждающие его критическое финансовое положение, возможно применение одновременно нескольких программ реструктуризации кредита. Такое явление можно встретить не часто, но оно имеет место быть.

Однако не

стоит полагать, что комбинирование методов поможет ослабить кредитные

обязательства, не отразившись на дальнейших условиях кредитования. Вполне

вероятен пересмотр процентной ставки в сторону её повышения, а так же

увеличение самой суммы заёмных средств вместе с продлением срока действия

договора.

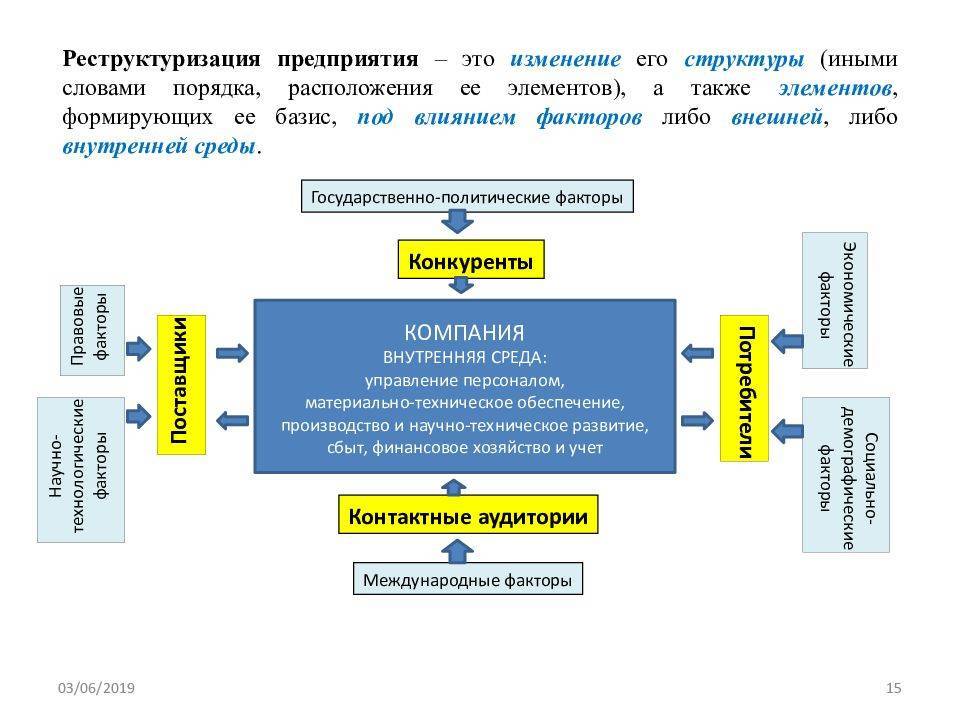

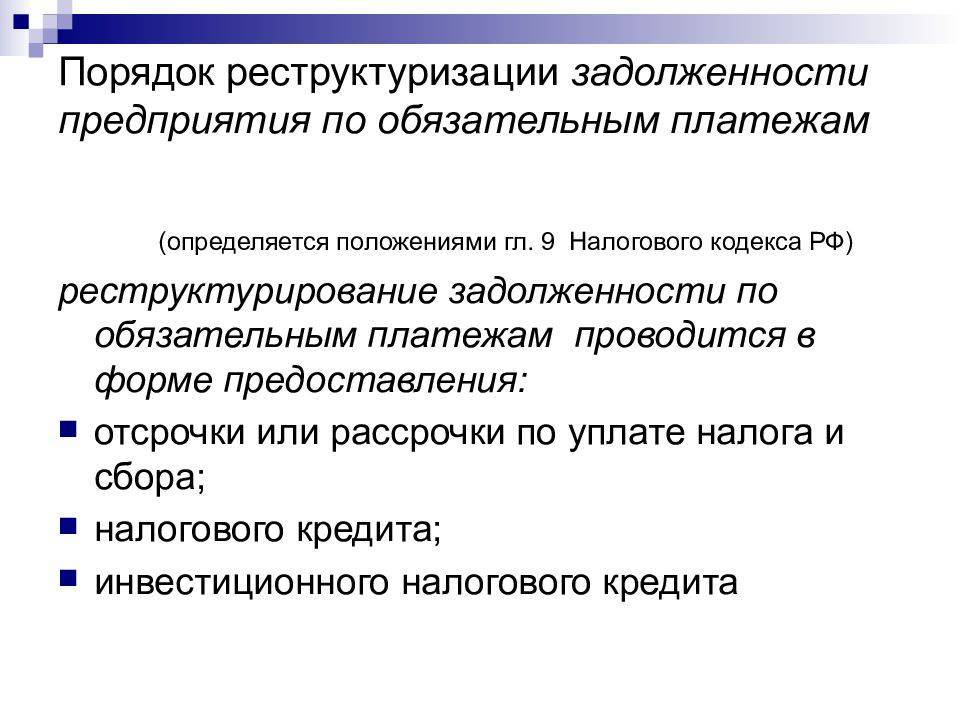

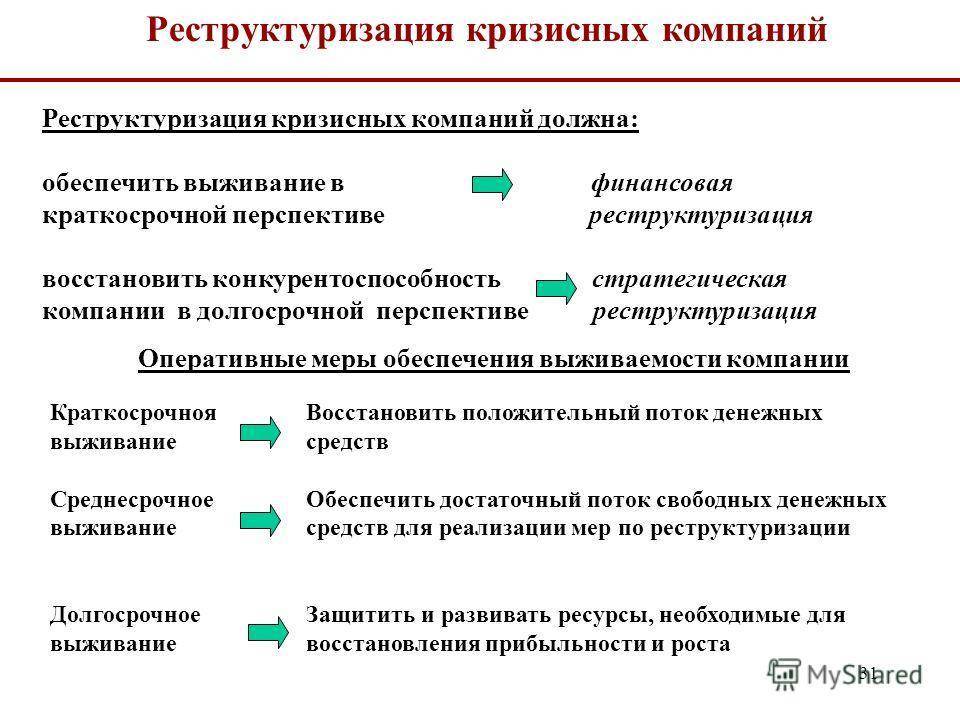

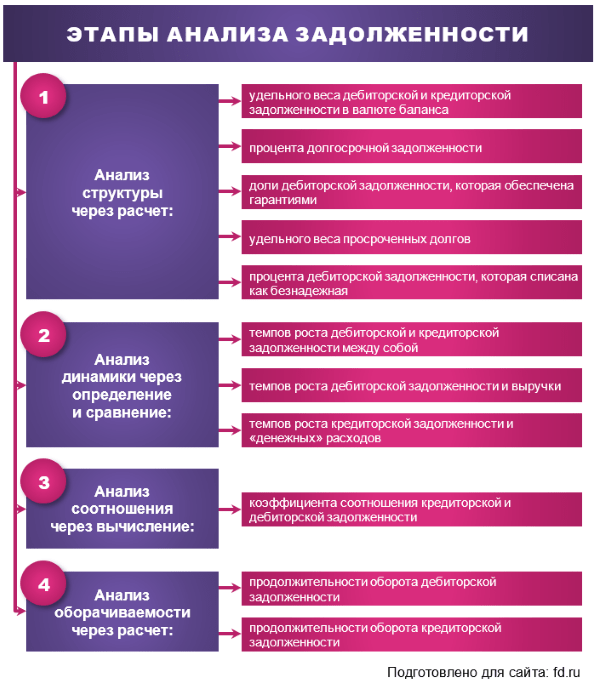

Понимание реструктуризации корпоративного долга

Потребность в реструктуризации корпоративного долга часто возникает, когда компания испытывает финансовые трудности и испытывает трудности с выполнением своих обязательств, таких как выплаты по долгу. Проще говоря, компания должна больше долга (и выплат по долгу), чем может принести доход. Если проблем достаточно, чтобы создать высокий риск банкротства компании, она может вести переговоры со своими кредиторами, чтобы уменьшить это бремя и повысить свои шансы избежать банкротства.

В США процедура по главе 11 позволяет компании получить защиту от кредиторов в надежде на пересмотр условий долговых соглашений и выживание в качестве непрерывного предприятия. Даже если кредиторы не согласны с условиями выдвинутого плана, суд может определить его справедливость и наложить план на кредиторов.

Чем грозит просроченный платеж?

С развитием банковского рынка и увеличением количества потребительского кредитования, возросло количество просроченных платежей у населения.

Происходит по разным причинам. Порой они вполне объективные: ухудшение материального положения, потеря дохода, ухудшение состояния здоровья и т.д. Но порой за просроченными платежами стоит недобросовестность клиентов, их недисциплинированность и попросту финансовая неграмотность.

Прежде чем говорить о влиянии реструктуризации на кредитную историю и необходимости ее проведения, стоит упомянуть, чем грозит клиенту просроченный кредит.

опасность просроченного платежа

Просрочкой считается нарушение графика выплат согласно условиям договора. Абсолютно к каждому кредитному договору идет дополнением график платежей, в котором отражена сумма ежемесячного платежа, структура и схема погашения задолженности.

Некоторые клиенты полагают, что опоздание на один день и на две недели несут разную смысловую нагрузку с точки зрения нарушений условий договора.

Вместе с тем, для банка даже один день отклонения от установленного графика платежа считается нарушением и, согласно условиям договора, клиенту может быть выставлен штраф.

Каждый банк самостоятельно определяет размер штрафных санкций и порядок их начисления. В некоторых случаях это может быть одноразовая комиссия за просроченный платеж, а в некоторых каждый день будет начисляться пеня до тех, пор, пока не будет погашена задолженность на текущий момент.

Конкретную сумму штрафных санкций клиент всегда может увидеть в договоре или в тарифах банковского продукта, который выбирает заемщик.

Но штрафные санкции – это самая малая часть из череды тех неприятностей, которые ожидают заемщика в случае непогашения кредита в установленный срок.

Что же ожидает в этом случае клиента?

- Уведомление о задолженности по смс. Это стандартная процедура, которая служит сигналом к тому, что необходимо срочно внести сумму ежемесячного платежа. Как правило, такая рассылка приходит накануне назначенной даты и может избавить клиента от просроченного платежа, в случае оперативного внесения оплаты.

Звонок оператор из Сall-центра. Это мероприятие обычно уже происходит после пропущенной даты платежа и сопровождается выставлением штрафа.

- Письмо из банка. Обычно на второй месяц просрочки клиент получает письмо из банка, в котором указывается общая сумма просрочки, сумма, которую необходимо заплатить на текущую дату (она состоит из ежемесячных выплат, комиссией и штрафных санкций). В письме также оговариваются дальнейшие действия Кредитора в случае не оплаты долга заемщиком.

- Работа коллекторов. Одна из самых неприятных процедур, которая сопровождается эмоциональным давлением со стороны работников службы коллекторских организаций. Кроме психологической атаки, клиента ждут дополнительные издержки, ведь долг, переданный коллекторам, возрастает. Компания, занимающаяся отчуждением долга с клиента, берет комиссию за свои услуги.

Судебное разбирательство. Это предпоследний этап, который приводит к аресту или отчуждению имущества в случае удовлетворения иска Кредитора. При отсутствии объективных причин прекращения оплаты по кредиту, банк скорее всего выиграет. Клиенту в этом случае придется понести дополнительно и судебные издержки.

- Арест или отчуждение имущества. Последний этап, которому предшествует суд и судебное решение. Дело передается судебным приставам, которые начинают работу по взысканию долга с заемщика.

Немного истории

Сегодня реструктуризация доступна многим – от частных лиц до целых государств. Но явление это очень молодое.

В древние времена с неплательщиками не церемонились. В Древней Греции должника и всю его семью, включая слуг, отдавали в рабство кредитору, чтобы тот мог окупить свои потери. Долговое рабство существовало и в Древней Руси.

При этом, в теории концепция прощения долга уже была сформулирована. Так, Ветхий Завет гласит: каждые 7 лет прощай все долги членам своей общины, а каждые 50 лет – даже чужеземцам. Неизвестно только, как применялись эти предписания на практике. Срок в 50 лет и в наше время плохо соотносится со средней продолжительностью жизни.

Первые акты о банкротстве появились в Англии, в XVI в.. Должник в них все еще считался плохим парнем, именовался жуликом и правонарушителем, а значит – подлежал суровому наказанию.

На протяжении всей истории Фемида жестоко карала должника и отстаивала права кредитора. Пока не произошли изменения в умах самих кредиторов. Оказалось, что иногда выгоднее пойти навстречу тонущему, чем потопить его окончательно. Примерно с середины 20-го века наметился тренд на реструктуризацию долгов.

Рынок ВДО: идеальный шторм

Рынок высокодоходных облигаций (ВДО) по определению связан с более высокими рисками. В отличие от других сегментов российского долгового рынка, основными заемщиками в секторе ВДО выступают компании малого и среднего бизнеса.

— Эта особенность объясняет тот факт, что макроэкономические законы, которые могут действовать на рынке ОФЗ или на рынке облигаций первого эшелона, на ВДО работают иначе, — объясняет Денис Козлов, управляющий партнер ИК «Септем Капитал». — К примеру, если цены на нефть падают, а рубль слабеет, то ОФЗ и первый эшелон начинают вести себя очень нервно. Но в ВДО ситуация иная: если общая макроэкономическая ситуация меняется, далеко не всегда это может оказать прямое влияние на конкретный бизнес и рыночную нишу, в которой работает компания — заемщик на рынке высокодоходных облигаций. Когда в марте — апреле одновременно сработало сразу несколько факторов — и падение цен на нефть, и девальвация, и закрытие границ, — это, безусловно, отрицательно повлияло на бизнес малых компаний, но эмитенты ВДО готовы были продолжать работать. Однако введение карантинных мер и закрытие всех рынков фактически парализовало большинство бизнесов за последний месяц. В таких условиях компании не генерируют вообще никакого денежного потока. Такой удар не смогли сдержать даже эмитенты ВДО.

— Первая проблема заключается в том, что на рынке ВДО представлены в основном субъекты МСП, которые не могут рассчитывать на поддержку, как системообразующие компании. Во-вторых, среди эмитентов ВДО есть немало компаний, работающих в секторах, которые особенно сильно пострадали от «закрытия» экономики. Это может не просто ухудшить кредитные метрики некоторых эмитентов, но и поставить на повестку дня вопрос о выживаемости отдельных бизнесов. Поэтому реструктуризации в секторе ВДО будут, и таких случаев может быть немало, — заключил Дмитрий Румянцев, директор LEGAL CAPITAL Investor Services.

Виды реструктуризации

Реструктуризация может быть предоставлена заемщику в нескольких форматах. Наиболее распространенными являются следующие варианты:

- Изменение срока кредита или отсрочка окончания кредитного договора.

Обычно в рамках реструктуризации кредит пролонгируется (увеличивается срок выплат). Пропорционально увеличению срока происходит уменьшение ежемесячного платежа. Минусом данного варианта является увеличение размера переплаты.

- Предоставление кредитных каникул.

Кредитные каникулы предполагают временную заморозку по выплатам основного долга или процентов (обычно практикуется первый вариант). Возможно предоставление «передышки» заемщику на определенный период, когда ему разрешают вовсе не платить по кредиту, пока он не устроится на работу и не улучшит свое материальное положение. Но такой вариант крайне невыгоден банкам и практикуется редко.

- Изменение валюты кредита.

Обычно речь идет о переводе кредита в рублевый эквивалент. Такой вариант редко используется банками, так как они считают, что при получении кредита заемщики должны осознавать валютные риски. Поэтому всем заемщикам стоит дать рекомендацию: никогда не брать кредиты в валюте, отличной от валюты получения зарплаты, даже если процентная ставка кажется им весьма привлекательной.

- Уменьшение процентной ставки.

Банки в индивидуальном порядке могут пересмотреть условия кредитования для заемщиков с хорошей кредитной историей.

- Списание неустойки

Данный вариант предполагает списание штрафов и неустоек, начисленных из-за неуплаты кредита в срок, или отсрочку по их выплатам.

На практике указанные виды реструктуризации могут использоваться как в чистом виде, так и комбинироваться друг с другом.

Что такое реструктуризация долга и какой она бывает?

Реструктуризация долга может происходить в несколько разных способов, при выборе из которых отталкиваются от причины непогашения:

Наиболее популярным и выгодным для банка является вариант увеличения срока выплаты, благодаря чему ежемесячный платеж уменьшается и выплачивать его не так проблемно.

Требования по процентной ставке при этом никак не меняются. Все что в итоге отличается от изначальных договоренностей – это срок.

Среди позитивных моментов данного способа реструктуризации в банке можно выделить такие как:

- это делает сумму выплат более реальной и удобной;

- не будет необходимости выплачивать штрафы за просрочку выплаты;

- другие пункты кредитного договора неизменны.

Несмотря на все позитивные моменты, все же стоит учесть: если срок увеличивается, то и общая сумма переплаты также растет.

В некоторых случаях, заемщик еще долгое время возвращает сами проценты, тем не менее, если другого выбора нет, то это единственное подходящее решение.

Еще одним способом реструктуризации долга является что-то вроде временных «кредитных каникул».

Это дает возможность должнику в течение определенного периода вовсе не выплачивать кредит. А именно – на протяжении срока от 3 до 12 месяцев, что, конечно же, очень удобно.

Тем не менее, все зависит от того, какая схема по выплате кредита была выбрана изначально: классическая или аннуитетная.

Первая не предусматривает никаких выплат на время «каникул», а вторая требует выплату процентной ставки.

Также, очень важен вопрос, что происходит с суммой, которая должна была выплачиваться в этот срок.

Есть два варианта развития событий:

- ее разбивают на весь остаточный срок и ежемесячный платеж становится выше.

- сам кредит продлевается на срок «каникул».

Будет ли такой вариант реструктуризации выгодным для вас – зависит от той ситуации, которая сложилась, и от изначальных условий. Неправильно принятое решение может привести к усугублению проблемы возврата по кредиту.

Реструктурировать долг при помощи смещения на конец периода кредитования.

Простыми словами, это означает, что ежемесячный платеж будет уменьшен в текущий момент, но при этом его увеличат в последние сроки (месяцы или годы, в зависимости от общей суммы долга).

Очевидно, что выгодно это лишь при условии наличия временных трудностей, которые окупятся со временем.

Изменение валюты кредита – перерасчет долга с иностранной валюты в национальную, так как в периоды ее роста крайне невыгодно выплачивать такой кредит.

Но самый важный момент заключается в том, что желательно заранее перевести кредит в национальную валюту, так как если она уже максимально упала, выплачивать переведенную сумму будет все также невыгодно.

То же самое касается и «обратного» перевода (с национальной в иностранную) – главное вовремя это сделать.