Существуют ли послабления для пенсионеров

Транспортный налог оплачивают граждане и организации, которые имеют в собственности те или иные транспортные средства. Обычно считается, что он рассчитывается только для автовладельцев. Однако это не совсем так. Круг транспортных средств (ТС), с которых взимается сбор, не ограничен только лишь автомобилями. Полный перечень ТС, с которых необходимо вносить платежи в бюджет, содержит п. 1 ст. 358 Налогового кодекса РФ.

Из него следует выделить:

- легковые автомобили;

- грузовые автомобили;

- мотоциклы;

- воздушные ТС (самолеты, вертолеты);

- водные ТС (катера, яхты, гидроциклы, моторные лодки);

- иные самоходные машины.

Таким образом, перечень объектов налогообложения оказывается весьма внушительным.

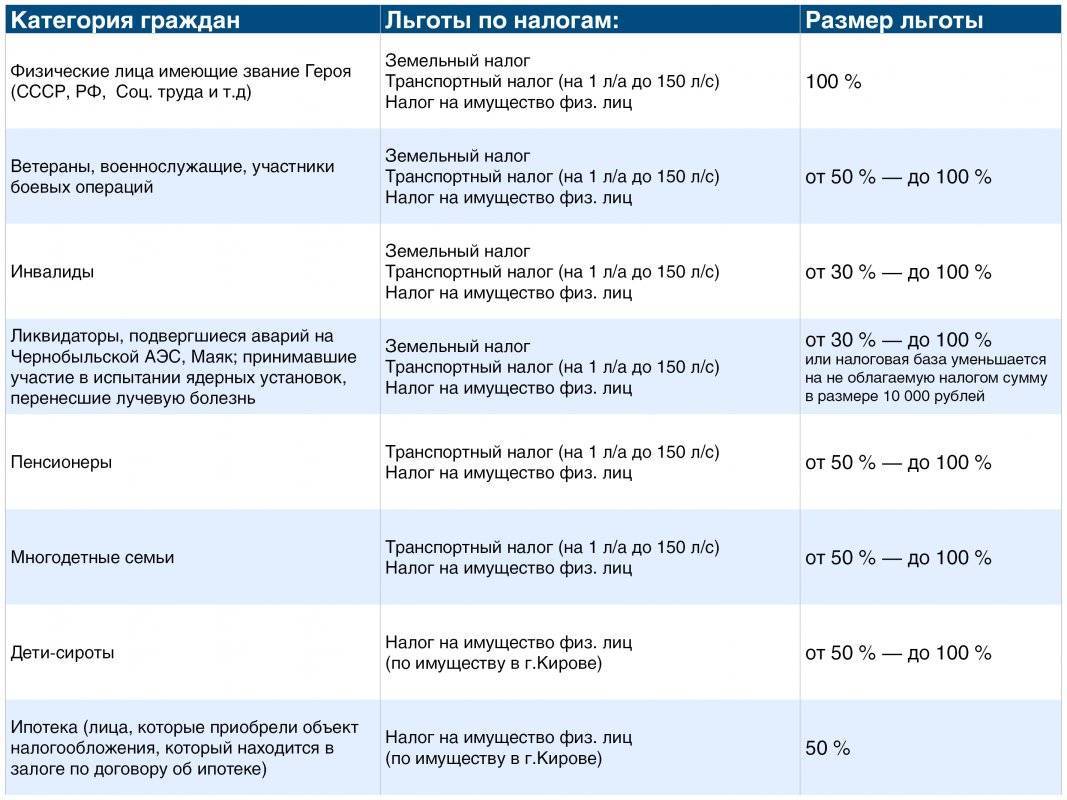

Соответственно, если суммировать всю фискальную нагрузку на гражданина по прямым и косвенным налогам, то траты могут оказаться весьма весомыми. В этой связи действующее законодательство определяет круг лиц, которые вправе рассчитывать на определенные льготы. К ним, как правило, относят наиболее социально уязвимых граждан. К примеру, инвалиды на сегодняшний день в значительной мере освобождены от обязанности по уплате всех прямых налогов.

Пенсионеры в подавляющем своем большинстве также не располагают значительными доходами, а поэтому рассматриваются как социально уязвимая категория граждан. Так, в части налоговых льгот получатели пенсионного обеспечения полностью освобождены от уплаты сбора на имущество физических лиц. Что же касается транспортного налога, то со льготой по нему ситуация неоднозначная.

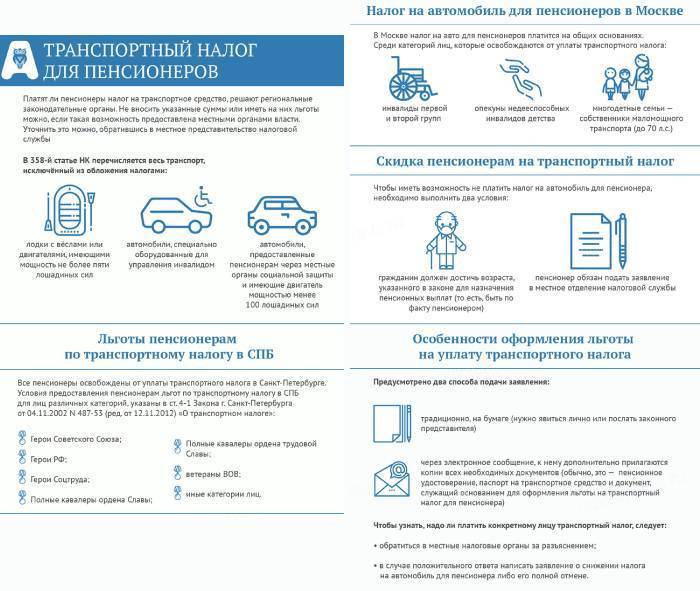

Внимание! Данный сбор относится к категории региональных, поэтому вопрос о предоставлении льготы отражен в нормативно-правовых актах субъектов РФ. Соответственно, в одних регионах льготы для пенсионеров имеются, в других же они не предусмотрены вовсе.

Получение транспортных льгот

В российском законодательстве не указано никаких дополнительных преференций для пенсионеров при оплате ТН. Внесение средств происходит в общем порядке, а региональные льготы выдаются только при соответствии установленным условиям и после подачи заявления.

За получением налогового вычета нужно обращаться в отделение ФНС по месту проживания. В заявлении на имя руководителя отделения гражданин указывает:

- основание для получения льготы и копии подтверждающих документов;

- вид и марку ТС, находящегося у него в распоряжении;

- регистрационный номер авто.

Налоговый кодекс РФ N 117-ФЗ. Статья 356

В большинстве случаев вопрос по льготам зависит от параметров автомобиля, который есть в распоряжении у пенсионера. Если ФНС заподозрит, что машины были записаны на родственника для получения льгот, в скидке на налог будет отказано.

«Пенсионный» взнос на транспорт

Из-за пенсионной реформы уже никого не удивить расспросами о том, какие пожилым гражданам РФ полагаются льготы. Например, принята ли все еще транспортная налоговая льгота. Если хорошо вдуматься, для пенсионера и без налога затратно содержание машины. Ее ведь требуется обслуживать, ремонтировать, заправлять. Нет ничего удивительного, что для них очень важна льгота, хотя бы налоговая.

Конечно, пожилые люди, как и остальные, выплачивают взносы на личный транспорт (далее — ЛТ). Но сразу возникает вопрос: есть ли льготы для граждан на пенсии? Ответ таков: для них данные льготы существуют. Далее разберем размер льготы и то, что для нее требуется.

Для пенсионеров существуют льготы на отплату транспортного налога

Пример расчета

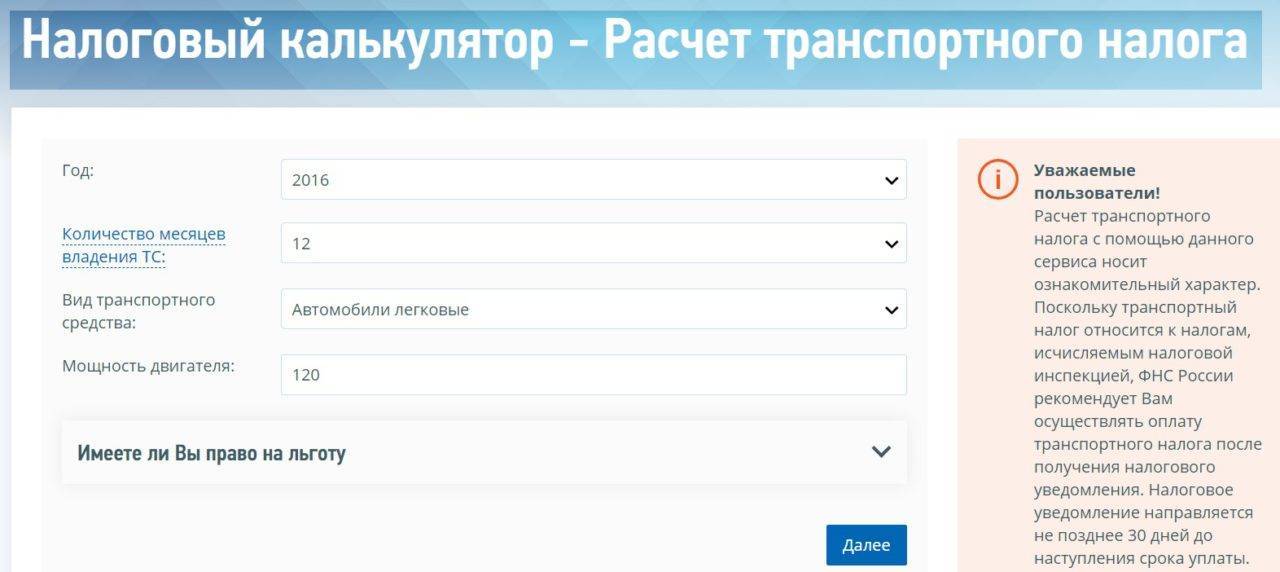

В соответствии с ч. 1 ст. 362 Кодекса, физическим лицам самостоятельно считать транспортный налог не нужно – это сделает территориальная налоговая инспекция сама и вышлет уведомление в бумажном виде или в электронном в личный кабинет налогоплательщика.

Но чтобы знать, сколько платить, можно посчитать и самостоятельно. Формула простая (ч. 2 ст. 362 Кодекса):

НБ * НС * К, где:

- НБ – налоговая база;

- НС – налоговая ставка;

- К – коэффициенты (если есть).

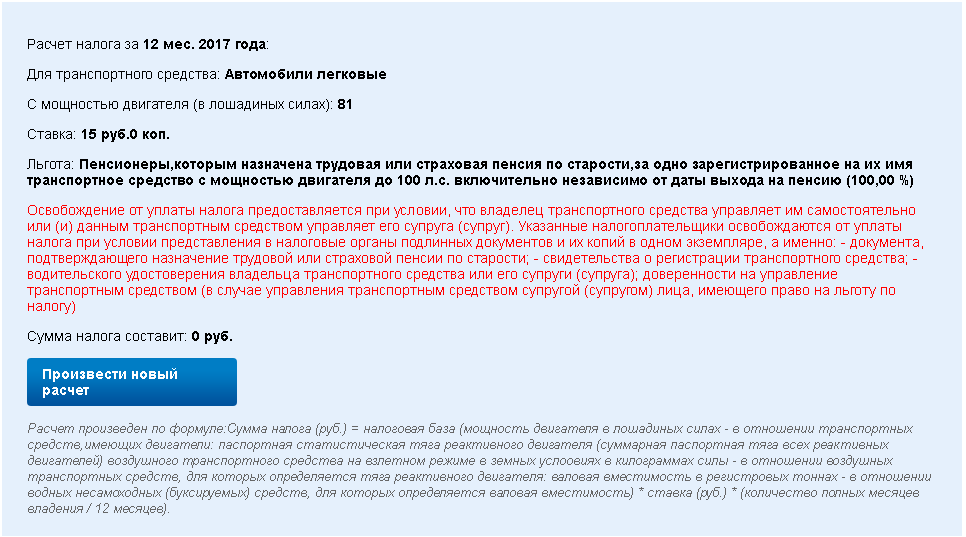

Пример. Пусть у пенсионера есть легковая машина 98 л. с., зарегистрированная в Иркутской области, с года выпуска которой прошло уже 11 лет. В течение налогового периода – 2017 года – данное ТС было зарегистрировано за пенсионером весь год. Требуется рассчитать, сколько пенсионер обязан был заплатить налог до 1 декабря 2018 года за 2017 год.

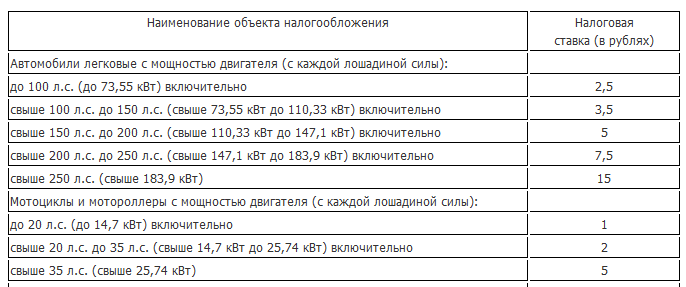

Решение. За легковые машины старше 7 лет до 100 л. с. в Иркутской области установлена налоговая ставка в размере 6,5 рублей с каждой лошадиной силы.

Считаем по простой формуле – база, умноженная на ставку: 98 * 6,5 = 637 рублей.

Теперь применяем 80-процентную скидку: 637 – (637 /100 * 80) = 637 – 509,6 = 127,4 рублей.

Итого получаем, что иркутскому пенсионеру придется заплатить за свою машину всего лишь 127,4 рублей за 2017 год.

Как уменьшить транспортный налог

Есть несколько законных способов снизить налог на машину:

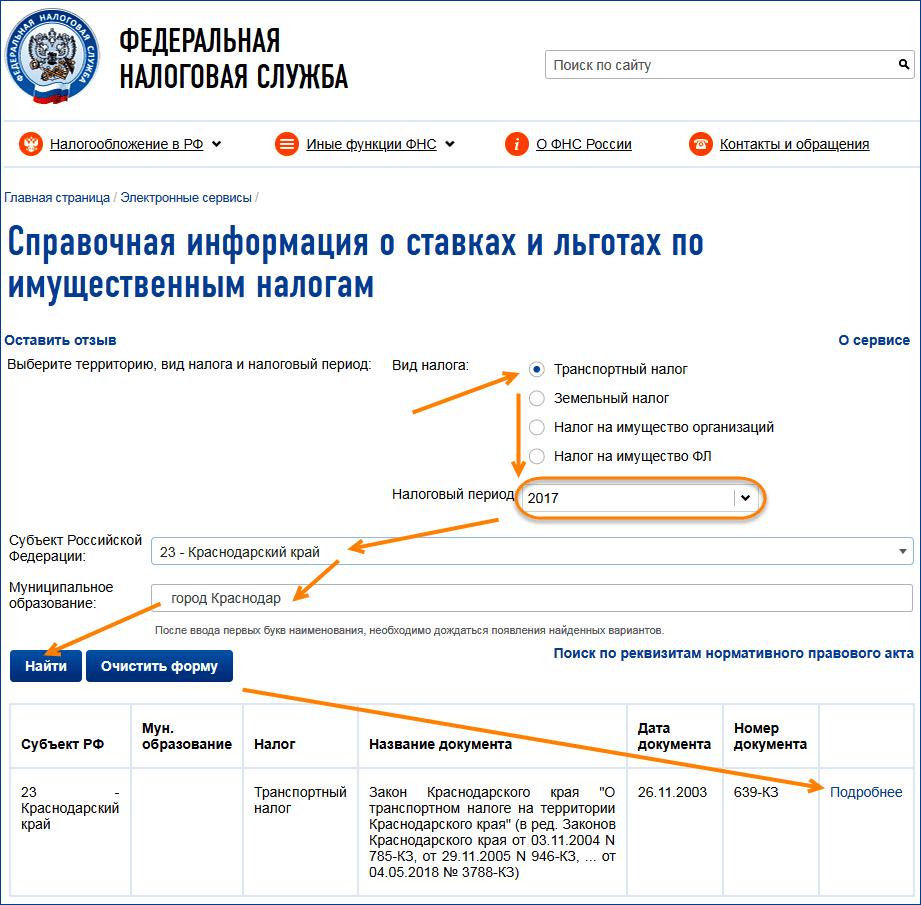

Узнать, полагаются ли вам региональные льготы. Это можно сделать на сайте налоговой в разделе «Справочная информация о ставках и льготах по имущественным налогам».

Снизить мощность автомобиля. Для этого необходимо будет получить разрешение ГИБДД и внести изменения в конструкцию машины.

Либо продать мощный автомобиль и купить что-то более экономичное. На автомобили мощностью до ста лошадиных сил действует самая низкая ставка. Под это условие подходят, например, Kia Picanto, Skoda Rapid, Opel Corsa, LADA (ВАЗ) 2115, Volkswagen Polo.

Обязательно проверяйте историю подержанного автомобиля перед покупкой с помощью Автокода. Иначе можно нарваться на авто с ограничениями в регистрации, после ДТП или такси. Тогда вместо экономии вы получите одни расходы.Купить автомобиль на электричестве или газу. В отдельных регионах на такие машины нет налога или он сильно снижен.

Оформление льготы и какие бумаги для нее требуются

Пенсионеру за скидкой на такой налог либо его отменой для него требуется лично, в зависимости от местного законодательства, подать заявление. Не подавший заявления потенциальны льготник получает уведомление о полной выплате налога, и здесь не имеет значение информированность налоговой о том, что гражданин имеет возрастное право на льготу.

Выдержка из статьи 361.1 НК РФ

Первая часть процедуры. Составление заявления

Проверив наличие льготного права, можно начинать оформлять льготу. Для того чтобы ею пользоваться, необходимо подать заявление в ФНС.

До прошлого года данное заявление следовало составлять в свободной форме. А сейчас его бланк предусмотрен приказом ФНС России. Такой формуляр можно заполнять сразу на несколько налогов. Так что допускается заодно с такой льготой заявить еще и права на другие преференции. А еще бланк оформляется на тот транспорт, по налогу на который запрашивается скидка.

Нужно написать заявление, чтобы получить льготу

Вторая часть процедуры. Сбор необходимых бумаг

Подать требуется не только само заявление, но и некоторые другие документы:

- паспорт;

- ИНН;

- пенсионное удостоверение.

Вообще предъявлять нужно копии всех этих документов. Однако оригиналы все равно надо иметь с собой: может оказаться необходимым проверить подлинность предъявленных копий. По регионам России список документов различается.

Например, налоговая может потребовать копию паспорта ЛТ для доказательства права на машину. Прежде, чем собирать документы, рекомендуется выяснить в налоговой, что, собственно, собирать, а также в каком виде.

Придется предоставить и некоторые документы

Третья часть. Подача документов

Когда заявление составлено, а документы собраны, пора все это подавать в ИФНС. Причем в любую, где бы вы ни были прописаны, где бы ни жили. А переправить документы куда надо — это уже задача сотрудников налоговой службы.

Если есть возможность лично передать документы сотруднику налоговой, ею рекомендуется воспользоваться. Тогда документация проверяется, что называется, «не отходя от кассы», и будущему льготнику тут же указывают на ошибки и неточности. При невозможности личной явки можно отправить документы через представителя с доверенностью либо по почте. В последнем случае документы требуется отправлять письмом с уведомлением и описью вложений. Служащий, получив конверт, сверит опись и наличие, после чего распишется в получении.

Все собранные документы и заявление нужно подать в ФНС

Еще документы можно подать, воспользовавшись возможностями, предоставляемыми интернетом. Для этого требуется аккаунт на сайте ФНС, где можно зайти в Личный кабинет (далее — ЛК). Если отправить копии документов через интернет, потом придет подтверждение того, что их приняли, а вы получили льготу на данный налог.

Документы можно отправить и через интернет

Как начисляется транспортный налог на машину для пенсионеров

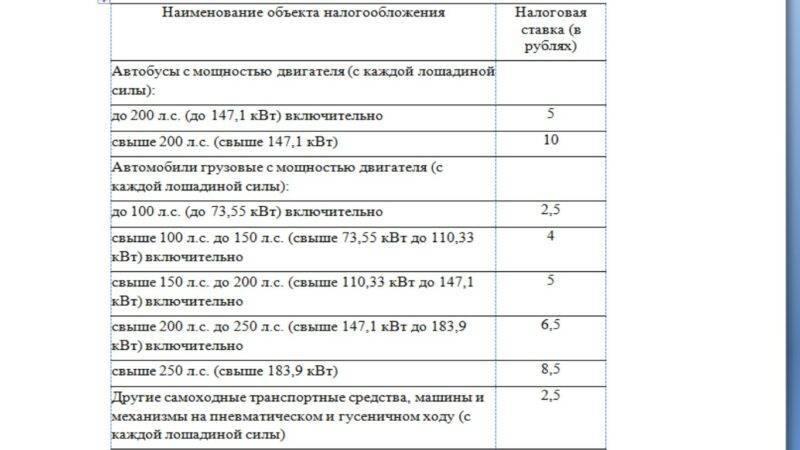

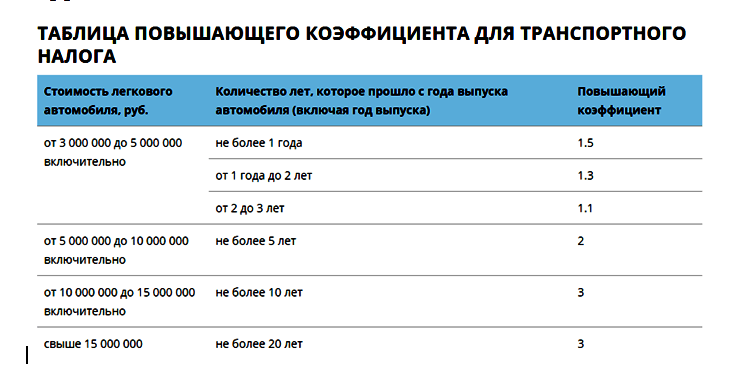

Транспортный налог для пенсионеров рассчитывается точно так же, как и для остальных категорий налогоплательщиков: в качестве базы берется мощность двигателя. Количество лошадиных сил умножается на действующую в регионе ставку. Если пенсионер владел автомобилем не полный год, в формулу добавляется поправочный коэффициент.

Ставки дифференцируются по разным основаниям:

- вид ТС (грузовой, легковой, автобус и т. д.);

- мощность двигателя;

- год выпуска и др.

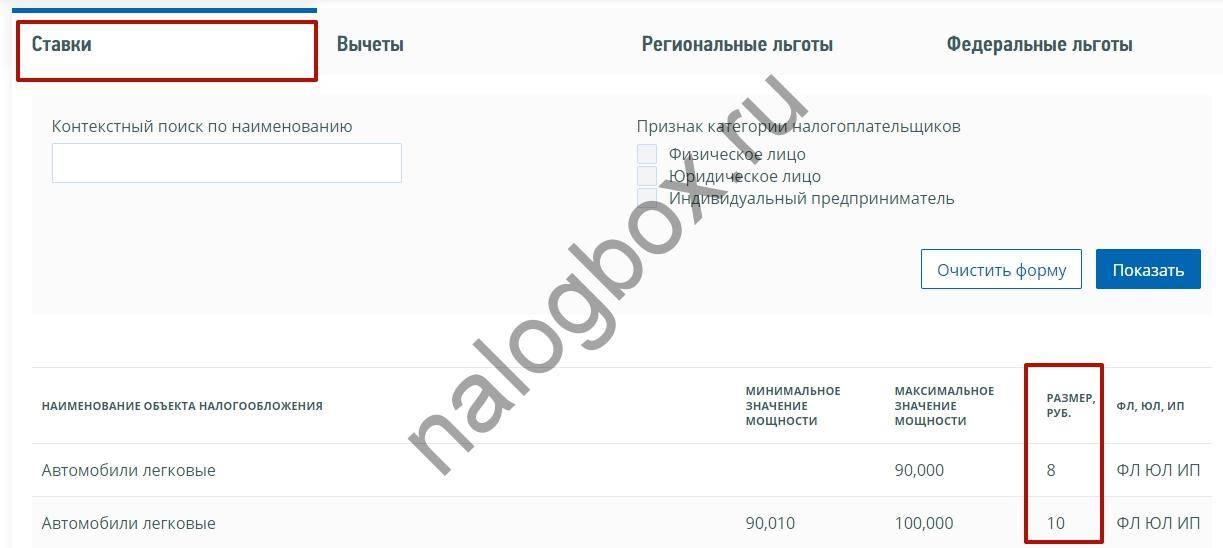

Действующие ставки по разным субъектам РФ можно посмотреть в онлайн-справочнике:

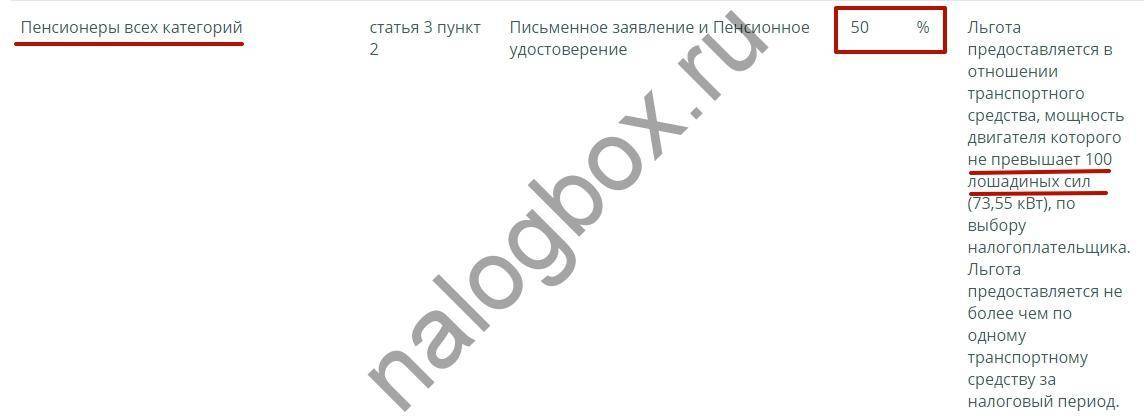

Важно! Если посмотреть информацию по регионам, до скольки лошадиных сил не нужно платить транспортный налог пенсионерам, то обычно это значение составляет 100 или 150 л.с. в отношении легковых ТС.. Пример 5

Пример 5

Петр Петрович из Ижевска пенсионер. На него зарегистрировано легковое ТС 94 л.с. В Удмуртии действует льгота 50% на машины мощностью до 100 л.с.:

Посчитаем, сколько нужно заплатить Петру Петровичу за свой автомобиль за 2018 г. При ставке 8 руб./л.с. сумма составит 376 руб. (8 × 94 × 50%).

Каким образом можно узнать, нужно ли уплачивать налог на транспорт пенсионеру?

Самый лучший вариант – уточнить данную информацию посредством обращения к представителям ГИБДД Вашего города или района – там дадут актуальный ответ на этот вопрос. Не менее актуальный ответ можно получить у грамотного юриста или адвоката. Мы же предлагаем Вам посмотреть на общие данные по льготам для граждан пенсионного возраста:

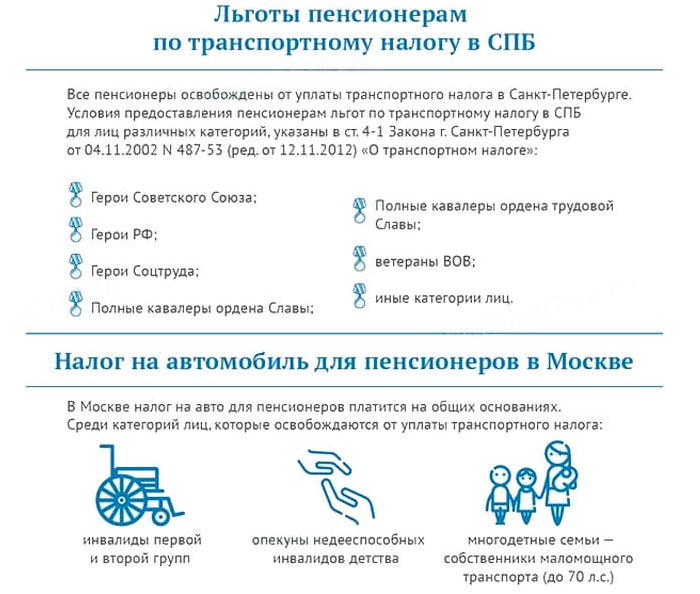

- всё в том же Питере пенсионеры освобождены от уплаты по критериям, описанным немного выше;

- по Ленинградской области (исключая Питер) пенсионеры должны оплачивать восемьдесят процентов от всей суммы налогообложения;

- для Ставропольского Края, Удмуртии, Самарской и Нижегородской областей ставка значительно меньше и составляет пятьдесят процентов;

- столичным пенсионерам придётся и вовсе обойтись без льгот. Для них не предусмотрели дисконт на оплату налога на транспортные средства. Как говорится, Москва слезам не верит!

Теперь Вы понимаете, что интересующие нас льготы напрямую зависят от конкретного региона страны и далеко не в каждом из них данная категория граждан освобождается от налогообложения. Поэтому если Вы хотите получить максимально актуальную для своей области/города информацию, следует обратиться к адвокату, юристу или в ГИБДД. К тому же при внесении платежа с большой суммой, возврат денег обратно не предусмотрен.

Какие льготы по налогу на грузовой транспорт доступны пенсионеру?

Грузовым транспортом называется транспорт, на котором можно перевезти за один раз более 12 тонн.

Вот требования, которые оба было необходимо соблюсти любому гражданину, желающему полностью избежать налогообложения по грузовому транспорту:

- данный ЛТ должен быть зарегистрирован в системе «Платон»;

- годовая плата в «Платон» должна быть не менее годовой суммы транспортного налога. Больше можно, меньше нельзя.

Система «Платон»

Но льгота, которую можно было получить при помощи системы «Платон», аннулирована с 01.01.2020.

Пенсионер, получивший право на транспортную льготу, обязан подать заявление о нем в налоговую. Заявление должно быть составлено по надлежащей форме (приказ ФНС России от 14.11.2017 № ММВ-7-21).

Данная бумага позволяет заявить права на льготы сразу по трем налогам. Но не отправив ее, невозможно получить налоговую льготу. Можно, хотя и необязательно, приложить документы, доказывающие льготные права (п. 3 ст. 361.1 НК РФ). Если документы не приложены, сотрудники налоговой их сами запросят в соответствующих органах. Документы они могут потребовать, только не получив необходимую информацию.

Если не отправить правильно составленное заявление, льготы не будут учтены

Для того чтобы пенсионерам были доступны транспортные налоговые льготы, те должны быть прописаны в законодательстве региона. Таковой льготой может являться скидка на данный налог или же вовсе освобождение от его уплаты.

При угоне машины пенсионер получает возможность перестать выплачивать налог. Но для того, чтобы ею воспользоваться, ему следует либо предъявить налоговой соответствующую справку из полиции, либо снять машину с учета в ГИБДД.

Льготы в каждом регионе выражается в разных видах

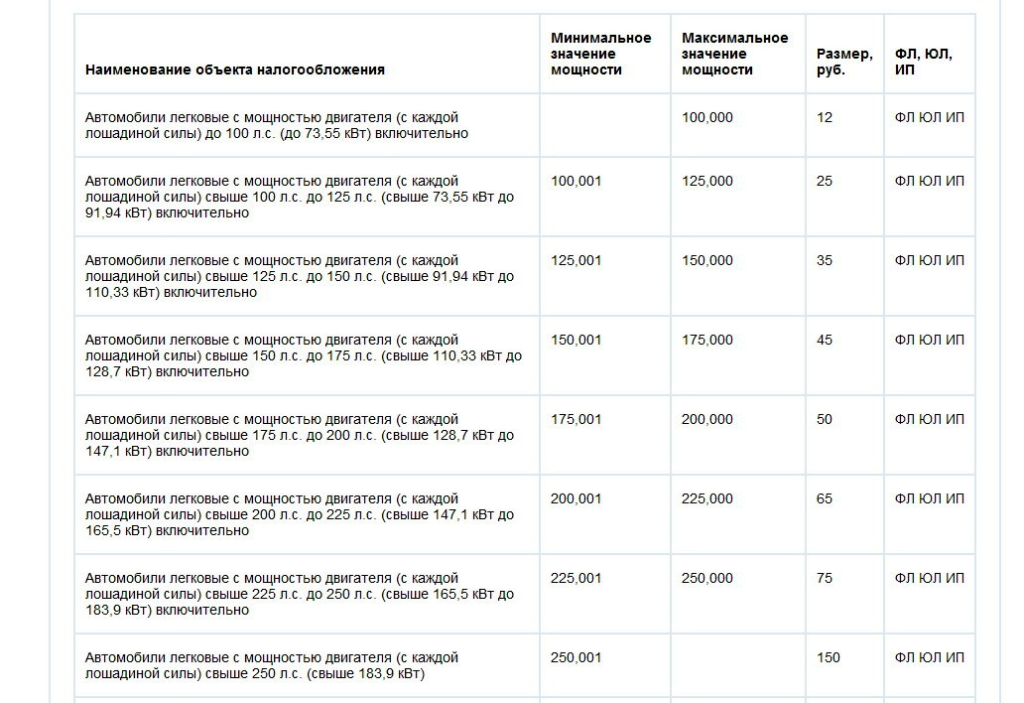

Московские налоговые ставки на ЛТ в 2020 году

Перечислим стандартные размеры ставок налога по ЛТ, принятые в Москве.

| Вид транспорта | Мощность двигателя в ЛС | Ставка в рублях на каждую ЛС |

|---|---|---|

| Легковые машины | Не выше 100 ЛС (не более 73,55 кВт) | 12 |

| 101-125 ЛС (73,56-91,94 кВт) | 25 | |

| 126-150 ЛС (91,95-110,33 кВт) | 35 | |

| 151-175 ЛС (110,34-128,7 кВт) | 45 | |

| 176-200 ЛС (128,8-147,1 кВт) | 50 | |

| 201-225 ЛС (147,2-165,5 кВт) | 65 | |

| 226-250 ЛС (165,6-183,9 кВт) | 75 | |

| более 250 ЛС (более 183,9 кВт) | 150 | |

| Грузовой личный транспорт | не выше 100 ЛС (не более 73,55 кВт) | 15 |

| 101-150 ЛС (73,56-110,33 кВт) | 26 | |

| 151-200 ЛС (110,34-147,1 кВт) | 38 | |

| 201-250 ЛС (147,2-183,9 кВт) | 55 | |

| более 250 ЛС (более 183,9 кВт) | 70 | |

| Мотоциклы и мотороллеры | не более 20 ЛС (не более 14,7 кВт) | 7 |

| 21-35 ЛС (14,8-25,75 кВт) | 15 | |

| более 35 ЛС (более 25,74 кВт) | 50 |

Налоговые ставки зависят от мощности двигателя транспорта

Когда транспортный налог перестает начисляться для пенсионеров

После подачи заявки и документов в ФНС на предоставление льготы, все предоставленные данные проходят тщательную проверку. Если они соответствуют действительности, начисление транспортного налога прекращается, т.е. квитанции перестают приходить. Как правило, если гражданин успеет оформить льготу до наступления осени, налог не будет рассчитан.

Стоит сказать, что в различных регионах практикуется своя методика предоставления льгот, включая дату их предоставления. В одних регионах, гражданам пересчитывают сумму налога за все периоды после выхода на пенсию, возвращая уплаченные средства на расчетный счет, в других – льгота начисляется с даты подачи документов. В связи с этим, пенсионеру не стоит пренебрегать положенным правом на отмену транспортного налога, и обратится в ФНС сразу после его появления.

Распространенные вопросы и ответы об автомобилях и их владельцах

Отдельно стоит обратить внимание на следующие распространенные вопросы:

- Если оформление документов и постановка машины на учет происходили в Челябинске, а владелец авто проживает в Ингушетии, где нет льгот, то может ли получить в таком случае пенсионер скидку и какую? Не может, так как льготы предоставляются по месту регистрации человека, а не ТС.

- Гражданин является владельцем автомобиля и мотоцикла с производительностями силовых агрегатов до 100 л.с. и до 30 л.с. соответственно. Может ли он получить льготы на оба ТС? Как правило, не может, так как в большинстве субъектов РФ скидки распространяются лишь на одно ТС.

- Гражданин достиг пенсионного возраста, но не подал в ИФНС соответствующие документы. Может ли он рассчитывать на льготы в данном году? Да, может. Для этого ему нужно обратить за помощью в фискальную службу.

Несмотря на то, что ТН для пенсионеров в РФ является обязательным, они могут получить соответствующие льготы на него. Чтобы это сделать, необходимо пройти довольно простую процедуру подачи заявления в местный налоговый орган. Если оно будет одобрено, в итоге гражданин РФ получит положенную по законодательству скидку на пользование транспортным средством.

Полезные сервисы

Калькулятор КАСКО

Калькулятор ОСАГО

Как получить льготу по транспортному налогу пенсионерам

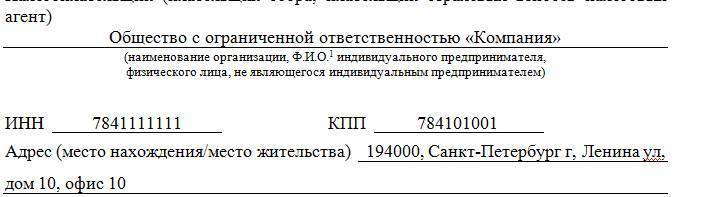

Порядок определен в ст.361.1 НК. Чтобы оформить льготу, необходимо написать заявление. Его бланк можно скачать здесь. Форма заявления утверждена в Приказе ФНС от 14.11.2017 № ММВ-7-21/897@.

Как его заполнить:

- На первой странице заявления пенсионер указывает свои личные данные и ИНН.

- На вторую заносит данные по ТС и реквизиты документа, дающего право на льготу.

Образец заполненного заявления доступен для скачивания.

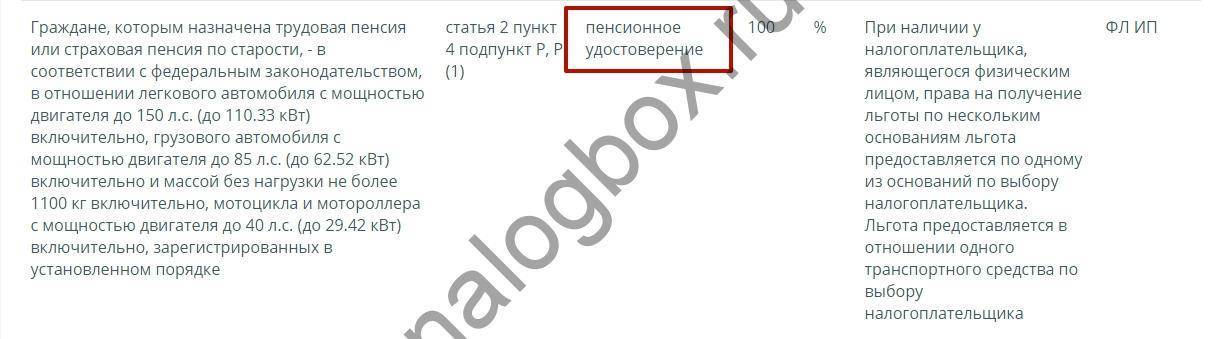

Точный перечень необходимых подтверждающих документов можно уточнить в налоговой или посмотреть в уже упомянутом онлайн-справочнике. Как правило, для пенсионеров таким документом служит удостоверение или справка о назначении пенсии.

Важно! Копию самого подтверждающего документа прикладывать не обязательно. Налоговая самостоятельно проверит все нужные ей сведения по информации, указанной в заявлении

Заявление можно подать в любой ИФНС, который обслуживает физ. лиц. То есть, не обязательно обращаться по месту жительства. Также есть возможность заявить о льготе онлайн через Личный кабинет.

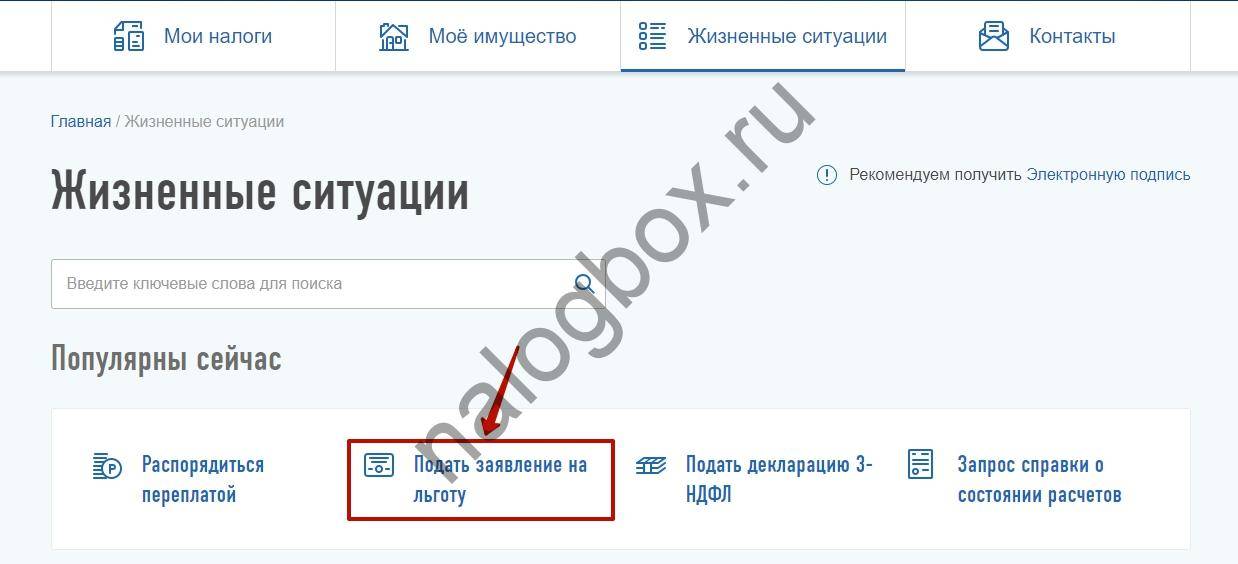

Для этого необходимо зайти в раздел «Жизненные ситуации» и выбрать операцию «Подать заявление».

Обратите внимание!

Для отправки заявления онлайн потребуется действующая электронная подпись. Она оформляется тут же в Личном кабинете.

Сроки подачи заявления четко не установлены. Однако налоговая рекомендует писать его в первые 3 месяца года, следующего за тем, в котором возникло право на льготу. После этого каждый год подавать новое заявление нет необходимости.

Пенсионные льготы на ЛТ по России

В Москве для пенсионеров льготы на ЛТ не предусмотрены. Однако там все равно предусмотрены группы населения, свободные от транспортного налога:

- Герои России и СССР;

- инвалиды первой и второй групп;

- ветераны ВОВ.

Другими словами, пожилой человек, являющийся еще и ветераном ВОВ либо инвалидом, вправе не уплачивать взносы на ЛТ. Кроме того, москвич может получать скидку на автомобильный налог, если у данного транспорта мощность не превышает 200 ЛС.

Ветераны ВОВ вправе не уплачивать налог

В Омске, Волгограде и Татарстане льготные условия по налогу на ЛТ такие же, как в Москве.

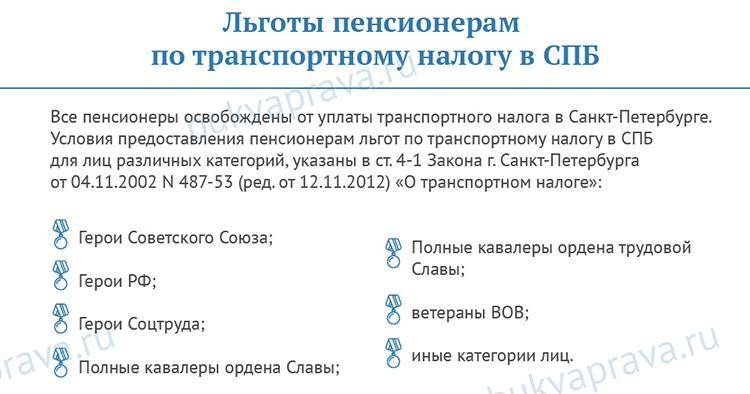

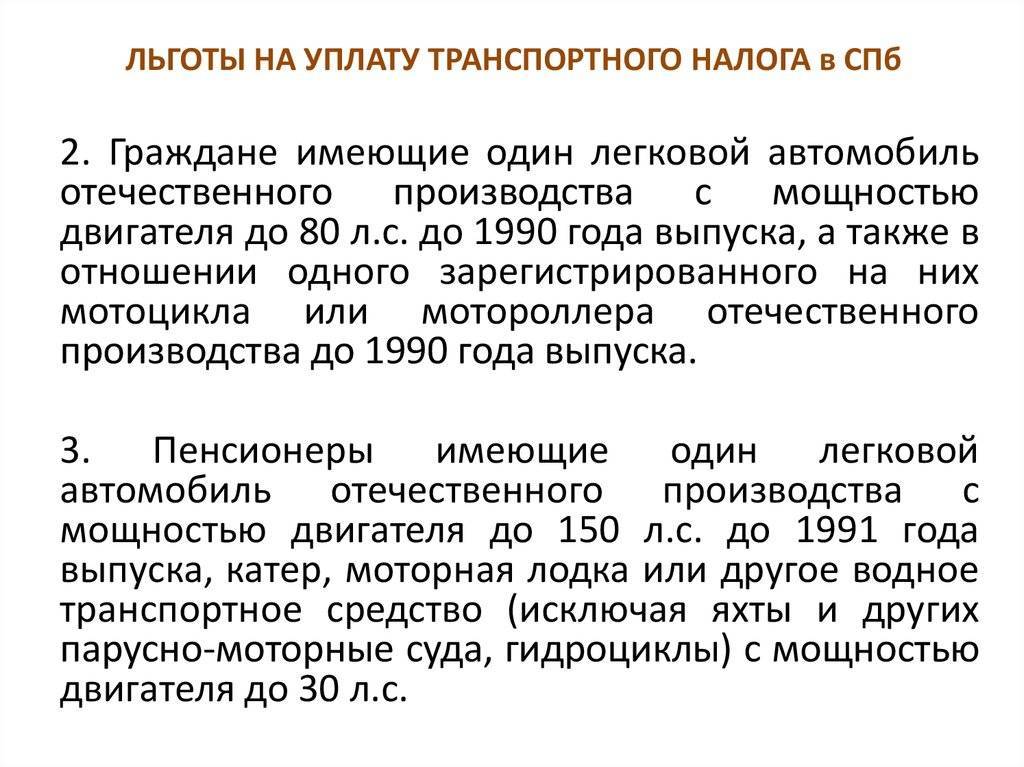

Петербургские жители пенсионного и предпенсионных возрастов полностью освобождены от взносов за ЛТ. Но при этом мощность транспорта должна быть в определенных пределах:

- сухопутный транспорт — не более 150 ЛС, при этом для Героев России и СССР существует послабление: они свободны от налога на машину мощностью до 200 ЛС;

- лодка — не более 30 ЛС.

Если у жителя Санкт-Петербурга – пенсионера – лишь один ЛТ, он может не платить налог

В РФ есть регионы, в которых для пенсионера есть скидка, равная минимум половине налога, и льготные условия по налогу.

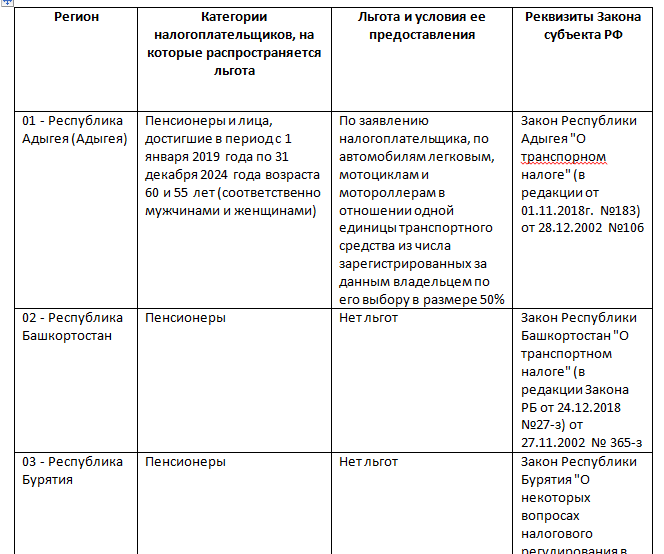

Льготы по транспортному налогу для пенсионеров по регионам

Существуют регионы, в которых никаких льгот на ЛТ вообще не существует. К их числу относится, например, Пермский край. Там от полной уплаты налога не освобождены даже инвалиды и чернобыльцы.

Для разных видов пенсионеров тоже предусматриваются разные налоговые условия. Есть регионы, в которых при определении льгот никто не смотрит на причину выхода на пенсию. А есть и такие, где льготы предусмотрены только для какого-то одного или нескольких видов пенсионеров — по старости, пенсионеры МВД, «досрочники». Кое-где льгота предусмотрена для каждого пенсионера, вне зависимости от его вида, но только если он достигнет общепринятого возраста.

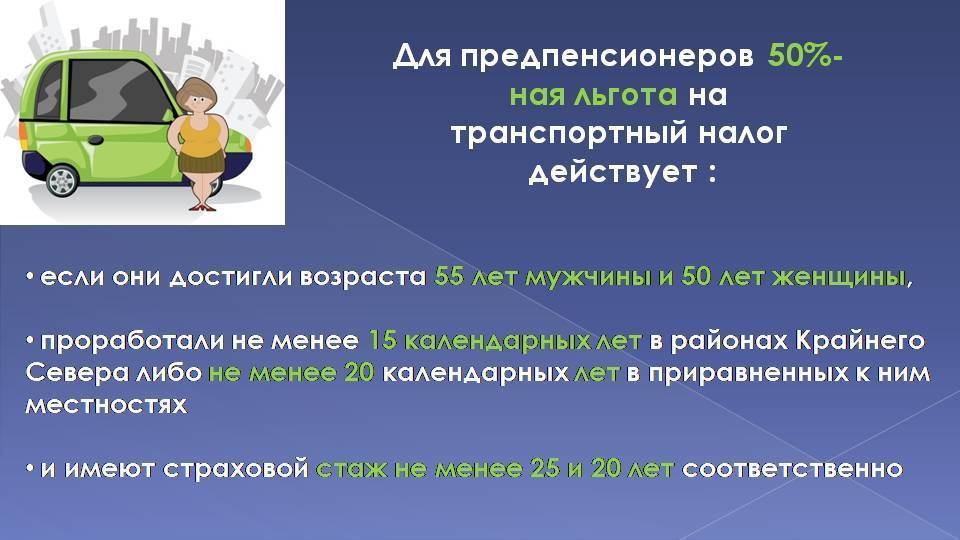

В некоторых регионах льготы предусмотрены и для предпенсионеров

Первый пример

У Кандышева У.Л. из Кировской области, достигшего 67 лет, есть Chevrolet Niva (80 ЛС). Его жена Кандышева Ш.Е. владеет ЛТ Lada Priora (98 ЛС). Для Chevrolet Niva налоговая ставка 18 рублей за ЛС. Для Lada Priora эта величина достигает 20. Вычислим, насколько большой налог на транспорт выплачивают Кандышевы:

- Chevrolet Niva: 80 * 18 = 1440. Поскольку Кандышев уже пенсионер, он вправе платить половину общеустановленного налога, то есть, всего 720 рублей;

- Lada Priora: 98 * 20 = 1960. Кандышевой как инвалиду положена скидка 70%, так что она может платить всего лишь 588 рублей.

Итак, в сумме супруги Кандышевы платят по 1308 рублей (720 + 588), что даже меньше, чем мог бы платить один любой из них за свой транспорт, не будь у него скидки.

Инвалидам также положены скидки

Второй пример

У Боброва В.У. (63 года) из Челябинска есть Daewoo Lanos (70 ЛС) и мотоцикл (20 ЛС). Для Daewoo Lanos ставка равна 7,7 рублей за каждую ЛС, а для мотоцикла 4,6. При этом формула получается такова:

- Daewoo Lanos = 70 * 7,7 = 539;

- мотоцикл = 20 * 4,6 = 92.

А вот для пенсионера ставка равна всего лишь 1 рублю за каждую ЛС. Но только для одного вида транспорта. За другой ему придется платить в полном объеме. Очевидно, что Бобров больше сэкономит, если выберет скидку по налогу за машину. Здесь он будет платить 162 рубля (70 + 92).

Например, в Челябинске пенсионер может уплатить меньшую сумму налога только за один транспорт

Третий пример

Астраханские супруги — Лебедев Ш.М. (62 года) и Лебедева З.Ф. (59 лет). На мужа оформлены Seat Leon (150 ЛС) и моторная лодка (30 ЛС). На жену — Citroen C3 (75 ЛС). Астраханские пожилые люди свободны от налога по такому транспорту:

- авто до 100 ЛС;

- мотоцикл до 40 ЛС;

- водный транспорт до 30 ЛС.

Транспорт Лебедевых:

- авто Seat Leon = 150 ЛС * ставка 27 = 4050;

- Citroen C3 = 75 ЛС * ставка 14 = 1050;

- лодка = 30 ЛС * ставка 27 = 810.

На некоторый транспорт налог для пенсионеров не распространяется – все зависит от его мощности

Итак, какие скидки доступны для Лебедевых. У мужа два ЛТ — автомобиль и моторная лодка. Мощность машины не вписывается в «льготные» рамки, из-за чего муж должен уплатить за нее полный налог — все 4050 рублей. Его лодка в них вписывается, как и машина жены. В данном случае на эти две единицы налог не распространяется. Получается, что Лебедевы заплатят 4050 рублей за машину мужа.

С кого взимаются взносы на транспорт?

Любой обладатель личного транспорта обязан уплачивать соответствующий налог. Собственный транспорт тоже может быть любым — машина, лодка, автобус. Гражданин, зарегистрировавший на себя транспорт в ГИБДД, автоматически становится налогоплательщиком. Купив и поставив на учет транспорт, гражданин РФ с момента постановки становится обязанным выплачивать налог.

Взносы делаются по извещениям, приходящим по почте либо в Личный кабинет на сайте ФНС. Из данного документа можно узнать, сколько и за какой год требуется внести взнос. Чтобы плательщику было удобнее его выплачивать, к письму приложена квитанция. По ней налог можно заплатить в любом банковском отделении. Платеж следует делать каждый год, причем без опозданий. Например, за 2019 год требуется внести налог до 1 декабря 2020 года.

Налоги на транспорт надо платить ежегодно

Льготы по транспортному налогу – общая информация

Существуют следующие виды льгот:

- федеральные;

- региональные.

По сути, на федеральном уровне налоговая льгота пенсионерам на транспортный налог не предусмотрена, так как федеральная преференция только одна, и она установлена в ч. 1 ст. 361.1. Кодекса.

Эта льгота предусматривает полное освобождение физических лиц, имеющих грузовые машины массой свыше 12 тонн, от уплаты транспортного налога в том случае, если размер платы, внесенной в систему “Платон” за ущерб дорогам, превышает размер исчисленного за налоговый период размера транспортного налога.

Однако транспортный налоговый сбор – региональный. Поэтому аб. 3 ст. 356 Кодекса предусматривает возможность законодательных (представительных) органов российских регионов самим устанавливать:

- конкретный перечень льгот;

- категории лиц, имеющих право на их получение.

На какие виды машин распространяется

Виды ТС, на которые распространяется послабления, определяются региональными нормативными актами. Так, в том же Санкт-Петербурге налог можно не платить, если мощность двигателя транспортного средства составляет менее 150 лошадиных сил, а произведен он на территории стран-членов ЕАЭС. В иных случаях вносить платежи в бюджет все же необходимо.

На сайте Федеральной налоговой службы имеется сервис, при помощи которого налогоплательщик может узнать о том, имеются ли послабления в его регионе. Кроме этого, за подобной информацией можно обратиться непосредственно в инспекцию налоговой службы по месту жительства.

Следует отметить, что за отдельные виды ТС налог не вносится вовсе. Причиной тому является не льготный режим, а конкретная норма НК РФ. Иными словами, данные ТС выведены из сферы налогообложения вне зависимости от того, к какой социальной группе или льготной категории принадлежат его собственники. К их числу следует отнести:

- легковые авто мощностью до 100 лошадиных сил, оборудованные для эксплуатации инвалидами;

- спецтранспорт и сельхозтехника, используемая в сельскохозяйственных целях;

- пассажирские ТС всех типов, используемые непосредственно для пассажирских перевозок.

Внимание! Перечень транспортных средств, которые вовсе не являются объектами налогообложения, очень ограничен.

Льготы пенсионерам по транспортному налогу

Налоговый кодекс России не выделяет пенсионеров как отдельную льготную категорию граждан в отношении транспортного налога — определением размера налоговых ставок, льготных категорий граждан и размеров предоставляемых скидок занимаются органы власти субъектов федерации. Поэтому НК РФ содержит положения только о предоставляемых федеральных льготах, которые касаются не конкретно пенсионеров, а всех граждан РФ.

Федеральные льготы предусматривают освобождение от уплаты налоговых платежей на транспорт в следующих случаях:

- если средство передвижения не относится к налогооблагаемым видам ТС (например, сельхоз. техника) согласно ст. 358 НК РФ

- если транспорт имеет разрешенную максимальную массу более 12 тонн и зарегистрировано в реестре ТС системы взимания платы (Платон) согласно ст. 361.1 НК РФ (с 1 января 2019 года этот пункт утратил силу).

Региональные льготы регулируется законами субъектов РФ. Их предоставление для определенных категорий граждан может осуществляться в виде полного или частичного освобождения от налогообложения.

Уточнить, относится ли пенсионер к льготной категории граждан по налоговым платежам по ТС в конкретном регионе, можно в отделении ФНС или с помощью электронного сервиса «Справочная информация о ставках и льготах по имущественным налогам» на официальном сайте ФНС. Для этого необходимо указать вид налога «транспортный», налоговый период и выбрать субъект РФ.

Стоит отметить, что в разных налоговых периодах перечень льготных категорий, а также размер предоставляемой льготы может отличаться. Поэтому предоставляемые льготы в 2022 году могут отличаться от ранее предоставляемых — эту информацию тоже нужно уточнять в ФНС.

Льготы пенсионерам на транспортный налог в 2022 году

В разных субъектах РФ льготы для пенсионеров по транспортному налогу отличаются. В некоторых регионах при наличии статуса пенсионера они не предоставляются, но предусматриваются другие основания для их получения, которыми могут воспользоваться все граждане, включая пенсионеров.

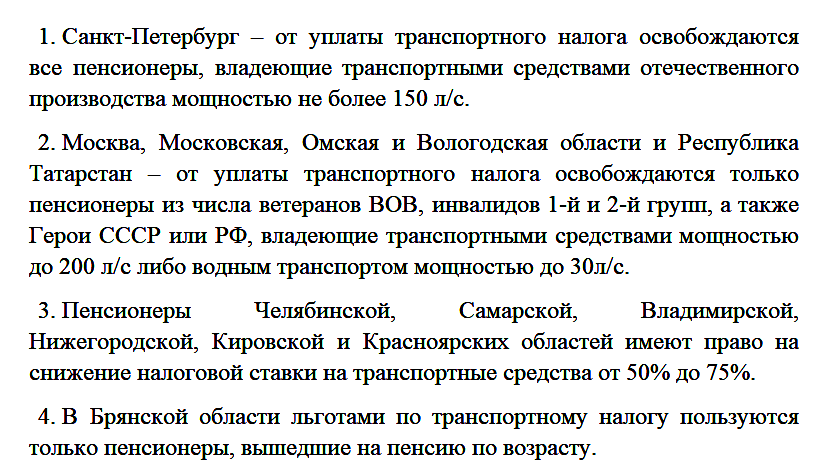

Для сравнения приведем несколько регионов, предоставляющих в 2022 году льготы по транспортному налогообложению:

- В Москве пенсионеры не выделяются как льготная категория граждан, но можно не платить налог на одно ТС с мощностью до 200 л.с., если гражданин относится к следующим категориям:

- ветераны и инвалиды ВОВ;

- Герои Советского Союза, РФ, лица, награжденные орденом Славы трех степеней;

- ветераны и инвалиды боевых действий;

- инвалиды I и II групп;

- граждане, владеющие легковыми автомобилями мощностью до 70 л.с.

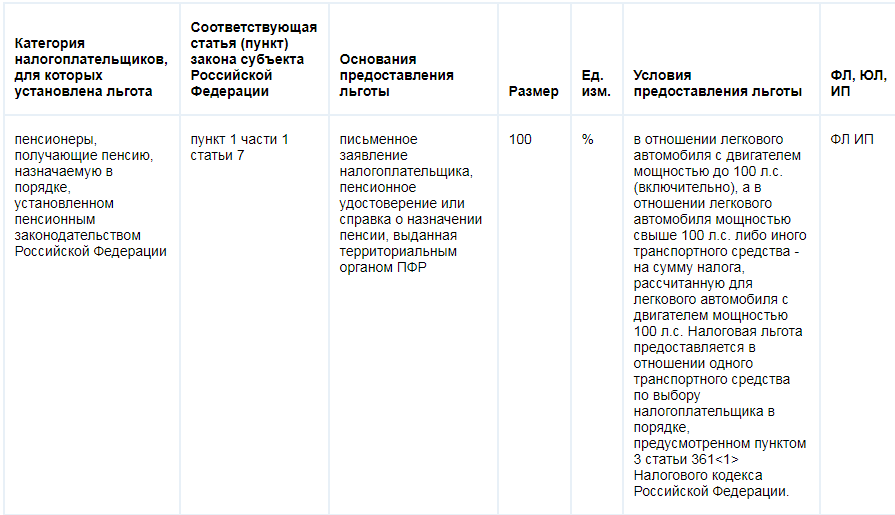

- В Санкт-Петербурге действует льгота в виде отмены платежей пенсионерам за один автомобиль производства СССР или РФ с мощностью двигателя до 150 л.с.

- В Краснодарском крае пенсионеры имеют право на 50% скидку на одно ТС:

- по легковым автомобилям до 150 л.с.;

- моторным лодкам до 20 л.с.;

- мотоциклам и мотороллерам до 35 л.с.

- В Тульской области пенсионерам предоставляется льгота в виде 50% скидки на один легковой автомобиль до 150 л.с. и один мотоцикл или мотороллер до 20 л.с.

Как оформить льготу?

Если пенсионер относится к категориям, которым субъекты РФ предоставляют льготы по транспортному налогу, то получить ее он может путем подачи заявления установленной формы в налоговой орган любым удобным способом:

- почтовым отправлением;

- в результате личного обращения в отделение ФНС;

- через МФЦ, который отказывает соответствующие услуги;

- через личный кабинет на официальном сайте ФНС.

К заявлению необходимо будет приложить документы, подтверждающие право пенсионера на получение льготы (например, пенсионное удостоверение, удостоверение Героя РФ или Советского Союза, справку об установлении инвалидности и т.п.).

Если в заявлении будет указано, что льгота будет использоваться в ограниченный период времени, то для повторного ее назначения после окончания этого периода необходимо будет повторно обращаться в ФНС. Если основания получения льготы остаются прежними, то повторная подача подтверждающих документов не потребуется.

Платят ли пенсионеры транспортный налог

Транспортный налог является региональным. Основные положения по нему прописаны в гл. 28 НК, а особенности — в региональных законах. Так, в ст.358 НК перечислены категории ТС, за которые налог не взимается. Среди них не упоминаются автомобили, принадлежащие пенсионерам. Это значит, что для таких граждан федеральных льгот по транспортному налогу не предусмотрено.

Однако в соответствии со ст.356 НК субъекты РФ вправе предусматривать собственные региональные льготы и устанавливать основания для их применения. В том числе региональный закон может существенно снизить или полностью отменить налог для авто для пенсионеров.

Вывод!

По общему правилу пенсионер должен платить транспортный налог на машину. Исключения могут быть предусмотрены региональным законом.

В России пенсия назначается не только по старости, но и по другим основаниям. Соответственно, регионы вправе определять разные категории пенсионеров, освобождаемых от уплаты транспортного налога. Это могут быть граждане, получающие пенсии:

- за выслугу лет;

- по потере кормильца;

- по инвалидности.

Подробнее с видами льгот и существующими по ним ограничениями разберемся далее.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Звонок по всей России бесплатный 8 800 350-94-43

Получение льготы, если ТС угнано

Многие пенсионеры переживают о том, что им придется платить, даже если они не могут использовать машину из-за угона. На этот вопрос ответ таков: здесь дело зависит от того, что предпримет именно пенсионер.

Сложив руки и ожидая результатов расследования, ничего при этом не предпринимая, пенсионер, как и раньше, не избавлен от налога. Ни один закон не предполагает автоматического исключения пенсионера, у которого угнали машину, из числа налогоплательщиков. Льготы в этом случае не выдаются.

Однако достаточно умный пенсионер может и сэкономить. Для этого существуют два способа:

- подача в налоговую справки об угоне, выданной в полиции, чтобы налог не начислялся до окончания розыска, но максимум на год. А вот через год потребуется вновь подать справку об угоне. И так ежегодно, пока розыск будет идти (письмо ФНМ от 30.09.2015 № БС-3-11);

- снять машину с учета в ГИБДД, чтобы налог больше не начислялся.

Если машина угнана, можно снять ее с учета, чтобы налог не начислялся

Получается, если ЛТ угнано, пенсионер может избавиться от уплаты налога, подав в налоговую справку об угоне или воспользовавшись более радикальным способом сэкономить — просто сняв машину с учета в ГИБДД.

Скидка или освобождение

Какая скидка пенсионерам на транспортный налог положена в 2019 году? Обычно подобная льгота носит изъявительный характер и полностью освобождает человека от налоговых платежей за авто. Соответственно, целесообразно говорить не о скидке, а об освобождении от изучаемого начисления.

Скидки пенсионерам на транспортный налог тоже иногда полагаются. Как правило, они предусматривают снижение размера платежа наполовину, иногда больше/меньше. Более точные данные необходимо уточнять в конкретном регионе. Далее рассмотрим несколько примеров льгот, а также порядок их получения.