МОРАТОРИЙ

1. В каком случае в банке вводится мораторий?

Мораторий (запрет) на удовлетворение требований

кредиторов банка может вводиться Банком России в том случае, когда банк в

связи с недостаточностью денежных средств на его корреспондентских

счетах допускает просрочку исполнения денежных требований кредиторов и

(или) уплаты обязательных платежей. Данная мера воздействия,

закрепленная статьей 189.38 Федерального закона от 26.10.2002 № 127-ФЗ

«О несостоятельности (банкротстве)», может применяться Банком России при

назначении в банк временной администрации и приостановлении полномочий

его исполнительных органов. Мораторий признается страховым случаем в

соответствии со ст. 8 Федерального закона № 177-ФЗ «О страховании

вкладов физических лиц в банках Российской Федерации».

2. На какой срок вводится мораторий?

По общему правилу мораторий может быть введен Банком России на срок, не превышающий три месяца.

Вместе с тем в период деятельности временной администрации по управлению

кредитной организацией действие моратория может быть продлено Банком

России на срок до трех месяцев, но не более срока действия временной

администрации по управлению кредитной организацией.

3. Всегда ли мораторий означает начало ликвидации банка?

Не обязательно. Основная цель введения моратория

– это поиск вариантов восстановления платежеспособности банка или

альтернативного (вне процедур банкротства) урегулирования требований его

кредиторов, для чего необходима временная «заморозка» всех расчетов по

основным обязательствам банка (за исключением текущих). Соответственно,

действие моратория может завершиться «удачно»: например, введением в

отношении банка процедур санации (финансового оздоровления) или

передачей части обязательств и имущества банка другому банку

(приобретателю). В случае «неудачи» мораторий завершается отзывом у

кредитной организации лицензии на совершение банковских операций с

последующим введением в ее отношении процедур конкурсного производства

(принудительной ликвидации).

4. Может ли клиент банка пользоваться своими денежными средствами в период моратория?

В период

действия моратория клиенты банка – юридические и физические лица не

могут воспользоваться теми денежными средствами, которые размещены в

банке на их счетах. С другой стороны, введение

моратория означает страховой случай, и застрахованные вкладчики могут

обратиться за получением страхового возмещения по остаткам вкладов, которое

можно получить оперативно.

Что касается новых денежных средств,

зачисленных в период действия моратория на счета вкладчиков банка («текущих»

поступлений, например, заработной платы на счета физических лиц, оплаты

товаров/услуг на счета юридических лиц), ими вкладчики банка могут

распорядиться – снять, перечислить на другой счет и пр.

5. Если в условиях действия моратория

у банка отзывается лицензия, наступает ли второй страховой случай? По

каким курсам пересчитываются валютные вклады при таком отзыве лицензии?

7. Начисляются ли проценты по вкладам в период действия моратория? Как их можно получить?

В течение срока действия моратория не

начисляются предусмотренные договором проценты по вкладу (счету). Вместо

них предусмотрены мораторные проценты, которые, в случае, если в

отношении банка начнутся ликвидационные процедуры, не будут отражаться в

реестре требований кредиторов и будут выплачиваться после

удовлетворения в полном объеме требований кредиторов соответствующей

очереди при наличии достаточного количества денежных средств в

конкурсной массе. Порядок начисления мораторных процентов установлен

статьей 189.38 Федерального закона «О несостоятельности (банкротстве)».

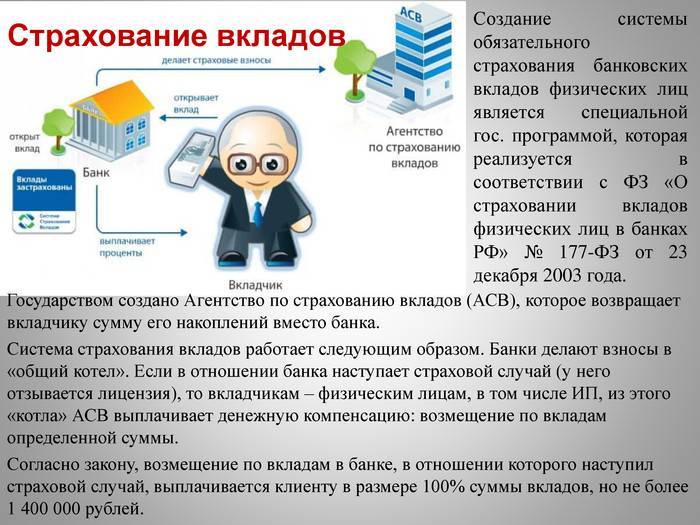

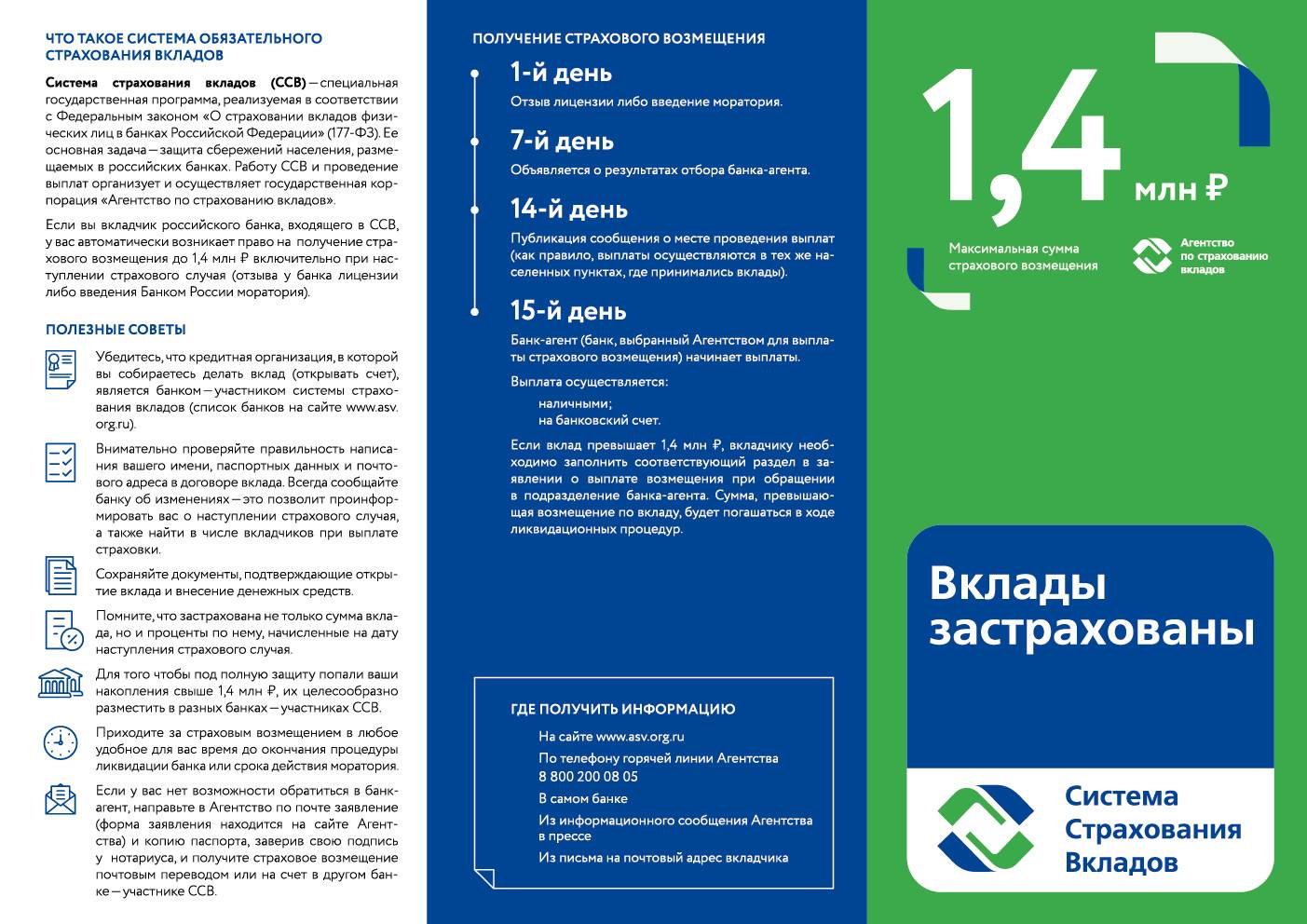

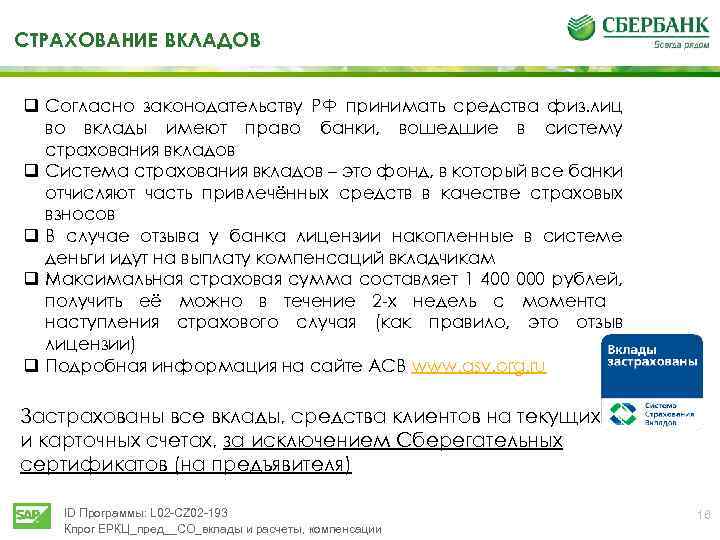

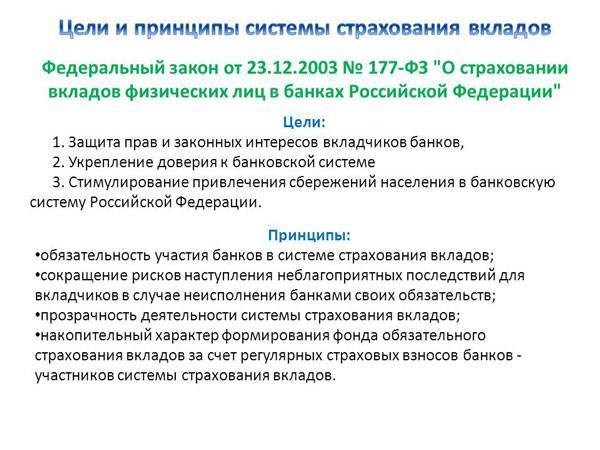

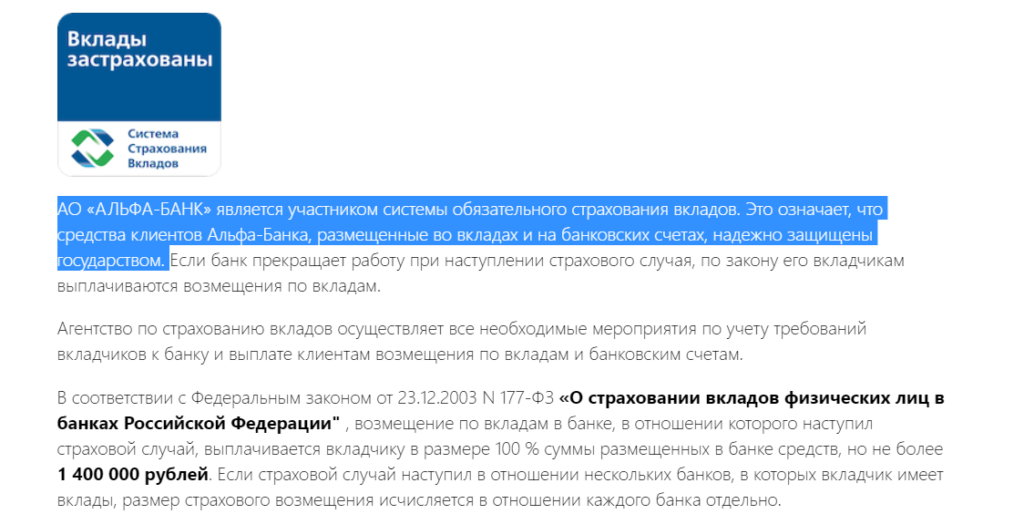

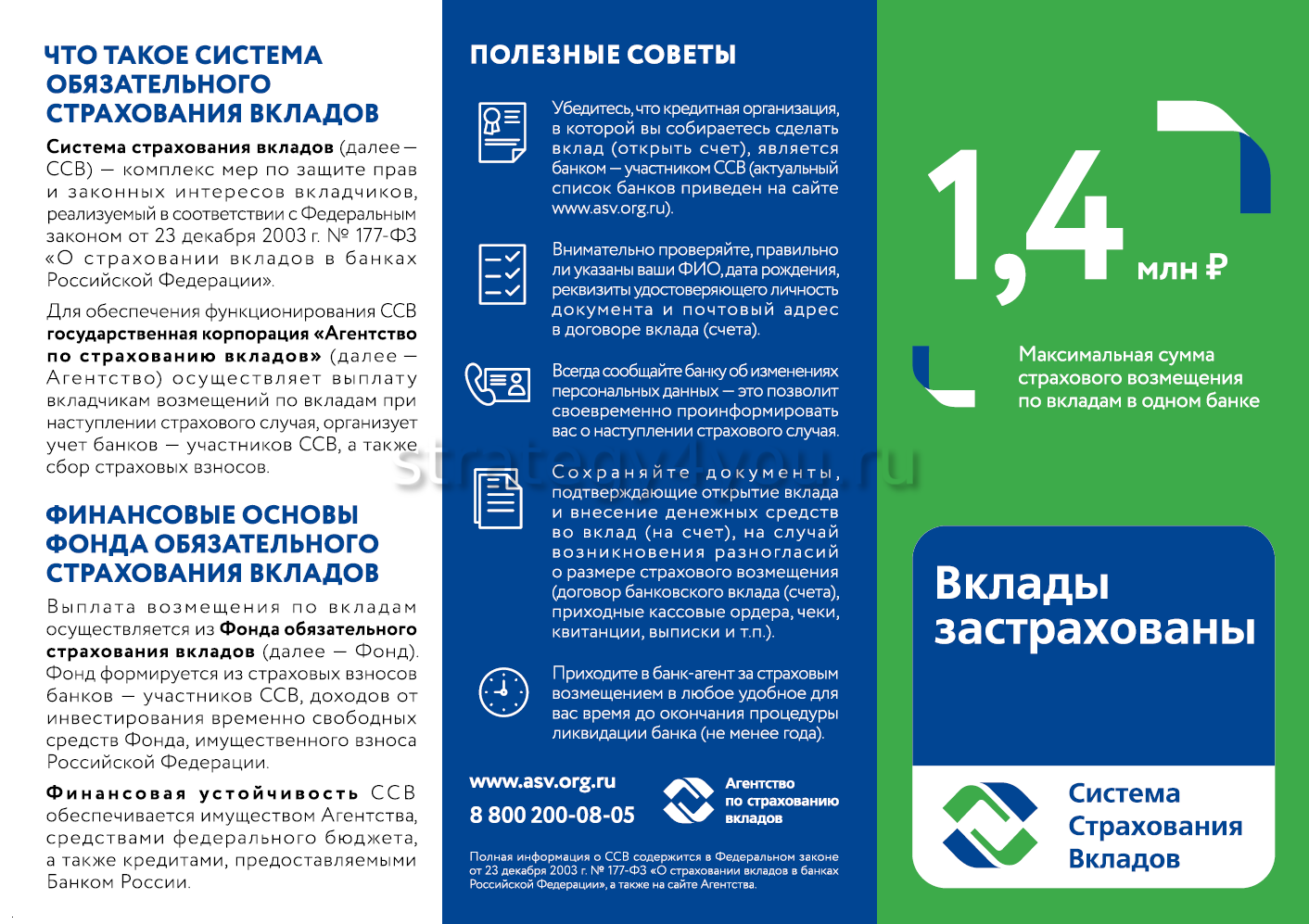

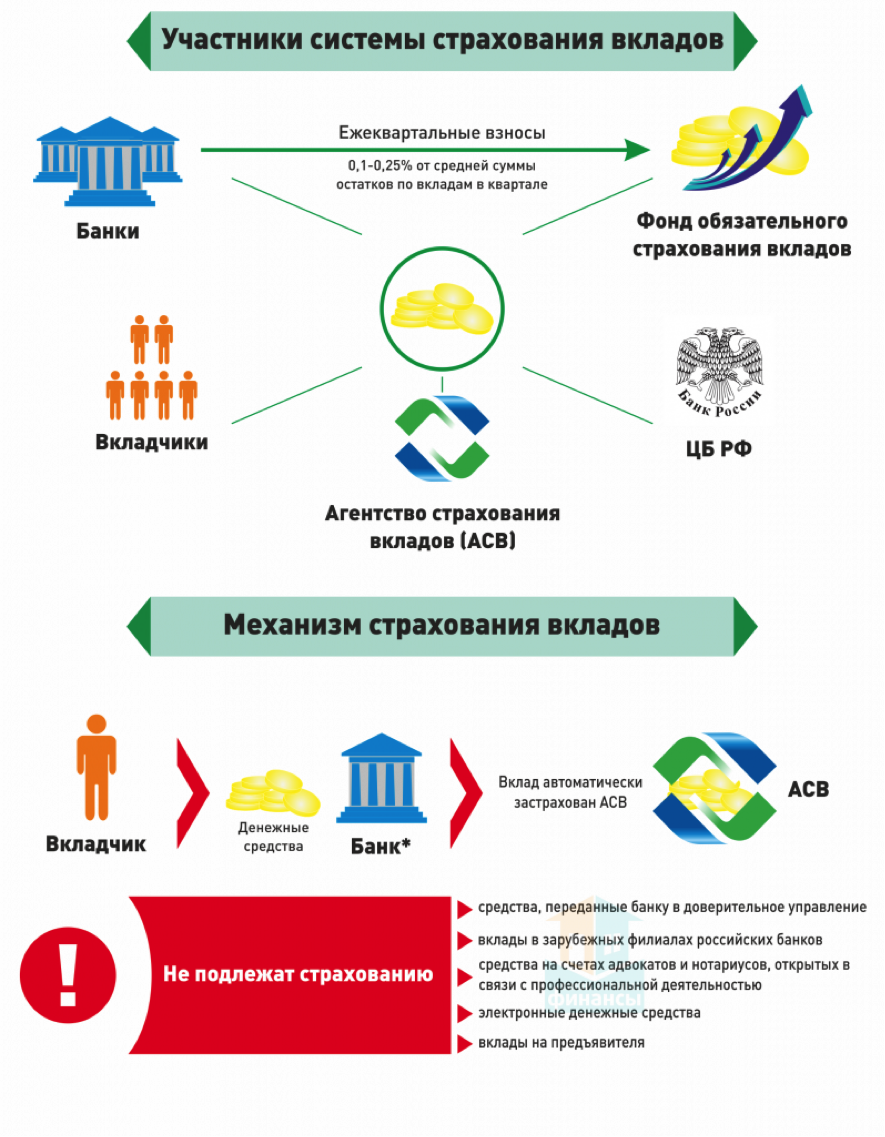

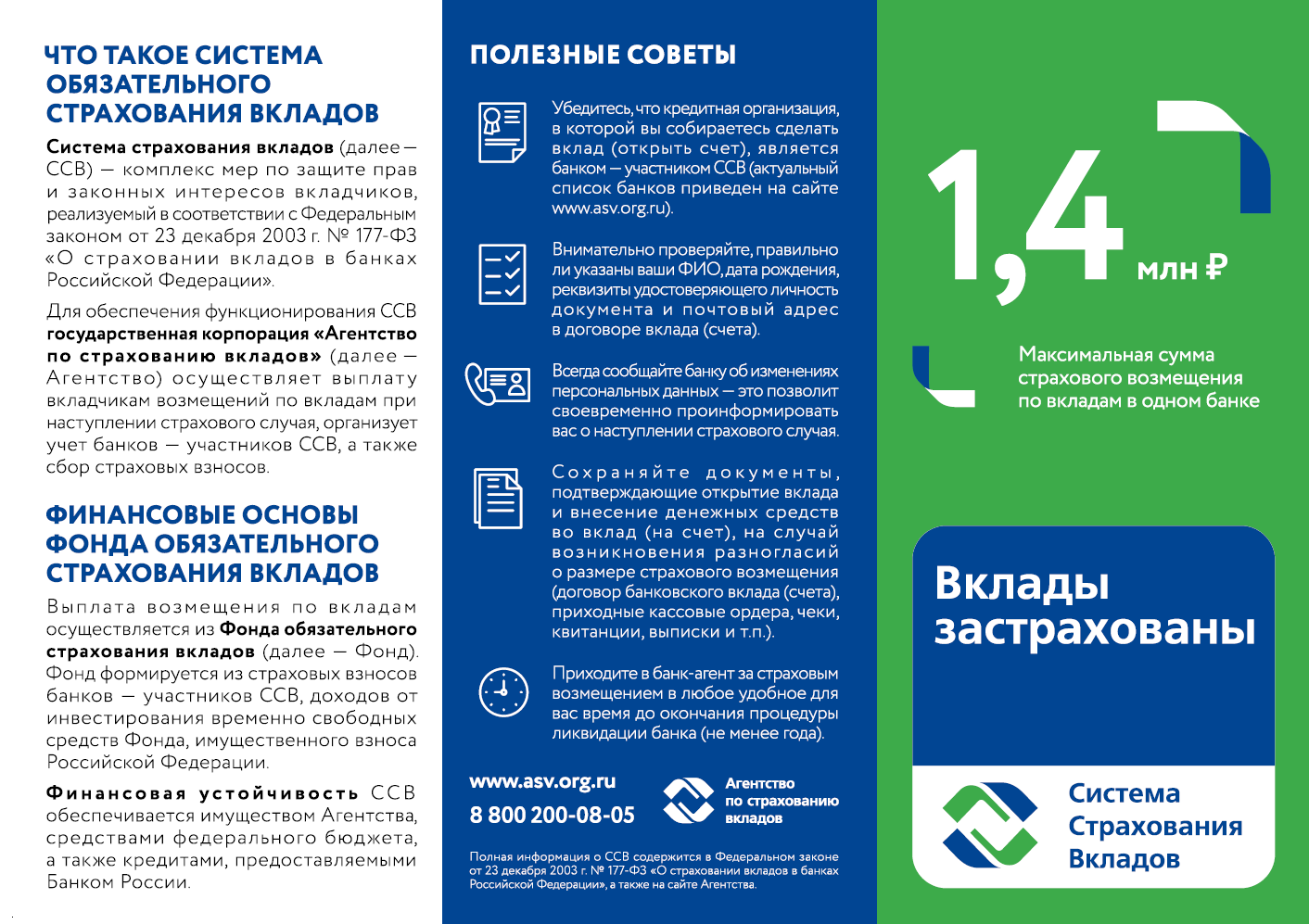

Особенности процедуры страхования

Клиенты банка могут заинтересоваться, как застраховать свои сбережения, ведь банк не предлагает заключать дополнительные договора или соглашения. Так и есть – банк обязан застраховать абсолютно все вклады физических лиц, которые хранятся на его счетах, то есть, подписывая договор на открытие депозитного счета, вкладчик уже становиться застрахованным лицом.

АСВ логотип

АСВ логотип

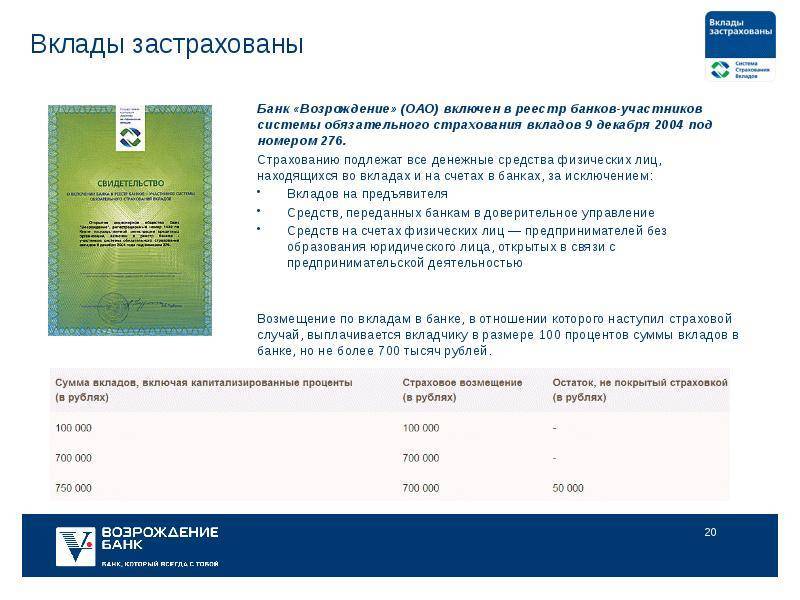

Следующий вопрос, актуальный для вкладчика какая застрахованная сумма вклада подлежит уплате в случае наступления страхового случая. На самом деле вклад возмещается полностью, то есть на 100%, и в расчет берется та сумма, которая числилась на депозитном счету в момент наступления страхового случая. Единственное ограничение общий размер вкладов в пределах одного банка не должен превышать 1 млн 400 тысяч рублей. А годом ранее, она составляла всего 700 тысяч рублей.

Страхованию подлежат абсолютно все средства физических лиц, хранящиеся на счетах в банке в денежной валюте. К ним относятся срочные вклады и до востребования, деньги, хранящиеся на дебетовых в том числе зарплатных картах. Но в данный список не входят металлические счета, счета юридических лиц открытых до 1.01.2014 года, и денежные средства, находящиеся в управлении у организации.

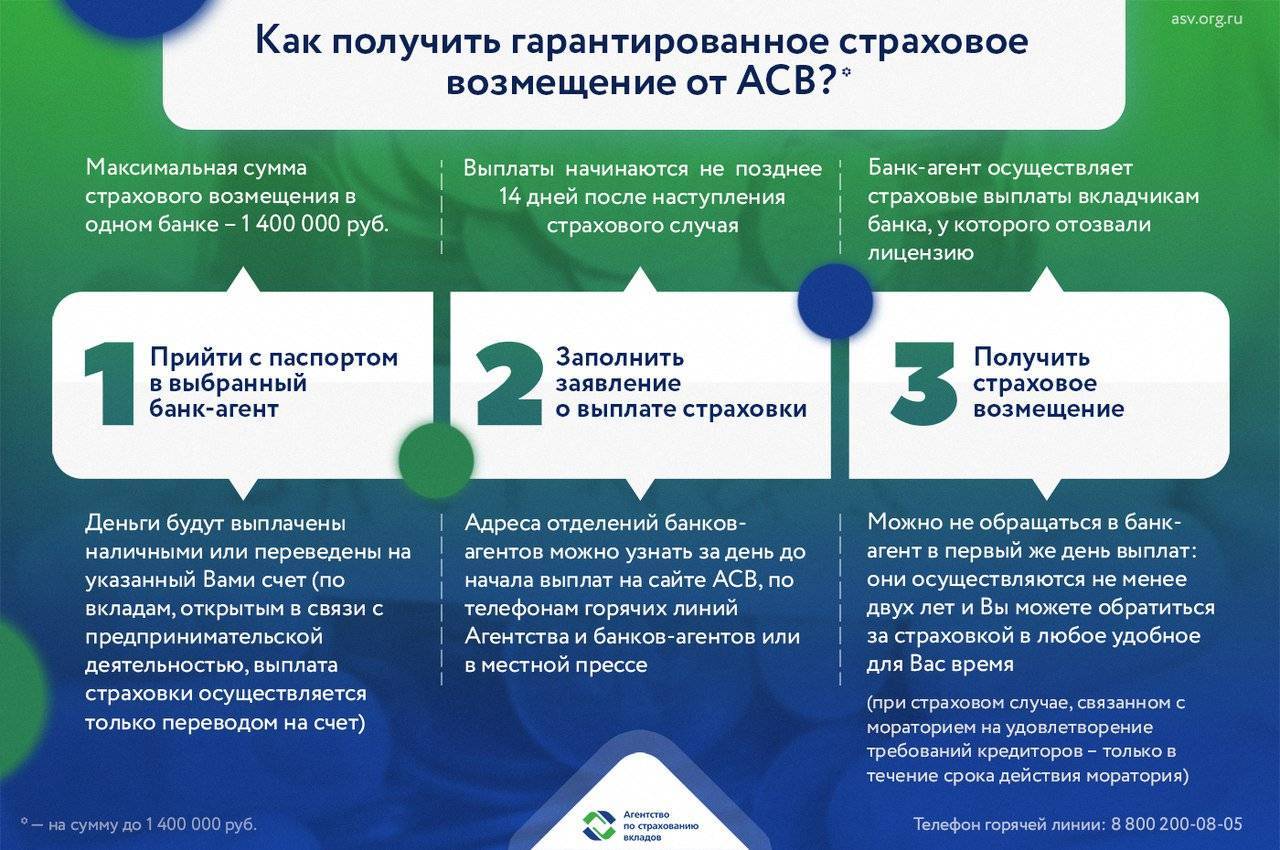

Как вернуть вклад из банка с отозванной лицензией. Пошаговая инструкция

Процедура отзыва лицензии у коммерческого банка запускается Банком России. Страховой случай наступает в момент отзыва лицензии, а, значит, с этого времени можно начинать возвращать свои накопления. Процесс этот подробно описан в законе. Действовать стоит незамедлительно, так как сроки обращения за возмещением ограничены – со дня наступления страхового случая до дня завершения конкурсного производства (принудительной ликвидации).

Шаг1. Узнаём, что у банка отозвали лицензию

Убедитесь, что банк действительно лишился лицензии или в нем введен мораторий. Обычно такая информация всегда на слуху, она появляется в новостях на ТВ и в интернете. Все достоверные данные можно найти на официальном сайте ЦБ РФ в разделе «Информация по кредитным организациям. Ликвидация кредитных организаций» (https://www.cbr.ru/credit/likvidbase/PartSelectorState1/) и на сайте АСВ в разделе «Ликвидация банков»( https://www.asv.org.ru/liquidation/).

Затем следует уточнить дату отзыва лицензии. В случае отсутствия информации в интернете можно обратиться на горячую линию Банка России (8 800 300-30-00) или Агентства (8 800 200-08-05). Обращаться за вкладами можно с момента возникновения страхового случая и до даты завершения конкурсного производства. Обычно процедура ликвидации занимает не менее двух лет.

Шаг 2. Получаем информацию о банке-агенте, осуществляющем выплаты

Для этого сначала нужно обратиться в свой банк. После отзыва лицензии или введения моратория банк отправляет в Агентство реестр вкладчиков, чьи счета и вклады застрахованы. Агентство обрабатывает его и в течение 7 дней направляет в банк информацию о вкладчиках с указанием адресов банков-агентов для обращения. Банк обязан разместить эти данные на своих стендах. Также информация публикуется в прессе и направляется всем вкладчикам из реестра личным письмом. Обычно вкладчики прикрепляются к отделению банка-агента по месту регистрации.

Шаг 3. Подаём заявление в банк-агент по форме АСВ

Заявление по форме АСВ, как правило, формируется на месте специалистом банка-агента, нужно его только подписать. В противном случае бланк установленной формы можно скачать с сайта АСВ. Для подачи требуется паспорт. Если нет возможности обратиться в банк-агент лично, то можно направить заявление по почте. Порядок также прописывается в сообщении Агентства.

Шаг 4. Получаем выплату

Банк-агент рассматривает заявление в течение 1-2 дней и производит выплаты на указанный в заявлении счет. Возмещение можно получить на счет, специально открытый в банке-агенте, а затем перевести средства или снять наличными. Индивидуальные предприниматели и представители малого бизнеса получают возмещение только безналичным путем на банковский счет. Он может быть открыт в любом банке. Реквизиты для перечисления указываются в заявлении на возмещение.

Выплаты начинаются через 14 дней после страхового случая, средства поступают на счет в течение 3 дней.

Небольшие суммы перечисляются сразу, более крупные – на следующий день. Обязательно выдается документ, подтверждающий получение возмещения. Его стоит хранить, если вы намерены в дальнейшем судиться с банком.

В статье “Как вернуть вклад, если у банка отозвали лицензию?” процесс возврата вклада описан более подробно, плюс в ней разобран алгоритм действия в ситуациях, если что-то пошло не так. Рекомендуем к прочтению в дополнение к этой статье.

Главные аспекты

Анализ данных показывает, что главная проблема того, что граждане не спешат вкладывать свои сбережения в банковское учреждения, состоит в неуверенности, что их сбережения вернутся.

Ведь если люди будут знать, что их вклад будет возвращен, даже если банк разорится, то они не будут бояться вкладывать средства.

Залог того, что вернет депозит не сам банк, а независимая страховая компания, вызывает доверие вкладчиков. По всему миру действует защита депозитов – страхование.

По результатам Всемирного валютного фонда, обеспечение депозитов в банке есть больше чем в ста странах.

Она будет возвращать средства вкладчикам, если банк признают банкротом. Быть участником этой программы обязан каждый банк.

Необходимые понятия

| Агентство по страхованию вкладов | Компания, каковую создало государство для защиты прав клиентов по вкладам. Регулируется законом № 177-Ф3 |

| Банк-агент | Возвращает вклад владельцу за счет агентства по страхованию, в случае нужды |

| Банк-участник ССВ | Может призывать граждан России для вкладов, при этом уплатив страховой взнос. Обязан вносить страховой платеж, говорить про условие и объем компенсации вклада |

| Вклад | Финансовые средства, вложенные клиентами на базе заключенного вклада и счета в банке. В него входят начисляемые проценты на тело депозита. Под защитой страхования депозит и в рублях и в другой валюте |

| Обоюдные требования | Финансовый долг клиента перед банковским учреждением. Такие требования снижают объем обязанностей |

| Реестр банков | Участник ССВ – список банков, депозиты каких гарантируются ФЗ № 177 |

| Система страхования вкладов (ССВ) | Госпрограмма, какая осуществляется в соотношении с ФЗ № 177. Главная цель – сохранение ценностей граждан, вложенных в банках России. Если случиться непредвиденное, и банк обанкротится, вкладчикам выплатят страховую сумму, но не больше положенной суммы |

| Страховое возмещение | Денежный эквивалент, положенная компенсация при установлении страхового события. Выплата происходит в 100 % виде, но не больше максимальной суммы. В эту сумму входит тело депозита плюс начисленный процент |

| Страховое событие | Отклик у банка-участника ССВ разрешения Центрального Банка на финансовую деятельность или банкротство банка |

| Страховой платеж банков | Каждый квартал банк переводит средства в фонд страховых депозитов |

| Фонд обязательного страхования депозитов | Экономическая база ССВ. В фонд включен собственный платеж России |

Вкладчиком является российский гражданин, гражданин другой страны или без гражданства, каковой оформил с банком сделку о депозите.

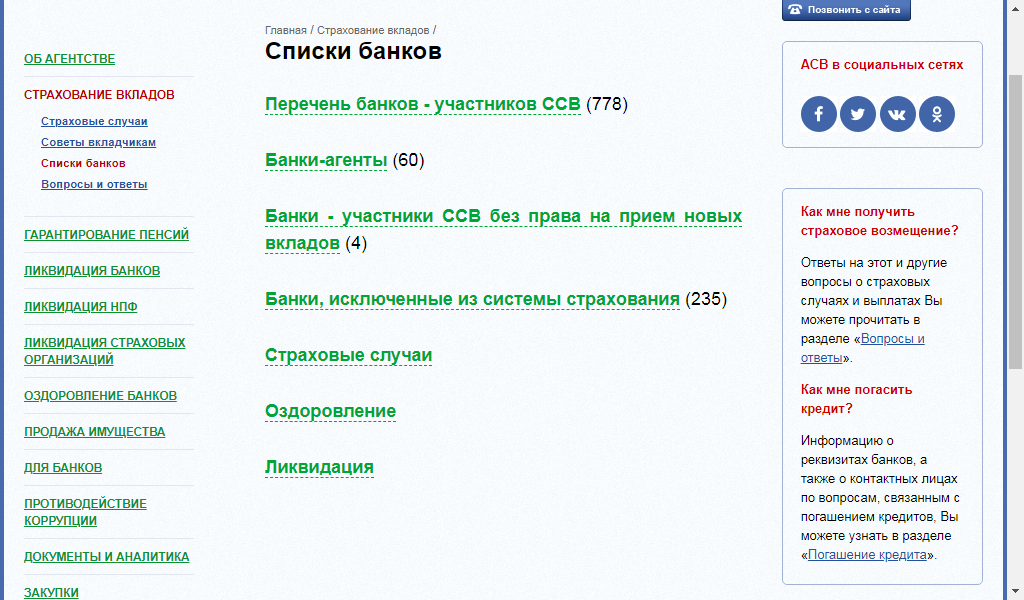

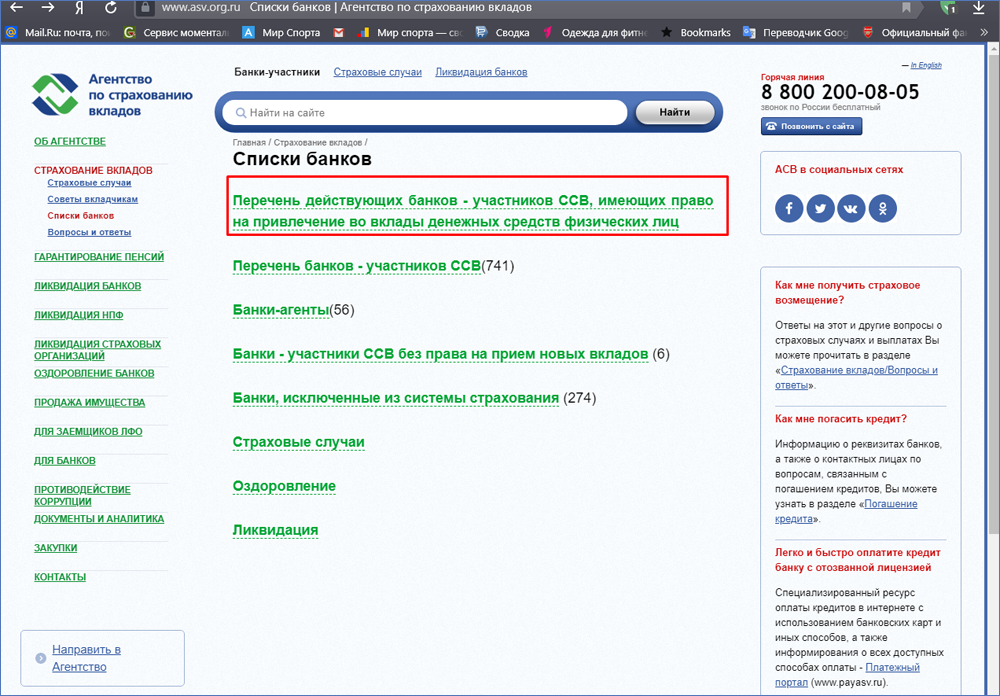

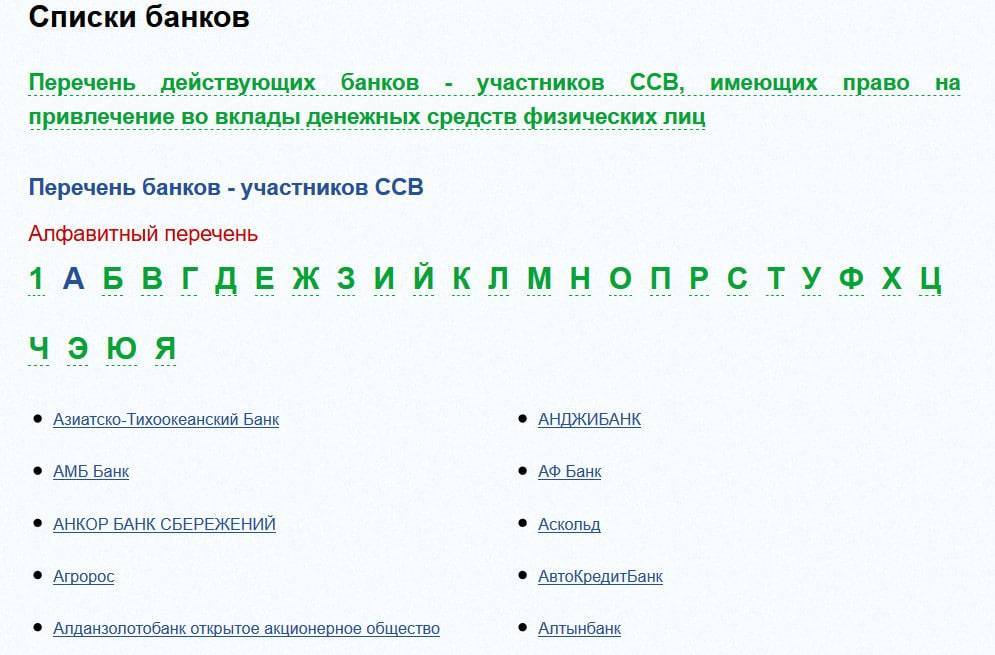

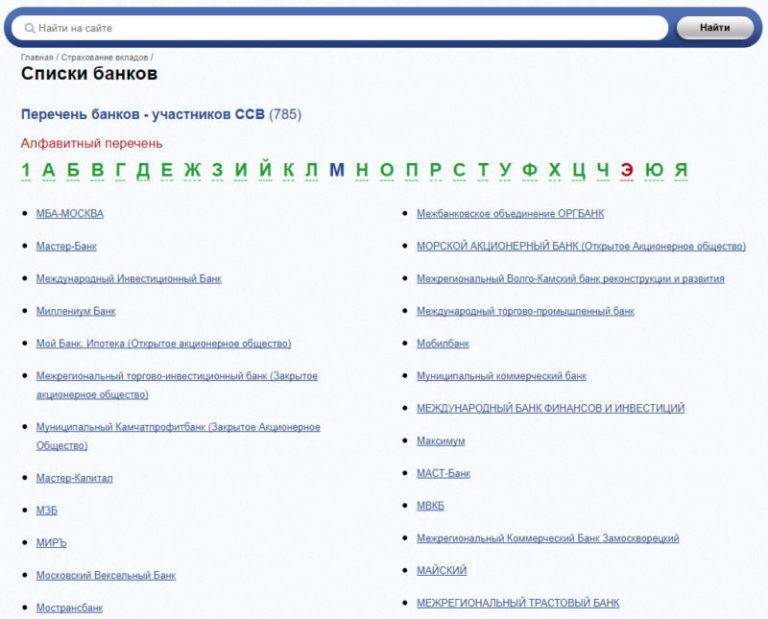

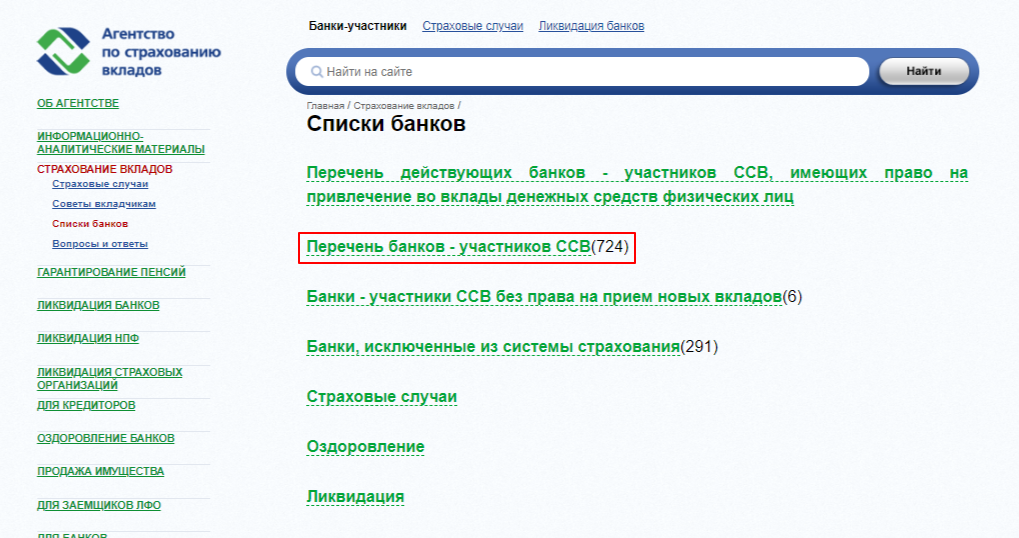

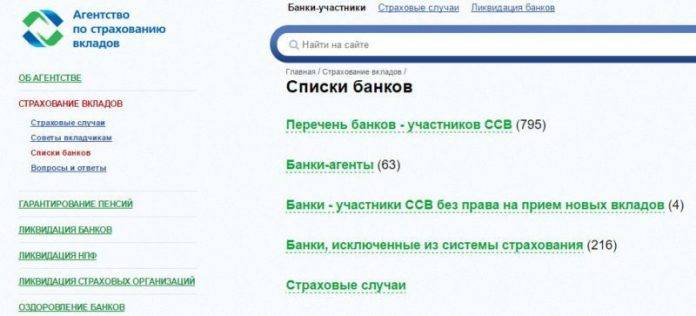

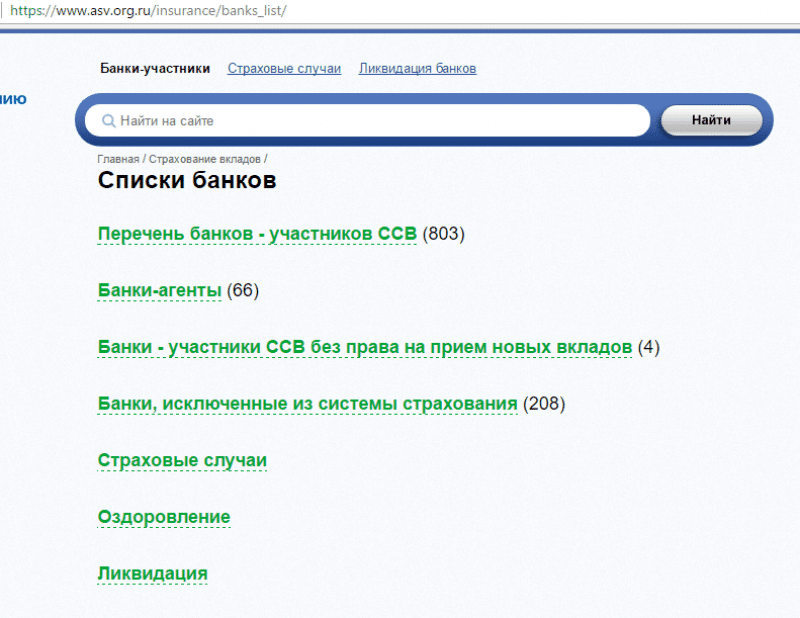

Что такое банковский реестр

Реестр – форма записи чего либо. Существование такого реестра, помогает узнать, состоит банк в нем или нет.

Это дает понять показатель безопасности банка и избежать невозвращения вклада из-за утраты банка лицензии:

- банки, какие находятся в комплексе обеспечения депозита. Платят установленный процент в установленном документе фонда. Из тих платежей, потом и идет возврат средств по депозиту, в случае проблем банка с лицензией;

- перечень банков в структуре обеспечения. Показывает не только название учреждения, но и его статус. Например «на устранении», это обозначает, что скоро будет закрытие организации. Тогда ведутся роботы для возврата денежных средств по вкладам;

- пишутся данные о причине исключения банка из перечня, у каких забрали лицензию на дачу услуг в данной сфере.

Нужно заметить, что иногда банки пишут данную информацию с опозданием (в свою пользу) про остановку работы в финансовой сфере.

То есть, вкладчики не будут осведомлены о прекращении финансовой деятельности банка, и внесут депозит, какой впоследствии не будет возвращен.

Следует понять, включение ССВ разрешило реагировать властям на возможность появления шума в народе из-за несоблюдения обязанностей банка.

Как стало видно, структура подняла рейтинг уверенности населения к банкам, толчок для совместных работ новых и имеющихся организаций.

Сейчас система быстро совершенствуется, идут разные работы по улучшению деятельности банков, изменяются и ставятся объемы компенсации.

Правовая база

Данную сферу регулируют такие законы:

| Федеральный закон №127 | «О банкротстве банка» |

| Федеральный закон №395 | «О банках и банковской деятельности на территории России» |

| Федеральный закон № 177-Ф3 (Первая глава, ст. 6) | «О страховании вкладов физических лиц в банках России» |

ФЗ 177 «О страховании вкладов»: основные моменты

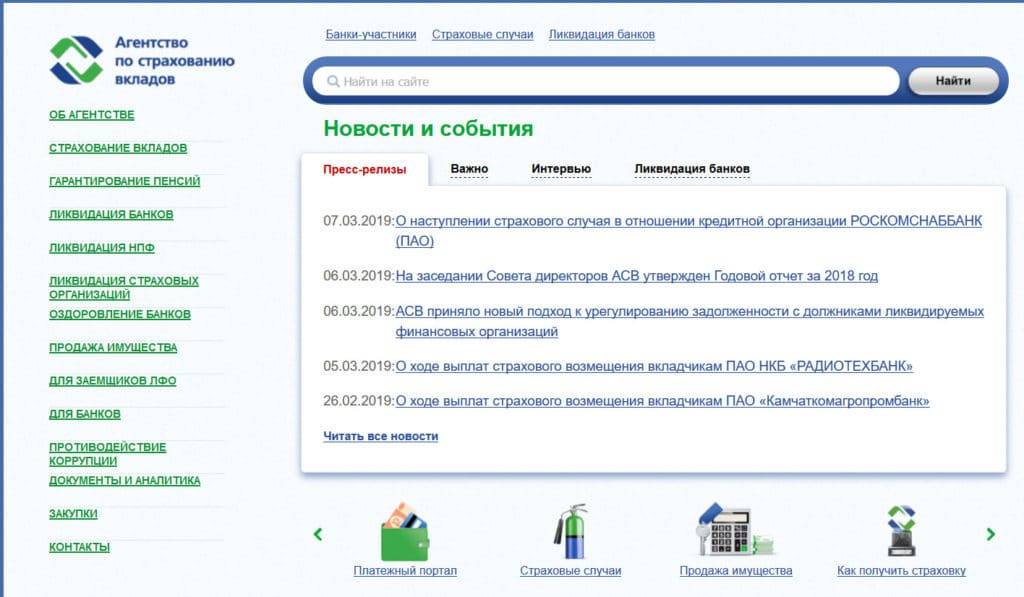

Для работы с вопросом возврата вкладов физических лиц создали Агентство. Целью Агентства является гарант функционирования системы страхования. Для финансового обеспечения работы создан Фонд обязательного страхования вкладов.

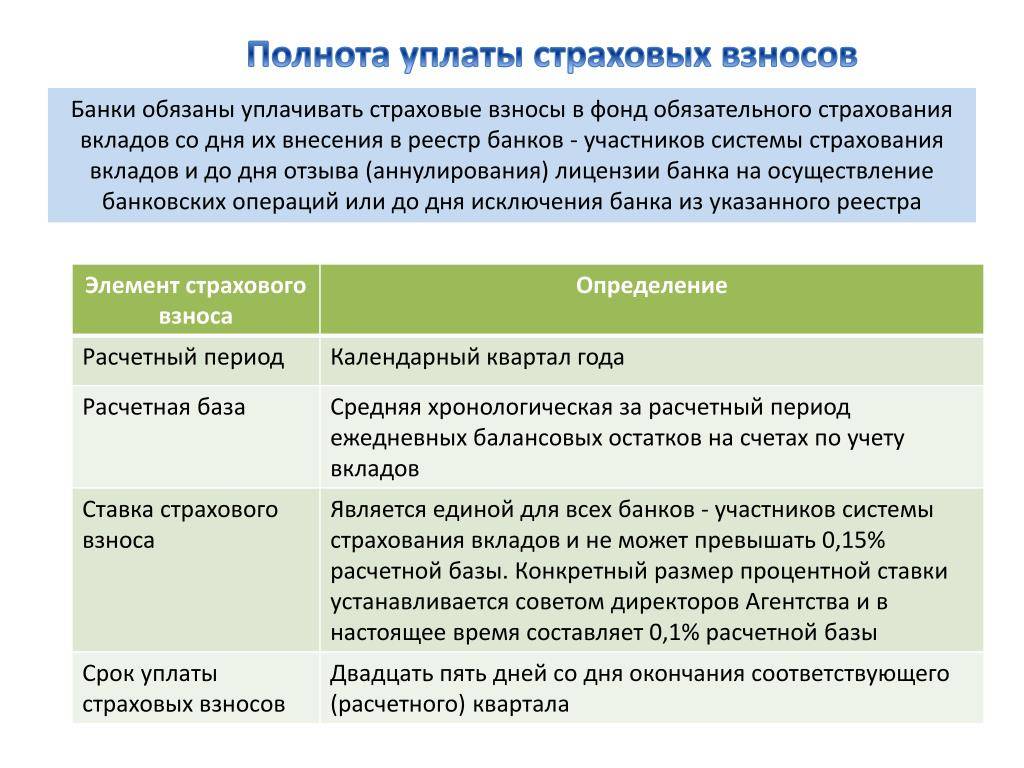

Банки на постоянной основе обязаны перечислять страховые взносы. Из накопленных средств Фонд компенсирует вкладчикам их накопления при наступлении страхового случая. Все банки обязаны принимать участие в ССВ. Кредитор считается участником программы уже со дня его постановки на учет.

Под компенсацию попадают счета, по которым заключены договора банковского счета или вклада, а так же проценты, причисленные к основному вкладу.

Не будут возмещаться:

- счета нотариусов, адвокатов (даже если они открывались для трудовой деятельности);

- вклады на предъявителя, сберегательные сертификаты (если они не именные);

- счета, открытые без банковского счета (исключительного для электронного использования);

- средства на номинальных счетах, залоговых, открытых в дочерних банках за пределами РФ;

- средства, размещенные на обезличенных металлических счетах.

Последние изменения в законе

Последние изменения в Федеральный закон о страховании вкладов были внесены в декабре 2017 года. Они коснулись Агентства в плане заключения банковских вкладов (депозитов) с государственной корпорацией Внешэкономбанк.

Так же согласно последней редакции банк не обязан более раскрывать неограниченному кругу лиц информацию о лицах, под контролем либо значительным влиянием, которых он находится, извещать об этом Банк России и публиковать данные сведения эту информацию на свое сайте.

Страховые случаи

К страховым случаям, когда вкладчик через АСВ может вернуть свои деньги относятся:

- отзыв лицензии (это значит, что банк не может осуществлять свою деятельность, т.е. принимать платежи, размещать денежные средства клиентов во вклады, кредитовать население, осуществлять переводы и др.)

- введение моратория на удовлетворение кредиторов (это когда руководство осуществляется сотрудниками Агентства, которые попытаются вывести уровень дохода на приемлемый).

Сколько можно получить при наступлении страхового случая от АСВ?

Вкладчик по закону полностью может вернуть свои сбережения. Страховая выплата составляет не более 1 400 000 рублей (сумма меняется), если страховой случай наступил после 29 декабря 2014 года.

На специальные счета, открытые для расчетов по сделкам купли-продажи недвижимости это правило не распространяется. С таких счетов сумма возмещается полностью, но не более 10 000 000 рублей. Возмещение по таким счетам рассчитывается отдельно от остальных.

Куда обращаться и как получить деньги?

В течение 7 (семи) дней после отзыва лицензии банка временное руководство представляет Агентству обязательства банка перед вкладчиками. В течение следующих 7 (семи) дней Агентство через средства массовой информации, а так же Интернет извещает о времени, месте, способе обращения вкладчиков к ним для получения возмещения. Так же Агентство извещает клиентов индивидуально по телефону и электронной почте.

Чтобы получить денежные средства по своим вкладам можно обратиться непосредственно в Агентство по страхованию вкладов или в уполномоченный банк-агент (если таковой назначен).

Вкладчик это делает самостоятельно либо через представителя, в том числе за возмещением могут обратиться наследники вкладчика.

Право на получение выплаты согласно ФЗ 177 наступает со дня наступления страхового случая и действительно до дня окончания всех процедур. Если пропущен срок обращения, его можно восстановить, обратившись в Агентство с заявлением и документальным обоснованием причин пропуска отведенного периода. Закон предусматривает ряд случаев.

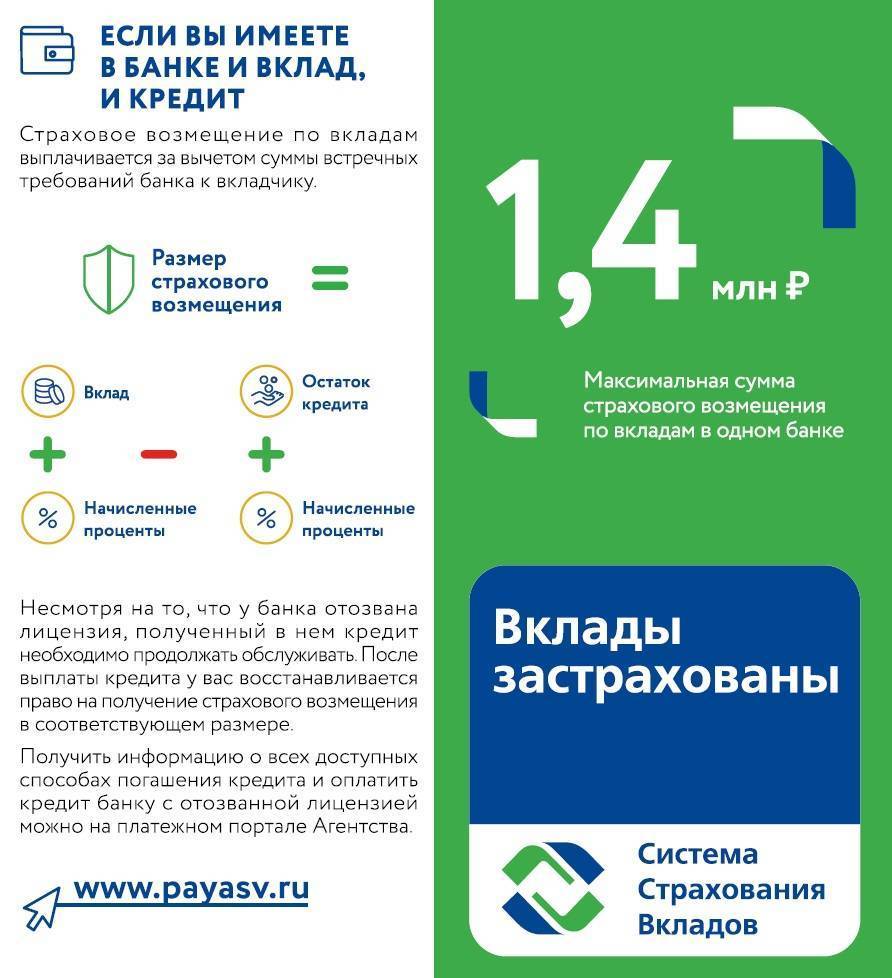

Если у вкладчика были и вклады, и кредиты одновременно, в этом случае выплата возмещения выглядит как разница между тем, что должен вернуть банк вкладчику и тем, что должен вернуть вкладчик банку.

При обращении в Агентство вкладчик предъявляет:

- заполненную форму заявления, разработанную Агентством;

- документ, удостоверяющий личность.

Выплата производится в течение 3 (трех) дней со дня подачи документов. Вкладчику выдается выписка из реестра обязательств банка с указанием размера возмещения. Выплата может производиться как наличными деньгами, так и в безналичном порядке по указанным счетам в заявлении.

Юридические лица получают возмещение безналично, путем перевода средств на счет открытый в другом банке.

Куда обращаться при отзыве лицензии у банка

При наступлении страхового случая буквально на следующий день информация о случившемся размещается в СМИ.

Сведения о произошедшем вы сможете найти:

- В печатном издании «Вестник Банка России»;

- На сайте АСВ.

Данная информация будет оглашена в течение 7 дней. При этом вы сможете прочитать по адресу расположения банка сведения о дате, месте и порядке получения возмещения. В течение одного месяца АСВ осуществляет почтовую рассылку уведомлений всех клиентов банка о наступлении страхового случая.

Если количество вкладчиков небольшое, то возврат вкладов будет осуществляться в офисе

АСВ. Если же таковых довольно много (при разорении крупных банков), то данную обязанность агентство возлагает на банк-агент (их перечень находится на сайте АСВ).

Вам необходимо обратиться по указанному в уведомлении месту и составить заявление. При себе обязательно должен быть паспорт.

Согласно 117-ФЗ, средства будут переданы вам не позднее 3 дней с момента составления заявления, но не ранее 14 дней после даты страхового случая.

Получить деньги можно несколькими способами:

- Наличными в офисе выдачи;

- Безналичным переводом на счёт в любом банке;

- Почтовым переводом на адрес, указанный в заявлении.

Средства возвращаются до окончания процедуры ликвидации банка. После удовлетворения требований всех вкладчиков, деньги которых были застрахованы, осуществляется возмещение остальных кредиторов.

Составляется комиссия из вкладчиков, имеющих самые большие капиталы. Обычно она состоит из 11 человек. Эта группа составляет опись всего имущества и выставляет его на продажу. Реализованные деньги распределяются между всеми кредиторами в порядке очереди.

Очередность получения возмещения, оговоренная в законе, следующая:

- Вклады физических лиц;

- Средства ИП;

- Счета тех, чьи суммы превышают 1 400 000 рублей;

- Расчётные счета и депозиты юридических лиц;

- Остальные счета, которые не подлежат страхованию (металлические, на доверительном управлении и другие).

8 крупных банков, которые входят в систему страхования вкладов

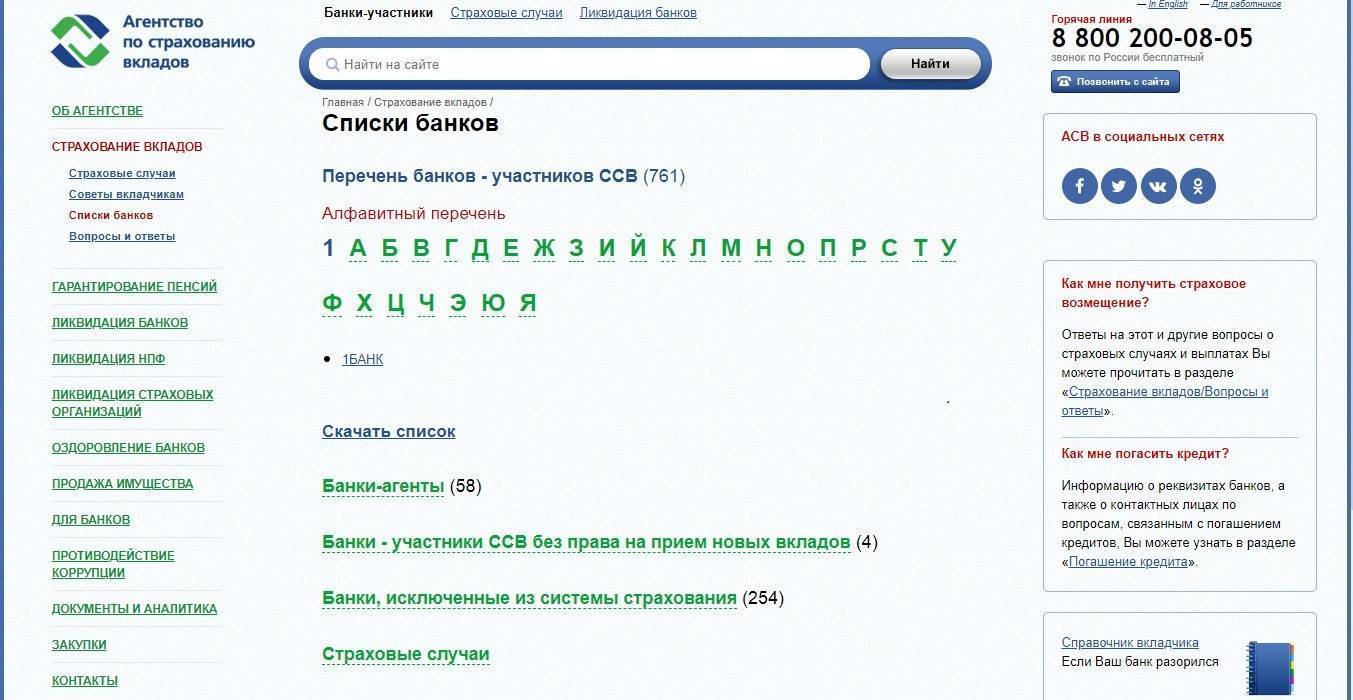

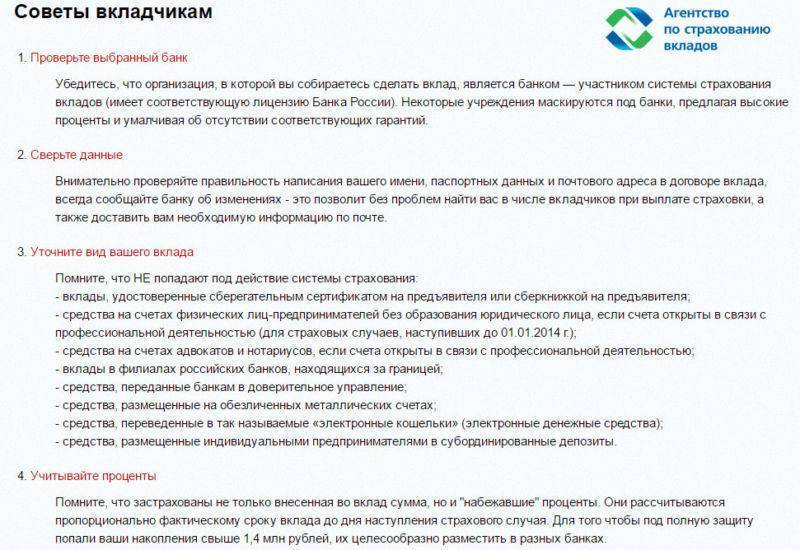

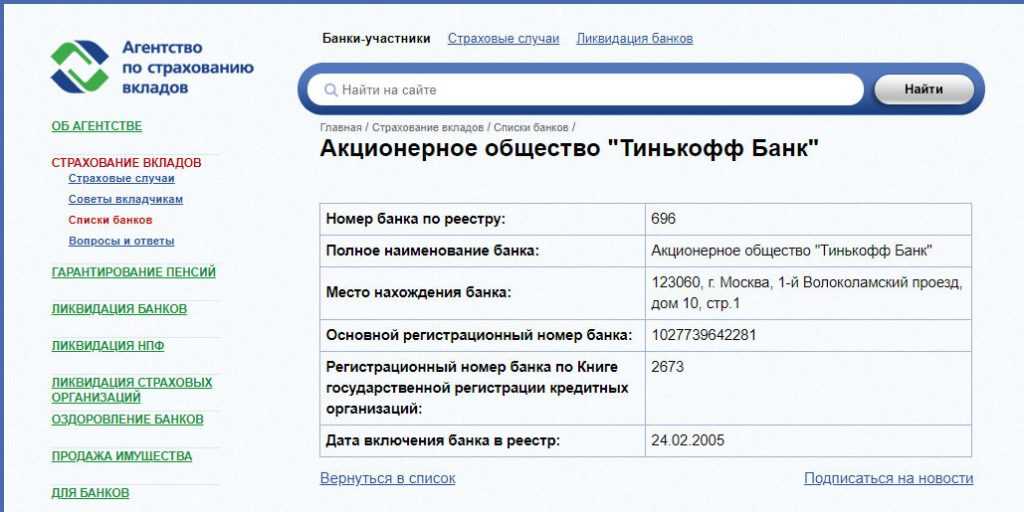

Перечень финансовых учреждений, которым выдана лицензия на привлечение депозитов физических лиц, находится на сайте ЦБ РФ. Чтобы узнать, в каких банках вклады застрахованы государством, нужно перейти в раздел с информацией.

Сведения об участниках ССВ представлены в таблице, в которой указывается:

- название кредитной организации (при активации записи делается переход к базовой информации);

- регистрационный номер;

- место нахождения;

- дата вынесения заключения.

На портале АСВ можно ознакомиться со списком участников, их уровнем надежности. Какой банк предоставит лучшую защиту депозита, зависит от его рейтинга, финансового состояния. У вкладчиков таких учреждений автоматически возникает право на возмещение сумм по депозиту.

В рейтинг лучших учреждений входят:

- Сбербанк России;

- ВТБ;

- Газпромбанк;

- Московский кредитный банк;

- Банк «Открытие»;

- Альфа-Банк;

- Россельхозбанк;

- Юникредит;

- Райффайзенбанк.

Если клиенты имеют несколько вкладов, то компенсация выплачивается пропорционально размерам по каждому из них. Сумма рассчитывается исходя из остатка денег на конец дня наступления страхового случая.

Для получения возмещения вкладчик должен обратиться в агентство (уполномоченный банк-агент) с заявлением по установленной форме.

Как быть с кредитом

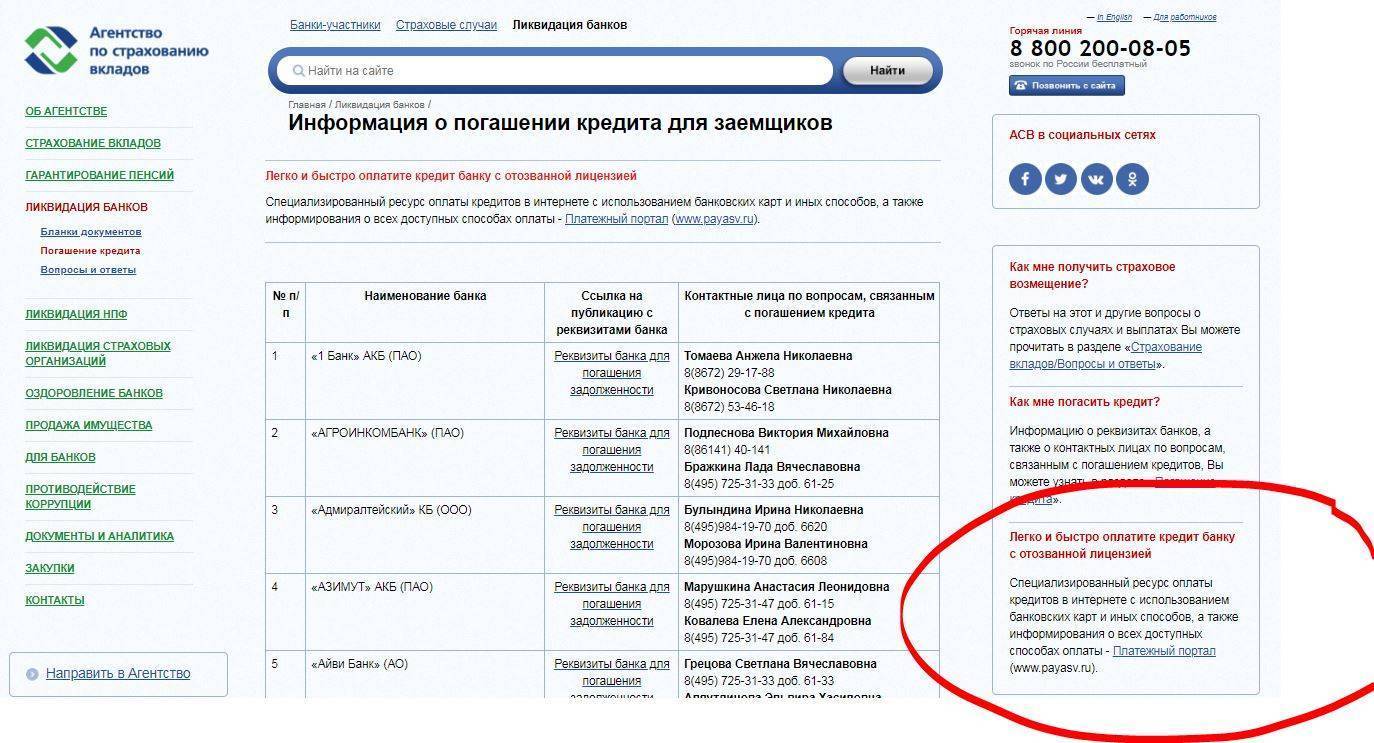

Прекращение или ограничение банком деятельности не избавляет клиента от необходимости оплачивать свои обязательства. Процедура гашения кредита в таком случае следующая:

- на сайте банка или по месту его присутствия АСВ публикует реквизиты, по которым необходимо производить оплату;

- при отсутствии таких сведений переводы необходимо совершать по прежним данным;

- после завершения процедуры ликвидации оплату следует осуществлять по реквизитам, размещенным на веб портале АСВ (они же будут отправлены клиенту письмом).

Если у клиента в банке был и кредит, и вклад, то размер компенсации определяется как разница между ними. Если сумма вклада больше размера обязательств, то клиенту будет компенсировано превышение. При обратной ситуации требования не будут исполнены до момента погашения или переуступки задолженности.

Страховые случаи

- отзыв (или аннулирование) у банка лицензии, выданной Банком России и позволяющей осуществлять банковские операции;

- введение моратория на удовлетворение официальных требований кредиторов банка Банком России.

Страховке подлежат сделанные в национальной и иностранной валюте депозиты. Вклад физическое лицо может открыть лично или поручить сделать это третьему лицу. При наступлении страхового случая клиент получает 100% от общей суммы на счету, но не более 1.4 млн. руб. Основание для страховки – заключенный сторонами договор на депозит или открытый в банке счет на имя гражданина. В сумму обязательного страхования входят проценты от вложенных денег.

Плюсы и минусы инвестиционного страхования жизни за рубежом, как открыть счет в иностранном банке – описано тут.

Основные рекомендации вкладчикам

Желающим оформить вклад в каком-либо банковском учреждении будут полезны следующие простые рекомендации:

Самое важное при открытии банковского вклада — тщательный выбор и оценка той финансовой организации, куда будут переданы средства под процент. Обязательно выбирать только надёжные и проверенные банки, имеющие крупные собственные активы. Также необходимо убедиться, что выбранная кредитная организация входит в реестр застрахованных банков по вкладам (важно обязательно искать актуальные данные на сегодняшний момент)

Как правило, все крупнейшие финансовые организации являются участниками ССВ. Не следует открывать вклад в малоизвестной организации, предлагающей более высокий процент, поскольку риск лишиться собственных средств будет очень велик. Не стоит открывать депозит в размере больше 1,4 млн руб. в одной банковской организации. Если есть желание вложить большую сумму, то лучшим решением станет разделение всего бюджета на несколько частей и открытие нескольких вкладов в разных финансовых организациях. Например, нужно вложить под процент 2 млн рублей. Лучше будет открыть два вклада по 1 миллиону в двух разных банках. Если депозит был открыт через онлайн-приложение кредитной организации, нужно будет получить из этого учреждения выписку, подтверждающую размещение суммы на счёте. У клиента обязательно должен быть письменный договор. В случае пополнения вклада важно обязательно запросить у банковского служащего приходные кассовые ордера, содержащие информацию о номере и валюте счёта

Также необходимо убедиться, что выбранная кредитная организация входит в реестр застрахованных банков по вкладам (важно обязательно искать актуальные данные на сегодняшний момент). Как правило, все крупнейшие финансовые организации являются участниками ССВ

Не следует открывать вклад в малоизвестной организации, предлагающей более высокий процент, поскольку риск лишиться собственных средств будет очень велик. Не стоит открывать депозит в размере больше 1,4 млн руб. в одной банковской организации. Если есть желание вложить большую сумму, то лучшим решением станет разделение всего бюджета на несколько частей и открытие нескольких вкладов в разных финансовых организациях. Например, нужно вложить под процент 2 млн рублей. Лучше будет открыть два вклада по 1 миллиону в двух разных банках. Если депозит был открыт через онлайн-приложение кредитной организации, нужно будет получить из этого учреждения выписку, подтверждающую размещение суммы на счёте. У клиента обязательно должен быть письменный договор. В случае пополнения вклада важно обязательно запросить у банковского служащего приходные кассовые ордера, содержащие информацию о номере и валюте счёта.

Следуя этим основным рекомендациям при открытии вклада, можно не переживать за сохранность собственных средств.

Лучшие доходные карты 2022

Прибыль Уралсиб Дебетовая карта

- до 8% на остаток

- до 3% кэшбэка на всё

- 0-99₽ за обслуживание

Подробнее

ПОРА УБРиР Дебетовая карта

- до 6% на остаток

- до 6% кэшбэка

- 0-99₽ за обслуживание

Подробнее

ОТП Максимум+ ОТП Банк Дебетовая карта

- до 10% на остаток

- до 10% кэшбэка

- 0₽ за обслуживание

Подробнее

Следите за новостями на нашем телеграм-каналеПерейти

Как развивалась система страхования банковских вкладов в России?

Первые попытки создать ССВ в России были предприняты в начале 90-х годов прошлого столетия. Стоит отметить, что в эпоху СССР вообще не существовало проблемы вкладчиков. Люди хранили свои деньги в сберегательных кассах единственного банка страны, и никому в голову не приходило усомниться в его надёжности. И даже если бы что-то случилось со Сберегательным банком, расплачиваться с гражданами пришлось бы государству.

С началом развития рыночной экономики некоторые хваткие люди задумались о создании частных коммерческих банков, будь то маленьких или больших. Банковское регулирование тогда было в зачаточном состоянии, поэтому открыть банк было достаточно легко. По статистике, в конце 1990 года Госбанк РСФСР иногда регистрировал до 60 новых кредитных организаций в день. Некоторые новоявленные банкиры вообще ничего не смыслили в банковском деле, да и нормативов никаких не существовало.

С появлением первых частных кредитных компаний у Центрального банка (тогда он назывался именно так) назрела необходимость создать банковское законодательство. Тогда был подготовлен первый устав ЦБ, и впервые зародилась идея о создании страхового фонда. А 30.04.1991 г. вышло «Положение о Фонде страхования КБ от банкротств», согласно которому в 1991–1993 гг. банки должны были отчислять 1% прибыли в фонд, созданный при ЦБ. Перечисления в фонд шли до 1994 года, затем деятельность остановилась. Причина была проста: на тот момент было разработано законодательство, согласно которому страхование вкладов не являлось функцией Центробанка.

В 90-е годы начались банкротства банков, сплошь и рядом бастовали обманутые вкладчики. В марте 1993 года вышел указ №409 президента РФ «О защите сбережений граждан РФ». Однако указ остался неисполненным.

В России система СВ заработала лишь в сентябре 2004 года. Создание Агентства по страхованию вкладов (АСВ) позволило обеспечивать защиту клиентов от возможной потери средств на депозитах и повысить доверие населения к банкам и институту сбережения в целом.

Как узнать, кто самый надежный?

Когда в голову приходит идея разместить наследство, крупный гонорар или другие накопления в банке во вклады, нужно проанализировать максимальное число предложений банков

Обращать особое внимание следует на главные признаки надежности:

- наличие лицензии по привлечению денег граждан;

- участие в системе страхования вкладов (ССВ).

Перед подписанием договора с банком следует убедиться, что вклад застрахован

Доверять, но проверять

В интересах государства сделать действующие банки страны надежными, чтобы граждане охотнее размещали в них «нажитое непосильным трудом». Именно для этого был принят ряд мер: в 2003 г. вступил в силу закон № 177-ФЗ, цель которого — обеспечить населению все условия, чтобы вклад, находящийся под защитой государства, можно было вернуть без проблем.

В 2004 г. государство было вынуждено принять дальнейшие меры. Систему страхования вкладов возглавила новая структура — Агентство по страхованию вкладов (АСВ), с так называемой «общей копилкой» — заветным фондом, куда банки отчисляют взносы. «Копилка» необходима, чтобы Агентство перечисляло из нее страховку всем пострадавшим.

Государство также предусмотрело, чтобы участие в ССВ носило обязательный характер. Поэтому Центральный Банк Российской Федерации на стадии оформления лицензии банка уведомляет АСВ о каждом новом участнике, которого сразу регистрируют. Как только банк прекращает деятельность, он выбывает из системы страхования.

Схема работы государственного страхования вкладов

Взносы, перечисляемые раз в квартал, одинаковы для банков — участников ССВ. Их размер рассчитывает Совет директоров Агентства, исходя из того, что базовая ставка не должна превышать 0,15 % от среднего размера вкладов в банке за истекшие три месяца. Для бесперебойной работы Агентства каждый участник ССВ обязан ежедневно отражать на счетах суммы обязательств перед населением и сведения по кредитам.

Простая арифметика: отдадут ли деньги?

Здесь надо разобраться подробнее: согласно статье 11 ФЗ, вкладчик получит 100-процентное возмещение, но сумма ограничена и должна быть не больше 1,4 млн рублей. Это относится к одному или нескольким вкладам, которые клиент разместил в банке. Каждый потенциальный клиент должен учитывать эту данность, чтобы не было потом «мучительно больно».

Каждому клиенту следует побольше узнать о вкладах и их страховании перед заключением договора

Вклады, размещенные в разных банковских организациях, можно вернуть по максимуму. Приведем несколько примеров. Допустим, гражданин Дорохов В. Н. оформил в выбранном банке четыре вклада на сумму 4 млн рублей. Если банк лишится лицензии, вкладчик, увы, получит вместо 4 млн рублей максимально возможную компенсацию 1,4 млн рублей. Тем временем его друг гражданин Полухин В. А., у которого изначально денег было меньше, решил поступить иначе: он разместил в разных банках три вклада, каждый по 1,1 млн рублей. И что интересно: он получит 3,3 млн рублей! Так что арифметика арифметикой, а быть финансово подкованным и трепетно относиться к размещению своих средств не помешает никому.

Вклады в долларах и евро возмещают только в рублях (пересчитывают остаток средств по официальному курсу на день банкротства).

Не дождётесь!

Бывают такие случаи, когда клиент ни при каких обстоятельствах не получит 100-процентного возмещения. Если в одном банке он открыл вклад и взял кредит, он получит компенсацию минус долг по кредиту. Пример: на момент аннулирования лицензии у выбранного гражданка Петрова-Денисова М. О. не погасила по кредиту 500 тыс. рублей, а сумма ее вклада — 2,5 млн рублей. В итоге сумма страховки составит 1,4 млн рублей, что вполне вписывается в максимально возможную сумму. Но есть и хорошие новости: кредитная история гражданки Петровой-Денисовой будет кристально чистой, долг за ней больше не числится.

Каждый клиент желает знать

Гражданин облюбовал банк, а вот как выяснить, включен ли он в ССВ? Это, безусловно, один из главных вопросов для каждого потенциального вкладчика. Узнать об этом просто: нужно зайти на сайт банка или в отделение. Список банков-участников постоянно обновляется и доступен в Интернете на сайте Агентства по страхованию вкладов. Статистика по состоянию на апрель 2019 г. следующая: ССВ объединяет 749 банков, из них 388 — действующие банки с лицензией на привлечение средств физических лиц.

Как получить выплаты по страховке

Нет,

в банк идти не нужно. Если у него отобрали лицензию – там вам уже ничем не

помогут. Нужно подождать семь дней. За это время государственное агентство по

страхованию вкладов определит, какой банк будет выплачивать компенсации вместо

вашего старого банка, и опубликует это объявление в прессе. Но и после этого

совсем не обязательно бежать туда со всех ног. Тем более не нужно спешно

отменять командировки или экстренно возвращаться из отпуска. Право на получение

страховых выплат останется за вами в течение двух лет с момента отзыва

лицензии. Выплаты вам перечислят в день обращения.

Если

же вы не согласны с размером компенсации, не нужно ругаться с новым банком: он

за это не отвечает. Нужно взять документы, которые подтверждают ваше право на

дополнительные выплаты, и обратиться с ними в агентство по страхованию вкладов.

Классификация банковских организаций

Современные банки оказывают большое количество различных финансовых услуг, но традиционно их делят на три основные группы:

- привлечение средств

- выдача кредитов

- проведение рассчетно-кассовых операций

Привлечение вкладов является пассивной финансовой операцией, проводимой в большинстве финансово-кредитных учреждений, которых по данным сайта «АСВ» в Российской Федерации действует 395 единиц, а список самых крупных и надежных из них будет составлен далее.

Сбербанк

Сбербанк работает с государственной системой страхования с момента ее внедрения в 2005 году, а под защиту здесь попадают следующие типы счетов:

- дебетовые зарплатные карты

- средства в системе «Сбербанк-онлайн»

- депозиты с пометкой «До востребования»

- счета первого порядка, например «Уставный капитал»

Важно учитывать, что в Сбербанке максимальный размер государственных страховых выплат составляет семьсот тысяч рублей, поэтому при планировании внесения более крупной суммы целесообразно выбрать альтернативную финансовую компанию. Еще одним значимым моментом является возможность возвращения средств только в рублях, даже если клиент держал депозит в иностранной валюте

ВТБ

В данном финансовом учреждении список защищенных счетов немного обширнее, чем у Сбербанка:

- валютные и срочные вклады, включая тип «До востребования»

- открытые балансы для осуществления предпринимательской деятельности

- дебетовые пластиковые карточки

- опекунские счета социальных служб

- депозиты, внесенные для крупных сделок с недвижимым имуществом

Газпромбанк и Россельхозбанк

В Газпромбанке и Россельхозбанке прием и страхование средств вкладчиков осуществляется на основании государственного регулирования, правила которого можно почитать на официальном сайте «ССВ».

Заключение

Более 100 стран мира защищают вклады граждан путем страхования. Каждая система функционирует на разных условиях. Где-то под страхование не подпадают иностранные граждане, где-то страхуют только физических лиц (как у нас пока до 2019 года), а где-то только депозиты в национальной валюте. Наш закон имеет меньше ограничений, но есть одно “но”.

В большинстве развитых стран уже отошли от практики массовой ликвидации банков и отбора у них лицензий. Государства в большей степени идут по пути оздоровления, поэтому страховых случаев значительно меньше, чем в нашей стране. Например, в Канаде он последний раз был зафиксирован в 1996 году.

Но наша банковская система имеет не такую длительную историю развития, как у развитых стран, поэтому все еще впереди. В любом случае, иметь защиту от негативного сценария лучше, чем не иметь ее вовсе. А вам желаю никогда не испытывать действие закона, а всегда с умом подходить к выбору банка для хранения собственных денег.