Изменение политики Центробанком, история вопроса

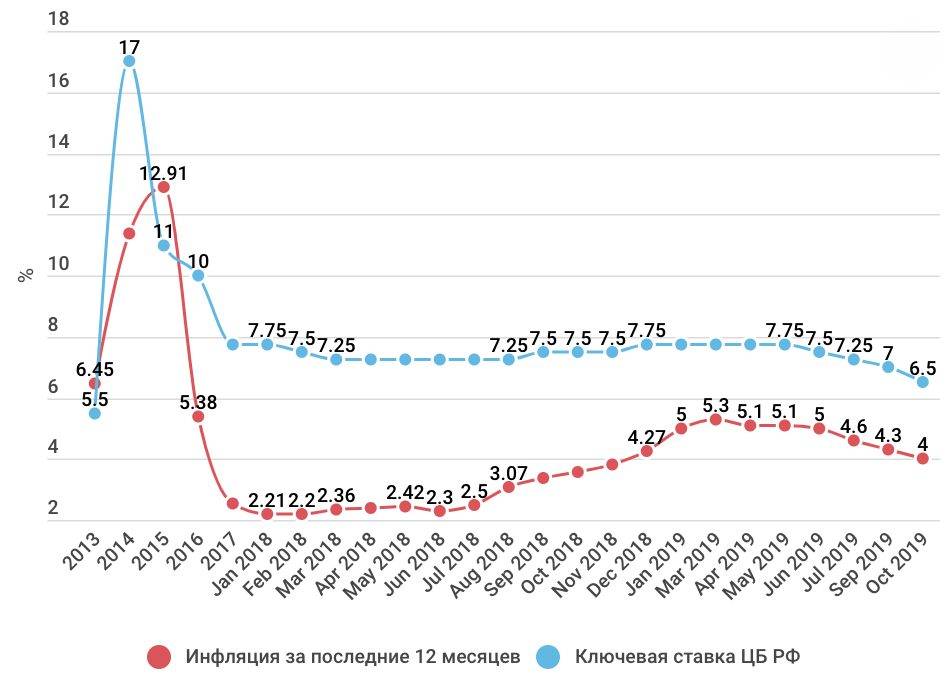

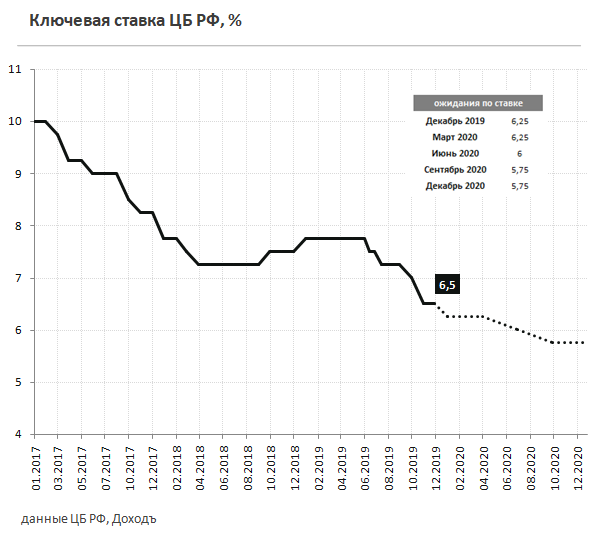

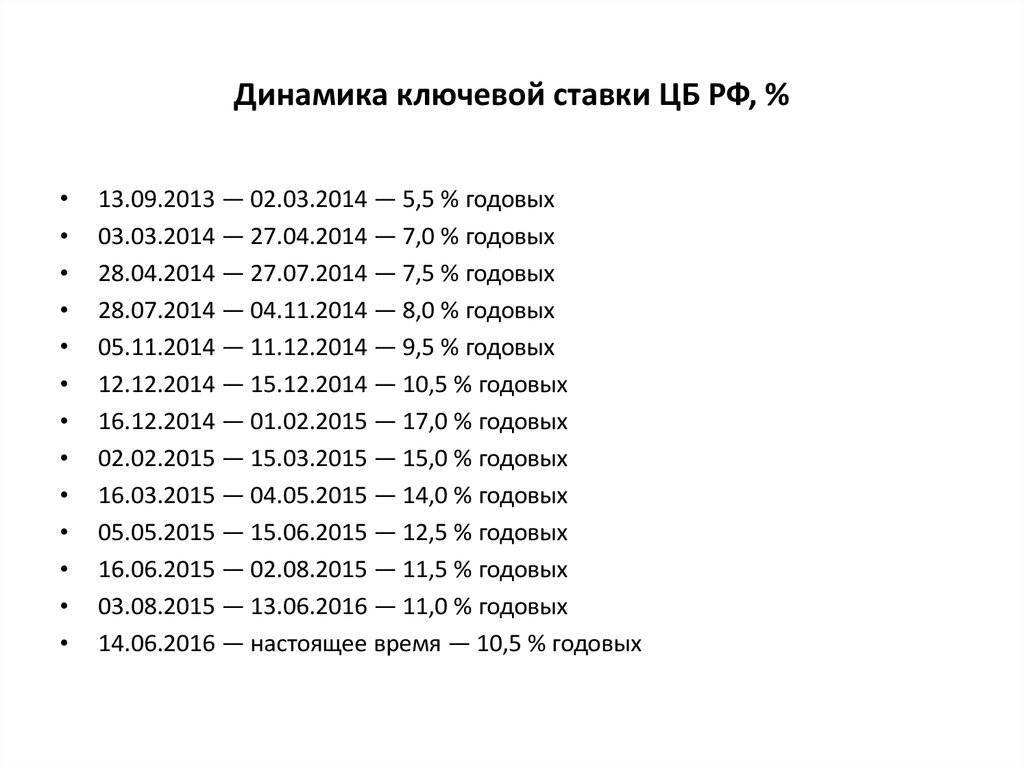

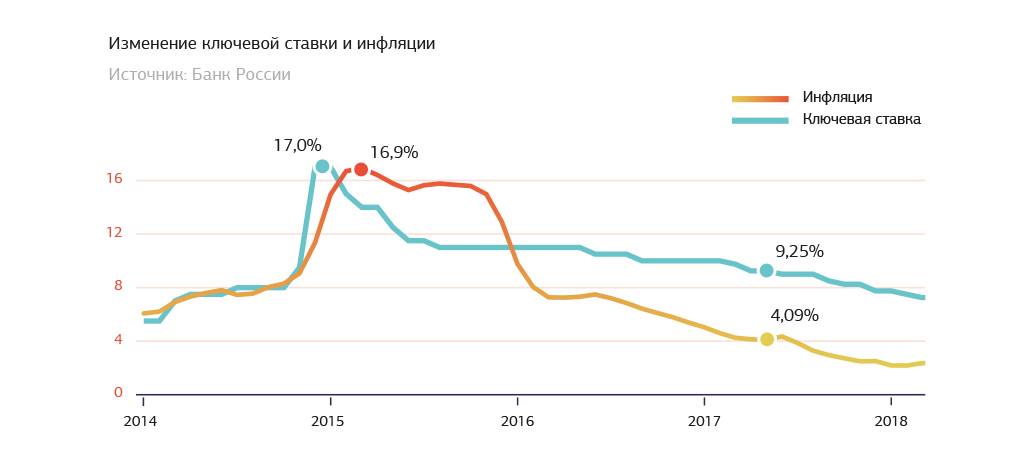

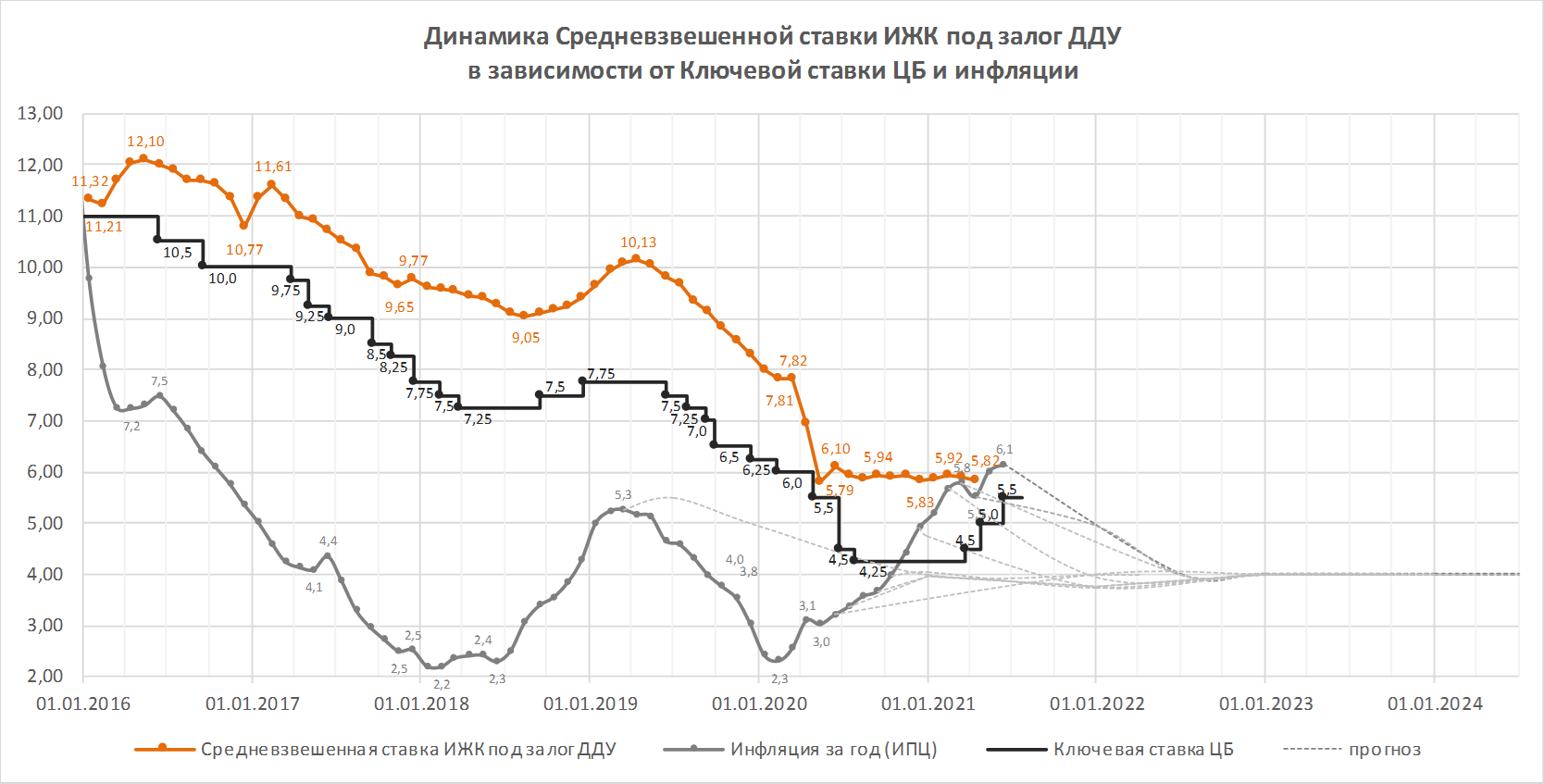

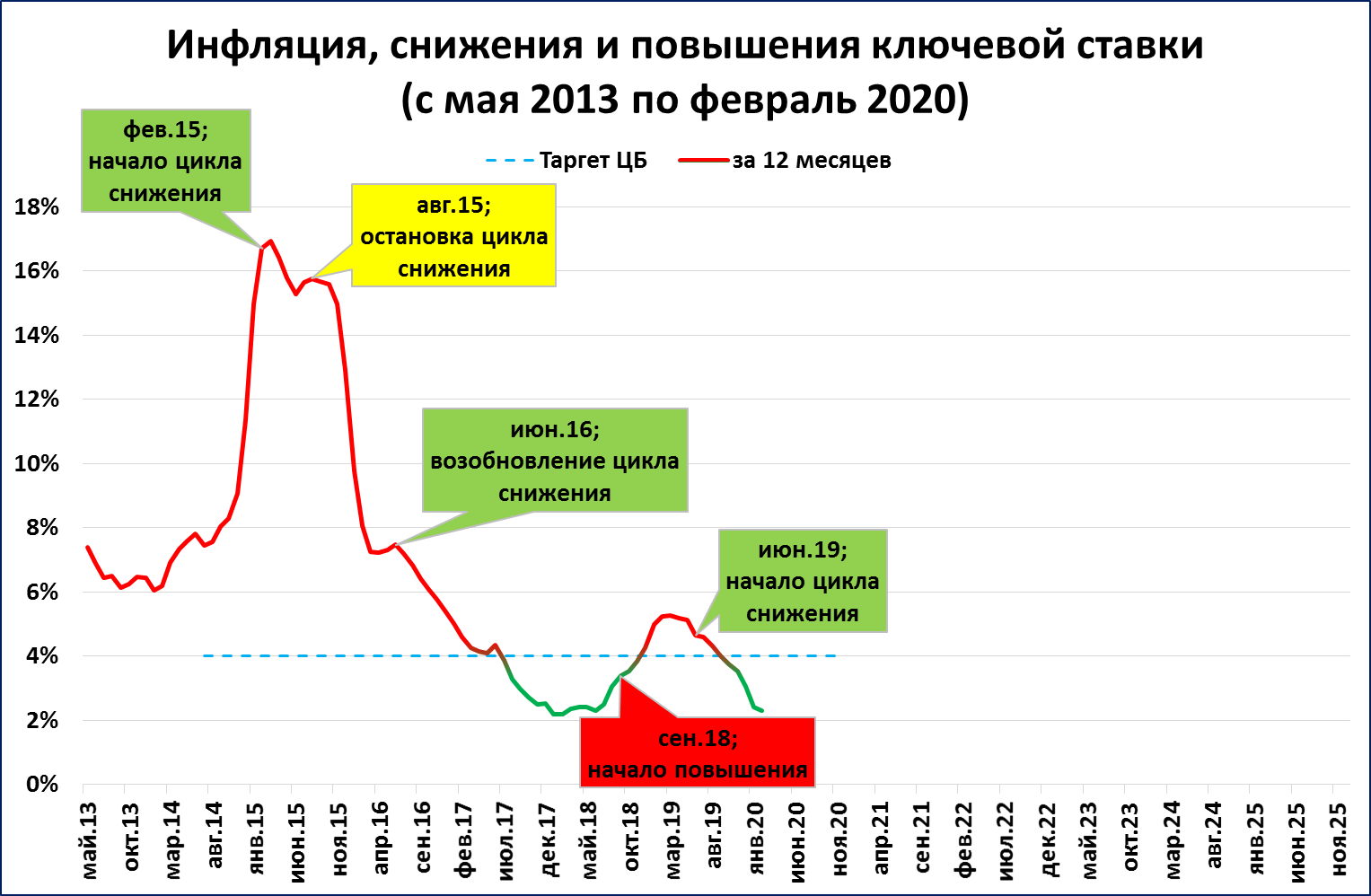

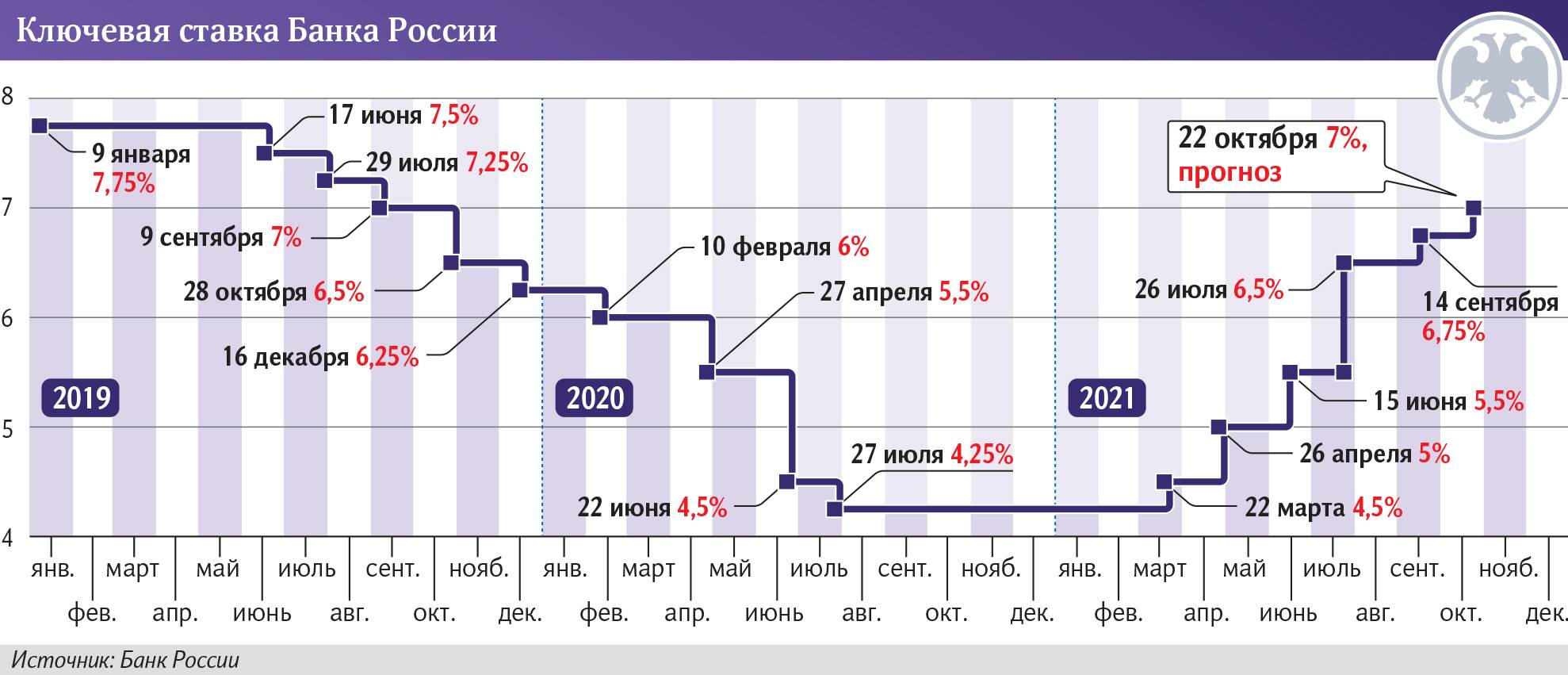

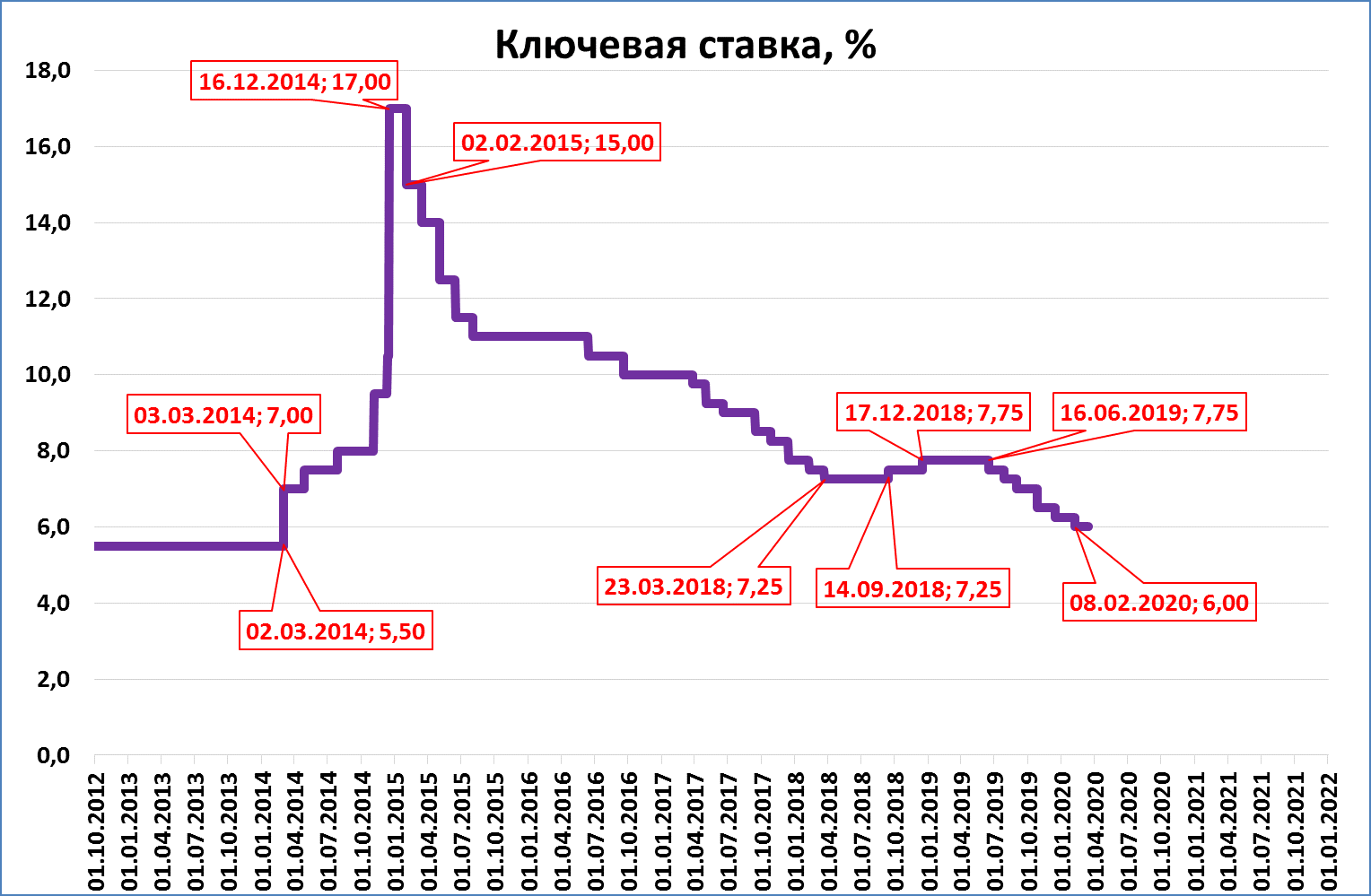

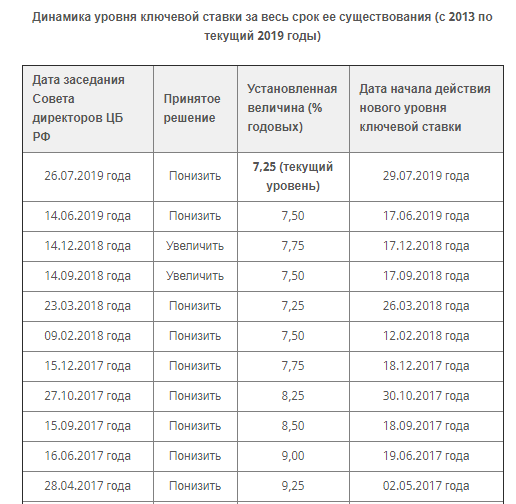

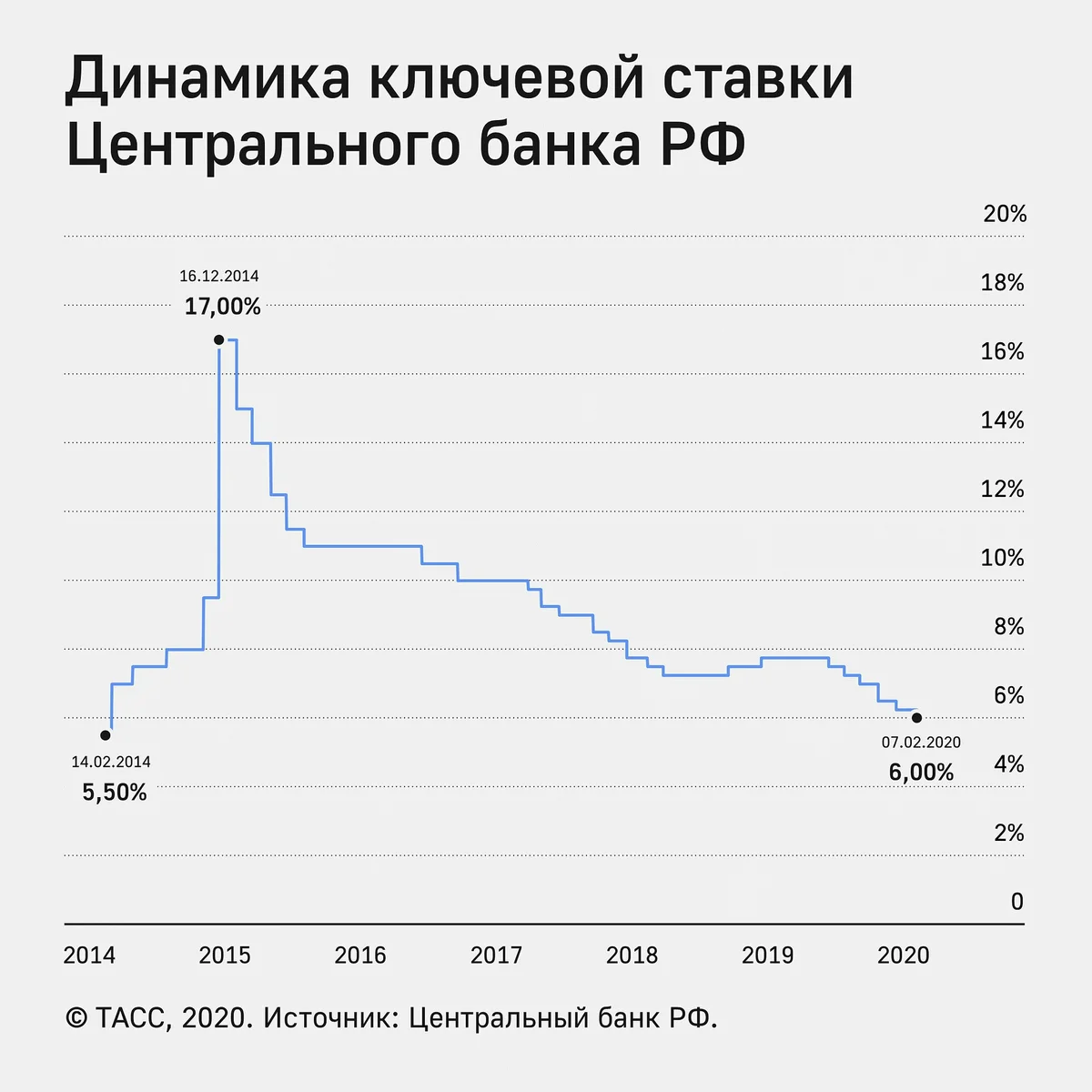

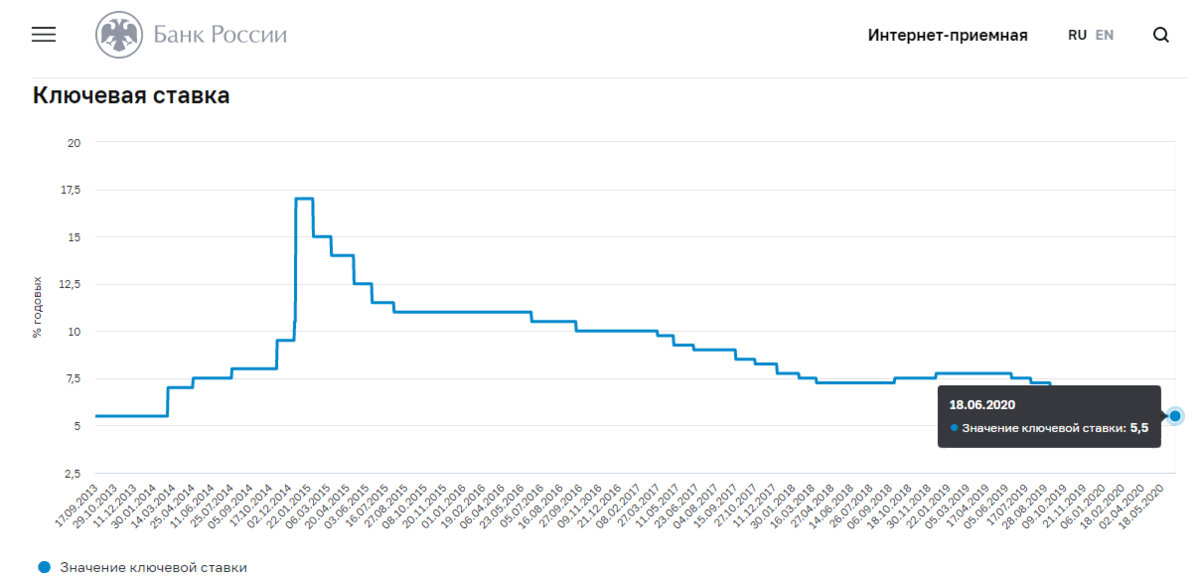

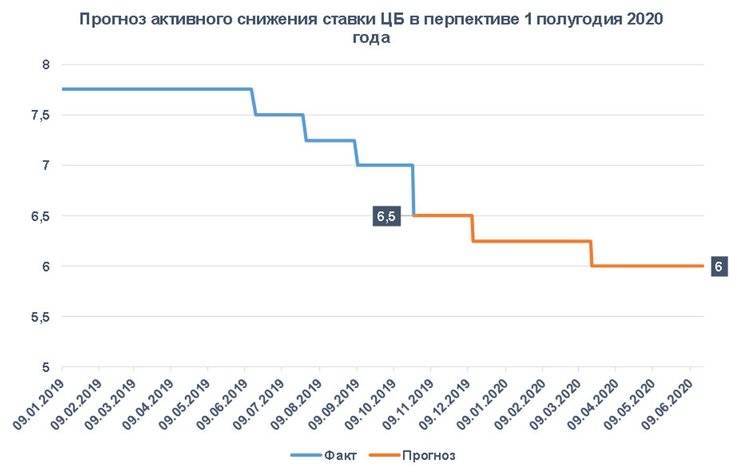

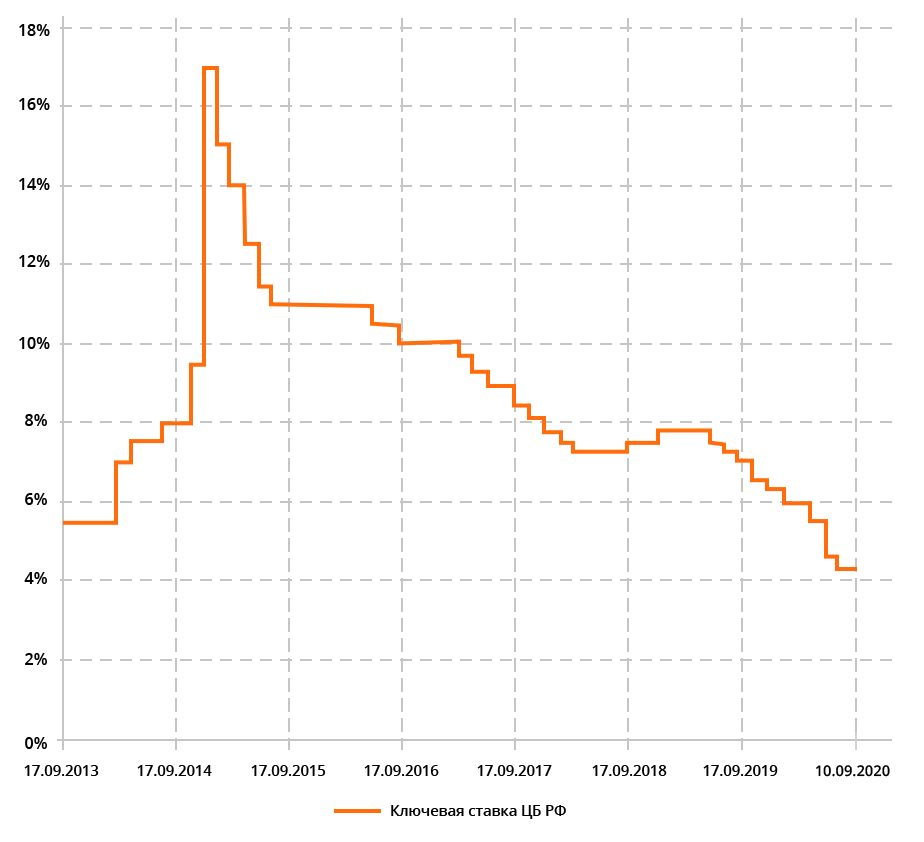

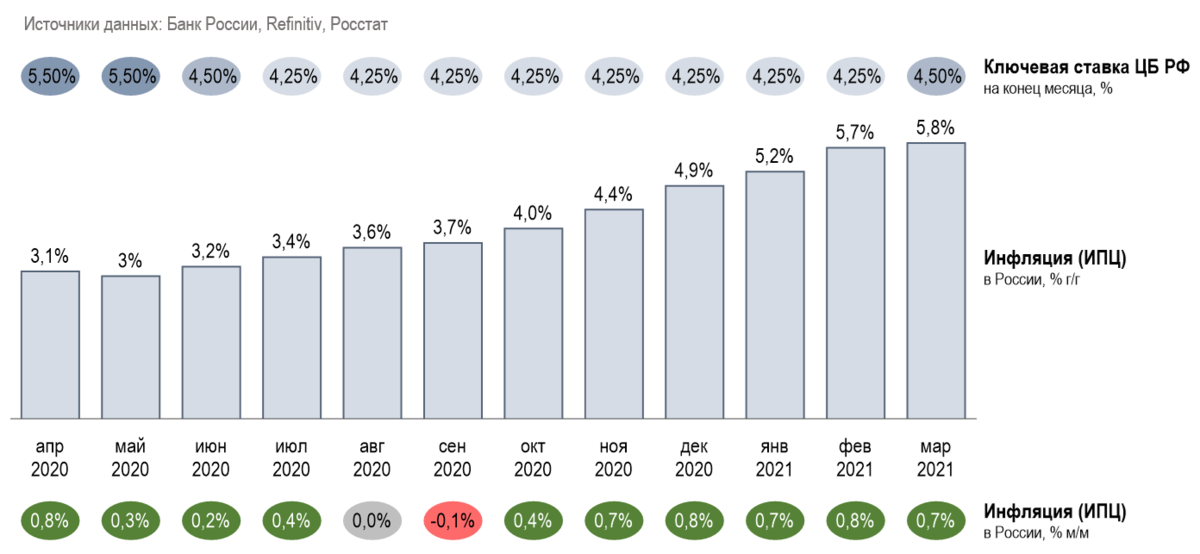

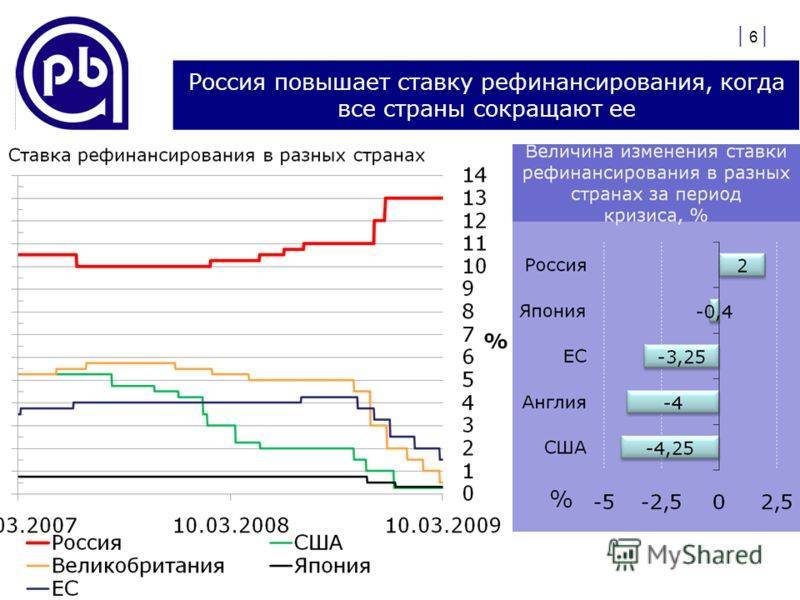

На протяжении последних 10 лет менялась роль таких банковских показателей, как ключевая ставка ЦБ и ставка рефинансирования: отличия и сходства этих терминов можно проследить по изменениям в законодательстве. До 2013 года такого понятия, как КС, в законодательстве РФ не существовало. Напротив, введенная в 1992 году в России СР играла важную роль. Затем 13 сентября 2013 года Центробанк параллельно вводит КС для контроля за инфляцией и увеличения инвестиционной привлекательности, ее размер определяется на тот момент — 5,5%. За последующие годы наблюдался рост показателя (так, с 15 на 16 декабря 2014 года Центробанк принял непопулярное решение — поднять ставку сразу на 6,5%, то есть, значение ставки достигло сразу 17), а далее шло постепенное снижение. Период снижения ставки сменился периодом повышения с сентября 2018 года, но в настоящее время изменение ключевой ставки происходит постепенно и незначительно.

Влияние ключевой ставки на экономику заключается в следующем — она:

- формирует размер банковских кредитов населению и хозяйствующим субъектам;

- служит инструментом корректировки уровня инфляции;

- определят размер привлеченных банком ресурсов;

- является индикатором стоимости заемных средств.

С 1 января 2016 года ключевая ставка вместо ставки рефинансирования окончательно была введена во все законодательные акты

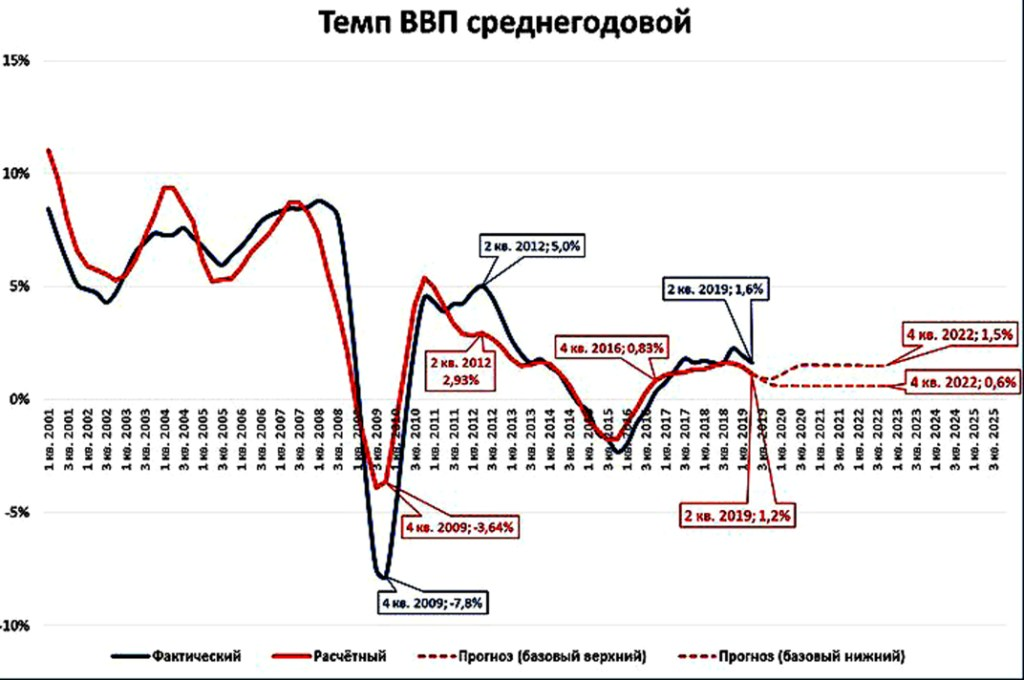

Если Центробанк решает снизить уровень инфляции, то ключевая ставка повышается. Механизм следующий: после повышения КС увеличиваются проценты по депозитам и кредитам, выдаваемым кредитными организациями. Далее покупательская способность падает из-за недостатка средств, уменьшается прессинг рубля и падают темпы роста инфляции.

Еще один механизм был использован в 2014 году, тогда ЦБ принял решение поднять КС сразу на 70%. Такое решение привело к недоступности краткосрочных кредитов для многих банков, что снизило объемы спекуляций на валютном рынке, способствовавших росту доллара. Снижение ставки служит стимулом для кредитования, активизации реального сектора экономики, наряду с демократизацией требований и показателей, которым должны отвечать кредитные организации (обороты, чистые активы и т.д.). Этот способ применяется, если в стране наблюдается стагнация, снижение деловой активности. Но выбирать, ставка рефинансирования или ключевая ставка, Центробанку не нужно: выбор сделан в пользу последней.

На что влияет ставка рефинансирования ЦБ РФ?

Наблюдается прямо пропорциональная зависимость установленной государством ставки и конечных условий кредитования физических и юридических лиц. Чем выше изначальный процент, тем дороже будет стоить кредитный продукт для конечного пользователя. И, наоборот, при понижении ставки ЦБ этот показатель будет падать, а люди смогут пользоваться займами на выгодных условиях.

Отвечая на вопрос, как влияет ставка рефинансирования на вклады, выявляем обратную закономерность. При её повышении вкладчик будет получать большие дивиденды по итогам года, а снизится прирост после снижения.

Проанализировав ситуацию, делаем вывод о тесной связи этого показателя со следующими факторами:

- падение востребованности кредитных продуктов;

- снижение покупательской способности;

- остановка развития экономики страны и бизнеса в различных сегментах из-за отсутствия кредитования на выгодных условиях;

- снижение роста инфляции и замедление темпов обесценивания рубля.

Утверждения применимы к ситуации, когда ЦБ повышает ставку рефинансирования. Как видим, есть положительные и отрицательные тенденции. Поэтому на решительные меры с существенным изменением процентного показателя регулятор идёт лишь в случае крайней необходимости.

Что такое ставка рефинансирования

Ставка рефинансирования определяет, на каких условиях и по какой процентной ставке банки будут принимать земные средства от Центрального банка РФ. Ключевое значение ставки заключается в том, что именно от нее будет зависеть размер процента, по которому клиенты смогут оформлять кредиты и депозиты в российских банках. Ни одна финансовая организация не предоставит заемные средства ниже установленного Центробанком РФ показателя. Его размер является строго фиксированным и зависит от текущей экономической ситуации в стране.

Показатель может регулироваться следующим образом:

- При росте инфляции Центробанк принимает решение об увеличении показателя;

- При понижении уровня инфляции показатель ставки уменьшается.

Ставка рефинансирования устанавливается Центральным банком РФ. Ее размер определяется рядом факторов:

- Состояние мирового финансового рынка и внутренней экономики;

- Уровень востребованности кредитов, депозитов, ипотек, займов среди граждан;

- Санкционная политика;

- Уровень инфляции;

- Объем государственных закупок.

После анализа всех факторов и определения показателя на Совете Директоров информация об изменении ставки публикуется в официальных источниках и закрепляется Постановлением. Размер ставки можно лишь прогнозировать, однако рассчитать его по заранее определенной формуле не удастся.

Где применяется

Что необходимо сделать для решения задачи, как рассчитать 1/300 ставки рефинансирования ЦБ РФ в настоящий момент? Ответ зависит от конкретной ситуации, обстоятельств и условий применения, указанных в законодательстве. Вот основные случаи.

Санкция | Норма права | Порядок расчета (показатель КС берется в своем текущем значении, если не указано иное) | Значение (в процентах от суммы денежного обязательства) |

|---|---|---|---|

Пени в случае несвоевременного перечисления налогов и сборов. | При возникновении просрочки у физических и юрлиц до 01.10.2017 — 1/300 за каждый день неисполнения обязательства от суммы долга. | 0,0208 | |

При возникновении задолженности после 01.10.2017 для физлиц действуют такие же правила. | 0,0208 | ||

При возникновении задолженности после 01.10.2017 у юрлиц:

| 0,0208 0,0208 0,0416 | ||

Санкции (неустойка или штраф) за неисполнение или нарушение исполнения денежных обязательств, если стороны не согласовали отдельно конкретный размер. | 1/360 за каждый день. | 0,0174 | |

Штрафные санкции за нарушение оплаты за жилой объект недвижимости или коммунальные услуги. | П. 14 ст. 155 Жилищного кодекса РФ | 1/300 СР, установленной на день оплаты по факту, за каждый день просрочки, начиная с 31-го дня, следующего за днем оплаты, для задолженности, образовавшейся за первые три месяца (90 дней) просрочки. Начиная с 91-го дня 1/130 от СР, установленной на день оплаты по факту. | 0,0208 0,0481 |

Пени за задержку зарплаты, отпускных и иных выплат работнику, устанавливаемые для работодателя. | Не ниже 1/150 за каждый день. | 0,0433 | |

Штрафные санкции застройщика при нарушении срока передачи жилого объекта участнику долевого строительства. | 1/300 СР, установленной на день исполнения обязательства, за каждый день просрочки. Если участником долевого строительства является физлицо, — 1/150. | 0,0208 0,0416 |

Ставка рефинансирования (учетная ставка) и ключевая ставка ЦБ РФ

Обратите внимание, в таблице приведены ставки рефинансирования (учетная ставка), а с 01.01.2016 – ключевые ставки ЦБ РФ. С 1 января 2016 года значение ставки рефинансирования Банка России приравнивается к значению ключевой ставки Банка России, определенному на соответствующую дату. С этой даты ЦБ не устанавливает самостоятельное значение ставки рефинансирования (Указание Банка России от 11.12.2015 N 3894-У)

С этой даты ЦБ не устанавливает самостоятельное значение ставки рефинансирования (Указание Банка России от 11.12.2015 N 3894-У).

| Срок, с которого установлена ставка | Размер ставки рефинансирования (%, годовых) | Документ, в котором сообщена ставка |

|---|---|---|

| 25.10.2021 | 7.5 | Информация Банка России |

| 13.09.2021 | 6.75 | Информация Банка России |

| 26.07.2021 | 6.5 | Информация Банка России |

| 15.06.2021 | 5.5 | Информация Банка России |

| 26.04.2021 | 5 | Информация Банка России |

| 22.03.2021 | 4.5 | Информация Банка России |

| 27.07.2020 | 4.25 | Информация Банка России |

| 22.06.2020 | 4.5 | Информация Банка России |

| 27.04.2020 | 5.5 | Информация Банка России |

| 10.02.2020 | 6 | Информация Банка России |

| 16.12.2019 | 6.25 | Информация Банка России |

| 28.10.2019 | 6.5 | Информация Банка России |

| 09.09.2019 | 7 | Информация Банка России |

| 29.07.2019 | 7.25 | Информация Банка России |

| 17.06.2019 | 7.5 | Информация Банка России |

| 17.12.2018 | 7.75 | Информация Банка России |

| 17.09.2018 | 7.5 | Информация Банка России |

| 26.03.2018 | 7.25 | Информация Банка России |

| 12.02.2018 | 7.5 | Информация Банка России |

| 18.12.2017 | 7.75 | Информация Банка России |

| 30.10.2017 | 8.25 | Информация Банка России |

| 18.09.2017 | 8.5 | Информация Банка России |

| 19.06.2017 | 9 | Информация Банка России |

| 02.05.2017 | 9.25 | Информация Банка России |

| 27.03.2017 | 9.75 | Информация Банка России |

| 19.09.2016 | 10 | Информация Банка России |

| 14.06.2016 | 10.5 | Информация Банка России |

| 01.01.2016 | 11 | Указание Банка России от 11.12.2015 N 3894-У Информация Банка России |

| 14.09.2012 | 8.25 | Указание Банка России от 13.09.2012 N 2873-У |

| 26.12.2011 | 8 | Указание Банка России от 23.12.2011 N 2758-У |

| 03.05.2011 | 8.25 | Указание Банка России от 29.04.2011 N 2618-У |

| 28.02.2011 | 8 | Указание Банка России от 25.02.2011 N 2583-У |

| 01.06.2010 | 7.75 | Указание Банка России от 31.05.2010 N 2450-У |

| 30.04.2010 | 8 | Указание Банка России от 29.04.2010 N 2439-У |

| 29.03.2010 | 8.25 | Указание Банка России от 26.03.2010 N 2415-У |

| 24.02.2010 | 8.5 | Указание Банка России от 19.02.2010 N 2399-У |

| 28.12.2009 | 8.75 | Указание Банка России от 25.12.2009 N 2369-У |

| 25.11.2009 | 9 | Указание Банка России от 24.11.2009 N 2336-У |

| 30.10.2009 | 9.5 | Указание Банка России от 29.10.2009 N 2313-У |

| 30.09.2009 | 10 | Указание Банка России от 29.09.2009 N 2299-У |

| 15.09.2009 | 10.5 | Указание Банка России от 14.09.2009 N 2287-У |

| 10.08.2009 | 10.75 | Указание Банка России от 07.08.2009 N 2270-У |

| 13.07.2009 | 11 | Указание Банка России от 10.07.2009 N 2259-У |

| 05.06.2009 | 11.5 | Указание Банка России от 04.06.2009 N 2247-У |

| 14.05.2009 | 12 | Указание Банка России от 13.05.2009 N 2230-У |

| 24.04.2009 | 12.5 | Указание Банка России от 23.04.2009 N 2222-У |

| 01.12.2008 | 13 | Указание Банка России от 28.11.2008 N 2135-У |

| 12.11.2008 | 12 | Указание Банка России от 11.11.2008 N 2123-У |

| 14.07.2008 | 11 | Указание Банка России от 11.07.2008 N 2037-У |

| 10.06.2008 | 10.75 | Указание Банка России от 09.06.2008 N 2022-У |

| 29.04.2008 | 10.5 | Указание Банка России от 28.04.2008 N 1997-У |

| 04.02.2008 | 10.25 | Указание Банка России от 01.02.2008 N 1975-У |

| 19.06.2007 | 10 | Телеграмма Банка России от 18.06.2007 N 1839-У |

| 29.01.2007 | 10.5 | Телеграмма Банка России от 26.01.2007 N 1788-У |

| 23.10.2006 | 11 | Телеграмма Банка России от 20.10.2006 N 1734-У |

Влияние на вклады?

Предположим, что ставка ЦБ равна 8.25% и мы размещаем в банке депозит под 15%. В этом случае, ст.269 Налогового Кодекса РФ нам сообщит: — «Если вы разместили финансы во вклад под процент выше, чем центробанковский +5 % пунктов (разница составит 1.75%), то вы с разницы должны уплатить налог на доходы». То есть, человек должен заплатить ФНС от 1.75% по вкладу.

Коммерческие банки могут и рады привлечь капитал за счет высоких процентов по вкладам, да немногие граждане пойдут вкладывать наличные, зная, что останутся также и налоговой должны. Край ставки по вкладу, когда комар носу не подточит: 8.25% + 5% = 13.25%.

Т.е. норма рефинансирования на сегодня определяет коридор ставок. Если ты вылезаешь за пределы коридора, как с кредитом, так и с вкладом, то могут быть неприятности. А коридор, как мы с вами посчитали от 8.25% до 13.15%. Причем это отражается на кредитно-денежной политике внутри страны косвенно. Ее величина не меняется вот уже несколько лет, главный банк не выдает по ней кредиты другим банкам и не привлекает в депозиты, она вроде, как и не нужна, но все законы и кодексы держатся именно на ней. Налоговый, Конституция, ФЗ О банках — во всех этих сводах и законах содержится информация о ставке рефинансирования.

На что влияет размер ставки

Данный показатель устанавливается 8 раз в год на заседании совета директоров ЦБ РФ и влияет на многие экономические процессы, в частности, на проценты по кредитам и депозитам для населения. Колебания размера ключевой ставки служат индикатором для инвесторов и экономистов – изменения показывают, как государство реагирует на те или иные обстоятельства и в каком положении вообще находится финансовый сектор страны.

Если говорить научным языком, то данный показатель с помощью установленного годового процента регулирует ликвидность банковского сектора. Также ставка рефинансирования используется для расчета пени, штрафов и в процессах налогообложения.

Однозначно можно сказать, что динамика ключевой ставки (соответственно и ставки рефинансирования) отражает экономическую политику государства. Если процент растет – это реакция на нестабильность рынков и меры по сдерживанию инфляции

Размер ставки снижается – экономика вступает в фазу роста, а размер и темпы инфляции позволяют не обращать на себя внимание

Ставка рефинансирования – таблица 2012-2022

Период | Значение, % |

| С 17.09.2022 по настоящее время | 7,5% |

| С 23.07.2022 по 16.09.2022 | 8% |

| С 11.06.2022 по 22.07.2022 | 9,5% |

| С 27.05.2022 по 10.06.2022 | 11% |

| С 30.04.2022 по 26.05.2022 | 14% |

| С 11.04.2022 по 29.04.2022 | 17% |

| С 28.02.2022 по 10.04.2022 | 20% |

| С 12.02.2021 по 27.02.2022 | 9,5 |

| С 18.12.2021 по 11.02.2022 | 8,5 |

| С 22.10.2021 по 17.12.2021 | 7,5 |

| С 10.09.2021 по 21.10.2021 | 6,75 |

| С 23.07.2021 по 10.09.2021 | 6,5 |

| С 11.06.2021 по 23.07.2021 | 5,5 |

| С 23.04.2021 по 11.06.2021 | 5 |

| С 22.03.2021 по 23.04.2021 | 4,5 |

| С 24.07.2020 по 21.03.2021 | 4,25 |

| С 19.06.2020 по 23.07.2020 | 4,5 |

| С 24.04.2020 по 18.06.2020 | 5,5 |

| С 07.02.2020 по 23.04.2020 | 6 |

| С 13.12.2019 по 06.02.2020 | 6,25 |

| С 25.10.2019 по 12.12.2019 | 6,5 |

| С 09.09.2019 по 24.10.2019 | 7 |

| С 29.07.2019 по 09.09.2019 | 7,25 |

| С 17.06.2019 по 29.07.2019 | 7,50 |

| С 26.04.2019 по 17.06.2019 | 7,75 |

| С 16.12.2018 по 26.04.2019 | 7,75 |

С 14.09.2018 по 16.12.2018 | 7,50 |

С 26.03.2018 по 14.09.2018 | 7,25 |

С 12.02.2018 по 26.03.2018 | 7,50 |

С 18.12.2017 по 12.02.2018 | 7,75 |

С 30.10.2017 по 18.12.2017 | 8,25 |

С 18.09.2017 по 29.10.2017 | 8,50 |

| С 19.06.2017 по 18.09.2017 | 9 |

| С 02.05.2017 по 19.06.2017 | 9,25 |

| С 26.03.2017 по 02.05.2017 | 9,75 |

| С 19.09.2016 по 26.03.2017 | 10 |

| С 14.06.2016 по 18.09.2016 | 10,5 |

| С 01.01.2016 по 14.06.2016 | 11 |

| С 14.09.2012 по 31.12.2015 | 8,25 |

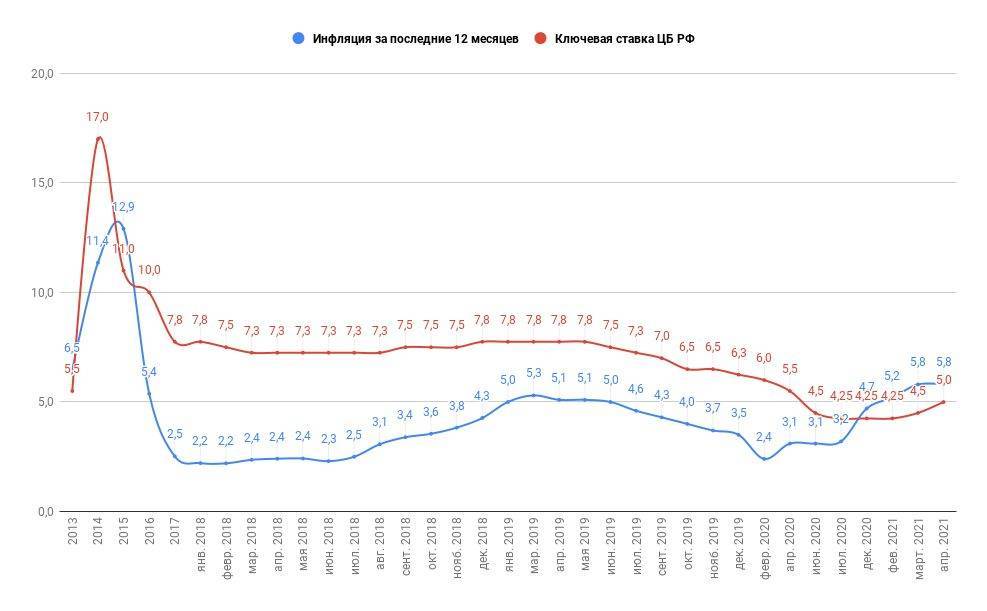

Связь между ключевой ставкой и инфляцией

Аналогичная ситуация наблюдается и в разрезе рассмотрения понятия ключевой ставки, но с поправкой на сроки кредитования. Если ЦБ поднимает этот показатель, коммерческие банки снижают свою активность на валютном рынке, так как приобретать другие денежные единицы становится рискованно. Рубль не обесценивается. Условия кредитования для юридических и физических лиц ужесточаются, вновь падает покупательская способность и спрос на товары. Продавцы снижают цены на продукцию, параллельно занижая темпы инфляции. В обратном направлении ситуация зеркально противоположна.

Также есть связь между двумя этими инструментами. До 2016 года разница между ставками ощущалась. СР была выше ключевой ставки, и эти показатели постоянно колебались. Но с 1 января 2016 Центробанк принял решение о привязке СР к КС. Посмотреть на изменения ключевой ставки по годам можно в таблице ниже:

История изменения ключевой ставки:

| 14 сентября 2018 года | 7,5% |

| 26 марта 2018 года | 7,25% |

| 12 февраля 2018 года | 7,5% |

| 18 декабря 2017 года | 7,75% |

| 30 октября 2017 года | 8,25% |

| 18 сентября 2017 года | 8,5% |

| 28 июля 2017 года | 9,00% |

| 19 июня 2017 года | 9,00% |

| 02 мая 2017 года | 9,25% |

| 24 марта 2017 года | 9,75% |

| 19 сентября 2016 года | 10% |

| С 29 июля 2016 года | 10,5% |

| 14 июня 2016 года | 10,5% |

| 18 марта 2016 года | 11,0 % |

| 11 декабря 2015 г. | 11,0 % |

| 30.10.2015 г. | 11,0 % |

| 03.08.2015 г. | 11,0% |

| 15.06.2015 г. | 11,5 % |

| 5 мая 2015 г. | 12,50% |

| 16 марта 2015 г. — 4 мая 2015 г. | 14,00% |

| 2 февраля 2015 г. — 15 марта 2015 г. | 15,00% |

| 16 декабря 2014 г. — 1 февраля 2015 г. | 17,00% |

| 12 декабря 2014 г. — 15 декабря 2014 г. | 10,50% |

| 5 ноября 2014 г. — 11 декабря 2014 г. | 9,50% |

| 28 июля 2014 г. — 4 ноября 2014 г. | 8,00% |

| 28 апреля 2014 г. — 27 июля 2014 г. | 7,50% |

| 3 марта 2014 г. — 27 апреля 2014 г. | 7,00% |

| 13 сентября 2013 г. — 2 марта 2014 г. | 5,50% |

Периодичность изменения показателей, равно как и его числовое выражение, зависит от множества факторов, находящихся в юрисдикции государственного регулятора – Банка России.

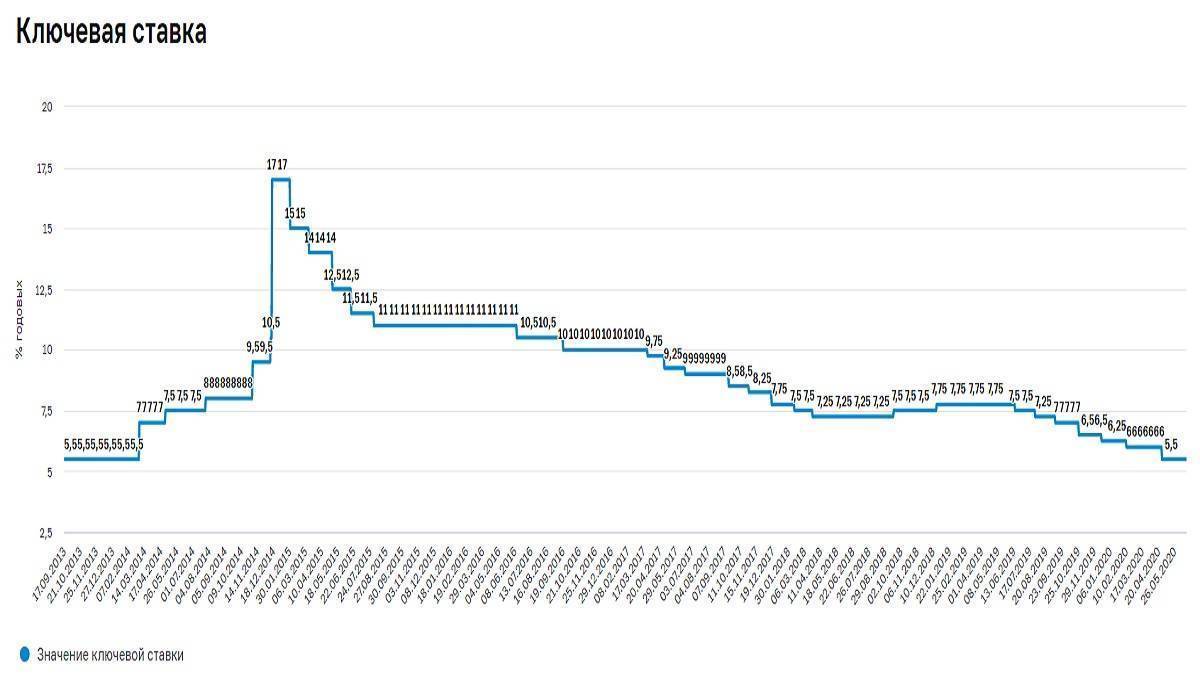

История изменений ставки рефинансирования в таблице и на графике

Впервые после распада СССР ставка рефинансирования российским правительством была установлена 1 января 1992 года. Тогда ее размер составил 20%. Для сравнения, на Украине тогда этот показатель составлял 30%, в Казахстане – 25%.

Минимальная ставка рефинансирования с 1992 года по наше время была установлена в июле 2020 года – 4,25%.

Максимальная величина ставки рефинансирования ЦБ РФ – 210%. Такая цифра была установлена 15 октября 1993 г. и продержалась полгода, до 28 апреля 1994 г. В тот период российская экономика находилась в хаосе, инфляция измерялась трехзначными числами и ставка, соответственно, не отставала. В новейшей истории России пиковое значение было установлено в декабре 2014 года – 17%. На сегодня даже эта цифра кажется огромной в сравнении с действующими 6,5%.

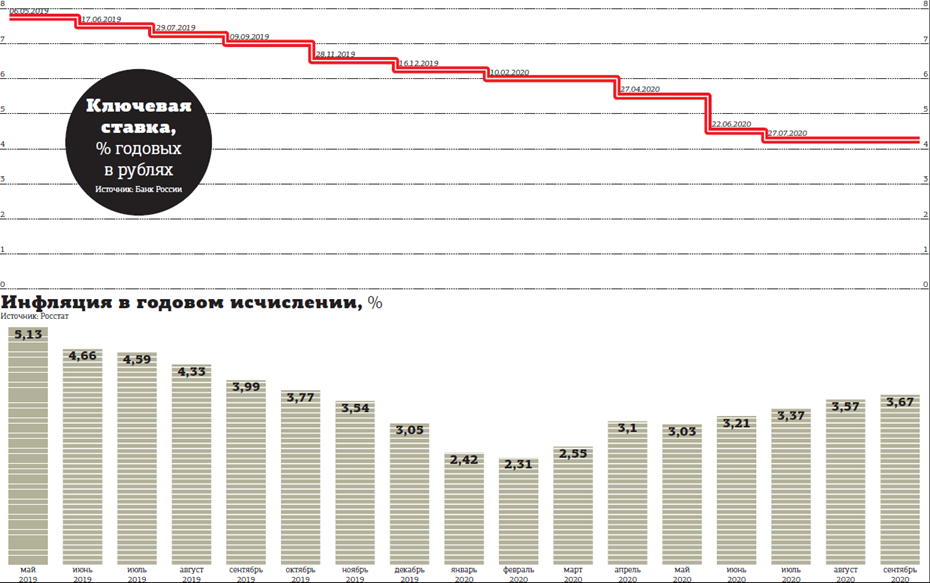

Наглядно изменения ставки рефинансирования показаны на графике:

Также для аналитики колебаний ставки вы можете воспользоваться этой таблицей:

| История изменений ставки рефинансирования с 1992 года по сегодняшний день, согласно данным ЦБ РФ | |

| Период действия | Размер (%) |

| 26.07.2021 — 12.09.2021 | 6,5 |

| 14.06.2021 — 25.07.2021 | 5,5 |

| 26.04.2021 — 13.06.2021 | 5 |

| 22.03.2021 — 25.04.2021 | 4,5 |

| 27.07.2020 — 21.03.2021 | 4,25 |

| 22.06.2020 – 26.07.2020 | 4,5 |

| 27.04.2020 – 21.06.2020 | 5,5 |

| 10.02.2020 — 26.04.2020 | 6 |

| 16.12.2019 — 09.02.2020 | 6,25 |

| 28.10.2019 — 15.12.2019 | 6,5 |

| 09.09.2019 — 27.10.2019 | 7 |

| 29.07.2019 — 08.09.2019 | 7,25 |

| 17.06.2019 — 28.07.2019 | 7,5 |

| 17.12.2018 — 16.06.2019 | 7,75 |

| 17.09.2018 — 16.12.2018 | 7,5 |

| 26.03.2018 — 16.09.2018 | 7,25 |

| 12.02.2018 — 25.03.2018 | 7,5 |

| 18.12.2017 — 11.02.2018 | 7,75 |

| 30.10.2017 — 17.12.2017 | 8,25 |

| 18.09.2017 — 29.10.2017 | 8,5 |

| 19.06.2017 — 17.09.2017 | 9 |

| 02.05.2017 — 18.06.2017 | 9,25 |

| 27.03.2017 — 01.05.2017 | 9,75 |

| 19.09.2016 — 26.03.2017 | 10 |

| 14.06.2016 — 18.09.2016 | 10,5 |

| 01.01.2016 — 13.06.2016 | 11 |

| 14.09.2012 — 31.12.2015 | 8,25 |

| 26.12.2011 — 13.09.2012 | 8 |

| 03.05.2011 — 25.12.2011 | 8,25 |

| 28.02.2011 — 02.05.2011 | 8 |

| 01.06.2010 — 27.02.2011 | 7,75 |

| 30.04.2010 — 31.05.2010 | 8 |

| 29.03.2010 — 29.04.2010 | 8,25 |

| 24.02.2010 — 28.03.2010 | 8,5 |

| 28.12.2009 — 23.02.2010 | 8,75 |

| 25.11.2009 — 27.12.2009 | 9 |

| 30.10.2009 — 24.11.2009 | 9,5 |

| 30.09.2009 — 29.10.2009 | 10 |

| 15.09.2009 — 29.09.2009 | 10,5 |

| 10.08.2009 — 14.09.2009 | 10,75 |

| 13.07.2009 — 09.08.2009 | 11 |

| 05.06.2009 — 12.07.2009 | 11,5 |

| 14.05.2009 — 04.06.2009 | 12 |

| 24.04.2009 — 13.05.2009 | 12,5 |

| 01.12.2008 — 23.04.2009 | 13 |

| 12.11.2008 — 30.11.2008 | 12 |

| 14.07.2008 — 11.11.2008 | 11 |

| 10.06.2008 — 13.07.2008 | 10,75 |

| 29.04.2008 — 09.06.2008 | 10,5 |

| 04.02.2008 — 28.04.2008 | 10,25 |

| 19.06.2007 — 03.02.2008 | 10 |

| 29.01.2007 — 18.06.2007 | 10,5 |

| 23.10.2006 — 28.01.2007 | 11 |

| 26.06.2006 — 22.10.2006 | 11,5 |

| 26.12.2005 — 25.06.2006 | 12 |

| 15.06.2004 — 25.12.2005 | 13 |

| 15.01.2004 — 14.06.2004 | 14 |

| 21.06.2003 — 14.01.2004 | 16 |

| 17.02.2003 — 20.06.2003 | 18 |

| 07.08.2002 — 16.02.2003 | 21 |

| 09.04.2002 — 06.08.2002 | 23 |

| 04.11.2000 — 08.04.2002 | 25 |

| 10.07.2000 — 03.11.2000 | 28 |

| 21.03.2000 — 09.07.2000 | 33 |

| 07.03.2000 — 20.03.2000 | 38 |

| 24.01.2000 — 06.03.2000 | 45 |

| 10.06.1999 — 23.01.2000 | 55 |

| 24.07.1998 — 09.06.1999 | 60 |

| 29.06.1998 — 23.07.1998 | 80 |

| 05.06.1998 — 28.06.1998 | 60 |

| 27.05.1998 — 04.06.1998 | 150 |

| 19.05.1998 — 26.05.1998 | 50 |

| 16.03.1998 — 18.05.1998 | 30 |

| 02.03.1998 — 15.03.1998 | 36 |

| 17.02.1998 — 01.03.1998 | 39 |

| 02.02.1998 — 16.02.1998 | 42 |

| 11.11.1997 — 01.02.1998 | 28 |

| 06.10.1997 — 10.11.1997 | 21 |

| 16.06.1997 — 05.10.1997 | 24 |

| 28.04.1997 — 15.06.1997 | 36 |

| 10.02.1997 — 27.04.1997 | 42 |

| 02.12.1996 — 09.02.1997 | 48 |

| 21.10.1996 — 01.12.1996 | 60 |

| 19.08.1996 — 20.10.1996 | 80 |

| 24.07.1996 — 18.08.1996 | 110 |

| 10.02.1996 — 23.07.1996 | 120 |

| 01.12.1995 — 09.02.1996 | 160 |

| 24.10.1995 — 30.11.1995 | 170 |

| 19.06.1995 — 23.10.1995 | 180 |

| 16.05.1995 — 18.06.1995 | 195 |

| 06.01.1995 — 15.05.1995 | 200 |

| 17.11.1994 — 05.01.1995 | 180 |

| 12.10.1994 — 16.11.1994 | 170 |

| 23.08.1994 — 11.10.1994 | 130 |

| 01.08.1994 — 22.08.1994 | 150 |

| 30.06.1994 — 31.07.1994 | 155 |

| 22.06.1994 — 29.06.1994 | 170 |

| 02.06.1994 — 21.06.1994 | 185 |

| 17.05.1994 — 01.06.1994 | 200 |

| 29.04.1994 — 16.05.1994 | 205 |

| 15.10.1993 — 28.04.1994 | 210 |

| 23.09.1993 — 14.10.1993 | 180 |

| 15.07.1993 — 22.09.1993 | 170 |

| 29.06.1993 — 14.07.1993 | 140 |

| 22.06.1993 — 28.06.1993 | 120 |

| 02.06.1993 — 21.06.1993 | 110 |

| 30.03.1993 — 01.06.1993 | 100 |

| 23.05.1992 — 29.03.1993 | 80 |

| 10.04.1992 — 22.05.1992 | 50 |

| 01.01.1992 — 09.04.1992 | 20 |

Важно!Последнее изменение ставки рефинансирования ЦБ РФ в 2021 году произошло 26 апреля – тогда она была установлена на уровне 5%.

Если взять конкретно текущий год, то мы будем иметь такую картину:

| Размер процентной ставки рефинансирования ЦБ РФ на 2021 год в таблице по месяцам | |

| Август | 6,5% |

| Июль (с 26 по 31 число) | 6,5% |

| Июль (с 1 по 25 число) | 5,5% |

| Июнь (с 14 по 30 число) | 5,5% |

| Июнь (с 1 по 13 число) | 5% |

| Май | 5% |

| Апрель (с 26 по 30 число) | 5% |

| Апрель (с 1 по 25 число) | 4,5% |

| Март (с 23 по 31 число) | 4,5% |

| Март (с 1 по 22 число) | 4,25% |

| Февраль | 4,25% |

| Январь | 4,25% |

Определение терминов ставок

Термины очень близки по звучанию, и не приходится удивляться распространенности вопроса, чем отличается ключевая ставка от ставки рефинансирования. Для понимания отличий этих ставок необходимо привести сначала определение понятий, они имеют здесь существенное значение.

Ключевая ставка — это показатель минимального процента, под который Центробанк выдает краткосрочные кредиты коммерческим банкам. То есть, устанавливая 15%-процентный, например, кредит, 7,5% от него банк платит ЦБ РФ. Одновременно это максимальный показатель, по которому ЦБ готов принимать от кредитных организаций денежные средства на депозиты. Эта величина имеет ведущую роль при формировании условий предоставления кредитов населению и хозяйствующим объектам, таким образом влияет на инфляцию.

Ставка рефинансирования, в отличие от ключевой, — это годовой процент, уплачиваемый коммерческими кредитными организациями Центробанку за предоставляемые кредиты. Этот показатель широко используется для расчета штрафов и пеней. Также, по сути, ни один банк не будет выдавать кредит ниже, чем СР.

Когда же используются ключевая ставка и ставка рефинансирования?