Ответственность автовладельцев

Среди существующих видов страхования гражданской ответственности наиболее затребованным является обязательная автогражданка. Этот договор дает право водителю управлять транспортным средством. Страховые компании предлагают и добровольные, и обязательные виды страхования ответственности. В добровольном порядке клиент страховой компании может увеличить размер ответственности страховщика при наступлении дорожно-транспортного события.

Со вступлением в силу системы «прямого урегулирования убытков» при наличии договора ОСАГО не только виновник компании, но и пострадавший клиент вправе получить страховую компенсацию от своей страховой организации.

Начисление страховой выплаты проводится в том случае, если владелец страхового документа стал виновником аварии. Такой вид обязательного страхования гражданской ответственности предполагает выплату не только за поврежденное имущество (автомобили, дома, электрические столбы, ограждения), но и за нанесенный ущерб здоровью пассажиров или прочих участников дорожного события.

Для получения страховой компенсации или начисления выплаты пострадавшей стороне должен быть соблюден ряд условий:

- автомобилем управляет лицо, указанное в договоре страхования;

- не возмещается моральный ущерб;

- транспортное средство не участвует в ралли, для учебы или соревнованиях;

- умышленные противоправные действия страхователя;

- нахождение за рулем в нетрезвом состоянии, под воздействием наркотиков или опиатов.

Следует обратить внимание, что существуют два вида обязательного страхования гражданской ответственности автовладельцев: внутренние и международные договора. Для выезда за рубеж водитель транспортного средства также обязан застраховать свою ответственность

Для этого существует соглашение о Зеленой карте, благодаря которому на территории 31 государства действует унифицированный страховой полис. Размер обязательств, которые берет на себя страховая компания, зависит от государства, на чьей территории произошло аварийное событие. Договор страхования распространяет свое действие на всех лиц, которые находятся за рулем автомобиля, указанного в полисе.

Ответственность по закону

Внедоговорная, или деликтная, или ответственность по закону появляется при нанесении ущерба лицу, который с виновником события не находится в договорных отношениях. Такой вид ответственности наступает независимо от наличия подписанных договорных правоотношений.

Страхование таких рисков предполагает наличие определенных условий:

- страхуется ответственность самого страхователя либо другого участника, который также может являться ответственным лицом;

- все участники, которые могут своими действиями нанести вред, должны быть указаны в страховом документе;

- выгодоприобретателем могут быть как страхователь и застрахованные участники, так и третьи лица, если это указано в договоре страхования;

- пострадавшее лицо имеет право требовать сумму компенсации ущерба непосредственно от страховой компании, если такие условия прописаны в заключенном между сторонами страховом договоре.

Особенности отдельных видов страхования

Имущественное страхование

1) Страхование имущества

Субъектом, в пользу которого заключен договор, признается только лицо, действительно могущее понести убытки в связи с нарушением застрахованных интересов (так, арендатор не может в свою пользу страховать арендованное имущество от риска случайной гибели, если этот риск остался на арендодателе как на собственнике).

Договор в пользу выгодоприобретателя может быть заключен без указания имени (наименования) выгодоприобретателя. При заключении такого договора страхователю выдается страховой полис на предъявителя.

При переходе прав на застрахованное имущество к другому лицу к последнему переходят права и обязанности по договору (за исключением случаев принудительного изъятия имущества и отказа от права собственности). Лицо, к которому перешли права на застрахованное имущество, должно незамедлительно письменно уведомить об этом страховщика.

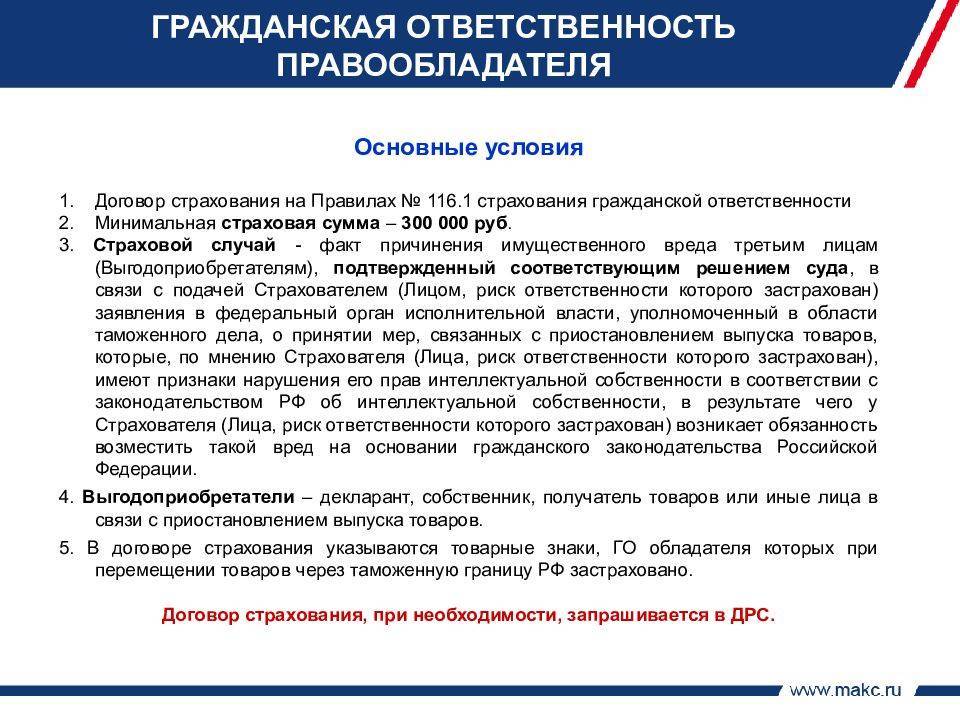

2) Страхование ответственности за причинение вреда

Предметом страхования является риск ответственности по обязательствам, возникающим вследствие причинения вреда жизни, здоровью или имуществу других лиц.

Лицо, риск ответственности которого за причинение вреда застрахован, должно быть названо в договоре. Если это лицо в договоре не названо, считается застрахованным риск ответственности самого страхователя.

Договор считается заключенным в пользу лиц, которым может быть причинен вред (выгодоприобретателей), даже если договор заключен в пользу другого лица либо в нем не сказано, в чью пользу он заключен.

В случае, когда ответственность за причинение вреда застрахована в силу того, что ее страхование обязательно, а также в других случаях, предусмотренных законом или договором страхования такой ответственности, лицо, в пользу которого считается заключенным договор страхования, вправе предъявить непосредственно страховщику требование о возмещении вреда в пределах страховой суммы.

3) Страхование ответственности по договору

Подобное страхование допускается в случаях, предусмотренных законом. По договору может быть застрахован только риск ответственности самого страхователя. Договор, не соответствующий этому требованию, ничтожен.

Риск ответственности за нарушение договора считается застрахованным в пользу стороны, перед которой по условиям этого договора страхователь должен нести соответствующую ответственность, – выгодоприобретателя, даже если договор заключен в пользу другого лица либо в нем не сказано, в чью пользу он заключен.

4) Страхование предпринимательского риска

Объектом страхования является риск убытков от предпринимательской деятельности из-за нарушения контрагентами предпринимателя своих обязательств или изменения условий этой деятельности по не зависящим от предпринимателя обстоятельствам, в т.ч. риск неполучения ожидаемых доходов.

По договору может быть застрахован предпринимательский риск только самого страхователя и только в его пользу. Договор в пользу лица, не являющегося страхователем, считается заключенным в пользу страхователя.

Личное страхование

Договор личного страхования является публичным договором.

В договоре может быть предусмотрена обязанность страховщика при наступлении страхового случая выплатить страхователю или застрахованному лицу страховую сумму единовременно или выплачивать ее периодически.

Договор считается заключенным в пользу застрахованного лица, если в договоре не названо в качестве выгодоприобретателя другое лицо. В случае смерти лица, застрахованного по договору, в котором не назван иной выгодоприобретатель, выгодоприобретателями признаются наследники застрахованного лица.

Договор в пользу лица, не являющегося застрахованным лицом, в том числе в пользу не являющегося застрахованным лицом страхователя, может быть заключен лишь с письменного согласия застрахованного лица. При отсутствии такого согласия договор может быть признан недействительным по иску застрахованного лица, а в случае смерти этого лица – по иску его наследников.

Застрахованное лицо, названное в договоре личного страхования, может быть заменено страхователем другим лицом лишь с согласия самого застрахованного лица и страховщика.

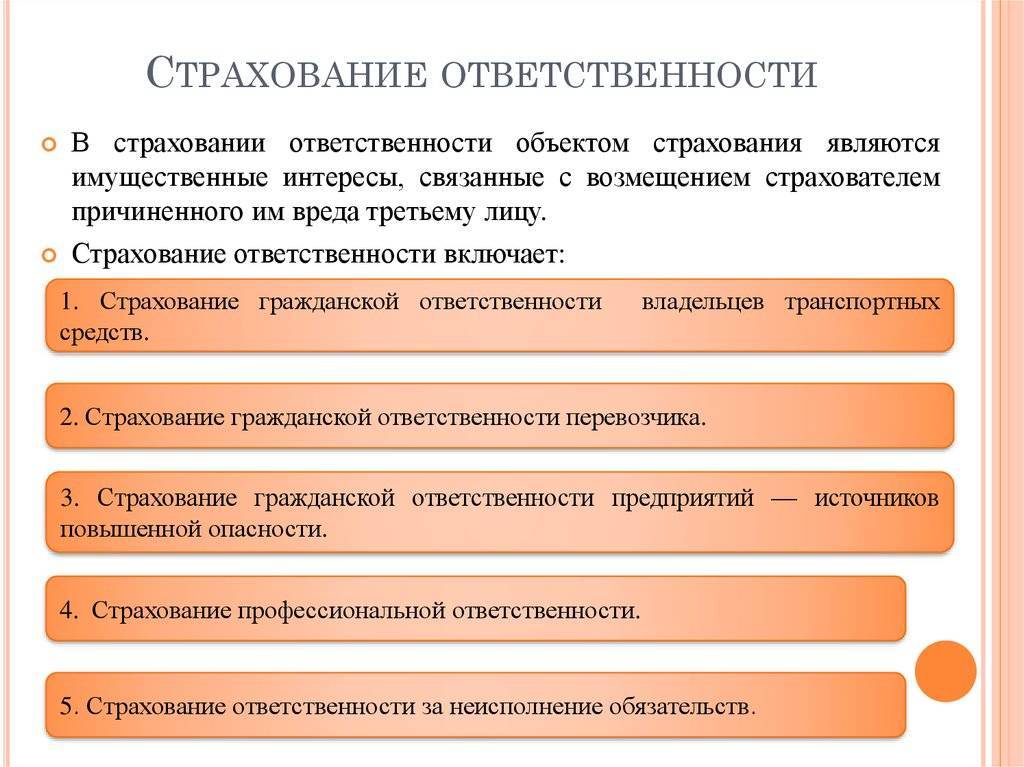

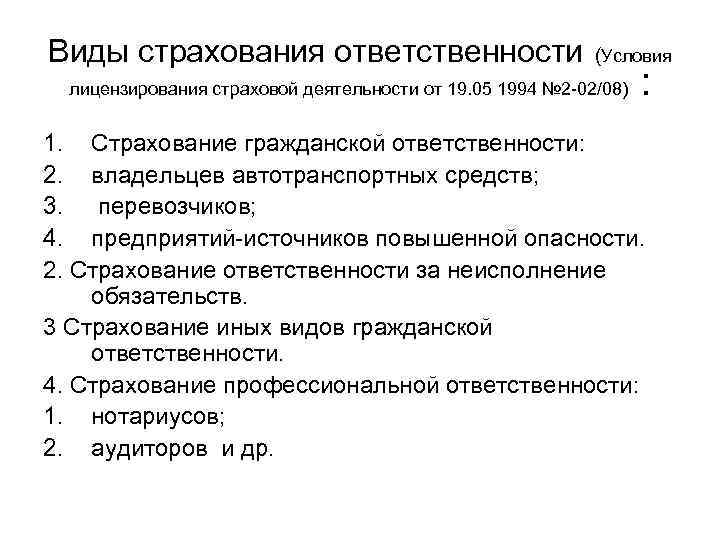

Виды страховки гражданской ответственности

Каждый вид страхования имеет свои особенности в части размера страховых возмещений пострадавшей стороне, величины страховой премии для страхователя. Неизменным остается объект страхования – имущественные потери страхователя. Какое наказание полагается за езду без страховки узнайте тут.

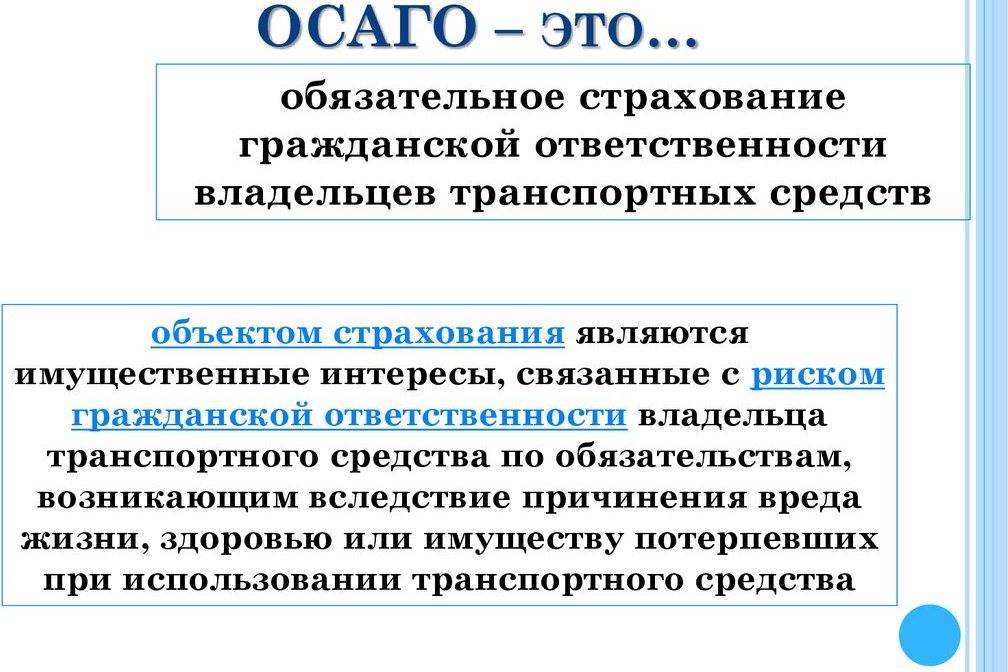

Страхование ответственности владельцев транспортных средств

Согласно ФЗ подлежат страхованию все виды транспортных средств, за исключением:

- имеющих скорость движения до 20 км/час;

- на гусеничном, санном ходу;

- мотоколясок;

- скутеров, велосипедов, инвалидных колясок;

- имеющих отношение к ВС РФ, за исключением автобусов, грузовых автомобилей для перевозки обслуживающего персонала и выполнения хозяйственных нужд;

- зарегистрированных на территории других государств;

- прицепов, принадлежащие гражданам.

На видео – больше информации о страховании по ОСАГО:

https://youtube.com/watch?v=4uRUP2P5IX0

Компенсация касается вреда, причиненного имуществу и здоровью пострадавшей стороны. Читайте про обязательное страхование пассажиров.

Под материальными потерями понимается:

- полное разрушение;

- повреждение;

- убытки (денежные средства).

Физический ущерб оценивается как:

- нарушение трудоспособности;

- функциональности организма;

- смертельный исход.

Размер компенсации при причинении вреда здоровью определяется, исходя из затрат на его восстановление или денежного возмещения родственникам погибшего, если он являлся кормильцем. Про пенсию по потере кормильца жене умершего расскажет эта ссылка.

На видео – информация о нарушении трудоспособности:

Получить возмещение из-за страдания можно через суд.

По закону страхователем, а значит и виновником, может быть непосредственный участник аварийной ситуации и собственник транспортного средства, несущий ответственность за своих работников. Про страхование ответственности экспедитора читайте здесь.

Срок действия договора – от 3 до 12 месяцев.

Размер тарифов и коэффициенты устанавливает Центробанк РФ

Максимальная страховая компенсация при получении травм, вызвавших временную нетрудоспособность, инвалидность или летальный исход, – 500 тыс. руб. Выплаты по материальному ущербу не могут превышать 400 тыс. руб. Дополнительное добровольное страхование дает возможность избежать издержек при суммах возмещения, превышающих соглашение по ОСАГО.

В случае смерти застрахованного лица право на компенсацию переходит к его наследникам. Сумма в 500 тыс. руб. выплачивается: 25тыс. руб. – на погребение, 475 тыс. руб. – родственникам.

Помимо заявления, паспорта, полиса и водительского удостоверения должны быть в наличии подтверждающие свидетельства случившегося происшествия:

- протоколы обследования органами ГИБДД, МВД;

- акт экспертизы, в котором указана стоимость восстановления транспортного средства;

- свидетельские показания;

- данные независимого технического контроля дорожного движения;

- копии страховок по ОСАГО пострадавших сторон.

В случае, если нет травм и участники ДТП подписали протокол, в котором обговорили виды повреждений и сумму на их ремонт, то страховщик возмещает их по упрощенной процедуре. Компенсация при этом не должна превышать 50 тыс. руб. (для Москвы, С-Петербурга, Московской и Ленинградской областей – 400 тыс. руб.). Про страхование титула при покупке квартиры расскажет этот материал.

Гарантийный срок восстановления поврежденного транспортного средства – до 6 месяцев, при необходимости окраски кузова – до 12 месяцев.

Возмещение в виде денежной компенсации происходит в том случае, если:

- автомобиль не подлежит восстановлению из-за полного разрушения;

- пострадавший погиб во время ДТП;

- предусмотрено условиями договора при тяжелых последствиях для здоровья;

- потерпевшая сторона – инвалид;

- виновник не согласен доплачивать за ремонт на СТО.

Замена восстановительного ремонта страховыми перечислениями применяется, если страховая компания уличена (не менее 2 раз) в злоупотреблении с выполнением договорных обязательств.

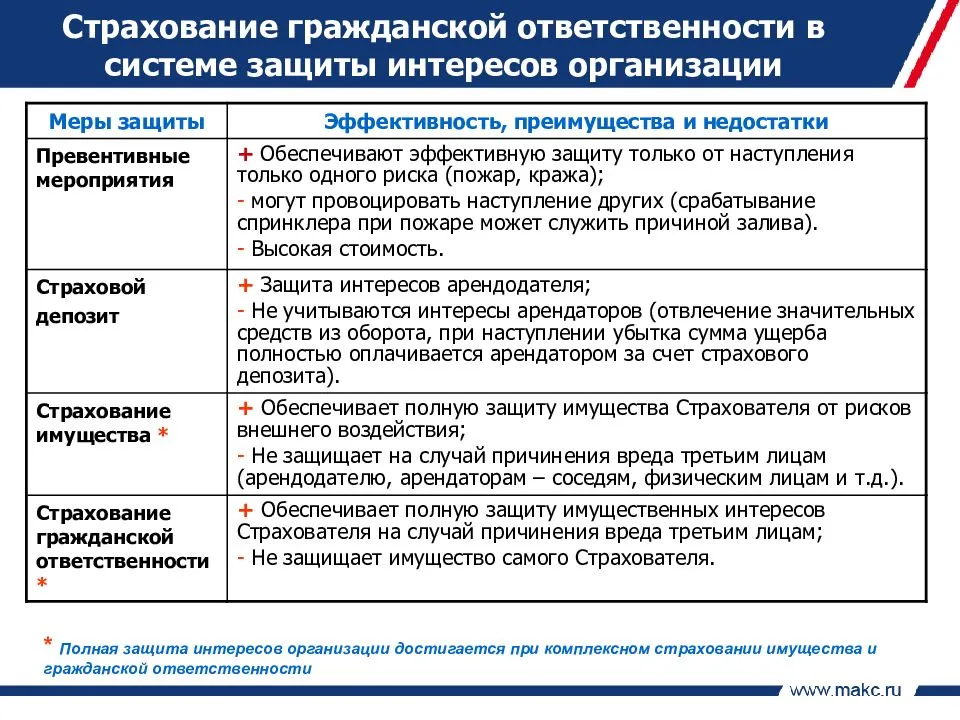

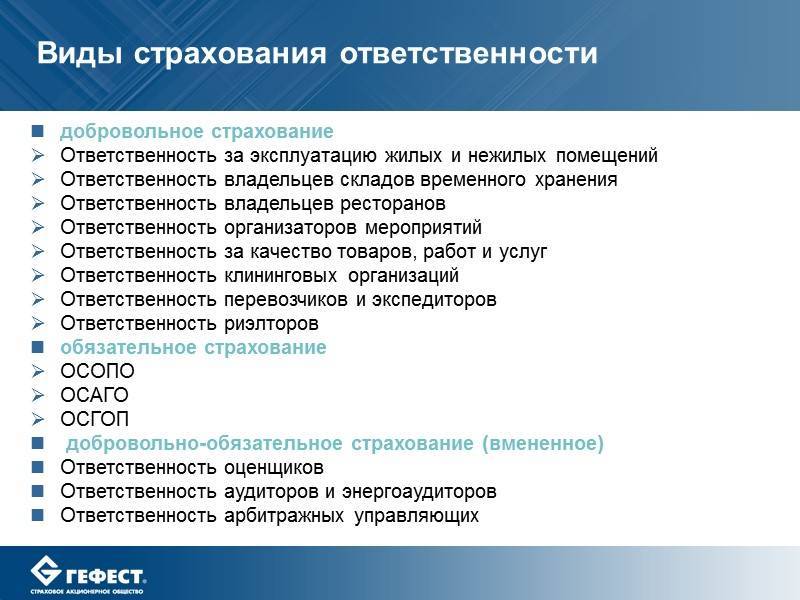

Краткая характеристика добровольного страхования ответственности

Регулирование этого рынка строится преимущественно на диспозитивных принципах. Участники вправе самостоятельно устанавливать предельные суммы выплат, определять сроки и правила защиты.

Перспективным направлением добровольного страхования ответственности является ДСАГО. Это расширенный вариант обязательной программы для автовладельцев. Далеко не всегда базовый полис покрывает все претензии потерпевших. Если размер ущерба, причиненного владельцем транспортного средства, выходит за рамки законодательных лимитов, ДСАГО компенсирует излишек. Такая система защищает от имущественных претензий на 100%. Страховую сумму участники договора определяют по обоюдному согласию. Премия исчисляется в процентном соотношении с учетом общего срока полиса. В среднем услуга обходится в 1500 – 5000 рублей.

Добровольные программы защиты предлагают «Альфа Страхование», «Росгосстрах». Особого внимания заслуживают предложения на случай причинения вреда в результате:

- коммунальных аварий;

- случайных возгораний или затоплений помещений смежных собственников;

- порчи арендованного имущества.

Компании также реализуют программы страхования рисков, связанных со специфической деятельностью. Активно продаются полисы для охранных предприятий, гостиниц, складов, перевозчиков, производителей товаров. Отдельными продуктами являются системы защиты организаторов массовых развлечений и мероприятий. При этом страховка может покрывать не только прямые убытки, но также издержки потерпевших на юридическую помощь, проведение экспертиз.

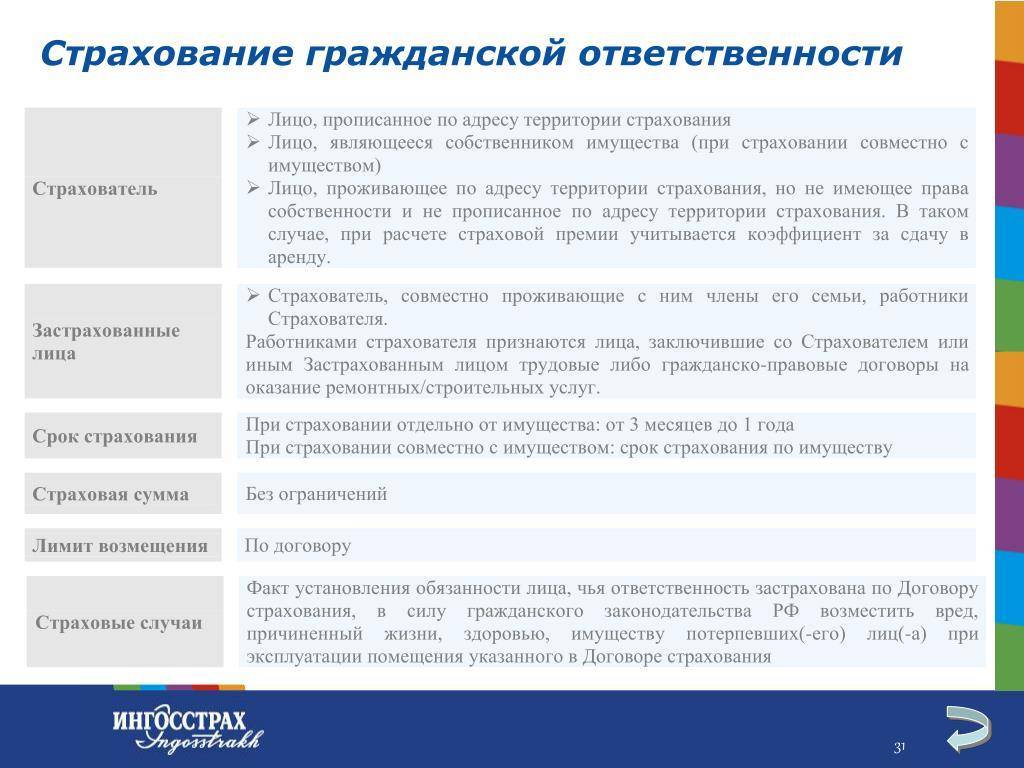

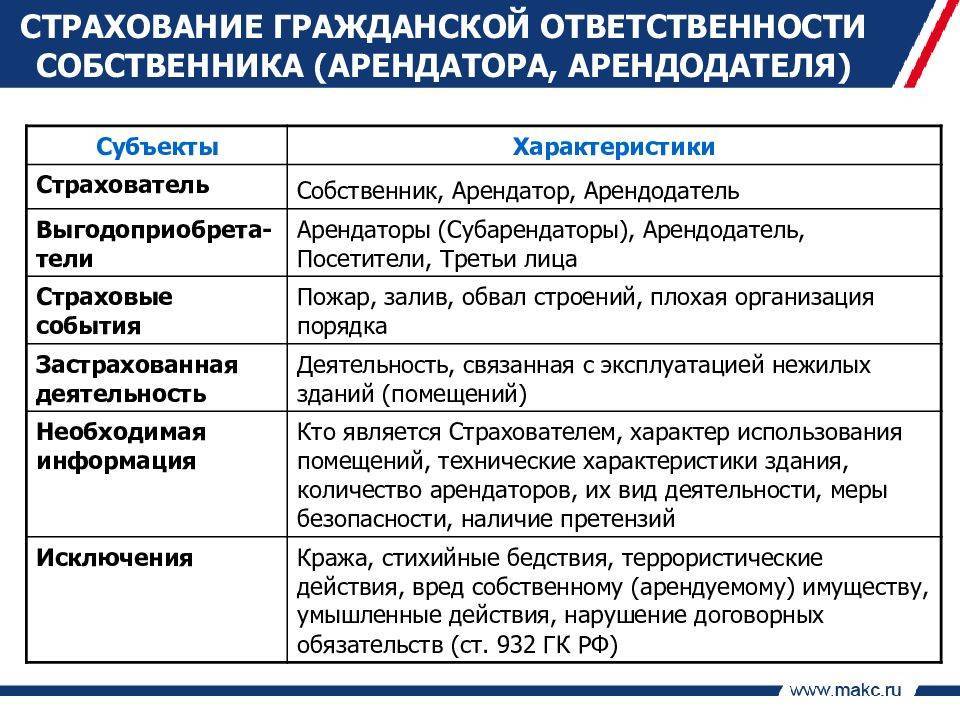

Определение и суть страхования гражданской ответственности владельцев квартиры

Гражданская ответственность страхуется путём документального оформления отношений между клиентами и страховыми компаниями. Последняя должна получать от клиента ежегодные отчисления в определённой сумме.

Третьи лица становятся выгодоприобретателями при заключении подобных договоров. Именно им страховая компания перечисляет компенсацию.

К обязательным условиям относят необходимость вычислить связь между происшествием и последствиями, которые наступили сразу после.

48 глава Гражданского Кодекса регулирует отношения, возникающие в данном направлении. Кроме того, надо опираться на правила самой страховой компании, где заключается договор.

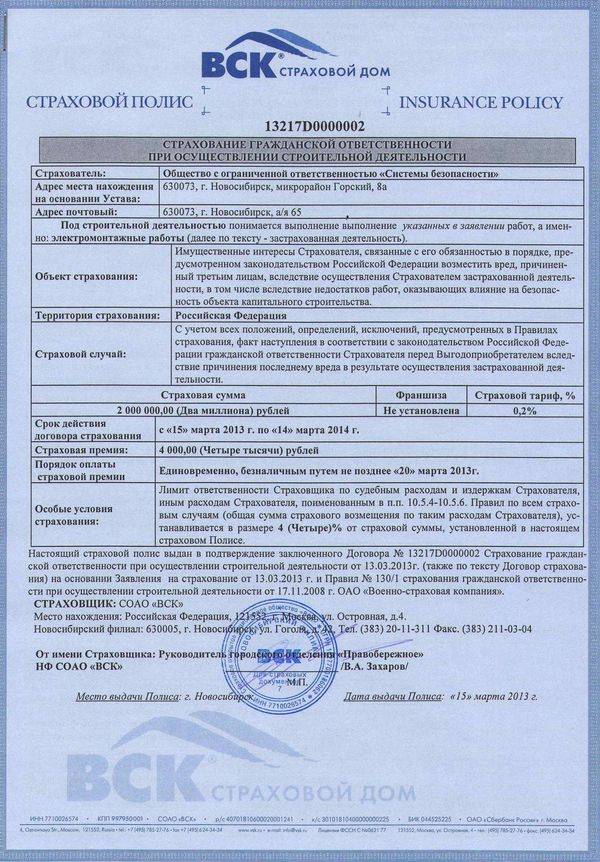

Страховой полис или договор подтверждают, что у обеих сторон появляются определённые обязательства по отношению друг к другу. Отношения между участниками соглашения обязательно оформляются в письменном виде.

Недопустима ситуация, когда всё основывается лишь на устных договорённостях, внесении в базу данных без оформления сопутствующих документов.

Даже при оформлении договора через интернет владелец обязан получить на руки документальное подтверждение в распечатанном виде. Документ хранится до тех пор, пока само соглашение остаётся действительным.

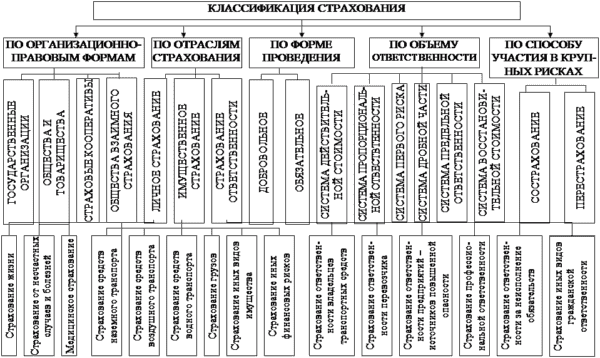

Дополнительные классификация страхования

Дополнительно страхование может проводиться с учетом других не менее важных показателей функционирования страховых компаний:

- распространение страховой компании территориально;

- целевой показатель функционирования страховщика;

- форма собственности страховой компании;

- экономическая и организационная форма рисков;

- правовая и организационная форма.

Территориальные показатели функционирования работы различных страховых компаний самими страховщиками подразделяется на смешанные, внешние, внутренние и региональные методы страхования.

Классификация страхования

Классификация страхования

Условия применения мер гражданско-правовой ответственности

Условия (основания) гражданско-правовой ответственности – обстоятельства, при которых наступает гражданско-правовая ответственность.

Таким условием прежде всего является совершение правонарушения, предусмотренного законом или договором, например, ненадлежащее исполнение должником обязательств, либо причинение кому-либо имущественного вреда. Но также гражданско-правовая ответственность может возникать и при отсутствии правонарушения со стороны, лица, на которое оно возлагается.

В свою очередь гражданские правонарушения имеют определенные условия, к которым относятся:

- Противоправный характер – предполагает совершение действия, запрещенного законом либо договором;

- Наличие у потерпевшего лица вреда или убытков – выделяют 2 разновидности вреда материальный (имущественные потери, которые представляют собой уменьшение стоимости поврежденной вещи, уменьшение или утрата дохода, необходимость новых расходов и т.п.) и моральный (физические и нравственные страдания гражданина, вызванные нарушением его личных неимущественных прав);

- Причинная связь между противоправным поведением нарушителя и наступившими последствиями;

- Вина правонарушителя – (по общему правилу) выражает отношение правонарушителя к собственному неправомерному поведению и его последствиям. Но гражданское право имеет собственную специфику, согласно которой форма вины очень редко имеет юридическое значение. В целом ряде случаев вина вообще не является необходимым условием и ответственность может наступать при отсутствии вины, в том числе за вину иных лиц. В связи с этим вина в гражданском праве чаще всего рассматривается не как психическое отношение лица к совершенным действиям, а как непринятие лицом объективно возможных мер по устранению или недопущению отрицательных результатов своих действий.

Совокупность перечисленных условия называется составом гражданского правонарушения.

Доплнительный материал по теме Гражданская ответственность.

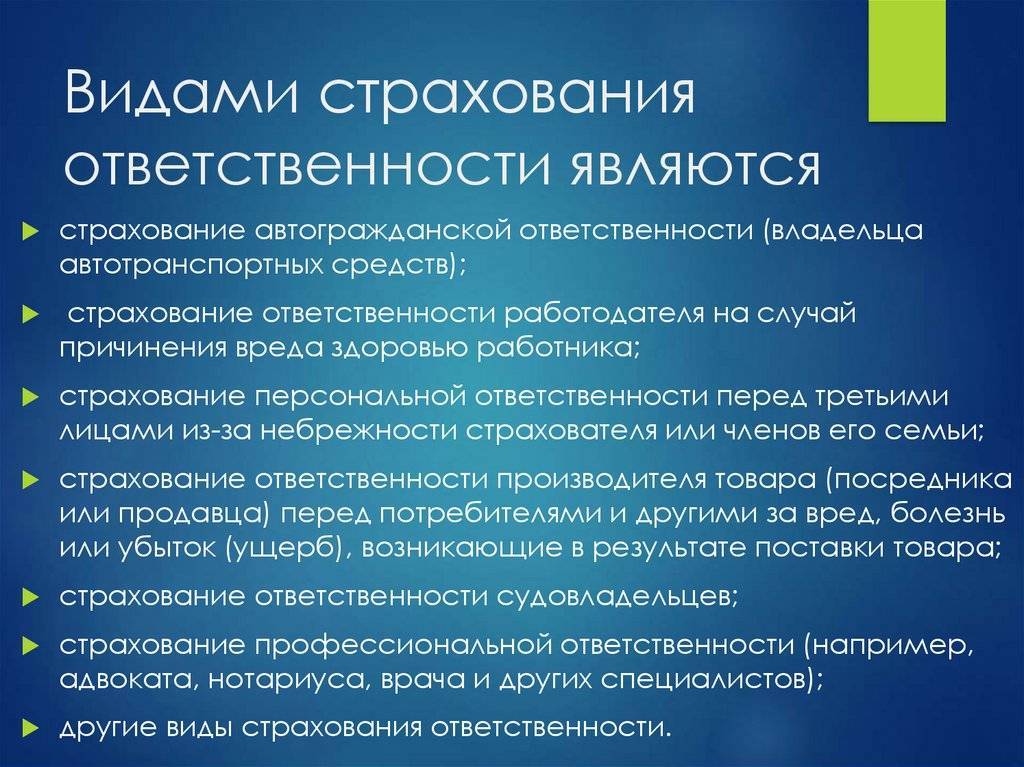

Виды страхования ответственности перед третьими лицами

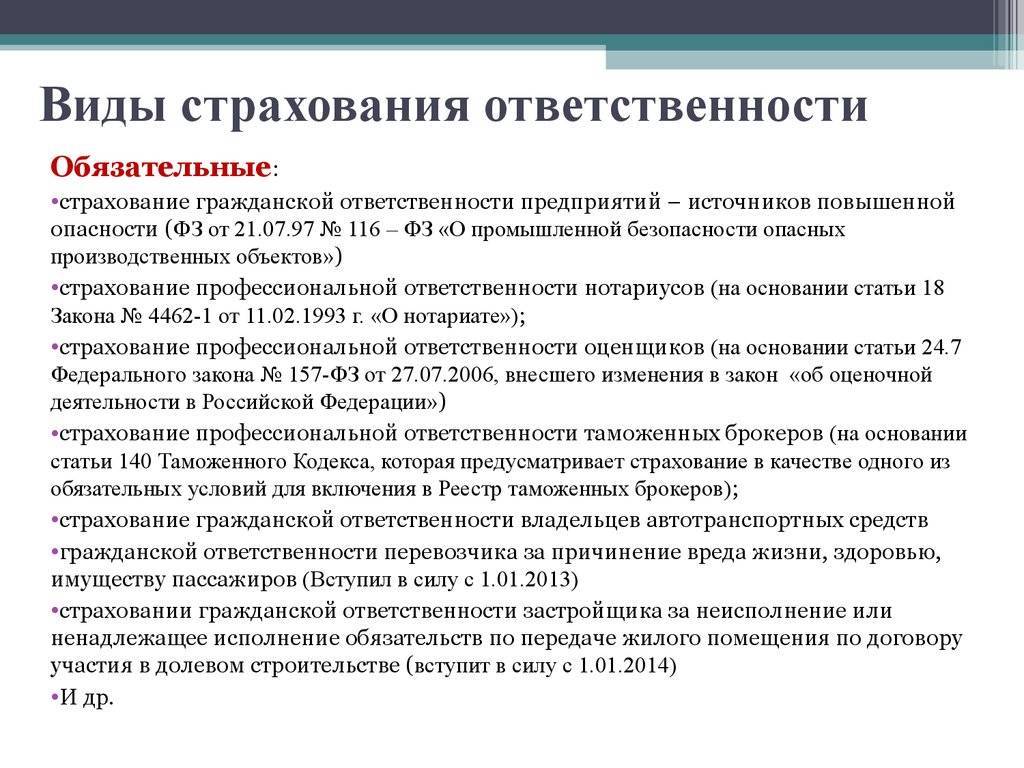

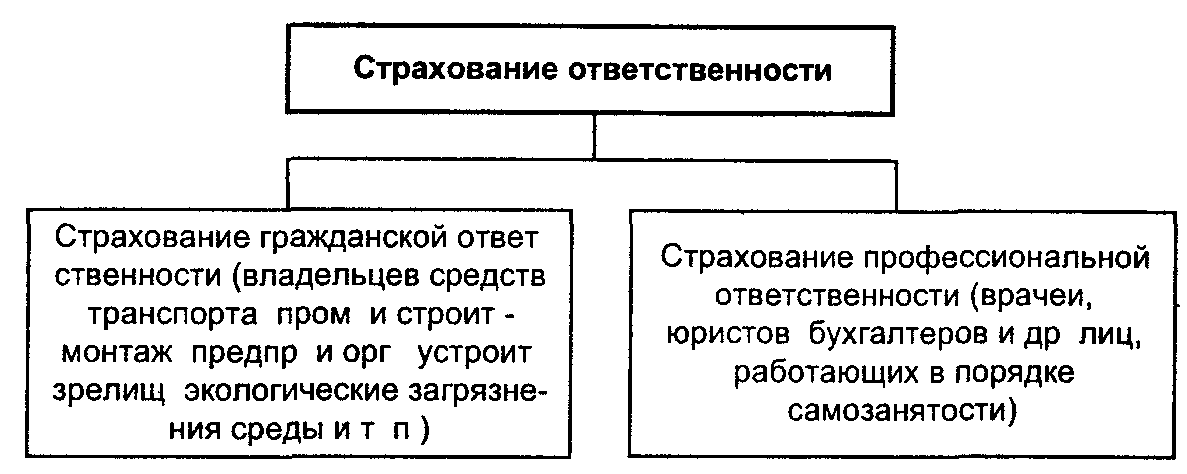

В ФЗ о страховании закреплено два вида защиты гражданской ответственности:

- Обязательное. Страхуется в порядке, установленном нормативными актами. Отсутствие такого полиса, если он должен быть по закону, влечёт наказание. Сюда относится полис ОСАГО для автовладельцев, страхование предприятий, деятельность которых связана с потенциальной угрозой экологии, и другие виды;

- Добровольное. Закон не обязывает граждан оформлять полис. Регистрация договора со страховой компаний осуществляется по желанию. Например, можно заключить договор на ДСАГО (добровольное ОСАГО, которое действует дополнительно к ОСАГО и увеличивает стоимость возмещения), на страхование соседей от потопа по вине жильцов и т. д.).

По объектам страхования гражданской ответственности выделяют следующие виды:

- Транспортное страхование. Каждый владелец транспортного средства обязан застраховать свою ответственность перед остальными водителями, пассажирами и пешеходами. Данные сведения можно почерпнуть из Положения о страховании Банка России от 2014 года. Полис возмещает 400 000 рублей при нанесении материального ущерба и 600 000 рублей при ущербе здоровью. Если суммы компенсации не хватает, к примеру, для восстановления работоспособности транспорта, то придётся распрощаться с купюрами из личных накоплений. При этом суммы в 400 000 рублей и 600 000 рублей являются фиксированными показателями и не зависят от величины годовых взносов. Такой вид страхования называется ОСАГО, который закреплён в 40-ФЗ. Сюда же относится и ДСАГО на добровольной основе;

- Страхование перевозчика грузов. Компании, осуществляющие транспортировку различных товаров, несут ответственность за своевременную доставку и целостность груза. Однако, в дороге могут произойти разные ситуации, которые задержат транспорт в пути или приведут к порче продукции. Чтобы избежать больших выплат собственнику товаров (в некоторых случаях их стоимость измеряется в миллионах), перевозчик страхует ответственность, и при наступлении определённых событий за потерянный товар, перед собственником рассчитается страховая компания;

- Страхование от нанесения вреда экологии. Данная мера является обязательной для предприятий, ведущих опасное производство. К примеру, существует опасность химического заражения окружающей обстановки. Подобные риски, как правило, имеют многомиллионные суммы компенсаций, а следовательно, и суммы взносов являются немаленькими;

- Страхование от брака производителей и продавцов. Даже на полностью автоматизированном производстве может выпускаться бракованная продукция. Нередко узнать об этом поставщик не может. Если брак был замечен покупателем, то при наличии страховки, сумму издержки компенсирует компания, выдавшая полис;

- Страхование профессиональной ошибки. К примеру, клиент обратился к адвокату, который заверил, что выиграет дело в суде. Но по итогам заседания решение было не в пользу адвоката и его клиента. В этом случае издержки, которые понёс обратившийся, будут компенсированы страховой компанией. Данный вид защиты характерен для лиц, практикующих частную деятельность: риелторов, брокеров, адвокатов и прочих;

- Страхование застройщика на предмет невыполнения условий договора с дольщиками. Существует закон, который не допускает, чтобы застройщик требовал всю сумму за покупку от клиента до окончания строительства объекта при отсутствии полиса. Если владельцем строящегося объекта не будет выполнен какой-то существенный пункт договора, дольщики смогут вернуть вложенные средства в полном объёме;

- Страхование за неуплату по обязательствам. К примеру, вы взяли кредит, но не уверены в своей будущей платёжеспособности. В этом случае можно обратиться в страховую компанию и оформить полис, который в случае ваших проблем с финансовой состоятельностью рассчитается с банком за вас. Кстати, при наличии подобного полиса, кредитные организации значительно понижают процентную ставку;

- Имущественное страхование. В этом случае осуществляется компенсация третьим лицам за нанесение ущерба их имуществу. К примеру, пожар в одном частном доме перешёл на рядом стоящий. Оплачивать восстановительные работы будет страховая фирма.

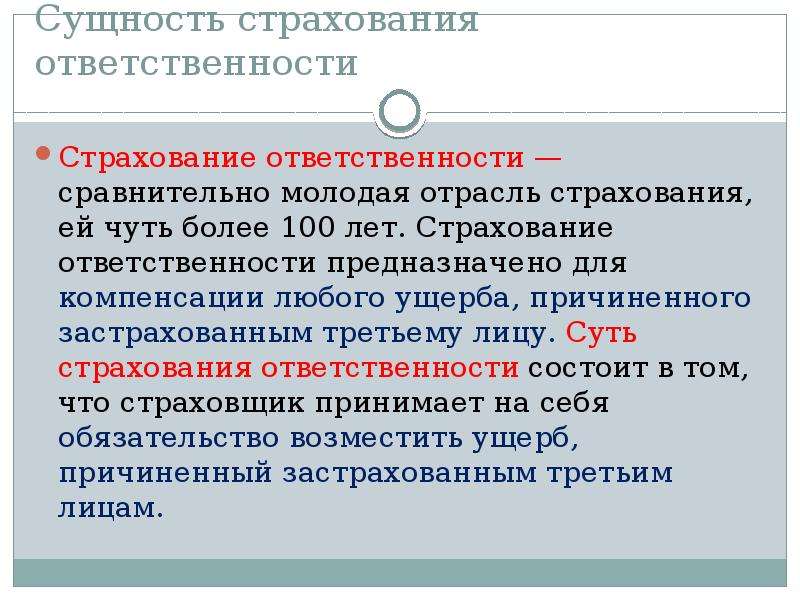

Что собой представляет страхование гражданской ответственности?

Многие думают исключительно о том, чтобы максимально защитить себя и личное имущество. Но ситуации бывают кардинально иными. Нередко бывает так, что ущерб наносится другой семье, имуществу или же здоровью. И в такой ситуации возникают финансовые обязательства, которые нужно будет исполнять либо добровольно, либо посредством судебного решения в принудительном формате.

Возмещение ущерба нередко становится причиной негативного воздействия на всю семью. Например, семья стала причиной затопления помещения, в котором был сделан высококачественный и дорогостоящий ремонт. Кроме отделки пострадала техника, что спровоцировало формирование невероятно значительной суммы компенсации. Семья не имеет возможности произвести такие выплаты, но решение суда может стать основой формирования такого серьезного обременения.

Страхование гражданской ответственности – это возможность приобрести специализированный полис, объектом страхования по которому будет выступать ответственность клиента за причинение определенных видов вреда собственности, здоровью или же жизни третьих лиц. Другими словами, данный вариант приобретения полиса является неоспоримо важным элементом защиты индивидуальных прав посредством получения необходимых выплат в том случае, если клиент страховой компании оказывается виновником в негативных последствиях.

Например, семья уехала на отдых, и в их помещении во время их отсутствия прорвало трубу. Водой залило соседние квартиры. Убытки сформировались высокие. Если семья имеет полис, то в данном случае, производится оценка ущерба, и все требования, по данной оценке, будет выплачивать страховая компания. Соответственно, на семью не ложатся никакие дополнительные обременения финансового плана.

С другой стороны, такой полис не может стать основой защиты от административной или же уголовной ответственности. Ели вы имеете полис автострахования и стали виновником происшествия, то страховка в данной ситуации выплачивается, но вы, как водитель, все равно несете административную ответственность, которая полисом покрыта не может быть.

Страхование формирует возможность получить выплаты по определенным вариантам ущерба:

- Вред имуществу. Обязательно производится процесс оценки состояния имущества и на основании полученных данных производится расчет стоимости восстановления, а также ремонта, приобретения техники, которая была поломана в результате четко определенного происшествия;

- Вред личного характера, например, при возникновении происшествия на дороге фирмы берет на себя обязательства по выплате средств на лечение потерпевшей стороны, на уход и реабилитационные мероприятия;

- Любой вред, который наносится экологическому состоянию окружающей среды и в результате которого были проявлены определенные негативные факторы воздействия. Как правило, это касается промышленной или же производственной деятельности;

- Ущерб морального характера.

Владельцем полиса может стать любой человек, но его приобретение будет рациональным для владельцев недвижимости, предпринимателей, а также для автовладельцев. Документ в данном случае защищает от многочисленных сложностей, непредвиденных трат, а также является основой сохранения вашего отличного настроения даже в критической ситуации.