Субординированный депозит: сущность и особенности

Депозит — сумма денег, которая передается банку. Благодаря подобному сотрудничеству клиент финансовой организации получает доход, который выражается в процентах за пользование денег, чьим владельцем является вкладчик. Вложения могут быть разными: до востребования или срочными.

Денежный вклад должен сохранить имеющиеся средства и приумножить их, насколько это возможно

Чтобы найти самый выгодный депозит, важно определиться с целью его открытия. Для чего вам нужен собственный вклад и какие плюсы нужно получить? Ответы на эти вопросы позволят выбрать наиболее комфортный и эффективный вариант сотрудничества с банковской организацией

Субординированный депозит: сущность и особенности

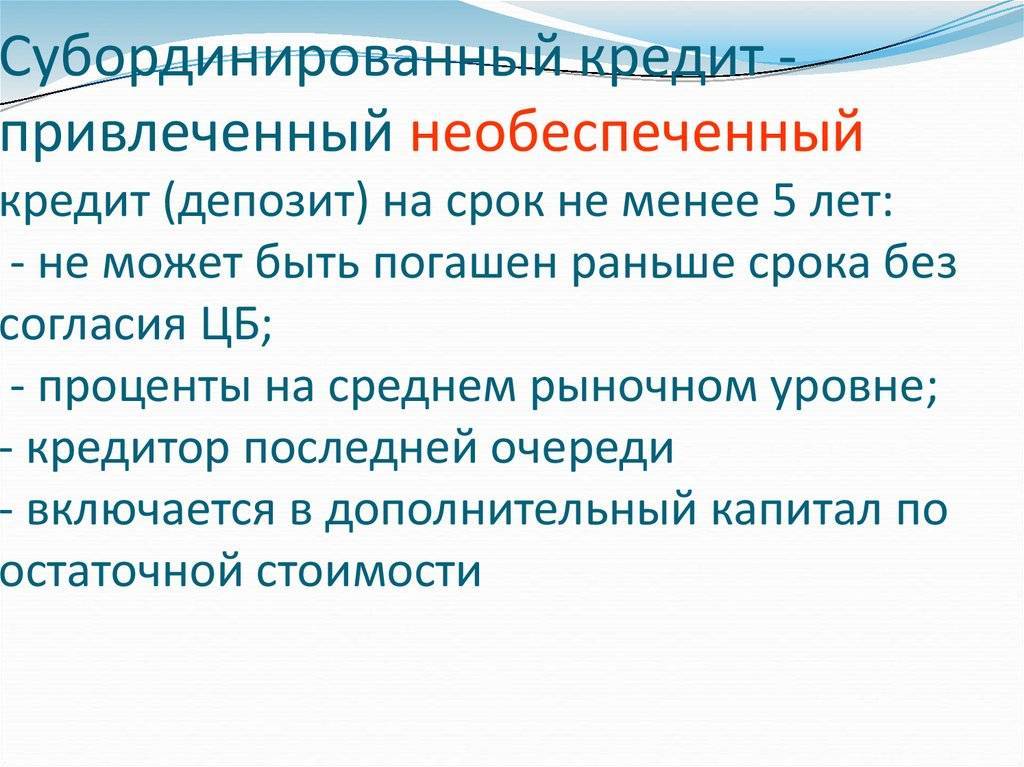

Деньги, которые внесены на депозитный счет, не обязательно возвращаются в случае негативных событий в банке. Субординированный вклад, который делают в финансовой организации (даже при банкротстве) не возвращается по страховке.

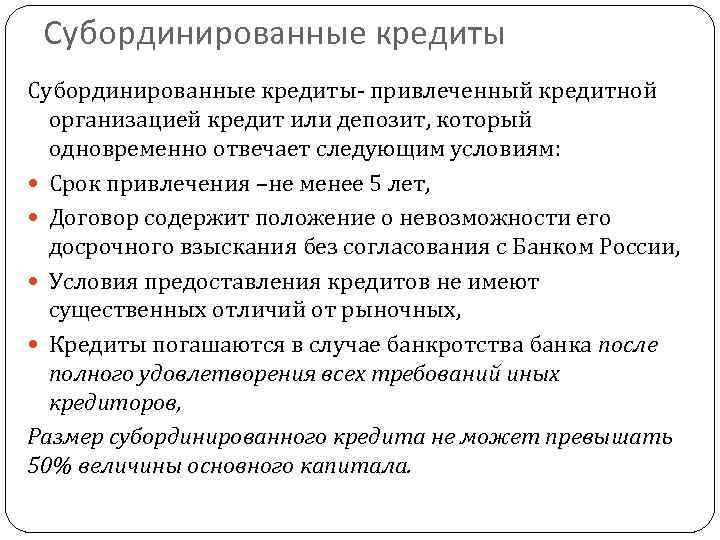

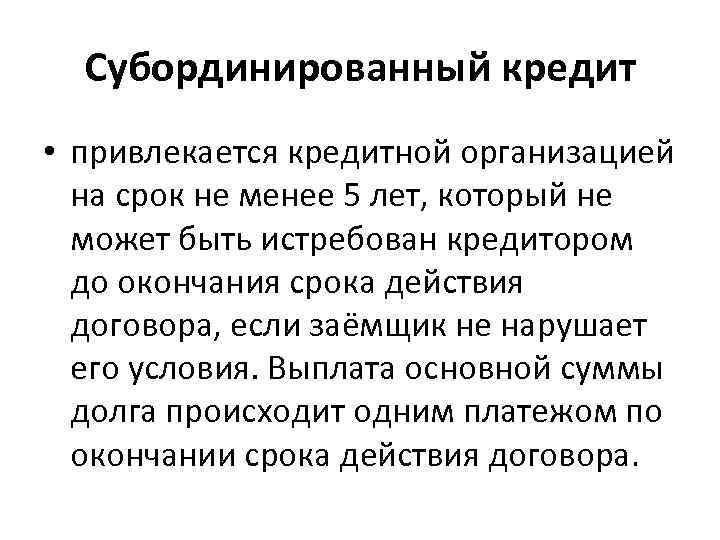

Компенсация выплачивается после того, как имущество было реализовано. Этот вариант считается риском и не рекомендован людям, которые хотят сохранить деньги, а не просто заработать на процентах. Он не оформляется на срок более 5 лет.

У субординированного вложения есть четкие сроки реализации, на протяжении которых кредитор не может получить свои средства. Иногда возможно приостановить договор, но для этого необходимо привлекать Центробанк России. Субординированный может стать выгодным для частных лиц. Но для этого необходимо получить гражданство страны, где открыт этот тип депозита.

Депозит

Если хранить деньги под матрасом, то инфляция ежегодно будет «съедать» около 10% финансов. Поэтому домашние накопления — то же самое, что ежегодно работать бесплатно 1 месяц. Для защиты от обесценивания денег, надо грамотно инвестировать финансы. Самый перспективный механизм — использование вложения, которое избавляет от убытков и позволяет увеличить капитал (пусть и немного). Любой желающий может разместить свои деньги в банке и хранить их там.

В каких случаях выгодно открывать

Субординированный депозит оформляется компанией или индивидуальным предпринимателем в ситуации, когда в распоряжении имеются достаточные свободные средства, которые нет планов использовать в долгосрочной перспективе. Подобные инвестиции в рассматриваемый банковский продукт способны приносить стабильный и довольно высокий доход.

При этом следует внимательно отнестись к выбору банка для размещения денег. Ведь мы помним, что система страхования вкладов не распространяет действие на субординированные депозиты. В ситуации, когда у финансово-кредитного учреждения ЦБ отзывает лицензию, вернуть вложенные средства практически невозможно.

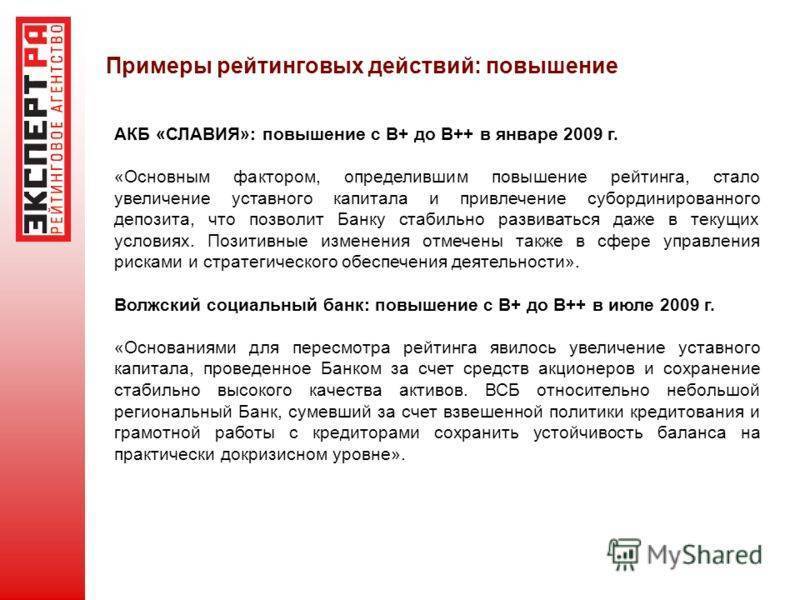

Таким образом, если мы рассматриваем инвестиции в России, то выбирать стоит среди системно значимых банков. Такие финансово-кредитные учреждения важны для финансовой системы страны в целом. Следовательно, Центробанк станет отзывать у них лицензию лишь в крайнем случае.

Основным преимуществом вкладов с субординированием средств принято считать высокий уровень доходности. Это легко объяснимо. Банки, предлагающие подобные финансовые продукты, знают на какой срок располагают полученными деньгами. Следовательно, финансово-кредитные учреждения распоряжаются этими ресурсами более свободно, выбирая инструменты, которые принесут максимальную прибыль.

В соответствии с действующим законодательством России страховая защита АСВ не распространяется на субординированные депозиты. Другими словами, такие вклады не застрахованы. Подобные банковские продукты выделили в отдельную категорию. В случае банкротства банка требования кредиторов по этим депозитам подлежат удовлетворению в последнюю очередь. Как показывает практика, деньги, вырученные от продажи имущества финансово-кредитного учреждения, заканчиваются гораздо раньше во время первоочередных выплат.

Конечно, у банков есть обязанность по созданию резервов, которые должны обеспечивать субординированные депозиты. К сожалению, эти требования закона не всегда выполняются. Тем более, если дела финансово-кредитного учреждения идут не лучшим образом.

Какие существуют риски

Как и любой другой вид финансовых операций, связанных с инвестированием денежных средств с целью получения прибыли, субсидированный депозит не избавлен от различных рисков. Любой банк или кредитная организация обязаны вернуть денежные средства вкладчику после того, как он их затребует обратно. Но на индивидуальных предпринимателей, разместивших свои финансовые средства со специальными предусмотренными договором условиями, это общее правило не распространяется.

Кроме того, финансовые риски по таким депозитам связаны и с тем, что на них не распространяются нормы обязательного страхования вкладов

Для любого клиента важно ответственно подходить к выбору банка, где он хочет разместить средства на субординированном депозите. Нужно адекватно оценивать ситуацию на финансовом рынке, видеть возможные негативные изменения и уже с учётом этого принимать взвешенное, рациональное решение

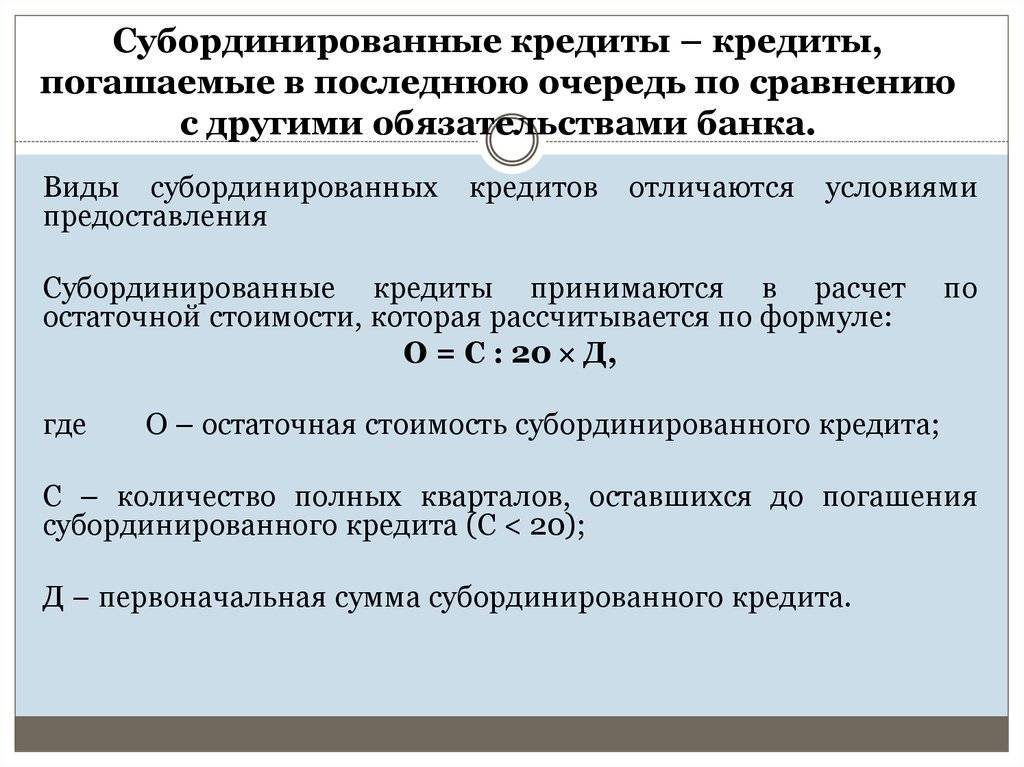

Субординированный долг: механизм погашения

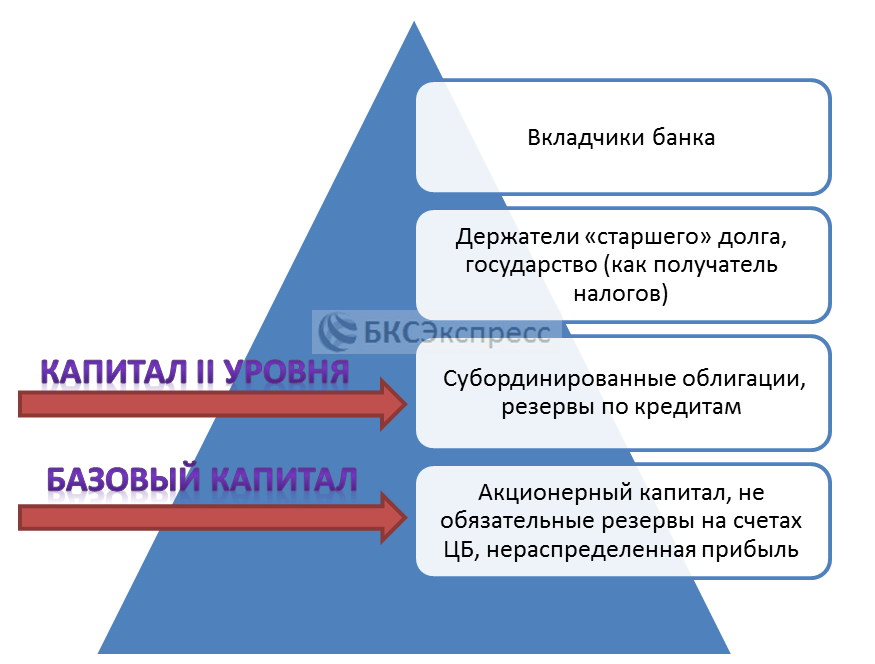

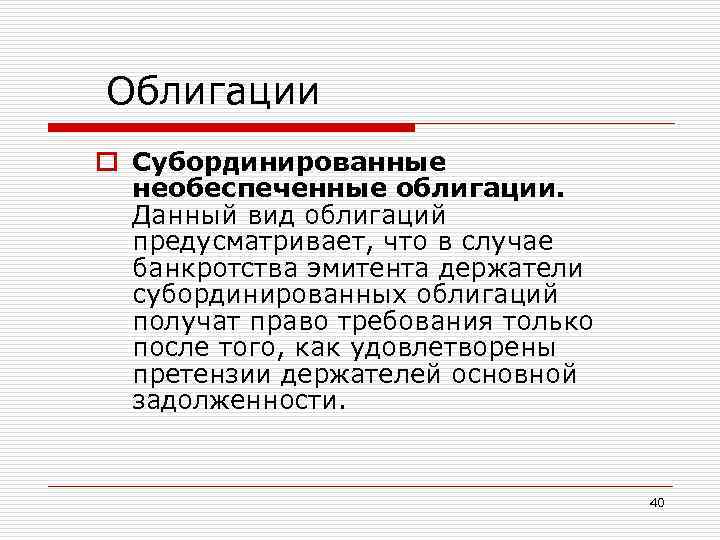

Когда корпорация берет долг, она обычно выпускает два или болеетипа облигаций, которые являются либо несубординированным, либо субординированным долгом.Если компания не выполняет свои обязательства и подает заявление о банкротстве, суд по делам о банкротстве будет уделять первоочередное внимание выплатам ссуд и потребовать от компании погасить непогашенные ссуды своими активами.Долг, который считается менее приоритетным, – это субординированный долг.Долг с более высоким приоритетом считается несубординированным долгом.

Ликвидированные активы обанкротившейся компании сначала будут использованы для выплаты несубординированного долга.Любые денежные средства, превышающие несубординированный долг, затем будут отнесены к субординированному долгу.Держатели субординированного долга будут полностью погашены, если в наличии будет достаточно денежных средств для погашения.Также возможно, что держатели субординированного долга получат либо частичную выплату, либо вообще не получат выплаты.

Поскольку субординированный долг сопряжен с риском, потенциальным кредиторам важно учитывать платежеспособность компании, другие долговые обязательства и общие активы при проверке выпущенной облигации.Хотя субординированный долг более рискован для кредиторов, он все равно выплачивается раньше, чем какие-либо держатели акций.Держатели облигаций субординированного долга также могут реализовать более высокую процентную ставку, чтобы компенсировать потенциальный риск дефолта.

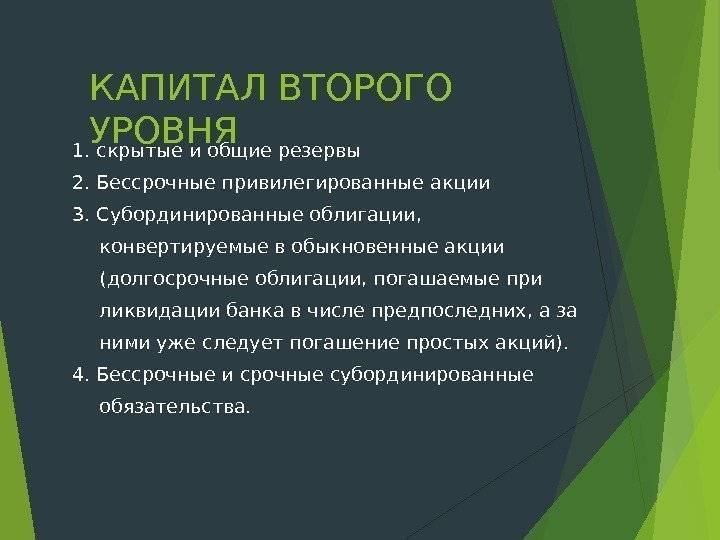

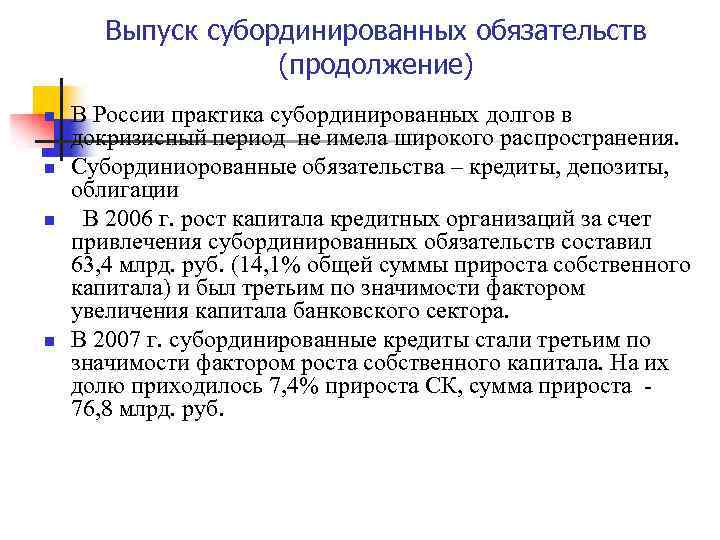

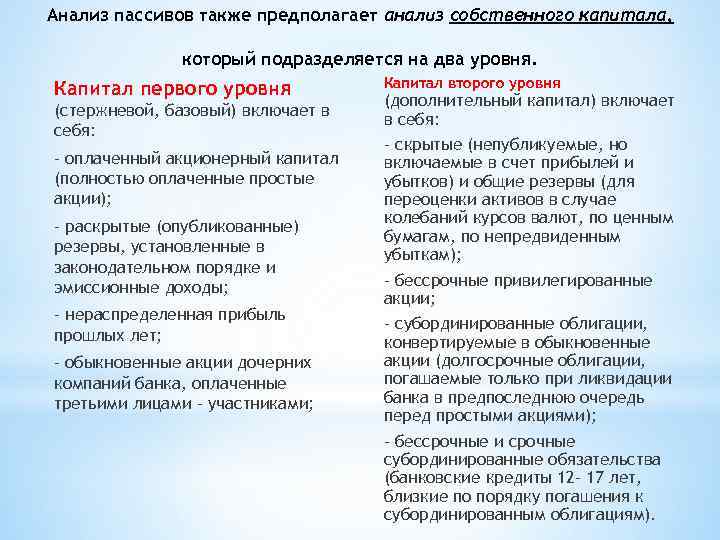

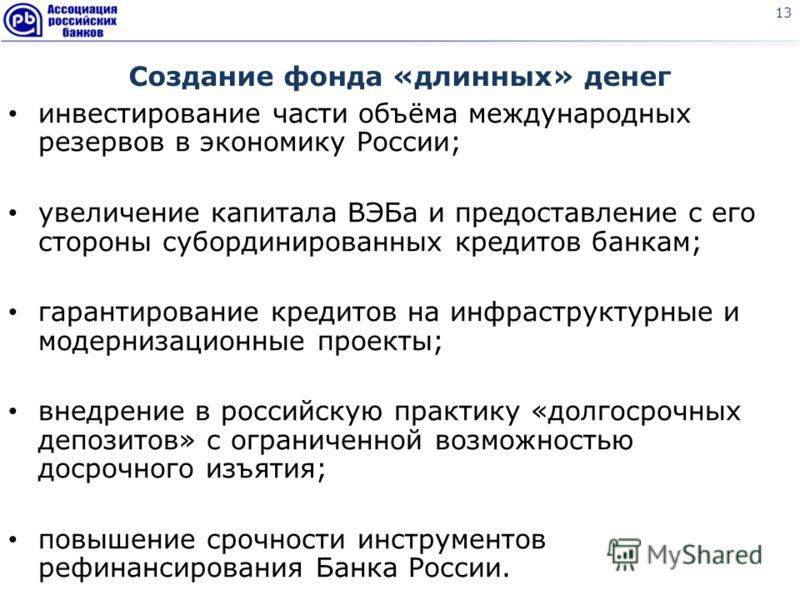

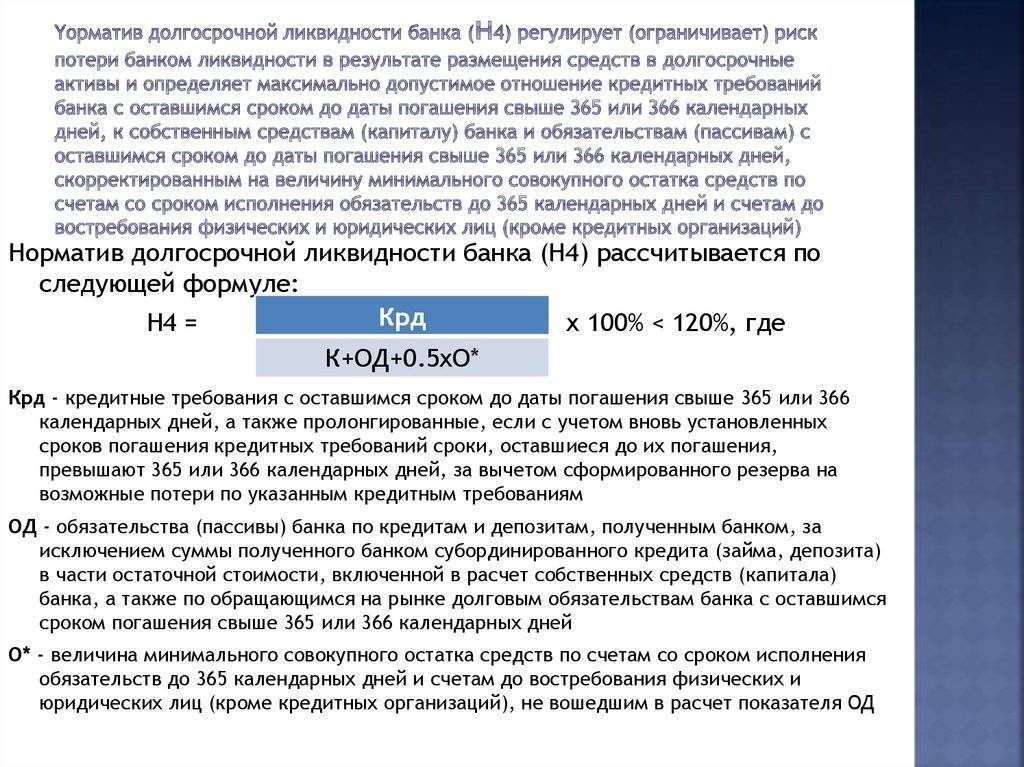

Хотя субординированный долг выпускается различными организациями, его использованию в банковской сфере уделяется особое внимание.Такой долг привлекателен для банков, поскольку выплаты процентов не подлежат налогообложению. Исследование, проведенное в 1999 году Федеральной резервной системой, рекомендовало банкам выпускать субординированный долг для самодисциплины своих уровней риска.Авторы исследования утверждали, что выпуск долговых обязательств банками потребует профилирования уровней риска, что, в свою очередь, предоставит окно в финансы и операции банка во время значительных изменений после отмены Закона Гласса-Стиголла

В некоторых случаях субординированный долг используется взаимными сберегательными банками для резервирования своего баланса в соответствии с нормативными требованиями к капиталу второго уровня.

Субординированный депозит – что это такое

Первое и основное отличие этой формы вклада заключается в том, что его владелец не в праве досрочно забрать свои средства, размещённые на депозите, пока не закончится срок действия заключенного с банком договора. Особенности субординированного депозита прописаны в федеральном законодательстве, регулирующем деятельность банковских организаций, – ФЗ № 395-1 от 02.12.1990, последние изменения вступили в силу с 1 января 2019 года.

Оформляют вклад на указанных условиях в первую очередь ради получения максимальной выгоды, так как по субординированным депозитам процентные ставки существенно выше. Здесь есть ряд очевидных плюсов и для вкладчиков, и для банков. Для крупных коммерческих организаций, многих индивидуальных предпринимателей непременное условие снятие денежных средств с депозита в любой момент не является ключевым и решающим. Гораздо важнее материальная выгода и гарантии сохранности денежных средств.

Особенности субординированного депозита

Отличительные особенности рассматриваемого банковского продукта, его основные плюсы и минусы представлены в таблице.

| Плюсы | Минусы |

| Возможность долгосрочного размещения средств с гарантией сохранности | Невозможность изъять денежные средства с депозита до истечения срока договора |

| Неизменная процентная ставка по этому виду вклада на протяжении действия договора не меняется | Размещённая сумма остаётся неизменной в течение всего срока: пополнять и частично изымать нельзя |

| Возможность наследования по завещанию | Не предусмотрена автоматическая пролонгация договора |

| Права распоряжения и управления могут быть переданы третьим лицам по распоряжению вкладчика | Не предусмотрена капитализация |

| Если этот вид депозита размещён в иностранном банке, то в ряде стран действуют правовые нормы и механизмы, позволяющие получить гражданство или существенно упростить процедуру вступления в него | Не распространяются законодательные нормы об обязательном страховании вкладов |

| Прямая материальная выгода в виде повышенных процентных ставок по сравнению с другими видами банковских вкладов |

Очевидно, этот банковский продукт подходит не всем. Необходимо понимать цель, с которой размещаются деньги в банке. Принимать решение о целесообразности такого депозита целесообразно, только взвесив соотношение плюсов и минусов.

Обратите внимание! Обратите внимание! В эпоху коронавируса все ищут дополнительные возможности заработка. Удивительно, что альтернативными способами зарабатывать можно гораздо больше, вплоть до миллионов рублей в месяц

Один из наших лучших авторов написал отличную статью о том, как зарабатывают в игровой индустрии тысячи людей в интернете. Читать статью с отзывами о заработке на играх.

Невозврат и потенциальные риски

Финансовые учреждения должны возвращать сумму по первому требованию клиентов. Но есть исключение — вклады, которые вносятся юридическими лицами с условием возврата.

Диспозитивная норма — когда стороны прописывают условие о том, что невозможно потребовать средства. В договоре невозможно прописывать условия истребления средств. Эту сделку можно признать недействительной. Но, все-таки, риск невозврата существует. Хотя он не сильно велик. Возможно, что средства не вернутся. Это становится реальностью, когда клиенты неправильно оценивают финансовую организацию на то, каков уровень ее надежности.

Невозврат и потенциальные риски

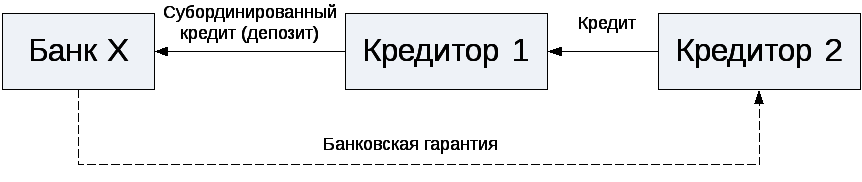

Кто может выступить кредитором

Круг инвесторов не ограничен законодательно. Выдачей субординированного кредита может заниматься как юридическое, так и физическое лицо. Заниматься инвестированием средств могут: физические лица, являющиеся учредителями предприятий и организаций, государственные и коммерческие банки, муниципальные учреждения, Центробанк РФ.

Учредитель предприятия может субординировать кредит для увеличения размера оборотных средств, либо для того, чтобы избежать финансовых трудностей. Займодателю предлагаются акции компании. Директор учреждения подписывает договор от лица обеих сторон, так как считается одновременно заемщиком и займодателем. За год фирма должна создать фонд с целевым капиталом. За месяц до окончания договора кредитор может предложить изменить цель использования ссудных средств. При формировании капитала займ не может превышать трети от его суммы. Если ссуда составляет большую сумму, займодавец обязан участвовать в распределении, иначе займ считается привлеченными деньгами и облагается налогами.

Где можно открыть субординированный депозит

Подобного рода банковскую услугу оказывает большое количество банков как в России, так и за рубежом. Прежде всего это крупные игроки финансового рынка, имеющие достойную международную репутацию.

Среди отечественных банков стоит назвать в первую очередь СМП Банк. Он предлагает своим клиентам возможность открытия депозита на 100 000 долларов и до 150 000 евро на срок от 5 до 8 лет. Процентные ставки невелики – 3-3,5%. Но банк надёжен и имеет хорошую репутацию.

У зарубежных банков, предлагающих подобную услугу, есть ряд несомненных преимуществ и выгод. Это зачастую и более выгодная процентная ставка, по сравнению со ставкой российских банков, и дополнительные гарантии, и схемы контроля. Репутация некоторых банков проверена десятилетиями деятельности в этой сфере. Прежде всего, это банки некоторых государств Евросоюза, в том числе стран Прибалтики.

Субординированный вклад – специфический банковский продукт, имеющий ряд существенных отличий от обычных вкладов. Есть ряд неизбежных рисков при таких вкладах, они требуют ответственного подхода, внимательности и финансовой грамотности клиента.

Условия размещения

Как вы уже поняли, субординированные вклады весьма специфичны

Поэтому клиенту банка при заключении пристальное внимание нужно уделять существенным условиям

Для срочного договора депозита с субординированием средств особое внимание имеет его продолжительность. Вкладчик получит назад вложенные деньги исключительно в дату, указанную в соответствующем пункте соглашения

Исключением является ситуация, в которой финансово-кредитное учреждение со своей стороны нарушает какой-либо пункт договора. В этом случае он разрывается и средства возвращаются клиенту банка.

Воспользоваться существующей альтернативой решаются немногие компании, ИП и физические лица. Ведь при открытии бессрочного субординированного вклада возврат денег возможет лишь через обращение в Центробанк. Это не самая быстрая и простая процедура.

Субординированный депозит нельзя пополнять. Согласно условиям соглашения вкладчиком сразу вносится прописанная сумма. Наличие дополнительных взносов не предусмотрено. То есть с помощью подобного вклада можно хранить, но не копить деньги.

Существуют различные условия начисления процентов по рассматриваемым депозитам. Такие выплаты могут быть ежемесячными, ежеквартальными или ежегодными. Не исключен вариант, при котором клиент банка получит проценты единовременно после завершения срока договора.

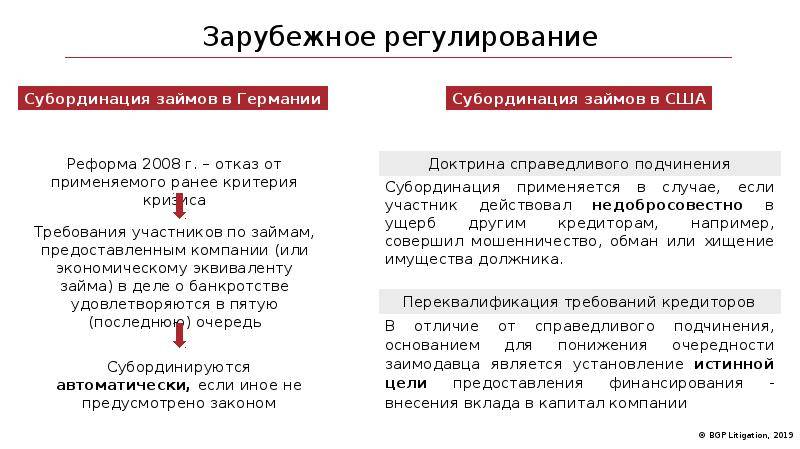

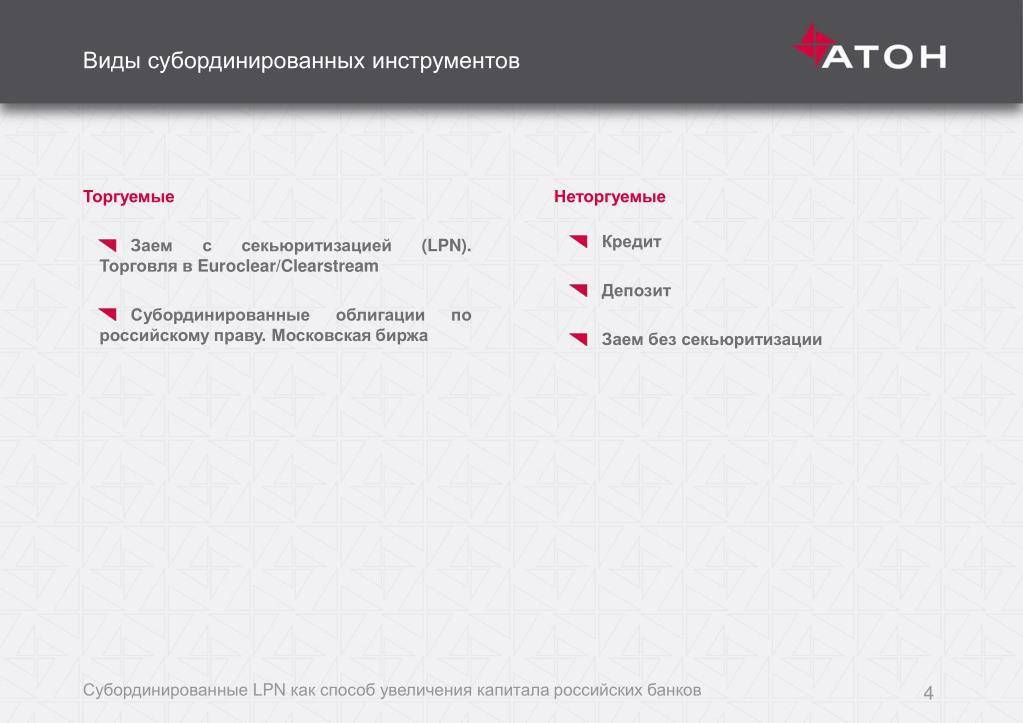

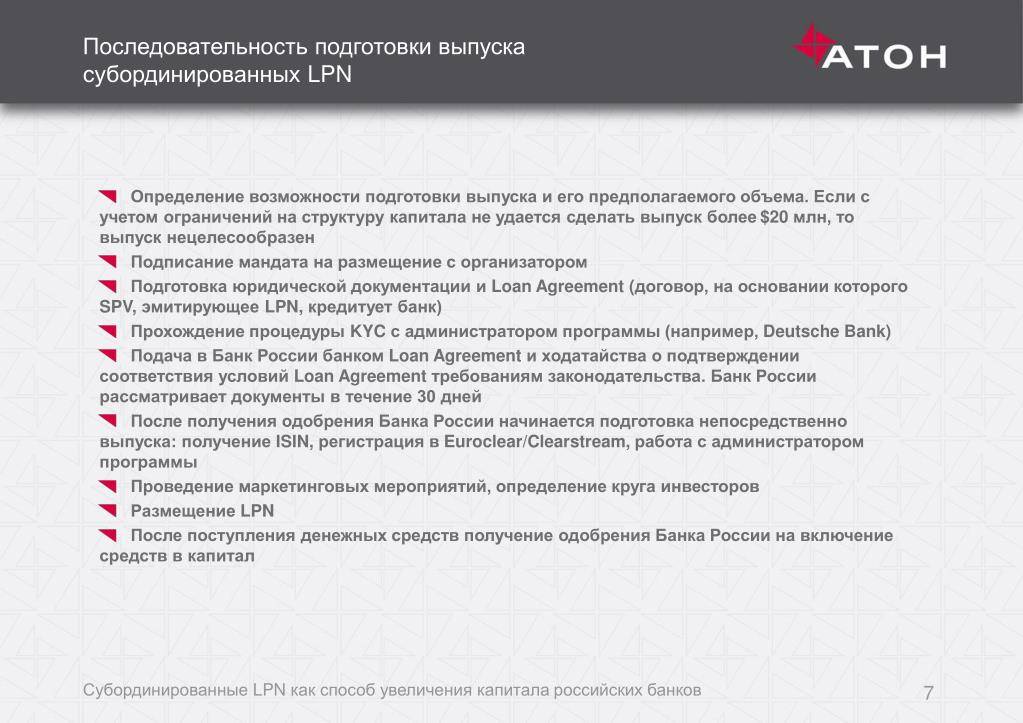

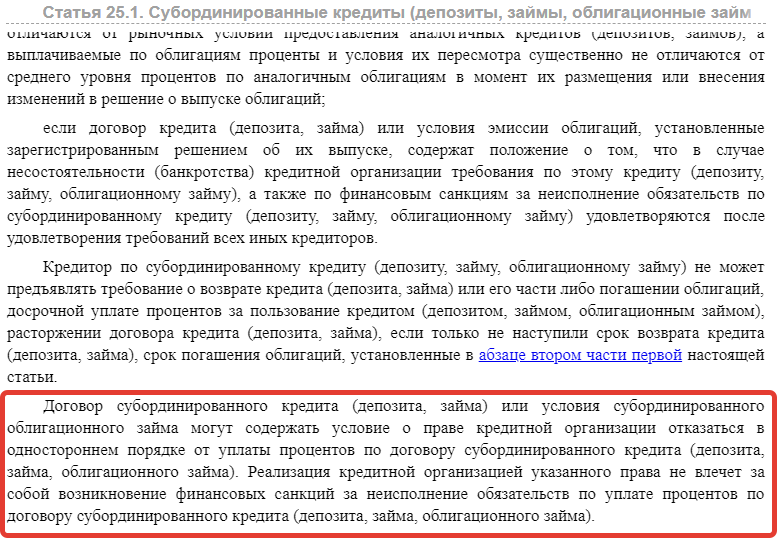

Изменения в регулировании субординированных инструментов

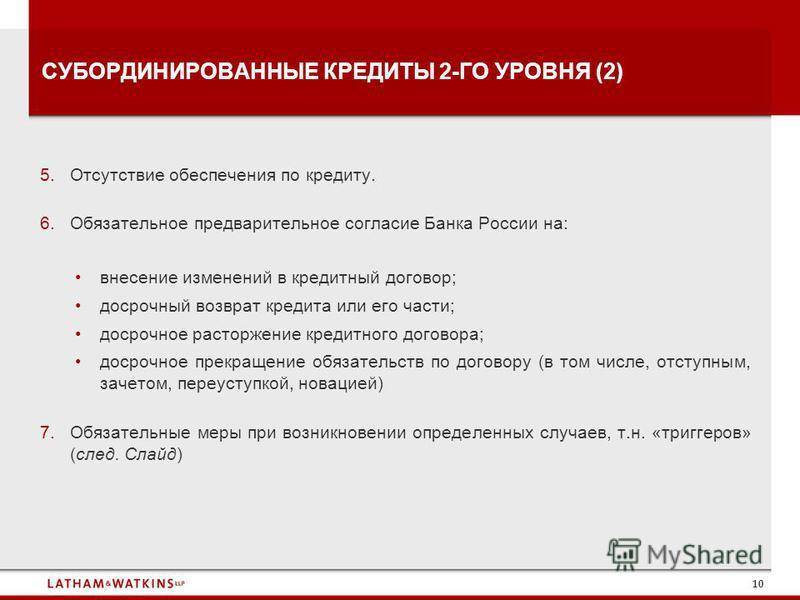

В первую очередь необходимо отметить следующие новеллы регулирования субординированных инструментов, содержащиеся в ст. 25.1 Закона о банках:

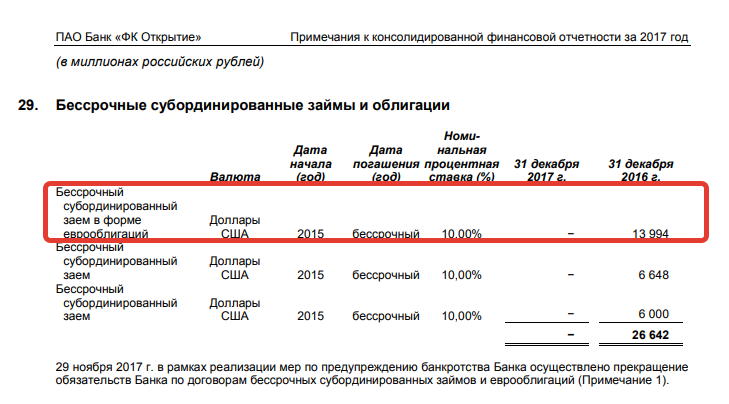

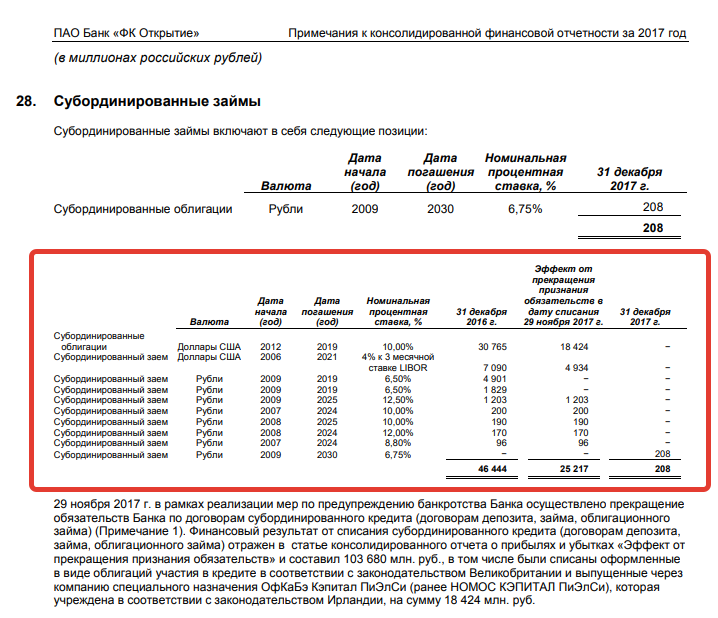

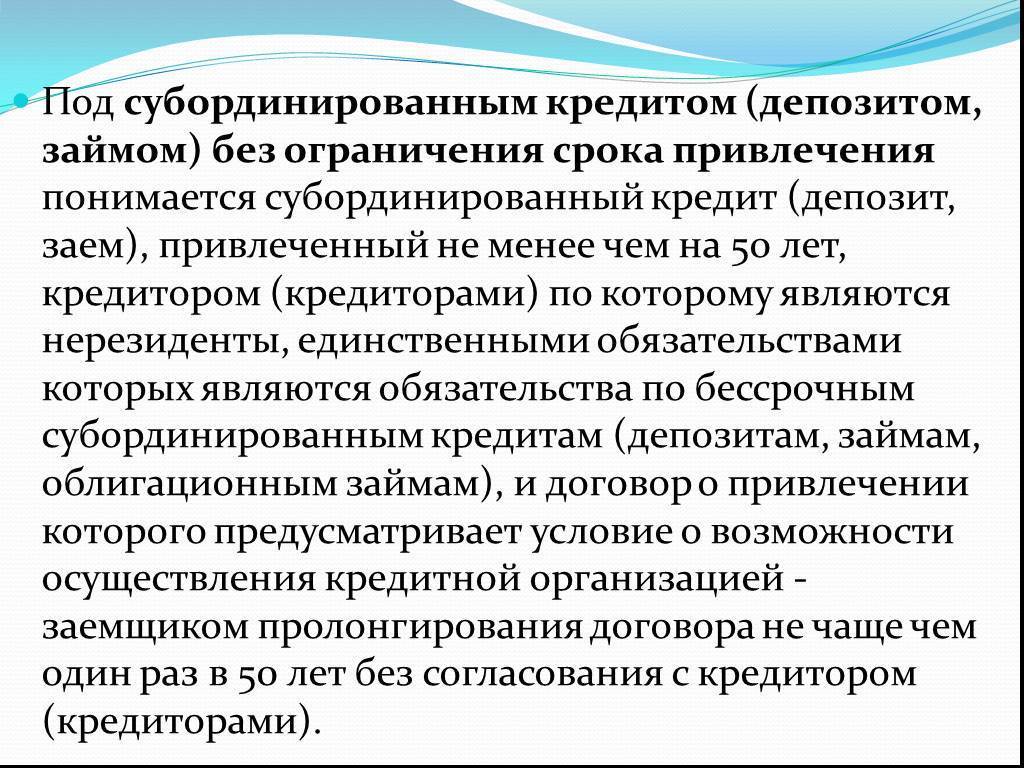

• предусмотрена возможность предоставления субординированного кредита (депозита, займа) и размещения субординированных облигаций без установления срока возврата (срока погашения облигаций);

• финансовые санкции за неисполнение обязательств по субординированному финансовому инструменту отнесены к числу обязательств, удовлетворяемых в случае несостоятельности (банкротства) кредитной организации только после удовлетворения требований всех иных кредиторов;

• установлена возможность закрепить в договоре субординированного кредита (депозита, займа) или в условиях субординированного облигационного займа право кредитной организации отказаться в одностороннем порядке от уплаты процентов по субординированному инструменту. При этом реализация указанного права не влечет за собой возникновения финансовых санкций за неисполнение обязательств.

Кроме того, особое внимание необходимо обратить на положения ст. 25.1 Закона о банках, регламентирующие вопросы, связанные с осуществлением мены или конвертации требований кредиторов по субординированным инструментам

Согласно данной статье договором субординированного кредита (депозита, займа, облигационного займа) или решением о выпуске облигаций может быть предусмотрено осуществление мены или конвертации требований кредиторов по субординированным кредитам (депозитам, займам, облигационным займам) на обыкновенные акции (доли в уставном капитале) кредитной организации. При этом указанная норма также предусматривает право Банка России предъявить кредитной организации требование о мене или конвертации требований кредиторов в случае невыполнения кредитной организацией условия о мене или конвертации, установленного договором кредита (депозита, займа) или условиями выпуска облигаций. Кредитная организация обязана незамедлительно уведомить своих кредиторов о предъявлении Банком России такого требования, после чего кредиторы вправе принять решение о прощении долга. Указанное решение кредиторов должно быть принято в течение срока, установленного Банком России для исполнения требования о мене (конвертации). В случае прощения долга требование Банка России о мене (конвертации) считается отмененным.

Необходимо отметить, что ч. 8 ст. 72 Федерального закона от 10.07.2002 № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)» (далее — Закон о ЦБ РФ) также устанавливается право ЦБ РФ предъявить кредитной организации требование о мене (конвертации) требований кредиторов по субординированным кредитам (депозитам, займам, облигационным займам). При этом положения Закона о ЦБ РФ фактически создают предпосылки для расширения Банком России перечня случаев, когда ЦБ РФ будет вправе предъявить требования о мене (конвертации), поскольку содержат указание о том, что основания для его предъявления устанавливаются нормативным актом ЦБ РФ.

Условия по договору

В договоре указаны условия сотрудничества, ключевой особенностью взаимодействия является возврат денег и своевременная выплата процентов в конкретные сроки. Субординированный вклад является возмездным и односторонним.

Человек получает право обратится в суд для принуждении заключить контракт. Если решение принято в пользу клиента, то банк будет платить убытки контрагенту. В соглашении указывают этапы выплат и размеры процентов.

Плюсы субординированного депозита

Если нет условий о том, каким будет размер процентов, то доход выплачивается по ключевой ставке банка. Условиями открытия субординированных депозитов являются:

- договор заключается на срок от 5 лет;

- открытие длится до трех дней;

- нельзя снимать средства до момента истечения срока действия контракта;

- при окончании действия договора, вместе с процентами деньги выдаются клиенту;

- пополнять нельзя;

- валюта дает такие проценты (в год): от 3,2 до 9%.

Как выбрать выгодный депозит: советы

Чтобы найти удобный и выгодный вариант вложения денег, необходимо выбирать финансовую организацию, которая отличается высоким уровнем надежности.

Когда вложения составляют около 1 млн. рублей, можно не сильно волноваться о том, какой будет судьба депозита. Причина по страховке (при банкротстве) выдают до 1,5 млн. рублей.

Если сумма более 1,5 млн. рублей, то необходимо выбирать самые надежные финорганизации. А большие проценты и выгодные «рекламные магниты» не нужно учитывать при выборе финансовой организации.

Когда процентная ставка выше, нужно искать дополнительную информацию о банке, т.к. часто высокие проценты «обещают» финорганизации, которые не отличаются высоким уровнем надежности в системе страхования банков. Если такая организация банкротом не признана, то вкладчик не получит свои деньги (даже маленькую сумму).

Самый выгодный вариант размещения денег — срочные депозиты.

Как выбирать депозит

Проценты тут начисляют и прибавляют к основному счету, куда через время снова будет начислен доход. Во вложении без капитализации проценты начисляются, когда время срочного вклада истекло. Первый вариант подарит финансовую выгоду за один и тот же временной промежуток.

Самые высокие проценты сегодня предоставляются в рублях. Но из-за валютного колебания невозможно всегда получать адекватный доход (из-за инфляции). Для минимизации потерь при скачках курса, необходимо размещать несколько вкладов в рублях и валюте. Для подстраховки нужно открыть депозит, где применяется несколько валют.

Субординированный депозит — специфическая форма размещения денег. Средства размещаются на особом счету, на протяжении действия договора процентная ставка не меняется и не увеличивается. А возможность передачи по наследству и гарантированное получение своих денег сделало этот вклад одним из самых востребованных среди успешных людей, которые знают основы финансовой грамотности.

Перед тем, как вкладывать свои деньги, необходимо собрать побольше информации о банке, с которым хочется сотрудничать. Лучше искать данные о нескольких финансовых компаниях и выбирать лучший для себя вариант, основывая решение на тех целях, которые человек перед собой ставит.

О необходимости получения согласия Банка России на заключение договора уступки прав требования кредитора (вкладчика) по договору субординированного депозита

Вопрос

от 06.03.2020

В соответствии с п. 3.1.8.3.3 Положения Банка России № 646-П внесение изменений в договор субординированного депозита без предварительного согласия Банка России не допускается.

В соответствии со ст. 388 Гражданского кодекса Российской Федерации допускается уступка требования кредитором другому лицу, если она не противоречит закону. Действующее законодательство, включая Положение Банка России № 646-П, не содержит запрета уступки прав кредитора (вкладчика) по договору субординированного депозита.

На основании вышеизложенного Банк просит дать пояснения по следующим вопросам.

1.Необходимо ли получение предварительного согласия Банка России на заключение договора уступки прав требования кредитора (вкладчика) по договору субординированного депозита?

2.В случае положительного ответа на первый вопрос, необходимо ли для получения согласия Банка России представить проект договора уступки прав требования?

Ответ

от 06.03.2020 № 646-P-2020/26

Уступка требования (фактически – смена кредитора (вкладчика) по договору субординированного депозита не является предметом данного договора и может быть произведена в силу закона. Положением Банка России № 646-П не предусмотрено согласование Банком России уступки требования (цессии) по договору субординированного займа.

Вместе с тем кредитным организациям рекомендуется уведомлять Банк России о смене кредитора (вкладчика) по договору субординированного депозита (в том числе с направлением заключенного договора цессии) для целей подтверждения соответствия условий договора субординированного депозита требованиям Положениям Банка России № 646-П. Соответствующее уведомление в адрес Банка России возможно направить в письменном виде в произвольной форме с указанием информации о лицах, которым передаются права (требования) кредитора (вкладчика) по договору.

Отмечаем, что в соответствии с абзацем восьмым п. 3.1.8.1.2 Положения Банка России № 646-П прекращение обязательств по субординированному инструменту отступным, зачетом (в том числе при переуступке требования), новацией, а также совершение действий, приводящих к несоответствию субординированного инструмента требованиям Положения Банка России № 646-П, не допускаются. К таким действиям может относиться переуступка требований кредитором (вкладчиком) по договору субординированного депозита лицам, поименованным в п. 3.1.8.3.1 Положения Банка России № 646-П.

В случае если в результате уступки требования по договору субординированного депозита условия договора перестают отвечать условиям инструментов капитала (например, в случае уступки требования физическому лицу возникает несоответствие стороны по договору субординированного займа), возникают основания для исключения привлеченных денежных средств из расчета собственных средств (капитала) кредитной организации.