Полная форма упрощенного бухгалтерского учета

Этот вариант подходит для «крупных» малых предприятий, т.е. для тех, чьи параметры близки к верхней границе лимита. Обычно такие компании ведут бизнес с большой номенклатурой продукции, товаров и материалов, значительным количеством отгрузок и сложной структурой расчетов.

Полная форма упрощенного учета во многом напоминает стандартный бухгалтерский учет, но при этом можно использовать сокращенный план счетов и не применять некоторые ПБУ.

В частности, бизнесмен, который выбрал эту форму, имеет право «укрупнить» учет по следующим счетам:

- Вести учет всех материальных запасов на счете 10 «Материалы», без использования счетов 07 и 11.

- Отражать все затраты, связанные с производством и реализацией, на счете 20 «Основное производство», не применяя счета 23, 25, 26, 28, 29.

- Учитывать и готовую продукцию, и товары на счете 41 «Товары», не используя счет 43.

- Все безналичные денежные средства отражать на счете 51, без использования счетов 52, 55, 57. При этом отдельный учет наличных денег в кассе на счете 50 необходимо вести в любом случае.

- Расчеты с контрагентами, а также с персоналом (кроме зарплаты) учитывать на счете 76 «Расчеты с разными дебиторами и кредиторами». Можно не применять счета 60, 62, 71, 73, 75, 79.

- Весь капитал учитывать на счете 80 «Уставный капитал», не применяя счета 82 и 83.

- Формировать финансовый результат сразу на счете 99 «Прибыли и убытки», не используя счета 90 и 91.

Упрощенный рабочий План счетов бухгалтерского учета

| Раздел | Наименование счета | № счета |

| Внеоборотные активы | Основные средства | 01 |

| Амортизация основных средств | 02 | |

| Производственные запасы | Материалы | 10 |

| Готовая продукция и товары | Товары | 41 |

| Денежные средства | Касса | 50 |

| Расчетные счета | 51 | |

| Расчеты | Расчеты по кредитам и займам | 66 |

| Расчеты по налогам и сборам | 68 | |

| Расчеты по социальному страхованию и обеспечению | 69 | |

| Расчеты с персоналом по оплате труда | 70 | |

| Расчеты с разными дебиторами и кредиторами | 76 | |

| Капитал | Уставный капитал | 80 |

| Нераспределенная прибыль (непокрытый убыток) | 84 | |

| Финансовые результаты | Прибыли и убытки | 99 |

Также при ведении упрощенного бухгалтерского учета можно не соблюдать требования некоторых ПБУ:

- Не отражать оценочные обязательства и активы, в том числе резервы на выплату отпускных, гарантийные ремонты и т.п. (п. 3 ПБУ 8/2010). При этом резерв по сомнительным долгам создавать все равно необходимо, т.к. он отдельно упомянут в п. 70 приказа Минфина РФ от 29.07.1998 № 34н.

- Учитывать расчеты по договорам строительного подряда на общих основаниях, т.е. как «обычные» доходы и расходы (п. 2.1 ПБУ 2/2008).

- Не проводить переоценку основных средств и нематериальных активов (п. 15 ПБУ 6/01 и п. 17 ПБУ 14/2007).

- Полностью списывать коммерческие и управленческие расходы на себестоимость в отчетном году (п. 9 ПБУ 10/99)

- Учитывать все расходы по кредитам и займам, как прочие (п. 7 ПБУ 15/2008).

- Переоценивать любые финансовые вложения, как вложения, по которым не определяется рыночная стоимость (п. 19 ПБУ 19/02).

- Не отражать разницы между бухгалтерским и налоговым учетом (п. 2 ПБУ 18/02).

- Исправлять любые ошибки, выявленные после утверждения годовой отчетности, как несущественные, т.е. за счет прочих доходов и расходов (пп. 2 п. 9 ПБУ 22/2010).

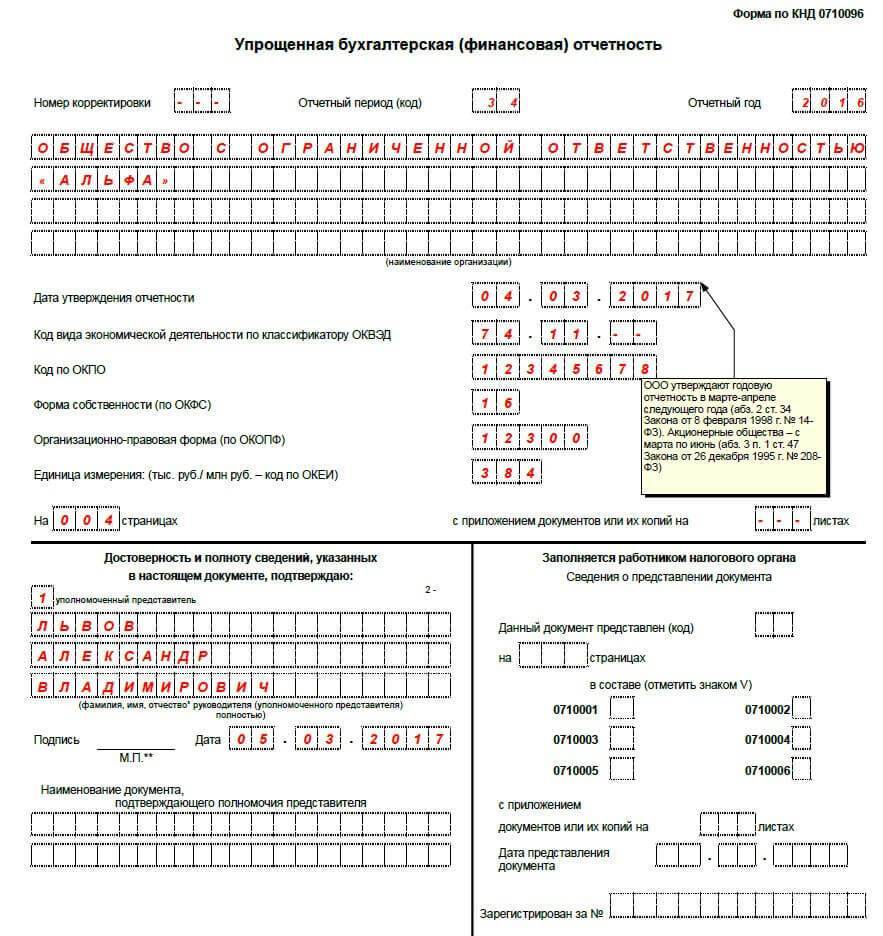

Утверждение годовой отчетности

Годовая бухгалтерская отчетность должна быть утверждена (ч. 9 ст. 13 Закона от 6 декабря 2011 г. № 402-ФЗ). Решение об этом принимается общим собранием акционеров (участников) (подп. 11 п. 1 ст. 48 Закона от 26 декабря 1995 г. № 208-ФЗ, подп. 6 п. 2 ст. 33 Закона от 8 февраля 1998 г. № 14-ФЗ). Оформить такое решение нужно протоколом общего собрания (ст. 63 Закона от 26 декабря 1995 г. № 208-ФЗ, п. 6 ст. 37 Закона от 8 февраля 1998 г. № 14-ФЗ).

Обязательных требований к протоколу собрания участников ООО в законодательстве нет. Но есть реквизиты, которые нужно обязательно указать. Это номер и дата протокола, место и дата проведения собрания, вопросы повестки дня, подписи учредителей. Протокол общего собрания акционеров отличается от протокола ООО тем, что его составляют в двух экземплярах и у него есть обязательные реквизиты. Эти признаки перечислены в пункте 2 статьи 63 Закона от 26 декабря 1995 г. № 208-ФЗ.

Пример, как оформить протокол общего собрания участников ООО. Утверждение годовой бухгалтерской отчетности

Уставом ООО «Торговая фирма “Гермес”» предусмотрено, что годовая бухгалтерская отчетность утверждается не позднее 20 марта следующего года. На общем собрании участников, которое состоялось 19 марта 2016 года, бухгалтерская отчетность была утверждена. Решение было принято единогласно. Протокол общего собрания участников составлен следующим образом.

Внимание: в действующем законодательстве не предусмотрена ответственность за то, что годовая бухгалтерская отчетность не утверждена. Но штраф возможен за непредставление акционерам такой отчетности для утверждения

Административная ответственность в этом случае установлена частью 2 статьи 15.23.1 Кодекса РФ об административных правонарушениях. Эта норма предусматривает наказание, в частности, за непредставление или нарушение срока предоставления обязательной информации (материалов) при подготовке к проведению общего собрания акционеров. К числу таких материалов относится и годовая бухгалтерская отчетность организации (ч. 3 ст. 52 Закона от 26 декабря 1995 г. № 208-ФЗ).

Штраф составит:

для организации – от 500 000 до 700 000 руб.;

для должностных лиц – от 20 000 до 30 000 руб. либо дисквалификацию на срок до одного года.

Ситуация: можно ли сдать в налоговую инспекцию годовую бухгалтерскую отчетность, не утвержденную на общем собрании участников (акционеров)? Срок подачи отчетности истекает раньше срока, на который назначено проведение общего собрания.

Да, можно.

По общему правилу бухгалтерская (финансовая) отчетность считается составленной после того, как ее экземпляр на бумажном носителе подпишет руководитель организации (ч. 8 ст. 13 Закона от 6 декабря 2011 г. № 402-ФЗ).

Но действительно период, в течение которого годовую бухгалтерскую отчетность надо сдать в налоговую инспекцию, не совпадает с тем, в течение которого ее надо утвердить общим собранием учредителей организации. Так, годовую отчетность ООО требуется утвердить не ранее чем через два, но не позже чем через четыре месяца после окончания отчетного года (абз. 2 ст. 34 Закона от 8 февраля 1998 г. № 14-ФЗ). А в акционерном обществе – не ранее чем через два, но не позже чем через шесть месяцев после окончания отчетного года (абз. 3 п. 1 ст. 47 Закона от 26 декабря 1995 г. № 208-ФЗ).

В налоговую же инспекцию годовую бухгалтерскую отчетность нужно сдать не позднее трех месяцев по окончании отчетного года (подп. 5 п. 1 ст. 23 НК РФ). Сдвигать этот срок нельзя – закон этого не предусматривает. А за несвоевременное представление отчетности организацию, ее руководителя и (или) главного бухгалтера могут оштрафовать.

Вот и получается, что в налоговую инспекцию годовую бухгалтерскую отчетность надо представить, даже если на общем собрании ее утвердить не успели.

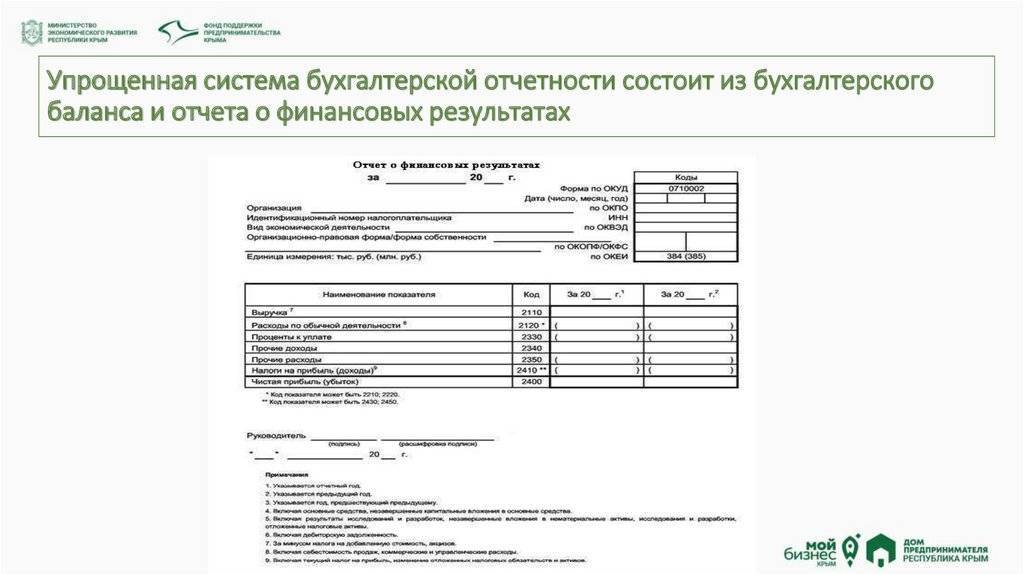

Состав упрощенной отчетности

Содержание упрощенной отчетности изложено в пункте 1 статьи 14 ФЗ №402. Это:

- Баланс.

- Данные о финансовых значениях.

- Приложение к отчету о результатах деятельности компании.

Перечень приложений изложен в пунктах 2,4 приказа Минфина №66н:

- Отчет об изменении размеров капитала.

- Отчет о движении денег.

- Отчет о целевом применении средств.

- Комментарии к отчетности.

НКО не требуется составлять отчет о целевом применении средств. Этот документ заменяется формой годовой отчетности. По отношению к рассматриваемой форме отчетности применяются некоторые послабления, которые изложены в приказе №66н. В частности, в документе фиксируются укрупненные показатели:

- Баланс.

- Финансовые показатели.

- Целевое применение средств.

Компании, которые используют упрощенную отчетность, вправе или применять уже существующие формы, или разрабатывать их самостоятельно. В пункте 6 приказа №66н указано, что в документе следует фиксировать только данные, дающие представление о результатах деятельности структуры. В приказе №66н перечислены шаблоны форм отчетности.

Нюансы работы над упрощенной отчетности

В сообщении Минфина от 2015 года указан перечень льгот, которые применяются к упрощенной отчетности:

- Решение об указании данных принимается на основании их существенности.

- Можно не раскрывать сведения о сегментах предприятия, прекращенной деятельности.

- События после завершения отчетного периода фиксируются только в том случае, если это действительно нужно.

- Если были внесены коррективы в учетную политику, изменения фиксируются в отчетности.

- Если были допущены существенные ошибки прошлых лет, нужно их исправить. При этом затрагивается информация о текущих доходах и расходах, но не изменяются данные о нераспределенной прибыли/убытках.

Те нюансы, которые не были указаны в законе, компания может определить самостоятельно.

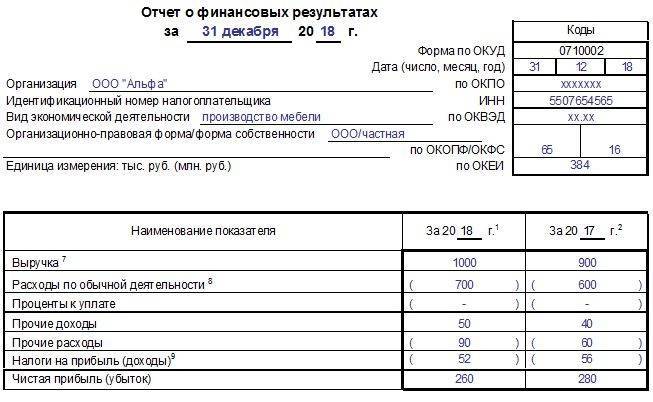

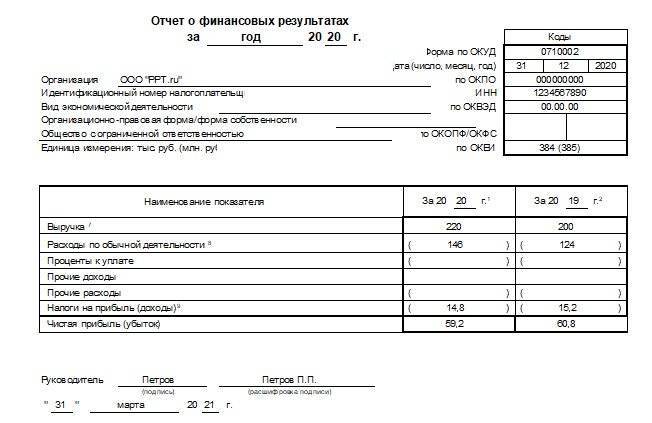

Заполнение упрощенной бухотчетности

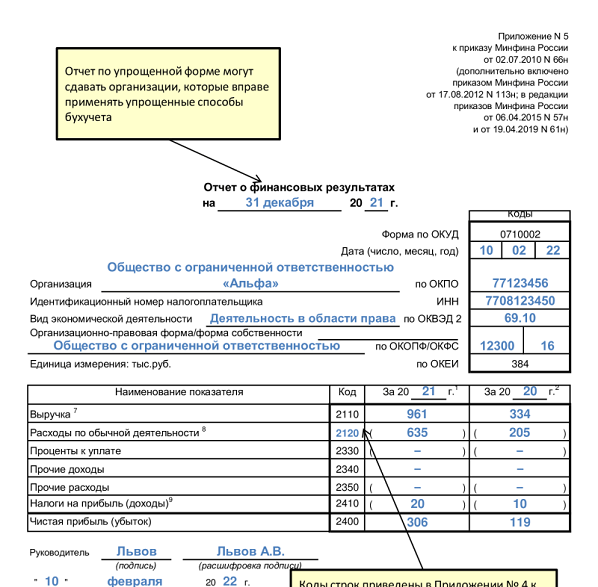

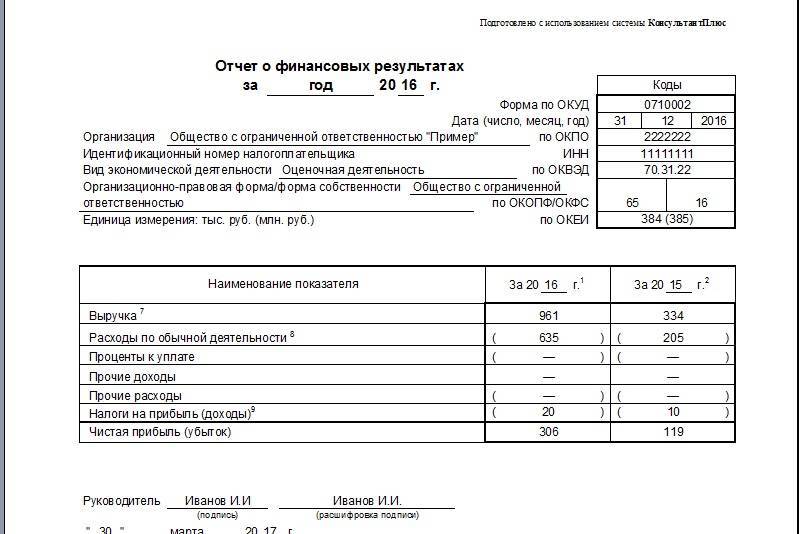

В отчетности не указываются сведения, которые не считаются существенными для ряда компаний. К таким сведениям относятся расходы по базовой деятельности, нынешний налог на прибыль и прочие показатели. В отчетности указываются следующие данные:

- Выручка. Предварительно из нее нужно вычесть НДС и акцизы.

- Траты по базовой деятельности предприятия, включающие в себя коммерческие расходы, траты по управлению.

- Проценты к оплате по имеющимся кредитам и займам.

- Прочие доходы. То есть доходы, которые не связанны с базовой деятельностью компании.

- Прочие расходы, из которых вычтены проценты к оплате.

- Налог на доходы.

- Чистая прибыль.

Это базовые сведения, которые требуется указать. При необходимости данный перечень может быть расширен.

Упрощенный бухгалтерский учет для ИП

Индивидуальные предприниматели могут вообще не вести бухгалтерию, если ведут налоговый учет. Но нередко ИП организуют бухгалтерский учет добровольно.

Во-первых, налоговый учет не дает полноценной информации для управления бизнесом. Особенно это относится к таким налоговым режимам, как ЕНВД и ПСН, где весь учет сводится к подсчету физических показателей.

Кроме того, если ИП хочет получить кредит в банке или привлечь финансирование другим способом, ему понадобится бухгалтерская отчетность. Также бухгалтерские отчеты в большинстве случаев будут нужны при заключении госконтрактов и вообще при работе с крупными покупателями и заказчиками.

Так как ИП не обязан вести бухгалтерский учет, то он может свободно выбирать вариант его организации вне зависимости от выручки или других параметров. Поэтому, чтобы не усложнять себе жизнь, предприниматели часто используют один из рассмотренных выше упрощенных вариантов.

Кто отчитывается по полной форме

Порядок того, для кого возможен упрощенный учет, регулирует ФЗ о бухучете. В его статье 20 сказано, что такое право является одним из принципов регулирования бухучета в России. Но не все МП имеют на это право. Так, в пункте 4 статьи 6 закона № 402-ФЗ приведен закрытый перечень юридических лиц, которые обязаны вести полный учет, а значит, сдавать годовой отчет в полном объеме. К ним относятся:

- жилищные и жилищно-строительных кооперативы;

- микрофинансовые организации;

- кредитные потребительские кооперативы;

- нотариальные палаты;

- юридические консультации;

- коллегии адвокатов;

- адвокатские бюро;

- организации государственного сектора;

- политические партии;

Если организация является малым предприятием по всем критериям, но вместе с тем МФО, потребительским кооперативом или адвокатским бюро, упрощенный баланс для малых предприятий в 2022 году не для нее, сдавать все отчеты придется в полном варианте.

ВАЖНО!

ИП не ведут бухучет и не сдают бухгалтерские отчеты.

, составить баланс малого предприятия

В отчетности не указываются сведения, которые не считаются существенными для ряда компаний. К таким сведениям относятся расходы по базовой деятельности, нынешний налог на прибыль и прочие показатели. В отчетности указываются следующие данные:

- Выручка. Предварительно из нее нужно вычесть НДС и акцизы.

- Траты по базовой деятельности предприятия, включающие в себя коммерческие расходы, траты по управлению.

- Проценты к оплате по имеющимся кредитам и займам.

- Прочие доходы. То есть доходы, которые не связанны с базовой деятельностью компании.

- Прочие расходы, из которых вычтены проценты к оплате.

- Налог на доходы.

- Чистая прибыль.

Это базовые сведения, которые требуется указать. При необходимости данный перечень может быть расширен.

ЗВОНИТЕ В ЕКАТЕРИНБУРГЕ

Чем мы можем Вам помочь?

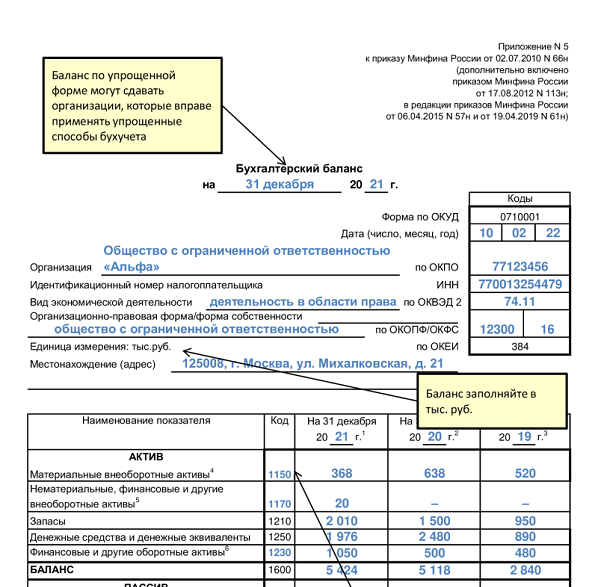

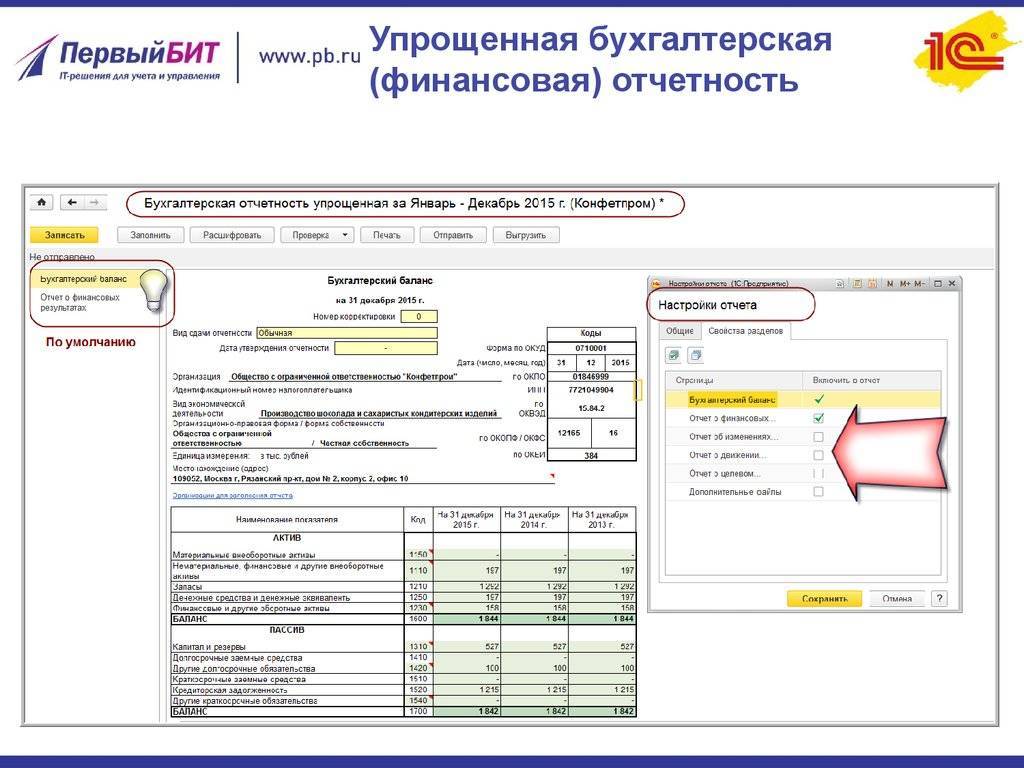

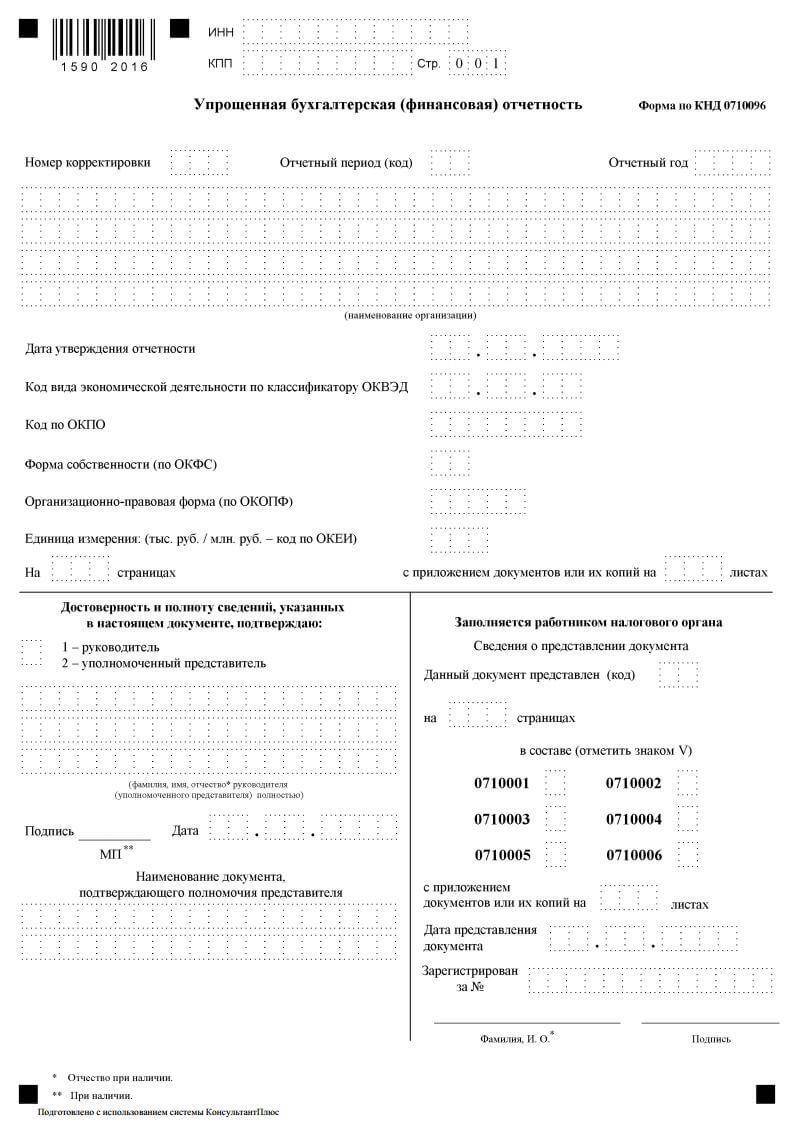

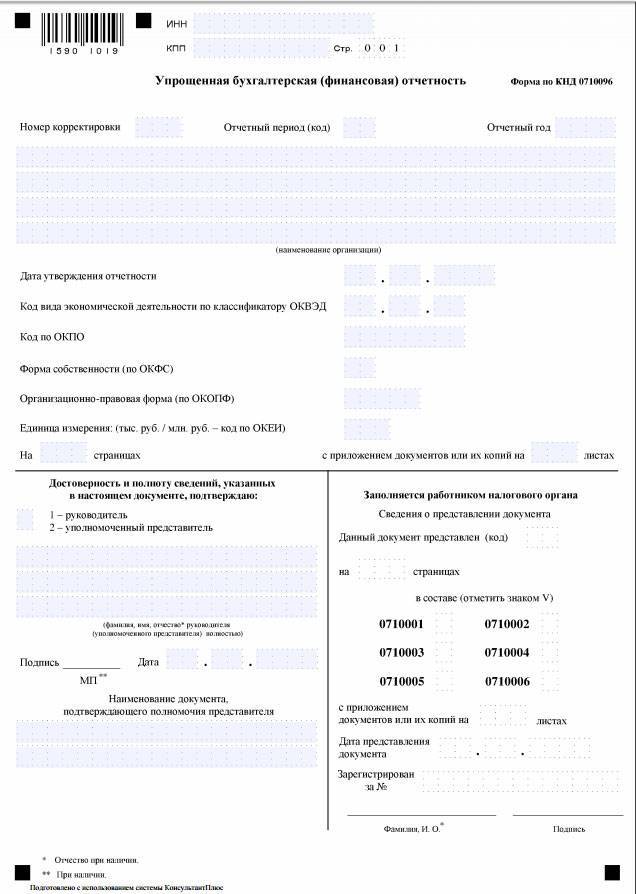

Упрощенная бухгалтерская финансовая отчетность — баланс и отчет о финансовых результатах, которые расположены на одном бланке и имеют сокращенную форму. Право предоставлять такую отчетность предоставлено организациям, относящимся к категории малого бизнеса

ВАЖНО! Срок сдачи перенесены на 06.05.2020 — с учетом переноса срока из-за нерабочих дней письмо Минфина № 07-04-07/27289, ФНС №ВД-4-1/ от 07.04.2020)

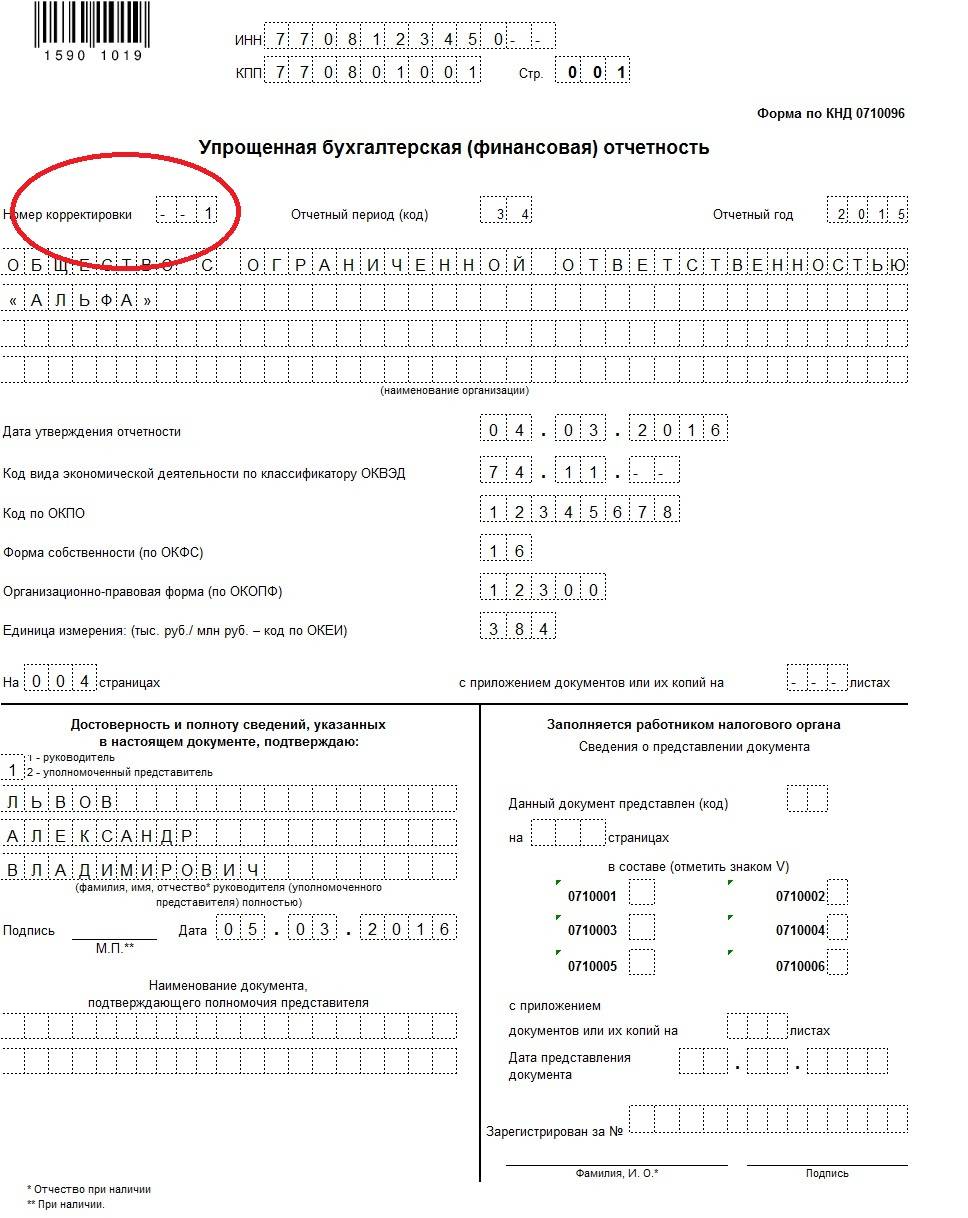

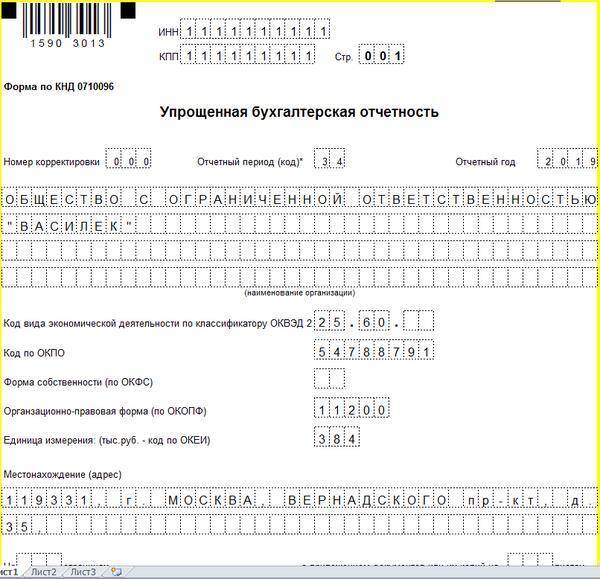

Для субъектов малого бизнеса предусмотрен целый ряд особенностей составления годового отчета. В частности, специально для них приказом Минфина №66н утвержден бланк КНД 0710096 — упрощенная бухгалтерская отчетность. Сроки и порядок ее направления в органы Росстата и ФНС не отличаются от установленных для всех остальных юрлиц. Единственная привилегия — маленький бланк и отсутствие обязанности давать пояснения. Разберемся подробнее, кто сдает упрощенную бухгалтерскую отчетность в таком виде и какие существуют исключения.

Порядок того, для кого возможен упрощенный учет, регулирует ФЗ о бухучете. В его статье 20 сказано, что такое право является одним из принципов регулирования бухучета в России. Но не все МП имеют на это право. Так, в пункте 4 статьи 6 Закона №402-ФЗ приведен закрытый перечень юридических лиц, которые обязаны вести полный учет, а значит, сдавать годовой отчет в полном объеме. К ним относятся:

- жилищные и жилищно-строительных кооперативы;

- микрофинансовые организации;

- кредитные потребительские кооперативы;

- нотариальные палаты;

- юридические консультации;

- коллегии адвокатов;

- адвокатские бюро;

- организации государственного сектора;

- политические партии;

- некоммерческие организации, которые включены в реестр, предусмотренный пунктом 10 статьи 13.1 Федерального закона №7 от 12.01.1996 «О некоммерческих организациях», в качестве иностранных агентов.

Если организация является малым предприятием по всем критериям, но вместе с тем МФО, потребительским кооперативом или адвокатским бюро, упрощенный бухгалтерский баланс не для нее, сдавать все отчеты придется в полном варианте.

Для упрощенного учета у субъектов малого бизнеса законодатели давно обещают разработать специальный федеральный стандарт. Но это обещание до сих пор не выполнено, поэтому малые предприятия руководствуются целым рядом законов и нормативных актов, в частности, такой учет и отчетность регулируют:

- Федеральный закон №402 от 06.12.2011 «О бухгалтерском учете»;

- Положение по бухгалтерскому учету «Бухгалтерская отчетность организации» ПБУ 4/99, утвержденное приказом Минфина России №43н от 06.07.1999;

- Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденное приказом Минфина России №34н от 29.07.1998;

- приказ Минфина России №66н от 02.07.2010 «О формах бухгалтерской отчетности организаций»;

- другие действующие нормативные документы по бухгалтерскому учету.

Хотя малые предприятия не должны подавать вместе с годовым отчетом пояснительную записку, в силу пункта 39 ПБУ 4/99 они имеют возможность предоставить контролирующим органам любую дополнительную информацию о себе. Эта информация подается в произвольной форме, так как не является утвержденным приложением к отчету.

Упрощенка оформляется в соответствии с порядком, изложенным в информации Минфина № ПЗ-3/2015. В документе есть возможность самостоятельно принимать решение о включении в годовой отчет форм об изменениях капитала и движении денежных средств. Кроме того, МП самостоятельно разрабатывает форму отчета, используя упрощенные формы баланса и отчета о финансовых результатах.

Что касается ИП на упрощенке без наемных работников — баланс они предоставляют по другой форме, КНД 1152017.

Понятие

Облегченная бухгалтерская отчетность отличается от обыкновенной отчетности преимущественно ее размерами. Структура обычной отчетности включает, кроме бухбаланса и отчета о финрезультатах, приложения: отчеты о движении денежных средств, изменение капитала, а также объяснительные примечания. Для тех, кто применяет облегченный учет, все, что необходимо, это две формы: бухбаланс и отчет о финрезультатах.

Организации, которые получили целевые фонды, также должны заполнить форму отчета об их назначении. Организация, имеющая право применять облегченную отчетность, может предоставлять отчеты в обычных формах, если данный способ более комфортен для нее. При любом варианте те, кто имеет право на облегченный учет, должны устанавливать правила учета – обычным либо упрощенным методом, которым они будут пользоваться.

Второе отличие между облегченной и простой отчетностью заключается в самих формах отчетности. У них меньше строк для заполнения, а все характеристики отражаются в увеличении группы без указания конкретных статей.

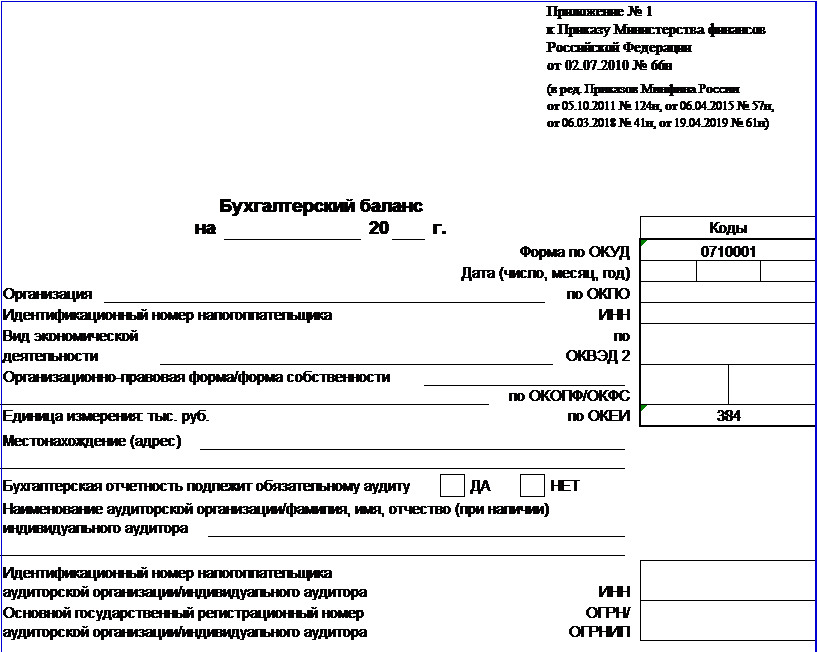

Для тех, кто представляет облегченную бухгалтерскую отчетность, имеют большое значение формы бухгалтерского учета, которые были утверждены Минфином от 07.02.2010 № 66н (в редакции от 04.04.2015).

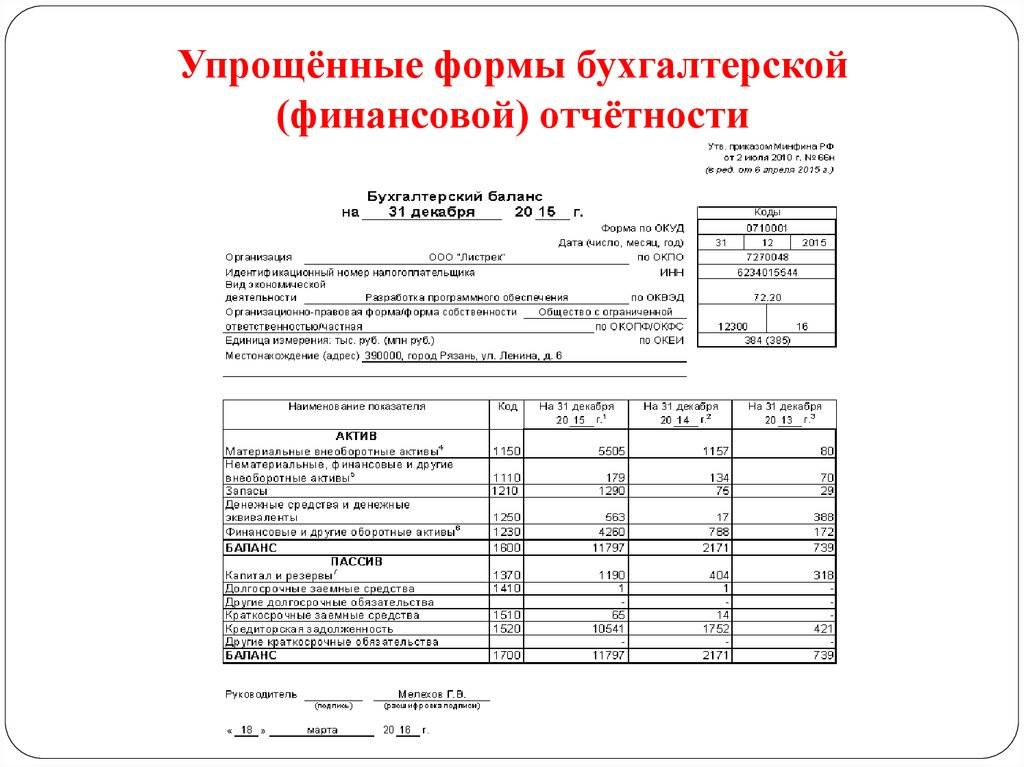

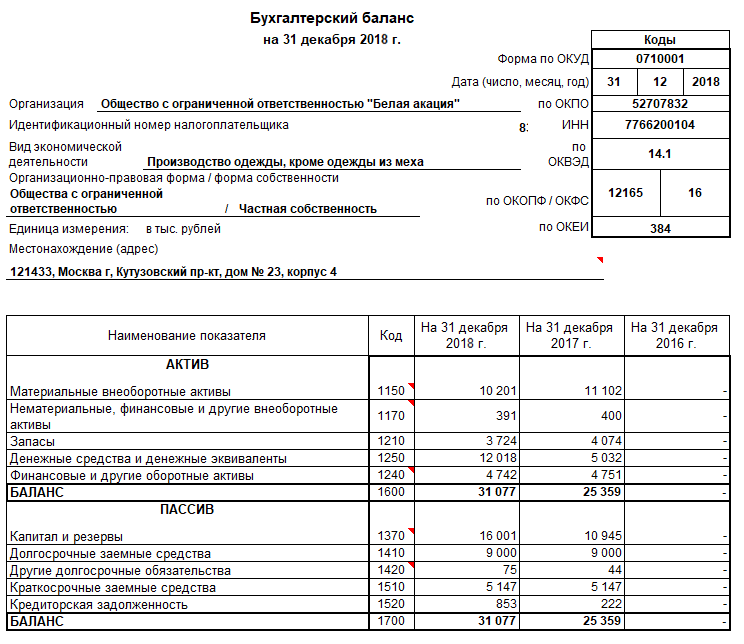

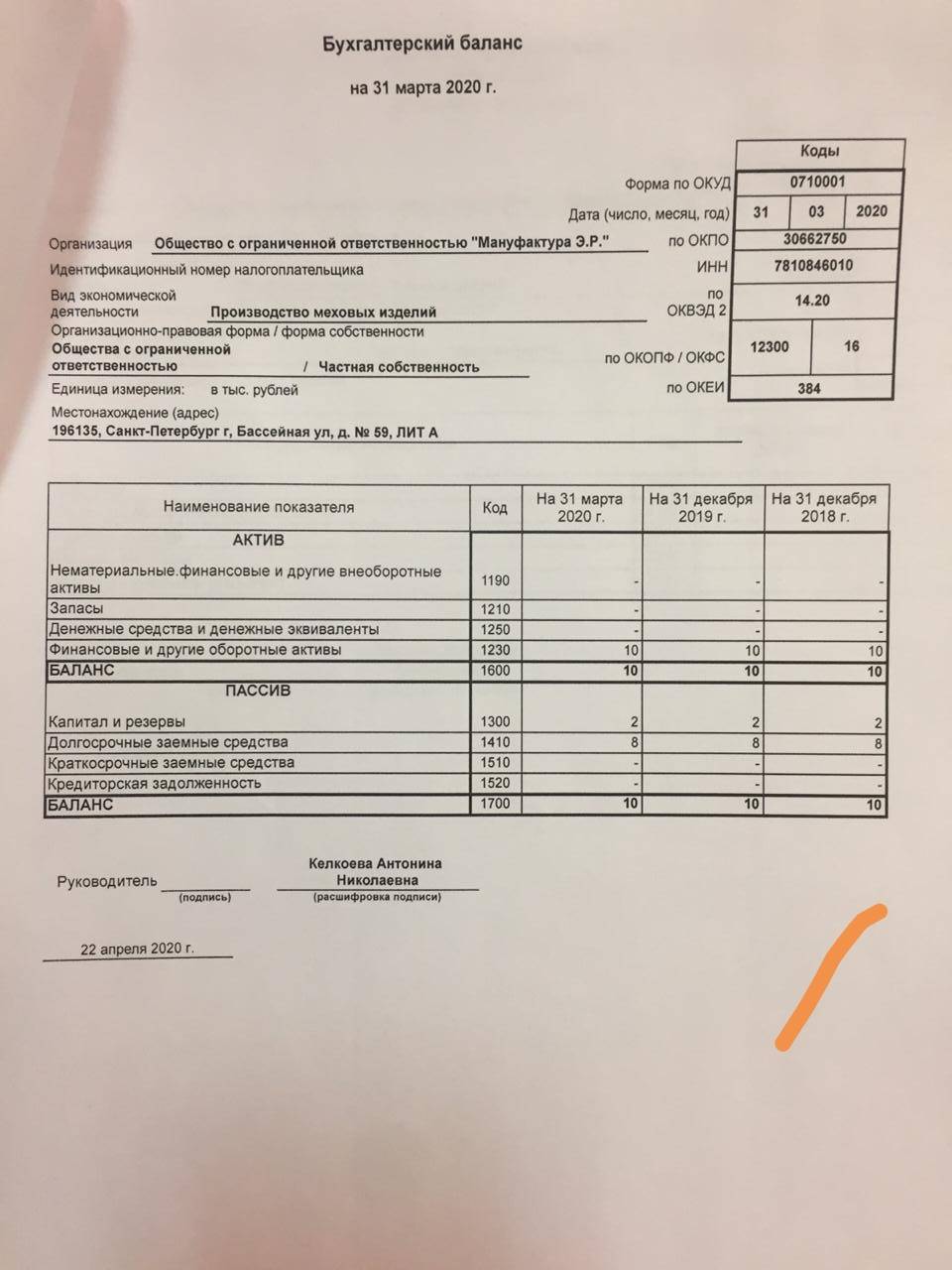

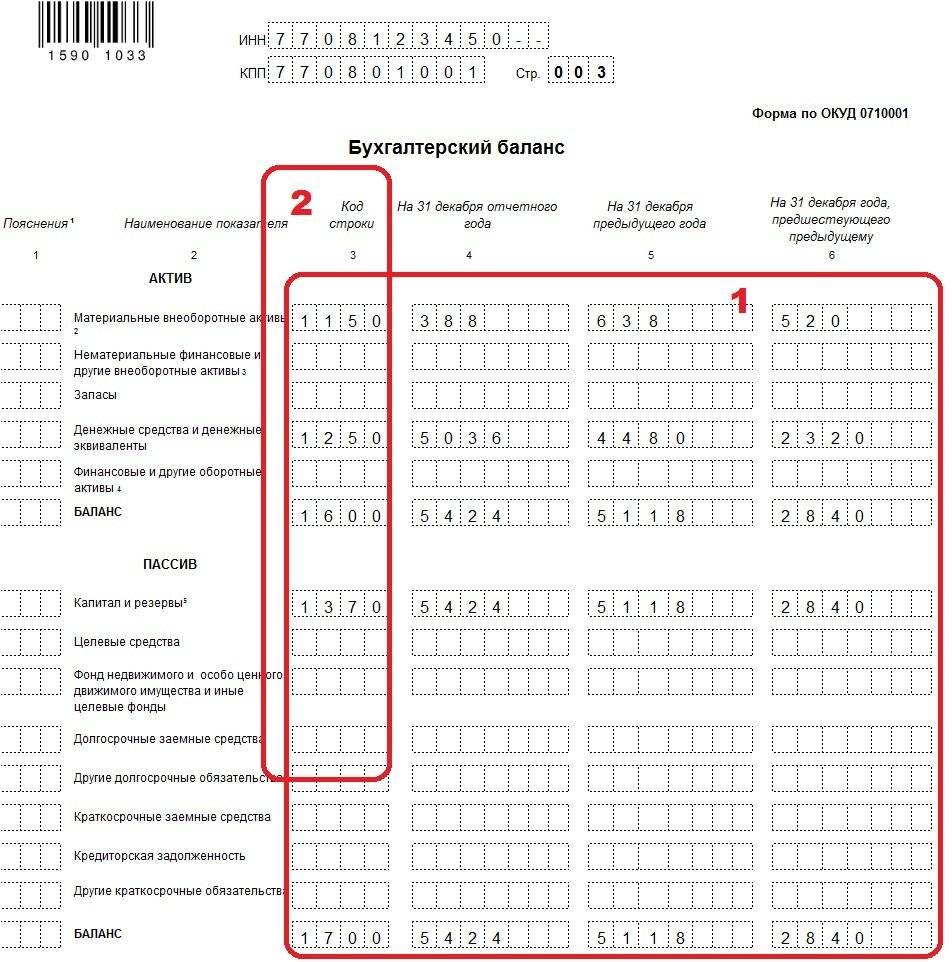

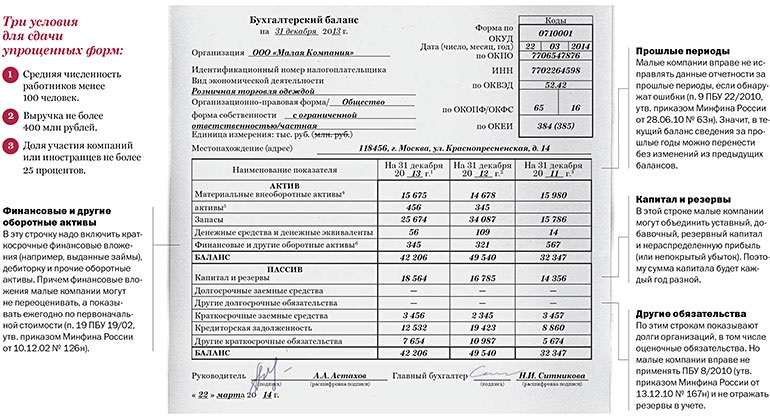

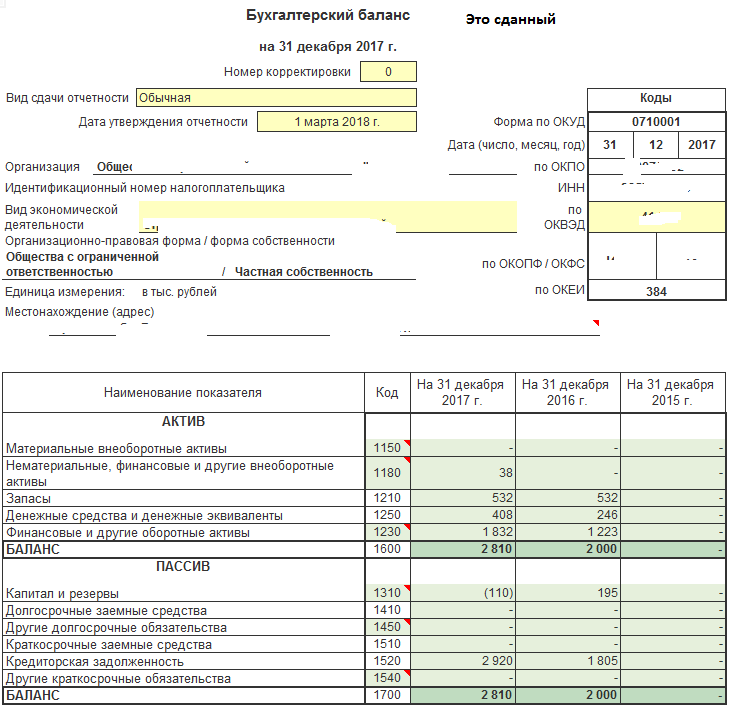

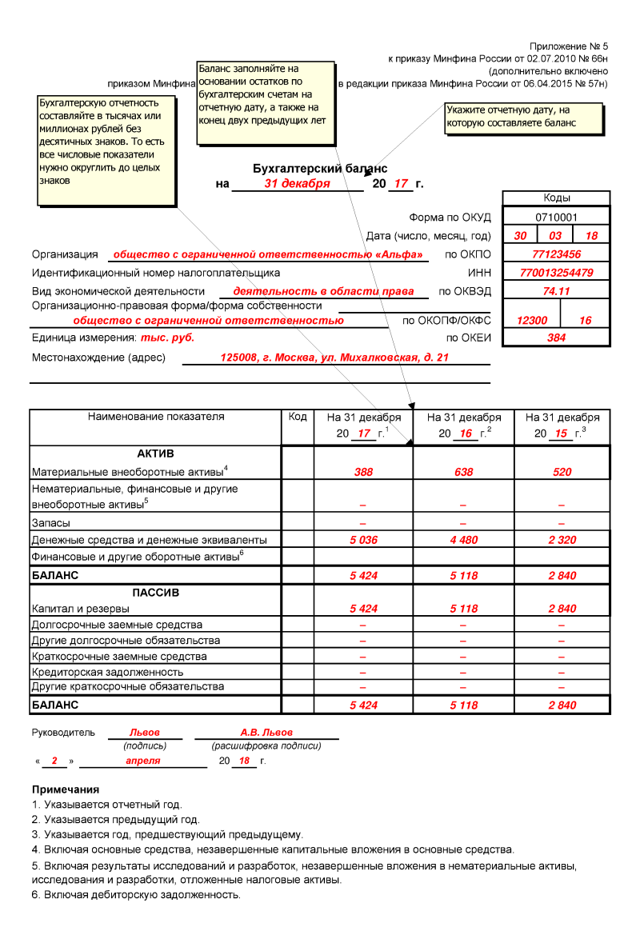

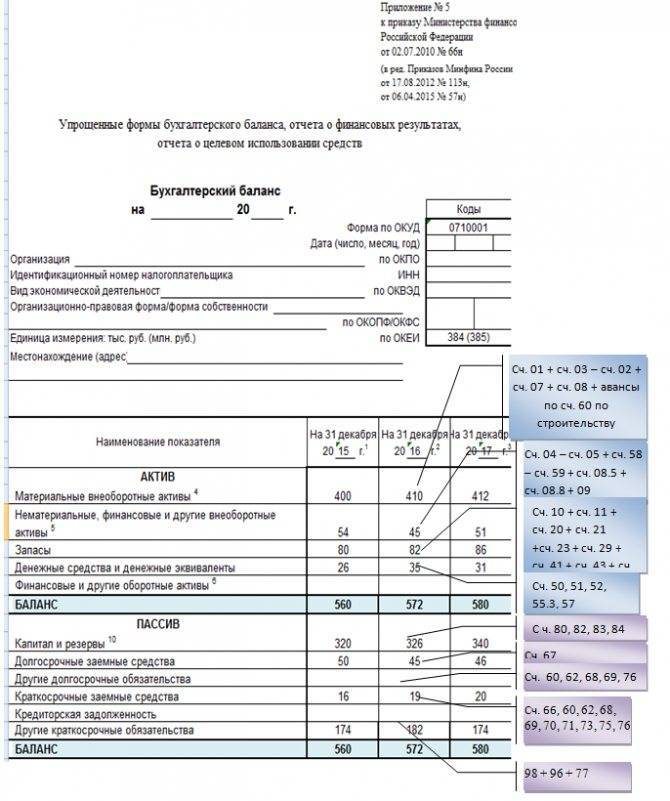

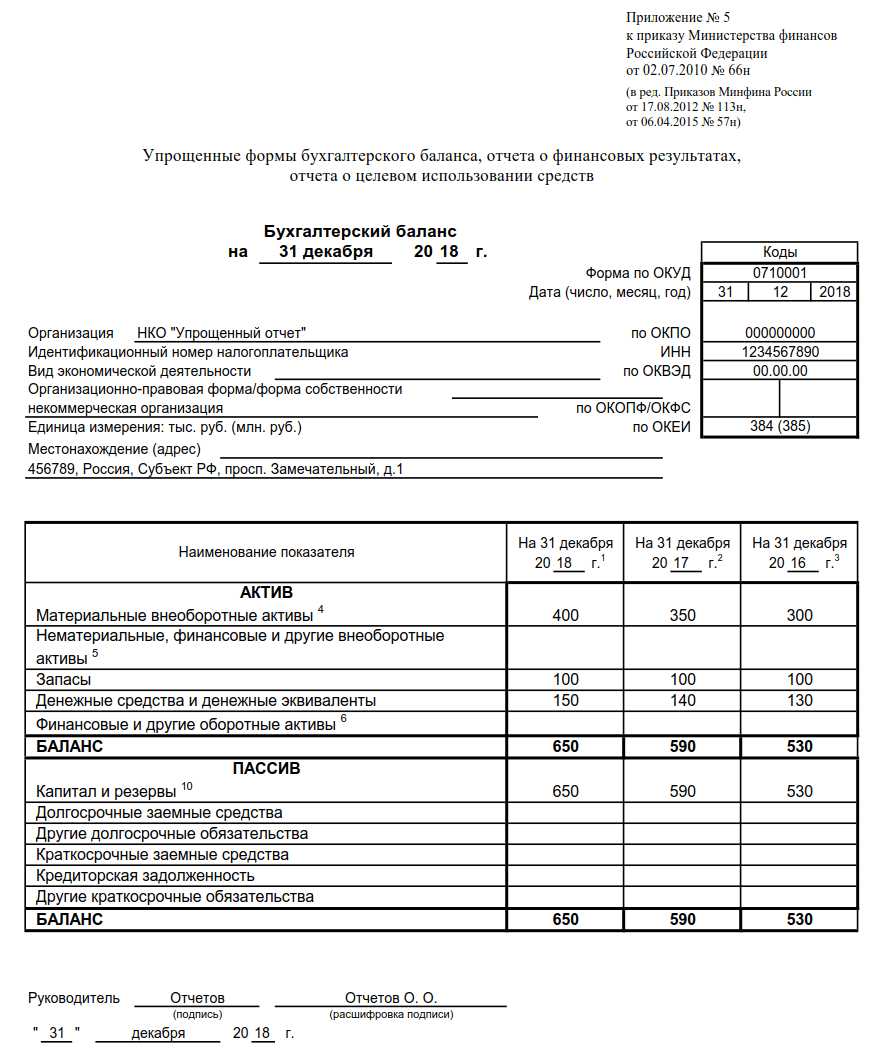

Пример заполнения упрощенного отчета

Малым предприятиям разрешено показать в упрощенном годовом отчете меньший объем информации, по сравнению с остальными организациями. Для направления сведений используется новая форма упрощенной бухгалтерской отчетности за 2021 год. Актив баланса малого предприятия состоит из одного раздела вместо двух, в нем отражают всего пять показателей плюс итог. В пассиве баланса — один раздел из шести показателей плюс итог. В силу закона № 402-ФЗ всем строкам, по которым указаны укрупненные показатели («Материальные внеоборотные активы», «Нематериальные, финансовые и другие оборотные активы»), необходимо присвоить код, подходящий наибольшему из вошедших в сумму строки показателей.

Заполняя строку «Материальные внеоборотные активы», необходимо включить по счетам в нетто-оценке 01, 03, 07, 08 (за исключением субсчетов 08-5 и 08-8), 15 и 60. Заполняя строку «Нематериальные, финансовые и другие внеоборотные активы», необходимо включить в нее сальдо-нетто по счетам 04, 58, 97, и субсчетам 08-5, 08-8, 55-3, 73-1.

В упрощенном отчете о финансовых результатах для малых предприятий всего семь строк вместо обычных 18 и полностью отсутствует раздел «Справочные данные». У организации есть возможность не указывать данные о связанных сторонах финансового результата и не предоставлять информацию по ее сегментам. Любые события бухучета должны отражаться в отчете только из требования рациональности, как это предписано . В соответствии с этим документом при формировании бухгалтерской отчетности субъектам малого бизнеса необходимо исходить из того, что в бухгалтерской отчетности дано достоверное и полное представление о финансовом положении организации, результатах ее деятельности и обо всех изменениях в финансовом положении за год.

Наименование показателя | Что указывать |

|---|---|

Выручка | Выручка за минусом НДС и акцизов |

Расходы по обычной деятельности | Себестоимость товаров, работ (услуг), управленческие и коммерческие расходы |

Проценты к уплате | Проценты по кредитам и займам, подлежащие к уплате в отчетном периоде |

Прочие доходы | Доходы, полученные от прочей (не основной) деятельности |

Прочие расходы | Прочие расходы, без учета процентов к уплате |

Налоги на прибыль (доходы) | Сумма налога на прибыль за отчетный период |

Чистая прибыль (убыток) | Применяется формула: стр. 1 + стр. 4 – стр. 2 – стр. 3 – стр. 5 – стр. 6 |

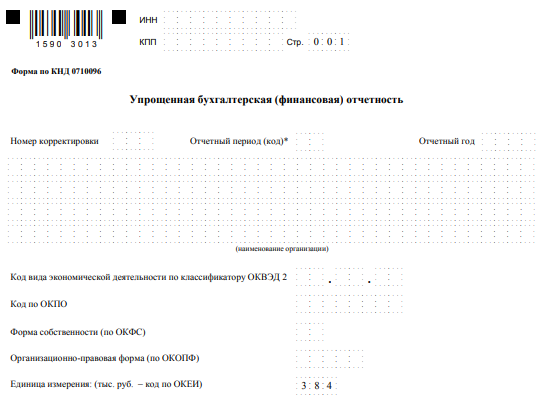

КНД 0710096 за 2021 год, упрощенная бухгалтерская финансовая отчетность

Налоговые органы оптимизируют представление отчетов налогоплательщиками, в том числе и подачу бухгалтерской отчетности. Для электронной подачи упрощенной отчетности используется форма КНД 0710096.

Требования законодательства к сдаче бухотчетности

Бухгалтерская отчетность представляет собой набор документов определенного содержания, составленных по данным бухучета (п. 1 ст. 13 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ). Ведение бухучета не является обязательным для ИП, частнопрактикующих лиц и подразделений иностранных компаний, ведущих учет по правилам Налогового законодательства (п. 2 ст. 6 закона № 402-ФЗ). Соответственно, не является для них обязательной и бухотчетность. Но вот юрлица ее готовить и сдавать должны (подп. 5 п. 1 ст. 23 НК РФ).

Вариантов, по которым формируется бухотчетность, на сегодняшний день существует 2 (приказ Минфина России от 02.07.2010 № 66н):

- полный;

- упрощенный, воспользоваться которым могут юрлица, которые вправе вести бухучет по упрощенным правилам.

Упрощение отчетности подразумевает возможность составления в сокращенном объеме 3 форм отчетности:

Отчетность для малых предприятий за 2021 год: есть ли изменения

У кого есть возможность упростить бухучет и, соответственно, отчетность? Ответ на это дает п. 4 ст. 6 закона № 402-ФЗ. Перечень таких субъектов приведен в таблице:

| Кто может вести упрощенный учет | Закон, регулирующий деятельность субъекта |

| Малые предприятия | Закон «О развитии малого и среднего предпринимательства в РФ» от 24.07.2007 № 209-ФЗ |

| НКО | Закон «О некоммерческих организациях» от 12.01.1996 № 7-ФЗ |

| Компании, действующие в рамках проекта «Сколково» | Закон «Об инновационном центре ”Сколково”» от 28.09.2010 № 244-ФЗ |

В то же время перечисленные субъекты должны соответствовать условиям, указанным в п. 5 ст. 6 закона № 402-ФЗ, например, не подлежать обязательному аудиту, не быть госорганизацией, политической партией, не заниматься микрофинансированием и т. д.

Формы упрощенных отчетов приведены в актуальной редакции приказа Минфина РФ от 02.07.2010 № 66н. В таблице ниже раскрыто, какие отчеты обязательны для бухупрощенцев, а также особенности специальных форм:

| Обязателен ли отчет для бухупрощенцев? | Есть специальный упрощенный шаблон? (приказ № 66н, прил. 5) | Особенности упрощенного отчета | |

| Бухгалтерская отчетность | |||

| Баланс | Да | Да | Имеет укрупненные статьи, группирующие несколько элементов. При существенности какого-либо показателя необходимо выделить его отдельно |

| Отчет о финансовых результатах | Да | Да | Нет разделения по видам расходов по основной деятельности, не выделен текущий налог на прибыль и прочие показатели, которые, скорее всего, будут незначительны для бухупрощенцев |

| Приложения | |||

| Отчет об изменениях капитала | Нет при несущественных показателях | Нет, используется общий с учетом существенности показателей | |

| Отчет о движении денежных средств | Нет при несущественных показателях | Нет, используется общий с учетом существенности показателей | |

| Отчет о целевом использовании средств | Да — для НКО и юрлиц, имеющих целевые поступления; нет — для остальных при несущественных показателях | Да | Нет разбивки по видам взносов, нет подробной детализации расходов |

| Пояснения к отчетности | Нет при несущественных показателях | Нет, используется общий с учетом существенности показателей |

Шаблоны из приказа № 66н являются рекомендательными, организация может разработать собственную форму, соответствующую ее деятельности, оставляя и группируя нужные статьи общих форм отчетности. Для приложений шаблонов нет, поскольку их составление обязательно только в случае, если указанные там данные могут оказать значительное влияние на мнение пользователей (подп. «б» п. 6 приказа № 66н).

В июне 2021 года в бланки полных и упрощенных отчетов были внесены корректировки.

Теперь вместо:

- млн. руб. используйте тыс.руб. Единица измерения в миллионах упразднена.

- ОКВЭД применяйте ОКВЭД2.

Электронный формат упрощенной отчетности, разработанный для подачи в налоговые органы, включает в себя титульный лист и 5 отчетов. Из них 3 (бухбаланс, отчет о финрезультатах и отчет о целевом использовании полученных средств) созданы по упрощенным формам, приведенным в приказе № 66н, а отчеты об изменении капитала и о движении денежных средств, не имеющие упрощенных вариантов, даны в привычном формате.

Отдельный шаблон упрощенной отчетности доступен для скачивания на нашем сайте.

Статья взята с сайта Налог-налог.ру

Spread the love

Регулирование упрощенной отчетности

Для упрощенного учета у субъектов малого бизнеса законодатели давно обещают разработать специальный федеральный стандарт. Но это обещание до сих пор не выполнено, поэтому малые предприятия руководствуются целым рядом законов и нормативных актов, в частности такой учет и отчетность регулируют:

- Федеральный закон № 402 от 06.12.2011 «О бухгалтерском учете»;

- приказ Минфина России № 66н от 02.07.2010 (в редакции от 19.04.2019);

- другие действующие нормативные документы по бухгалтерскому учету.

Хотя малые предприятия не должны подавать вместе с годовым отчетом пояснительную записку, в силу пункта 39 ПБУ 4/99 они имеют возможность предоставить контролирующим органам любую дополнительную информацию о себе. Эта информация подается в произвольной форме, так как не является утвержденным приложением к отчету.

Основы заполнения

Заполнение происходит по данным результатов финансово-хозяйственной деятельности фирмы за истекший период времени. Применяются первичные бухдокументы, которые оформлялись в течение года.

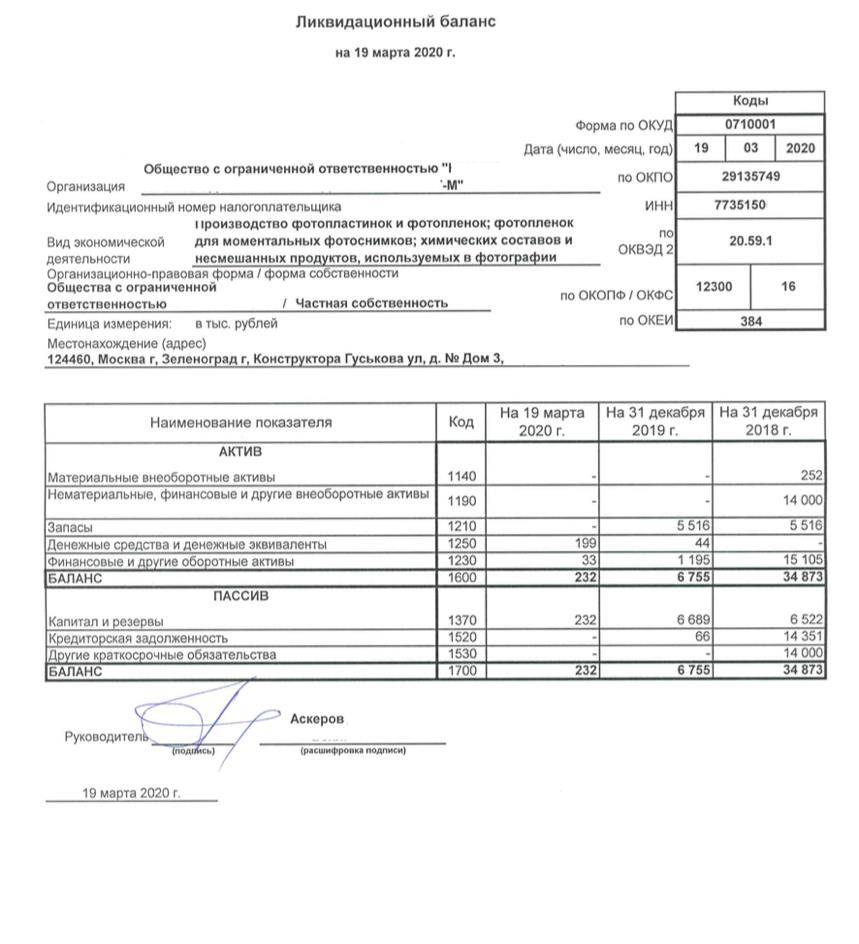

Правила заполнения УБО следующие:

- если компания ликвидируется или реорганизуется, то формы отчетности заполняются не только по итогам года;

- при ликвидации компании отчеты сдаются не позже 3 месяцев со дня исключения из списка ЕГРЮЛ;

- указываются укрупненные показатели по каждой строке;

- применяются коды по активам и пассивам при составлении;

- главное правило: совпадение данных по активу и пассиву;

- доходы и расходы указываются объективно по данным бухучета;

- применяются правила ПБУ для самой компании;

- опорным документом выступает оборотно-сальдовая ведомость.

Отчетность для малых предприятий за 2018 год: есть ли изменения

У кого есть возможность упростить бухучет и, соответственно, отчетность? Ответ на это дает п. 4 ст. 6 закона № 402-ФЗ. Перечень таких субъектов приведен в таблице:

| Кто может вести упрощенный учет | Закон, регулирующий деятельность субъекта |

| Малые предприятия | Закон «О развитии малого и среднего предпринимательства в РФ» от 24.07.2007 № 209-ФЗ |

| НКО | Закон «О некоммерческих организациях» от 12.01.1996 № 7-ФЗ |

| Компании, действующие в рамках проекта «Сколково» | Закон «Об инновационном центре ”Сколково”» от 28.09.2010 № 244-ФЗ |

В то же время перечисленные субъекты должны соответствовать условиям, указанным в п. 5 ст. 6 закона № 402-ФЗ, например, не подлежать обязательному аудиту, не быть госорганизацией, политической партией, не заниматься микрофинансированием и т. д.

Формы упрощенных отчетов приведены в актуальной редакции приказа Минфина РФ от 02.07.2010 № 66н. В таблице ниже раскрыто, какие отчеты обязательны для бухупрощенцев, а также особенности специальных форм:

| Обязателен ли отчет для бухупрощенцев? | Есть специальный упрощенный шаблон? (приказ № 66н, прил. 5) | Особенности упрощенного отчета | |

| Бухгалтерская отчетность | |||

| Баланс | Да | Да | Имеет укрупненные статьи, группирующие несколько элементов. При существенности какого-либо показателя необходимо выделить его отдельно |

| Отчет о финансовых результатах | Да | Да | Нет разделения по видам расходов по основной деятельности, не выделен текущий налог на прибыль и прочие показатели, которые, скорее всего, будут незначительны для бухупрощенцев |

| Приложения | |||

| Отчет об изменениях капитала | Нет при несущественных показателях | Нет, используется общий с учетом существенности показателей | |

| Отчет о движении денежных средств | Нет при несущественных показателях | Нет, используется общий с учетом существенности показателей | |

| Отчет о целевом использовании средств | Да — для НКО и юрлиц, имеющих целевые поступления; нет — для остальных при несущественных показателях | Да | Нет разбивки по видам взносов, нет подробной детализации расходов |

| Пояснения к отчетности | Нет при несущественных показателях | Нет, используется общий с учетом существенности показателей |

Шаблоны из приказа № 66н являются рекомендательными, организация может разработать собственную форму, соответствующую ее деятельности, оставляя и группируя нужные статьи общих форм отчетности. Для приложений шаблонов нет, поскольку их составление обязательно только в случае, если указанные там данные могут оказать значительное влияние на мнение пользователей (подп. «б» п. 6 приказа № 66н).

После установления единой формы упрощенной отчетности (приказ Минфина России от 06.04.2015 № 57н) изменения в приказ № 66н больше не вносились. Поэтому для отчета за 2015, 2021, 2021 и 2021 годы действительны одни и те же бланки и полных, и упрощенных отчетов. Соответственно, действует и формат КНД 0710096.

О нюансах заполнения отчетности упрощенного варианта читайте .

Простая форма бухгалтерского учета

Принципиальное отличие простой формы бухгалтерского учета от двух предыдущих в том, что в данном случае не применяются бухгалтерские счета и двойная запись (п. 6.1 ПБУ 1/2008). Простая система разрешена для микропредприятий с численностью до 15 человек и годовой выручкой до 120 млн руб., а также для НКО, за исключением иностранных агентов (п. 6.1 ПБУ 1/2008).

Но здесь важны не только масштабы бизнеса. Учет в любом случае должен давать полноценную информацию о компании (п. 1 ст. 13 закона 402-ФЗ). Простой учет позволит выполнить это требование, если соблюдаются следующие условия:

- Характер деятельности компании позволяет определять финансовый результат по кассовому методу. При этом методе выручка признается при поступлении денег, а расходы – в момент оплаты.

- У компании нет амортизируемого имущества.

- Вся дебиторская и кредиторская задолженность гасится в периоде ее возникновения.

- Отсутствуют существенные остатки иного имущества и обязательств, которые могут повлиять на оценку финансового положения компании.

Пример ведения Книги при простом учете приведен ниже.

Книга бухгалтерского учета за ______________

руб. коп.

| Содержание факта хозяйственной жизни | Операции по расчетному счету поступление + списание — | Обычная деятельность | УСН налог на доходы | |

| Выручка | Расходы | |||

| 3 | 4 | 5 | 6 | 9 |

| Остаток денежных средств на начало отчетного года | ||||

| Поступили вклады от учредителей | 2 000 000 | |||

| Оплачены счета поставщика за полученные товары (300 ед.)* | -6 000 000 | 6 000 000 | ||

| От покупателя «А» поступила оплата за поставленные товары (100 ед.)* | 4 400 000 | 4 400 000 | ||

| От покупателя «Б» поступила оплата за поставленные товары (180 ед.)* | 7 600 000 | 7 600 000 | ||

| Оплачены услуги по аренде помещений | -400 000 | 400 000 | ||

| Перечислена заработная плата работникам | -1 600 000 | 1 600 000 | ||

| Перечислен в бюджет НДФЛ, удержанный из заработной платы работников | -240 000 | 240 000 | ||

| Перечислены в бюджет обязательные страховые взносы | -555 680 | 555 680 |