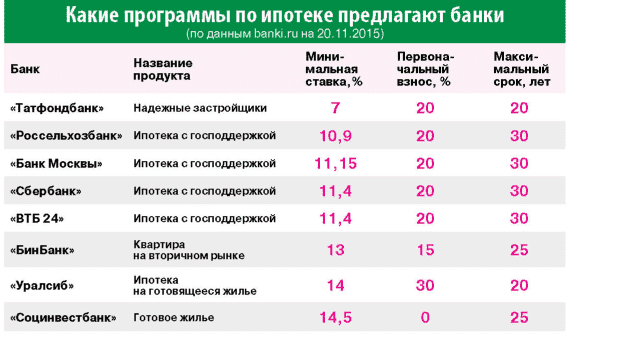

Ипотечные программы топ-5 банков

Сбербанк

В банке действует целый ряд корректирующих коэффициентов к процентной ставке.

Электронная регистрация, отказ от которой приводит к увеличению ставки на 0,1 % – услуга не бесплатная. Ее стоимость варьируется от 5 550 до 10 250 руб. Зависит от типа жилья и региона.

В Сбербанке есть специальные программы для молодых семей, а также по соглашению с субъектами РФ. Кроме того, банк является партнером компании ДОМ.РФ, которая реализует государственные инициативы в сфере жилищного строительства. В частности, сейчас действует программа для семей, в которых родился 2-й или 3-й ребенок. Ставка для них составляет от 6 %.

ВТБ

Условия кредитования:

- Для работников некоторых отраслей, например, образования, здравоохранения, таможни и ряда других, ставка ниже на 0,4 %.

- В случае отказа от страхования жизни и здоровья ставка повышается на 1 %.

- Если хотите оформить ипотеку по 2 документам (паспорт и СНИЛС или ИНН), т. е. без подтверждения дохода, то приготовьтесь выплачивать кредит по ставке выше на 0,7 %.

При приобретении квартиры площадью от 65 кв. м действует пониженная процентная ставка (на 0,7 %). Чтобы воспользоваться акцией, необходимо оформить комплексное страхование.

Россельхозбанк

Особенностью ипотеки в Россельхозбанке является возможность выбрать способ погашения кредита:

- аннуитетные платежи, т. е. одинаковые в течение всего срока кредитования;

- дифференцированные, которые уменьшаются с каждым месяцем.

Условия кредитования:

- В случае отказа от страхования жизни и здоровья ставка увеличивается на 1 %.

- Для работников бюджетной сферы ставка снижается на 0,4 %.

- Созаемщики – максимум 3 человека.

Для граждан, получающих доход от ведения личного подсобного хозяйства, – более лояльные условия.

Газпромбанк

Предлагает 2 схемы погашения кредита: аннуитетную или дифференцированную. Минимальная ставка в 9,2 % действует при оформлении личного страхования.

До 1 октября 2018 года в банке акции:

- 8,7 % при сумме кредита от 12 млн. руб. в Москве и области, Санкт-Петербурге и ЛО;

- 8,7 % при приобретении квартир в других регионах РФ и сумме кредита от 4 млн. руб.;

- 9 % для всех заемщиков, но по квартирам, приобретенным у партнеров банка.

Акции действительны только при условии комплексного страхования.

ДельтаКредит

Банк, который специализируется на выдаче ипотечных кредитов. Условия кредитования:

- Процентная ставка от 8,5 %.

- Срок – до 25 лет.

- Первоначальный взнос – от 15 %.

- При отказе от личного страхования – плюс 1 % к ставке.

- Созаемщики – максимум 3 человека.

- Кредит выдается наемным работникам, ИП и владельцам собственного бизнеса.

Есть возможность использовать вместо базовой ставки:

- Оптима – минус 0,5 % (стоит эта услуга 1 % от суммы займа);

- Медиа – минус 1 % (стоит эта услуга 2,5 % от суммы займа);

- Ультра – минус 1,5 % (стоит эта услуга 4 % от суммы займа).

Банк предоставляет услугу “Ипотечные каникулы”. В первые 1 – 2 года вы можете выплачивать только 50 % от ежемесячного взноса. Естественно, что недоплаченная сумма прибавляется к суммам дальнейших платежей по истечении льготного периода.

При оплате кредита один раз в 14 дней (платеж разбивается на 2 части) вы сокращаете срок кредитования и снижаете сумму процентных выплат. Покажу на примере, как это работает. Я взяла кредит в сумме 1,6 млн. руб. на 20 лет, первоначальный взнос составил 20 % или 400 тыс. руб.

При погашении 1 раз в месяц и 2 раза в месяц картина получается следующая.

Таким образом, более чем на 4 года сокращается срок кредитования при одинаковой сумме ежемесячного платежа.

Нюансы выбора

Производя подбор ипотеки, лучше обращать внимание на готовое жилье либо приближающееся к концу строительства.

Обращайте внимание на ликвидность будущего приобретения. При необходимости его можно будет продать, чтобы полученными деньгами рассчитаться по долговым обязательствам.

Если взял кредиты в валюте основной части дохода, то она прогнозировано должна оставаться той же валютой в течение длительного срока.

Платежи по кредиту не должны превышать 30% совокупного дохода

Планируя оформление ипотечного займа, следует предполагать разное развитие событий и договариваться о возможных последствиях с созаёмщиками и “вторыми половинками” до подписания кредитного договора.

Лучше всего получить ипотеку на долгий срок, чтобы ежемесячные платежи были посильными для собственного бюджета.

Оформляйте договор с возможностью досрочного погашения без штрафов, чтобы при повышении доходов рассчитаться с долговыми обязательствами быстрее, и кредиты получатся дешевле.

Рассчитывать на более демократичные по условиям кредиты могут заёмщики, вносящие хороший аванс (30-50%).

Обязательно не только сравнение условий. Прочтение ипотечного договора требует особого внимания.

Специалисты рекомендуют не брать ставку за основу выбора. Это может быть просто уловка, позволяющая расширить клиентскую базу. В среднем предлагается 10-13 годовых, при обещании меньшего процента изучите прочие условия в рейтинге банков более тщательно.

Некоторые получающие финпомощь клиенты при подборе ипотеки забывают о наличии страховок. Законодательно установлена обязательная страховка недвижимости, от всех прочих видов страховых программ заёмщик может отказаться. Но нередко именно согласие на добровольное страхование оказывает влияние на величину ставки.

Зачастую предполагается взимание платы за оформление и выдачу займа (от 1 до 4% от суммы). Чем комиссия больше, тем ниже проценты. Чтобы понять, где выгоднее брать ипотеку, сравнивается размер комиссии с полной переплатой. Комиссия за ведение счёта берётся каждый месяц. В таком случае выгода от снижения ставки часто оказывается незначительной либо совсем отсутствует.

Самая дешёвая ипотека в некоторых регионах получается по региональным кредитным продуктам.

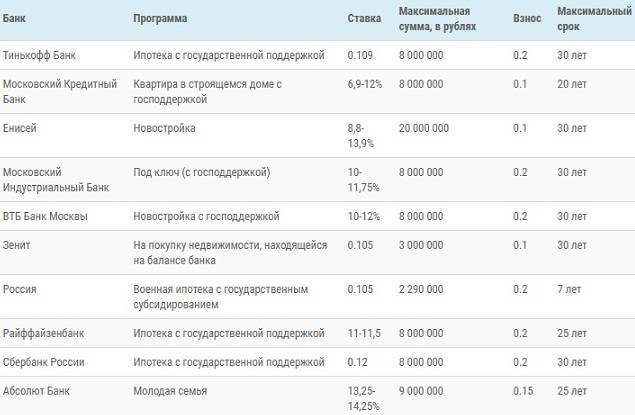

Государственная компания ДОМ.РФ

Прежде чем анализировать ипотечные программы в банках, зайдите на сайт компании ДОМ.РФ. Раньше она называлась АИЖК. Начала свою работу еще в 1997 году с целью реализации государственных программ в области жилищного строительства.

После заполнения анкеты на сайте с вами свяжется сотрудник и поможет подобрать оптимальный вариант ипотеки, в том числе с государственной поддержкой. Клиентское сопровождение осуществляет банк ВТБ.

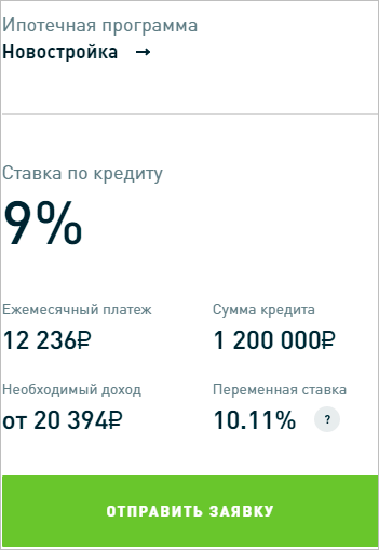

Компания разработала несколько ипотечных программ для различных категорий граждан и под разные условия. Ставки по ним ниже, чем в большинстве банков. Например, я рассчитала платежи по кредиту в 1,2 млн. руб. на 15 лет с первоначальным взносом 20 %. Получила такие результаты.

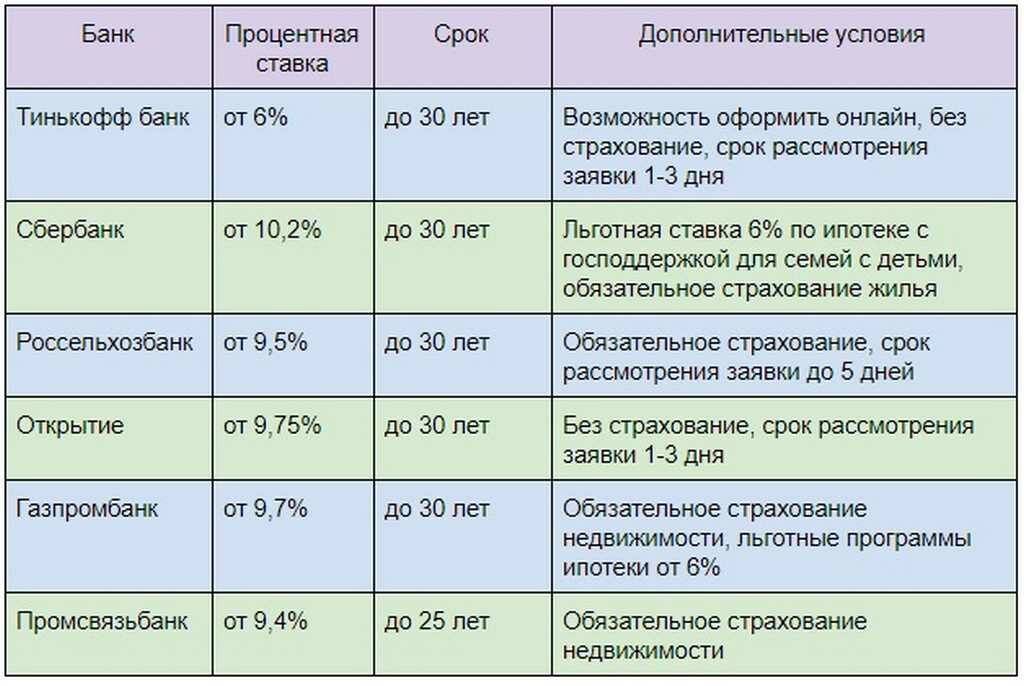

Обзор банков

Сбербанк – российская кредитная организация, предлагающая низкую процентную ставку на вторичку в виде 8,9%. Для этого действует программа «Ипотека молодая семья». Максимально можно получить 5 миллионов рублей. Возможна выдача кредитных средств при наличии дополнительного дохода. Ипотека выдается работающим пенсионерам и студентам.

В банке ВТБ24 ипотечная ставка составляет минимально 9%. При первоначальном взносе в 10% можно получить 30 миллионов рублей по более низкому проценту, если через банк получается заработная плата. Банком не учитываются дети и иждивенцы во время расчета дохода. Кредитная сумма будет увеличена.

Ипотека в «Россельхозбанке». Ставка по кредиту составит 9% годовых, при минимальном платеже в 15%. Если заемщики участвуют в программе «Молодая семья», потребуется для взноса 10%. Минимально выдается 100 тысяч рублей. Ипотека может быть выдана наличными или на карту.

Ссуда в банке «Газпромбанк». Минимальный процент составит 10%, для зарплатных клиентов эта сумма уменьшается. Ориентация кредитора происходит на бюджетные слои населения и сотрудников больших предприятий. Действует рефинансирование.

Получение денег в «Дельтакредит». В год превышающая сумма составит 10,75%, процент будет получен сразу, если оплатят 4% комиссии ипотечной суммы и первый взнос в размере 50%.

Вам также может понравиться:

Ипотечный заем от Россельхозбанка

Выгодные 10% годовых, привлекают немало россиян, которые желают получить ссуду для приобретения собственной квартиры. В «Россельхозбанке» кредит под вышеуказанный процент могут взять соискатели:

- в возрасте от 21 года до 65 лет;

- с общим трудовым стажем более года за пять последних лет;

- работающие на последнем месте работы более полугода;

- имеющие постоянную или временную регистрацию в РФ.

Ссуду банк выдает на таких условиях:

- сумма – 100 000 – 60 000 000 рублей;

- максимальный срок кредитования – 30 лет;

- минимальный первоначальный взнос – 15%.

Плюсы:

- расчет возможен как аннутетными, так и дифференцированными платежами;

- банк кредитует владельцев ЛПХ.

Минусы:

- максимальная сумма кредитования предоставляется только при покупке квартиры, в том числе, по ДДУ, или при приобретении апартаментов. На прочие объекты выделят не более 20 000 000 рублей;

- приобретая апартаменты, придется оплатить не менее 30% их стоимости собственными средствами;

- 10% годовых по договору получат те, кто вкладывает не менее 3 000 000 рублей личных накоплений;

- при отказе заемщика/созаемщика от страхования своей жизни, здоровья процентная ставка увеличится на 1%.

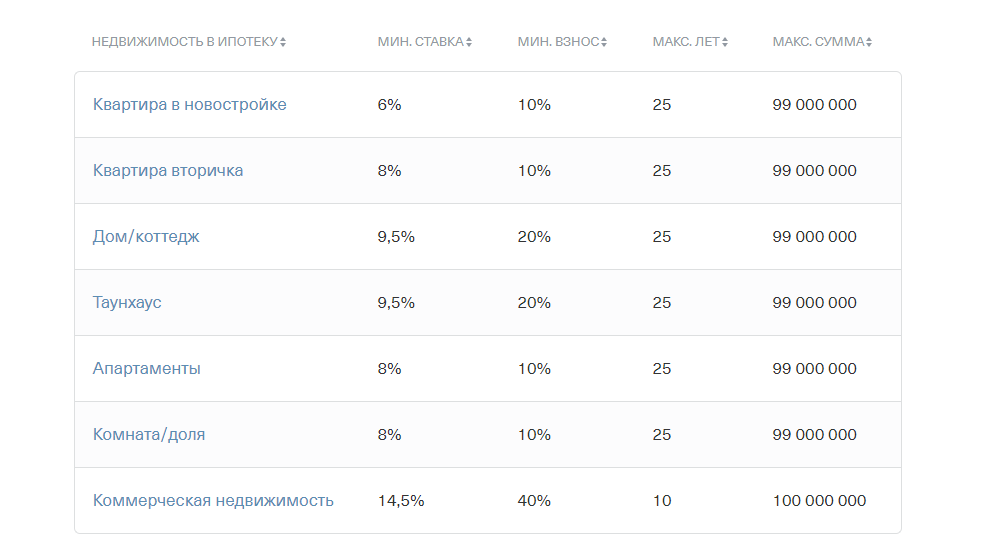

Виды ипотек

Разновидности ипотек меняются ежегодно, их различают по:

- Объекту кредитования: дом, квартира в новостройке или на вторичном рынке.

- Направленности: ипотека может быть социальной или коммерческой. Социальная ипотека предлагает льготы от государства определённому кругу лиц, а коммерческая оформляется на обычных условиях банка.

- Виду платежа: аннуитетный или дифференцированный. В первом варианте сумму долга с процентами делится на равные части и оплачивается по месяцам, во втором варианте – можно постепенно сокращать сумму платежа.

- Залогу. Чтобы взять ипотеку, обязательно надо предоставить залог. В его роли может выступать имеющаяся недвижимость или приобретаемая.

- Цели кредитования. Ипотека может иметь определенную цель – покупка дома или квартира, а может не иметь цели и заемщик потратит деньги по своему усмотрению.

Оценка жилья

Заключение денежного займа на жилье вторичного рынка происходит параллельно оценочной процедуре. Это обязательно для будущих владельцев. Рассчитывается оценочная стоимость экспертом, а соответствующую документацию направляют кредитору либо оценочному специалисту. Рекомендуется заручиться поддержкой независимой организации, так как банковские оценщики часто занижают цену, что выгодно для кредитора.

После оценки банковским работникам предоставляется информация о стоимости жилья на рынке. Сведения потребуются для предупреждения повышения стоимости недвижимости.

Предложение «Промсвязьбанка» «Новостройки в ипотеку от 9,8%»

Предложение «Промсвязьбанка» о приобретении жилища в ипотеку содержит следующие пункты:

- ставка от 9,8% годовых;

- покупка квартиры у застройщика, которого банк аккредитовал;

- максимальный размер займа – 20 миллионов, а в Москве, Санкт-Петербурге и Московской области – 30 миллионов рублей;

- максимальный срок погашения ипотеки – 25 лет.

Плюсы:

- если приобрести новостройку от девелопера-партнера класса «Gold PSB», цена договора снизится до 9,7%;

- для держателей зарплатных карт, а также, тех, кто работает в ОПК, кто пользуется пакетом Orange Premium Club, базовая ставка процента равна 9,5%;

- партнеры «Промсвязьбанка» дают скидки по некоторым объектам.

Минусы:

- 9,8% устанавливается при ипотеке, если покупается жилье от партнеров сегмента «Platinum PSB»;

- льготные ставки применяются при условии оплаты не менее 15% стоимости недвижимости за счет своих денег и при оформлении страхования жизни.

Выгодно ли рефинансирование?

Смысл – в получении нового кредита, условия которого выгоднее по сравнению со старым. Фактически, происходит выкуп долга у клиента. В учреждение переходит и закладная на квартиру. Для давних клиентов процентные ставки по таким программам снижают, что особенно выгодно. За счёт увеличения срока договора ежемесячные платежи можно снижать. График платежей рассчитывают индивидуально.

Лишь иногда механизм оформления может показаться сложным. На практике, ипотечный кредит оформляют заново. Налогового вычета на банковские проценты в этом случае нет. Потому надо принять грамотное решение.

Банки охотнее соглашаются кредитовать квартиры и дома в готовом виде, чем сотрудничать с приобретением новостроек. Лучше изучить основную информацию по работающим банкам заранее, чтобы сложилась общая картина. Поиск квартиры начинают, когда заявка и документы были одобрены.

Пошаговая инструкция как купить квартиру в ипотеку в следующем видео:

Мар 26, 2019

Сибирские привилегии

Достаточно выгодными экспертам-финансистам видятся банковские продукты от некоторых региональных кредитных организаций. В частности, по одной из программ “Ханты-Мансийского банка” заемщик может рассчитывать на ипотеку от 12% годовых и первоначальном взносе в размере 10%. Схожие условия по процентам предлагает “Запсибкомбанк”, однако первоначальный взнос у этой финансовой организации выше – от 20%.

При этом у заемщиков этого сибирского банка есть уникальная возможность, которая на рынке встречается достаточно нечасто. Дело в том, что в этой организации можно взять ипотеку без первоначального взноса. Правда, в том лишь понимании, что у клиента может не быть собственных средств. Взнос-то нужен, но взять его можно за счет другого кредита в “Запсибкомбанке”. Главное, чтобы у заемщика был достаточный объем подтвержденных доходов.

Как же определиться с тем, в каком банке взять ипотеку? Эксперты рекомендуют подходить к делу с определенной долей прагматизма: как вариант, подать заявку в несколько кредитно-финансовых учреждений. И уже по факту вынесенных каждым из них решений “сужать” круг дальнейшего поиска оптимальной кредитной программы.

Разумеется, полезно будет в режиме реального времени отслеживать акции и спецпредложения от финансистов. Вполне возможно, найдется интересный вариант, который бы мог позволить определиться с тем, в каком банке лучше взять ипотеку без первоначального взноса.

Как выбирать

Выбор ипотечного банка следует делать, основываясь на анализе нескольких факторов:

Стабильность банка. Посмотрите на сайте ЦБ, есть ли у банка лицензия, какое место он занимает по объему капитала.

Выгодная ипотечная программа. Проведите предварительный сравнительный анализ нескольких предложений от разных банков

Обращайте внимание на дополнительные комиссии, сборы, страховку и т.д.

Удобство обслуживания. Посмотрите, прежде всего, на предложения вашего зарплатного банка

Каждый раз ездить в офис не так уж интересно, а тут все списания будут происходить с карты. Узнайте сколько офисов у банка, и есть ли рядом с вами отделение банка. Обратите внимание на возможность обслуживания онлайн. Есть ли возможность делать досрочное погашение онлайн без похода в банк.

В каком банке самая лояльная политика? Посмотрите список банковских учреждений, дающих ипотеку, и прочитайте отзывы о банках. Уточните, подходите ли вы под требования этого банка.

Возьмем ТОП-30 ипотечных банков страны. В этой таблице представлены предложения на вторичном рынке.

| Банк | Базовая ставка, % от | Стаж, мес | Возраст, лет |

|---|---|---|---|

| Сбербанк | 8,3 | 6 | 21-75 |

| ВТБ | 7,9 | 3 | 21-65 |

| Райффайзенбанк | 8,19 | 3 | 21-65 |

| Газпромбанк | 7,8 | 6 | 21-60 |

| Росбанк | 8,39 | 2 | 20-65 |

| Россельхозбанк | 7,95 | 6 | 21-65 |

| Абсалют банк | 9,25 | 3 | 21-65 |

| Промсвязьбанк | 8,9 | 4 | 21-65 |

| Дом.РФ | 8,6 | 3 | 21-65 |

| Уралсиб | 8,19 | 3 | 18-65 |

| Ак Барс | 7,99 | 3 | 18-70 |

| Транскапиталбанк | 8.49 | 3 | 21-75 |

| ФК Открытие | 8,3 | 3 | 18-65 |

| Связь-банк | 9.3 | 4 | 21-65 |

| Запсибкомбанк | 9.8 | 6 | 21-65 |

| Металлинвестбанк | 8,3 | 4 | 18-65 |

| Банк Зенит | 8,49 | 4 | 21-65 |

| СМП банк | 9,5 | 6 | 21-65 |

| Юникредитбанк | 8,4 | 6 | 21-65 |

| Альфабанк | 8,99 | 6 | 20-64 |

| Возрождение | 7,95 | 6 | 18-70 |

| Сургутнефтегазбанк | 8,49 | 6 | 21-70 |

| МинБ | 8,5 | 3 | 22-65 |

| Севергазбанк | 8,5 | 6 | 21-70 |

| Банк Санкт-Петербург | 9 | 4 | 18-70 |

| Совкомбанк | 9,39 | 3 | 20-85 |

На какие моменты при сотрудничестве с банками необходимо обращать особое внимание:

- Давайте возьмём способ расчёта ставки. Она бывает фиксированной или плавающей. В государственных программах она обещает быть постоянной на протяжении всего срока оплаты задолженности. Плавающая ставка зависит от состояния денежного рынка. У фиксированной ставки имеются свои недостатки. Банки нередко применяют индивидуальный подход к каждому соискателю. Итоговая ставка для конкретного человека может значительно отличаться от заявленной сначала.

- Начальный взнос. Чем он меньше, тем выше ставка.

- Требования к заёмщику. Интересует выбор банка для ипотеки по двум документам без подтверждения доходов? Готовьтесь к высоким процентам.

- Банковская комиссия. Нередко взяв займ под низкий процент, приходится платить единоразовый дополнительный сбор за сопровождение сделки. Иногда это бывает целесообразно.

- Услуги страхования. Добровольно страхуется жизнь и потеря трудоспособности заемщика. При отказе от добровольной страховки ставка вырастет на 1-1,5 пункта.

- Срок погашения ссуды. Где выгоднее взять? Идеальная ипотека, по мнению специалистов, оптимальна при 20-летнем периоде. При меньшем сроке регулярный платёж получается выше, при большем возникнет ощутимая переплата по процентам.

Что не надо делать

Подделывать справки о доходах. В интернете полно предложений о подделке справки 2-НДФЛ за несколько тысяч рублей. Это может помочь купить в кредит стиралку, но не обманет банк в случае с ипотекой.

Перед одобрением заявки банк свяжется с работодателем, указанным в справке: проверит вас через отдел кадров, уточнит в бухгалтерии размер дохода. Если справка окажется поддельной, в лучшем случае — вам откажут в ипотеке, в худшем — занесут в черный список, после которого с вами не захочет связываться ни один банк.

Иногда соискатели приносят подлинные справки с настоящего места работы, но с преувеличенным доходом.

Борис уже 5 лет работает менеджером и зарабатывает в среднем 60 000 ₽ в месяц. Но он побоялся, что банку его доход покажется небольшим и попросил начальство написать ему в справке 90 000 ₽. Банк усомнился, что простой менеджер столько зарабатывает, запросил выписку из пенсионного фонда и увидел несоответствия. В результате Борису отказали без права повторного обращения и теперь он не может получить ипотеку и в других банках. А если бы он не подделывал справку, а обратился к ипотечному брокеру или менеджеру банка, то легко мог бы найти выход: увеличить первоначальный взнос, продлить срок ипотеки, чтобы уменьшить платеж, найти поручителя или договориться с работодателем о повышении зарплаты.

Подписывать справки самому себе. На такую хитрость часто идут предприниматели, которые работают директорами в собственных компаниях.

Нельзя подписывать справки самому себе или членам семьи

Николай работает директором в собственной компании. Банк не примет справку об доходах, подписанную им самим. Наталья работает директором в ресторане мужа. Подписанная ею справка также не устроит банк. В подобных случаях заверить документ должен посторонний человек: главный бухгалтер организации, исполнительный директор или руководитель отдела кадров.

Льготные программы ипотечного кредитования

Самые выгодные предложения по ипотеке предлагаются по особым, льготным, программам. Такие проекты доступны работникам бюджетной сферы, семьям с детьми. Некоторые программы реализуются только в отдельных регионах.

Например, во Владимирской области взять ипотеку с господдержкой могут медики, а в Карелии – нуждающиеся в улучшении жилищных условий, инвалиды и ветераны боевых действий, молодые семьи с 1 ребенком и семьи с более чем 3 детьми. Подобные программы можно найти на сайтах региональных партнеров АИЖК.

«Военная ипотека»

«Военная ипотека» – способ обеспечения жильем военнослужащих с использованием накопительной ипотечной системы кредитования (НИС).

Финансирование осуществляется за счет средств, находящихся на личном именном накопительном счете. Деньги ежегодно перечисляет МО РФ. Данное ведомство впоследствии ежемесячно станет оплачивать платежи по ипотеке в размере 1/12 от суммы, выделенной по нормативу на 1 военнослужащего на текущий год. Срок кредитования – от 3 лет, но не позднее, чем до достижения заемщиком 45 лет.

Механизм реализации проекта прост:

- подать рапорт на участие в программе НИС;

- через 3 года или позже, если есть желание накопить больше средств на счете, нужно заявить о желании взять свидетельство о праве на получение целевого жилищного займа (ЦЖЗ);

- выбрать жилье. Допускается покупка, в том числе, жилого дома или квартиры в новостройке;

- направить заявку на ипотеку в банк, работающий с Министерством обороны;

- открыть счет, на который после одобрения заявления и выбора недвижимости переведут средства, накопленные на личном счете военнослужащего. Полученная сумма станет первоначальным взносом;

- подписать договора ЦЖЗ, ипотеки и купли-продажи или ДДУ;

- зарегистрировать сделку и застраховать имущество.

Даже если у военнослужащего или у члена его семьи имеется собственное жилье, это не является препятствием для участия в НИС.

Поддержка молодых семей с детьми

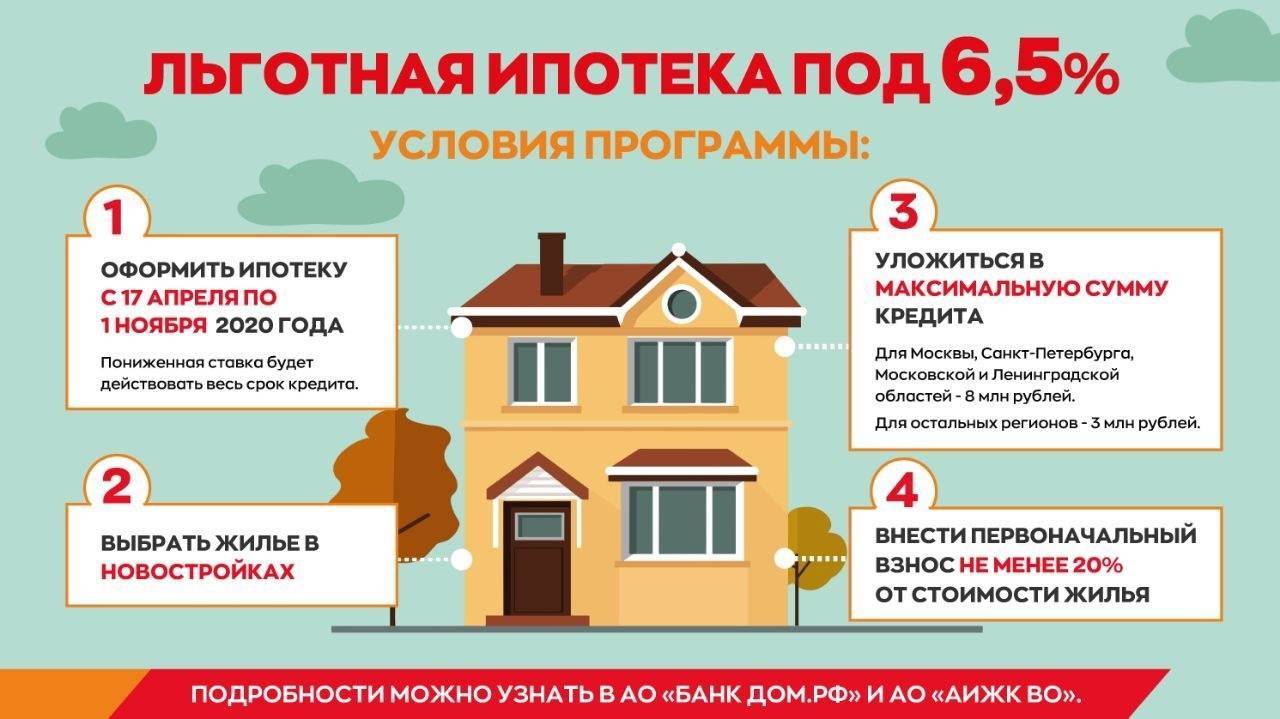

Многие банки работают с программой поддержки семей, в которых с 01.01.2018 г. по 31.12.2022 г. родятся 2-ой или 3-ий ребенок. Обязательное условие – новорожденный должен быть гражданином РФ.

Основные условия:

- собственные накопления – от 20%;

- срок договора ипотеки – до 30 лет;

- сумма – до 12 000 000 рублей при покупке жилья в Москве, в Санкт-Петербурге и в прилегающих областях, до 6 000 000 рублей при приобретении недвижимости в прочих регионах.

Поддержка государства выражается в предоставлении ставки процента по ипотечному займу на уровне 6%. Льгота рассчитана на 3 года, если право на кредитование получено при рождении 2-ого ребенка, и на 5 лет по факту появления 3-его малыша. Если во время действия договора ипотеки в семье становится 3 детей, то действие преференции пролонгируется.

По окончании льготного периода цена кредита устанавливается на уровне 9,75%.

Ипотека учителям

Отдельные регионы реализуют программы ипотечного кредитования учителей. Такие проекты предусматривают субсидирование либо части стоимости жилья, либо процентов по ипотеке, либо и того, и другого.

По подобным программам срок кредитования чаще ограничивается 10 годами, а ставка процента – 9%. Для того чтобы принять участие в проекте следует обратиться к руководству, к местным властям. Зачастую число участников ограничено, а их выбор осуществляется либо в порядке предоставления документов, либо, как в Москве, по итогам конкурса среди соискателей.

Материнский капитал

Недорогая ипотека также зачастую предполагает использование средств материнского капитала. Деньги направляются либо на уплату первоначального взноса, либо на погашение долга перед банком.

Наиболее распространен второй вариант. Снижение ставки тем, кто готов предоставить соответствующий сертификат, не предусмотрено.

«Альфа-банк»

Ипотека от «Альфа-банка» – это ставка не менее 10,19%. Программа рассчитана на обретение строящегося или готового жилья.

Плюсы:

- частные накопления – от 15%;

- срок – до 30 лет;

- максимальная сумма – 50 000 000 рублей;

- зарплатные клиенты «Альфа-банка» получат дисконт в 0,3% к базовой ставке процента;

- возможно гражданство России, Республики Беларусь, Украины;

- возраст – 21-70 лет.

Минусы:

- минимальная величина кредита – 600 000 рублей;

- ставка растет на 0,5%, если личных средств менее 20%, если покупается жилой дом, если не подтвержден доход;

- стоимость займа при отказе от страхования жизни увеличивается на 1%;

- к базовой ставке прибавят 0,25%, если деньги нужны на таунхаус.

Как выбрать самую выгодную ипотеку на вторичное и первичное жилье?

Прежде чем взять ипотечный кредит, заёмщику нужно составить список банков, которые славятся выгодными кредитами.

Каждый банк необходимо рассмотреть по следующим критериям:

- Первоначальный взнос;

- Требования к недвижимости;

- Скорость оформления ипотеки;

- Процентная ставка;

- Перечень специальных программ;

- Сумма кредитования;

- Срок для выплаты займа.

Первоначальный взнос, процентная ставка и другие понятия ипотечного кредитования

- Первоначальный взнос по ипотеке: что это такое? Первоначальный взнос — это денежная сумма, которой располагает заёмщик до взятия кредитного займа. В каждом банке минимальный взнос может быть разным (10 – 30%).

- Требования к приобретаемой недвижимости — это предпочтения банка, на которые они согласны выдать заёмщику кредит.

Разница между банками заключается в том, что некоторые финансовые организации специализируются на ипотечных займах и программах нового жилья в новостройках. В таком случае банк может отказать в запросе на выдачу денежных средств для покупки недвижимости с вторичного рынка.

Скорость оформления — является важным критерием, так как при совершении сделки, довольно часто, важен фактор времени. В основном все банки рассматривают заявление заёмщика в течение 30 дней.

Человеку, готовому взять кредит на недвижимость следует знать, что процентная ставка, указанная в рекламе, не является действительной. Чтобы избежать курьёзной ситуации, лучше узнать о процентной ставке заранее и выбрать банк с бюджетным размером ставки (9 — 12%).

- Перечень специальных программ — у каждого банка могут быть свои программы. Прежде чем сделать выбор, нужно узнать все программы займа, которые банк предлагает своим клиентам.

- Сумма кредитования — является важным показателем финансового учреждения, особенно для заёмщика, первоначальный капитал которого весьма ограничен.

- Срок займа — влияет на размер ежемесячных выплат. Чем срок погашения дольше, тем легче выплатить ипотеку. В разных банках России срок выплат варьируется от 10 до 30 лет.

Перед оформлением займа, необходимо учесть следующие параметры:

- Расположение филиалов. Намного удобнее, когда банк находится рядом: можно посещать по мере необходимости.

- Выбрать банк с «именем». Перед взятием денежного кредита нужно выбрать финансовое учреждение, завоевавшее авторитет и доверие людей. Банк должен быть на слуху и «проверенным».

- Следует пообщаться с сотрудниками банка. Если человек, консультирующий клиента, всё ясно объясняет, заинтересован в удобстве клиента — это показатель хорошего банка.

- Понятный договор.

Перед подписью, в целях избежания невыгодных условий, клиенту заранее нужно ознакомиться с документом. Лучше прочитать договор на несколько раз и вникнуть во все нюансы, чем получить «сюрпризы», после его подписания.

Самая выгодная ипотека: в каком банке?

Самая выгодная ипотека: в каком банке?

Где лучше взять ипотеку на вторичное и первичное жилье (в каком банке)?

Мнения людей, по поводу ипотеки, расходятся. Многих устраивают условия одного банка, других — другого. Рассмотрим самые популярные банки.

На каких условиях выдают ипотеку

Условия предоставления ипотечных кредитов основываются на федеральных законах. Требование, которое предъявляет большинство банков – заемщик должен быть гражданином РФ или проживать в том регионе, где планирует приобретать жилье. Но если вы хотите приобретать дом или квартиру на вторичном рынке, прописка не будет играть серьезной роли.

Пол заемщика также серьезным критерием не является, а вот образование – вполне. Конечно, требовать с вас диплом об окончании института никто не будет, но негласные инструкции в банках в отношении этого критерия имеются.

Также высокорисковыми заемщиками считают бизнесменов и ИП, у которых их бизнес – единственный источник получения дохода. А вот если вы госслужащий с небольшой, но стабильной зарплатой, то вполне можете рассчитывать на получения кредита.

А сейчас обо всех условиях поговорим подробнее.

1. Стаж работы.

Стандартное требование – минимум полгода в одной организации. Предпочтение отдадут таким заемщикам, у которых вся зарплата «белая», а место работы постоянное.

2. Возраст.

Он должен быть трудоспособным. Оформить именно ипотечный кредит можно начиная с 21 года. Что касается верхней планки, то к возрасту выхода на пенсию прибавьте еще 3-5 лет. Если оформляется военная ипотека, то верхний предел – 45 лет, в силу специфики военной службы.

3. Доход.

Критерий, на который сотрудник банка обратит внимание ранее, чем на все другие. От него зависит, какого размера кредит вы получите

Если у вас есть какие-то вложения и вы можете подтвердить их наличие документально, это, безусловно, пойдет вам в плюс.

Также ежемесячная выплата напрямую зависит от дохода. Более 50% от общего дохода клиента выплаты превышать не могут. Человеку нужно не только жить в собственном жилье, но и покупать продукты, одежду, решать текущие финансовые вопросы.

4. Наличие действующих кредитов.

Встречаются случаи, когда из-за наличия потребительских кредитов человеку отказывают в предоставлении ипотечного. Также отказ наиболее вероятен, если есть просрочки и нарушения графика платежей.

5. Наличие семьи и созаемщиков.

Явным преимуществом пользуются клиенты, у которых есть супруги и дети. Но если супруга клиента находится в отпуске по уходу за ребенком – в кредите могут отказать. Наличие созаемщика повышает шансы получить положительное решение.

6. Период кредитования.

Это то время, которое нужно клиенту для полного погашения кредита. Срок оговаривается исходя из дохода и суммы займа. Есть банки, у которых максимальный период составляет 35 лет, есть и такие, у которых – 15 лет.

Если уверены, что рассчитаетесь гораздо быстрее, есть смысл обратить внимание на потребительское кредитование. 7

Наличие первоначального взноса

7. Наличие первоначального взноса.

Эта сумма кардинально различается в разных банках. Может быть и так, что она даже в одном банке, но в разных программах кредитования сильно отличается. Он может составлять 30%, а может и 5%.

8. Размер ставки по кредиту.

Средний показатель на данный момент – 12-15% годовых.

9. Документы для оформления.

Они должны быть подлинными и грамотно оформленными.

Стандартный перечень выглядит так:

- Подлинник и копия паспорта;

- Ксерокопии свидетельств о рождении детей;

- Документы о браке;

- Справки о доходе;

- Ксерокопия трудовой;

- Документация на жилье, являющееся объектом займа.

Кроме этого, нужно заполнить специальное заявление, которое заполняют в банковской организации.

Перспективы ипотечного кредитования

Несмотря на высокие темпы развития банковской сферы, по сравнению с западными тенденциями российским банкам еще есть куда расти. Наши сограждане со скепсисом относятся к кредитам, основной виной чему являются завышенные процентные ставки, жесткие условия кредитования и строгие требования к заемщикам.

В свою очередь конкуренция в банковской сфере высокая, поэтому идет нешуточная борьба за клиентов, и ситуация постепенно меняется в лучшую сторону: процентные ставки начинают снижаться, а ипотечные программы для конечного потребителя становятся более выгодными. Поэтому при соблюдении ряда правил каждый заемщик сможет найти для себя выгодную программу и переселиться в собственную квартиру без лишней головной боли.

Выбирая банк, важно обращать внимание на процентную ставку, которая зачастую доступна лишь при выполнении целого ряда условий. Не лишним будет изучить дополнительные условия кредитного договора, который часто скрывает в себе разного рода комиссии