Использование документа банком

Банк выступает главной стороной в договоре и обладает рядом прав, которые недоступны заемщику. Учреждение не просто владеет облигацией как гарантией возврата своих средств, но и может получить с нее прибыль другими путями.

Учреждение может использовать бумагу следующим образом:

- Частичная продажа залога. Операция осуществляется между различными банками и заключается в том, что владелец продает часть владения этой ценной бумагой другому финучреждению. Он получает дополнительную единовременную прибыль, но при этом обязуется отдавать часть выплат покупателю.

- Переуступка владения. При необходимости владелец может полностью продать контракт другому финансовому учреждению. При этом условия для клиента остаются такие же, новый владелец не имеет права поменять договоренности контракта. Единственные неудобства – смена расчетного счета, на который теперь придется выплачивать средства и возможном отказе некоторых операций (к примеру отказ ВТБ клиентам в перерасчете залоговой стоимости жилья).

- Обмен. Эта операция является подвидом переуступки владения и заключается в обмене контрактами между 2-мя финансовыми учреждениями с компенсацией разницы (обмениваются дорогим и более дешевым контрактом).

- Выпуск эмиссионных бумаг. Для дополнительного дохода на уже существующий контракт выпускаются дополнительные эмиссионные бумаги. Они разделяют облигацию на части, которые продаются другим финансовым учреждениям.

Важно! Срок действия закладной не изменяется ни при каких обстоятельствах и смене владения.

Чтобы заемщик не пострадал от действий банка ему необходимо тщательно вычитывать все прописанные условия контракта и при возможности проконсультироваться с юристом. Он должен заранее предусмотреть все варианты и защитить свои финансы и права.

Как зарегистрировать?

Закладная, как правило, подписывается при оформлении кредитного договора. Формально в ее составлении принимают участие обе стороны, однако на деле заполняет документ только банковский сотрудник – клиент же только ставит свою подпись. Прежде, чем заключать договор, нужно узнать, какие документы потребуются банку – как правило, список не меняется, но разниться для разных банков в зависимости от их требований и конкретной ситуации.

В целом, список документов не отличается от необходимых для ипотеки:

- Паспорт гражданина РФ – человека, на которого оформляется кредит. При привлечении созаемщиком предоставить паспорт должны все участники сделки;

- Выписка из ЕГРН или свидетельство о собственности – требуется, чтобы доказать право собственности на приобретаемую вами недвижимость;

- Договор купли-продажи недвижимости или другие документы основания собственности;

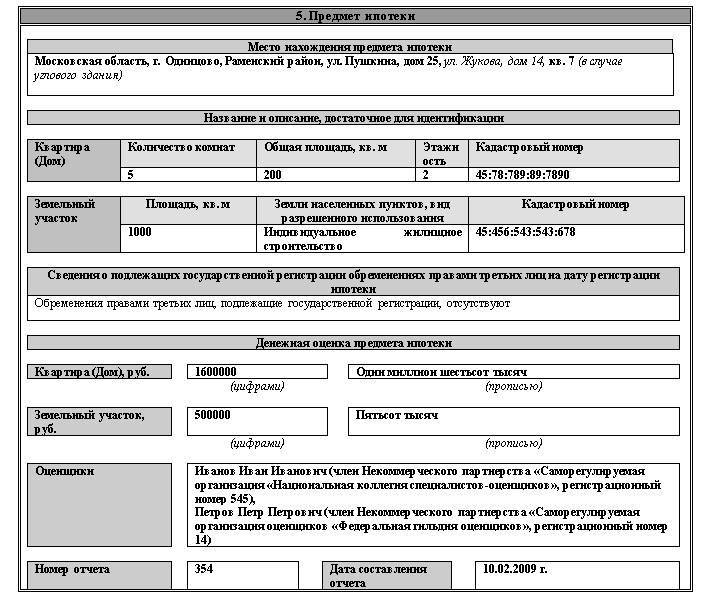

- Отчет о проведении оценки закладываемой недвижимости – необходим для подтверждения рыночной стоимости жилья;

- Страховка, оформленная на залог.

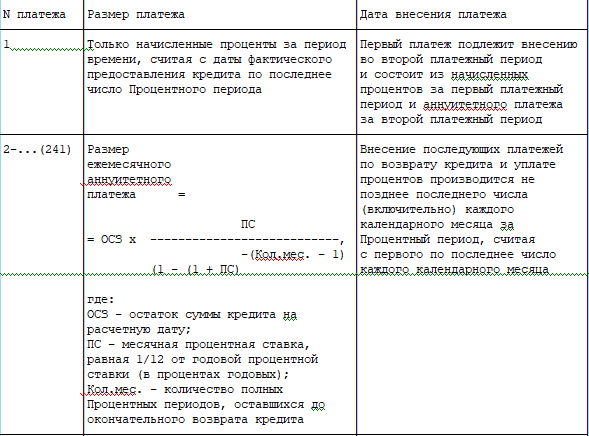

Далее потребуется оплатить государственную пошлину. Сделать это можно одновременно с правом собственности на недвижимость. Это платная процедура, и стоимость отличается в зависимости от формы лица: для физических лиц она составляет 2 тыс. рублей, а для юридических – 220 тыс. рублей.

Оплата производится в кассе Росреестра, специальных терминалах или в ближайшем к вам банке. Главное – сохранить квитанции. Без них вы не сможете подать документы для дальнейшей регистрации.

По сути, вы платите только за регистрацию. Закладная делается и на уже имеющееся жилье, но в этом случае тратиться не потребуется – документ зарегистрируют бесплатно.

Далее вам необходимо пройти регистрацию. В зависимости от вида недвижимости и назначения участка, список документов может отличаться. В большинстве случаев банки требуют:

- Паспорт собственника или собственников, если их несколько. При покупке квартиры на вторичном рынке нужны документы продавца;

- Бумаги, подтверждающие право собственности заемщика – договор купли-продажи со всеми подписями, акт приема и передачи жилья, закладная;

- Квитанции, подтверждающие оплату регистрации.

Готовый пакет документов передается в любое отделение Росреестра. Помните, что вас не могут заставить обращаться в офис по месту нахождения залоговой недвижимости – это незаконно. А отказ вы получите только в случае, если документы непригодны (есть исправления или бумаги смяты) или если вы собрали не все бумаги.

После сотрудник Росреестра должен выдать вам два экземпляра расписки – для вас и для банка. В ней указывается весь список принятых документов, дата выдачи свидетельства и контакты, по которым можно узнать, сколько времени потребуется для оформления выписки, подтверждающей право собственности. Как правило, этот процесс занимает до 5 рабочих дней.

Затем вам снова потребуется прийти в Росреестр и забрать выписку из ЕГРН с подтверждением обременения и оригинал закладной, который нужно передать в банк. Не забудьте попросить дубликат документа в банке, так как это потребуется для подтверждения условий залога. Создание дубликата – услуга бесплатная, а в случае, если банк потеряет оригинал (такое бывает довольно часто), вы сможете подтвердить оформление залога с помощью своей копии.

Понятие

Закладная на квартиру по ипотеке – это ценный документ, который подтверждает право владельца бумаги на обремененное кредитом имущество. То есть он обеспечивает права банка на приобретаемое жилье при оформлении кредита на его покупку. Документ, по сути, гарантирует исполнение интересов финансового учреждения и оформляется в банке во время подписания договора на кредит.

Гарантию можно оформить на следующие виды недвижимости:

- Квартира в многоэтажном доме, как на первичном, так и на вторичном рынке;

- Частный дом, таунхаус или коттедж,

- Земельный участок с построенным зданием или без;

- Дачный участок;

- Коммерческий объект и др.

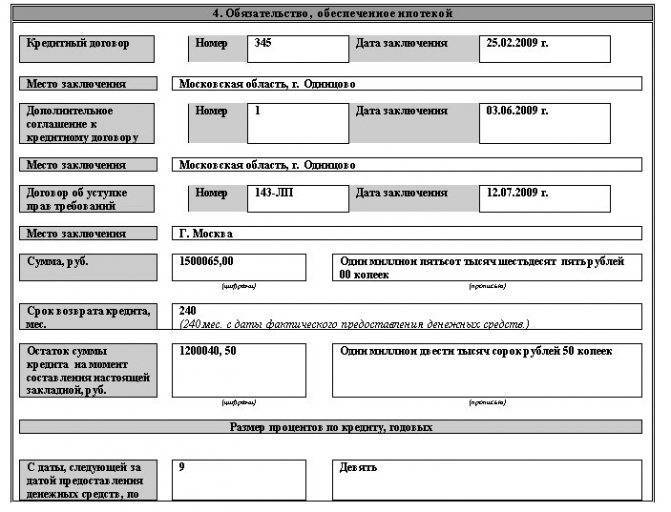

Порядок оформления документа прописан в ФЗ № 102 «ОБ ипотеке». При этом закон не делает закладную обязательной для подписания. Однако банки все равно требуют ее наличие. Дело в том, что ипотечный кредит означает большие суммы и долгий срок, а залог квартиры – это гарантия того, что заемщик вернет банку полученные деньги, даже если не сможет выполнять свои обязательства по договору.

Для чего? Как мы уже сказали ранее, закладная обеспечивает кредитной организации право требовать возврат выданных денежных средств или взыскание заложенного имущества в случае, если заемщик больше не может выплачивать долг. Кроме того, кредитор может продать или передать ценную бумагу без согласия должника, но с его уведомлением. Документ может привлекать и сторонние инвестиции, если они обеспечивают банку заработок – это также позволяет ему предложить заемщику более выгодные условия займа. Такие гарантийные обязательства помогают сформировать организации качественный финансовый портфель.

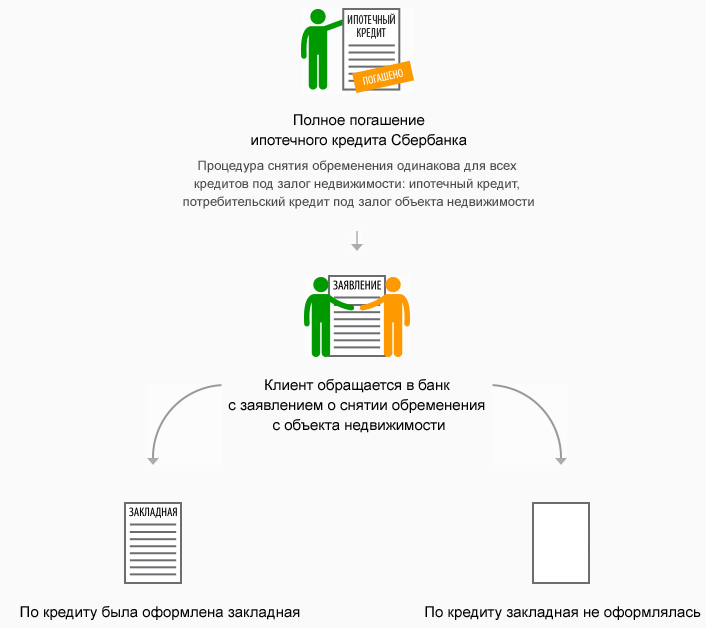

Порядок снятия обременения

После того, как был погашен весь долг (основная задолженность, банковские проценты, а также штрафы и неустойки, если таковые были начислены), заемщик имеет право снять обременение, для чего ему необходимо обратиться в банк, а затем отправиться в отделение Росреестра, чтобы получить новый документ о собственности.

Мнение эксперта

Харитонов Андрей

Ведущий эксперт по ипотечному кредитованию

Пошаговая инструкция по снятию обременения представлена здесь.

Последовательность действий следующая:

Сначала заемщик гасит последний платеж по ипотеке и получает справку из банка о полной выплате по кредиту. Эта справка выдается по форме кредитной организации, ее необходимо заказать спустя 1 рабочий день после погашения, поскольку нужно дождаться момента, когда средства зачислятся на счету.

Мнение эксперта

Харитонов Андрей

Ведущий эксперт по ипотечному кредитованиюО том как погасить ипотеку досрочно мы подробно рассказывали тут.

- Далее банк выдает эту справку, а также закладную, в которой указано, что кредит полностью погашен. С этими документами нужно отправиться в отделение Росреестра (или МФЦ). Также следует взять с собой паспорт, документы на квартиру (свидетельство о собственности или выписка из ЕГРН), договор о приобретении жилья, ипотечный договор.

- В Росреестре (или МФЦ) собственник предоставляет полный пакет документов, регистратор выдает расписку об их получении. Дополнительно бывший заемщик оплачивает государственную пошлину в размере 550 рублей (200 рублей платится за внесение новой записи и 350 за выдачу нового документа).

- Спустя 5-10 рабочих дней заявитель получает на руки новую выписку из ЕГРН, в которой уже нет отметки об обременении. До середины 2016 года владельцам выдавалось на руки свидетельство о собственности, однако в настоящий момент его полностью заменила именно выписка из ЕГРН.

Мнение эксперта

Саломатов Сергей

Эксперт по недвижимости

Если изначально закладная не оформлялась, то в офис Росреестра должен прийти как собственник, так и представитель банка. Владелец может действовать непосредственно или через представителя, который предъявляет нотариально заверенную доверенность.

Таким образом, закладная по ипотеке является основным документом, который дает юридическую гарантию возврата квартиры в случае невыплаты ипотеке. В течение всего времени действия кредитного договора оригинал хранится в банке – передавать его третьим лицам он не вправе, если иное не оговорено в изначальном соглашении. После погашения ипотеки закладная предоставляется собственнику, и в результате переоформления документов он становится полноправным владельцем своей недвижимости.

Частные вопросы

Тема настолько широка для обозрения, что для ее наиболее полного изучения лучше пройтись по наиболее распространенным вопросам граждан.

Где она хранится?

Оригинал всегда у банка (т.е. кредитора и залогодержателя), у клиента может быть на руках дубликат. Его в обязательном порядке нужно хранить у себя, т.к. всегда есть вероятность форс-мажора — если у банка случится ЧП, оригинальная закладная может быть утеряна. Тогда ее легко восстановят по дубликату или вовсе не станут восстанавливать, т.к. дубликат может быть признан оригиналом.

Что делать, если банк потерял закладную?

Если есть дубликат, он будет использоваться как оригинал в большинстве случаев. Если же дубликата нет, банку придется самостоятельно — без вашей помощи и финансового участия — оформлять документ заново в Росреестре.

Что делать, если банк не возвращает закладную после выплаты ипотеки?

Это противозаконно. Направьте жалобу руководству банка. Если эффекта эта жалоба не принесет, пишите жалобу в Центробанк РФ с подробным изложением проблемы. Как правило, после этого банк оперативно исполняет требования клиента.

Если же и в таком случае ничего не происходит, соберите документы и обращения к разным инстанциям (руководству банка, ЦБ РФ, рядовым сотрудникам банка), пишите иск и направляйте в суд. Дело будет выиграно, т.к. это вопиющее несоблюдение закона.

Нужно ли что-то делать, если банк продал закладную?

Вас в таком случае должны уведомить в течение месяца с момента совершения купли-продажи. Банк имеет право на подобные продажи и покупки. Помните, что дубликат имеет ту же силу, что и оригинал, а потому можно не беспокоиться о нынешнем владельце оригинального документа.

Срок действия бумаги

Три ситуации могут прекратить актуальность залоговой бумаги:

- Окончание срока действия кредитного договора;

- Исполнение обязательств по кредитному договору (досрочное погашение долга, например);

- Возврат закладной клиенту.

Возможные подводные камни

Процедура оформления бумаги очень простая, но есть несколько нюансов, которые нужно учесть. Клиенту следует предусмотреть возможные последствия. Есть немало «подводных камней», о которых следует знать.

Депозитарий закладных – что это такое?

Место, где хранятся все закладные, называется депозитарием. Если документ передан в этот отдел, то права владения могут быть переоформлены без обращения в Росреестр. В депозитарии все платежи обрабатываются и распределяются по нужным счетам.

Хранение закладной по ипотеке

Оригинал бумаги находится у кредитора. Заемщик получает лишь дубликат бумаги. При утере оригинального экземпляра, можно будет воспользоваться дубликатом. Банк обязан выдать дубликат клиенту по первому требования.

Отказ в предоставлении дубликата закладной, наделяют клиента правом обратиться в судебную инстанцию.

Банк потерял закладную – что делать?

Заемщик при утере документа может не предпринимать никаких действий. Основная обязанность ложиться на банк. Если утратил документ, потребуется заказать его в Росреестре повторно.

Банк не выдает закладную после погашения кредита – первые действия?

Для получения закладной потребуется подать заявление в стандартной форме. Без такого обращения процесс поиска и выдачи бумаги никто инициировать не будет. Если закладная в срок не выдана, то на имя руководства фин.организации направляется жалоба. Потом, клиент вправе подать иск в судебную инстанцию.

Внести изменения в закладную – можно ли это сделать?

Поправки или изменения могут быть внесены в ценную бумагу. Это касается смены владельцев или пересмотра положений кредитной договоренности. Для выполнения таких манипуляций потребуется посетить банковское отделение и подписать соответствующее соглашение. Подписанное доп.соглашение и комплект документации передается для регистрации в Росреестр.

Была ли закладная – как узнать?

Данные о наличии обременений вовсе не означают, что документ оформлялся. Перед продажей жилья, владелец обязан снять все обременения. Без документа оформление сделки пройдет быстрее. При наличии запретов, жилище нельзя будет продать и оформить сделку в Росреестре.

Закладная и досрочная погашение ипотеки

Никаких изменений при досрочном погашении ипотечной ссуды не возникает. Клиент снимает обременение в ранее описанном порядке. Залоговый документ может быть получен в течение месячного срока.

Ипотека без закладной

Взять жилищный займ без закладной бумаги вполне реально. Фактически, документ не обязателен к оформлению. Такое требование предъявляет исключительно банк. На практике такое требование предъявляется часто.

Приобретение новостройки

При покупке квартиры в новостройке, залогом становится право требования к застройщику. В качестве гарантии для держателя закладной выступает возможность потребовать от девелопера исполнения всех взятых на себя обязательств. Застройщик обязан своевременно возвести строение, и передать его в пользование покупателю.

Закладная на квартиру по ипотеке требуется для подтверждения факта передачи недвижимого объекта в залог банку. Процедура оформления документа очень проста, но есть ряд нюансов, которые заемщику следует учитывать во время получения ипотечной ссуды в банке.

Вам также может понравиться:

Что такое закладная при ипотеке

Иногда бывают такие случаи, когда при покупке новой недвижимости следует заложить уже имеющиеся имущество. Банковские сотрудники тщательно проверяют указанные в анкете вами данные. Поэтому если вы по какой-то причине решили указать недействительные сведенья, то это не самый лучший вариант, потому что он вам откажет в ипотеке.

Иногда бывают такие случаи, когда при покупке новой недвижимости следует заложить уже имеющиеся имущество. Банковские сотрудники тщательно проверяют указанные в анкете вами данные. Поэтому если вы по какой-то причине решили указать недействительные сведенья, то это не самый лучший вариант, потому что он вам откажет в ипотеке.

По закладной по ипотеке, объектом залога могут выступать различные предметы, в зависимости от характера самой ипотеки:

- земельные владения (личного пользования или же находящиеся в аренде)

- недвижимое имущество (дом, квартира)

Легче всего получить ипотечный кредит под собственную квартиру. Но необходимо учитывать тот факт, что стоимость жилплощади, которую вы хотите заложить, должна превышать размер кредита. Именно учитывая этот факт, банковские учреждения просят сделать первый платёж предельно высоким.

Если вы потеряли закладную

Всякое происходит в нашей жизни, поэтому не следует исключать возможность потери закладной. При таком варианте развития событий, банковское учреждение должно в кратчайшие сроки создать копию такого документа, который будет тождественный потерянному, сделать на нём пометку, что это копия и отдать в соответствующие государственные органы.

Документы, необходимые для получения закладной

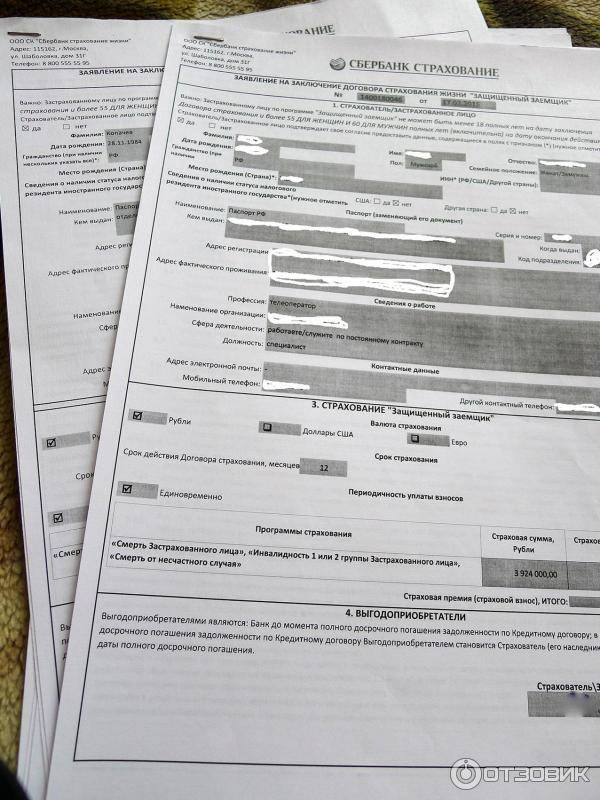

Независимо от того, какой банк вы выбрали, перечень документов может меняться. Всего несколько документов необходимо для оформления закладной в Сбербанке:

Независимо от того, какой банк вы выбрали, перечень документов может меняться. Всего несколько документов необходимо для оформления закладной в Сбербанке:

- паспорт

- свидетельство о владении имуществом, которое будете закладывать

Предмет залога тщательно изучается сотрудниками банка. Учитывая тот факт, что финансовые учреждения получают определённый доход с этого имущества, то они не могут подвергать себя риску.

Оценка предмета залога оценивается самостоятельным экспертом. После совершения оценки имущества составляется рапорт, в котором указывается точное время проведения данной процедуры, какую цель преследовали при её проведении

Главная часть данного акта посвящена реальной цене данного объекта, что является наиболее важной информацией для финансового учреждения

При оценке квартиры или же дома важное значение имеет её внутреннее состояние, но не стоит забывать о её месторасположении, что играет немаловажную роль в её стоимости. Закладная возвращается финансовым учреждением с момента полного погашения кредита в течение одного месяца

Но данная операция может занять и более короткий срок

Закладная возвращается финансовым учреждением с момента полного погашения кредита в течение одного месяца. Но данная операция может занять и более короткий срок.

Если после уплаты ипотечного кредита вы не получили закладную на квартиру по истечении одного месяца, то можете подавать иск в суд. В этом случае банк понесёт колоссальные убытки.

В конце, хотелось бы сделать выводы

Итак, принимая решение о кредите по ипотеке, следует подробно ознакомиться с возможными вариантами ссуды, которую может предоставить банк. Немаловажную роль в общих документах играет закладная. При её составлении необходимо учитывать структуру данного документа, который в свою очередь, регулируется законом. Прежде чем поставить свою подпись на данном документе, необходимо ещё раз удостовериться в точности подаваемых реквизитах, сроках выплат, размере кредита и так далее. Если вы сознательно относитесь к данному виду кредита, то это не понесёт за собой никаких последствий.

Какие банки и на каких условиях дадут ипотеку по двум документам, вы можете узнать здесь

Варианты использования банком

Закладная, подписанная в единственном экземпляре при оформлении ипотеки, остается у банка вплоть до полного закрытия долга. Несмотря на то, что заемщику данная бумага не выдается, рекомендуется сделать копию документа, которая может пригодиться при спорных ситуациях по квартире, когда требуется установить правомерность тех или иных действий сторон

Важно проверить соответствие условий, указанных в документе, содержанию основного ипотечного соглашения

Подписанная закладная по ипотеке дает финансовому учреждению право использовать имущество заемщика без дополнительного согласования действий до тех пор, пока документ о залоговом обеспечении находится в банке, а кредитный долг не выплачен полностью. Однако возможность распоряжения собственностью может быть ограничена основным ипотечным соглашением, если есть обстоятельства, при которых жилье не может быть перепродано или переоформлено.

Различные финансовые структуры, включая крупнейшие ипотечные банки федерального уровня, такие как Сбербанк, Райффайзенбанк, ВТБ24, в отношении объекта залога могут применять следующие варианты действий:

- частичная продажа;

- передача прав по переуступке;

- обмен закладными между банками;

- выпуск ценных бумаг.

Каждый из данных способов нуждается в детальном изучении, а выбор остается на усмотрение залогодержателя с учетом параметров закладной и особенностей объекта (приобретена новостройка или жилье вторичного сектора).

Переуступка прав

Одним из вариантов возврата долга является передача другому банку прав на залог. Данная практика проводится кредитными учреждениями без согласования с клиентом. При продаже закладной по ипотеке приобретатель выплачивает денежные средства, которые далее зачисляются на кредитный счет заемщика. Для самого клиента условия погашения долга не меняются, однако могут измениться реквизиты перечисления. После переуступки права должника уведомляют о произошедших изменениях через почтовую службу или банковское отделение.

В процессе взаимодействия с новым залогодержателем не исключены сложности. Например, новый банк ограничивает право на проведение некоторых операций ввиду того, что он не являлся первичным кредитором. По этой причине перед оформлением ипотеки интересуются положением финансового учреждения, выбирая наиболее стабильные и надежные – Сбербанк, Россельхозбанк и иные структуры с многолетним опытом в сфере кредитования жилья.

Частичная продажа залога

Когда банку требуется привлечение дополнительных ресурсов на короткий срок, допускается продажа части залога. В результате банк приобретает некоторую сумму для текущих операционных нужд.

Схема реализации частичной переуступки заключена в том, что определенная доля от ежемесячного платежа переводится на счет третьей стороны, выступившей покупателем по закладной банка. Подобные обязательства длятся вплоть до полной выплаты ипотечного долга. Заемщик может даже не знать о том, что между его банком и другой финансовой структурой произошла сделка частичной уступки прав, т. к. реквизиты платежей не меняются.

Выпуск эмиссионных бумаг

С целью привлечения дополнительных средств, кредитор инициирует выпуск эмиссионных бумаг, привязанных к закладной при ипотеке. Данная операция разделяет залоговые обязательства с последующей продажей их другим организациям и физическим лицам. Со стороны заемщика платежи будут поступать на реквизиты банка-залогодержателя, где продолжает храниться закладная.

Обмен

В отличие от полной продажи бумаги, при сделке по обмену закладной производится компенсация разницы. Процедура применяется кредитором, когда требуется незначительная дополнительная сумма. Схема обмена выглядит так:

- Банк должен оформить закладную по ипотеке.

- В процессе погашения долга заемщиком кредитная организация обменивает закладную по дорогостоящему объекту на аналогичную бумагу по дешевому объекту с выплатой разницы.

Таким образом банк получает требуемые дополнительные средства на текущую деятельность.

Закладная на квартиру по ипотеке — что это такое?

Это типичный именной документ, который требуется банку для подстраховки на случай невыплаты суммы по ипотеке — гарантия, подтверждающая платежеспособность и серьезные намерения по выплатам от клиента.

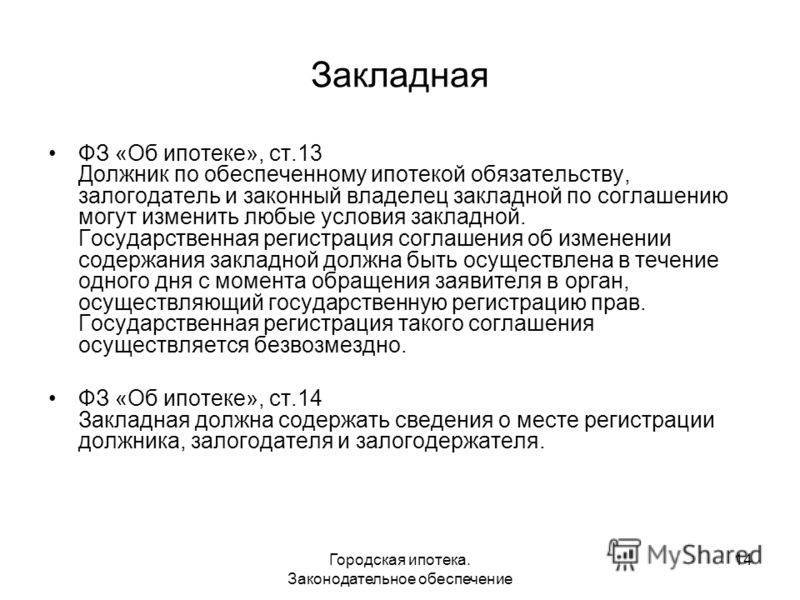

Требования к ее составлению и форме нашли отображение в Федеральном Законе №102:

- ст. №6 – определяет право на оформление залога, подтвержденное ГК РФ;

- №10 – определяет законность бланка, который считается законным только после гос. регистрации;

- №13 – регулирует права по части проживания и владения закладным имуществом гражданина, на которого оформляется закладная по ипотеке на квартиру;

- №14 – содержание бланка, определяющее информацию об объекте залога с указанием стоимости по оценке эксперта. В качестве такового может выступать любой объект согласованный с банком.

Юридически бланк относят к ценным бумагам. Закладная по ипотеке от Сбербанка и прочих финансовых учреждений – типовой документ, составленный в доступной для понимания любого человека форме. Используется типовой образец.

Когда оформляется?

Документ по залогу квартиры оформляется на этапе заключения сделки после оценочной процедуры — обязательный документ, без составления которого Сбербанк может отказать в выдаче займа. Составленный бланк сообщает клиенту, что в случае невыплаты кредита объект переходит в собственность банку, а самому банку о возврате средств при любых обстоятельствах. Зарегистрированный бланк хранится у банка-залогодержателя.

Срок оформления закладной по ипотеке от Сбербанка зависит от вида:

- по закону – ипотека выданная банком, когда оформляется контракт;

- по договору – с внесением дополнительных пунктов и условий. Процедура подразумевает дополнительную сделку.

Банки, в большинстве своем, используют первый вариант в виду его удобства. Образец может увидеть каждый клиент на ресурсе Сбербанка, либо ознакомиться в любом отделении банка. Весь срок действия бланк хранится в отделении Сбербанка.

Список необходимых документов

Перечень бумаг включает в себя справки по требованию для самого кредита, и оценочные документы по объекту:

- паспорт;

- подтверждение платежеспособности;

- выписка из ЕГРП;

- документальное подтверждение на права по объекту, к примеру, бланк о продаже недвижимости;

- акт приема-передачи;

- экспликация и техпаспорт;

- оценка залога.

Образец экспертной оценки, закладной и прочих бланков предоставляют в Сбербанке. Весь пакет бумаг хранится у кредитора.

Срок действия закладной на квартиру по ипотеке

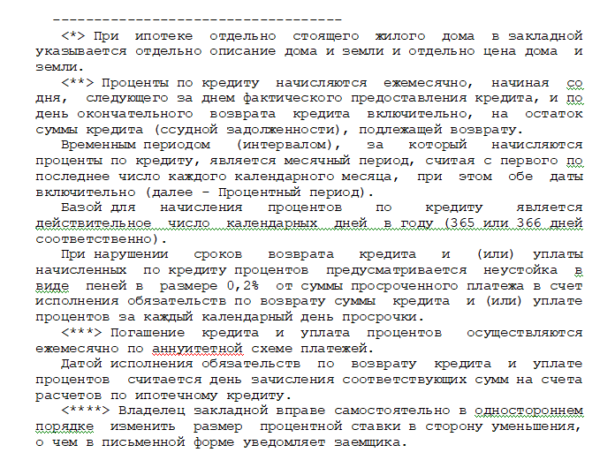

Оценка закладной на квартиру по ипотеке в Сбербанке регулирует ФЗ РФ №102, его ст.14 относит процесс к обязанности. Срок действия документа ограничен договором, но автоматически продлевается в случае продления кредитного контракта/договора, либо в случае изменения графика выплат по займу.

Все это время бланк оценки и сам документ хранятся у залогодержателя, например, в ВТБ, если залог по квартире по ипотеке оформлялся в этом банке. По истечении срока действия, и в случае выплаты займа, с квартиры снимается обременение, и она остается в собственности клиента банка. Образец права собственности (свидетельства) можно увидеть на профильных ресурсах.

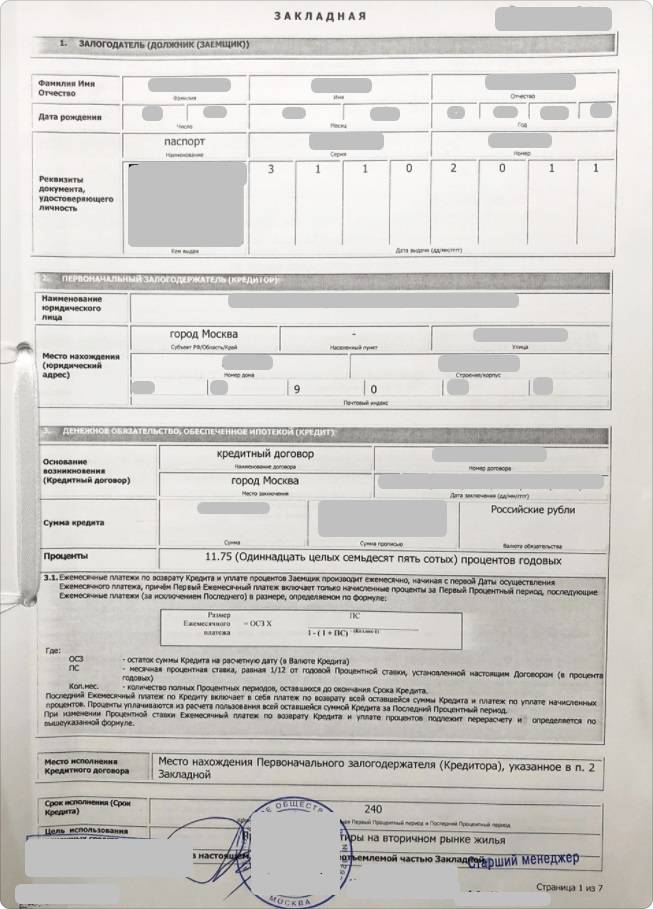

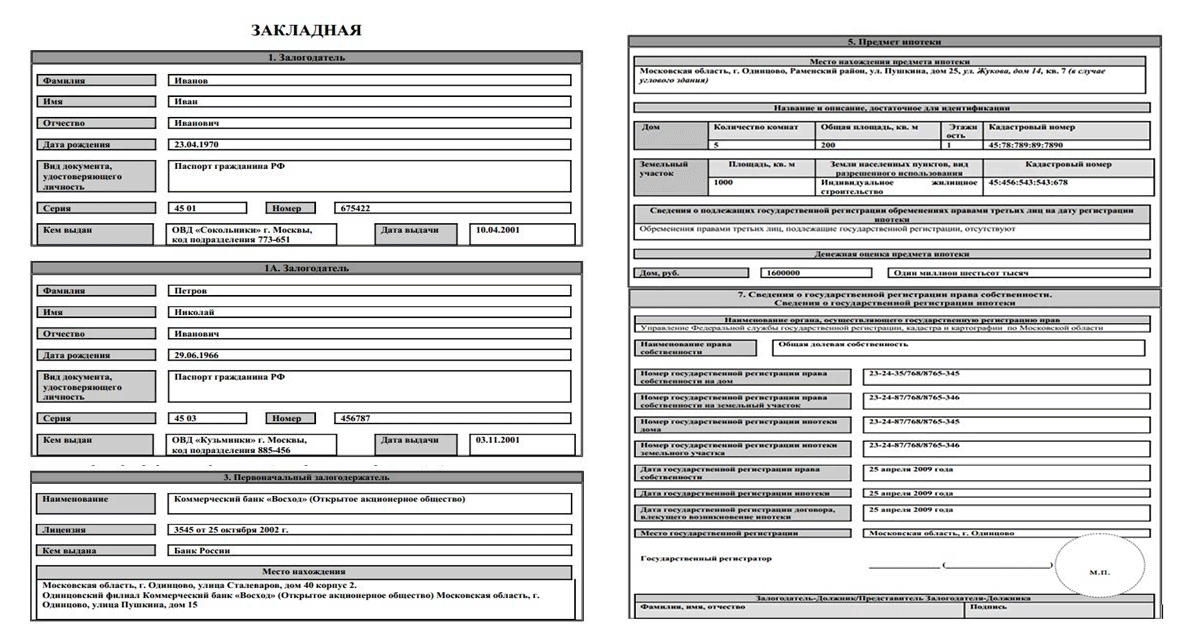

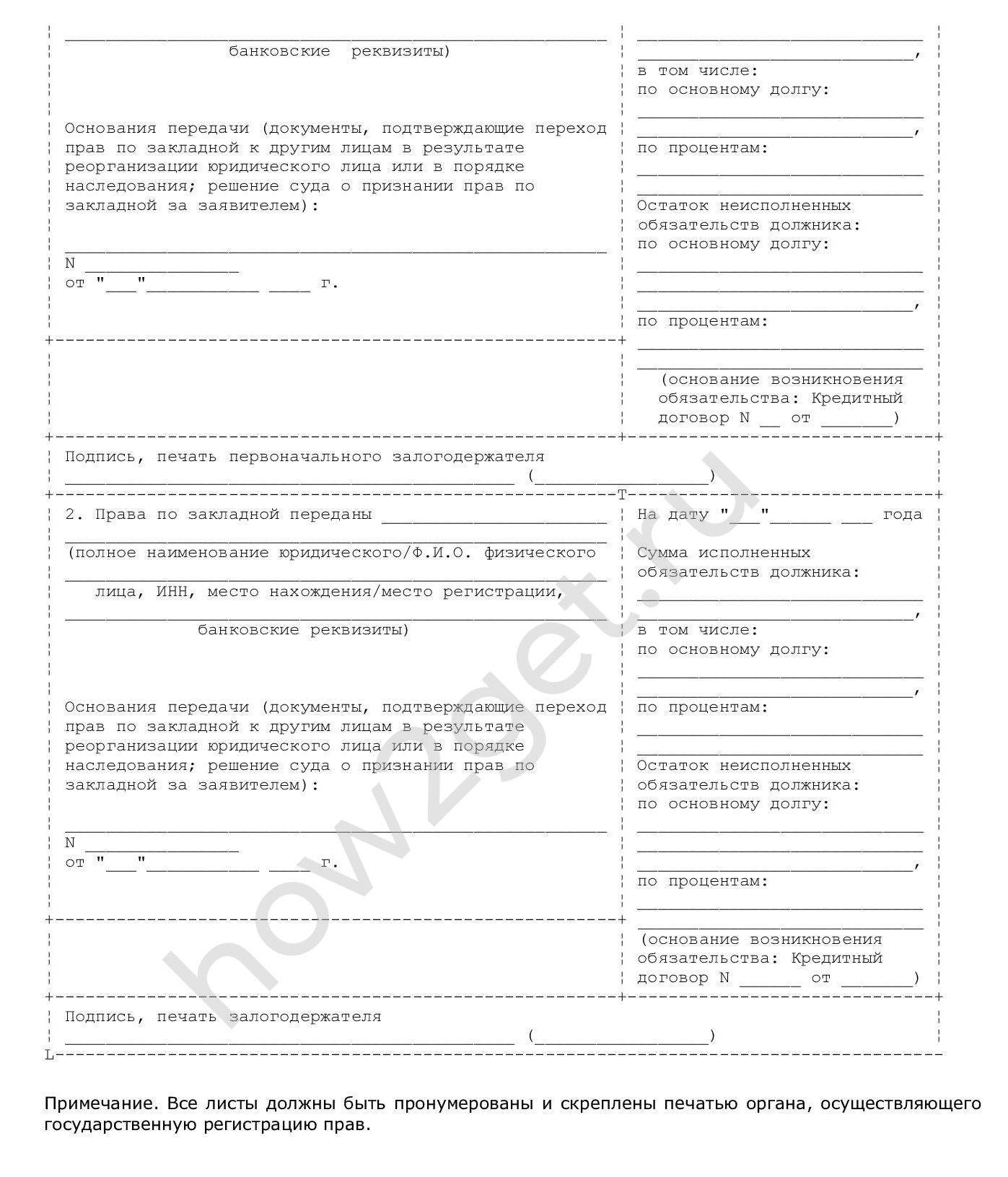

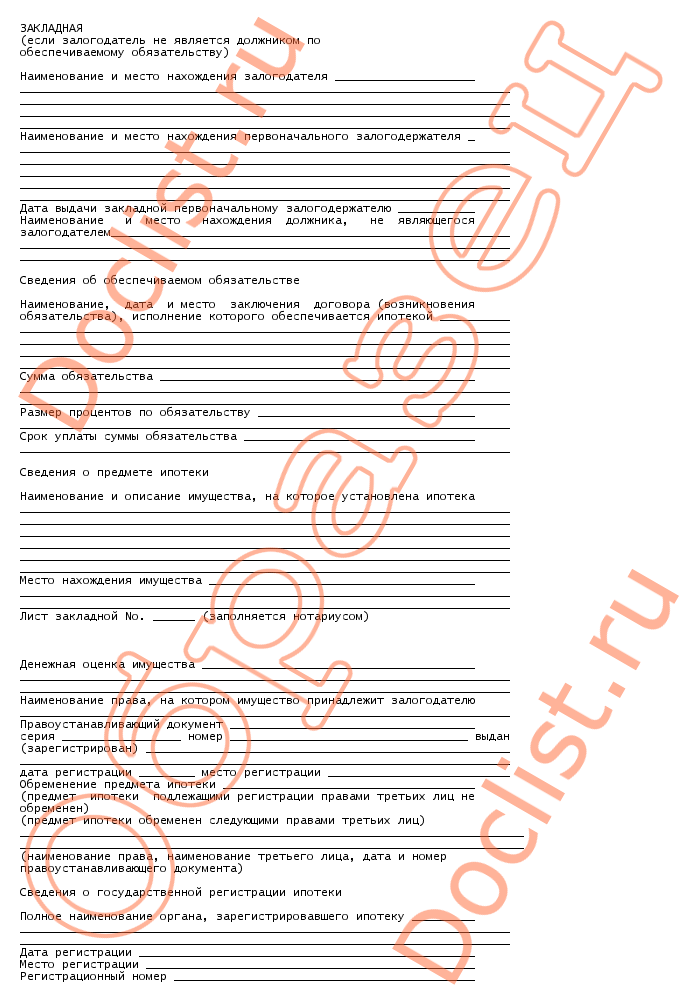

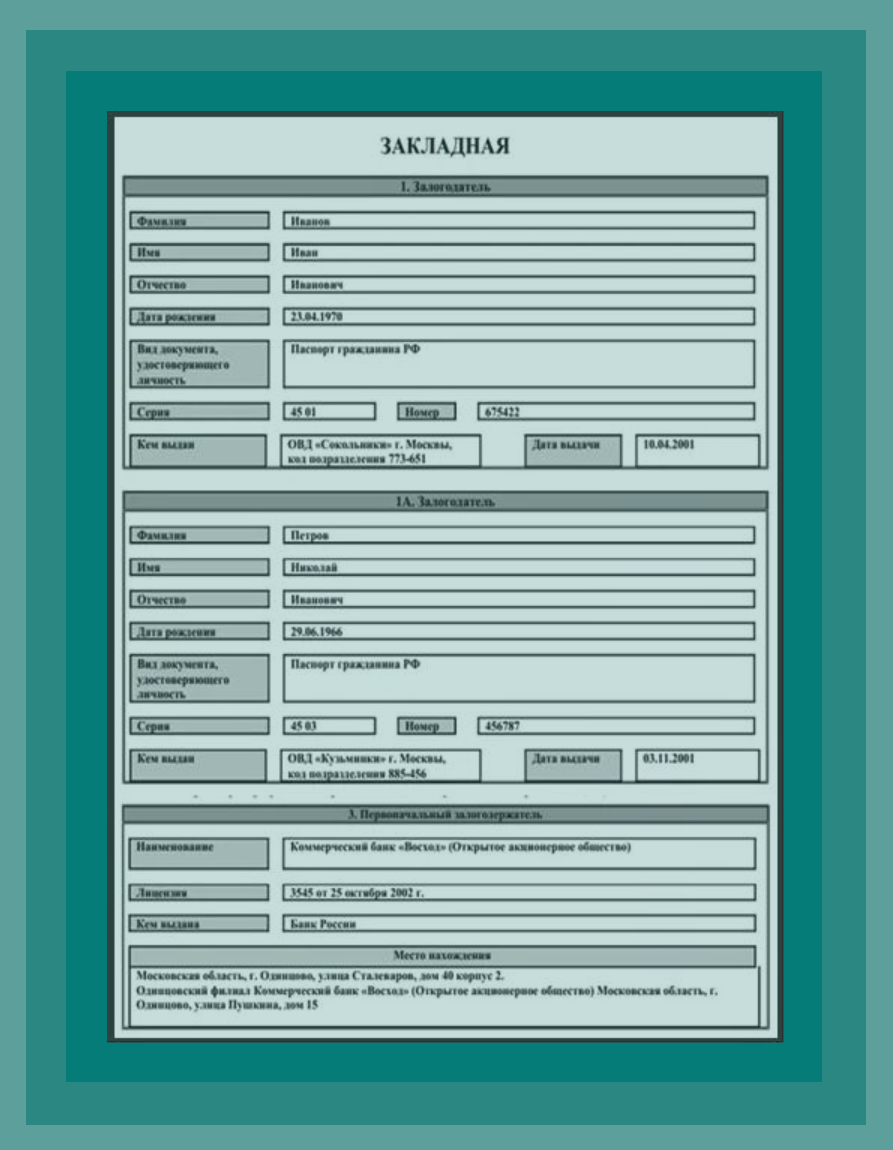

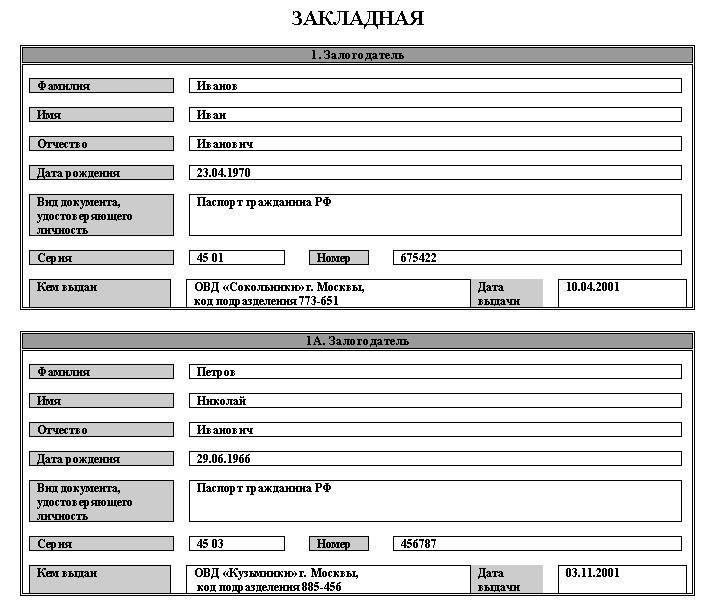

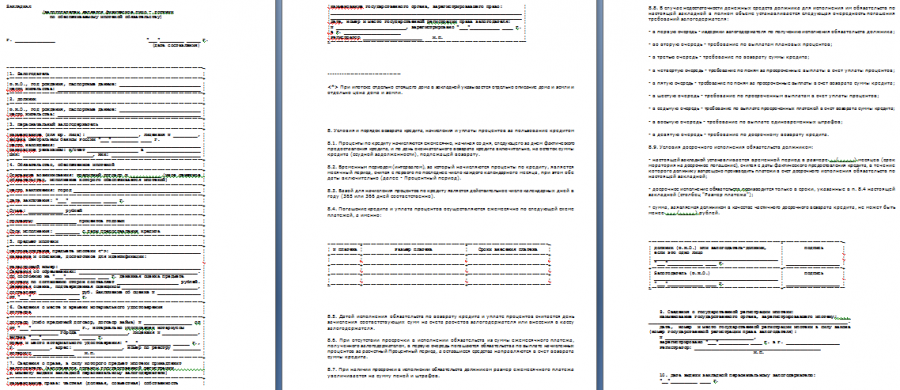

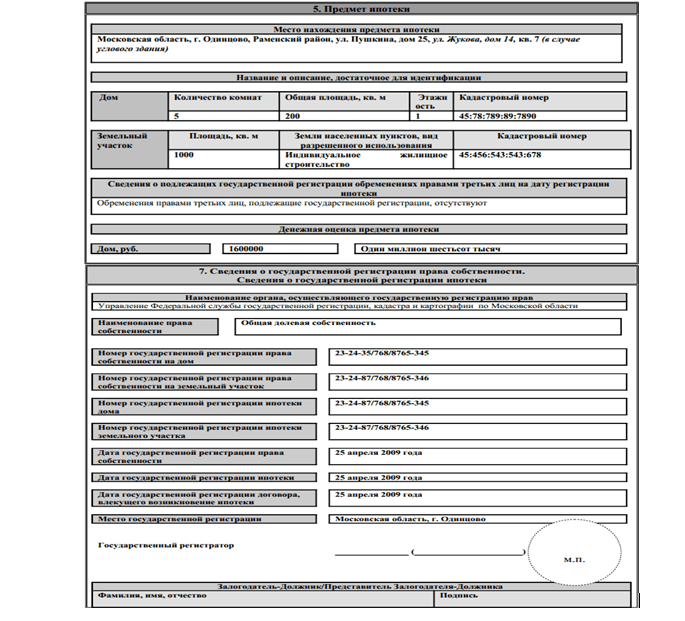

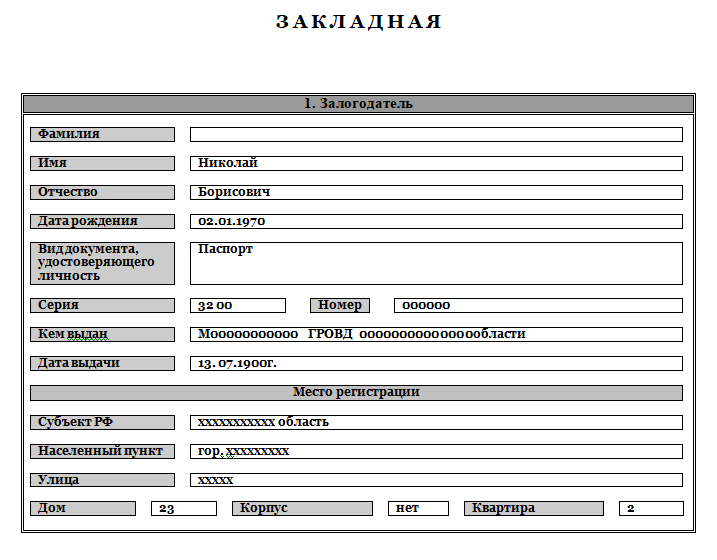

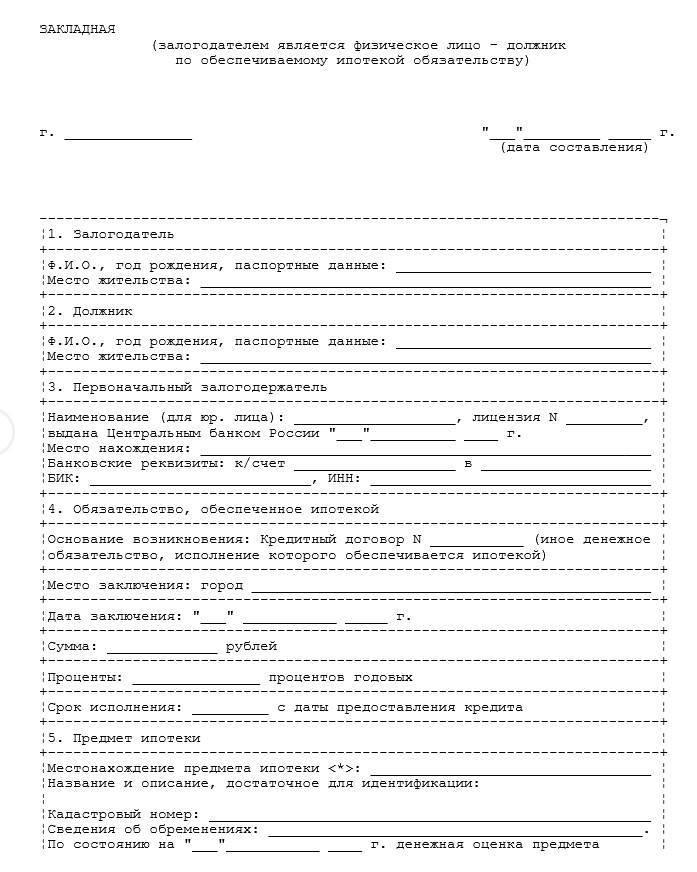

Образец закладной на квартиру по ипотеке

Образец – типовой документ, на основе которого составляется именная закладная на имущество по залогу.

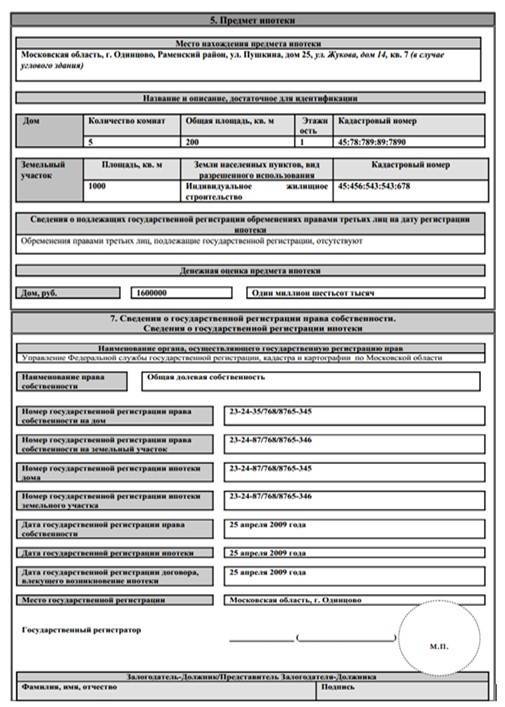

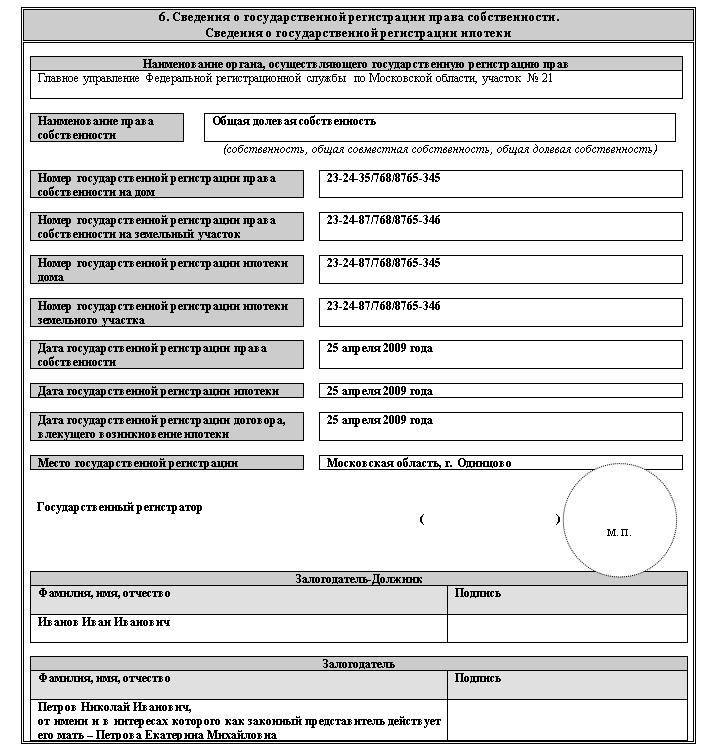

Закон требует внесение обязательных пунктов и заполнение должным образом:

- полные данные залогодержателя;

- платежные реквизиты;

- данные первого собственника квартиры/иного залогового объекта, купля-продажа по которому оформляется;

- полные данные по объекту и оценка эксперта;

- данные нового собственника (заемщика);

- способ и срок погашения ипотеки с точной датой.

Образец, после заполнения, необходимо зарегистрировать в регпалате. Срок действия равен сроку действия договорных отношений по ипотечному кредиту на квартиру. Хранится в банке. Дополнительную информацию необходимо получать в отделении банка, в который планируется обращение, либо находить на официальных ресурсах банковских организаций. Там же можно узнавать полный перечень необходимых для оформления пакет бумаг.

Бесплатная консультация юриста по телефону:

8 (804) 333-01-43

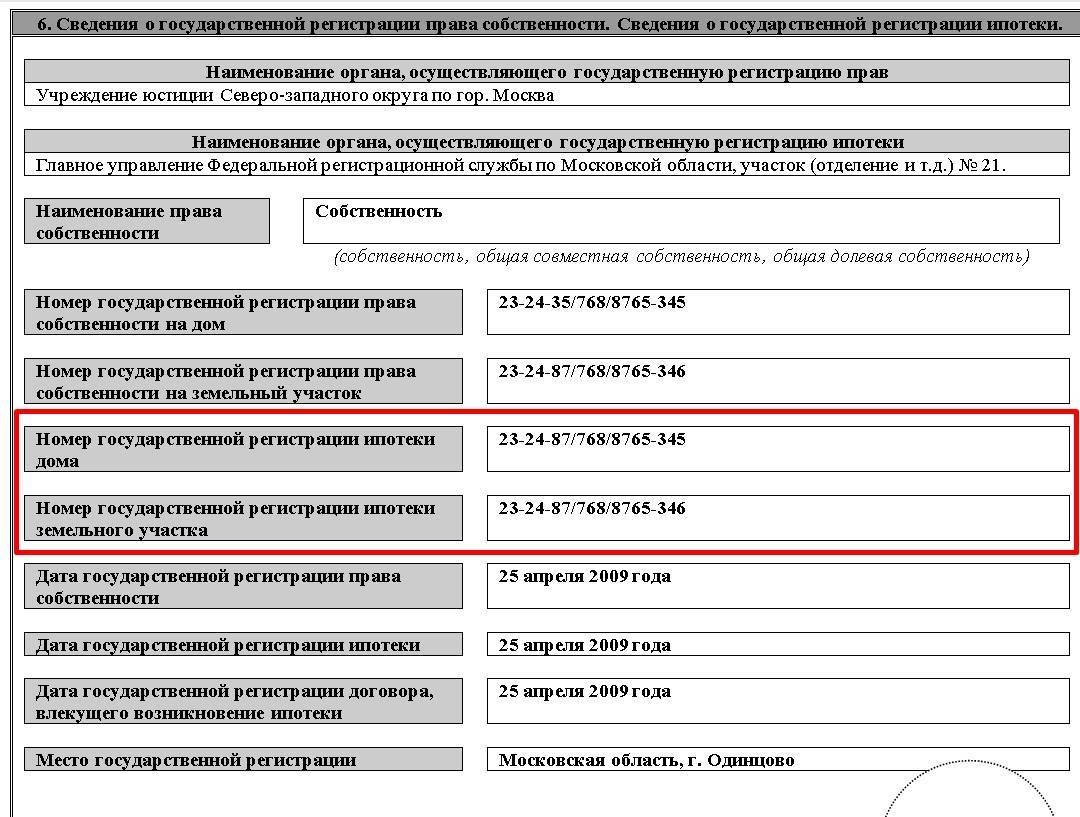

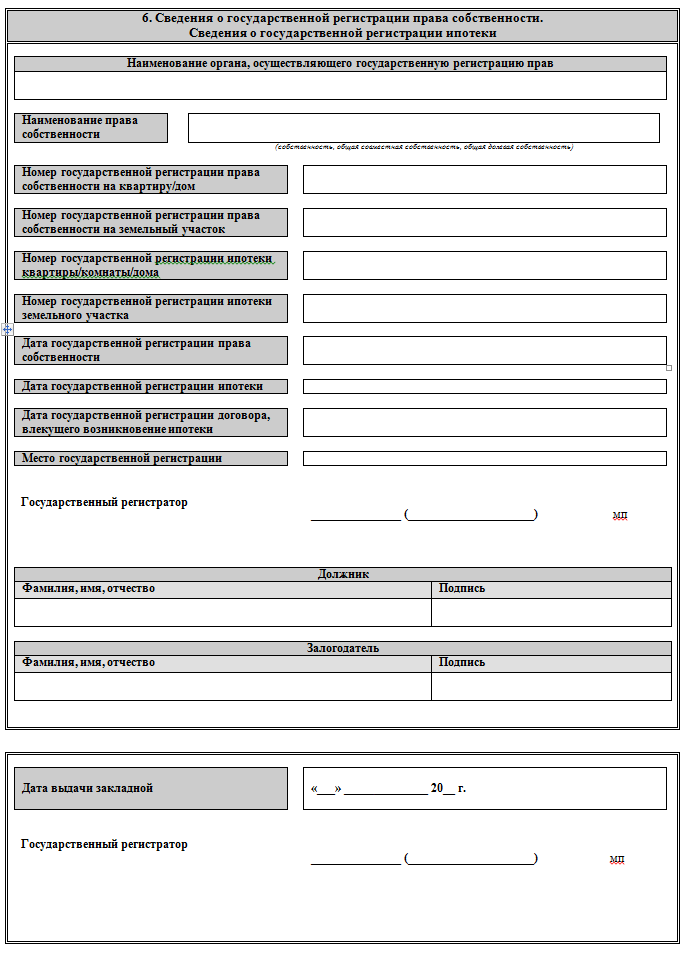

Регистрация залога

Чтобы пройти регистрацию недвижимости, приобретенной вами после получения займа, необходимо предоставить на проверку сотрудникам Росреестра следующие документы:

- договор о получении ипотеки от банка;

- документы, оформляющиеся не недвижимые жилые объекты;

- закладную по квартире.

Отправляйтесь в территориальный отдел обозначенной структуры с этими бумагами, и регистрируйтесь. Принимающий орган проставит на закладной все необходимые отметки, а заодно присвоит ей определенной номер. Кроме того, в каждом случае сотрудниками Росреестра будут указываться на документах:

- название органа, проведшего официальную регистрацию обременения прав собственности на жилье обратившегося лица;

- место, где состоялась регистрация ипотечного кредита;

- дата выдачи закладной лицу, представляющему держателя залога.

Раньше Росреест выдавал свидетельство о правах собственности, теперь же эта бумага заменена выпиской из ЕГРН

Владелец квартиры после посещения Росреестра получит на руки выписку из ЕГРН, в которой будет сделана отметка о том, что на права его собственности оказывают действие некоторые обременения, снять которые он может только в случае выполнения данного банку обещания.

Обратите внимание: за регистрацию закладной придется платить, а не банку, а именно заемщику средств, если искомое условие не предусмотрено в договоре, и не предписывает иное. Актуальная на 2019 год стоимость данной пошлины будет составлять:

- если заемщик – лицо физическое, то 1 тысячу российских рублей;

- если юридическое, то 4 тысячи.

Ответы на актуальные вопросы

В ходе использования залогового имущества и владения закладной у граждан возникает множество вопросов. Вот наиболее популярные из них.

Что делать, если банк потерял закладную на квартиру?

Поскольку действующим законодательством предусмотрена обязательная госрегистрация ценной бумаги в органах Росреестра, то и утрата документа банком не является проблемой. По письменному заявлению владельца закладной регистрирующий орган может выдать дубликат документа, который имеет такую же юридическую силу, как и оригинал.

Можно ли продать квартиру в ипотеке по закладной?

Продать квартиру или иное недвижимое имущество, находящееся в ипотеке и оформленной закладной можно следующими способами:— после досрочного погашения ипотечного кредита, что позволит снять обременение с квартиры— после выкупа предмета залога у банка третьими лицами— при достижении согласия с банком. В данной ситуации средства от продажи недвижимости будут направлены на погашение ипотечного займа— продажа долговых обязательств перед банком. При продаже залоговой квартиры покупатель переоформляет договор с кредитором и становится должником и залогодателем соответственно.

Куда девается документ после погашения ипотеки?

После получения закладной в кредитном учреждении и снятия обременения с залогодателя в регистрирующих органах документ считается аннулированным и возвращается залогодателю (статья 25 ФЗ №102).

Где и как сделать?

Гражданам, которые хотят получить в банке деньги для покупки недвижимого имущества, полезно знать, где и как оформить закладную на квартиру по ипотеке. Требования к составлению закладной при ипотеке приведены в Федеральном Законе «Об ипотеке».

Чтобы оформить такой документ, необходимо обратиться в банк, в котором планируется получение кредита.

Чтобы сделать закладную на квартиру по ипотеке, требуется:

- подготовить пакет документов;

- предоставить комплект бумаг специалисту банка;

- подписать закладную, составленную представителем кредитной организации;

- зарегистрировать документ в госструктуре.

Необходимые документы

Для оформления закладной требуется наличие ряда документов. Комплект бумаг может отличаться в разных кредитных организациях.

В стандартный пакет входят следующие документы:

- паспорт гражданина, желающего оформить ипотеку. Многие банки требуют от клиента постоянную прописку. Зарегистрироваться можно в покупаемой квартире. Паспорт подтверждает личность и прописку человека;

- отчет независимого эксперта-оценщика. Позволяет подтвердить рыночную стоимость жилья, предоставляемого банку в качестве залога. Оценку проводят специализированные компании, аккредитованные финансовым учреждением. Услуга эта является платной. Стоимость отчета варьируется от 2500 до 5000 рублей. Предоставить такой документ банку нужно в течение полугода после оформления;

- страховой полис на покупаемое недвижимое имущество. Если квартира сгорит или разрушится по другим причинам, страховая компания возместит банку оставшийся долг по ипотеке. Страховой полис является для кредитного учреждения гарантией погашения задолженности при любых обстоятельствах;

- договор купли-продажи квартиры, свидетельство о праве собственности либо выписка из ЕГРН. Эти документы подтверждают, что недвижимое имущество находится во владении заемщика;

- акт приема-передачи квартиры в случае покупки ее в новостройке;

- копия поэтажного плана помещения и кадастровый паспорт;

- ипотечный договор.

Среди дополнительных бумаг могут потребоваться следующие:

- свидетельство о браке;

- нотариальная доверенность;

- согласие супруга/супруги на совершение сделки;

- договор поручительства.

Оплата госпошлины и подписание договора

На базе предоставленных заемщиком документов банк готовит закладную. Оформляется она на специальном бланке. За составление закладной финансовые учреждения обычно плату не взимают.

Документ содержит ряд обязательных пунктов, реквизиты двух сторон, информацию о предмете обременения, ипотечном контракте. Заемщику нужно ознакомиться с текстом закладной перед ее подписанием

Стоит обратить внимание на достоверность и точность приведенных сведений

Регистрация

После подписания закладной ее нужно зарегистрировать. Только после этого она обретет юридическую силу и будет считаться официальным документом. Для этого необходимо обратиться в Росреестр с пакетом бумаг. Также можно воспользоваться услугами Многофункционального центра. Эта организация выступает в роли посредника между Росреестром и гражданами страны.

Алгоритм действий приведен ниже:

- подготовить комплект документов;

- обратиться в выбранную госструктуру с пакетом бумаг;

- оплатить государственную пошлину;

- взять от специалиста МФЦ либо Росреестра расписку о получении пакета бумаг;

- явиться в назначенный день и время за документами. Заемщику будет выдана выписка из реестра с указанием факта залога, а банку – оригинал закладной.

Список бумаг, необходимых для прохождения регистрационной процедуры, приведен ниже:

- гражданский паспорт;

- документы, подтверждающие право собственности на залоговое имущество;

- квитанция об уплате государственной пошлины;

- отчет оценки недвижимого объекта.

Этот перечень является примерным. Рекомендуется уточнить в Росреестре либо МФЦ, какой именно комплект документов нужно подготовить. Процедура регистрации закладной платная. Ее стоимость зависит от категории плательщика и определяется положениями Налогового кодекса России.

https://youtube.com/watch?v=LV–OmmfETc

Физическому лицу, согласно статье №333.33 НК РФ, за регистрацию закладной придется заплатить 2000 рублей. Государственная пошлина для организаций составляет 22000 рублей. Платеж можно совершить при помощи терминала либо через кассу банка. В ходе регистрации закладной по ипотеке, документу присваивается номер. Также отмечается место проведения процедуры, дата, наименование государственной структуры.

Мнение эксперта

Ирина Васильева

Эксперт по гражданскому праву

Регистрация закладной, в общем, занимает пять рабочих дней.

Вывод

Закладная на квартиру обеспечивает получение одолженных банком средств даже в том случае, если гражданин, взявший у него средства, не сможет их вернуть. В такой ситуации действительным владельцем жилья представляется банк, а проживающие на территории квартиры люди — пользователи квадратных метров. Но в рамках закона граждане или компании, купившие жилье в кредит, сразу же становятся собственниками квартиры, за тем нюансом, что на находящийся у них во владении имущественный объект накладываются обременения. Чтобы их устранить, плательщик по займу гасит обязательства перед банком.

Закладная — гарантия, что занятые банком средства вернутся к нему в сохранности