Группы должников, стоимость услуг и введение балльной системы для СРО

Первое. Поправки, будучи принятыми, введут разделение должников по уровню доходов:

- Первая группа. Физические лица и ИП, а также все организации, проходящие планку отсечения стоимости активов не более 300 млн рублей и годовым доходом не более 800 млн рублей.

- Вторая группа. ИП и компании с доходами от 800 млн до 2 млрд рублей.

- Третья группа. Индивидуальные предприниматели и предприятия с доходами свыше 2 млрд рублей.

Второе. Ранее писалось, что для физических лиц значительно подорожает сама процедура банкротства — стоимость услуг арбитражных управляющих. В записке к законопроекту такие изменения не анонсированы. Это означает, что этот вопрос до сих пор остается дискуссионным.

То есть окончательное решение о том, выносить ли на голосование увеличение стоимости услуг управляющих, должны принять комитеты Думы в течение июня. Уже летом 2021 года стало ясно, что депутаты Думы оставили решение этого вопроса народным избранникам нового созыва.

Но уже известно, что изменятся «гибкие» проценты, которые зависят от стоимости имущества, проданного управляющими на торгах. Вознаграждение, выплачиваемое от стоимости реализуемого имущества управляющему сейчас — 7 %. Поправки предлагают его повысить до 10 %.

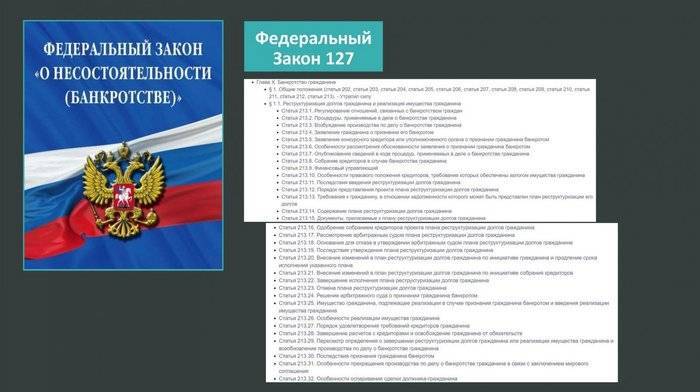

Судебное производство по делу о БФЛ

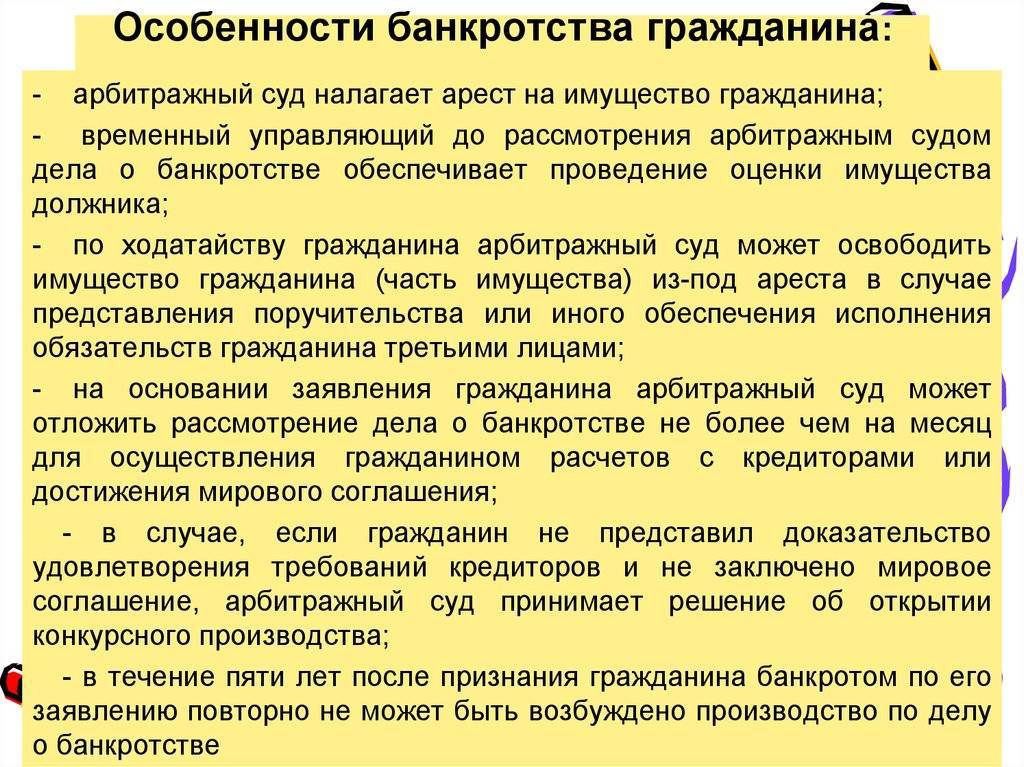

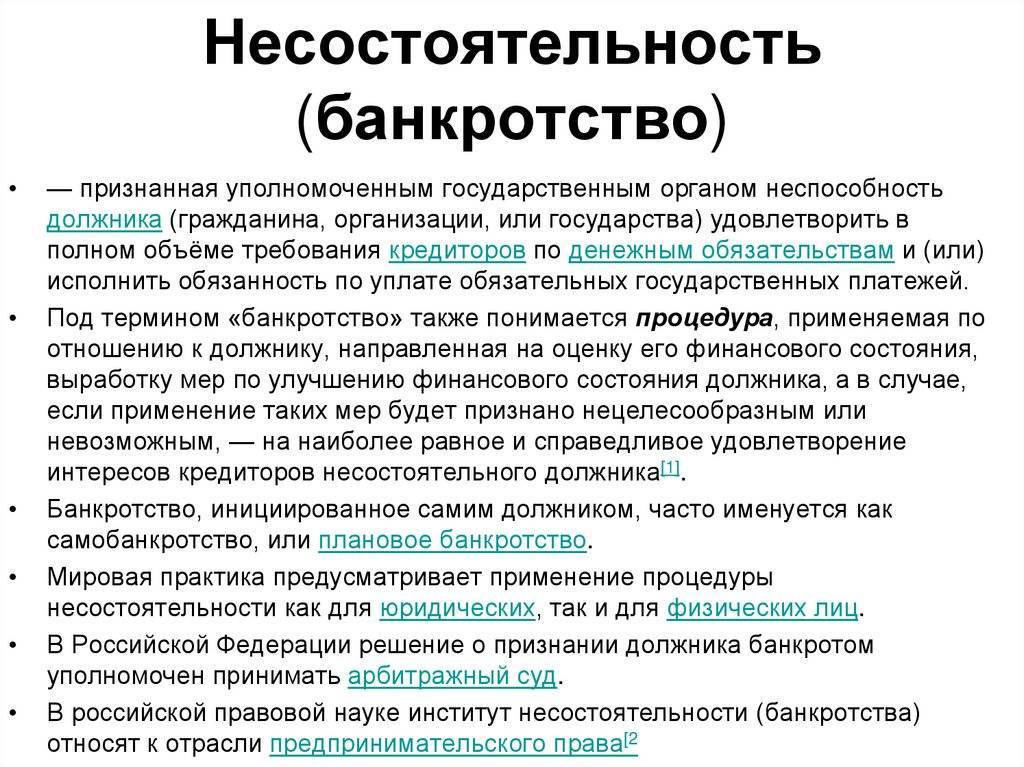

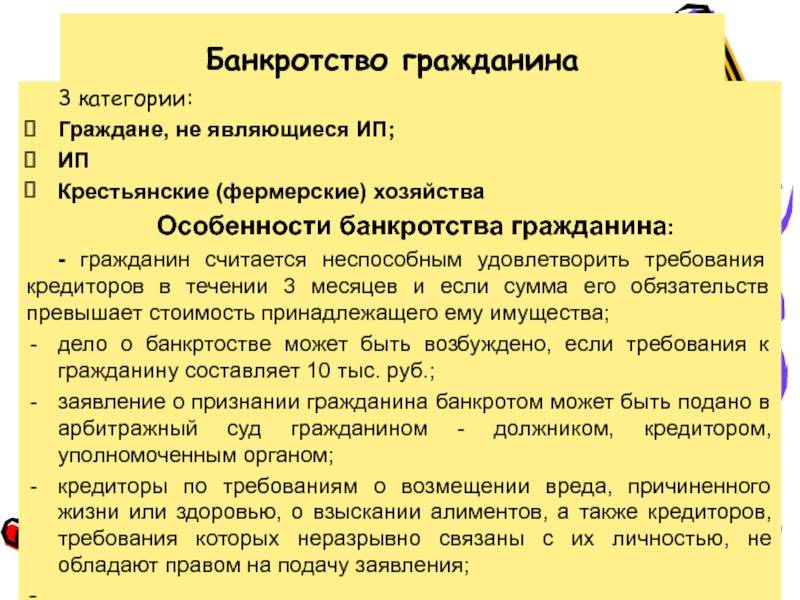

Такое производство осуществляет арбитражный суд. Обращаться с заявлением об открытии дела вправе само физическое лицо, его кредиторы, а также гос. структура, облеченная соответствующими полномочиями. Исключение составляют лица, выступающие с требованиями о возмещении ущерба здоровью или жизни, о принудительном взыскании алиментных выплат.

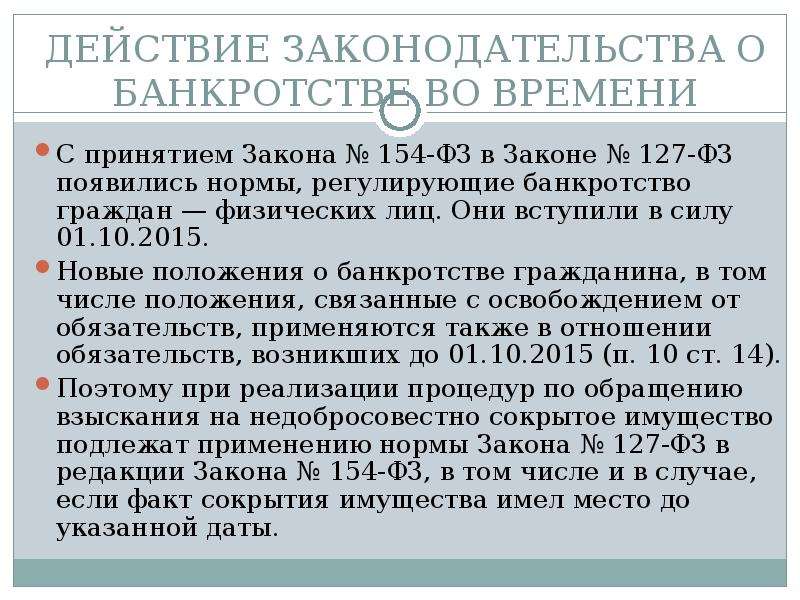

Все категории, лишенные такого права, для предъявления своих требований должны дожидаться состоявшегося признания банкротства должника. Зато их требования остаются в силе даже по окончании данного процесса. Об этом гласит 203 статья 127-го ФЗ.

Следующая статья того же нормативного акта (204) позволяет должнику представить суду план погашения задолженности. В этом приложении к заявлению должны быть отражены:

- планируемый период погашения;

- ежемесячная сумма, выделяемая на выплаты долга;

- ежемесячная сумма, необходимая для жизнеобеспечения должника и его иждивенцев.

Для утверждения судом такого плана нужно согласие кредиторов. Принятие дает возможность приостановить судебное производство на период до 90 дней. В ходе осуществления плана по обоснованному ходатайству какой-либо стороны он может быть изменен.

Производство по делу о БФЛ может приостанавливаться после поступления информации о получении должником наследства. Пауза длится до решения вопроса о наследстве в законном порядке.

Также должник может просить отложения дела (на срок до 30 дней) для расчета по долгам или попытки соглашения с кредиторами. В случае неисполнения обоих намерений должник признается несостоятельным, и начинается распределение его имущества по конкурсу.

Особенности банкротства индивидуального предпринимателя

Рассмотренные положения о банкротстве гражданина, не являющегося индивидуальным предпринимателем, как вытекает из п. 2 ст. 202 Закона о банкротстве, имеют общее значение по отношению к двум другим случаям банкротства граждан – индивидуальных предпринимателей и крестьянского (фермерского) хозяйства. Наряду с этим законом предусмотрены некоторые особенности указанных видов банкротства граждан, учитывающие специфику соответствующих отношений.

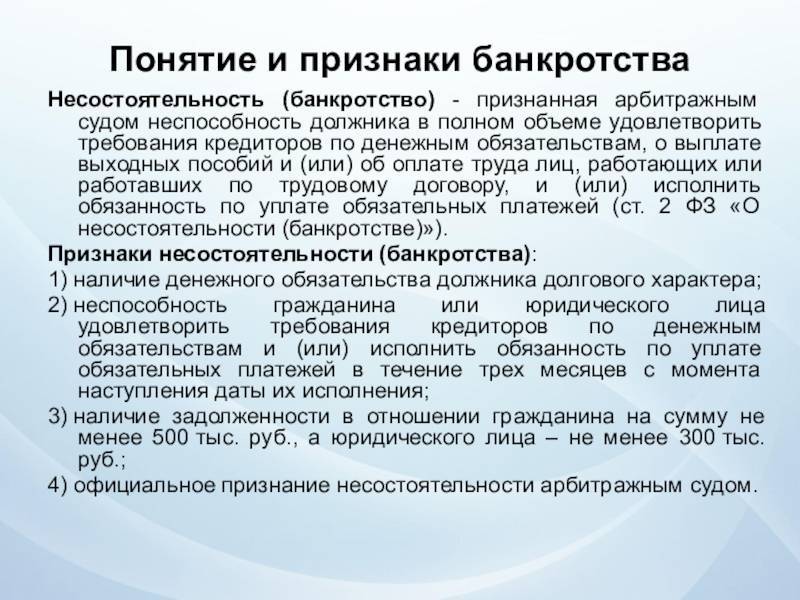

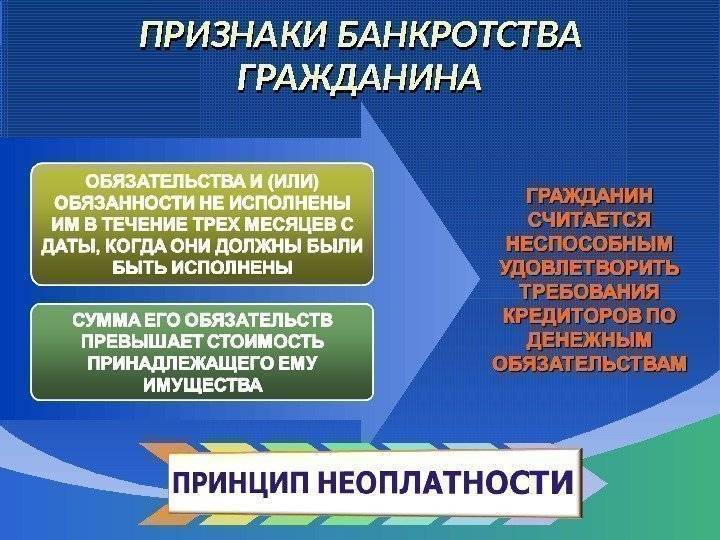

Общие положения о несостоятельности (банкротстве) индивидуального предпринимателя содержатся в ст. 25 ГК. В соответствии с п. 1 и 5 ст. 25 ГК, а также ст. 214, 215 Закона о банкротстве признаком его банкротства является неспособность удовлетворить требования кредиторов по денежным обязательствам, связанным с предпринимательской деятельностью, либо исполнить обязанность по уплате обязательных платежей. Учитывая, что общие нормы закона применяются к рассматриваемым отношениям субсидиарно (ст. 202 Закона о банкротстве), для банкротства предпринимателя достаточно лишь самой по себе такой неспособности, то есть здесь применяетсяпринцип неплатежеспособности, а не неоплатности. Кроме того, важными факторами для признания его банкротом остаютсясрок, в течение которого гражданинпредприниматель был неспособен исполнить свои обязательства, иразмер его задолженности.

Согласно ст. 3 Закона о банкротстве для всех субъектов банкротства установлен общий трехмесячный срок, который, безусловно, распространяется и на индивидуального предпринимателя. Что же касается размера задолженности, то прямого указания на это в законе нет, поэтому необходимо определить критерий

исходя из | общих требований | закона. В соответствии с п. 3 ст. 23 | ГК | к предприни- | |

мательской | деятельности | граждан, | осуществляемой | без | образова- |

ния юридического лица, соответственно применяются правила кодекса, регулирующие деятельность юридических лиц, являющихся коммерческими организациями, если иное не вытекает из закона, иных правовых актов или существа правоотношения. Следовательно, поскольку Закон о банкротстве не устанавливает иного, минимальный размер задолженности индивидуального предпринимателя должен быть таким же, как у юридического лица, то есть равным 100 000 рублей.

Заявление о признании индивидуального предпринимателя банкротом может быть подано самим должником, уполномоченными органами и кредиторами, требования которых связаны исключительно с обязательствами при осуществлении предпринимательской деятельности. Остальные кредиторы вправе лишь предъявлять свои требования в рамках применения процедур банкротства индивидуального предпринимателя (п. 2 ст. 25 ГК, п. 2 ст. 215 Закона о банкротстве).

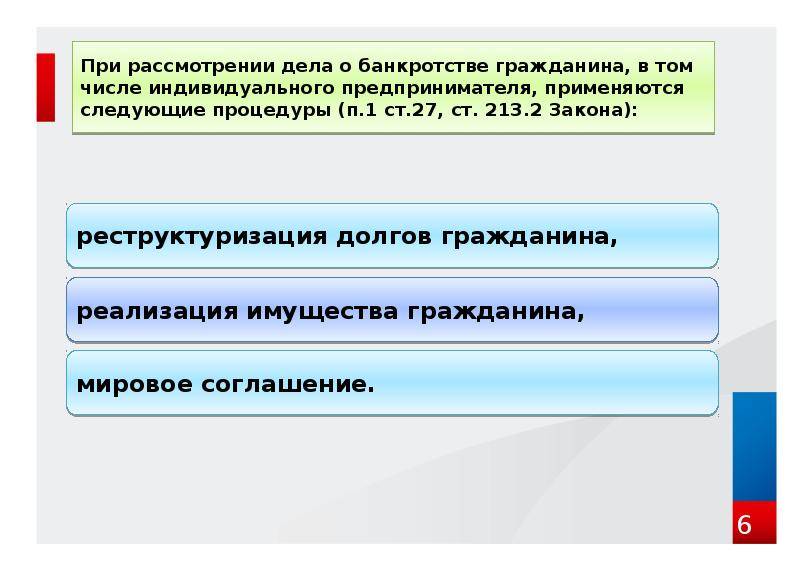

Согласно п. 1 ст. 27 Закона о банкротстве при рассмотрении дела о банкротстве индивидуального предпринимателя к нему, как и к юридическому лицу, по отмеченным ранее мотивам применяются следующие процедуры банкротства:

наблюдение,

финансовое оздоровление,

внешнее управление,

конкурсное производство,

мировое соглашение.

Указанные процедуры банкротства применяются в соответствии с требованиями глав I—VIIIЗакона о банкротстве.

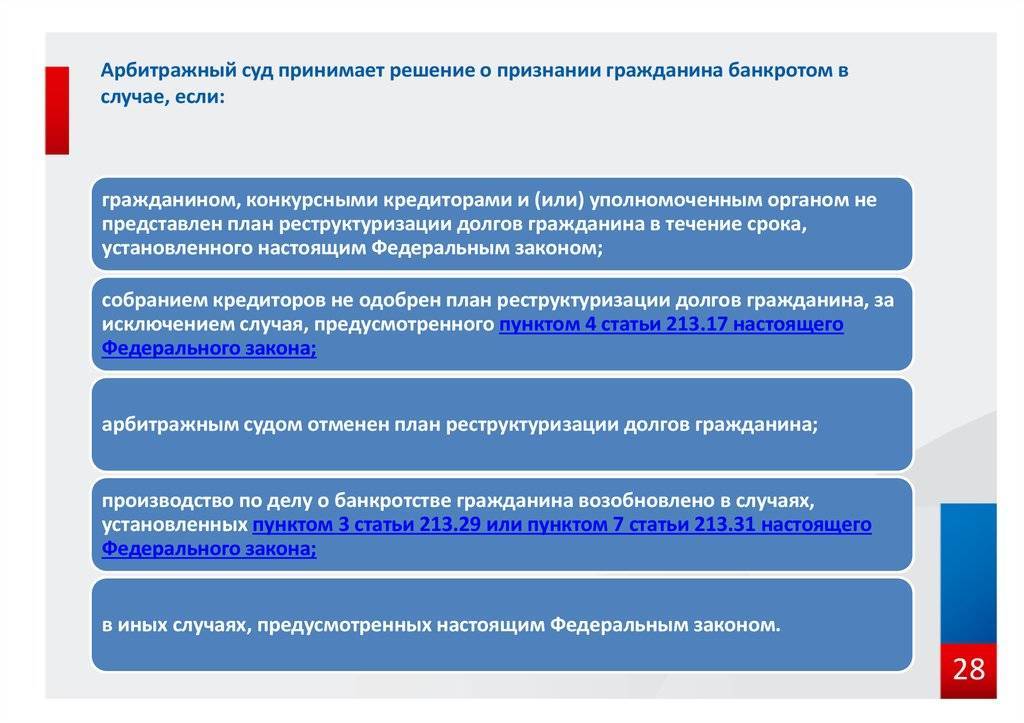

Согласно п. 1 ст. 25 ГК и ст. 216 Закона о банкротстве с момента принятия арбитражным судом решения о признании банкротом и об открытии конкурсного производства утрачивает силу регистрация его в качестве индивидуального предпринимателя, а такжеаннулируются лицензии, выданные ему на осуществление отдельных видов предпринимательской деятельности. Арбитражный суд направляет копию решения о признании индивидуального предпринимателя банкротом и об открытии конкурсного производства в орган, зарегистрировавший гражданина в качестве индивидуального предпринимателя.

Расчеты с кредиторами производятся в порядке очередности, установленной п. 3 ст. 25 ГК. После завершения расчетов с кредиторами индивидуальный предприниматель, признанный банкротом,

освобождается от исполнения оставшихся обязательств, связанных с его предпринимательской деятельностью, и иных требований, предъявленных к исполнению и учтенных при признании предпринимателя банкротом. Однако продолжают сохранять силу требования граждан, перед которыми лицо, объявленное банкротом, несет ответственность за причинение вреда жизни или здоровью, а также иные требования личного характера.

В течение одного года с момента признания его банкротом индивидуальный предприниматель не может быть зарегистрирован в этом качестве (п. 3 ст. 216 Закона о банкротстве). Следовательно, его дееспособность в связи с банкротством в определенной мере оказывается ограниченной.

Вопросы без ответов

Пока к законопроекту остаётся много вопросов. В первую очередь интересует, что будет происходить в течение года? Раз одна из целей повысить эффективность, то логично думать, что кредиторы станут проводить расследование — искать имущество, нелегальную работу и другие варианты возврата долга. Не обернётся ли это для должников лишними проблемами, подозрениями и в итоге судебными разбирательствами.

Сама по себе инициатива радует, поскольку ею смогут воспользоваться клиенты МФО с относительно небольшими долгами, по которым начисляются огромные проценты. Логично также сделать процедуру бесплатной, ведь, при безнадёжном долге найти деньги на банкротство нереально.

Вместе с этим может начаться волна мошенничеств, но Автор законопроекта Николаев успокаивает, что новые правила не будут индульгенцией — банкротство всегда может перейти из внесудебного в судебное. Значит, за честностью и прозрачностью будут тщательно следить.

Закрыть

Порядок погашения задолженности

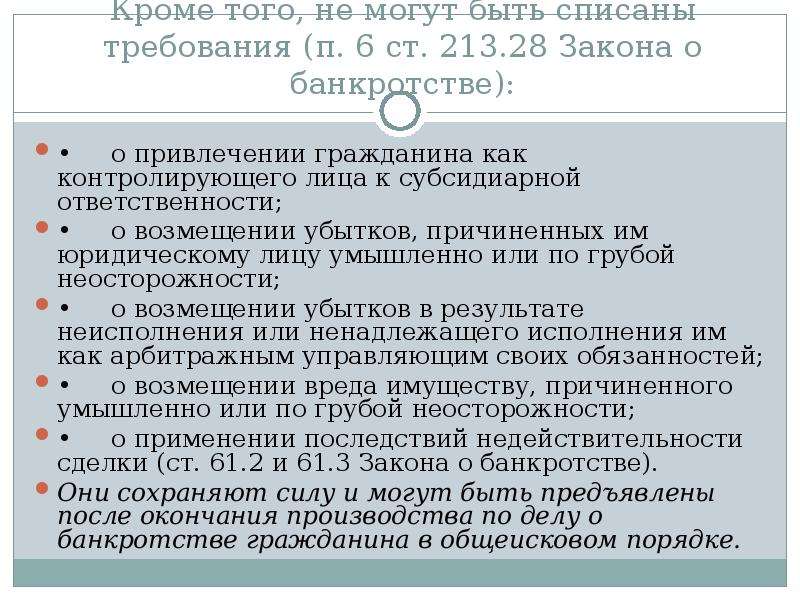

Закон о банкротстве рассматривает порядок погашения обязательств банкрота перед кредиторами в статье 213.27. Так, в ее 6 пункте установлено, что считается погашенной задолженность, которую не погасили по причине нехватки реализуемого имущества.

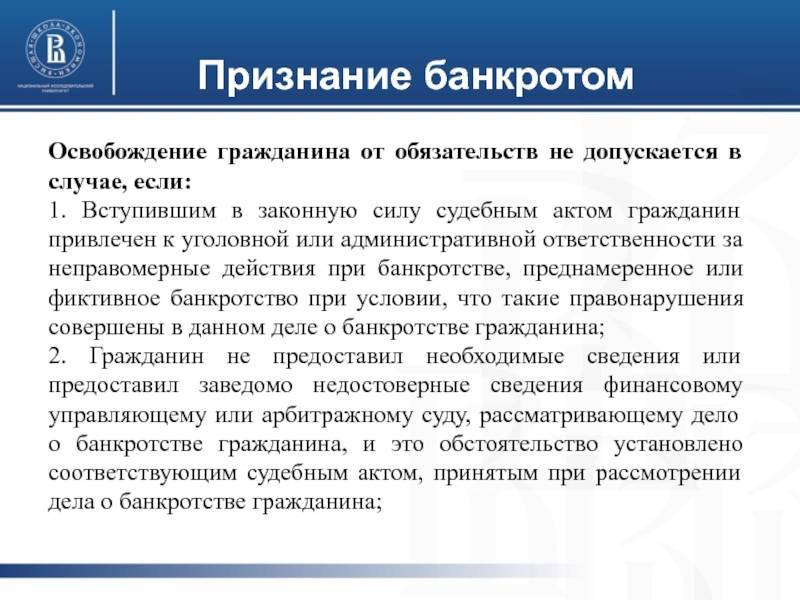

Однако для того чтобы воспользоваться таким послаблением, ответчику необходимо, чтобы были соблюдены условия:

- отсутствие правонарушений в ходе этого судопроизводства;

- отсутствие актов предоставления суду ложных сведений или непредоставления необходимых данных;

- отсутствие незаконных действий в ходе процедуры (злостного уклонения от уплаты долга, получения денег путем мошенничества и т.п.).

В качестве примера таковых мы уже приводили: компенсацию ущерба для здоровья и жизни, задолженность по алиментным выплатам и т.п. (2 пункт 212 статьи 127-го ФЗ).

Темная сторона или минусы банкротства

Есть у Закона о банкротстве физических лиц темная сторона.

Официально все вроде бы хорошо. У гражданина есть возможность избавиться от долгов, начать все с «чистого лица». Говорят о защите добросовестных должников, оказавшихся в трудной жизненной ситуации. Несомненно, что все эти позитивные для должника последствия есть.

Но финансовая жизнь с «чистого листа» сопровождается с временным поражением в правах.

Последствия признания гражданина банкротом следующие:

- в течение 5-ти лет нельзя брать кредит в банке, не указывая на факт своего банкротства;

- в течение 5-ти лет нельзя повторно инициировать процедуру банкротства по заявлению должника;

- если гражданин будет повторно признан банкротом по заявлению кредитора, то правило об освобождении от обязательств действовать уже не будет;

- в течение 3-х лет нельзя занимать должность в органах управления юридического лица.

Не секрет, что в большей степени Закон о банкротстве физических лиц касается заемщиков банков. Сами-то банки больше ориентированы на досудебное взыскание долгов. Поэтому в основном заявителями будут выступать сами граждане.

Многие до сих пор ошибочно считают, что уход в банкротство — это способ оставить банки и коллекторов «с носом». Нужно лишь переписать все имущество на родственников и можно идти в суд с заявлением о «самобанкротстве».

Схема не прокатит. Все сделки, по которым имущество было «переписано» на родственников, будут оспорены и признаны недействительными. За неправомерные действия при банкротстве еще и штраф грозит. Не самый большой, но неприятный.

В результате должник лишается всего «лишнего» имущества. Это не касается имущества, на которое нельзя обратить взыскание, например, единственного жилья, однако…

Если у гражданина был ипотечный кредит, то жилье, пусть даже оно единственное для него, тоже уйдет с молотка в счет долгов (о реализации имущества — в следующей статье).

Не забываем про оплату услугу финансового управляющего (10 тыс. руб.)

Этот человек будет распоряжаться в период реализации имущества абсолютно всеми деньгами должника. Каждый свой шаг нужно согласовывать с финансовым управляющим.

Возможность банкротства гражданина преподносится как панацея от многих бед.

По моему личному мнению одна из необъявленных задач закона о банкротства физических лиц — подстегнуть темпы потребительского кредитования.

С одной стороны кредит — штука полезная. Позволяет компенсировать недостаток собственных средств, необходимых для приобретения необходимых товаров. Но не с такими процентными ставками, как в России.

В зарубежных странах кредитов берут больше, но задолженность по ним меньше, чем в России. Процентные ставки гораздо ниже. Стоимость кредита в нашей стране почти ничем не обеспечена. Стоит ли рисковать? Прежде чем взять кредит в банке, трижды подумайте. После этого еще трижды подумайте — хорошо ли вы подумали? Долги имеют свойство быстро разрастаться. Казалось бы — совсем недавно оплатил одну покупку кредитной картой, потом другую, третью… А потом мучительно ищешь способ погасить сумму долга и набежавшие проценты.

Особенно осторожным нужно быть с микрозаймами.

Многие успешные люди, заработавшие миллионы долларов (евро, рублей) настоятельно рекомендуют не влезать в долги и тем более не брать кредиты. Особенно потребительские.

Например, Бодо Шефер в своей книге «Путь к финансовой свободе» рекомендует разорвать свою кредитную карточку и завести новую только когда вы будете обладать 25 тыс. евро (примерно 1,7 млн. руб., хотя книга была написана до повышения курса валют, поэтому можно говорить о 1,5 млн. руб.)

К сожалению, очень многие в угоду сиюминутным желаниям готовы залезть в неоплатные долги перед банками, лишь бы у него все было «круче», чем у соседа. В первую очередь iPhone последней модели.

«Гонка потребления» делает свое дело. Финансовой грамотности нас ни в семье, ни в школе, ни в ВУЗе не учат. А следовало бы! Приходится учиться самим. Найти нужную информацию не так сложно, как кажется.

На этом все, спасибо за внимание к статье. Кроме того, скоро ожидается принятие Постановления Пленума ВС РФ, разъясняющего положения о банкротстве физических лиц

Ему тоже будет посвящена отдельная статья

Кроме того, скоро ожидается принятие Постановления Пленума ВС РФ, разъясняющего положения о банкротстве физических лиц. Ему тоже будет посвящена отдельная статья.

До встречи!

Стоит ли становиться банкротом?

Объявить себя банкротом – серьезное решение, требующее взвешенного подхода. Неприятные последствия, связанные с таким шагом, способны испортить человеку жизнь, оставив на долгие годы несмываемое пятно на его репутации.

Вместе с тем, появившаяся возможность законного выхода из долгового кризиса может спасти безнадежного должника от пожизненных финансовых проблем, а зачастую защитить его семью, здоровье и жизнь.

Подавать на банкротство можно, если имеются какие-то доходы и можно рассчитывать на реструктуризацию долга, избегая негативных последствий. Либо же долг стал окончательно непосилен, доходов нет и банкротство (в расчете на списание долга) – единственный выход.

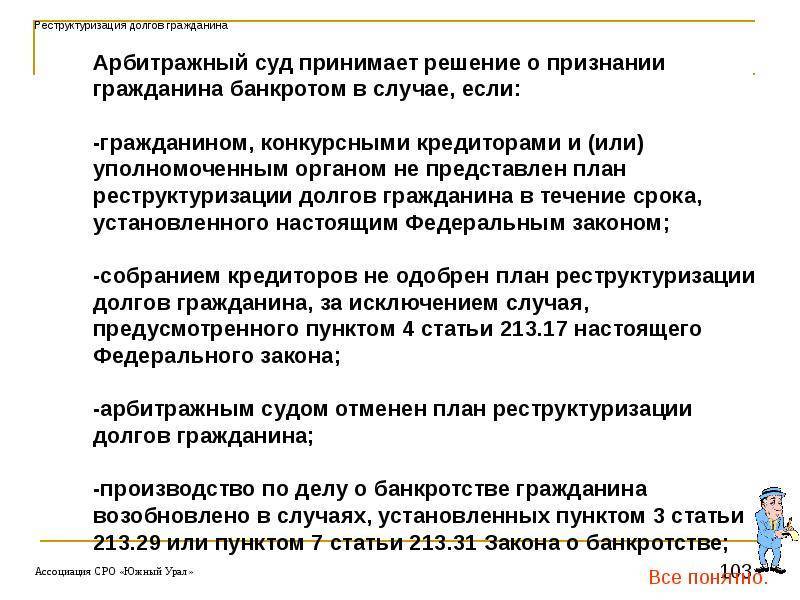

Реструктуризация вместо банкротства

Банкротство гражданина — процедура, которая прежде всего призвана облегчить долговое бремя человека. И потому, согласно задумке законодателя, одним из основных механизмов взаимодействия кредитора и должника будет реструктуризация долговых обязательств. Данная возможность представляет собой определение оптимального для обеих сторон графика погашения обязательств.

Максимальная длительность реструктуризации – 3 года. При этом суд разрешит ее, только если у гражданина есть источники доходов, а также если он не судим по экономическим статьям. План реструктуризации, как то предписывает закон о банкротстве граждан, предоставляется кредиторами и утверждается судом. Чуть позже мы рассмотрим специфику его составления.

Пока идет реструктуризация, гражданин не имеет право без согласования с управляющим заключать сделки на сумму, превышающую 50 тыс. руб. Если человек нарушит это правило, то ему придется, в соответствии с нормами КоАП РФ, заплатить штраф в 4-5 тыс. руб.

Если у человека есть достаточные ресурсы для своевременного соблюдения условий реструктуризации, то его собственность суд не тронет. Однако если план, о котором мы сказали выше, не предоставлен, не утвержден или не исполнен, то суд вправе инициировать продажу имущества должника. На этом этапе реструктуризация превращается, собственно, в банкротство. Но не вся собственность может пойти в счет погашения долга. Не подлежит изъятию и реализации имущество, которое является жизнеобеспечивающим для гражданина и его семьи.

Одновременно с признанием человека банкротом суд также может ввести в отношении должника ограничение на выезд за рубеж. Оно будет действовать, пока человек не расплатится. Также ему может быть запрещено в течение определенного времени брать и выдавать кредиты, быть поручителем, занимать руководящие должности.

Основные последствия процедуры банкротства для должника

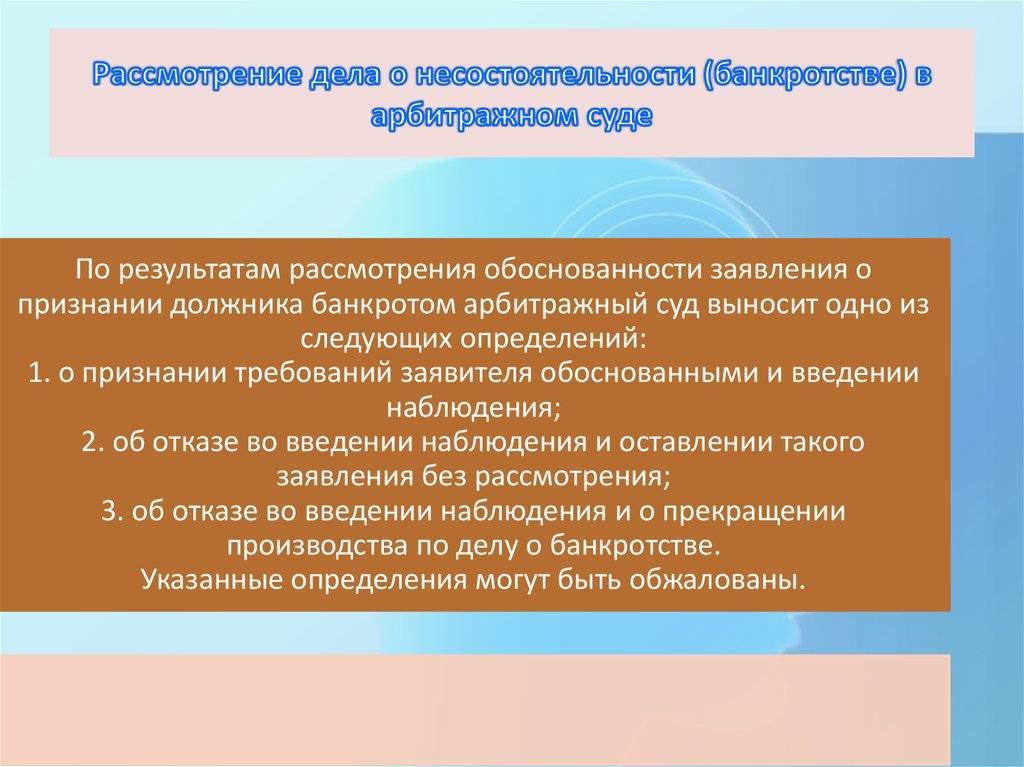

Не ранее чем по истечении 15-ти дней и не позднее чем в течение 3-х месяцев с даты принятия арбитражным судом заявления о признании гражданина банкротом назначается заседание арбитражного суда, на котором рассматривается обоснованность этого заявления.

Если:

- заявление соответствует требованиям, указанным в п. 2 ст. 213.3 и ст. 213.5 Закона № 127-ФЗ,

- требования конкурсного кредитора или уполномоченного органа признаны обоснованными и они не удовлетворены на дату судебного заседания,

- заявителем доказана неплатежеспособность гражданина,

то арбитражный суд выносит определение о признании обоснованным заявления о признании гражданина банкротом и введении реструктуризации долгов гражданина.

В этом определении должна содержаться дата судебного заседания по рассмотрению дела о банкротстве гражданина. Им же утверждается кандидатура финансового управляющего.

Независимо от того, кто подает заявление, в нем должны содержаться сведения о саморегулируемой организации (СРО), из числа членов которой должен быть утвержден финансовый управляющий.

Дальше СРО сама предлагает суду конкретную кандидатуру арбитражного управляющего. Таким образом законодатель хотел, по-видимому, воспрепятствовать возможности инициатора процедуры банкротства гражданина поспособствовать утверждению «своего» финансового управляющего.

Хорошая попытка, но мы-то знаем по уже имеющейся практике банкротств юридических лиц, как это делается…

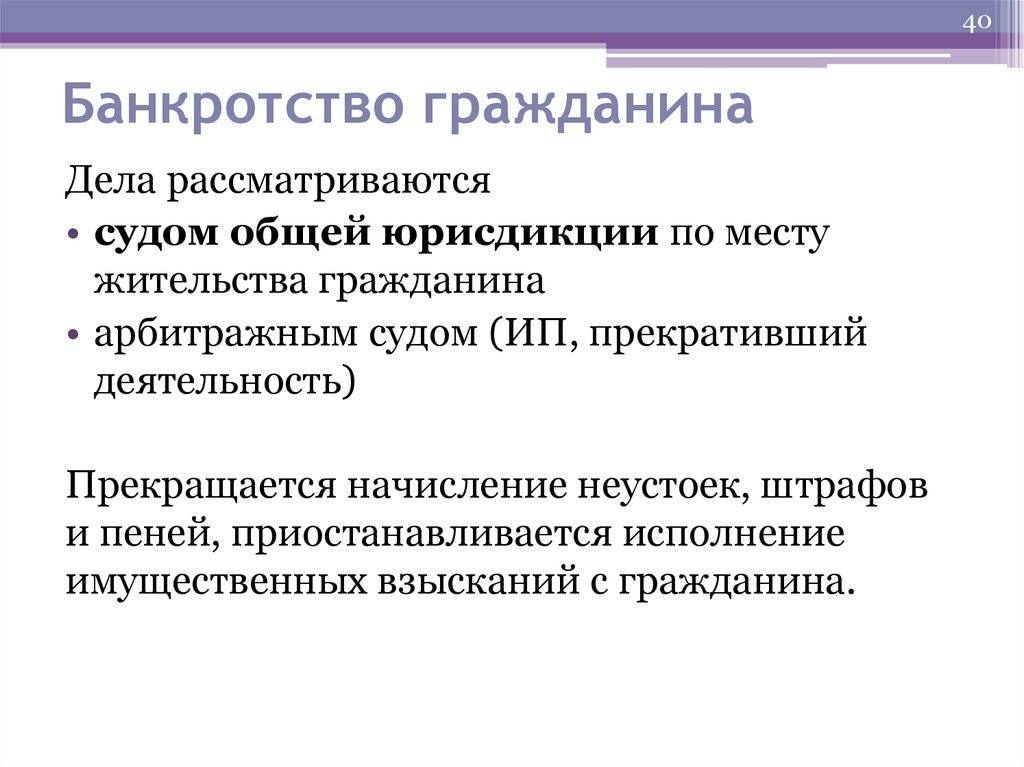

Вынесение определения о признании обоснованным заявления о признании гражданина банкротом и введении реструктуризации долгов гражданина влечет следующие последствия (ст. 213.11 Закона № 127-ФЗ):

- вводится запрет на удовлетворение требований кредиторов по денежным обязательствам и об уплате обязательных платежей за некоторыми исключениями;

- считается наступившим срок исполнения всех денежных обязательств и обязанности по уплате обязательных платежей;

- требования кредиторов по денежным обязательствам, об уплате обязательных платежей (кроме текущих) могут быть предъявлены только в порядке, предусмотренном Законом № 127-ФЗ, т. е. в рамках процедуры банкроства;

- прекращается начисление неустоек;

- приостанавливается исполнение исполнительных документов по имущественным взысканиям с гражданина (есть исключения, они указаны в ст. 213.11 Закона № 127-ФЗ).

Подробнее о реструктуризации и в целом о ходе процедуры банкротства для должника можно прочитать в этой статье.

Ограничиваются возможности гражданина по совершению ряда сделок, которые могут повлечь имущественные последствия и уменьшение конкурсной массы. Их перечень установлен п. 5 ст. ст. 213.11 Закона № 127-ФЗ. Среди них приобретение, отчуждение имущества стоимостью более 50 тыс. руб., недвижимого имущества, получение и выдача займов, передача имущества гражданина в залог и некоторые другие сделки.

Соблюдение этого пункта в основном ложится на банки. Если кредитная организация проведет банковскую операцию по счетам или вкладам гражданина с нарушением этих правил, при этом знала или должна была знать о введенной процедуре реструктуризации, то она может быть привлечена к ответственности.

Иными словами гражданин не сможет воспользоваться даже банковской картой, поскольку все операции по счету будут заблокированы.

Заявление о признании гражданина банкротом может быть признано необоснованным.

В этом случае арбитражный суд выносит одно из двух определений:

- о признании необоснованным указанного заявления и об оставлении его без рассмотрения;

- о признании необоснованным указанного заявления и прекращении производства по делу о банкротстве гражданина.

Условия признания заявления необоснованным указаны в абз. 4, 5 п. 2 ст. 213.6 Закона № 127-ФЗ. В целом они дублируют друг друга.

Если ранее уже кем-то было подано заявление о признании гражданина банкротом, то более позднее по времени заявление остается без рассмотрения. Если ранее иное заявление никем не подавалось, а поданное признано необоснованным, то производство по делу о банкротстве гражданина прекращается.

Единственное жилье должно быть пригодным для постоянного проживания не только гражданина-должника, но и членов его семьи

Суды учитывают, что члены семьи собственника жилого помещения имеют равное с собственником право пользования данным жилым помещением (ч.2 ст.31 ЖК РФ).

Должнику и членам его семьи должны быть обеспечены нормальные условия существования и гарантии их социально-экономических прав (п.3 Постановления Пленума Верховного Суда РФ от 25.12.2018 N 48).

Кого следует относить к членам семьи собственника жилого помещения разъяснено в п.11 Постановления Пленума Верховного Суда РФ от 02.07.2009 N 14 «О некоторых вопросах, возникших в судебной практике при применении Жилищного кодекса РФ». При определенных условиях к ним можно отнести и дальних родственников, и даже “сожителей” (решающее значение в данном случае имеет факт ведения общего хозяйства и единого бюджета).

Бремя доказывания наличия у должника членов семьи в понимании ч.1 ст.31 ЖК РФ ложится на должника.

В целях определения пригодности жилья для постоянного проживания суды учитывают его санитарно-гигиеническое состояние. Также некоторые суды проверяют соблюдается ли “учетная норма площади жилого помещения” в расчете на каждого жильца (ч.4 ст.50 ЖК РФ). Эта норма устанавливается органом местного самоуправления.

Для соблюдения “учетной нормы” суды проверяют, кто фактически проживает в жилом помещении (факт регистрации имеет второстепенное значение).

Если накануне банкротства должник формально зарегистрировал в квартире в качестве членов семьи своих родственников, то суды расценивают это как злоупотребление правом и не учитывают их при определении минимально необходимой площади единственного жилья. В этом случае суды проверяют, утратили ли новоявленные члены семьи должника возможность пользования жилыми помещениями, из которых они прибыли в спорную квартиру и с какими обстоятельствами была связана их перерегистрация.

Местом жительства несовершеннолетних признается место жительства их родителей (п.2 ст. 20 ГК РФ).

Надо отметить, что далеко не все суды применяют учетную норму площади жилого помещения при определении единственного жилья.

Так, рассматривая иск об обращении взыскания на долю в праве собственности на жилой дом и земельный участок СКГД Верховного Суда РФ в Определении от 11.07.2017 N 78-КГ17-28 указала, что “существующие в жилищной сфере нормативы имеют иное целевое назначение и не подлежат использованию в качестве ориентиров при применении имущественного (исполнительского) иммунитета в отношении жилого помещения”.

Возможно решающее значение для такого вывода послужило то, что предметом того спора являлась не квартира, а жилой дом. Однако в дальнейшем некоторые арбитражные суды восприняли данную правовую позицию и стали ее применять в делах о банкротстве, в том числе и в отношении квартир (Постановление Арбитражного суда Уральского округа от 18.09.2019 по делу N А60-46648/2018, Постановление Арбитражного суда Восточно-Сибирского округа от 11.03.2020 по делу N А58-5008/2012).

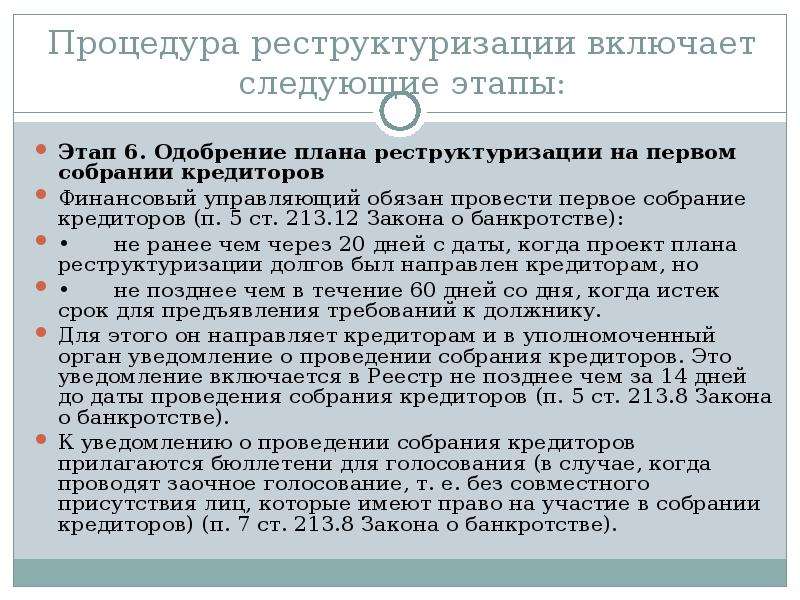

План реструктуризации

Реструктуризация должна быть утверждена в виде специального плана. Гражданин может составить его сам. Однако в этом ему может помочь также и управляющий. В соответствующем документе должны содержаться формулировки о сроках погашения долга. Есть некоторые виды обязательств, которые не могут быть включены в план реструктуризации.

Такая ситуация может возникнуть, если причина долга — неудачная предпринимательская деятельность граждан. Банкротство гражданина на этапе реструктуризации в этом случае не предполагает, в частности, включение в план выплат требований о зарплате, выходных пособиях для наемных сотрудников. Соответствующие обязательства формируют, таким образом, первую очередь платежей.

План реструктуризации, подготовленный должником при возможном содействии управляющего, должен быть утвержден кредиторами, а также судом. Если соответствующий документ не одобрен взыскателями долга, то он может быть направлен на последующую доработку. Однако, как отмечают некоторые юристы, возможны варианты, при которых суд решит утвердить план без одобрения кредиторов.

После утверждения документ подлежит исполнению со стороны должника. Он не может быть односторонним образом изменен кредиторами. Однако они вправе, если на то есть законные основания, предъявить иные требования в адрес гражданина отдельно. Если гражданин приходит к выводу, что не может платить по плану реструктуризации, то он обязан уведомить об этом кредиторов.