Как происходит оформление справки об отсутствии задолженности?

Оформление бумаги о закрытии кредита может осуществляться различными способами. Некоторые банки требуют письменного запроса о предоставлении справки, но обычно она выдается по устной просьбе заемщика. Сроки, в которые получают справку, тоже зависят от кредитно-финансового учреждения. Максимальный период равен двум месяцам. Не все банки выдают справку о погашении задолженности совершенно бесплатно. Стоимость изготовления документа варьируется в пределах 100-600 рублей.

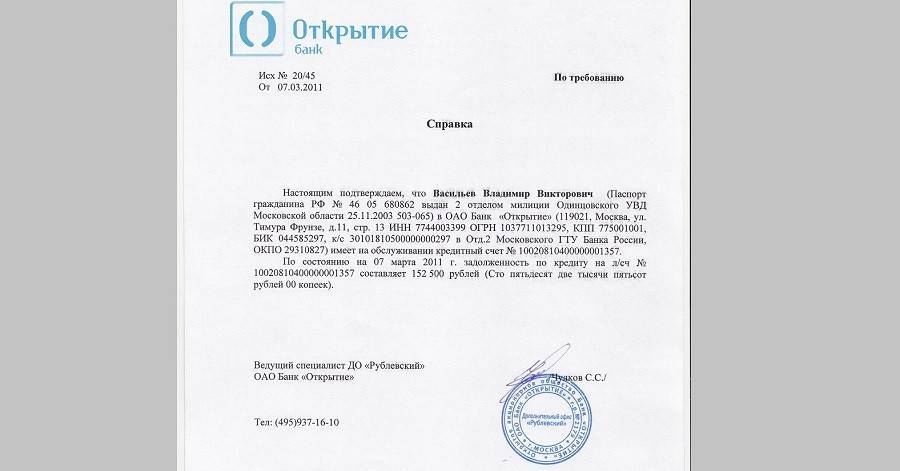

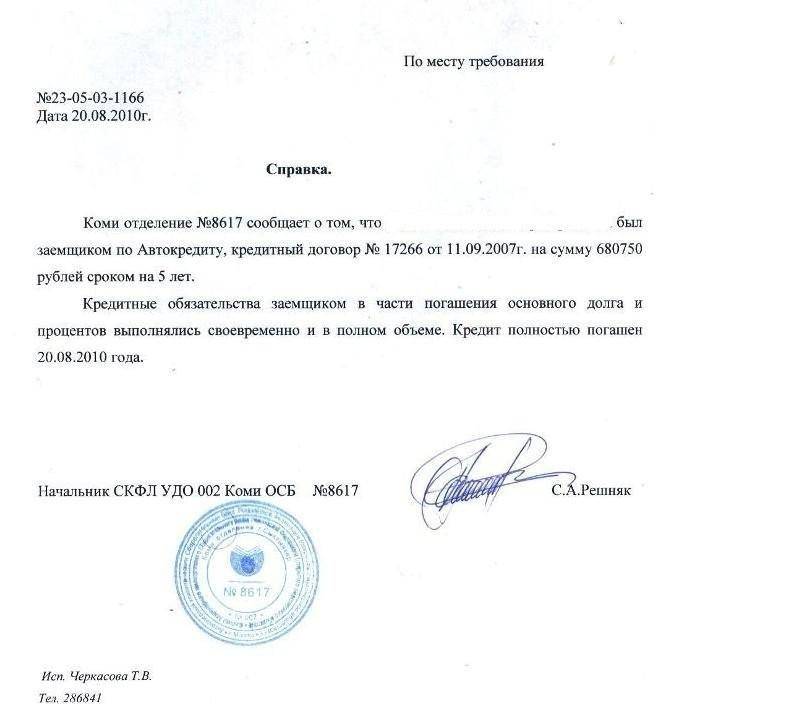

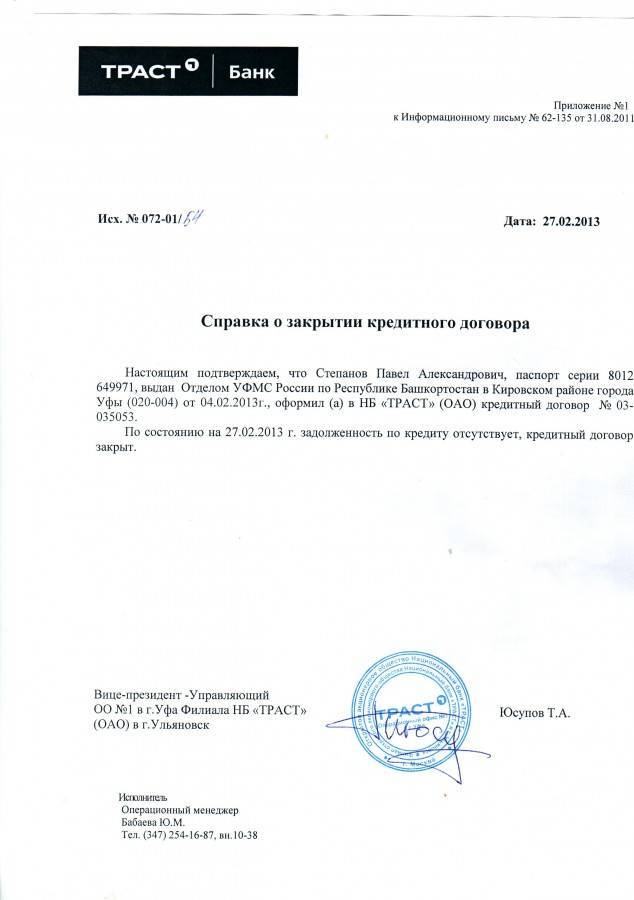

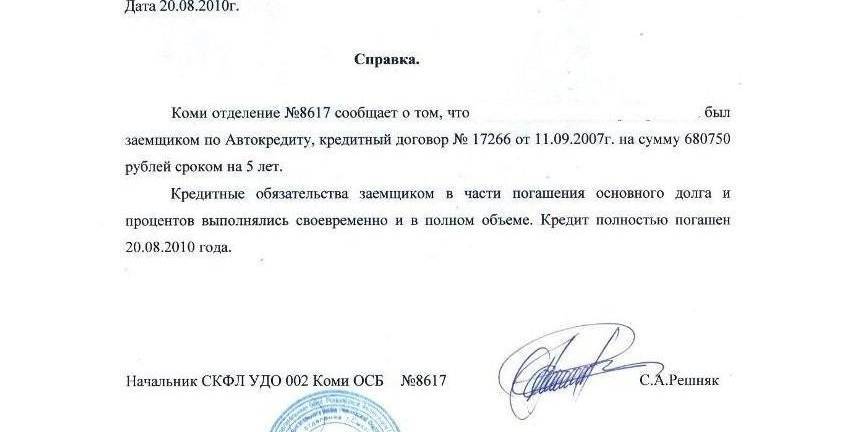

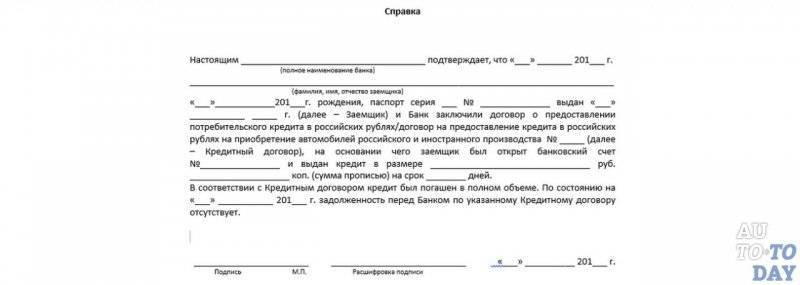

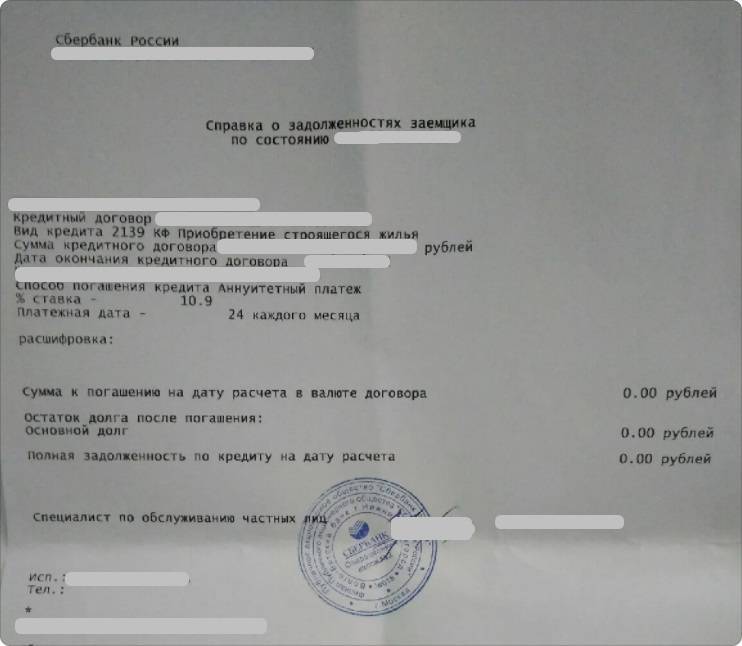

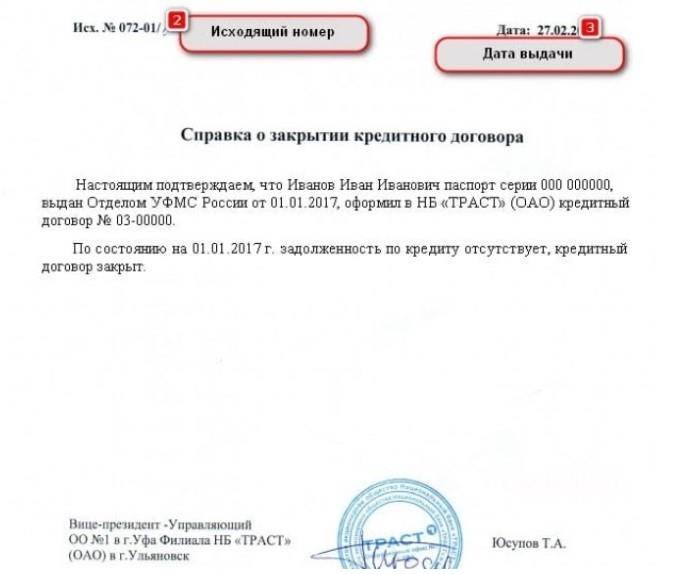

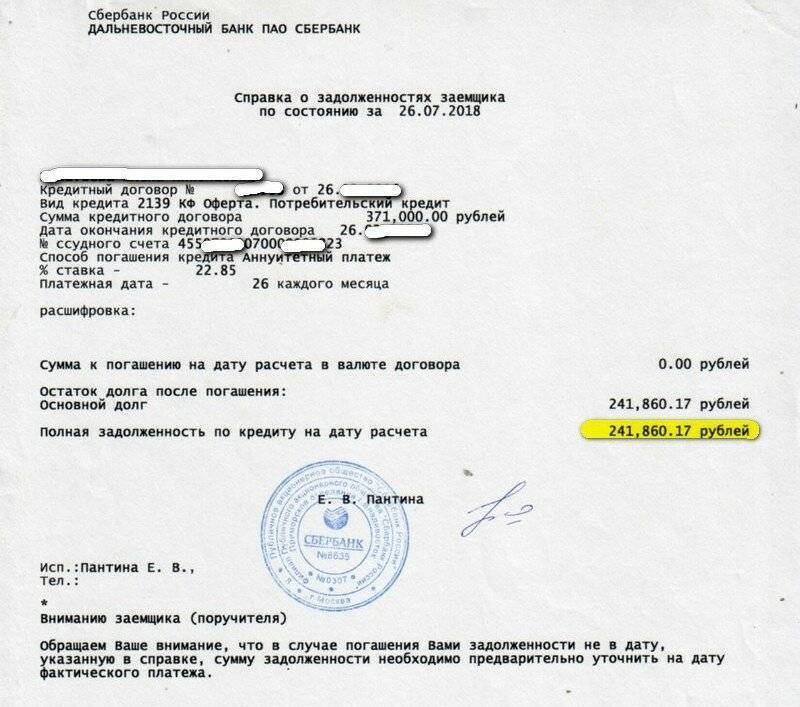

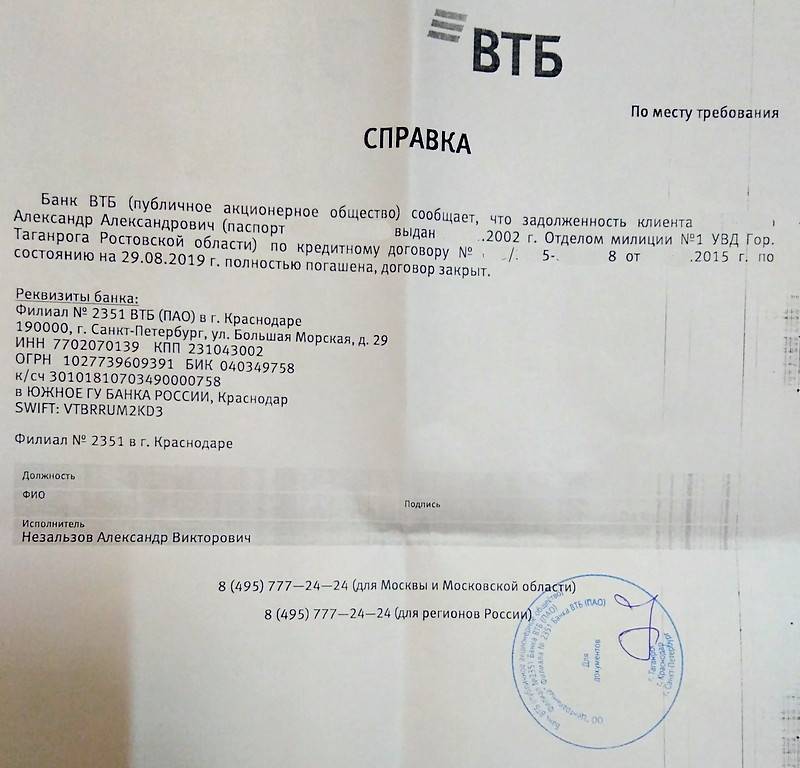

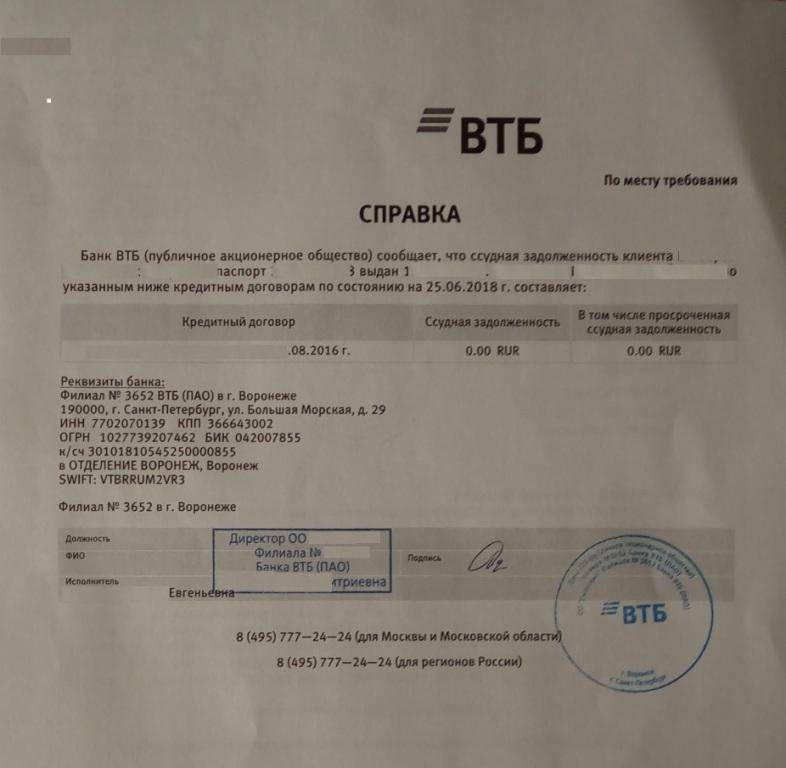

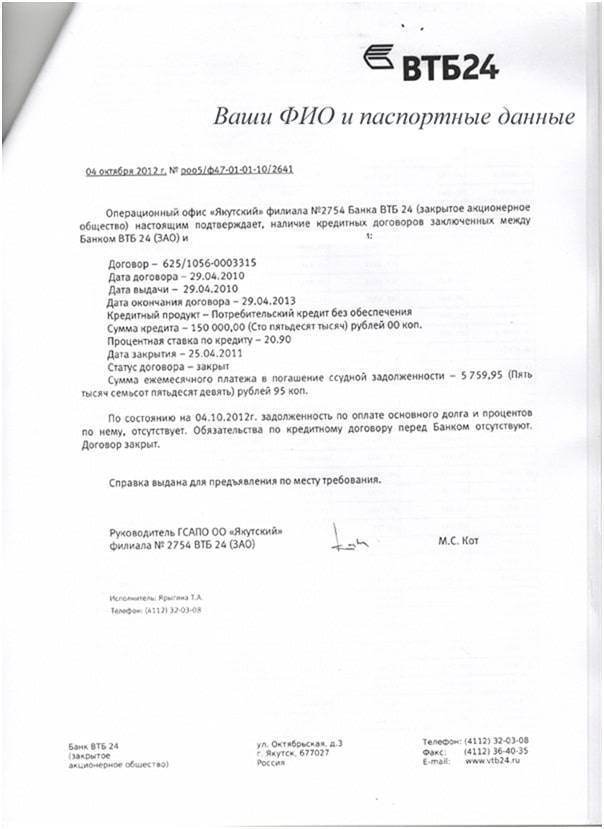

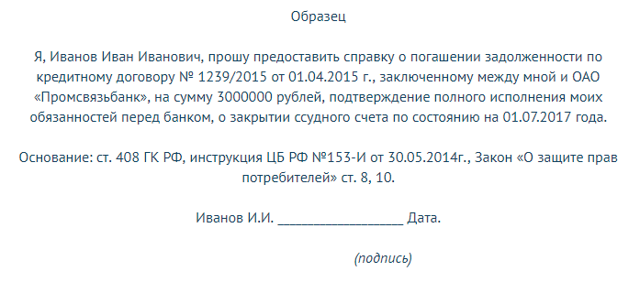

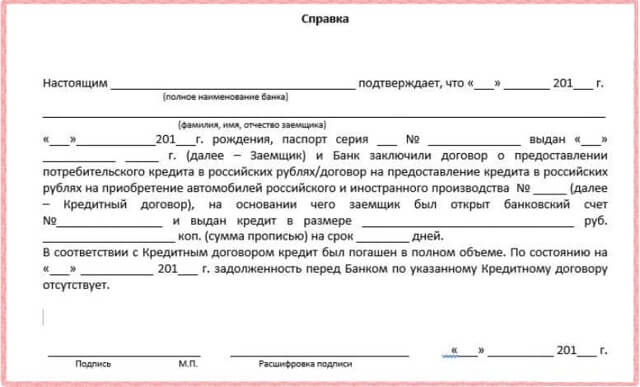

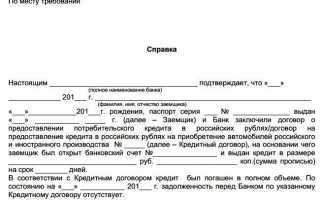

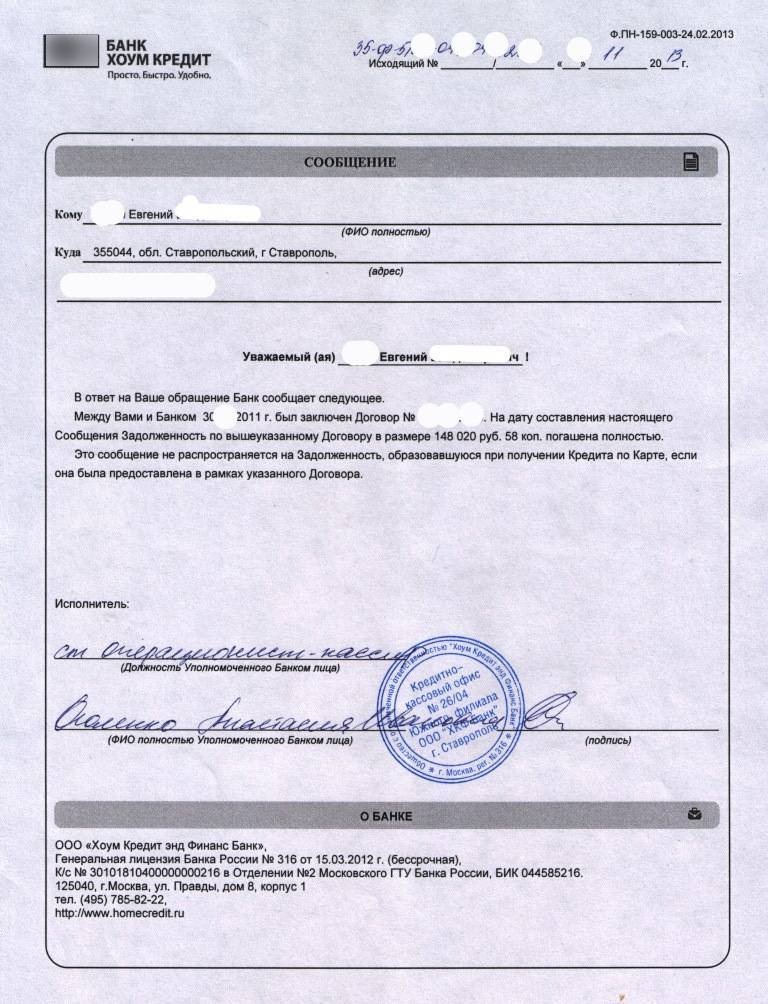

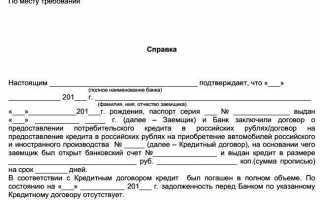

Бумага составляется в произвольной форме. В документе указывают полные фамилию, имя, отчество, номер кредитного соглашения, последняя дата платежа, а также число предоставления. В данную справку лучше всего сделать ссылку на законодательные документы. Это инструкции центрального банка, гражданского кодекса, а также закон «о защите прав потребителя». Бумага визируется заемщиком лично и расшифруется Ф. И. О.

Указание ссылок на законодательные акты иногда позволяет заставить кредитно-финансовое учреждение выдать справку о погашении займа. Сроки предоставления нигде не указываются. Большинство кредитных организаций быстро выдают данный документ абсолютно бесплатно. Некоторые банки в течение тридцати дней после внесения последнего платежа выдают справку бесплатно. Если заемщик не обращается в отведенный период времени, за услугу придется заплатить в пределах от 300 и до 500 рублей. Некоторые кредитно-финансовые организации предлагают отдельный тариф за срочность предоставляемой услуги, к примеру, 50-100 рублей за данную процедуру.

Некоторые недобросовестные кредитно-финансовые организации намеренно затягивают процедуру предоставления справки или отказывают в предоставлении данной бумаги. Запрос в подобном случае следует оформить письменно в двух экземплярах. Один оставляют у сотрудника банка, а другой с подписью о принятии и датой забирают себе. Данные действия необходимо сделать для возможности оспаривания действий кредитно-финансовой организации в Центральном Банке либо для подачи документов в суд.

Что должен выдать банк, после закрытия долга?

Независимо от схемы возврата долга перед кредитором использовалась, справка с банка о погашении кредита является обязательным документом. Специалисты в данной сфере рекомендуют гражданам, закончившим выплачивать займ, обратиться к представителю кредитора и подать заявление о предоставлении документов:

- Выписка по ссудному счету и график оплаты средств. Документация должна быть удостоверена при помощи печати банка и подписи должностного лица. В дальнейшем документы могут стать доказательной базой, если дело дойдет до судебного разбирательства.

- Сопоставить информацию (цифры, данные) с содержанием материалов, полученных от менеджера кредитора и определить, все ли платежи учтены банковским заведением и правильно ли были начислены проценты или пеня (в случае наличия таких взысканий). В качестве основания, можно использовать первичные документы – чеки и квитанции об оплате долга.

- Подать заявление на имя начальника банка о необходимости получения стандартной справки. Обращение следует составлять в двух экземплярах, а на втором, попросить указать номер входящего, дату и подпись получателя. Подготовка документа занимает до двух недель.

Помимо перечисленных документов, следует выполнить еще ряд обязательных действий, чтобы в будущем избежать получения претензий по просроченной задолженности. От заемщика потребуется сделать:

- подать отказ от платных услуг, подключенных к карте или к займу, чтобы банк перестал списывать деньги и не имел возможности применить штрафные санкции;

- заблокировать ссудный корсчет и оформить отказ от бонусной кредитки;

- подать заявление на отказ от перевыпуска кредитной карты и передать сотруднику, вместе с пластиком. Менеджер должен уничтожить карточку на глазах у клиента, перерезав магнитную ленту.

Важно подчеркнуть, что верить на слова не стоит. Лучше оформить досрочное (или своевременное) погашение ссуды официально, чтобы в дальнейшем не разбираться с возникшей проблемой в суде

Вы заказали справку, но не получили её: что делать?

Вам могут отказать в выдаче этого документа, если вы ещё не закрыли кредит в полном объёме.

Если у вас действительно обнаружилась задолженность, это могло произойти по следующим причинам:

- в назначенный день списания долга на балансе было недостаточно средств, поэтому полного погашения кредита не произошло (такое случается, если клиент перевёл деньги на кредитный счёт через сторонние банки или сервисы, поэтому зачисление платежа затянулось до 5–8 рабочих дней);

- вы неправильно рассчитали полную стоимость долга (чтобы избежать ошибки, следует заказывать справку о наличии задолженности по кредиту, а не осуществлять расчёт самостоятельно или с помощью онлайн-калькуляторов);

- техническая ошибка банка (обычно проблема решается в день обращения клиента; при себе следует иметь чеки, подтверждающие внесение платежей).

Повторно подайте заявление о закрытии кредита и внесите на кредитный счёт недостающую сумму, после чего закажите справку.

Некоторые банки присылают клиентам трек-номер для отслеживания письма, например, Тинькофф Банк. Вам достаточно написать в онлайн-чат или позвонить в call-центр, чтобы получить нужную вам информацию.

Где и как взять справку о погашении кредита – особенности и рекомендации

Справка о закрытии кредита выдается на основании запроса заемщика. Этот документ предусмотрен и Альфа-Банком. При этом его выдача не является обязанностью банка, но клиент вправе затребовать этот документ, чтобы иметь официальное письменное подтверждение исполнения своих обязательств.

Указанная справка выдается только после полного погашения взятой ссуды, включая все проценты и пени при допущении просрочек. Если все условия соблюдены, то банк не вправе отказывать в выдаче справки. И мы разберем нюансы, которыми обладает справка о закрытии кредита Альфа-Банка.

Как закрыть кредит в Альфа-Банке?

Действующее законодательство устанавливает прямой запрет на ограничение права заемщика погашать ссуду досрочно.

Такое погашение означает, что клиент выплачивает кредит не по графику, а с его опережением. Соответственно, он вносит большие суммы денежных средств и погашает свои обязательства до наступления срока, указанного в кредитном договоре.

При этом клиент имеет полное право погашать досрочно кредит в полном объеме или в любой части в зависимости от объема имеющихся у него денег.

Сделать это он может при непосредственном посещении офиса банка или удаленно. И банк не вправе отказать в досрочном погашении, не вправе требовать выплаты каких-либо компенсаций или штрафов.

Что касается погашения в срок, то это означает строгое следование клиентов условий графика платежей. Он выплачивает деньги по такому графику в размере, установленном еще при оформлении ссуды.

Соответственно, последний платеж будет совпадать с датой окончания срока действия кредитного договора.

Но если остался хотя бы малейший долг, то кредит официально считается не погашенным. Об этом забывать не стоит.

Как получить справку о закрытии кредита в Альфа-Банке?

Данная справка выдается на основании заявления заемщика. Затребовать ее получение можно через личный кабинет или при обращении в любой офис.

Срок оформления и выдачи документа определено положениями самого банка. Как правило, данная справка об отсутствии задолженности выдается в течение недели после обращения заинтересованного лица.

Указанный документ может быть платным, поскольку банк расценивает выдачу справок как дополнительную услугу. Ведь выдавать ее в обязательном порядке не нужно.

Документ будет содержать:

- Реквизиты Альфа-Банка,

- Сведения о кредите, который полностью погашен,

- Кроме того, указываются данные о начале срока действия договора и его окончании.

Для чего нужна справка?

Справка об отсутствии задолженности необходима в ряде случаев. Например, она потребуется, если нужно получить новый займ в другом банке.

Сведения в бюро кредитных историй могут быть обновлены несвоевременно. И справка станет единственным подтверждением исполнения заемщиком своих обязательств.

Кроме того, документ необходим при решении гражданских споров, а также споров с коллекторами.

Такой документ позволит избежать необоснованных претензий и поможет разрешить спорные ситуации.

Если справку не выдали?

Согласно требованиям гражданского законодательства, Альфа-Банк не имеет права отказывать в выдаче такой справки.

Случаи отказа, как правило, основаны на том, что погашение кредита не произошло. Например, это может быть связано с наличием пеней по предыдущим просрочкам, с которыми вы не согласны.

Соответственно, нужно погасить их. И только потом требовать справку.

Если же отказ является неправомерным, то следует обращаться к управляющему офисом за разъяснениями.

Такие решения следует обжаловать в органы прокуратуры или в судебном порядке. При удовлетворении заявления в принудительном порядке, заемщик получает право требовать с банка компенсацию морального вреда.

Полезные советы

Перед тем как брать в Альфа-Банке справку о закрытии кредита, лучше обратиться в консультацию онлайн. Узнайте там все нюансы. Так как правила выдачи документов постоянно меняются.

Если вам отказал в справке малый офис, то пожалуйтесь в крупный филиал. Часто мелкие «деревенские» банки просто не хотят работать как надо.

Если вы не согласны со штрафами, то лучше обратиться в суд. Не стоит просто их не платить. Так как будет начисляться пеня.

Закрытие кредитного счета в банке

Русфинанс банк. Справка о погашении кредита

Как получить справку о закрытии кредита?

Задать вопрос о кредитах нашим специалистам!

В качестве бонуса, вы можете прямо сейчас:

ВЗЯТЬ ДЕНЬГИ В ДОЛГ БЕЗ ПРОЦЕНТОВ

Подобрать индивидуальный кредит бесплатно

Узнать кредитную историю по фамилии онлайн

Как правильно закрыть ипотеку

Внесение последней суммы по займу вовсе не означает, что заемщик правильно закрыл кредит.

Для этого нужно последовательно выполнить следующие действия:

- В банке, где оформлялся кредит, получить график выполненных платежей, а также полную выписку по кредитному счету. Этот документ должен быть подписан уполномоченным банковским специалистом и заверен печатью отделения.

- Проверить правильность данных, сопоставив их со своими (чеками, квитанциями об оплате и т.п.). В случае разночтений, сразу указать на это работнику банка и выяснить причины разницы в сведениях.

- Получить на руки справку о закрытии кредита.

- Отказаться от сопутствующих услуг (мобильный банк-клиент, сервис уведомлений по смс об операциях и т.п.)

- Заблокировать кредитный счет.

- Письменно отказаться от перевыпуска кредитной карты, вернуть старую карту в банк и проследить, чтобы сотрудник банка ее уничтожил, разрезав таким образом, чтобы повредилась магнитная лента.

- Если при оформлении кредита заключался страховой договор, следует написать заявление о желании его расторгнуть в связи с прекращением кредитного договора.

Документы о закрытии кредита нужно хранить три года: это стандартный срок давности по искам, связанным с кредиторскими задолженностями.

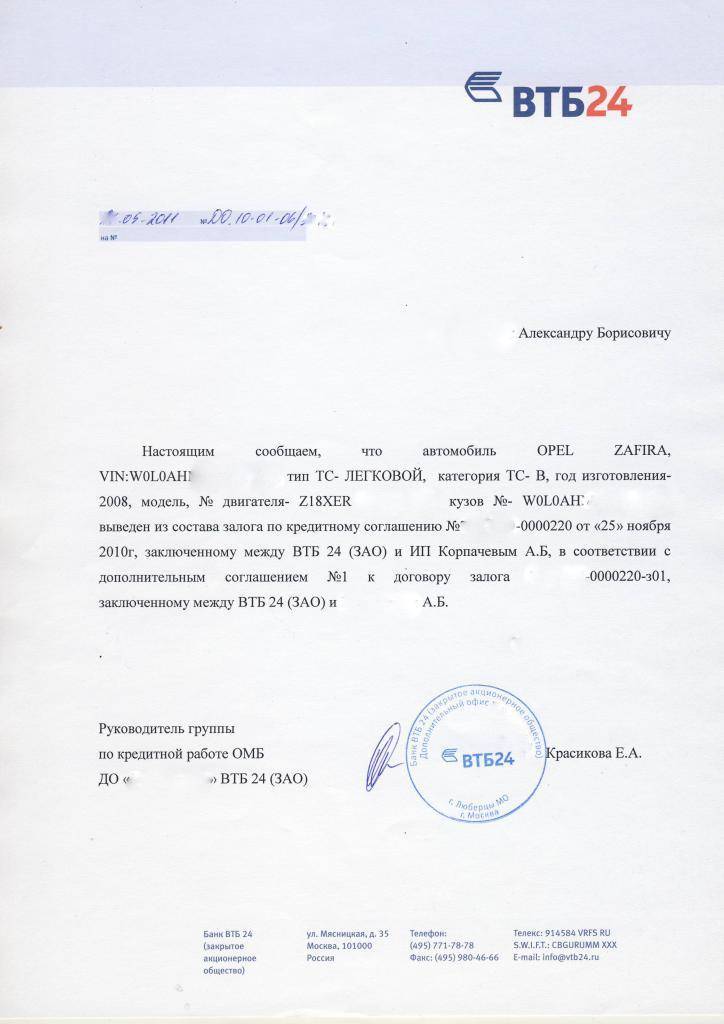

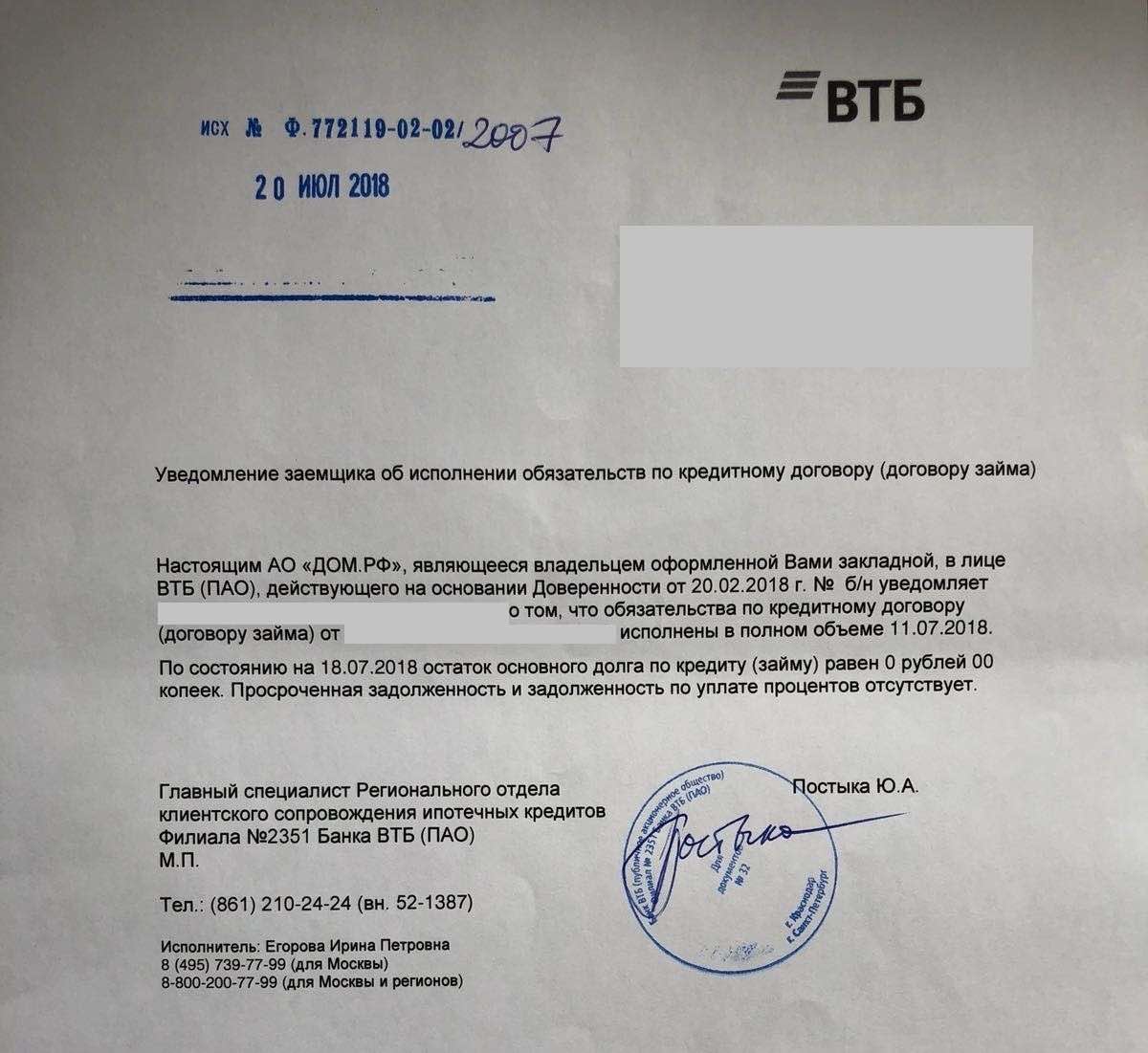

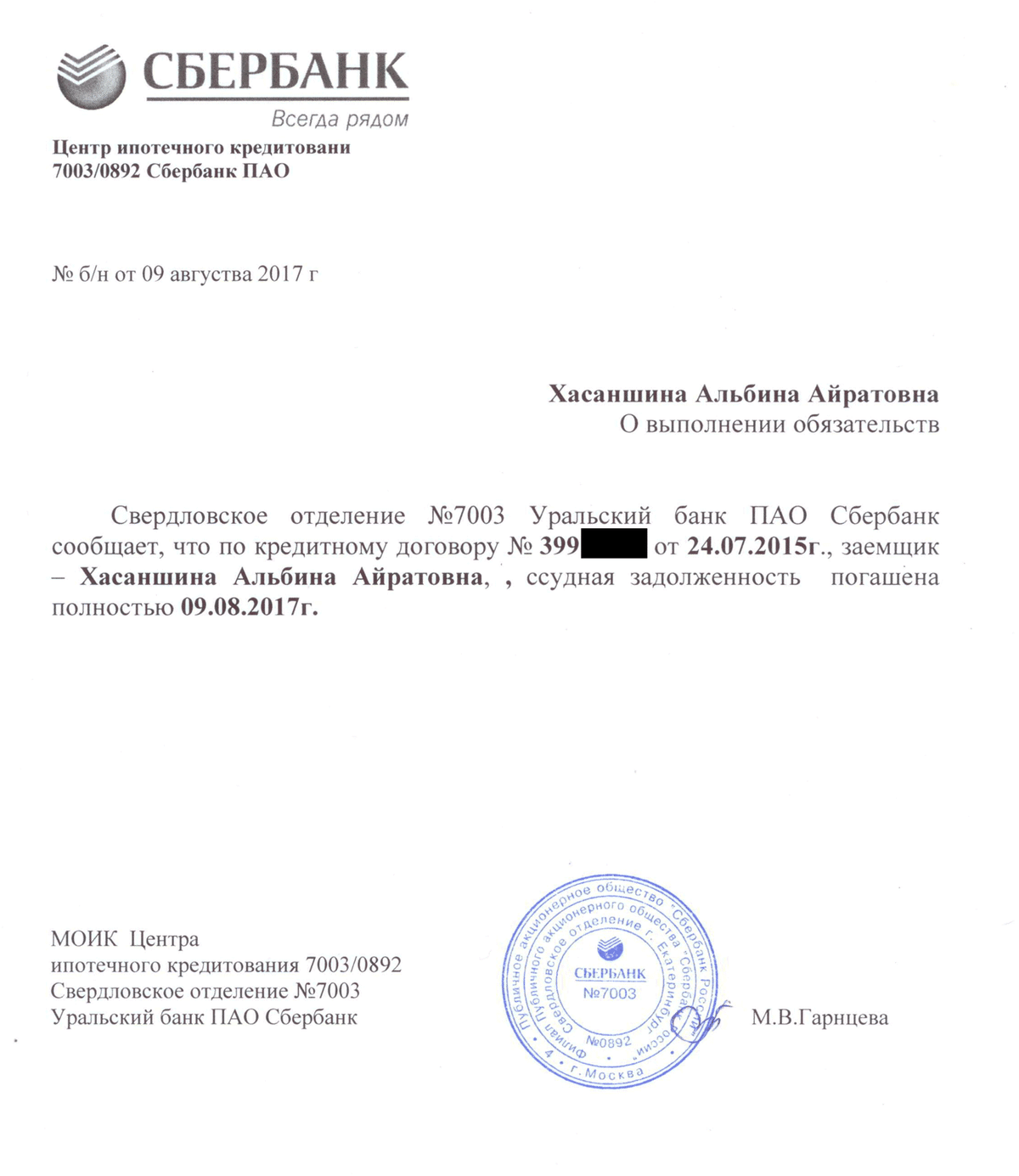

При ипотечном кредитовании деньги выдаются под залог недвижимости: до полной выплаты долга она принадлежит банку, в Росреестре наложено обременение и никакие сделки с такой недвижимостью невозможны без согласия банка.

Пошаговая инструкция по закрытию ипотечного договора:

- Выплатить (погасить) ипотечный долг.

- Закрыть счет с которого шли расчеты по кредиту.

- Получить в банке справку о полном погашении ипотеки.

- Получить залоговые документы.

- Снять обременение в Росреестре и получить свидетельство о праве собственности.

Бремя ипотеки

При закрытии ипотечного кредита нужно снять обременение. Многие думают, что это происходит автоматически после закрытия долга перед банком. Это не так. И вопрос лучше решать сразу.

Для этого следует взять в банке справку о выплате ипотеки и погашенную закладную на квартиру, а затем самостоятельно (без банковских работников) обратиться в МФЦ. Там у вас попросят также паспорт собственника и заявление. Информация о снятии обременения с жилья появится на сайте Росреестра примерно через неделю.

Спустя пять лет мужчина решил продать жильё. Нашел покупателя, но оказалось, что на квартиру всё ещё наложено обременение. Позвонив в банк, он узнал, что ему нужно самому собрать пакет документов и записаться в МФЦ, а после этого написать на электронную почту банка, чтобы сотрудники отправили свой пакет документов.

Позже в колл-центре ему сказали, что процесс должен протекать иначе: в течение трёх дней ему позвонит представитель банка, чтобы пойти в МФЦ вместе с ним. Клиент попытался разобраться в ситуации и позвонил в банк снова, но уже другой специалист сказал ему, что звонка ждать не нужно, можно идти в МФЦ самостоятельно.

Так собственник и сделал, после чего сообщил об этом в банк. Но недопонимание достигло предела: сотрудник сказал, что мужчина должен был дождаться звонка представителя. Но с мужчиной, по его словам, не связались.

В итоге продать квартиру не удалось, так как обременение не было снято вовремя, собственник продолжил разбираться в ситуации. В таких случаях проблемы всегда разрешаются, но только потерянного покупателями времени назад не вернуть.

Коллаж: «Секрет фирмы», depositphotos.com

Почему нужно получать справку о закрытии займа?

Заемщик вносит требуемую денежную сумму на банковский счет и прибывает в полной мере, что кредитный долг погашен. К сожалению, это не всегда так, поэтому начинает образовываться задолженность. Это происходит по нескольким причинам:

- Деньги за последний платеж вносятся через терминалы. Перевод посредством платежных систем и через сторонние банки может занимать несколько дней. Задержка с поступлением денежных средств становится причиной образования задолженности.

- Прямое внесение денег непосредственно на кредитный счет тоже не всегда гарантирует отсутствие задолженности. Банки нередко списывают определенную комиссию за осуществление перевода. Денег, которые поступают в счет уплаты займа, может не хватить. На задолженность накладываются штрафы и пени.

- Кредитная карта или онлайн-банк может подключать дополнительные услуги, среди которых выписки, обслуживание, смс-сервис и многое другое. Комиссию за сервис списывают в автоматическом режиме. Заемщик может забыть об этом. В результате этого кредитка или счет останутся открытыми, а за обслуживание будут начисляться денежные средства, которые перестают поступать. Деньги за данную комиссию станут той самой задолженностью.

- Досрочное погашение кредита может привести к тому, что возникнет просрочка, поскольку платеж вносится не по графику.

- Виноватыми могут быть даже сотрудники кредитно-финансовой организации, неправильно сообщив сумму долга, поскольку не всегда программное обеспечение работает верно, и происходят технические сбои.

Существует множество факторов, которые могут стать причиной образования задолженности по кредиту. Человек, считая, что полностью оплатил весь свой займ, даже не подозревает об имеющимся долге. Главным минусом является испорченная кредитная история. Заемщик становится недобросовестным. Исправлять плохую КИ придется долгое время, поэтому лучше подстраховаться и запросить в банке справку о закрытии кредита.

Данная бумага необходима для решения следующих проблем:

- обретение уверенности, что заемщик не имеет никакой задолженности перед кредитно-финансовой организацией;

- возникновение споров с банком, обращение кредитора в судебный орган, где документ станет служить доказательством отсутствия долгов;

- быстрое оформление следующего займа в другом финансовом учреждении, если информация о погашении кредита еще не поступила в бюро кредитных историй.

Всего одна бумага позволяет решить множество проблем.

Справка об отсутствии задолженности по кредиту. Как заказать, и где её получить?

Вы наконец погасили кредит! Думаете на этом всё закончилось? Пока не получите подтверждающий документ — нет. Справка о погашении кредита — документ, подтверждающий чистоту вашей банковской истории.

Если банк не уверен в вашей платежеспособности, то он будет выдавать кредиты под «драконовские» ставки. Финансовые аналитики просто не уверены, что вы сможете выплатить всё в срок. Сегодня вы узнаете, как получить справку об отсутствии задолженности и стать самым желаемым клиентом любого банка.

Для чего нужна справка о погашении кредита?

Она станет вашей банковской палочкой-выручалочкой. Справка об отсутствии задолженности может пригодиться при оформлении ссуды в другом финансовом учреждении. Иногда в бюро кредитных историй просто не знают, что заемщик уже расплатился с долгами. Поэтому требуйте справку о закрытии кредита сразу. Это нужно для дополнительного подтверждения чистоты вашей банковской истории.

Нередки такие случаи, когда заемщик погасил все обязательства, но из-за комиссий у него осталась непогашенной часть платежа. Вы сами не зная того, влезаете в долги. Закажите справку — убедитесь, что вы закрыли все долги.

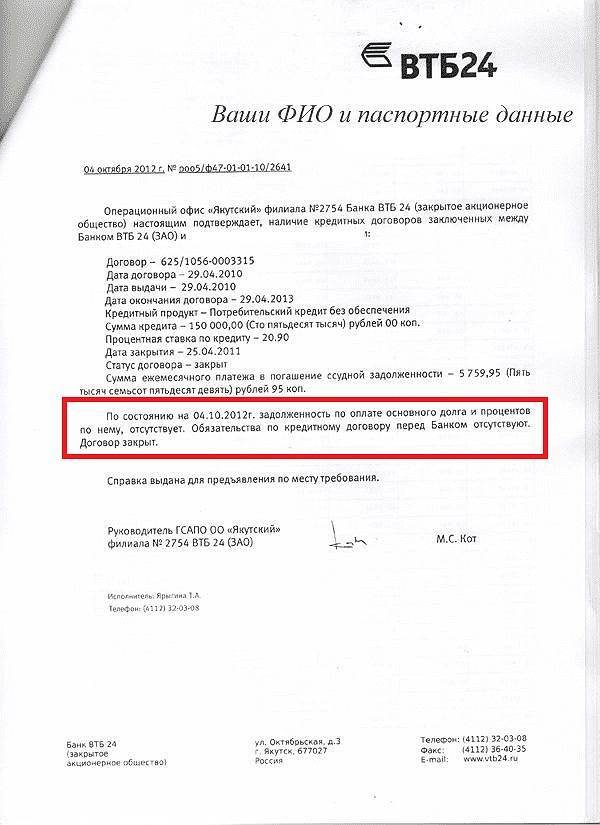

Вы уже поняли почему её следует сделать. Теперь нужно понять, что должно быть внутри справки об отсутствии кредитов. В документе должны быть:

- исходящий номер;

- дата формирования;

- печать банка и подпись уполномоченного сотрудника;

- сумма займа и дата его погашения;

- дата выдачи документа;

Обязательно проследите за тем, чтобы его заверили печатью. Если её не будет, то документ становится «филькиной грамотой» без какой-либо законодательной силы.

Вы можете попросить сделать справку в любое время после закрытия займа. Если вам скажут, что вы просрочили дату запроса, покажите им 408 статью ГК РФ. Там написано, что кредитор должен предоставить вам расписку, где будет видно сколько и когда вы заплатили.

Но вот как они должны это делать, там не указано. Каждое учреждение может ставить свои правила. Обязательно узнавайте такие тонкости перед заключением кредитного договора.

Где взять справку о погашении кредита

Не ждите, что банк вам сам отдаст её — это не в его интересах. Подавайте заявку на получение справки об отсутствии задолженности после оплаты последнего платежа.

Чаще всего их можно взять только в отделении самого банка. Некоторые финансовые учреждения разрешают подать e-заявку. При этом одни выдают справку почти мгновенно, а у вторых нужно ждать неделю-вторую.

Всё что от вас нужно — прийти в банк с паспортом, и написать заявление. Если вам говоря что нужно принести код налогоплательщика, дипломы и т.д. — не верьте. Паспорта будет вполне достаточно. В заявке укажите номер договора, дату погашения ссуды и составления документа. Поставьте свою подпись в нижнем правом углу — без неё обращение будет считаться недействительным.

Условия получения

Чтобы заказать справку об отсутствии задолженности, вам нужно:

- Собрать все квитанции;

- Погасить задолженности (тело + проценты + пеня);

- Получить все выписки по счету;

- Написать заявление о закрытии счета и получить его копию с печатью;

- Получить соответствующую справку.

Если вы закрываете залоговый кредит —дождитесь изъятия записи об обременении из реестра вещных прав. Если вы брали автокредит: переоформите страховку и техпаспорт, исключив банк оттуда. Таким образом он не сможет отсудить у вас часть имущества.

Справка о полном погашении кредита

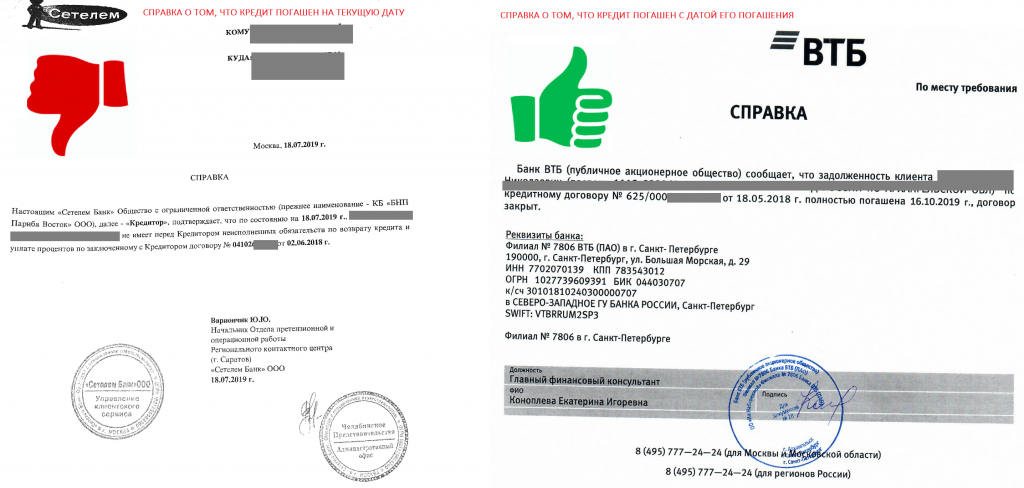

Есть несколько вариантов справок о погашении займа: досрочное и простое погашение.

В первом случае документ поможет вам взять более крупную ссуду, так как он доказывает вашу хорошую кредитную историю. Если банк скажет платить до тех пор, пока не закончится срок кредита, то вы сможете подать ответный иск.

Ну а во втором случае вам придется дополнительно нести деньги в банк. После закрытия займа система автоматически исключает вас из списка клиентов. Чтобы получить справку, вам нужно будет заплатить от 250 до 500 рублей.

Что будет, если не заказать справку об отсутствии задолженности?

Не бойтесь, в этом нет ничего страшного. Просто, если что-то пойдет не по плану, нужно будет долго доказывать хорошую кредитную историю.

Если у вас есть дополнительные возможности показать свою платежеспособность (большие депозиты, металлический счет) — можете не делать эту справку.

Ну а если вы человек со средним или низким уровнем достатка, то лучше подумать о будущем. 500 рублей не такая и большая цена за гарантию хорошей кредитной истории.

Порядок оформления справки

Справку об отсутствии кредитов и займов банки оформляют согласно правилам документирования и требованиям к образцу, который содержит:

- Исходящий номер и дату регистрации в реестре исходящих документов;

- Полное наименование банка, адрес отделения , контактная информация;

- Подпись ответственного лица с указанием должности и ФИО, печать банка;

- В тексте документа отражены сумма кредита и дата погашения, констатация факта отсутствия претензий кредитора к заемщику.

На практике окончание выплаты ссуды не влечет автоматической выдачи справки указанного выше образца. Банки практикуют ее выдачу по письменному требованию заемщика. Более того банки самостоятельно определяют условия получения этого документа в части сроков и стоимости услуги.

Закон обязывает ФКУ выдавать справку о закрытии кредита, а клиент имеет право обратиться за документом как в день окончательного платежа, так и по истечении некоторого времени. В ст. 408 Гражданского кодекса РФ эта норма прописана, но ничего не сказано о сроках. Заказать справку можно при личном посещении офиса, оставив письменное заявление, или через сервис интернет – банкинга.

Сроки подготовки документа у банков разняться. И далеко не все учреждения готовы выдать справку в день обращения. В среднем на подготовку документа банкам требуется 5 – 14 дней. Регламент следует уточнять в конкретном учреждении, с которым заключался кредитный договор: Промсвязьбанк, Сбербанк, ВТБ24 или Русский Стандарт и других финансовых институтах.

Заказывая справку, не следует забывать, что услуга может быть платной, и лучше заранее уточнить ее цену. Стоимость в разных банках варьируется от 50 до 500 рублей. Некоторые банки как Альфа банк или Райффайзенбанк практикуют выдачу документа о погашении кредита бесплатно.

Эксперты советуют требовать выдачу документа, не откладывая на потом, чтобы обезопасить себя от возможных недоразумений в будущем. Да и стоимость получения справки сразу после закрытия кредита в некоторых банках может быть существенно ниже, чем спустя несколько месяцев. А если банк игнорирует требование заемщика, и в течение месяца не представляет требуемый документ, то следует обратиться в Центробанк с жалобой на бездействие и нарушение срока ответа на обращение. Также можно обращаться и в судебные инстанции, приложив к иску заявление на выдачу справки с отметкой банка о его получение. В иске следует сослаться на ст.408 ГК РФ.

Если заемщик брал ссуду на условиях ипотеки или под залог движимого или недвижимого имущества, то по окончании выплат по кредитному обязательству следует своевременно позаботиться о снятии с имущества обременения. Росреестром для погашения записи об обременении в числе других документов в обязательном порядке потребуется справка о погашении займа и полном исполнении заемщиком своих обязательств перед банком.

Получение справки о закрытии кредита даст беспрепятственную возможность для:

- Закрытия кредитного счета;

- Заключения нового кредитного договора;

- Подтверждения хорошей кредитной истории (при необходимости);

- Снятия обременения на объект собственности.

Кредитный счет должен быть закрыт по завершению действия договора. Незакрытый ссудный счет считается действующим и в негативном ключе влияет на статус кредитной истории. Поэтому устных заверений менеджера о том, что кредит закрыт, и у банка к заемщику нет претензий недостаточно. Следует потребовать документального подтверждения в виде справки установленного образца, и особенно этот совет актуален, если заем погашался досрочно, когда требуется провести процедуру снятия обременения с имущества, переданного банку в залог.

Не лишним для заемщика будет совет заранее изучать политику банка на тематических форумах и сайтах, ознакомиться с отзывами клиентов, уже получивших и выплативших ссуду, а так же внимательно читать и вникать в смысл документов, на которых требуется подпись при оформлении договора. Дотошность в хорошем смысле слова поможет сохранить деньги, время и нервы.

- Кредит без справки 2ндфл

- Возврат страховки при погашении кредита

- Образец заявления на рефинансирование кредита

- Получение справки о составе семьи через госуслуги

- Как пересчитать проценты по кредиту при досрочном погашении?

- Как вернуть страховку по кредиту при досрочном погашении?

Нужно ли брать справку после погашения кредита, о том что банк претензий не имеет?

История взаимоотношений клиента с кредитной организацией начинается в момент подписания кредитного договора. Впоследствии, вся информация о поступивших платежах, либо просрочках найдет свое отображение в кредитном досье человека.

Не секрет, что наличие плохой кредитной истории не даст возможности клиенту кредитоваться в будущем. Но как показывает практика, для того чтобы иметь хорошую репутацию не достаточно своевременно вносить платежи по кредиту.

Каждый клиент не должен забывать о таком важном документе как справка о погашении кредита

Что такое «Справка о погашении кредита»?

В последнее время участились случаи судебных разбирательств по поводу оформленных ранее кредитных договоров. Споры могут быть всякие, но как показывает практика, большинство из них можно было бы избежать, если бы клиент проявил дополнительную бдительность.

Все дело в том, что заемщик полностью возвращает кредитной организации сумму основного долга, а так же сумму процентов, и спит спокойно, думая, что он больше ничего не должен. На самом деле ситуация может выглядеть иным образом.

Если клиент будет должен банку хотя бы одну копейку, то на эту сумму так же будет бежать пеня, и возможны различные штрафные санкции. В итоге сумма может вырасти в 100 кратном размере.

Доказать при этом свою невиновность будет крайне сложно.

Для того чтобы обезопасить себя от подобных неприятностей, всегда нужно брать справку об отсутствии задолженности по кредиту.

Итак, справка о погашении кредита – это документ, подтверждающий то, что клиент в полном объеме выполнил свои обязательства перед банком, и кредитная организация не имеет к нему никаких претензий.

https://youtube.com/watch?v=UgADAKLTTf0

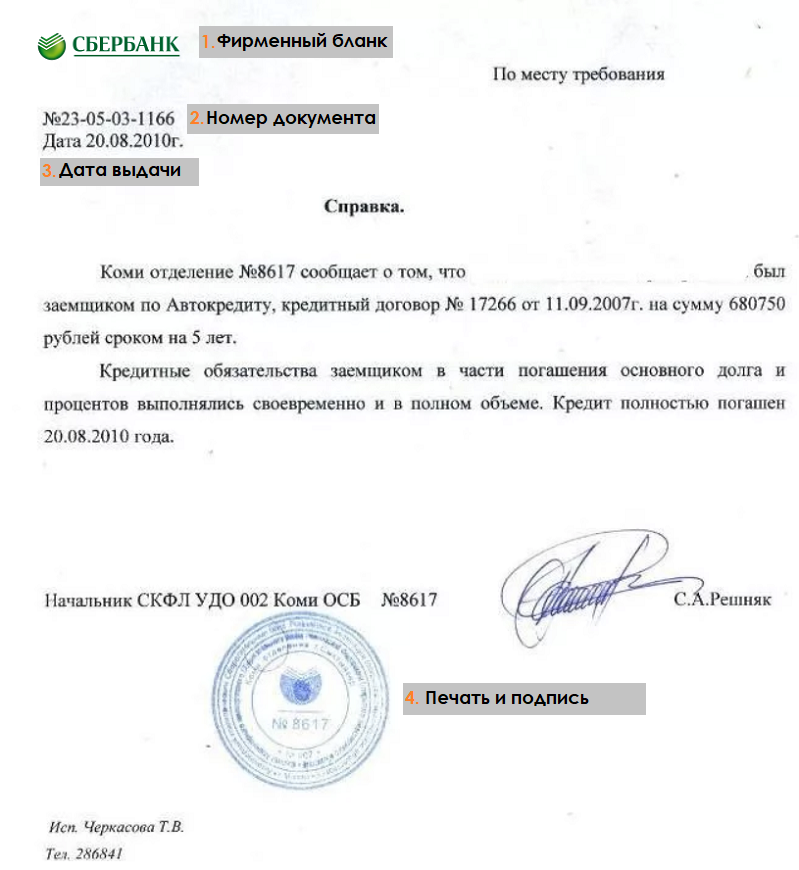

Такой документ должен выглядеть следующим образом:

- Справка должна быть оформлена на фирменном бланке кредитной организации;

- Документ, должен содержать исходящий номер;

- Дату, когда справку выдали;

- В обязательном порядке должна быть синяя печать банка;

- Подпись сотрудника, который формировал документ;

- Подпись руководителя отделения банка, куда обратился клиент.

Если в документе не будет хотя бы одного из вышеуказанных пунктов, то справка может считаться недействительной.

Особое внимание следует уделить содержанию справки. Законодательство не предусматривает какой-то стандартный текст, поэтому каждая кредитная организация может составить справку в произвольной форме

Важно помнить, что правильно составленный документ, сможет уберечь клиента от необоснованных обвинений со стороны банка

Как правильно закрыть кредит, чтобы не остаться в долгах. Объясняет юрист

Долговая нагрузка наших соотечественников поставила новый рекорд, достигнув отметки в 11,9%, следует из майских данных Центробанка. Эта цифра означает долю платежей по кредитам от всех располагаемых доходов людей (то есть за вычетом обязательных платежей).

Россияне спешат кредитоваться, пока ЦБ не поднял ключевую ставку ещё выше. Однако далеко не все знают, что при закрытии кредитов есть как минимум три нюанса.

После закрытия кредита необходимо в первую очередь закрыть и кредитный счёт.

Теоретически банковская организация может это сделать и без вашего напоминания, но лучше удостовериться лично, завершив процедуру в онлайн-формате через личный кабинет или подав заявление в банк.

В противном случае кредит может числиться погашенным, но вот счёт — действующим. А значит, за его обслуживание всё равно придётся платить.

Не забудьте закрыть дополнительные банковские продукты, которые могли использоваться вместе с займом.

Например, страховку или премиальное банковское обслуживание. Эти продукты наравне с кредитным счётом банки также часто не закрывают автоматически.

Например, неприятная история произошла с клиентом одного крупного банка — он пострадал из-за того, что не проконтролировал судьбу счёта. По словам мужчины, у него была небольшая задолженность по займам в банке. В какой-то момент он получил уведомление, что она погашена, хотя он не вносил никаких платежей.

Проверяя историю операций, мужчина обнаружил один лишний счёт в списке — тот самый, на который приходил кредит, который он погасил ещё в 2018 году. Банк активировал займ почти на 40 000 рублей и списал эти деньги в счёт погашения задолженностей. Выходит, организация взяла вместо клиента кредит, чтобы закрыть другой, — но уже под более высокий процент.

Закрытие кредита позже или раньше указанного в договоре срока имеет свои нюансы.

Если заёмщик хочет закрыть кредит раньше срока, лучше всего действовать поэтапно:

- Первый шаг: подайте заявление в банк о намерении досрочно закрыть займ. Сделать это нужно не менее чем за 30 календарных дней. Но следует внимательно прочитать кредитный договор: там могут быть прописаны и иные условия.

- Второй шаг: проконтролируйте правильный расчёт суммы выплаты. Задолженность для окончательного погашения должна быть посчитана на дату, в которую вы планируете закрыть займ.

- Третий шаг: внесите нужную сумму на счёт.

- Четвёртый шаг: после погашения кредита обязательно возьмите справку из банка, что займ и кредитный счёт закрыты.

Частичное погашение кредита может быть в двух вариантах: с уменьшением размера ежемесячного платежа или с уменьшением срока выплаты займа. Какой вариант выгоднее? Как правило, лучше выбирать второй — выплатить кредит раньше. Это связано с тем, что на сумму основного долга начисляют меньше процентов.

Отказать заёмщику в досрочном закрытии кредита банк не имеет права, так же как и штрафовать за это. С 2011 года в России это гарантируют поправки в ст. 809 и 810 Гражданского кодекса.

Если банк всё же пытается помешать вам закрыть займ досрочно, требуйте отказ от кредитной организации в письменном виде. Если дело дойдёт до суда, вам пригодится этот документ.

Женщина уведомила финансовую организацию о своём намерении всё выплатить раньше срока.

Организация выдала справку, в которой был прописан остаток средств на счету, но не было полного размера задолженности. Посчитав нужную сумму самостоятельно, клиентка внесла деньги на счёт.

Доказать свою правоту клиентка смогла только в суде: он постановил, что банк обязан был сообщить женщине о недостаточности денег на счету для полного погашения.

Досрочная оплата

Отстаивать права заемщика нужно в суде. Для этого подается соответствующее исковое заявление. Чтобы его приняли в рассмотрение, необходимо правильно подать запрос на справку:

- В офисе банка заемщик пишет заявление, указав в тексте требование о выдаче справки о закрытии кредита.

- Оформляется два экземпляра. На обоих проставляется отметка о принятии: дата, регистрационный номер, должность и ФИО принявшего.

- Один из экземпляров запроса остается в банке, другой — у заявителя. Это доказательство того, что заемщик обращался за справкой.

Больше месяца ждать не стоит. Это достаточный срок, чтобы выписать бумагу. Раз такого не произошло, значит клерки преднамеренно затягивают процедуру. Пишется исковая жалоба в суд. В тексте описывается ситуация с указанием дат и сумм, указывается номер договора по кредиту.

В иске указывается требование получить запрашиваемую ранее документацию. Если в результате спора банк несправедливо объявил добросовестного заемщика должником (звонил на работу, родственникам, по месту учебы и т.д.), допускается требование возмещения морального вреда. Чтобы знать, когда проводится очередное слушание, в шапке искового заявления указывается контактный номер телефона истца.

Практика показывает: когда речь заходит о крупных займах, каждая деталь может иного значить. Справка о досрочном погашении кредита поможет человеку в неприятных ситуациях:

- получение уведомления о непогашенном долге (неоплаченная комиссия);

- отказ в ссуде ввиду плохой кредитной истории.

Наличие банковской расписки гарантирует оперативное решение возникших проблем.

Если клиент пожелал досрочно внести средства в оплату долга, то ему нужно узнать у специалистов банка остаток на конкретную дату и оплатить его. Часто это бывает причиной появления неоплаченной задолженности и выноса ее на просрочку. Каждая кредитная организация предъявляет требования к досрочной оплате кредита, которые нужно учитывать во время получения справки:

Кредитный договор может предусматривать запрет на досрочную оплату на протяжении какого-то периода. Поэтому, какая бы сумма ни была внесена на счет, погашение выполняется на основе графика. Получается, что придется оплатить проценты. Справка может быть выдана лишь после окончания действия моратория или выполнения оплаты долга. В кредитном договоре может быть пометка о том, что досрочная оплата разрешена лишь в срок очередного платежа

В этом случае неважно, когда клиент внес средства, списание будет в дату, установленную графиком. Только после этого можно будет получить справку. По договору досрочная оплата может предусматриваться лишь после заявления заемщика

По договору досрочная оплата может предусматриваться лишь после заявления заемщика

Поэтому недостаточно лишь внести средства. С наступлением срока происходит списание долга по сумме на основе графика. Поэтому перед запросом нужно составить заявление. С досрочной оплатой получится сэкономить на страховке машины, жизни и здоровья клиента.

Любой должник при наличии свободных денежных средств старается закрыть договор как можно раньше, стараясь сэкономить на процентных ставках.

Пошаговый алгоритм действий в такой ситуации выглядит следующим образом:

- Взять выписку по движениям материальных средств по ссудному счёту и получить платёжный график. Затребовать эти бумаги нужно в том отделении, где бралась ссуда. Везде должны быть печати и подписи сотрудника. Все квитанции, чеки необходимо проверять тут же, на месте, чтобы всё было заполнено правильно.

- Обратиться с письменной просьбой на имя директора организации – специальные формы имеются в каждом отделении, о выдаче выписки, подтверждающей факт полного расчёта.

- Получить документ на руки. Если работники сознательно затягивают процесс или вовсе отказывают, идти прямиком к руководителю. Предусмотренный законом срок выдачи выписки при досрочных взаиморасчетах — максимум 60 дней.

- Проконтролировать отключение всех операций, связанных с использованием счёта, убедившись в его закрытии. Отказаться от дальнейшего перевыпуска пластиковых кредитных карт. Действующую — уничтожить в присутствии сотрудника.

Все документы, связанные с кредитным договором и его оплатой, нужно хранить в течение трёх лет, даже если вся сумма выплачена намного раньше – именно столько времени составляет срок исковой давности, по истечении которого любые претензии банка бессмысленны.