Что такое венчурные инвестиции: краткий обзор

Этот вид стоит обсудить отдельно, так как это вложение денежных средств в новые проекты (их также называют стартапами).

В данном виде вложений сложно предугадать дальнейшую судьбу ваших денег, и вы можете ориентироваться только на личную оценку перспективности того или иного проекта.

Риск у таких вложений находится на уровне среднего, а порой даже высокого. При этом предполагается, что доход от вложений вы получите не скоро – новому проекту необходимо время, чтобы начать приносить доход.

Чаще всего средства вкладываются в различные инновационные проекты, предлагающие новые разработки, соответствующие текущим требованиям рынка. Как правило, подобным предпринимателям отказывают в обычном банковском кредите из-за больших рисков. Тут и приходя на помочь венчурные инвестиции.

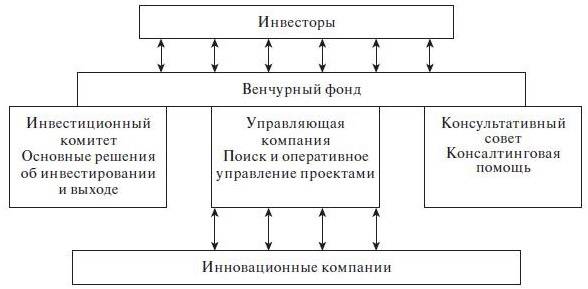

Вкладывать средства могут как частные лица, так и специальные венчурные фонды. Эти фонды являются своеобразной складчиной инвесторов, из которой средства вкладываются в различные проекты. Таким образом достигается диверсификация рисков.

За счет участия в довольно рискованных проектов появляется возможность получить доход, выше, чем средний на рынке (если сравнивать с прочими вариантами инвестирования).

Если это направление для инвестиций вас заинтересовало, проекты для этого вы можете найти здесь:

- https://www.tugush.com

- https://startupnetwork.ru

- https://pammtoday.com/birji-startapov.html

Что такое инвестиции?

Инвестирование в недвижимость. С чего начать?

Цели инвестирования

Цели инвестирования

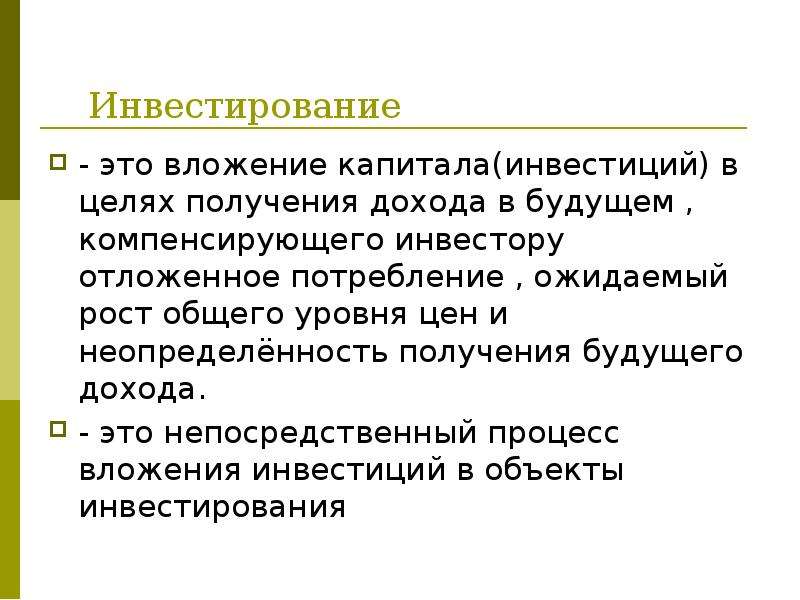

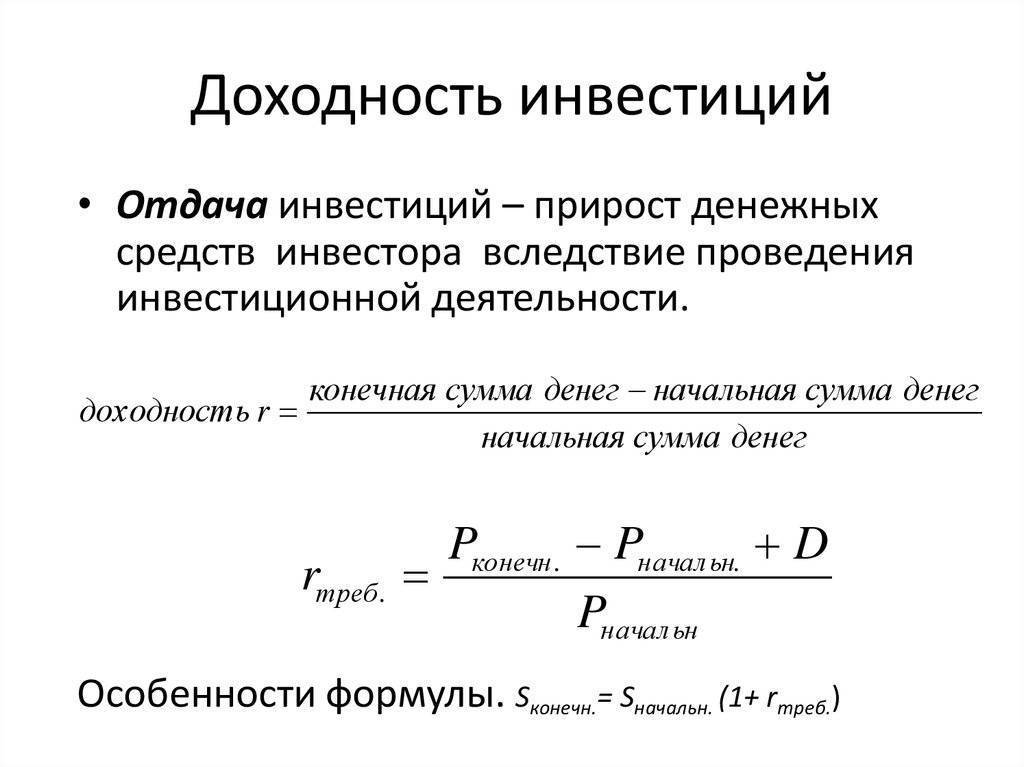

Инвестированием является целевое вложение денежных средств (к примеру, приобретение каких-либо ценных ценных бумаг или имущества).

При этом цель имеет ярко выраженный финансовый характер — извлечение прибыли.

Цели инвестирования — это некоторые финансовые задачи, которые ставит перед собой инвестор и которые впоследствии стремится решить.

Определить цели инвестирования – значит ответить на главный вопрос: зачем вообще нужны инвестиции?

Различают три главных цели инвестирования: первая — это сохранение имеющегося капитала, вторая — его приумножение и третья — минимизация риска вложения (например, оплата займов, имеющихся у предприятия).

Как НЕ стоит вкладывать деньги – 5 главных ошибок начинающего инвестора

Теперь об ошибках инвесторов. Совершить их способен каждый, не только новичок. Наши советы помогут снизить финансовые риски.

Ошибка 1. Отсутствие целей инвестирования

Вложения, у которых отсутствует цель, могут разорить их владельца. Подход «у меня имеется кэш, надо бы его куда-нибудь слить» обычно не работает.

Инвестируйте сознательно и заранее определитесь с ожидаемым результатом, иначе вместо прибылей вы получите лишь горький опыт. Правы те, кто ставит конкретные задачи: заработать за год миллион или получить 25% прибыли от вкладов.

Ошибка 2. Вкладывание денег в сферу, в которой инвестор не разбирается

В США, где институт инвестирования имеет многовековую историю, это называется «синдромом стоматолога». Американские зубные врачи хорошо зарабатывают и от сытости часто занимаются венчурными проектами – дают деньги компаниям, в деятельности которых не смыслят, и в результате теряют свои финансы.

Прежде чем вкладывать активы, следует хотя бы на базовом уровне разобраться в механизмах работы инвестиционных инструментов. Альтернатива – доверить управление финансами профессионалам.

Ошибка 3. Отсутствие четкой стратегии

Стратегия – это дорога, которая ведёт к цели. Двигаться по бездорожью всегда опаснее: вероятность, что вы слетите в ухаб, весьма высока.

Разработка эффективной стратегии отнимает время, но в конечном итоге экономит ваши силы, нервы и деньги.

Ошибка 4. Инвестирование «последних» средств

Вкладывайте только «свободные» средства, а не те, от которых напрямую зависит ваша жизнь.

Это значит, что нельзя инвестировать деньги, предназначенные на оплату жилья, счетов, продуктов и прочих жизненно важных вещей.

Ошибка 5. Ориентация на мнение большинства

Мировые тренды меняются ежедневно. Следить за модой, безусловно, полезно, но вот следовать ей – совсем не обязательно. Если все вокруг в массовом порядке скупают акции некой компании, подумайте, стоит ли идти на поводу у толпы.

Профессионалы говорят – продавайте, когда все покупают, и покупайте, когда большинство продаёт.

Источники инвестиций

Исходя из задач инвестирования реальные инвестиции можно разделить на следующие основные группы:

- инвестиции, предназначенные для повышения эффективности производства. Их целью является создание условий для снижения производственных затрат инвестора за счет замены оборудования на более производительное или перемещение производственных мощностей в регионы с более выгодными условиями производства;

- инвестиции в расширение производства. Данные инвестиции преследуют цель расширить объем выпускаемой продукции для уже освоенных рынков сбыта в рамках существующих производств;

- инвестиции в создание новых производств или новых технологий. Подобные инвестиции могут сочетать вложения в материальные и нематериальные активы и обеспечивают создание новых предприятий, реконструкцию существующих предприятий и направлены на изготовление ранее не выпускаемых, т.е. новых, товаров либо обеспечивают инвестору возможность выхода с уже выпускавшимися ранее товарами на новые рынки;

- инвестиции, обеспечивающие выполнение государственного или другого крупного заказа.

Приведенная группировка инвестиций обусловлена различным уровнем риска, с которым они сопряжены. Источники финансирования инвестиций зависят от их вида.

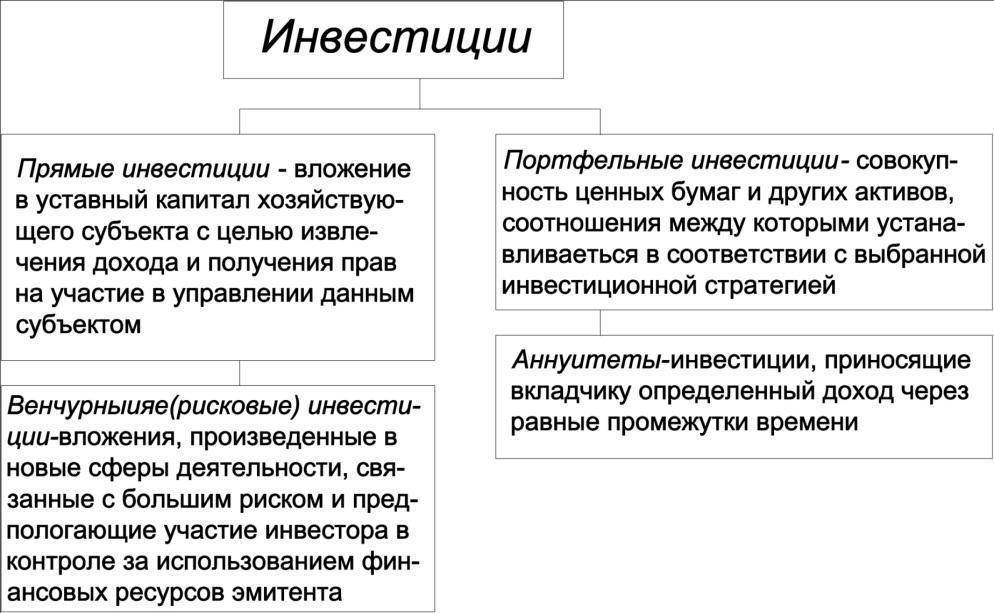

Под прямыми инвестициями понимают непосредственное участие инвестора в инвестиционном процессе, т.е. инвестор сам определяет объект инвестирования, а также организацию его финансирования. Источниками финансирования в этом случае могут быть как собственные, так и заемные средства.

В состав собственных средств инвесторов входят прибыль и амортизационные начисления. После уплаты налогов и других платежей у предприятия остается чистая прибыль. Часть ее предприятие вправе направить на капитальные вложения производственного и социального характера, а также на природоохранительные мероприятия (капитализация прибыли).

Вторым крупным источником финансирования инвестиций в основные средства являются амортизационные отчисления. Величина последних зависит от балансовой стоимости основных средств и установленных норм их амортизации. Обычно норму амортизации определяют в процентах к балансовой стоимости и дифференцируют исходя из вида основных средств и условий их эксплуатации.

В отношении нематериальных активов амортизационные отчисления производятся равными долями в течение срока их существования. Если срок полезного использования нематериального актива установить невозможно, то период его амортизации устанавливается в 10 лет.

Заемные средства могут быть представлены в виде банковских ссуд или ценных бумаг, эмитированных инвестором под конкретный инвестиционный проект.

Под непрямыми инвестициями понимается вложение средств физическими или юридическими лицами в ценные бумаги, выпускаемые финансовыми посредниками, которые, аккумулировав необходимые суммы, размещают их по своему усмотрению, руководствуясь прогнозными расчетами о доходности и рентабельности того или иного инвестиционного проекта.

Инвестиции в Сбербанке: что это?

Наиболее доступной формой инвестирования для многих граждан являются различные депозитные программы банков, основной минус которых – низкая доходность.

Сбербанк России предлагает своим клиентам специальную инвестиционную программу, отличающуюся высокой доходностью.

Инвестиционный вклад – это разновидность депозитного вклада, основной особенностью которого является то, что определенная его часть направляется в специальные паевые инвестиционные фонды. Средства данных фондов вкладываются в ценные бумаги различных предприятий.

Клиент банка из предлагаемых финансовым учреждением инвестиционных продуктов имеет возможность выбрать тот, который, по его мнению, обеспечит максимальную прибыль и надежность:

- ПИФ. Вложение средств в различные ценные бумаги: акции и облигации и создание эффективного инвестиционного пакета;

- Индивидуальный инвестиционный счет (ИИС);

- СмартПолис. Кроме акций и облигаций, средства вкладываются в покупку золота и сырья;

- ОМС. Доходность от инвестиций определяется ростом цен на драгоценные металлы: золото, серебро, платину, палладий и др.;

- Вложение денег в структурные ноты.

Основными преимуществами инвестиционных депозитов для клиентов являются следующие:

- это безрисковые инвестиции: вкладчик гарантировано получает свои вложения обратно;

- данные инвестиции не требуют от вкладчиков специальных знаний, необходимых для осуществления деятельности на фондовом рынке;

- доступность данного вида инвестиций для широкого круга вкладчиков.

Основным недостатком данных инвестиций является отсутствие каких-либо гарантий получения прибыли.

Риски

Инвестиции в реальные активы потенциально являются более доходными, чем портфельные, но обычно менее прибыльными, чем венчурные или прямые. Получение доходности от реальных инвестиций сопряжено с определенными рисками:

- финансовый – нехватка средств на реализацию проекта;

- маркетинговый – неверный подсчет прибыли от вложений;

- инфляционный – обесценивание стоимости активов;

- человеческий – неопытные специалисты могут навредить проекту

Существуют и другие виды рисков, которые не зависят от предприятия. Например, обвал экономики страны, война, введение новых налогов прочие. Для минимизации рисков управление реальными инвестициями должно осуществляться высококвалифицированными специалистами, которые имеют опыт выявлять общие проблемы на стадии планирования и устранять их при реализации проекта.

Управление возможными рисками и советы инвестору

Многие ошибочно считают, что риск при инвестировании — это потеря денег. На практике, риск — это отклонение фактических результатов от ожидаемых. При этом, чем выше доходность активов, тем выше будут риски. Для того, чтобы не потерять капиталовложения, рисками можно управлять. Существует три способа минимизации рисков:

- Инвестирование в ценные бумаги разных фирм.

- Увеличение срока и уменьшение суммы сделок. То есть, вместо одной крупной краткосрочной сделки совершить несколько мелких сделок на длительный срок.

- Страхование (хеджирование) инвестиций в ценные бумаги.

- многие задаются вопросом, с какой суммы можно начинать инвестировать. Например, ориентировочная цена энергетической компании – менее 2 000 рублей. Этих денег хватит для первого вклада в инвестиции. Минимальной суммой для инвестиций на рынке Форекс является 10$. Это приемлемая сумма даже для человека с невысокими доходами;

- финансовые сделки совершаются на бирже, которая является не только торговой площадкой, но и обеспечивает безопасность финансовых сделок;

- для того, чтобы начать инвестировать, можно воспользоваться услугами брокерского дома или управляющей компании. Между ними существует различие: брокер помогает инвестору самому покупать или продавать акции, а управляющая компания самостоятельно принимает финансовые решения, исходя из интересов вкладчика.

Инвестиции в Сбербанке: что это?

Наиболее доступной формой инвестирования для многих граждан являются различные депозитные программы банков, основной минус которых – низкая доходность.

Сбербанк России предлагает своим клиентам специальную инвестиционную программу, отличающуюся высокой доходностью.

Инвестиционный вклад – это разновидность депозитного вклада, основной особенностью которого является то, что определенная его часть направляется в специальные паевые инвестиционные фонды. Средства данных фондов вкладываются в ценные бумаги различных предприятий.

Клиент банка из предлагаемых финансовым учреждением инвестиционных продуктов имеет возможность выбрать тот, который, по его мнению, обеспечит максимальную прибыль и надежность:

- ПИФ. Вложение средств в различные ценные бумаги: акции и облигации и создание эффективного инвестиционного пакета;

- Индивидуальный инвестиционный счет (ИИС);

- СмартПолис. Кроме акций и облигаций, средства вкладываются в покупку золота и сырья;

- ОМС. Доходность от инвестиций определяется ростом цен на драгоценные металлы: золото, серебро, платину, палладий и др.;

- Вложение денег в структурные ноты.

Основными преимуществами инвестиционных депозитов для клиентов являются следующие:

- это безрисковые инвестиции: вкладчик гарантировано получает свои вложения обратно;

- данные инвестиции не требуют от вкладчиков специальных знаний, необходимых для осуществления деятельности на фондовом рынке;

- доступность данного вида инвестиций для широкого круга вкладчиков.

Основным недостатком данных инвестиций является отсутствие каких-либо гарантий получения прибыли.

Виды инвестиций

Есть разные классификации, я вас познакомлю с самыми важными.

По вовлеченности инвестора

Тут два типа: активные инвестиции и пассивные.

Активное инвестирование – это когда инвестор гадает, что лучше купить, а что продать, слушает финансовых аналитиков, читает каждый день экономические новости.

Например, вот я купил акции Газпрома, на следующий день узнаю, что США наложили на РФ новые санкции – и думаю: «Наверное, Газпром подешевеет». Продаю его, покупаю Лукойл. В этот же день выходит новость о каком-то там разливе нефти, и я тут же продаю весь свой Лукойл.

Вот такие махинации ни к чему хорошему не приводят. Они отнимают много времени, усилий и нервов, но не гарантируют стабильность и высокий доход.

Пассивные инвестиции – это когда вы просто вкладываетесь и сидите, получаете пассивный доход. Вы не смотрите финансовые новости, не пытаетесь угадывать, что произойдет на рынке. Вы спокойны, расслаблены.

Чтобы не лишиться своих денег, пассивные инвесторы просто диверсифицируют все капиталовложения. Про диверсификацию поговорим чуть ниже.

По объекту вложения

Инвестиции можно делать на трех сегментах финансового рынка:

- На фондовом рынке. Там продаются разные ценные бумаги.

- На валютном. Там можно превратить одну валюту в другую.

- На товарном. «Товарный» – это очень обширное понятие. Там чего только нет. Чаще всего на товарном рынке инвесторы вкладывают деньги в драгоценные металлы.

По срокам

Есть инвестиции краткосрочные, при которых капитал возвращается вкладчику максимум через год. Краткосрочными могут быть вложения в банк или в облигации. Все остальные инструменты на краткосроке невыгодны и даже опасны.

Среднесрочные. У экономистов есть разные подходы к определению среднесрочных капиталовложений, чаще всего встречается цифра в 1-5 лет. То есть в течение максимум пяти лет инвесторы получают свои деньги обратно.

Долгосрочные. Инвесторы могут вкладывать деньги более чем на пять лет. Они могут не извлекать капитал годами и даже десятилетиями. Могут вообще не извлекать до самой смерти и передавать объекты инвестиций своим детям.

По наличию посредников

Чаще всего инвестиции делаются через брокеров или через банки. Брокер – это специальная компания, которая выполняет указания инвестора и берет за это небольшую плату – комиссию.

Например, я не могу просто так прийти на биржу и сказать: «Хочу вот столько-то акций Газпрома. Подавайте их сюда». Я должен зарегистрироваться на сайте какого-то брокера, открыть у него счет, показать ему свои документы, а потом уже говорить ему: «Купи мне столько-то акций Газпрома». Брокер пойдет на биржу и будет искать людей, которые согласятся продать нужные акции в требуемом объеме и по подходящей мне цене. Если найдет – купит.

Посредником также может выступать банк. Например, я могу прийти в Сбербанк и купить там памятные монеты, приуроченные к какому-то событию. Эти монеты выпускаются в ограниченном количестве и дорожают с течением времени. Так что через банки инвестиции тоже делаются.

Лишь небольшая часть капиталовложений может быть сделана напрямую. Например, приходит ко мне мой однокурсник и говорит: «Хочу создать мегакрутой проект в интернете, мне надо десять миллионов. Вложи их в меня, я тебе буду платить по 15 % в год». Я даю ему эти деньги, мы подписываем с ним договор, он начинает платить мне по 15 % в год.

Вот я и сделал инвестицию напрямую, без всяких брокеров и банков.

По степени риска

Рискованные инвестиции – это такие, при которых 85-100 % денег вкладывается в рискованные финансовые инструменты. Например, в акции.

Капиталовложения с умеренным риском – это такие, при которых в рискованные инструменты вкладывается не более 50 % всех денег. Например, на 50 % я покупаю акции, а на остальные 50 % – облигации.

Акции компании могут не принести мне вообще никакого дохода. Более того, акционерное общество может обанкротиться и я останусь ни с чем. А вот облигации приносят прибыль почти всегда, потому что это как долговые расписки. Долги по облигациям компания должна погашать в первую очередь.

Инвестиции с очень низким риском называются консервативными. Если я «консерватор» – я буду вкладывать в рискованные инструменты не более 15-20 % своих денег.

Кто выступает в роли инвестора

В зависимости от того кто именно делает вложения, инвестиции бывают:

- частные. Их осуществляют физические и юридические лица на свой страх и риск. Источник средств – личные накопления;

- государственные. Здесь инвестиция – это средства государственного бюджета;

- иностранные. Средства идут как от единичных представителей других государств, так и от целых стран;

- смешанные.

Особенность государственных вложений заключается в их реальности, то есть они направляются на покупку основных средств, строительство материальных активов.

Накопления частных лиц в большинстве своем – финансовые. Особенно это касается инвестиции в России, так как их стоимость относительно невелика.

Виды инвестиций

Инвестиции бывают реальными и финансовыми:

- Реальные – вложение средств в недвижимость, оборудование, здания.

- Финансовые – инвестиции в ценные бумаги, паи, банковские кредиты и т.д.

Существует три вида инвестиций по целям:

- Прямые. Это покупка большого количества акций компании для получения контрольного пакета, после чего владелец ценных бумаг может контролировать работу предприятия, по сути, становится его владельцем.

- Портфельные. Приобретение акций перспективных компаний, которые могут подорожать в будущем. При этом инвестор хочет заработать на повышении цены акций.

- Нефинансовые. Это долгосрочные вложения в материальный или нематериальный капитал: покупка лицензий, авторских прав, патентов, земельных участков, поиск природных ресурсов, разработка компьютерных программ или игр и т.д.

Инвестиции подразделяются по срокам и окупаемости на:

- Краткосрочные, окупаются и начинают приносить доход за 1 год.

- Среднесрочные, окупятся и принесут прибыль за 1 – 3 года.

- Долгосрочные, окупаемость наступит в течение 3 лет и более.

По степени риска и доходности инвестиции могут быть:

- Умеренными – с небольшими рисками и доходами.

- Консервативными – имеющими среднюю степень риска и доходов.

- Агрессивными – имеют высокую степень риска и высокую ожидаемую доходность.

Минимизация рисков

Основной опасностью при инвестировании является полная или частичная потеря денежных средств в случае проигрыша инвестора.

Для минимизации риска от проигрышных инвестиций желательно разбить свои капиталовложения на несколько долей и вложить деньги в разные инвестиционные компании.

Риски возникают обычно из-за недостоверности полученной информации, осознанных злонамеренных действий конкурентов или из-за неконтролируемых случайностей.

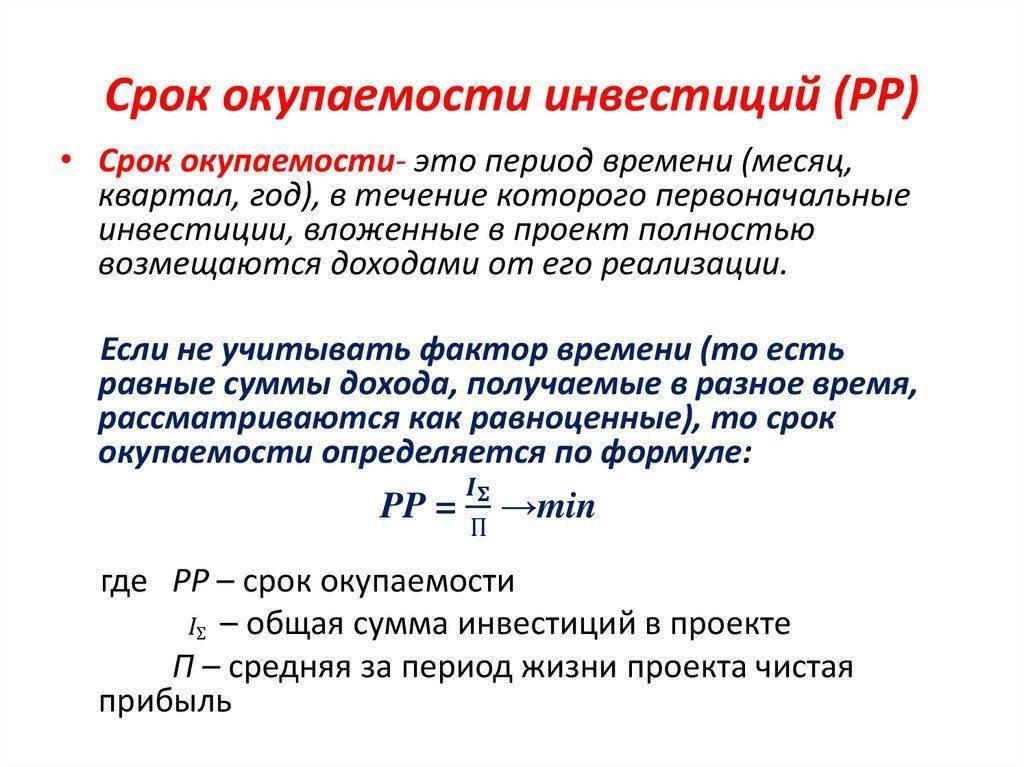

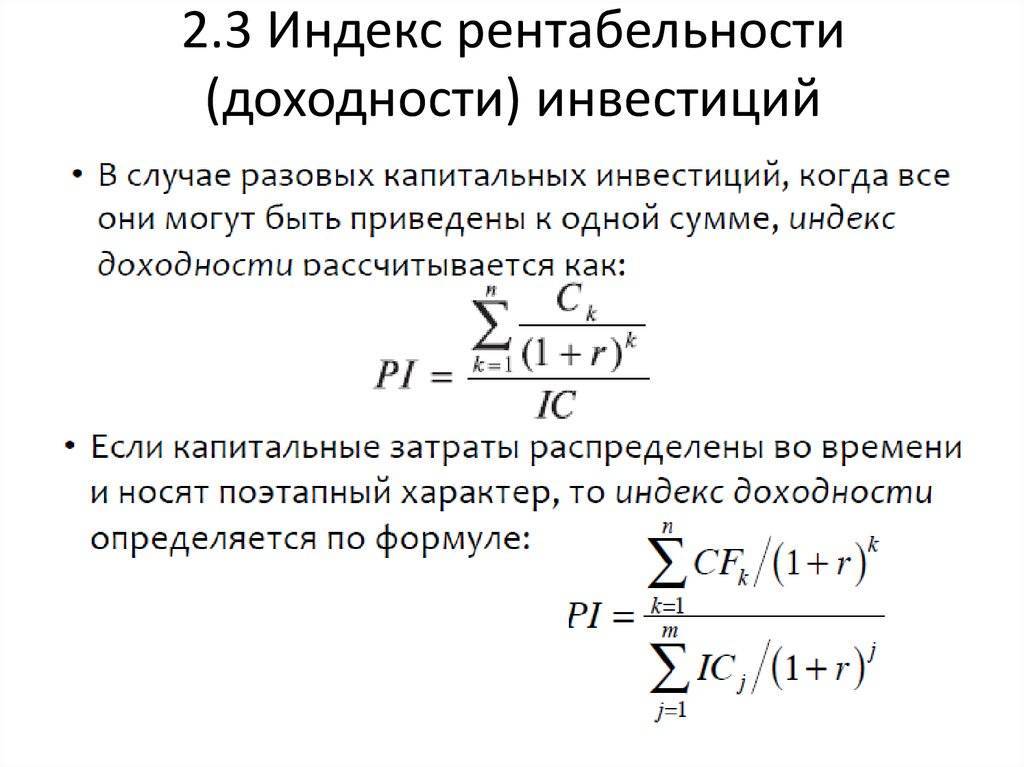

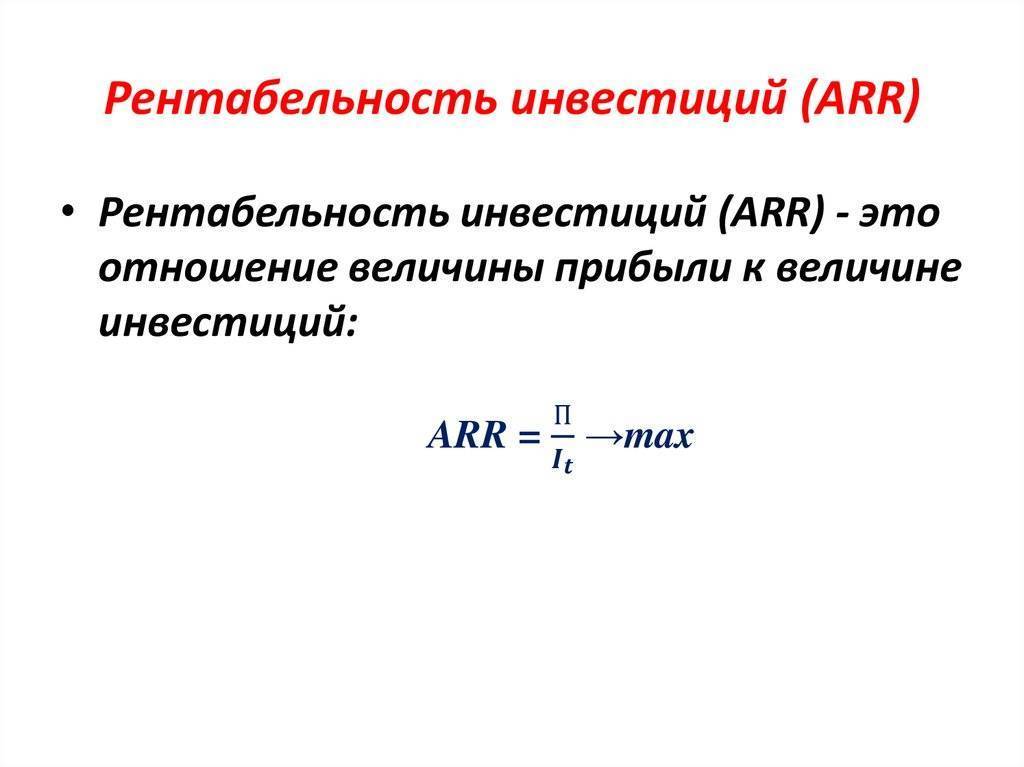

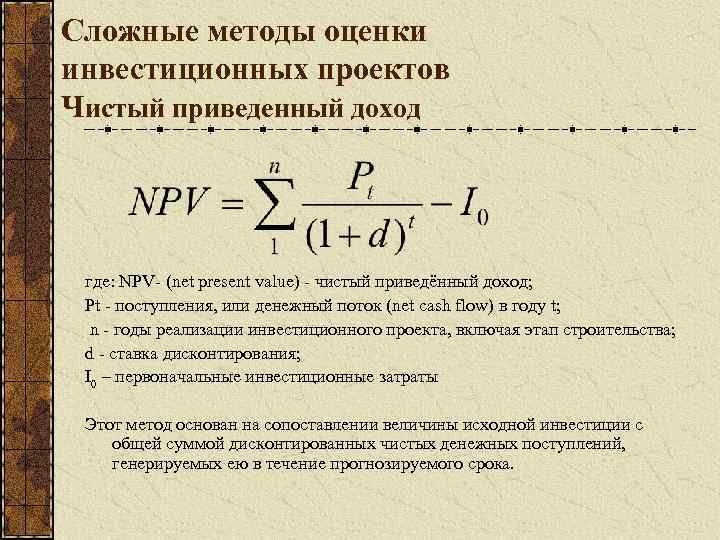

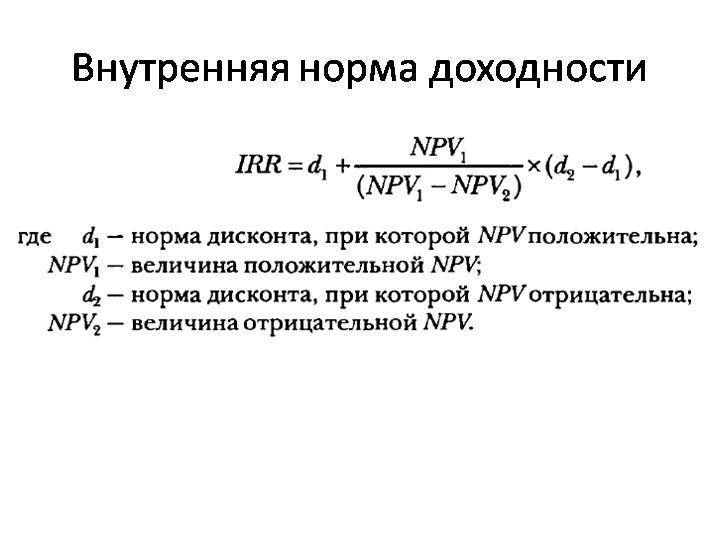

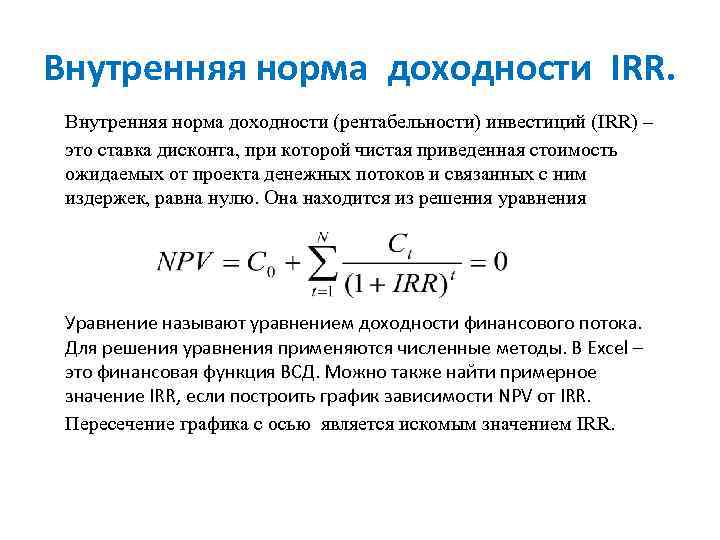

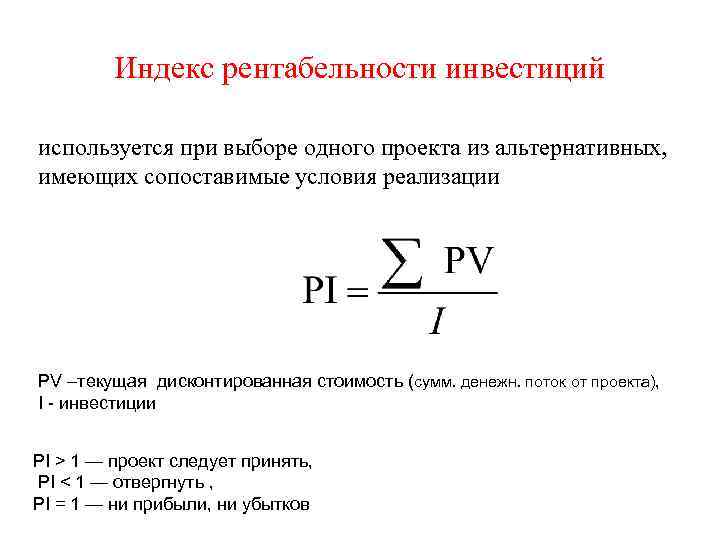

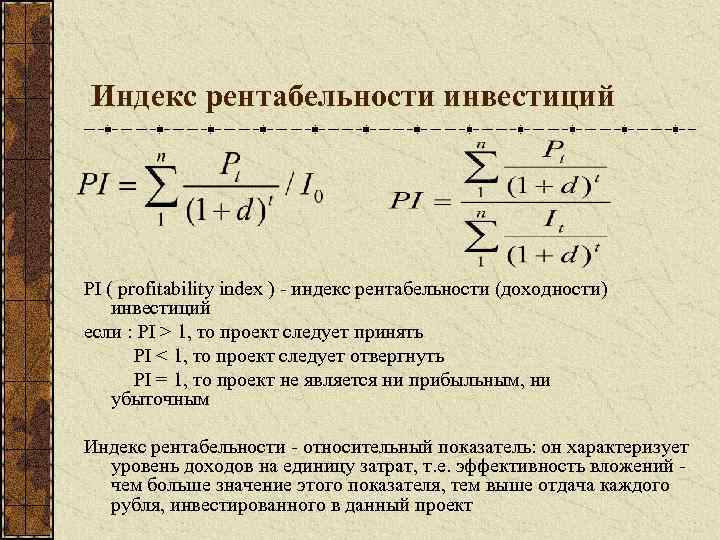

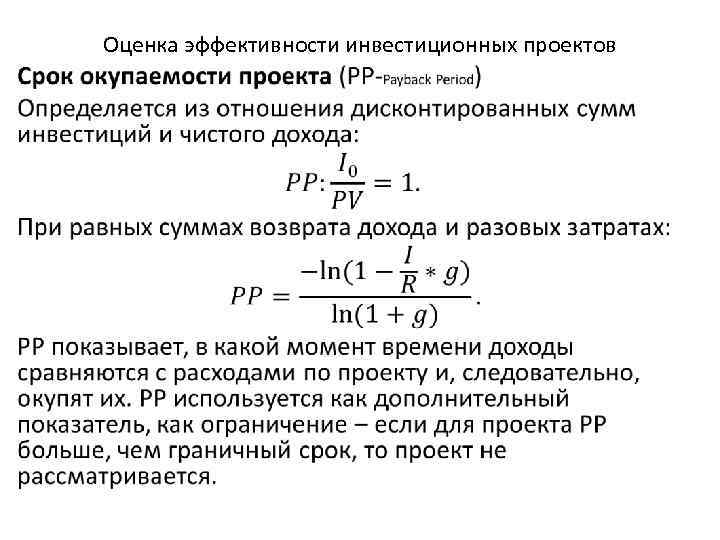

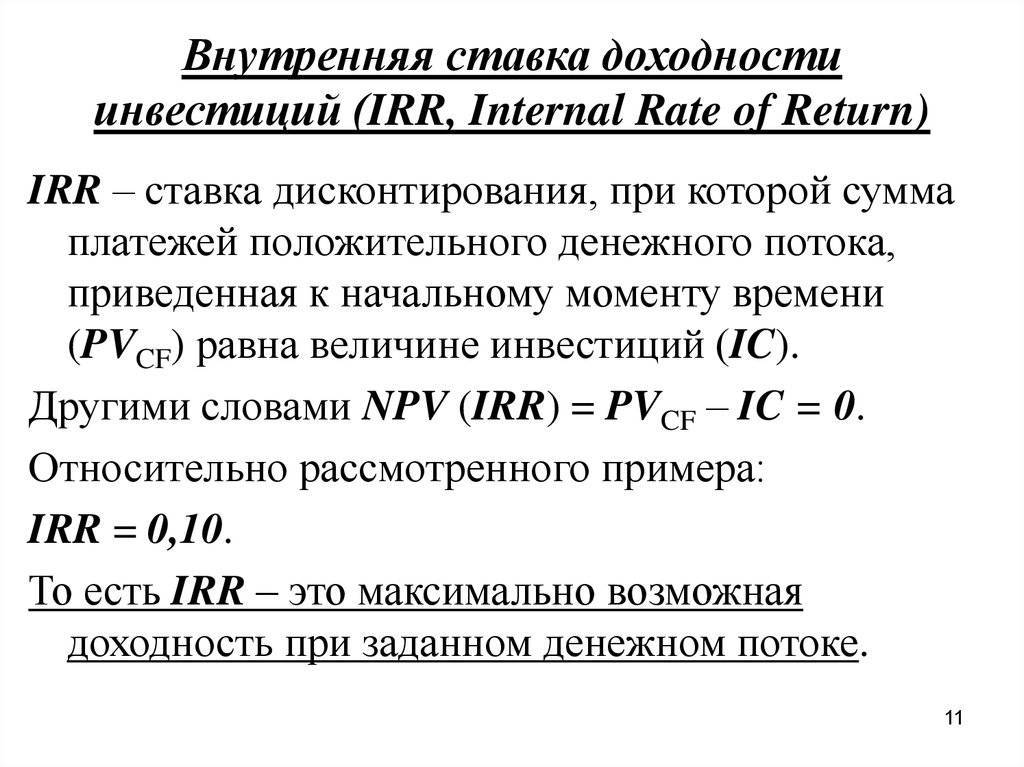

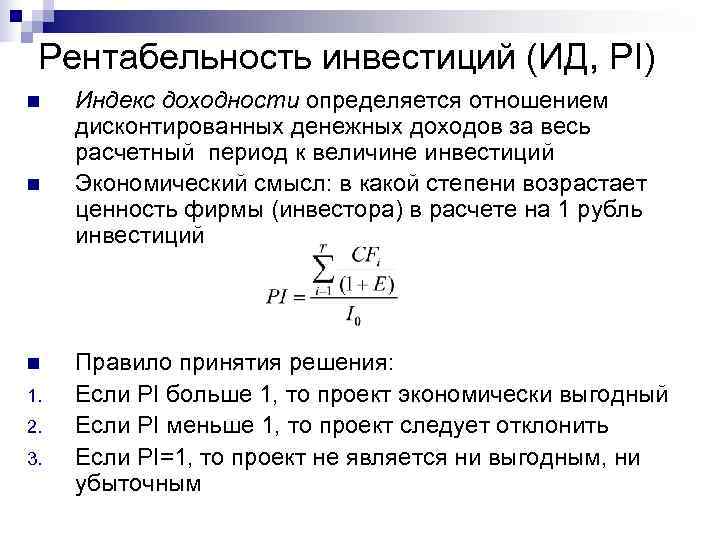

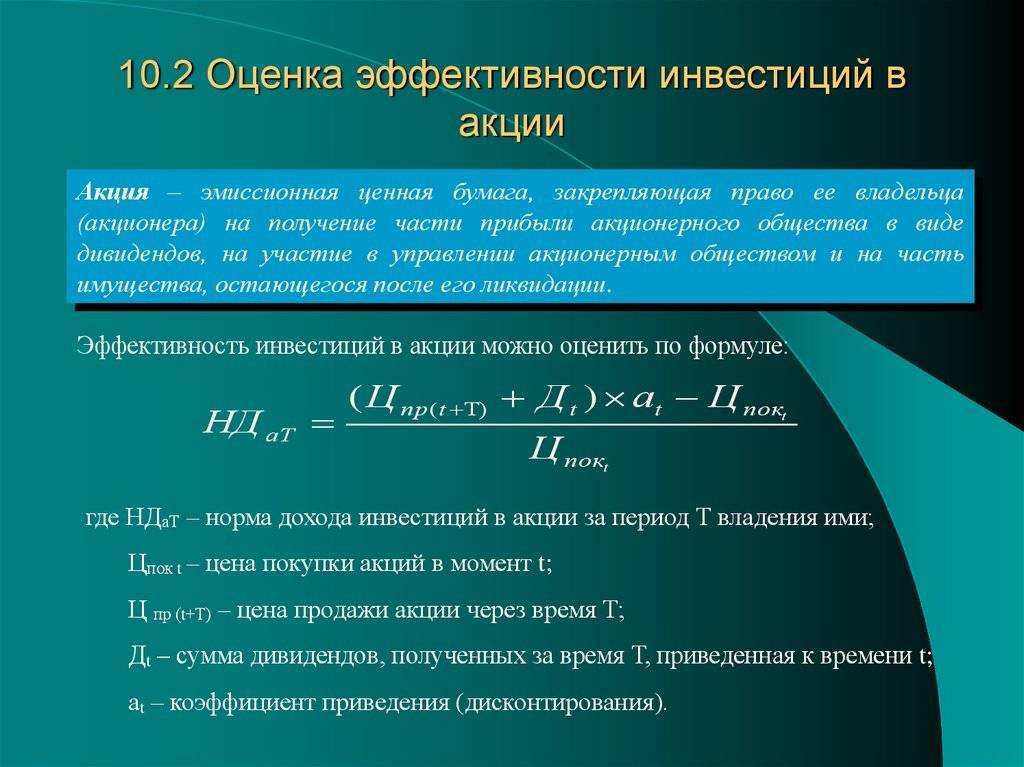

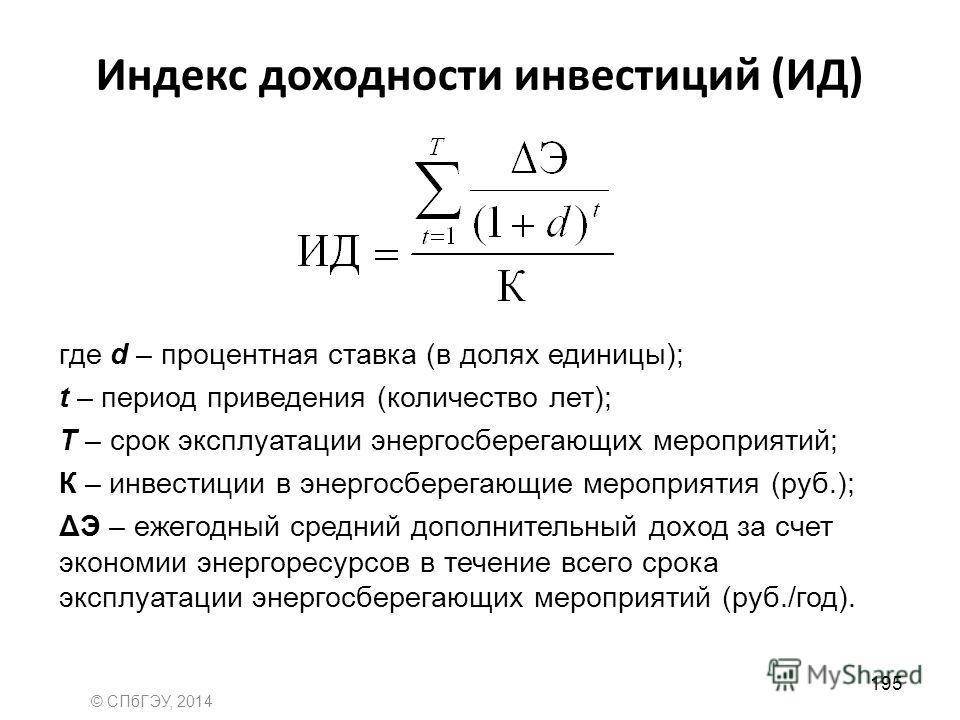

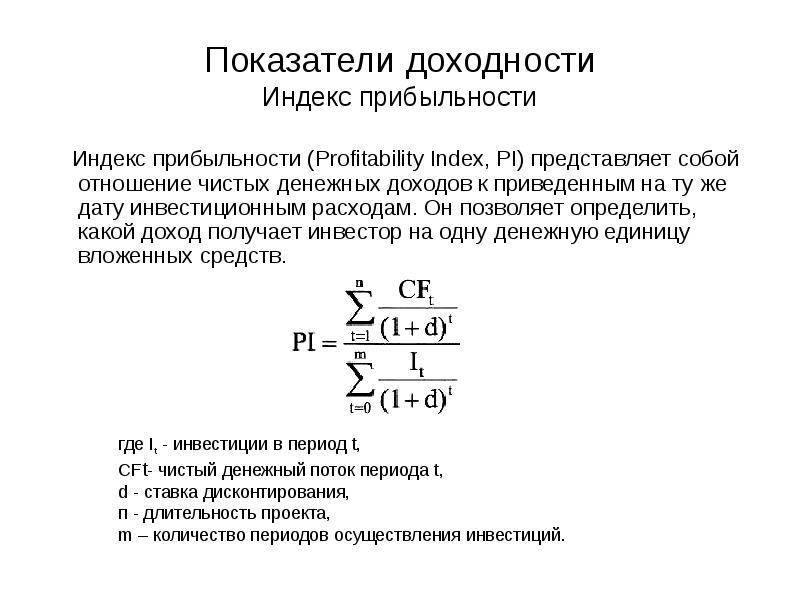

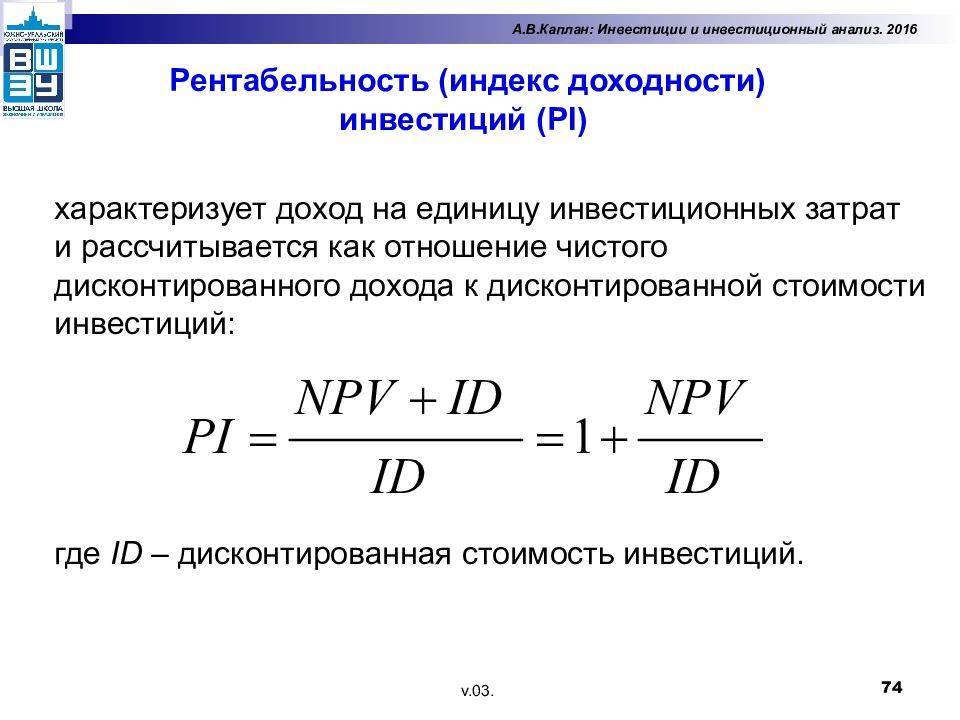

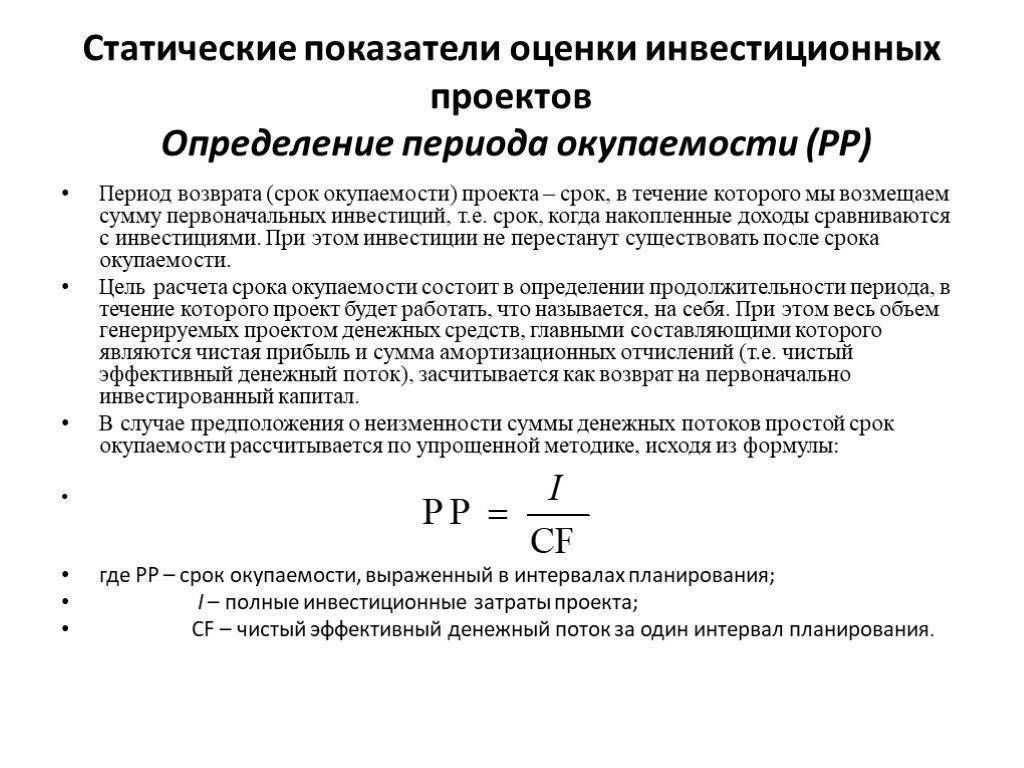

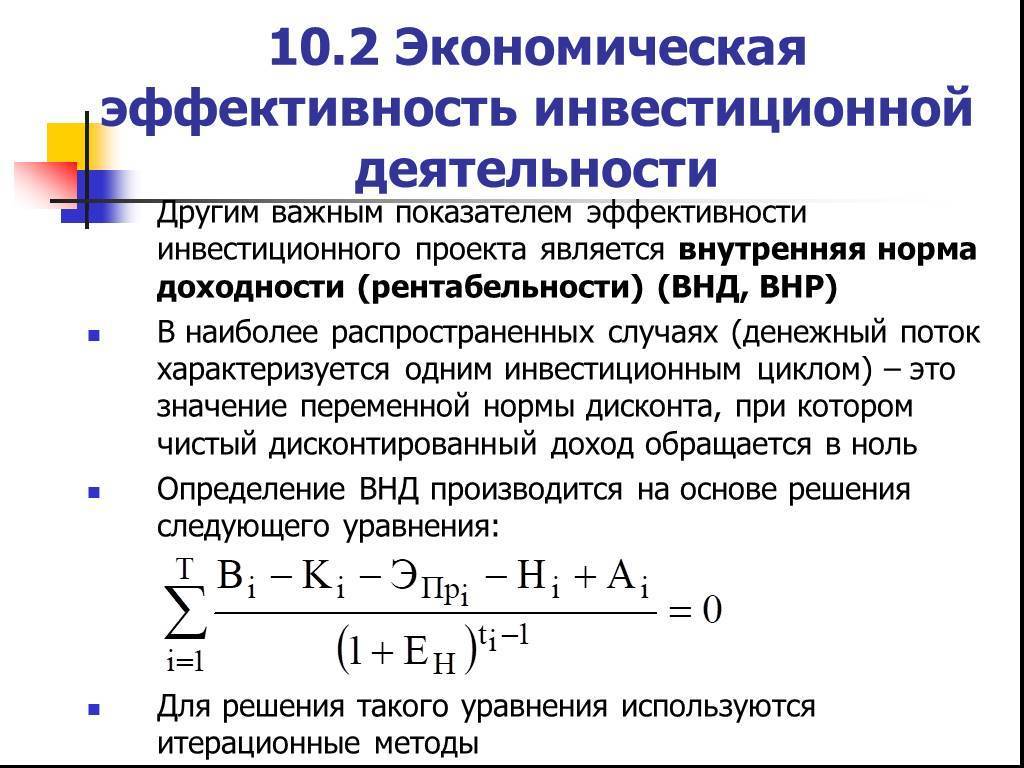

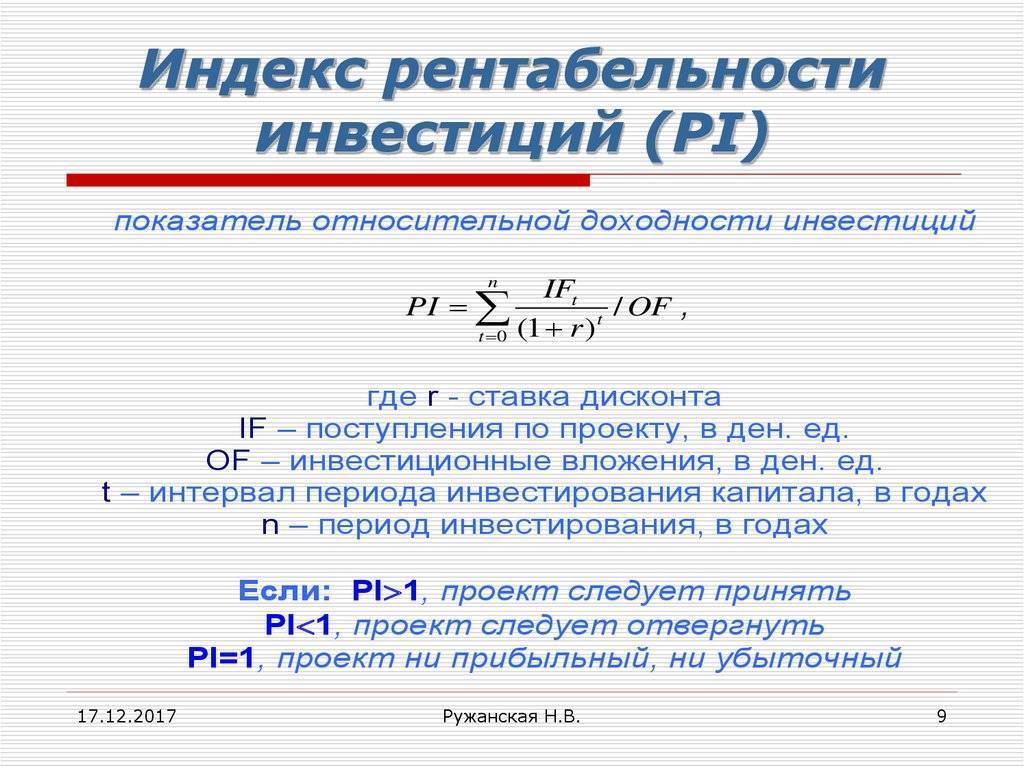

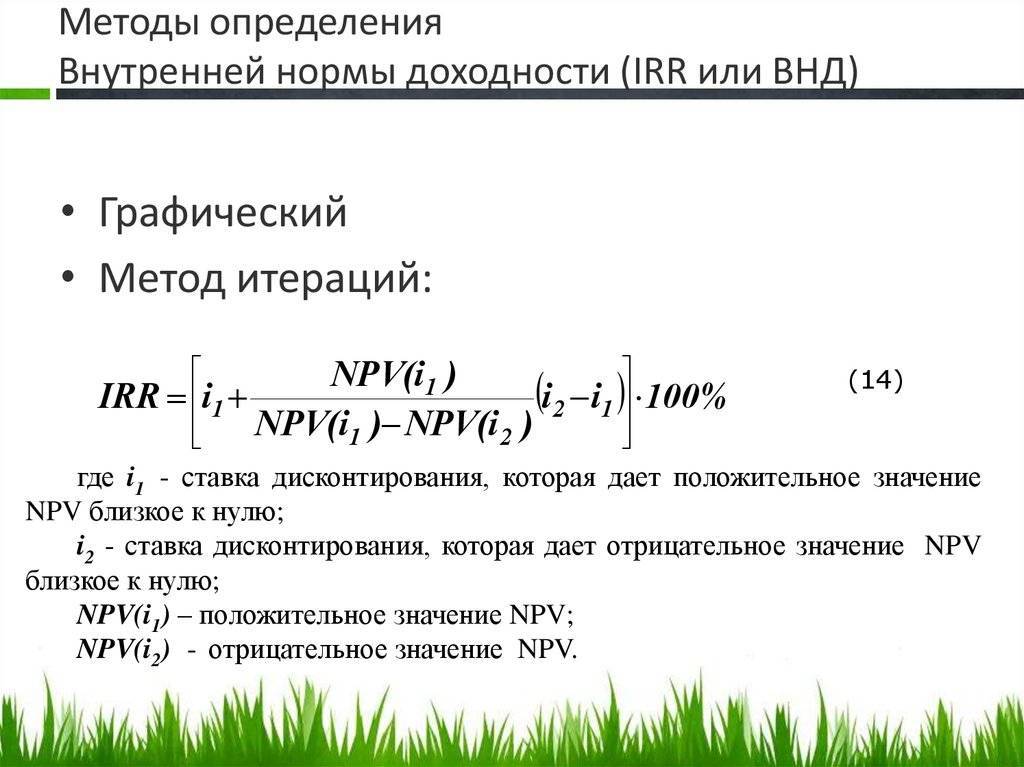

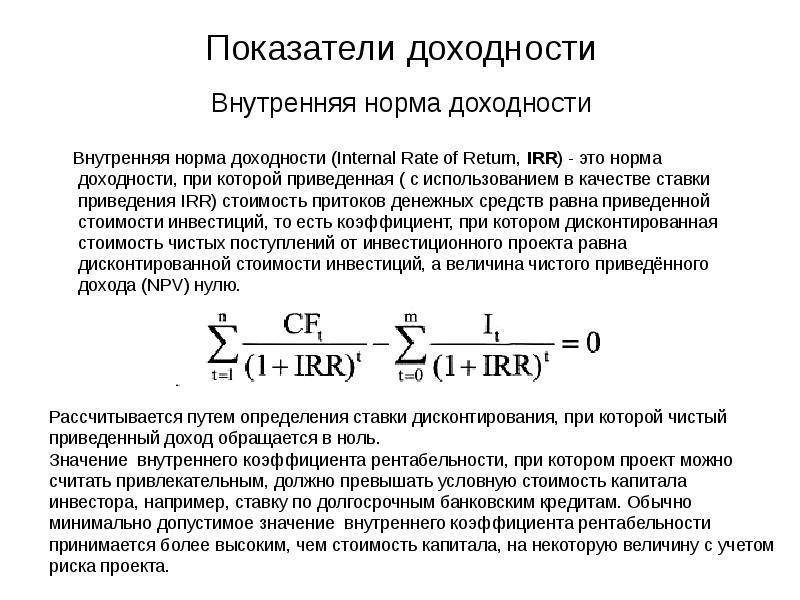

Выбирая наиболее эффективный и наименее рискованный инвестиционный проект, эксперты рекомендуют пользоваться системой показателей, результат которых поможет выяснить достоинства и недостатки проекта.

Цели инвестиций

По целям инвестиции различаются и можно выделить 3 основных направления вложения денег.

- Прямые инвестиции – это покупка большого количества акций для получения контрольного пакета. Для этого нужен огромный капитал. Инвестор получает более 50% акций компании и фактически получает право управления ей.

- Портфельные. Проводится скупка акций тех предприятий, которые развиваются и в перспективе должны приносить большую прибыль. Здесь нет цели получить само предприятие, а акции покупаются только для заработка на повышении их цен.

- Нефинансовые. Это долгосрочные вложения в материальные или нематериальные объекты. Инвесторы вкладывают деньги в оборудование, патенты и авторские права, лицензии, инновационные технологии, земельные участки.

Основополагающие принципы

Правила или принципы инвестирования являются теми базовыми теоретическими основами, опираясь на которые инвестор всегда может определить целесообразность вложения денежных средств. В настоящее время принято выделять десять краеугольных постулатов осуществления инвестиций. К ним относятся:

- долгосрочность горизонта;

- объективная оценка рисков;

- тщательное изучение объекта инвестирования;

- оценка инвестиционного потенциала;

- постоянство стратегии;

- независимость мнения;

- умение ставить точку;

- отсутствие поспешности;

- структурированность и системность;

- терпение и умение ждать.

Прежде чем выбирать реальное направление для реального инвестирования, каждому инвестору следует детально изучить вышеперечисленные правила. Давайте разберем принципы инвестирования подробнее.

Долгосрочность горизонта

Под ним понимается умение субъекта инвестиций объективно воспринимать и оценивать экономическое состояния финансовых рынков не столько в текущий момент времени, сколько в более отдаленной долгосрочной временной перспективе. Следует понимать, что любая экономика подвержена сиюминутным колебаниям. Однако инвестор в первую очередь должен обращать внимания на устойчивые долгосрочные тренды развития выбранного рынка.

Объективная оценка рисков

Прежде чем делать любое вложение, нужно просчитать существующие в данной отрасли риски. Без такого подхода осуществление прибыльных инвестиций невозможно. Понимание инвестиционных рисков является основой деятельности инвестора.

Исходя из полученных данных, необходимо будет сформировать четкую инвестиционную стратегию. Она может быть консервативной, умеренной и рискованной.

Тщательное изучение объекта

Независимо от того во что вы планируете вложить деньги в первую очередь следует самым тщательным образом изучить объект будущих инвестиций. Например, это может быть какое-то предприятие, валюта государства или драгоценный металл.

Оценка инвестиционного потенциала

Любой объект вложений обладает определенным потенциалом развития и доходности. Однако не стоит воспринимать это понятие, как нечто статическое. Напротив, такой потенциал представляет собой весьма переменчивую и динамическую величину. В качестве примера можно рассмотреть акции компаний на фондовой бирже. Потенциал этих ценных бумаг постоянно меняется, что должно находить объективное отражение в структуре инвестиционного портфеля. Другими словами, нужно уметь вовремя избавлять от тех инвестиций, которые имеют негативный прогноз развития и покупать те, в отношении которых просматриваются положительные тенденции.

Постоянство стратегии

Следует заранее выбрать инвестиционную стратегию и на постоянной основе ее придерживаться. Метания из стороны в сторону не приведут ни к чему хорошему. В качестве примера мы можем рассмотреть периодичность инвестирования. Совершайте инвестиции на постоянной равномерной основе. Например, каждые 3 месяца или полгода. Такая стабильность поможет вам увереннее двигаться к избранной цели и достигать более значимых результатов.

Независимость мнения

Не может быть высокодоходных инвестиций без уверенности в себе и веры в собственное мнение. Если вы постоянно будете прислушиваться к мнению сторонних экспертов и аналитиков, меняя свои решения, то не сумеете добиться успеха. Нужно уметь выдерживать характер.

Умение ставить точку

Никто не может быть всегда прав. Естественно, каждый инвестор ошибиться и вложить денежные средства в убыточное предприятие или компанию. Необходимо умение своевременно признавать свои ошибки и ставить точку в неудачном проекте.

Отсутствие поспешности

Мы живем во времена ускоряющегося времени. Со всех сторон нам твердят, что необходимо уметь принимать быстрые решения. Однако в вопросе инвестиций поспешность редко бывает верным советчиком. Принимаемые решения должны быть своевременными, а не скоропалительными или поспешными.

Структурированность и системность

Инвестиционный бизнес построен на огромном массиве информации. Цифры, графики, индексы и переменные будут окружать вас со всех сторон. Чтобы не заблудиться в этом информационном море, следует обязательно структурировать и систематизировать собственную деятельность. Любое решение следует принимать на основании скрупулезного анализа.

Терпение и умение ждать

Как неизменно показывает практика, самые прибыльные инвестиции требуют довольно длительного времени. Следовательно, умение ждать является одной из основных добродетелей инвестора.

При этом невозможно говорить о вложении денежных средств и не обсудить основные этапы инвестирования.

Привлечение инвестиций

Основная масса людей, знамающихся бизнесом, полагает, что для получения средств компания должна:

- разработать детальный и оптимальный план дальнейших дествий. Это нужно, чтобы инвесторы понимали, какую прибыль принесут им вложения;

- иметь положительную репутацию в обществе. Инвесторам нравятся компании, которые работают открыто и вызывают доверие. Только тогда есть возможность вернуть назад свои вложения и получить доход. Вкладывая в теневой бизнес, они рискуют с большой вероятностью остаться и без прибыли, и не получить обратно свои инвестиции;

- иметь понятную и открытую деятельность, прозрачную отчетность;

- основные инвестиции находятся в зависимости от политики, которая проводится в государстве, где работает компания. Инвесторы предпочитают вкладывать в компании, страны которых наиболее стабильны.

Профессиональная помощь в реальном инвестировании – обзор ТОП-3 компаний по предоставлению услуг

Если руководству компании не под силу управлять инвестиционными проектами самостоятельно, они могут делегировать задачу профессиональным исполнителям.

Есть фирмы, которые помогут распорядиться свободными средствами грамотно и с гарантированной прибылью.

В нашем экспертном обзоре представлены наиболее компетентные фирмы инвестиционного профиля. Эти компании работают с частными и корпоративными вкладчиками и в обязательном порядке страхуют вклады клиентов.

1) Инвест Проект

Финансовый аналитический работает на рынке инвестиций с 2010 года. За это время компания смогла добиться статуса ведущего в России учреждения в сфере финансов и кредитования. Доходность по ключевым инвестициям проекта – до 70% годовых. Минимальная сумма вложений – 50 000 рублей. Это значит, что воспользоваться услугами компании могут индивидуальные предприниматели и физические лица с небольшим объёмом первоначального капитала.

Проценты с доходов начисляются ежемесячно. Основные направления инвестирования – строительство, транспорт, сельское хозяйство, туристические и торговые услуги. Сотрудники компании помогут клиентам сформировать инвестиционный портфель и посодействуют с получением кредита.

2) FMC

Компания специализируется на финансовых инвестициях. Сфера деятельности фирмы – консультирование и реальная помощь гражданам и юридическим лицам по вопросам выгодных денежных вложений. Клиенты компании FMC всегда в курсе, на чём можно заработать прямо сейчас. Полученные от инвестиций в акции доходы успешно продвигаются дальше – помещаются в реальные инструменты — производство, расширение бизнеса.

3) E3 Investment

Основная сфера интересов фирмы – прямые инвестиции в недвижимость. E3 Investment – профессиональный оператор инвестиций в строительство и готовые объекты для новичков и опытных вкладчиков. За 7 лет работы компания уже помогла заработать своим клиентам более 150 млн рублей.

Каждый актив защищён тремя видами страхования. Пользователям доступны бесплатные консультации по вопросам максимально прибыльного и безопасного вложения финансовых активов.

Как управлять инвестициями и повысить доходность

Инвестировать деньги – это только часть дела. Необходимо грамотно управлять своими капиталовложениями

Важно на начальных этапах проводить инвестиционную оценку объекта и заранее определить максимальную сумму вложений. Это позволит просчитать возможный доход и создать четкие рамки, за которые не стоит переступать в плане финансовых вложений

Другими словами, нужно все хорошо посчитать, чтобы вложив энную сумму, не пришлось бы искать недостающие средства, а начав получать доход, не расстраиваться по поводу его величины.

Стоит заранее оценивать возможные риски и продумать стратегию их обхода или минимизации ущерба при наступлении опасной ситуации. Также необходимо проводить анализ проекта как в процессе его разработки и запуска, так и в процессе работы. Постоянный контроль позволит вовремя определить возможные отклонения от плана и стратегии, вовремя среагировать на них.

Правильно управляя своими средствами, ни один инвестор не упускает возможность повысить их доходность. Сделать это можно следующим образом:

- Постоянно мониторить ситуацию на рынке на предмет более выгодных капиталовложений.

- Модернизировать производство для повышения его производительности и улучшения качества продукции. Затраты на этот процесс сполна окупятся уже в ближайшее время.

- Не снимать полученный доход, а пускать его в оборот. Лучше всего на другие объекты инвестирования.

Инвестиции – это вклад в будущее. Каждый человек при достаточном желании может создать хотя бы небольшой инвестиционный ресурс и пустить его в дело. Этим вложением могут быть как его собственные знания и умения, так и внеоборотные активы или деньги. Самое главное – это грамотный подход, знания и целеустремленность.

Инвестиционная стратегия предприятия

Речь идет о системе долгосрочных целей инвестиционной деятельности компании и выборе наиболее результативных и эффективных методов их достижения.

Это особый инструмент управления инвестиционной деятельностью компании, своего рода концепция развития предприятия на долгосрочную перспективу.

С ее помощью определяются основные моменты инвестиционной деятельности:

1) основополагающие направления развития организации;

2) методы и формы инвестиционной деятельности;

3) характер источников ее финансирования;

4) разработка этапов внедрения мероприятий;

5) определение показателей, характеризующих результативность инвестиционной деятельности.

Условия экономической среды диктуют необходимость разработки индивидуальной инвестиционной стратегии предприятия.

Экономика государства претерпевает постоянные изменения, и инвестиционная стратегия предприятия должна отвечать требованиям меняющейся ситуации.

Грамотно организованная инвестиционная стратегия позволяет достичь определенных положительных результатов:

- Создание эффективного механизма реализации различных инвестиционных проектов и решений;

- Оценка действительной инвестиционной возможности организации;

- Наращивание инвестиционного потенциала компании и его использование в правильном направлении;

- Прогнозирование изменения экономической среды и использование вновь возникающих факторов в целях усовершенствования методов хозяйствования на предприятии;

- Установление механизма комплексного управления предприятием, в том числе оперативного, текущего и стратегического планирования;

- Определение конкурентных преимуществ компании.

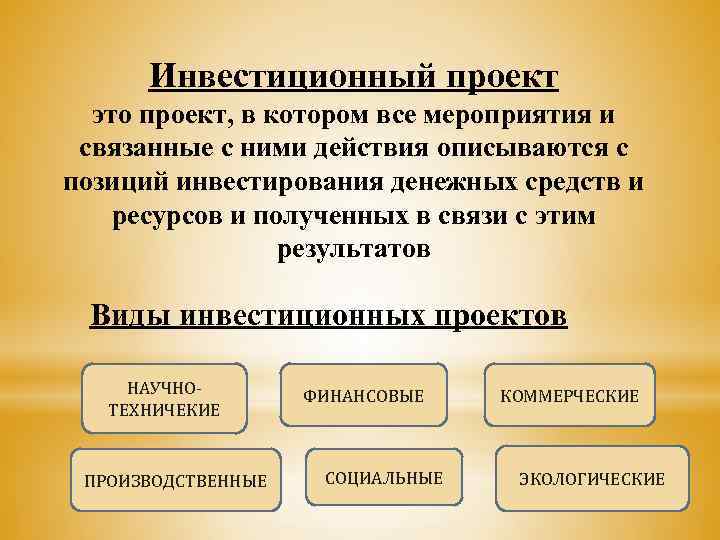

На основе разработанной инвестиционной стратегии предприятия определяются инвестиционные проекты, которые в будущем будут внедрены в хозяйственную деятельность предприятия.

Кроме того, она содержит перечень критериев или показателей, с помощью которых определяется эффективность проведенных мероприятий.