Основные способы, как можно проверить отчисления в пенсионный фонд

Перед тем, как проверить факт наличия отчислений в пенсионный фонд со стороны работодателя, следует узнать, какие же суммы, собственно, он обязан переводить.

Они не являются фиксированными и одинаковыми для всех, поскольку в соответствии с федеральным законодательством сумма взносов составляет 22% от размера зарплаты каждого сотрудника. Стоит отметить, что она не вычисляется из заработной платы, как это происходит при уплате того же подоходного налога, то есть сам факт наличия перечислений работник не ощущает на своем кошельке и это не отражается в расчетных листках, выдаваемых ему на руки каждый месяц.

Сумма в размере 22% от заработной платы является общеобязательной для перечисления за всех работников, за небольшим исключением. Так, для сотрудников, осуществляющих трудовую функцию в условиях, вредных и опасных для здоровья, действует повышающий коэффициент. В зависимости от класса опасности дополнительный тариф может достигать 4% от суммы зарплаты.

В свою очередь, существуют определенные послабления для организаций, применяющих упрощенную систему налогообложения. Они перечисляют за каждого сотрудника 20% от зарплаты.

Итак, разобравшись в том, какие же суммы должны быть перечислены работодателем в адрес ПФР, следует приступить к проверке его добросовестности по отношению в возложенной на него законом обязанности.

Способов, как проверить отчисления в ПФР довольно много, ниже представлены некоторые из них:

- путем обращения в ПФР лично;

- через личный кабинет на сайте фонда;

- на сайте «Госуслуг»;

- через МФЦ;

- через банки.

Наиболее простой способ проверки – через бухгалтерию работодателя. Если работодатель переводит страховые взносы в полном объеме, то необходимые сведения будут предоставлены. Однако существует риск, что данная информация может быть недостоверной и необъективной.

При помощи СНИЛС и ИНН онлайн

СНИЛС является основным документом, который подтверждает факт регистрации гражданина в системе персонифицированного пенсионного учета. Он же позволяет идентифицировать его при обращении в подразделения ПФР.

Кроме этого, зеленая карточка СНИЛС необходима при обращении и любые иные органы в целях уточнения вопросов, связанных с отчислениями страховых взносов.

Кроме этого, зеленая карточка СНИЛС необходима при обращении и любые иные органы в целях уточнения вопросов, связанных с отчислениями страховых взносов.

Номер лицевого счета нужен и для регистрации в электронных сервисах, в том числе через интеренет: в «Госуслугах» и в личном кабинете на сайте самого ПФР. После совершения регистрации номер СНИЛС может являться логином для получения доступа к соответствующим сервисам.

Если номер СНИЛС неизвестен, например, по причине утери зеленой карточки, а времени на восстановление документа в ПФР нет, то узнать его можно при помощи такого документа, как ИНН.

Сделать это можно двумя путями:

- через сайт пенсионного фонда;

- через сайт ФНС.

Во втором случае следует зайти на nalog.ru и произвести выбор раздела «Риски для бизнеса». Затем появится окошко, в котором пользователю будет предложено ввести ИНН в выступившее поле. После этого будет сформирован файл, в котором и будет отражен СНИЛС.

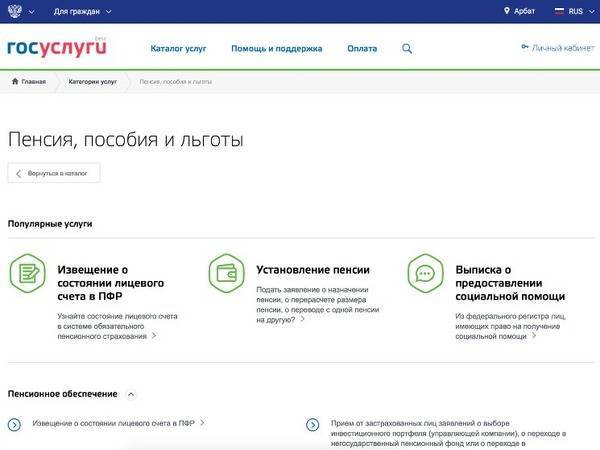

На сайте «Госуслуг»

Чтобы узнать о перечислениях в пенсионный фонд через сайт «Госуслуги», следует произвести следующий алгоритм действий:

- Открыть вкладку «Пенсии, пособия, льготы».

- Выбрать из меню «Извещение о состоянии пенсионного счета в ПФР».

- Нажать «Получить услугу».

Через некоторое время после этого на портале появится уведомление о готовности соответствующей выписки. По содержащейся в ней информации можно проверить периодичность и суммы страховых взносов. Кроме этого, данную выписку можно использовать в рамках электронного документооборота для подтверждения тех или иных сведений.

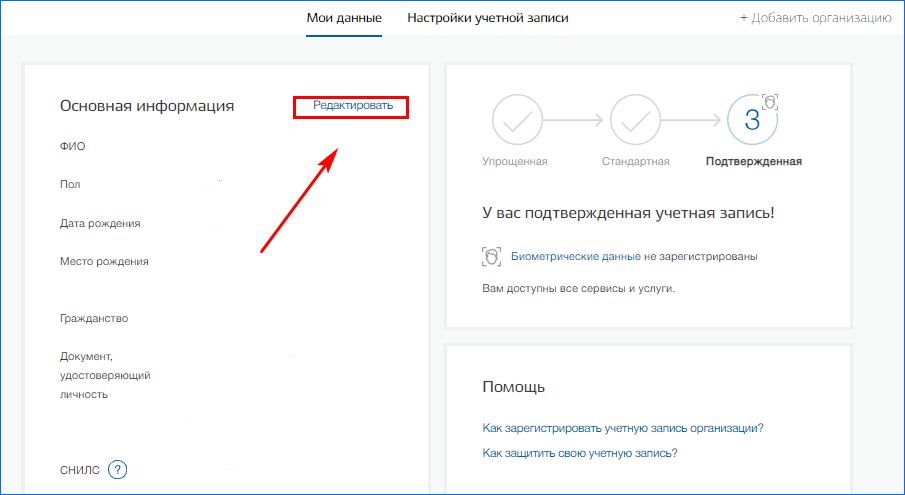

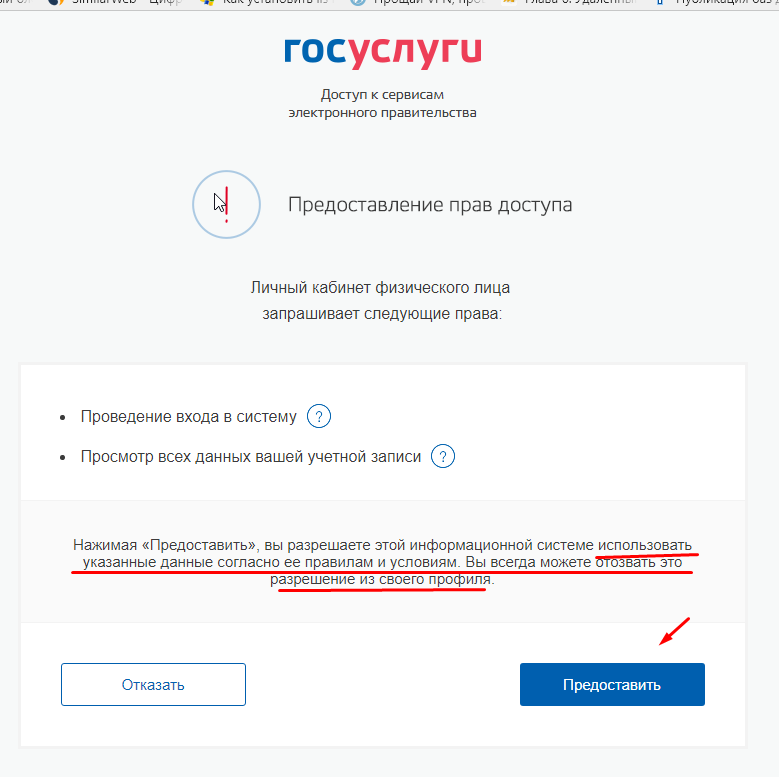

Для получения доступа ко всем возможностям, предоставляемым сайтом, на нем следует зарегистрироваться и пройти процедуру подтверждения личности. Для этого существует несколько способов, подробно разъясненных на самом портале.

Уточнить данный вопрос можно и через многофункциональные центры, которые удобны тем, что располагаются в каждом муниципальном образовании в стране.

Для этого гражданину необходимо лично прибыть в ближайший центр и предоставить его сотрудникам следующие документы:

В срок до одной недели после этого МФЦ предоставит выписку из ПФР о состоянии лицевого счета.

В банках

Все деньги, которые переводят работодатели, хранятся на счетах кредитных учреждений. Договоры у ПФР заключены с несколькими банками, в том числе и со «Сбербанком». Для того чтобы узнать о перечислениях, гражданин может обратиться непосредственно в кредитное учреждение, имея при себе паспорт и СНИЛС.

Как узнать задолженность по налогам на сайте nalog.ru?

Налогоплательщики, относящиеся к физическим лицам, уплачивают налоги имущественные, на доходы, землю и транспорт. За уклонения от уплаты можно подвергнуться:

- взысканию задолженности в судебном порядке, если долг превышает 3 000 рублей;

- уголовное наказание до 3 лет;

- взыскание за счёт собственности, принадлежащей налогоплательщику должнику;

- наложение ограничений на выезд за пределы РФ при долге свыше 10 000 руб.

Поэтому необходимо своевременно уточнять начисления по налогам и оплачивать их в казну. Провести проверку можно самостоятельно следующими способами:

- Налогоплательщик может узнать информацию по задолженности через личный кабинет на сайте ФНС.

- На официальном ресурсе налогового органа доступна бесплатная проверка налогов без регистрации аккаунта.

- В личном кабинете на портале Госуслуг, если у Вас аккаунт имеет статус подтверждённый.

- При образовании долга информация передаётся в Службу судебных приставов. На их сайте можно узнать о наличии долговых обязательств перед ФНС.

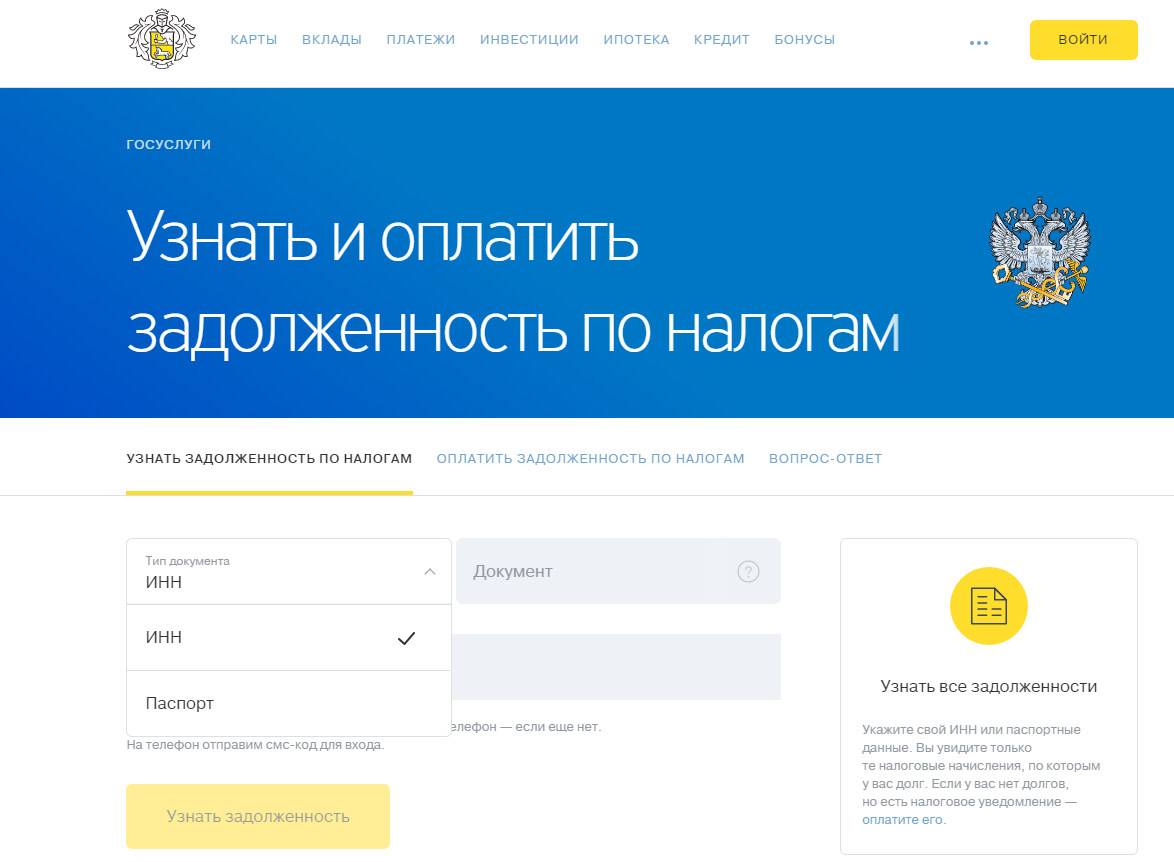

- Многие банки предоставляют услуги по информированию клиентов о наличии задолженности по налогу. Для этого нужно зайти и в личный кабинет банка и ознакомиться с функционалом.

Ниже подробно рассмотрим все варианты, чтобы Вы составили общее представление о сервисе и могли выбрать наиболее удобный для себя.

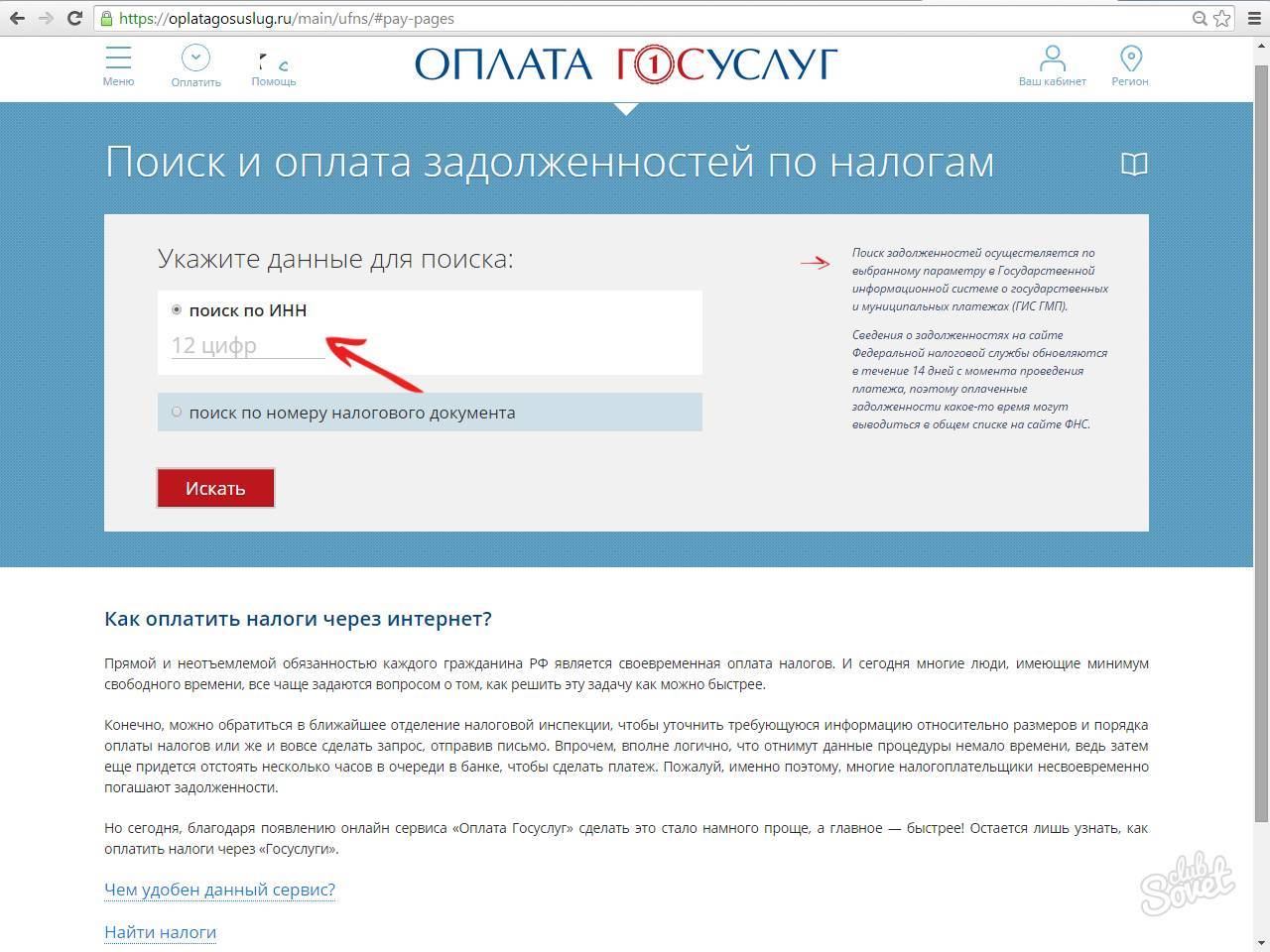

Проверить задолженность по ИНН

Сперва рассмотрим, как проверить задолженность у юридического лица. В верхней строке меню в блоке “Индивидуальные предприниматели” или “Юридические лица” перейдите в раздел “Проверить себя и контрагента”.

На открывшейся странице опуститесь вниз и кликните по строке “Сведения о юридических лицах, имеющих задолженность по уплате налогов”.

В верхней строке укажите номер ИНН проверяемой организации, а в нижней повторите символы с капчи.

Внизу появится информация о наличии или отсутствии задолженности у юридического лица. Правда узнать сумму долга таким способом нельзя. Для этого нужно обратиться к сервису Судебных приставов.

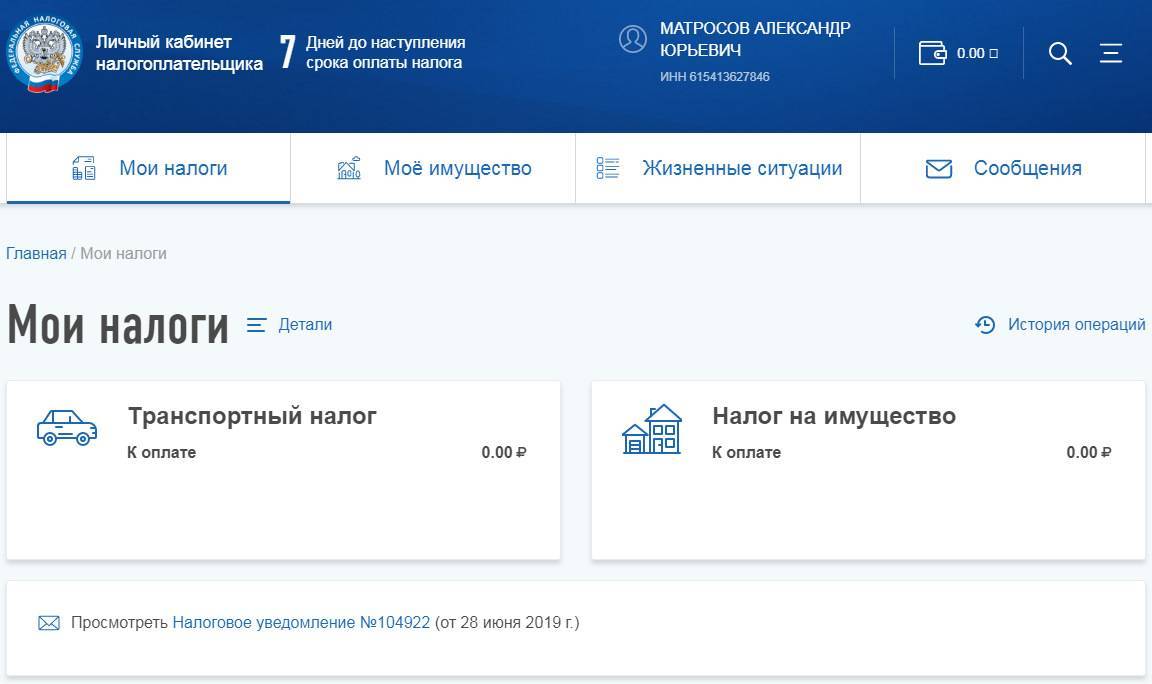

Если необходимо узнать задолженность по физическому лицу или ИП, то нужно зайти в личный кабинет на сайте ФНС. В верхней строке меню выберите соответствующую иконку и в ней перейдите в раздел “Личный кабинет”.

Авторизуйтесь по логину и паролю или через сервис Госуслуги. На главной странице появится информация о наличии или отсутствии долгов по налогам.

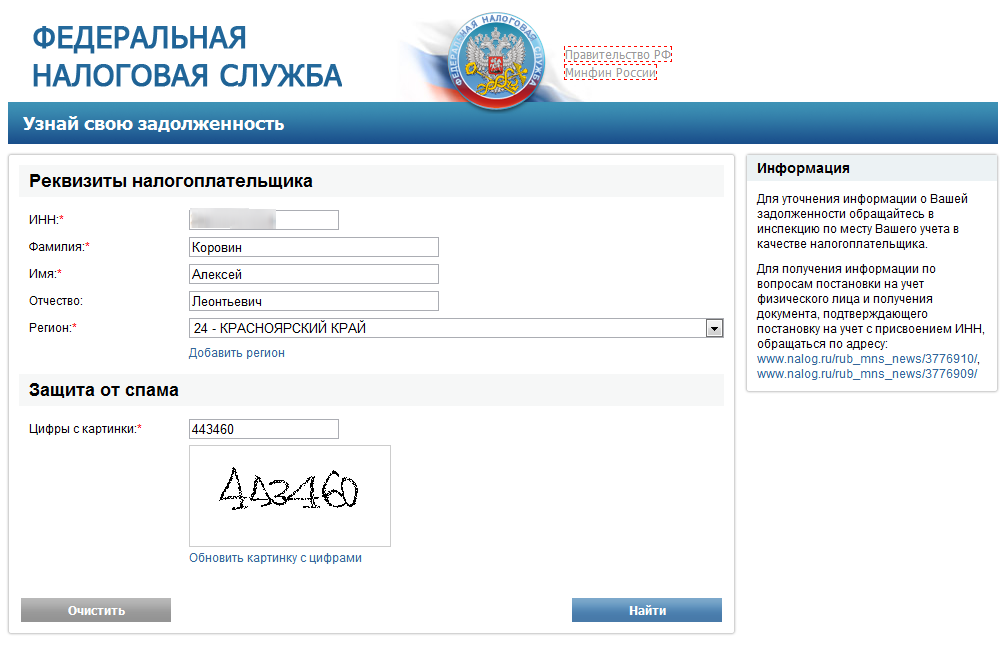

Узнать задолженность по фамилии

После перехода по кнопке “Найти” потребуется заполнить специальную форму, в которой указать:

- регион регистрации;

- полную дату рождения.

Сервис попросит ввести символы с капчи для проверки и выдаст информацию по задолженности.

Другие способы

Вышеперечисленные варианты поиска сведений по налоговой задолженности являются популярными, но есть и другие. Например, при личном визите в территориальную налоговую инспекцию с паспортом. В таком случае информация выдаётся только о заявителе.

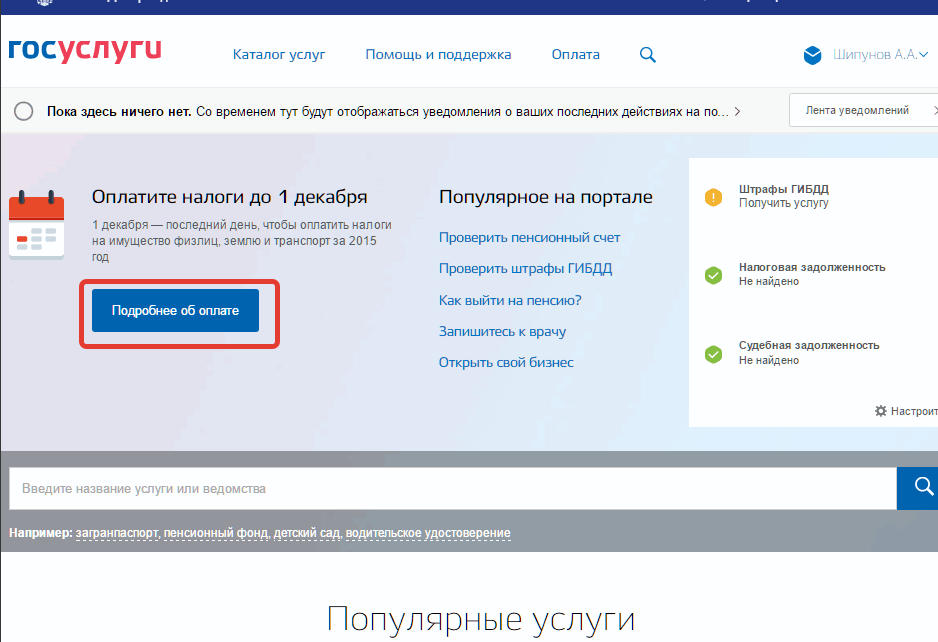

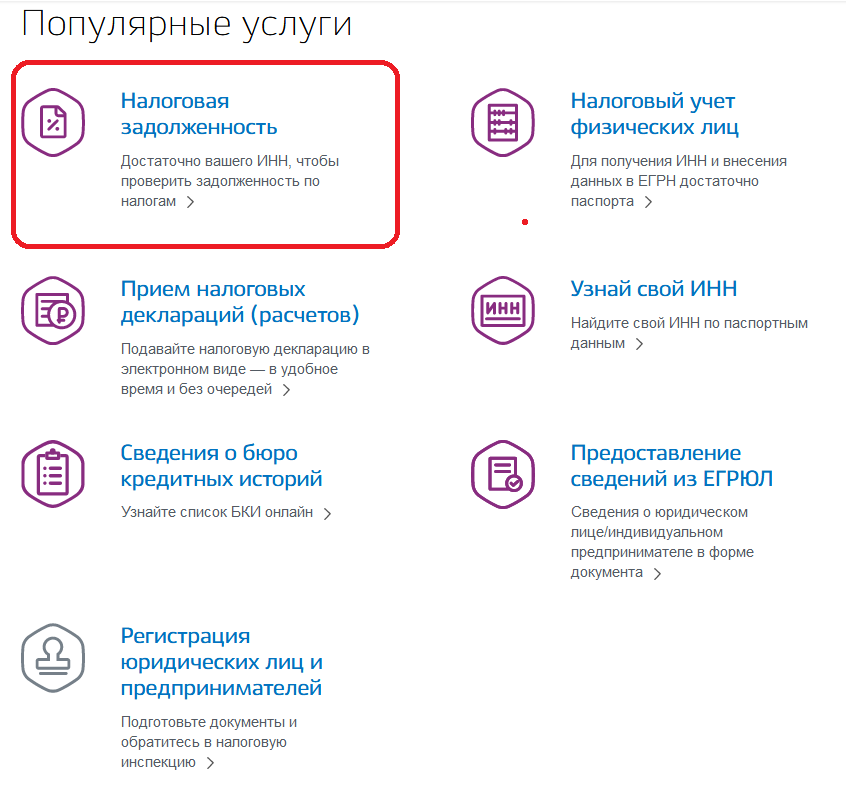

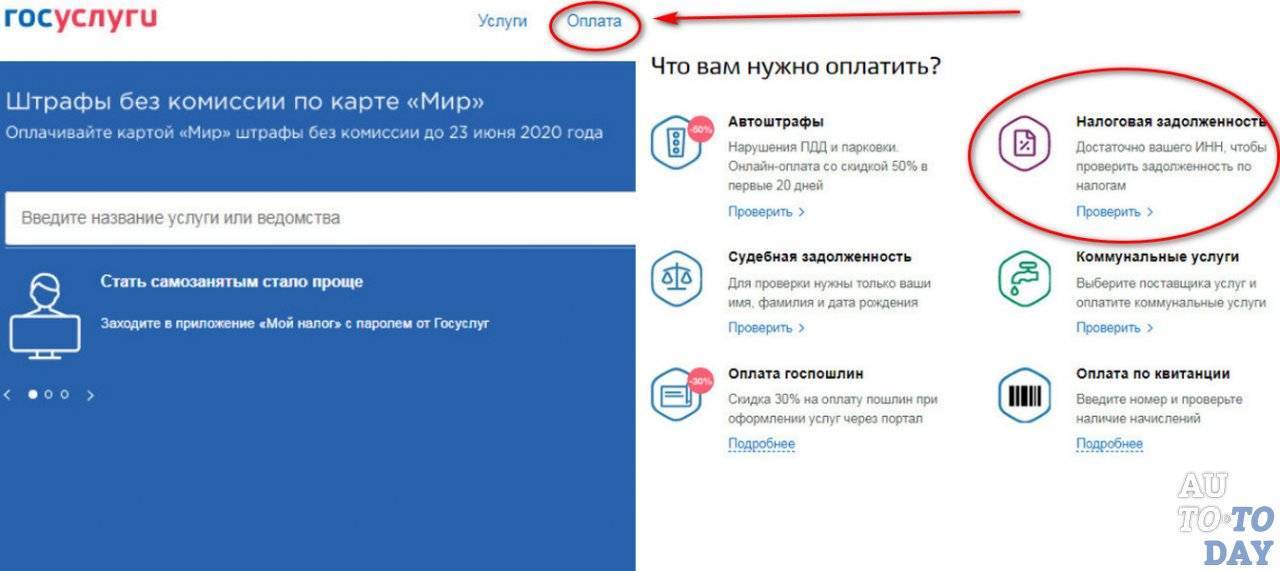

Многие сегодня пользуются сервисом ЕСИА Госуслуги. Он обладает расширенным функционалом, в том числе позволяет уточнять сведения по долгам в ФНС.

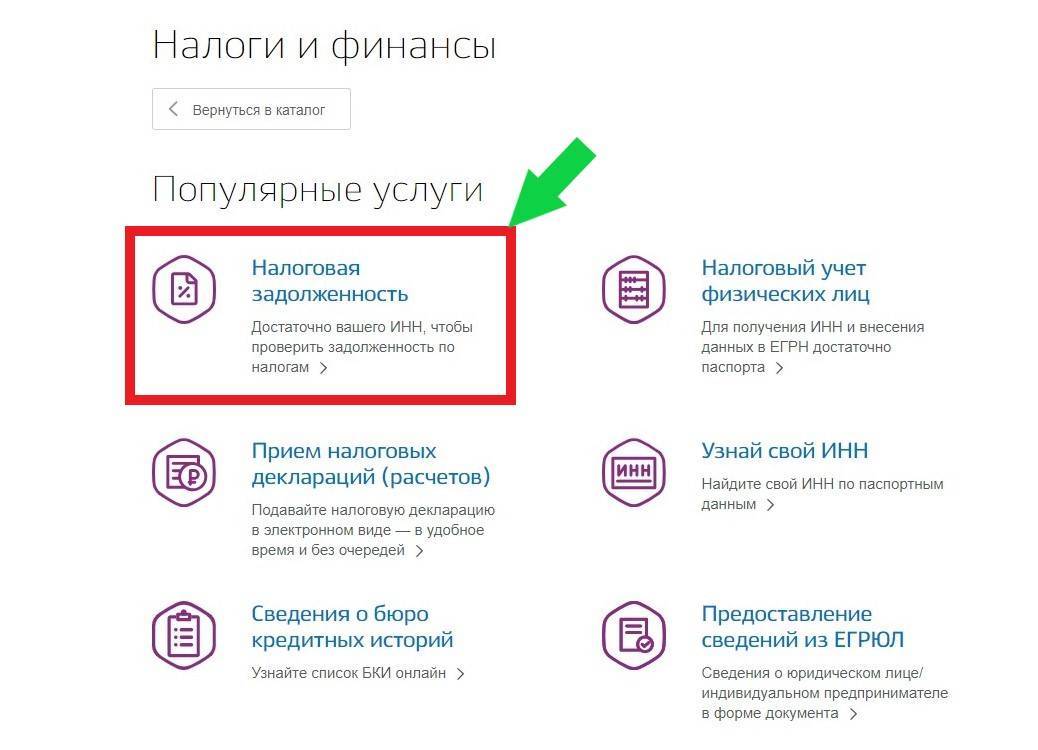

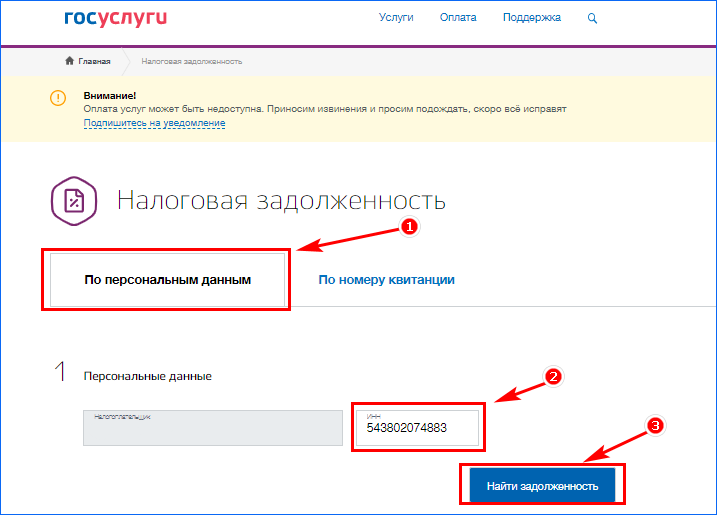

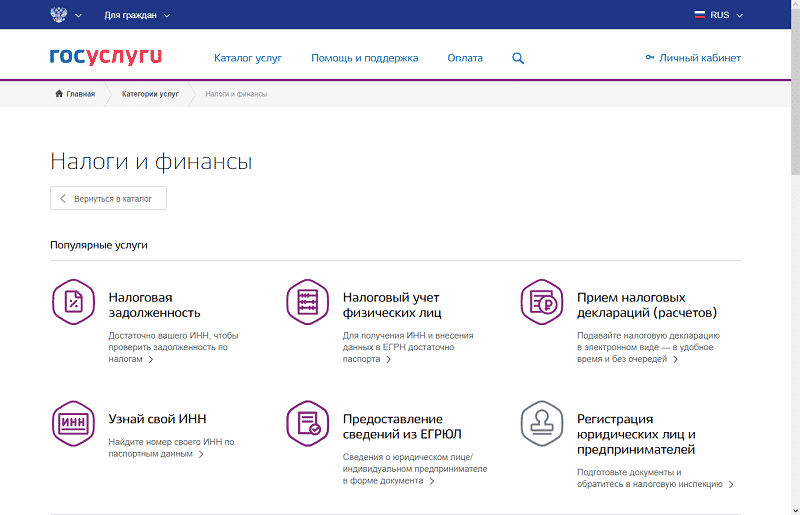

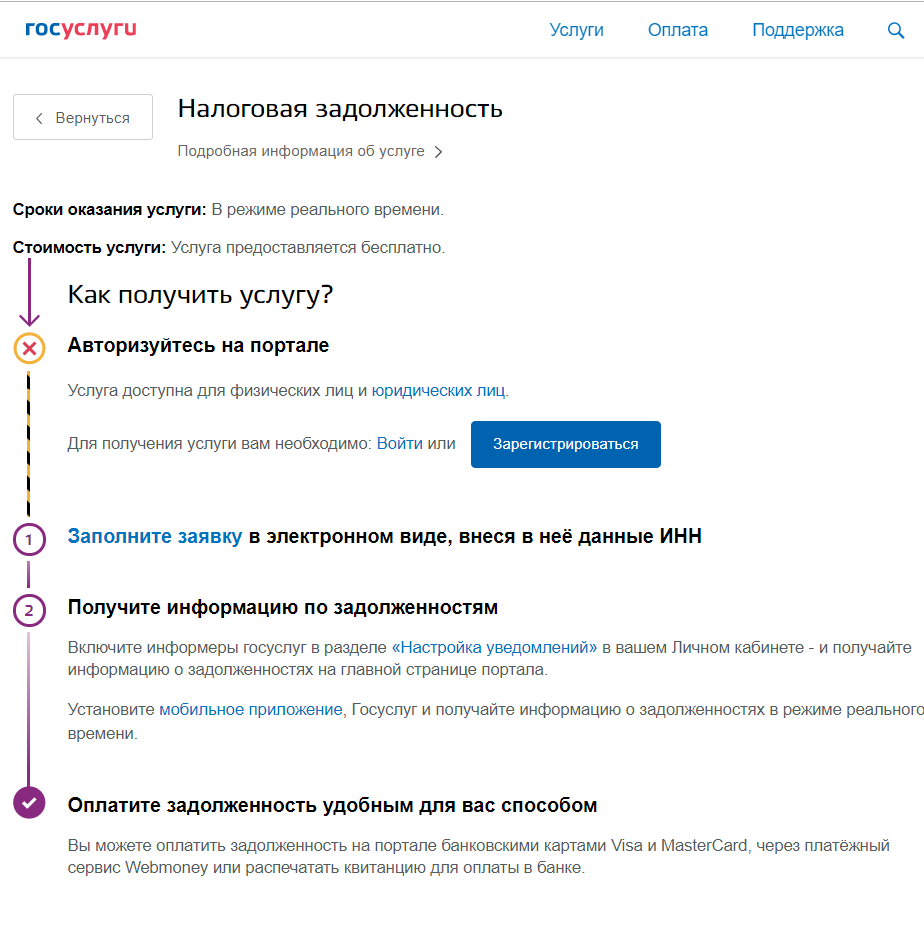

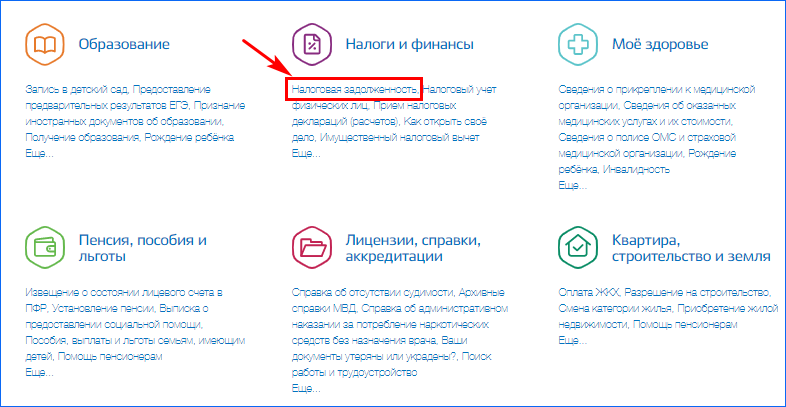

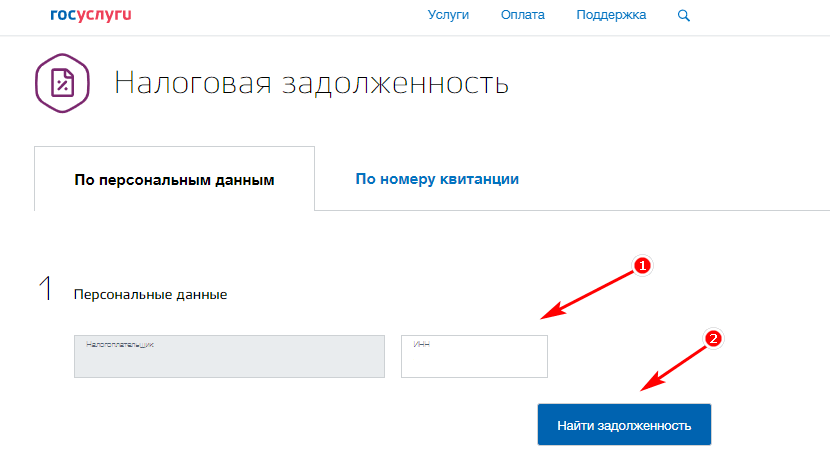

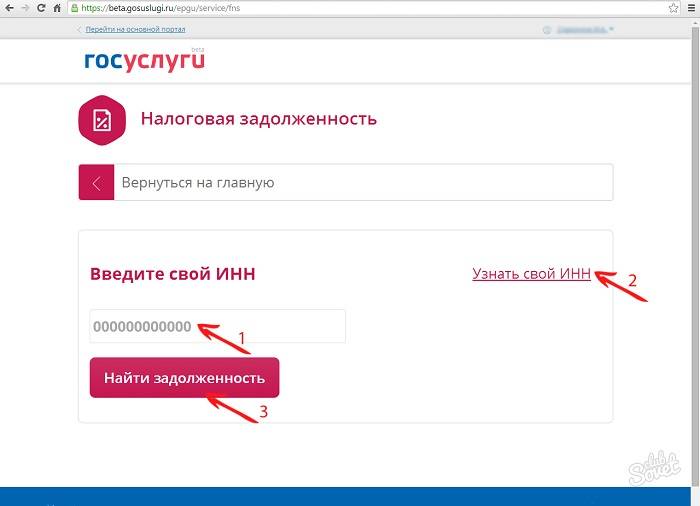

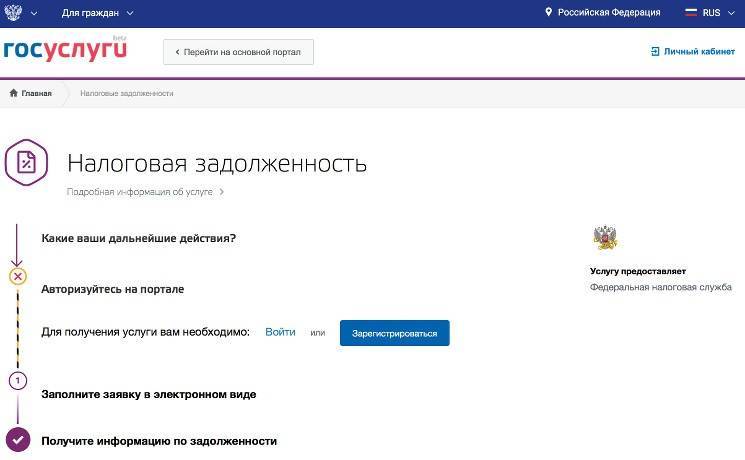

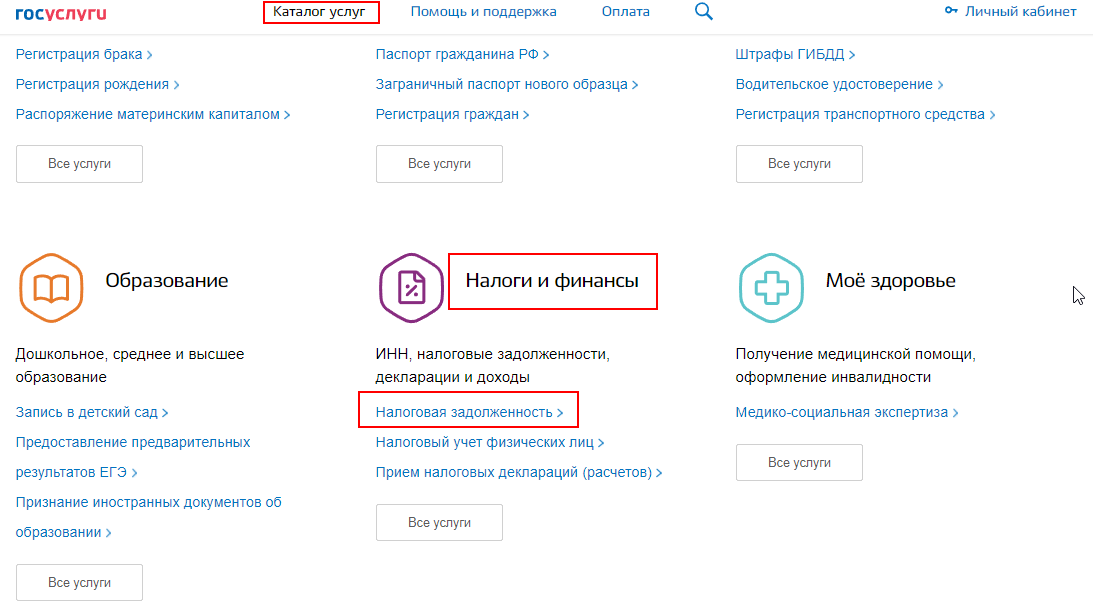

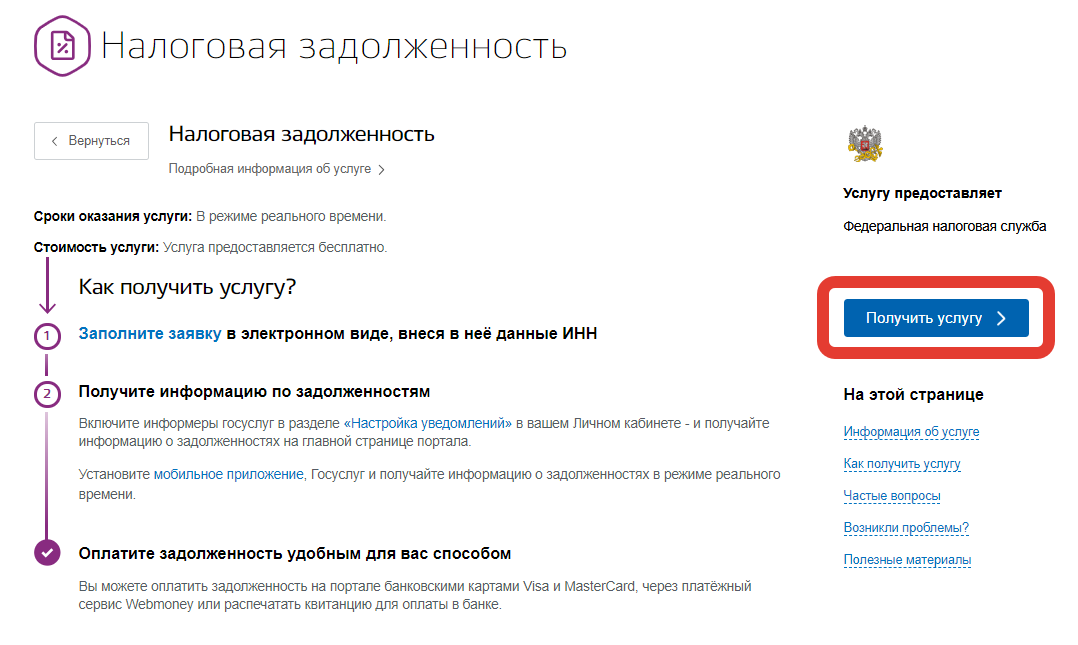

Зайдите на портал и авторизуйтесь в личном кабинете. В разделе “Каталог услуг” найдите блок “Налоги и финансы”, а затем перейдите в пункт “Налоговая задолженность”.

На открывшейся странице в правой части экрана перейдите по кнопке “Получить услугу”.

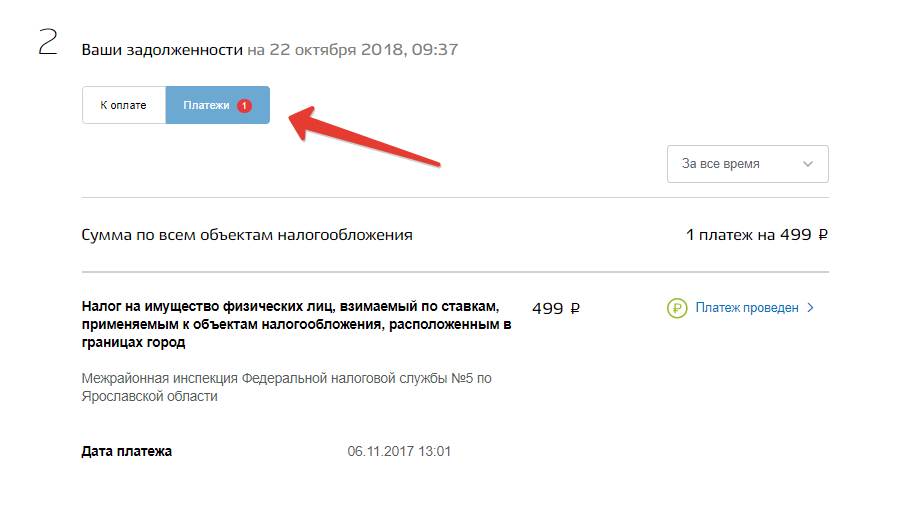

Сервис быстро проведёт проверку и выдаст сведения по штрафам, налогам, госпошлинам и судебной задолженности. Здесь также можно узнать долги по номеру УИН и провести оплату.

Многие банки предоставляют своим клиентам услуги по информированию, в том числе и о долговых обязательствах. Разберём пример на личном кабинете Сбера.

В верхней части экрана переключитесь на вкладку “Каталог”.

Перемотайте ленту вниз до раздела “Услуги” и выберете в списке пункт “Аресты и взыскания”.

Далее следуйте подсказкам системы, чтобы узнать об арестах и задолженности, поступившей от судебных приставов.

Что такое справка об отсутствии задолженности по налогам и сборам

Состав обязательств перед бюджетом зависит от статуса налогоплательщика, видов его деятельности (для организаций и ИП), наличия или отсутствия доходов, имущества. Работающие граждане, как минимум, платят подоходный налог (НДФЛ). Он может уплачиваться работодателем или самостоятельно. Также физ. лица обязаны платить налог за землю и недвижимость, транспортные средства. У предпринимателей состав платежей в бюджет зависит от схемы налогообложения.

В ИФНС можно получить 3 разных вида справок о наличии или отсутствии задолженности по налогам

Справка об исполнении налоговой обязанности покажет только отсутствие или наличие долгов, но не их суммы. Справка о расчетах с бюджетом, напротив, содержит сведения о начислениях и платежах. Специальная форма об отсутствии задолженности выдается лицам, которые намерены выйти из гражданства РФ.

Заплатив налоги или исполнив другие обязательства перед бюджетом, можно проверить отсутствие или наличие задолженности, получить подтверждающий документ. Гражданин-налогоплательщик вправе:

- запрашивать электронные или письменные справки напрямую в ИФНС, через сервисы на государственных сайтах;

- получить данные о наличии налоговой задолженности в режиме онлайн и без оформления справки;

- хранить и предъявлять, по мере необходимости, документ об оплате налогов, штрафов, пени.

В состав обязательств перед бюджетом входят и взносы в ПФР. В этом ведомстве можно запросить отдельную справку об отсутствии или наличии долга (например, при закрытии ИП). Но так как ИФНС осуществляет администрирование страховых взносов, то укажет в единой справке сразу о всех долгах перед бюджетом и внебюджетными фондами. Поэтому лучше не тратить время на запросы в ПФР, а сразу обратиться в налоговый орган.

Сколько времени действительна справка об отсутствии долгов по налогам?

Кто и зачем может получить

Организации и ИП запрашивают документы о состоянии расчетов и исполнении обязательств перед бюджетом для участия в тендерах и госзакупках, при обращении в банк за кредитами, с иными целями. До заключения контракта с новым контрагентом можно запросить у него выписку из реестра ИФНС, справки об отсутствии долгов, другие документы. Почти все предприятия работают с электронными сервисами ФНС, поэтому запрашивают и получают документы через свой аккаунт.

Гражданин-налогоплательщик может запросить справку как по форме КНД 1120101, так и КНД 1160082. В первом варианте документ подтвердит лишь надлежащее исполнение обязанности перед бюджетом, но без указания сумм налогов и долгов. Указанные документы могут потребоваться:

- для подготовки к судебному взысканию, чтобы добиться отмены приказа или отказа в иске;

- для получения займов и кредитов, если по программе кредитования нужно подтверждать размер доходов, отсутствие задолженности перед бюджетом;

- для обращения за пособиями и другими мерами социальной поддержки от государства;

- для выхода из гражданства РФ;

- для получения отдельных услуг у нотариуса;

- для обращения на банкротство;

- для снятия запретов и ограничений в исполнительном производстве (например, если пристав ввел запрет на выезд за границу из-за долгов);

- с иными целями, по мере необходимости.

Альтернативные способы проверки задолженностей

Существуют три альтернативных способа проверить наличие налоговой задолженности:

- Через портал Госуслуги – здесь предусмотрен функционал уточнения долгов по налогам. Для этого необходимо указать в своей учётной записи ИНН (также он может быть запрошен в ФНС автоматически).

- Через онлайн-банкинги и электронные платёжные системы – здесь тоже предусмотрены формы проверки налоговой задолженности.

- На официальном сайте налоговой инспекции – здесь можно проверить начисление налогов по ИНН физического лица.

Также на сайте Налог.ру предусмотрены три личных кабинета – для физических лиц, юридических лиц и индивидуальных предпринимателей, где можно проверить налоги и оплатить их любым доступным способом.

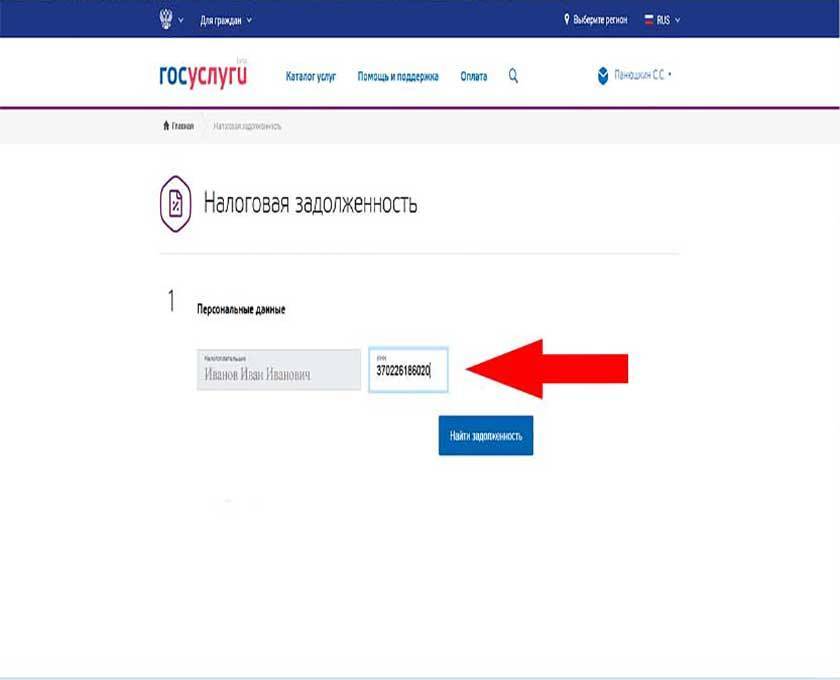

Проверка налогов через Госуслуги

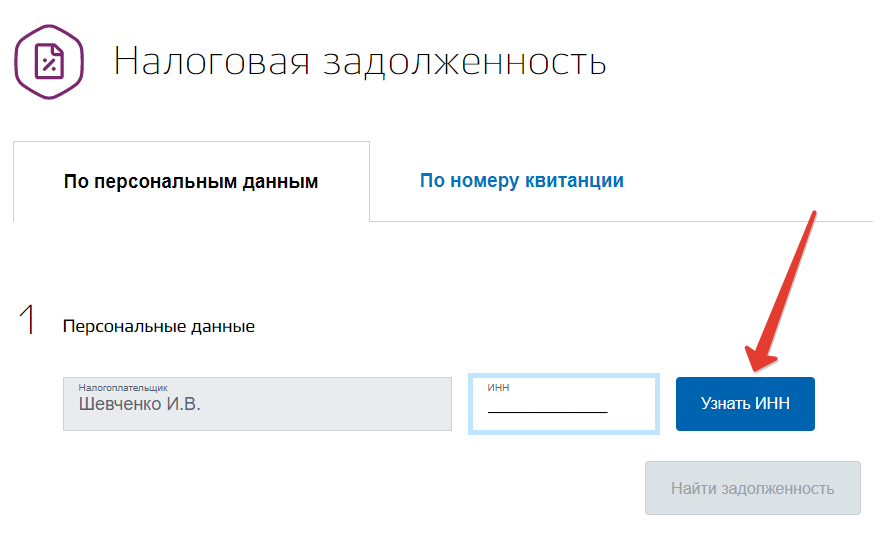

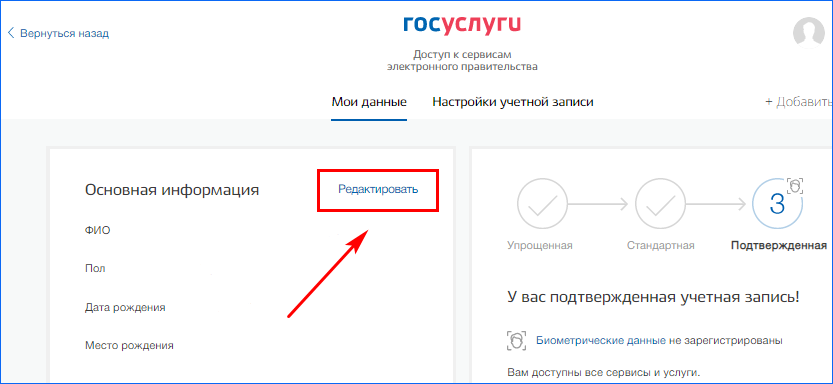

Посмотреть долги по налогам физических лиц поможет портал Госуслуги. Тип учётной записи значения не имеет – она может быть как стандартной, так и подтверждённой. Для начала необходимо добавить в личный кабинет номер ИНН.

Используйте пошаговую инструкцию:

- Авторизуйтесь на портале Госуслуги под своей учётной записью.

- Откройте раздел Документы, воспользовавшись верхним меню.

- Впишите ИНН вручную или запросите из ФНС.

В большинстве случаев ИНН запрашивается в автоматическом режиме, без участия пользователей портала. Он используется при формировании некоторых заявлений и для уточнения налоговой задолженности.

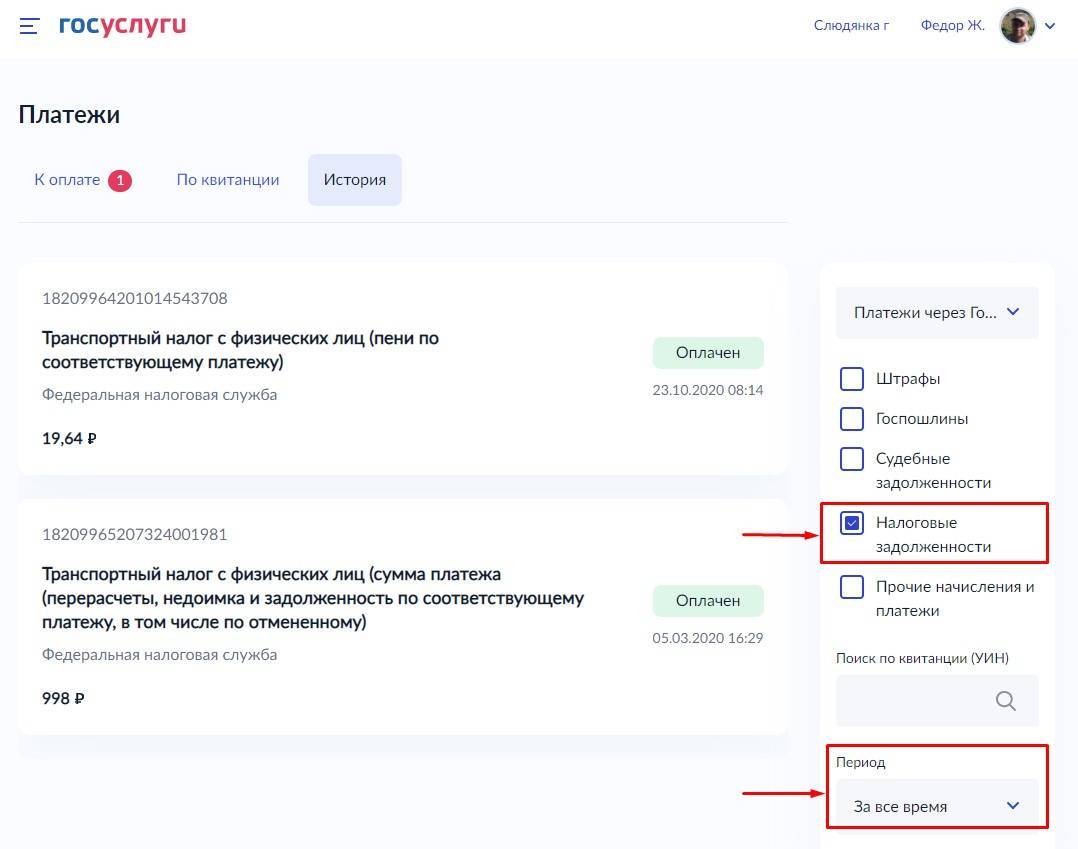

Чтобы проверить размер начисленных налогов, просто зайдите в свою учётную запись. Информер с размером долга будет отображён на главной странице портала. Кликнув по сумме, вы сможете получить дополнительную информацию по начисленным налогам и оплатить их одним из доступных способов:

- С помощью банковской карты.

- С помощью электронного кошелька.

- Через Apple Pay, Samsung Pay или Google Pay.

Также можно скачать уже заполненную квитанцию и погасить задолженность в ближайшем банковском отделении.

Обратите внимание, что портал Госуслуги позволяет уточнить лишь собственные налоги. Проверить налоги третьих лиц под своей учётной записью не получится – воспользуйтесь нашим сервисом или загляните на сайт Федеральной налоговой службы

Хотите получать сведения о начисленных налогах более оперативно? Воспользуйтесь мобильным приложением Госуслуги. Установите его на смартфон и получайте все необходимые уведомления, в том числе от Федеральной налоговой службы.

Узнать свою задолженность по налогам через сайт налоговой

Проверить начисление долгов по ИНН физического лица поможет онлайн-сервис, запущенный на сайте Федеральной налоговой службы Налог.ру. Он формирует запросы в ту же базу, что и наш сервис. Чтобы проверить налоги, следуйте инструкции:

Также на сайте ФНС имеются аналогичные сервисы для индивидуальных предпринимателей и юридических лиц.

Для более оперативного получения сведений о начисленных налогах используйте фирменные мобильные приложения от Федеральной налоговой службы. Они доступны для физических лиц и индивидуальных предпринимателей. Физлица смогут своевременно оплачивать налоги и получить сведения об имуществе, для ИП доступен функционал удобного ведения бизнеса.

Фамилия и больше ничего

И сайт ФНС, и портал госуслуг предполагают, что вы ищете информацию в отношении себя или (на крайний случай) близкого родственника, то есть имеет полный набор сведений: и фамилию, и имя, и ИНН.

Но что делать, если у вас только и есть, что фамилия да имя с отчеством? Можно ли, имея такие скудные данные, узнать долги по налогам?

Скажем честно: зная только фамилию физического лица, выяснить его налоговый долг вам вряд ли удастся. Оно и понятно: наши личные данные (ФИО) не настолько индивидуальны, чтобы по ним можно было однозначно выделить конкретного человека из сотен других.

Именно поэтому большинству сервисов требуется дополнительная информация: ИНН, дату рождения или номер паспорта. Так на сайте ФССП для обнаружения информации в банке данных требуется кроме фамилии указать хотя бы имя. Если задолженность уже признана к взысканию через приставов, информация о ней будет в системе.

Вычисляем задолженность через сайт ФССП:

- Заходим на сайт.

- Выбираем раздел “Инфосистемы”.

- Переходим в хранилище данных о исполнительных производствах.

- Вводим личные данные.

- Вводим проверочный код.

- Спустя несколько секунд вверху страницы можно будет увидеть результат.

Будьте внимательны: если в базе данных ФССП вас нет, это еще не значит, что у вас нет задолженности по налогам. Это всего лишь означает, что она пока не была направлена к взысканию через приставов. Если задолженность существует, лучше ее погасить, иначе через какое-то время вы найдете себя на сайте ФССП.

Кстати, с недавнего времени в некоторых регионах России (например, в Санкт-Петербурге) проверить задолженность можно через инфотерминалы Сбербанка. Для этого вам понадобится только серия и номер паспорта. Если задолженность есть, на табло терминала будет отражен ее размер. Там же можно будет ее и погасить.

Как взять справку, и кто ее выдает?

Есть три варианта:

- Самостоятельно прийти в ИФНС.

- Отправить через Почту России заказное письмо.

- Заполнить электронную форму на сайте lkfl2.nalog.ru или послать запрос через ТКС.

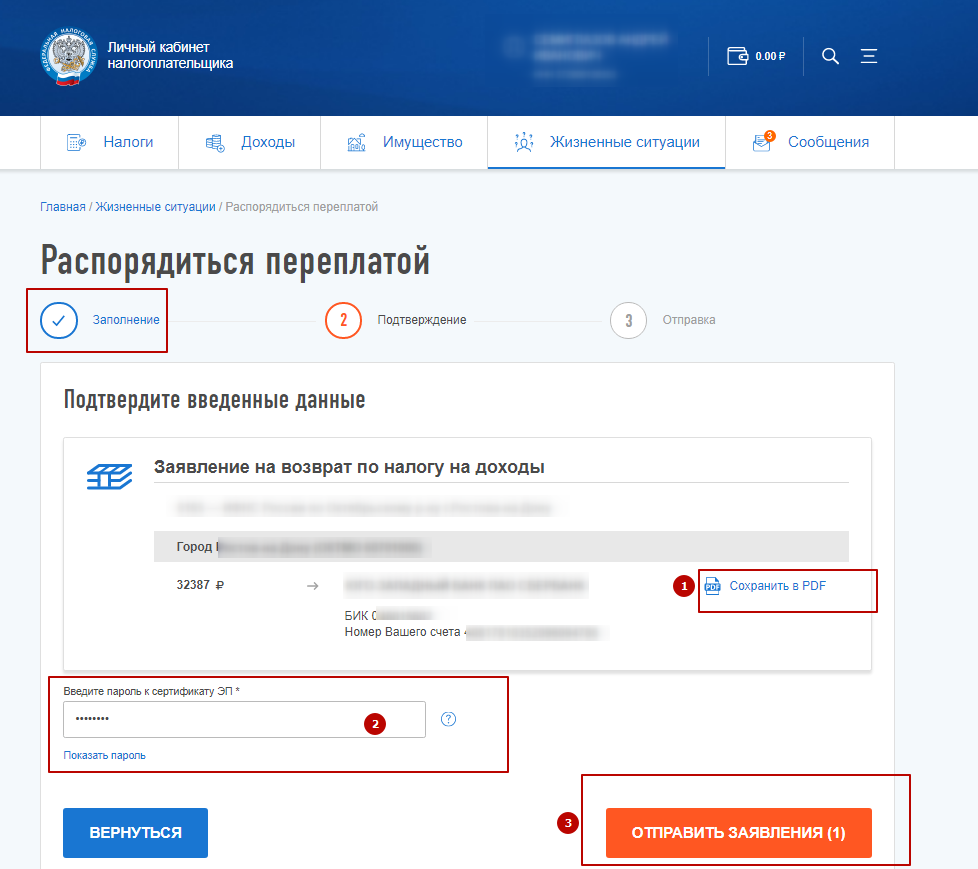

Инструкция по оформлению в личном кабинете онлайн:

- Взять справку об отсутствии задолженности можно также лично (на бумаге с печатью и подписью руководителя), по почте России или email (с ЭЦП руководителя ИФНС).

- Имеет смысл узнавать о задолженности хотя бы раз в год, поскольку технические ошибки в порядке получения платежа, халатность или проблемы с оборудованием могут привести к появлению задолженностей.

Как сделать заявку лично?

При подаче заявки на получение справки об отсутствии задолженности по налогам и сборам через отделения необходимо придти в него и написать запрос на документ об отсутствии долгов. Единой формы не существует, но в общем смысле в заявке указываются:

- ФИО, номер паспорта;

- реквизиты компании – наименование, ИНН, адрес (для юрлица);

- наименование и реквизиты отделения ИФСН;

- способ получения результата;

- дату, на которую результат должен быть получен.

Инспекции активно работают через интернет, поэтому документ можно получить в электронной форме на сайте. ФНС разработал для этих целей бланк заявления, он содержит те же пункты, что и в форме, выдающейся при обращении в отделение. Иногда ответ на электронный запрос выдается быстрее.

Как отправить заявку в электронном виде

Отправить заявку в электронном виде можно двумя способами:

- вариант для ЮЛ – через специальную форму по ТКС (п. п. 176, 178 Регламента ФНС), если компания имеет электронный документооборот с налоговой;

- вариант для ФЛ и ЮЛ – завести личный кабинет на сайте lkfl2.nalog.ru и оформить там.

В последнем случае необходимо перейти во вкладку «Расчеты с бюджетом» для ЮЛ или «Переплата/задолженность» для ФЛ. Там вы найдете ссылки на документы – выбирайте нужную и заполняйте форму.

В форме предусмотрен пункт о способе выдачи справки:

- электронный способ – документ будет отправлен по email;

- лично – на почту придет уведомление о том, когда справка будет готова (его нужно распечатать перед походом в ФНС);

- получение по почте – придет уведомление о дате, до наступления которой справка отправится к получателю.

Виды налогов, которые обязаны платить граждане в РФ

Виды налогов

Существует три вида основных налогов, которые обязательно уплачивать гражданам РФ ежегодно и самостоятельно:

- транспортный;

- земельный;

- имущественный.

Налоги автоматически начисляются только тем лицам, которые являются собственниками движимого или недвижимого имущества, зарегистрированного в РФ. Лично налогоплательщикам ничего рассчитывать не нужно. Все данные об объектах поступают в базу налоговой инспекции. Здесь же формируются категории и расчет стоимость. После чего информация передается гражданам. Если раньше это происходило заказным письмом, то теперь все необходимые данные можно посмотреть в онлайн-режиме.

Как через госуслуги заплатить налог

При обнаружении неточностей или вопросов о начислении следует обратиться напрямую в территориальный налоговый орган.

Журов Сергей Валерьевич, владелец экспертно-правовой группы «Истина»

«Возможно ли как-то сократить размер налогов? Да, для этого существуют налоговые вычеты и льготы. Вычет — это сумма, которая уменьшает налогооблагаемую базу. Существует несколько видов налоговых вычетов: — Стандартный. Например, на детей. Подробнее в ст. 218 НК (Налогового кодекса) РФ. — Социальный. К примеру, если человек оплатил обучение детей или лечился в платной клинике (ст. 219 НК РФ). — Имущественный. При покупке имущества (ст. 220 НК РФ).»

Формирование квитанции

Формирование квитанции

На официальном сайте ФНС РФ граждане могут оформить квитанцию на оплата налогов через Госуслуги. Для этого необходимо авторизоваться на сайте от лица ИП, найти раздел оплаты и следовать инструкции.

Основные параметры

Основные параметры

Гражданину необходимо в информационном разделе выбрать пункт «Уплатить налоги и пошлины». Далее перейти в подраздел «Уплата налогов, страховых взносов».

Система предложит выбрать плательщика. Чаще всего предприниматель платит со своего счета или банковской карты. Но законом не запрещается использовать и реквизиты третьих лиц. Главное, чтобы начисления были произведены вовремя. Итак, выбирается пункт «Уплата за себя» или «Уплата за третье лицо».

Обязательно поставить галочку в графе согласия на проверку внесенных данных налоговой, иначе запрос на квитанцию не отправится. Далее гражданин нажимает кнопку «Продолжить».

Следующим шагом предстоит выбрать, какие именно типы налогов будут оплачены. Предлагается 2 варианта:

- Налоги на имущество и НДФЛ. Эти данные подсчитываются в ФНС и высылаются налогоплательщику. Предпринимателю необходимо будет ввести свой уникальный идентификационный номер и квитанция на оплату онлайн автоматически сформируются.

- Налоги, которые рассчитываются юр. лицом лично. Сюда входят УСН, ЕНВД, пенсионные отчисления, страховые и медицинские взносы. Квитанцию в этом случае придется заполнять самому. Обычно прибегают к помощи бухгалтера.

Важно не допускать ошибок при оформлении квитанции. В последующем изменить внесенную оплату будет достаточно сложно

А недостаточная сумма после проверки может послужить для надзорных органов причиной для проверки отчетности предприятий в Москве и других городах.

Заполнение реквизитов

Первоначально система дает возможность выбрать тип документа, по которому будет осуществляться оплата:

- Платежное поручение. Позволяет вносить финансы только онлайн.

- Платежный документ. Дает возможность оплачивать налоги как через интернет, так и через финансовые учреждения.

Заполнение реквизитов

Далее резидент вносит коды ИФНС и ОКТМО, нажать кнопку далее. Система перенаправит пользователя на заполнение реквизитов. Код бюджетной классификации выйдет автоматически после заполнения всех полей. На следующем этапе потребуется внести следующие данные:

- Код статуса лица.

- Основание платежа. Выбирается из всплывающего списка.

- Сумма налогов.

- За какой период оплачиваются начисления.

Завершающим этапом будет внесение личных данных плательщика: ФИО, ИНН и адрес. Также стоит указать совпадает ли адрес регистрации и настоящего места проживания.

Внесение оплаты

После внесения всех необходимых данных система автоматически предложит перейти к оплате налога. Здесь будет кратко представлена информация в квитанции для последней проверки. Необходимо выбрать подходящий способ оплаты:

- банковской картой;

- офлайн (квитанция будет сформирован для вывода на печать);

- с помощью платежной системы или через сайт кредитной организации.

Сервис предложит различные вариант оплаты онлайн: агрегаторы, порталы госуслуг, интернет-сервисы, электронные кошельки и т.д.

Как проверить налоги физического лица по фамилии на “Госуслугах”

Еще один способ того, как проверить налоги физического лица по фамилии, связан с использованием каталога. На главной странице сервиса расположен «Каталог госуслуг» для граждан, юридических лиц и предпринимателей. Сведения о задолженности в ФНС находятся в категории «Налоги и финансы».

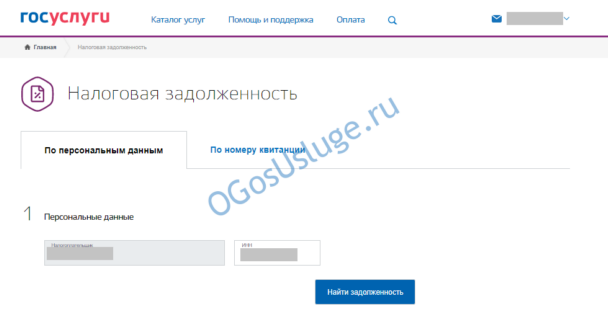

Что требуется для входа на портал «Госуслуги»?

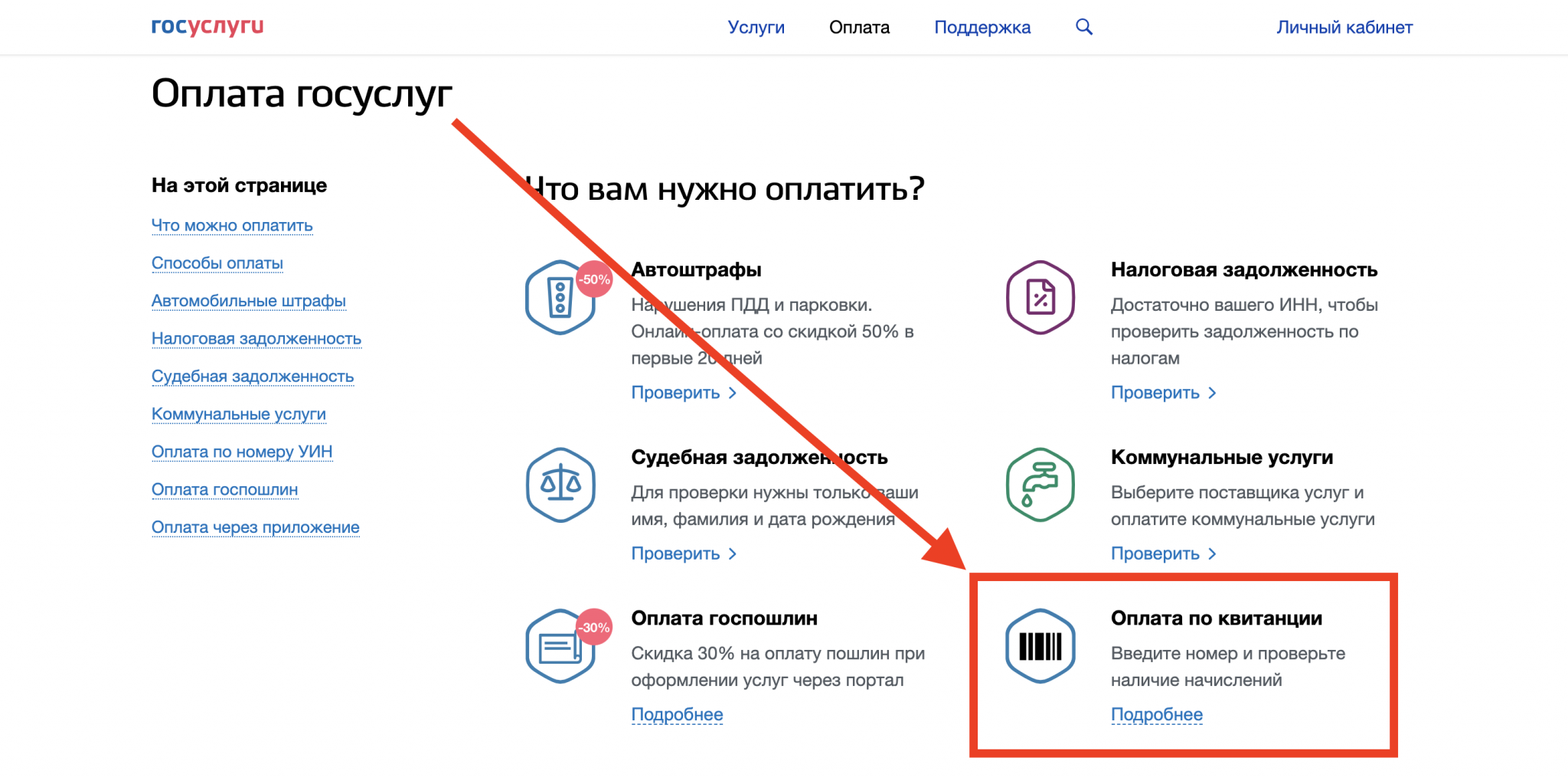

После нажатия откроется информация о способах получения сведений: по персональным данным или задолженности. Первый вариант предусматривает проверку после ввода ИНН. Второй требует ввода УИН — уникального номера, который присваивается индивидуально каждому плательщику на определенный вид обязательств (например, налог на землю).

Да, выдают. Чтобы его получить, родителю нужно обратиться в налоговую инспекцию по месту жительства. Подать заявление о выдаче свидетельства о постановке на учет в налоговом органе (ИНН) можно либо лично, либо через интернет с помощью специального сервиса ФНС. Если ребенку меньше 14 лет, в заявлении надо будет указать данные его свидетельства о рождении. Для получения ИНН на ребенка вам потребуется ваш паспорт и свидетельство о рождении (чтобы доказать, что вы его законный представитель), подтверждение места жительства ребенка (свидетельство о регистрации по месту жительства).

На практике чаще всего встречается уплата детьми налога на имущество, транспортного налога, если на них оформлено жилье (доля в праве собственности на него) или машина. При нарушении сроков уплаты на сумму налога могут быть начислены пени. Поскольку у детей тоже могут быть доходы, с ребенка могут потребовать и налог на доходы физических лиц (НДФЛ). Но, к счастью, большинство детских доходов (государственные пособия, пенсии, алименты, дарение между близкими родственниками) освобождены от налогообложения.

Выдают ли детям свидетельство ИНН?

Наличие льгот по имущественным налогам конкретно в вашем регионе можно посмотреть на сайте Федеральной налоговой службы в разделе Справочная информация о ставках и льготах по имущественным налогам. Если ваш ребенок имеет право на льготу по налогу, вам нужно будет обратиться для ее подтверждения в налоговую инспекцию по месту жительства.

После этого следует зайти в раздел «Услуги», где в графе «Новый платеж» найти строку под наименованием «Штрафы и налоги». Пройдя по указанной ссылке, система предложит альтернативно ввести номер ИНН либо УИН (уникальный номер начисления, состоящий из 20 цифр). Далее сервер выдаст перечень всех начисленных налогов и пени за просрочку платежа, предоставив возможность выбрать любой из них, с целью последующей оплаты. После чего, останется лишь оплатить начисление, путем нажатия на соответствующую клавишу.

- фамилия, имя и отчество плательщика;

- идентификационный номер;

- вид предполагаемого к уплате налога (транспортный, имущественный и т.д.);

- адрес регистрации гражданина;

- размер суммы платежа;

- способ произведения оплаты.

Банковскими картами Visa и MasterCard

Для уплаты налоговой задолженности через платежный сервис Вебмани, необходимо изначально пройти несложную регистрацию на официальном сайте. Как это сделать, пошагово изложено на самом ресурсе. Нужно лишь четко следовать представленным инструкциям.

ИНН присваивается младенцу вскоре после появления на свет. Детей ставят на налоговый учет на основании информации органов ЗАГС – после оформления ребенку свидетельства о рождении (Приказ Министерства финансов РФ № 114н от 05.11.2009, п.17). «Бумажный» ИНН просто сообщает, под каким идентификационным номером ребенок был поставлен на налоговый учет.

Как оформить и получить детское пособие через Госуслуги

Типы пособий на детей через Госуслуги

Часто встречается вопрос о том, как получить единовременное пособие при рождении ребенка через Госуслуги? Воспользуйтесь этой простой пошаговой инструкцией и вы сможете подать документы на получение выплаты.

- Зарегистрироваться на сайте налог.ру;

- Перейти в раздел постановки на учет в налоговый орган и заполнить заявление;

- Отправить заявление в налоговую, приложив сканы требуемых документов;

- Забрать ИНН в налоговой по месту жительства.

- Сделать ИНН ребенку можно сразу после получения свидетельства о рождении в ЗАГСе;

- Однако ИНН не выдадут, если у ребенка нет регистрации по месту жительства, где официально зарегистрирован хотя бы один из родителей;

Как получить ИНН ребенку через интернет при помощи сайта налоговой

На официальном сайте ИФНС России существует возможность как записаться на прием, так и заполнить заявление на получение ИНН физ лицу. Именно этой функцией и модно воспользоваться для оформления ИНН на ребенка. Итак, чтобы оформить ИНН ребенку необходимо:

На «Госуслугах» доступность сервиса определяется уровнем учетной записи владельца. Статус повышается при указании сведений о пользователе. После заполнения регистрационной формы онлайн аккаунту присваивается самый низкий уровень – «Упрощенная» учетная запись.