Когда банк может расторгнуть кредитный договор в одностороннем порядке

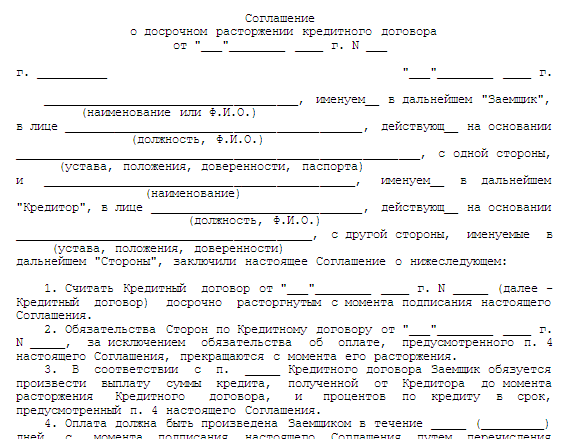

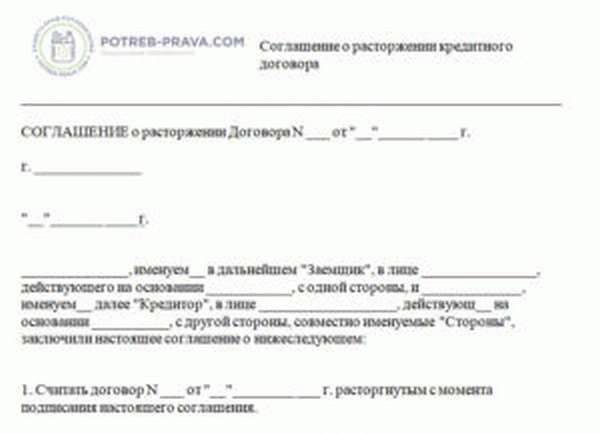

В статье 450 ГК РФ прописано, что расторгнуть договор можно по соглашению сторон или в суде. В первом случае договор автоматически прекращает работать, когда заёмщик выполнил свои долговые обязательства перед кредитором.

Кредитор может расторгнуть договор в одностороннем порядке. Это возможно, если:

- срок действия договора подошёл к концу;

- заёмщик не выплатил положенную сумму;

- банк выполнил свои обязательства, прописанные в документе;

Для расторжения договора в одностороннем порядке банк обращается в суд. Но так происходит не всегда, поскольку при расторжении договора должнику перестают начисляться проценты и пени, что выгодно банку. Поэтому расторжение договора скорее выгодно заёмщику, так как перестаёт увеличиваться неустойка.

Можно ли расторгнуть кредитный договор

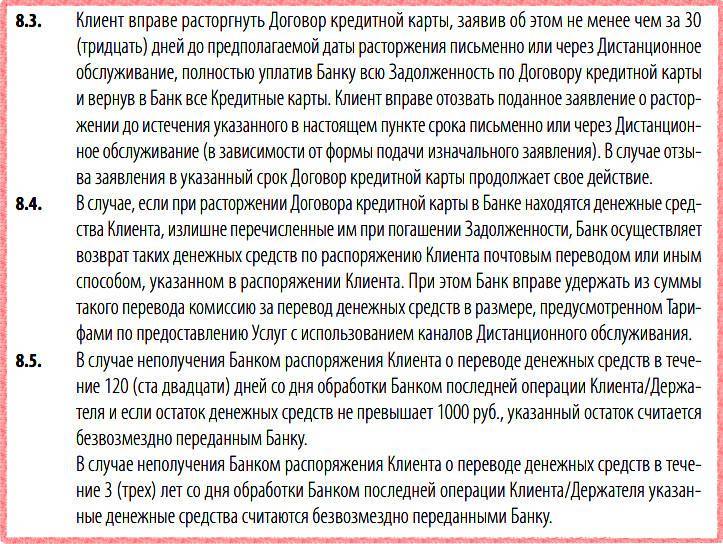

Среди основных положений соглашения по займу немаловажным является условие, как расторгнуть кредитный договор. В Гражданском кодексе РФ (статья 450) закреплено общее правило, в соответствии с которым может быть прекращен любой контракт. Законом предусмотрено право каждой из сторон расторгнуть кредитный договор. Если инициативу проявляет только кредитор или заемщик, то возможен судебный порядок рассмотрения вопроса (п. 2 ст. 450 Гражданского кодекса РФ).

При рассмотрении вопроса, может ли банк расторгнуть кредитный договор, необходимо в первую очередь определиться с условиями, которые признаются важными и существенными для разрыва отношений. То есть речь идет о невыполнении одной стороной обязательств, закрепленных в договоре, в результате чего вторая сторона несет существенные убытки и не получает прибыль, которая и являлась целью сделки.

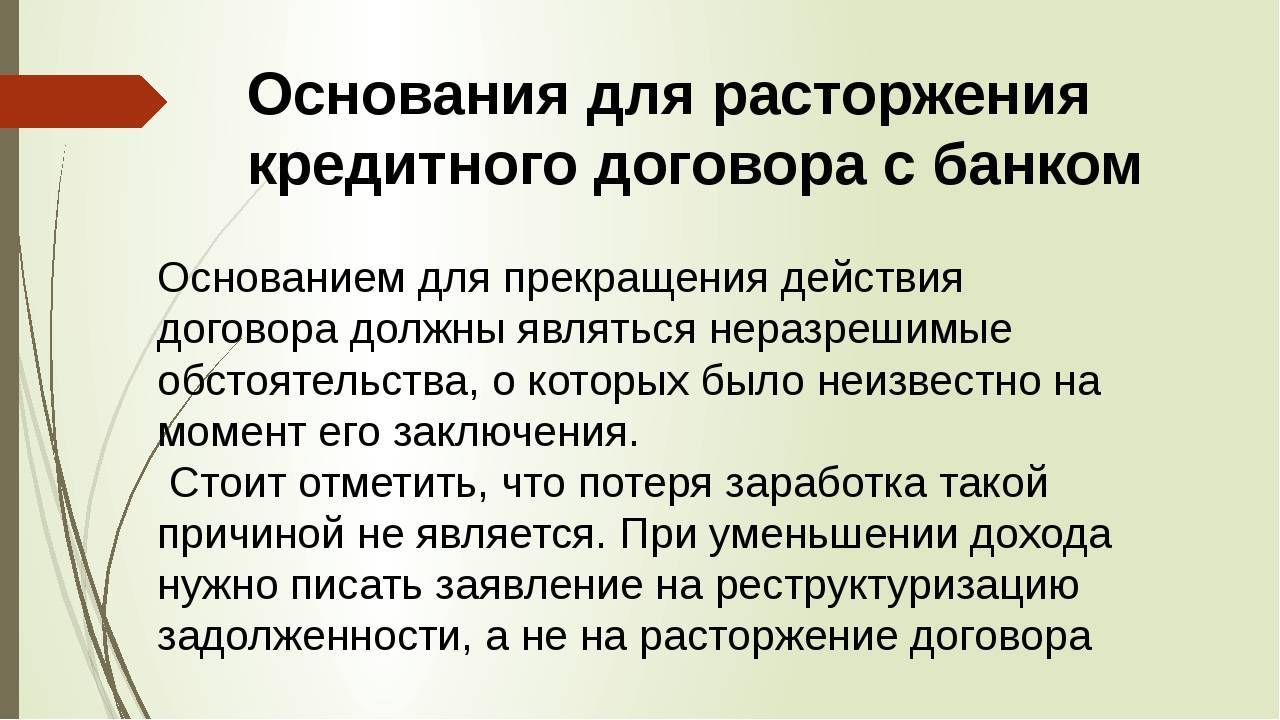

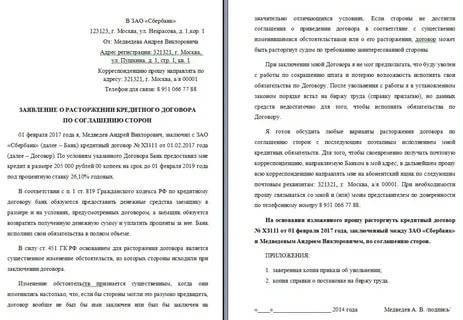

Гражданский кодекс РФ в статье 451 устанавливает, что одна из сторон соглашения вправе расторгнуть кредитный договор, когда фактические отношения оказываются настолько далеки от первоначальных договоренностей, что сделка просто не была бы заключена, если бы ее участники изначально предполагали подобное развитие событий.

Причины и способы расторжение договора

Законодательство предусматривает несколько веских оснований для расторжения кредитного договора. Оптимальным решением считается добровольное прекращение сотрудничества по взаимному соглашению сторон. Когда кредитору и заемщику удалось договориться, проблем в дальнейшем не возникает.

Договор прекращает свое действие после полного исполнения сторонами взятых на себя обязательств. Однако такой вариант возможен не всегда. Частой причиной расторжения договора является неисполнение заемщиком своих обязанностей. В этом случае прекращение сотрудничества инициирует кредитор.

Причины расторжения договора по вине заемщика:

- Нецелевое использование средств.

- Систематическое нарушение графика платежей.

- Предоставление недостоверных данных.

- Уклонение от возврата кредита.

- Фальсификация документов и мошенничество.

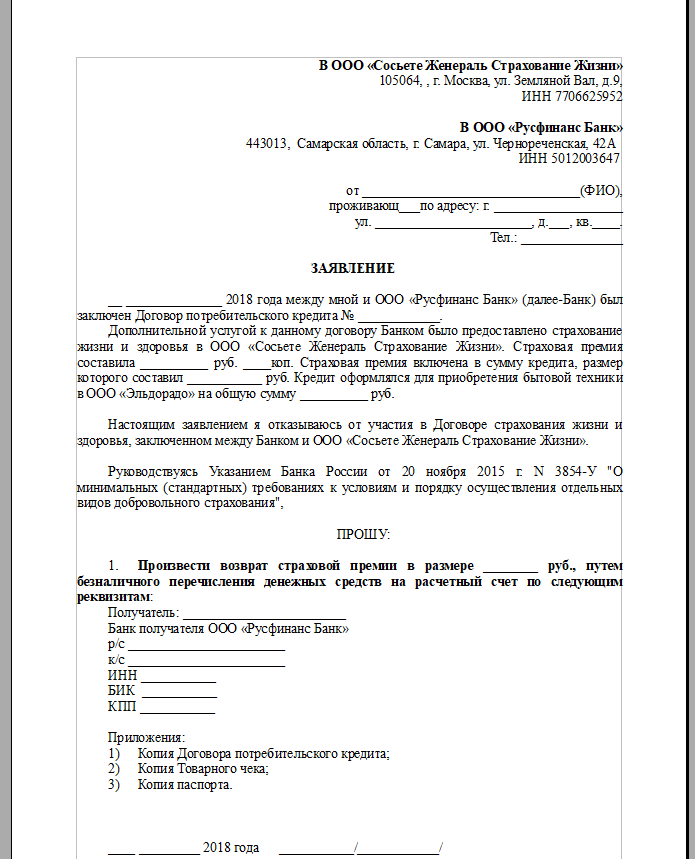

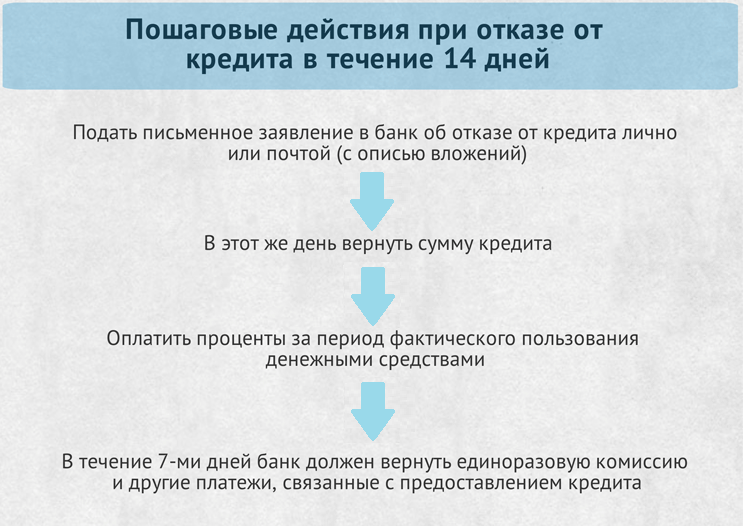

Нарушения обязательств возможны и со стороны кредитора. Обычно уловки, на которые идут финансовые учреждения, обнаруживаются после подписания договора. У заемщика есть 14 дней на отказ от кредита. По истечении этого срока придется приложить немало усилий для прекращения сотрудничества.

Причины расторжения договора по вине кредитора:

- Фактический отказ в выдаче оговоренной суммы.

- Навязывание платных услуг и скрытых комиссий.

- Недостоверное отражение внесенных клиентом платежей.

- Умышленный ввод заемщика в заблуждение.

- Участие в мошеннических схемах.

Если обнаружены уловки со стороны финансового учреждения, рекомендуется обратиться к специалистам. Квалифицированный юрист окажет неоценимую помощь в подготовке запросов, исков и жалоб. К тому же иногда защищать права и интересы обманутого заемщика приходится в суде.

Закон не допускает односторонний отказ от исполнения обязательств по кредитному договору за исключением ситуаций, прописанных в самом документе.

- Вступление в силу соответствующего решения суда.

- Достижение сторонами взаимоприемлемого соглашения.

Если договором предусмотрено право в одностороннем внесудебном порядке досрочно расторгнуть сделку, сторонам удастся обойтись без судебных разбирательств. Однако подобный вариант решения конфликтной ситуации возможен только при наступлении определенных условий, прописанных в документе.

Как избежать принудительного взыскания задолженности — узнайте подробнее.

Как расторгнуть договор через суд?

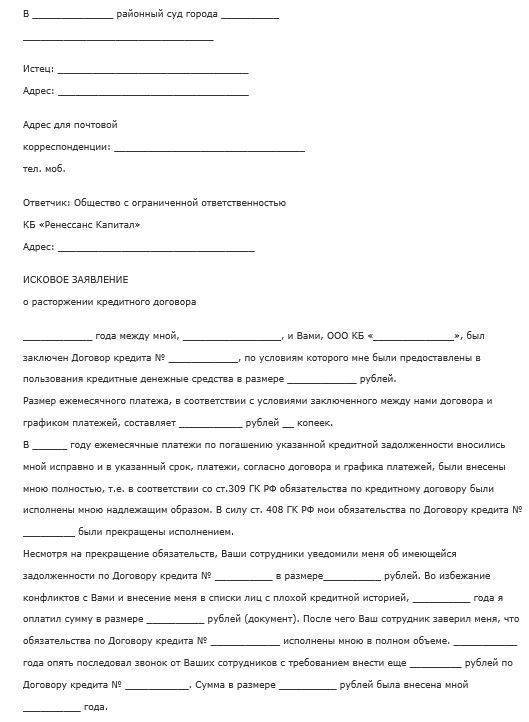

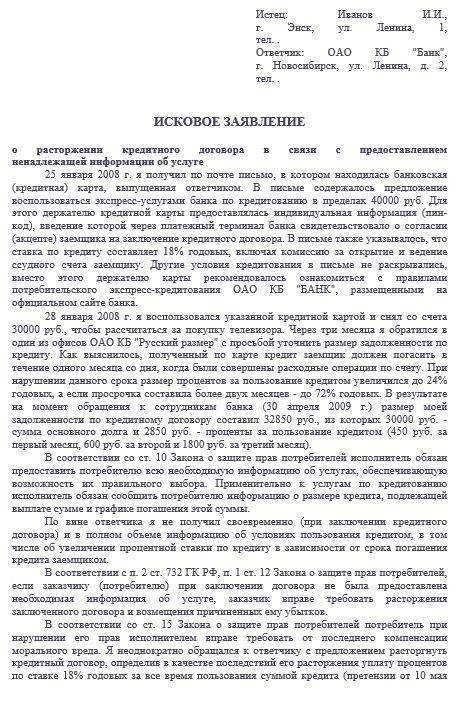

Для расторжения договора через суд заинтересованная сторона подает исковое заявление. Если договор не содержит условия о конкретной схеме рассмотрения споров, иск направляется в судебный орган по месту нахождения ответчика.

Когда обе стороны договора юридические лица или индивидуальные предприниматели, споры рассматриваются в арбитражных судах. При участии в кредитной сделке хотя бы одного физического лица, дело подлежит рассмотрению мировым судьей или в суде общей юрисдикции.

Исковое заявление изготавливается в количестве экземпляров равном числу сторон договора. Один бланк заполняется специально для суда. В тексте заявления следует изложить суть проблемы и дать ссылки на нормы права, обосновывающие требования истца.

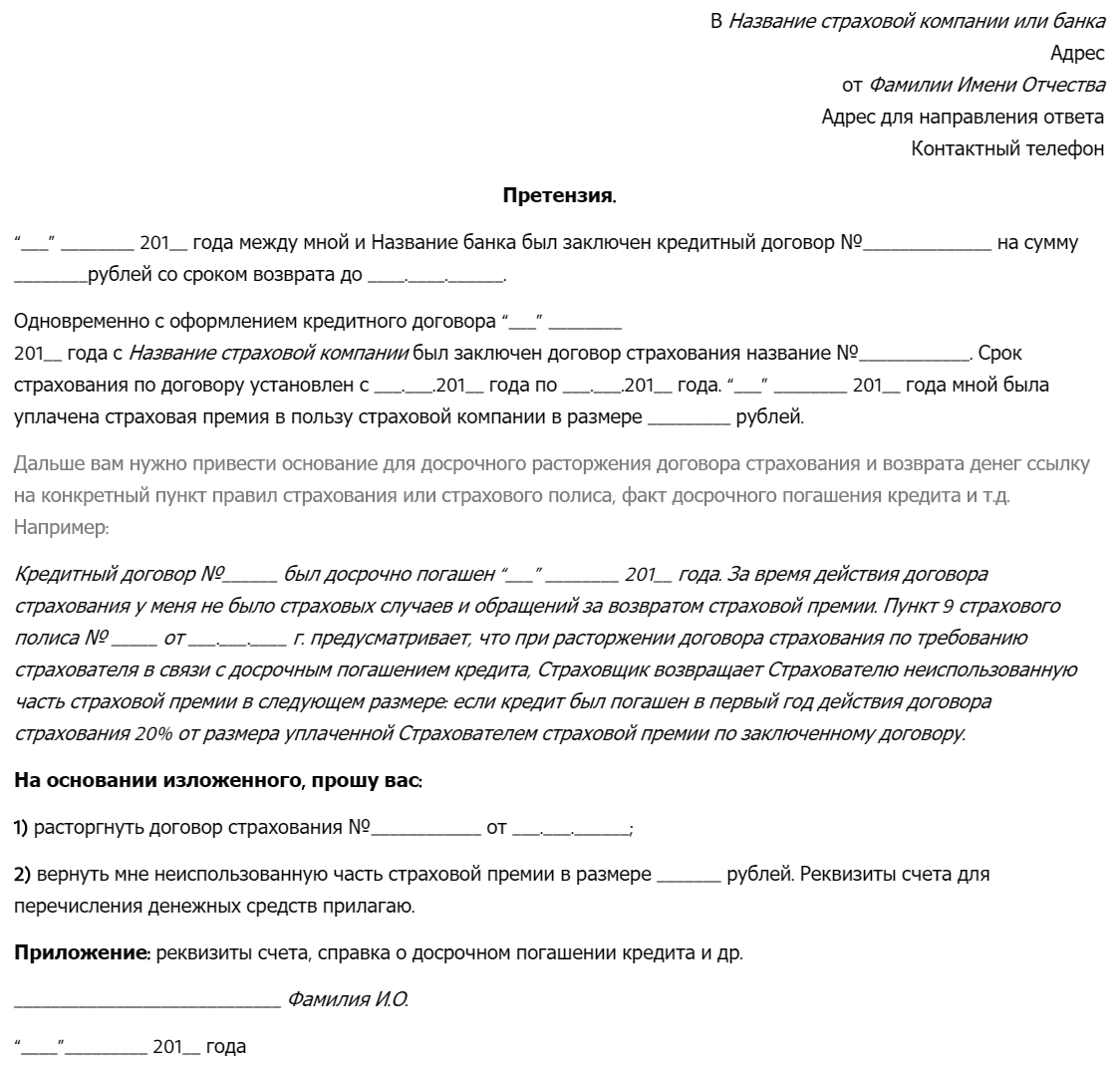

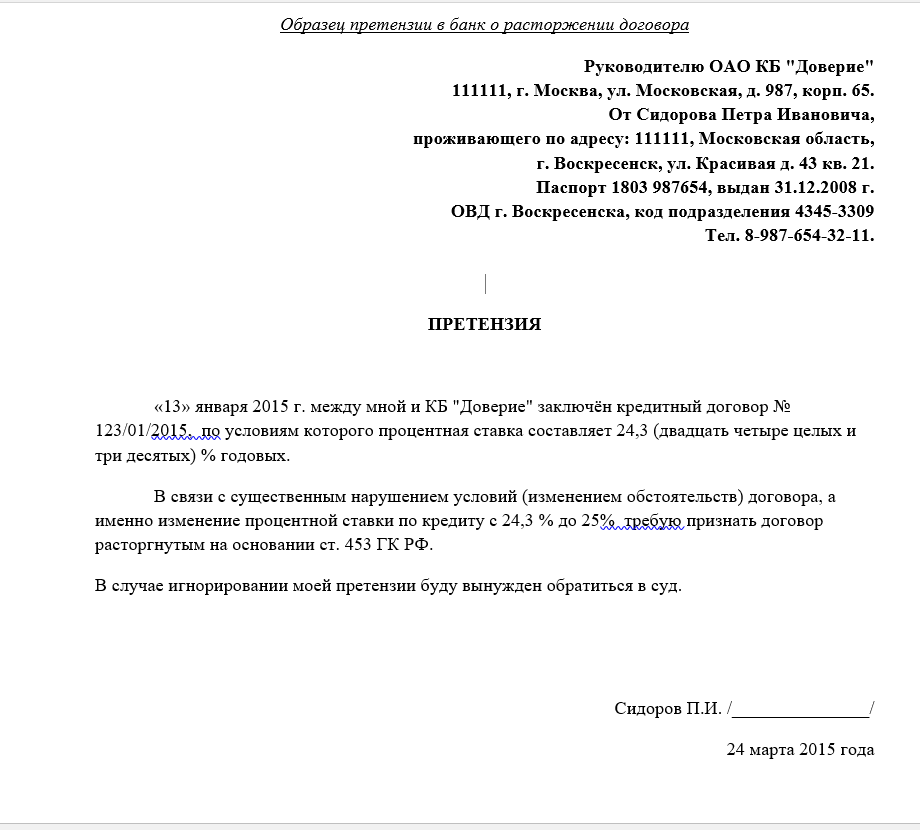

До предъявления иска защищающая свои права сторона должна направить оппоненту претензию. Ответчик вправе отклонить или удовлетворить требования истца.

По результатам судебного рассмотрения выносится решение об:

- Удовлетворении исковых требований и расторжении договора.

- Отказе в удовлетворении требований и признании их необоснованными.

Несогласная с результатами сторона вправе обжаловать решение суда в установленном законом порядке. Не исключен вариант, при котором кредитору и заемщику будет предоставлено время на примирение. Суд также имеет полное право оставить заявление без рассмотрения.

Задолженность по кредиту — возможно ли решить проблему без расторжения договора и обращения в суд.

Как расторгнуть кредитный договор через суд

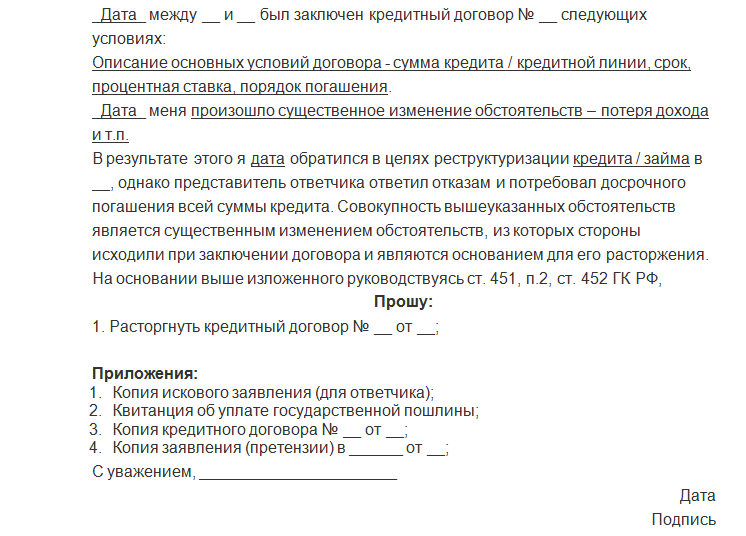

Имейте в виду, что обращение в суд имеет смысл только в случае, если:

- банк нарушил условия договора и это нарушение является существенным. Нарушение считается существенным, если влечет для заемщика такой ущерб, при котором он в значительной степени лишается того, на что был вправе рассчитывать при заключении договора. Примерами существенного нарушения банком условий договора может быть незаконное взимание штрафных санкций, комиссий, незаконная очередность списания задолженности и т.п.;

- существенным образом изменились обстоятельства, из которых заемщик исходил при заключении договора.

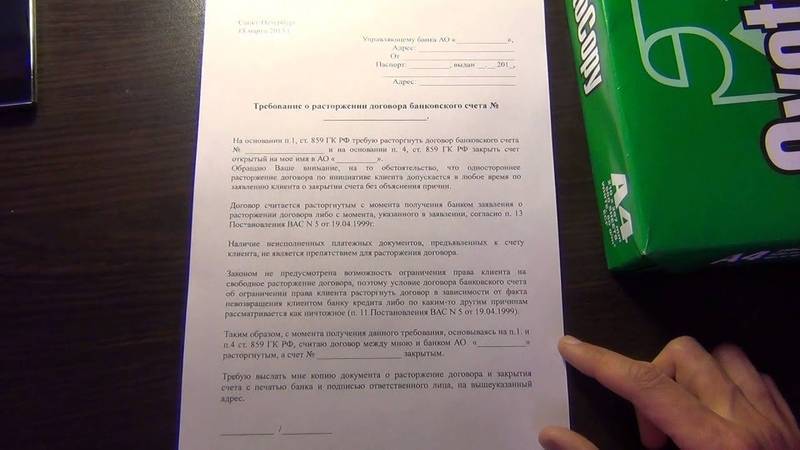

В случае, если одно (или оба) из вышеуказанных условий налицо, направьте в банк письмо с предложением о расторжении договора о кредите. Это надо сделать до обращения в суд с иском о расторжении договора. Письмо направьте по почте заказным письмом с уведомлением о вручении либо лично передайте в банк. На копии письма (в случае личной передачи) получите отметку банка о получении им вашего письма.

У банка есть тридцать дней на то, чтобы ответить вам на предложение. Если банк ответит отказом или ничего не ответит в течение тридцати дней, то подайте исковое заявление о расторжении кредитного договора в суд.

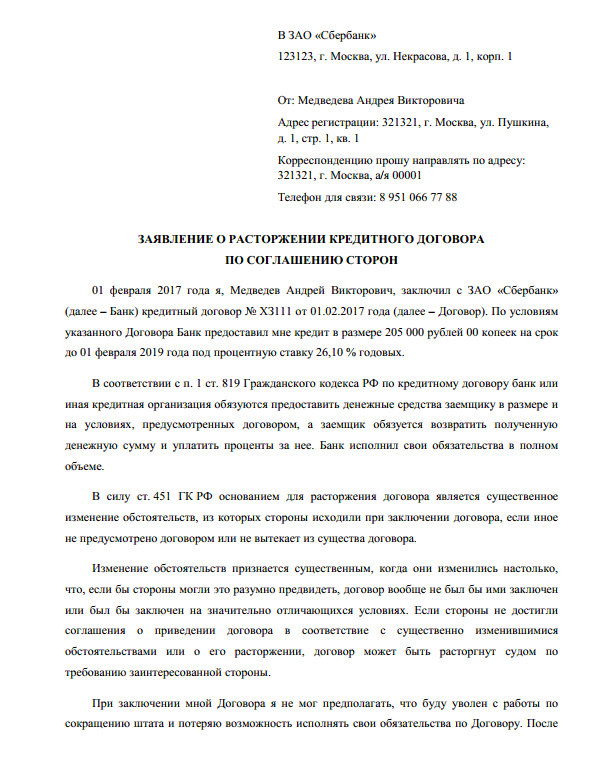

В исковом заявлении укажите:

- наименование суда;

- свое (как истца) имя и место жительства;

- наименование и место нахождения (адрес) ответчика (банка);

- суть нарушения ваших прав;

- ваши требования к ответчику (банку);

- обстоятельства, на которых вы основываете свои требования, и их доказательства;

- сведения о соблюдении досудебного порядка обращения к ответчику (банку);

- сведения о предпринятых действиях, направленных на примирение, если такие действия предпринимались;

- перечень прилагаемых к заявлению документов.

К исковому заявлению приложите:

- квитанцию об уплате госпошлины в размере 300 рублей;

- доверенность или иной документ, удостоверяющий полномочия вашего представителя;

- документы, подтверждающие выполнение обязательного досудебного порядка урегулирования спора;

- документы, подтверждающие ваши требования, копии этих документов для ответчика и третьих лиц (если таковые имеются). К таким документам, в частности, относятся кредитный договор, дополнения и изменения к нему, заявки на выдачу кредита, выписки движения средств по счетам заемщика в банке, письма в банк с отметкой об их получении, письма, полученные от банка;

- уведомление о вручении или иные документы, подтверждающие направление другим лицам копий искового заявления и приложенных к нему документов, которые у них отсутствуют;

- документы, подтверждающие совершение вами действий, направленных на примирение, если такие действия предпринимались и соответствующие документы имеются.

Иск подайте в суд по адресу банка, либо по месту вашего жительства (пребывания), либо по месту заключения или месту исполнения договора (в случае, если ваши права нарушены как права потребителя).

Если по вашему заявлению возбуждается дело, то вам или вашему представителю придется принять участие в судебных заседаниях. Но вы можете подать заявление о рассмотрении дела в ваше отсутствие.

Решение суда вступает в законную силу по истечении срока на апелляционное обжалование, если оно не было обжаловано. Банк может обжаловать решение в течение месяца со дня его принятия в окончательной форме. Если ваши исковые требования будут удовлетворены, то кредитный договор признается расторгнутым с момента вступления в законную силу решения суда.

Законные основания для расторжения ссудного договора

Причины мы выяснили. Постараемся же понять, может ли заемщик прекратить досрочно кредитный договор при невозможности погасить просроченную задолженность по ссуде на прежних условиях. Представим ситуацию: вы оформили банковский кредит, деньги успешно потратили и некоторое время даже вносили обязательные платежи. Но внезапно столкнулись с ситуацией (смена работы, понижение зарплаты, увольнение, продолжительная болезнь, прибавление в семье и прочее), когда погашение ссуды на имеющихся условиях стало невозможным. Что будем делать? Ждать пока банкиры подадут на вас в суд и досрочно взыщут остаток долга? Пытаться разорвать договор с банком, чтобы проценты и штрафы прекратили начисляться?

В случае со смиренным ожиданием: с вас взыщут остаток основной задолженности и проценты, рассчитанные на день подачи искового заявления, хорошо, если не за три года. Все компоненты вашей просроченной задолженности по ссуде банкиры посчитают и укажут в иске, но вы относительно легко сможете уменьшить все «лишнее» практически до нуля, воспользовавшись реструктуризацией кредита.

Во втором случае, а именно этот вариант мы и рассматриваем, вы не хотите дожидаться действий от кредитного учреждения, поскольку не желаете, чтобы проценты по задолженности росли.

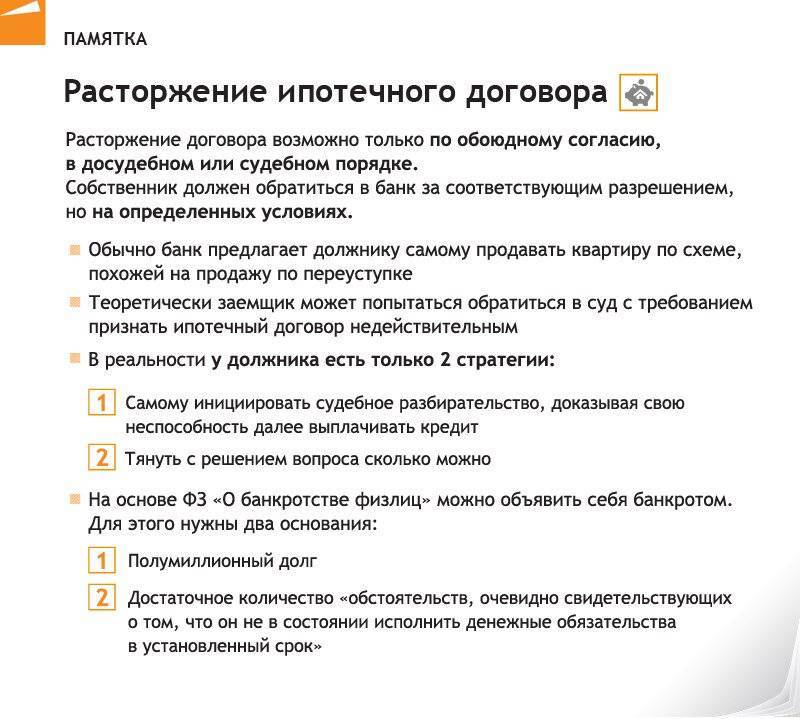

По Гражданскому Кодексу, в данном вопросе, все однозначно: по требованию какой-то из сторон (иначе говоря, в одностороннем порядке) прекратить действие кредитного договора через суд можно лишь:

- при существенном нарушении кредитного договора второй стороной, то есть кредитором (пункт 1 части 2 статьи 450 ГКРФ). Основное обязательство у финансовой организации перед заемщиком состоит в предоставлении последнему займа. Поэтому если банк выдал вам деньги (перевел на счет, на карту, наличными деньгами в кассе), то он со своей стороны исполнил условия договора. Этот вариант отбрасываем;

- в иных случаях, которые предусмотрены законом или договором (пункт 2 той же части и статьи). Тут посложнее, поэтому давайте сразу выделим неподходящий момент. В ссудном договоре могут указываться иные случаи его преждевременного расторжения, но поверьте (или проверьте, прочитав договор), что все данные случаи выступают в пользу банка. Основаниями для разрыва договора по инициативе кредитора могут служить: утрата или порча залога, наличие систематической частичной просрочки (это когда вы вносите платежи ежемесячно, но недостаточными суммами) и т. д.

Заметили, что перечислены только основания для расторжения кредитного договора со стороны кредитора? А действительно, что можно предъявить банку, с его юридической службой и многолетним опытом, чтобы получить основание для расторжения договора? Ничего, как показывает многолетняя судебная практика.

Инструкция по расторжению кредитного договора

Инструкция «Как расторгнуть кредитный договор с Тинькофф»:

Если по карте накопилась задолженность, то необходимо ее погасить до закрытия счета

важно учитывать, что к сумме займа добавятся комиссии, штрафы, пеня и неустойки в случае просрочки платежей.

Уточнив конечную сумму обязательств перед банком у специалиста, следует оперативно внести ее. Если сразу погасить долг нет возможности, стоит заключить с компанией дополнительное соглашение о реструктуризации задолженности.

После покрытия всех долгов, клинет должен оставить заявку на закрытие кредита по номеру договора.

Процедура занимает минимум 45 дней

Резонно заблокировать карту на этот период, чтобы ее реквизитами не смогли воспользоваться мошенники.

После того, как кредитный договор с расторгнут, стоит затребовать официальное подтверждение о закрытии счета, оставив заявку оператору службы поддержки.

Знания о том, как правильно прекратить сотрудничество с Тинькофф , помогут сэкономить время и деньги. Грамотный подход к процессу позволит не испортить кредитную историю и остаться желанным клиентом для других банков.

Причины для расторжения договора с банком

Практика кредитования чрезвычайно распространена в России: россияне берут кредиты на покупку жилья, ремонты, приобретение бытовой техники, автомобилей, отдых и другие цели. Большинство граждан предпочитают банковское кредитование — только небольшое количество заемщиков, около процента, пользуются услугами микрофинансовых организаций.

Выдача кредита сопровождается оформлением кредитного соглашения, в тексте которого кредитор, банк, и заемщик, гражданин, согласуют, в том числе:

- размер выдаваемой суммы;

- процентную ставку;

- срок возврата.

Кредиты оформляются на продолжительный срок — от нескольких месяцев до десятков лет, жизненные обстоятельства заемщика за этот период неоднократно меняются, что нередко приводит к невозможности возврата кредита, в связи с чем заемщик стремится расторгнуть соглашение.

Инициировать расторжение кредитного договора вправе как сам заемщик, так и банк. Банк расторгает его, как правило, если заемщик не исполняет обязанности по возврату займа, уплате пени или штрафов.

Заемщик инициирует расторжение, потому что:

- передумал. Это самый простой вариант. Если соглашение уже подписано, но деньги еще не потрачены, оформить отказ от кредита после подписания договора проще всего, достаточно заявления в банк. Скорее всего, кредитор согласится на расторжение, правда, в кредитной истории заемщика появится отметка о его неблагонадежности: никаких материальных потерь он не претерпит, но взять новый кредит станет сложнее;

- отсутствует возможность погасить займ. В жизни случается всякое: проблемы со здоровьем, потеря работы — такие события влекут финансовые трудности, из-за которых гражданин теряет возможность выплачивать кредит;

- банк нарушает условия займа, например, самовольно в одностороннем порядке меняет процентную ставку.

Можно ли расторгнуть кредитный договор с банком?

Возможно ли досрочное прекращение действия кредитного договора? С точки зрения закона, ответ однозначен – конечно, можно. Единственное требование – заёмщик обязан полностью погасить долг перед банком и заплатить процентные переплаты по сумме займа. И хотя всё выглядит достаточно просто, на деле данную ситуацию далеко не всегда можно назвать выигрышной по отношению к стороне, инициирующей расторжение.

Нужно понимать, что любой документ фактически действует уже на этапе его подписания обеими сторонами, но для юридического его признания нужна передача денежных средств. Таким образом, заёмщик должен отдавать себе отчёт в том, что досрочно разорвать соглашение можно, но все деньги придётся вернуть – причём сразу и одной суммой. Если такой возможности нет, то данное решение – не лучший вариант. Гораздо предпочтительнее будет произвести пересмотр отдельных пунктов документа в свою пользу и составить дополнительное соглашение. Банки охотно идут на такую уступку и ведут себя более лояльно, чем в случае, когда клиент хочет полностью расторгнуть сделку.

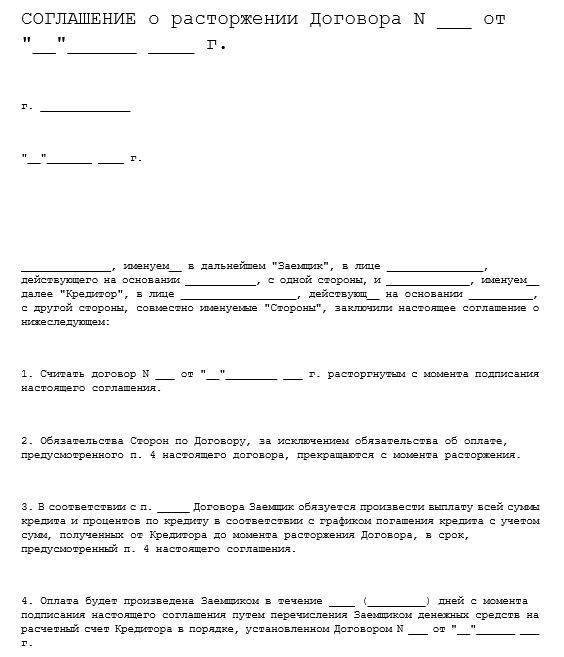

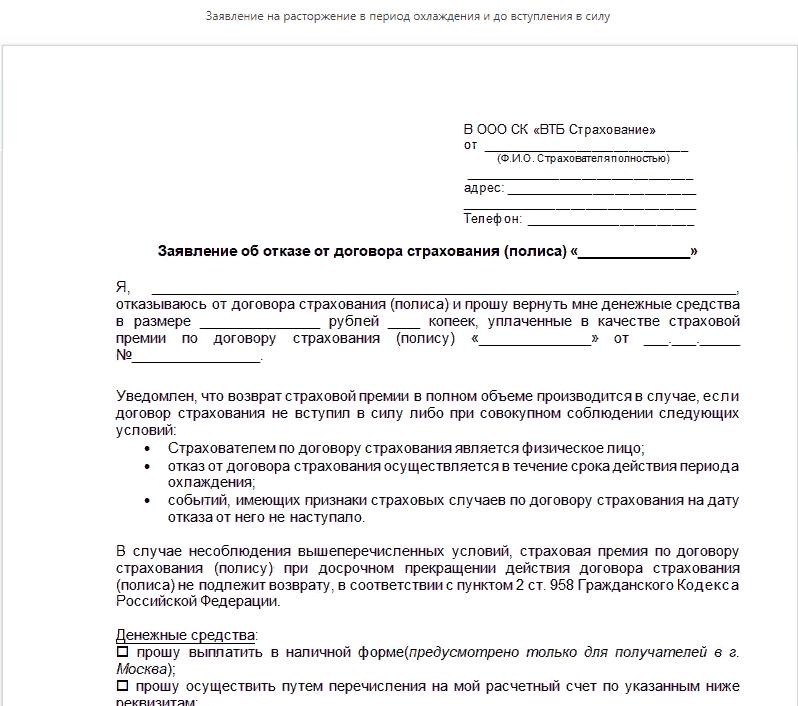

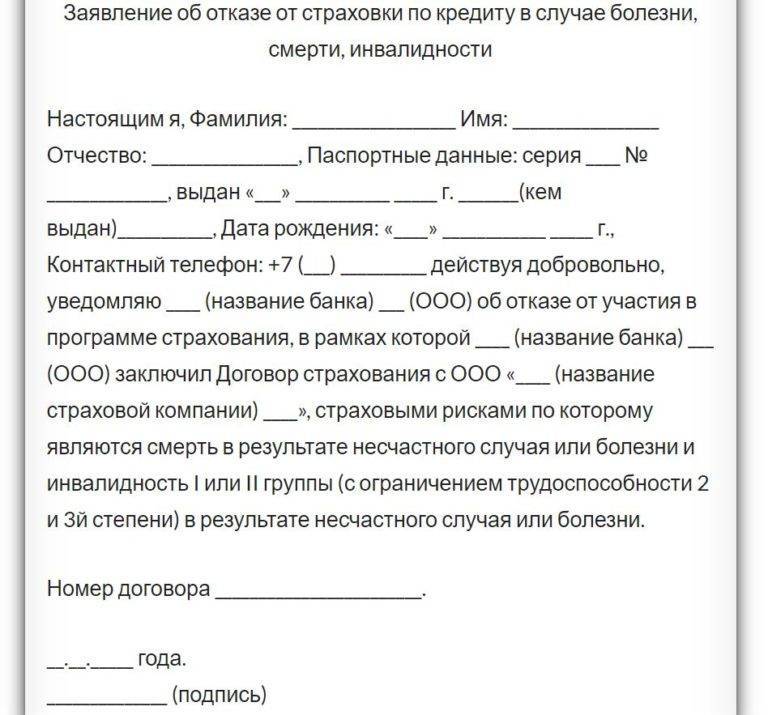

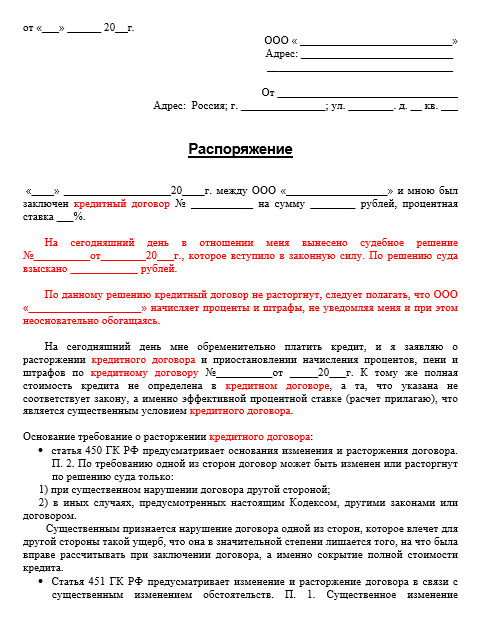

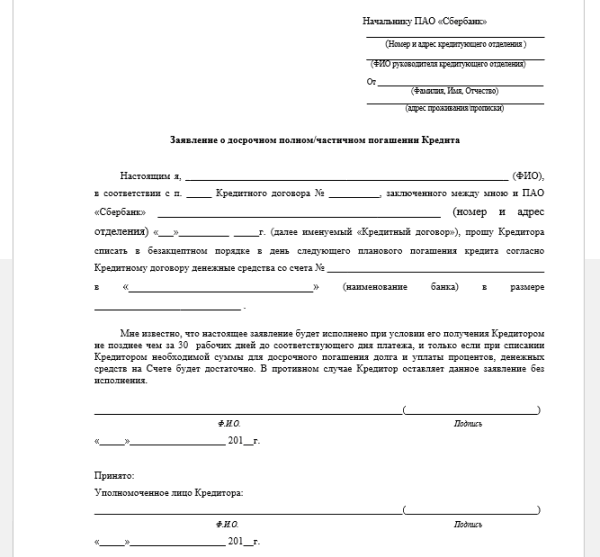

○ Как написать заявление.

Специальные бланки таких документов законом не утверждены. Пишут заявление либо в свободной форме, либо по форме банка. Вместе с тем, к его оформлению предъявляются некоторые требования, которые установлены правилами делового оборота.

Заявление банку о расторжении договора.

Прежде всего, необходимо указать свои личные данные и способы контакта. Затем следует подробно описать обстоятельства предоставления кредита: сумму, дату, процентную ставку, размер задолженности, другие существенные условия. Далее необходимо указать причины, по которым предполагается расторгнуть договор. Заявление можно передать лично, при этом его составляют в 2 экземплярах, один из которых оставляют себе с отметкой сотрудника банка о получении. Также разрешается отправить документ почтой с уведомлением о вручении.

Заявление о досрочном погашении займа.

Чаще всего бланк документа предоставляет кредитная организация. Если же заемщик составляет документ самостоятельно, необходимо указать вносимую сумму и дату платежа.

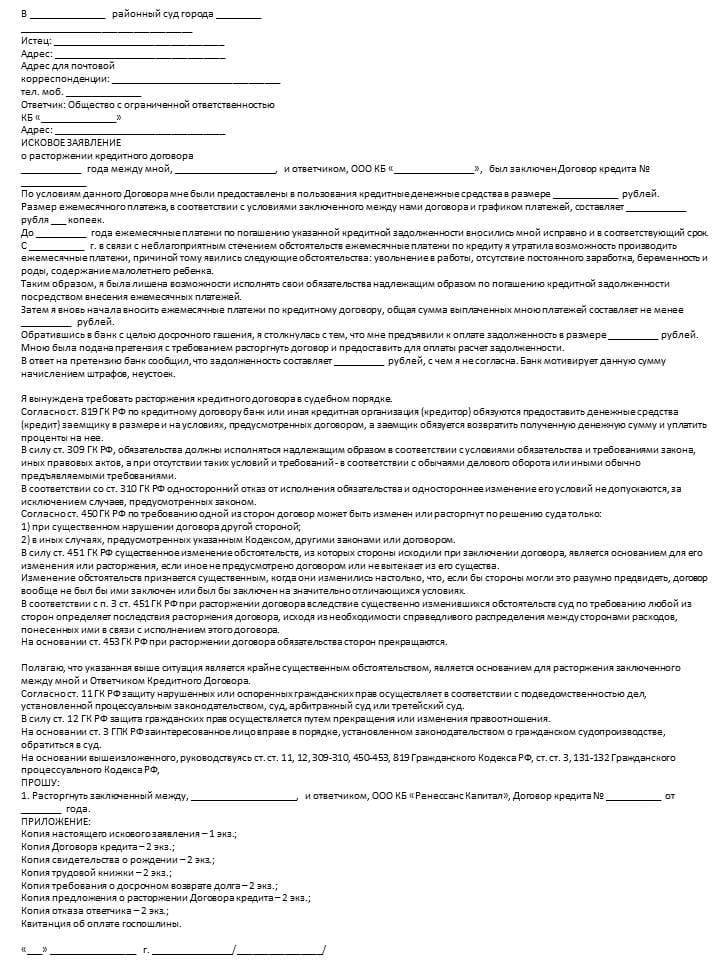

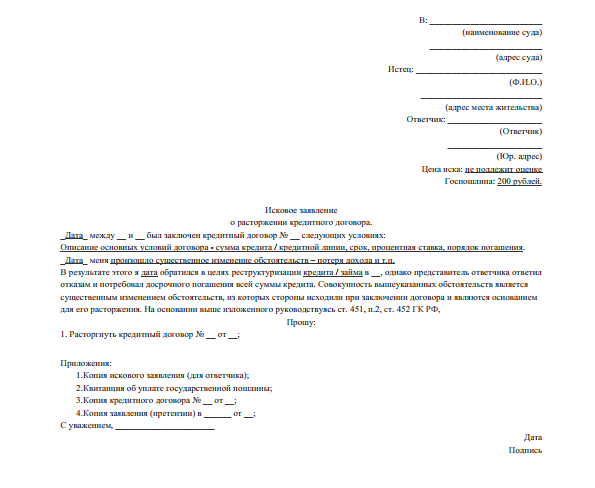

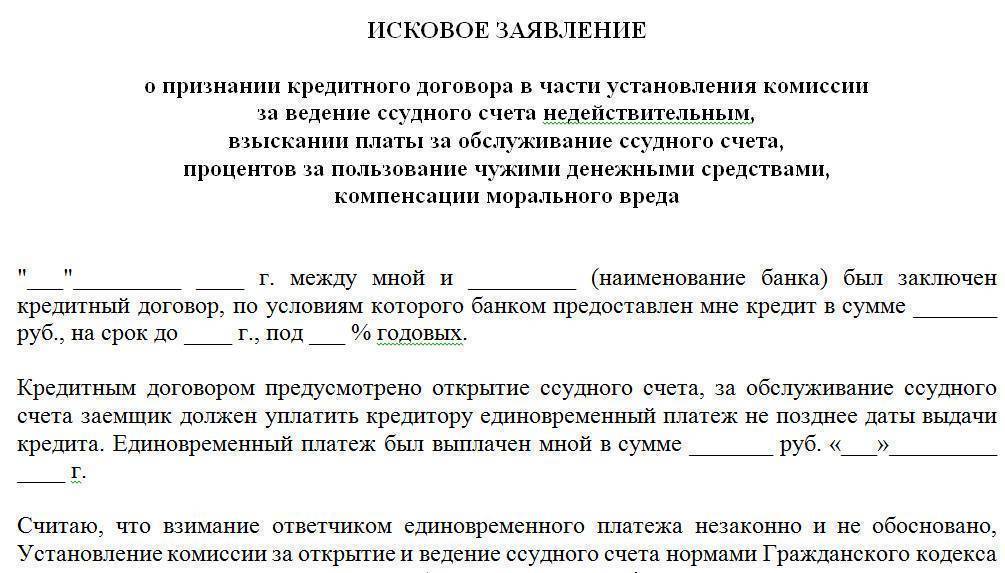

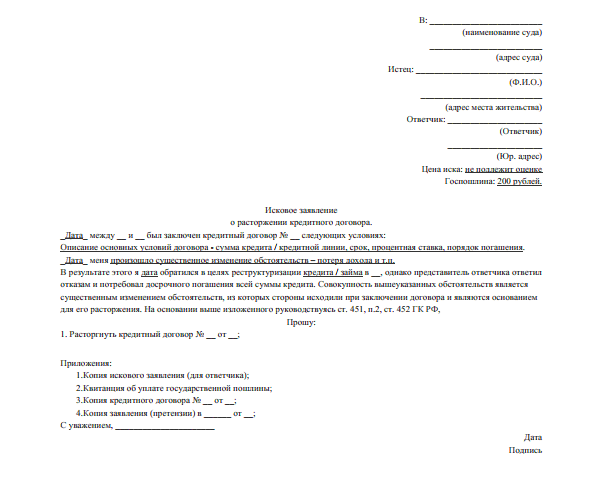

Исковое заявление.

В документе в соответствии со ст. 131 ГПК следует указать:

- Название суда.

- Личные данные истца.

- Наименование и место нахождения банка.

- Требования и обстоятельства, на которых они основаны.

- Список прилагаемых документов.

Обращаться можно в суд по своему месту жительства или адресу нахождения ответчика. В течение 5 дней со дня принятия заявления принимается решение о принятии его к производству и назначается дата заседания.

Если заемщик не может или не хочет больше пользоваться кредитом, то в его интересах попытаться как можно скорее прекратить отношения по займу. Большинство предпочитает пассивную позицию, перестает платить и ждет, когда банк сам расторгнет договор.

Но пока длится эта процедура, на сумму долга начисляются проценты, комиссии и штрафы, все это в дальнейшем будет взыскано с заемщика. Поэтому нужно не ждать, а действовать.

Основания для расторжения кредитного договора в одностороннем порядке

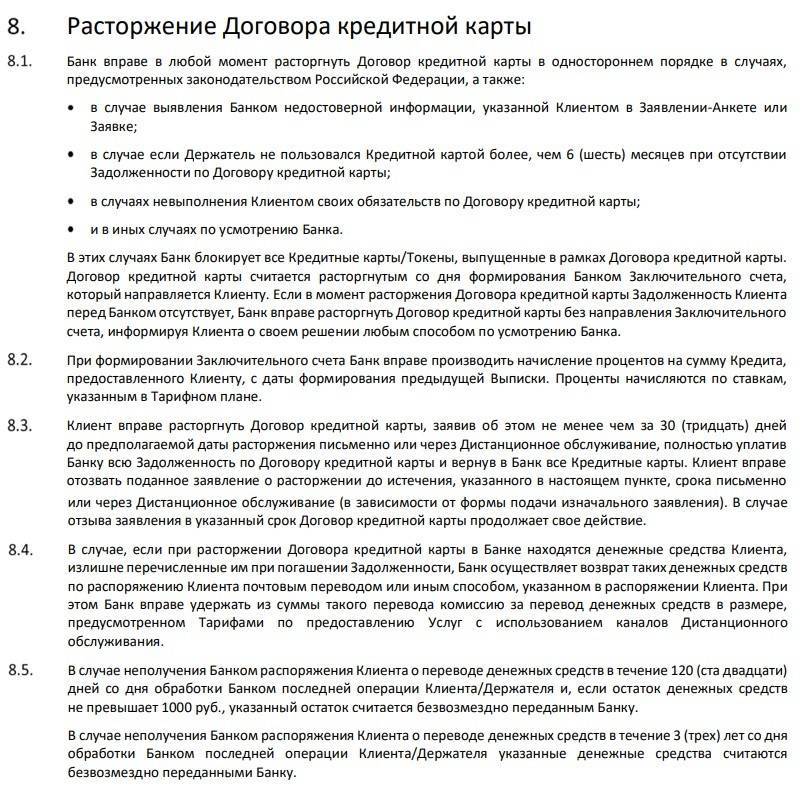

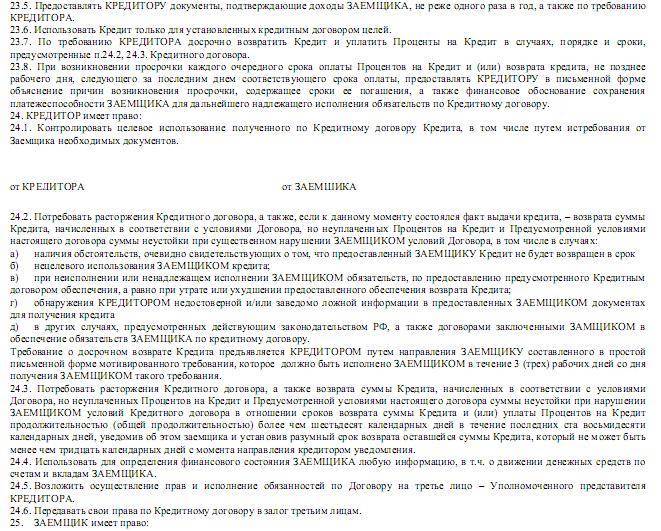

Право кредитора на одностороннее расторжение

Как и было указано выше такое право закреплено обычно в самом кредитном договоре.

Правилами ст. 450 Гражданского кодекса РФ установлено, что договор может быть расторгнут в судебном порядке по требованию одной из сторон в случае существенного нарушения условий договора другой стороной.

Этим правом и может воспользоваться кредитор, который, устанавливая основания для расторжения кредитного договора, определяет такие существенные нарушения со стороны заёмщика, как неисполнение либо ненадлежащее исполнение обязательств со стороны заёмщика (образование просроченной задолженности по ссудному счёту), отсутствие страхования предмета залога либо не продление такого страхования залогодателем.

Ненадлежащее исполнение кредитных обязательств это нарушение условий договора в части полного и своевременного пополнения счёта, с которого банк производит списание средств в счёт погашения кредита. Что влечёт образование просроченной задолженности и, соответственно, право банка на требование о досрочном возврате кредита.

Важно!

Отсутствие страхования на предмет залога нарушает право кредитора на сохранность принятого им заложенного имущества, что влечёт риски потери залога и невозврата суммы кредита.

Поэтому при наличии хотя бы одного из перечисленных нарушений у банка возникает право потребовать не только досрочного возврата суммы кредита (со всеми причитающимися процентами и финансовой ответственностью за нарушение обязательств заёмщиком), но и расторжения кредитного договора.

Однако практика споров между банками и заёмщиками в досудебном (а иногда и в судебном) порядке складывается такая, что банки заявляют лишь требование о досрочном возврате суммы кредита, направляя такое требование в письменном виде в адрес заёмщика. А по расторжению договора в этом требовании лишь упоминается как об одной из мер ответственности должника что кредитор вправе потребовать расторжения договора в судебном порядке.

Мало кто из заёмщиков, прочитав такие угрозы наряду с перечислением иных мер юридической ответственности должника перед банком (вплоть до уголовной), воспримет угрозу расторжения кредитного договора как нечто положительное для своего и без того сложного положения. Также мало кто исполняет такое требование банка погасить всю задолженность в течение пятнадцати дней с даты получения требования. Ведь сама просрочка возникает обычно по причине отсутствия средств на очередной платёж, так что о возврате всей суммы остатка кредита и речи не идёт.

Важно!

Поэтому следующее общение заёмщика с кредитором происходит уже в судебном порядке.

На обращение в суд банку требуется определённое время, которое может занять от двух и более месяцев. И всё это время условия кредитного договора в части начисления процентов за пользование кредитом и начисления процентов по просроченному долгу и неустойки продолжаются, долг растёт и к судебному разбирательству должник получает огромную сумму требования со стороны банка.

Как этого избежать? Ведь нередко банки злоупотребляют своим правом и намеренно тянут время до обращения в суд, чтобы сумма долга увеличилась в соответствии с действующими условиями кредитного договора.

Если заёмщик уже однозначно понимает, что дальнейшие правоотношения с банком невозможны, то следует ускорить процесс расторжения кредитного договора. От исполнения обязательств по нему, конечно, это не освободит. Но хотя бы избавиться от лишних штрафов позволит.

В случаях, когда банк затягивает обращение в суд, инициировать судебное разбирательство может заёмщик путём подачи иска к банку. Учитывая, что практически все банки вносят в кредитные договоры условия, ущемляющие права потребителей, то можно обратиться в суд с иском о защите права потребителя и признать кредитный договор недействительным в части таких условий.

Привлечённый в качестве ответчика банк заявит встречное требование о взыскании всей суммы долга по кредиту. И вот здесь надо обязательно уточнить вопрос о расторжении договора если банк такое требование не заявит, то вопрос о таком требовании заёмщик может ставить прямо в суде либо заявить самостоятельно. Главное, чтобы в ходе судебного разбирательства это требование обязательно было заявлено и отражено в решении суда.

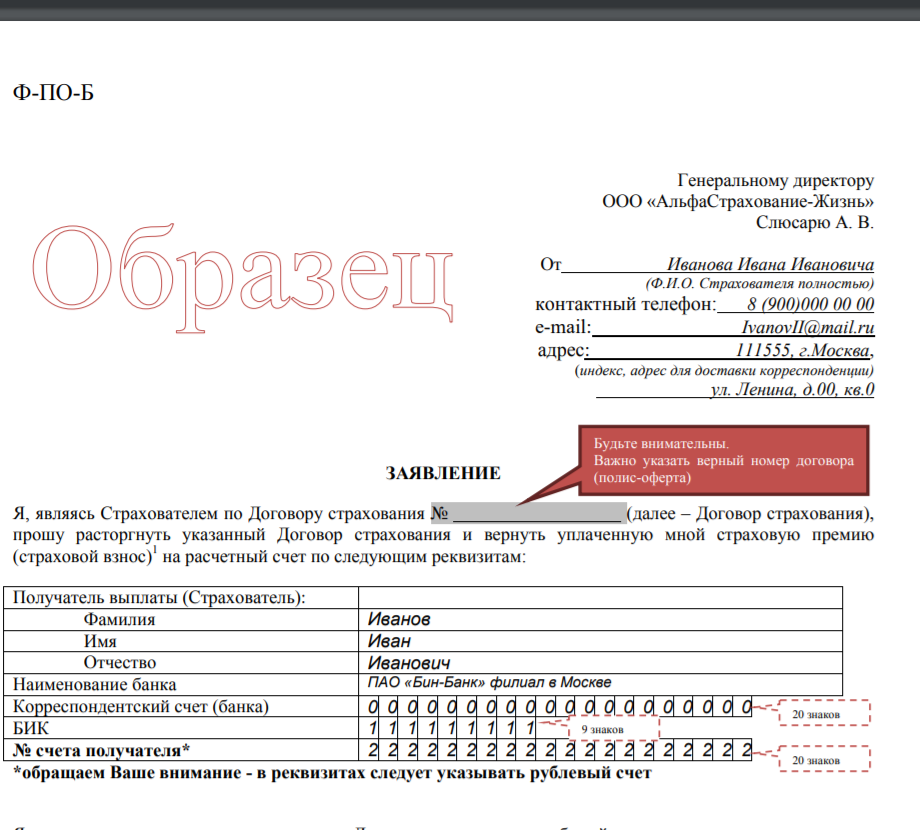

Закрытие карточного счета

Правила, как расторгнуть договор по кредитной или дебетовой карте Тинькофф, достаточно просты. Чтобы прекратить сотрудничество с финансовым учреждением, следует подать заявку любым удобным способом. В случае отсутствия взаимных претензий договор будет аннулирован в течение 30-60 дней.

Перед тем, как прекратить использование карты Tinkoff, обязательно стоит проверить баланс и отключить все платные услуги. Далее следует уведомить организацию о своем намерении прекратить обслуживание за 1 месяц до предполагаемой даты. На протяжении этого времени пользователь карточки имеет право аннулировать заявление и продолжить пользоваться услугами банка.

Если после оплаты всех услуг на балансе карты остаются средства, нужно затребовать их выплату, написав заявление и указав реквизиты для перевода. Клиент имеет право на взыскание остаточной суммы по счету:

- 200 руб. в течение 3 лет.

- по истечении максимального срока средства переходят во владение банка.

Как аннулировать договор потребительского кредитования

На сегодняшний день таким видом кредитования, как потребительские займы, уже никого не удивишь. Более того люди привыкают «жить в кредит», и расплатившись за одну покупку, тут же оформляют другую.

Но что делать, если возникла ситуация когда, например, консультант магазина просто навязал товар? Либо перечитав дома кредитный договор, клиент пришел к выводу, что его не устраивают условия договора? Естественно, что первое, что нужно сделать – это прийти в банк и оформить отказ от кредита.

Важно знать, что для того чтобы у клиента была возможность оформить отказ от кредита, требуются веские основания. При отсутствии причины аннулирование кредитного договора невозможно

Банковские учреждения с большой неохотой идут навстречу клиенту, и порой приходиться очень сильно постараться, прежде чем аннулировать договор.

Самый простой и быстрый способ оформления отказа от кредитования – это стадия, на которой, клиент еще не успел подписать договор, а товар находится на полке магазина. Однако, и тут могут возникнуть некоторые сложности. Менеджеры банка обычно начинают уверять клиентов, что процедура кредитования уже началась.

Стоит отметить, что у клиента возникают обязательства перед банком только после подписания договора. На этой стадии отказ от кредитования возможен в любой момент, даже если кредитная заявка одобрена.

Но как быть, если договор подписан, но товар еще остается в магазине? Все дело в том, что предметом потребительского договора, считается приобретаемый товар. И до момента получения покупки на руки, кредитный договор будет считаться недействительным. Если по каким-либо причинам, товар на руки получен не был, то у клиента есть все основания обратиться в банк и отказаться от кредита. Главное сделать это как можно быстрее.

Если купленный, например, телефон или телевизор имеют техническую неисправность, и клиент это увидел после доставки товара на дом, то он может смело вернуть товар в магазин, и обратиться в банк с соответствующим заявлением об отказе в кредитовании. При этом денежные средства магазин должен вернуть клиенту на его ссудный счет, и аннулировать договор купли-продажи. После чего клиент обращается в банк с соответствующим заявлением, и прилагает всю документацию.

Как видно из представленной информации отказаться от потребительского кредита вполне реально. Однако различные ситуации требуют индивидуального подхода. Поэтому прежде чем клиенту идти в банк заключать, либо расторгать кредитный договор, следует обратиться за разъяснениями к опытному юристу. Очень часто кредитные учреждения пытаются скрыть реальные условия за «заумными» терминами, которые непонятны неосведомленному человеку.

Расторжение кредитного договора: процедура, нюансы

В связи с тем, что, как правило, условия кредитного договора предоставляются заемщику банком в императивном порядке, что вероятность существенного несоблюдения договоренностей со стороны должника выше, а также потому, что банк имеет юридических специалистов и потенциал грамотно провести процедуру по одностороннему расторжению договора, распишем механизм прекращения кредитного соглашения от лица заемщика-должника.

Итак, как расторгнуть кредитный договор с банком?

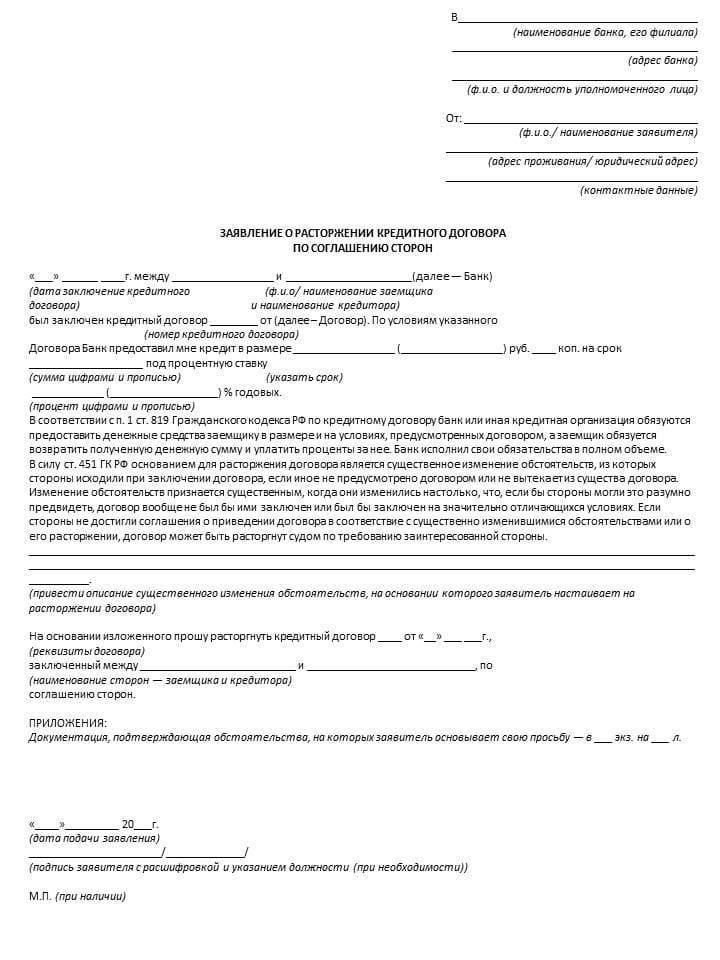

- Прежде всего, нужно обратиться в банк с заявлением о расторжении. Как правило, в банках есть типовые бланки такого документа. Однако сотрудники кредитного учреждения могут затягивать решение вопроса, вплоть до отказа в выдаче образца заявления. Так что заявление можно составить в свободной форме, описав причины, по которым возникло желание прекратить кредитное сотрудничество. Документ нужно отправить по почте в адрес банка заказным письмом с уведомлением. Вернувшееся уведомление будет подтверждением того, что банк получил предложение о расторжении. Скорее всего, ответа из банка не будет вовсе либо поступит отказ.

- Следующий шаг — подача искового заявления в районный суд. Несмотря на наличие в свободном доступе, к примеру в интернете, образцов исковых заявлений о расторжении кредитного договора, оформление этого документа стоит доверить специалисту. Каждое исковое заявление, как бы это ни казалось просто, должно составляться индивидуально, с учетом обстоятельств конкретного дела и положений законодательства. К заявлению нужно приложить:

- копии по числу частников дела;

- документ об оплате госпошлины (300 руб. в соответствии с подп. 3 п. 1 ст. 333.19 НК РФ);

- доверенность на представителя (если он есть);

- документы (и копии по числу участников), подтверждающие обстоятельства, описанные в заявлении: договор кредитования, обращение в банк о расторжении договора, переписку с банком, выписки о движении средств по счету, другие доказательства.

Самый главный шаг — доказать свою позицию в суде. В соответствии со ст. 56 ГПК РФ каждая сторона должна доказать в судебном заседании те обстоятельства, на которые она ссылается в рамках своей позиции по делу. Конечно, суды общей юрисдикции принимают в качестве доказательств свидетельские показания, однако доверия им меньше, чем доказательствам документальным.

Как расторгнуть кредитный договор с банком в одностороннем порядке

Когда условия соглашения по займу становятся непосильной ношей для заемщика, то у последнего остается единственный выход – расторгнуть кредитный договор. В противном случае слишком велики риски, что кредитополучатель не сможет выполнить свои обязательства.

Самый легкий вариант, когда можно прервать отношения в течение 14 дней, был рассмотрен ранее. Но что делать, если с момента подписания соглашения прошло уже более 2 недель и заемщик понял, что выполнить свои обязательства по каким-либо причинам не сможет? В этом случае действовать нужно по следующей схеме:

Шаг 1. Письменно обратиться в банк, изложив свое намерение в заявлении.

Так как расторгнуть кредитный договор с банком предстоит в одностороннем порядке, лучше взять образец заявления в Интернете и уже на его основе составить собственный документ. Подобные шаблоны несложно найти на веб-ресурсах финансовых организаций или непосредственно в отделениях банков.

Заявление может быть доставлено в отделение банка лично заемщиком либо отправлено по почте. На его рассмотрение финансовой организации отводится 7 дней.

Как правило, в банках разработаны свои типовые формы таких документов. Но если кредитору невыгодно расторжение кредитного соглашения, то его сотрудники не спешат облегчить задачу заемщику и предоставить ему соответствующий бланк. Поэтому вполне допустимо написать заявление от руки в свободной форме. Главное при этом не забыть указать всю необходимую информацию и подробно изложить причины, по которым вы хотите расторгнуть кредитный договор.

Такой документ следует отправить по почте с уведомлением. Тогда у вас на руках останется доказательство того, что банк получил заявление. Оно вам пригодится, если финансовая организация проигнорирует ваше обращение или откажется расторгнуть договор.

Шаг 2. Обращение в суд по месту жительства.

Для того чтобы грамотно составить исковое заявление в суд, лучше всего воспользоваться помощью опытного юриста. Конечно, в Интернете можно найти примеры различных исковых заявлений по похожим случаям, но вряд ли какой-то из них способен учесть все индивидуальные обстоятельства конкретного дела. Адвокат при составлении иска изложит все ваши требования и претензии, обосновав их с точки зрения законодательства.

При наличии документов, подкрепляющих изложенные в исковом заявлении обстоятельства, нужно будет приложить оригиналы этих бумаг, а также копии для каждого из участников дела. В частности, необходимо предоставить договор кредитования, письма и сообщения, которыми обменивались финансовая организация и заемщик, банковские выписки с кредитного счета, заявление заемщика о расторжении кредитного соглашения и прочие бумаги, подкрепляющие позицию истца.

Шаг 3. Принять участие в суде, отстаивая свою позицию.

В соответствии с законом (ст. 56 Гражданского процессуального кодекса РФ)каждый гражданин, обращаясь в суд, обязан предоставить доказательства своей правоты и подкрепить свою позицию соответствующими документами. Для судов общей юрисдикции наиболее характерной практикой является истребование в качестве доказательств именно документальных подтверждений, которым отдается предпочтение перед свидетельскими показаниями.

Каким может быть решение суда о расторжении кредитного договора

Приняв решение расторгнуть кредитный договор, заемщику недостаточно будет грамотно написать заявление в банк и затем подать иск в суд. Основное действие по защите своих прав происходит именно на судебном заседании, где истец должен отстаивать свои права, что далеко не так просто. По большинству подобных дел суды выносят решения в пользу кредиторов. Такая практика связана со следующими обстоятельствами:

- Чаще всего заемщики желают расторгнуть кредитный договор из-за ухудшения своего материального положения, вызванного заболеванием или потерей работы. Реже иски основаны на потере имущества, произошедшей вследствие стихийных бедствий и прочих непредвиденных обстоятельств.

- Даже обстоятельства непреодолимой силы (форс-мажор) суды не трактуют в пользу должника. В этом случае аргументом является то, что заемщик мог застраховать свои риски и защитить имущество от пожаров, потопов и прочих неблагоприятных обстоятельств. Наличие полиса позволило бы должнику получить компенсацию и покрыть убытки.

Позиция судей чаще всего основана на том, что все обстоятельства, на которые ссылается заемщик, требуя расторгнуть кредитный договор, можно было бы предвидеть заранее. До того как подписать соглашение с банком и взять ссуду, гражданин должен был бы рассматривать вероятность ухудшения своего материального положения и взвешенно просчитывать возможности и риски.

Если у заемщика изменились обстоятельства и он уже не в состоянии справиться с кредитным бременем, то, прежде чем решаться расторгнуть кредитный договор в судебном порядке, нужно трезво оценить все обстоятельства и шансы на положительное решение.

В большинстве случаев финансовые трудности в виде потери работы или снижения заработка носят временный характер и не принимаются судами в качестве объективной причины для расторжения кредитного договора. В таких обстоятельствах заемщику не следует инициировать судебное разбирательство, потому что шансы выиграть дело минимальные. Единственное, чего удастся добиться, это потеря времени и денег. Лучше эти ресурсы потратить на поиск новых источников дохода и выполнить свои обязательства по кредиту.