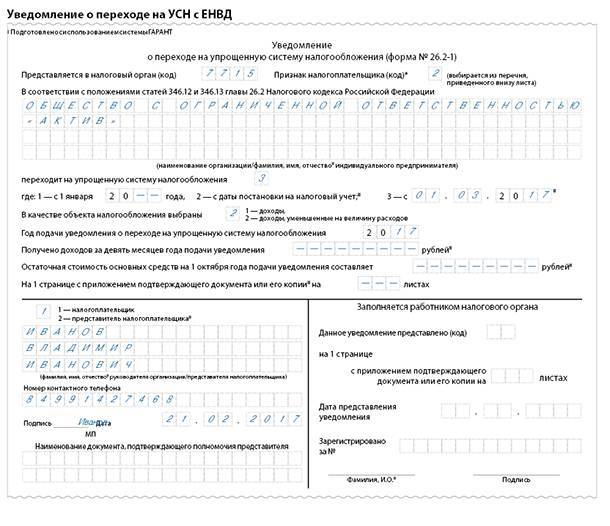

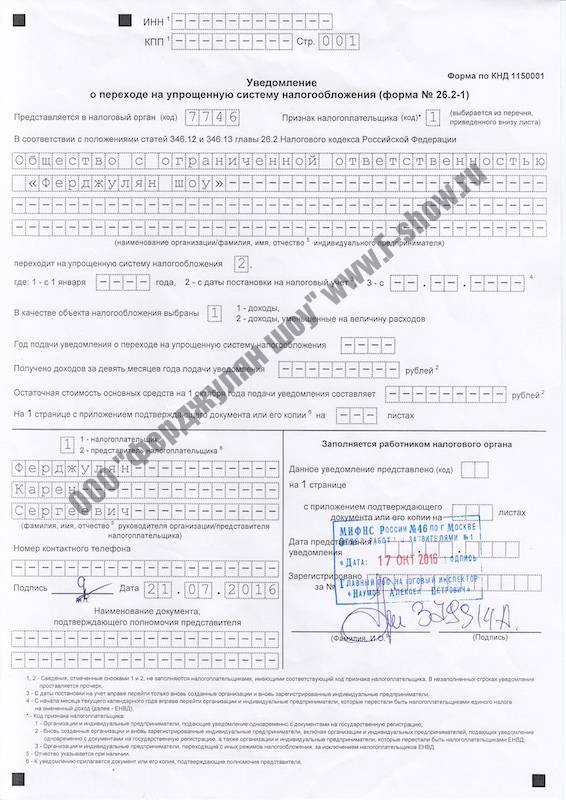

Образец заполнения заявление о переходе на УСН

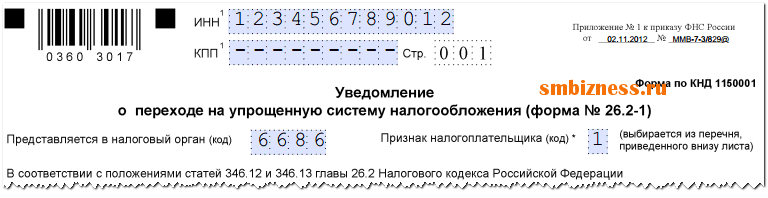

Сверху бланка записывается код ИНН компании или индивидуального предпринимателя. Для него отведено 12 клеток. Когда заявление заполняется от лица фирмы, ИНН которой содержит 10 цифр, то последние две клеточки помечаются прочерком.

Далее нужно проставить КПП. Этот код есть только у организаций, а потому предприниматели все поле должны прочеркнуть.

Следующим шагом указывается четырехзначный код налоговой службы, в которую передается это заявление.

Строка «Признак налогоплательщика» показывает, в какой момент времени составляется это заявление:

- Если его подают вместе с пакетом документов на государственную регистрацию фирмы или предпринимателя, здесь нужно написать «1».

- Если заявление подает фирма или ИП, которые вновь зарегистрировались после ранее проведенной ликвидации, ставится «2». Такой же код указывают в том случае, если меняют систему налогообложения с ЕНВД на УСН.

- Если меняют любую другую систему, кроме ЕНВД, на упрощенную, в этом поле записывают «3».

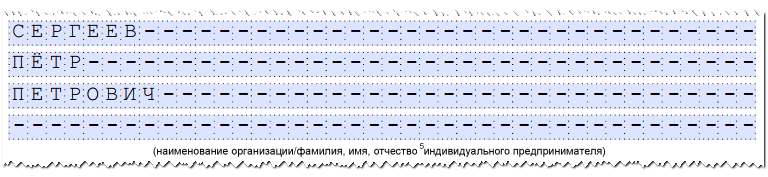

Затем указывается полное наименование компании, согласно учредительным документам, или полные Ф.И.О. ИП согласно паспорту или любого иного документа, подтверждающего личность.

Важно! При заполнении этого поля действует правило. Название фирмы записывается в одну строчку, данные предпринимателя — каждое слово с новой строки

После этого все оставшиеся пустыми клеточки прочеркиваются.

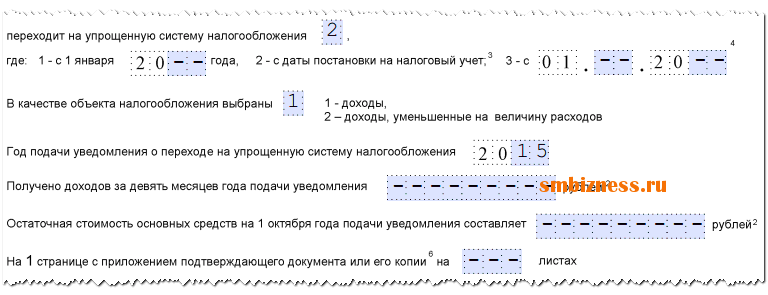

Далее нужно указать, в какой момент происходит переход на новую систему:

- Цифру «1» ставят те налогоплательщики, которые производят переход с 1 января.

- Цифру «2» используют фирмы и предприниматели, которые производят регистрацию впервые или повторно после закрытия.

- Цифру «3» нужно проставить тогда, когда налогоплательщик перестал применять ЕНВД и из-за этого переходит на УСН. При этом здесь нужно указать месяц, с которого выполняется такой переход.

В следующей графе проставляется избранный объект налогообложения:

- Код «1» записывается, если расчет налога будет выполняться по доходам.

- Код «2» если по доходам, уменьшенным на размер произведенных расходов. После этого нужно указать год, когда оформляется заявление на переход.

В следующие поля заносятся данные в том случае, если производится переход на упрощенную систему с другого режима, и ранее в заявлении в графе «Признак налогоплательщика» была вписана цифра «3». Здесь нужно указать какой объем доходов был получен за 9 месяцев в году, когда составляется заявление, а также размер остаточной стоимости ОС.

Если заявление подается в налоговую службу через доверенного представителя компании или предпринимателя, то на бланке нужно указать количество листов, которые занимают документы, подтверждающие его полномочия.

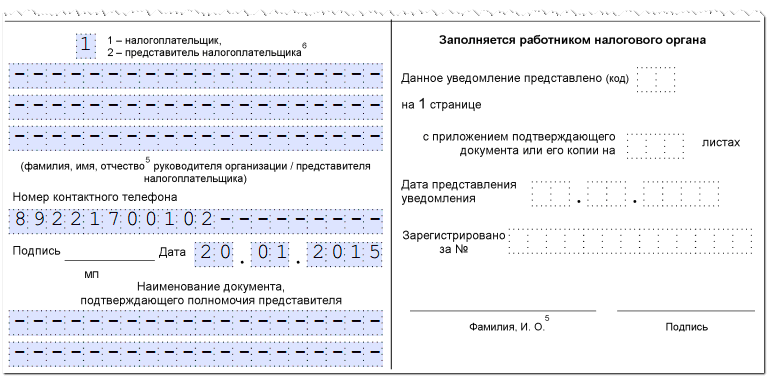

В завершение бланк делится на две части. Заявителю нужно указать данные только в левой. Здесь записывается, кто именно подает документ в налоговую:

- «1» если это производится лично.

- «2» – если через представителя.

Затем записываются точные данные директора фирмы, предпринимателя или их представителя, а также проставляется контактный номер. Указанные сведения заверяются подписью, и при наличии — печатью. Все незаполненные клетки в данном разделе нужно прочеркнуть.

Внимание! Если заявление заполняет индивидуальный предприниматель, то в поле фамилии ставятся прочерки, так как данные ФИО уже были введены ранее.

Образец заполнения

Рассмотрим вкратце образцы заполнения уведомления в разных ситуациях.

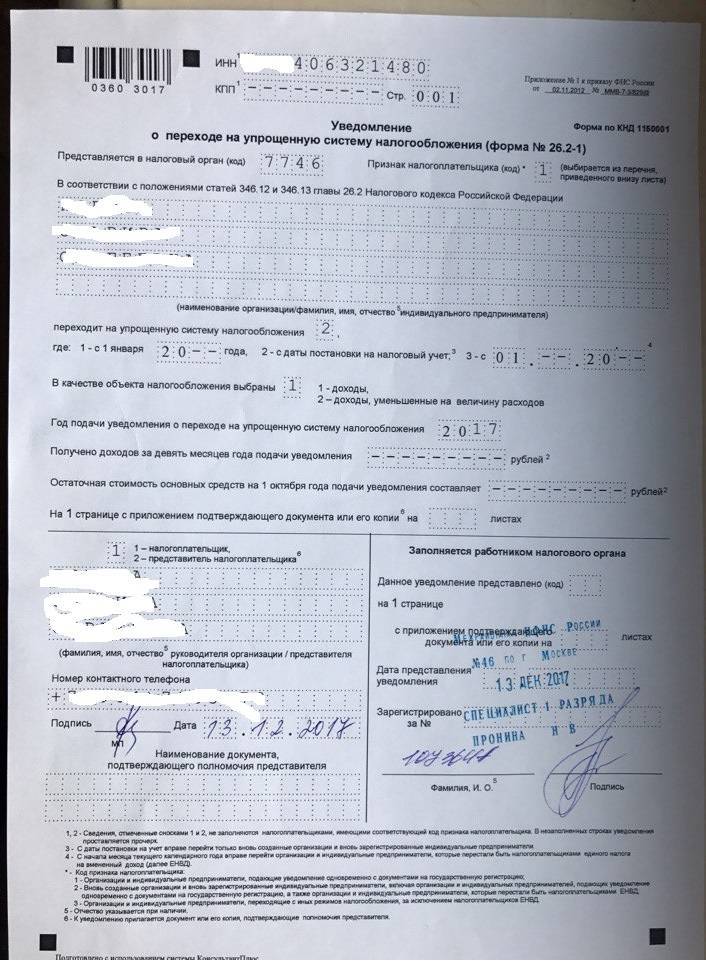

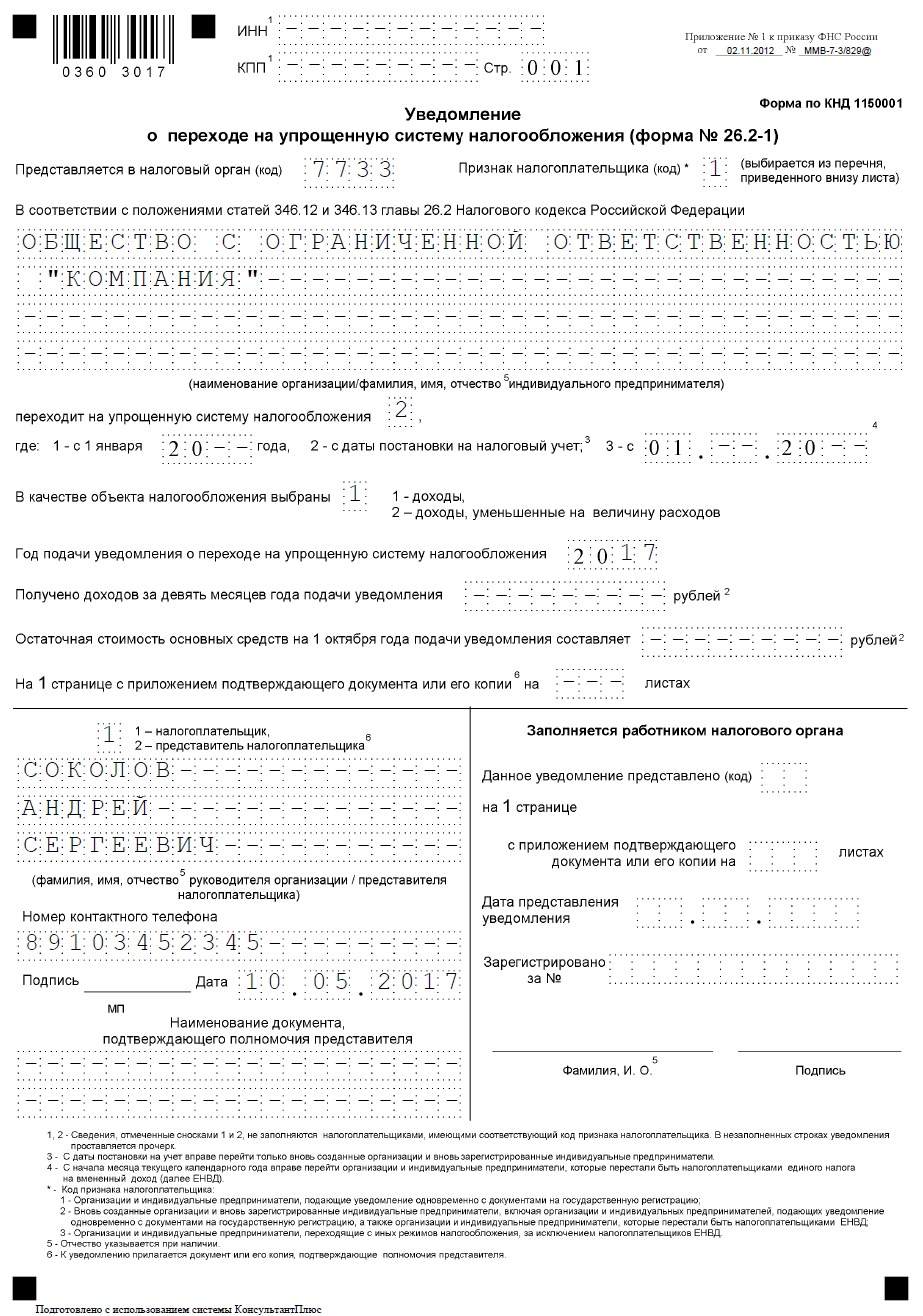

Образец заполнения формы 26.2-1 при подаче одновременного с общим пакетом документов на регистрацию.

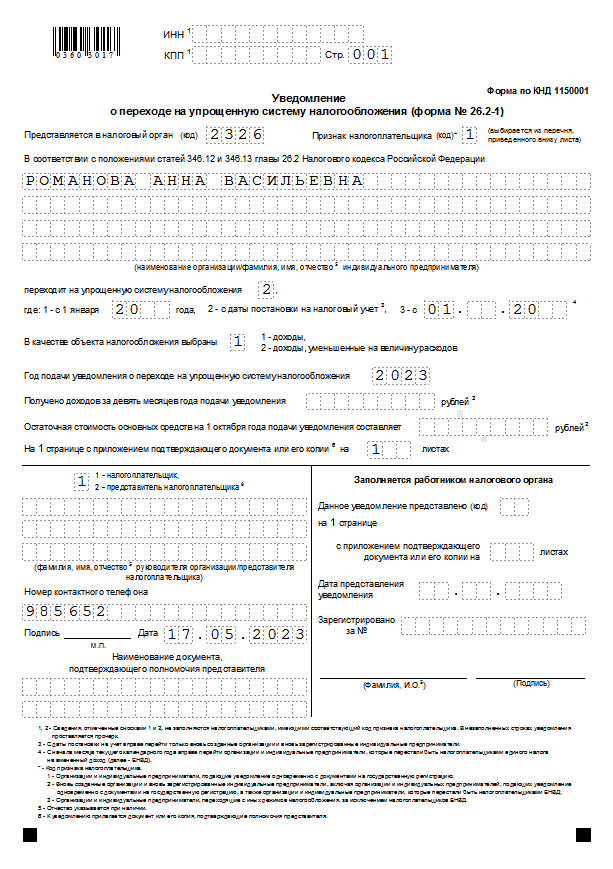

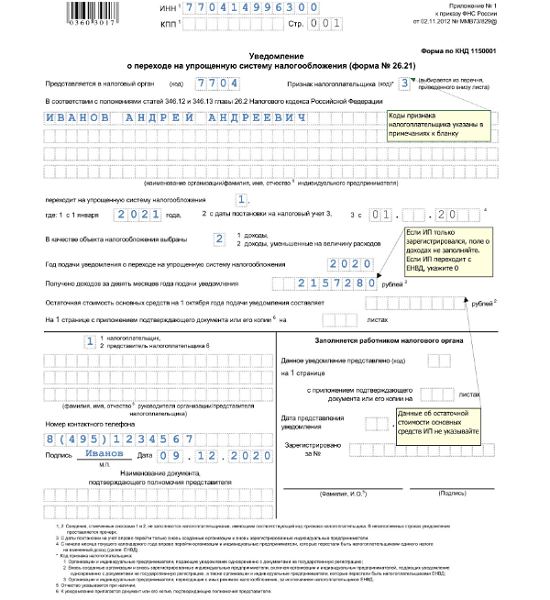

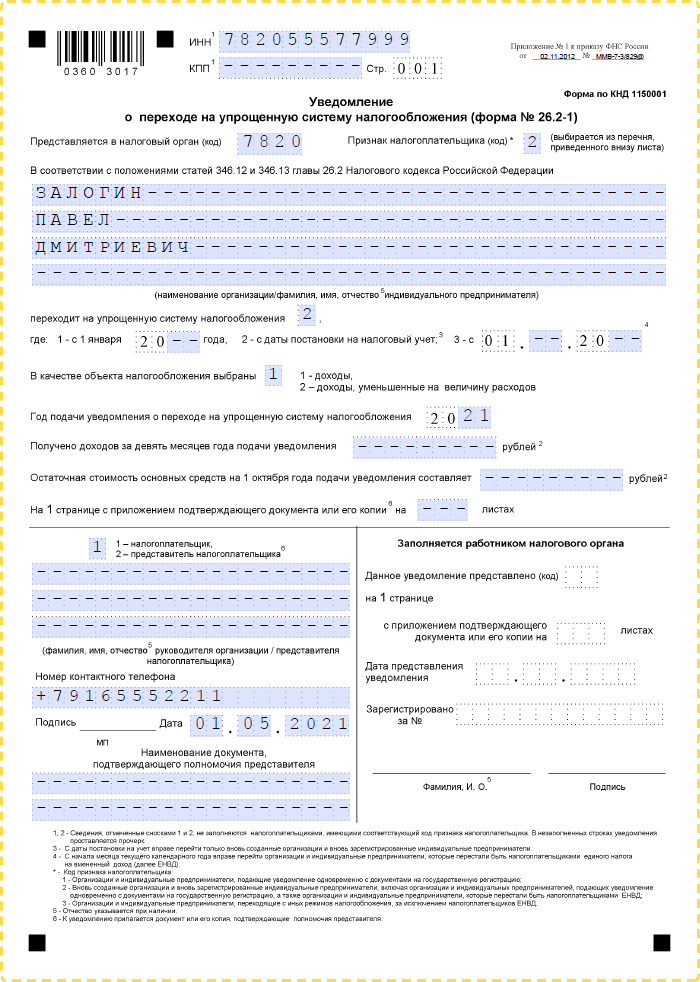

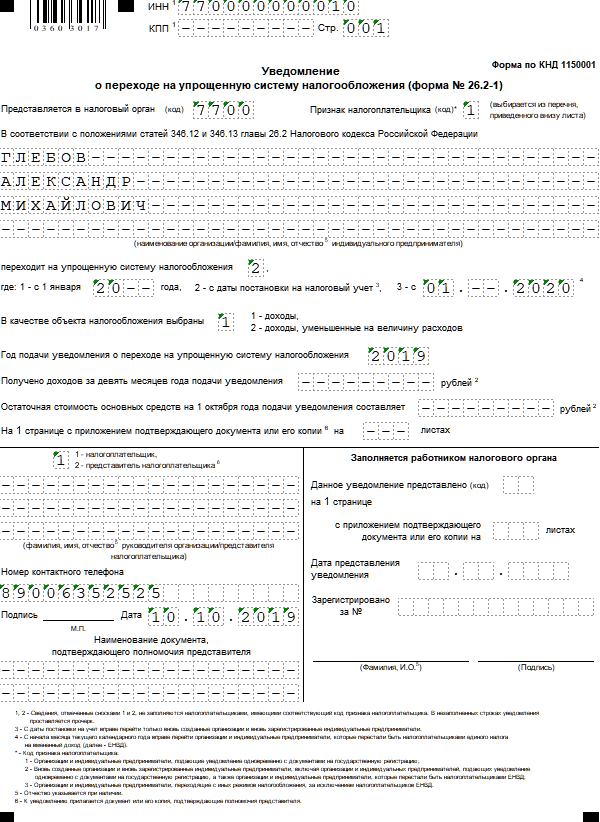

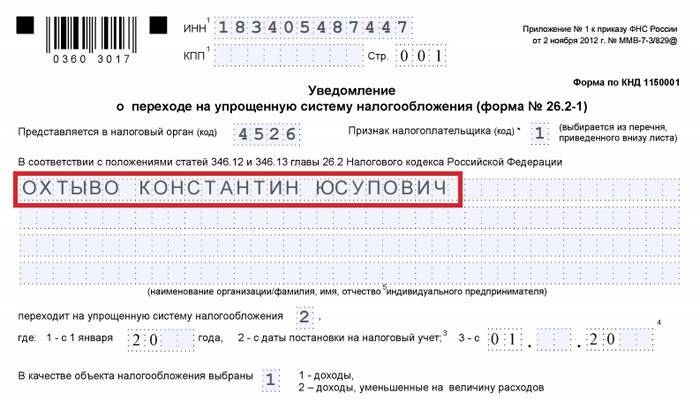

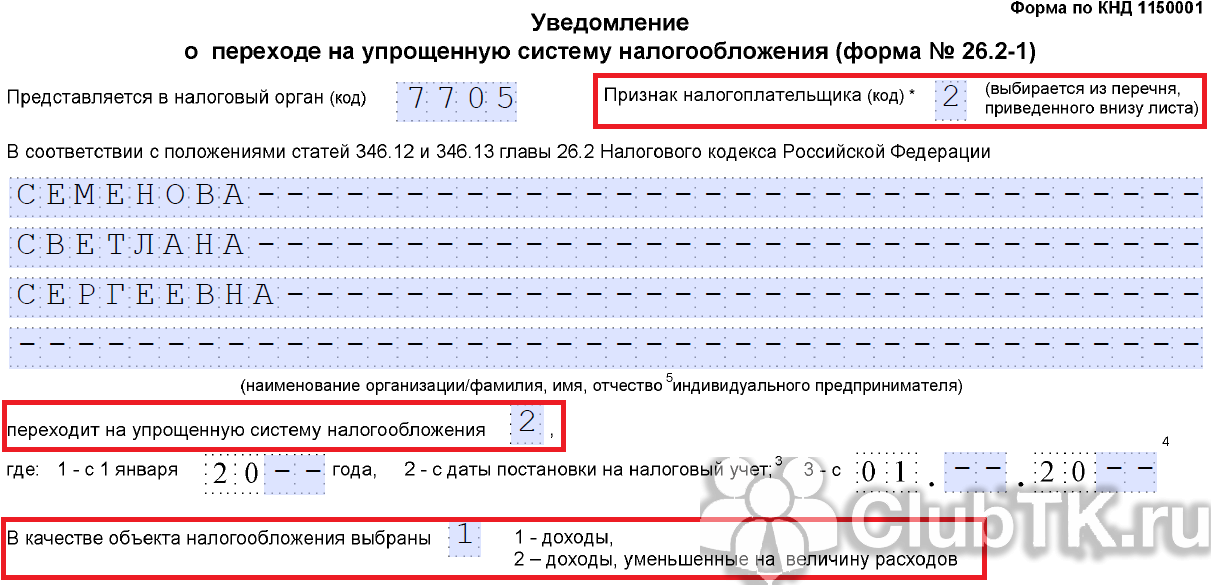

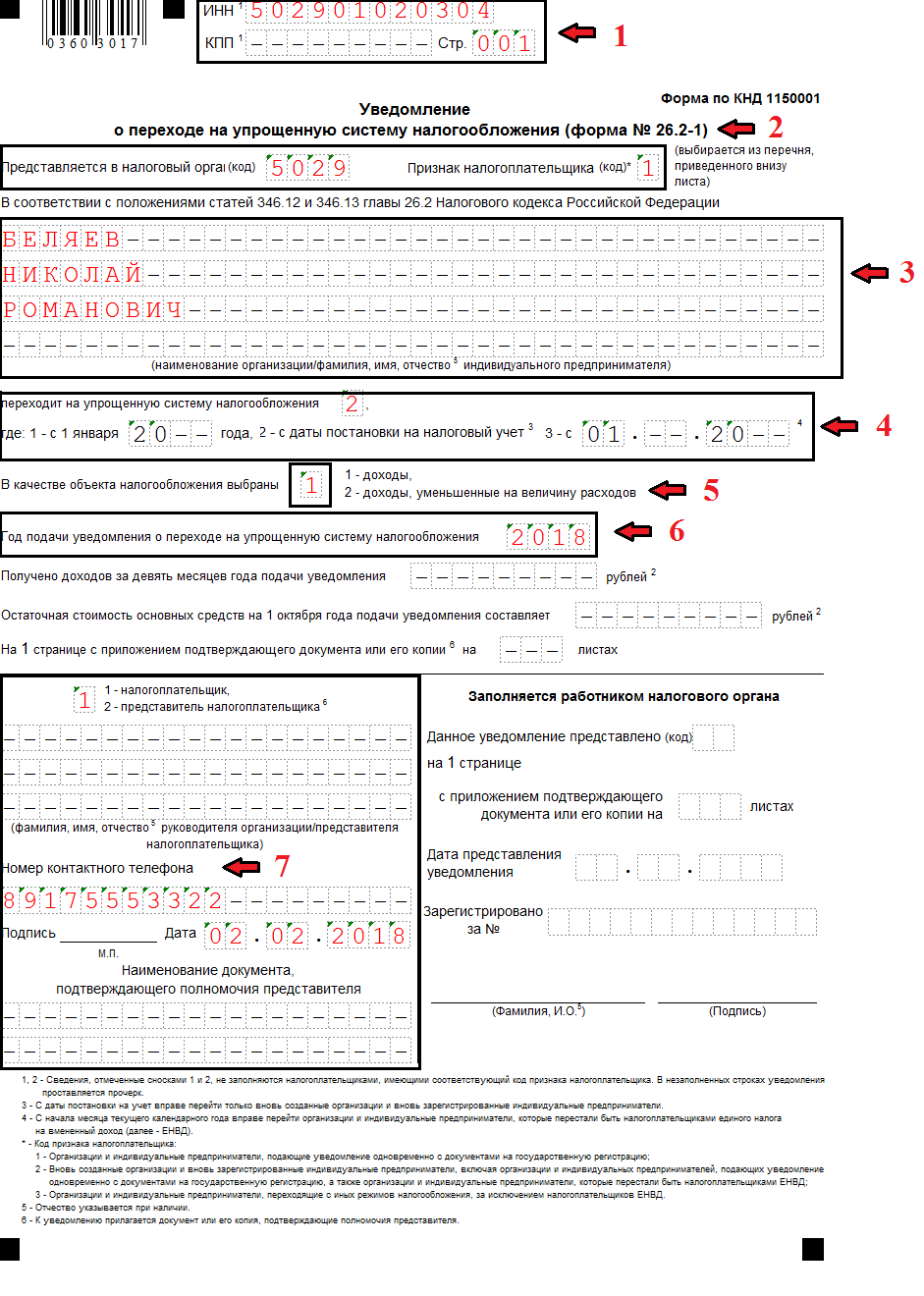

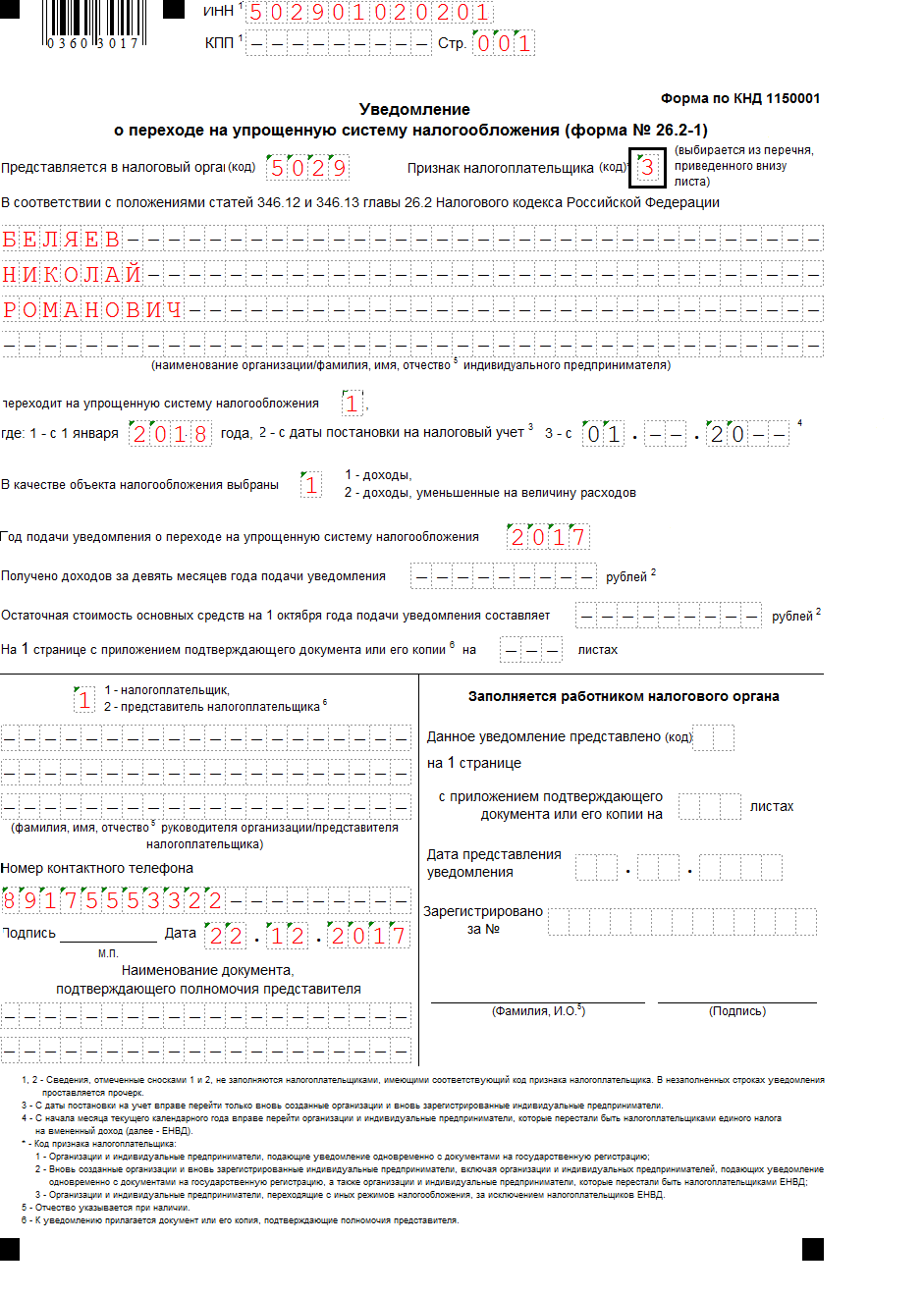

Для ИП при первичной регистрации

Порядок заполнения:

В блоке 1 необходимо указать ИНН физического лица.

Если его нет, то строчку нужно отчеркнуть.

В блоке 2 нужно отразить код налогового органа, в который будет представляться заявление и признак налогоплательщика.

Код налогового органа в который подается заявление можно узнать с помощью специального сервиса на сайте ФНС РФ.

Признак налогоплательщика при подаче заявления вместе с документами на регистрацию указывается «1».

- В блоке 3 указываются полностью ФИО ИП, подающего указанный документ.

- В блоке 4 указывается код 2, в остальных ячейках ставятся прочерки.

- В блоке 5 отражается код, соответствующий виду выбранного объекта по УСН: «1» – для объекта «Доходы» 6% и «2»- для объекта «Доходы минус расходы» 15%.

- В блоке 6 указывается год подачи документа.

- В блоке 7 ставится код «1» если уведомление подается сам будущий ИП и «2» если его представитель.

Если ставится код «1», то 3 нижних строчки отчеркиваются и указывается только контактный номер телефона, дата заполнения заявление и подпись ИП.

Если ставится код «2», то в трех нижних строчках необходимо указать ФИО представителя ИП, затем номер контактного телефона и, в самом низу, данные о документе, подтверждающем полномочия представителя.

Все остальные строчки, а также строки, незаполненные полностью, отчеркиваются.

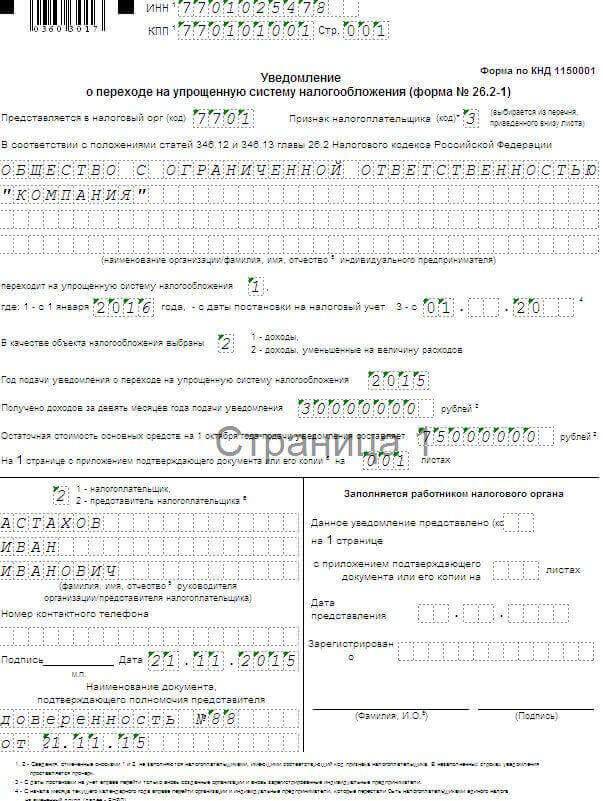

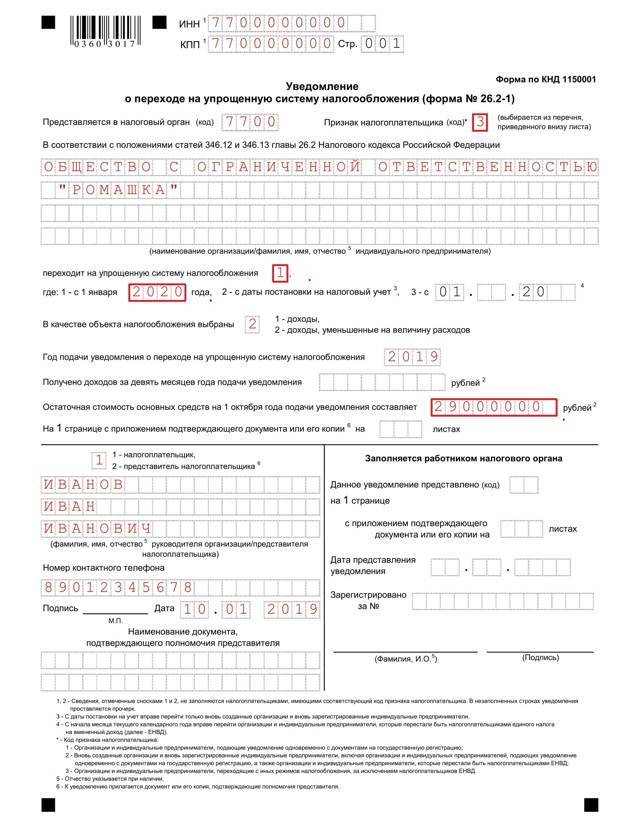

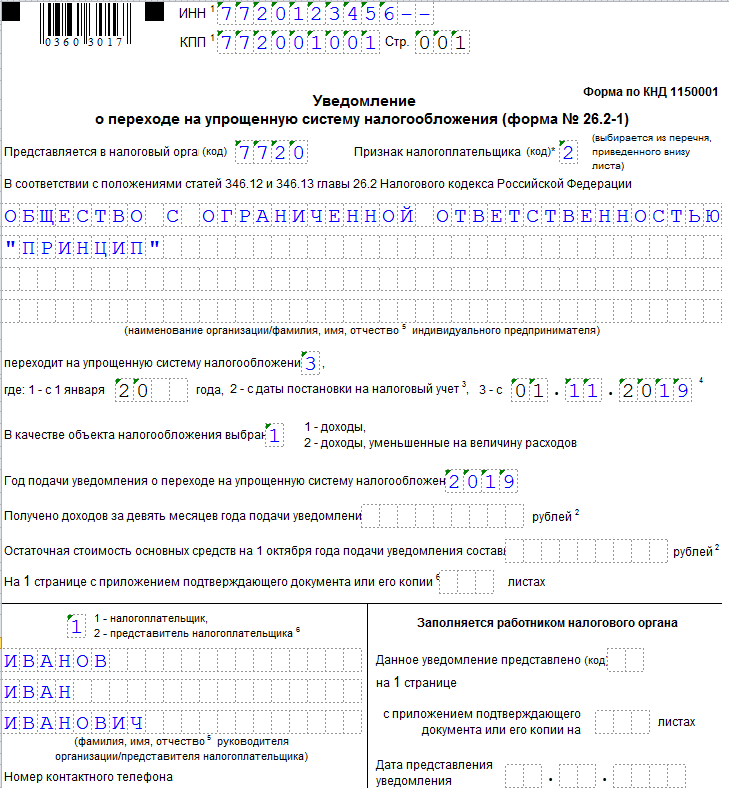

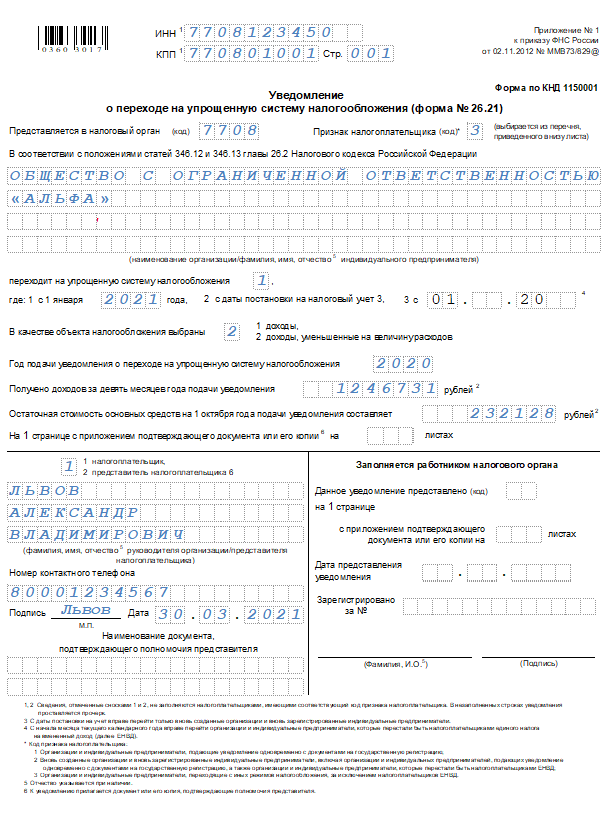

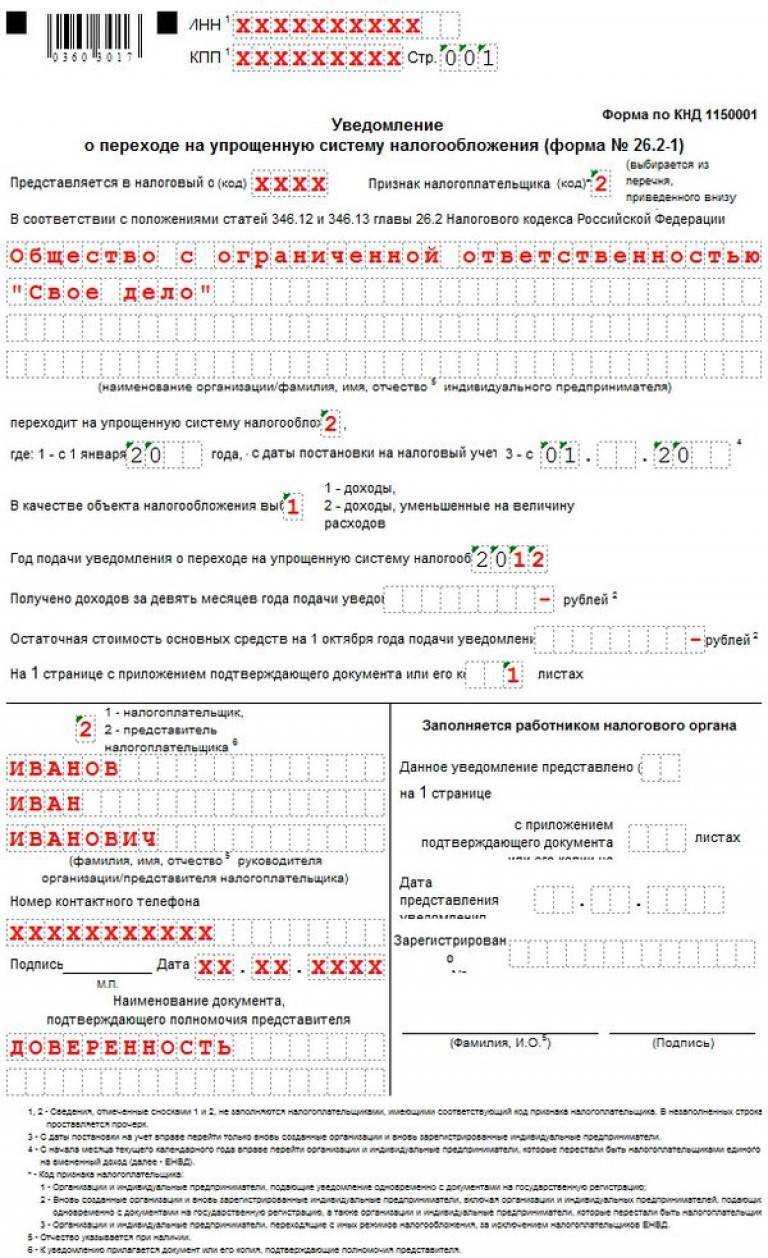

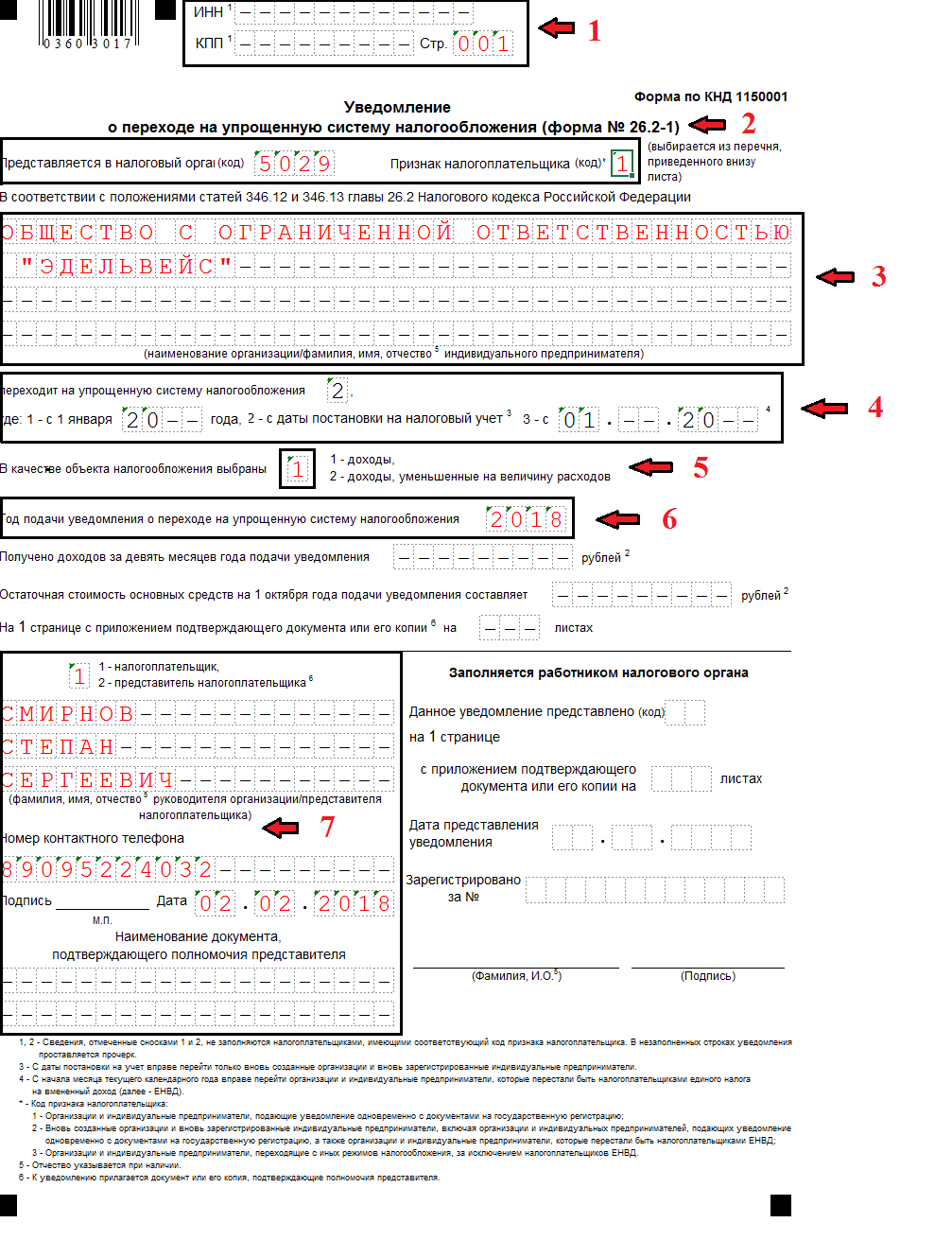

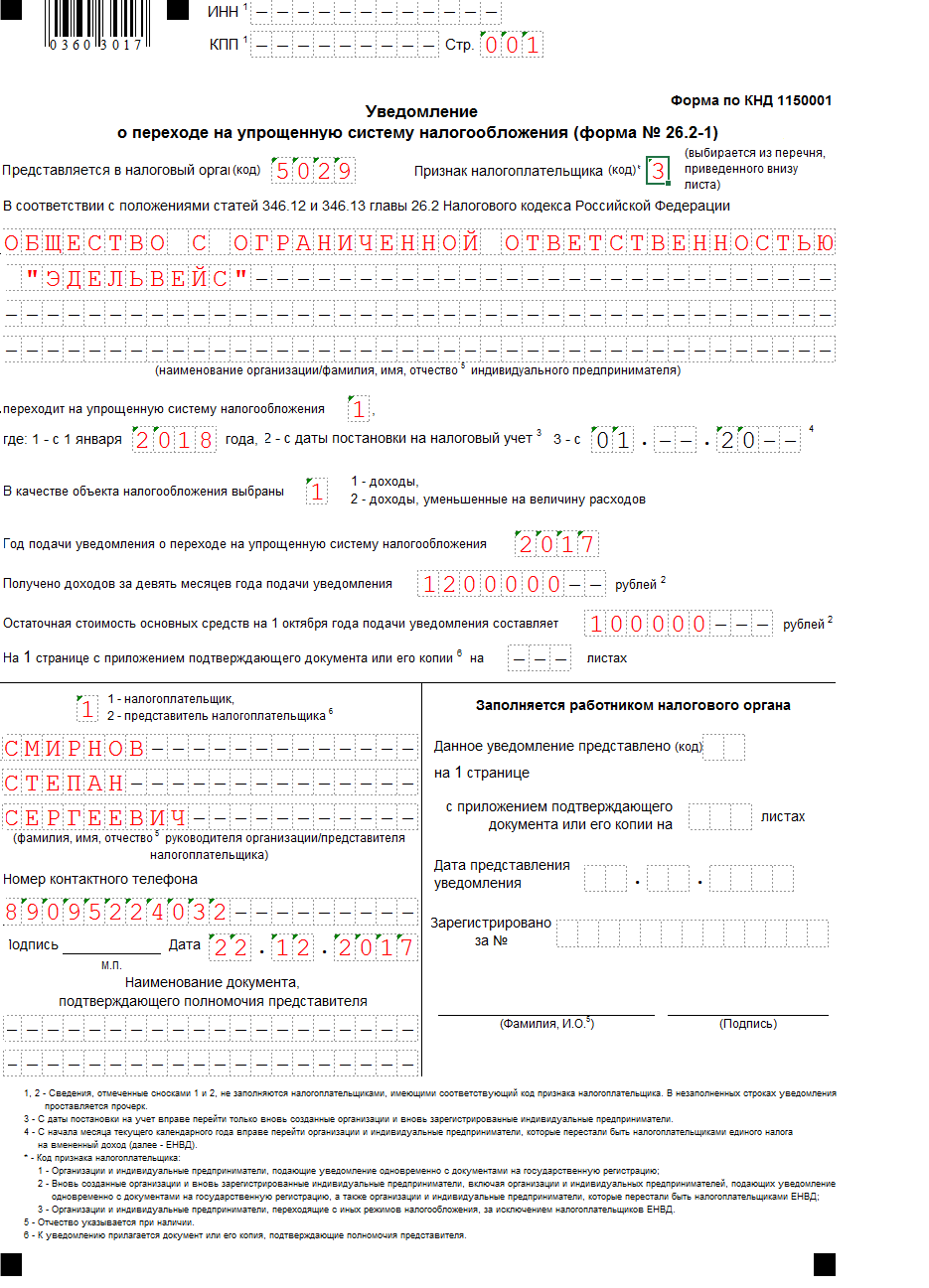

Для ООО при первичной регистрации

Порядок заполнения:

- В блоке 1 ИНН и КПП не указываются, так как организации они пока не присвоены.

- В блоке 2 указывается код налогового органа, в который будет представлен пакет документов на регистрацию вместе с данным уведомлением, а также признак налогоплательщика.

Код налогового органа, в который подается заявление, можно узнать с помощью специального сервиса на сайте ФНС РФ.

Признак налогоплательщика при подаче заявления вместе с документами на регистрацию указывается «1».

- В блоке 3 указывается полное наименованиеорганизации, подающейуведомление.

- В блоке 4 указывается код 2 (переход на УСН с момента регистрации), в остальных ячейках ставятся прочерки.

- В блоке 5 отражается код, соответствующий виду выбранного объекта по УСН: «1» – для объекта «Доходы» 6% и «2»- для объекта «Доходы минус расходы» 15%.

- В блоке 6 указывается год подачи документа.

- В блоке 7 ставится код «1», если уведомление подает руководитель организации и «2», если его представитель.

Если ставится код «1», то ниже необходимо указать ФИО руководителя организации, контактный номер телефона, дату заполнения заявления и подпись руководителя.

Если ставится код «2», то в трех нижних строчках необходимо указать ФИО представителя организации, номер контактного телефона иданные о документе, подтверждающем полномочия представителя.

Все остальные строчки, а также строки, незаполненные полностью отчеркиваются.

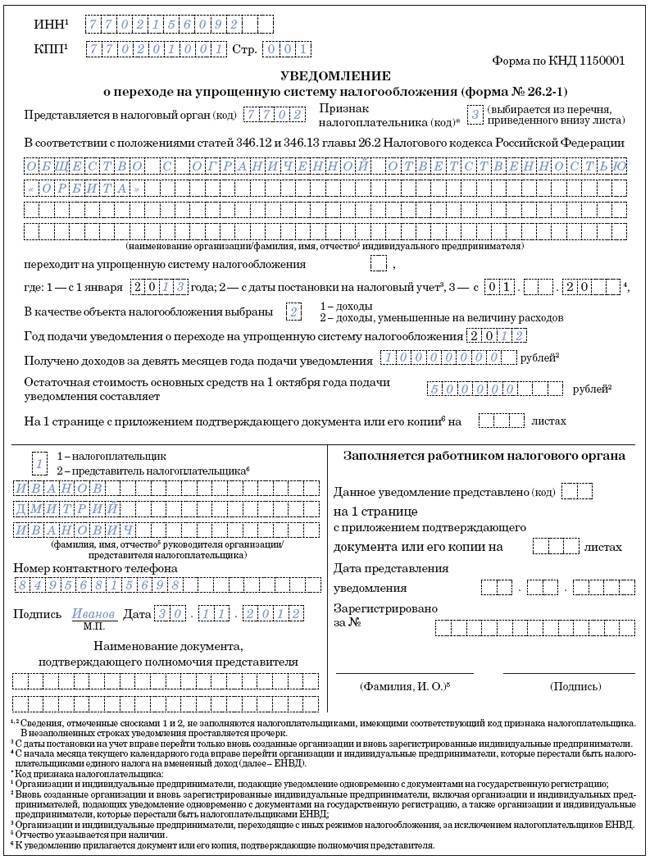

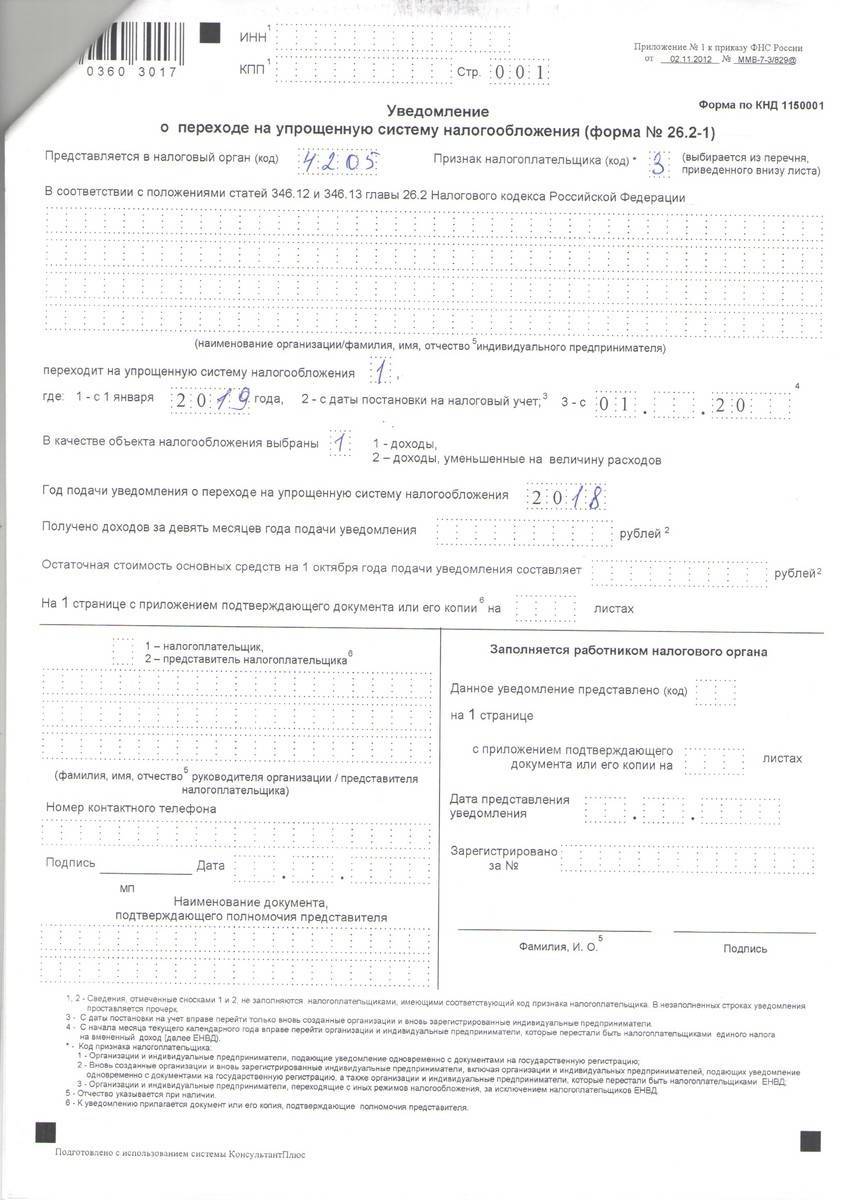

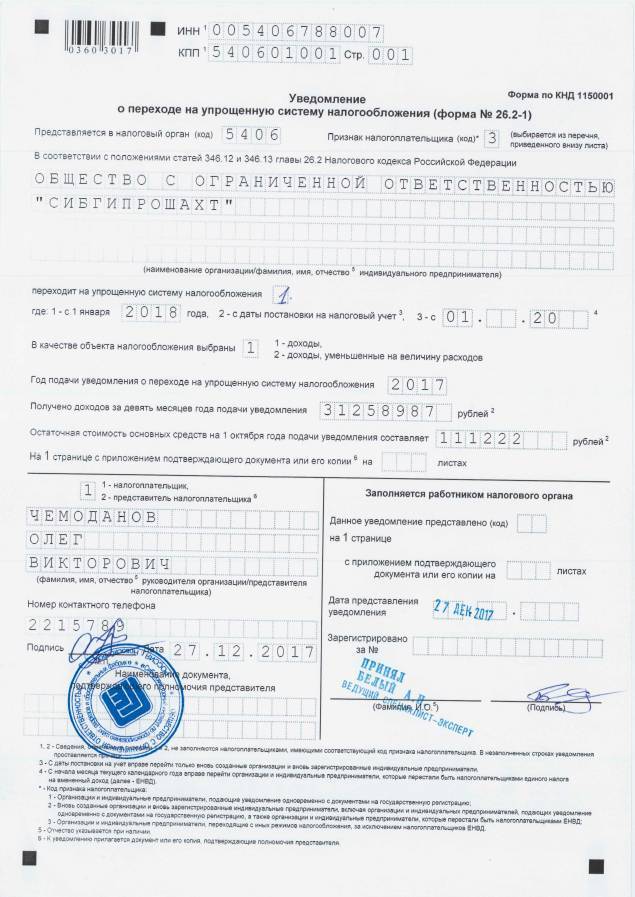

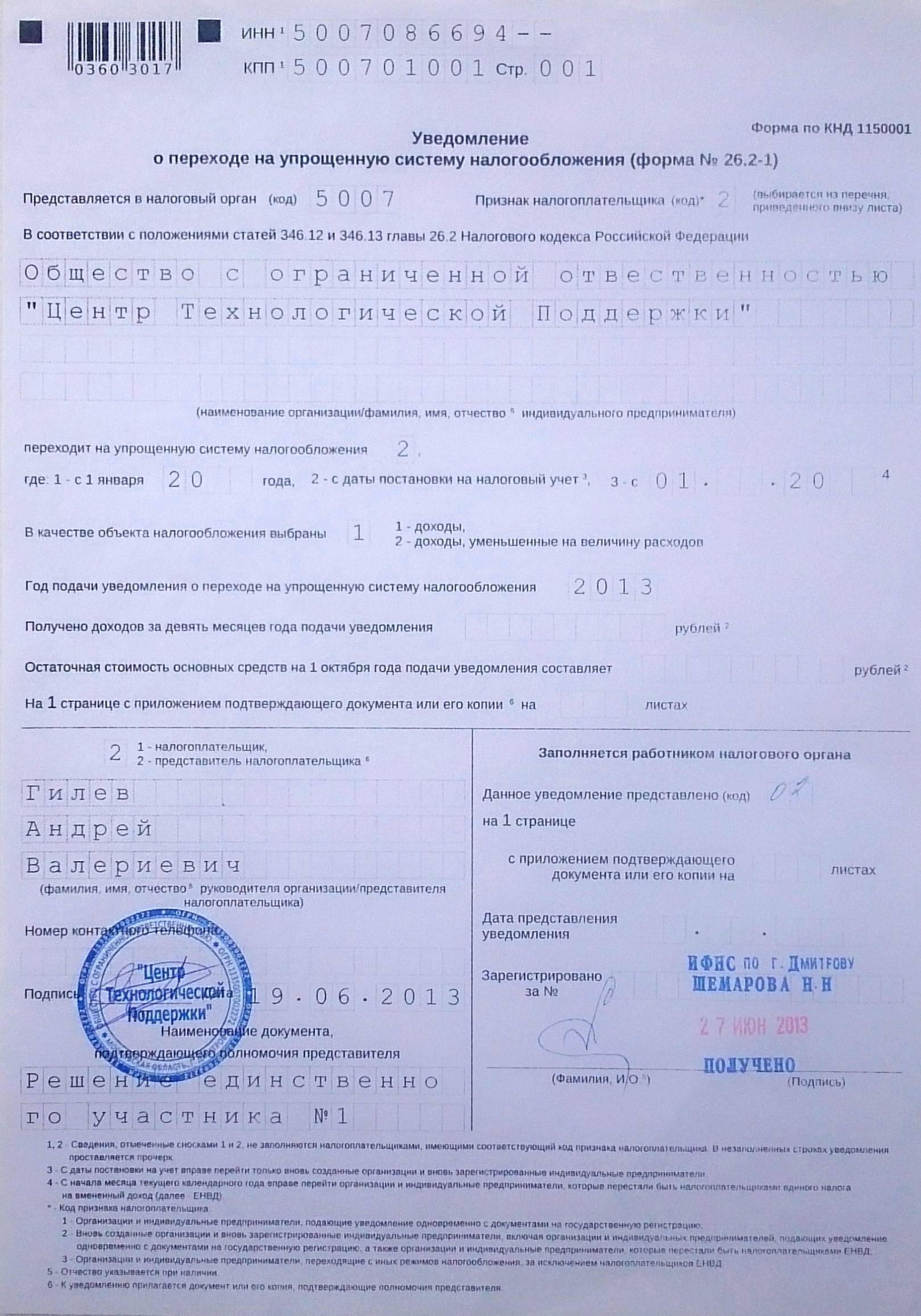

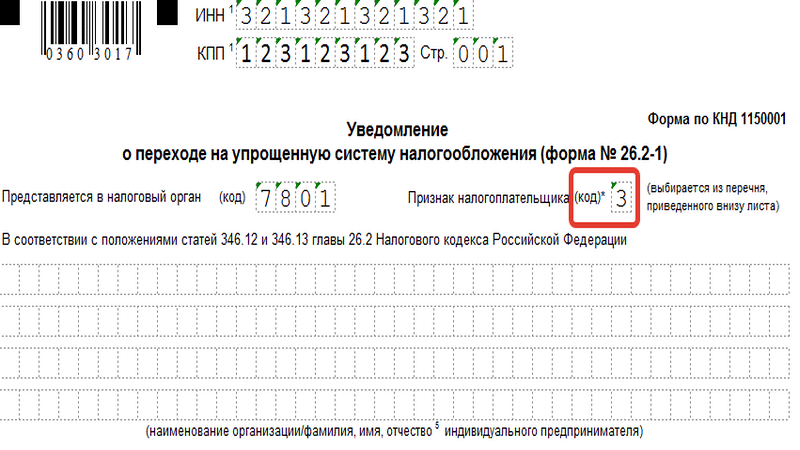

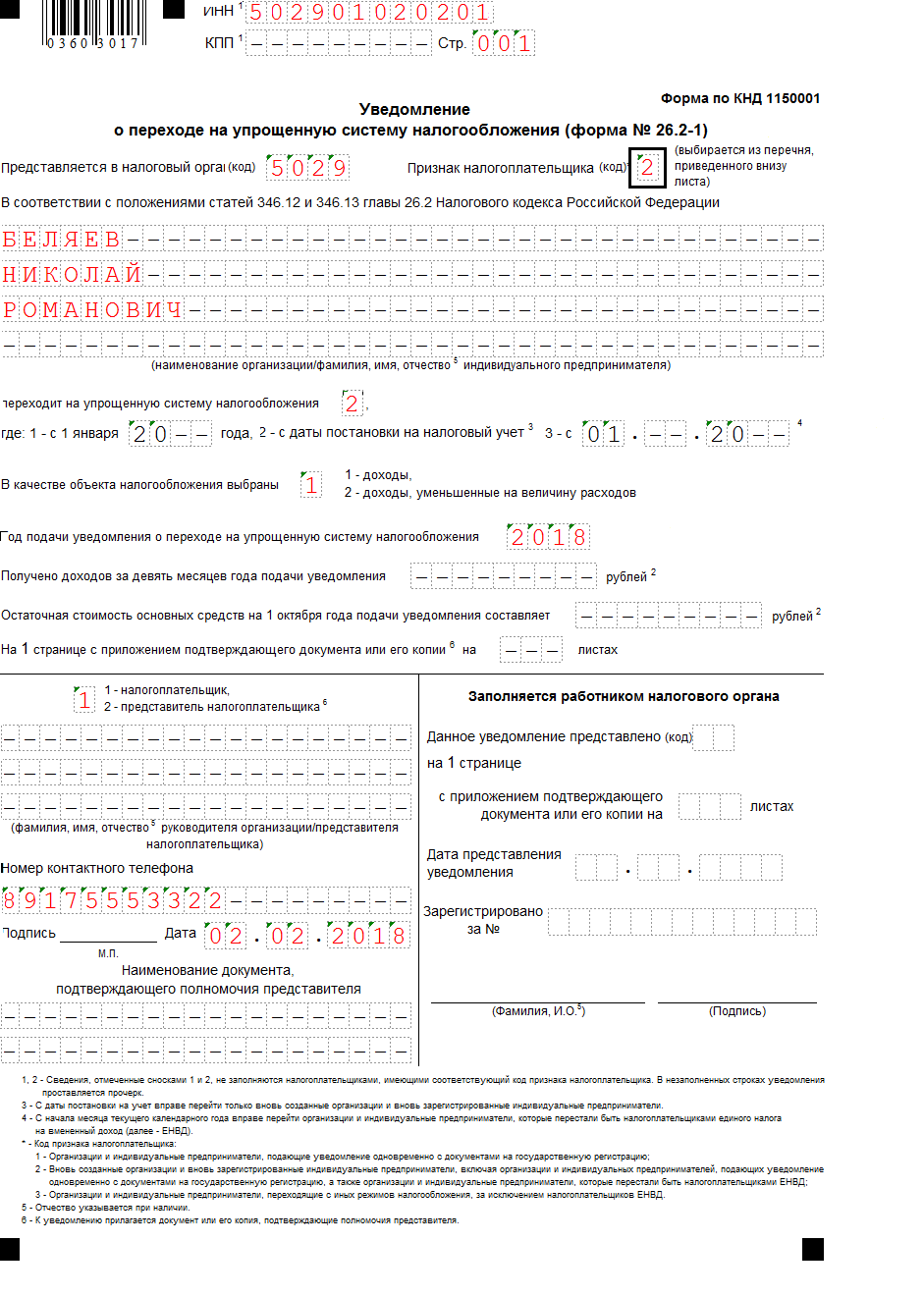

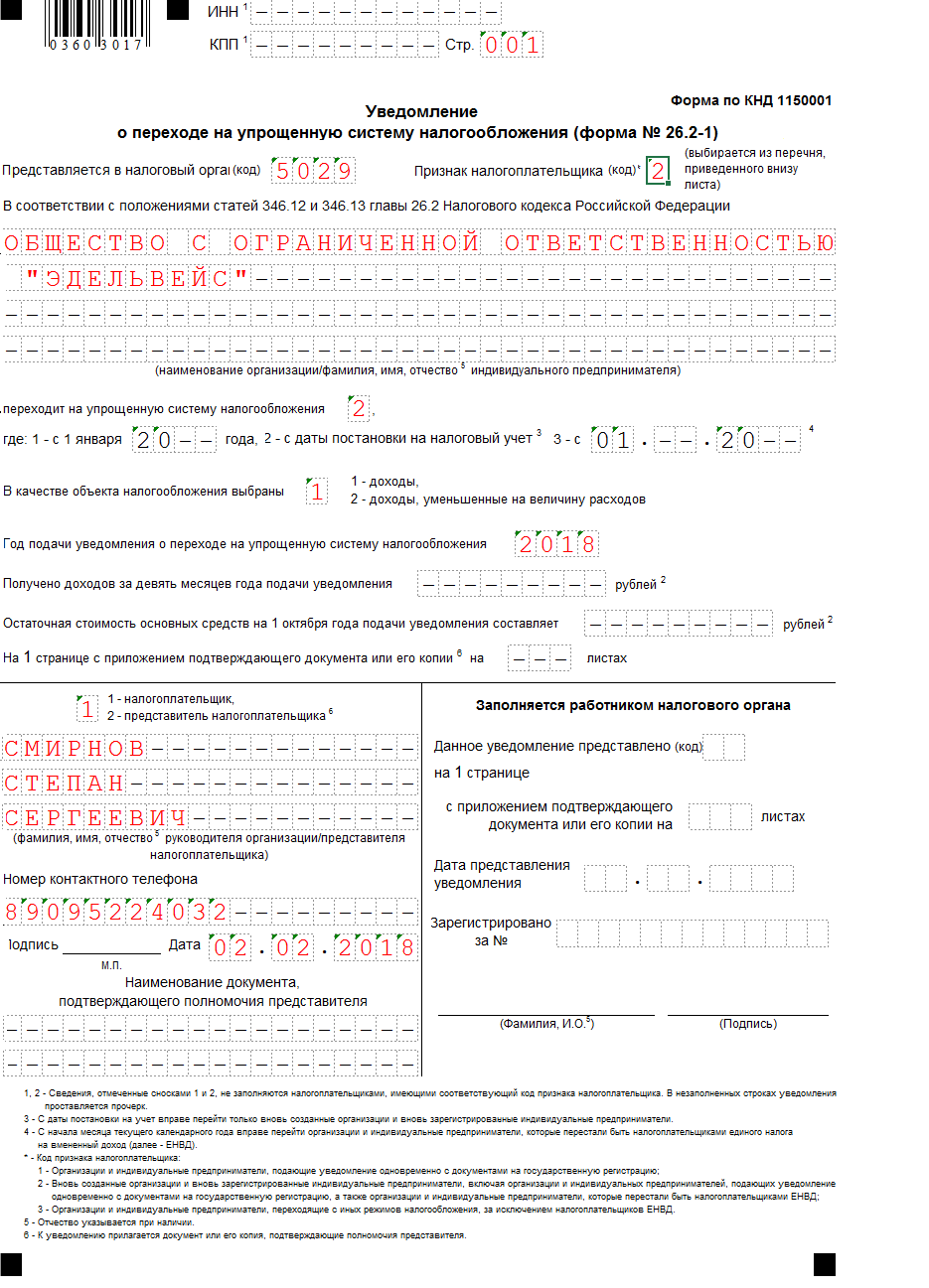

Образец заполнения формы 26.2-1 при подаче по прошествии 30 дней с даты регистрации или при переходе с ЕНВД на УСН в случае прекращения деятельности на вмененке.

Порядок заполнения уведомления при предоставлении его после регистрации (в течение 30 дней) или при переходе с ЕНВД, если деятельность на вмененке прекращена, отличается лишь признаком налогоплательщика (код). В данном случае ставится «2», а не «1», как в первом образце.

Если ИП или организация переходят на УСН с ЕНВД в середине года (в случае невозможности применения вмененки) в строке «переходит на упрощенную систему налогообложения» необходимо поставить код «3» и в соответствующей строке ниже, указать месяц и год, с которого происходит перевод на упрощенку.

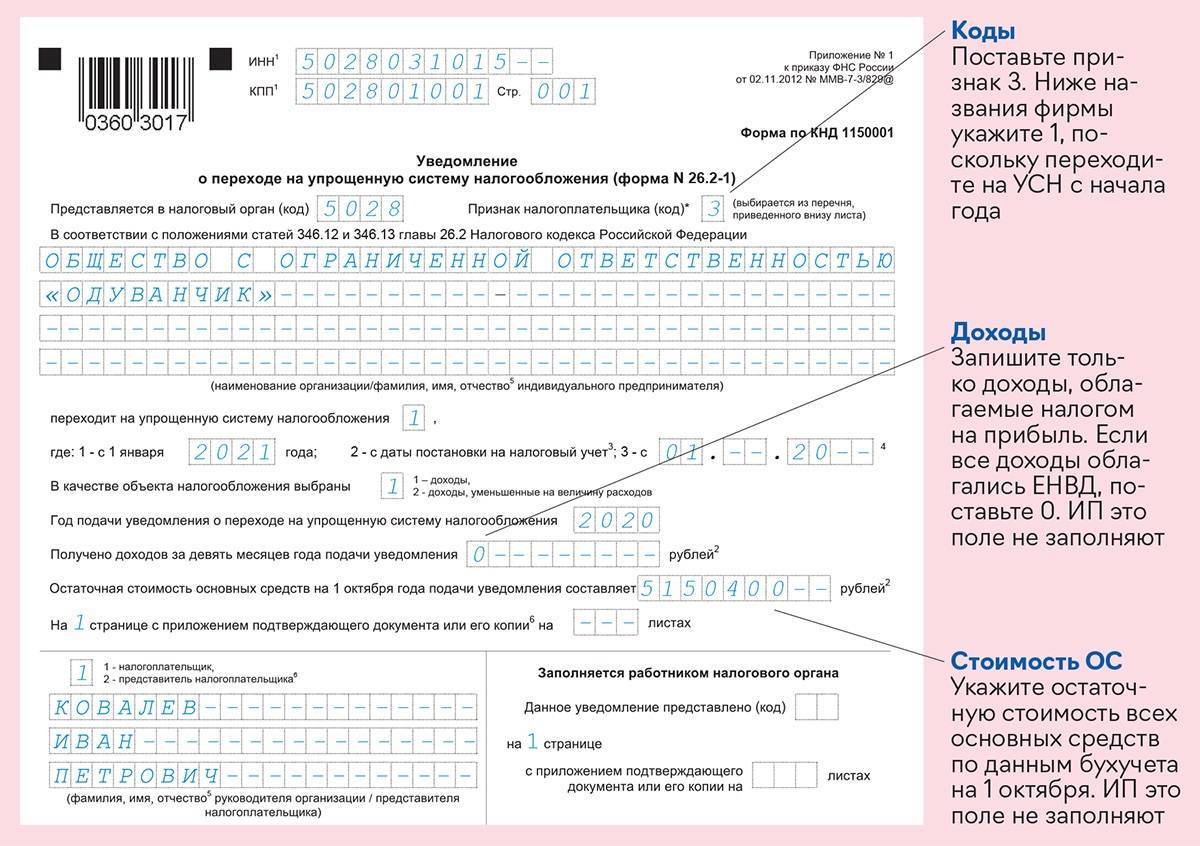

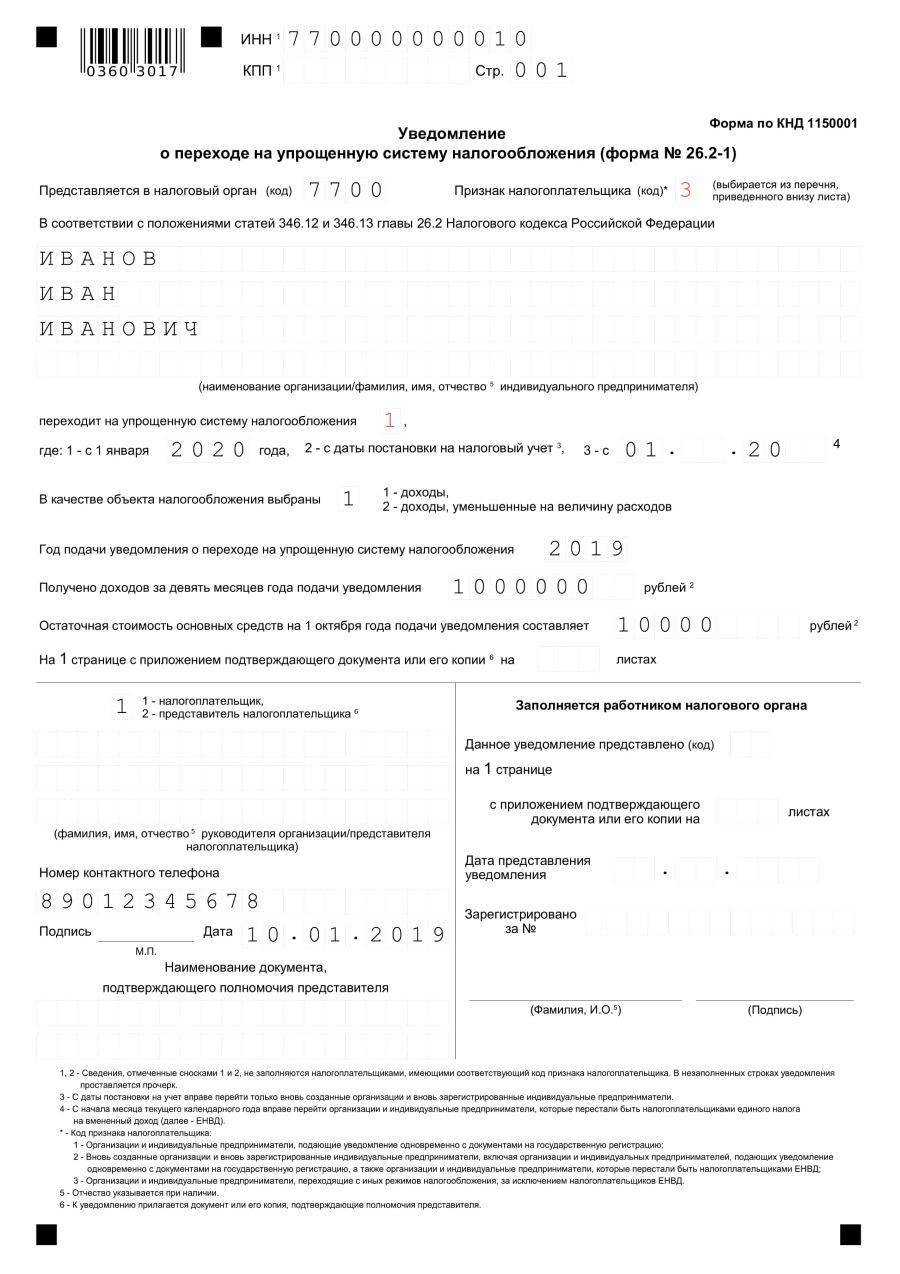

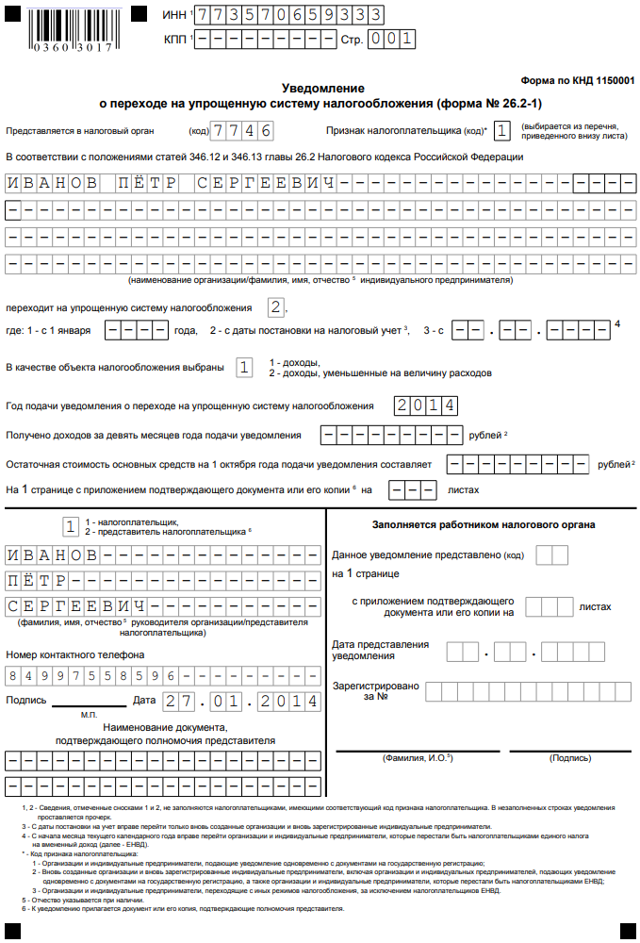

Порядок заполнения уведомления при переходе на УСН с иных режимов налогообложения

При переходе с иных режимов налогообложения необходимо указать:

- Признак налогоплательщика (код) – «3»

- Переход на упрощенную систему налогообложения – «1»

- Год подачи уведомления – год, который предшествует тому с которого ИП или организация планирует применять УСНО

Организации дополнительно должны указать сумму доходов, полученных за прошедшие 9 месяцев (по состоянию на 1 октября) и остаточную стоимость основных средств.

Примечание: ИП данные строки не заполняют.

Куда подавать заявление

Бланк заявления на УСН при регистрации ИП или ООО подаётся в ИФНС, которая занимается регистрацией налогоплательщиков в регионе прописки физического лица или места нахождения организации. Согласно письму ФНС России от 24.11.2021 №СД-4-3/16373@, принять его обязаны в любой налоговой инспекции.

Если документы на регистрацию ИП подаются в МФЦ, уведомление 26.2-1 там могут не применять. Тогда можно передать заявление в любую ИФНС одним из следующих способов:

- лично или через доверенное лицо;

- при помощи портала госуслуг или сайта ФНС (понадобится усиленная электронная подпись);

- с использованием сервиса «Моё дело»;

- через нотариуса;

- почтой России (ценным письмом с описью вложения).

Как при регистрации ИП перейти на УСН и получить подтверждение? Это возможно при отправке формы уведомления на УСН при регистрации ИП в 2 экземплярах. Один из них вернётся заявителю с отметкой налоговой службы.

Ещё вариант — отправить в ИФНС письменный запрос в свободной форме о применяемой ИП системе налогообложения. Налоговики обязаны на него ответить.

Как заполнить уведомление

Бланк одностраничный, заполнить его просто, но определённые моменты надо учитывать:

- Если подаётся заявление на УСН при регистрации ИП или организации, то поля ИНН и КПП не заполняют.

- Подписывает форму 26.2-1 лично предприниматель или руководитель ООО. Все остальные лица, в том числе учредитель, могут подписывать заявление только по доверенности, указывая её реквизиты. Из опыта – налоговики принимают подпись учредителя и без доверенности, но будьте готовы к спорам, лучше всё-таки, чтобы подписывал руководитель.

- Перед тем, как выбрать объект налогообложения: «Доходы» или «Доходы минус расходы», советуем получить бесплатную консультацию или самостоятельно изучить разницу между этими режимами. Поменять объект налогообложения можно будет только с нового года

Приводим образец сообщения о переходе на УСН при регистрации ИП, для ООО он заполняется аналогично.

1.Первые ячейки (ИНН и КПП) заполняются уже действующими организациями, которые меняют налоговый режим. Только что созданные компании и ИП проставляют здесь прочерки.

2. Далее указываете код налогового органа и признак налогоплательщика:

- 1 – при подаче формы 26.2-1 вместе с документами на регистрацию;

- 2 – если сообщаете о выборе упрощёнки в первые 30 дней с даты постановки на учёт или снятии с учёта по ЕНВД;

- 3 – при переходе работающих бизнесменов с других режимов.

3. Вписываете полное имя индивидуального предпринимателя или название организации.

4. Укажите код даты перехода на УСН:

- 1 – при выборе упрощённой системы с начала следующего года;

- 2 – с даты постановки новой компании или ИП на учет;

- 3 – с начала месяца в году при снятии с учета плательщика ЕНВД.

5. Выберите код объекта налогообложения:

- 1 – для «Доходы»;

- 2 – для «Доходы минус расходы».

Ниже вписываете год подачи уведомления. Поля с суммами доходов за предыдущие 9 месяцев и стоимость ОС заполняют только работающие организации.

6. В левом нижнем поле внесите данные заявителя, выбрав его признак:

- 1 – лично предприниматель или директор ООО;

- 2 – представитель, подающий по доверенности.

Во втором случае надо вписать название и реквизиты доверенности. Кроме того, указывается полное имя директора или представителя, ФИО предпринимателя в левом нижнем поле не дублируется.

7. Остается только внести номер телефона заявителя и дату подачи. Остальные свободные ячейки заполняются прочерками.

Чтобы упростить подготовку уведомления, можно заполнять его в нашем сервисе. Просто следуйте подсказкам системы, и вы получите пример документа с вашими данными, при необходимости отредактируйте его. Вам останется только распечатать весь пакет документов и подать в ИФНС.

Обычно хватает двух экземпляров уведомления, один остается у инспектора, второй отдают с отметкой о принятии, его надо хранить у себя в качестве подтверждения выбора УСН. На практике некоторые наши пользователи сообщают, что у них запрашивают три экземпляра, поэтому советуем иметь при себе дополнительную копию уведомления.

Как убедиться в том, что вас действительно поставили на учёт в качестве плательщика упрощённой системы? В письме ФНС от 02.11.2012 № ММВ-7-3/829 приводится форма информационного письма (№ 26.2-7), которое налоговая инспекция обязана направить налогоплательщику по его запросу. Письмо подтверждает, что бизнесмен подавал уведомление о переходе на УСН. Особой нужды в подтверждении нет, достаточно второго экземпляра заявления с отметкой инспектора, но некоторые контрагенты при заключении сделок могут запросить такой официальный ответ.

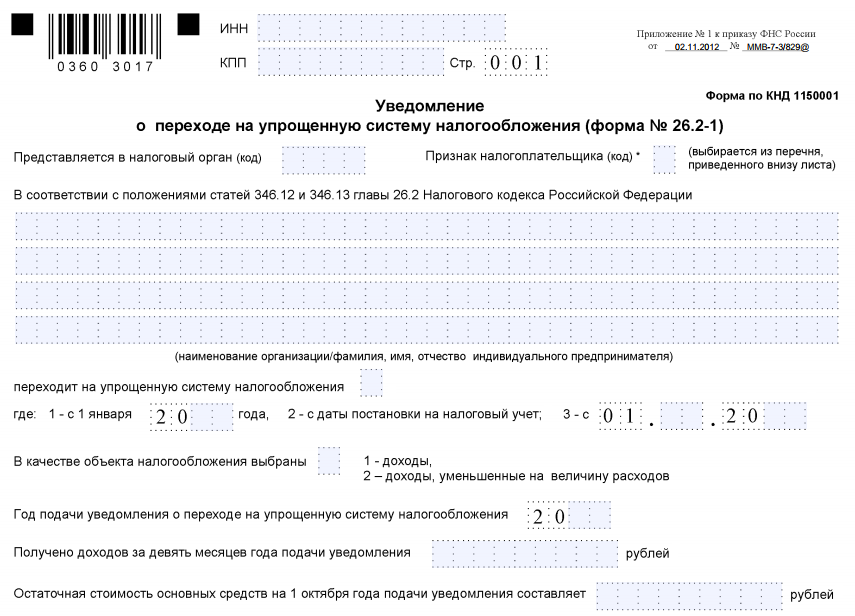

Пошаговая инструкция заполнения формы № 26.2-1

Разберем построчно, как заполнить уведомление о переходе на упрощенную систему налогообложения юрлицам и ИП

Укажем на различия, которые важно учесть при внесении данных об организациях и индивидуальных предпринимателях

Шаг 1. ИНН и КПП

Впишите в строку ИНН — номер присваивается при регистрации фирмы или ИП. Предприниматели не вписывают КПП — код причины постановки на учет, так как попросту не получают его при регистрации. В этом случае в клетках ставятся прочерки.

Если уведомление подает организация, КПП обязательно вписывают в заявление.

Шаг 2. Код налогового органа

За каждой ИФНС закреплен код, который указывают при подаче заявлений, отчетов, деклараций и прочих бумаг. Фирмы и ИП передают бланки в инспекцию по месту регистрации. Если вы уверены в правильности кода, посмотрите его на сайте ФНС. На примере — код Межрайонной инспекции Федеральной налоговой службы № 16 по Санкт-Петербургу.

Шаг 3. Код признака налогоплательщика

Внизу листа приведен перечень цифр, обозначающих код организации в заявлении на УСН — признак налогоплательщика:

- 1 ставится при подаче уведомления вновь созданным лицом вместе с документами на регистрацию;

- 2 — если лицо регистрируется вновь после ликвидации или закрытия;

- 3 — если существующее юрлицо или ИП переходят на УСН с иного режима.

Шаг 4. Название фирмы или Ф.И.О. ИП

У ИП в качестве основного идентификатора выступают фамилия, имя и отчество. Впишите их в заявление о переходе на УСН. Пустые клетки формы заполняются прочерками.

Если вы руководитель фирмы, то впишите полное наименование организации. Остальные ячейки заполните прочерками.

Шаг 5. Цифра в строке «переходит на упрощенный режим» и дата перехода

Укажите одно из трех значений. Снизу расшифровывается каждая из цифр:

- 1 — для тех, кто переходит на УСН с других режимов налогообложения с начала календарного года. Не забудьте вписать год перехода;

- 2 — для тех, кто впервые регистрируется как ИП или юрлицо;

- 3 — для тех, кто перестал применять ЕНВД и переходит на УСН не с начала года. Распространяется не на всех плательщиков ЕНВД. Чтобы перейти с ЕНВД на упрощенку в середине года, нужны основания. Например, прекратить деятельность, которая облагалась ЕНВД, и начать вести иной бизнес.

Шаг 6. Объект налогообложения и год подачи уведомления

Чтобы соблюсти инструкцию, как правильно заполнить уведомление о переходе на УСН, впишите значение, соответствующее выбранному объекту налогообложения:

- УСН «Доходы» облагается по ставке 6% — вычитать расходы из налоговой базы нельзя. Регионы с 2016 года вправе понижать процентную ставку. Если выбрали этот вид объекта, ставьте 1;

- УСН «Доходы минус расходы» имеет ставку 15%, которую регионы вправе снижать до 5%. Из суммы дохода вычитаются понесенные расходы. Если выбрали «Доходы минус расходы», ставьте 2.

Не забудьте указать год, в котором подаете уведомление.

Шаг 7. Доходы за 9 месяцев

Впишите величину доходов, если переходите на УСН с другой системы. За 9 месяцев доход не должен превышать 112 500 000 рублей для права применять упрощенную систему в будущем периоде. На ИП это ограничение не распространяется.

Шаг 9. Ф.И.О. руководителя фирмы или представителя

В заключительной части указывают Ф.И.О. руководителя фирмы или его представителя, который вправе подписывать бумаги по доверенности. Не забудьте указать цифрой, кто ставит подпись в форме:

- 1 — сам руководитель;

- 2 — доверенный представитель.

Предпринимателю фамилию в эту строку писать не нужно, поставьте прочерки.

Шаг 10. Номер телефона, дата, подпись

Укажите контактный номер, дату подачи уведомления. На бланке ставится подпись предпринимателя, руководителя фирмы или представителя налогоплательщика.

Оставшуюся часть бланка заполняет работник налогового органа. Форма № 26- 2.1 составляется в двух экземплярах. Один возвращают налогоплательщику с подписью и печатью ИФНС. Это подтверждение того, что вы сообщили в налоговый орган о своем намерении перейти на упрощенку со следующего года.

Уведомление об УСН при регистрации ИП: форма и заполнение

Любой предприниматель, создающий или уже создавший новый бизнес, обязан определиться с налоговой системой, по которой он будет работать. Срок перехода на УСН при регистрации ИП установлен в 30 календарных дней с момента внесения записи в ЕГРИП или в ЕГРЮЛ.

Возможны два варианта действий для заявителя

- подать письменное уведомление о переходе на спецрежим в указанные выше сроки;

- не отправлять заявление вообще.

В первом случае ИП будет считаться плательщиком по УСН или иному спецрежиму со дня его регистрации. Во втором случае он по умолчанию будет применять ОСНО — общую систему налогообложения.

При опоздании с подачей этого заявления, ИП будет вынужден использовать ОСНО до конца текущего года. А перейти на упрощёнку разрешат только с 1 января следующего года.

Если решение об использовании УСН принято уже на этапе создания ИП, можно подать уведомление в составе документов на открытие ИП.

Форма уведомления о переходе на УСН при регистрации ООО или ИП — свободная, но рекомендуется применять специальный бланк 26.2-1, утверждённый приказом ФНС РФ от 02.11.2012 №ММВ-7-3/829@.

Бланк уведомления УСН при регистрации ИП состоит из одного листа. Возможно его оформление вручную или в текстовом редакторе. При заполнении от руки используется ручка с пастой синего, чёрного или фиолетового цвета. В текстовом редакторе применяется шрифт Courier New размером 18.

И там и там пишутся только заглавные буквы. Пустые ячейки оставлять нельзя — нужно ставить в них прочерки.

Заявление на упрощёнку при регистрации ИП делают в двух экземплярах: один — для налоговой инспекции, второй — для себя. Он возвращается из ИФНС с пометкой о приёмке документа.

Форма 26.2-1 универсальная — она применяется во всех случаях перехода на УСН: при регистрации, осуществлении деятельности или нарушениях критериев отнесения плательщиков к упрощёнке.

Как заполнить заявление на УСН при регистрации ИП в 2022 году

Бланк состоит из четырёх условных блоков, три из которых заполняет заявитель, один — представитель ИФНС. Разберём их по порядку.

Блок с указанием ИНН физического лица и номера страницы. В поле “ИНН” пишется 12-значный номер налогоплательщика, в поле “КПП” ставятся прочерки. Номер страницы должен быть 001.

В заявлении на систему налогообложения ИП при регистрации можно не указывать ИНН, а поставить прочерки, это не будет считаться ошибкой.

Блок с информацией о налогоплательщике и условиях перехода на УСН. Начать нужно с указания четырёхзначного кода ИФНС, куда сдаётся документ. Его можно найти на сайте регионального отделения налоговой службы. Обычно в каждом регионе РФ есть только одна ИФНС, которая имеет право регистрировать налогоплательщиков.

В поле кода признака налогоплательщика ставится:

- 1 — для организаций (ИП) которые создаются впервые, а уведомление подают вместе с документами на регистрацию;

- 2 — для вновь создаваемых ООО и ИП;

- 3 — для действующих налогоплательщиков, переходящих с других режимов налогообложения.

Затем пишутся фамилия заявителя, его имя и отчество (при наличии). Можно писать их подряд, с пробелами между словами, или отдельно, на каждой строке.

Далее заполняется код даты перехода на упрощёнку. При регистрации ИП нужно ставить 2 (с даты постановки на налоговый учёт).

Переходим к указанию кода объекта налогообложения. Плательщики УСН “Доходы” ставят код 1. УСН “Доходы минус расходы” — 2.

Пишем год подачи заявления — 2022.

Все оставшиеся поля в данном разделе (доходы, остаточная стоимость основных средств, приложения) для нас не актуальны. В них нужно поставить прочерки.

Блок с информацией о налогоплательщике или доверенном лице. Если ставим 1 (налогоплательщик), поле с ФИО заполнять не нужно (ставим прочерки). Для доверенного лица (2) нужно указать фамилию, имя, отчество. Потом идут:

- номер контактного телефона налогоплательщика или доверенного лица;

- подпись;

- дата заполнения уведомления;

- данные доверенности, по которой действует представитель (только если стоит признак 2).

На этом оформление уведомления завершается.

Поменять вариант УСН можно только в определенные сроки

Хотя УСН – это единая система налогообложения, но ее варианты сильно отличаются друг от друга. Кроме того, налоговый период на упрощенке составляет календарный год, поэтому окончательный расчет налога происходит по итогам года.

С учетом этого становится понятным, почему переход с УСН Доходы на вариант УСН Доходы минус расходы и наоборот разрешен только с нового года. Прямое указание на это есть в статье 346.14 НК РФ.

Чтобы поменять систему, надо не позже 31 декабря подать в свою ИФНС уведомление об изменении объекта налогообложения. Например, если вы обратитесь в налоговую до конца текущего года, то смена объекта на УСН произойдет с 2022 года.

Есть еще один неочевидный вариант смены УСН Доходы на УСН Доходы минус расходы и обратно, но он подходит только в первые 30 дней после регистрации бизнеса. Этот способ предложила сама ФНС на своем сайте.

Если вы сначала подали уведомление о переходе на УСН с одним объектом налогообложения, то в течение 30 дней еще можно передумать и подать второе уведомление. Кроме того, надо приложить письмо о том, что первое уведомление аннулируется.

Еще один способ смены объекта налогообложения на УСН в середине года часто рекомендуется в интернете. Если ИП не устраивает его вариант упрощенки, он может сняться с учета, а через несколько дней опять зарегистрироваться. Тогда снова начинает течь 30-дневный срок перехода на УСН, и теперь уже можно выбрать нужный объект налогообложения.

Действительно, закон не запрещает повторной регистрации ИП в течение года, при этом специальной процедуры перехода на УСН в такой ситуации нет.

Но дело в том, что ФНС видит здесь признаки налоговой схемы, потому что единственной причиной закрытия и открытия ИП является снижение фискальной нагрузки. Именно такая ситуация рассматривалось Верховным судом (Определение ВС от 30.06.2015 № 301-КГ15-6512).

Индивидуальный предприниматель решил поменять систему налогообложения, не дожидаясь нового года. Для этого ИП снялся с учета и через короткое время зарегистрировался заново, чтобы перейти с УСН Доходы на УСН Доходы минус расходы.

Однако налоговая инспекция доказала, что в данном случае у ИП не было намерения прекратить предпринимательскую деятельность, а значит, снятие с учета было фиктивным. Переход с УСН Доходы на Доходы минус расходы не признали, и налог доначислили в рамках изначально выбранного объекта налогообложения.

Какой выбрать тип УСН

УСН имеет два объекта налогообложения и при переходе на упрощенку ИП должен выбрать один из них:

- Доходы – 6% (налог считается только с полученного дохода, без учета расходов).

- Доходы минус расходы – 15% (налог считается с разницы между доходами и расходами).

УСН «доходы» подойдет тем ИП, у кого расходы незначительны, в среднем – не более 60% от полученного дохода, а также тем, кто не может подтвердить их документально. Объект «доходы» наиболее оптимален для посредников, фрилансеров, ИП, оказывающих услуги или реализующих товары собственного производства.

УСН «доходы минус расходы» подойдет предпринимателям, чья деятельность сопряжена с большими расходами (торговля, производство), которые могут быть подтверждены документально.

Зачем нужно уведомление о возможности применять УСН?

Получение информационного письма, о котором идет речь, – это завершающий этап информационного обмена с налоговой при переходе организации на УСН. В Налоговом кодексе статьей 346.11 установлен порядок перехода на УСН, в частности, декларируется добровольность такого перехода.

ИП, юридическое лицо, принявшие решение работать на упрощенке, обязаны сообщить об этом в ИФНС:

- до 31 декабря года, предшествующего началу применения УСН, если организация работала раньше на другом режиме налогообложения (ст. 346.13-1 НК РФ);

- не позже календарного месяца (30 дней) с момента постановки на учет в налоговом органе, в соответствии с выданным свидетельством ФНС (ст. 346.13-2 НК РФ).

Юрлица и ИП, нарушившие данное правило, не могут применять УСН (ст. 346.12-3 пп. 19).

Как видим, добровольный и уведомительный порядок перехода на упрощенку не означает, что применение этого режима налогообложения происходит само по себе, в автоматическом режиме.

Если пропущен срок подачи уведомления, налоговая может не признать такой переход соответствующим закону и применить при проверке налоговые санкции. Кроме того, налоговым законодательством установлен целый ряд причин, препятствующих применению УСН. Недостаточное знание НК РФ либо своеобразная трактовка его норм могут привести налогоплательщика к ошибкам, за которые, в буквальном смысле, придется дорого заплатить: штрафами, пенями и доначислением налогов.

Причины, ограничивающие применение УСН, следующие (по тексту ст. 346.12, 346.13 НК РФ):

- доход на УСН не более 150 млн руб. в год;

- при переходе на УСН доход за 9 месяцев предыдущего года не более 112,5 млн руб.;

- остаточная стоимость ОС ограничена 150 млн руб.;

- если речь идет о юрлице, у него не должно быть филиалов;

- доля в УК юрлица иных юрлиц не выше 25%;

- ограничение численности работников до 100 человек.

Кроме того, согласно ст. 346.12 НК РФ, есть ограничения на применение режима по видам деятельности.

Чтобы избежать проблем с фискальными органами и быть уверенным, что уведомление о применении УСН чиновниками получено, налогоплательщику необходимо позаботиться о получении информационного письма из ИФНС.

Обратите внимание! Если юрлицо проходит процедуру реорганизации, правопреемнику целесообразно обратиться в ИФНС и уточнить необходимость подачи уведомления о работе на УСН, получения документа о возможности применения УСН. Несмотря на то что организация лишь реорганизуется, а не прекращает работу, ситуация с точки зрения применения гл. 26.2 НК РФ спорная

Возможны судебные разбирательства

26.2 НК РФ спорная. Возможны судебные разбирательства.

Критерии для перехода на УСН

Несмотря на добровольность применения УСН, переход на этот режим должен сопровождаться соблюдением ряда условий.

Так, чтобы иметь право составить и подать уведомление УСН, необходимо выполнить следующие условия:

- Количество работников не должно превышать 100 человек.

- Организации должны соблюсти определенный порог доходов за те 9 месяцев, которые предшествуют переходу, а также лимитное значение для основных средств на момент перехода. Например, в 2020 году такой порог будет составлять 90 млн. рублей.

- Уставная доля других фирм в этой организации не должна быть более 25%.

- Организация не должна иметь представительств или филиалов.

Необходимо отметить, что для сохранения права пользоваться режимом также необходимо соблюдать условия по доходам, численности рабочих, а также суммам основных средств, так как нарушение их провоцирует утрату права применения упрощенного режима и автоматический переход к ОСН.